Coin98ウォレットでBEP20、TRC20トークンをSPLトークンに、またはその逆に変換する手順

Coin98ウォレットでクロスチェーンブリッジを使用してBEP20、TRC20トークンをSPLトークンに変換する方法の詳細な手順。ここを読んでください!

DeFiレゴシリーズへようこそ。これは、さまざまな市場セグメントの詳細な分析と調査を提供する一連の洞察に満ちた記事です。今日のトピックはStablecoinです。

現在、USDT、USDC、DAI、ESDなどのさまざまなステーブルコインがありますが、それらのメカニズムはまったく異なります。そのため、この記事では、Stablecoinセクターを徹底的に分析し、以下に関する詳細情報を提供します。

専門的な洞察がたくさんあるので、あなた自身のためにいくつかの有用な点に注意することをお勧めします。さらに、すべての部分が順番にリンクされているため、どの部分もスキップしないでください。それでは始めましょう。

免責事項:この記事の目的は、主に建設的な情報と個人的な視点を提供することであり、財務上のアドバイスではありません。暗号市場への投資は非常にリスクが高いため、投資する前に独自の調査を行ってください。

Stablecoinの定義

Stablecoinという単語は、「Stable」と「Coin」を組み合わせたものです。

一般的に言えば、暗号通貨にトークン化されているゴールドまたはシルバーは、ステーブルコインと見なすことができます。法定通貨も同じようにステーブルコインと見なすことができます。

ただし、この記事では、暗号通貨で最も頻繁に使用されるステーブルコイン、つまり値が1ドルに固定されているステーブルコインにのみ焦点を当てます。

DeFiにおけるStablecoinの役割

現在、暗号通貨市場は22億ドル以上の価値があり、市場の循環キャッシュフローは非常に巨大であり、暗号資産の取引、保管、または投資に対する高い需要が存在することを示しています。

それにもかかわらず、すべてのフィアット通貨が暗号交換によってサポートされているわけではありません。Stablecoinが存在しない場合、ユーザーはまず自国のフィアット通貨を米ドルに交換する必要があります(米ドルは世界中で支払い通貨として受け入れられているため)。次に、高コスト、高スプレッドの仲介業者(銀行など)を介して交換を続けます。 、複雑な手順、...暗号通貨トークンを取得する前。

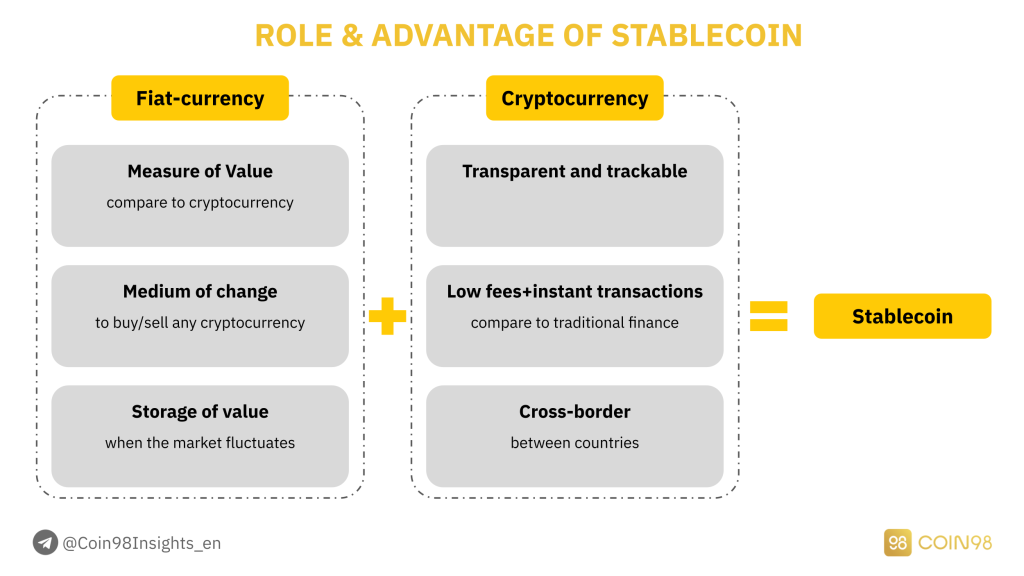

Stablecoinは、この問題を解決するために発明されました。Stablecoinの長所は、次の2つの要素の組み合わせとして見ることができます。

Stablecoinの役割と利点。

暗号市場では、Stablecoinには次の役割があります。

Stablecoinは、ブロックチェーンネットワーク上でのフィアット通貨の価値と暗号通貨の利便性の完璧な組み合わせであると考えられています。Stablecoinは、ユーザーが最速の方法で投資し、最大数の暗号資産にアクセスし、特に不要な仲介プロセスを排除するのに役立ちます。

さまざまな種類のステーブルコイン

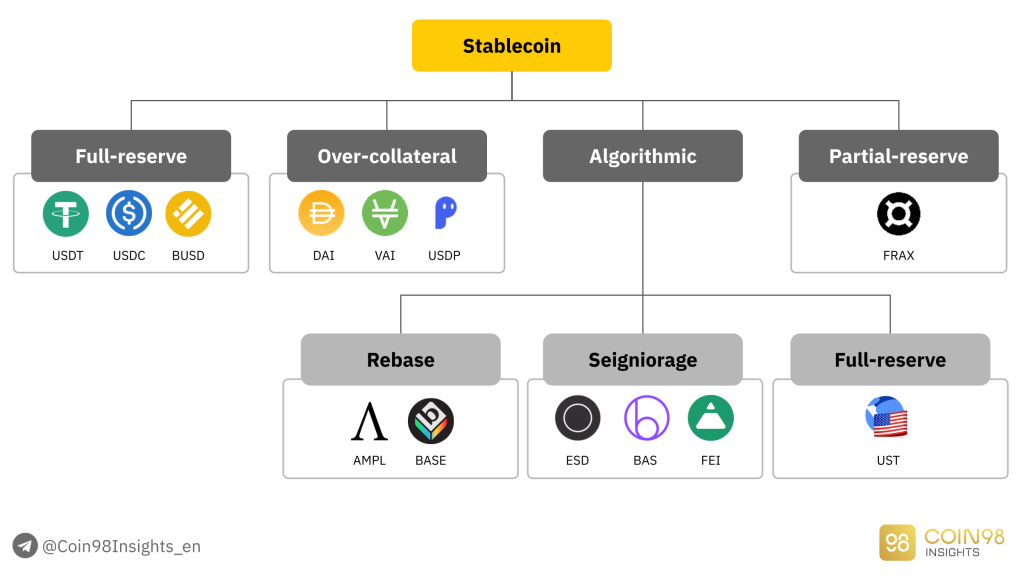

USDT、USDC、DAIは3つの最も人気のあるステーブルコインです。ただし、Stablecoinの世界はそれよりもはるかに巨大であり、資本を最適化するさまざまな機能を備えた4つの主要なタイプに分けることができます。

Stablecoinの4つの主要なタイプ。

このパートでは、それぞれのメカニズム、長所、短所を分析します。

フルリザーブのステーブルコイン(集中型ステーブルコイン)

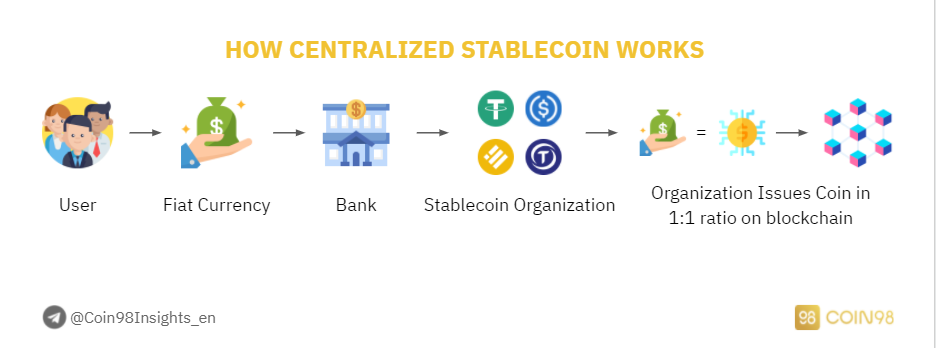

一元化されたStablecoinの仕組み。

フルリザーブのステーブルコインは、実生活で法定通貨に裏打ちされたステーブルコインです。最もよく知られているケースは、USDT、USDC、およびBUSDがUSDに裏打ちされていることです。つまり、ブロックチェーンで作成された1 USDTごとに、1USDが実際に予約されます。

フルリザーブのステーブルコインの属性:

フルリザーブのステーブルコイン、または集中型のステーブルコインは、総供給量と循環供給量の観点から組織によって管理されています。具体的には、USDTはTetherによって制御され、USDCはCircleによって制御され、BUSDはBinanceとPaxosによって制御されます。

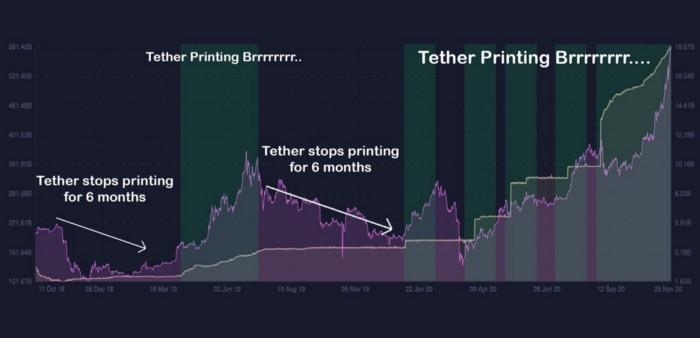

ニュースに定期的に注意を払うと、Centralized Stablecoinsが定期的に法的な問題、特にTetherUSDTに関するFUDに直面していることに気付くでしょう。2016年以来、テザーはビットフィネックスで市場を操作している疑いがあります。

最大のFUDは、テザーが銀行の予約ファンドよりも多くのステーブルコインを鋳造していることです。この場合、テザーが市場を操作する可能性は完全にあります。それにもかかわらず、USDTは2016年から現在まで存続し、効果的な生産性を維持してきました。

FUDをテザーします。

過剰担保ステーブルコイン(分散型ステーブルコイン)

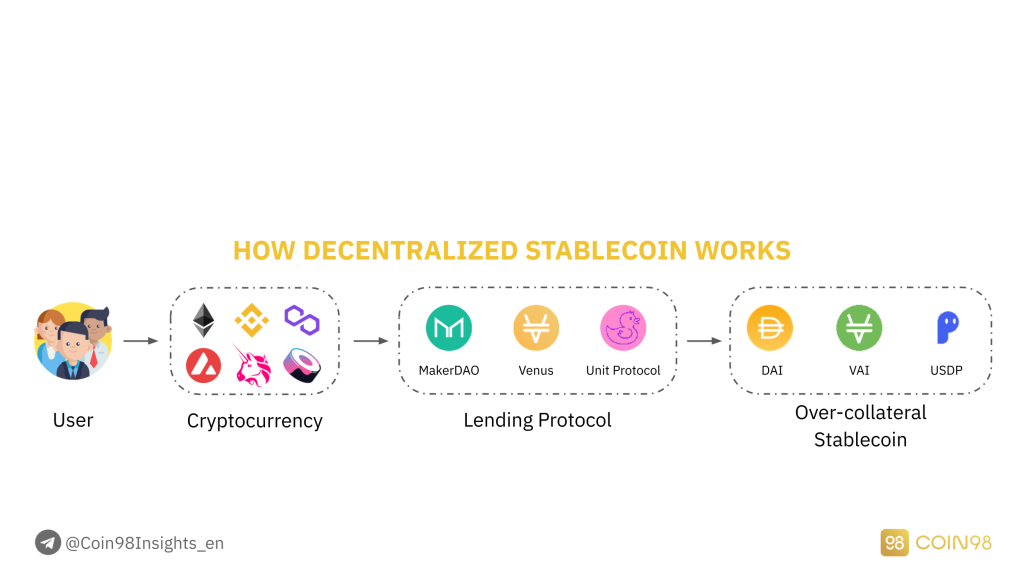

過剰担保ステーブルコインは、担保の価値が鋳造されたステーブルコインの価値よりも高い場合に作成される、2番目に人気のあるタイプのステーブルコインです。最も有名な過剰担保ステーブルコインはDAIです。これは、貸付プロトコルであるMakerDAOによって生成されたステーブルコインです。

過剰担保ステーブルコインの属性:

DAIを市場に投入するには、ユーザーは他の暗号通貨を担保して、それらの合計値が作成されているDAIの数の少なくとも150%になるようにする必要があります。資産の価格が許容しきい値を下回った場合、それらの資産は清算され、ミントされたDAIの価値が保証されます。

これにより、DAIの価格は安定し、1米ドルに固定されています。それにもかかわらず、このアプローチは、そのメカニズムが資本効率が良くないため、DAIトークンのスケーラビリティを制限します(DAIの作成には、常により多くの担保価値が必要です)。

分散型ステーブルコインの仕組み。

いくつかの著名な過剰担保ステーブルコイン:MakerDAO(MKR&DAI)、Venus(XVS&VAI)、Party Parrot(PRT&PAI)、...

そして、それはまさに2020年3月12日に起こったことです。フラッシュダンプが発生したとき、イーサリアムネットワークが混雑していることは言うまでもなく、ETH価格は2日以内に半減しました。残念ながら、これは莫大な資産の清算をもたらしました。

資本効率の観点から、過剰担保ステーブルコインは資金を利用できません。これは、ミントできるステーブルコインの数が担保価値の75%、またはユーザーが前述のようにフラッシュダンプを回避したい場合は50%にすぎないためです。

実際、ほとんどの貸付プロトコルでは、DAIのような過剰担保メカニズムの代わりに、USDTやUSDCのような他のステーブルコインを借りるために担保を預けることができます。これが、MakerDAOが過剰担保のステーブルコインセグメントを支配している主な理由です。

非リザーブステーブルコイン(アルゴリズムステーブルコイン)

非リザーブステーブルコイン、またはアルゴリズムステーブルコインは、裏付けのあるリザーブなしでミントされるステーブルコインです。 プロトコルはアルゴリズムを使用して、Stablecoinの循環供給を常に調整し、価格を1ドルに維持します。

Algorithmic Stablecoinの属性:

アルゴリズムステーブルコインには、リベースモデルとシニョリッジモデルの2つの主要なタイプがあります。

1.モデルのリベース

リベースモデルに続くステーブルコインは1つのトークンのみを使用します。これは、アルゴリズムを適用してトークンの循環供給を変更し、価格に影響を与えます。このモデルを使用する最も有名なプロジェクトは、AmpleForth(AMPL)です。

24時間ごとに、AMPLの供給はAMPLの価格に応じて変更されます。

リベースプロセスは、ユーザーが持っているトークンの数に直接影響します。その結果、AMPLの価格をペグに戻すために、需給均衡が維持されます。

リベースモデルに続くいくつかの著名なアルゴリズムステーブルコイン: AmpleForth(AMPL)、BASEプロトコル(BASE)、Yam Finance(YAM)、..

2.シニョリッジモデル

Seigniorageモデルに従ったステーブルコインは、トークンの価格を運用および維持するプロセスで2〜3個のサイドトークンを使用します。一般に、1つのトークンはStablecoinであり、もう1つのトークンは、Burn-Mint、Stake-Earnなどのメカニズムを適用して、Stablecoinの需要と供給を増減し、固定値を維持するトークンです。

Seigniorageモデルに従ったいくつかの著名なアルゴリズムステーブルコイン:

強み:資本や担保は必要ありません。

弱点:理論的には、Algorithmic Stablecoinは、フルリザーブStablecoinとOver-collateralStablecoinの制限を解決できます。実際には、Algorithmic Stablecoinは、非常に高い売り圧力のために1ドルで価格を維持できないため、最も非効率的で非生産的なタイプです。

Algorithmic Stablecoinプロジェクトは通常、トークンの価格を維持するために強力で強固なコミュニティを持っていることを最初から当然のことと考えているため、これが当てはまります。彼らは、インセンティブプログラムがプロジェクトの多くの支持者を引き付けることができるという信念に依存しています。

実際、インセンティブプログラム(農業)は、ユーザーがプロジェクトを長期的にフォローすることを奨励するほど説得力がありません。ユーザーはAPRの高い農業にのみ焦点を当て、獲得した報酬を販売します⇒販売圧力を作成します>需要を購入します⇒価格をペグしません。

さらに、AlgorithmicStablecoinsは市場で広く適用されていません。現時点で最も機能的な2つのAlgorithmicStablecoinプロジェクトであるFeiProtocolとTerraUSDを除いて、このセクターの他のプロジェクトは目立っていません。

部分準備ステーブルコイン(部分準備ステーブルコイン)

パーシャルリザーブステーブルコイン、またはフラクショナルリザーブステーブルコインは、フルリザーブステーブルコインとアルゴリズムステーブルコインの組み合わせです。最初の最も例外的な例はFraxFinanceです。

部分予約Stablecoinの属性:

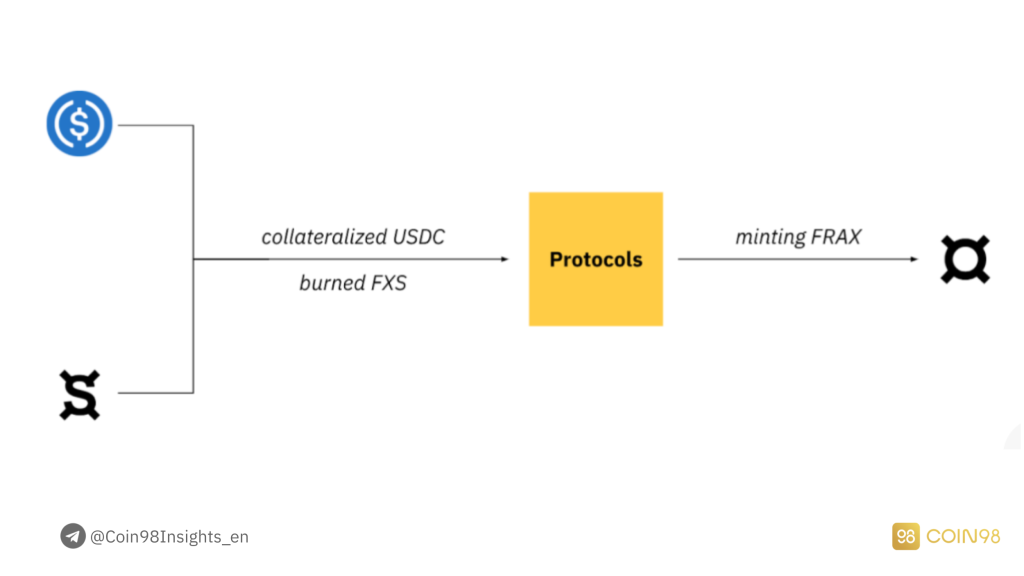

1 FRAX(部分予約Stablecoin)を作成するには、ユーザーは1 FRAXの価格を補助するためにいくつかのStablecoin(現在はUSDTおよびUSDC)を所有している必要があります。この比率は、担保率が50%から100%の範囲で、FraxFinanceに従って調整できます。

FRAXモデル。

いくつかの著名な部分予約ステーブルコイン:Frax Finance(FXS&FRAX)、...

強み:平均資本効率、フルリザーブステーブルコイン(担保が必要)と非リザーブステーブルコイン(アルゴリズムベース)の組み合わせ。

弱点:現在、Frax Financeはこのアプローチを適用している唯一のプロジェクトであり、このセグメントに関心を持っている開発者はそれほど多くないことを示しています。リアルタイムデータは、FRAXの時価総額が非常に小さく、FXSにはDeFiまたはCeFiでのアプリケーションがあまりないことも示しています。

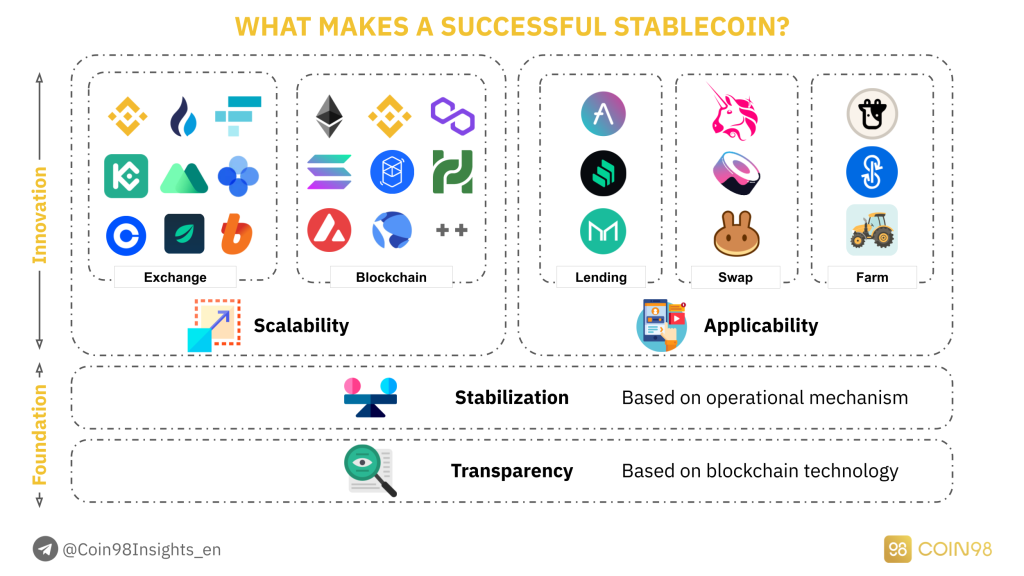

成功したStablecoinの属性

各ステーブルコインタイプの長所と短所を確認した後、成功した効果的なステーブルコインを作成する要因を調べます。その後、暗号市場での作業と拡張プロセスを視覚化できるようになります。

Stablecoinが市場で効率的に機能するには、次の4つの要素の完全なスタックが必要です。

Stablecoinを成功させる4つの要素。

透明性

透明性は、貴重なステーブルコインの基本的な基盤と見なすことができます。そのステーブルコインの支持者は誰ですか?Stablecoinが巨大で評判の良い支援者によって支援されている場合、それは小売ユーザーとクジラの両方が取引と保管に使用するための信頼できるものになります。例えば:

Stablecoinの透明性は、ユーザーが追跡ツールにアクセスできるかどうか、つまり、ユーザーがトークンの総供給量とブロックチェーン上のトランザクションを追跡できるかどうかによって評価できます。ただし、USDTやUSDCのような集中型ステーブルコインの場合、Vault of TetherまたはCircle内にロックされたUSDの量がミントされたステーブルコインに関連しているかどうかは不明であるため、それらの透明性は依然として疑わしいです。

安定

次に考慮すべき要素は安定化です。これはStablecoinの不可欠な機能でもあります。元の目的に戻ると、Stablecoinは暗号市場のすべての変動を回避するためのツールとして作成されました。

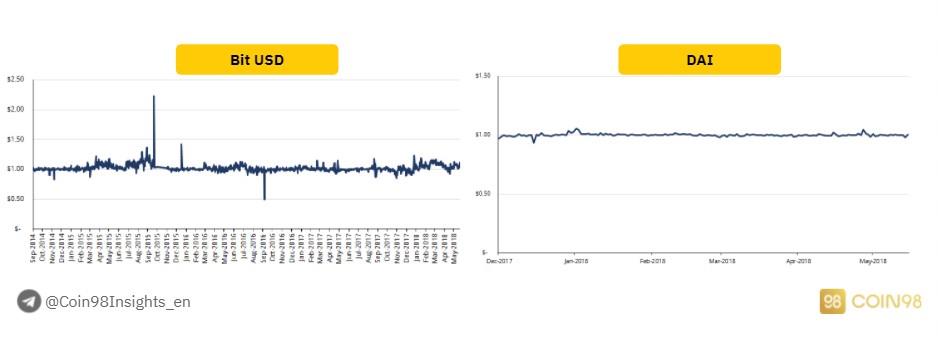

したがって、Stablecoinがそのペグを着実に維持できない場合、そのStablecoinを保管資産として使用することはできません。次の図では、2つのStablecoins DAI(MakerDAO)とUSDP(ユニットプロトコル)が比較されます。

DAIの価格は1ドル前後で安定していましたが、USDPの値は通常0.95ドルに下がり、1 DAIと比較して5%下落しました。

USDPとDAIを比較してください。

透明性と安定化がStablecoinが生産的に機能するための要件である場合、適用性とスケーラビリティは、Stablecoinが市場で広範囲に拡大するのに役立つ2つの要因です。

追加分析:安定化のパラドックス

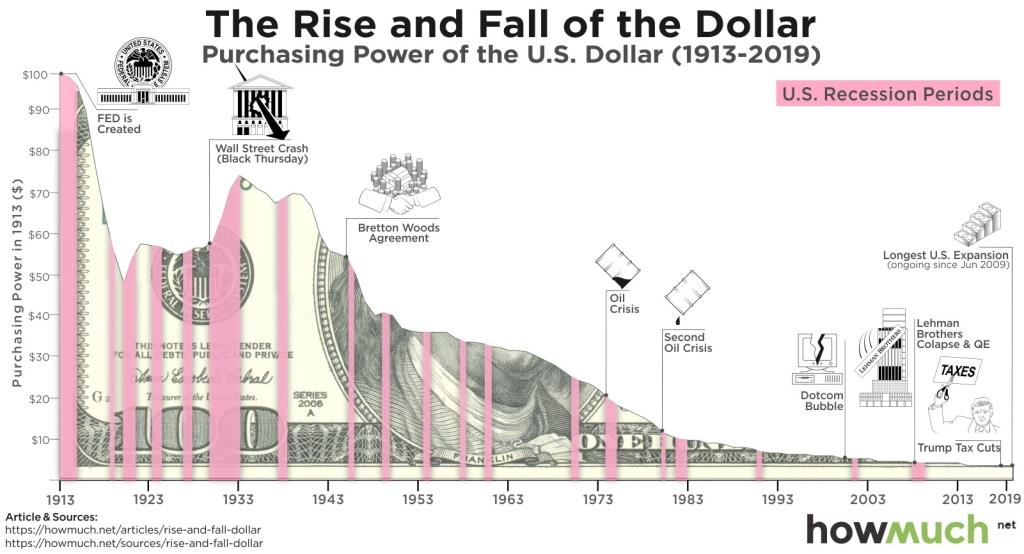

ほとんどのステーブルコインは価格を米ドルに固定しており、フィアット通貨は米国経済全体に支えられています。その結果、それらは他の高インフレ通貨や株式または暗号通貨市場の非常に不安定な資産よりも安定していると見なされます。

しかし、米ドルペッグの場合、ステーブルコインは本当に「安定」しているのでしょうか。

HowMuchが提供した統計によると、1913年から2019年にかけて、ドル通貨の本源的価値は90%減少しました。

つまり、1913年に100ドルで10 kgの米を購入できたとしても、2019年には100ドルで1kg未満の米しか購入できませんでした。これは、米国が金と石油の基準を放棄し、FEDがその価値を裏付ける物理的資産なしで自由にお金を印刷できるようにしたために起こりました。このイベントは米ドルで巨大なインフレを引き起こしました。

それで、ビットコインの最近の価格急騰は、ポンプスキームまたは米ドル価値の下落の結果でしたか?

米ドルの価値は時間とともに減少します

スケーラビリティ

スケーラビリティは、Stablecoinのネットワーク効果と見なすことができます。Stablecoinがその動作範囲を拡大すると、対応する影響量も増加します。

CeFiプラットフォーム、特に集中型取引所では、USDTは、Binance、Huobi、FTX、OKEx、KuCoinなど、現時点で最大の取引所の主要な取引資産として使用されているため、巨大な力です。

DeFiプラットフォームでは、流動性プールの作成に関して最も一般的な資産であるUSDCが最大の影響力を持っています。USDCはUSDTの3年後にリリースされましたが、Ethereum、BSC、Polygon、Fantom、Solanaなどの複数の開発中のDeFiエコシステムでステーブルコインを迅速に発行しました...

USDTとUSDCに加えて、BUSDはBinance Exchangeの取引資産として使用されるだけでなく、Binance Smart ChainのDeFiプロトコルにも実装されているため、Binanceのおかげで急速に成長しているもう1つのStablecoinです。

適用性

ステーブルコインが広く拡大していることを考えると、同時に暗号市場にかなりの影響を及ぼしています。そのための次のステップは、適用性を改善することです。

例えば:

透明性と安定性がしっかりと構築された後、スケーラビリティとともにスケーラビリティを開発する必要があります。

市場で最も著名なステーブルコイン

Stablecoinを成功させるためのいくつかの基本的な属性を確認しました。ただし、Stablecoinセグメントは、高い支配率で非常に競争力があります。

市場のトップ10ステーブルコインはステーブルコイン時価総額の96%を占めています。なぜ最高ランクのステーブルコインがそれほど支配的なのですか?このパートでは、時価総額が最大の5つのステーブルコインのケーススタディを分析して、答えを探します。

現時点でトップ15のステーブルコイン。更新日:2021年10月7日。

テザー-USDT

テザー(USDT)は、暗号市場で最も初期のステーブルコインとして認められています。これまでのところ、テザーは時価総額が最大のステーブルコインであり、市場に最大の影響力を持っています。

テザーには、早期の出現を実装するという利点があり、したがって、信じられないほど強力なネットワーク効果を構築することができます。特に、Binance、FTX、Huobiなどの最大の取引所はすべて、他のAltcoinの主要な取引ペアとしてUSDTを使用しています。

一部の取引所は、独自のステーブルコインを発行することでUSDTから独立しようとしました:BinanceからのBUSD、HuobiからのHUSD。それにもかかわらず、USDTはすべてのCeFi取引所の中で最も普及しているままです。

OTC市場では言うまでもなく、USDTは現在、世界中のユーザーがフィアット通貨から暗号通貨に交換するための主要なゲートウェイです。OTC市場がBTC、ETHなどの他の暗号通貨の交換を許可しているにもかかわらず、USDTは依然として市場を支配しており、流動性が高く、滑りが少なく、さまざまな取引所で他のアルトコインと直接取引することができます。

USDコイン-USDC

USDCはUSDTの後に設立されましたが、膨大な支援者、特にCoinbaseからのサポートを受けることで、法制度に親しみやすいという利点があります。さらに、Binance、KuCoin、Huobiなどの大規模な取引所もUSDCを使用しています。

それにもかかわらず、USDCの成功の背後にある理由は、DeFi市場へのアプローチです。USDTのようにTronネットワークで多数のStablecoinを発行する代わりに、USDCは他の開発中のDeFiエコシステム、つまりEthereum、BSC、Polygon、Solana、FantomでStablecoinをすばやく発行しました。

チャンスをより早くつかむことで、CircleはDeFi市場を引き継ぐために長い間待つ必要がなく、DeFiスペースでUSDCを利用するためにより多くのユーザーを引き付けることができました。

Binance USD-BUSD

Binance USDは、BinanceとPaxos(PAX Stablecoinの管理会社であり、最近ティッカーをUSDPに変更)の協力により作成された製品です。BUSDはUSDC、USDT、DAIの後にリリースされたという事実にもかかわらず、BUSDは最も急速に成長しています。

Binanceのおかげで、BUSDは、2020年の初めから、他の無数のトークンとペアになると同時に、ペアの資産に無料の取引コストを提供することで、BinanceExchangeに広く適用されてきました。

2021年3月にBinanceSmartChainが現象として爆発したとき、BinanceはBinance Smart ChainのBUSDの発行率を上げ、USDTやUSDCと同じように流動性プールのペアリング資産にし、最近BUSDの驚異的な成長をもたらしました。

Though BUSD is applied in both DeFi and CeFi, its Scalability outside the Binance ecosystem is strictly limited. This situation is pretty understandable because no competitor wants Binance to dominate the market.

Dai - DAI

DAI is an Over-collateral Stablecoin created by the lending protocol MakerDAO. At the moment, MakerDAO is the top 4 lending project in crypto with over $12.7B TVL (Total Value Locked). The Market Cap of DAI is around $6.5B, showing that the Collateral ratio is currently around 49%.

Not only does MakerDAO allow common assets to be used as collateral, but it also supports the collateralizing of LP tokens from Uniswap, helping MakerDAO attract many more users through its diversity.

The advantage of MakerDAO was being founded really early, forming a substantial Network Effect. In terms of coverage across different DeFi ecosystems, DAI is even more popular than BUSD, and only behind USDT and USDC.

Terra USD - UST

Terra USD is a very special Stablecoin as it is the combination of a Full-reserve Stablecoin and an Algorithmic Stablecoin. To maintain the peg price at around 1 USD, Terra USD is backed by LUNA (Full-reserve) and has its price adjusted by an algorithmic mechanism (transfer the price volatility to LUNA).

The success of UST comes from 2 factors:

The first is an effective work model. This was proved through the market collapse on May 19, 2021, which made LUNA price fall from $16 to $4.

If the same thing happened to ETH, MakerDAO and DAI would definitely be considerably affected as ETH was the biggest collateral asset, therefore activating a Domino chain of constant liquidations. However, after that event, UST still stood steadily thanks to the anti-price manipulation mechanism, and then quickly returned to its peg.

The second is the support from the Terra ecosystem (#3 DeFi ecosystem in terms of TVL). UST seems to be the one and only Stablecoin of the ecosystem. As a result, all protocols inside Terra try to capture the value for UST. The most prominent protocol among them is Anchor, a lending platform that allows UST saving with up to 20% APR.

Data analysis of Stablecoin

I hope that with the analysis above, you have visualized the work model of Stablecoins in the market. How can they succeed, and how can they take over the market? In this part, I will dive deeper into the influence of Stablecoins on the crypto market through data analysis.

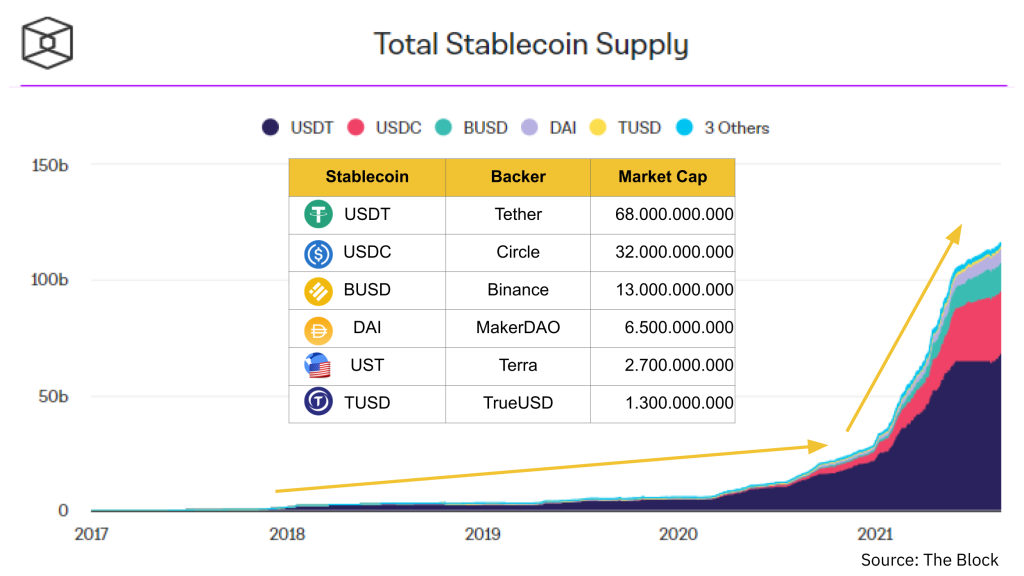

The Market Cap of Stablecoins

Stablecoins' Market Cap over time.

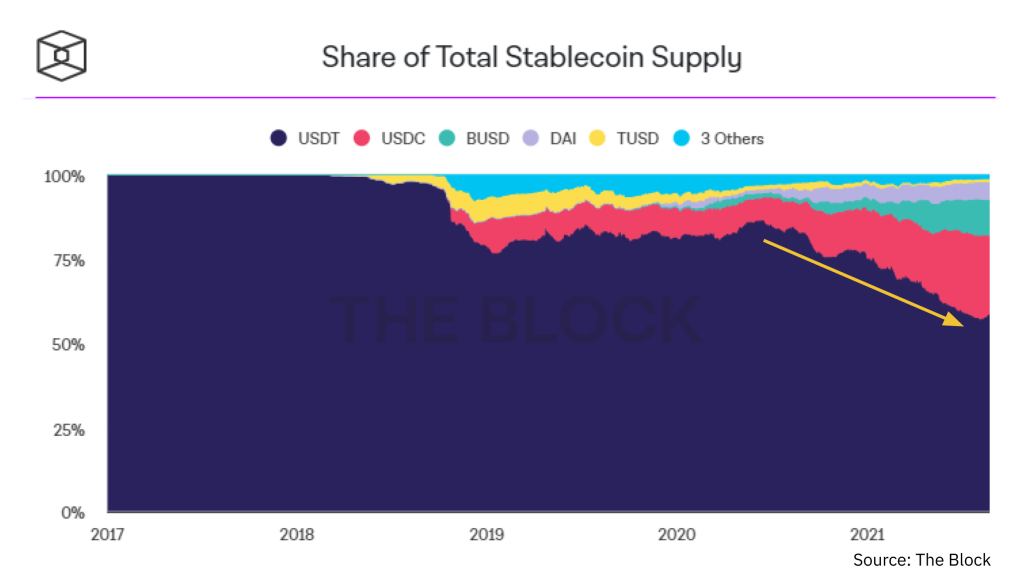

Market Cap ranking: USDT (#1), USDC (#2), BUSD (#3), DAI (#4), UST (#5), TUSD (#6).

According to the data above, the Market Cap of USDT is overwhelming at $68B, two times higher than that of USDC, even though no other Stablecoins in the market can surpass USDC.

The chart above also shows the two main periods of the crypto market:

Accumulating period (2018 - mid 2020)

In this period, Stablecoins grew slowly but steadily. This matched the market condition at that time when most crypto participants were retail investors, and the DeFi market didn’t receive much attention.

Furthermore, the Market Cap of the whole crypto market was really small, so every action from Tether brought about a huge influence. Every time Tether announced to “issue” more Stablecoins, the price of BTC pumped along.

Booming period (mid 2020 - now)

Forward to the second period, the market received more attention from whale investors and hedge funds, attracting a massive cash flow into the crypto market. The DeFi market gradually became more complete and appealing to the builders and investors.

Since September 2020 to now, the DeFi TVL has increased from $1B to more than $191B. The tremendous growth of DeFi has created a high demand for Stablecoin.

The Market Cap of USDT compared to other Stablecoins.

Although Tether's Market Cap is still overwhelming compared to other Stablecoins, USDC is also worth noting. If you take a close look at mid 2020, you will notice that the Market Cap of USDC rose incredibly fast, and it was at the same time when DeFi started its tremendous growth. That is the reason why when it comes to the DeFi market, I usually prioritize tracking USDC activities over others.

⇒ USDT and USDC are the two key Stablecoins in the market, so we should follow their activities closely because Stablecoins can be regarded as the cash flow supporting the market growth.

The correlation between the Market Cap of Cryptocurrency, Stablecoin and DeFi

In the second period, the short-term price pumps of Bitcoin have been separated from Tether’s announcements on issuing Stablecoins. Nonetheless, Stablecoins will still be exerting an enormous influence on the market in the long term, as Stablecoins are the gateway for users to get access to the market and the inside assets.

More specific details can be illustrated in the pictures below. The growth of the market has brought along the demand for Stablecoins, and when Stablecoins were minted to satisfy the market’s demand, DeFi was the most rapidly growing sector.

The correlation between the Market Cap of Cryptocurrency, Stablecoin and DeFi.

But if you take a look at the time around May 2021, when the growth of Stablecoins slowed down, the crypto market in general and the DeFi market in particular collapsed shortly after (on May 19, 2021).

However, the Market Cap of the Stablecoin sector did not decline but actually slightly increased, showing that Tether and Circle (2 big companies in the field) did not burn Stablecoins out of the market. This indicates that the number of investors going into the market was still higher than the number of investors going out.

Consequently, in late July 2021, the crypto market witnessed a strong recovery thanks to the afore-minted Stablecoins in the market.

⇒ In the long term, the growth of Stablecoins is the key to speculate the growth of the whole crypto market. If you are following the DeFi market, don’t miss out on any moves from USDC as it is currently the fastest growing Stablecoin in DeFi.

Stablecoin Dominance

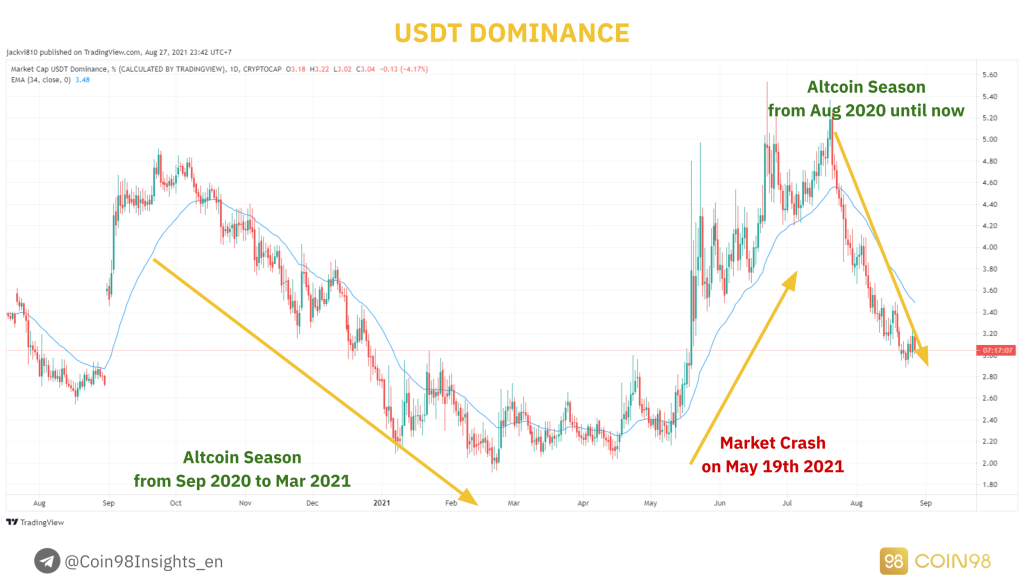

Stablecoin Dominance is the measure of Stablecoin’s Market Cap relative to the Market Cap of the rest of the coins. Here is an example of the USDT Dominance index (USDT.D) from Tradingview.

Although there are still a variety of Stablecoins in the market, the Market Cap of USDT takes up more than 50% of the market, and it has been acknowledged as the representative index of the whole Stablecoin segment, so we will analyze the movement of USDT.D.

How USDT Dominance is related to the market condition.

⇒ We can rely on the USDT.D index to define the market trend, therefore understanding the right time to invest, and the right time to take profit.

Stablecoins in DeFi ecosystems

As analyzed above, Stablecoins play an important role in being the gateway for the cash flow from the Fiat-currency market to the cryptocurrency market.

If you are aware of how the cash flow in the crypto market transfers between different layers, then Stablecoins play the same role of allowing investors to transfer their funds from the crypto market (macro) to blockchain ecosystems (micro).

In this part, I will analyze 3 Case Studies of 3 blockchain ecosystems. Namely Terra, Solana and Avalanche, so you can understand the role of Stablecoins in the growth of DeFi ecosystems.

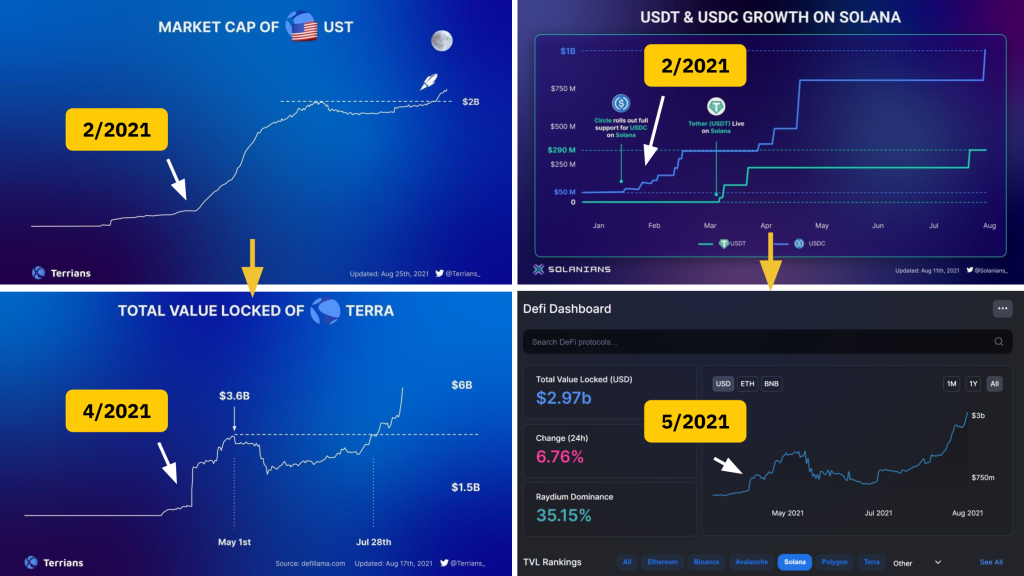

The Market Cap and TVL of Terra (left) and Solana (right).

Case Study 1: How did Terra USD foreshadow the growth of the Terra ecosystem?

Recently, we have witnessed the substantial growth of the Terra ecosystem with its TVL surpassing $6B, becoming the third largest ecosystem in the market behind Ethereum and Binance Smart Chain in terms of TVL.

The increase in TVL has produced a positive effect on the LUNA price, increasing the price of LUNA 700% since the market crash in May 2021. The question is, how could the TVL in Terra increase so rapidly?

The main catalyst is the Market Cap growth of Terra UST - the one and only Stablecoin in Terra. If you notice the chart above more carefully, you can see that when the DeFi TVL in the ecosystem rose, the UST Market Cap had seen an explosive growth 2 months before that, exceeding TrueUSD (TUSD) and Paxos (PAX) - two prominent Stablecoins in the market.

Case Study 2: USDC & Solana - the cooperation that grew Solana tremendously

Since February 2021, when the crypto market was not yet active, Circle and Solana Foundation had already started to issue more USDC into the Solana ecosystem to develop DeFi. Afterwards, in May 2021, the DeFi sector on Solana began to attract more users and reached $1.5B TVL.

During that period, the price of SOL (Solana native token) rose from $10 (February 2021) to $50 (May 2021). Even though a market crash happened shortly after, the number of Stablecoins on Solana continued to rise. In fact, the pace of issuing Stablecoins on Solana at that time was even faster than when the market was extremely active.

And the result is crystal clear: Since July 2021 to now, the cash flow into the Solana ecosystem has not stopped, helping the DeFi TVL to reach $3B. Every token in the Solana ecosystem has been growing tremendously (SOL, SRM, RAY, MNGO, SBR, ORCA,...) especially SOL has recovered from $25 to $170 at the time of this writing.

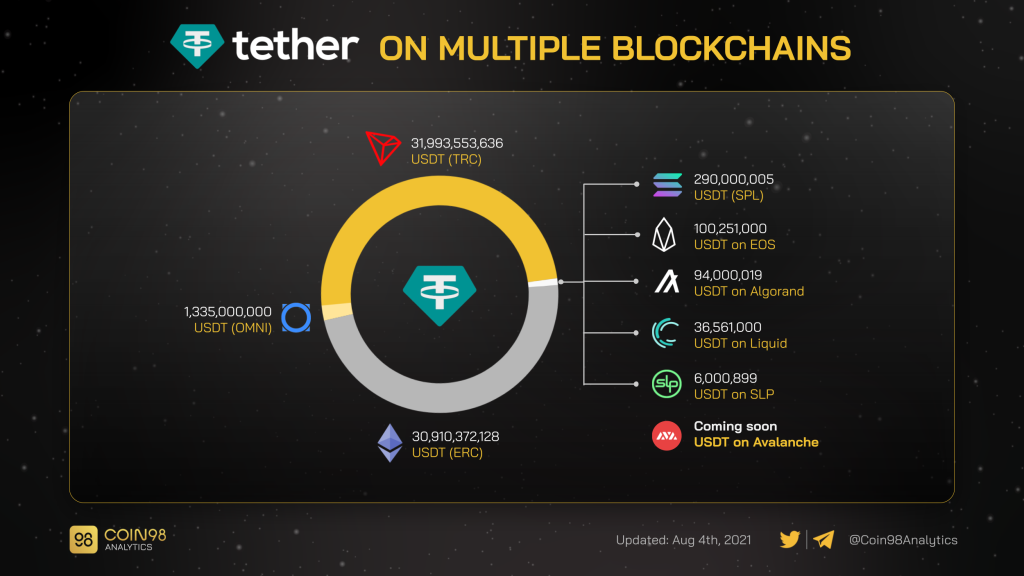

Case Study 3: Avalanche got in the sight of Tether

Tether has been deployed on multiple chains. Although the Market Cap of Tether on Tron and Ethereum accounts for the most, Tether has not issued any additional USDT on Tron, Omni, EOS, Algorand,... since earlier this year. Instead, Tether has now focused on Ethereum, Solana and Avalanche.

This resulted from the fact that they were the three immensely developed DeFi ecosystems. To compete with USDC, Tether quickly supported USDT on Avalanche to help the growth of the Avalanche ecosystem, therefore assisting tokens on Avalanche (AVAX, PNG, SNOB, XAVA) in recovering after the market collapse.

Aside from the Market Cap and Dominance index, the pace of growth is also an imperative index to track. For instance, even though the number of USDT on Solana is still incredibly small, at the same time, it is increasing at the most rapid pace compared to other ecosystems. Will that case happen again, but this time with Avalanche?

The number of USDT on different blockchains.

In conclusion, the investment opportunities do not come from Stablecoins, but from the movement of the market and of different blockchain ecosystems. Stablecoins help you to navigate that movement.

Note:

However, this case is only applicable to ecosystems with small TVL like Solana, Polygon, Terra, Avalanche, Fantom,... because when the ecosystem’s TVL is still insubstantial, the influence of issuing Stablecoins will be more immense, hence creating a motivation for the ecosystem to thrive.

To comprehensively developed ecosystems such as Ethereum and Binance Smart Chain, issuing Stablecoins does not matter that much as the number of Stablecoins being issued is too insignificant compared to the DeFi TVL of that ecosystem.

To speculate the cash flow efficiently, you have to:

Some useful tools to track Stablecoin indexes:

Stablecoin reserve on exchanges

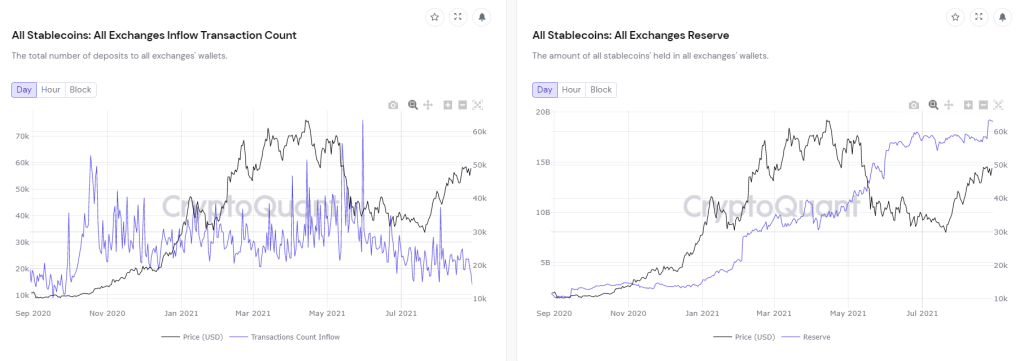

Stablecoin reserve on exchanges.

Similar to the index of BTC Inflow & Outflow, the Stablecoin Exchanges Inflow & Outflow index allows investors to track the buy demand of the market. There are 2 circumstances:

In the long term, this index is correct to some extent. Before Bitcoin reached ATH (All-time high) in March 2021, the Stablecoin Reserve index had increased dramatically in November 2020 (5 months before). Before Bitcoin recovered in August 2021, the Stablecoin Inflow index had also risen significantly in June 2021.

However, the crypto market moves really quickly but this index does not show responsive signs in the short term (about 1 month). That is why this index should only be regarded as an additional tool to gather more information rather than a primary one, compared to the aforementioned methods.

How have Stablecoins evolved?

After going through some prominent Stablecoins, how they work and how they influence the crypto market, we will now look at the evolution of Stablecoins, hence defining the period we are at and predicting future Stablecoin movements.

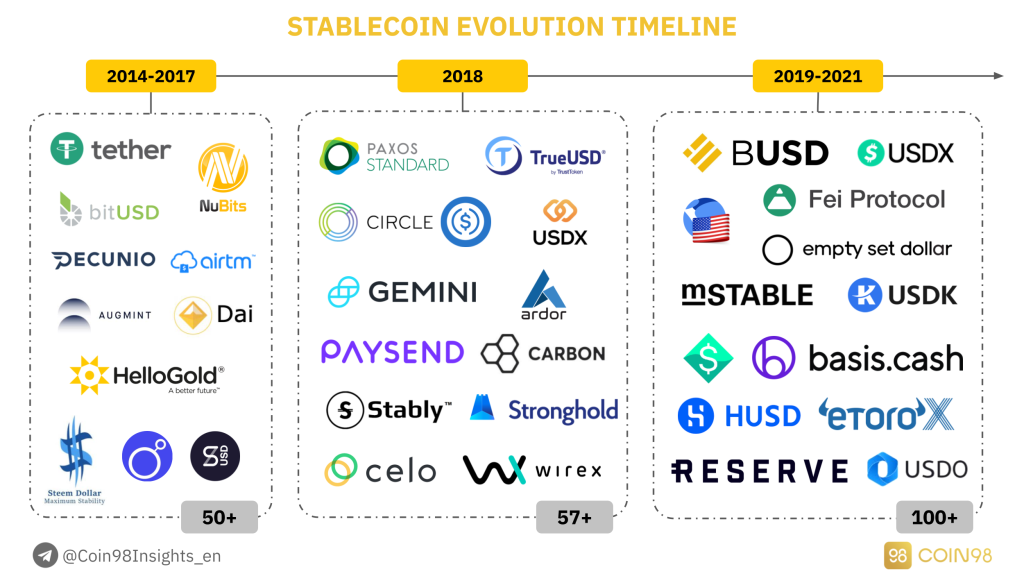

The evolution of Stablecoin.

First period (2014 - 2017): Pioneers in the Stablecoin sector

At an early stage of the first period, Stablecoins had the sole purpose of tokenizing all popular Fiat Currencies across the globe. Stablecoins were used mainly to resolve the problem of transactions’ cost and speed of the traditional financial system.

The most prominent of all was Bitshares, a platform founded by Charles Hoskinson (Ethereum's Co-founder and Cardano’s Founder). Bitshares tokenized a wide range of currencies, including CNY (BitCNY), Euro (BitEUR), USD (BitUSD), Gold (BitGOLD),...

Nevertheless, in order to create Fiat-backed cryptocurrencies, users had to collateralize BitShares with a larger amount. As BitShares were highly volatile, the value of Stablecoins such as BitUSD, BitEUR,... was not stable. Not to mention that with low liquidity, BitShares could be easily manipulated by speculators.

Compare Bit USD with DAI.

Fast forward to the end of the first period which is about 2017. The crypto market started to be recognized, and other Stablecoins like DAI and USDT started to appear. DAI was created and sustained up to this moment due to the incredibly high demand for lending & borrowing in the market. The stability of DAI was also better.

Meanwhile, USDT was backed by a gigantic force - Bitfinex. Bitfinex used to be the largest exchange in 2017, until Binance attracted more retail investors to its platform though most whales still stayed in Bitfinex. The substantial influence of Bitfinex at that time was the main catalyst that kept USDT stable around its peg and stood still till now.

Second period (2018): The boom of Stablecoins

The first period was the prerequisite for the second period, which was the most booming period of Stablecoins. The market witnessed the advent of various Stablecoin platforms as this was also the time when the crypto market became “Mainstream” in 2017, after Bitcoin reached an ATH of $20,000.

The demand to invest in Bitcoin as well as the demand for Stablecoins increased. To compete with USDT being backed by Bitfinex, a variety of exchanges issued their own Stablecoins (Gemini issued GUSD), whereas payment platforms also did the same thing (Paysend).

Stablecoins became a “trend” for whales to increase their influences on the crypto market that was already small. If you take a closer look at the illustration above, you can see that in 2018, more than 57 Stablecoin platforms appeared, ranging from Full-reserve Stablecoins to Over-collateral Stablecoins and Algorithmic Stablecoins.

This was also the time when Stablecoins that later became dominant made their debuts, namely Circle (USDC), Paxos (PAX), TrueUSD (TUSD),... they are the three major competitors of Tether (USDT).

Third period (2019-2021): Selection and elimination

From my perspective, the Stablecoin sector is currently in this period. After the booming phase in 2018-2019, myriads of Stablecoin projects appeared, at the same time a large number of projects showed their weaknesses.

Which is the main reason why in the third period, the market will begin the selection and elimination process, especially the recession of Algorithmic Stablecoin projects as they are not working efficiently (cannot maintain the peg price).

You can visualize the situation more clearly through the picture below along with the market’s real-time data. Over 200 Stablecoin projects have been developed, but the number of active and productive projects is only around 10 (USDT, USDC, BUSD,...). More and more Stablecoin projects are gradually fading into oblivion.

The number of active Stablecoins, in development, and closed.

Fourth period (2021+): Expand

The most important keyword to define the third and the fourth period is the Network Effect. As mentioned earlier, the Stablecoin segment is exceptionally competitive.

Among over 200 projects, only nearly 10 of them have an influence on the market. This forces Stablecoin platforms to constantly develop and expand so as to account for as much of the market as possible, including both DeFi and CeFi.

Except for USDT dominating the market for so long, USDC is a noteworthy Stablecoin in the fourth period. Officially launched in 2018 (3 years after Tether), USDC quickly deployed its Stablecoin on 10+ blockchains and focused mainly on the DeFi market, which was growing tremendously at that time. This approach made USDC more well-known than USDT in the DeFi market.

At the moment, BUSD is still following the Network Effect improvement scheme. Binance has been listing more BUSD trading pairs, issuing more BUSD to be used in the Binance Smart Chain ecosystem, with a vision of replacing USDT and USDC.

In the future, UST will definitely increase its Network Effect by accessing the Binance Smart Chain ecosystem and the Solana ecosystem - the two ecosystems possessing the largest cash flow behind Ethereum.

Anticipate the future of Stablecoin

Stablecoin weaknesses

We have gone through the approach and evolution of Stablecoins. So how can they be improved in the future to get rid of the current weaknesses? The answer to this question can be found in this part.

If you notice, Stablecoins are having 2 major issues without a solution which are Transparency and Applicability:

How Tether printing USDT affected the market.

Developing Stablecoins

Major companies are trying to create a Stablecoin that can solve both of the above problems, which can look like:

Some potential Stablecoins in development.

4 Stablecoins that are currently developing to satisfy the above requirements are:

1. Telegram TON

Pavel Durov - the founder of Telegram has been trying to issue a Stablecoin with high stability and high liquidity. However, he gave up the project after being pressured by SEC on the legal aspect.

2. Libra

During the past time, Facebook has been trying to create Libra and make it a global currency. Libra will be backed 50% by USD, 18% by EUR, 14% by JPY, 11% by GBP and 7% by SGD. However, it didn’t take long for Libra to fail as the Congress of the United States realized the threat of a private company competing with a public bank.

However, their ambition seems to remain enormous because after the failure of Libra, Facebook created Diem - Libra 2.0. At the moment, they have been able to cooperate with a variety of partners in the finance department in order to start expanding and integrating with social media applications like Facebook, Whatsapp,...

3. LPM Coin

JP Morgan - one of the biggest banks in the world, plans on creating JPM Coin, a Stablecoin that can replace the obsolete payment system Swift. Nonetheless, they have not made any further announcement. If JP Morgan successfully introduces their product, other major banks like HSBC, Citibank, Wells Fargo will also participate in the play.

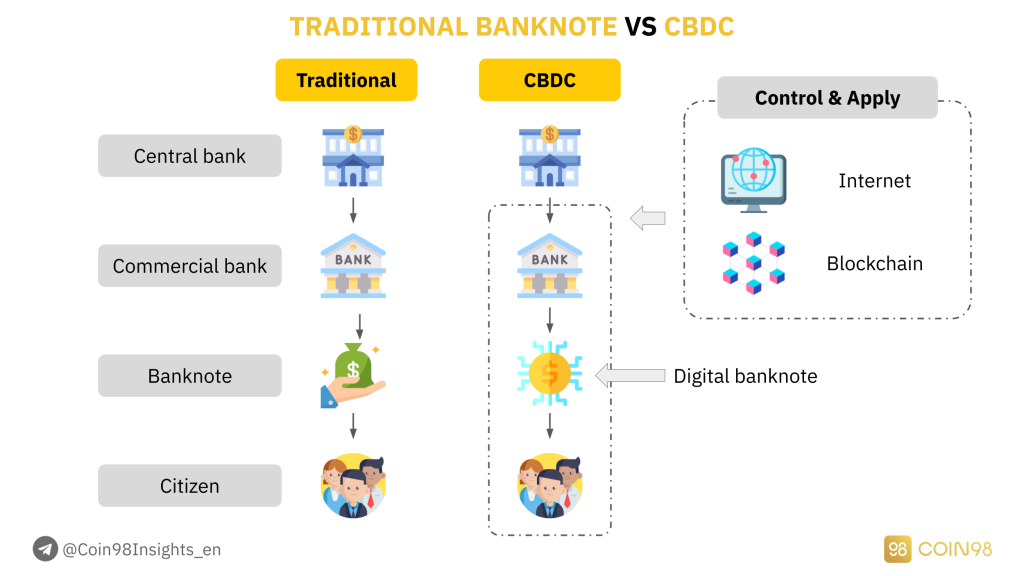

4. CBDC

The last Stablecoin, at the same time the most realistic one is CBDC. CBDC is short for Central Bank Digital Currency. Currently, many Western banks and China banks have been experimenting with the CBDC model and tried to apply it to their work models.

The difference between Traditional Banknote and CBDC.

Although there are still some limitations such that it is not yet possible to be applied worldwide, CBDC can be considered a Stablecoin comprehending all the benefits that the blockchain technology brings, namely transparency, tracing ability to prevent money laundering, low transaction cost, high speed.

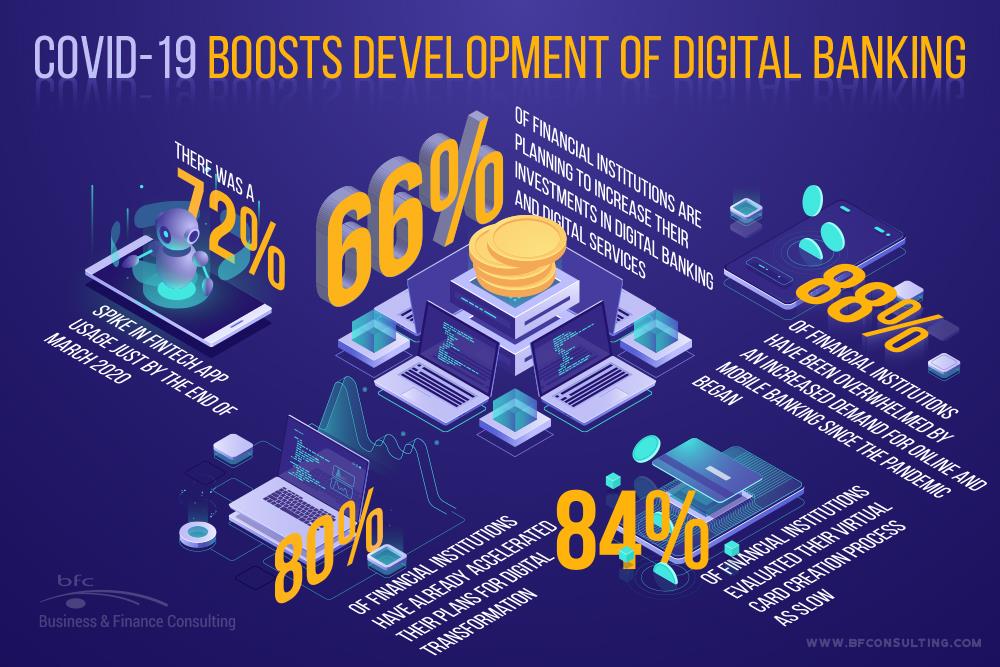

There is no doubt that CBDC will be applied in the future by not only commercial banks but also public banks. Moreover, the Covid 19 event taking place all around the world has shown how important CBDC can be to the global economy in the future.

When everyone has difficulties in commuting and using cash, CBDC becomes an optimal solution for the financial market to operate smoothly.

Covid-19 motivates the growth of Digital Banking.

Investment opportunities with Stablecoins

In terms of investment opportunities with Stablecoins, I can distribute into 2 types:

Now let’s go through each type of investment.

Discover investment opportunities through Stablecoin indexes

As mentioned above, Stablecoin is not the sector to invest in. The best way to make a profit from Stablecoin is to observe its movement and make decisions based on the cash flow.

Anytime Stablecoins are issued in an ecosystem, the cash flow immediately has the tendency to get into that ecosystem:

So in order to not miss any market trend, you have to observe and track them before they “take off”. Here are some useful questions that can help you find your own insights:

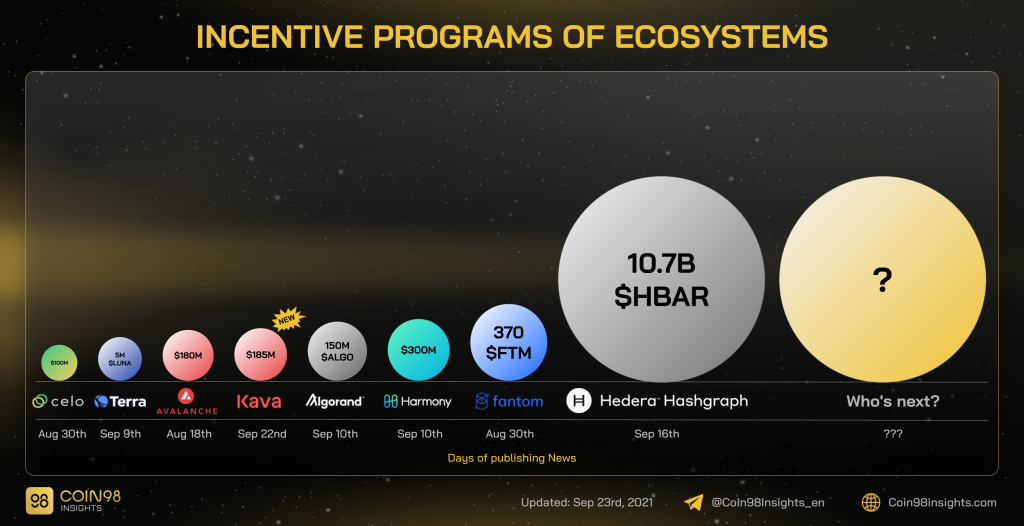

Most recently, multiple ecosystems have announced their DeFi incentive programs, including:

Incentive programs in different blockchains.

It is worth following the Stablecoin movement in these ecosystems and see if they are issuing any new Stablecoin or cooperating with any 3rd-party to do so.

Directly investing using Stablecoins

Nevertheless, if you own a large amount of capital and want to earn with zero risk in this market, using Stablecoins can still be the way to go.

Although the Yield is not as high as using Altcoins, using Stablecoins allows you to be flexible regardless of the market condition. Here are some advisable methods:

1. Lending (4 - 8% APR)

You can deposit Stablecoins on CEXs or lending platforms to receive savings. The advantage of using Lending is its simple interactions, transparent interest, and optional deposit period.

Here are some platforms that you can use Stablecoins to earn savings:

CEX: Binance, Huobi, Gate, MXC, OKEx,...

Centralized Lending: NEXO, BlockFi,...

Decentralized Lending:

However, the disadvantage of using Lending protocols is that the interest rate is pretty low, ranging from 4-8%/year. If you want to receive higher yields, take a look at Farming.

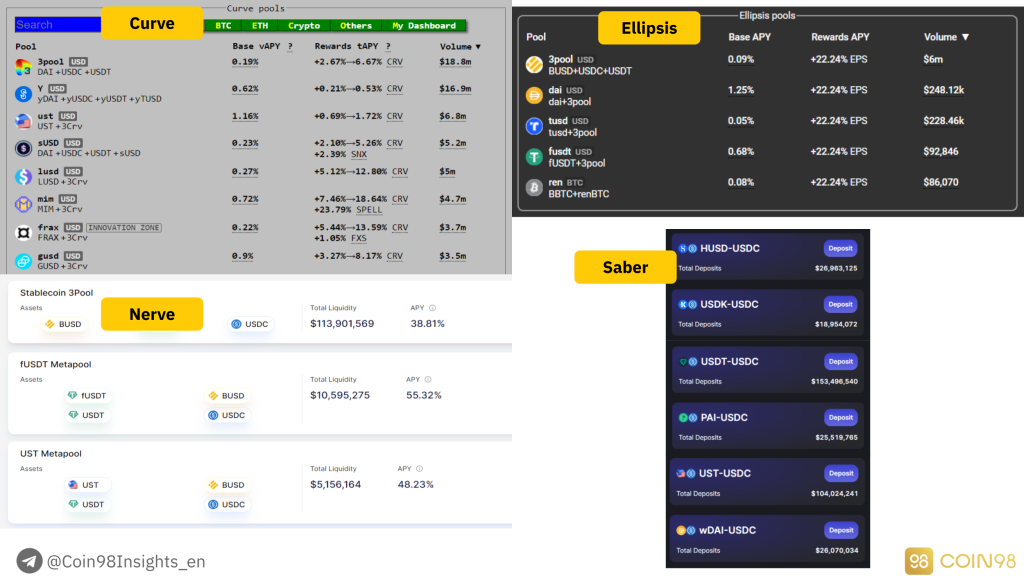

2. Farming (20 - 40% APR)

Farming is the approach to provide liquidity for decentralized exchanges to receive platform fees and the native token of the platform. To follow this way, you have to know some basic actions in DeFi, like providing liquidity.

The advantage of Farming is a higher yield with up to 20-40% per year, which is a really high interest rate. In Viet Nam, if you deposit USD, you won’t even receive interest. Whereas if you deposit VND, you will earn a 7% interest rate but the annual inflation rate is even higher than USD.

DeFi is really a gateway bringing a vast amount of opportunities to earn yields, and you can totally use Stablecoins to make a profit before actually investing in the market. Here are some Stablecoin AMM platforms that you can use for Farming:

Farming Stablecoins.

However, Farming on decentralized protocols has some particular risks, especially in the case of the protocol being hacked, which is why you should distribute your Stablecoin into smaller parts and use them on prestigious and high TVL platforms.

Conclusion

Here are some insights that you can use to find investment opportunities with Stablecoins:

このセクターについてより価値のある洞察を得るのに役立ち、Stablecoinsを使用して利益を上げる方法に役立ったことを願っています。

このトピックについてさらに詳しく知りたい場合は、下にコメントを残して、Coin98コミュニティに参加してさらに議論してください。

Coin98ウォレットでクロスチェーンブリッジを使用してBEP20、TRC20トークンをSPLトークンに変換する方法の詳細な手順。ここを読んでください!

ソラナのエコシステムとパズルの各ピースについて学び、ソラナでチャンスを見つけるための準備を整えましょう。

この記事では、Coin98が、AZからOrca DEXを使用する方法について説明します。これには、ウォレットの接続、スワップ、流動性の追加と削除が含まれます。

Coin98WalletでAvalancheCチェーンブリッジとXチェーンを使用してAVAXを変換する方法の詳細な手順。

この記事では、MarginATMが、最も古く広く使用されている暗号ウォレットの1つであるMyEtherWalletの使用方法についてすべて学習します。

アルファを理解する-私は保持する必要がありますか?一般的にアルファを保持している記事の兄弟、特に他のトークンを見る必要があります。

プロジェクトは、DEX、Lending&Borrowing、Yield Optimization、NFTなどを含むBinanceSmartChainの5つの領域に属しています。

Thorchainに流動性を提供することで、より高く、より安定したリターンとより不安定な利回りにつながります。

SushiswapでSUSHIを栽培するための基本的なステップバイステップガイドと、アセットの管理に使用できるいくつかのツール。

この記事では、Blockchainに基づいて開発されたテクノロジープロジェクトの方向性、つまりWeb3への移行について概説しています。