Coin98ウォレットでBEP20、TRC20トークンをSPLトークンに、またはその逆に変換する手順

Coin98ウォレットでクロスチェーンブリッジを使用してBEP20、TRC20トークンをSPLトークンに変換する方法の詳細な手順。ここを読んでください!

Uniswap V3の運用モデルを分析して、UniswapV3に投資する新機能と機会を確認しましょう。

クイックテイク:

UniswapV3に関する情報

Uniswap V3は、3月末に発表されたUniswapの最新のアップデートであり、このアップデートは、コミュニティによってDeFiのゲームチェンジャーになることが期待されています。

Coin98には、Uniswap V3とその利害関係者への影響に関する記事があります。ここで、確認できます。

これまでのユニスワップの開発の概要:

Uniswap W3の変更はすべて、資本の最大化、LPの提供時のリスクの軽減、指値注文などのUniswapの新機能を開きます。同時に、Uniswapの将来に多くの投資機会を生み出します。これについては、この記事の後半で詳しく説明します。

最初のAMMの1つであり、常に市場でナンバーワンのDEXとしての地位を維持しているにもかかわらず、ユニスワップは常にプロジェクト自体を継続的に開発および改善していることがわかります。Uniswap V3の発売は、UniswapV3チームおよびコミュニティ全体にとって価値のある報酬です。

それでは、Uniswap V3のオペレーティングモデルを深く掘り下げて、このアップデートで興味深いことを見つけましょう。

UniswapV3オペレーティングモデルといくつかの新機能

SushiSwapとは異なり、このプロジェクトでは、アイスクリーム(貸し出し)、ソーセージ(IDO)などのサイドディッシュと一緒にハンバーガー(AMM)を販売することを選択しました。そして、ユニスワップはまだ独自のハンバーガーを開発する途上にあります。

ハンバーガーの開発もさまざまな方向に進む可能性があります。BancorとCurveが特別な方向を選択した場合、Uniswapを使用すると、プロジェクトは資本効率の方向を選択します。

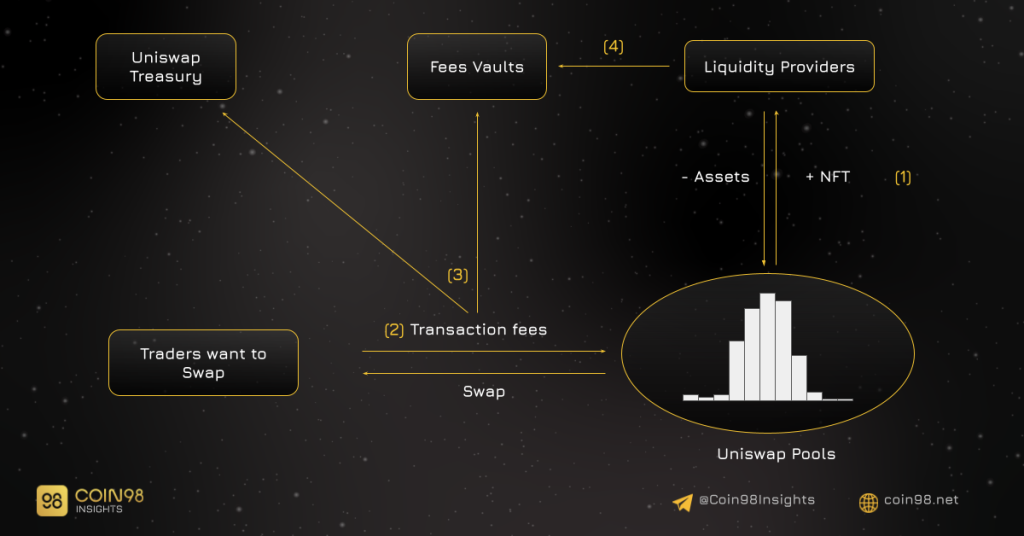

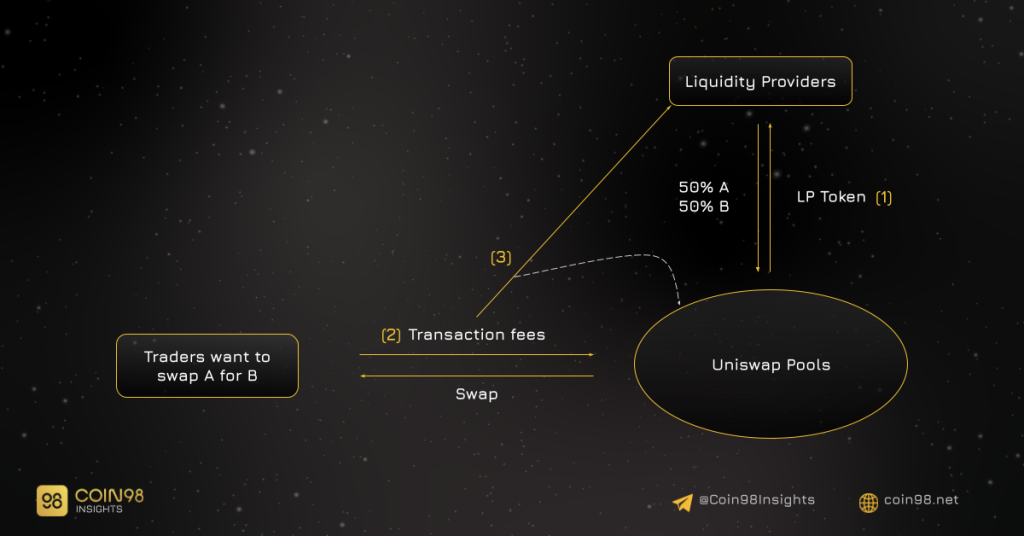

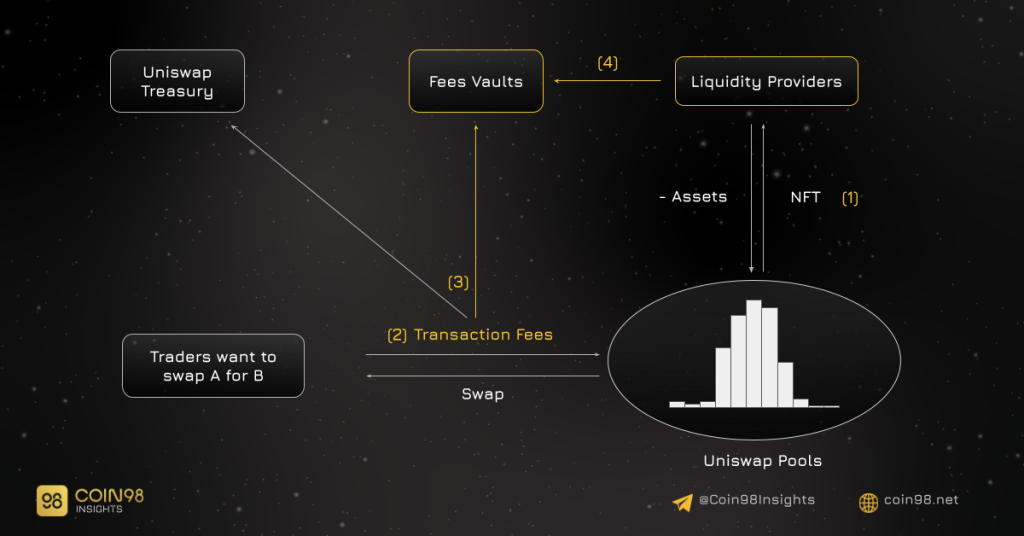

ユニスワップの運用プロセスは現在、以下のように行われており、基本的に4つのステップが含まれます。

(1)ユニスワップがシステムを構築した後、流動性プロバイダーは、流動性を提供し、プール内の資産の所有権を表すNFTLPトークンを受け取るための最初のステップを実行します。

(2)取引の際、ユニスワッププールでのスワッピングは、プロトコルの取引手数料の一部を支払う必要があります。

(3)取引手数料は2つの部分に分けられます:

(4)最後に、取引手数料を受け取りたい流動性プロバイダーは、手数料を請求するために手数料保管庫に行くことができます。

Uniswap V2の運用モデルと比較すると、UniswapV3の運用モデルは大きな変化です。NFT、Uniswap Treasury、Fees Vaultsなど、Uniswapのオペレーティングモデルにいくつかの新しいコンポーネントが表示されます。

ただし、これらのコンポーネントは変更の表面に過ぎず、最も重要な変更はユニスワップV3のインフラストラクチャからのものであり、これらの変更はユニスワップ運用手順の各ステップ(1)、(2)、(3)、(4)に深く影響しています。 、特にステップ(1)流動性供給に影響を与えます。

これらの主な変更点は次のとおりです。

変更は2つだけですが、Uniswapで多くの新機能が開かれ、それによってこのプロジェクトでより多くのユースケースが作成されました。新機能のいくつかは次のように言及できます。

プロジェクトについてさらに理解するために、各パート1を実行します。記事の最後に、ユニスワップのモデルの詳細な要約を示し、理解しやすくします。

ユニスワップV3の集中流動性

一元化された流動性機能は何を解決しますか?

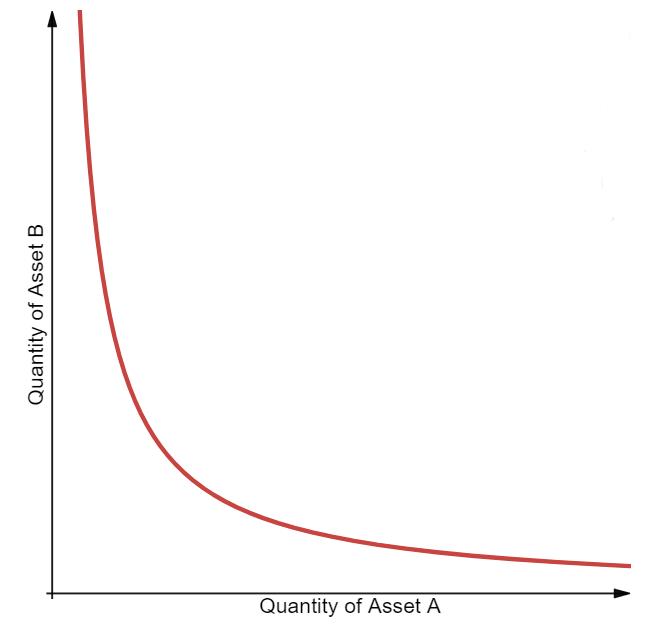

集中流動性は、現在のx * y = k AMMモデルの非効率性に起因する、ユニスワップV3の最も顕著な機能です。

x * y = k曲線はかなり一般的なモデルであり、Uniswap V2、SushiSwap、Bancor、DODO、Pancake、Raydium、Quickswapなどの今日の多くの主要なAMMに適用されています。

このAMMモデルの特徴は、0から無限大までの流動性の作成を支援することです。任意の価格で任意のボリュームで交換できます。

ただし、実際には、価格は0から無限大までは実行されませんが、多くの場合、範囲内で実行されます。

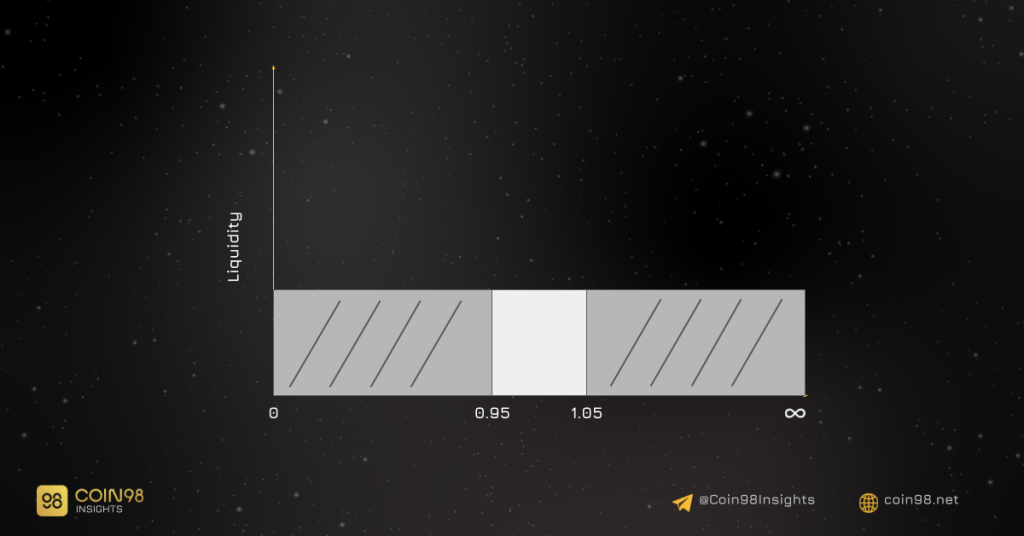

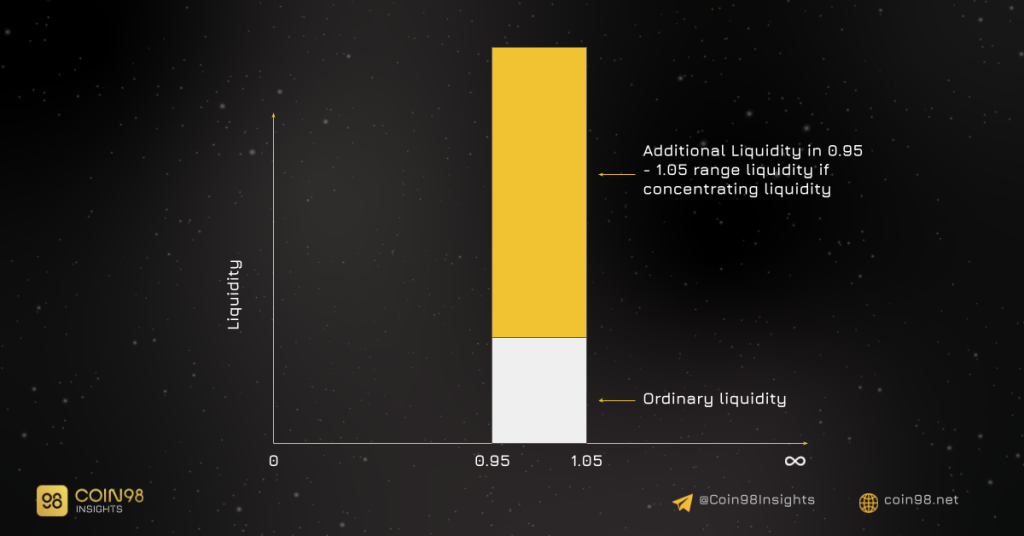

たとえば、ステーブルコインのペアDAI / USDCは0.95-1.05の範囲でのみ実行されます。⇒その範囲外の流動性、0.95未満および1.05を超えることは無意味です。

そのため、ユニスワップV3は一元化された流動性を生み出しました

0〜無限大の流動性を提供する代わりに、図に示すように、たとえば0.95〜1.05の範囲の流動性を提供します。

ご覧のとおり、同じ量の流動性がありますが、組み合わせると、[a--b]セグメントにはるかに高い流動性が提供されます。

流動性はあらゆる金融市場で不可欠です。

この一元化された流動性機能により、流動性は最大4,000倍まで最適化できます。現在、ユニスワップのTVLは80億ドルですが、10倍に最適化された場合、ユニスワップの流動性はTVLの800億ドルと同じくらい効果的です。イーサリアムDeFi市場におけるTVLよりも流動性の量。そして、この流動性の量は、CEXと完全に競合する可能性があります。

一元化された流動性の仕組み

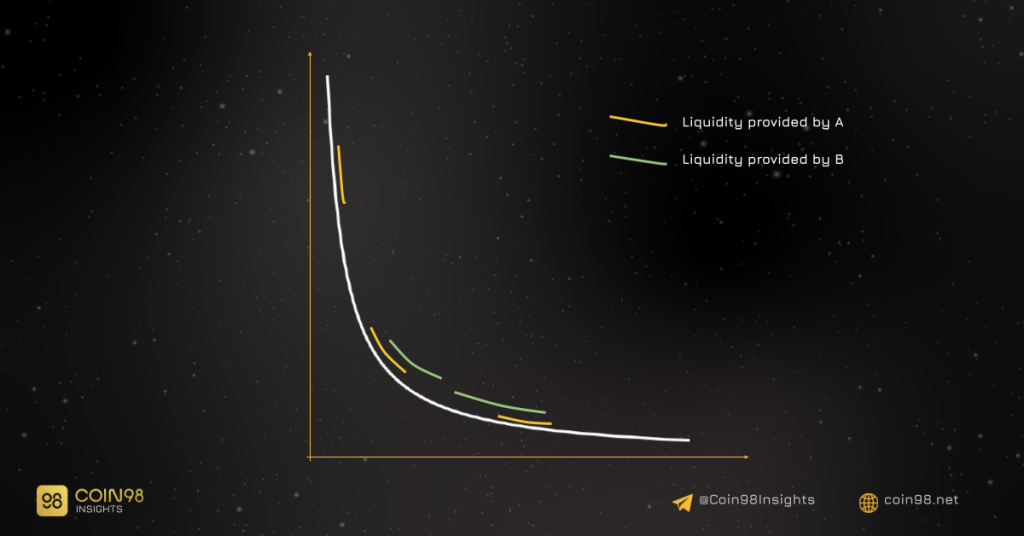

当然のことながら、Uniswapを使用すると、1つの曲線だけでなく、独自の曲線を作成できます。必要な数の曲線を作成できます。そして他の人もそうです。

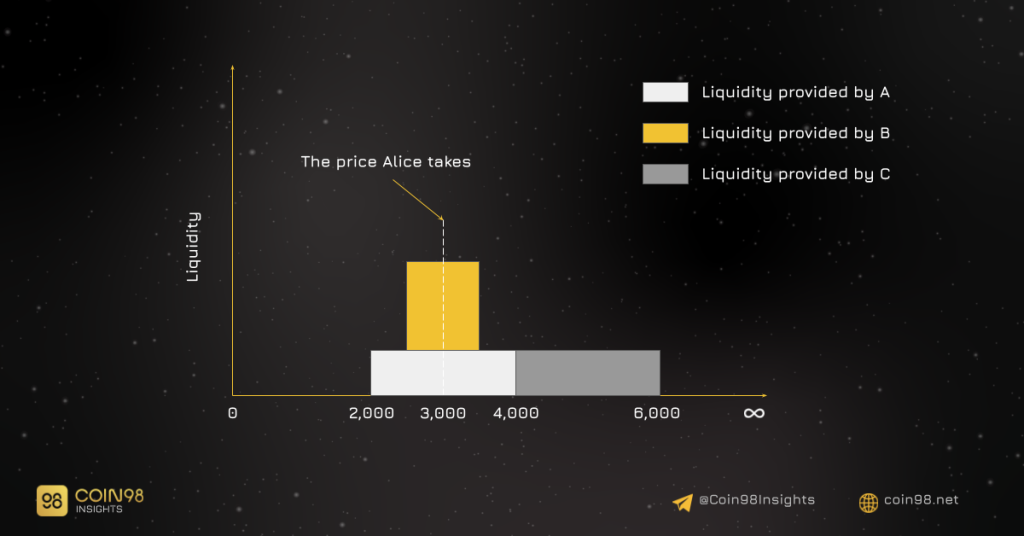

プール内の流動性は、次のような流動性を持つプールに重ね合わされ た、これらすべての曲線上のすべての流動性の合計に等しくなります。

取引して手数料を発生させる場合、手数料はLP間で、その領域で提供される流動性レートに分割されます。詳細については、後の「取引手数料」セクションで説明します。

ここから新機能がオープンしました。

一元化された流動性の3つの利点

上で述べたように、流動性はどの取引市場でも最も重要なことです。一元化された流動性の開始により、ユニスワップV3の利点のいくつかは次のとおりです。

(1)資本の最適化

これは、流動性の集中化の最も明白な利点です。これで、ユニスワップと同じレベルの流動性を、より少ない資本で作成できます。

例(出典:ユニスワップ)

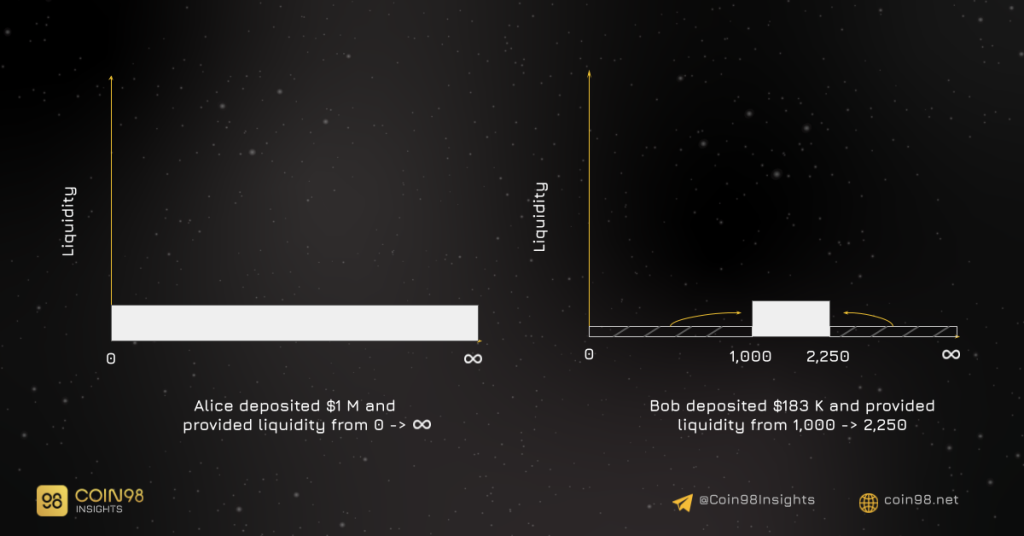

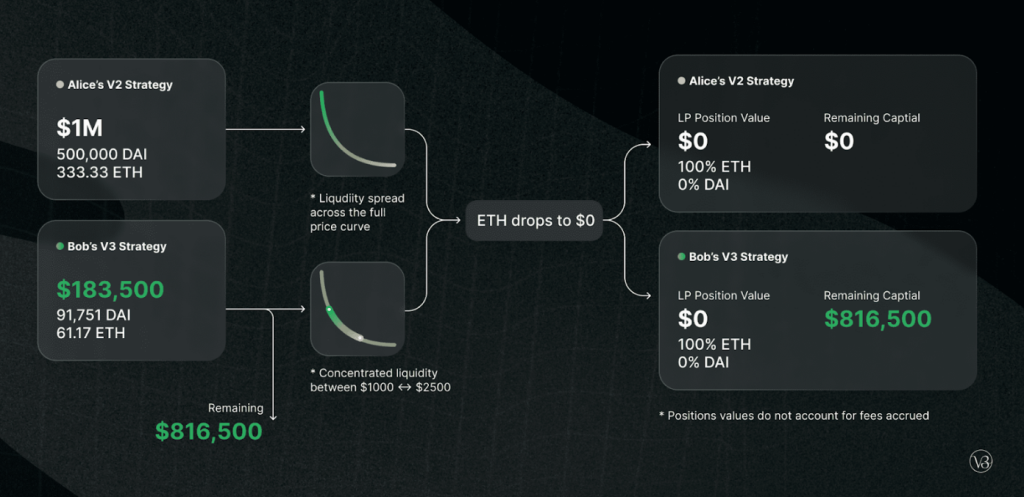

ボブとアリスはどちらも100万米ドルを持っており、どちらもユニスワップV3のETH/DAIペアに流動性を提供したいと考えています。レートは1ETH=1,500DAIになりました。

アリスは、0から無限大までのすべての価格帯で流動性を提供することを選択します(Uni V2の流動性提供と同様)。したがって、アリスは資産を2つの部分に分割し、プールETH / DAIにデポジットします:500,000 DAI + 333.33 ETH(合計$ 1 Million USD)。

ボブは、価格が1000〜2250の範囲で横方向にのみ変動すると考えているため、その領域に集中的な流動性を提供します。

彼は91,751DAI+ 61.17 ETH(合計$ 183,500 USD)を預け入れ、集中流動性を提供することにより、彼のお金はアリスの1/5未満ですが、彼が提供する流動性は1000地域にあります-2250はアリスに相当します。

したがって、価格がボブの予測範囲である1,000から2,250に近い場合、両方とも同じ利益を得ることができますが、ボブはより少ないコストを使用します。⇒ボブの流動性はアリスの8倍効率的です。

(2)流動性を提供する際のリスクを最小限に抑える

上記の同じ例で、ETHの価格が急激に下がった場合、たとえばETHが$ 0になる場合、アリスとボブのLPトークンの100%はETHであり、値は$0です。

アリスはすべての財産を失いましたが、ボブはその1/5しか失いませんでした。

(3)戦略策定

ご覧のとおり、ユニスワップは流動性プロバイダーに多くのメリットをもたらしますが、同時に流動性プロバイダーはさらに多くのことを行う必要があります。たぶん、ユニスワップV3はLP間のマッチになるでしょう。

あなたは櫛を選ぶことができます:

これらは2つの単純な戦略であり、UniswapV3で実行できることは他にもたくさんあります。したがって、Uni v3で利益を最適化するには、⇒プレーヤーが参加する際に、特に流動性プロバイダーについて、より多くのことを知り、学ぶ必要があります。

レンジオーダー

これは、集中流動性機能から開発されたUniswapV3の非常に興味深い機能でもあります。

レンジオーダーは、1つのトークンで流動性を提供できる機能であり、取引手数料を受け取り、同時にいくつかのことを行うのに役立ちます。

次の例は、それをよりよく理解するのに役立ちます。

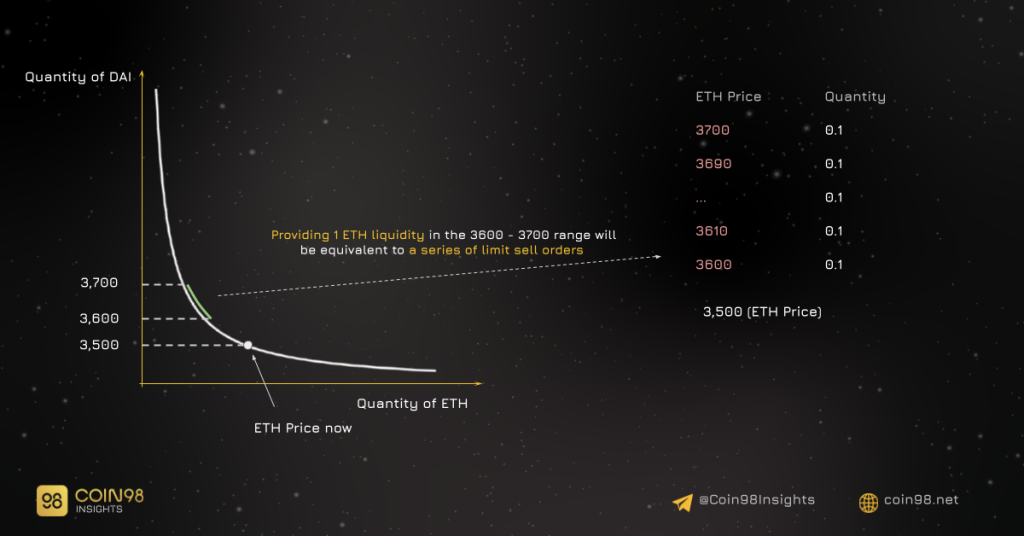

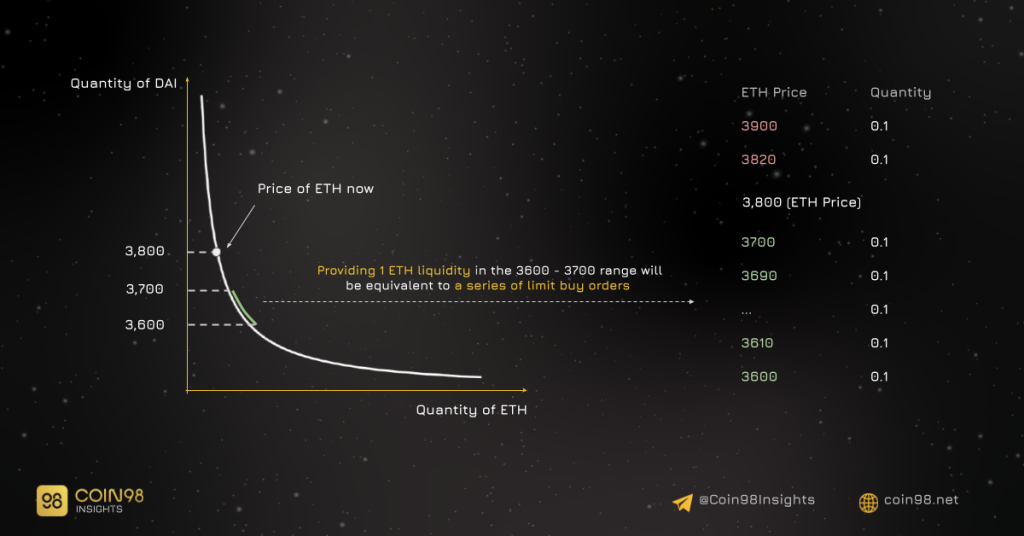

(1)現在のETH価格は$ 3500であり、アリスは$ 3600〜$3700の価格帯で1つのETH流動性を提供することを選択できます。

このような流動性を設定することは、アリスがその価格帯で1ETHの指値売り注文を出す場合と同じです。

ETHの価格が3800ドルを超える場合は、3600ドルから3700ドルの価格帯のすべてのETHがDAIに交換されたことを意味します。⇒アリスはETHを販売してDAIを取得しました。

アリスが販売するETHの価格は、流動性セグメントの平均価格です:(3700 + 3600)/ 2 =$3650。そしてもちろん、アリスはその範囲の流動性を提供するための取引手数料も受け取ります。

合計すると、ETHが3700ドルの価格を上回り、アリスはETHを3650ドルで販売し、追加の取引手数料を受け取りました。

(2)ただし、売却を完了するには、アリスは流動性を撤回する必要があります。本質的に、アリスは依然として3,600ドルから3,700ドルの価格帯で流動性を提供しているからです。

そして、アリスの資産はすべてDAIになりました。つまり、アリスは3,600〜3,700DAIの価格帯でETHを購入しています。

そして、あなたがCEX取引所でプレーするのと同じように、アリスが本当にETHを売りたいだけなら、彼女は流動性を引き出す必要があり、指値注文は消えます。

⇒アリスはDAIを受け取り、ユニスワップV3を通じてETH販売を完了します。

(3)価格が3,700ドルを超えず、価格が3,600ドルから3,700ドルの範囲にある場合、アリスの注文は部分的に実行され、もちろん、アリスはその部分の取引手数料を受け取ります。

ユニスワップのレンジ注文機能に関するコメント:

上記の例では、この機能の魅力も使用している必要があります。レンジオーダーでは、指値注文を行うことができます。これにより、手数料を受け取るための流動性を提供し、次のようないくつかのことを行うことができます。

ユニスワップは、「以前のようなパッシブ流動性プロバイダー」だけでなく、真のマーケットメーカーになることを可能にすると言えます。あなたは絶対にもっと多くのことをすることができます、お金を提供して料金を受け取るだけでなく、それは投資戦略と同時に行うことができます。

⇒ユニスワップV3の流動性プロバイダーの力は素晴らしいです。

取引手数料

取引手数料は、DEXプロトコルに関与するすべての関係者の主な収入源です。したがって、取引手数料の変更、当事者間の手数料の共有などは、プロジェクトのトケノミクスに大きく影響します。

Uniswap V3の取引手数料については、次の3つの手順に従います。

Uniswap V2の取引手数料モデル:

項目(3):取引手数料は間接的にLPで100%に分割されます

一般に、ユニスワップV2の取引手数料モデルは非常に単純であり、次のようにいくつかの主要な点に注意することができます。

取引手数料がLPに直接送金されず、プールに預け入れられるのはなぜですか?

UniswapV2がこのメカニズムを選択する理由は2つあります。

この取引手数料モデルをどのように見ていますか?かなり安定しているですね。

Uniswap V3では、この取引手数料モデルに少し変更と新しい改善が加えられます。特に、ユニスワップV3がより多様なプロトコルになり、より流動性の高い供給の場合に適したものになることを目的としています。

ユニスワップV3の革新

UniswapV3の料金メカニズムには4つの変更があります。

(1)最初の変更では、流動性を提供するために、0.05%、0.3%、1%を含む最大3つの取引手数料を選択できます。複数の手数料は、より流動性の高いシナリオに適しています。たとえば、次のようになります。

⇒ユニスワップは、多くの種類のプール、ユニスワップで取引される多くの種類の資産にサービスを提供することを目的としています。

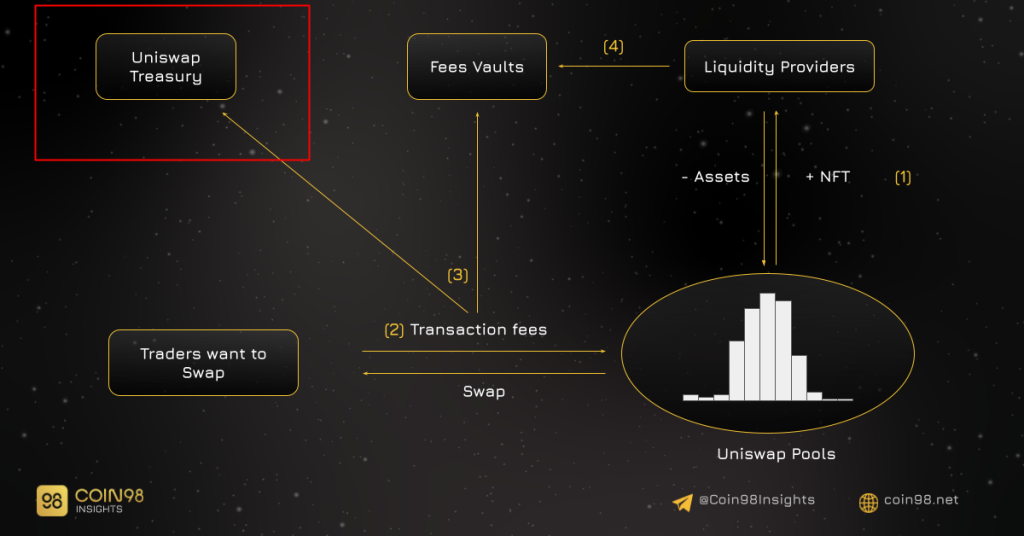

(2) 2つ目の変更点は、ユニスワップが取引手数料の徴収を開始したことです。これは、LPが以前のように手数料の100%を受け取る権利がないことを意味します。これで、ユニスワップはLPの売上の10%〜25%を収集します。

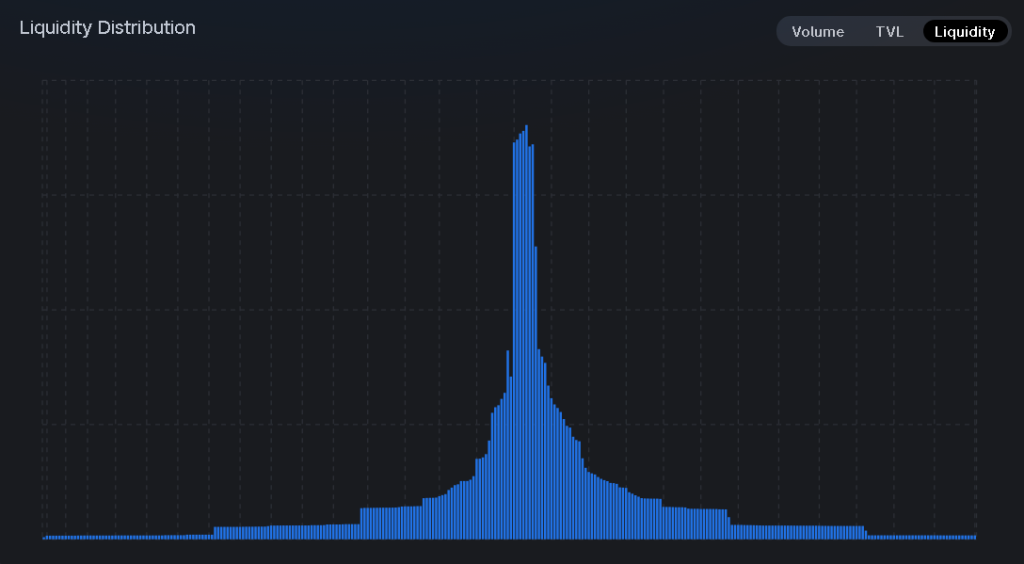

(3) 3番目の変更で、LPは以前のように0から無限大まで等しく提供されなくなりましたが、セグメントによって区別されています。取引が発生する価格が何であれ、取引手数料はその範囲の流動性を提供するLPトークン間で比例配分されます。

たとえば、ETH/DAIペアでは次のようになります。

アリスがETH/DAIプールに行き、3000 DAI / ETHで取引する場合、取引手数料は次のように分割されます。

(4) Uniswap V2では、取引手数料はプールに送られ、それを介して間接的に流動性プロバイダーに送られます。

Uniswap V3では、LPトークンが以前のERC 20ではなくNFTになっているため、上記のように手数料をLPに転送することはできませんが、NFTは不変のトークンであり、複利はありません。そのため、Uniswapは料金を1 Vaultに転送し、LPはそこで料金を請求します。

これはどのように有益で有害ですか?

これはユニスワップのトレードオフですが、手数料は再投資されませんが、一元化された流動性機能により、LPは資本効率も何度も向上させました。

UniswapV3の取引手数料の変更に関するコメント

要約すると、ユニスワップの機能からの変更に伴い、ユニスワップの取引手数料メカニズムも大幅に変更されました。

ほとんどの変更は前向きであり、Uniswapがより多様なプロトコルになり、より多くのユーザーのニーズに適したものになるのに役立ちます。特に、ユニスワップ財務省が手数料の徴収を開始したという事実は、UNI保有者にとって前向きな兆候です。

手数料メカニズムを変更することのマイナス面は1つだけです。それは、取引手数料です。これも非常に高い手数料であり、今後は再投資されません。ただし、これはユニスワップが選択したトレードオフであり、流動性プロバイダーもこのトレードオフに満足していると思います。

次に、かなり興味深い部分、UniswapV3がUNIトークンをキャプチャする方法について説明します。

Uniswap V3はUNIトークンの価値をどのように取得しますか?

最新のアップデートでは、UniswapV3はUNIトークンについてあまり言及していません。これまで、UNIトークンは、UniswapV2のいくつかの同様のユースケースで引き続き使用されています。

ただし、将来的には、UNIトークンなどのいくつかの新しいユースケースを予測できます。

Uniswap V3の運用モデルを振り返ると、LPで割った取引手数料に加えて、Uniswapは、取引手数料の10%から25%まで、プロジェクト自体の収益を上げ始めています。

収益のこの部分は、ユニスワップが次の目的で使用できます。

いずれにせよ、それは前向きであり、UNI保有者の利益を増やすでしょう。

要約すると、これまで、ユニスワップは次の3つの方法でUNIトークンの値を取得します。

将来的には、UNIトークンのユースケースが増えると思います。この記事でニュースを観察して更新します。

ユニスワップのフライホイール

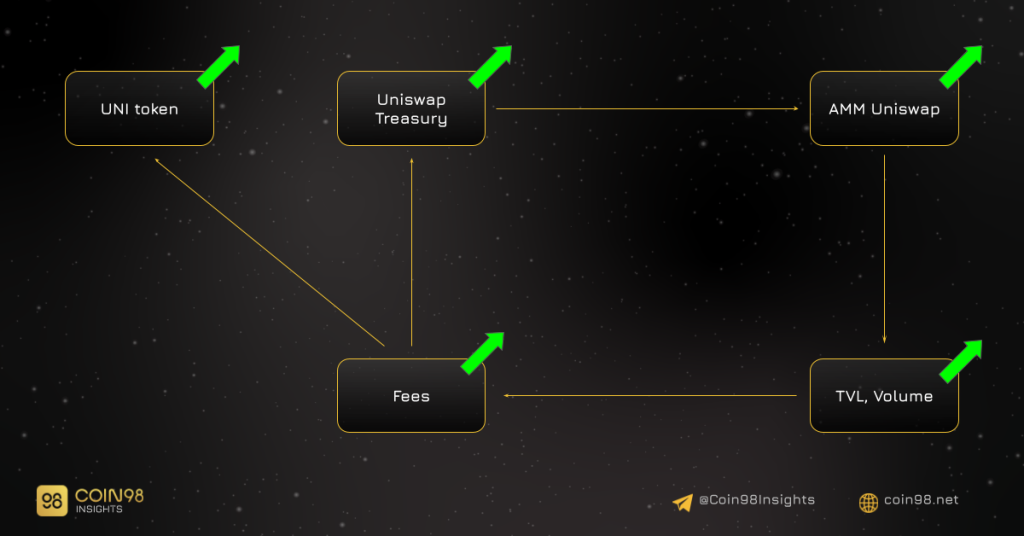

ご覧のとおり、UniswapはUNIのトケノミクスの開発に重点を置いておらず、プロジェクトはネイティブトークンのユースケースをあまり多く作成していません。

Uniswapが主な製品の開発に焦点を当てているのはAMMUniswapであり、AMMが開発されると=>TVLボリュームが増える=>取引手数料が増える=>UNIは多くの手数料を享受でき、Uniswapは開発するための資金も増える= >..。。

それがユニスワップのフライホイールであり、ユニスワップがユニトークンの価値を獲得する戦略でもあります。

ユニスワップV3への投資機会

ユニスワップは、市場で最初のAMMおよび主要なAMMの1つであり、多くのプロジェクトがユニスワップ製品をフォークし、ユニスワップの流動性に接続して協力しています。

したがって、ユニスワップが変更されると、ユニスワップに関連するすべてのものも変更され、多くの人々でさえ、ユニスワップがDeFiゲームを変更すると考えています。

このセクションでは、ユニスワップV3での投資機会を2つの部分に分けます。ユニスワップへの投資と関連当事者への投資です。

ユニスワップ

Chúng ta sẽ có 2 cách đầu tư trên Uniswap:

Các bên liên quan

Theo mình, cơ hội đầu tư sẽ tập trung chính ở phần này.

Uniswap rất hay, tập trung giải quyết vấn đề của các Liquidity Provider, tuy nhiên nó cũng kéo theo hàng loạt sự thay đổi và kém hiệu quả. Một số sự kém hiệu quả của Uniswap V3 có thể kể đến như:

Vậy nên rất nhiều dự án đã và đang phát triển để giải quyết các vấn đề của Uniswap V3. Theo dự án Uniswap đã nói trên Twitter, hiện cộng đồng Uniswap đã và đang xây dựng cả 1 hệ sinh thái trên nền tảng Uniswap V3 để giải quyết những vấn đề này.

Khi Uniswap phát triển, các dự án này chắc chắn cũng sẽ lên theo.

1 số dự án có thể kể đến như:

Nhận xét về mô hình hoạt động của Uniswap V3 và kết luận

Nếu nhìn tổng quan mô hình kinh doanh của Uniswap V3, chúng ta sẽ thấy mô hình này cũng không khác gì nhiều so với mô hình kinh doanh ở Uniswap V2.

Uniswap V3 vẫn là 1 tiệm bánh burger với 4 thành phần tham gia:

Tuy nhiên, có rất nhiều thay đổi cơ sở hạ tầng, công nghệ bên trong đã được phát triển mà chỉ “Bên xây dựng” và “Người làm bánh” mới biết được. Đặc biệt, công nghệ này còn có giấy bản quyền 2 năm, vậy nên công thức bánh Burger của Uniswap V3 là độc nhất.

Với chiến lược kinh doanh và mô hình kinh doanh của mình, tương lai của Uniswap sẽ đặt hết vào chiếc bánh Burger đó, nếu bánh Burger chứng minh được mình thực sự ngon và thu hút khách hàng, Uniswap sẽ phát triển và độc chiếm thị trường Burger.

Tổng kết lại về mô hình hoạt động của Uniswap V3, chúng ta có thể rút ra một số ý chính sau:

Trên đây là bài phân tích chi tiết về mô hình hoạt động của Uniswap V3 - AMM đang được đánh giá số 1 thị trường hiện nay.

Anh em còn thắc mắc chỗ nào hãy comment ý kiến của anh em ở mình có thể giải đáp và bổ sung vào bài viết.

オペレーションモデルシリーズは、1プロトコル、プロトコルの仕組み、および将来の開発の可能性について、より深く理解するのに役立つシリーズです。参照できるモデル:Inverse Finance(INV)、Serum(SRM)

さらに、Protocolの動作モデルについて詳しく知りたい場合は、コメントセクションでcommnetを使用して、次の号でそれを実行できるようにしてください。

次のオペレーションモデルシリーズでお会いしましょう。

Coin98ウォレットでクロスチェーンブリッジを使用してBEP20、TRC20トークンをSPLトークンに変換する方法の詳細な手順。ここを読んでください!

アルファを理解する-私は保持する必要がありますか?一般的にアルファを保持している記事の兄弟、特に他のトークンを見る必要があります。

プロジェクトは、DEX、Lending&Borrowing、Yield Optimization、NFTなどを含むBinanceSmartChainの5つの領域に属しています。

Thorchainに流動性を提供することで、より高く、より安定したリターンとより不安定な利回りにつながります。

SushiswapでSUSHIを栽培するための基本的なステップバイステップガイドと、アセットの管理に使用できるいくつかのツール。

この記事では、Blockchainに基づいて開発されたテクノロジープロジェクトの方向性、つまりWeb3への移行について概説しています。

次の記事は、FutureswapのMediumから翻訳されたもので、プロジェクトからの他の情報とともにFSTを配布する方法を提供します。

Coin98チームの理解における回答、知識と視点の共有、ここでの回答はソラナ側からの公式ではありません。

この記事では、このプロトコルの注目すべき側面を通じて、プロトコルPERPの可能性を示しています。

好むと好まざるとにかかわらず、Uniswap、Compound、CurveなどのDeFiプロトコルは、いつでも、どこでも、誰がフォークするかを受け入れる必要があります。