Coin98ウォレットでBEP20、TRC20トークンをSPLトークンに、またはその逆に変換する手順

Coin98ウォレットでクロスチェーンブリッジを使用してBEP20、TRC20トークンをSPLトークンに変換する方法の詳細な手順。ここを読んでください!

Maker Daoの動作メカニズムと、MKRトークンの価値を獲得する方法を分析し、それによってこの主要な融資プロジェクトの将来と可能性を予測します。

メーカーナイフとは何ですか?

MakerDAO&DAIは、DeFi分散型金融の分野での融資に関するプロジェクトです。プロジェクトの基盤は、イーサリアムブロックチェーン上に構築されています。

プロジェクトの2つの主要で不可欠なコンポーネントは、DAI StablecoinとMaker(MKRトークン)です。

Maker Daoは、2017年末から開発された市場で最初の融資プロジェクトの1つです。3年以上の歳月を経て、プロジェクトは多くの素晴らしい成果を達成しました。StablecoinDAIは現在、最大の資本金DeFiを持ち、 USDTとUSDCのすぐ後ろにある市場全体。

この記事はあなたを助けます:

投資のより多くの視点を持っていることを参照してください。

MakerDaoの作業モデル

Maker Knifeには現在、次のような主な製品があります。

これらの製品がどのように機能するかを順番に学習します。

マーケットボールト

Maker Daoとの対話を開始できるようにするには、最初にMaker Vaultを開く必要があります。これは、Oasis、InstaDapp、ZerionなどのMakerDaoのインターフェイスをサポートするプロジェクトから開くことができます。

Maker Vaultはあなたの立場に似ています。1つのVaultを開いた後、担保を提供し、DAIを借り、返済する権利があります...

複数のVaultを同時に開いて、複数の位置を設定できます。

DAIミント/ステーブルコインの償還メカニズム

これは、MakerKnifeで最も基本的で最も使用されている機能です。ミントされるDAIの量は、担保の質によって異なります。

たとえば、$150ETHは100DAIしかミントできません。しかし、150ドルのUSDCは最大148.5DAIをミントすることができます。

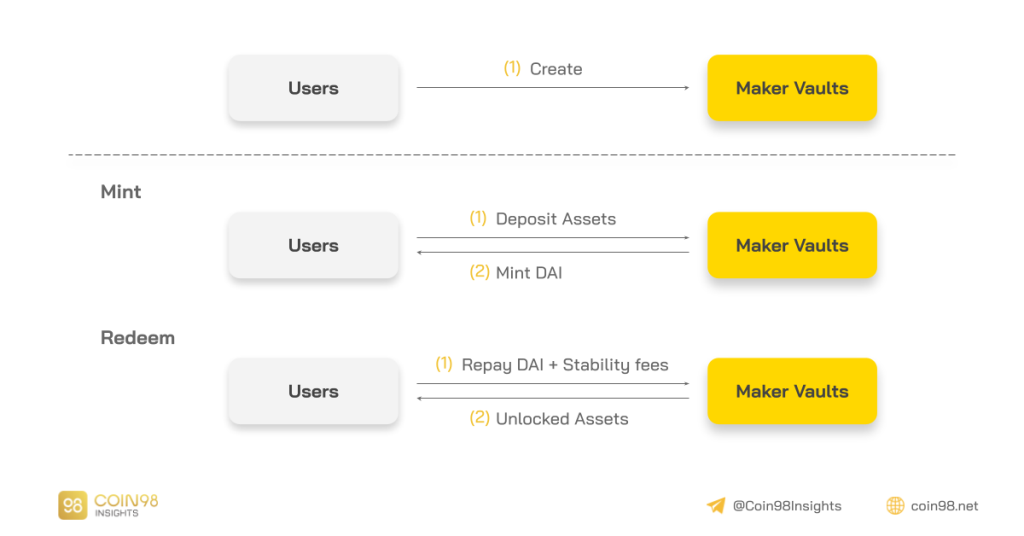

Mint&Redeemの仕組みは次のようになります。

ミント:

(1)ユーザーは自分のMakerVaultに販促素材を入れます。

(2)担保の質に基づいて、借り手は一定量のDAIを借りることができ、ユーザーはこのDAIを使用して、より多くの不動産を購入し、貸し出し、農業を行うことができます。

償還:

(1)利用者がローンの返済と担保の返済を希望する場合。ユーザーは借りたDAI+利息の一部を返します。この利息はDAIで支払われます。

(2)ユーザーがDAI +利息を支払った後、Vaultは担保のロックを解除し、ユーザーは資産を取り戻します。

MakerDAOの資産清算メカニズム

DAIがペグ1ドルで安定していることを確認するために、担保のVaultが特定の割合、具体的には現在150%に下がると、Vaultの資産は清算されて債務が返済されます。

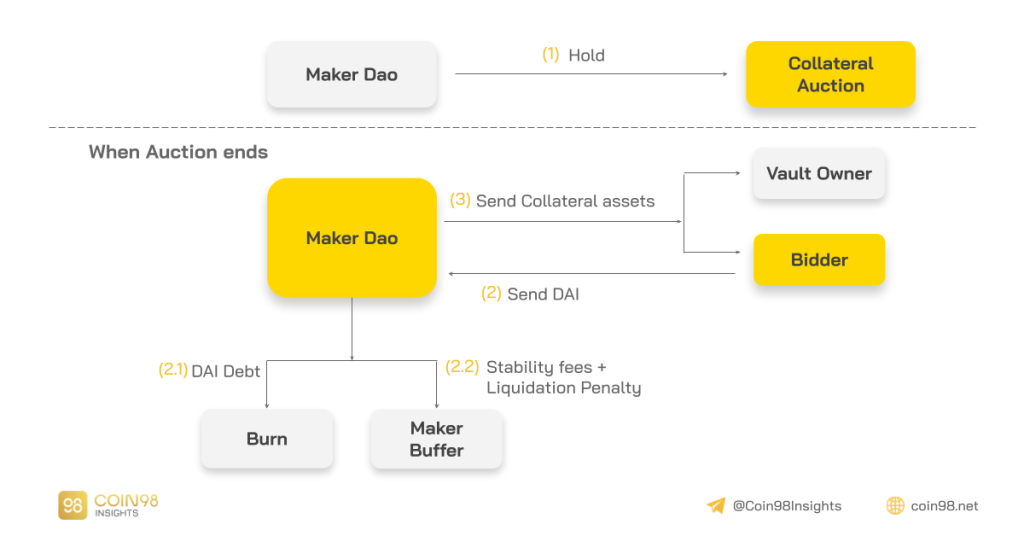

Maker Daoで清算された資産は、オークション形式に従って実行されます。

(1)メーカーDAOは、参加者とオークションを開催し、勝者を選択すると同時に、Vaultの所有者が債務を全額返済できるようにします。

(2)勝者(入札者)はDAIをMakerDAOに転送します。このDAIは2つのことに使用されます。

(3) Maker Daoは、担保資産を勝者(入札者)に譲渡します。このオークションでは、次の2つのケースが発生します。

メーカーバッファー

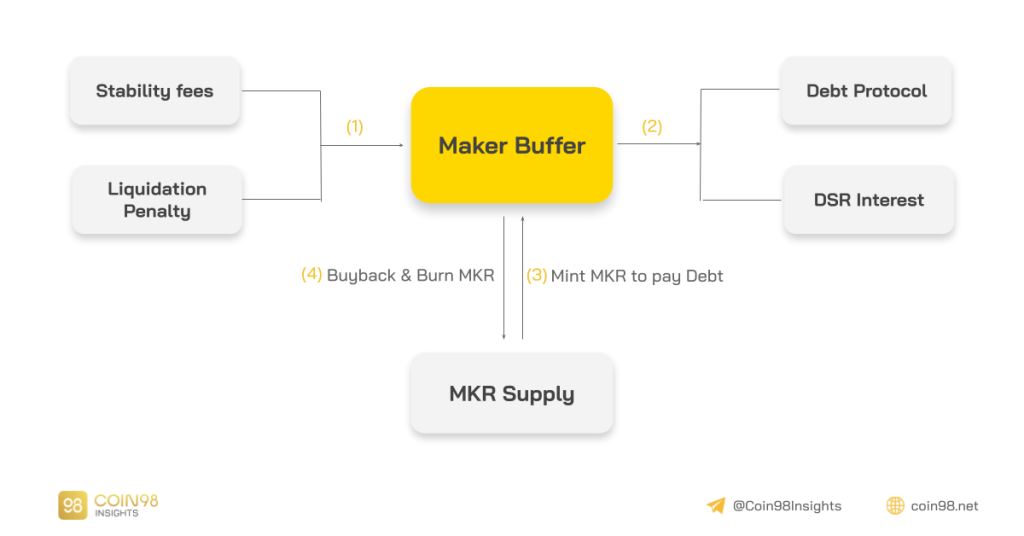

Maker Bufferは、MakerDaoのオペレーティングモデルにおいて非常に重要なコンポーネントです。この記事でこの成分について多くのことを聞いたので、次に定義、それがどのように機能するか、そしてそれが何を意味するかを説明します。

定義: Maker Bufferは、Maker Daoの財務基金(財務)として機能し、プロジェクトの収益と支出を管理します。

Maker Bufferの仕組み:

(1)収益: Maker Daoのすべての収益は、DAIローン手数料(安定性手数料)+清算ペナルティ手数料を含めてここに転送されます。

(2)支出源:このお金は2つの主な目的に使用されます:

(3) Maker Bufferの金額が債務を返済するのに十分でない場合、MKRトークンが作成され、オークション(Debt Auction)されて、他の2つの債務が支払われます。

(4) 2債務を返済した後も、Maker Bufferの金額が一定額を上回っている場合は、残りの金額をオークション(余剰オークション)してMKRを購入し、市場を焼き払うことで、MKR供給のためにデフレートします。

→ MakerBufferとMKRトークンの役割は非常に重要であり、MakerDaoの財政を安定させ再構築するのに役立ちます。

ブラックスワンイベント:

Maker BufferとMKRトークンの役割は、Blackswanイベントの役割を明確に示しています。具体的には、2020年3月13日、住宅ローンの利率が150%に下がったときに清算されたにもかかわらず、市場は大暴落しましたが、価格は急速に下落したため、金額はMaker Daoが集めたお金の額は、負債をカバーするのに十分ではなく、赤字は540万DAIに達しました。

このとき、Maker Daoはプロトコルを一時的にシャットダウンし(Emergency Shutdown)、債務オークションを実施する必要がありました(DebtProtocol)。

2020年3月29日、債務オークションは終了し、20,980MKRが$5.3MDAIを調達するために鋳造されました。

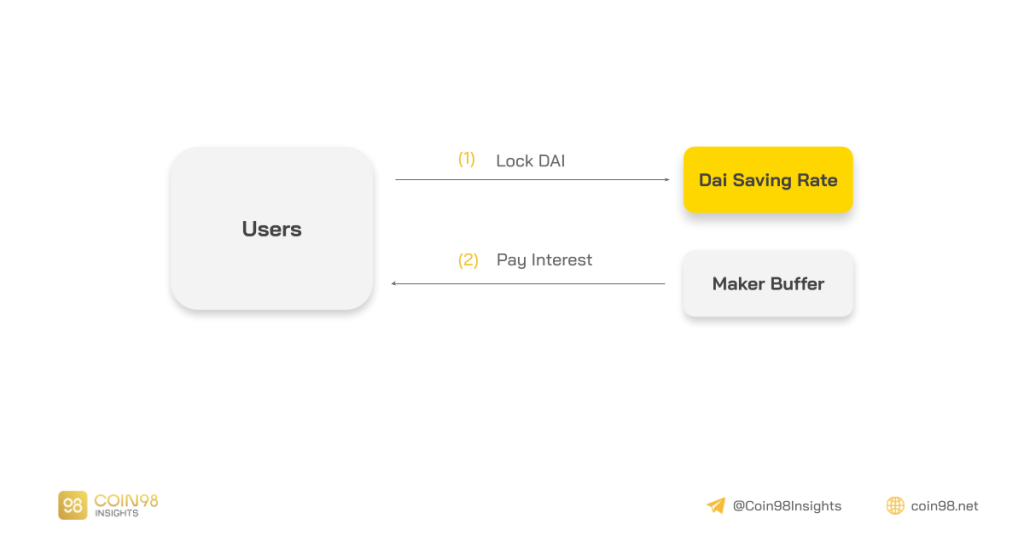

DAI貯蓄率(DSR)

ダイセービングレート(DSR)は、DAI保有者が受動的に利益を得ることができる機能であり、MakerDaoがDAIレートを安定させるためのツールでもあります。

ダイ貯蓄率の金利は、以前は最大8%/年でしたが、現在はわずか0.01%であり、現在は7100万DAIのみがダイ貯蓄率に固定されています。

ダイ貯蓄率の運用プロセスは非常にシンプルで、次の4つのステップで行われます。

(1) DAI保有者は、Dai貯蓄率の契約でDAIをロックします。

(2) Maker Bufferは、DAI保有者に利息を返済します。

これは単純な機能ですが、その影響は非常に大きくなります。この機能により、Maker Dao Administration(MKRホルダー)は、市場の変動に対してDAIの為替レートを安定させることができます。

ダイ貯蓄率の見直し

個人的には、これは伝統的な金融経済から適用された非常に優れた機能だと思います。

DAIがDAI貯蓄率を使用してDAIから米ドルへの為替レートを安定させる方法は、州の中央銀行が米ドルに対する為替レートを安定させる方法と同じです。

例えば:

1コインXが米ドルに対して下落した場合、中央銀行は米ドル債に対するXの債券利回りを増加させます。そうすれば、コインXを保有する方が収益性が高くなり、投資家はコインXを購入するために米ドルを売る傾向があります。⇒Xの価格は米ドルに対して上昇し、必要な相関関係を維持します。

反対の場合、コインXは米ドルに対して高く評価され、中央銀行はコインXの債券金利を米ドルに対して引き下げます。⇒ドンXは米ドルより魅力的ではなく、Xの価格は再び下落します。

ダイ貯蓄率も同様に機能します。全体として、これはMaker Daoがそれに応じて為替レートを安定させるためのツールですが、DAIの為替レートに対するDai貯蓄レートの影響はそれほど大きくありません。

ステーブルコインDAIのパラメーターの分析

担保比率

DAIの流動比率は150%です。つまり、担保価値がそのレベルを下回ると、システムによって清算されます。

担保比率は、システムによってアカウントが清算されないように、流動性比率よりも大きい値になります。安全のために、通常、ユーザーは担保比率を流動性比率の2〜4倍、つまり金額の約300%〜600%に設定します。 .DAIはシステムから借りる必要があります。

実際の数は現在355%の住宅ローン率です。

ペグ

DAIコインの価値は1ドル前後に固定されています。DAIの価格が変動する場合、価格を調整するメカニズムがあります。

価格安定化メカニズム

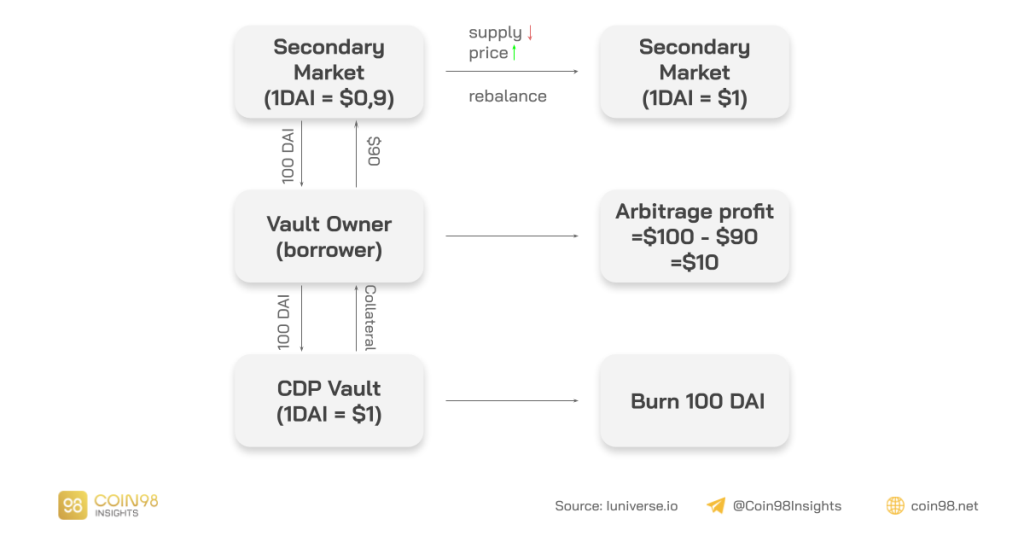

DAIが1ドルを下回る場合

ユーザーがMarkerDaoからローン($ 100)を借りたとすると、しばらくすると、DAIの価格が低くなります($ 0.9 / DAI)。DAIの市場価格は変更される可能性がありますが、システムのDAI価格はデフォルトで常に1ドルに保たれています。当時、ユーザーは流通市場(Binance、Kucoin、Okex、Uniなどの取引所)から(100)DAIをより安い価格(約$ 90)で購入し、そのお金を使って債務を支払うことができます。

その結果、ユーザーは価格差額($ 10)を受け取ります。返されたすべてのDAIが燃やされ、DAIの供給が減少します。これは最終的にDAIの市場価格の上昇につながります。

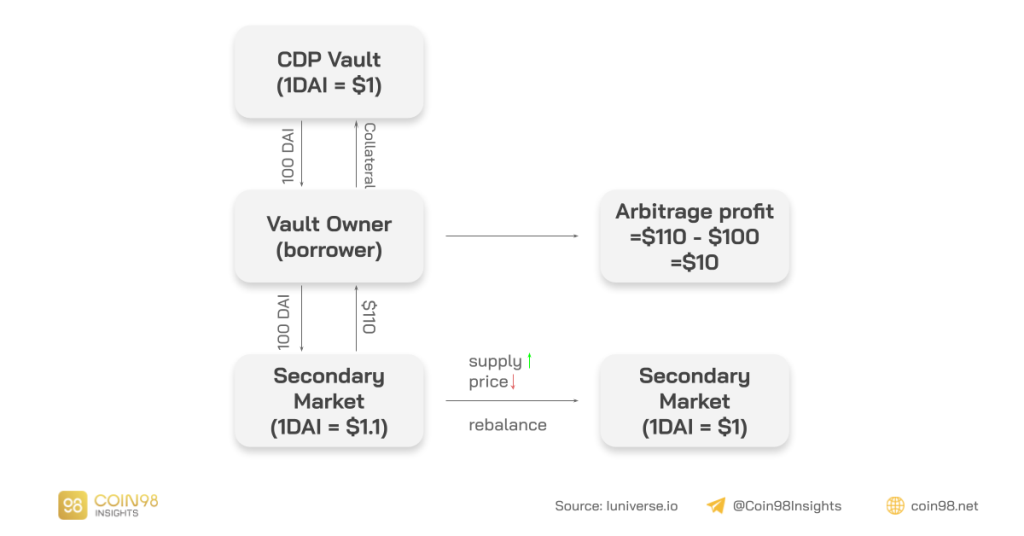

DAIが1ドルを超えた場合

DAIはまだシステムに$1を保持しているため、ユーザーはシステムからDAIを借りて、流通市場でより高い価格(たとえば、$ 1.1)で販売します。ユーザーはこれから利益を得るでしょう($ 0.1 $ / DAI)。さらに、より多くのDAIを市場に投入すると、DAIの価格が下がります。

価格情報

Oracle(Medianizer)は、マーカーの参照価格を提供するスマートコントラクトです。

価格フィードのリストを維持し、価格の更新と各アドレスによって提供された最近の価格の記録を取得します。新しい価格の更新を受信するたびに、すべての飼料価格の平均価格が再計算され、平均が更新されます。

Oracleの権限:ホワイトリストに登録された価格フィードアドレスの追加と削除は、最小設定と同様に管理によって制御されます。価格設定に必要な有効なフィードの最小数中間値は有効と見なされます。

パフォーマンス

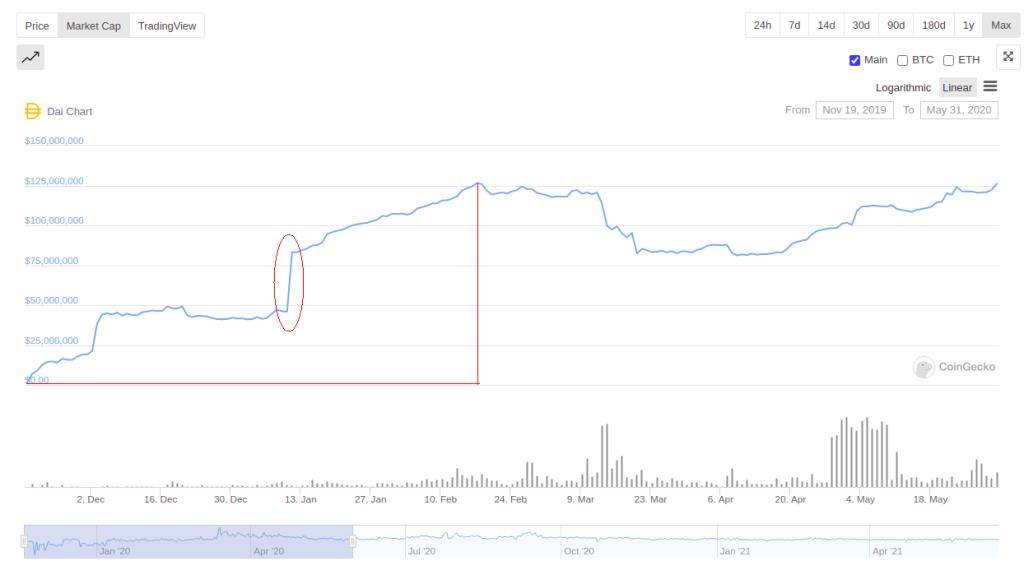

DAIはDeFi市場でトップのStablecoinであり、現在、USDTとUSDCに次ぐ3番目に資本の多いStablecoinです。

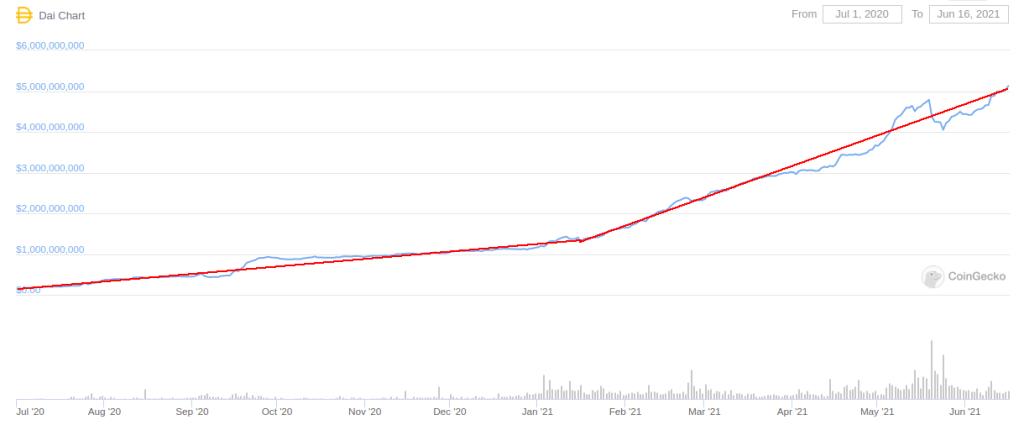

以下は、時間の経過に伴うステーブルコインDAIの進化に関するデータです。

現在のMarkerCap:$ 5,130,129,803(2021年6月16日)。

重要なタイムライン:

ステーブルコインDAIの成長の分析:

1)2020年6月以前:

コメント:

2) 2020年6月以降:

コメント:

要約すると、2017年末のプロジェクトの開始以来、プロジェクトは2020年6月まで時価総額1億ドルに達するまで、2.5年以上かかりましたが、1年後、DAIは5ドルのレベルを超えました。 B時価総額は非常に速い成長率であり、直線的に増加し続けています。

MakerDaoがMKRトークンの値を取得する方法

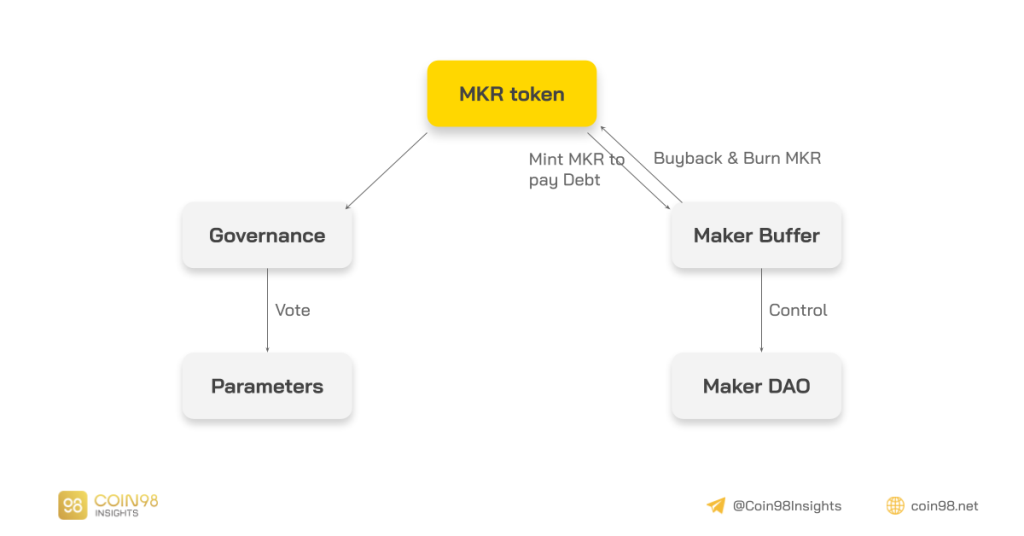

MKRトークンの役割は、Maker Buffer製品で最も明白です。MKRは、プロジェクトの資本増強に役立つトークンです。

これはMKRの最も重要な機能であり、システムの安定化に役立ちます。MakerDaoは、Maker Bufferを介して、Buyback&BurnMKRトークンを介してMKRトークンの値も取得します。

一般に、現在、MakerDaoは2つの主な方法で価値を獲得しています。

MakerDaoの価値を獲得する方法についてコメントする

Maker Daoは収益を生み出すプロトコルですが、プロジェクトはこの収益を使用して、他のプロトコル(Sushi、Curveなど)のようにプロジェクトの所有者(MKR保有者)と見なされる人々に分配しません。しかし、Maker Daoは収益を使用して、プロトコルが適切に機能することを確認します(債務返済、DAIを管理するためのDSR支払い、予約)。余剰がある場合にのみ、MKRを購入して燃やします。

これは、MKRトークンが他の貸付プロトコル(COMP、AAVE、CREAMなど)のトークンほど揮発性ではない理由を説明しています。

個人的には、DeFiは現在最初のフェーズにあり、変動が大きいため、Maker Daoのアプローチに問題はありません。この戦略は、特にMaker Daoの役割が非常に重要である場合に、長期的な確実性を保証します。 DeFiの中央銀行。

メーカーナイフとDAIの未来

債務プロトコルとしてのMakerDaoの目標は、もちろん、DAIの需要を拡大し、DeFiを開発し、DAIを使用してこれまでの集中型ステーブルコインの優位性を置き換えることです。

通貨はどの経済においても不可欠な役割を果たしているため、現在および将来においても、DAIの潜在的な市場はDeFi市場でもあります。可能な限りDAIを使用してください。

現在DAIを使用している一部の市場:

コメントと結論

Maker Knifeは、市場でトップの融資プロジェクトの1つであり、このプロジェクトは2017年後半から成長を続けており、ついに今日の成果を上げています。

Maker DaoとDAIの運用モデルの概要として、次のようにいくつかの要点を示します。

上記は、MakerDaoのオペレーティングモデル(今日の主要な融資プラットフォーム)の概要分析です。

このプロジェクトについてどう思いますか?MKRに長期的に投資する価値はありますか?交換や議論ができるように、下のコメント欄にコメントを残してください。

Coin98ウォレットでクロスチェーンブリッジを使用してBEP20、TRC20トークンをSPLトークンに変換する方法の詳細な手順。ここを読んでください!

アルファを理解する-私は保持する必要がありますか?一般的にアルファを保持している記事の兄弟、特に他のトークンを見る必要があります。

プロジェクトは、DEX、Lending&Borrowing、Yield Optimization、NFTなどを含むBinanceSmartChainの5つの領域に属しています。

Thorchainに流動性を提供することで、より高く、より安定したリターンとより不安定な利回りにつながります。

SushiswapでSUSHIを栽培するための基本的なステップバイステップガイドと、アセットの管理に使用できるいくつかのツール。

この記事では、Blockchainに基づいて開発されたテクノロジープロジェクトの方向性、つまりWeb3への移行について概説しています。

次の記事は、FutureswapのMediumから翻訳されたもので、プロジェクトからの他の情報とともにFSTを配布する方法を提供します。

Coin98チームの理解における回答、知識と視点の共有、ここでの回答はソラナ側からの公式ではありません。

この記事では、このプロトコルの注目すべき側面を通じて、プロトコルPERPの可能性を示しています。

好むと好まざるとにかかわらず、Uniswap、Compound、CurveなどのDeFiプロトコルは、いつでも、どこでも、誰がフォークするかを受け入れる必要があります。