ALPHA 토큰노믹스 - 토큰 보유자를 위한 혜택 최적화

이 기사에서는 ALPHA의 토큰 경제학에 대해 자세히 설명하고 ALPHA 보유자가 이러한 변경으로 인한 수익을 최적화하도록 안내합니다.

이 기사는 정보를 제공하고 ALPHA 스테이커에 대한 Alpha Homora의 높은 활용률의 이점을 설명합니다.

대부분의 경우 Alpha Homora는 DeFi의 대출 프로토콜 중 가장 높은 80~90%의 자산 활용률을 달성합니다. ALPHA Staker에게 높은 활용률이 특히 중요한 이유는 무엇입니까?

예비 분석

이 절차는 ALPHA Staker에 대한 높은 활용률의 중요성에 대해 설명합니다. 높은 활용률 ⇒ 큰 차입금 ⇒ 많은 수수료 발생 ⇒ 수수료의 일부가 ALPHA 스테이커에게 다시 분배됩니다.

뿐만 아니라 이 프로세스는 대출 기관의 이점을 더 잘 이해하는 데 도움이 됩니다. 높은 활용률 ⇒ 높은 대출 규모 ⇒ 높은 대출 이자율 ⇒ 더 많은 대출 기관을 유치합니다.

모르시는 분들을 위해 활용률은 총 대부자산 공급량에서 차입( 일드농업 을 활용하기 위해 차입)된 자산의 비율입니다.

Alpha Homora에 대한 수요는 시장에 출시된 최초의 레버리지 수확량 농산물일 뿐만 아니라 프로젝트의 Triple-Slope Curve 관심 모델을 통해 생성되었습니다.

높은 활용률을 만들어내는 알파호모라만의 대출금리 모델의 이면에는 어떤 마법이 숨어있을까요?

DeFi의 표준 금리 모델.

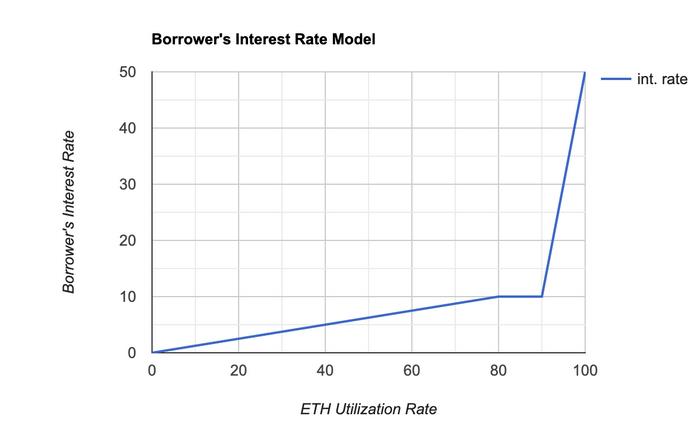

Triple-Slope Curve에 대해 알아보기 전에 DeFi에서 가장 일반적으로 사용되는 현재 금리 모델을 살펴보겠습니다. 일반적으로 대출 프로토콜은 변동 이자율을 매우 강조하는 대출 이자율 모델을 설계합니다.

이것은 표준 금리 모델에서 대출자와 차용자에게 최적의 지점은 단 하나(위 그림의 80%)라는 것을 의미합니다. 이 개념의 이면에 있는 아이디어는 단순히 더 높은 활용률, 즉 차용 자산에 대한 높은 수요가 더 높은 이자율 또는 차용 비용으로 이어질 것이며 최적의 지점이 차용인에게 가장 효율적이라는 것입니다.

가동률과 연이율(APR)이 최적점 이후 상승하고 있지만 대출 기관은 대출 자산을 회수하지 못하는 위험에 직면해 있습니다. 반면에 최적의 활용률은 80% 이상인데, 그 이유는 대출 풀에 대출 기관으로부터 이자를 발생시키지 않는 유휴 자산이 많기 때문입니다.

Alpha Homora는 고정 및 변동 이자율의 개념을 하나로 결합합니다.

Alpha Homora가 표준 모델보다 자본의 더 효율적인 사용을 촉진하는 핵심 이유는 프로토콜의 혁신적인 차입 모델(고정 및 변동 이자율의 조합)에 있습니다.

Alpha Homora는 단일 최적점 대신 최적 범위를 생성합니다. 즉, 이용효율이 80~90%일 때 대출금리는 10%로 고정된다. 이 고정 차입 이자율은 대출 기관이 받는 고정 9% 대출 이자율로 변환됩니다(10%는 준비금으로 이전됨). 이것은 단지 단일 포인트가 아니라 대출 기관과 차용인이 이 범위를 가지므로 대출 또는 대출을 위한 최적의 위치에 있을 수 있음을 의미합니다.

이 모델에서 강조해야 할 몇 가지 핵심 사항이 있습니다.

요약

Alpha의 Triple-Slope Curve 모델은 Alpha Homora가 대부분의 대출 시장보다 가동률이 높은 핵심 이유 중 하나입니다. Alpha Homora의 지속적으로 높은 사용률은 더 많은 수수료를 축적하는 데 도움이 되며, 이를 통해 ALPHA 제작자는 ALPHA 토큰에서 최대 가치를 수집할 수 있습니다.

이 기사에서는 ALPHA의 토큰 경제학에 대해 자세히 설명하고 ALPHA 보유자가 이러한 변경으로 인한 수익을 최적화하도록 안내합니다.

이 기사는 알파의 수수료 발생 토큰 노믹스에 대한 관점을 제공하며, 이에 대한 특별한 점은 무엇이며 스테이커에게 어떤 영향을 미칩니까?

아시아는 카지노와 베팅 애호가들에게 큰 허브 역할을 하고 있습니다. 카지노 업계에서 암호화폐가 부상하면서 다양한 지역의 플레이어가 카지노 게임에 쉽게 참여하고 즐길 수 있게 되었습니다.

Mina와 Polygon은 확장성, 향상된 검증 및 개인 정보 보호를 향상시키는 제품을 개발하기 위해 협력할 것입니다.

모든 AMM의 가장 기본적인 모델인 Uniswap V2의 운영 모델을 분석하고 평가합니다.

레미타노 거래소는 VND로 암호화폐를 사고파는 최초의 거래소입니다. Remitano에 등록하고 비트코인을 사고팔 수 있는 방법을 여기에서 자세히 알아보세요!

이 기사는 Tenderize 테스트넷을 사용하기 위한 가장 완전하고 자세한 지침을 제공합니다.

이 기사는 Mango Markets를 사용하여 Solana에서 이 새로운 프로젝트의 전체 기능을 경험하는 가장 완전하고 상세한 가이드를 제공합니다.

잠금 해제 시리즈의 첫 번째 에피소드에서는 보안 설정을 사용하여 지갑에 보안 계층을 추가할 것입니다.

파밍은 사용자가 DeFi에서 쉽게 암호화폐를 얻을 수 있는 좋은 기회입니다. 하지만 암호화폐를 파밍하고 DeFi에 안전하게 가입하는 올바른 방법은 무엇입니까?

이 기사는 번역가의 개인적인 의견과 함께 Defi의 평가 문제에 대한 작성자 @jdorman81의 의견을 번역합니다.

Saddle Finance는 tBTC, WBTC, sBTC 및 renBTC에 대한 거래를 허용하고 유동성을 제공하는 AMM입니다. 안장 바닥 사용 설명서.