Wat is liquiditeit? Waarom beleggen in munten met een hoge liquiditeit?

Wat is liquiditeit? Wat is het belang van liquiditeit? Waarom beleggen in zeer liquide munten? Ontdek het nu!!!

Wat is liquiditeitsmijnbouw? Wat zijn de use-cases in de crypto-ruimte? Laten we het er in dit artikel over hebben.

De afgelopen jaren is het gebruik van blockchain en cryptocurrency toegenomen. Hoewel de primaire investeringsstrategie voor crypto is om cryptocurrencies te kopen en vast te houden totdat ze in waarde stijgen, zijn er verschillende aanvullende methoden die u kunt gebruiken om passief inkomen te verdienen.

Een dergelijke strategie omvat liquiditeitsmining, waarbij gebruik wordt gemaakt van de voordelen van de immense hype achter gedecentraliseerde financiering (DeFi), terwijl beleggers hun bezit kunnen gebruiken om extra inkomsten te genereren.

Wat is liquiditeitsmijnbouw?

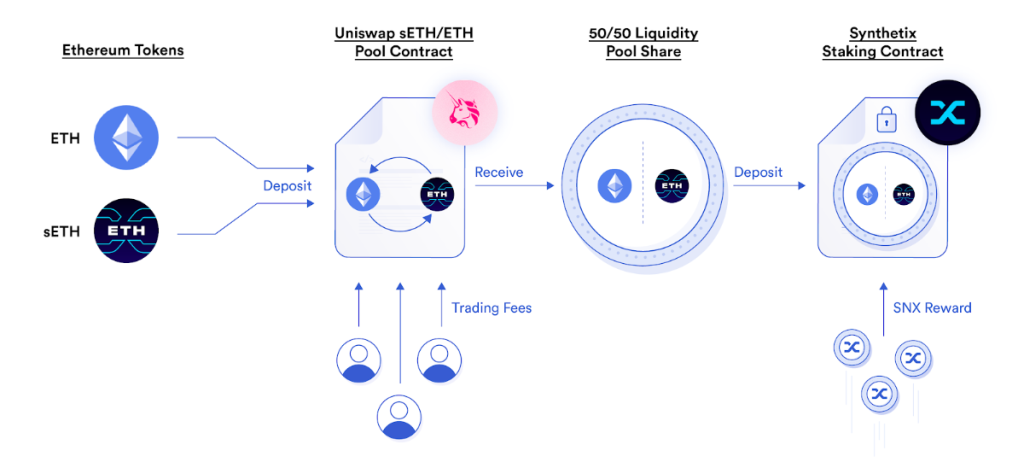

Liquidity mining is een DeFi- investeringsstrategie waarbij deelnemers hun crypto-activa aan verschillende liquiditeitspools leveren om het voor anderen gemakkelijk te maken om binnen een platform te handelen. Deze pools bestaan uit liquiditeit in paren van munten of tokens die toegankelijk zijn via gedecentraliseerde beurzen (DEX's).

Wat is liquiditeitsmining?

In ruil voor de bijdragen van de leveranciers worden ze beloond met vergoedingen en nieuw uitgegeven tokens op basis van hun aandeel in de totale poolliquiditeit. De kosten zijn gemiddeld 0,3% per swap, en de totale beloning verschilt op basis van iemands proportionele aandeel in een liquiditeitspool.

Hoe werkt liquiditeitsmining?

Het mechanisme van liquiditeitsmining

Gebruikers storten hun activa eenvoudig in een pool om deel te nemen aan deze liquiditeitspools, vergelijkbaar met het verzenden van activa van de ene portemonnee naar de andere. Een pool bestaat meestal uit een handelspaar zoals ETH/USDT.

Crypto-houders moeten gelijke delen tokens bijdragen (in termen van waarde) in het geval van Uniswap en alle DEX's die hetzelfde AMM - mechanisme gebruiken.

Bijvoorbeeld:

Een gebruiker wil 5 ETH, elk ter waarde van $ 2.000, in de ETH/USDT-pool plaatsen.

Hij heeft in totaal $ 10.000. Als gevolg hiervan moet hij voor de financiering van 5 ETH ook 10.000 USDT verstrekken (tegen een prijs van $ 1 per token).

De liquiditeit die aan de pool wordt verstrekt, wordt toegekend aan klanten die activa uit de ETH/USDT-pool verhandelen. Daarna worden de vergoedingen geïnd en verdeeld over de LP's.

Het eindresultaat is een wederzijds voordelige verbinding waarin beide partijen iets terugkrijgen. Eindgebruikers kunnen gemakkelijk handelen met verschillende activa, en beurzen krijgen liquiditeit en vergoedingen van LP's.

Voordelen van liquiditeitsmijnbouw

Liquiditeitsmining is niet alleen gunstig voor de liquiditeitsverschaffers, maar ook voor de DeFi-platforms en de blockchain-gemeenschap. Waarvan er hieronder enkele worden genoemd:

Risico's van liquiditeitsmijnbouw

Ondanks tal van voordelen, zijn er enkele gevaren voor liquiditeitsmining.

Liquidity Mining versus andere passieve beleggingsstrategieën

Het verschil tussen Staking, Yield Farming en Liquidity Mining

Liquiditeitsmijnbouw versus uitzetten

Staking is een consensusalgoritme waarmee gebruikers hun crypto-activa kunnen verpanden als een vorm van onderpand binnen proof-of-stake (PoS)-algoritmen. Gebruikers die grotere bedragen inzetten, krijgen meestal meer rendement, wat vergelijkbaar is met wat er gebeurt met liquiditeitsmining.

Een ander duidelijk voordeel van staking is dat de risico's relatief laag zijn. Hoewel projectmislukkingen en liquiditeitsrisico's mogelijk zijn, zijn de risico's die gepaard gaan met liquiditeitsmining veel ernstiger.

Liquiditeitsmijnbouw versus opbrengstlandbouw

Hoewel sommige beleggers de termen liquiditeitsmijnbouw en opbrengstlandbouw door elkaar kunnen gebruiken, is het noodzakelijk om te onthouden dat liquiditeitsmijnbouw een subset is van opbrengstlandbouw, wat inhoudt dat crypto-activa worden vergrendeld in verschillende blockchain-protocollen om passief inkomen te genereren.

Terwijl beleggers die deelnemen aan liquiditeitsmijnbouw native tokens krijgen, krijgen degenen die deelnemen aan opbrengstlandbouw interesse. Beide mechanismen hebben vergelijkbare voordelen en risico's.

Is liquiditeitsmining een langetermijninvestering?

Het essentiële voordeel van beleggen in liquiditeitsmining is dat het rendement evenredig is aan het risico dat LP's nemen, waardoor ze zo riskant of veilig kunnen zijn als ze willen met hun investering. Deze techniek is ook relatief eenvoudig te implementeren, waardoor het uitstekend geschikt is voor beginners.

Er zijn echter een paar risico's waarvan gebruikers zich bewust moeten zijn. Hoewel het onwaarschijnlijk is, kan een hacker toegang krijgen tot het project waaraan ze werken, met verlies van activa tot gevolg. Hetzelfde geldt als er sprake is van fraude met het trekken van tapijten. Als LP's zich bezighouden met liquiditeitsmining, moeten ze zich voortdurend concentreren op risicobeperkende maatregelen om kostbare investeringsfouten te voorkomen.

Hoewel liquiditeitsmining een recente investeringsstrategie is voor crypto-activa, lijkt het erop dat het een blijvertje is.

Conclusie

Liquiditeitsmining is een passieve inkomstenbenadering waarmee crypto-houders kunnen profiteren van hun bestaande activa in plaats van ze in koude opslag op te slaan. En het is moeilijk te ontkennen dat liquiditeitsmining geleidelijk een nuttig hulpmiddel wordt voor cryptohandelaren.

Als je het artikel nuttig vindt, deel het dan met je vrienden!

Laat ons weten wat je ervan vindt in de commentaarsectie hieronder!

Wat is liquiditeit? Wat is het belang van liquiditeit? Waarom beleggen in zeer liquide munten? Ontdek het nu!!!

Het feit dat FOMO de eerste 2 dagen liquiditeitsmijntokens koopt, brengt een zeer hoog risico met zich mee om geld te verliezen en de mogelijkheid om terug te keren naar de kust is ja, maar het risico niet waard.

Wat is Protocol Controlled Value (PCV)? Hoe gaat het met het liquiditeitsprobleem in DeFi? Hoe lost PCV dit betalingsprobleem op?

Wat is Santos FC Fan Token? Wat is SANTOS-token? Lees hier meer over SANTOS Tokenomics!

Wat is TomoChain (TOMO)? Dit artikel geeft je alle nuttige informatie over de TomoChain (TOMO) cryptocurrency.

Wat is lawine? Wat is een AVAX-munt? Wat maakt Avalanche anders dan andere Blockchain? Meer informatie over AVAX Tokenomics!!!

Wat is ShibaSwap? Lees hier meer over alle ShibaSwap-hoogtepunten en SHIB Token-tokenomics-details!

Wat is Tezos? Wat is XTZ-token? Wat maakt Tezos anders dan andere blockchains? Lees hier meer over XTZ Tokenomics!

Wat is Unit Protocol (DUCK)? Het artikel geeft je de meest nuttige informatie over de Unit Protocol (DUCK) cryptocurrency.

Wat is Quantstamp (QSP)? Het artikel biedt alle nodige en nuttige informatie voor u over de virtuele valuta Quantstamp (QSP).

Wat is Flamingo (FLM)? Dit artikel geeft je belangrijke en nuttige informatie over de Flamingo (FLM) cryptocurrency.

Wat is een Vicuta-vloer? Vicuta is een Vietnamese beurs die het kopen en verkopen van een verscheidenheid aan altcoins tegen lage kosten ondersteunt. Zie hier de Vicuta vloerhandleiding!

Wat is Blockcloud (BLOC)? Het artikel geeft je de meest gedetailleerde informatie over het Blockcloud-project en BLOC Token.