Czym jest płynność? Dlaczego warto inwestować w monety o wysokiej płynności?

Czym jest płynność? Jakie jest znaczenie płynności? Po co inwestować w wysoce płynne monety? Dowiedzieć się teraz!!!

Co to jest wydobywanie płynności? Jakie są jego przypadki użycia w przestrzeni kryptograficznej? Porozmawiajmy o tym w tym artykule.

W ostatnich latach wzrosło wykorzystanie blockchain i kryptowalut. Podczas gdy podstawową strategią inwestycyjną dla kryptowalut jest kupowanie i utrzymywanie kryptowalut, dopóki ich wartość nie wzrośnie, istnieje kilka dodatkowych metod, których możesz użyć, aby uzyskać pasywny dochód.

Jedna z takich strategii obejmuje wydobywanie płynności, które wykorzystuje zalety ogromnego szumu stojącego za zdecentralizowanymi finansami (DeFi), jednocześnie umożliwiając inwestorom wykorzystanie swoich zasobów do generowania dodatkowego dochodu.

Co to jest wydobywanie płynności?

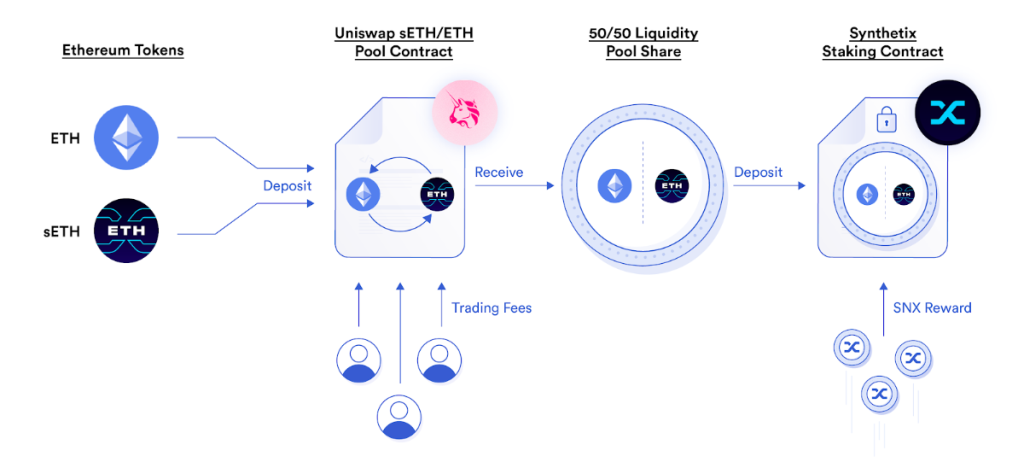

Wydobywanie płynności to strategia inwestycyjna DeFi , w której uczestnicy dostarczają swoje aktywa kryptograficzne do różnych puli płynności, aby ułatwić innym handel na platformie. Pule te składają się z płynności w parach monet lub tokenów dostępnych za pośrednictwem zdecentralizowanych giełd (DEX).

Co to jest wydobywanie płynności?

W zamian za wkład dostawców, zostaną oni nagrodzeni opłatami i nowo wyemitowanymi tokenami na podstawie ich udziału w całkowitej płynności puli. Opłaty wynoszą średnio 0,3% za swap, a całkowita nagroda różni się w zależności od proporcjonalnego udziału w puli płynności.

Jak działa wydobywanie płynności?

Mechanizm wydobywania płynności

Użytkownicy po prostu deponują swoje aktywa w puli, aby uczestniczyć w tych pulach płynności, podobnie jak przesyłanie aktywów z jednego portfela do drugiego. Pula zazwyczaj składa się z pary handlowej, takiej jak ETH/USDT.

Posiadacze kryptowalut muszą wnosić równe części tokenów (pod względem wartości) w przypadku Uniswap i wszystkich DEX przy użyciu tego samego mechanizmu AMM .

Na przykład:

Użytkownik chce dostarczyć 5 ETH, każdy o wartości 2000 USD do puli ETH/USDT.

Ma w sumie 10 000 dolarów. W rezultacie finansowanie 5 ETH wymaga od niego również dostarczenia 10 000 USDT (o cenie 1 USD za token).

Płynność dostarczona do puli zostanie przyznana klientom, którzy handlują aktywami z puli ETH/USDT. Następnie opłaty są pobierane i przekazywane LP.

Efektem końcowym jest obopólnie korzystne połączenie, w którym obie strony otrzymują coś w zamian. Użytkownicy końcowi mogą łatwo handlować różnymi aktywami, a giełdy uzyskują płynność i opłaty od LP.

Korzyści z wydobywania płynności

Wydobywanie płynności jest korzystne nie tylko dla dostawców płynności, ale także dla platform DeFi i społeczności blockchain. Niektóre z nich są wymienione poniżej:

Ryzyko wydobywania płynności

Pomimo wielu zalet, istnieją pewne zagrożenia związane z wydobywaniem płynności.

Wydobycie płynności a inne pasywne strategie inwestycyjne

Różnica między stawkowaniem, uprawą plonu i wydobywaniem płynności

Wydobywanie płynności a staking

Staking to algorytm konsensusu, który pozwala użytkownikom zastawić swoje aktywa kryptograficzne jako formę zabezpieczenia w ramach algorytmów proof-of- stake (PoS). Użytkownicy, którzy stawiają większe sumy, zwykle uzyskują większe zwroty, co jest porównywalne z tym, co dzieje się w przypadku wydobywania płynności.

Kolejną oczywistą korzyścią z obstawiania jest to, że ryzyko jest stosunkowo niskie. Podczas gdy niepowodzenie projektu i ryzyko płynności są możliwe, ryzyko związane z wydobywaniem płynności jest znacznie poważniejsze.

Wydobycie płynności a uprawa dochodowa

Podczas gdy niektórzy inwestorzy mogą używać terminów wydobywanie płynności i rolnictwo plonów zamiennie, należy pamiętać, że wydobywanie płynności jest podzbiorem hodowli plonów, co wiąże się z blokowaniem aktywów kryptograficznych w różnych protokołach blockchain w celu uzyskania pasywnego dochodu.

Podczas gdy inwestorzy, którzy biorą udział w wydobywaniu płynności, otrzymują natywne tokeny, ci, którzy uczestniczą w hodowli plonów, zyskują zainteresowanie. Oba mechanizmy mają podobne korzyści i zagrożenia.

Czy wydobywanie płynności to inwestycja długoterminowa?

Podstawową zaletą inwestowania w wydobywanie płynności jest to, że zysk jest proporcjonalny do ryzyka podejmowanego przez LP, co pozwala im być tak ryzykownym lub bezpiecznym, jak chcą z ich inwestycją. Ta technika jest również stosunkowo prosta do wdrożenia, co czyni ją doskonałą dla nowicjuszy.

Istnieje jednak kilka zagrożeń, o których użytkownicy muszą być świadomi. Chociaż jest to mało prawdopodobne, haker może uzyskać dostęp do projektu, nad którym pracuje, co spowoduje utratę zasobów. To samo dotyczy przypadków oszustwa polegającego na wyciąganiu dywanu. Jeśli LP angażują się w wydobywanie płynności, powinni stale koncentrować się na środkach ograniczających ryzyko, aby zapobiec kosztownym błędom inwestycyjnym.

Chociaż wydobywanie płynności jest najnowszą strategią inwestycyjną dla aktywów kryptograficznych, wygląda na to, że zostanie.

Wniosek

Wydobywanie płynności to podejście pasywnego dochodu, które pozwala posiadaczom kryptowalut czerpać zyski z istniejących aktywów, zamiast przechowywać je w chłodni. I trudno zaprzeczyć, że wydobywanie płynności stopniowo staje się pomocnym narzędziem dla traderów kryptowalut.

Jeśli uznasz ten artykuł za przydatny, podziel się nim ze znajomymi!

Daj nam znać, co myślisz w sekcji komentarzy poniżej!

Czym jest płynność? Jakie jest znaczenie płynności? Po co inwestować w wysoce płynne monety? Dowiedzieć się teraz!!!

Fakt, że FOMO kupuje tokeny do wydobywania płynności w ciągu pierwszych 2 dni, niesie ze sobą bardzo wysokie ryzyko utraty pieniędzy, a możliwość powrotu na brzeg jest tak, ale nie warta ryzyka.

Co to jest wartość kontrolowana protokołem (PCV)? Jak idzie kwestia płynności w DeFi? Jak PCV rozwiąże ten problem z płatnościami?

Co to jest Ichimoku? Dowiedz się o strukturze i znaczeniu chmury Ichimoku oraz o tym, jak używać jej do efektywnego handlu kryptowalutami!

Czym jest optymizm? Co to jest token OP? Co odróżnia Optimism od innych projektów warstwy 2? Dowiedz się więcej o OP Tokenomics tutaj!

Co to jest finansowanie kremów? Co to jest token CREAM? Czym różni się od innych? Dowiedz się więcej o Tokenomice CREAM tutaj!

Co to jest Portfel Polkadot? Gdzie stworzyć portfel Polkadot? W dzisiejszym artykule Coin98 pokaże Ci szczegóły tworzenia portfela Polkadot oraz jego funkcje.

Co to jest CoinGecko? Artykuł pomaga znaleźć najlepsze i przydatne wskazówki dotyczące korzystania z CoinGecko na rynku Crypto.

Dowiedz się, jak korzystać z portfela Solana w 2023 roku. Przewodnik krok po kroku na temat tworzenia portfela Solana i jego funkcji.

Co to jest portfel Ethereum? Gdzie stworzyć portfel Ethereum? W dzisiejszym artykule pokażę Ci szczegóły korzystania z portfela Ethereum w 2023 roku.

Czym jest Kadena? Co to jest token KDA? Co odróżnia Kadenę od innych Blockchain? Dowiedz się więcej o Tokenomice KDA tutaj!

Portfel zaufania: jak działa Trust Wallet? Jakie nowe funkcje wprowadzono w 2023 roku? Czy Trust Wallet jest bezpieczny? Dowiedz się więcej o Trust Wallet w tym artykule.

Co to jest BSCPad? Jakie są cechy otwierania i sprzedaży projektów IDO na BSCPad? Jak wziąć udział w kupnie IDO na BSCPad? Dowiedz się wszystkiego tutaj.