Jak korzystać z Raydium Exchange (RAY): przewodnik krok po kroku

Raydium to zdecentralizowana giełda wykorzystująca mechanizm AMM. W tym artykule Coin98 poprowadzi Cię szczegółowo, jak korzystać z Raydium!

W tym artykule dowiemy się o stałej stopie procentowej (FIR) na rynku kryptowalut. Omówienie modelu operacyjnego projektów o stałym oprocentowaniu na rynku, nierozstrzygniętych kwestii i potencjalnych możliwości inwestycyjnych.

Co to jest stała stawka w Crypto?

W tradycyjnych finansach stała stopa procentowa (FIR) jest definiowana jako stała stopa naliczana od zobowiązania, które ma zostać spłacone w określonym czasie, umożliwiając pożyczkobiorcom i pożyczkodawcom udzielanie pożyczek. przyszły.

Po ustaleniu i podpisaniu przez dwie powiązane strony, pożyczkobiorcę i pożyczkodawcę, stała stopa procentowa nie ulegnie zmianie i nie mają na nią wpływu inne rynki stóp procentowych.

Co to jest stała stopa procentowa? Zdjęcie: Loantube

Prosty przykład stałej stopy procentowej (Fixed Interest Rate) na tradycyjnym rynku finansowym: zastawiłem mojego iPhone'a 13 Pro Max u Ky i pożyczyłem kwotę 15 milionów VND na 1 rok ze stałą stopą procentową. .

Zasadniczo koncepcja stałej stopy procentowej lub stałego dochodu na rynku Crypto nie różni się zbytnio od koncepcji stałego oprocentowania na tradycyjnym rynku finansowym. Odnosi się to również do stałej stopy procentowej, która nie zmienia się w trakcie trwania pożyczki lub pożyczki.

Jeśli chodzi o mechanizm działania, opierają się na ogólnej zasadzie transferu ryzyka:

Tak więc kwota odsetek, które Duy musi zapłacić za okres każdego miesiąca, wynosi 15 000 000*1% = 150 000 VND/miesiąc. Oprocentowanie, które Duy musi zapłacić przez cały rok, wynosi 150 000*12 = 1 800 000 VND/rok. Po roku Duy zapłaci Ky i odzyska telefon.

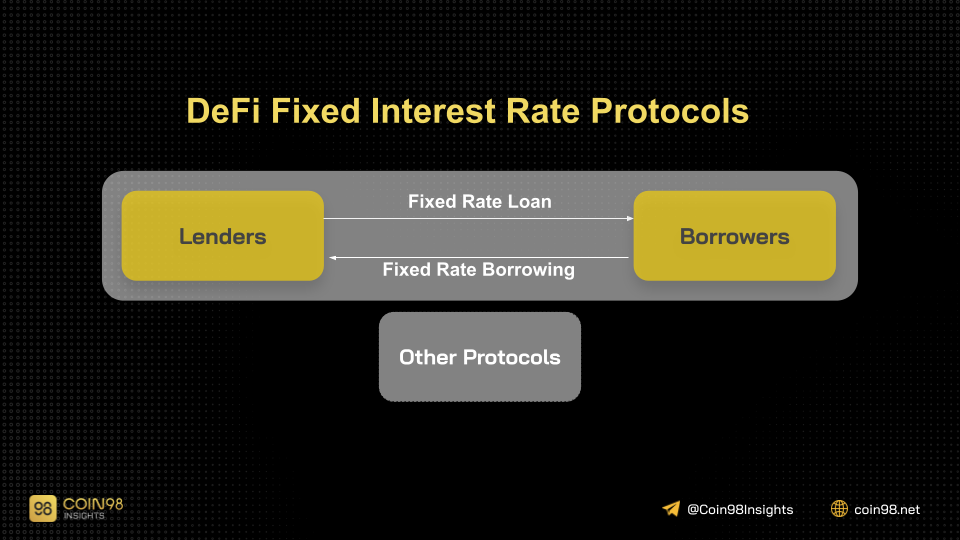

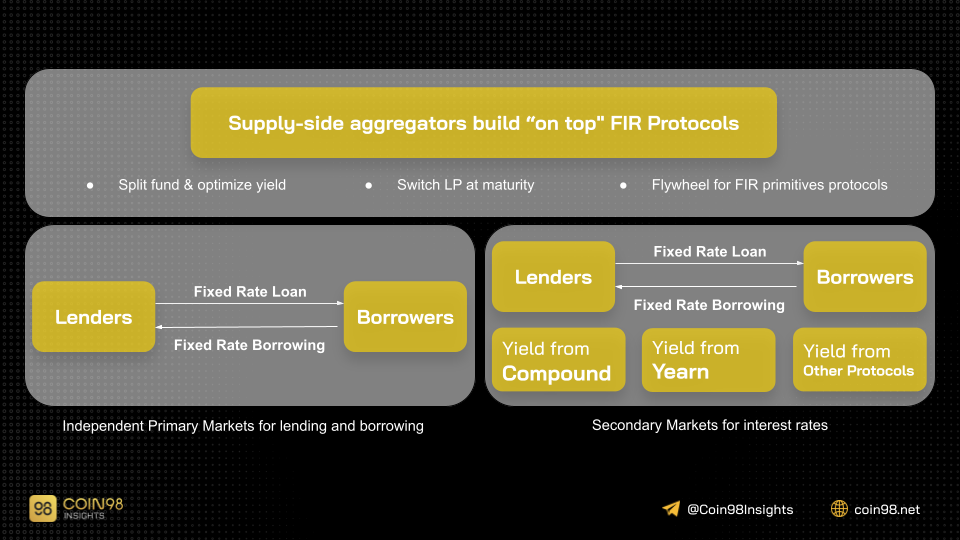

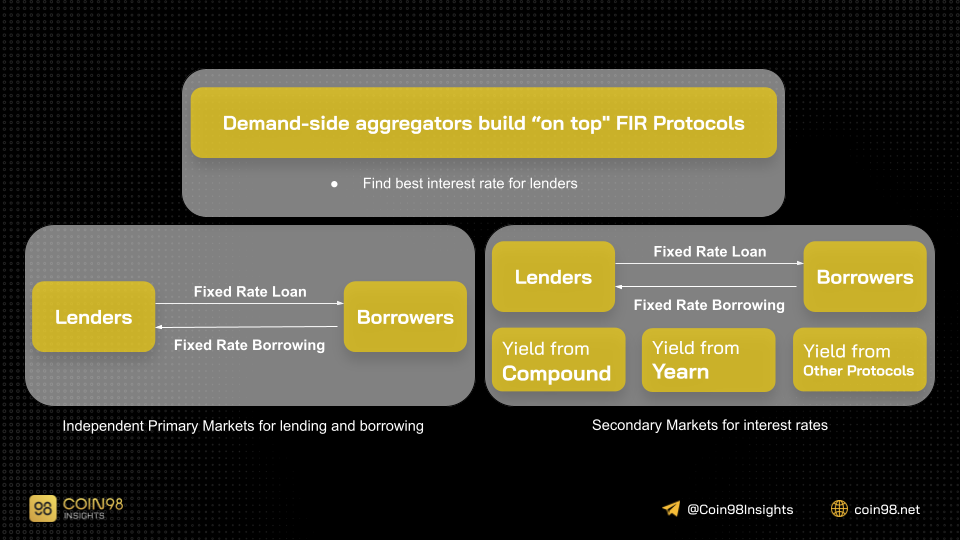

Jeśli posortujemy protokoły, które zapewniają stałe stopy procentowe na rynku Crypto zgodnie z ich interoperacyjnością, możemy podzielić je na dwie odrębne grupy:

Jak działają protokoły o stałym kursie kryptowalut

Protokoły o stałym oprocentowaniu mogą tworzyć niezależny rynek stóp procentowych

Protokoły o stałej szybkości należące do tej grupy mogą działać niezależnie, co oznacza, że sam model operacyjny protokołu może działać samodzielnie, działając niezależnie, bez konieczności polegania na protokołach zewnętrznych, ale nie oznacza to, że nie mogą współpracować z innymi protokołami i źródłami wydajności.

To, co chcę tutaj podkreślić, to zdolność do samodzielnego działania, jaką ma protokół.

W grupie protokołów o stałym oprocentowaniu, które mogą tworzyć niezależny rynek stóp procentowych, istnieją dwa podejścia, które często wykorzystują projekty: pożyczki typu peer-to-peer (pożyczki P2P) lub obligacje zerokuponowe.

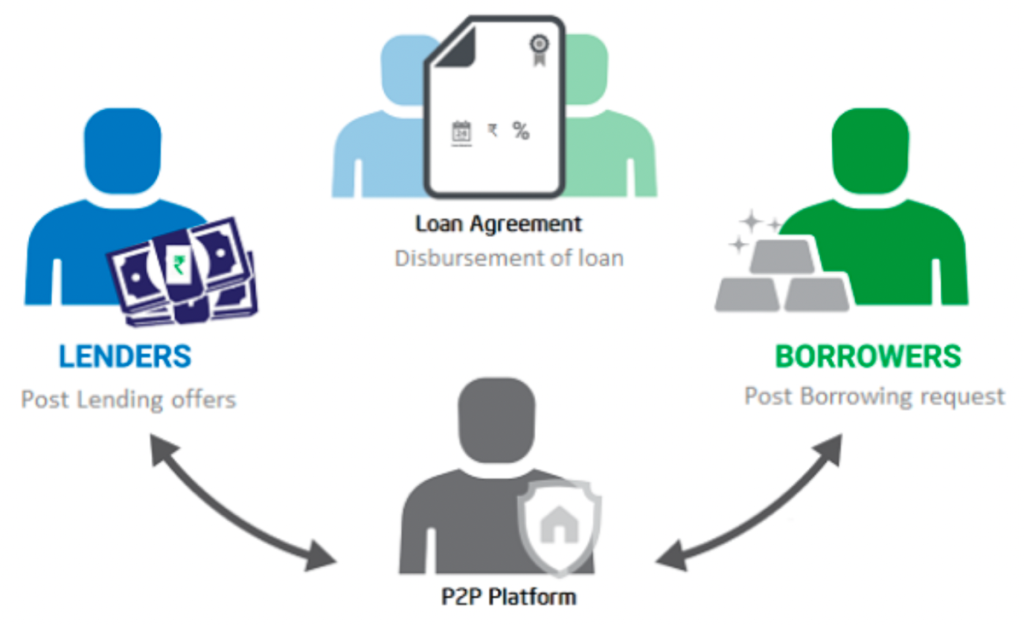

1. Pożyczki peer-to-peer (pożyczki P2P)

Pożyczki peer-to-peer (pożyczki P2P) to model pożyczek i pożyczek, który pojawił się bardzo wcześnie na rynku Crypto. W nim kredytobiorcy i kredytobiorcy będą współdziałać poprzez rynek stóp procentowych zbudowany w formie księgi zamówień.

Oprocentowanie i warunki kredytu (oprocentowanie, okres, zabezpieczenie, ...) zostaną dostosowane do potrzeb użytkownika i umieszczone w księdze zleceń w formie Zlecenia Inwestycyjnego (pożyczkodawca) lub Zlecenia Pożyczki (pożyczkobiorca). Jest to podobne do tego, jak składamy zlecenia kupna i zlecenia sprzedaży na giełdach.

Chociaż model pożyczek P2P pomaga projektom pożyczkowym, a użytkownikom cieszą się dwiema korzyściami, którymi są pożyczki i pożyczki z dokładnymi terminami zapadalności ze stałymi stopami procentowymi, ale w zamian głównym ograniczeniem modelu Ten wzór jest wyjątkowo niską wydajnością dopasowywania zamówień, gdy rynek jest nadal młody i brakuje mu początkowej płynności.

Dlatego z biegiem czasu rynek kryptograficzny porzucił ten model, a projekty pożyczkowe stopniowo przestawiły się na bardziej wydajny model operacyjny, w obecnym kontekście modelu peer-to-pool, z typową ewolucją Compound i Aave. Dlatego w tym artykule nie będę zagłębiał się w model operacyjny pożyczek P2P.

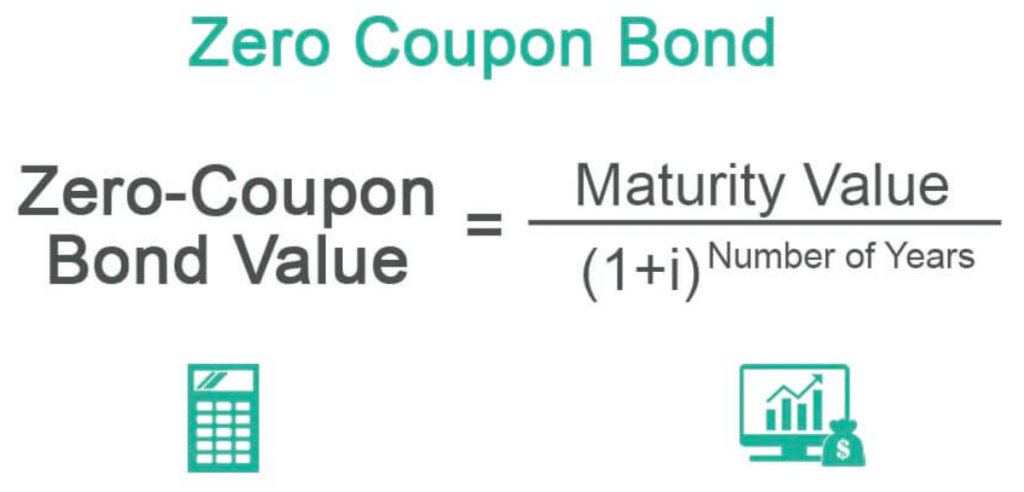

2. Obligacje zerokuponowe

Oprócz pożyczek P2P innym modelem stosowanym w celu zapewnienia pożyczkobiorcom i pożyczkobiorcom stałych stóp procentowych jest model obligacji zerokuponowych.

Prosty przykład, który pomoże Ci lepiej zrozumieć, jak ogólnie działają protokoły o stałym oprocentowaniu przy użyciu modelu obligacji zerokuponowych:

Vi ma pracę, na początku miesiąca jego szef daje mu kupon, aby pod koniec miesiąca mógł go wymienić na swoją pensję. W praktyce oznaczało to, że Vi musiała poczekać do końca miesiąca, aby otrzymać jego pensję w gotówce, podczas tego miesięcznego okresu Vi utknęła z kuponem, którego Vi nie mogła wykorzystać na nic innego.

W protokołach o stałym oprocentowaniu, które wykorzystują model obligacji zerokuponowych:

Główne różnice pomiędzy projektami o stałym oprocentowaniu, które wykorzystują model obligacji zerokuponowych, to mechanizm płynności aktywów obligacji , mechanizm likwidacji oraz mechanizm transferu płynności w momencie wygaśnięcia obligacji , o czym szczegółowo omówimy później. w kolejnych sekcjach.

Teraz, jeśli Vi brakuje gotówki, może udać się do znajomego i poprosić go o zakup kuponu z niewielką zniżką. Na przykład, jeśli Twoja pensja jest warta 1000 USD, Vi może zaoferować jej sprzedaż za 950 USD. Przyjaciel Vi ma gotówkę i zgadza się kupić kupon Vi, ponieważ wie, że otrzymanie pensji Vi i 50 dolarów zysku netto zajmuje Vi tylko miesiąc.

Ta sytuacja jest korzystna dla wszystkich, ponieważ Vi otrzymał pensję miesiąc przed terminem, z niewielką obniżką, podczas gdy przyjaciel Vi miałby stałe odsetki po zrealizowaniu kuponu.

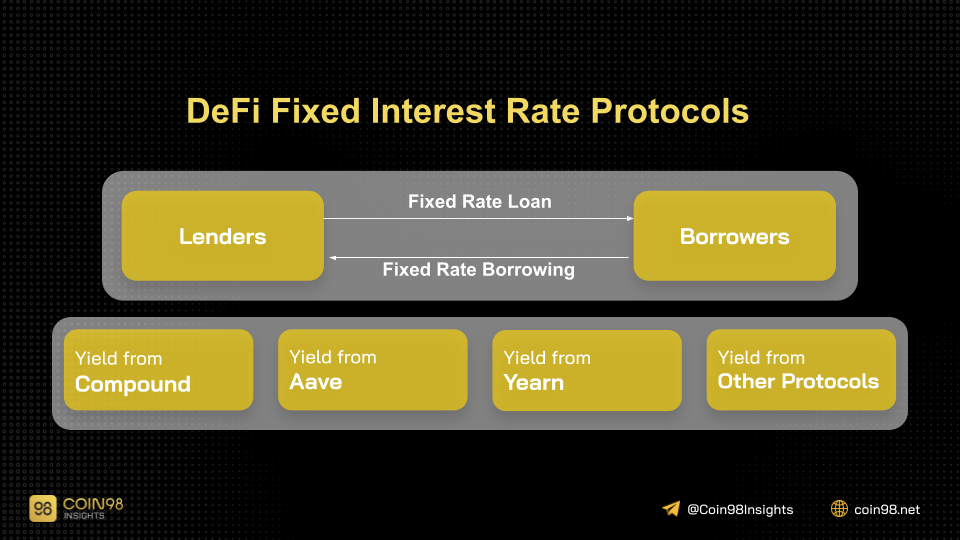

Protokoły o stałym oprocentowaniu są oparte na źródłach zysku z innych protokołów

Jak sugeruje tytuł, drugi zestaw protokołów o stałej stopie odnosi się do protokołów zbudowanych na istniejących na rynku źródłach plonów, takich jak odsetki od depozytów z Compound, Aave, Yearn, plony z protokołów hodowli płynności,...

W tym podejściu istnieją dwie główne metody: podział kapitału i zysku oraz produkty strukturyzowane.

Podział kapitału i rentowność

Podejście Split Principal i zysk jest podobne do pożyczkodawców i pożyczkobiorców, którzy łączą pieniądze i wysyłają je do protokołu strony trzeciej w celu uzyskania zysku. Po terminie zapadalności łączne wpływy zostaną podzielone na dwie części, kapitał (kapitał) i odsetki (zysk), które zostaną ponownie rozdzielone pomiędzy pożyczkodawcę i pożyczkobiorcę zgodnie z pierwotną umową.

Prosty przykład, który pomoże Ci lepiej zrozumieć, jak działają protokoły podziału kapitału i zysku:

Ky chce sprzedać odsetki, które zarobi, gdy po roku zdeponuje 10 000 USDC w Aave. Ky zgłosiła się do Vi z ofertą: „Mam 10 000 dolarów, wpłacę wszystko do Aave i sprzedam ci zysk, jaki mogę uzyskać z tej wpłaty, za 400 dolarów. Jeśli zysk z Aave przekracza 400 USD, osiągam zysk.

Po dokładnych badaniach, Ky i Vi postanowiły dojść do porozumienia, w ramach którego Ky zainwestowała 9600 USDC, a Vi zainwestowała 400 USDC, łączny kapitał wyniósł 10 000 USDC. Następnie całkowity kapitał w wysokości 10 000 USDC zostanie zdeponowany w Aave. Po roku, zgodnie z wcześniejszą umową między nimi, kwota kapitału 10 000 USDC będzie należeć do Ky, odsetki wygenerowane z lokaty będą należeć do Vi.

Jak widać w tej transakcji, Ky uzyskała stałe oprocentowanie depozytu w wysokości 400 USDC przy kapitale początkowym 9600 USDC.

Produkt strukturalny

Drugie podejście, o którym wspomniałem powyżej, to produkt ustrukturyzowany. Ogólny sposób działania tego podejścia (dla protokołów o stałym oprocentowaniu) polega na tym, że depozyty użytkowników zostaną podzielone na różne strategie inwestycyjne, aby uzyskać zysk z protokołów na rynku.

Zyski ze strategii będą agregowane i redystrybuowane do różnych grup użytkowników w zależności od poziomu ryzyka, jakie zakłada użytkownik. Zwykle dochód zostanie podzielony na dwie pule:

Ogólne tło projektów o stałym oprocentowaniu na rynku Crypto

Na obecnym rynku kryptowalut jest sporo protokołów FIR, sposób działania tych protokołów może się nieznacznie różnić, ale łączy je jedno, że wszystkie zapewniają użytkownikowi końcowemu stały dochód z określonego czasu. pieniądze, z mojego osobistego punktu widzenia, ogólnie będą 3 główne podejścia, odpowiednio:

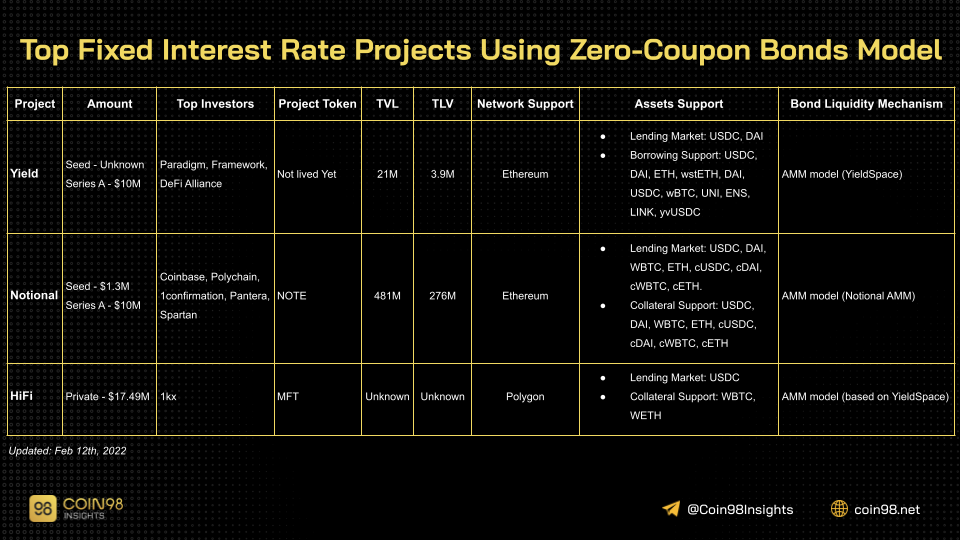

Projekty wykorzystujące model obligacji zerokuponowych

1. Protokół wydajności

Yield Protocol jest jednym z czołowych projektów w tej grupie, projekt jest inwestowany przez wiodące Ventures w przestrzeni kryptograficznej, takie jak Paradigm, Framework Ventures, DeFi Alliance, Variant i do tej pory projekt nie wyemitował tokena.

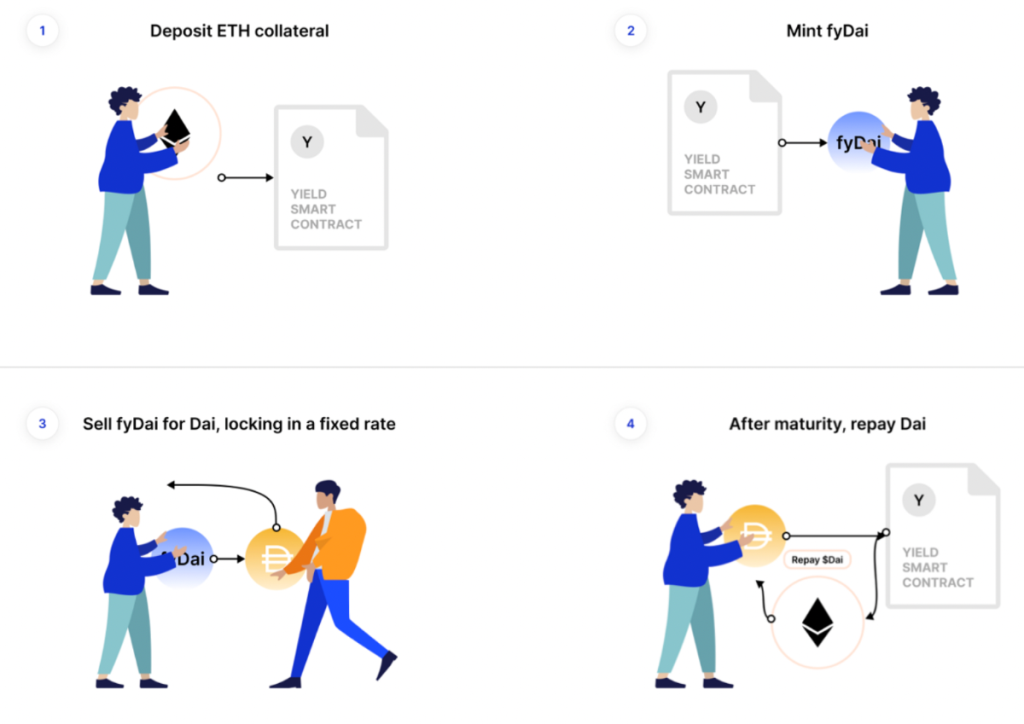

Yield to zdecentralizowany system pożyczkowy, który zapewnia rynek pożyczek o stałym oprocentowaniu przy użyciu obligacji zerokuponowych (fytoken - Fixed Yield Token). Po upływie terminu zapadalności fytoken może wykupić oryginalny token w stosunku 1:1, w V2, Yield Protocol obsługuje DAI z USDC.

Mechanizm udzielania i zaciągania pożyczek w Protokole Yield działa w następujący sposób:

Przykład: Użytkownik korzystający z 950 DAI kupuje 1000 fyDAI-31-5-2022 2 stycznia 2021 r., 5 miesięcy później, 31 maja 2022 r., ta obligacja wygasa i użytkownik może wykupić 1000 fyDAI na 1000 DAI, w porównaniu z początkową inwestycją 950 DAI, użytkownicy cieszą się stałą stopą procentową 50 DAI po 5 miesiącach inwestycji.

Dowiedz się więcej: Co to jest AMM ?

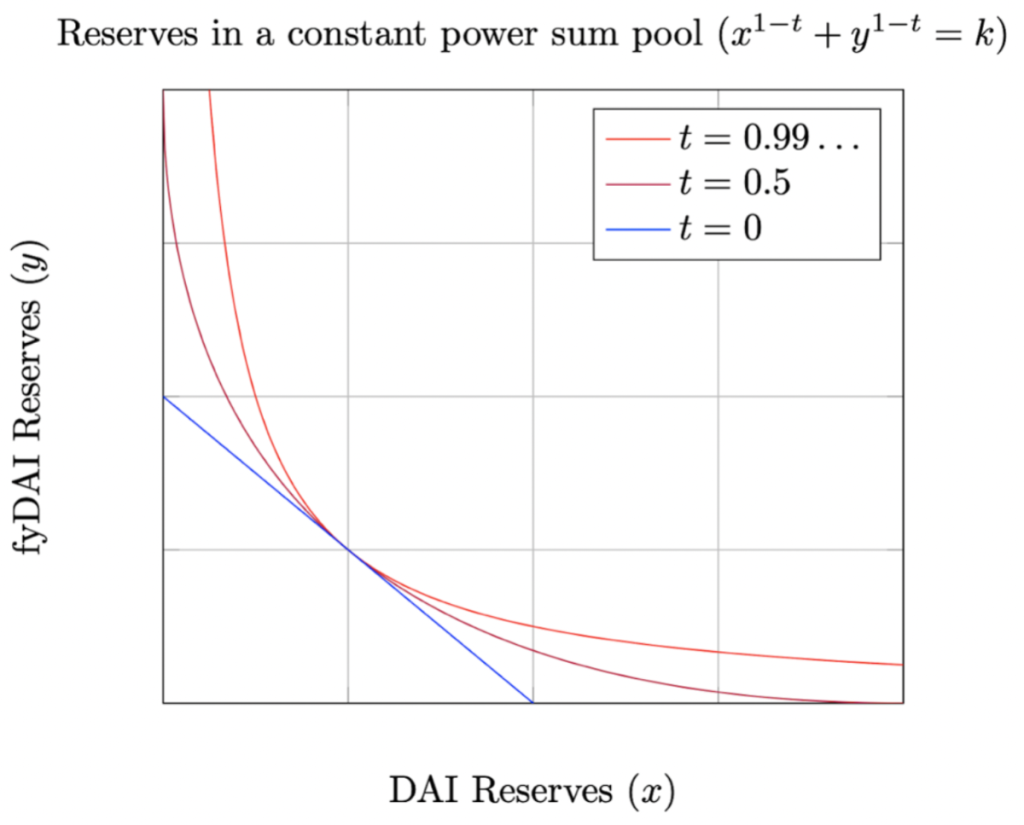

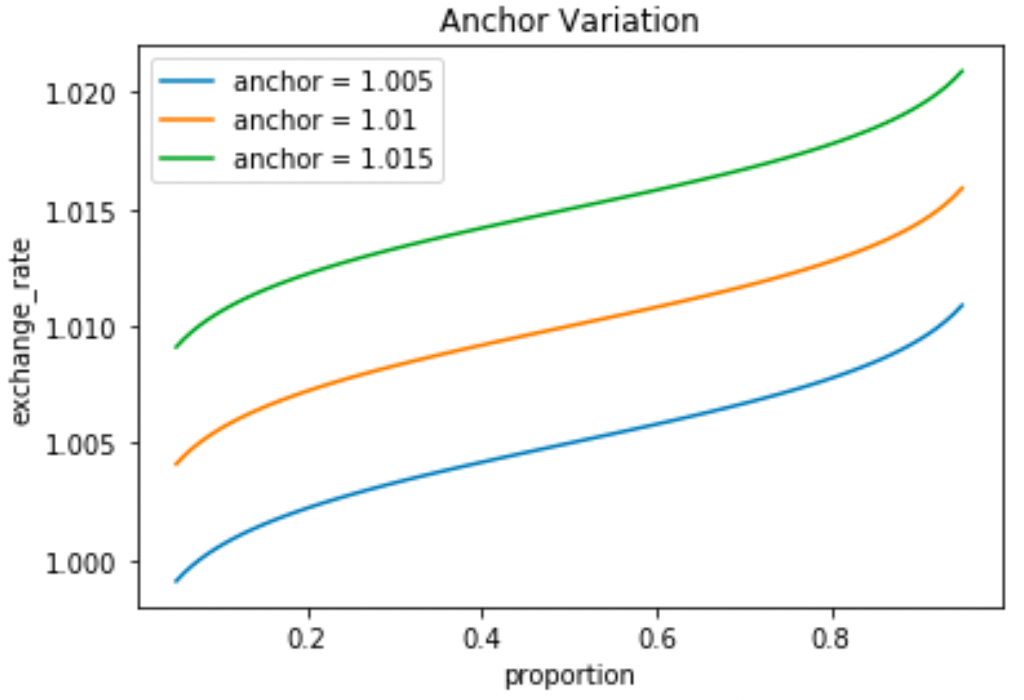

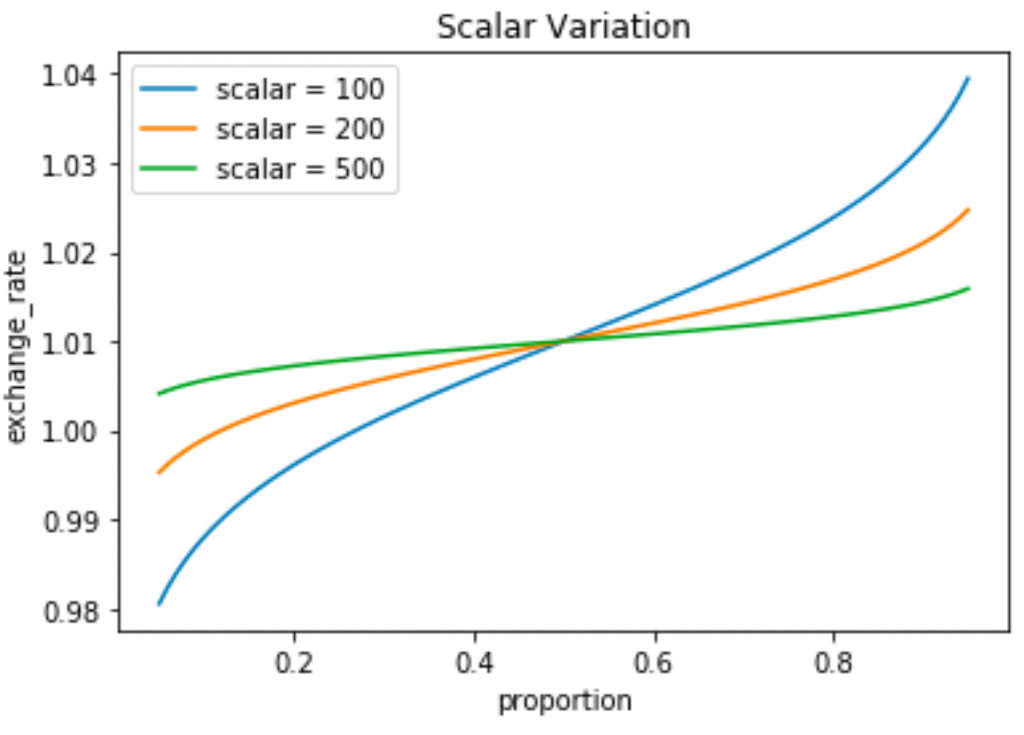

Ponadto, ponieważ wartość obligacji zerokuponowych będzie się zmieniać w czasie, Yield Protocol opracował nowy AMM o nazwie YieldSpace.

YieldSpace to niestandardowa krzywa ze zmienną t, aby dopasować płynność dla pary fytoken/token. gdzie t jest zmienną czasu:

Oto ogólna formuła YieldSpace:

Dzięki krzywej YieldSpace użytkownicy mogą handlować obligacjami fytoken po rynkowych stopach procentowych przed terminem zapadalności. W miarę zbliżania się terminu zapadalności cena fytoken/token zbliży się do 1, a inwestorzy będą mogli wymienić fytoken na oryginalny token w stosunku 1:1.

Unikalny charakter krzywej YieldSpace sprawia, że jest ona logicznym wyborem dla płynności dla fytokena, jednocześnie znacznie poprawiając wydajność w porównaniu z innymi krzywymi. Tym samym YieldSpace stał się standardem w likwidacji obligacji przy użyciu AMM i był wykorzystywany w powiązanych protokołach.

2. Finanse nominalne

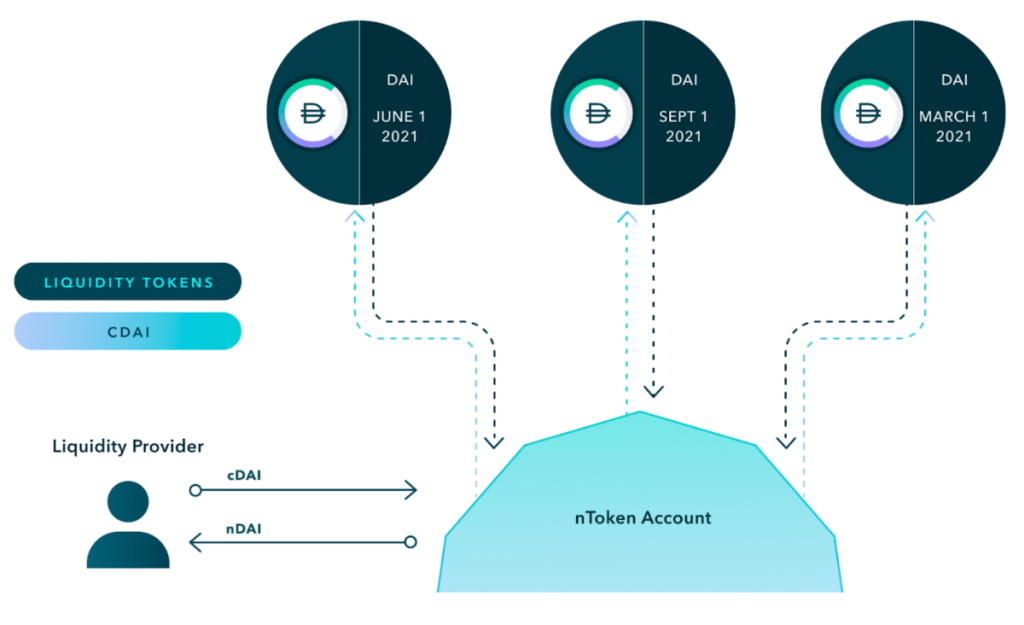

Ogólnie rzecz biorąc, Notional Finance ma stosunkowo podobny sposób pracy do protokołu Yield, ale podstawowa różnica polega na aktywach bazowych w protokole . Notional Finance wykorzystuje aktywa bazowe cToken (tokeny LP, gdy użytkownicy deponują tokeny w Compound).

Taka konstrukcja pozwala na przechowywanie środków w Notional Finance w pulach płynności, które są rentowne w czasie (zysk z Compound ), zwiększając efektywność kapitałową dostawców płynności.

W przeciwieństwie do Yield Protocol, Notional Finance wspiera pożyczanie dużej ilości aktywów. Tak więc w protokole istnieje wiele pul płynności jednocześnie, ale plusem jest to, że jeśli chcesz zostać dostawcą płynności w Notal Finance, wystarczy dostarczyć do systemu aktywa bazowe, a system automatycznie alokować płynność do każdej grupy płynności poprzez administrację.

Zapewniając płynność na Notional, otrzymasz nTokeny (tokeny LP), nTokeny mogą być automatycznie zabezpieczone na Notional Finance, aby pomóc obniżyć współczynnik LTV konta, niższy współczynnik LTV zmniejszy zarządzanie ryzykiem płynności i zwiększy bezpieczeństwo Twojego portfela, lub może pomóc w lewarowaniu większej kwoty pożyczki.

Podobnie jak Yield Protocol, Notional Finance nadal wykorzystuje model AMM do likwidacji aktywów fCash. Nie ma zbyt wiele dokumentacji na temat krzywej, której używa Notional, ale przegląd krzywej, której używa Notional, jest również krzywą niestandardową, która zapewnia najważniejsze informacje oferowane przez Yieldspace.

Aby to zrobić, National Finance wykorzystuje 3 parametry, aby zaspokoić powyższe trzy potrzeby:

3. Finanse HiFi

HiFi Finance to wcześniej Mainframe, projekt urodzony w 2017 roku, projekt zebrał ponad 28 000 ETH, co odpowiada 17,5 miliona USD w 2 rundach sprzedaży prywatnej latem 2018 roku. W tym czasie Mainframe koncentrował się na opracowaniu Mainframe OS, systemu operacyjnego, który działa jako portal do świata Web3 , umożliwia użytkownikom instalowanie i używanie zdecentralizowanych aplikacji (dApps) na własnych komputerach.

Wraz z falą rozwoju DeFi, w ramach projektu postanowiono zmienić kierunek rozwoju, aby skoncentrować się na Lending array , w szczególności projekt rozwija protokół pożyczek o stałej stopie w oparciu o model obligacji zerokuponowych. Mając inny zestaw produktów i wizję, projekt zdecydował się zmienić nazwę na HIFi Finance.

Pod względem działania HIFI Finance jest podobny do protokołu Yield. Na początku 2022 r. HIFI FInance dostarczyło również nową mapę drogową, w której:

Szczegółowe informacje na temat mapy drogowej HIFI Finance można znaleźć na głównej stronie projektu Hifi Finance tutaj .

Oto kilka najważniejszych projektów o stałym oprocentowaniu w segmencie obligacji zerokuponowych:

Najlepsze projekty o stałej stopie procentowej wykorzystujące model obligacji zerokuponowych

Projekty wykorzystujące model podziału kapitału i rentowności

1. Element Finanse

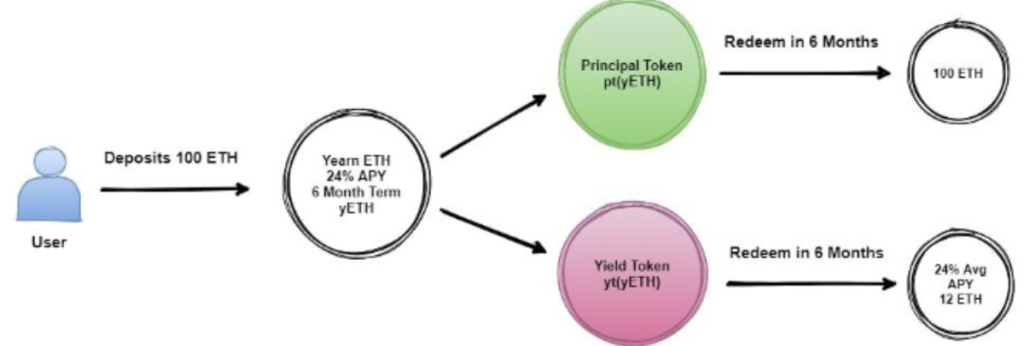

Kiedy użytkownicy wpłacają tokeny do Element Finance , wszystkie depozyty zostaną zdeponowane w odpowiednich skarbcach Yearn Vaults. Zdeponowane środki zostaną podzielone na tokeny kapitału (PT) i tokeny zysku (YT).

Tokeny PT i YT w Element Finance będą tworzone z płynnością na dwóch niestandardowych krzywych (więcej omówimy w następnej sekcji), użytkownicy mogą dodawać płynność lub mogą handlować tokenami PT i YT za pośrednictwem różnych kanałów.

Na przykład: Wpłać 100 ETH do ETH Vault Elementu na okres 6 miesięcy, obecnie Element Finance wyda użytkownikom tokeny ePyvETH i eYyvETH (skrót od Element Principal Yearn Valut ETH). Następnie ta kwota 100E zostanie zdeponowana w odpowiednim skarbcu ETH na Yearn z RRSO 24%.

Jeśli użytkownik nic nie robi, po prostu trzymaj token ePyvETH i eYyvETH, po upływie 6 miesięcy użytkownik może wykupić oryginalny token i zmienne odsetki z Yearn Vault.

Zgodnie z modelem operacyjnym Element Finance mogą tworzyć dwa rynki:

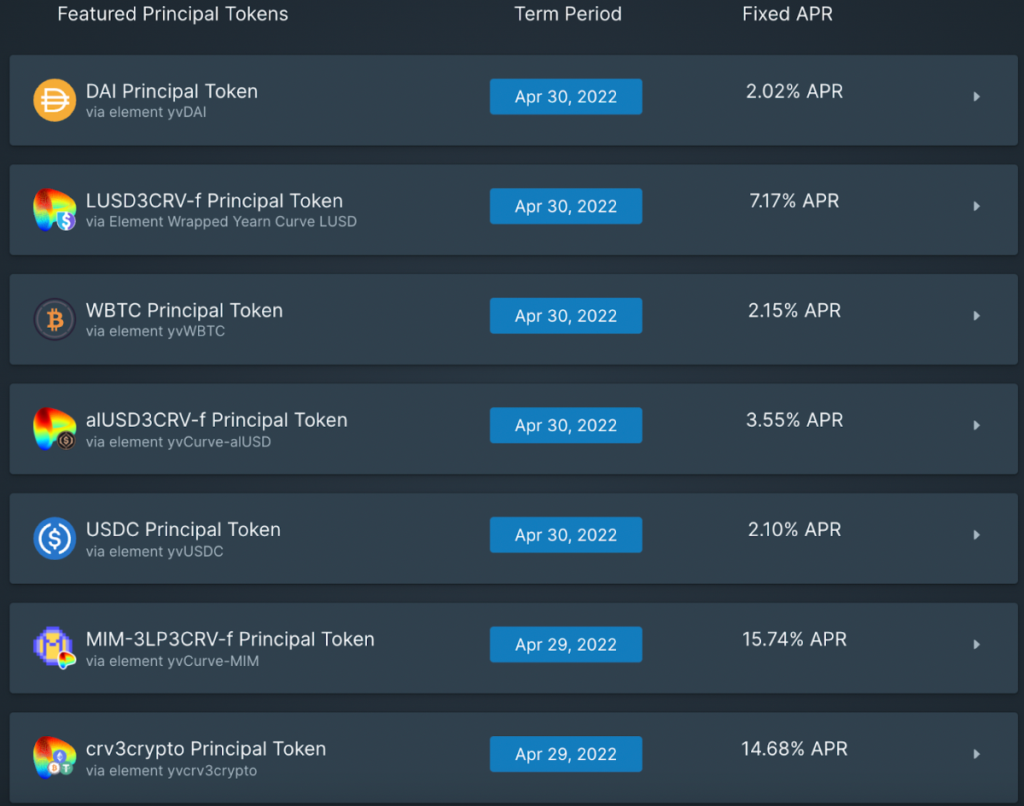

Użytkownicy mogą wchodzić w interakcję z Element Finance, aby uzyskać stały dochód, kupując aktywa po „Stałych stawkach” za pośrednictwem Element dAPP. PT jest odpowiednikiem obligacji o zerowym oprocentowaniu, którą można wymienić na aktywa bazowe po terminie zapadalności.

Jak pokazano na rysunku, jeśli kupisz 1 token WBTC Principal, otrzymasz 1,0046 WBTC w terminie zapadalności 30 kwietnia 2022 r., co odpowiada RRSO 2,15%. Kiedy nadejdzie termin zapadalności, wystarczy wymienić token WBTC Principal na aktywa bazowe jako WBTC i gotowe.

Innym podejściem do uzyskania stałego dochodu z Element Finance jest sprzedaż nowej mennicy YT bezpośrednio po wpłaceniu pieniędzy w Element Finance, uzyskanie w przyszłości pre-oprocentowania, aby osiągnąć stały dochód.

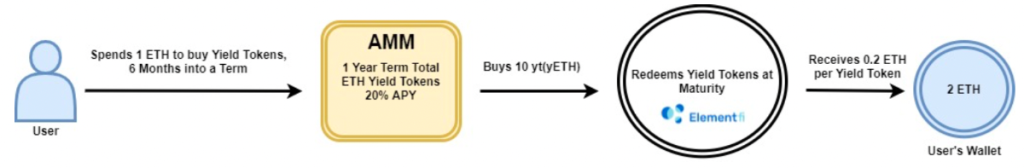

YT reprezentuje przyszłe stopy procentowe, które można wymienić na rzeczywiste stopy procentowe poniesione w tym okresie po dacie zapadalności. Jeśli jesteś bardziej uparty co do rynkowych stóp procentowych, które mogą zostać wprowadzone w przyszłości, możesz kupić YT bezpośrednio z Yield Pools w aplikacji Element. Oprócz bezpośredniego kupowania YT, innym sposobem jest najpierw wpłata pieniędzy do Elementu, sprzedaż nowej mennicy PT, a następnie wykorzystanie tych pieniędzy na zakup YT, maksymalizując ilość posiadanego YT.

Ponieważ Element Finance dzieli aktywa bazowe na PT i YT. Ze względu na różne cechy, Element Finance zaprojektował dwie pule płynności dla tych dwóch klas aktywów:

2. Pendle Finanse

Pendle Finance ma podobny sposób pracy z Element Finance, użytkownicy wysyłają aktywa bazowe (pojedynczy zasób lub token LP) do Pendle, aby uzyskać token własności (OT) i token zysku (YT).

OT reprezentuje tytuł do aktywów bazowych, a YT reprezentuje prawo do przyszłych zwrotów. Po wybiciu właściciele OT i YT mają swobodę wyboru sposobu ich używania. Niektóre przypadki użycia Pendle Finance:

3. Szybkie finanse

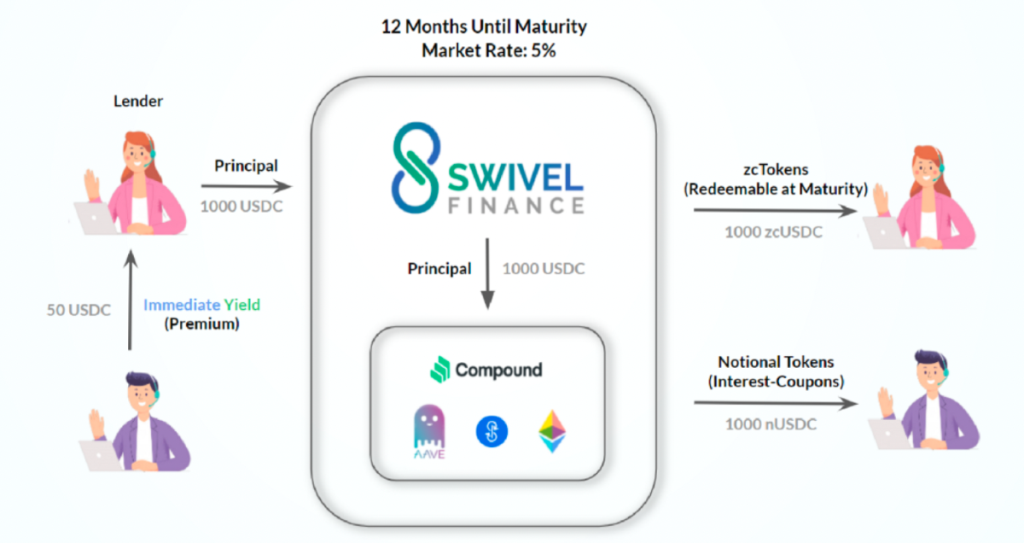

Swivel Finance działa podobnie do Elements i Pendles, gdy rozdzielają również aktywa zdeponowane w Swivel na:

Najbardziej wyróżniającą się cechą Swivel od protokołów w swojej klasie jest to, że podczas gdy inne protokoły próbowały używać AMM w celu zapewnienia płynności PT i YT, Swivel wykorzystuje księgę zamówień poza łańcuchem jako modelową formę transakcji.

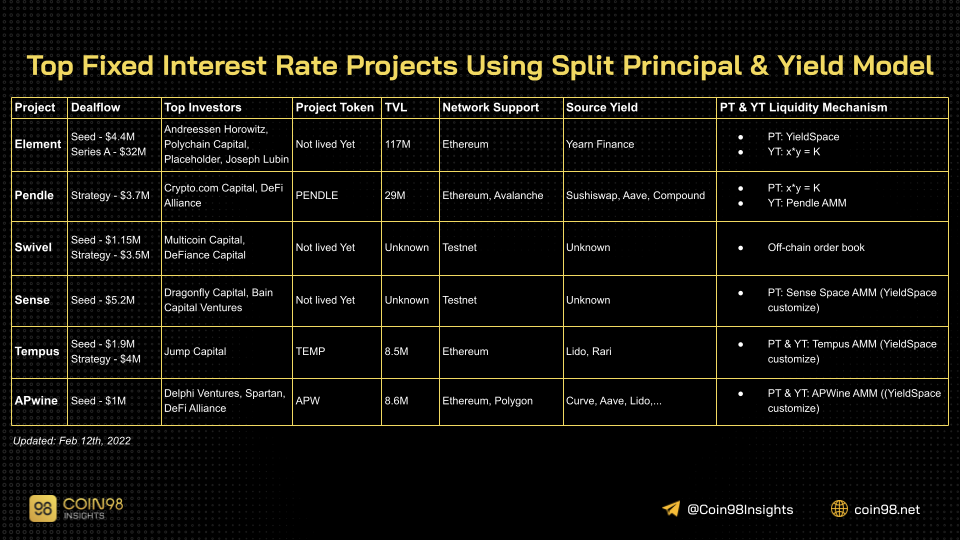

Oprócz Element Finance, Pendle Finance i Swivel Finance posiadamy również kilka wybitnych projektów w tym segmencie, takich jak: Sense Protocol, Tempus, APwine, Horizon Finance. Oto kilka najważniejszych projektów o stałym oprocentowaniu w segmencie Split Principal & Yield:

Najlepsze projekty o stałej stopie procentowej wykorzystujące model split Principal i Yield

Projekty wykorzystujące ustrukturyzowany model produktu

1. 88 mil/h

88 mil na godzinę jest również protokołem o stałej stawce, wykorzystującym model obligacji z produktem strukturalnym, ale implementacja 88 mil na godzinę jest stosunkowo różna od innych protokołów.

Gdy użytkownicy zdeponują tokeny z prędkością 88 mil na godzinę, depozyt zostanie zdeponowany w związku, aby naliczyć zmienne odsetki od związku. Ustalenie stałej stopy procentowej oferowanej deponentom. 88 mil na godzinę wykorzystuje wykładniczą średnią kroczącą (EMA) zmiennej stopy procentowej RRSO przez okres jednego miesiąca. Stałe oprocentowanie oferowane użytkownikowi będzie wynosić 75% EMA w tym okresie.

Dowiedz się więcej: Jak to działa z EMA ?

Aby zminimalizować ryzyko niewypłacalności, 88 mil na godzinę oferuje obligacje o zmiennym oprocentowaniu, które absorbują zmienność rynku stóp procentowych. Obligacje o zmiennym oprocentowaniu działają jako zabezpieczenie stóp procentowych, płacąc pożyczkodawcom, jeśli odsetki uzyskane w terminie zapadalności są mniejsze niż 75% w momencie podpisywania.

Mechanizm ten pozwala posiadaczom obligacji na osiągnięcie zysku, jeśli EMA o zmiennym oprocentowaniu utrzymuje się powyżej 75%, ponieważ oferowana stała stawka 88 mil na godzinę jest równa 75% pierwotnej zmiennej stopy procentowej.

2. BarnMost

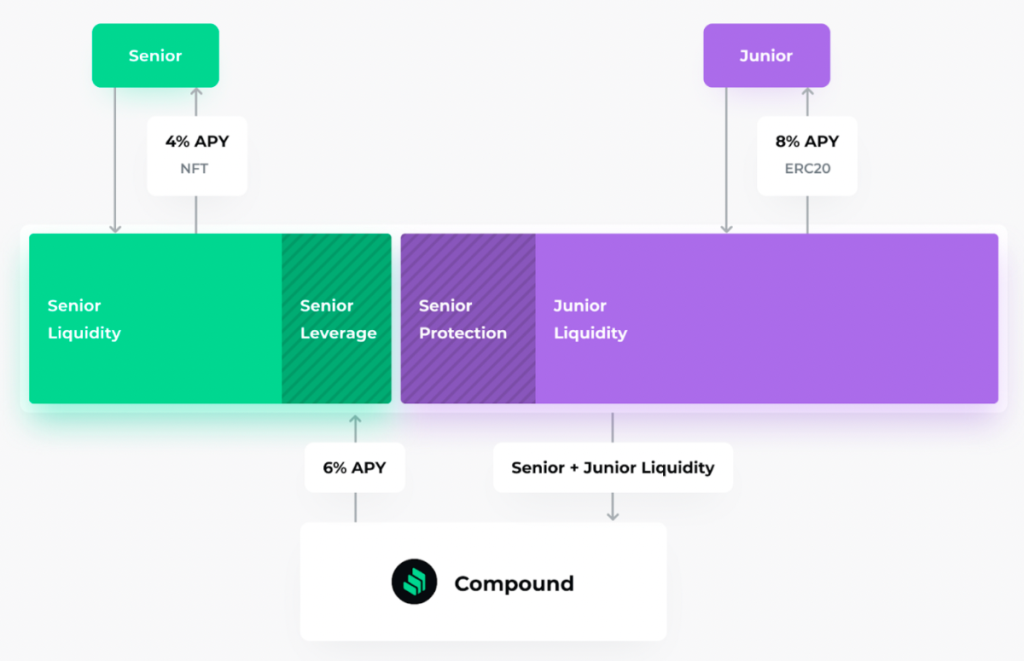

BarnBridge to produkt strukturalny. Depozyty od użytkowników będą wysyłane do różnych protokołów DeFi, aby uzyskać zmienne stopy procentowe, a dochód źródłowy zostanie wybrany na podstawie różnych poziomów ryzyka każdej strategii, zgodnie z decyzją procesu zarządzania.

Zarobiony zysk będzie redystrybuowany między użytkowników w zależności od poziomu ryzyka (zasady podziału zysku są różne), które ponoszą użytkownicy, zazwyczaj będą to 2 główne pule, Junior Pool i Senior Bond.

Dostawcy kapitału Junior Pool otrzymają token LP w postaci tokenów ERC20 , aby reprezentować ich udział inwestycyjny. Junior nie ma dojrzałości i otrzymuje zmienny dochód.

Starsi dostawcy kapitału puli otrzymają tokeny LP w postaci tokenów ERC721 do reprezentowania ich udziałów w puli. Użytkownicy uczestniczący w Senior Pool będą mieli stały dochód, odsetki nie mogą być umarzane przed terminem zapadalności, ale NFT jest zbywalne.

Ponieważ odsetki naliczone na podstawie protokołu bazowego są oprocentowane według zmiennej stopy, mogą nagle spaść do bardzo niskiego poziomu, aby zapewnić stały poziom dochodu z puli seniorów, część płynności puli juniorów zostanie zablokowana, aby zapewnić posiadaczom obligacji senioralnych możliwość umorzenia kwota główna powiększona o stałą stopę procentową w terminie zapadalności.

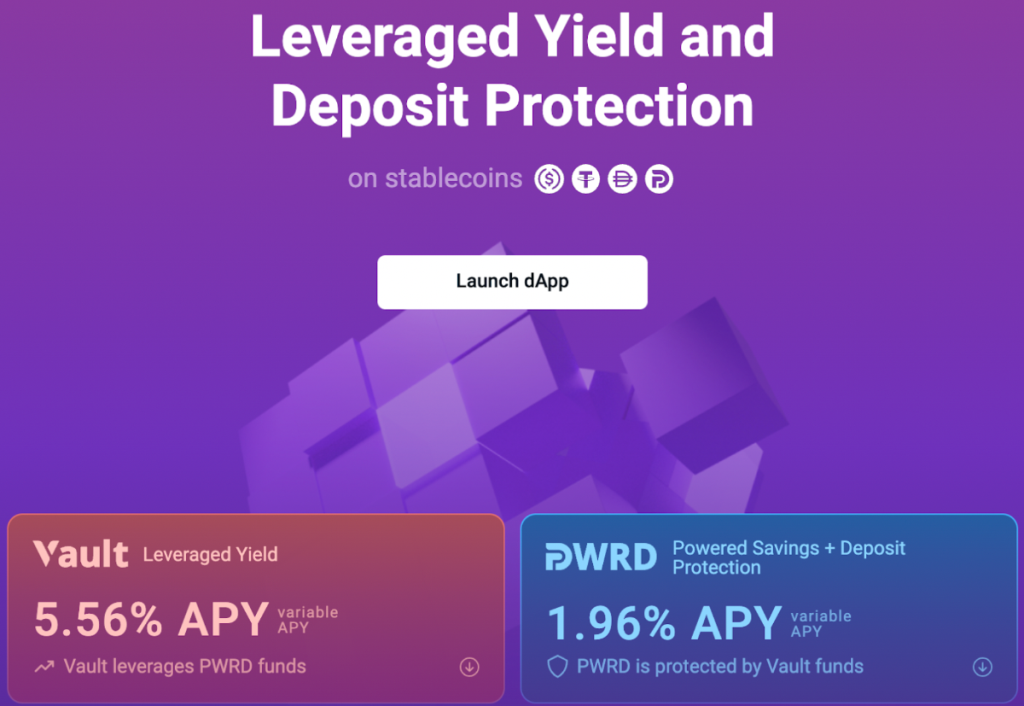

3. Protokół Gro

PWRD stablecoin i produkt Vault firmy Gro Protocol to produkt ustrukturyzowany. Sposób działania PWRD stablecoin i Gro Vault jest podobny do projektów w tym samym segmencie:

Z PWRD stablecoin i Gro Vault jako grupą produktów skupiającą się na rynku Stablecoin, w której:

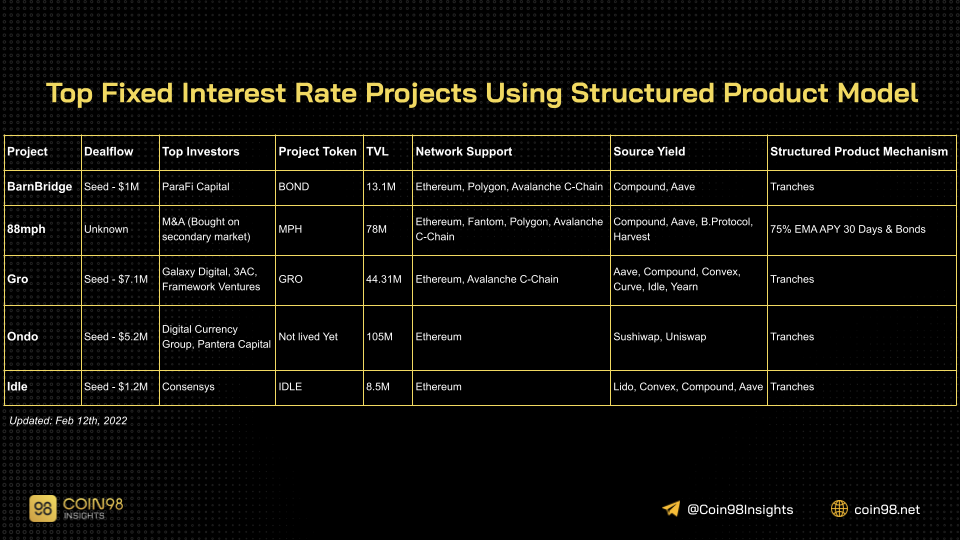

Oprócz 88 mil na godzinę, BarnBridge, Gro Protocol, na obecnym rynku istnieje wiele projektów, które zapewniają użytkownikom stały dochód dzięki zastosowaniu produktów strukturyzowanych, takich jak IDLE, Saffron Finance, Tranche Finance,... Oto kilka najważniejszych projektów o stałym oprocentowaniu w segmencie Produktów Strukturyzowanych:

Najlepsze projekty o stałej stopie procentowej wykorzystujące ustrukturyzowany model produktu

Aktualne problemy i potencjalne możliwości inwestycyjne z protokołem FIR

AMM czy Księga Zamówień? Jakie jest właściwe rozwiązanie?

Projekty, które zapewniają stałą stopę procentową użytkownikom korzystającym z obligacji zerokuponowych i modeli Split Principal & Yield, mają wspólny sposób pracy w celu dzielenia aktywów bazowych na tokeny obligacji zerokuponowych i tokeny zysku. Protokół wykorzystuje następnie jakiś sposób, aby skutecznie je zlikwidować.

Jak wspomniałem w artykule, większość projektów FIR wybiera model AMM jako główną formę płynności dla powyższych aktywów. Nie oznacza to, że model AMM jest lepszy od modelu księgi zamówień, oba mają swoje wady i zalety.

Dla modelu księgi zamówień:

Dla modeli AMM:

Oprócz dostępnych zalet i ograniczeń obu modeli, kolejnym obiektywnym czynnikiem wpływającym na powyższą decyzję są obecne ograniczenia infrastruktury Ethereum. Chociaż model księgi zamówień może teoretycznie okazać się skuteczny w rozwiązaniach off-chain, w tej chwili nie jest to możliwe w przypadku Ethereum L1.

Dlatego większość protokołów zdecydowała się na zaprojektowanie niestandardowych krzywych AMM w celu zlikwidowania tokenów obligacji zerokuponowych i tokenów rentowności. Poza tym token obligacji zerokuponowych i token rentowności mają oddzielne cechy, więc potrzebują również krzywych o różnych właściwościach, aby zwiększyć wydajność i efektywność kapitału.

Na przykład token obligacji zerokuponowych ma cechy obligacji o zerowym oprocentowaniu, co pozwala posiadaczowi na umorzenie 1:1 z odpowiednim aktywem bazowym w terminie zapadalności. Dlatego linia płynnościowa dla aktywów obligacyjnych musi również spełniać szereg warunków wstępnych, takich jak:

Jest to również powód, dla którego po tym, jak YieldSpace stał się standardem stosowanym do płynności tokenów aktywów obligacyjnych w grupie projektowej przy użyciu modelu obligacji zerokuponowych oraz modelu podziału kapitału i rentowności.

Ale to nie znaczy, że model AMM dla protokołu FIR jest doskonały, w rzeczywistości nadal istnieje wiele ograniczeń w chwili obecnej, takich jak problem braku i fragmentacji płynności oraz odpowiednie modele motywacyjne zachęcające użytkowników do dodawania płynność.

Niedobór i fragmentacja płynności

Większość protokołów FIR używających zerokuponów i podziału kapitału i rentowności nie wymaga profesjonalnych animatorów rynku, aby utrzymać rynki stóp procentowych, ponieważ są one zrównoważone i utrzymywane przez krzywe AMM.

Podczas gdy niestandardowe krzywe, takie jak YieldSpace protokołu Yield lub Notional AMM, znacznie zwiększyły wykorzystanie kapitału, projekt protokołów FIR z wykorzystaniem obligacji zerokuponowych oraz modelu podziału kapitału i rentowności sprawia, że protokół jest bardziej wydajny. Wiele pul płynności o różnych terminach zapadalności powoduje fragmentację płynności, co jest szczególnie dotkliwy w protokołach FIR, które korzystają z modelu podziału kapitału i wydajności.

Ponadto w większości protokołów FIR brakuje odpowiednich zachęt do zachęcania użytkowników do dodawania płynności do odrębnych rynków stóp procentowych protokołu. Generalnie sytuacja ta pozostawia poszczególne rynki stopy procentowej w stanie braku płynności.

Chociaż niektóre protokoły, takie jak protokół Notional Finance i Sense, mają pewne projekty radzenia sobie z tą sytuacją, takie jak:

Poza rozwiązaniem są ulepszenia protokołu. Innym rozwiązaniem jest to, że agregatory po stronie podaży są zbudowane na protokole prymitywów FIR, dzięki czemu mogą:

Niska efektywność kapitałowa dla spekulantów i użytkowników zapewniających płynność

Obecny rynek kryptowalut ma wiele źródeł plonów, które mogą zapewnić użytkownikom możliwości uprawy z RRSO od kilkudziesięciu do kilkuset procent. Chociaż APR wydajności tych źródeł nie jest zbyt stabilne, a ryzyko jest również dość wysokie, APR zapewniane przez nie jest wielokrotnie większe niż APR zapewniane przez protokoły FIR.

W chwili obecnej, na rynku napędzanym głównie spekulacjami, trudno jest zachęcać użytkowników DeFi do lokowania swojego kapitału w protokołach FIR, aby zarobić 1-5% APR. Ponieważ jasne jest, że ten sposób rozmieszczenia kapitału nie jest najbardziej wydajny dla użytkowników w obecnej sytuacji rynkowej, gdzie większość użytkowników bardziej interesuje się tym, ile zarabiają niż podejmowanym ryzykiem.

Złożoność protokołów prymitywów FIR

Większość zastosowań protokołów o stałej stopie procentowej (FIR, Fixed Interest Rate) wykorzystuje obligacje zerokuponowe i dzieli kapitał i zysk, co jest dość skomplikowane dla nowych użytkowników. Dlatego, aby efektywnie korzystać z powyższych protokołów, konieczne jest, aby użytkownicy stosunkowo dokładnie zapoznali się z jego działaniem. Nie jest to mała bariera w przyciąganiu nowych użytkowników protokołów.

Gusta użytkowników kryptowalut mogą się zmieniać z czasem, ale jedna rzecz, która pozostanie taka sama, to to, że z czasem większość użytkowników będzie preferować „prostość i wygodę”. W przypadku, gdy protokół FIR będzie prosperował w przyszłości, protokoły, które zapewniają proste i wygodne w użyciu doświadczenie, będą dużym plusem.

Powyższy problem można rozwiązać za pomocą agregatorów po stronie popytu zbudowanych na bazie protokołu prymitywów FIR. Wyobraź sobie, że za pomocą jednego kliknięcia użytkownik może uzyskać dostęp do wszystkich rynków zainteresowań, które protokoły prymitywne udostępniają swoim użytkownikom. Użytkownicy muszą tylko wybrać rynek stóp procentowych, który najlepiej odpowiada ich warunkom.

Zagrożenia bezpieczeństwa związane z protokołami FIR zorientowanymi na produkty strukturalne

Ogólnie rzecz biorąc, protokoły FIR, które zbliżają się do iloczynu struktury, są w rzeczywistości agregatorami wydajności. Przypisują przepływy pieniężne użytkowników do różnych protokołów i strategii, aby uchwycić płynny zysk. Następnie dokonaj realokacji do deponentów zgodnie z zasadami opartymi na ryzyku.

Jednak użytkownicy muszą wziąć pod uwagę ryzyko związane z protokołami FIR, które zbliżają się do tego kierunku. Jeśli jakikolwiek protokół bazowy zostanie wykorzystany, użytkownicy mogą stracić część lub całość swoich środków. Ryzyko to jest zwiększone, ponieważ protokoły FIR z podejściem opartym na produkcie strukturalnym, takim jak protokół 88 mil na godzinę lub protokół Gro, mają tendencję do wykorzystywania wielu podstawowych protokołów.

Przykład z życia: w środę 27 października firma Cream Finance została wykorzystana i straciła około 130 milionów dolarów. Gro Protocol ma 2 strategie z alokacją kapitału do Cream Finance, w momencie ataku łączna wartość obu strategii wynosiła 9,24 mln USD. Exploit spowodował, że protokół stracił miliony dolarów. Zgodnie z pierwotną umową, ryzyko PWRD zostanie pokryte w pierwszej kolejności przez Gro Vaults, co spowoduje zmniejszenie wartości Gro Vault o 21,97%. Chociaż protokół Gro otrzymał później odszkodowanie od Cream Finance, rzeczywista strata została zredukowana do bardzo niskiego poziomu, ale to prowadzi do kolejnego problemu…

Jeśli strata jest zbyt duża, a protokół staje się niewypłacalny, co dzieje się z użytkownikami?

Z tej perspektywy osobiście widzę potrzebę stworzenia mechanizmu zarządzania ryzykiem, aby pomóc protokołom FIR zbliżyć się do produktu struktury, takiego jak 88 mil na godzinę lub protokół Gro, aby zapobiec incydentom, które powodują, że protokół staje się niesprawny.

W rzeczywistości niektóre protokoły pożyczkowe, takie jak Maker DAO i Aave, mają mechanizmy zarządzania ryzykiem dla podobnych scenariuszy opisanych powyżej. Posiadacze Maker DAO MKR będą ostatecznością w przypadku niewypłacalności protokołu. W rzeczywistości był używany jako zabezpieczenie w marcu 2020 r. Kiedy rynek się załamał, a protokół był zadłużony, posiadacze MKR zaakceptowali teraz ryzyko, że zostaną rozwodnieni, jeśli Maker zbankrutuje. Aby zrekompensować podejmowane ryzyko, posiadacze MKR mają prawo do części opłat z systemu Maker.

Przyszły rozwój projektu o stałym oprocentowaniu w Crypto

Zasadniczo pożyczki i pożyczki to dwa podstawowe czynniki rozwoju DeFi. W chwili obecnej protokoły kredytowe, takie jak Aave, Maker, Anchor, Compound są głównymi rynkami pożyczek i pożyczek na rynku.

Protokoły te zapewniają funkcje pożyczania i zaciągania pożyczek, umożliwiając użytkownikom dostęp do wspólnej puli aktywów (P2P, Peer to Pool) w sposób bez uprawnień i zdecentralizowany. Jednak główną wadą modelu operacyjnego peer to pool jest: zmienna stopa procentowa.

W rzeczywistości nie jest tak, że nie ma protokołu, który zapewniałby rynki o stałym oprocentowaniu, ale wręcz przeciwnie, na rynku jest sporo projektów FIR, ale chcę tutaj powiedzieć, że ich udział w rynku jest nadal bardzo mały w porównaniu do udziału w rynku protokołów pożyczek typu peer to pool.

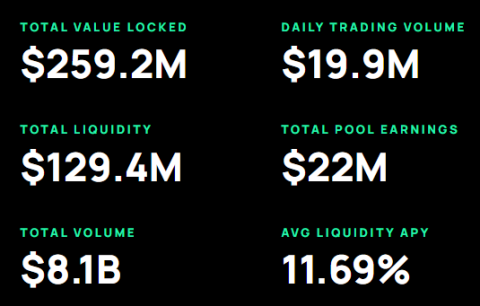

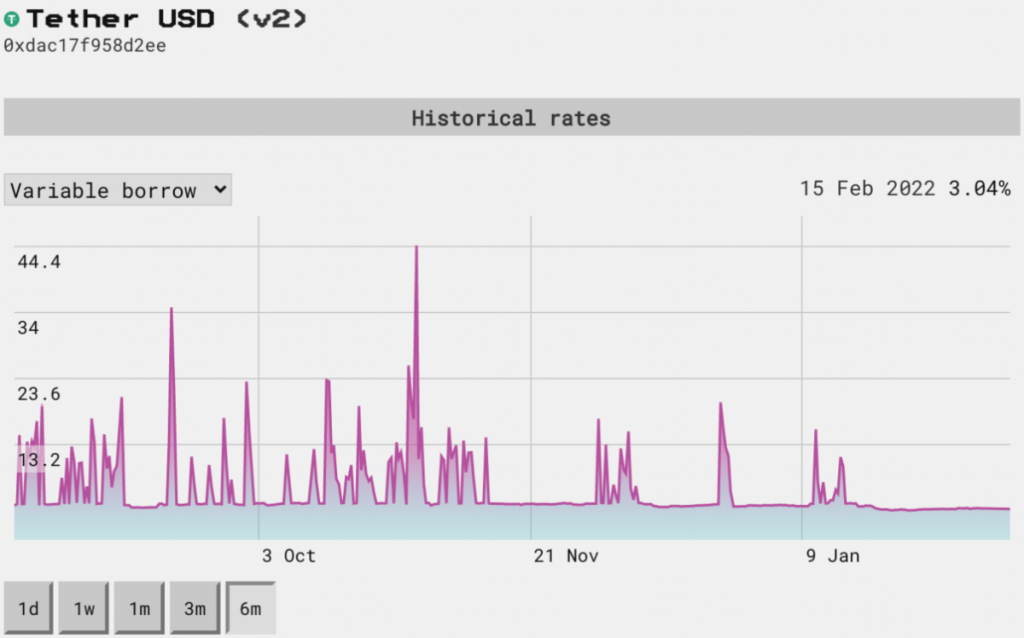

Patrząc na dane TVL z 4 poniższych protokołów, zobaczysz wyraźną korelację:

Podczas gdy pożyczki o stałym oprocentowaniu są najczęstszą formą zaciągania pożyczek na tradycyjnych rynkach. Whitepaper of Notional Finance również wspomina o tym problemie: „ W 2018 r. na amerykańskim rynku kredytów hipotecznych i korporacyjnych kredytów niespłaconych było 15,3 biliona dolarów. 88% tego długu ma stałą stopę .” Jak widać, większość rynków długu w tradycyjnych finansach napędzana jest przez pożyczki o stałym oprocentowaniu.

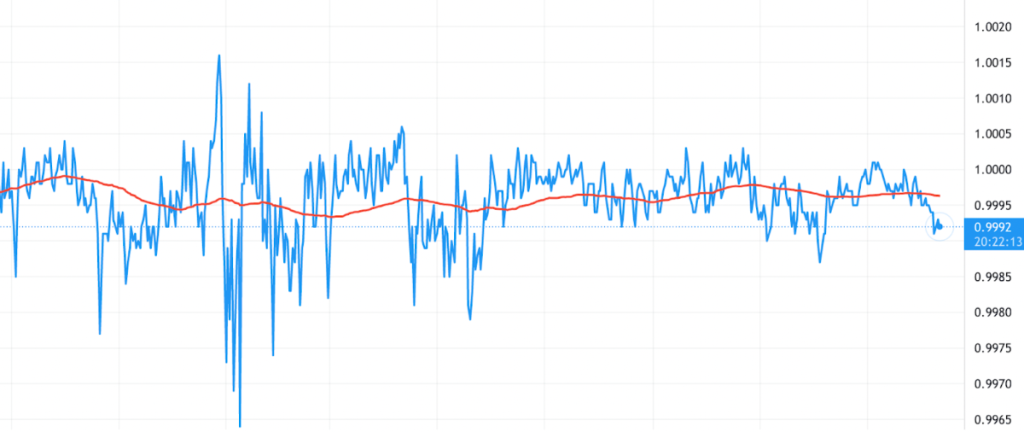

Powrót do obecnego rynku kredytowego w DeFi jest napędzany głównie przez bardzo zmienne kredyty o zmiennym oprocentowaniu. Jako przykład weźmy oprocentowanie pożyczki Aave USDT za ostatnie 6 miesięcy. Stopy procentowe ulegały silnym i szybkim wahaniom, natychmiast wzrosły z 20,2% do 44,4% w ciągu 2 dni od 30 października do 31 października 2021 roku.

Poziom niepewności i zmienności zmiennych stóp procentowych na rynku DeFi nie sprzyja długoterminowemu planowaniu finansowemu i lewarowanym inwestycjom, pośrednio utrudniając wzrost DeFi do większych rozmiarów rynku. Natomiast stałe stopy procentowe dają kredytobiorcom i kredytobiorcom większą kontrolę nad ich portfelami inwestycyjnymi, umożliwiając osobom fizycznym i inwestorom przyjęcie szerszej i bardziej złożonej oferty produktów finansowych.

Krótko mówiąc, z mojego osobistego punktu widzenia, rynek pożyczek o stałym oprocentowaniu prawdopodobnie będzie się rozwijał, stając się ważnym elementem DeFi, fundamentem dla nowego zespołu projektowego, z którego można korzystać i tworzyć nowe sektory.

streszczenie

Zakończę ten artykuł, odpowiadając na 3 krótkie pytania: Dlaczego? Gdy? Co?;

Rynek pożyczek i pożyczek o stałym oprocentowaniu jest ważny dla rozwoju DeFi, ale dlaczego do tej pory grupa protokołów FIR nie prosperowała?

⇒ Rynek napędzany jest głównie przez działania spekulacyjne, większość użytkowników jest bardziej zainteresowana tym, ile pieniędzy zarobią, niż ile stracą. Właściwy produkt, ale zły czas, czas to kwestia czasu!

Kiedy eksplodowała grupa protokołów FIR i rynek kredytów i pożyczek o stałym oprocentowaniu?

⇒ Osobiście uważam, że będą się rozwijać w ciągu najbliższych 5 lat. Bardziej szczegółowo, W miarę jak coraz więcej użytkowników i instytucji wchodzi na rynek DeFi, popyt na stałe stopy procentowe będzie nadal rósł.

Jeśli rynek o stałym oprocentowaniu kwitnie, w co zainwestować, aby uzyskać na nim duże zyski?

⇒ Wraz ze wzrostem zapotrzebowania na stałą szybkość, protokoły FIR, które zapewniają protokół o stałej szybkości, staną się kolejnym prymitywnym protokołem DeFi. Z punktu widzenia inwestora detalicznego, dobre transakcje można łatwo postrzegać jako inwestowanie w natywne tokeny protokołów FIR i oparte na nich protokoły agregatora.

Powyżej przedstawiam moje spojrzenie na rynek o stałym oprocentowaniu i związane z nim projekty. Jeśli masz inne pytania związane z powyższym tematem, skomentuj poniżej, aby Coin98 mógł od razu wesprzeć!

Raydium to zdecentralizowana giełda wykorzystująca mechanizm AMM. W tym artykule Coin98 poprowadzi Cię szczegółowo, jak korzystać z Raydium!

W tym artykule dowiesz się, jak korzystać z Uniswap, w tym swap, dodawać płynność i migrować płynność z Uniswap V2 do V3, z naciskiem na innowacje w DeFi.

Dowiedz się o ekosystemie Solana i każdym elemencie układanki, aby przygotować grunt pod znalezienie możliwości w Solanie.

W tym artykule omawiamy projekt Radiant Capital, jego innowacyjne podejście do pożyczek w DeFi oraz zalety dla inwestorów i użytkowników.

Co to jest finansowanie kremów? Co to jest token CREAM? Czym różni się od innych? Dowiedz się więcej o Tokenomice CREAM tutaj!

Co to jest promień księżyca? Wszystkie informacje na temat duetu GLMR & MOVR zostaną szybko ujawnione w poniższym artykule. Zapraszamy do zobaczenia.

Astar Network to centrum Dapp w Polkadot, obsługujące rozwiązania Ethereum, WebAssembly, Dapp Staking i Layer 2. Dowiedz się więcej o ASTR i jego zastosowaniach w ekosystemie.

Oprócz portfela do przechowywania kryptowalut, SafePal jest również znany wielu inwestorom ze swoich tokenów SFP i zrzutów z atrakcyjnymi nagrodami.

Co to jest portfel Ethereum? Gdzie stworzyć portfel Ethereum? W dzisiejszym artykule pokażę Ci szczegóły korzystania z portfela Ethereum w 2023 roku.

Portfel zaufania: jak działa Trust Wallet? Jakie nowe funkcje wprowadzono w 2023 roku? Czy Trust Wallet jest bezpieczny? Dowiedz się więcej o Trust Wallet w tym artykule.

Co to jest Coin98? Coin98 to ekosystem DeFi, który ułatwia użytkownikom dostęp do DeFi. Szczegóły dotyczące tokenomiki Coin98 i C98 tutaj!

Just to wyjątkowa zdecentralizowana platforma finansowa ekosystemu Tron, skupiona na innowacjach DeFi.

Frax Share to wyjątkowy, zdecentralizowany system ułamkowych stablecoinów, który łączy w sobie innowacyjność i bezpieczeństwo. Dowiedz się więcej o jego funkcjach oraz tokenie FXS.

Illuvium to gra z otwartym światem, łącząca elementy tradycyjnych gier RPG z popularną mechaniką walki Auto Battler.

Poznajmy Sei Blockchain - łańcuch warstwy 1 skupiający się na handlu. Nazwany „Zdecentralizowanym NASDAQ”, ponieważ koncentruje się na dostarczaniu doświadczeń handlowych CeFi za pomocą narzędzi DeFi.

Maya to zdecentralizowany protokół płynności do wymiany aktywów na blockchainach.

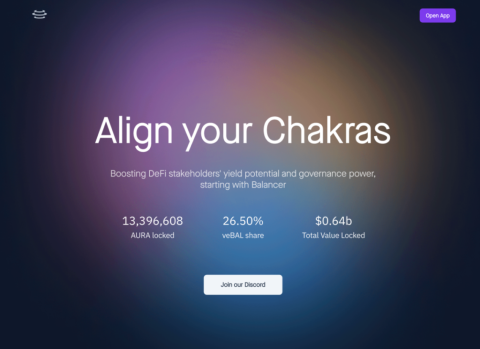

W tym artykule poznajmy z TraderH4 mechanizm działania i wyjątkowe funkcje Aura Finance - protokołu dostarczania płynności opartego na Balancerze.

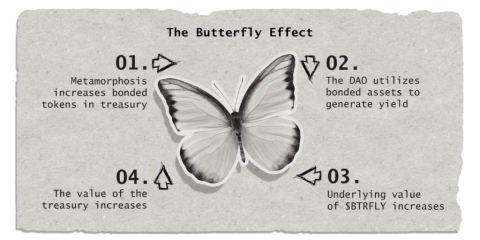

Real Yield to nowa koncepcja, która dzięki ekosystemowi Arbitrum stanie się bardziej popularna na przełomie 2022 i 2023 roku. Redacted Cartel to projekt Real Yield typu „trzy w jednym”.

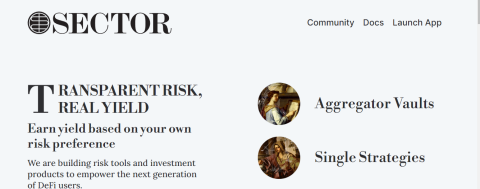

Sector Finance to zdecentralizowana aplikacja (Dapp) zaprojektowana, aby pomóc użytkownikom znaleźć zyski przy różnych strategiach i poziomach ryzyka. Dołącz do zespołu TraderH4, aby dowiedzieć się więcej o tym projekcie.

Poolshark to kierunkowy AMM (DAMM) służący do łagodzenia tymczasowych strat i generowania zysków poprzez zapewnianie użytkownikom płynności.

Raydium to zdecentralizowana giełda wykorzystująca mechanizm AMM. W tym artykule Coin98 poprowadzi Cię szczegółowo, jak korzystać z Raydium!

W tym artykule dowiesz się, jak korzystać z Uniswap, w tym swap, dodawać płynność i migrować płynność z Uniswap V2 do V3, z naciskiem na innowacje w DeFi.

Jak stworzyć i używać portfela Blockchain? Dzisiejszy artykuł pokaże Ci, jak w szczegółowy i łatwy sposób stworzyć i używać portfela Blockchain.

Dowiedz się o ekosystemie Solana i każdym elemencie układanki, aby przygotować grunt pod znalezienie możliwości w Solanie.

Jak używać SpaceGate w aplikacji Coin98 Super do konwersji tokenów ERC20 na SPL i odwrotnie w zaledwie 5 krokach. Szczegóły tutaj!

Mina i Polygon będą współpracować w celu opracowania produktów zwiększających skalowalność, ulepszoną weryfikację i prywatność.

Przeanalizuj i oceń model operacyjny Uniswap V2, najbardziej podstawowy model dla każdego AMM.

Giełda Remitano to pierwsza giełda, która umożliwia kupowanie i sprzedawanie kryptowalut w VND. Szczegółowe instrukcje dotyczące rejestracji w Remitano oraz kupowania i sprzedawania Bitcoina tutaj!

Artykuł zawiera najbardziej kompletne i szczegółowe instrukcje dotyczące korzystania z sieci testowej Tenderize.

Artykuł zapewni Ci najbardziej kompletny i szczegółowy przewodnik dotyczący korzystania z Mango Markets, aby doświadczyć pełnej funkcjonalności tego nowego projektu na Solanie.