Что такое токеномика? Каковы различные аспекты оценки токеномики? Как токеномика влияет на продуктивность проекта?

Токеномика — один из самых популярных терминов, когда речь идет об инвестициях в криптовалюту, но не все понимают его досконально. Фраза теоретически кажется простой на первый взгляд, но чем глубже погружаешься, тем сложнее становится.

Вот почему в этой статье я познакомлю вас с полезной информацией о токеномике, в том числе:

- Определение токеномики и классификация токеномики.

- Как токеномика играет важную роль в криптографии в целом и DeFi в частности.

- Различные аспекты оценки токеномики.

- Компоненты полной токеномики.

- Как токеномика влияет на продуктивность проекта.

- Некоторые тематические исследования эффективной токеномики, а также неэффективной.

Так как специализированных инсайтов будет много, желательно взять на заметку несколько полезных моментов для себя. Теперь давайте начнем.

Отказ от ответственности: цель этой статьи в основном состоит в том, чтобы предоставить конструктивную информацию и личные точки зрения, а не финансовые советы.

Что такое токеномика?

Термин Токеномика состоит из двух слов: Токен и Экономика . Таким образом, слово «токеномика» можно определить как токенизированную версию экономики или то, как крипто-токены могут быть разработаны и применены к экономике проекта.

Почему токеномика важна?

Прежде чем ответить на этот вопрос, давайте вместе пройдем небольшую викторину.

Взгляните на картинку ниже и представьте рынок криптовалют как игру в карты. В этой игре много игроков, таких как:

- Разработчик: Андре Кронье, Виталик Бутерин,...?

- Маркет-мейкер: CZ Binance, Sam FTX,...?

- Основные венчурные капиталы: a16z, Multicoin, ParaFi,...?

- Розничные инвесторы: большинство из нас (включая меня).

Кто контролирует криптоигру в карты?

Итак, кто ближе всего к столу? Кто контролирует игру? На картинке, если даже Джастин Сан не может подойти к игре, то розничные инвесторы вроде нас — всего лишь зрители, ожидающие результата.

На самом деле это оказывается правдой: мы играем в игру, созданную маркет-мейкерами, строителями/разработчиками и ведущими венчурными фондами. От тенденции ICO/IEO/IDO до NFT, тенденции GameFi во многих блокчейнах и экосистемах.

Следующий вопрос: как они могут контролировать игру? Ответ токен. Токен — это продукт, который инвесторы могут использовать для торговли и доверия. Однако токены также производятся уважаемыми разработчиками, строителями и маркет-мейкерами. Как мы все знаем, крипторынок — это игра с нулевой суммой, и наверняка все хотят получить прибыль. Тогда кто потеряет деньги?

Чтобы зарабатывать деньги и понимать, что делают маркет-мейкеры, вы должны понимать, как работает токен, или, другими словами, вы должны понимать токеномику.

Давайте продолжим выяснять, как громкие имена управляют токеномикой.

Компоненты токеномики

Предложение монет/токенов

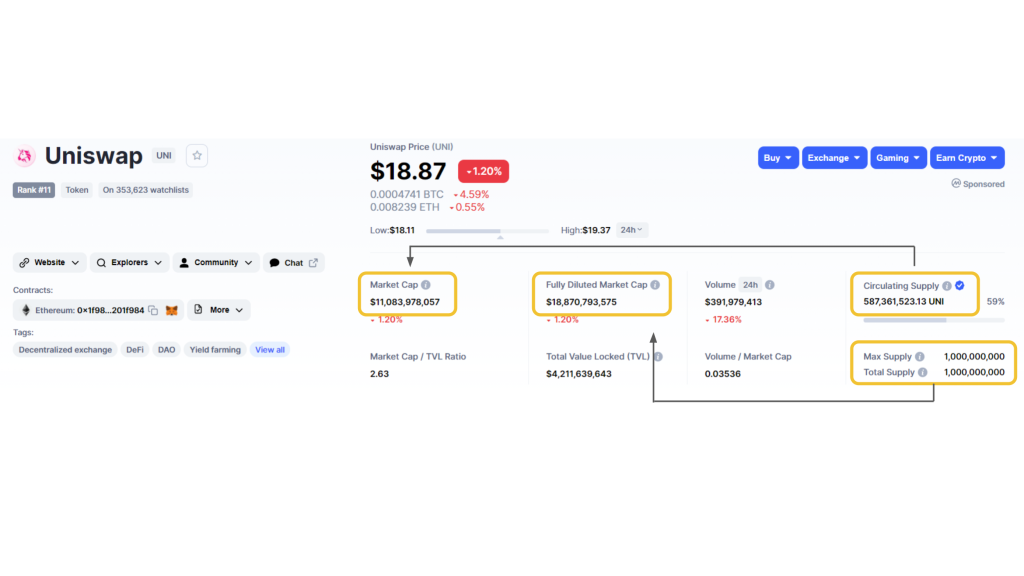

Раньше общее предложение и оборотное предложение были двумя часто используемыми определениями. Тем не менее, как Coingecko, так и CoinMarketCap недавно добавили новый термин: Max Supply, что довольно запутанно.

Далее я объясню с наглядными иллюстрациями, чтобы вам было легче понять эти фразы.

Некоторые основные метрики токена.

1. Общее предложение определяется как общее количество находящихся в обращении токенов плюс заблокированные токены за вычетом сожженных токенов. Общий запас изначально определяется командой разработчиков, чтобы он идеально подходил для проекта.

Чтобы быть более конкретным, существует 2 типа общего предложения:

Фиксированное общее предложение: Общее предложение заранее определено и не может быть изменено. Например: общее количество биткойнов составляет 21 миллион BTC, общее количество Uniswap составляет 1 миллиард UNI,...

Нефиксированный общий запас: общий запас может быть изменен в зависимости от характеристик проекта, которые можно разделить на:

- Общее предложение увеличивается за счет майнинга. Например: токены ETH добываются в соответствии с производительностью сети Ethereum, или токены CAKE добываются, когда пользователи участвуют в фермерской деятельности на Pancakeswap,...

- Общий запас уменьшается из-за сжигания. Например: первоначальный общий объем монет Binance Coin составлял 200 миллионов BNB, которые со временем были сожжены до 100 миллионов BNB...

- Общее предложение постоянно меняется из-за модели Mint and Burn. Например: общее предложение стейблкоинов, таких как алгоритмический стейблкоин (FEI, AMPL,...), крипто-обеспеченный стейблкоин (DAI,VAI,...), централизованный стейблкоин (USDT, USDC,...).

2. Циркуляционное предложение определяется как общее количество торгуемых токенов, находящихся в обращении на рынке.

3. Максимальное предложение определяется как общее количество токенов, которое может быть получено в будущем.

4. Анализ предложения токенов

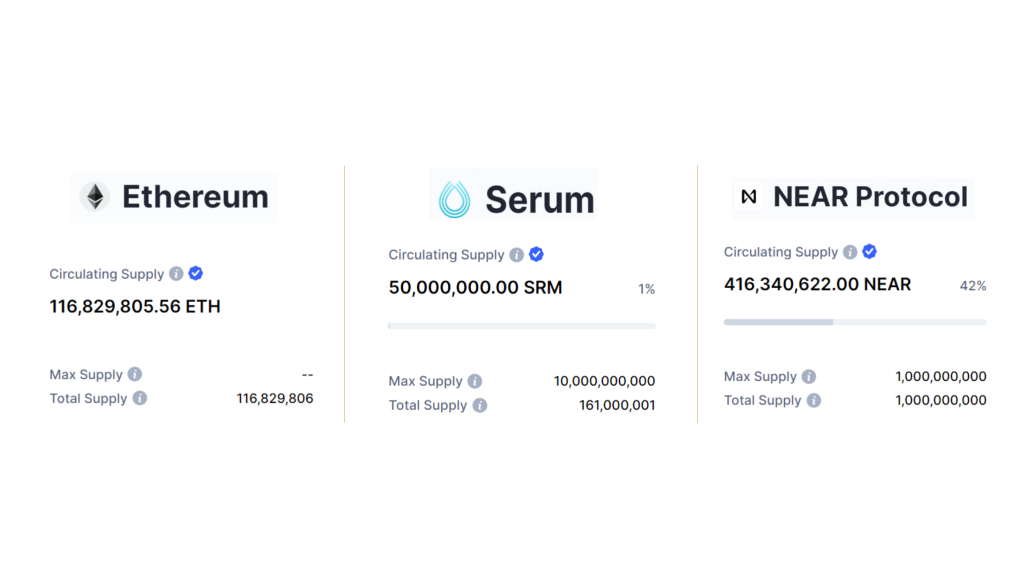

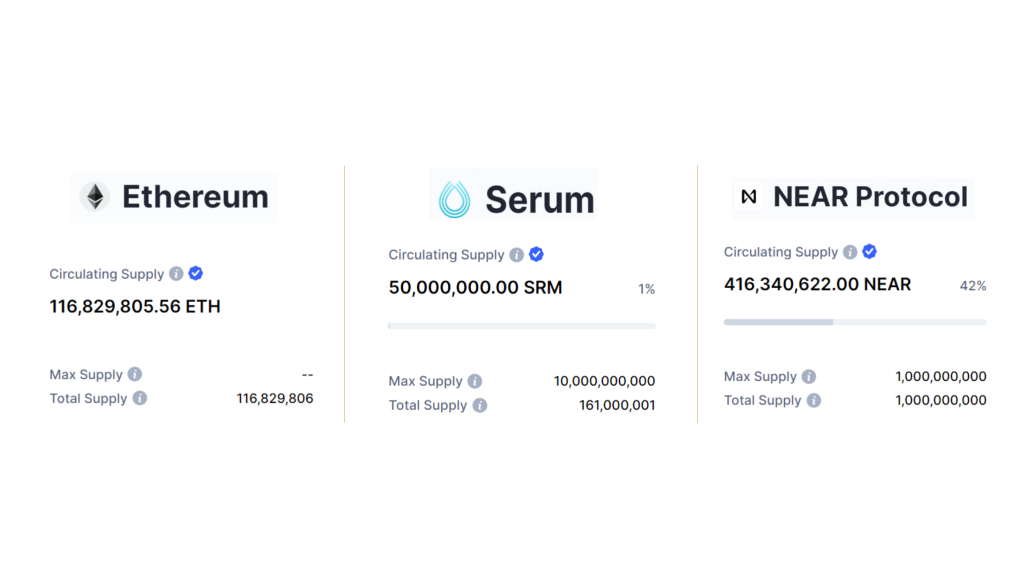

Проанализируйте предложение токенов 3 разных токенов/монет.

Вот показатели предложения токенов для 3 разных монет/токенов:

- ETH : токен Ethereum не имеет максимального предложения и будет чеканиться только при наличии спроса на использование сети Ethereum. После чеканки ETH будет циркулировать без блокировки какой-либо стороной (оборотное предложение = общее предложение).

- SRM: Сыворотка была разработана с максимальным запасом 10 миллиардов SRM. На данный момент количество SRM может достигать только 161 миллиона SRM (Total Supply), однако в настоящее время на рынке циркулирует только 50 миллионов SRM (Circulating Supply).

- NEAR : предложение токенов протокола Near является самым простым и наиболее часто встречающимся. Первоначально максимальный запас = общий запас, и токены NEAR будут разблокированы до тех пор, пока не будет достигнут 1 миллиард NEAR (циркулирующий запас).

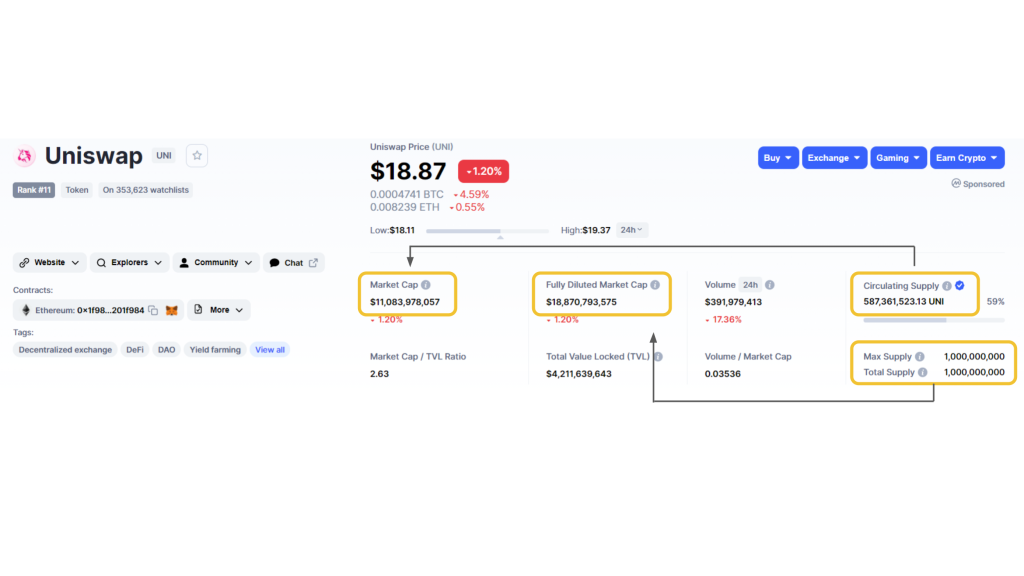

Рыночная капитализация и полностью разводненная оценка

Проанализируйте рыночную капитализацию и FDV токена/монеты.

Рыночная капитализация — это общая рыночная стоимость проекта относительно оборотного предложения его токена. Мы можем рассчитать рыночную капитализацию с оборотным предложением, применив формулу:

Рыночная капитализация = оборотное предложение * цена токена

Полностью разводненная оценка (FDV) — это общая рыночная стоимость проекта по отношению к общему предложению его токена. Мы можем рассчитать FDV с общим предложением, применив формулу:

FDV = Общее предложение * Цена токена

Почему рыночная капитализация важнее цены?

В настоящее время цена токена зависит от различных факторов. Помимо фундаментального анализа, это также зависит от оборотного предложения этого токена. Например, рассмотрим токен A с рыночной капитализацией в 10 000 000 долларов:

- Если оборотный запас составляет 10 000 000 токенов A => 1 токен A = 1 доллар США.

- Если оборотное предложение составляет 10 000 000 000 токенов A => 1 токен A = 0,001 доллара США.

Количество находящихся в обращении токенов может варьироваться от тысяч до миллиардов, но рыночная капитализация, возможно, является ключевым фактором, оказывающим прямое влияние на рост токена или проекта.

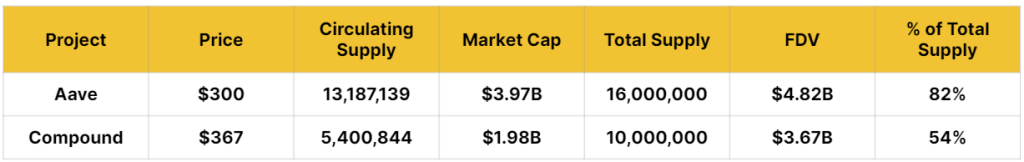

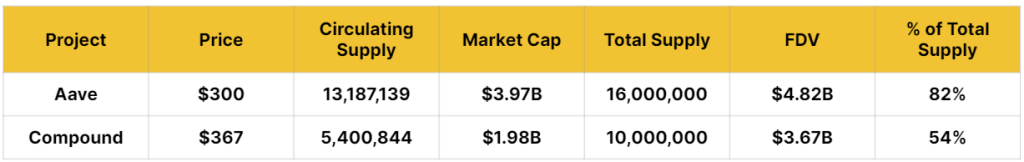

Например: в случае Aave и Compound, используя фундаментальный анализ, мы можем предположить, что оба проекта имеют равный потенциал в кредитном секторе. В результате рыночная капитализация Compound может достичь рыночной капитализации Aave.

С точки зрения их цены, один токен COMP стоит больше, чем один токен AAVE. Однако COMP имеет более высокий потенциал роста, поскольку рыночная капитализация Compound ниже, чем у Aave. Если их рыночная капитализация станет равной, цена токена COMP достигнет 735 долларов.

Непонимание рыночной капитализации и цены.

Управление токенами

На данный момент насчитывается более 10 000 монет и токенов. Тем не менее, не все токены следуют децентрализованной модели, такой как биткойн, и будет ряд токенов/монет, управляемых централизованной моделью. Я буду фильтровать токены на 3 основных типа:

Токен Управление некоторыми токенами/монетами.

Децентрализованный: децентрализованные токены полностью регулируются сообществом и не привязаны ни к каким организациям. Например: Биткойн, Эфириум,...

Централизованный: Централизованные токены управляются ведущей организацией, которая имеет полный контроль над показателями токена и лежащим в его основе проектом. Обычно это касается полностью обеспеченных стейблкоинов, таких как Tether, TrueUSDm,... или централизованных бирж, таких как Huobi, FTX,...

От централизованного к децентрализованному: все еще есть некоторые монеты/токены, которые изначально были централизованными, но позже их полномочия по управлению были делегированы сообществу.

Например: сначала Binance Coin полностью управлялась Binance. Однако через некоторое время после запуска Binance Smart Chain и программы «Validator Spotlight» Binance постепенно децентрализовала сеть BSC и токен BNB, что дало пользователям права управления.

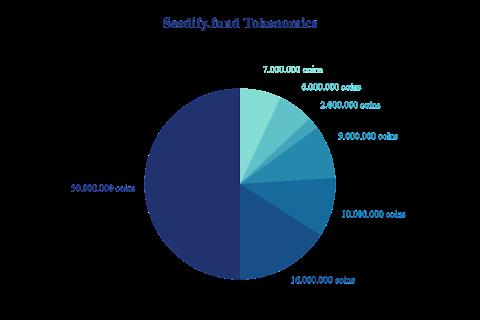

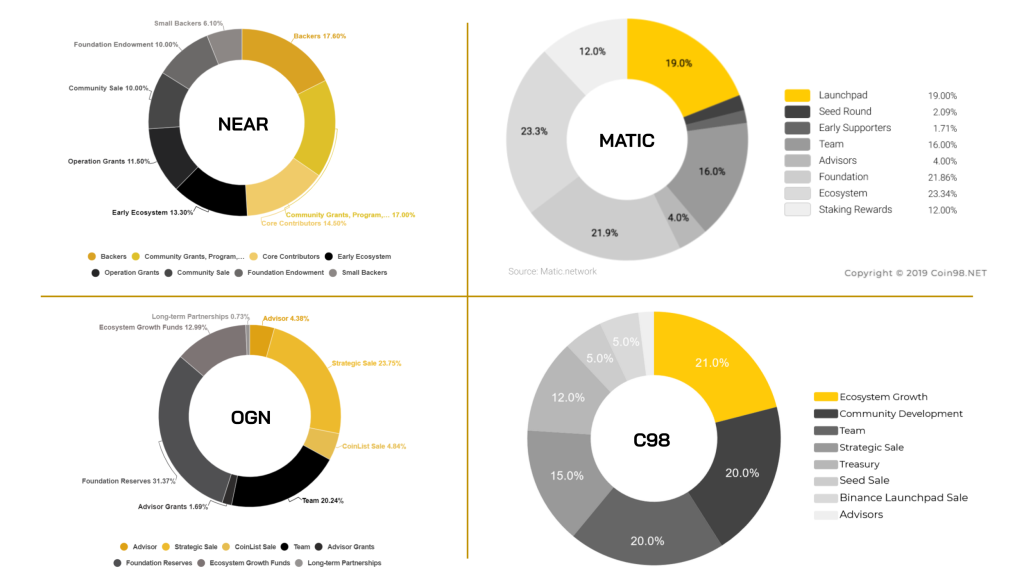

Распределение токенов

Прежде чем инвестировать в какой-либо токен, обязательно проверьте его распределение токенов — важную метрику, которая показывает, как токены распределяются между заинтересованными сторонами, является ли это распределение разумным и как оно может повлиять на проект.

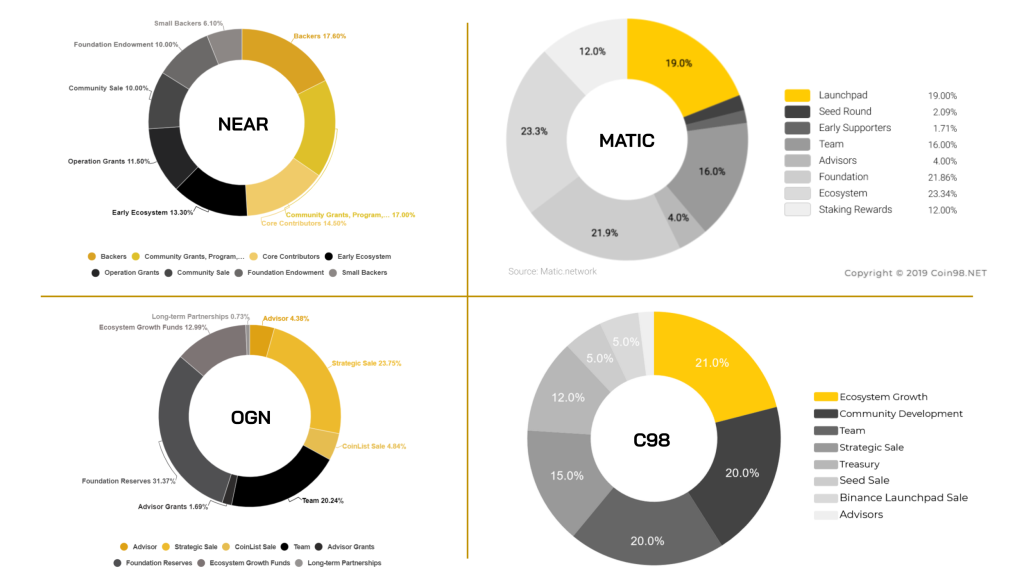

Токен Распределение некоторых токенов/монет.

1. Команда

Это распределение, зарезервированное для команды разработчиков проекта, в которую входят конструктивные участники, такие как основатели, разработчики, маркетологи, консультанты и т. д. Идеальная доля составляет около 20% от общего предложения.

- Если ассигнования слишком малы , у команды не будет мотивации развивать проект в долгосрочной перспективе.

- Если распределение слишком велико , у сообщества не будет мотивации хранить токены, поскольку ими в подавляющем большинстве манипулирует одна сторона. Команда будет иметь полную возможность управлять протоколом централизованно или управлять ценой токена по своему желанию.

2. Фондовый резерв

Этот резерв будет использован для развития проекта или его продуктов в будущем. Для этой части не существует определенного стандарта, который обычно составляет 20-40% от общего объема поставок.

3. Майнинг ликвидности

Выделение для добычи ликвидности появилось в последнее время, особенно после огромной тенденции DeFi с сентября 2020 года. Токены, выделенные для этого раздела, чеканятся в качестве стимулов для поставщиков ликвидности по нескольким протоколам DeFi.

4. Распродажа семян/частная продажа/публичная продажа

Жетоны, сохраненные для этой части, используются в мероприятиях по сбору средств, которые обычно включают распродажу семян, частную продажу и публичную продажу.

5. Airdrop / обратная сила

Чтобы привлечь первых пользователей, проекты часто раздают пользователям небольшое количество токенов (обычно 1-2% от общего количества).

До 2019 года для участия в Airdrop требовались простые действия, такие как лайк, подписка, ретвит сообщений проекта в Twitter.

Тем не менее, с 2020 года участие в Airdrop требует гораздо более сложных задач, заставляя пользователей «входить в игру», напрямую использовать продукты и взаимодействовать с ними для получения вознаграждений Airdrop или Retroactive. Некоторые известные случаи могут быть перечислены как Uniswap (UNI) , 1- дюймовая сеть (1INCH) ,...

6. Другое распределение

Это распределение можно гибко регулировать в зависимости от каждого проекта, а также от того, используется ли оно для маркетинга, стратегического партнерства или любых других расходов. Естественно, эта часть составляет лишь небольшой процент от общего предложения.

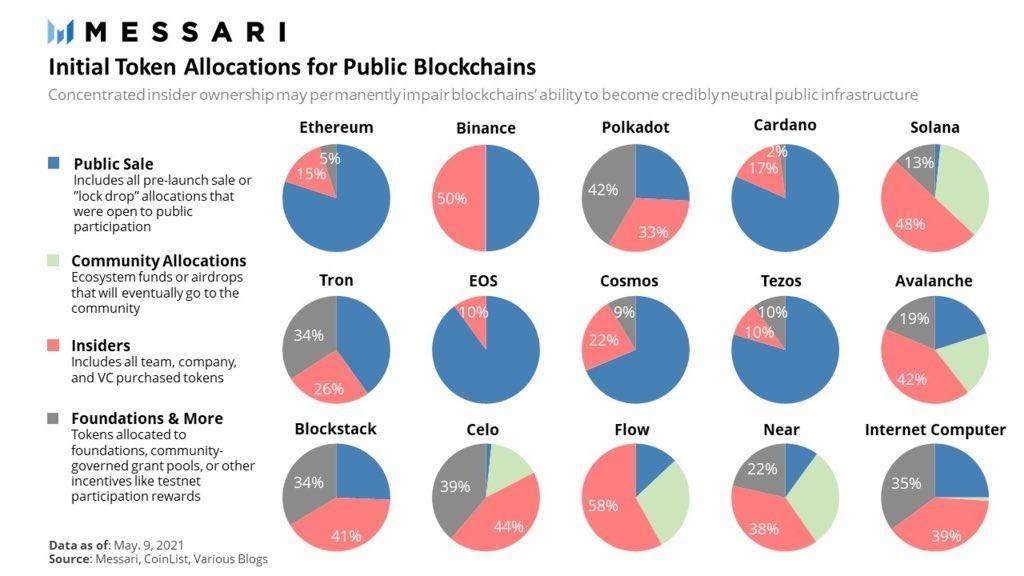

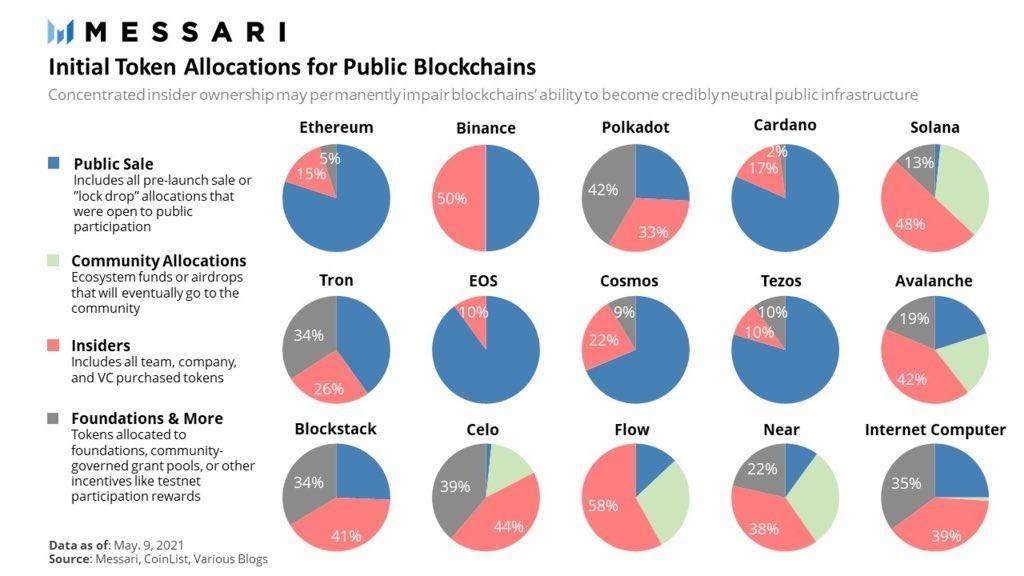

Мы можем заметить разницу между двумя разными периодами:

- 2017 - 2018: Публичные продажи составляют более 50 %, инсайдеры – меньше. Например: ADA, ETH, XTZ, ATOM,...

- С 2019 года: публичная продажа составляет 20-30%, наибольшая часть приходится на инсайдеров. Например: NEAR, AVAX, SOL,...

Тогда как:

- Распределение по публичной продаже доступно сообществу.

- Распределение инсайдеров доступно только команде, спонсорам,...

Причина этого в том, что у токена проекта было меньше вариантов использования, и команде разработчиков для начала требовался фонд. Но теперь на крипторынке появились многочисленные венчурные капиталы, а токены доступны на разных блокчейн-платформах, что объясняет, почему Инсайдеры и Фонд теперь владеют большинством токенов.

Разница в распределении некоторых токенов/монет до и после 2018 года. Источник: Messari.

Выпуск токена

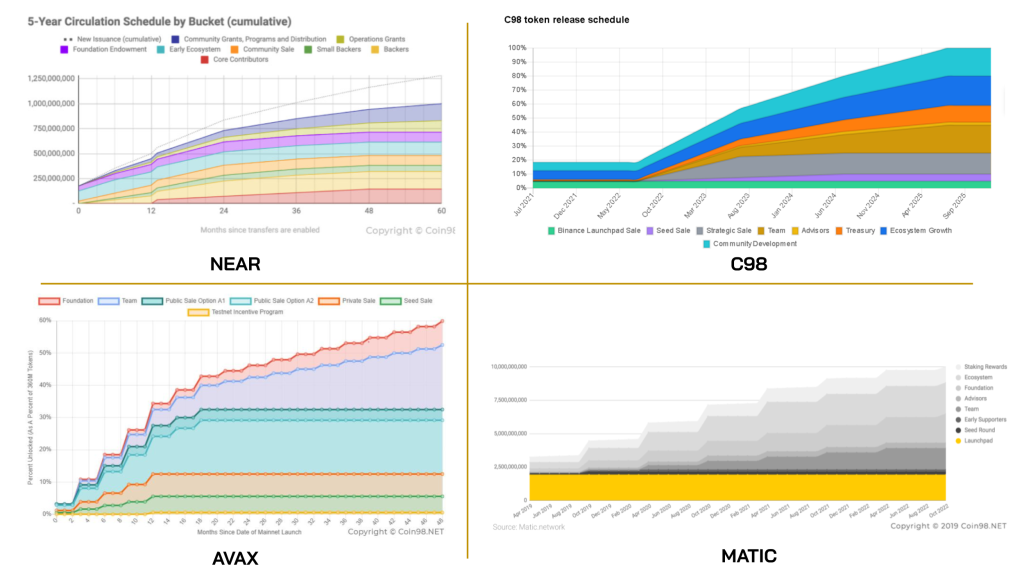

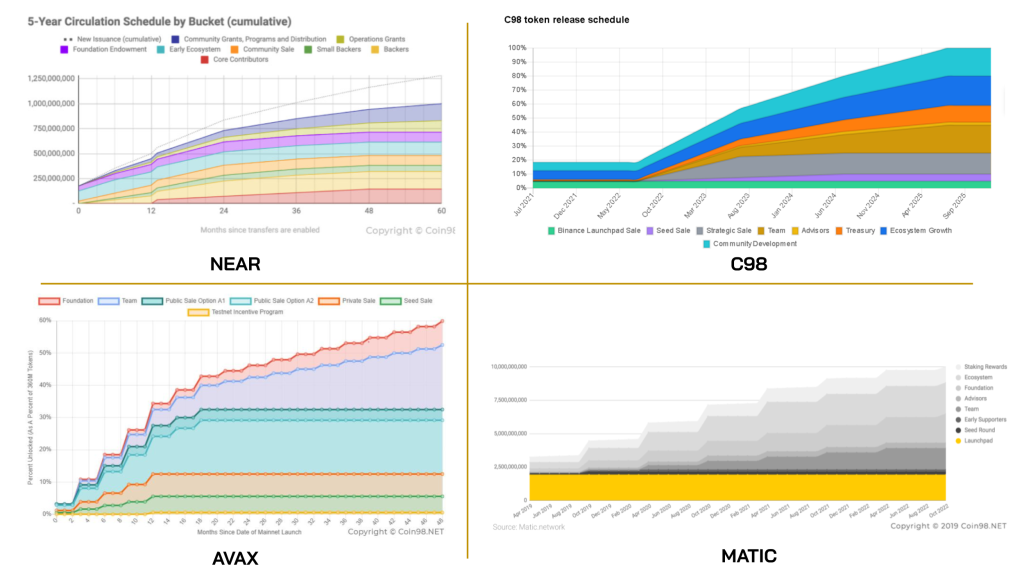

Token Release is the plan to distribute the tokens into circulation. Similar to Token Allocation, Token Release has a huge impact on the token’s price as well as the community’s motivation to hold the tokens. There are 2 types of Token Release at the moment:

1. Release tokens on schedule

Although the Token Release schedule varies between different protocols, it can be split into 3 types:

The Token Release schedule of some tokens/coins.

Under 1 year: Projects releasing 100% tokens in 1 year or less show that their developers and team are not dedicated, and they are not willing to create any long-term value for the project.

From 3 - 5 years: This is an ideal timeframe to fully release the tokens, as the crypto market is changing at a rapid pace. Counted from 2017 - the time when it started to be “Mainstream”, the crypto market is now only 5 years old.

After each year, the market has eliminated a variety of inefficient projects, at the same time maintaining the productive ones. That is why 3-5 years is such a perfect number, as it stimulates not only the team’s motivation to grow, but also the community’s motivation to continuingly support the project.

Over 10 years: Except Bitcoin, every project that produces a 10 year or more Token Release schedule will have difficulty in motivating either developers or holders, since they have to undergo the token’s inflation for over 10 years. It is uncertain that the team can productively grow the project for such a long time.

To conclude, the Token Release needs to be designed in a way that satisfies 2 core elements:

- The benefits of token holders.

- The tokens’ value when they are released (inflation).

If the tokens are released faster than the product’s work rate, their price will decline due to inflation and token holders will lose interest.

2. Release tokens on demand

To deal with the possible inflation, some projects decide to release tokens on a flexible standard instead of a specific timeframe. This will help the projects make necessary adjustments according to the situation.

For example: MakerDAO does not have a specific Token Release schedule. Depending on the practical demand on the platform, the number of MKR tokens will be modified reasonably such that MKR tokens are only released when there are Lending/Borrowing activities.

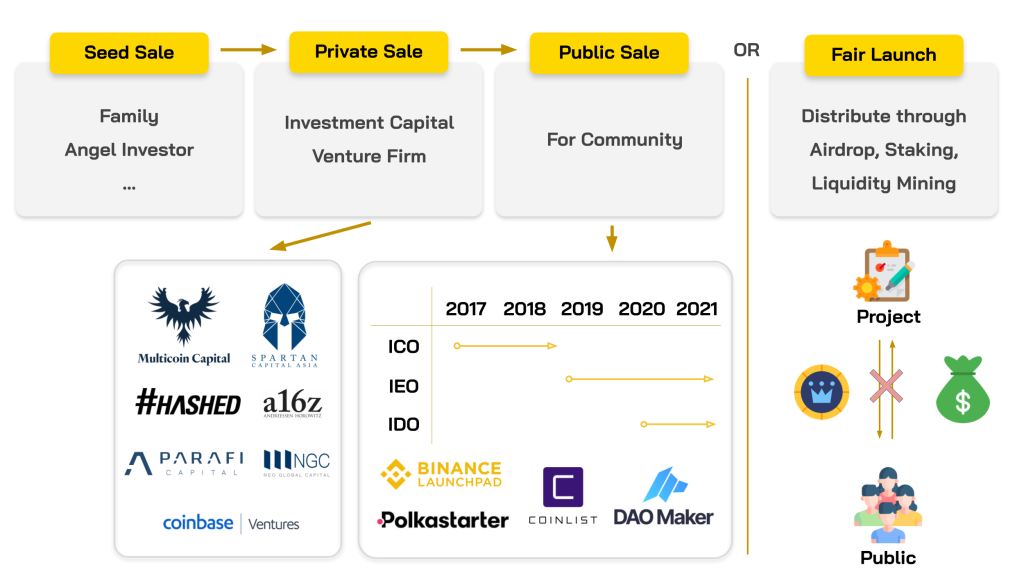

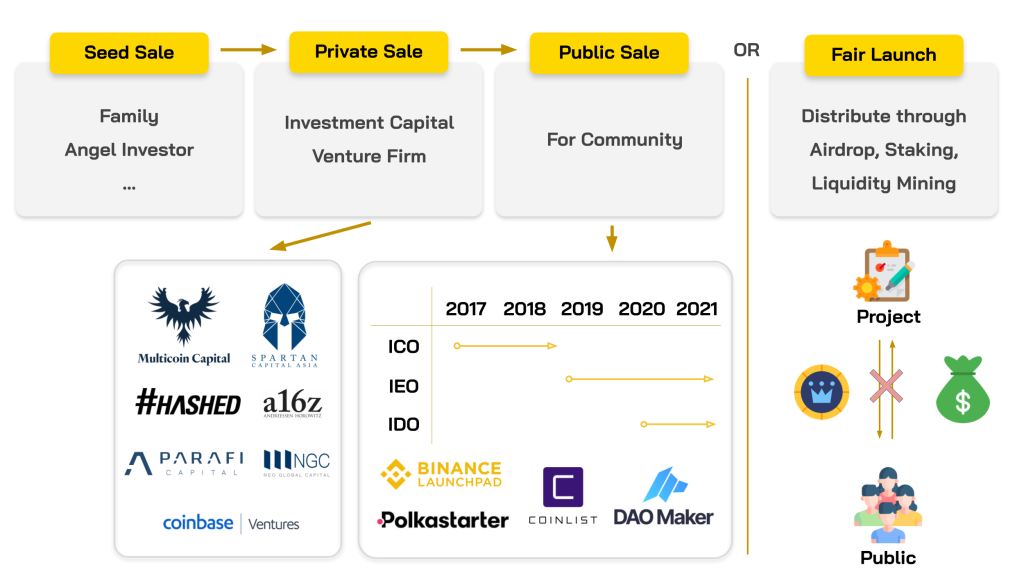

Token Sale

Token Sale can be considered similar to the fundraising events in traditional markets, whereas companies raise funds by selling their shares. In the crypto market, the shares will be replaced with tokens.

While traditional companies usually hold 5 fundraising rounds, crypto projects only have 3. The business valuation can vary between disparate sectors, areas and scales. However, it is a common belief that in the Series C, promising companies can be valued at more than $100 million.

- Traditional Companies: Pre-seed, Seed, Series A, Series B, Series C.

- Crypto Project: Seed, Private Sale, Public Sale.

The average business valuation in the crypto market is lower because this market is fairly new, and its Market Cap is still much smaller than that of the stock markets in developed countries.

The process of selling tokens/coins from the Seed sale to the Public sale.

1. Seed sale

Seed sale is the first Token Sale of a project. In this round, the product of most projects are still under development. The seed sale can be regarded as the initial fundraise for some projects to start.

Most venture capitals participating in seed sales accept a high risk investment. In return, they can potentially receive high rewards if the project succeeds.

2. Private sale

If the participants in the seed sale are mostly risk-taking capitals, the private sale witnesses the appearance of bigger and more famous ones. Most projects in this round have introduced their products and proved their potential after the seed sale.

3. Public sale

Public sale is the fundraising round for the community. The projects can launch tokens in the form of ICO as in 2017, or through a third-party in the form of IEO or IDO.

4. Fair token distribution

However, some projects do not organize any Token Sale rounds, but rather distribute their tokens through Testnet, Airdrop, Staking, Liquidity Providing,... In this way, the project becomes more “fair” in the eyes of the community, therefore becomes more accessible by public users.

Some famous Fair-launch projects are Uniswap (UNI), Sushiswap (SUSHI), Yearn Finance (YFI),... They did not raise funds by any means; instead, they distributed their tokens to the actual users and supporters.

Some pros and cons of this model:

- Pros: Tokens are fairly distributed to the valuable contributors of the project, ameliorating the situation of seed sale & private sale investors “dumping” tokens.

- Cons: The project may perhaps “miss” a portion of the funds that can be used to develop the products.

5. The influence of Token Sale on Tokenomics

There are no common standards for the price difference between each Token Sale round. The token price in the public sale can be twice as high as that in the private sale, whilst the token price in the private sale can be twice as high as that in the seed sale. It completely depends on the project.

Nevertheless, it is compulsory that they keep it at a rational ratio. If the price difference between each sale round is too massive, the early investors will have the tendency to sell their tokens early. On the contrary, later investors will lose interest in joining other Token Sale rounds.

In addition, projects will implement the “Token Release” feature to treat investors more equally: Tokens that are bought at a lower price will have to be locked for a longer period; in contrast, tokens that are bought at a higher price will be unlocked earlier.

Token Use Case

The Token Use Case is the applications and purposes of that token. It is the most important factor of a Tokenomics, which indicates how a token can be used and how much its price should be based on the benefits it brings to token holders.

Some Token Use Cases.

Tokens are commonly used for:

1. Staking

Most projects support Staking with their native token, which incentivizes more token holders as they can earn extra tokens with Staking.

Staking requires users to lock their tokens inside the protocol, reducing the number of circulating tokens on the market, therefore positively affecting the price of that token. With networks using the Proof-of-Stake mechanism, the network becomes safer and more decentralized as the number of staked tokens increases.

For example: Cardano (ADA) grew from $0.2 to $2 (+1,000%) in 2021. Theoretically, that means the money put into Cardano has to be 10 times larger.

However, this is not the case. The reason behind that growth is because 75% of the Circulating Supply have been staked, which reduces the circulating ADA and the sell pressure on the market, hence stimulating the growth of ADA.

2. Liquidity Mining (Farming)

Users can provide liquidity in DeFi protocols to receive the project’s native token as a reward.

For example: Provide liquidity for Uniswap to receive UNI,...

3. Transaction fee

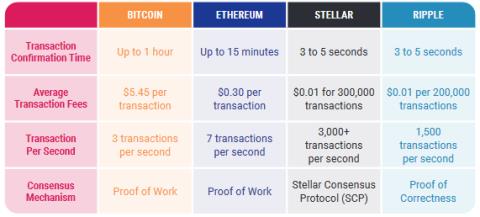

To perform a transaction, users have to pay a small amount of transaction fee to the Validators who are confirming your transaction. Each blockchain uses a separate native token as payment for the transaction fee (usually blockchain platform projects). For example:

- Ethereum uses ETH.

- Binance Smart Chain uses BNB.

- Solana uses SOL.

- Polygon uses MATIC.

4. Governance

As mentioned above, the platform can be either Centralized or Decentralized, depending on the project’s decision. That being said, most DeFi protocols now follow the Decentralized governance model.

As a result, token holders have the right to propose ideas and vote on the platform. The suggestions can be related to transaction fee, Token Release schedule, or more serious problems such as expanding the project to another blockchain.

Currently, prominent DeFi platforms like Uniswap, Sushiswap, Compound,... have applied the Decentralized Governance model. However, a major part of the community is only allowed to vote instead of proposing changes, as the number of tokens required for this permission is too high.

5. Other benefits (Launchpad,...)

Some projects have recently complemented the Launchpad feature into their products, which requires users to stake their tokens to participate in Token Sale events on the platform, or in lottery events to receive NFT,...

For example: Polkastarter requires users to stake POLs, DAO Maker requires users to stake DAOs,...

Tokenomic Case Studies

Disclaimer: These are only personal viewpoints, and should not be considered financial advice under any circumstances.

Note: Tokenomics is an imperative metric to evaluate a project, but it is only one among many other aspects. It is not the sole factor that has a direct impact on a token’s price.

I will mention some efficient as well as some inefficient Tokenomics case studies so that you can easily understand.

Efficient Tokenomics

1. Binance Coin (BNB)

Token Supply

- Initial Total Supply: 200,000,000 BNB.

- Token Release schedule: 5 years (now 100% unlocked).

- The token burning mechanism is applied until the Circulating Supply becomes 100,000,000 BNB.

⇒ Deflationary, create motivations for the token price to increase and for BNB holders to believe in the project.

Token Use Case

Nonetheless, Token Supply is not the main reason for BNB’s tremendous growth lately, but rather how BNB tokens were designed to be used on both Binance Exchange and the Binance Smart Chain network.

- Binance Exchange: Reduce transaction fee, participate in Launchpad, Staking, Lending & Borrowing, Derivatives,...

- Binance Smart Chain: Native token, pay network costs, stake and farm (using BNB as the indispensable token when creating a liquidity pair, a similar situation as ETH on Ethereum, which is the key leading to BNB’s growth).

Binance is also developing Binance Pay, which can lead to BNB becoming one of the most popular payment currencies if Binance Pay succeeds in the future.

The result: The BNB price went sideways at $20 until it dramatically increased to an ATH of $650 (+3,250%) and now remains at approximately $300 (+1,500%).

BNB price's growth due to its design.

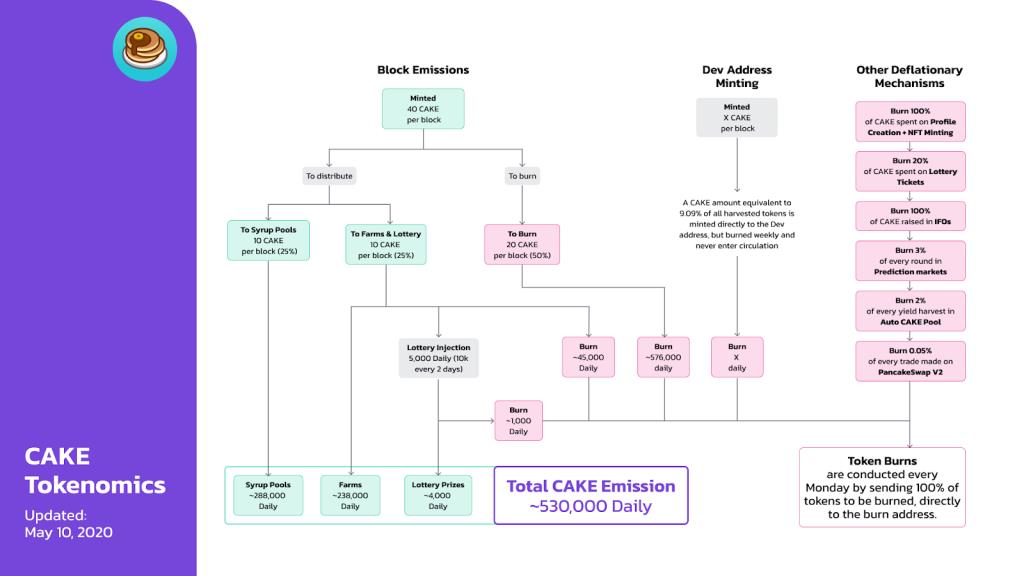

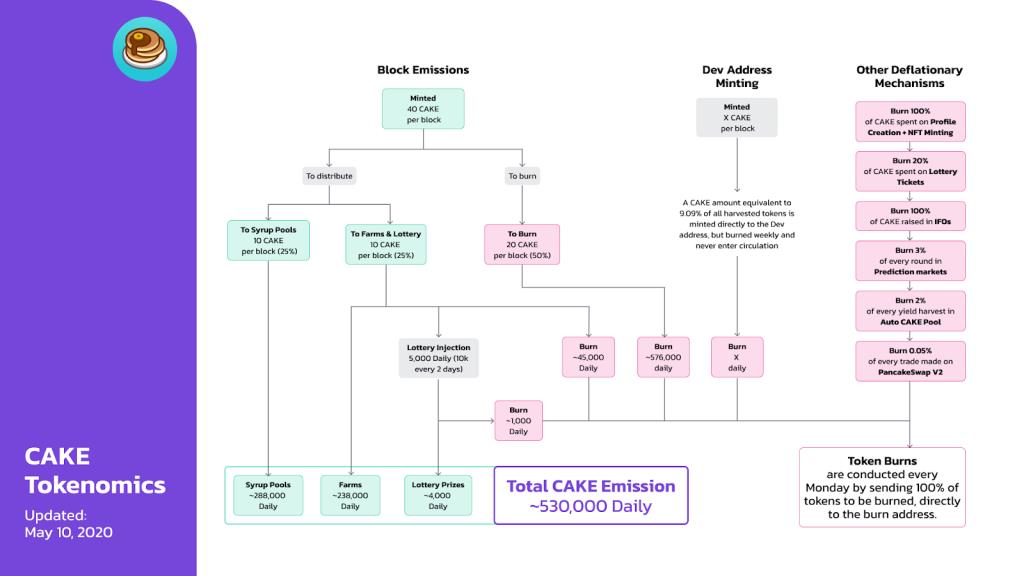

2. Pancakeswap (CAKE)

CAKE is the native token of Pancakeswap - an AMM DEX on Binance Smart Chain.

Token Supply

- CAKE has no Total Supply (The number of CAKE is unlimited).

- 530,000 CAKE tokens are distributed on a daily basis through Syrup Pool, Farming Pool, and Lottery Pool.

- CAKE will be burned when ANY Pancakeswap product is used.

Token Use Case

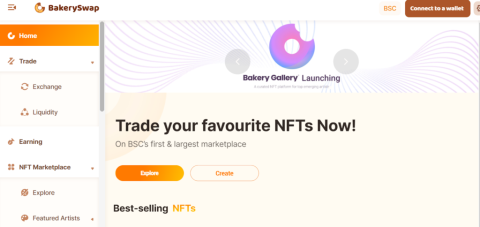

CAKE was designed to be applied in every feature of Pancakeswap, including the Syrup Pool (Staking), IFO (Staking), Lottery and Prediction (Payment).

=> Although the Total Supply of CAKE is undefined, Pancakeswap does a great job in managing the Circulating Supply of CAKE, and maintaining a balance between the Token Release and the Token Burn. Pancakeswap is not only clever at increasing the applications and Buy Demand for CAKE, but also proficient at successfully sustaining the incentives for CAKE holders.

The result: The price of CAKE rose from $0.4 to an ATH of $40 (+10,000%), and now remains at $14 (+3,500%).

How CAKE is applied in every feature of Pancakeswap.

Inefficient Tokenomics

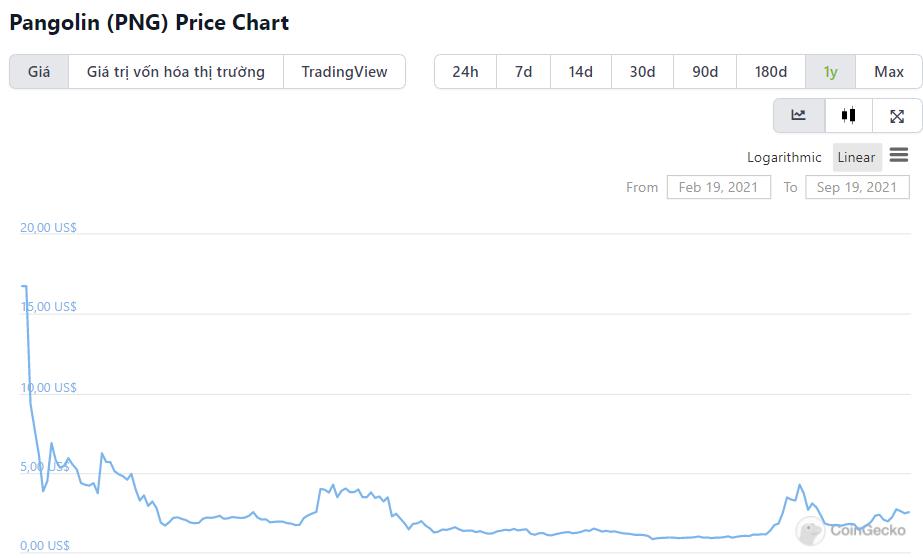

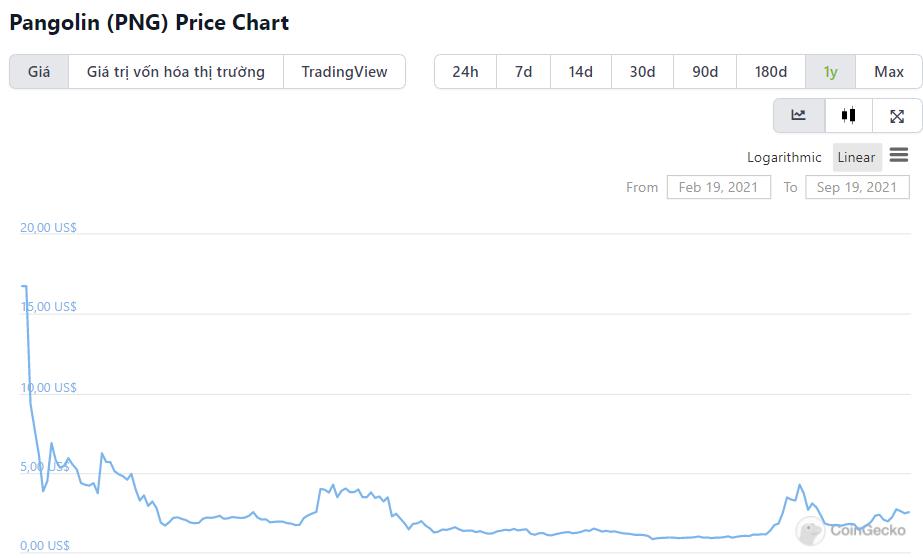

Pangolin (PNG)

PNG is the native token of Pangolin - an AMM DEX on Avalanche. Although PNG is, to some extent, similar to CAKE in its features, I personally believe that Pangolin had some serious problems in designing its tokens which are not working productively.

Unreasonable Token Supply

Initially, the Total Supply of PNG was 538,000,000 PNG. After every 4 years, the number of PNG tokens being distributed into the market will be halved. This is an identical approach as Bitcoin, which will take Pangolin 36 years to fully unlock its tokens.

However, BTC has been acknowledged as a SOV (Store Of Value) asset and has been trusted by a massive crypto community, whereas PNG is a newly developed token. There is no guarantee that the Pangolin team can develop the protocol for the whole 36 years, let alone the crypto market has existed for only 10 years.

There is no balance between the Revenue and the Token Release Value

There are currently 175,000 PNG being unlocked every day, which is worth about $197,500. On the other hand, the revenue of Pangolin couldn’t even reach $30,000/day. This turns PNG into an inflationary token, which results in the token holders losing interest in the project and selling their tokens.

Therefore, before investing in any token, we have to look at the project from multiple aspects. The project can easily “create” an ideal scenario with its written documentation, but whether that scenario can be put into practice requires real-time data and proofs. Can the project receive as much revenue as expected?

⇒ The Token Release schedule is inappropriate, the PNG tokens cannot be applied efficiently on Pangolin. The “ideal scenario” of the Tokenomics does not match with the real-time data.

The result: After reaching a peak of $15, the price of PNG has declined considerably to $1.2 (divided 12 times). Even when the crypto market saw a strong upward trend in April to May 2021, the PNG price did not have any remarkable rise.

In September 2021, various Avalanche tokens such as AVAX, SNOB, XAVA,... have significantly grown in their price, but PNG was still moving extremely slowly. Although Pangolin is backed by the Avax Labs, Pangolin has now been surpassed by Trader Joe.

An inefficient Tokenomics led to the decline of PNG price.

Viewpoints on the Case Studies

As mentioned above, the Tokenomics design is not attached to anything. Depending on the product model and the sector that the project aims towards, the team can adjust the Tokenomics accordingly and appropriately.

Evaluating a token is not only about analyzing its applications, but also about investigating its target market.

How massive is that market segment? How many users are there? Is the Tokenomics design balanced between its applications to the project and its benefits for token holders?

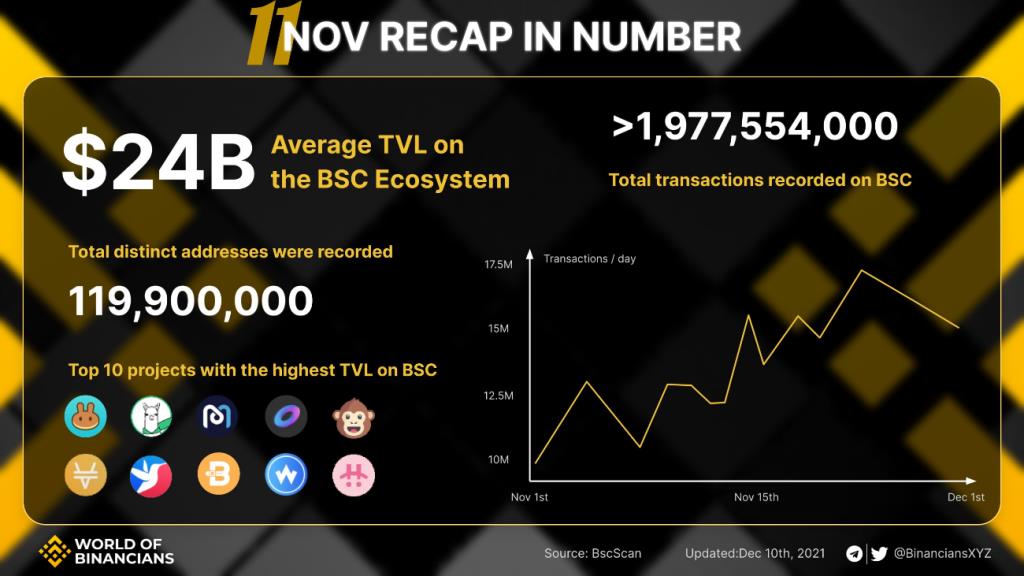

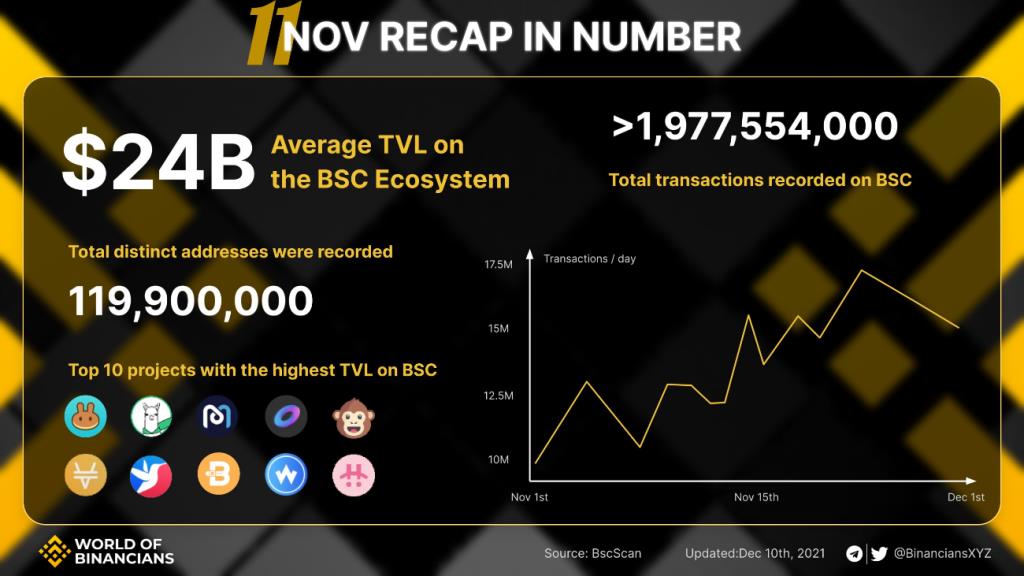

For instance: From the beginning, Pancakeswap (CAKE) determined their target market to be Binance Smart Chain - the second largest DeFi ecosystem in terms of TVL (Total Value Locked) and has had a huge number of users.

Understanding the situation, the Pancakeswap team designed the Tokenomics so that a huge Token Allocation was reserved for Liquidity Mining Reward to attract users and investors. Afterwards, in order to raise the Buy Demand for CAKE, the Pancakeswap team applied CAKE in every possible feature that Pancakeswap provides.

Conclusion

We have gone through an article about Tokenomics. Here is the recap of some notable points:

- Tokenomics consists of many elements, such as Token Supply, Token Allocation, Token Sale, Token Release,...

- Tokenomics is a compulsory factor to evaluate a project, but there are still a variety of other elements to consider, such as the token’s applications or the target market.

- Tokenomics can be designed in numerous ways. However, how much revenue the platform earns and how the project captures the value for its tokens is of the foremost importance.

I hope it has helped you in gaining more valuable insights into this sector, including its components and meanings.

If you want to know further about this topic, please feel free to leave a comment below and join Coin98 Community for further discussions!