Berachain nedir? Berachain hakkında bilgi bulalım

60.000 Discord üyesi, 6 farklı NFT koleksiyonu, 3 yıllık üretim, 3 ayrı token, DeFi

Bu yazımızda Cryptocurrency piyasasında Sabit Faiz Oranı (FIR) hakkında bilgi edineceğiz. Piyasadaki sabit oranlı projelerin işletim modeline genel bakış, bekleyen sorunlar ve potansiyel yatırım fırsatları.

Kriptoda Sabit Oran Nedir?

Geleneksel finansta, sabit bir faiz oranı (FIR), belirli bir süre boyunca ödenecek bir borca uygulanan sabit bir oran olarak tanımlanır ve borç alanların ve borç verenlerin borç vermesine olanak tanır. gelecek.

İki ilişkili taraf, borç alan ve borç veren arasında sabitlendikten ve imzalandıktan sonra, sabit faiz oranı değişmez ve diğer faiz oranı piyasalarından etkilenmez.

Sabit Faiz Oranı Nedir? Fotoğraf: Loantube

Geleneksel finans piyasasındaki sabit faiz oranına (Sabit Faiz Oranı) basit bir örnek: iPhone 13 Pro Max'imi Ky'ye ipotek ettim ve sabit bir faiz oranıyla 1 yıllığına 15 milyon VND borç aldım. Ayda %1 .

Temel olarak Kripto piyasasındaki Sabit Faiz Oranı veya Sabit Gelir kavramı, geleneksel finans piyasasındaki sabit faiz kavramından çok da farklı değildir. Aynı zamanda, kredinin veya kredinin ömrü boyunca değişmeyen sabit bir faiz oranını da ifade eder.

Eylem mekanizması açısından, genel risk transferi ilkesini yansıtırlar:

Böylece Duy'un Dönem için her ay ödemesi gereken faiz tutarı 15.000.000*%1 = 150.000 VND/ay'a eşittir. Duy'un tüm yıl için ödemesi gereken faiz oranı 150.000*12 = 1.800.000 VND/yıl'dır. Bir yıl sonra Duy, Ky'a ödeme yapacak ve telefonunu geri alacak.

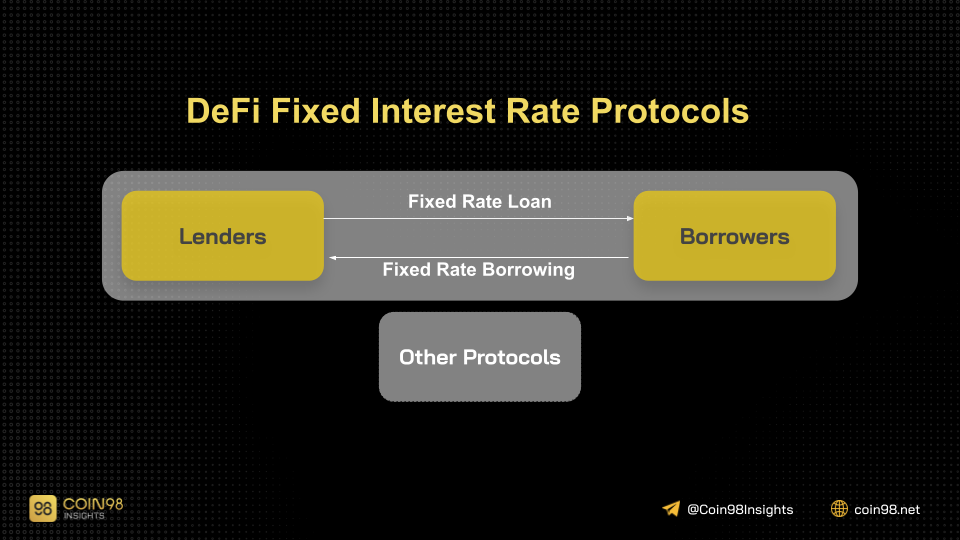

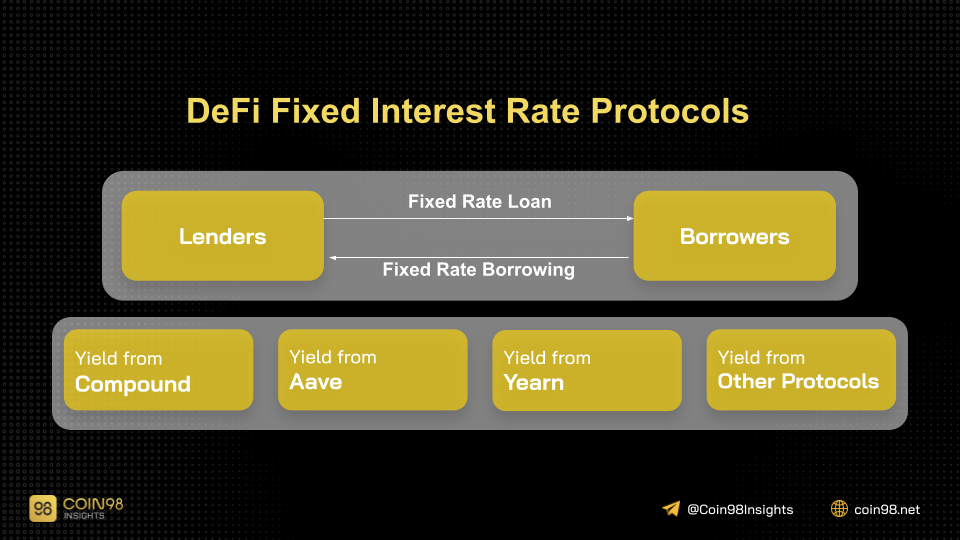

Kripto piyasasında sabit faiz oranları sağlayan protokolleri birlikte çalışabilirliklerine göre sıralarsak iki ayrı gruba ayırabiliriz:

Kripto Para Birimi Sabit Oran Protokolleri Nasıl Çalışır?

Sabit Faiz Oranı Protokolleri bağımsız bir faiz oranı piyasası oluşturabilir

Bu gruba ait sabit oranlı protokoller bağımsız olarak çalışabilir, yani protokolün çalışma modelinin kendisi tek başına durabilir , harici protokollere bağımlı olmadan bağımsız olarak çalışabilir, ancak bu, diğer protokoller ve verim kaynakları ile birlikte çalışamayacakları anlamına gelmez.

Burada vurgulamak istediğim, protokolün sahip olduğu bağımsız çalışabilme yeteneğidir.

Bağımsız bir faiz oranı piyasası oluşturabilen sabit oranlı protokoller grubunda, projelerin sıklıkla kullandığı iki yaklaşım vardır: eşler arası borç verme (P2P borç verme) veya sıfır kuponlu tahviller.

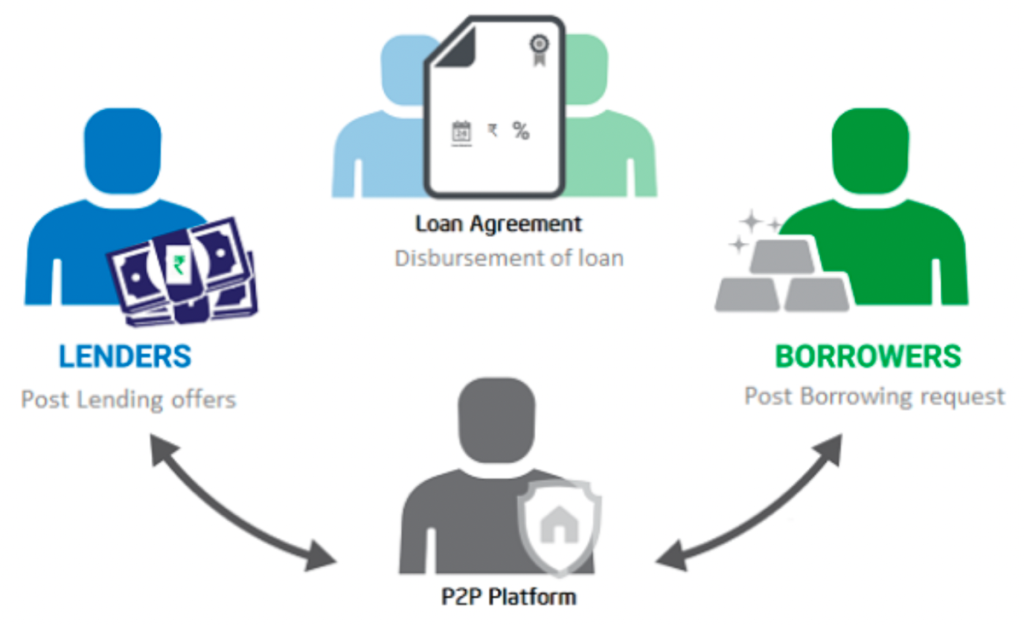

1. Eşler arası kredi (P2P kredisi)

Eşler arası kredilendirme (P2P kredisi), Crypto pazarında çok erken ortaya çıkan bir borç verme ve ödünç alma modelidir. Bu sistemde, borç alanlar ve borç alanlar, sipariş defteri şeklinde oluşturulmuş bir faiz oranı piyasası aracılığıyla etkileşime gireceklerdir.

Faiz oranları ve kredi koşulları (faiz oranı, vade, teminat, ...) kullanıcının ihtiyacına göre özelleştirilerek Yatırım Emri (borç veren) veya Borçlanma Emri (borçlu) şeklinde emir defterine alınır. Bu, borsalarda alış ve satış emirleri verme şeklimize benzer.

P2P kredi modeli, kredi projelerine yardımcı olmasına ve kullanıcılar, sabit faiz oranlarına sahip doğru vade tarihlerine sahip krediler ve krediler olmak üzere iki avantajdan yararlansa da, ancak karşılığında, modelin önemli bir sınırlamasıdır. genç ve başlangıçtaki likiditeden yoksun.

Bu nedenle, geliştirme süresi içinde, kripto piyasası bu modeli terk etti ve borç verme projeleri, mevcut eşler arası model bağlamında, tipik olarak Compound ve Aave'nin bir evrimi olan daha verimli bir işletim modeline geçti. Bu nedenle, bu yazıda P2P ödünç verme işletim modelini incelemeyeceğim.

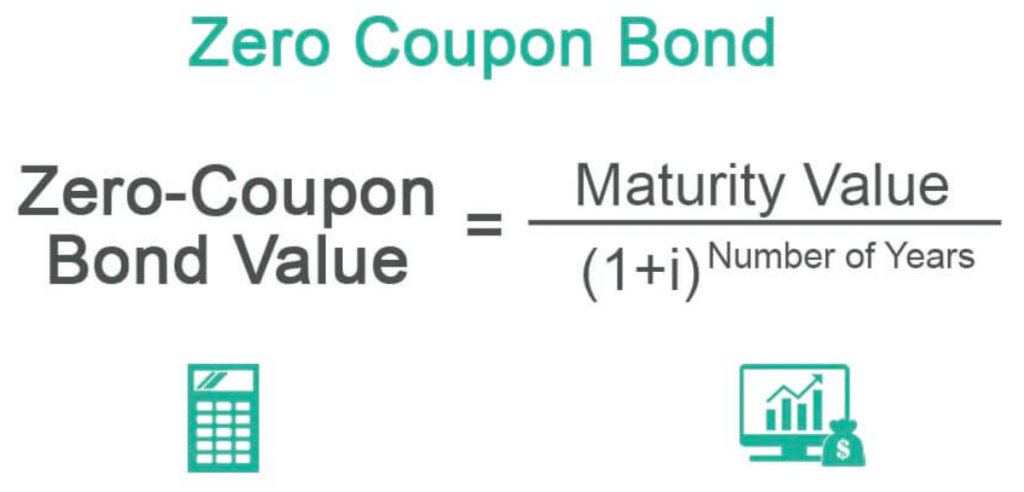

2. Sıfır kuponlu tahviller

P2P Kredisine ek olarak, borçlulara ve borçlulara sabit faiz oranları sağlamak için kullanılan bir başka model de sıfır kuponlu tahvil modelidir.

Sıfır kuponlu tahvil modelini kullanarak sabit oranlı protokollerin genel olarak nasıl çalıştığını daha iyi anlamanıza yardımcı olacak basit bir örnek:

Vi'nin bir işi vardır, ayın başında patronu ona bir kupon verir, böylece ay sonunda maaşıyla takas edebilir. Pratikte bu, Vi'nin nakit maaşını almak için ayın sonuna kadar beklemesi gerektiği anlamına geliyordu, bu 1 aylık süre boyunca Vi, Vi'nin başka hiçbir şey için kullanamayacağı bir Kupon ile sıkıştı.

Sıfır kuponlu tahvil modelini kullanan sabit oranlı protokollerde:

Sıfır kuponlu tahvil modelini kullanan sabit faizli projeler arasındaki temel farklar , tahvil varlıklarının likidite mekanizması , tasfiye mekanizması ve detayları daha sonra tartışacağımız tahvilin vadesi geldiğinde likidite transfer mekanizmasıdır . aşağıdaki bölümlerde.

Şimdi, Vi'nin nakit sıkıntısı varsa, Vi bir arkadaşına gidip Kuponunu küçük bir indirimle satın almasını isteyebilir. Örneğin, maaşınız 1.000$ değerindeyse, Vi, maaşınızı 950$'a satmayı teklif edebilir. Vi'nin arkadaşının nakit parası var ve Vi'nin kuponunu almayı kabul ediyor, çünkü Vi'nin maaşını ve 50$ net karını almanın sadece bir ay sürdüğünü biliyor.

Bu durum kazan-kazan durumudur, çünkü Vi maaşını programdan bir ay önce küçük bir kesinti ile alırken, Vi'nin arkadaşı kuponu kullandıktan sonra sabit bir faize sahip olacaktır.

Sabit Faiz Oranı Protokolleri, diğer protokollerden elde edilen getiri kaynakları üzerine kuruludur

Başlıktan da anlaşılacağı gibi, ikinci sabit oranlı protokoller grubu, Bileşik, Aave, Yearn'den mevduat faizi, protokollerin likidite çiftçiliğinden verim,...

Bu yaklaşımla öne çıkan iki yöntem vardır: anapara & verim ve yapılandırılmış ürünler.

Bölünmüş Anapara ve getiri

Bölünmüş Anapara ve getiri yaklaşımıyla, borç verenlerin ve borç alanların parayı bir araya toplayıp getiri elde etmek için bir üçüncü taraf protokolüne göndermesine benzer. Vade sonunda, toplam gelir, ana sözleşmeye göre borç verene ve borçluya yeniden dağıtılacak olan sermaye (anapara) ve faiz (getiri) olmak üzere iki kısma bölünecektir.

Bölünmüş anapara ve getiri protokollerinin nasıl çalıştığını daha iyi anlamanıza yardımcı olacak basit bir örnek:

Ky, 10.000 USDC'yi Aave'ye yatırdığında kazanacağı faizi bir yıl sonra satmak istiyor. Ky, Vi'ye bir teklifle geldi: "10.000$'ım var, hepsini Aave'e yatıracağım ve bu depozitodan elde edebileceğim karı 400$'a sana satacağım. Aave'den elde edilen kâr 400 dolardan fazlaysa, ben kâr ederim.

Dikkatli bir araştırmadan sonra Ky ve Vi, Ky'nin 9.600 USDC ve Vi'nin 400 USDC yatırım yaptığı, birleşik sermayenin 10.000 USDC olduğu bir anlaşmaya varmaya karar verdi. Bundan sonra, 10.000 USDC'lik toplam sermaye Aave'ye yatırılacaktır. Bir yıl sonra, ikisi arasındaki önceki anlaşmaya göre 10.000 USDC'lik sermaye Ky'a, mevduattan elde edilen faiz Vi'ye ait olacaktır.

Bu anlaşmada da görüldüğü gibi Ky, başlangıç sermayesi 9,600 USDC olan 400 USDC sabit mevduat faizi kazandı.

Yapılandırılmış Ürün

Yukarıda bahsettiğim ikinci yaklaşım, yapılandırılmış bir üründür. Bu yaklaşımın (sabit faizli) protokollerinin genel çalışma şekli, kullanıcıların mevduatlarının piyasadaki protokollerden getiri elde etmek için farklı yatırım stratejilerine bölünmesidir.

Stratejilerden elde edilen karlar toplanacak ve kullanıcının üstlendiği risk düzeyine göre farklı kullanıcı gruplarına yeniden dağıtılacaktır. Normal olarak, gelir iki havuza bölünecektir:

Kripto pazarındaki sabit oranlı projelerin genel arka planı

Mevcut kripto para piyasasında, oldukça az sayıda FIR protokolü vardır, bu protokollerin çalışma şekli biraz farklı olabilir, ancak hepsinin ortak bir yanı vardır ki, son kullanıcıya belirli bir süreden itibaren sabit bir gelir sağlar. para, kişisel bakış açımdan, genel olarak, sırasıyla 3 ana yaklaşım olacaktır:

Sıfır kuponlu tahvil modelini kullanan projeler

1. Verim Protokolü

Getiri Protokolü, bu grupta öne çıkan projelerden biridir, proje, Paradigm, Framework Ventures, DeFi Alliance, Variant gibi kripto alanında önde gelen Girişimler tarafından yatırım yapılmıştır ve şimdiye kadar proje bir jeton çıkarmamıştır. .

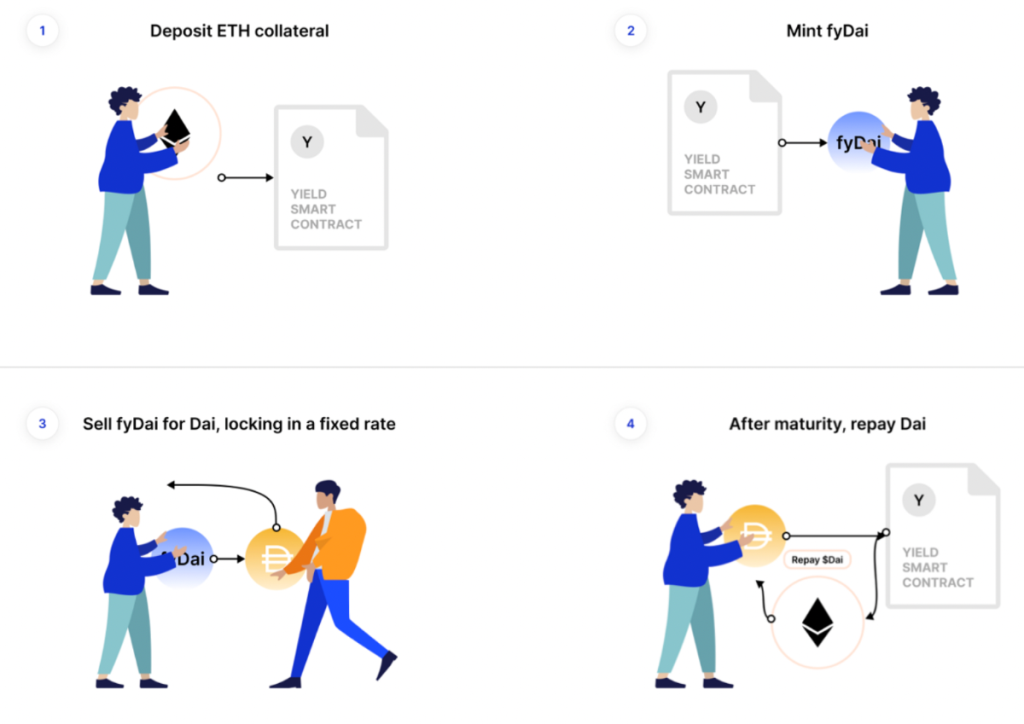

Yield là một hệ thống cho vay phi tập trung cung cấp thị trường cho vay với lãi suất cố định bằng cách sử dụng cơ chế Zero-coupon bonds (fytoken - Fixed Yield Token). Sau ngày đáo hạn, fytoken có thể redeem ra token gốc với tỷ lệ 1: 1, trong V2 thì Yield Protocol hỗ trợ DAI với USDC.

Cơ chế cho vay và đi vay của Yield Protocol hoạt động như sau:

Ví dụ: Người dùng sử dụng 950 DAI mua 1000 fyDAI-31-5-2022 vào ngày 2/1/2021, 5 tháng sau, vào ngày 31/5/2022, trái phiếu đó hết hạn và người dùng có thể redeem 1000 fyDAI thành 1000 DAI, so với khoản đầu tư ban đầu là 950 DAI, người dùng đã hưởng được mức lãi suất cố định là 50 DAI sau 5 tháng đầu tư.

Tìm hiểu thêm: AMM là gì?

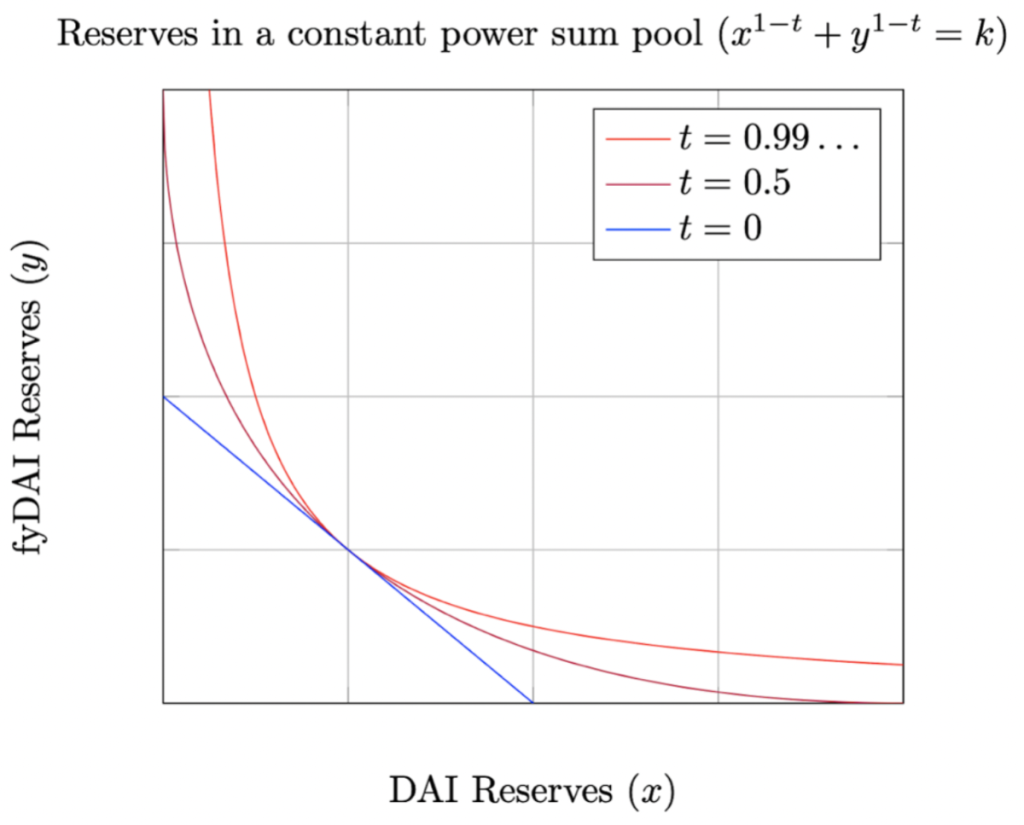

Ngoài ra, vì giá trị của trái phiếu không phiếu giảm giá sẽ thay đổi theo thời gian, Yield Protocol đã phát triển một AMM mới có tên là YieldSpace.

YieldSpace là một đường cong tùy chỉnh với biến số t để phù hợp cho việc thanh khoản cho cặp token fytoken/token. Trong đó, t là một biến số thời gian:

Đây là công thức tổng quan của YieldSpace:

Với đường cong của YieldSpace, nó cho phép người dùng giao dịch trái phiếu fytoken theo lãi suất thị trường trước ngày đáo hạn. Khi gần đến ngày đáo hạn, giá fytoken/token sẽ tiến gần về 1 và nhà đầu tư có thể redeem fytoken ra token gốc theo tỷ lệ 1:1.

Tính chất độc đáo của đường cong YieldSpace khiến nó trở thành lựa chọn hợp lý để thanh khoản cho fytoken, đồng thời cải thiện hiệu quả sử dụng đáng kể khi so sánh với các đường cong khác. Vì vậy, YieldSpace trở thành tiêu chuẩn trong việc thanh khoản cho trái phiếu bằng AMM và được sử dụng trong các giao thức liên quan.

2. Notional Finance

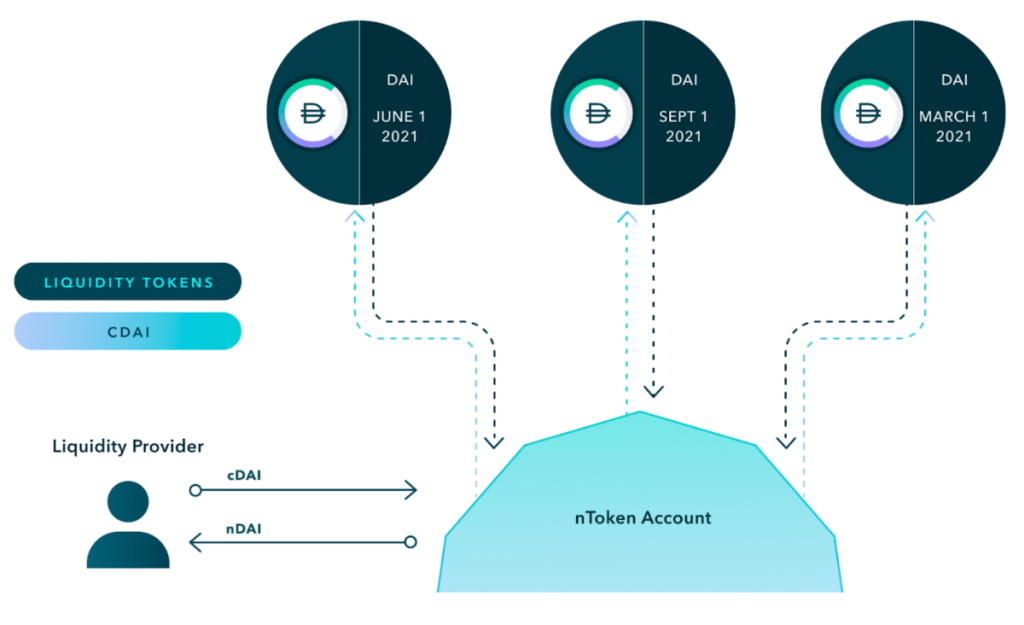

Về tổng quan, Notional Finance có cách hoạt động tương đối giống với Yield protocol, nhưng điểm khác nhau cơ bản nằm ở underlying assets trong protocol. Notional Finance sử dụng underlying assets là cToken (LP token khi người dùng deposit token vào Compound).

Thiết kế này cho phép nguồn vốn trong Notional Finance được lưu trữ trong các pool thanh khoản có khả năng sinh lãi theo thời gian (yield từ Compound), làm tăng hiệu quả sử dụng vốn cho các nhà cung cấp thanh khoản.

Không giống như Yield Protocol, Notional Finance hỗ trợ vay khá nhiều loại tài sản. Vì vậy có nhiều nhóm thanh khoản tồn tại trong giao thức cùng một lúc, nhưng điểm cộng là nếu bạn mu��n trở thành nhà cung cấp thanh khoản trong Notional Finance, bạn chỉ cần cung cấp underlying asset vào hệ thống và hệ thống sẽ tự động phân bổ thanh khoản cho từng nhóm thanh khoản thông qua quản trị.

Khi cung cấp thanh khoản trên Notional, bạn sẽ nhận nTokens (LP token), nTokens có thể tự động được làm tài sản thế chấp trên Notional Finance giúp giảm LTV ratio của tài khoản, một tỷ lệ LTV thấp hơn sẽ giảm rủi ro thanh lý và tăng độ an toàn cho danh mục đầu tư của bạn, hoặc có thể giúp bạn leverage thêm khoản vay của mình.

Tương tự với Yield Protocol, Notional Finance vẫn sử dụng mô hình AMM để thanh khoản cho các tài sản fCash. Không có nhiều tài liệu về đường cong mà Notional sử dụng, nhưng tổng quan lại đường cong mà Notional sử dụng cũng là một đường cong tùy chỉnh cung cấp những điểm nổi bật mà Yieldspace cung cấp.

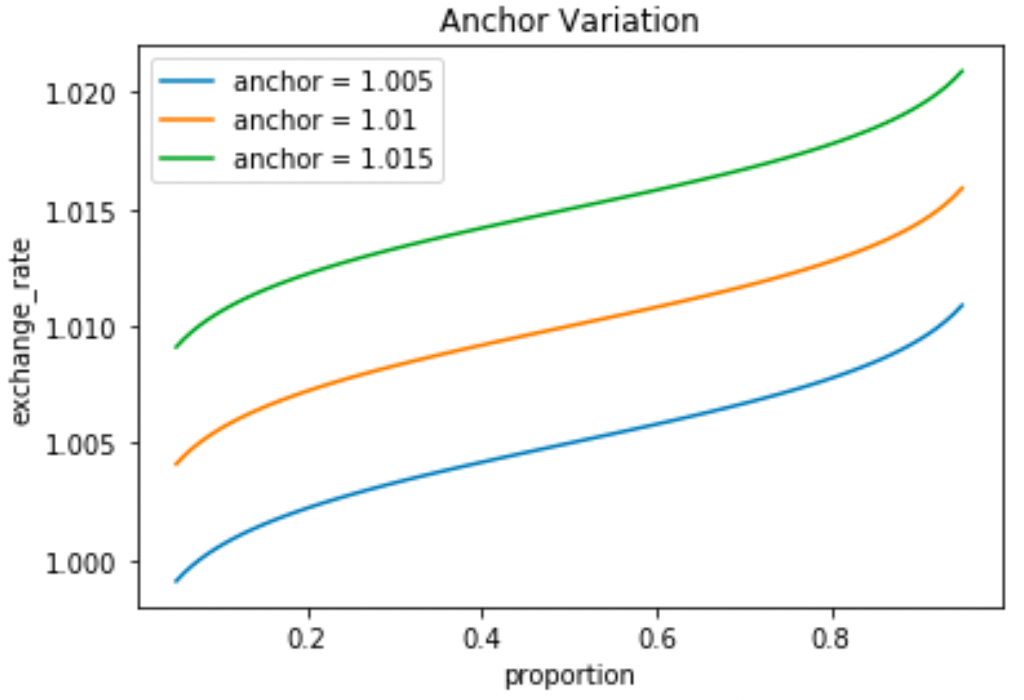

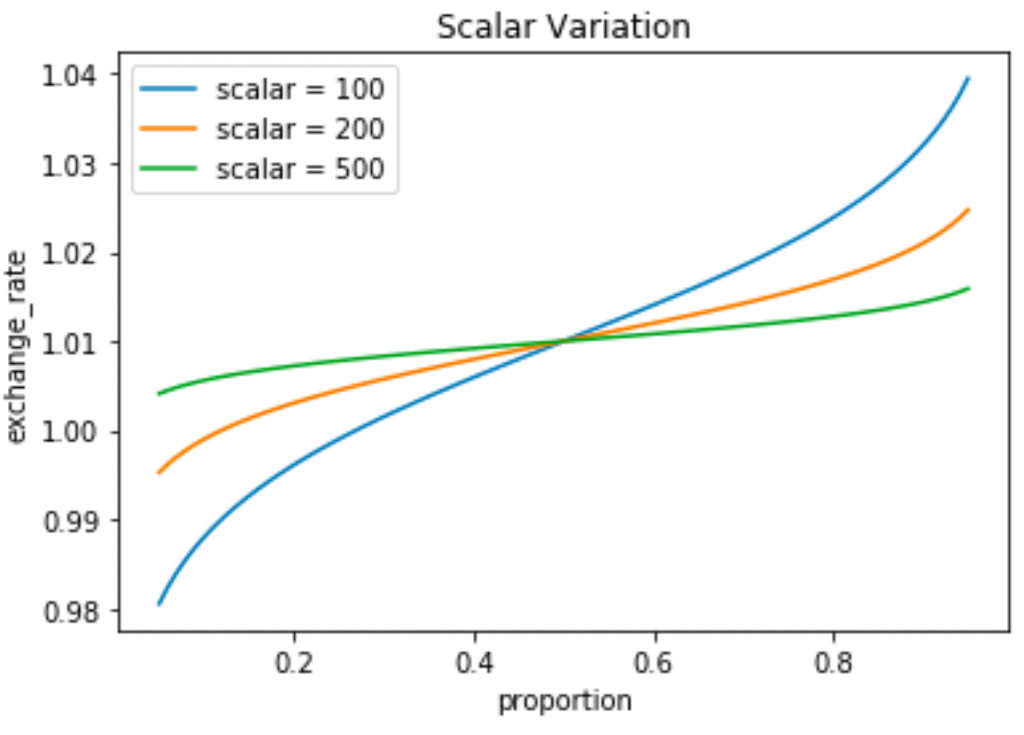

Để làm được điều này, National Finance sử dụng 3 tham số để thỏa mãn ba nhu cầu trên:

3. HiFi Finance

HiFi Finance trước đây là Mainframe, một dự án ra đời từ năm 2017, dự án đã huy động được hơn 28,000 ETH, tương đương $17.5M trong 2 vòng private sale vào mùa hè năm 2018. Khi đó, Mainframe tập trung phát triển Mainframe OS, một hệ điều hành như một cổng thông tin vào thế giới Web3, cho phép người dùng cài đặt và sử dụng các ứng dụng phi tập trung (dApps) trên máy tính riêng của họ.

Với làn sóng phát triển của DeFi, dự án đã quyết định chuyển đổi hướng phát triển tập trung vào mảng Lending, cụ thể, dự án phát triển một giao thức cho vay lãi suất cố định dựa trên mô hình zero-coupon bonds. Với một bộ sản phẩm và tầm nhìn khác, dự án đã quyết định đổi tên thành HIFi Finance.

Về mặt cách hoạt động, HIFI Finance cũng tương tự như Yield protocol. Đầu năm 2022, HIFI FInance cũng đã cung cấp một roadmap mới, trong đó:

Bạn có thể tìm hiểu chi tiết về roadmap của HIFI Finance trên website chính của dự án Hifi Finance tại đây.

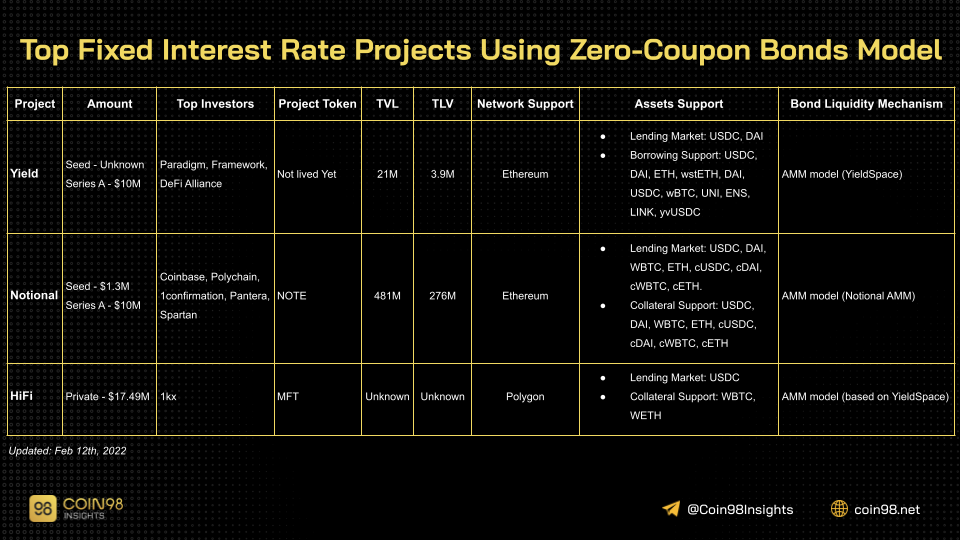

Dưới đây là một số điểm nổi bật của các dự án fixed rate trong phân khúc Zero-Coupon bonds:

Top Fixed Interest Rate Projects Using Zero-Coupon Bonds Model

Các dự án sử dụng split principal & yield model

1. Element Finance

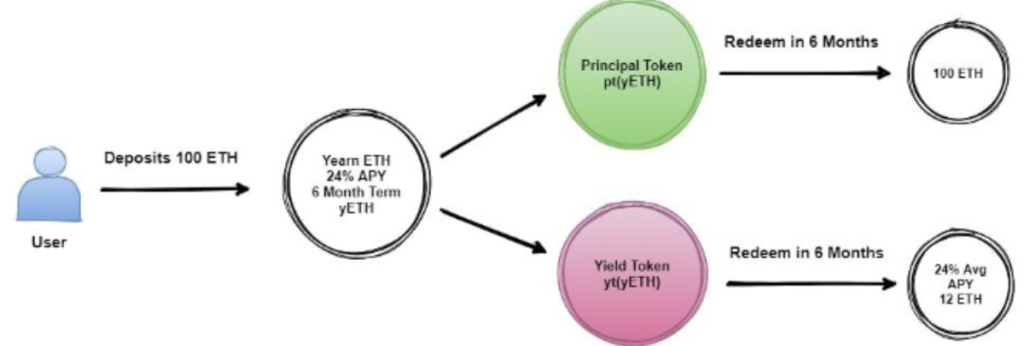

Khi người dùng deposit token vào Element Finance, tất cả các khoản tiền gửi sẽ được gửi vào các Yearn Vault tương ứng. Các khoản tiền đã ký gửi sẽ được phân tách thành principal tokens (PT) và yield tokens (YT).

PT & YT token trên Element Finance sẽ được tạo thanh khoản trên hai đường cong tùy chỉnh (chúng ta sẽ bàn kỹ hơn ở phần tiếp theo), người dùng có thể thêm thanh khoản hoặc có thể giao dịch PT & YT token thông qua các Pool này.

Ví dụ: Kỳ Deposit 100 ETH vào ETH Vault của Element với kỳ hạn là 6 tháng, lúc này, Element Finance sẽ phát hành ra ePyvETH & eYyvETH (viết tắt của cụm từ Element Principal Yearn Valut ETH) token cho người dùng. Sau đó, số tiền 100E này sẽ được deposit vào ETH Vault tương ứng trên Yearn với APY là 24%.

Nếu người dùng không làm gì hết, chỉ đơn giản là hold ePyvETH & eYyvETH token thì sau khi đáo hạn 6 tháng, người dùng có thể redeem lại token gốc và phần lãi suất thả nổi từ Yearn Vault.

Theo mô hình hoạt động của Element Finance, chúng có thể tạo ra hai thị trường:

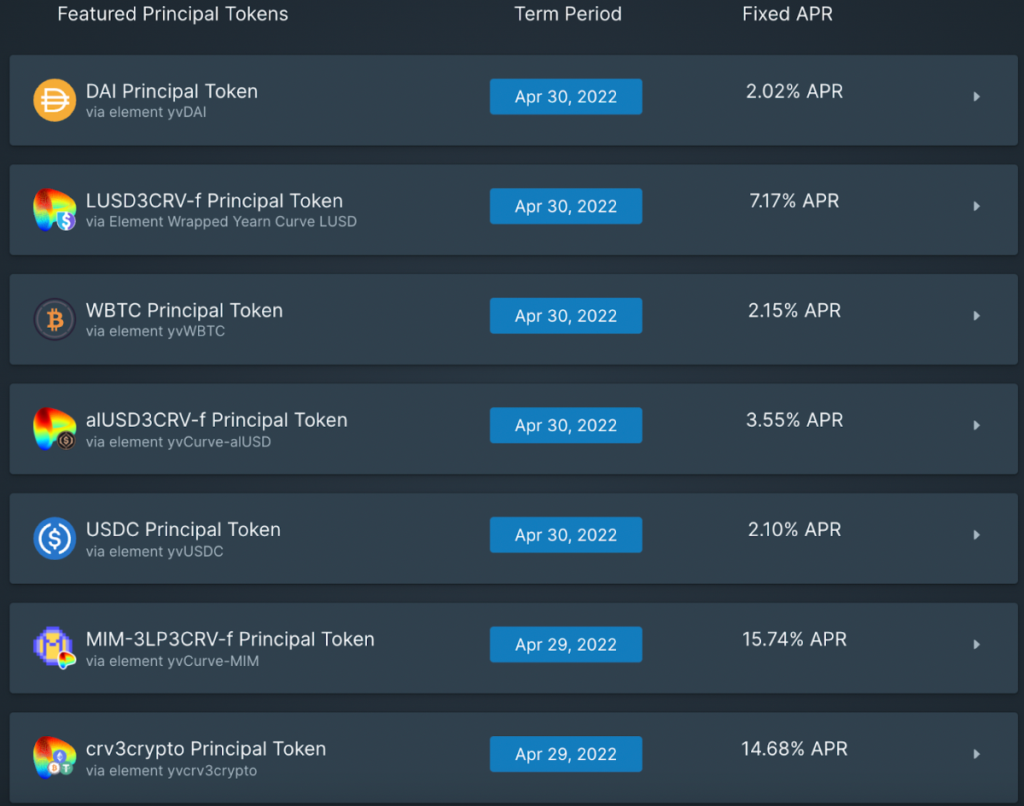

Người dùng có thể tương tác với Element Finance để kiếm được một khoản thu nhập cố định bằng cách mua tài sản ở "Fixed Rates" thông qua Element dAPP. PT tương đương với trái phiếu không lãi suất, có thể redeem lại underlying asset sau khi đến ngày đáo hạn.

Như trong hình, nếu bạn mua 1 WBTC Principal token, bạn sẽ nhận được 1.0046 WBTC khi đáo hạn vào 30/4/2022, con số này tương đương APR 2.15%. Khi tới ngày đáo hạn, bạn chỉ cần redeem WBTC Principal token ra underlying assets là WBTC là xong.

Một cách tiếp cận khác để có được thu nhập cố định từ Element Finance là bán trực tiếp YT mới mint sau khi gửi tiền vào Element Finance, nhận lãi trước trong tương lai để đạt được thu nhập cố định.

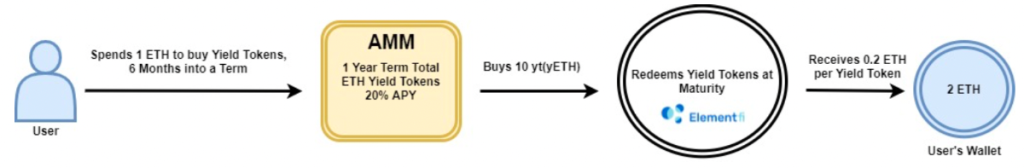

YT đại diện cho lãi suất trong tương lai, có thể được đổi lấy lãi suất thực tế phát sinh trong khoảng thời gian này sau khi đến ngày đáo hạn. Nếu bạn Bullish hơn về lãi suất thị trường có thể mang lại trong tương lai thì bạn có thể mua trực tiếp YT từ Yield Pools trên Element App. Ngoài việc mua YT trực tiếp, một cách khác là gửi tiền vào Element trước, bán PT mới mint rồi dùng số tiền đó để mua YT, tối đa hóa số lượng YT có trong tay.

Bởi vì Element Finance phân tách underlying asset thành PT & YT. Do các đặc điểm khác nhau, Element Finance thiết kế hai pool thanh khoản cho 2 loại tài sản này:

2. Pendle Finance

Pendle Finance có cách hoạt động tương tự với Element Finance, người dùng gửi underlying assets (Single asset hoặc LP token) vào Pendle để mint Ownership Token (OT) và Yield Token (YT).

OT đại diện cho quyền sở hữu đối với tài sản cơ bản và YT đại diện cho quyền đối với lợi tức trong tương lai. Sau khi mint, chủ sở hữu OT & YT có thể linh hoạt trong cách họ chọn sử dụng chúng. Một số trường hợp sử dụng của Pendle Finance:

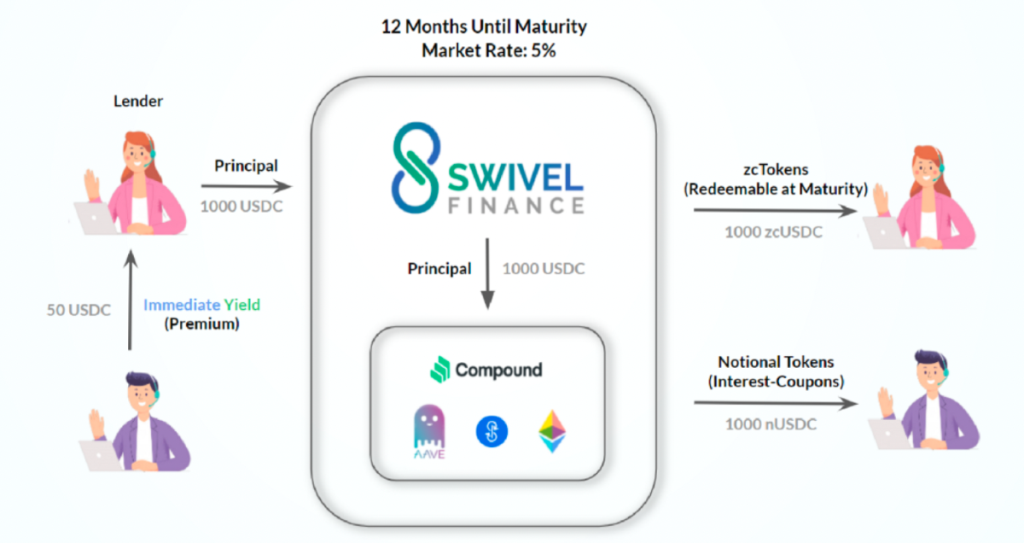

3. Swivel Finance

Swivel Finance có cách hoạt động tương tự các Element và Pendle khi chúng cũng tách tài sản deposit vào Swivel thành:

Đặc điểm khác biệt nhất của Swivel so với các giao thức trong cùng phân khúc là trong khi các giao thức khác đã cố gắng sử dụng AMM để cung cấp tính thanh khoản cho PT & YT, Swivel sử dụng off-chain order book làm mô hình giao dịch.

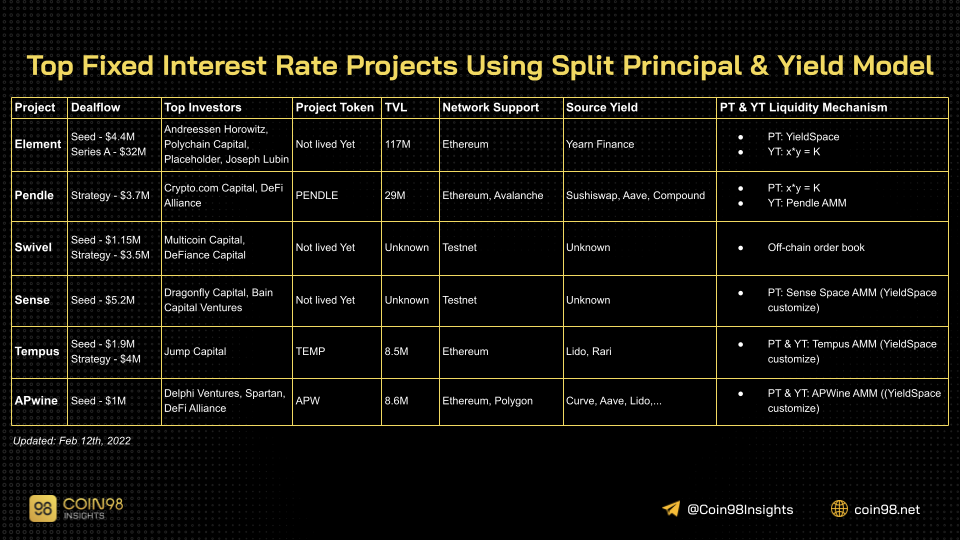

Ngoài Element Finance, Pendle Finance, Swivel Finance chúng ta còn có một số dự án nổi bật trong phân khúc này như: Sense Protocol, Tempus, APwine, Horizon Finance. Dưới đây là một số điểm nổi bật của các dự án fixed rate trong phân khúc Split principal & Yield:

Top Fixed Interest Rate Projects Using Split Principal & Yield Model

Các dự án sử dụng structured product model

1. 88mph

88mph cũng là một giao thức lãi suất cố định bằng cách sử dụng mô hình trái phiếu với sản phẩm có cấu trúc nhưng cách triển khai của 88mph tương đối khác với các giao thức khác.

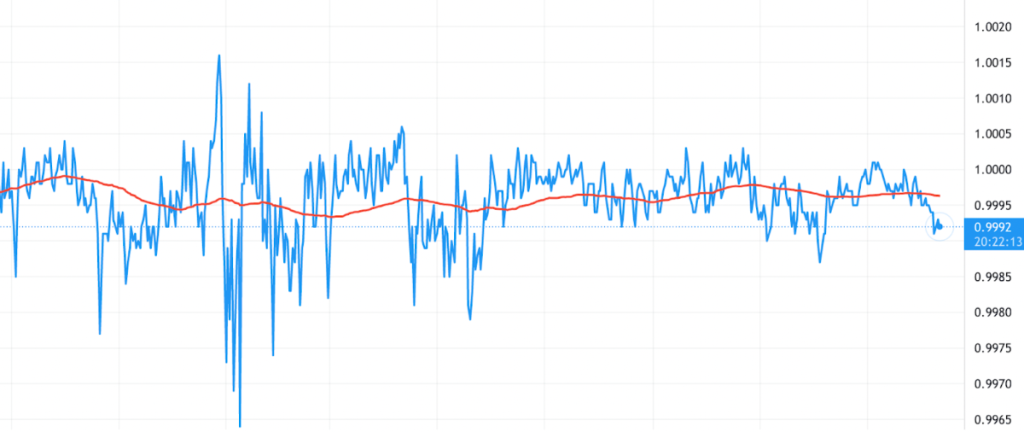

Khi người dùng gửi token vào 88mph, tiền gửi sẽ được deposit vào Compound để tích lũy lãi suất suất thả nổi từ Compound. Để xác định lãi suất cố định cung cấp cho người gửi tiền. 88mph sử dụng đường trung bình động theo cấp số nhân (EMA) của APY lãi suất thả nổi Compound trong khoảng thời gian là một tháng. Lãi suất cố định cung cấp cho người dùng sẽ bằng 75% EMA tại khoảng thời gian đó.

Tìm hiểu thêm: Giao dịch hiệu quả với EMA như thế nào?

Để giảm thiểu rủi ro mất khả năng thanh toán, 88mph cung cấp trái phiếu lãi suất thả nổi hấp thụ biến động của thị trường lãi suất. Trái phiếu có lãi suất thả nổi đóng vai trò như một công cụ hỗ trợ để đảm bảo lãi suất bằng cách thanh toán cho người cho vay nếu lãi suất thu được tại thời điểm đáo hạn thấp hơn 75% tại thời điểm ký kết.

Cơ chế này cho phép người mua trái phiếu kiếm được lợi nhuận nếu đường EMA của lãi suất thả nổi duy trì trên 75% vì lãi suất cố định 88mph đưa ra bằng 75% lãi suất thả nổi ban đầu.

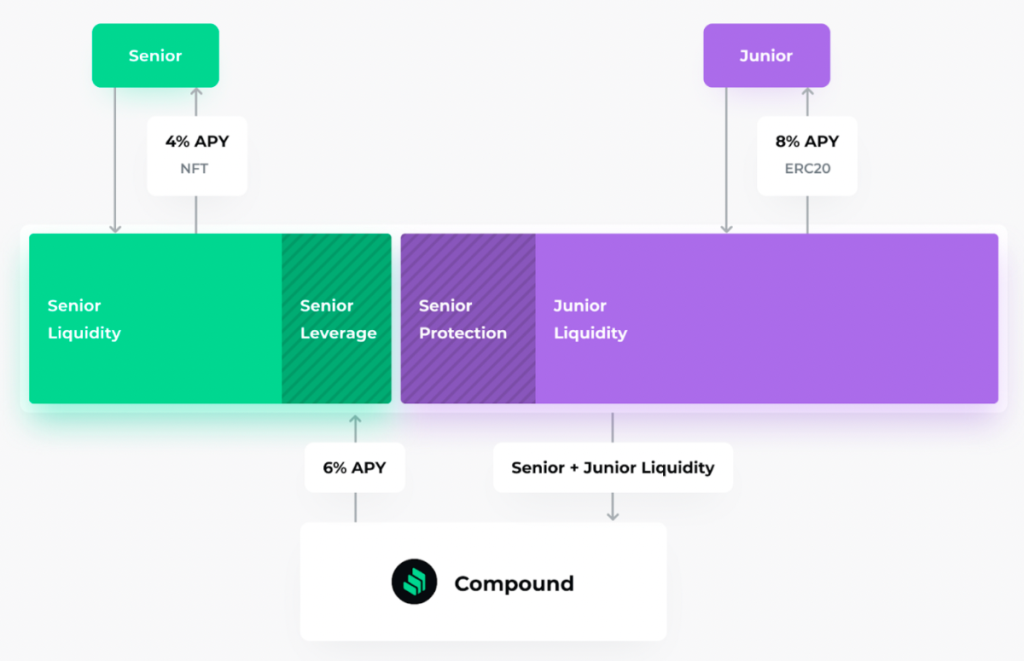

2. BarnBridge

BarnBridge là một sản phẩm có cấu trúc. Tiền gửi từ người dùng sẽ được gửi đến các DeFi Protocol khác nhau để thu thấy lãi suất thả nổi, source yield sẽ được lựa chọn dựa trên mức độ rủi ro khác nhau của từng chiến lược do quy trình quản trị quyết định.

Tiền lãi thu được sẽ được phân phối lại người dùng dựa trên mức độ rủi ro (quy tắc phân phối lợi nhuận là khác nhau) mà người dùng gánh chịu, thường sẽ có 2 pool chính là Junior Pool và Senior Bond.

Các nhà cung cấp vốn cho Junior Pool sẽ nhận được một LP token dưới dạng ERC20 token để đại diện cho cổ phần đầu tư của họ. Junior không có thời gian đáo hạn và nhận thu nhập thả nổi.

Các nhà cung cấp vốn cho Senior Pool sẽ nhận được LP token dưới dạng ERC721 token để đại diện cho cổ phần của họ trong pool. Người dùng tham gia Senior Pool sẽ có thu nhập cố định, không thể redeem lãi trước hạn nhưng NFT có thể chuyển nhượng được.

Vì tiền lãi kiếm được từ các underlying protocol là lãi suất thả nổi, nó có thể đột ngột trở xuống mức rất thấp, để đảm bảo mức thu nhập cố định của Senior Pool, một phần thanh khoản của Junior Pool sẽ bị khóa để đảm bảo rằng những người nắm giữ Senior Bond có thể redeem số tiền gốc cộng với lãi suất cố định khi đáo hạn.

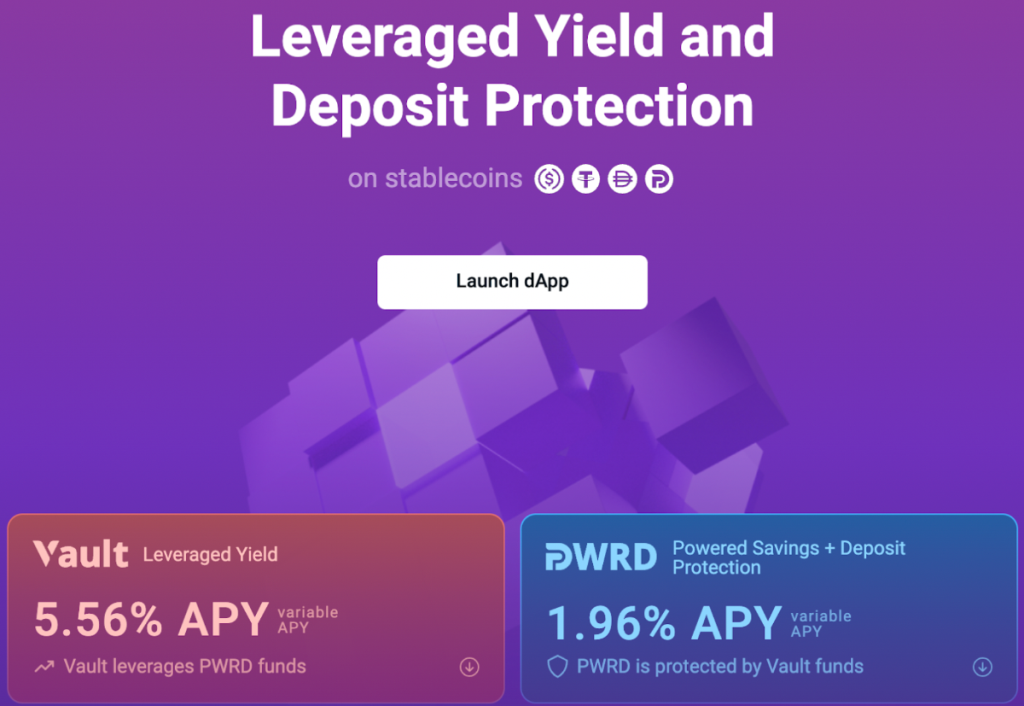

3. Gro Protocol

Sản phẩm PWRD stablecoin và Vault của Gro Protocol là một sản phẩm có cấu trúc. Cách hoạt động của PWRD stablecoin và Gro Vault cung tương tự như các dự án trong cùng phân khúc:

Với PWRD stablecoin và Gro Vault là nhóm sản phẩm tập trung vào thị trường Stablecoin, trong đó:

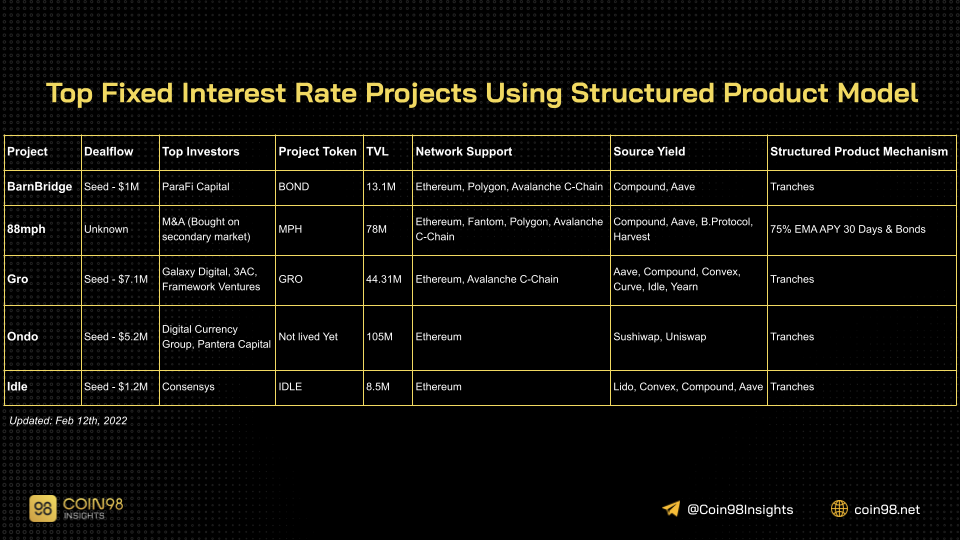

Ngoài 88mph, BarnBridge, Gro Protocol thì trên thị trường hiện tại còn có khá nhiều dự án cung cấp cho người dùng thu nhập cố định bằng cách vận dụng các sản phẩm có cấu trúc như IDLE, Saffron Finance, Tranche Finance,... Dưới đây là một số điểm nổi bật của các dự án fixed rate trong phân khúc Structured Product:

Top Fixed Interest Rate Projects Using Structured Product Model

Các vấn đề tồn động và cơ hội đầu tư tiềm năng với FIR Protocol

AMM vs Order Book? Đâu là giải pháp phù hợp?

Các dự án cung cấp lãi suất cố định cho người dùng bằng cách sử dụng model Zero-coupon bonds và Split Principal & Yield có cách hoạt động chung là đều phân tách các underlying asset thành các Zero-coupon bonds token và yield token. Sau đó, giao thức sẽ sử dụng một cách nào đó để thanh khoản chúng một cách hiệu quả.

Như mình có trình bày trong bài viết, đa phần các dự án FIR lựa chọn AMM model làm hình thức thanh khoản chính cho các asset trên. Điều này không khẳng định AMM model tốt hơn hẳn order book model, cả hai đều có những ưu và hạn chế riêng.

Đối với order book model:

Đối với AMM model:

Ngoài những ưu và hạn chế sẵn có của hai model, một yếu tố khách quan khác ảnh hưởng tới quyết định trên là do những hạn chế về mặt cơ sở hạ tầng của Ethereum ở thời điểm hiện tại. Mặc dù về mặc lý thuyết, order book model có thể chứng minh hiệu quả trên các giải pháp ngoài chuỗi, nhưng ở thời điểm hiện tại nó không quá khả thi đối với Ethereum L1.

Do đó, đa phần các giao thức đã chọn phương án là thiết kế các đường cong AMM tùy chỉnh để thanh khoản cho các Zero-coupon bonds token và yield token. Bên cạnh đó, Zero-coupon bonds token và yield token tồn tại những đặc điểm riêng biệt nên cũng cần các đường cong có tính chất khác nhau để tăng hiệu quả sử dụng vốn (capital efficiency) và hiệu quả sử dụng.

Ví dụ: Zero-coupon bonds token mang đặc điểm của một trái phiếu không lãi suất cho phép holder có thể redeem 1:1 với underlying asset tương ứng khi đáo hạn. Vì vậy một đường thanh khoản cho các bond assets cũng phải đáp ứng một số yêu cầu tiên quyết như:

Đây cũng là lý do vì sau YieldSpace trở thành một chuẩn mực áp dụng cho việc thanh khoản các bond asset token trong nhóm dự án sử dụng zero-coupon bonds model và split principal & yield model.

Nhưng điều đó không có nghĩa là AMM model cho FIR Protocol đang hoàn hảo, thực tế, vẫn còn khá nhiều hạn chế ở thời điểm hiện tại, như vấn đề về sự thiếu và phân mảnh thanh khoản và các incentive model thích hợp để khuyến khích người dùng bổ sung thanh khoản.

Tình trạng thiếu và phân mảnh thanh khoản

Đa phần các FIR protocol sử dụng zero-coupon và split principal & yield không không cần các market maker chuyên nghiệp để duy trì các thị trường lãi suất vì chúng được cân bằng và duy trì bởi các đường cong của AMM.

Tuy các đường cong tùy chỉnh như YieldSpace của Yield protocol hay Notional AMM đã tăng khả năng sử dụng vốn lên đáng kể, nhưng do thiết kế của các FIR protocol sử dụng zero-coupon bond và split principal & yield model khiến giao thức tạo ra nhiều pool thanh khoản với thời hạn khác nhau, làm cho thanh khoản phân mảnh, điều này đặc biệt nghiêm trọng trong đối với các FIR protocol sử dụng split principal & yield model.

Ngoài ra, phần lớn các FIR protocol đang trong tình trạng thiếu các incentive thích hợp để khuyến khích người dùng bổ sung thanh khoản cho các thị trường lãi suất riêng biệt của giao thức. Nhìn chung tình trạng này khiến cho các thị trường lãi suất riêng biệt rơi vào tình trạng thiếu thanh khoản.

Mặc dù, một số giao thức như Notional Finance và Sense protocol có một số thiết kế để giải quyết tình trạng này như:

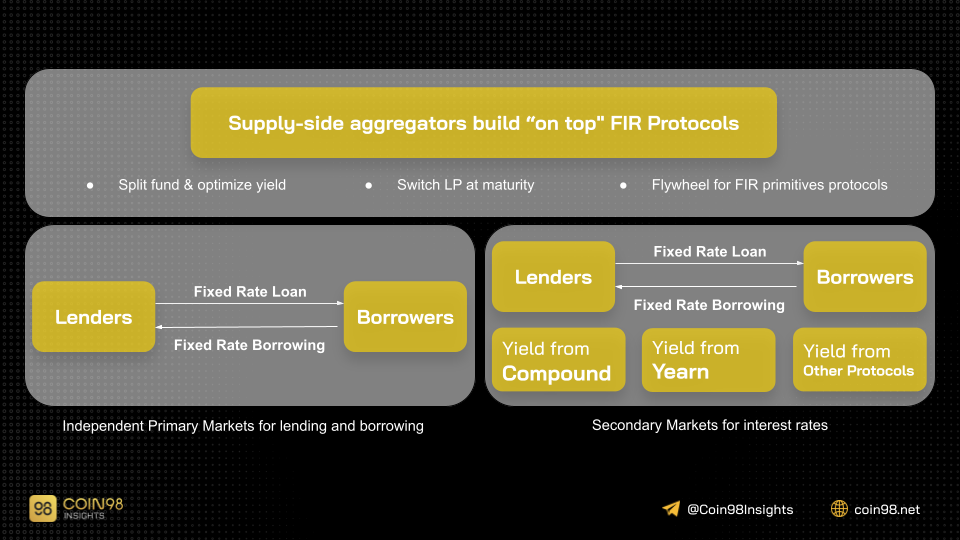

Ngoài giải pháp đến từ các cải tiến của giao thức. Còn một giải pháp nữa là các Supply-side aggregators được xây dựng trên FIR primitives protocol, chúng có thể:

Likidite sağlayan spekülatörler ve kullanıcılar için düşük sermaye verimliliği

Mevcut kripto para piyasası, kullanıcılara yüzde birkaç on ila yüzde birkaç yüz arasında değişen APR'lerle çiftçilik fırsatları sağlayabilecek birçok getiri kaynağına sahiptir. Bu kaynak getirilerinin APR'si çok kararlı olmamasına ve riski de oldukça yüksek olmasına rağmen, sağladıkları APR, FIR protokolleri tarafından sağlanan APR'nin birçok katıdır.

Şu anda, esas olarak spekülasyonların yönlendirdiği bir piyasada, DeFi kullanıcılarını sermayelerini %1-5 APR kazanmak için FIR protokollerinde kullanmaya teşvik etmek zor. Çünkü, çoğu kullanıcının aldıkları riskten çok ne kadar para kazandıklarıyla ilgilendikleri mevcut piyasa durumunda, bu şekilde sermaye dağıtımının kullanıcılar için en verimli yol olmadığı açıktır.

FIR ilkel protokollerinin karmaşıklığı

Sabit faiz oranı (FIR, Sabit Faiz Oranı) protokollerinin çoğu kullanımı, yeni kullanıcılar için oldukça karmaşık olan sıfır kuponlu tahviller ve bölünmüş anapara ve getiri kullanır. Bu nedenle, yukarıdaki protokolleri etkin bir şekilde kullanmak için, kullanıcıların protokolün nasıl çalıştığı hakkında nispeten dikkatli bir şekilde öğrenmeleri zorunludur. Bu, protokollerin yeni kullanıcılarını çekmek için küçük bir engel değildir.

Kripto kullanıcılarının zevkleri zamanla değişebilir, ancak aynı kalacak bir şey, zamanla kullanıcıların çoğunluğunun “basitliği ve rahatlığı” tercih etmesidir. FIR protokolünün gelecekte gelişmesi durumunda, basit ve kullanışlı bir kullanım deneyimi getiren protokoller büyük bir artı olacaktır.

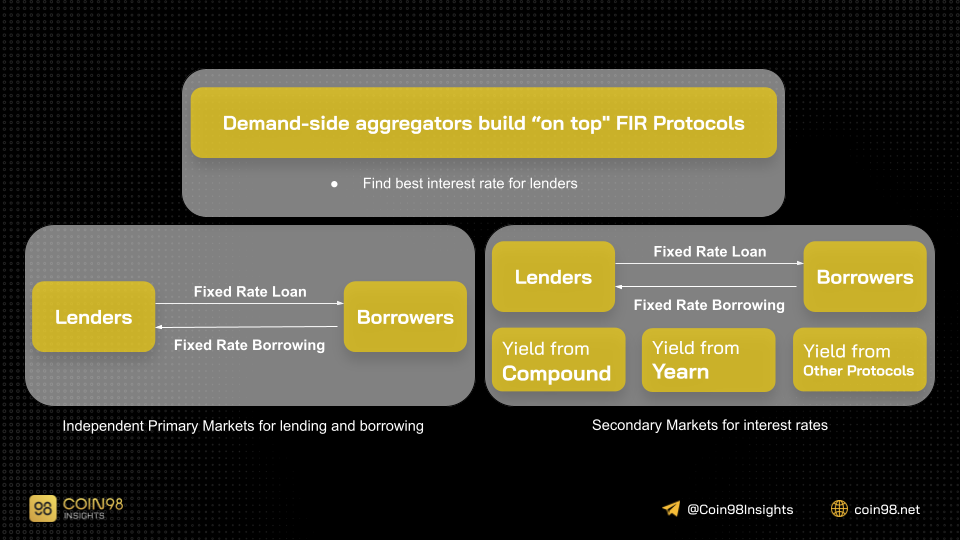

Yukarıdaki sorun, FIR ilkel protokolünün üzerine inşa edilen talep tarafı toplayıcılarla çözülebilir. Bir kullanıcının, ilkel protokollerin kullanıcılarına sağladığı tüm faiz piyasalarına yalnızca tek bir tıklamayla erişebildiğini hayal edin. Kullanıcıların sadece kendi koşullarına en uygun faiz oranı piyasasını seçmeleri yeterlidir.

Yapılandırılmış Ürün Odaklı FIR protokollerinin güvenlik riskleri

Genel olarak, yapı ürününe yaklaşan FIR protokolleri aslında verim toplayıcılardır. Float getirisini yakalamak için kullanıcı nakit akışını farklı protokollere ve stratejilere tahsis ederler. Daha sonra risk temelli ilkelere göre mevduat sahiplerine yeniden dağıtın.

Ancak, kullanıcılar bu yöne yaklaşan FIR protokollerinin risklerini göz önünde bulundurmalıdır. Herhangi bir temel protokolden yararlanılırsa, kullanıcılar fonlarının bir kısmını veya tamamını kaybedebilir. 88mph veya Gro protokolü gibi bir yapı ürünü yaklaşımına sahip FIR protokolleri, birden çok temel protokolden yararlanma eğiliminde olduğundan, bu risk artar.

Gerçek hayat örneği, 27 Ekim Çarşamba günü Cream Finance istismar edildi ve yaklaşık 130 milyon dolar kaybetti. Gro Protocol, Cream Finance'e sermaye tahsisli 2 stratejiye sahiptir, saldırı sırasında iki stratejinin toplam değeri 9,24 milyon dolardı. Açıktan yararlanma olayı, protokolün milyonlarca dolar kaybetmesine neden oldu. İlk anlaşmaya göre, PWRD riski önce Gro Vault'lar tarafından karşılanacak ve bunun sonucunda Gro Vault'un değeri %21,97 oranında azaltılacak. Bundan sonra Gro protokolü Cream Finance tarafından tazminat almasına rağmen, fiili kayıp çok düşük bir seviyeye indirildi ama bu başka bir soruna yol açıyor…

Kayıp çok büyükse ve protokol iflas ederse, kullanıcılara ne olur?

Bu açıdan, FIR protokollerinin 88mph veya Gro protokolü gibi yapı ürününe, protokolü yetersiz hale getiren olayları önlemek için yaklaşmalarına yardımcı olacak bir risk yönetim mekanizmasına ihtiyaç olduğunu kişisel olarak görüyorum.

Aslında, Maker DAO ve Aave gibi bazı Borç Verme protokolleri, yukarıdaki benzer senaryolar için risk yönetim mekanizmalarına sahiptir. Maker DAO MKR sahipleri, protokol iflası durumunda son çare olacak. Aslında, Mart 2020'de bir backstop olarak kullanıldı. Piyasa çöktüğünde ve protokol borç içindeyken, MKR sahipleri artık Maker'ın borcunu kesmesi durumunda seyreltilme riskini kabul edeceklerdi. MKR sahipleri aldıkları riski telafi etmek için Maker sisteminden ücretlerin bir kısmını alma hakkına sahiptir.

Crypto'daki sabit faizli projenin gelecekteki gelişimi

Temel olarak, borçlanma ve borç verme, DeFi'nin gelişimi için iki temel faktördür. Şu anda piyasada Aave, Maker, Anchor, Compound gibi borç verme protokolleri, borç verme ve borçlanma için ana pazarlardır.

Bu protokoller, kullanıcıların izinsiz ve merkezi olmayan bir şekilde ortak bir varlık havuzu (P2P, Eşler Arası Havuz) elde etmelerini sağlayarak ödünç alma ve ödünç verme işlevleri sağlar. Ancak, eşler arası çalışma modelinin temel eksikliği şudur: değişken faiz oranı.

Aslında sabit faizli piyasa sağlayan bir protokol yok değil, tam tersine piyasada epeyce FIR projesi var ama burada söylemek istediğim şu ki, pazar payları kıyaslandığında hala çok küçük. eşler arası kredi verme protokollerinin pazar payına.

Aşağıdaki 4 protokolün TVL verilerine baktığınızda net bir korelasyon göreceksiniz:

Sabit faizli borçlanma, geleneksel piyasalarda en yaygın borçlanma şeklidir. The Whitepaper of Notional Finance de bu konuya değiniyor, “ 2018'de ABD ipotek ve kurumsal borç piyasalarında ödenmemiş kredilerde 15,3 trilyon dolar vardı. Bu borcun yüzde 88'i sabit faizli " dedi. Görülebileceği gibi, geleneksel finanstaki çoğu borç piyasası, sabit oranlı krediler tarafından yönlendirilmektedir.

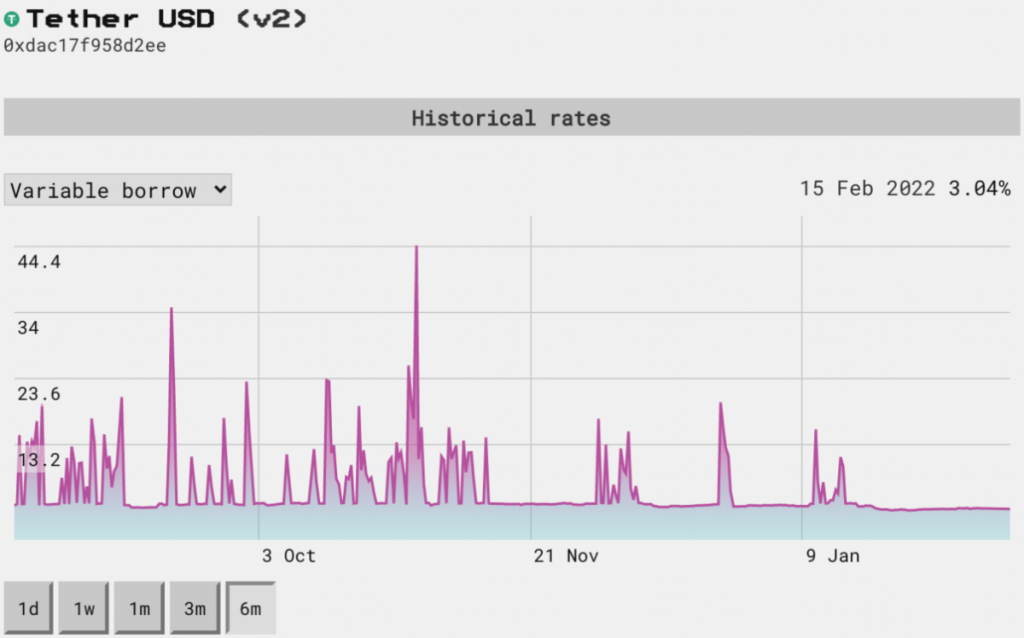

DeFi'de mevcut borç verme piyasasına geri dönmek, temel olarak oldukça değişken değişken faizli kredilerden kaynaklanmaktadır. Örnek olarak son 6 aya ait Aave USDT kredi faiz oranını alın. Faiz oranları güçlü ve hızlı bir şekilde dalgalandı, 30 Ekim'den 31 Ekim 2021'e kadar 2 gün içinde hemen %20,2'den %44,4'e yükseldi.

DeFi piyasasında dalgalı faiz oranlarının belirsizliği ve oynaklığı, uzun vadeli finansal planlamaya ve kaldıraçlı yatırımlara elverişli değildir ve dolaylı olarak DeFi'nin daha büyük pazar boyutuna ulaşmasını engeller. Buna karşılık, sabit faiz oranları, borçlulara ve borçlulara yatırım portföyleri üzerinde daha fazla kontrol sağlayarak, bireylerin ve yatırımcıların daha geniş bir finansal ürün yelpazesi ve daha karmaşık benimsemelerini mümkün kılar.

Kısacası, benim kişisel bakış açıma göre, sabit faizli borç verme piyasasının gelişme göstermesi, DeFi'nin önemli bir parçası haline gelmesi, yeni bir proje ekibinin faydalanması ve yeni sektörler yaratması için bir temel oluşturması muhtemeldir.

özet

Bu makaleyi 3 kısa soruyu yanıtlayarak kapatacağım: Neden? Ne zaman? Ne?;

Sabit oranlı borç verme ve borçlanma piyasası DeFi'nin büyümesi için önemlidir, ancak FIR protokol grubu neden şimdiye kadar gelişmedi?

⇒ Piyasa büyük ölçüde spekülatif faaliyetler tarafından yönlendiriliyor, çoğu kullanıcı ne kadar kaybedeceklerinden çok ne kadar para kazandıklarıyla ilgileniyor. Doğru ürün ama yanlış zamanlama, zaman meselesi!

FIR protokol grubu ve sabit oranlı borç verme ve borçlanma piyasası ne zaman patladı?

⇒ Şahsen, önümüzdeki 5 yıl içinde gelişeceklerini düşünüyorum. Daha ayrıntılı olarak, DeFi pazarına daha fazla kullanıcı ve kurum girdikçe, sabit faiz oranlarına olan talep artmaya devam edecek.

Sabit oranlı piyasa gelişirse, onlardan büyük karlar elde etmek için neye yatırım yapmalı?

⇒ Sabit oranlı talep keskin bir şekilde arttıkça, sabit oranlı bir protokol sağlayan FIR protokolleri, DeFi'nin bir sonraki ilkel protokolü olacaktır. Bir perakende yatırımcının bakış açısından, iyi anlaşmaların yerel FIR protokolleri belirteçlerine ve bunlar üzerine kurulu toplayıcı protokollere yatırım yapmak olarak görülmesi kolaydır.

Yukarıda sabit faizli piyasa ve ilgili projelere bakış açım yer alıyor. Yukarıdaki konuyla ilgili başka sorularınız varsa, Coin98'in hemen desteklenmesi için lütfen aşağıya yorum yapın!

60.000 Discord üyesi, 6 farklı NFT koleksiyonu, 3 yıllık üretim, 3 ayrı token, DeFi

Keep Network, yatırımcıların işlem bilgilerini ve verilerini blok zinciri dışında depolamalarına olanak tanıyan bir çözümdür. Keep Network, kullanıcıların gizliliklerini korurken veri depolamasını sağlar.

BNB Zinciri ekosisteminde, PancakeSwap’ın yanı sıra, lansmanından sadece iki ay sonra 150 milyon USD’ye ulaşan TVL

Bu yazıda, Picasso Networkün temellerini ve sürüm 2 proje olaylarının yayınlanmasını öğreneceğiz. Ek olarak, Picasso

Son zamanlarda, ekosistemler sürekli olarak güçlü bir şekilde büyüdü ve bunlardan biri, State Sharding modelini kullanan bir blockchain platformu olan Harmonydir.

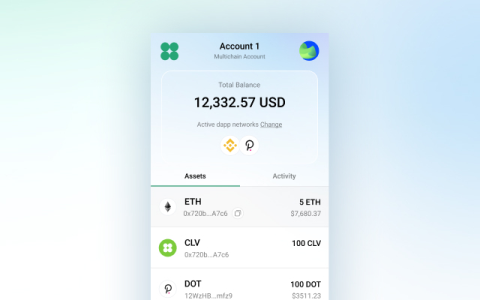

Clover Finance, Viven Kirby, Norelle Ng ve Burak Keçeli tarafından geliştirilmiş bir katman 1 platformudur. Clover Finance, 10dan fazla büyük yatırım fonunu kendine çekti.

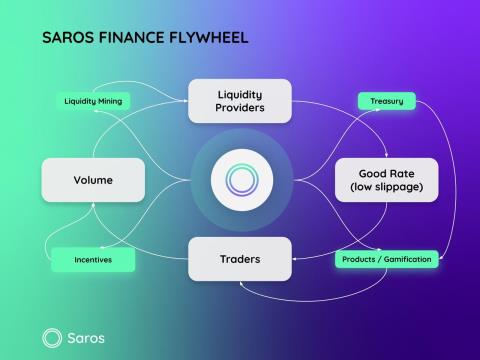

Saros Finance, Solana üzerine inşa edilmiş bir DeFi süper ağıdır, kullanıcılar takas edebilir, stake edebilir, düşük maliyet ve yüksek verimlilikle verim toplayabilir.

Çığ nedir? AVAX madeni para nedir? Avalanche

Ayna Protokolü nedir? MIR Token nedir? Mirror Protocolü benzersiz yapan nedir? MIR Tokenomics hakkında güncel bilgiler buradan öğrenin!

Talis Protocol, sanatçı merkezli NFT ticaret platformudur. Proje, belirtilen avantajların ve kârların adil olarak dağıtımını garanti eder. Blockchain ve DeFi entegrasyonları ile güçlendirilmiştir.

NFT pazarında "fırtına" olan Rarible hakkında en güncel bilgileri keşfedin.

PancakeSwap nedir? CAKE simgesi nedir? PancakeSwap

Astar, Polkadot

Tron nedir? TRX Token nedir? TRX için en son gelişmeleri ve Tron dünyasını keşfedin!

eCash, Bitcoin Cash teknolojisine dayalı kesintisiz, hızlı ve güvenli uluslararası işlemleri ve ödemeleri destekleyen bir PoS blockchain platformudur.

Çiftçilik, kullanıcıların DeFi'de kolayca kripto kazanmaları için iyi bir şans. Ancak kriptoyu toplamanın ve DeFi'ye güvenli bir şekilde katılmanın doğru yolu nedir?

Makale, yazar @jdorman81'in Defi'deki değerleme konusu hakkındaki görüşünü ve çevirmenin bazı kişisel görüşlerini tercüme etmektedir.

Andre Cronje, şimdiye kadarki en başarılı DeFi Dapp'lerinden birini geliştirmeye başladığında yaşadığı zorlukları anlatacak.

Teşvik Programı nedir? Teşvik Programı, platform jetonunu ve ekosistemi nasıl etkiler? DeFi'ye gerçekten yardımcı oluyorlar mı?

Orca, Solana tabanlı bir AMM DEX

Mina ve Polygon, ölçeklenebilirliği, gelişmiş doğrulamayı ve gizliliği artıran ürünler geliştirmek için birlikte çalışacak.

Herhangi bir AMM için en temel model olan Uniswap V2'nin çalışma modelini analiz edin ve değerlendirin.

Remitano borsası, VND'de kripto para alım ve satımına izin veren ilk borsadır. Remitano'ya kaydolma ve Bitcoin satın alma ve satma talimatları burada ayrıntılı olarak!

Makale, Tenderize test ağını kullanmak için size en eksiksiz ve ayrıntılı talimatları sağlayacaktır.

Makale, Solana'daki bu yeni projenin tüm işlevselliğini deneyimlemek için Mango Markets'ı kullanmanın en eksiksiz ve ayrıntılı kılavuzunu sağlayacaktır.

UNLOCKED Serisinin bu ilk bölümünde, Güvenlik Ayarları'nı kullanarak cüzdanınıza ekstra bir güvenlik katmanı ekleyeceğiz.

Çiftçilik, kullanıcıların DeFi'de kolayca kripto kazanmaları için iyi bir şans. Ancak kriptoyu toplamanın ve DeFi'ye güvenli bir şekilde katılmanın doğru yolu nedir?

Makale, yazar @jdorman81'in Defi'deki değerleme konusu hakkındaki görüşünü ve çevirmenin bazı kişisel görüşlerini tercüme etmektedir.

Saddle Finance, ticarete izin veren ve tBTC, WBTC, sBTC ve renBTC için likidite sağlayan bir AMM'dir. Sele Döşeme Kullanım Kılavuzu.