Berachain nedir? Berachain hakkında bilgi bulalım

60.000 Discord üyesi, 6 farklı NFT koleksiyonu, 3 yıllık üretim, 3 ayrı token, DeFi

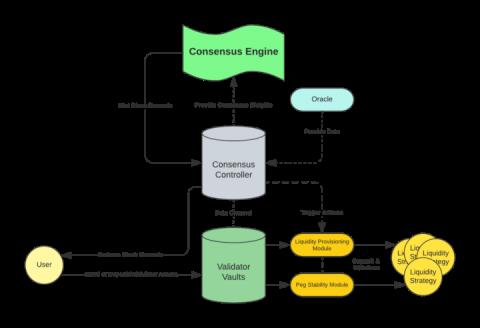

dYdX protokolü, Katman 2 StarkEx Ağı üzerinde bir türev değişimi işletir. Hibrit merkezi olmayan borsa, Binance, FTX ve diğer merkezi borsalarda bulunanlara benzer sürekli vadeli işlem sözleşmeleri sunar. Protokolün nihai hedefi, geliştirme ekibi dahil hiç kimsenin protokolün temel işlemlerine müdahale edemediği tamamen merkezi olmayan bir türev borsası oluşturmaktır.

2017 yazında, eski bir Coinbase mühendisi olan Antonio Juliano, dYdX'i kurdu. Protokolün ilk iki ürünü Expo ve Solo, Ethereum'da marj ticareti için inşa edildi. 2019'da Bitmex'te kalıcı sözleşme ticaretinde bir patlama gördükten sonra dYdX, bu tür ticaret sunan ilk DeFi protokolü olmaya karar verdi. BTC ve ETH gibi büyük belirteçler için kalıcı ticaret türlerinin piyasaya sürülmesi, birçok tüccar arasında hızla popülerlik kazanıyor.

2022'nin 2. çeyreğinde dYdX, tamamen merkezi olmayan bir çabanın parçası olarak StarkEx'ten dYdX Chain adlı kendi yerel blok zincirine geçiş yaptığını duyurdu.

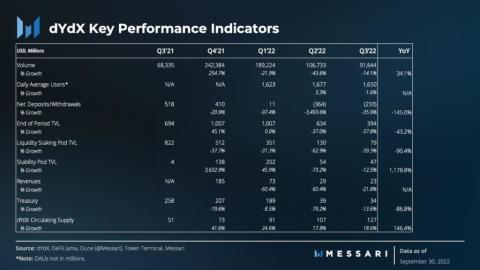

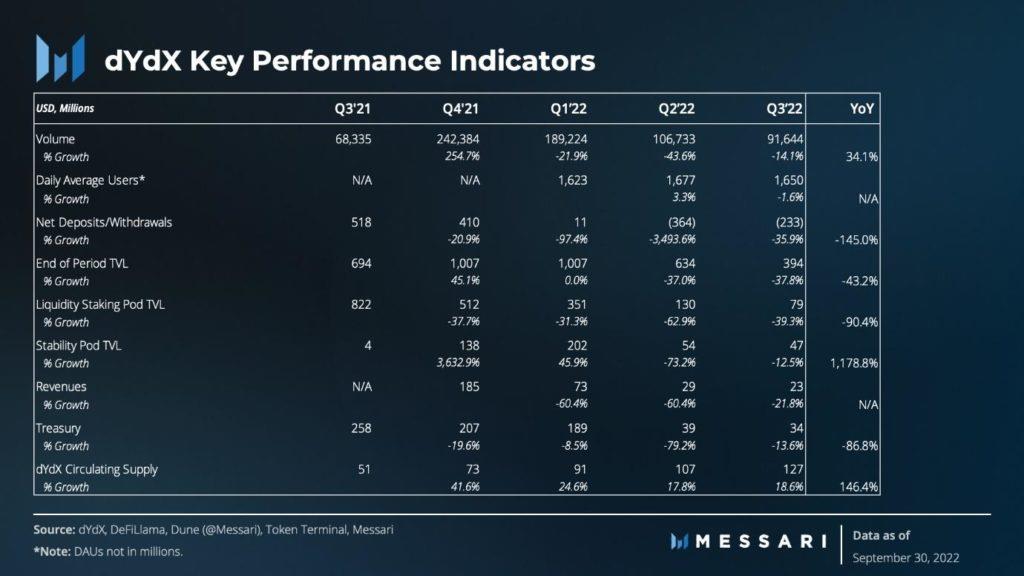

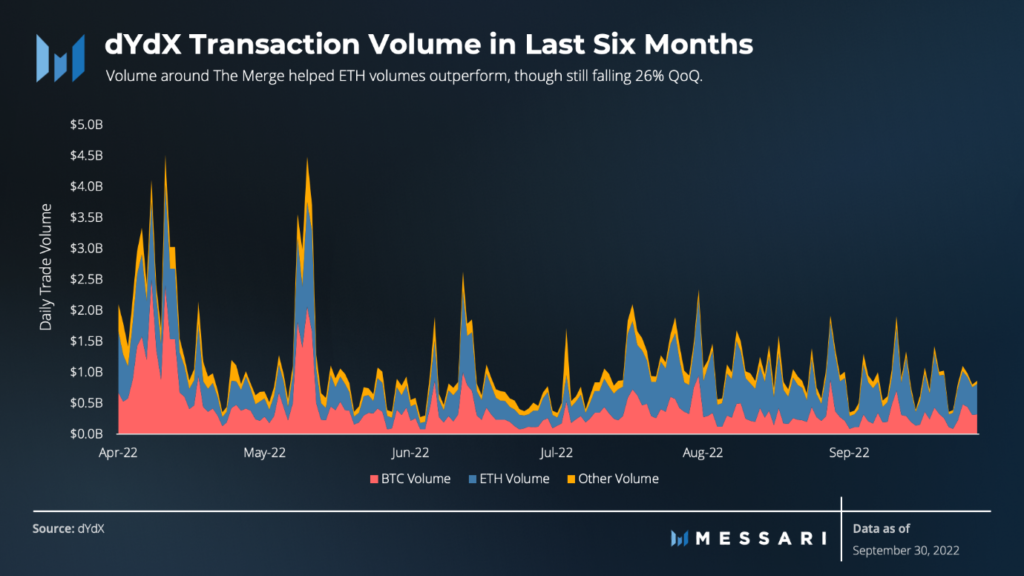

3. çeyrekte dYdX, 2. çeyrekte olduğu kadar çok öne çıkan olaya sahip değildi, ancak The Merge önemli bir olaydı ve kesinlikle üç aylık sonuçlar üzerinde etkisi oldu. Ortalama olarak ölçüldüğünde, 3. çeyrekte dYdX'teki günlük işlem hacmi ve kullanıcılar 2. çeyrekteki kadar aktifti. ETH ticareti, önceki çeyreklere kıyasla daha yüksek bir yüzdeye sahip çünkü tacirler, Ethereum hard forku sırasında ticaret yapmaya çalışacakları birkaç örneğe hazırlıklı. Sağlıklı alım satım faaliyetlerine rağmen, dYdX ağdan büyük miktarda para çekme işlemi görmeye devam ediyor.

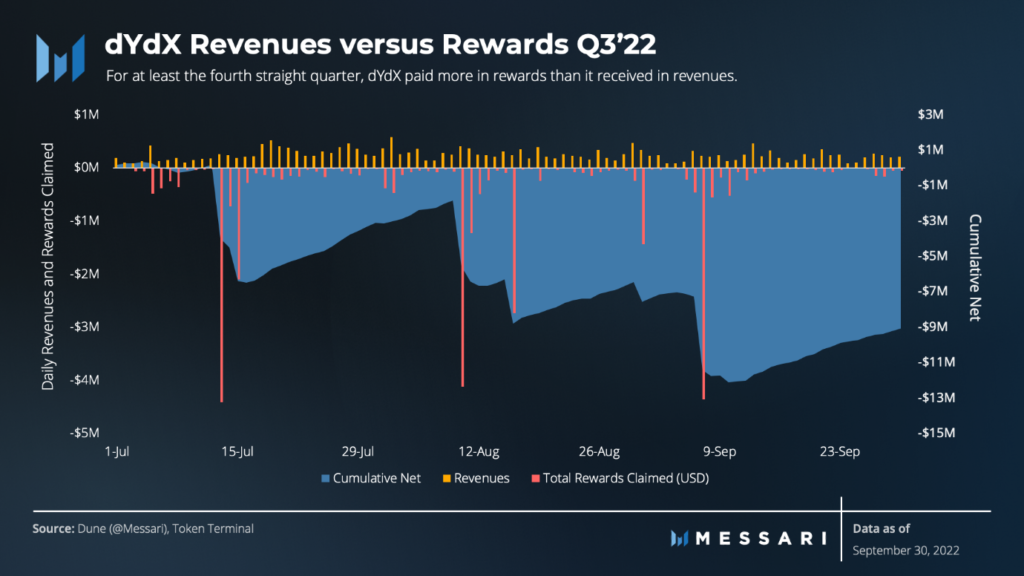

Çeyrek boyunca yönetim çabaları, DYDX (protokol yerel token) enflasyon ödülünü optimize etmeye odaklandı. Başka bir çeyrekte, protokol tarafından elde edilen gelir, teşvik olarak ödenen tokenlerin USD değerinden daha yüksekti. Gelir artık topluluk hazinesine değil, dYdX Trading'e tahakkuk ettiriliyor. Hazine, girişimleri finanse etmek için yalnızca DYDX belirteçlerine sahiptir.

Haziran ayında duyurulan V4'e geçiş, geliştirici test ağının kullanıma sunulmasıyla birlikte önemli bir kilometre taşıdır. 2023'ün 2. çeyreğinde dYdX Zincirini piyasaya sürmesi, merkezi olmayan bir sipariş defteri oluşturması ve token sahipleri ile protokol arasındaki uyumu iyileştirmesi bekleniyor.

dYdX'in alım satım geliri %22 düşerek 2. çeyrekte 29 milyon dolardan 3. çeyrekte 22.6 milyon dolara düştü. Token fiyatlarındaki düşüşe rağmen, ödenen ödüller (iddialardan sonra ABD Doları olarak) yine de kazanılan geliri aştı. 9 milyon dolarlık net giderler, son dört çeyreğin en küçüğüydü. Talep edilen ödül artışı, ödüllerin yaklaşık olarak her 28 günde bir toplanmasına izin veren bir programdan kaynaklanmaktadır.

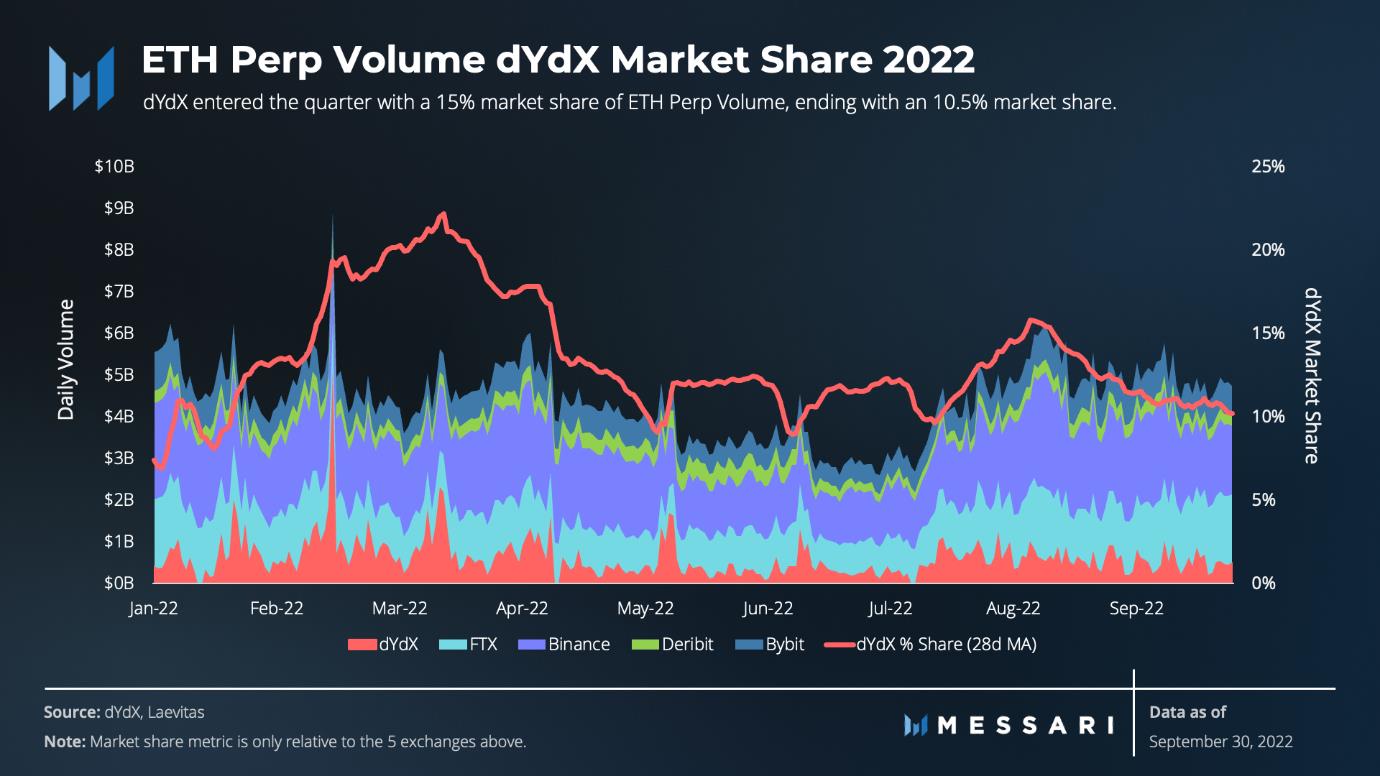

Üçüncü çeyrekte işlem hacmi %14 düşüşle 91,6 milyar dolara geriledi. 2. Çeyrek'teki işlem hacmi, Nisan, Mayıs ve Haziran aylarındaki üç yüksek hacimli olayla arttı. 3. Çeyrek, Eylül ayında ETH hacminin pazar payını artıran The Merge olayı yaşadı. Daha düşük toplam hacme rağmen, üçüncü çeyrekte dYdX'teki ortalama günlük işlem hacmi aslında ikinci çeyreğe göre 115 milyon $ daha yüksekti.

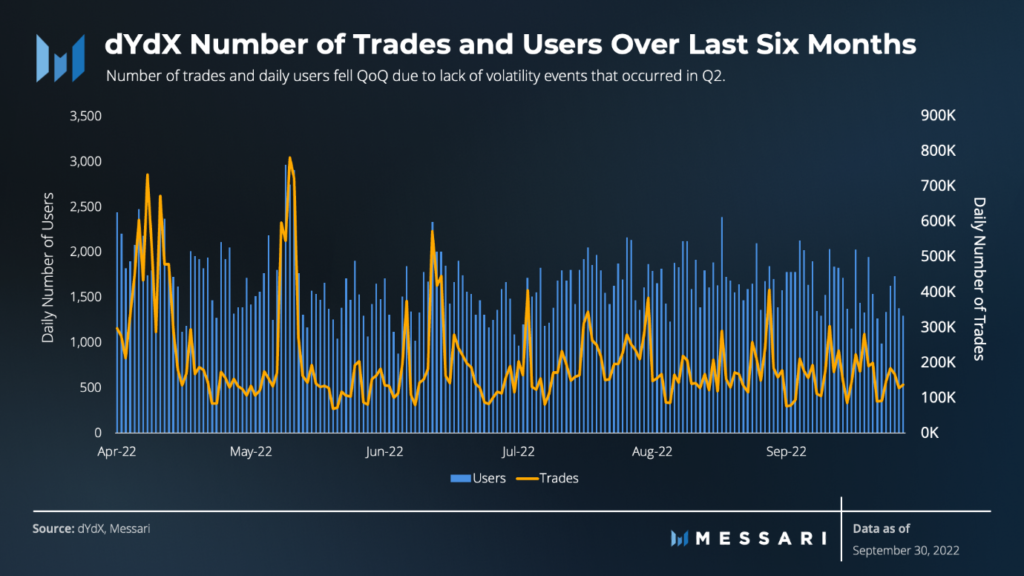

İşlem hacmi rakamlarına benzer şekilde, günlük aktif kullanıcılar (DAU'lar) ve toplam işlemler 3. Çeyrek'te düştü Bu, bu çeyrekte daha az olayın olması nedeniyle olabilir. dYdX, üçüncü çeyrekte ortalama 167.000 işlem ve günlük 1.667 kullanıcıya sahipti.

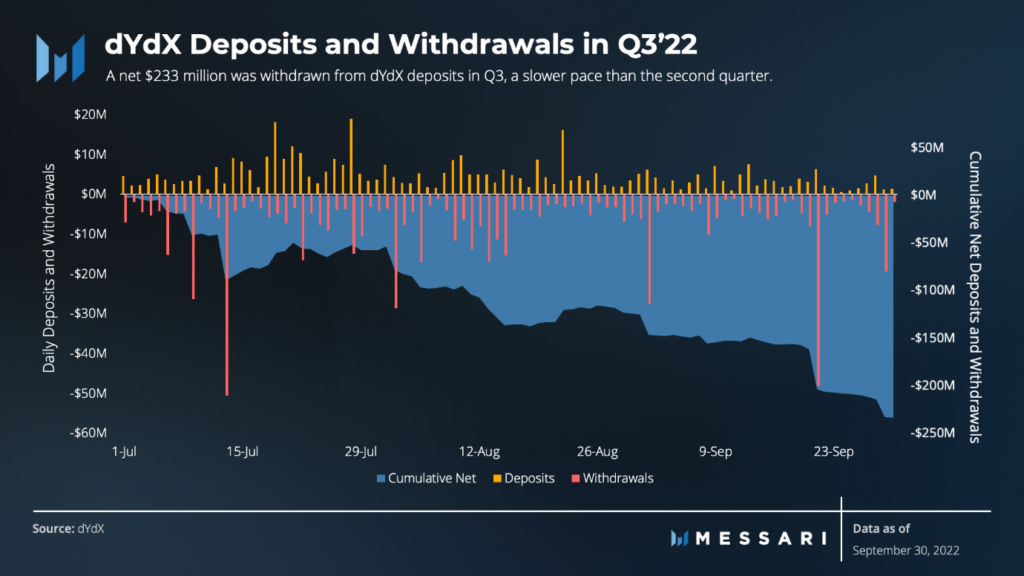

İşlemler ve günlük kullanıcılar tarafından ölçülen sağlıklı kullanıma rağmen dYdX, üçüncü çeyrekte para çekme işlemlerini görmeye devam etti.2022'nin ikinci çeyreğinde 362 milyon dolar platformdan ayrıldıktan sonra, üçüncü çeyrekte 233 milyon dolar çekildi.

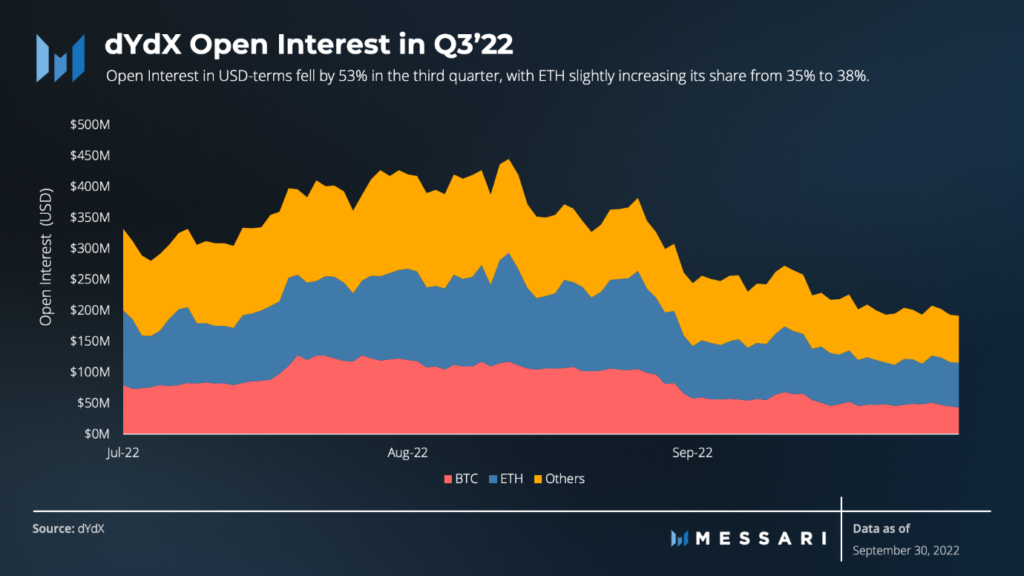

Mevduattaki düşüş nedeniyle, dYdX'teki açık pozisyon (OI) üçüncü çeyrekte yarıya indi. Sözleşme koşulları altında, BTC OI %50 düşerken, ETH %38 düşerek daha iyisini elinde tuttu. Diğer belirteçler çok daha düşük sayılara sahip: SUSHI, SOL, LTC, EOS ve AVAX'ın tümü OI'de %80 veya daha fazla düşüş gördü. AAVE, DOGE, DOT, FIL, MATIC, MKR ve UNI en az %70 düştü. OI istatistiklerindeki tek artış, 2022'nin üçüncü çeyreğinde %59 büyüyen ETC'de oldu.

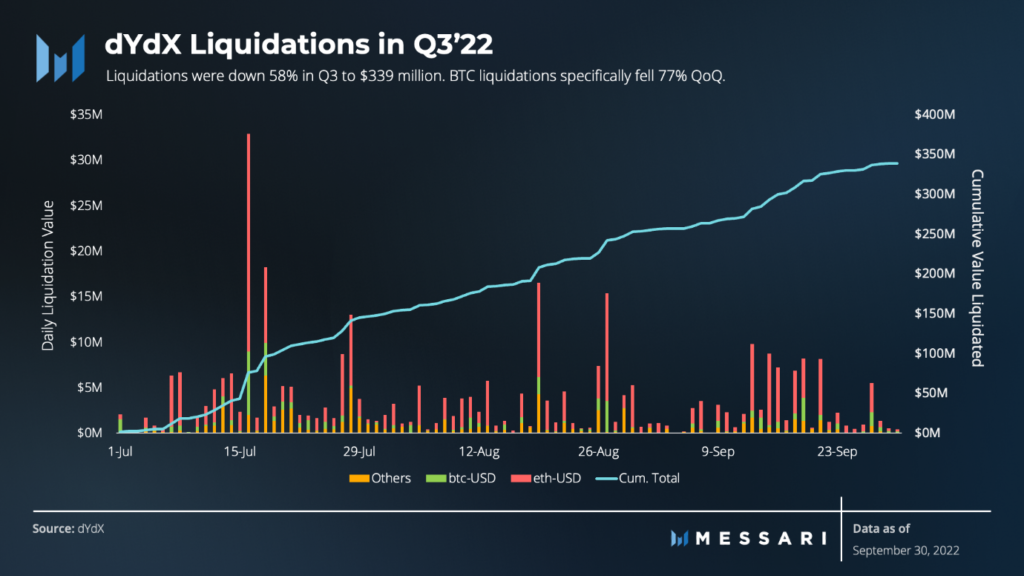

Daha az değişken piyasalar, üçüncü çeyrekte daha az tasfiye anlamına gelir ve tasfiye hacimleri %58 düşüşle 340 milyon $'a geriledi. Ethereum tasfiyeleri ikinci çeyrekte %52'den üçüncü çeyrekte %65'e yükseldi.Bitcoin'in azalan oynaklığı tasfiye hacminde %77'lik bir düşüşle sonuçlandı, BTC tasfiyesi dYdX platformunda üçüncü çeyrekte toplam tasfiye hacminin yalnızca %14'ünü oluşturdu.

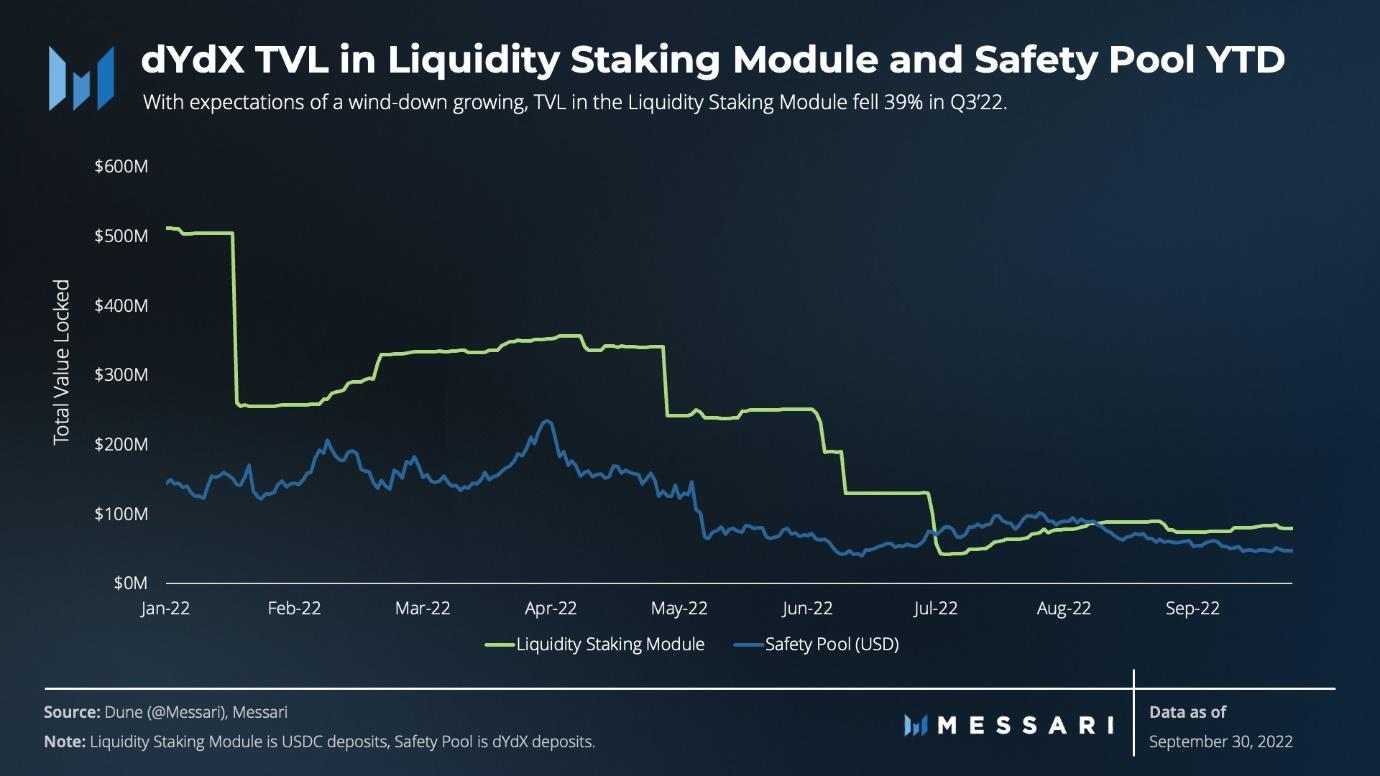

2 Temmuz'da, likidite staking modülünün kesilmesine ilişkin oylama için bir anlık teklif başlatıldı. Forum tartışmaları Haziran ayında başlasa da anlık oylamayı takip eden hafta içinde modüldeki TVL 130 milyon dolardan 42 milyon dolara düştü. Bu, 27 Eylül'de sona eren bir zincir içi oylamayı geçti. Bu, uygulama için hala zincir üzerinde bir oylama gerektiriyor.

1. ve 2. çeyreklerdeki zincir üstü olaylar, 2022'nin ilk yarısında dYdX için daha yüksek bir hacim payı ile sonuçlandı. Bu tipik olarak üretken olmayan ticaret, ödüllerle teşvik edilir. Ödül programının değiştirilmesi amaçlandığı gibi işe yaramış gibi görünüyor.

Beş borsada işlem gören dYdX, FTX, Binance, Deribit, Bybit ETH vadeli işlemleri, ikinci çeyrekte 350 milyar dolardan üçüncü çeyrekte 420 milyar dolara %17 artışla 420 milyar dolara yükseldi.

dYdX, herkesin Piyasa Yapıcılar tarafından onaylanan ve topluluk tarafından dYdX'te likidite sağlamak için teminat olarak onaylanan USDC'yi yatırabileceği bir Likidite Staking Modülü (LSM) sunar. Stakinger'lar DYDX tokenleri ile ödüllendirildi. Piyasa yapıcılar, yalnızca ekosistem içinde kullanılabilecek ucuz (faizsiz) sermayeye erişebilir. 27 Eylül'de dYdX topluluğu, USDC hissesi ile ilişkili DYDX ödülünü 0'a ayarlayarak kredi havuzunu küçültme lehinde oy kullandı.

Çekici tasarımına rağmen Likidite Staking Modülü, protokol için kaynak ayırmanın verimli bir yolu gibi görünmüyor. dYdX Grants sponsorluğunda Xenophon Labs, LSM hakkında "bonus tokenlerin %81'inin herhangi bir piyasa yapıcıya gitmeden USDC'ye verildiğini" tespit eden bir araştırma raporu yayınladı. Ana sorun, USDC staking miktarının dYdX'in fiyatına bağlı olması ve sermaye mevcudiyetindeki değişikliğin piyasa yapıcılar tarafından çok düşük kullanıma yol açmasıdır.

6 Temmuz'da topluluk, LSM bağlantılı ödünç alma havuzunu iptal etmek ve kalan DYDX token ödüllerini yeniden kullanmak için oy kullandı.

31 Temmuz'da TrueFi'den Ryan Rodenbaugh, TrueFi'nin "Otomatik Kredi Hattı" (ALOC) ürününü kullanarak LSM'yi iyileştirmek için forumda bir teklif yayınladı. İdeal olarak, TrueFi'nin değişken oranlı ALOC'u, kredi havuzlarının kullanımına bağlı olarak değişken faiz oranları uygulayacaktır. Büyük ölçüde USDC'ye dayalı olan ancak bir miktar dYdX ile teşvik edilen bu faiz oranları, mevcut sermayenin oynaklığını azaltacak ve böylece kullanılabilirliği artıracaktır. Ancak önemli bir soru, piyasa yapıcıların ne ölçüde borçlanmaya istekli olacağıdır.

dYdX, ödenen ücretleri dengelemeye yardımcı olmak için DYDX belirteçleriyle ticareti ödüllendirerek borsasında kullanımı teşvik eder. Alım satım ödül formülünün önceki sürümü, ödenen ücretleri, açık faizi (OI) ve stkDYDX'i (stake edilmiş DYDX) içeriyordu.

Mart ayında yapılan yeni bir araştırma, büyük OI ödüllerini kazanma fırsatının, çiftçilerin hiçbir ek likidite veya ücret olmaksızın DYDX kazanmaları için büyük bir oyun alanı yarattığını gösterdi. Nisan ayında ödül denkleminde yapılan ve OI'ye verilen ağırlıkları azaltan ilk değişikliğin ardından topluluk, daha fazla açık ilgiye atfedilen ödüllerin kaldırılması yönünde oy kullandı. Oylama ayrıca dönem başına toplam işlem ödülünü de %25 azaltır.

Açık faiz, bu değişikliklerden bu yana önemli ölçüde azaldı, ancak OI, likiditeyi mutlaka etkilemez. Aslında, borsalardaki açık faiz ve hacim birbiriyle yüksek oranda ilişkili görünmüyor.

Ödüllerdeki genel azalma, hazineyi güçlendirir ve uzun vadeli yatırımlara daha fazla güç verir.

Token ödül yönetimi Çeyrek'in ana konusudur ve Likidite Sağlayıcıları için ödül de ele alınmıştır. İlk değişiklik Şubat ayında geldi ve LP eşiğini düşürdü ve ödülleri daha fazla satıcıya açtı. Ardından Mayıs ayında, Wintermute'un (dYdX'in en büyük Piyasa Yapıcılarından biri) emriyle topluluk, LP ödülleri denklemine bir hacim faktörü eklemek için oy kullandı. Bu Ağustos ayında, topluluk bu planı bir adım daha ileri götürdü.

Ağustos oylaması, tüm pazarlarda hacim faktörüne ağırlık verdi. Daha da önemlisi, derinlik faktörünün çok fazla düşürülmesinin likit olmayan piyasalar üzerinde olumsuz bir etki yaratacağı endişesi nedeniyle BTC ve ETH piyasalarının ağırlığını artırdı. Bu teşviki daha da dengelemek için topluluk, BTC ve ETH pazarlarının her biri için ödül oranını %20'den %10'a düşürdü ve bu artık diğer pazarlara daha fazla ödülün gitmesine izin veriyor. Bunlar, borsadaki en derinlemesine iki piyasadır ve likidite çekmek için çok para harcamak gerekli olmayabilir.

Şimdiye kadar yapılan değişiklikler, genel likiditeye zarar vermeden derinlik çekmek için yapılan harcamaları azalttı. DAO, ayı piyasası sırasında harcanan kaynakları optimize etmeye odaklandığından, kullanıcılara sundukları ödülleri ayarlamak, kullandıkları ana kaldıraçtır.

23 Ağustos'ta dYdX Trading, V4'te bir blog güncelleme ilerlemesi yayınladı. Ana duyurular, geliştirici test ağının lansmanı olan Milestone 1'in tamamlandığı yönünde. Ek olarak bu güncelleme, şu anda 2023'ün 2. Çeyreği için planlanan Mainnet lansmanı için bir zaman çizelgesi verdi. Diğer planlar şunları içerir:

Geliştirici test ağının lansmanı, sipariş defteri eşleştirme motorunun ve marj sisteminin tamamlanmasını içerir. İlk adım olarak, proje ekibi saniyede 50 işlem gerçekleştirdi. Hala yapılacak çok sayıda optimizasyon ve iyileştirme var, ancak bu, protokolde büyük bir değişiklik için olumlu bir ilerleme.

Tüccarlar, protokolden para çekmeye devam etmelerine rağmen dYdX borsasında işlem yapmaya devam ediyor. Ortalama günlük kullanıcı sayısı artma eğilimindedir. Tüccarlara ve yatırımcılara ödenen ödüller, protokole ödenen gelirden daha fazladır. Topluluk, tüm önemli ödül programlarını değiştirmek, likidite staking havuzunu kapatmak ve alım satım ödüllerini azaltmak için yönetim ve oylamayı kullandı. dYdX zincirinin piyasaya sürülmesi şu anda 2023'ün 2. çeyreği için planlanmıştır. Bu, protokolü daha fazla merkezileştirme ve token sahiplerinin kullanıcılarla daha iyi etkileşim kurması için bir fırsat sağlar.

60.000 Discord üyesi, 6 farklı NFT koleksiyonu, 3 yıllık üretim, 3 ayrı token, DeFi

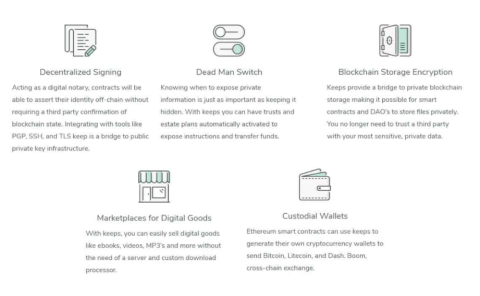

Keep Network, yatırımcıların işlem bilgilerini ve verilerini blok zinciri dışında depolamalarına olanak tanıyan bir çözümdür. Keep Network, kullanıcıların gizliliklerini korurken veri depolamasını sağlar.

BNB Zinciri ekosisteminde, PancakeSwap’ın yanı sıra, lansmanından sadece iki ay sonra 150 milyon USD’ye ulaşan TVL

Bu yazıda, Picasso Networkün temellerini ve sürüm 2 proje olaylarının yayınlanmasını öğreneceğiz. Ek olarak, Picasso

Son zamanlarda, ekosistemler sürekli olarak güçlü bir şekilde büyüdü ve bunlardan biri, State Sharding modelini kullanan bir blockchain platformu olan Harmonydir.

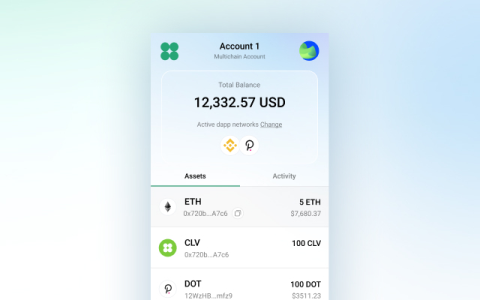

Clover Finance, Viven Kirby, Norelle Ng ve Burak Keçeli tarafından geliştirilmiş bir katman 1 platformudur. Clover Finance, 10dan fazla büyük yatırım fonunu kendine çekti.

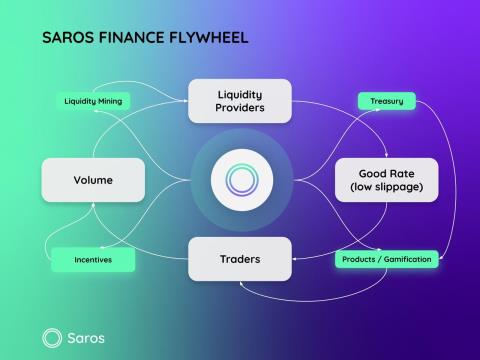

Saros Finance, Solana üzerine inşa edilmiş bir DeFi süper ağıdır, kullanıcılar takas edebilir, stake edebilir, düşük maliyet ve yüksek verimlilikle verim toplayabilir.

Çığ nedir? AVAX madeni para nedir? Avalanche

Ayna Protokolü nedir? MIR Token nedir? Mirror Protocolü benzersiz yapan nedir? MIR Tokenomics hakkında güncel bilgiler buradan öğrenin!

Talis Protocol, sanatçı merkezli NFT ticaret platformudur. Proje, belirtilen avantajların ve kârların adil olarak dağıtımını garanti eder. Blockchain ve DeFi entegrasyonları ile güçlendirilmiştir.

NFT pazarında "fırtına" olan Rarible hakkında en güncel bilgileri keşfedin.

PancakeSwap nedir? CAKE simgesi nedir? PancakeSwap

Astar, Polkadot

Tron nedir? TRX Token nedir? TRX için en son gelişmeleri ve Tron dünyasını keşfedin!

eCash, Bitcoin Cash teknolojisine dayalı kesintisiz, hızlı ve güvenli uluslararası işlemleri ve ödemeleri destekleyen bir PoS blockchain platformudur.

Çiftçilik, kullanıcıların DeFi'de kolayca kripto kazanmaları için iyi bir şans. Ancak kriptoyu toplamanın ve DeFi'ye güvenli bir şekilde katılmanın doğru yolu nedir?

Makale, yazar @jdorman81'in Defi'deki değerleme konusu hakkındaki görüşünü ve çevirmenin bazı kişisel görüşlerini tercüme etmektedir.

Kriptoda Sabit Faiz Oranı arasındaki fark nedir? Sabit oranlı projelere ve potansiyel yatırım fırsatlarına genel bir bakış edinin.

Andre Cronje, şimdiye kadarki en başarılı DeFi Dapp'lerinden birini geliştirmeye başladığında yaşadığı zorlukları anlatacak.

Teşvik Programı nedir? Teşvik Programı, platform jetonunu ve ekosistemi nasıl etkiler? DeFi'ye gerçekten yardımcı oluyorlar mı?

60.000 Discord üyesi, 6 farklı NFT koleksiyonu, 3 yıllık üretim, 3 ayrı token, DeFi

Keep Network, yatırımcıların işlem bilgilerini ve verilerini blok zinciri dışında depolamalarına olanak tanıyan bir çözümdür. Keep Network, kullanıcıların gizliliklerini korurken veri depolamasını sağlar.

Celestia, Web 3.0 uygulamaları için bir veri ve konsensüs ağı sağlayan yenilikçi bir blockchain projesidir. Modüler yapısıyla dikkat çekmektedir.

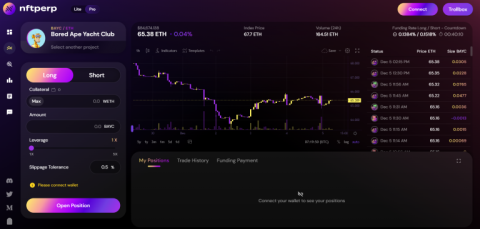

NFT, 2021 - 2022 döneminde bir FOMO dalgası yarattı, ancak NFT

JasmyCoin, dünya genelinde veri işlemlerini destekleyen bir blockchain projesidir. Bu makalede, JasmyCoin ve JASMY.token hakkında ayrıntılı bilgi edinin.

Bu makale, Gnosis Güvenli

BNB Zinciri ekosisteminde, PancakeSwap’ın yanı sıra, lansmanından sadece iki ay sonra 150 milyon USD’ye ulaşan TVL

SYN CITY, mafya temasından ilham alan, katılması ücretsiz, herkese para kazanma fırsatı veren ilk blockchain oyunudur. Oyun, NFT varlıkları ve Mafia-as-a-DAO sistemi ile dikkat çekmektedir.

Bu yazıda, Picasso Networkün temellerini ve sürüm 2 proje olaylarının yayınlanmasını öğreneceğiz. Ek olarak, Picasso

Pundi X, blockchain tabanlı ödemeler için bir çözüm bulmak üzere doğmuş bir projedir. Peki Pundi X projesi nedir? TraderH4 ile öğrenelim!