HARD協議:全球首個跨鏈貨幣市場

本文將為您提供有關 HARD 協議的操作方法、路線圖以及社區評估的更詳細信息。

了解 Kashi - 一個幫助用戶在 SushiSwap 平台上優化借貸和保證金交易利潤的亮眼名字。

憑藉其突破性的功能,喀什是一個幫助用戶在藉貸和保證金交易領域優化利潤的亮名。

什麼是喀什?

Kashi是一個借貸和保證金交易平台,也是BentoBox在Trident基礎設施領域的第一款產品。Trident 是 Sushiswap 的升級版,有望成為 Balancer v2 和 Uniswap v3 的對應物。

具體來說,喀什將藉貸風險隔離到每個單獨的貨幣對。喀什支持隔離貸款,即貸款是隔離的,對其他資產沒有風險。因此,喀什有能力用任何代幣創建任何新的借貸市場。

喀什 . 多空槓桿機制

用戶非常需要建立槓桿多頭/空頭頭寸。過去,通過借入資金使用槓桿既費時又效率低下。

具體來說,您首先必須訪問借貸協議,然後使用 AMM 借入房產。接下來,你會將藉入的資產換成抵押品,最後需要再次借入“槓桿”。使用這樣的多個平台會花費你很多。

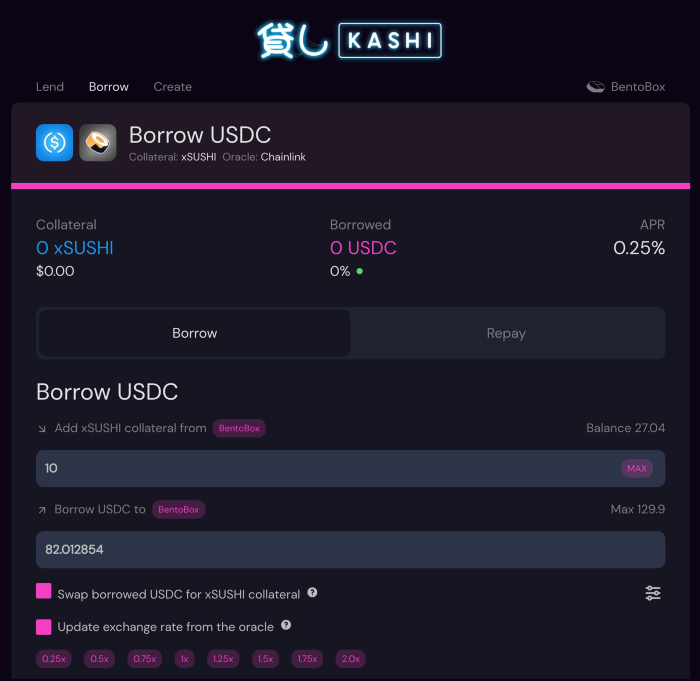

Kashi 採用了一種略有不同的方法:單擊即可利用。您可以通過選擇“選項框”來做到這一點:“將藉來的代幣 X 換成抵押代幣 Y”,將槓桿從 0.25 倍增加到 2.0 倍。(見下圖)。

多頭頭寸

例如,如果您想用 xSUSHI 和 USDC 開多頭頭寸,您可以使用借用 USDC 對和 xSUSHI 抵押品。

請參閱下圖了解如何下訂單。

借助喀什,我們將利用 BentoBox 中的資金來提高資金效率。在頂部我們看到值都是零,因為我們還沒有開倉。

我們將使用槓桿來研究幾種不同的情況,以了解不同的風險水平。

讓我們從最小槓桿的保守位置開始。在此示例中,我們將僅使用 BentoBox 中的 xSUSHI 數量,因此我們將為 xSUSHI 輸入 10。

請注意,任何用作抵押品的 xSUSHI 都會被清算,因此請密切關注槓桿、頭寸規模、抵押品支持和波動性。僅使用您願意承擔風險的抵押品數量(在本例中為 xSUSHI),以防它們被清算。

使用 10 xSUSHI 作為抵押品,我們將從可用的最低杠桿開始:0.25 倍。該訂單將允許我們藉入 82.01 美元。但是,我們想在 xSUSHI 上使用 Long 命令,因此請確保我們選擇了“將藉來的 USDC 換成 xSUSHI 抵押品”。

然後這個命令會將 $82.01 換成 8.23 xSUSHI。目前,我們有 10 個 xSUSHI 作為抵押品,外加 8.23 個新借入的 xSUSHI。結果,我們總共有 18.23 個 xSUSHI(179.65 美元)。

如果 xSUSHI 現在價格上漲到 1.25 美元,我們的資產將增加 22.78 美元。此時,決定獲利平倉。

選擇同一對後,我們現在單擊“借”旁邊的“還款”。由於我們的資產在 BentoBox,我們將用它來償還 USDC。我們需要償還 82.01 美元的貸款,但我們將其轉換為 xSUSHI。所以,返還 8.23 xSUSHI 後,額外的 22.78 美元將成為我們的利潤。

這些數字並不完全準確,因為我們需要考慮滑點、流動性提供者費用、汽油費和借款利息百分比。有了這樣的頭寸規模,在以太坊主網上進行這項交易可能不是一個明智的選擇——Polygon 的汽油費要低得多。如果您想在主網上工作,您應該增加您的頭寸規模以物有所值。

*多頭:投資者買入貨幣對,希望在價格上漲時獲利。

空頭頭寸

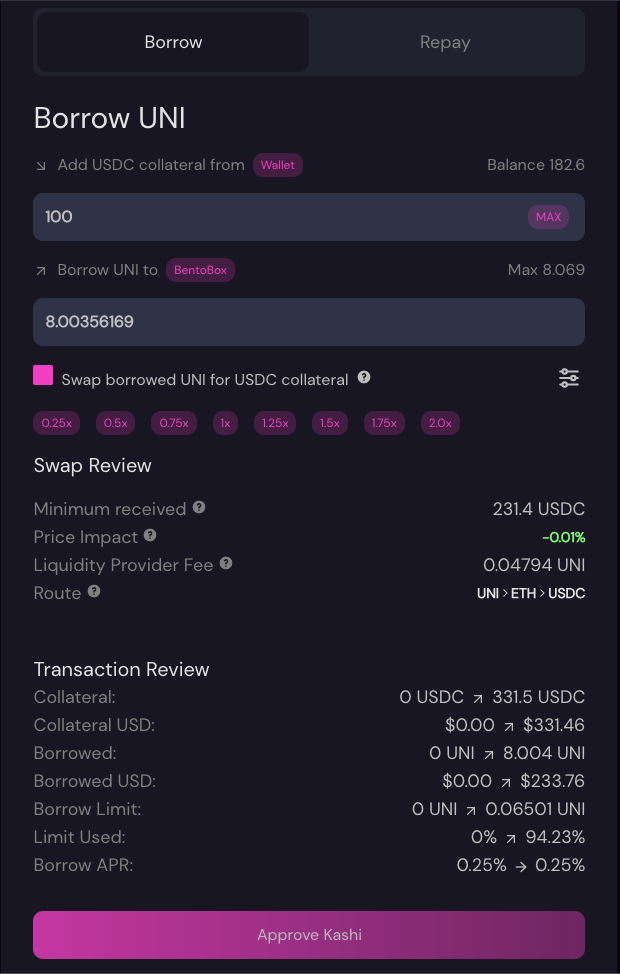

現在我們將開設空頭頭寸。我們將使用借入 UNI 和 USDC 抵押品對。當我們執行這個空頭時,我們相信借入的資產相對於 USDC 的價值會下降,因此 USDC 將成為我們的抵押品。

當我們將 100 美元作為抵押品並認為 UNI 價格會下跌時,我們採取雙槓桿頭寸。我們選擇“將藉來的 UNI 換成 USDC 抵押品”(將藉來的 UNI 換成 USDC 抵押品)——用 UNI 來償還。通過單擊 2 倍,我們將藉入金額增加到 8 個以上 UNI,因此總金額約為 332 美元。

我們也會將收到的USDC放入BentoBox。當 UNI 價格跌至 25 美元時,我們決定平倉並償還。現在,大約 8 個 UNI,25 美元 = 200 美元。因此,當我們用可用的 332 美元償還約 8 UNI 貸款時,我們將剩下約 132 美元⇒ 32 美元的利息。

就像多頭頭寸一樣,我們必須考慮滑點和其他費用。

* 空頭:投資者賣出貨幣對,希望在價格下跌時獲利。

一個新的方程:喀什借貸的三個變量

隔離風險

現有的借貸協議採用基於池的策略,但這會產生風險,因為所有貸方都將其資產存放在同一個池中。具體來說,如果價格大幅波動或礦池被黑,礦池將損失所有資金,包括您的。

而喀什使用孤立的市場來解決這個問題。喀什市場有 ETH-USDT 等貨幣對,但 ETH-USDC 貨幣對也有其他市場。並且當 ETH-USDC 對存在風險時,ETH-USDT 對中的借貸資產將不受 USDT-ETH 對的影響。因此,孤立的市場可以隔離風險。

此外,用戶可以通過創建自己的市場來定義風險投資組合。這種方法可以幫助用戶自我調節他們的交易活動並減少障礙。

例如,如果用戶提供更新的代幣作為抵押品,他們可能會尋求借入資產的更高回報,因為藉貸市場通常包含更新、稀缺的代幣。向貸方提供更高的利率。

但是,應該注意的是,使用這些較新的代幣進行交易也會增加風險,因為較新的代幣具有更高的違約率。另一方面,如果用戶使用已建立的抵押貸款,利率會更低,但風險也更小。

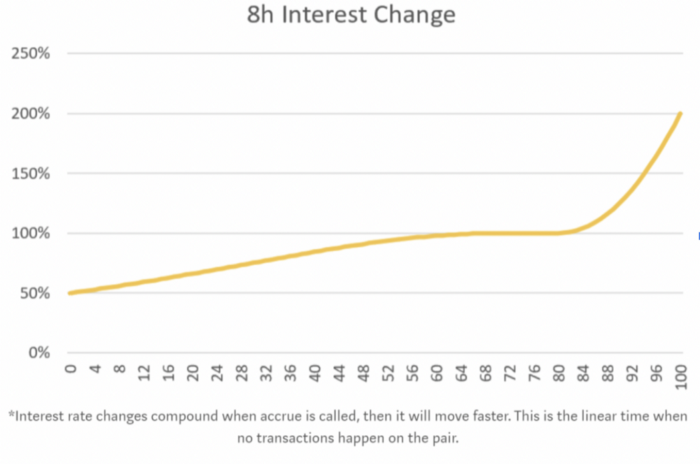

彈性匯率

喀什也在貸款利率模型的創新方面處於領先地位。大多數貸款協議都有固定利率,這意味著借款人的債務計算不會改變,無論其他因素如何。

然而,在喀什,利率是波動的——它們是有彈性的。換言之,市場利率是以資金使用效率為基礎的。具體來說,在喀什,您最多可以藉入池總抵押品的 80%,但在藉入 60% - 80% 的池資產時會有變化。

當您借款高達 80% 時,利率會更高——這對貸方有利,但可能對借款人不利。在這種情況下,借款人會減少,但貸方會更多。相反,當借款低於 60% 時,利率會緩慢下降。

該模型基於下圖:

靈活的甲骨文

Oracle是 DeFi 的支柱。Oracle 提供完整的數據,有助於防止價格操縱並提高協議用戶的安全性。如果沒有預言機,用戶將無法在單獨的平台上使用資產,並且平台基本上可以在沒有受益於網絡效應的情況下運行。

Kashi 的 Oracle 比其他協議更微妙一些,部分原因是 Kashi 產生了大規模的網絡效應。為了允許用戶創建任何市場,Kashi 必須是可擴展的,允許使用許多不同的預言機。在 Kashi 上,創建池時,用戶選擇可用的預言機來訪問他們的資產數據。

在Chainlink的oracle 之後,oracle TWAP 將是用戶可以使用的下一個選擇。Kashi 的意圖是使用預言機,允許用戶添加到無限的代幣池中。Kashi 將來可以使用任何符合這些標準的預言機。

本文將為您提供有關 HARD 協議的操作方法、路線圖以及社區評估的更詳細信息。

讓我們了解一下 3 月 11 日在 FTX 交易所推出的新的極其火爆的借貸協議 IEO,稱為 Oxygen Protocol。

根據數據分析每個生態系統中的借貸拼圖,以評估借貸領域的潛力並尋找投資機會。

指導您在Alpha Homora V2上貸款的文章是最詳細且易於理解的。

文章從 Notional Finance 的成員 Teddy Woodward 的角度翻譯,談論 DeFi 固定利率的重要性。

DeFi Simplified - 本文幫助您在 3 分鐘內更詳細地了解 Dei 生態系統。

新人應該在哪個交易所交易硬幣?本篇Coin98將為大家介紹2021年最負盛名的3家幣幣交易交易所!

與市值 80 億美元的 WBTC(REN 的直接競爭對手)相比,renBTC 實現的數量仍然很少。那麼是什麼原因呢?

TabTrader 是做什麼用的?為什麼使用 TabTrader?在此處查看針對新手的詳細且易於理解的 TabTrader 用戶指南!!!

NFT Pandora - NFT 2021 手冊。2021 年您需要了解的有關 NFT 的所有信息。

比特幣崩盤的時候,也是市場“火上澆油”的時候。讓我們和 Coin98 一起回顧一下比特幣的強烈拋售和市場的複蘇。

這篇文章讓您對 Alpha 的應計費用代幣經濟學有一個看法,它有什麼特別之處以及它如何影響質押者?

衍生品一直在為加密世界貢獻大量流動性。那麼什麼是加密貨幣衍生品?在此處了解有關交易加密衍生品的更多信息。

使用 SolFarm 通過農業獲利的說明,操作包括:提供、提取流動性和貸款。

Cream V2的主打產品Iron Bank的文章。幫助將 DeFi 中的借貸提升到一個新的水平。

Web3 是一個很大的話題,吸引了 Crypto 社區的極大興趣。那麼 2021 年排名前 5 的 Web3 代幣是什麼?