Comment utiliser SushiSwap : un guide ultime pour les débutants

Découvrez comment utiliser SushiSwap avec le portefeuille Coin98, y compris l

L'article vous fournit les couches qui composent DeFi, vous aidant à évaluer les projets d'investissement.

L'objectif ultime de DeFi est l'efficacité du capital, ce qui signifie que l'argent doit être constamment en mouvement pour aider à générer le meilleur rendement pour les investisseurs.

Si vous voulez devenir un gagnant, vous devez d'abord comprendre ce que les "pièces de profit" composent DeFi. Quelle est la pièce la plus importante qui, si quelque chose les affecte, entraînera l'effondrement des autres pièces. Une fois que nous aurons une esquisse de DeFi en tête, il nous sera plus facile de trouver des opportunités et d'anticiper les risques, devenant ainsi un gagnant sur ce marché.

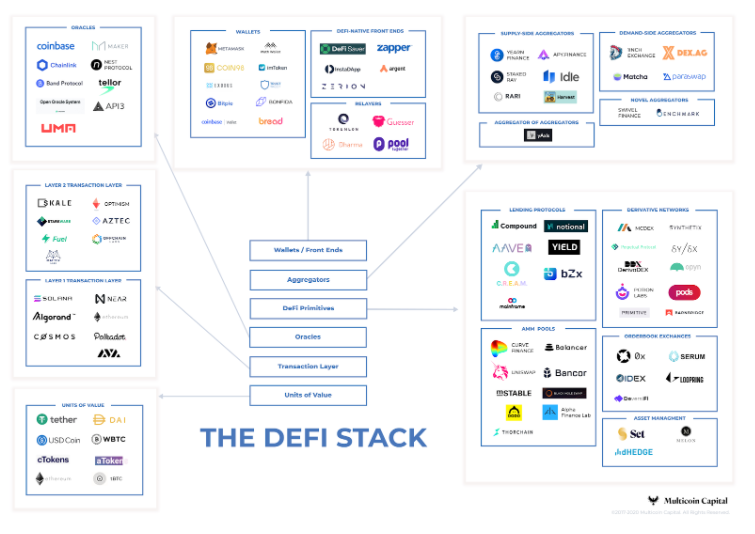

À travers la traduction de Multicoin Capital à propos de DeFi Stack (voir l'article original ici ), je vous rejoindrai pour retirer le masque DeFi pour voir ce qu'il y a à l'intérieur et apprendre à gérer et à minimiser les risques multiples dans DeFi.

Commençons!

DeFi .

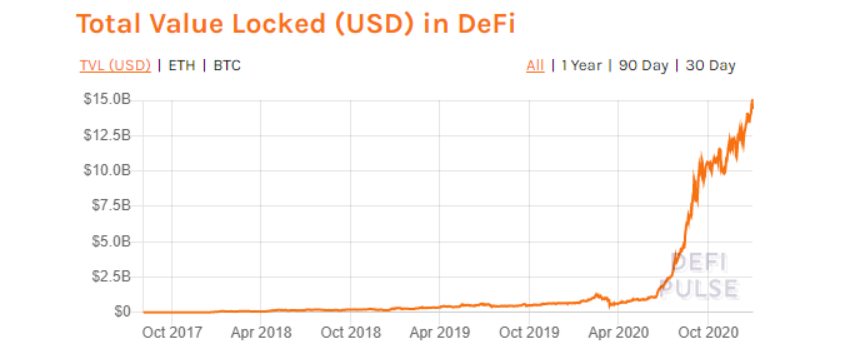

Depuis le début de l'année, la TVL de DeFi sur Ethereum à elle seule a atteint près de 15 milliards de dollars, soit plus de 20 fois plus que l'année dernière.

Source : DeFi Pulse

80% de cette croissance incroyable provient des plateformes de prêt (Compound, Aave, Cream, MakerDAO, dForce) et des plateformes de trading (Uniswap, dYdX, Kyber, Curve, 0x) avec une arme appelée le minage de liquidité .

Le minage de liquidité est un outil pour favoriser l'effet réseau du protocole. Les utilisateurs peuvent obtenir des rendements attractifs simplement en fournissant des liquidités aux AMM (Uniswap, Curve, SushiSwap), en prêtant des actifs sur les marchés monétaires (Aave, Compound, Cream) ou en donnant des jetons à des optimiseurs de profit tels que (Yearn Finance, Idle Finance, APY.Finance) .

Mais la grande chose ne s'arrête pas là, grâce à la «composabilité», un nouveau problème de profit posé dans l'espace DeFi. La combinabilité signifie que les composants de DeFi sont comme des pièces de Lego et peuvent être empilés les uns sur les autres.

Aide les développeurs à ne pas avoir à reconstruire à partir de zéro, mais peut utiliser des éléments existants et développer par-dessus. Le résultat est que les produits peuvent être mis sur le marché plus rapidement, ce qui les rend meilleurs et plus de gens veulent les utiliser.

Un exemple d'optimisation de l'efficacité du capital : vous utilisez ETH comme garantie et empruntez Dai, mettez ce Dai dans Tornado.cash pour augmenter la sécurité et échangez DAI contre USDC sur Curve, enfin utilisez-le. Utilisez USDC pour parier sur Polymarket.

La possibilité de combiner offre de grands avantages, mais avec eux viennent des risques. S'il y a un calque (calque) en bas qui a un problème, cela affectera tous les calques du dessus. Ainsi, lorsque vous comprenez de quelles couches DeFi est composé et que vous savez comment évaluer si chaque couche fonctionne bien, vous trouverez de nombreuses opportunités pour maximiser les profits et minimiser les risques pour vous-même. .

Ci-dessous, je divise la DeFi Stack en 6 couches différentes :

Décodez chaque couche qui compose DeFi

Niveau 1 : Monnaie

Le niveau 1 de la pile DeFi est la monnaie. Tout simplement parce qu'il faut utiliser l'argent pour créer de l'argent, qui est ce que vous mettez d'abord et aussi ce que vous recevez ensuite.

Les devises ici incluent: DAI, ETH, jetons à l'intérieur des marchés monétaires (cToken, aToken), stablecoins (USDT, USDC, WBTC, renBTC, tBTC) et jetons LP utilisés comme actifs en garantie sur les protocoles DeFi.

Chaque type de jeton présente des risques différents. Par exemple, le principal risque de DAI est lorsque le système Maker s'effondre et que DAI perd de la valeur, Tether (USDT), le risque juridique sur le compte bancaire de Tether, ... Bien que chaque jeton présente un risque différent, mais ils sont tous la première brique au bas de la pyramide, s'il y a un bogue ou une défaillance dans le contrat intelligent, l'ensemble du système s'effondrera, quelle que soit la qualité du code. .

Source : Métriques des pièces

Niveau 2 : couche de transaction

Il ne suffit pas de lever des fonds, encore faut-il faire la transaction. Ce qui est souvent pris pour acquis est le niveau 2 dans la DeFi Stack.

Au fur et à mesure que DeFi grandissait, leurs systèmes devenaient de plus en plus complexes. Non seulement envoyer des transactions et recevoir des jetons, les protocoles DeFi modernes doivent également effectuer de nombreuses transactions pour résoudre divers problèmes tels que : trouver et stocker le solde de la garantie, calculer le taux de garantie, traiter les données de prix oracle, effectuer la liquidation, distribuer les récompenses de jalonnement, calculer l'effet de levier ,...

Ces opérations nécessitent toutes une grande quantité de frais de gaz et nécessitent donc des solutions de couche 1 ou de couche 2 adaptées pour répondre à la demande de transactions sur DeFi. Les frais de gaz sur Ethereum montent parfois à plus de 100 $/transaction, illustrant clairement le problème actuel d'Ethereum. Si les utilisateurs ou les robots ne peuvent pas échanger, tout ce qui suit ne fonctionnera pas et DeFi s'effondrera.

Les solutions de résolution de problèmes d'Ethereum peuvent inclure des projets de couche 1 comme Solana (avec la capacité d'effectuer 50 000 transactions par seconde et presque aucun frais de transaction) ou d'autres projets de couche 2 comme Matic , Skale, Optimism est construit au-dessus d'Ethereum.

Niveau 3 : Oracle fournit des données de prix (Price Oracles)

Développées au-dessus de la couche de transaction, les échelles de prix sont le prochain fondement de l'infrastructure DeFi. La confidentialité et des données de marché précises sont des conditions préalables au fonctionnement des protocoles DeFi.

Les oracles centralisés ne prennent les données que d'un côté, affectant potentiellement l'ensemble du système (le récent crash de l'oracle de Compound a fait augmenter le prix de DAI de 30 %, liquidant une grande quantité de valeur d'actif. ).

Pour en savoir plus sur oracle ainsi que sur les projets oracle potentiels, vous pouvez lire l'article suivant .

Si un projet oracle de premier plan comme Chailink tombe en panne avec des données de prix incorrectes, les prêts sur Aave, les actifs synthétiques sur Synthetix pourraient être liquidés, et les Dex basés sur oracle comme DODO créeraient également des pertes importantes pour les utilisateurs. Tout un système interconnecté peut faire faillite en quelques secondes.

Les niveaux 1, 2 et 3 sont l'infrastructure de base de DeFi. Au-dessus d'eux se trouvent des systèmes financiers interconnectés et hautement interactifs plus complexes (Facilité financière).

Niveau 4 : Installation DeFi (DeFi Primitives)

Les primitives DeFi incluent :

Chaque branche peut être utilisée indépendamment ou interagir avec différentes branches sur différentes couches de la DeFi Stack.

Par exemple:

Quelques exemples supplémentaires de primitives tirant parti des pièces de puzzle de niveau 1 à 3.

Niveau 5 : Agrégation de protocoles (agrégateurs de protocoles)

Ces protocoles sont construits sur des primitives pour agréger l'offre et la demande du marché.

Par exemple:

Les agrégateurs ont fait la une des journaux ces derniers temps parce qu'ils maximisent les profits (ou réduisent les coûts). Cependant, comme il est développé dans l'une des couches supérieures, vous devez tenir compte des risques lors de l'utilisation de ces protocoles. Si l'une des couches ci-dessous présente des problèmes, il y a de fortes chances que vous soyez endommagé ou même que vous perdiez votre propriété.

Par exemple : les protocoles de rendement global comme Yearn rechercheront les endroits offrant le meilleur rendement et placeront vos actifs en cas de problème susceptible d'endommager vos actifs. Cependant, d'un autre côté, les agrégateurs Dex sont relativement sûrs, comme 1Inch agissant en tant que courtier, le protocole ne détient pas les actifs, mais n'échange que les actifs pour les frères.

Niveau 6 : portefeuille et frontal

Les portefeuilles et le front-end sont le visage et construits au sommet de DeFi

Par exemple:

Wallet et Front end ne se font pas concurrence sur les aspects techniques ou financiers, ils se font concurrence sur le design, l'expérience utilisateur, etc.

Épilogue

Dans la section ci-dessus, je vous ai fourni un schéma de la composition de DeFi, de la pertinence ainsi que des projets exceptionnels dans chaque couche. Avec un peu de chance, à partir de ce diagramme, vous avez un aperçu de DeFi à partir duquel vous pouvez vous trouver une direction d'évaluation de projet raisonnable.

Dans la section suivante, je vais vous montrer les risques qui existent dans DeFi ainsi que la façon de gérer et de limiter ces risques. En aidant ainsi à maximiser les profits et à minimiser les risques pour vous-même.

Découvrez comment utiliser SushiSwap avec le portefeuille Coin98, y compris l

Cet article vous guidera sur la façon d utiliser Uniswap, y compris l échange, l ajout de liquidités et la migration de liquidités d Uniswap V2 vers V3, ainsi que des mises à jour récentes et des conseils pratiques.

Dans cet article, nous explorerons l

Qu

Découvrez l

GMX est l

Qu

Qu

Qu

Qu

Qu

Dans cet article, Coin98 vous guidera sur la façon d

Dans cet article, découvrons avec TraderH4 le mécanisme de fonctionnement et les caractéristiques exceptionnelles d

Découvrons Sei Blockchain - une chaîne de couche 1 axée sur le trading. Surnommé «NASDAQ décentralisé», car il se concentre sur la fourniture d

Astar est le hub Dapp sur Polkadot, prenant en charge les solutions Ethereum, WebAssembly, Dapp Staking et Layer 2.

Qu

Qu

L'article vous fournira le guide le plus complet et le plus détaillé sur l'utilisation de Mango Markets pour découvrir toutes les fonctionnalités de ce nouveau projet sur Solana.

L'agriculture est une bonne chance pour les utilisateurs de gagner facilement de la crypto dans DeFi. Mais quelle est la bonne façon de cultiver la crypto et de rejoindre DeFi en toute sécurité ?

L'article traduit l'opinion de l'auteur @ jdorman81 sur la question de l'évaluation dans Defi, ainsi que quelques opinions personnelles du traducteur.

Découvrez comment utiliser SushiSwap avec le portefeuille Coin98, y compris l

Cet article vous guidera sur la façon d utiliser Uniswap, y compris l échange, l ajout de liquidités et la migration de liquidités d Uniswap V2 vers V3, ainsi que des mises à jour récentes et des conseils pratiques.

Dans cet article, Coin98 vous guidera sur la façon d

Mina et Polygon travailleront ensemble pour développer des produits qui augmentent l'évolutivité, la vérification améliorée et la confidentialité.

Analysez et évaluez le modèle de fonctionnement d'Uniswap V2, le modèle le plus basique pour tout AMM.

L'échange Remitano est le premier échange qui permet d'acheter et de vendre des crypto-monnaies en VND. Instructions pour s'inscrire à Remitano et acheter et vendre des Bitcoins en détail ici !

L'article vous fournira les instructions les plus complètes et les plus détaillées pour utiliser le testnet Tenderize.

L'article vous fournira le guide le plus complet et le plus détaillé sur l'utilisation de Mango Markets pour découvrir toutes les fonctionnalités de ce nouveau projet sur Solana.

Dans ce premier épisode de la série UNLOCKED, nous ajouterons une couche de sécurité supplémentaire à votre portefeuille en utilisant les paramètres de sécurité.

L'agriculture est une bonne chance pour les utilisateurs de gagner facilement de la crypto dans DeFi. Mais quelle est la bonne façon de cultiver la crypto et de rejoindre DeFi en toute sécurité ?