Comment utiliser SushiSwap : un guide ultime pour les débutants

Découvrez comment utiliser SushiSwap avec le portefeuille Coin98, y compris l

Dans cette section, je parlerai des principaux risques de DeFi et de la manière de limiter les risques dans la sélection des projets.

Poursuivant la série sur DeFi Stack, dans la partie 1, je vous ai donné un aperçu des "morceaux rentables" qui composent DeFi (vous pouvez le lire ici pour trouver un moyen d'évaluer le projet raisonnablement)

Dans cette section, nous évaluerons les plus grands risques de DeFi et comment gérer et limiter ces risques. En aidant ainsi à maximiser les profits et à minimiser les risques pour vous-même.

Commençons!

Gestion des risques dans DeFi

Risque exponentiel dans DeFi

Extrait du tweet d'Arjun Balaji :

«Le risque dans DeFi augmente de façon exponentielle. La raison est due à :

Ces risques s'amplifient avec la composabilité et l'effet de levier.

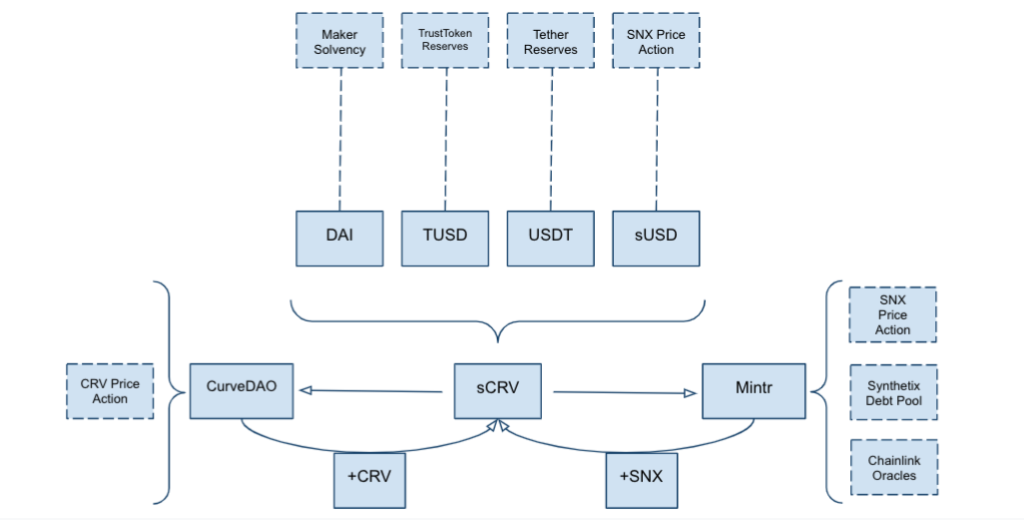

Je prends un exemple d'une célèbre stratégie d'agriculture de rendement : le pool sUSD de Curve. Les utilisateurs peuvent déposer une ou plusieurs pièces stables (DAI, USDT, TUSD, sUSD) dans le pool et miser des jetons LP sur la plate-forme Mintr de Synthetix pour recevoir des récompenses SNX.

Chaque stablecoin dans le pool de Curve est soumis à son propre risque qui affecte directement la valeur de la pièce (DAI est à risque par la gouvernance dans Maker, oracle, .. L'USDT est à risque à cause du compte bancaire de Tether).

Avec la conception de pool ci-dessus contenant de nombreuses pièces stables, cela réduira l'impact lorsqu'une pièce stable tombe en panne et aura un support pour maintenir les prix entre les pièces ensemble. Cependant, si une pièce s'effondre, elle aura toujours un très mauvais impact sur les pièces restantes dans le pool et affectera davantage les protocoles qui utilisent ce pool.

Il s'agit d'une épée à double tranchant, l'assimilation offre de grandes percées mais s'accompagne également de risques en augmentation exponentielle.

Les plus grands risques de DeFi aujourd'hui

Risque hypothécaire

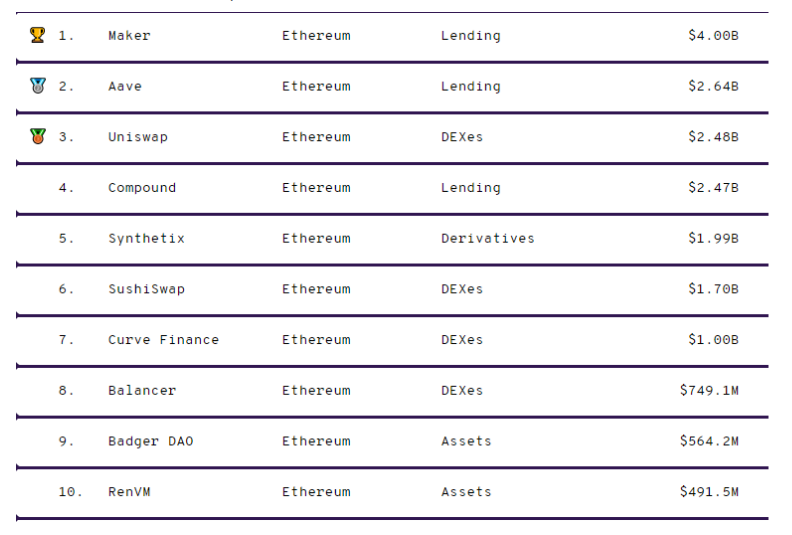

Il y a actuellement plus de 13 milliards de dollars d'actifs bloqués dans les 10 meilleurs protocoles DeFi (Uniswap, Compound, Aave, Balancer, Curve, MakerDAO, ..). Parmi eux se trouvent de grandes quantités de DAI, USDC, renBTC, etc. Si quelque chose arrive à l'un d'entre eux, cela entraînera une vague massive de liquidations d'actifs, de défauts et d'impacts négatifs sur le prix du reste.

Risques Oracle

Synthetix a subi une attaque oracle le 25 juin 2019 causant des dommages d'environ 37 millions de dollars en ETH (après négociation, l'attaquant a rendu les fonds volés).

Le 18 février 2020, un attaquant a profité d'un prêt flash pour faire grimper le prix du sUSD à 2 $, a fourni du sUSD en garantie sur bZx pour emprunter 2400 ETH, puis a quitté une position sur bZx et l'a conservée en hypothèque. Depuis lors, les attaques d'oracle se sont multipliées (Harvest, Value DeFi), soulignant le risque d'oracle dans DeFi.

Chainlink joue un rôle central pour les principaux projets DeFi tels que (Aave, Synthetix et Yearn, ..) et s'il y a un problème majeur avec ce principal projet oracle, cela affectera l'ensemble du système DeFi eco.

Risque de congestion du réseau Ethereum

Comme vous l'avez vu avec l'évolutivité d'Ethereum aujourd'hui, le réseau n'est pas prêt pour le commerce mondial. Certains projets comme le protocole perpétuel ou Aavegotchi ont dû reporter le calendrier de lancement du réseau principal en raison des frais de gaz élevés. Les frais d'essence élevés rendront les transactions ainsi que les activités connexes sur DeFi (telles que la liquidation d'actifs ou l'hypothèque) très difficiles.

Limiter les risques en DeFi

Comme mentionné dans la partie 1 de la série, le niveau 1 au niveau 3 de la DeFi Stack est la base qui affecte directement l'ensemble de la DeFi. Ainsi, lorsque nous pensons à la réduction des risques, nous devons nous concentrer principalement sur ces couches, qui peuvent être considérées comme quelques critères pour aider à minimiser les risques dans la sélection des projets.

Jetons hypothécaires

La plupart des protocoles DeFi utilisent les mêmes types de collatéral (DAI, USDC, USDT, wBTC, aToken, cToken,...) afin que les projets puissent réduire les risques associés aux actifs hypothécaires de plusieurs manières telles que :

Oracle

Oracle est la principale cause d'attaques contre le protocole DeFi. Les principaux noms DeFi s'appuient soit sur les données de prix fournies par Chainlink, soit sur le jeton LINK dans leur protocole. Si quelque chose ne va pas avec le "roi Oracle", ce sera certainement un coup fatal à DeFi.

Pour limiter le risque causé par oracle, le projet peut obtenir des données sur les prix moyens de nombreux fournisseurs d'oracle tels que Chainlink, Band, Nest,...

Capacité à effectuer des transactions

Dans la partie 1, je vous ai parlé de l'importance de la capacité à effectuer des transactions dans le protocole DeFi.

"Au fur et à mesure que DeFi se développe, leur système devient de plus en plus complexe. Non seulement envoyer des transactions et recevoir des jetons, les protocoles DeFi modernes doivent également effectuer de nombreuses transactions pour résoudre des problèmes variés tels que : trouver et stocker les soldes de garantie, calculer les taux hypothécaires, traiter données de prix oracle, effectuer des liquidations, distribuer des récompenses de jalonnement, calculer l'effet de levier, ..."

Avec la demande croissante de protocoles sur Ethereum, la capacité à effectuer des transactions sera l'une des principales préoccupations.

Il existe plusieurs solutions que les primitives DeFi peuvent utiliser pour surmonter le risque de ne pas pouvoir exécuter une transaction.

1. Solutions de couche 2

2. Solutions de couche 1

3. Créez des bots pour aider à la liquidation

4. Les pools de minage peuvent hiérarchiser les transactions sur les blocs. En termes simples, en émettant des jetons vers le pool, lorsque l'adresse de transaction contient un pool de jetons, la transaction sera prioritaire.

5. Jetons de gaz. Vous exploitez des jetons de gaz lorsque les frais de gaz sont bas et les échangez lorsque les frais de gaz sont élevés pour minimiser les coûts de transaction.

Résumé du contenu

Il existe de nombreux protocoles DeFi différents, mais la plupart d'entre eux partagent un modèle commun.

Par conséquent, dans l'article, je vous ai fourni un cadre pour contrôler les principaux risques dans DeFi (1) Risque collatéral, (2) Risque Oracle (3) Risque potentiel effectuer des transactions et liquidation d'actifs.

Au fur et à mesure que DeFi devient de plus en plus développé, l'équipe de développement devra réfléchir plus profondément, trouver et utiliser des mesures pour surmonter les risques ci-dessus, des flux de trésorerie seront versés à ceux qui peuvent répondre à la question "Prévision" Comment le projet protégera-t-il les utilisateurs de problèmes oracle ou congestion du réseau ? » Les réponses aux questions ci-dessus feront la grande différence entre les gagnants et les perdants dans un espace DeFi compétitif.

Épilogue

Comprendre les pièces qui composent la DeFi, savoir quels sont les principaux risques affectant le projet, et comment les limiter. Ce seront d'excellents outils pour vous aider à trouver des projets d'investissement.

Source de référence : la pile DeFi

Découvrez comment utiliser SushiSwap avec le portefeuille Coin98, y compris l

Cet article vous guidera sur la façon d utiliser Uniswap, y compris l échange, l ajout de liquidités et la migration de liquidités d Uniswap V2 vers V3, ainsi que des mises à jour récentes et des conseils pratiques.

Dans cet article, nous explorerons l

Qu

Découvrez l

GMX est l

Qu

Qu

Qu

Qu

Qu

Dans cet article, Coin98 vous guidera sur la façon d

Dans cet article, découvrons avec TraderH4 le mécanisme de fonctionnement et les caractéristiques exceptionnelles d

Découvrons Sei Blockchain - une chaîne de couche 1 axée sur le trading. Surnommé «NASDAQ décentralisé», car il se concentre sur la fourniture d

Astar est le hub Dapp sur Polkadot, prenant en charge les solutions Ethereum, WebAssembly, Dapp Staking et Layer 2.

Qu

Qu

L'article vous fournira le guide le plus complet et le plus détaillé sur l'utilisation de Mango Markets pour découvrir toutes les fonctionnalités de ce nouveau projet sur Solana.

L'agriculture est une bonne chance pour les utilisateurs de gagner facilement de la crypto dans DeFi. Mais quelle est la bonne façon de cultiver la crypto et de rejoindre DeFi en toute sécurité ?

L'article traduit l'opinion de l'auteur @ jdorman81 sur la question de l'évaluation dans Defi, ainsi que quelques opinions personnelles du traducteur.

Découvrez comment utiliser SushiSwap avec le portefeuille Coin98, y compris l

Cet article vous guidera sur la façon d utiliser Uniswap, y compris l échange, l ajout de liquidités et la migration de liquidités d Uniswap V2 vers V3, ainsi que des mises à jour récentes et des conseils pratiques.

Dans cet article, Coin98 vous guidera sur la façon d

Mina et Polygon travailleront ensemble pour développer des produits qui augmentent l'évolutivité, la vérification améliorée et la confidentialité.

Analysez et évaluez le modèle de fonctionnement d'Uniswap V2, le modèle le plus basique pour tout AMM.

L'échange Remitano est le premier échange qui permet d'acheter et de vendre des crypto-monnaies en VND. Instructions pour s'inscrire à Remitano et acheter et vendre des Bitcoins en détail ici !

L'article vous fournira les instructions les plus complètes et les plus détaillées pour utiliser le testnet Tenderize.

L'article vous fournira le guide le plus complet et le plus détaillé sur l'utilisation de Mango Markets pour découvrir toutes les fonctionnalités de ce nouveau projet sur Solana.

Dans ce premier épisode de la série UNLOCKED, nous ajouterons une couche de sécurité supplémentaire à votre portefeuille en utilisant les paramètres de sécurité.

L'agriculture est une bonne chance pour les utilisateurs de gagner facilement de la crypto dans DeFi. Mais quelle est la bonne façon de cultiver la crypto et de rejoindre DeFi en toute sécurité ?