Comment utiliser SushiSwap : un guide ultime pour les débutants

Découvrez comment utiliser SushiSwap avec le portefeuille Coin98, y compris l

Dans cet article, nous découvrirons le taux d'intérêt fixe (FIR) sur le marché de la crypto-monnaie. Aperçu du modèle d'exploitation des projets à taux fixe sur le marché, des problèmes en suspens et des opportunités d'investissement potentielles.

Qu'est-ce que le taux fixe dans Crypto ?

Dans la finance traditionnelle, un taux d'intérêt fixe (FIR) est défini comme un taux constant imputé sur un passif à payer sur une période de temps spécifique, permettant aux emprunteurs et aux prêteurs de prédire avec précision le montant qu'ils doivent payer ou recevoir dans le avenir.

Une fois fixé et signé entre deux parties liées, l'emprunteur et le prêteur, le taux d'intérêt fixe ne changera pas et n'est pas affecté par les autres marchés de taux d'intérêt.

Qu'est-ce qu'un taux d'intérêt fixe ? Photo: Loantube

Un exemple simple d'un taux d'intérêt fixe (taux d'intérêt fixe) sur le marché financier traditionnel : j'ai hypothéqué mon iPhone 13 Pro Max à Ky et emprunté un montant de 15 millions de VND pendant 1 an avec un taux d'intérêt fixe de 1 %/mois .

Fondamentalement, le concept de taux d'intérêt fixe ou de revenu fixe sur le marché de la cryptographie n'est pas trop différent du concept d'intérêt fixe sur le marché financier traditionnel. Il fait également référence à un taux d'intérêt fixe, qui ne change pas pendant la durée du prêt ou du prêt.

En termes de mécanisme d'action, ils projettent sur le principe général de transfert des risques :

Ainsi, le montant des intérêts que Duy doit payer pour la Période chaque mois est égal à 15 000 000*1 % = 150 000 VND/mois. Le taux d'intérêt que Duy doit payer pour toute l'année est de 150 000*12 = 1 800 000 VND/an. Au bout d'un an, Duy paiera Ky et récupérera son téléphone.

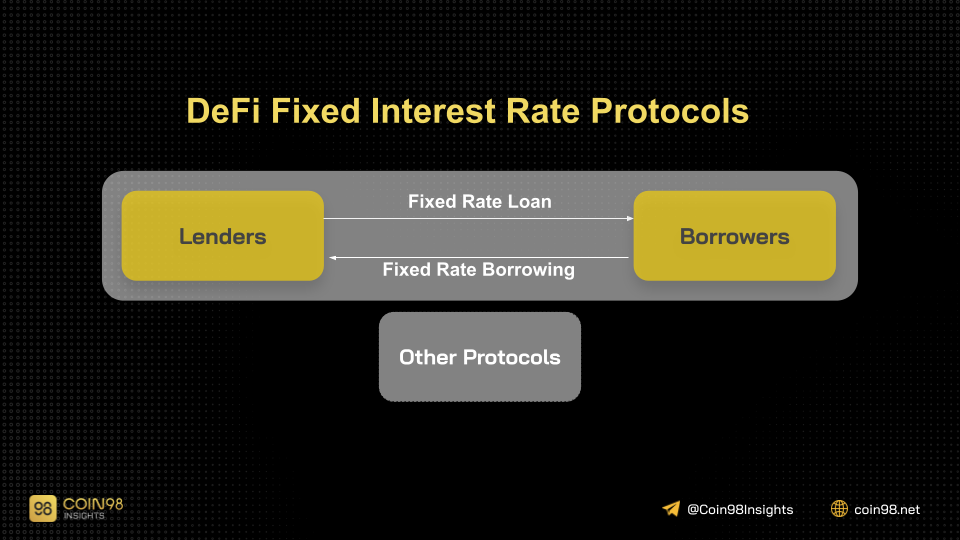

Si nous trions les protocoles qui fournissent des taux d'intérêt fixes sur le marché de la cryptographie en fonction de leur interopérabilité, nous pouvons les classer en deux groupes distincts :

Comment fonctionnent les protocoles à taux fixe de crypto-monnaie

Les protocoles de taux d'intérêt fixes peuvent former un marché de taux d'intérêt indépendant

Les protocoles à débit fixe appartenant à ce groupe peuvent fonctionner de manière indépendante, c'est-à-dire que le modèle de fonctionnement du protocole lui-même peut être autonome, fonctionner indépendamment sans avoir besoin de dépendre de protocoles externes, mais cela ne signifie pas qu'ils ne peuvent pas interagir avec d'autres protocoles et produire des sources.

Ce que je veux souligner ici, c'est la capacité à fonctionner de manière indépendante que le protocole a.

Dans le groupe des protocoles à taux fixe qui peuvent former un marché de taux d'intérêt indépendant, il existe deux approches souvent utilisées par les projets : le prêt entre pairs (P2P lending) ou les obligations à coupon zéro.

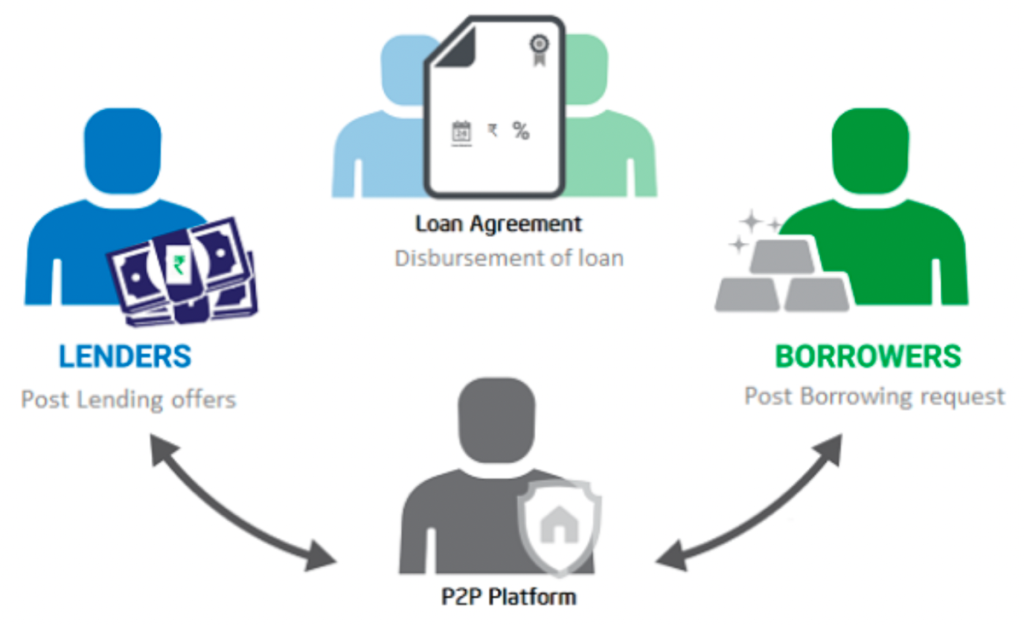

1. Prêt entre pairs (prêt P2P)

Le prêt peer-to-peer (prêt P2P) est un modèle de prêt et d'emprunt qui est apparu très tôt sur le marché de la cryptographie. Dans ce document, les emprunteurs et les emprunteurs interagiront via un marché des taux d'intérêt construit sous la forme d'un carnet de commandes.

Les taux d'intérêt et les conditions de prêt (taux d'intérêt, durée, garantie, ...) seront personnalisés en fonction des besoins de l'utilisateur et mis sur le carnet d'ordres sous la forme d'Invest Order (prêteur) ou Borrow Order (emprunteur). Ceci est similaire à la façon dont nous passons des ordres d'achat et des ordres de vente sur les bourses.

Bien que le modèle de prêt P2P aide les projets de prêt et les utilisateurs à profiter de deux avantages qui sont des prêts et des prêts avec des dates d'échéance précises avec des taux d'intérêt fixes, mais en retour, une limitation majeure du modèle Ce modèle est une efficacité de correspondance des ordres extrêmement faible lorsque le marché est encore jeune et manque de liquidités initiales.

Par conséquent, au fil du temps de développement, le marché de la cryptographie a abandonné ce modèle et les projets de prêt sont progressivement passés à un modèle de fonctionnement plus efficace, dans le contexte actuel du modèle peer-to-pool, avec une évolution typique de Compound et Aave. Par conséquent, dans cet article, je ne m'attarderai pas sur le modèle opérationnel de prêt P2P.

2. Obligations à coupon zéro

En plus des prêts P2P, un autre modèle utilisé pour fournir des taux d'intérêt fixes aux emprunteurs et aux emprunteurs est le modèle des obligations à coupon zéro.

Un exemple simple pour vous aider à mieux comprendre le fonctionnement général des protocoles à taux fixe en utilisant le modèle des obligations à coupon zéro :

Vi a un travail, en début de mois, son patron lui donne un coupon pour qu'il puisse l'échanger contre son salaire à la fin du mois. En pratique, cela signifiait que Vi devait attendre la fin du mois pour recevoir son salaire en espèces, pendant cette période d'un mois, Vi était coincé avec un coupon que Vi ne pouvait pas utiliser pour autre chose.

Dans les protocoles à taux fixe utilisant le modèle des obligations à coupon zéro :

Les principales différences entre les projets à taux fixe qui utilisent le modèle des obligations à coupon zéro sont le mécanisme de liquidité des actifs obligataires , le mécanisme de liquidation, et le mécanisme de transfert de liquidité à l'expiration de l'obligation, dont nous reparlerons plus loin. dans les rubriques suivantes.

Maintenant, si Vi manque d'argent, Vi peut aller voir un ami et lui demander d'acheter son coupon avec une petite remise. Par exemple, si votre salaire vaut 1 000 $, Vi pourrait vous proposer de le vendre pour 950 $. L'ami de Vi a de l'argent et accepte d'acheter le coupon de Vi, car il sait qu'il ne faut qu'un mois pour recevoir le salaire de Vi et un bénéfice net de 50 $.

Cette situation est gagnant-gagnant, car Vi a reçu son salaire un mois plus tôt que prévu, avec une petite réduction, tandis que l'ami de Vi aurait un intérêt fixe après avoir remboursé le coupon.

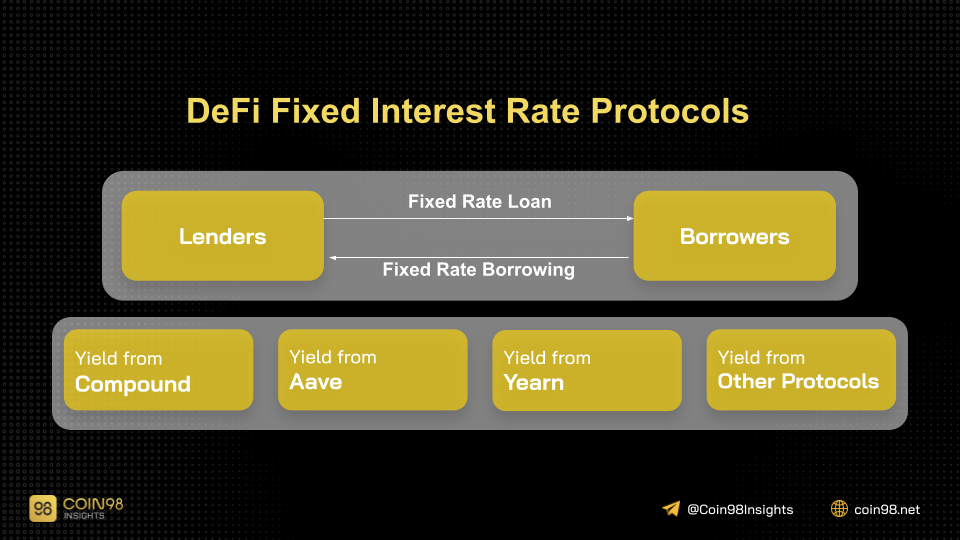

Les protocoles de taux d'intérêt fixes sont construits sur des sources de rendement d'autres protocoles

Comme le titre l'indique, le deuxième ensemble de protocoles à taux fixe fait référence à des protocoles basés sur des sources de rendement existantes sur le marché, telles que les intérêts sur les dépôts de Compound, Aave, Yearn, le rendement de l'agriculture de liquidité des protocoles, ...

Avec cette approche, il existe deux méthodes principales : le fractionnement du principal et du rendement et les produits structurés.

Diviser le principal et le rendement

Avec l'approche Split Principal & Yield, c'est comme si les prêteurs et les emprunteurs mettaient de l'argent en commun et l'envoyaient à un protocole tiers pour gagner du rendement. Après l'échéance, le produit total sera divisé en deux parties, le capital (principal) et les intérêts (rendement), qui seront redistribués au prêteur et à l'emprunteur conformément à l'accord initial.

Un exemple simple pour vous aider à mieux comprendre le fonctionnement des protocoles Split principal & yield :

Ky veut vendre les intérêts qu'il gagnera lorsqu'il déposera 10 000 USDC dans Aave après un an. Ky est venu à Vi avec une offre : « J'ai 10 000 $, je vais tout déposer dans Aave et vous vendre le profit que je peux tirer de ce dépôt pour 400 $. Si le profit d'Aave est supérieur à 400 $, je fais un profit.

Après des recherches approfondies, Ky et Vi ont décidé de parvenir à un accord, selon lequel Ky a investi 9 600 USDC et Vi a investi 400 USDC, le capital combiné était de 10 000 USDC. Après cela, le capital total de 10 000 USDC sera déposé dans Aave. Après un an, selon l'accord précédent entre les deux, le capital de 10 000 USDC appartiendra à Ky, les intérêts générés par le dépôt appartiendront à Vi.

Comme on peut le voir dans cet accord, Ky a obtenu un taux d'intérêt de dépôt fixe de 400 USDC avec un capital initial de 9 600 USDC.

Produit structuré

La deuxième approche que j'ai mentionnée ci-dessus est un produit structuré. Le mode de fonctionnement général de cette approche (pour les protocoles à intérêt fixe) est que les dépôts des utilisateurs seront divisés en différentes stratégies d'investissement pour gagner du rendement à partir des protocoles sur le marché.

Les bénéfices des stratégies seront agrégés et redistribués à différents groupes d'utilisateurs en fonction du niveau de risque que l'utilisateur assume. Normalement, les revenus seront divisés en deux pools :

Contexte général des projets à taux fixe sur le marché Crypto

Sur le marché actuel de la crypto-monnaie, il existe un certain nombre de protocoles FIR, la façon dont ces protocoles fonctionnent peut différer légèrement mais ils ont une chose en commun qu'ils fournissent tous à l'utilisateur final un revenu fixe à partir d'un certain laps de temps. argent, de mon point de vue personnel, en général, il y aura respectivement 3 approches principales:

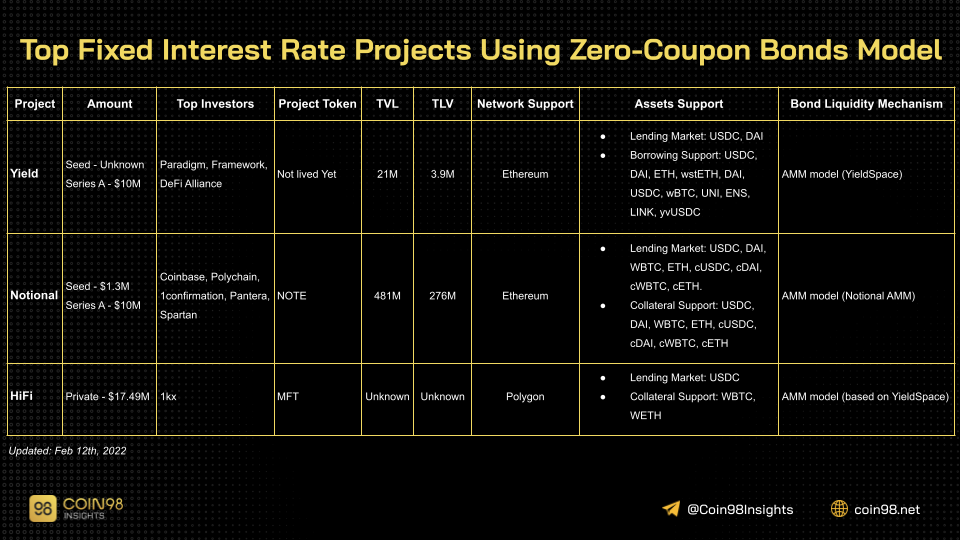

Projets utilisant le modèle des obligations à coupon zéro

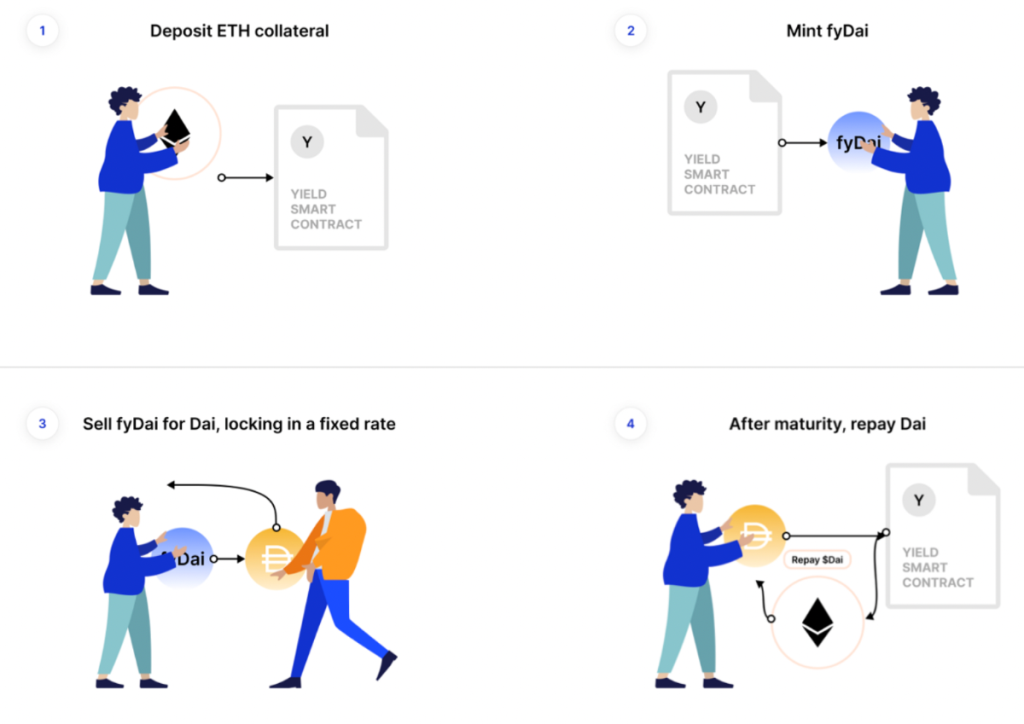

1. Protocole de rendement

Yield Protocol est l'un des projets les plus importants de ce groupe, le projet est investi par les principales entreprises de l'espace cryptographique telles que Paradigm, Framework Ventures, DeFi Alliance, Variant et jusqu'à présent, le projet n'a pas émis de jeton. .

Yield est un système de prêt décentralisé qui fournit un marché de prêt à taux fixe utilisant des obligations à coupon zéro (fytoken - Fixed Yield Token). Après la date d'échéance, fytoken peut racheter le jeton d'origine dans un rapport de 1: 1, en V2, Yield Protocol prend en charge DAI avec USDC.

Le mécanisme de prêt et d'emprunt de Yield Protocol fonctionne comme suit :

Exemple : L'utilisateur utilisant 950 DAI achète 1 000 fyDAI-31-5-2022 le 2 janvier 2021, 5 mois plus tard, le 31 mai 2022, cette obligation expire et l'utilisateur peut échanger 1 000 fyDAI contre 1 000 DAI, par rapport à l'investissement initial de 950 DAI, les utilisateurs ont bénéficié d'un taux d'intérêt fixe de 50 DAI après 5 mois d'investissement.

En savoir plus : Qu'est-ce que l'AMM ?

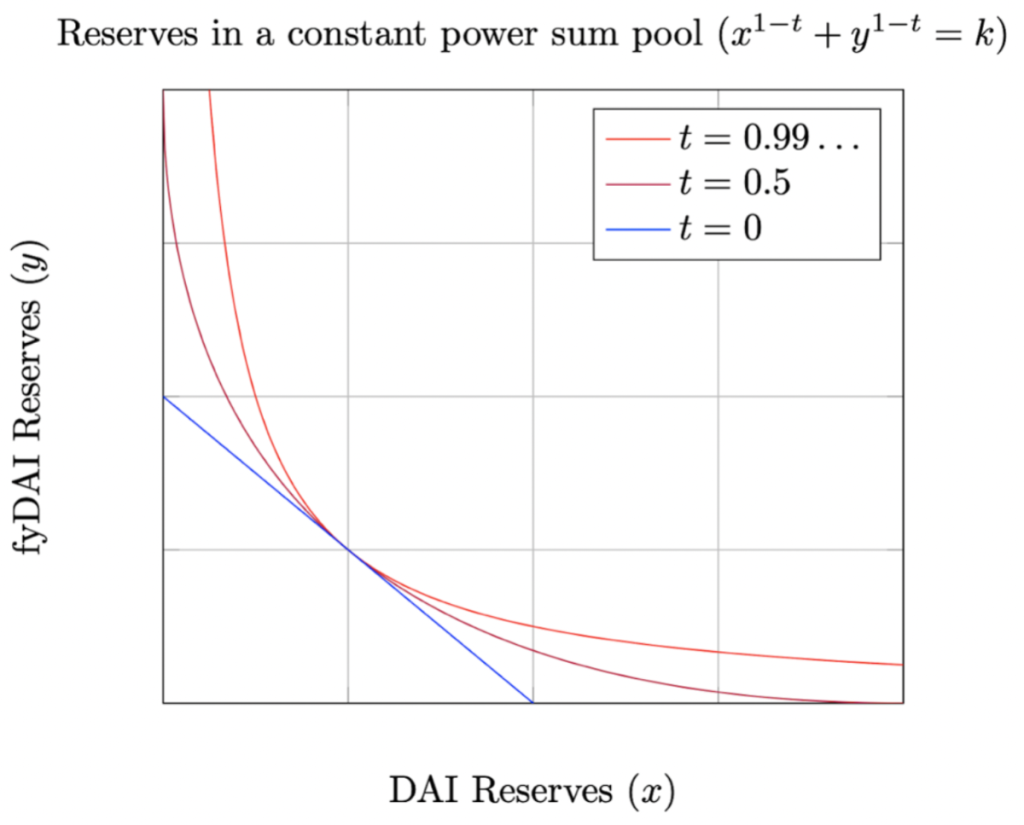

De plus, étant donné que la valeur des obligations à coupon zéro changera avec le temps, Yield Protocol a développé un nouvel AMM appelé YieldSpace.

YieldSpace est une courbe personnalisée avec une variable t pour correspondre à la liquidité de la paire fytoken/token. où t est une variable de temps :

Voici la formule d'aperçu de YieldSpace :

Avec la courbe de YieldSpace, il permet aux utilisateurs de négocier des obligations fytoken aux taux d'intérêt du marché avant la date d'échéance. À l'approche de la date d'échéance, le prix du fytoken/token approchera de 1 et les investisseurs pourront échanger le fytoken contre le jeton d'origine à un ratio de 1:1.

La nature unique de la courbe YieldSpace en fait un choix logique pour la liquidité de fytoken, tout en améliorant considérablement l'efficacité par rapport aux autres courbes. Ainsi, YieldSpace est devenu la norme en matière de liquidation d'obligations à l'aide d'AMM et a été utilisé dans des protocoles connexes.

2. Financement notionnel

En général, Notional Finance a une méthode de travail relativement similaire à celle du protocole Yield, mais la différence fondamentale réside dans les actifs sous-jacents du protocole . Notional Finance utilise les actifs sous-jacents cToken (jetons LP lorsque les utilisateurs déposent des jetons dans Compound).

Cette conception permet aux fonds de Notional Finance d'être stockés dans des pools de liquidités qui sont rentables au fil du temps (rendement de Compound ), ce qui augmente l'efficacité du capital pour les fournisseurs de liquidités.

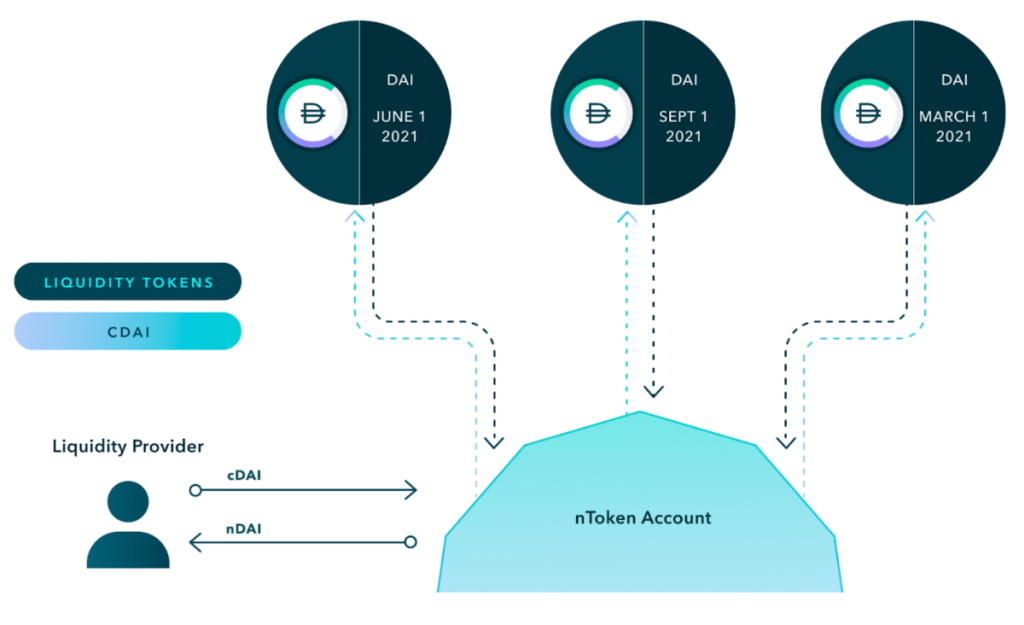

Contrairement au protocole de rendement, Notional Finance prend en charge l'emprunt d'un grand nombre d'actifs. Il existe donc plusieurs pools de liquidités qui existent dans le protocole en même temps, mais le point positif est que si vous souhaitez devenir un fournisseur de liquidités dans Notional Finance, il vous suffit de fournir l'actif sous-jacent au système et le système sera automatiquement allouer des liquidités à chaque groupe de liquidités par le biais de l'administration.

Lorsque vous fournissez des liquidités sur Notionnel, vous recevrez des nTokens (jetons LP), les nTokens peuvent être automatiquement garantis sur Notionnel Finance pour aider à réduire le ratio LTV du compte, un ratio LTV inférieur réduira la gestion du risque de liquidité et augmentera la sécurité de votre portefeuille, ou peut vous aider à tirer parti d'une plus grande partie de votre prêt.

Semblable à Yield Protocol, Notional Finance utilise toujours le modèle AMM pour liquider les actifs fCash. Il n'y a pas beaucoup de documentation sur la courbe utilisée par Notional, mais un aperçu de la courbe utilisée par Notional est également une courbe personnalisée qui fournit les points forts offerts par Yieldspace.

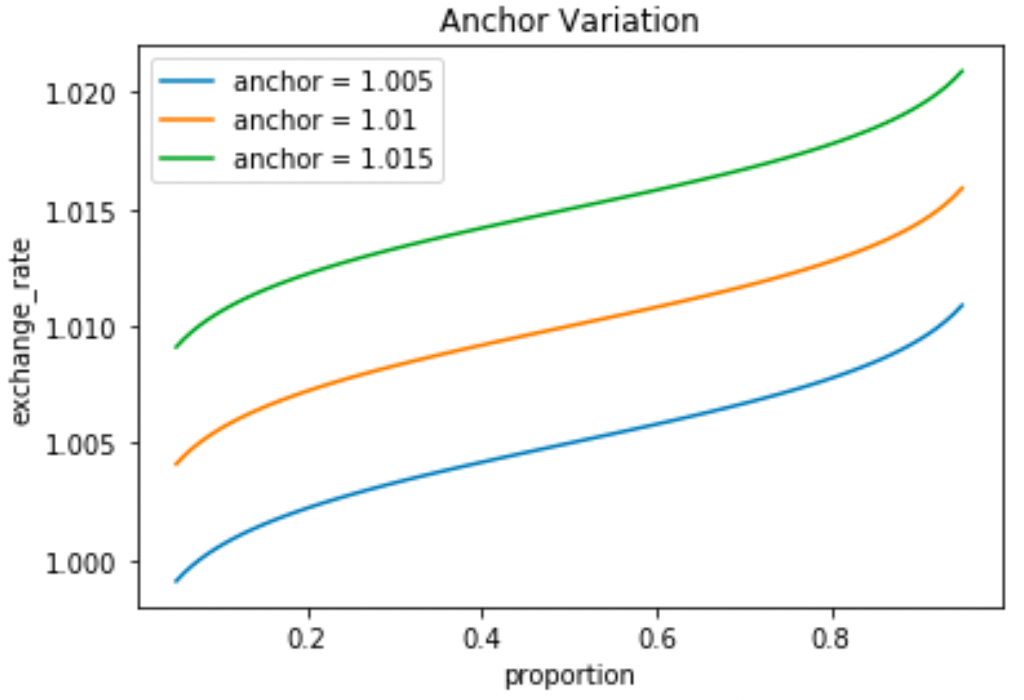

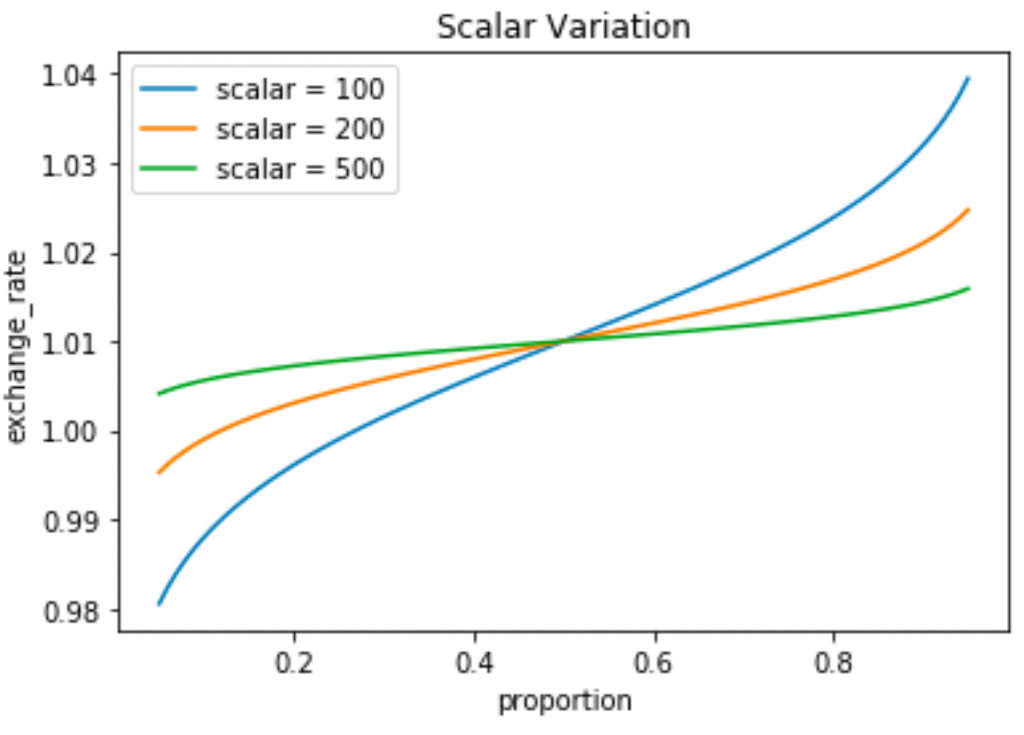

Pour ce faire, National Finance utilise 3 paramètres pour répondre aux trois besoins ci-dessus :

3. Financement Hi-Fi

HiFi Finance était anciennement Mainframe, un projet né en 2017, le projet a levé plus de 28 000 ETH, soit 17,5 M$ en 2 tours de vente privée à l'été 2018. A cette époque, Mainframe se concentrait sur le développement de Mainframe OS, un système d'exploitation qui agit en tant que portail vers le monde Web3 , permet aux utilisateurs d'installer et d'utiliser des applications décentralisées (dApps) sur leurs propres ordinateurs.

Avec la vague de développement de DeFi, le projet a décidé de changer la direction du développement pour se concentrer sur le tableau de prêt , en particulier, le projet développe un protocole de prêt à taux fixe basé sur le modèle des obligations à coupon zéro. Avec un ensemble de produits et une vision différents, le projet a décidé de changer son nom en HIFi Finance.

En termes de fonctionnement, HIFI Finance est similaire au protocole Yield. Début 2022, HIFI Finance a également fourni une nouvelle feuille de route, dans laquelle :

Vous pouvez trouver des détails sur la feuille de route de HIFI Finance sur le site principal du projet Hifi Finance ici .

Voici quelques faits saillants des projets à taux fixe dans le segment des obligations à coupon zéro :

Principaux projets à taux d'intérêt fixe utilisant le modèle d'obligations à coupon zéro

Projets utilisant un modèle de principal et de rendement fractionné

1. Financement de l'élément

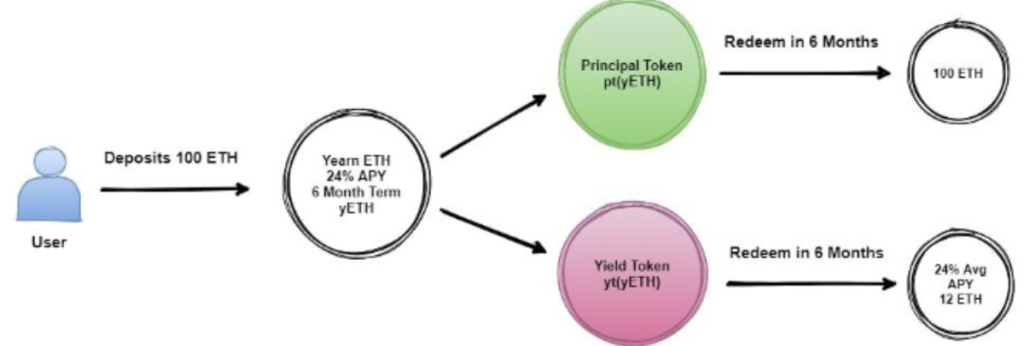

Lorsque les utilisateurs déposent des jetons dans Element Finance , tous les dépôts seront déposés dans les coffres Yearn respectifs. Les fonds déposés seront divisés en jetons principaux (PT) et en jetons de rendement (YT).

Les jetons PT & YT sur Element Finance seront créés avec de la liquidité sur deux courbes personnalisées (nous en discuterons plus dans la section suivante), les utilisateurs peuvent ajouter de la liquidité ou échanger des jetons PT & YT via différents canaux.

Par exemple : Déposez 100 ETH dans le coffre-fort ETH d'Element avec une durée de 6 mois, à ce moment, Element Finance émettra des jetons ePyvETH & eYyvETH (abréviation d'Element Principal Yearn Valut ETH) aux utilisateurs. Ensuite, ce montant de 100E sera déposé dans le coffre-fort ETH correspondant sur Yearn avec un APY de 24%.

Si l'utilisateur ne fait rien, maintenez simplement le jeton ePyvETH & eYyvETH, après 6 mois d'échéance, l'utilisateur peut racheter le jeton d'origine et les intérêts flottants de Yearn Vault.

Selon le modèle opérationnel d'Element Finance, ils peuvent créer deux marchés :

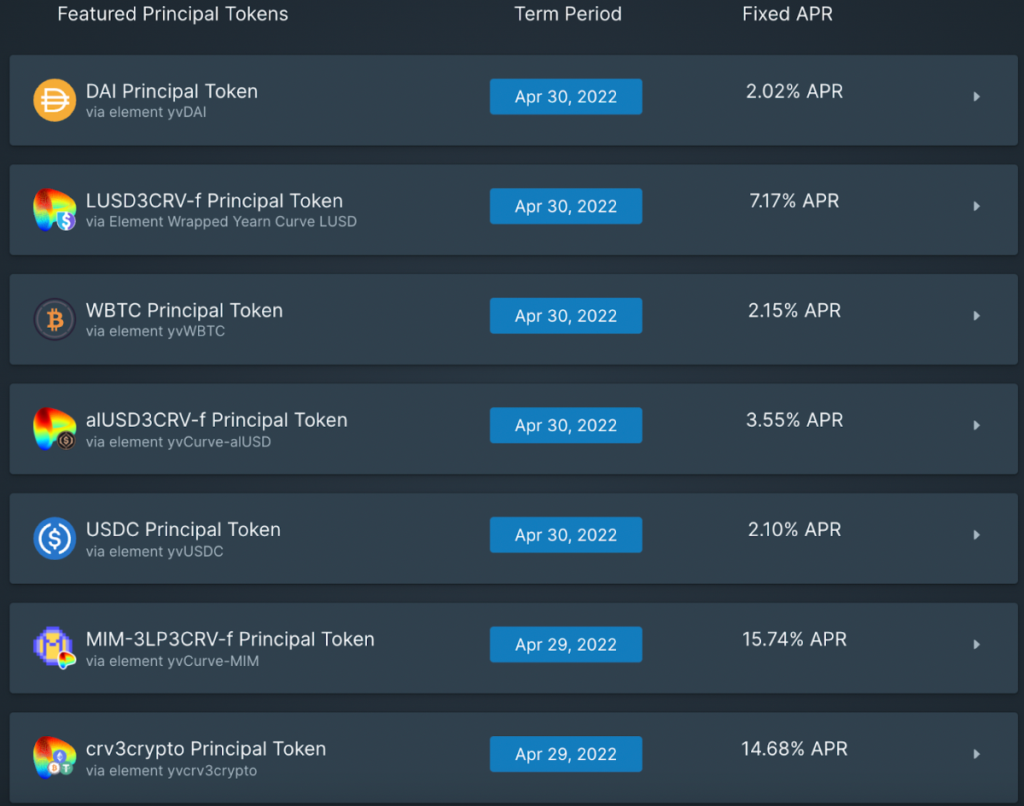

Les utilisateurs peuvent interagir avec Element Finance pour gagner un revenu fixe en achetant des actifs à des "taux fixes" via Element dAPP. PT équivaut à une obligation à taux zéro, qui peut être remboursée sur l'actif sous-jacent après sa date d'échéance.

Comme le montre l'image, si vous achetez 1 jeton principal WBTC, vous recevrez 1,0046 WBTC à l'échéance du 30 avril 2022, ce qui équivaut à un TAEG de 2,15 %. Lorsque la date d'échéance arrive, il vous suffit d'échanger le jeton principal WBTC contre les actifs sous-jacents en tant que WBTC et vous avez terminé.

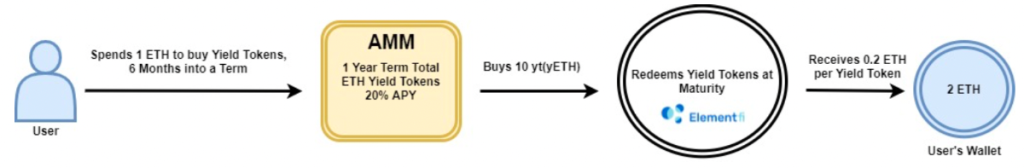

Une autre approche pour obtenir un revenu fixe d'Element Finance consiste à vendre la nouvelle menthe YT directement après avoir déposé de l'argent dans Element Finance, obtenir un pré-intérêt dans le futur pour obtenir un revenu fixe.

YT représente les taux d'intérêt futurs, qui peuvent être échangés contre des taux d'intérêt réels encourus pendant cette période après la date d'échéance. Si vous êtes plus optimiste quant aux taux d'intérêt du marché qui peuvent être apportés à l'avenir, vous pouvez acheter YT directement à partir de Yield Pools sur l'application Element. En plus d'acheter YT directement, une autre façon consiste à déposer d'abord de l'argent dans Element, à vendre de nouvelles menthes PT, puis à utiliser cet argent pour acheter YT, en maximisant le montant de YT en main.

Parce qu'Element Finance divise l'actif sous-jacent en PT et YT. En raison de caractéristiques différentes, Element Finance a conçu deux pools de liquidités pour ces deux classes d'actifs :

2. Financement en attente

Pendle Finance a une manière similaire de travailler avec Element Finance, les utilisateurs envoient des actifs sous-jacents (actif unique ou jeton LP) à Pendle pour créer un jeton de propriété (OT) et un jeton de rendement (YT).

OT représente le titre de l'actif sous-jacent et YT représente le droit aux rendements futurs. Une fois frappés, les propriétaires OT & YT ont la possibilité de choisir de les utiliser. Quelques cas d'utilisation de Pendle Finance :

3. Financement rapide

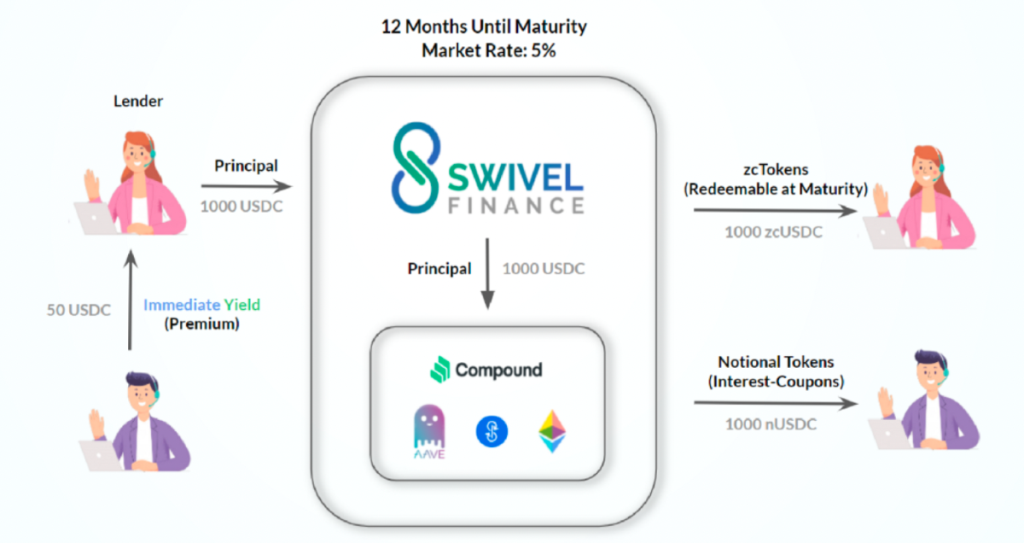

Swivel Finance fonctionne de la même manière que Elements et Pendles lorsqu'ils séparent également les actifs déposés dans Swivel en :

Đặc điểm khác biệt nhất của Swivel so với các giao thức trong cùng phân khúc là trong khi các giao thức khác đã cố gắng sử dụng AMM để cung cấp tính thanh khoản cho PT & YT, Swivel sử dụng off-chain order book làm mô hình giao dịch.

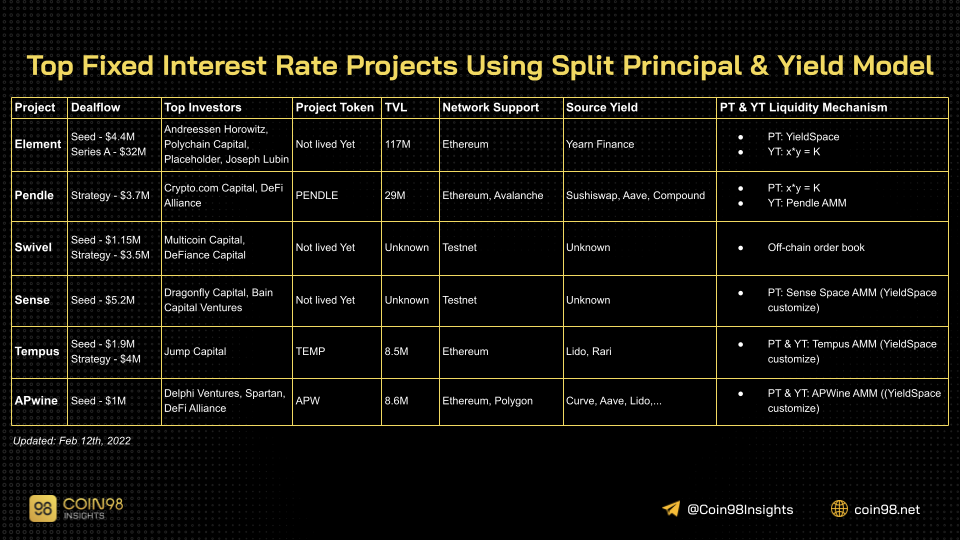

Ngoài Element Finance, Pendle Finance, Swivel Finance chúng ta còn có một số dự án nổi bật trong phân khúc này như: Sense Protocol, Tempus, APwine, Horizon Finance. Dưới đây là một số điểm nổi bật của các dự án fixed rate trong phân khúc Split principal & Yield:

Top Fixed Interest Rate Projects Using Split Principal & Yield Model

Các dự án sử dụng structured product model

1. 88mph

88mph cũng là một giao thức lãi suất cố định bằng cách sử dụng mô hình trái phiếu với sản phẩm có cấu trúc nhưng cách triển khai của 88mph tương đối khác với các giao thức khác.

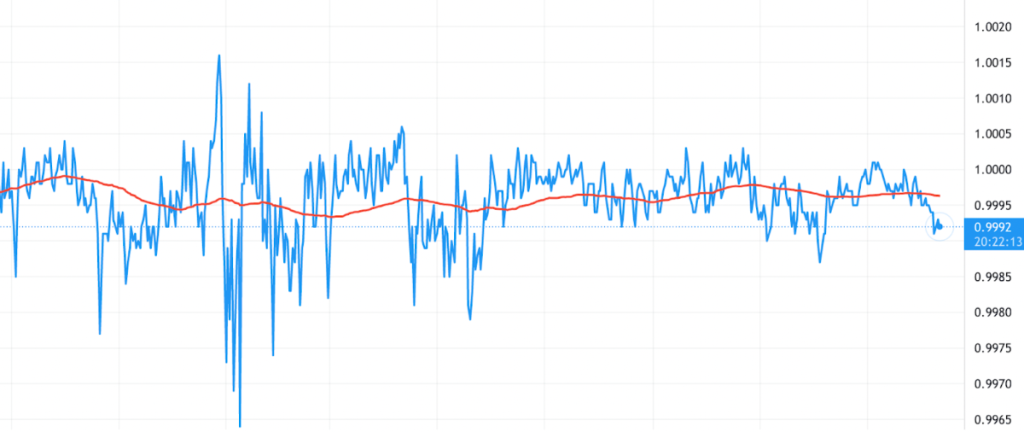

Khi người dùng gửi token vào 88mph, tiền gửi sẽ được deposit vào Compound để tích lũy lãi suất suất thả nổi từ Compound. Để xác định lãi suất cố định cung cấp cho người gửi tiền. 88mph sử dụng đường trung bình động theo cấp số nhân (EMA) của APY lãi suất thả nổi Compound trong khoảng thời gian là một tháng. Lãi suất cố định cung cấp cho người dùng sẽ bằng 75% EMA tại khoảng thời gian đó.

Tìm hiểu thêm: Giao dịch hiệu quả với EMA như thế nào?

Để giảm thiểu rủi ro mất khả năng thanh toán, 88mph cung cấp trái phiếu lãi suất thả nổi hấp thụ biến động của thị trường lãi suất. Trái phiếu có lãi suất thả nổi đóng vai trò như một công cụ hỗ trợ để đảm bảo lãi suất bằng cách thanh toán cho người cho vay nếu lãi suất thu được tại thời điểm đáo hạn thấp hơn 75% tại thời điểm ký kết.

Cơ chế này cho phép người mua trái phiếu kiếm được lợi nhuận nếu đường EMA của lãi suất thả nổi duy trì trên 75% vì lãi suất cố định 88mph đưa ra bằng 75% lãi suất thả nổi ban đầu.

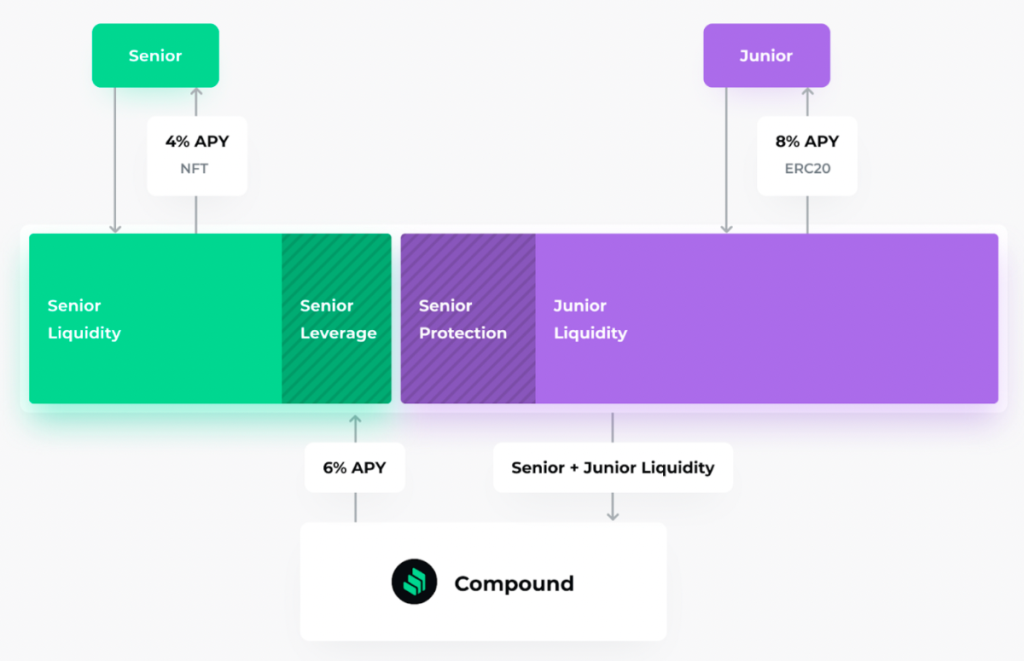

2. BarnBridge

BarnBridge là một sản phẩm có cấu trúc. Tiền gửi từ người dùng sẽ được gửi đến các DeFi Protocol khác nhau để thu thấy lãi suất thả nổi, source yield sẽ được lựa chọn dựa trên mức độ rủi ro khác nhau của từng chiến lược do quy trình quản trị quyết định.

Tiền lãi thu được sẽ được phân phối lại người dùng dựa trên mức độ rủi ro (quy tắc phân phối lợi nhuận là khác nhau) mà người dùng gánh chịu, thường sẽ có 2 pool chính là Junior Pool và Senior Bond.

Các nhà cung cấp vốn cho Junior Pool sẽ nhận được một LP token dưới dạng ERC20 token để đại diện cho cổ phần đầu tư của họ. Junior không có thời gian đáo hạn và nhận thu nhập thả nổi.

Các nhà cung cấp vốn cho Senior Pool sẽ nhận được LP token dưới dạng ERC721 token để đại diện cho cổ phần của họ trong pool. Người dùng tham gia Senior Pool sẽ có thu nhập cố định, không thể redeem lãi trước hạn nhưng NFT có thể chuyển nhượng được.

Vì tiền lãi kiếm được từ các underlying protocol là lãi suất thả nổi, nó có thể đột ngột trở xuống mức rất thấp, để đảm bảo mức thu nhập cố định của Senior Pool, một phần thanh khoản của Junior Pool sẽ bị khóa để đảm bảo rằng những người nắm giữ Senior Bond có thể redeem số tiền gốc cộng với lãi suất cố định khi đáo hạn.

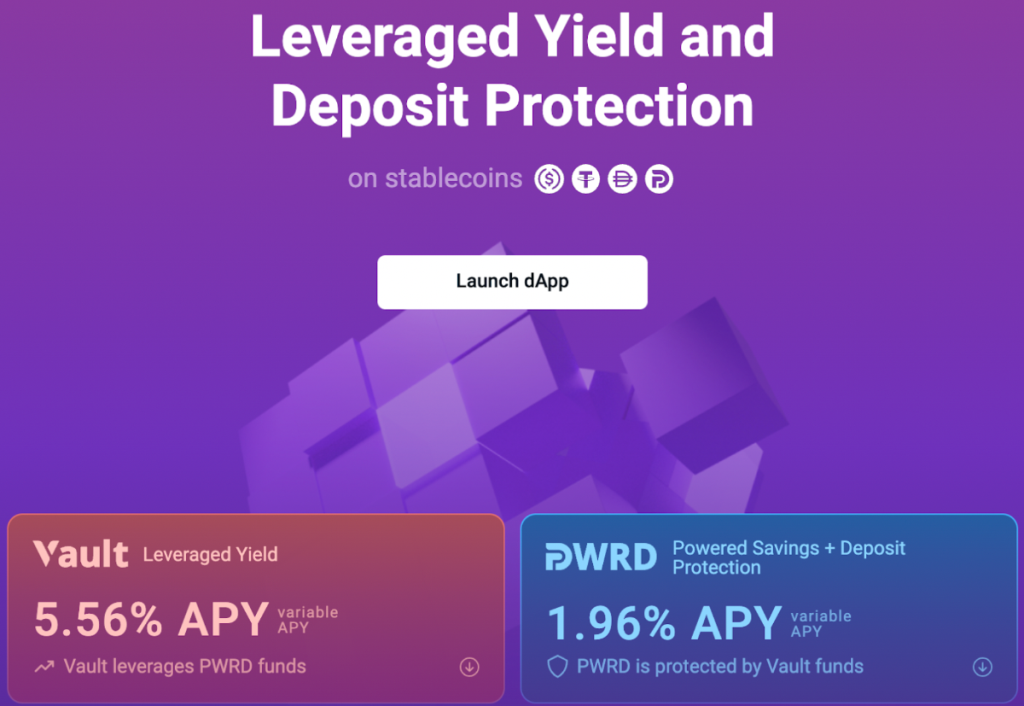

3. Gro Protocol

Sản phẩm PWRD stablecoin và Vault của Gro Protocol là một sản phẩm có cấu trúc. Cách hoạt động của PWRD stablecoin và Gro Vault cung tương tự như các dự án trong cùng phân khúc:

Với PWRD stablecoin và Gro Vault là nhóm sản phẩm tập trung vào thị trường Stablecoin, trong đó:

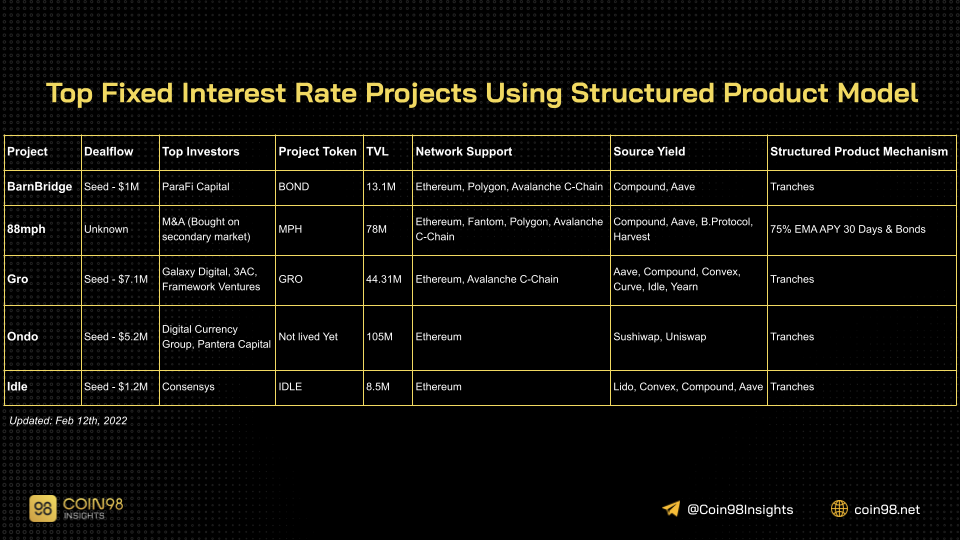

En plus de 88 mph, BarnBridge, Gro Protocol, il existe de nombreux projets sur le marché actuel qui offrent aux utilisateurs un revenu fixe en appliquant des produits structurés tels que IDLE, Saffron Finance, Tranche Finance,... Voici quelques points saillants des projets à taux fixe dans le segment Produits Structurés :

Principaux projets à taux d'intérêt fixe utilisant un modèle de produit structuré

Problèmes actuels et opportunités d'investissement potentielles avec le protocole FIR

AMM vs carnet de commandes ? Quelle est la bonne solution ?

Les projets qui offrent un taux d'intérêt fixe aux utilisateurs utilisant les modèles d'obligations à coupon zéro et de fractionnement du principal et du rendement ont une méthode de travail commune pour diviser les actifs sous-jacents en jetons d'obligations à coupon zéro et en jetons de rendement. Le protocole utilise alors un moyen de les liquider efficacement.

Comme je l'ai mentionné dans l'article, la plupart des projets FIR choisissent le modèle AMM comme principale forme de liquidité pour les actifs ci-dessus. Cela ne signifie pas que le modèle AMM est meilleur que le modèle de carnet de commandes, les deux ont leurs propres avantages et inconvénients.

Pour le modèle de carnet de commandes :

Pour les modèles AMM :

Outre les avantages et les limites disponibles des deux modèles, un autre facteur objectif influençant la décision ci-dessus est les limites de l'infrastructure d'Ethereum pour le moment. Alors que le modèle de carnet de commandes pourrait théoriquement s'avérer efficace sur les solutions hors chaîne, pour le moment ce n'est pas aussi faisable pour Ethereum L1.

Par conséquent, la plupart des protocoles ont choisi de concevoir des courbes AMM personnalisées pour liquider les jetons d'obligations à coupon zéro et les jetons de rendement. En outre, le jeton d'obligations à coupon zéro et le jeton de rendement ont des caractéristiques distinctes, ils ont donc également besoin de courbes de propriétés différentes pour augmenter l' efficacité et l'efficacité du capital.

Par exemple, le jeton d'obligations à coupon zéro a les caractéristiques d'une obligation à taux zéro permettant au détenteur de rembourser 1: 1 avec l'actif sous-jacent correspondant à l'échéance. Ainsi, une ligne de liquidité pour les actifs obligataires doit également répondre à un certain nombre de pré-requis tels que :

C'est également la raison pour laquelle après que YieldSpace soit devenu une norme appliquée à la liquidité des jetons d'actifs obligataires dans le groupe de projet en utilisant le modèle d'obligations à coupon zéro et le modèle de fractionnement du principal et du rendement.

Mais cela ne signifie pas que le modèle AMM pour le protocole FIR est parfait, en fait, il existe encore pas mal de limitations à l'heure actuelle, telles que le problème du manque et de la fragmentation de la liquidité et des modèles d'incitation appropriés pour encourager les utilisateurs à ajouter liquidité.

Pénurie de liquidités et fragmentation

La plupart des protocoles FIR utilisant le coupon zéro et le principal et le rendement fractionnés n'ont pas besoin de teneurs de marché professionnels pour maintenir les marchés des taux d'intérêt car ils sont équilibrés et maintenus par les courbes AMM.

Alors que les courbes personnalisées telles que YieldSpace ou Notional AMM du protocole Yield ont considérablement augmenté l'utilisation du capital, la conception des protocoles FIR utilisant des obligations à coupon zéro et un modèle de principal et de rendement fractionné rend le protocole plus efficace. est particulièrement grave dans les protocoles FIR qui utilisent un modèle de principal et de rendement divisé.

En outre, la majorité des protocoles FIR manquent d'incitations appropriées pour inciter les utilisateurs à ajouter des liquidités aux marchés de taux d'intérêt distincts du protocole. En général, cette situation laisse les différents marchés de taux d'intérêt dans un état d'illiquidité.

Cependant, certains protocoles comme le protocole Notional Finance et Sense ont des conceptions pour faire face à cette situation, telles que :

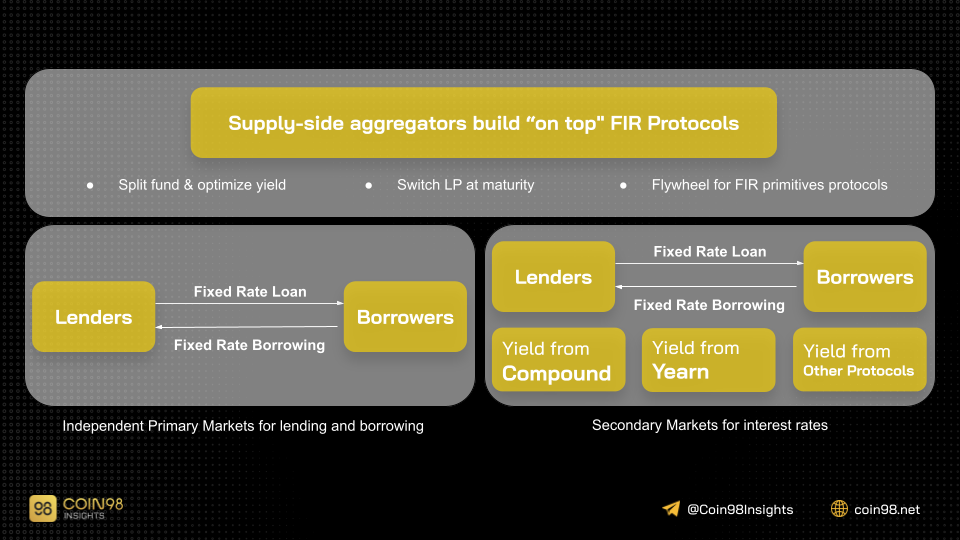

Au-delà de la solution viennent les améliorations du protocole. Une autre solution est que les agrégateurs côté offre sont construits au-dessus du protocole de primitives FIR, ils peuvent :

Faible efficacité du capital pour les spéculateurs et les utilisateurs fournissant des liquidités

Le marché actuel de la crypto-monnaie a de nombreuses sources de rendement qui peuvent offrir aux utilisateurs des opportunités agricoles avec des APR allant de quelques dizaines de pour cent à plusieurs centaines de pour cent. Bien que l'APR de ces rendements sources ne soit pas trop stable et que le risque soit également assez élevé, l'APR qu'ils fournissent est plusieurs fois supérieur à l'APR fourni par les protocoles FIR.

À l'heure actuelle, dans un marché principalement axé sur la spéculation, il est difficile d'inciter les utilisateurs DeFi à déployer leur capital dans les protocoles FIR pour gagner 1 à 5 % d'APR. Parce qu'il est clair que ce mode de déploiement du capital n'est pas le plus efficace pour les utilisateurs dans la situation actuelle du marché où la plupart des utilisateurs sont plus préoccupés par le montant d'argent qu'ils gagnent que par le risque qu'ils prennent.

La complexité des protocoles de primitives FIR

La plupart des utilisations des protocoles à taux d'intérêt fixe (FIR, taux d'intérêt fixe) utilisent des obligations à coupon zéro et divisent le principal et le rendement, ce qui est assez compliqué pour les nouveaux utilisateurs. Par conséquent, afin d'utiliser efficacement les protocoles ci-dessus, il est impératif que les utilisateurs apprennent relativement attentivement le fonctionnement du protocole. Ce n'est pas un petit obstacle pour attirer de nouveaux utilisateurs des protocoles.

Les goûts des utilisateurs de crypto peuvent changer avec le temps, mais une chose qui restera la même est qu'avec le temps, la majorité des utilisateurs préféreront "simple et pratique". Dans le cas où le protocole FIR prospère à l'avenir, les protocoles qui apportent une expérience simple et pratique à utiliser seront un gros plus.

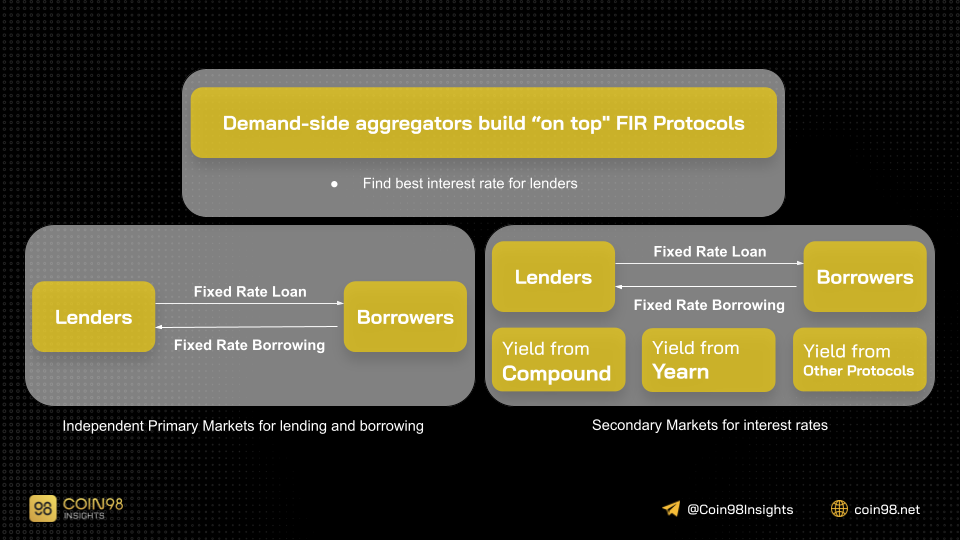

Le problème ci-dessus peut être résolu avec des agrégateurs côté demande construits au-dessus du protocole de primitives FIR. Imaginez qu'en un seul clic, un utilisateur puisse accéder à tous les marchés d'intérêt que les protocoles primitifs fournissent à leurs utilisateurs. Les utilisateurs n'ont qu'à choisir le marché des taux d'intérêt qui convient le mieux à leurs conditions.

Risques de sécurité des protocoles FIR orientés produits structurés

En général, les protocoles FIR qui approchent le produit de structure sont en fait des agrégateurs de rendement. Ils allouent les flux de trésorerie des utilisateurs à différents protocoles et stratégies pour capturer le rendement flottant. Réallouer ensuite aux déposants selon des principes fondés sur le risque.

Cependant, les utilisateurs doivent tenir compte des risques des protocoles FIR qui s'approchent de cette direction. Si un protocole sous-jacent est exploité, les utilisateurs peuvent perdre tout ou partie de leurs fonds. Ce risque est accru car les protocoles FIR avec une approche de produit de structure comme le protocole 88mph ou Gro ont tendance à exploiter plusieurs protocoles sous-jacents.

Exemple concret, le mercredi 27 octobre, Cream Finance a été exploité et a perdu environ 130 millions de dollars. Gro Protocol a 2 stratégies avec allocation de capital à Cream Finance, au moment de l'attaque, la valeur totale des deux stratégies était de 9,24 millions de dollars. L'événement d'exploit a fait perdre au protocole des millions de dollars. Selon l'accord initial, le risque de PWRD sera d'abord couvert par les Gro Vaults, ce qui entraînera une réduction de la valeur du Gro Vault de 21,97 %. Bien que le protocole Gro ait reçu une compensation de Cream Finance après cela, la perte réelle a été réduite à un niveau très bas, mais cela entraîne un autre problème…

Si la perte est trop importante et que le protocole devient insolvable, qu'arrive-t-il aux utilisateurs ?

De ce point de vue, je vois personnellement la nécessité d'un mécanisme de gestion des risques pour aider les protocoles FIR à approcher le produit de structure comme le protocole 88mph ou Gro pour prévenir les incidents qui rendent le protocole incapable de payer temporairement.

En fait, certains protocoles de prêt tels que Maker DAO et Aave disposent de mécanismes de gestion des risques pour les scénarios similaires ci-dessus. Les détenteurs de Maker DAO MKR seront le dernier recours en cas d'insolvabilité du protocole. En fait, il a été utilisé comme filet de sécurité en mars 2020. Lorsque le marché s'est effondré et que le protocole était endetté, les détenteurs de MKR accepteraient désormais le risque d'être dilués si Maker s'endettait. Pour compenser le risque qu'ils prennent, les détenteurs de MKR ont droit à une partie des frais du système Maker.

Le développement futur du projet d'intérêt fixe dans Crypto

Fondamentalement, emprunter et prêter sont deux facteurs fondamentaux pour le développement de DeFi. À l'heure actuelle, les protocoles de prêt tels que Aave, Maker, Anchor, Compound sont les principaux marchés de prêt et d'emprunt sur le marché.

Ces protocoles fournissent des fonctions d'emprunt et de prêt en permettant aux utilisateurs de se retrouver avec un pool d'actifs commun (P2P, Peer to Pool), de manière décentralisée et sans autorisation. Cependant, le principal défaut du modèle de fonctionnement peer to pool est le taux d'intérêt flottant.

En fait, ce n'est pas qu'il n'y a pas de protocole qui fournit des marchés à taux fixe, mais au contraire, il y a pas mal de projets FIR sur le marché mais ce que je veux dire ici, c'est que leur part de marché est encore très faible par rapport à la part de marché des protocoles de prêt peer to pool.

En regardant les données TVL des 4 protocoles ci-dessous, vous verrez une corrélation claire :

Alors que l'emprunt à taux fixe est la forme d'emprunt la plus courante sur les marchés traditionnels. Le Whitepaper of Notional Finance mentionne également ce problème : « En 2018, il y avait 15,3 billions de dollars d'encours de prêts sur les marchés hypothécaires et de la dette des entreprises aux États-Unis. 88 % de cette dette est à taux fixe . Comme on peut le voir, la plupart des marchés de la dette dans la finance traditionnelle sont animés par des prêts à taux fixe.

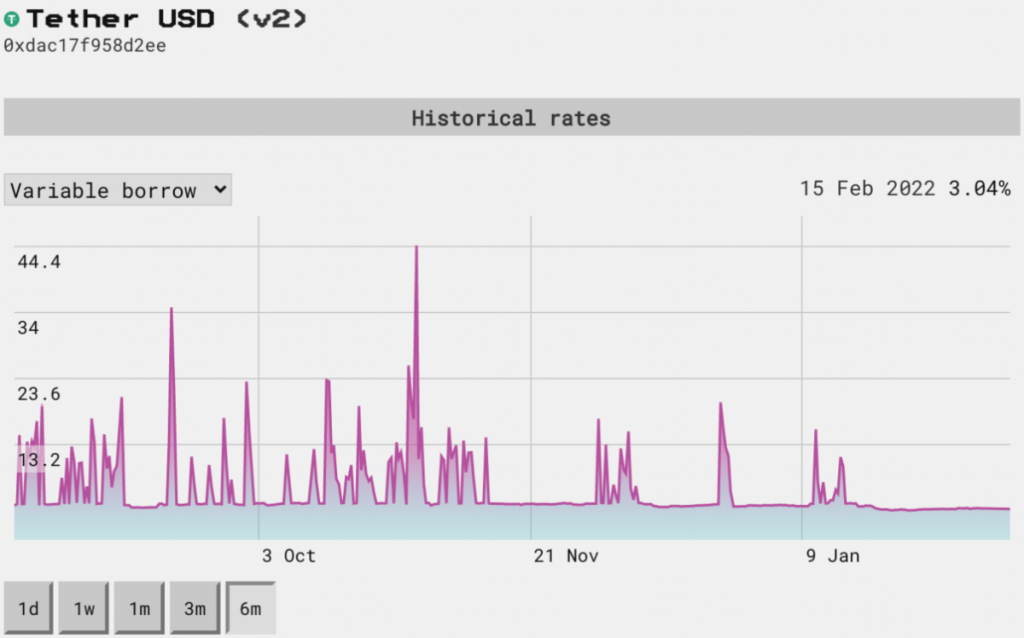

Revenir au marché actuel des prêts dans DeFi est principalement motivé par des prêts à taux variable très volatils. Prenons l'exemple du taux d'intérêt du prêt Aave USDT pour les 6 derniers mois. Les taux d'intérêt ont fluctué fortement et rapidement, sont immédiatement passés de 20,2% à 44,4% en 2 jours du 30 au 31 octobre 2021.

Le niveau d'incertitude et de volatilité des taux d'intérêt flottants sur le marché DeFi n'est pas propice à la planification financière à long terme et aux investissements à effet de levier, entravant indirectement la croissance de DeFi vers une taille de marché plus grande. En revanche, les taux d'intérêt fixes donnent aux emprunteurs et aux emprunteurs plus de contrôle sur leurs portefeuilles d'investissement, permettant aux particuliers et aux investisseurs d'adopter une gamme de produits financiers plus large et plus complexe.

En bref, de mon point de vue personnel, le marché des prêts à taux fixe est susceptible de prospérer, devenant une pièce importante dans DeFi, une base pour une nouvelle équipe de projet à tirer parti et à créer de nouveaux secteurs.

sommaire

Je clôturerai cet article en répondant à 3 petites questions : Pourquoi ? Lorsque? Quoi?;

Le marché des prêts et des emprunts à taux fixe est important pour la croissance de DeFi, mais pourquoi le groupe de protocoles FIR n'a-t-il pas prospéré jusqu'à présent ?

⇒ Le marché est largement influencé par des activités spéculatives, la plupart des utilisateurs sont plus intéressés par le montant d'argent qu'ils gagnent que par le montant qu'ils vont perdre. Bon produit mais mauvais timing, le timing est une question de temps !

Quand le groupe du protocole FIR et le marché des prêts et emprunts à taux fixe ont-ils explosé ?

⇒ Personnellement, je pense qu'ils prospéreront dans les 5 prochaines années. Plus en détail, à mesure que de plus en plus d'utilisateurs et d'institutions entrent sur le marché DeFi, la demande de taux d'intérêt fixes continuera de croître.

Si le marché des taux fixes prospère, dans quoi investir pour en tirer de gros profits ?

⇒ Alors que la demande de débit fixe augmente fortement, les protocoles FIR qui fournissent un protocole à débit fixe deviendront le prochain protocole primitif de DeFi. Du point de vue d'un investisseur de détail, les bonnes affaires sont faciles à considérer comme un investissement dans des jetons natifs des protocoles FIR et des protocoles d'agrégation basés sur eux.

Ci-dessus, mon point de vue sur le marché des intérêts fixes et les projets connexes. Si vous avez d'autres questions liées au sujet ci-dessus, veuillez commenter ci-dessous pour que Coin98 prenne en charge immédiatement !

Découvrez comment utiliser SushiSwap avec le portefeuille Coin98, y compris l

Cet article vous guidera sur la façon d utiliser Uniswap, y compris l échange, l ajout de liquidités et la migration de liquidités d Uniswap V2 vers V3, ainsi que des mises à jour récentes et des conseils pratiques.

Dans cet article, nous explorerons l

Qu

Découvrez l

GMX est l

Qu

Qu

Qu

Qu

Qu

Dans cet article, Coin98 vous guidera sur la façon d

Dans cet article, découvrons avec TraderH4 le mécanisme de fonctionnement et les caractéristiques exceptionnelles d

Découvrons Sei Blockchain - une chaîne de couche 1 axée sur le trading. Surnommé «NASDAQ décentralisé», car il se concentre sur la fourniture d

Astar est le hub Dapp sur Polkadot, prenant en charge les solutions Ethereum, WebAssembly, Dapp Staking et Layer 2.

Qu

Qu

L'article vous fournira le guide le plus complet et le plus détaillé sur l'utilisation de Mango Markets pour découvrir toutes les fonctionnalités de ce nouveau projet sur Solana.

L'agriculture est une bonne chance pour les utilisateurs de gagner facilement de la crypto dans DeFi. Mais quelle est la bonne façon de cultiver la crypto et de rejoindre DeFi en toute sécurité ?

L'article traduit l'opinion de l'auteur @ jdorman81 sur la question de l'évaluation dans Defi, ainsi que quelques opinions personnelles du traducteur.

Découvrez comment utiliser SushiSwap avec le portefeuille Coin98, y compris l

Cet article vous guidera sur la façon d utiliser Uniswap, y compris l échange, l ajout de liquidités et la migration de liquidités d Uniswap V2 vers V3, ainsi que des mises à jour récentes et des conseils pratiques.

Dans cet article, Coin98 vous guidera sur la façon d

Mina et Polygon travailleront ensemble pour développer des produits qui augmentent l'évolutivité, la vérification améliorée et la confidentialité.

Analysez et évaluez le modèle de fonctionnement d'Uniswap V2, le modèle le plus basique pour tout AMM.

L'échange Remitano est le premier échange qui permet d'acheter et de vendre des crypto-monnaies en VND. Instructions pour s'inscrire à Remitano et acheter et vendre des Bitcoins en détail ici !

L'article vous fournira les instructions les plus complètes et les plus détaillées pour utiliser le testnet Tenderize.

L'article vous fournira le guide le plus complet et le plus détaillé sur l'utilisation de Mango Markets pour découvrir toutes les fonctionnalités de ce nouveau projet sur Solana.

Dans ce premier épisode de la série UNLOCKED, nous ajouterons une couche de sécurité supplémentaire à votre portefeuille en utilisant les paramètres de sécurité.

L'agriculture est une bonne chance pour les utilisateurs de gagner facilement de la crypto dans DeFi. Mais quelle est la bonne façon de cultiver la crypto et de rejoindre DeFi en toute sécurité ?