Les dérivés ont apporté des tonnes de liquidités au monde de la cryptographie, car les investisseurs sont capables de tirer parti de leurs transactions plusieurs à des centaines de fois. Dans cet article, nous allons découvrir ce que sont les produits dérivés et ce qu'il faut savoir sur cet instrument financier.

Comment pouvons-nous faire des profits même en période de liquidation du marché ? Le trading de produits dérivés est une option populaire pour les traders. Cependant, c'est une épée à double tranchant qui pourrait nous apporter des tonnes d'avantages tout en ayant des effets négatifs sur les autres qui perdent.

Que sont les dérivés cryptographiques ?

Les dérivés sont des contrats financiers entre deux ou plusieurs entités dont la valeur est basée sur la performance d'un actif sous-jacent. Les actifs sous-jacents peuvent être tout ce qui a de la valeur. Cependant, un dérivé peut n'avoir aucune valeur puisqu'il découle de la valeur d'un autre actif. Il existe plusieurs types d'actifs sous-jacents, comme suit :

- Actif et marchandise : or, argent, bois, riz, café, blé, etc.

- Indice : Obligation, titre, taux d'intérêt, etc.

- Monnaie fiduciaire : USD, AUD, EUR, etc.

- Crypto et jeton : Bitcoin, ETH, BNB, USDT, USDC, etc.

Les investisseurs utilisent les dérivés comme instruments financiers pour se couvrir contre les mouvements de prix ou doubler leurs transactions avec des effets de levier. De plus, ils peuvent acheter et vendre des produits dérivés sans frontières dans le monde entier. Cela rend le marché des produits dérivés estimé à des dizaines de billions de dollars en 2025.

Gardez à l'esprit que nous ne détenons pas réellement les actifs lorsque nous négocions des produits dérivés. Nous ouvrons des positions en créant des contrats avec d'autres parties telles que d'autres commerçants, revendeurs ou bourses.

Les crypto-dérivés sont des contrats qui tirent leur valeur du prix des crypto- monnaies ou des jetons sous-jacents. Les traders de crypto achètent et vendent souvent les contrats pour réaliser des bénéfices à court terme à partir des mouvements de prix, qui peuvent être à la hausse ou à la baisse. Le trading de produits dérivés est souvent utilisé comme une stratégie d'entrée et de sortie.

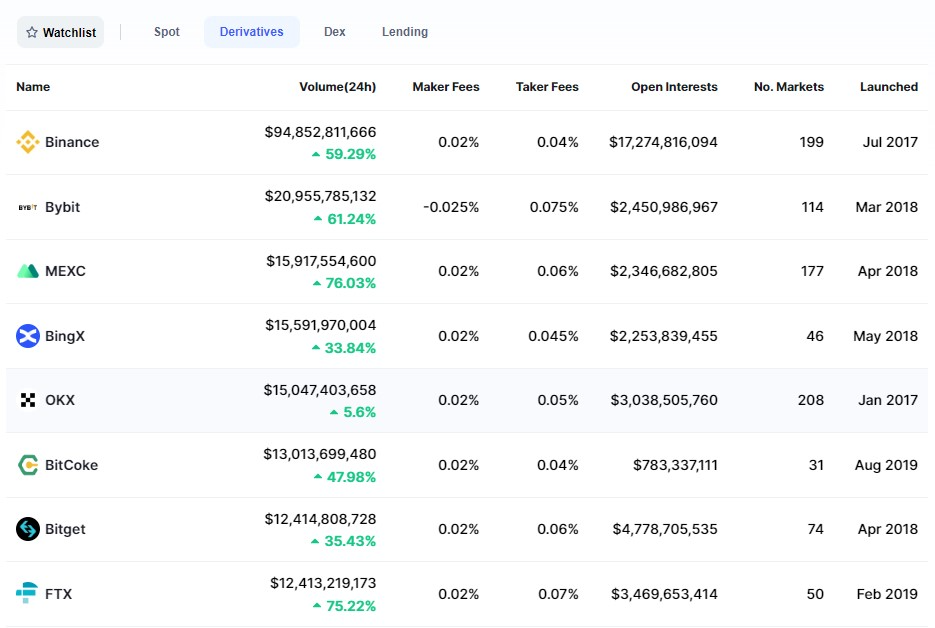

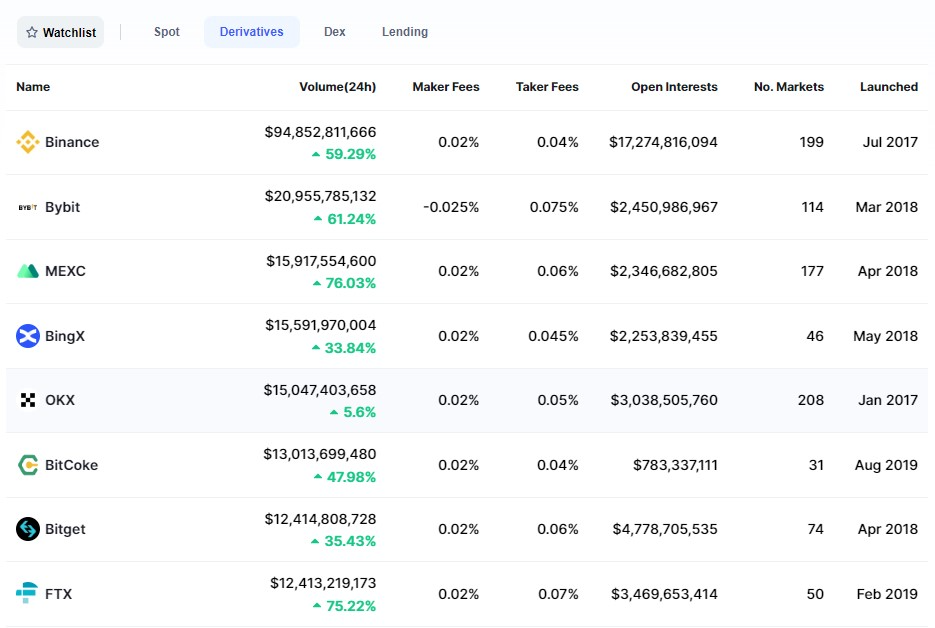

Échanges centralisés de dérivés en crypto. Source : CoinMarketCap

Deux grandes différences entre les dérivés crypto et les dérivés traditionnels :

- Le marché de la cryptographie fonctionne 24h/24 et 7j/7, tandis que les marchés traditionnels n'ouvrent que du lundi au vendredi.

- Les dérivés cryptographiques sont des contrats qui dérivent le prix des cryptos/tokens.

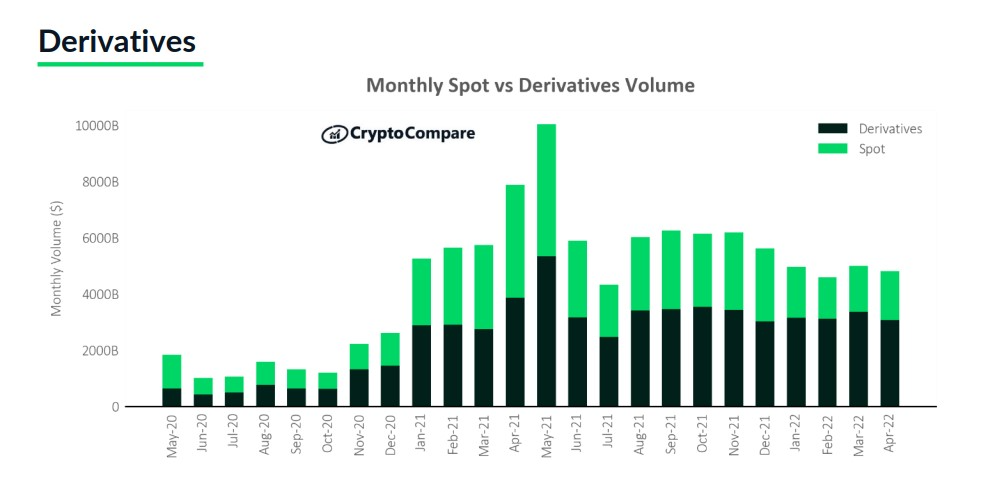

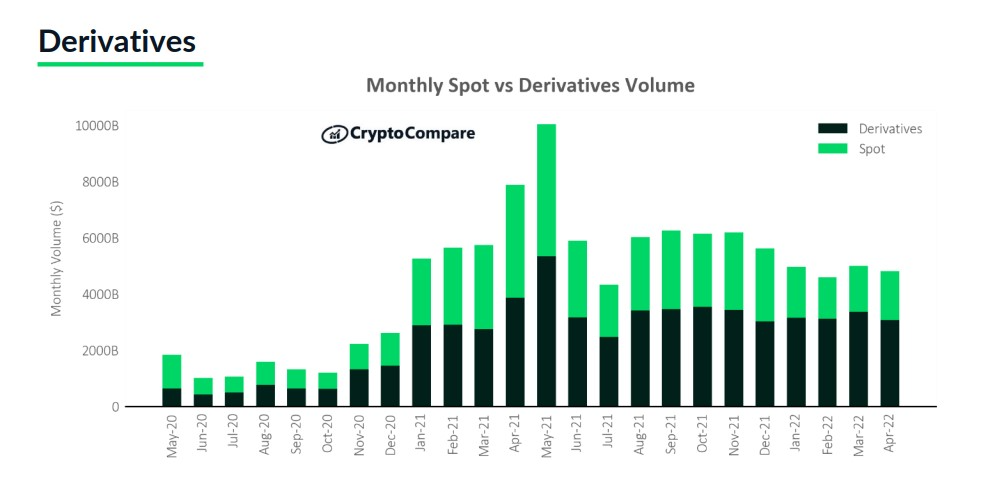

Volume de transactions sur dérivés vs volume au comptant

Comme le montre le graphique, le volume mensuel des transactions sur dérivés est supérieur à celui du volume au comptant en moyenne. En fait, les traders de produits dérivés ouvrent et clôturent souvent leurs positions sur de courtes périodes tandis que les investisseurs au comptant conservent leurs positions. Par conséquent, les traders de produits dérivés apportent beaucoup de liquidités au marché global de la cryptographie.

Types de dérivés cryptographiques

Contrats à terme

Les contrats à terme sont des contrats que les commerçants achètent et vendent à un prix prédéterminé dans le futur. Ils peuvent négocier sur des bourses où acheteurs et vendeurs se rencontrent sur un marché à volume élevé. Dans la finance traditionnelle, les contrats à terme sont négociables sur des bourses autorisées telles que Chicago Mercantile Exchange (CME/États-Unis), Bourse de Montréal (MX/Canada), Japan Exchange Group (JPX/Japon), etc.

En crypto, il existe également des bourses de produits dérivés centralisées et décentralisées comme Binance Futures, FTX, dYdX, Perpetual, etc. Ces bourses permettent aux crypto-traders d'avoir des effets de levier jusqu'à 100x, selon le type d'actifs crypto.

Certains marchés dérivés décentralisés dans l'espace crypto. Source : Coingecko

Les contrats à terme perpétuels (ou simplement perpétuels) sont couramment exercés sur les bourses de produits dérivés mentionnées. Ce type de contrats à terme n'a pas de date d'expiration, ce qui permet aux traders de clôturer leurs positions à tout moment. De plus, la position sera liquidée si la garantie de la position n'est pas suffisante pour couvrir la perte.

Choix

Les options sont des contrats dans lesquels les participants acceptent de négocier l'actif à un prix déterminé dans un délai déterminé dans le futur. Pendant ce temps, ils peuvent acheter ou vendre l'actif sans aucune obligation.

- Options à l'américaine : Le droit d'acheter et de vendre des options dans un délai donné.

- Options de type européen : n'achetez et ne vendez que des options à une date d'expiration déterminée.

En crypto, il existe également des marchés d'options qui permettent aux commerçants d'acheter et de vendre en interagissant avec des contrats intelligents via des portefeuilles web3. Les commerçants peuvent utiliser des options cryptographiques pour spéculer sur les mouvements de prix afin de réaliser des bénéfices.

Par rapport aux contrats à terme, les options présentent des risques moindres. Les traders d'options n'ont qu'à perdre leur investissement initial au lieu d'être obligés de vendre lorsqu'ils négocient des contrats à terme.

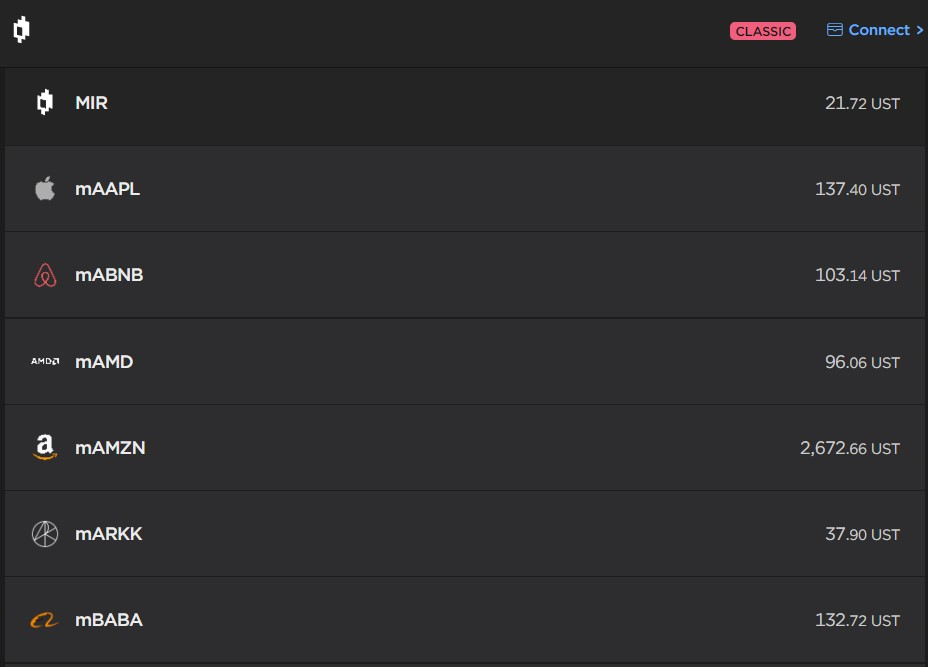

Actifs synthétiques

Les actifs synthétiques sont des dérivés symboliques qui suivent de près la valeur des actifs réels. Il peut s'agir d'actions symboliques ou de matières premières symboliques. Cela donne aux commerçants l'accès pour acheter et vendre ces actifs tokenisés n'importe où via des échanges basés sur la blockchain.

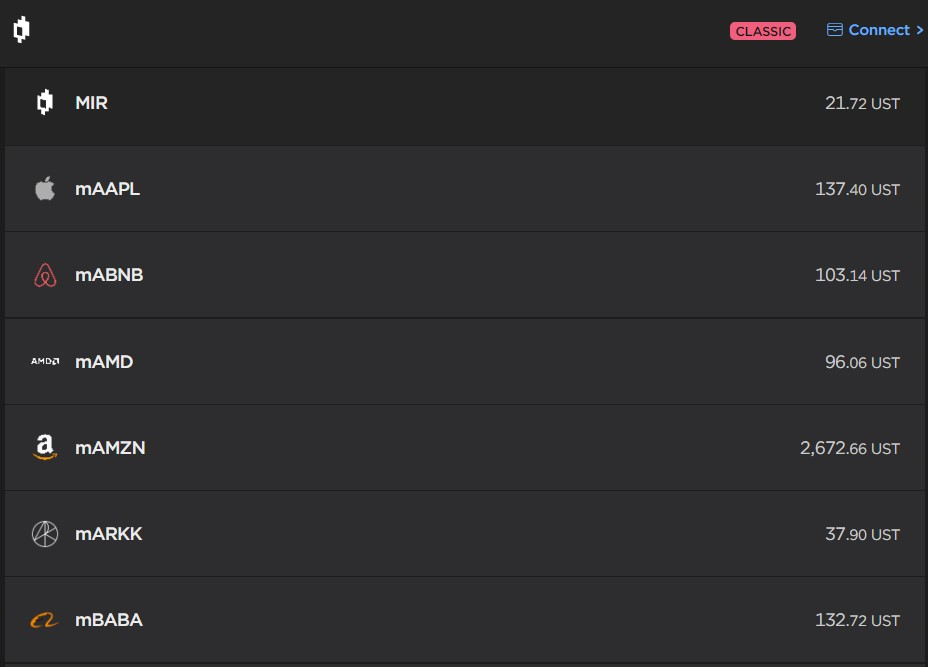

Stocks tokenisés sur le protocole miroir

Les données sur les blockchains peuvent être transparentes et traçables. De plus, les utilisateurs peuvent rester anonymes lorsqu'ils négocient des actifs synthétiques. Les actifs tokenisés sont l'une des solutions DeFi faciles à remarquer et présentent des avantages directs par rapport aux instruments d'investissement traditionnels.

De plus, les investisseurs peuvent tout tokeniser sans permission en choisissant un actif à lier au jeton et en introduisant d'autres commerçants pour l'acheter et le vendre. Les traders du monde entier peuvent participer à la négociation d'actifs synthétiques comme un indice boursier au lieu d'enregistrer des comptes KYC -ed. Ils tirent parti de l'utilisation de la technologie blockchain dans la notion d'actifs synthétiques.

Mots-clés expliqués dans Crypto Derivatives

Contrairement au simple achat de cryptos dans le cadre du trading au comptant et de la conservation, le trading de dérivés permet aux utilisateurs d'être dans des positions bidirectionnelles (achat et vente). L'objectif du trading de produits dérivés est de réaliser le plus de profits possible. Pour les nouveaux arrivants, il pourrait y avoir des mots-clés notables sur le marché des produits dérivés.

Effet de levier

L'effet de levier est une activité d'emprunt de capital pour échanger des actifs financiers tels que des contrats à terme cryptographiques ou d'autres types de produits dérivés. Cela signifie que les commerçants auront plus de pouvoir d'achat et de vente qu'ils n'en ont réellement. Il multiplie le capital par un ratio représentatif qui peut être de 2x, 5x, 10x et 100x, selon l'objectif des utilisateurs.

Effet de levier en crypto

Par exemple, avec un effet de levier de 20x, un trader avec un fonds de 100 $ peut ouvrir une position d'achat ou de vente d'une valeur de 2 000 $. Son fonds de 100 $ est la garantie pour emprunter 1900 $ au marché. L'utilisation de l'effet de levier oblige les utilisateurs à emprunter du capital et ils doivent payer des intérêts pour cela. Plongeons-nous dans les frais que les traders de produits dérivés doivent payer.

Frais de négociation

Chaque échange fournit des plateformes de trading, et ils prennent une petite fraction de chaque transaction en tant que frais. Les utilisateurs qui empruntent des capitaux pour ouvrir des positions à effet de levier doivent payer à la bourse les frais de négociation. Les échanges décident du montant sur la base d'un pourcentage, souvent quelques décimales de pourcentage.

Exemple de frais de trading sur Binance Futures :

- Frais de commission = valeur notionnelle * taux de frais

- Valeur notionnelle = taille * prix commercial

Où:

- Le taux de frais est le nombre décidé par Binance.

- Le prix du commerce est le prix lorsque la position est ouverte ou fermée.

- La taille (contrat) est le montant que l'utilisateur souhaite acheter ou vendre.

Sur Binance , si les utilisateurs sont des VIP certifiés, ils bénéficieront d'une remise sur les frais en fonction des niveaux. De plus, Binance aide les utilisateurs à payer des BNB en tant que frais de négociation pour obtenir des remises sur les frais. Outre Binance, d'autres échanges ont également différents programmes pour inciter et attirer plus d'utilisateurs.

Frais pour détenir des positions sur dérivés

Frais de nuit

Pour certains produits dérivés, les utilisateurs doivent payer des frais au jour le jour pour la détention de positions ouvertes. Cela arrive souvent aux produits CFD ( contrat de différence ) en reflétant la demande croissante d'achat et de vente du marché.

Taux de financement

Étant donné que les contrats à terme perpétuels n'ont pas de date d'expiration, les traders doivent payer périodiquement des frais pour leurs positions longues ou courtes en fonction de l'écart entre le prix perpétuel et le prix au comptant. Lorsque le taux de financement est positif, les traders en position longue paient les frais pour les positions courtes. D'autre part, les commerçants à découvert paient les commerçants à long puisque le prix perpétuel est inférieur au prix au comptant.

Tous les échanges ne prélèvent pas des frais de nuit ou des frais sur le taux de financement. Cela dépend de l'objectif et de la politique de chaque échange. La modification du niveau de frais peut affecter considérablement l'expérience des utilisateurs. Certains échanges à un stade précoce offrent souvent une assistance gratuite ou partiellement gratuite pour leurs utilisateurs. En conséquence, en fonction du pour et du contre des politiques de frais, les utilisateurs peuvent choisir les échanges appropriés pour cliquer sur le bouton.

Volume d'échanges

En crypto, le volume des transactions est la valeur totale des transactions exécutées sur les marchés publics. Les investisseurs mesurent souvent le volume des transactions dans le temps, par exemple sur 24 heures, 1 semaine, 1 mois ou 1 an.

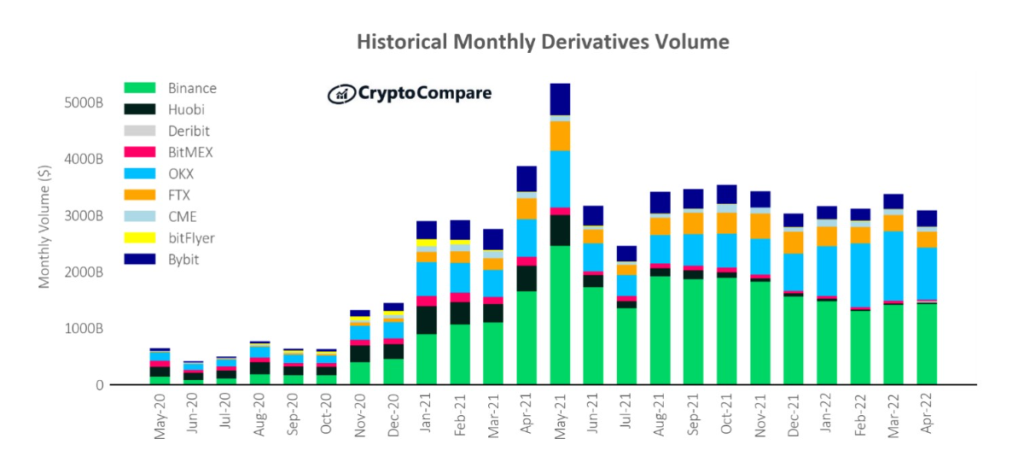

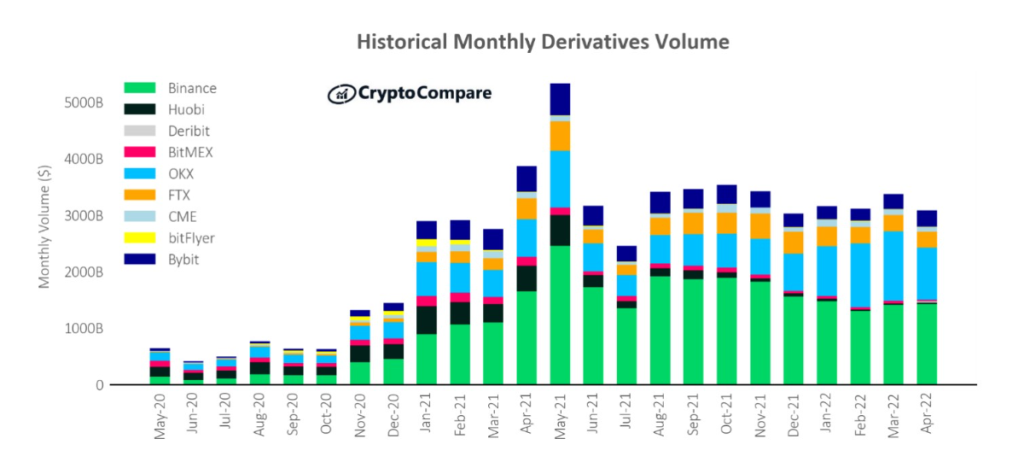

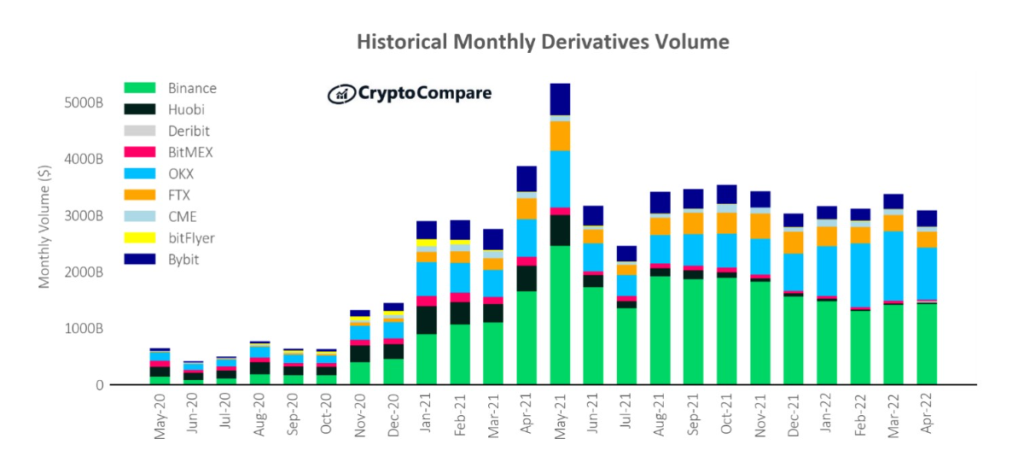

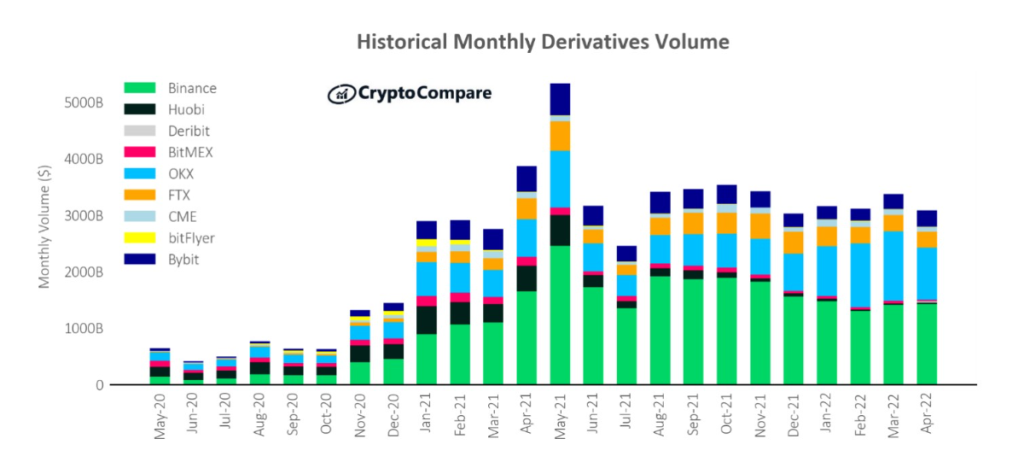

Volume de négociation de produits dérivés des principaux échanges cryptographiques. Source : CryptoCompare

Plus le volume de transactions est élevé, plus le glissement est faible. Les traders détestent l'impact sur les prix (slippage) lors de l'ouverture d'ordres sur les marchés. Le volume des échanges est positivement corrélé à la liquidité.

Le volume de négociation indique également le montant des frais de négociation facturés sur toutes les bourses. En conséquence, de nombreuses grandes entreprises de niveau institutionnel se joignent à la course pour construire des échanges.

Risques liés au trading de dérivés cryptographiques

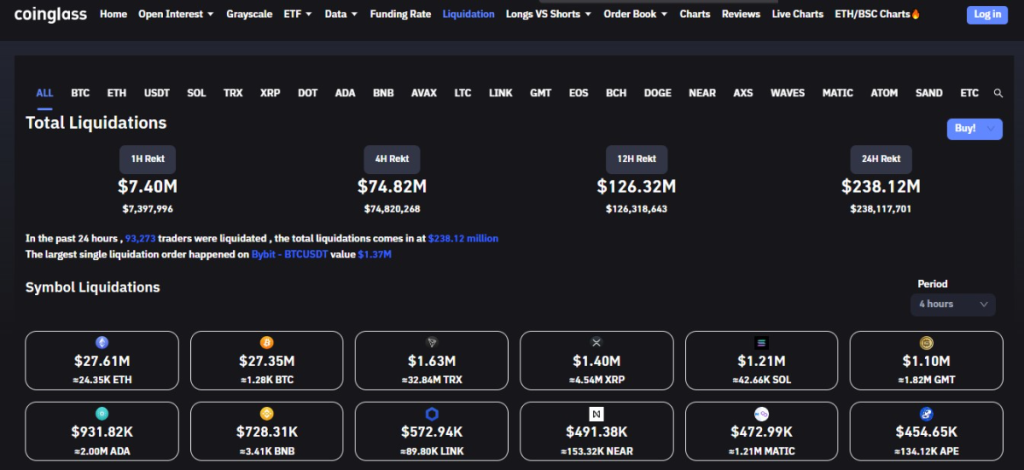

Liquidation

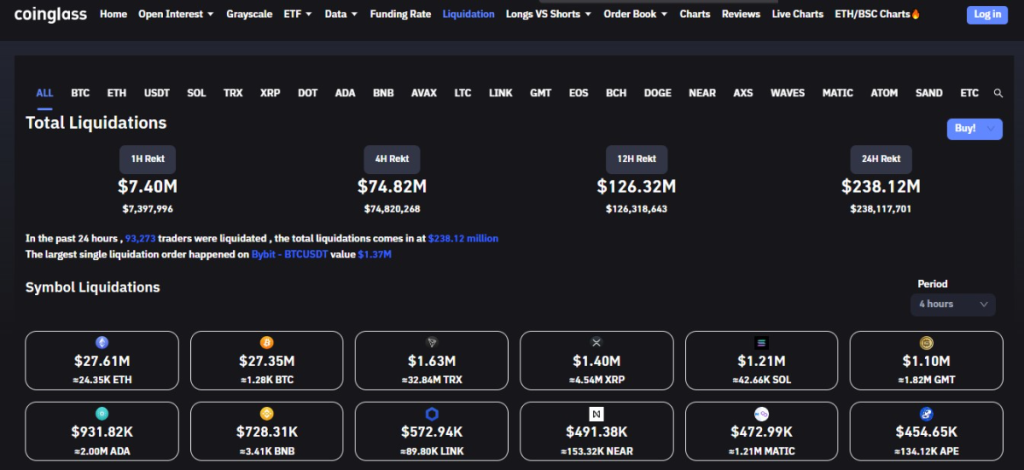

La liquidation est le processus dans lequel les positions longues ou courtes sont vendues de force pour réduire les risques des commerçants et protéger les avantages des prêteurs d'actifs. En d'autres termes, les positions à effet de levier sont liquidées puisque les traders ont des pertes supérieures à leurs dépôts en garantie. La plupart des liquidations se produisent sur des marchés très volatils (forts mouvements).

Liquidation en crypto. Source : Coinglass

Après avoir ouvert une position longue ou courte, il existe un prix de liquidation auquel le trader sera obligé de vendre la position. Cependant, il ne sera pas liquidé s'il dépose suffisamment de capital pour réduire le risque.

Le trading de dérivés avec un effet de levier élevé peut conduire à une liquidation en peu de temps. Malgré son retour massif, espérer entrer et sortir du commerce peut vous épuiser et vous fatiguer à prendre les prochaines décisions. Par conséquent, considérez attentivement si le trading à fort effet de levier convient ou non à votre style de trading.

Coût d'opportunité

Nous pourrions passer trop de temps à regarder les graphiques de prix et à faire des analyses techniques . Le temps est une ressource limitée, et nous devons l'examiner attentivement avant de nous lancer dans le terrier du lapin du trading de dérivés.

Un commerce surendetté peut liquider tous vos fonds lorsque vous êtes au dépourvu et prenez un gros risque. De plus, des pertes consécutives malvenues arrivent souvent aux utilisateurs qui échangent trop.

Avec le même temps passé assis au pupitre de négociation, nous pouvons construire d'autres choses ou être des investisseurs patients qui visent à conserver pendant des années.

FAQ sur le trading de dérivés cryptographiques

Quand une transaction sur produits dérivés est-elle liquidée ?

En utilisant des leviers dans le trading, les utilisateurs peuvent voir leurs transactions liquidées en raison de pertes non réalisées importantes. Pour préserver la stabilité, les bourses liquideront les transactions de leurs utilisateurs par des moteurs de liquidation automatisés.

Le KYC est-il requis pour négocier des produits dérivés ?

Certains échanges centralisés exigent que les utilisateurs fassent KYC pour débloquer des fonctionnalités de trading supplémentaires telles que les transferts, les contrats à terme, etc. En revanche, les utilisateurs peuvent opter pour des échanges décentralisés (DEX) comme dYdX, Perpetual, Synthetix, etc.

Peut-on gagner de l'argent avec les produits dérivés ?

Le trading de produits dérivés signifie que vous empruntez plus d'argent, en ajoutant votre capital pour avoir des positions plus importantes. Ces positions peuvent être liquidées si le prix a un décalage massif. D'un autre côté, le trading de produits dérivés pourrait être rentable, ce qui pourrait nécessiter des moyens énormes.

Conclusion

Pour conclure, les dérivés ont de nombreuses formes en crypto, telles que les contrats à terme, les options et les actifs synthétiques. Chaque type de produits dérivés a des règles de participation différentes. Choisir celui qui convient peut nous donner un énorme fossé sur le marché de la cryptographie. Cependant, il existe des risques sous-jacents qui doivent être pris en compte.