Sapevi che un terzo dello staking di ETH sulla catena Ethereum Beacon proviene da un singolo protocollo? Il protocollo è Lido Finance e, sebbene ci siano state preoccupazioni per la sua massiccia partecipazione, il progetto crittografico ha più da offrire di quanto si possa vedere.

Storia di Lido Finance

Lido Finance è stata fondata nell'ottobre 2020 da Konstantin Lomashuk, Vasiliy Shapovalov e Jordan Fish.

Konstantin ha conseguito un dottorato di ricerca in finanza e ha lavorato nel mondo delle criptovalute dal 2015, in particolare come fondatore di P2P Validator, una società che gestisce nodi di validazione su più blockchain.

Konstantin ha acquistato il suo primo Bitcoin nel 2014, ha partecipato all'ICO di Ethereum nello stesso anno e apparentemente non ha mai venduto il suo ETH BTC né qualsiasi altra criptovaluta che ha acquistato da allora. .

Di conseguenza, la sua ricchezza è passata da 10.000x a 50.000x nel suo portafoglio di criptovalute e dice che il suo segreto è concentrarsi sui progetti che i fondatori hanno in mente.

Vasiliy Shapovalov ha una laurea in matematica e ha trascorso quasi un decennio come ingegnere del software prima di passare alle criptovalute nel 2019.

Nel 2020, Vasiliy è diventato il CTO di P2P Validator e uno dei suoi primi incarichi è stato quello di creare una soluzione di staking di terze parti per l'imminente catena Ethereum Beacon. Questa soluzione di picchettamento di terze parti alla fine è diventata Lido Finance e Vasiliy continua ad agire come persona responsabile degli aspetti tecnici del progetto.

Anche se il nome Jordan Fish può sembrare poco familiare, se sei un appassionato di criptovalute e sei attivo su Twitter, potresti già seguirlo. Questo perché Jordan è Cobie, precedentemente Crypto Cobie, un popolare podcaster e scrittore di criptovalute con quasi 700.000 follower su Twitter e in crescita.

Jordan è coinvolto nelle criptovalute dal 2012 e, in una recente intervista di quattro ore, ha spiegato di aver investito $ 500 in Bitcoin sin dall'inizio.

Jordan ha una laurea in informatica e la programmazione è una parte laterale della sua carriera. Ha trascorso la maggior parte del suo tempo lavorando nel marketing, in particolare per la banca Monzo, una delle prime banche online nel Regno Unito.

È interessante notare che Jordan è stato CEO di P2P Validator e afferma di essere il capo delle quotazioni per Lido Finance con Konstantin e Vasiliy che sono i "cervelli delle quotazioni" dell'operazione.

Anche così, Jordan è stato l'autore del post Medium che annunciava Lido Finance nell'ottobre 2020. E sembra che il suo ruolo fosse quello di attirare l'attenzione e gli investitori sul progetto quando è iniziato.

Jordan lascia Lido Finance all'inizio del 2021, presumibilmente solo per concentrarsi sul podcast di criptovalute dal titolo appropriato, che inizia a febbraio 2021 e co-ospita con Brian Krosgaard aka Ledger ancora una volta altamente raccomandato.

Secondo crunchbase e l'informativa sulla privacy sul sito Web di Lido Finance, il protocollo stesso è stato creato da una società di software registrata nelle Isole Cayman chiamata Defi Limited. Anche se da allora Lido Finance è diventata un'organizzazione autonoma decentralizzata senza alcuna entità alle spalle.

Spiegazione della Finanza del Lido

Lido Finance è un protocollo di staking liquido che ti consente di staking di criptovalute Proof of Stake senza doverle bloccare, il che significa che puoi fare trading liberamente durante lo staking.

Una breve spiegazione di come funziona è che quando fai staking della tua criptovaluta tramite Lido Finance, il protocollo ti fornisce un token negoziabile che funge da ricevuta per la criptovaluta che hai acquistato. Quindi, nel caso di Ethereum quando fai staking di ETH sulla catena Beacon tramite Lido Finance, il protocollo ti fornisce un token chiamato ETH staking o stETH, che riflette il prezzo di ETH e può essere scambiato liberamente.

stETH mantiene il suo prezzo ancorato in tre modi: il primo è attraverso l'arbitraggio, in cui i trader di arbitraggio acquistano stETH quando scende al di sotto del prezzo di ETH perché può essere scambiato con ETH effettivo in futuro.

Il secondo modo in cui stETH mantiene il suo peg è attraverso il liquidity mining, in cui Lido DAO fornisce ricompense aggiuntive a chiunque fornisca liquidità per scambiare coppie tra ETH e stETH.

Un terzo modo per stETH di mantenere il suo ancoraggio è attraverso la domanda sottostante di stETH poiché stETH guadagna ricompense per lo staking in tempo reale. Questa è la garanzia ideale per prendere in prestito protocolli come AAVE e Maker DAO. Tuttavia, il fatto che stETH guadagni ricompense per lo staking in tempo reale significa che il suo valore cambia e questo lo rende incompatibile con alcuni protocolli DeFi di exchange specificamente decentralizzati come Uniswap.

Questo è il motivo per cui esiste un secondo token stETH chiamato wrapping stETH o wstETH, che essenzialmente consente al tuo stETH di continuare ad aumentare di valore mantenendo un prezzo fisso per il trading DEX.

Oltre alla catena Ethereum Beacon, Lido Finance attualmente supporta Solana, Kusama e Polygon. È anche in procinto di aggiungere il supporto per Polkadot.

Come accennato nell'introduzione, Lido Finance sta stanziando circa un terzo di tutti gli ETH sulla catena Ethereum Beacon, per un valore di oltre otto miliardi di dollari USA. Questo per alcuni motivi.

Per prima cosa diventare un validatore sulla catena Ethereum Beacon richiede 32 ETH, che la maggior parte delle persone non può permettersi e tecnicamente non può autorizzare.

In secondo luogo, essere un validatore sulla catena Ethereum Beacon richiede conoscenze tecniche e monitoraggio 24 ore su 24, 7 giorni su 7 poiché i validatori rischiano di perdere parte del loro ETH, se vanno offline o non riescono ad aggiornare tempestivamente.

Il terzo diventare un validatore sulla catena Beacon di Ethereum richiede la suddetta chiave ETH fino a quando Ethereum non completa la sua transizione da PoW a PoS . Anche i prelievi di ETH in stake potrebbero non essere consentiti immediatamente e in una recente intervista, l'appassionato di Ethereum Anthony Sasano ha rivelato che i validatori possono rimanere bloccati in attesa per un periodo di sei mesi.

Non dovrebbe sorprendere che così tanto ETH stia puntando in modo liquido e perché la necessità di staking di liquidità sia molto più alta per Ethereum che per altre criptovalute PoS. Se ti stai chiedendo perché le persone si rivolgono a Lido Finance per lo staking di liquidità invece che per gli scambi centralizzati, è tutta una questione di convenienza e sicurezza.

Per chi è alle prime armi lo staking di liquidità su Lido Finance non necessita di KYC e il protocollo è quindi accessibile a chiunque disponga di una connessione internet, salvo poche eccezioni, approfondite in seguito.

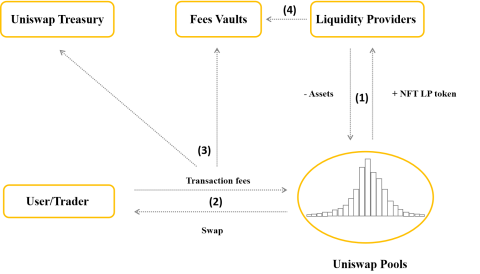

Quando effettui lo staking di ETH tramite Lido Finance, una serie di contratti intelligenti controllati distribuisce automaticamente questo ETH a un pool di 22 validatori sulla catena Ethereum Beacon che sono stati testati da Lido DAO. È importante notare che la comunità del Lido sta attivamente introducendo nuovi validatori di catene Beacon. Ecco perché Lido Finance avere un terzo dello staking di ETH non è necessariamente motivo di preoccupazione.

Come ricompensa per la condivisione della loro infrastruttura di staking, questi validatori della catena Beacon guadagnano il 5% dei premi di staking da tutti gli ETH delegati loro da Lido Finance. Un altro 5% delle ricompense per lo staking andrà al Tesoro DAO di Lido, che può essere utilizzato per finanziare una nuova implementazione di Lido Finance o anche un'assicurazione del protocollo se il validatore di affiliazione di Lido Finance viene tagliato.

Il 90% va ai possessori di stETH, ecco perché la ricompensa per lo staking di ETH su Lido Finance è del 4% rispetto al 4,4% che otterresti se facessi staking direttamente sulla catena Beacon.

LDO ICO e Tokenomics

Lido Finance è stato lanciato ufficialmente dopo la costituzione della catena Ethereum Beacon nel dicembre 2020, e nel gennaio dell'anno successivo è stato lanciato ufficialmente il token LDO. LDO è un token ERC-20 sulla blockchain di Ethereum con una fornitura massima di 1 miliardo, tutti coniati alla fornitura.

I casi d'uso di LDO sono attualmente limitati al voto nel Lido DAO. Secondo il post sul blog che annuncia il token LDO, circa il 36% della sua offerta va alla tesoreria Lido DAO, circa il 22% va agli investitori, il 6,5% va ai primi validatori e le firme dei titolari ne sanno di più, il 20% va al sviluppatori originari di Lido Finance e il 15% va ai fondatori e futuri dipendenti.

Secondo un articolo sul token LDO sul sito web di Lido Finance, citando i contributori iniziali a Lido ha una durata di un anno, seguita da un periodo di vesting di un anno. Il lockup di un anno termina a dicembre 2021. Logicamente, ciò significa che i token LDO termineranno il vesting a dicembre di quest'anno, salvando quelli sulla tesoreria Lido DAO a causa del loro programma di eliminazione determinato dal voto della comunità.

In termini di investitori, Lido Finance ha avuto finora tre round di finanziamento. Secondo Messari, il primo round di finanziamento è stato nel dicembre 2020 e ha raccolto due milioni di dollari USA da vari fondi di criptovaluta , singoli investitori e dai fondatori AAVE e Synthetix.

Il secondo round di finanziamento per Lido Finance si è svolto a marzo di quest'anno e ha raccolto 70 milioni di dollari, tutti dalla criptovaluta Andreessen Horowitz.

Il terzo round di finanziamento per Lido Finance si è svolto all'inizio di questo mese e ha raccolto circa 73 milioni di dollari da vari fondi di criptovaluta, di cui 50 milioni di dollari provenienti da Paradigm. Questo terzo round di finanziamento ha comportato l'acquisto di token LDO da fondi crittografici direttamente dalla tesoreria del Lido DAO in cambio di circa 21.000 ETH, una proposta di acquisto che è stata approvata dalla comunità del Lido attraverso la governance. .

Secondo la proposta, tutti i token LDO venduti al fondo durante il terzo round di finanziamento hanno un anno di blocco, seguito dallo stesso periodo di maturazione di un anno della distribuzione originale, anche se con un programma successivo. Non è chiaro se Andreessen Horowitz acquisirà eventuali LDO come parte dell'investimento o se è correlato al programma delle offerte.

Un rapido viaggio su Etherscan rivela che la distribuzione LDO è attualmente abbastanza centralizzata nei portafogli più grandi, sebbene la maggior parte di questi siano contratti intelligenti, presumibilmente contratti di maturazione per investitori recenti.da Lido Finance.

La cosa preoccupante è che ci sono solo circa 15.000 persone che detengono LDO su Ethereum, anche se immagina che ce ne siano molte altre che detengono i loro LDO su exchange centralizzati. Anche la distribuzione di stETH e wstETH è concentrata nei portafogli più grandi sebbene la maggior parte di essi siano smart contract legati al protocollo DeFi .

La cosa bella è che ci sono oltre 75.000 persone che possiedono Ethereum e questo numero sembra essere in crescita. Questo è che nonostante la mancanza di supporto per stETH sugli scambi centralizzati, è probabilmente una conseguenza di questo fatto. Inoltre, sia stETH che wstETH hanno fatto un ottimo lavoro nel mantenere i loro ancoraggi anche se stETH sembra essere scambiato leggermente al di sotto del prezzo di ETH e wstETH è scambiato leggermente al di sopra del prezzo di ETH.

Analisi dei prezzi

Come si può vedere, il prezzo di LDO è piuttosto deprimente non solo, ma il volume degli scambi è limitato e LDO sembra anche aver avuto qualche pompaggio e vendita speculativa.

La prima iniezione speculativa è avvenuta la scorsa primavera ed è avvenuta perché Lido Finance ha annunciato che avrebbe aggiunto il supporto a Solana. Anche il resto del mercato delle criptovalute si stava rafforzando in quel momento.

La seconda pompa speculativa è avvenuta la scorsa estate ed è avvenuta perché Lido Finance ha rilasciato un programma di referral offrendo di condividere parte della quota di ETH di chiunque si faccia riferimento al protocollo.

Lido Finance ha anche aggiunto il supporto per il protocollo Anchor di Terra in collaborazione con il portafoglio hardware Ledger per poter eseguire staking di liquidità utilizzando portafogli freddi e ha aggiunto ufficialmente il supporto per la blockchain Solana.

La terza pompa speculativa ha avuto luogo lo scorso inverno ed è stata probabilmente dovuta alla notizia che il Maker DAO ha aperto la porta all'utilizzo di stETH come collaterale per coniare la stablecoin decentralizzata DAI.

Il pompaggio speculativo più recente di LDO è dovuto all'annuncio che anche AAVE sarebbe stata disposta a utilizzare stETH come garanzia.

Lido Finance aggiunge anche il supporto per le sidechain Polygon e, naturalmente, c'è molto clamore intorno a quella raccolta fondi da 70 milioni di dollari.

Supponendo che il prezzo medio sia di un dollaro USA, che è generoso, c'è stata una pressione di vendita fino a $ 300 milioni da quando il token LDO ha iniziato a essere scambiato. Dal lato della domanda, l'unico vero motore della domanda sembra essere la speculazione, che si è prosciugata con l'avvento del mercato ribassista.

Tabella di marcia della Finanza del Lido

Come sempre, il potenziale a lungo termine di LDO dipende dalle prossime pietre miliari di Lido Finance e non sembrano mancare.

La prima è la roadmap di Lido Finance, dettagliata in un post sul blog lo scorso luglio. Come suggerisce il titolo, l'obiettivo a lungo termine di Lido Finance è quello di rendere lo staking di liquidità completamente trustless, il che significa che non vi è alcuna organizzazione centralizzata coinvolta nel deposito, nello staking o nel prelievo di criptovalute sull'exchange.

Lido Finance è anche ossessionato dall'assicurarsi che Ethereum rimanga il più decentralizzato possibile, e questo significa aprire le porte al maggior numero possibile di validatori della catena Beacon, rendendo anche il suo protocollo più appetibile rispetto ad altre alternative di staking liquido che si trovano sugli exchange centralizzati .

Ci sono solo due fattori che non rendono Lido Finance completamente affidabile e unico, è che tutti i prelievi dal validatore sono controllati da un portafoglio multi-firmatario con 11 firmatari, sei dei quali devono firmare ogni transazione di prelievo. Ovviamente non è molto affidabile e anche poco pratico a lungo termine.

Il secondo elemento è il processo di introduzione di nuovi validatori a Lido Finance, che richiamerete è controllato dal Lido DAO. Sebbene ciò garantisca che i validatori di Lido Finance siano legittimi, funge anche da punto di fiducia e allo stesso tempo impedisce un ulteriore decentramento.

In un post sul blog di follow-up dell'aprile di quest'anno, Lido Finance ha dettagliato le caratteristiche di una buona suite di validatori e ha suggerito due soluzioni specifiche su come integrare altri validatori. La prima soluzione è la tecnologia di convalida decentralizzata o DVT in cui i validatori possono lavorare insieme per firmare un singolo blocco. Ciò consente di includere nuovi validatori come parte di un pool di validatori esistente, rendendo il protocollo adattabile alla manipolazione o agli errori dei nuovi validatori.

La seconda soluzione è un punteggio dell'operatore del nodo, o NOS, che genererà una reputazione per ciascun validatore sulla base di una serie di metriche che potenzialmente includono la posta in gioco LDO, che può essere tagliata.

Un'istantanea per il Lido DAO ha rivelato che sono attive solo tre proposte, la prima delle quali sembra essere solo una domanda di prova. Il secondo propone di ridurre la commissione di riferimento per lo staking di Ethereum e il terzo propone di aumentare il costo di realizzazione della proposta. Entrambe le proposte sono attualmente in fase di approvazione, quindi attendiamo di vederne presto l'implementazione.

Le preoccupazioni di Lido Finance

Sarebbe negligente non menzionare le potenziali preoccupazioni su Lido Finance. Il primo riguarda i potenziali bug nel protocollo, principalmente perché i bug critici nel codice di Lido Finance sono stati rilevati due volte.

Il primo bug è stato scoperto lo scorso ottobre e ha messo a rischio più di 20.000 ETH. Fortunatamente, il bug è stato scoperto e corretto prima che si verificasse un attacco.

Il secondo bug è stato scoperto a marzo di quest'anno ed è relativo a molti front-end del protocollo Lido Finance, il bug è stato nuovamente scoperto e corretto prima che si verificassero eventuali attacchi.

Questo ci porta a credere che sia possibile che continuino a essere scoperti altri bug e questo perché gli aggiustamenti del protocollo avranno luogo man mano che la transizione di Ethereum alla PoS continua. Questo è qualcosa che è stato menzionato dal team di sviluppo di Lido Finance e non importa quanto siano competenti o quanti audit eseguano, ci sono sempre errori.