レフファイナンスとは何ですか? Ref Finance を使用するための最も詳細なガイド

Ref Finance は、分散型金融の活動を単一のプラットフォームに統合することを目的として作成されました。

ブロックチェーンの上位AMMを比較および分析します。勝者は誰ですか?

エコシステムが発展すると、それらのプロジェクトのトークンを交換する必要が生じるため、DEXはDeFiの魂であると言えます。

そこで本日は、さまざまなブロックチェーンの上位AMMの概要を共有し、それらを比較して、DeFi市場の次のトレンドを把握するための詳細情報を入手できるようにします。

この記事で言及したAMMプロジェクトには次のものがあります。

イーサリアムのユニスワップとSushiSwap

Uniswap-一般的にDeFi、特にDEXの世界で先駆的な名前の1つであり、DEXに関しては、コミュニティは依然としてUniswapを別の名前ではなく「KingofAMM」と呼んでいます。

現在、TVLの面で主要なDEXはCurve Financeであり、TVLの面でもUniswapに続いてSushiSwapがあります。

ユニスワップが依然として「AMMの王」と見なされている理由は、ユニスワップが非常に強力なコミュニティを持っているためです。その証拠は、イーサリアムプラットフォームでトークンを発行するときに、ユニスワップを好むという事実によって証明されています。

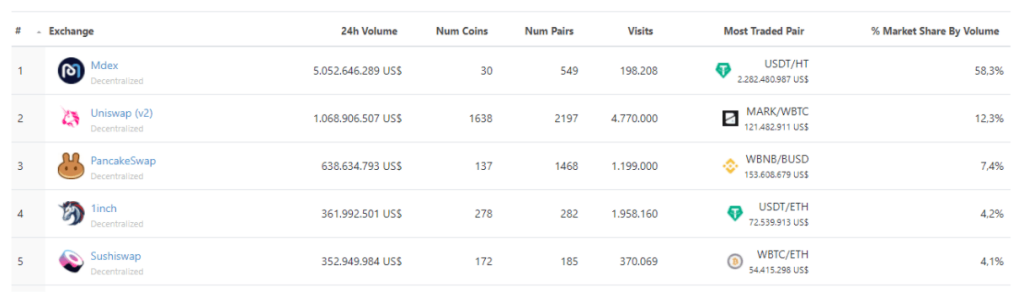

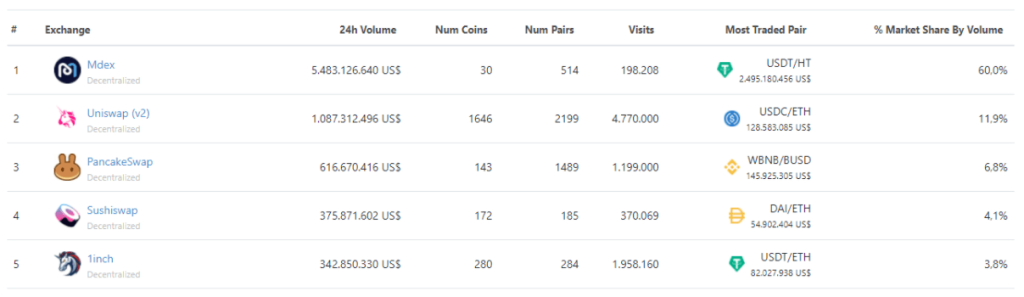

ユニスワップの取引ペアの数は非常に多く、2,197の取引ペアがあり、PancakeSwap(1,468の取引ペア)、Mdex(549の取引ペア)、1インチ(282の取引ペア)などの競合他社をはるかに上回っています。

ユニスワップの「フォーク」であるSushiSwapは、イーサリアムで注目すべき名前でもあります。Sushiの開発者は、多くの画期的な製品のエコシステムを構築し、最大のメリットをもたらすという大きな野心を持っています。ユーザーにとっては、こちらを参照してください。

記事理解寿司(パート2)-誰がユニ王位を奪ったのですか?SUSHIは大きな成長率と利益の可能性を秘めていると指摘しましたが、ユニスワップは依然として支配的で主導的な地位を維持しています。

イーサリアムは常にコミュニティから好評であり、ETH 2.0からの可能性と、ネットワークへの圧力を軽減するためのレイヤー2のスケーリングソリューションで、長期的にはUNIとSUSHIが勝者になると思いますか?

BinanceスマートチェーンのPancakeSwap

最近、イーサリアムネットワークのガス料金はネットワークの混雑とともに急騰し、小資本取引はほとんど受け入れられなくなっています。

その文脈で、Binance Smart Chainはコミュニティによって選ばれ、最近人気のある名前になりました。BEP-20ネットワークのネイティブトークンは、30ドルの価格とプロジェクトの傑出したAMMから7〜8倍に増加しました。 Binance Smart ChainはPancakeSwapであり、そのCAKEトークンは下部からほぼ100倍に増加しています。

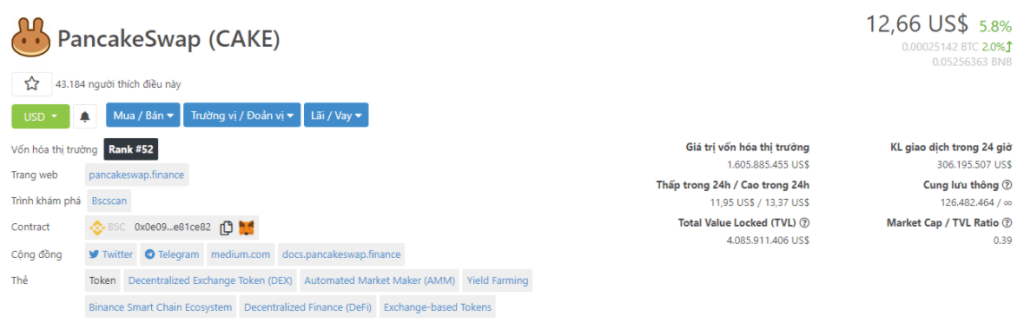

いくつかの基本的なパラメータを比較すると、PancakeSwapが最近非常に熱くなっている理由がわかります。ロックされた、PancakeSwapの合計値は現在41億ドルで、Uniswapでは42億ドルに近い値です。

さらに、時価総額/ TVL比率はわずか0.39であり、ユニスワップの指数は循環供給で1.85であり、完全に希釈された評価で約6であるため、CAKEの評価は依然として魅力的であると見なされます。

さらに、Binanceは現在、Binance Smart Chainを強力にサポートし、市場で最大の取引量を持つ取引所であるため、BinanceSmartChainの最大のAMMであるPancakeSwapにはBinanceExchangeからの多数のユーザーがいます。

PancakeSwapとBinanceSmartChainは、最近嵐を引き起こしている名前であり、ブロックチェーン上のUniswap、SushiSwap 、AMMの真剣な競争相手になることを約束し、EthereumはETH2.0とソリューションの開発を完了しています。レイヤー2は広く使用されています。

Hecochain上のMDEX

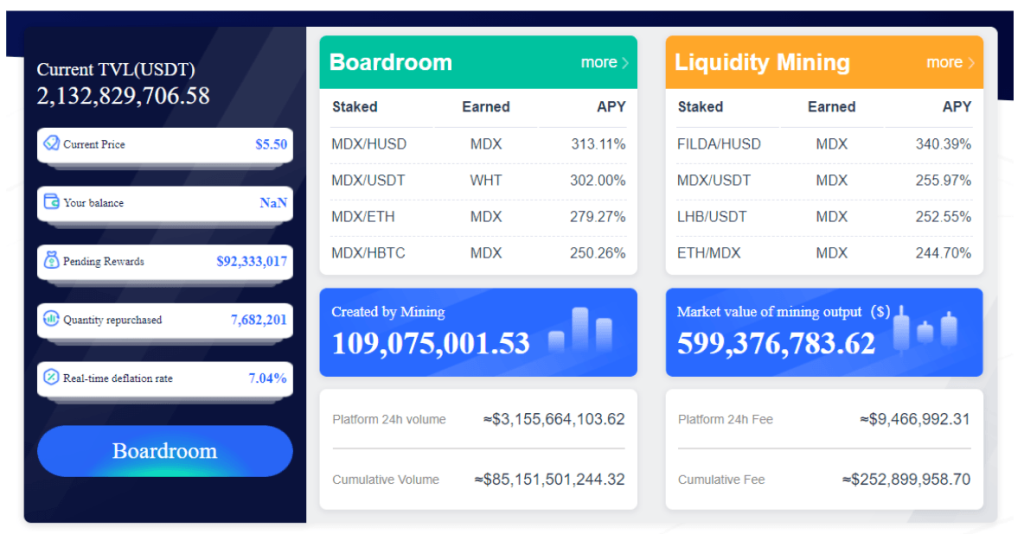

HuobiエコチェーンのMDEXは市場で非常に新しい名前ですが、リリースされてから1か月以上しか経っていませんが、MDEXはいくつかの印象的な成果を達成しており、2つの巨人であるUniswapとPancakeSwapに対する潜在的な脅威となっています。

発売から1か月以上経ちますが、現在Mdexの24時間取引量は55億ドルに達し、ユニスワップの5.5倍に達し、TVLは現在21億ドルを超えています。

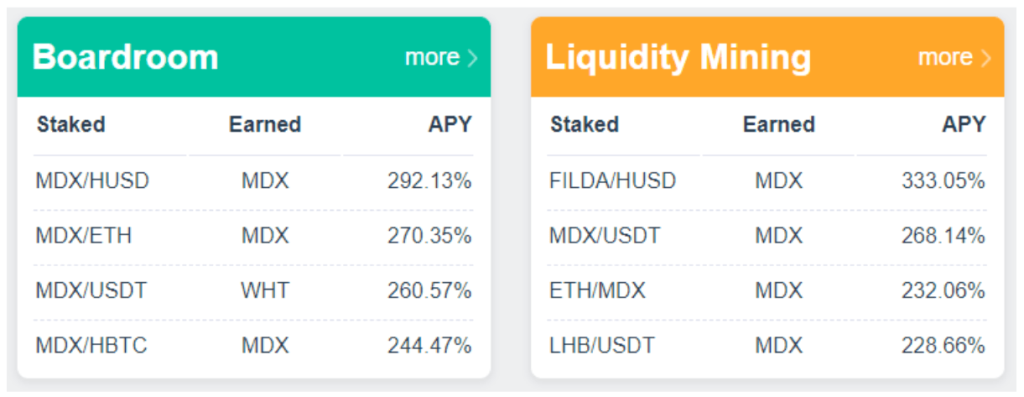

流動性マイニングに参加するときのAPYレベルは最大300%であり、$MDXトークンに報酬を与えるTradingMiningプログラムは膨大な数のユーザーを引き付けており、Mdexのプラットフォームの初期開発は受け取ったときに非常に成功したと言えます。認知度。優れたブランディングと印象的な数字。

ソラナのラジウム

Solanaは、PayPalのトランザクション処理速度に近い高速なトランザクション速度で有名であり、トランザクション料金はほぼ$ 0です。RaydiumはSolanaの著名なAMMですが、プロジェクトがリリースされてから2週間も経っていません。達成された数字は印象的ではなく、TVLは3000万米ドル以上にしか達していない。

テクノロジーの利点のおかげで、将来のRAYとSolanaの可能性は非常に大きくなります。

PancakeSwapとBSCが人気のない名前の場合、Binance SmartChainの取引手数料は約$0.1とかなり安いですが、取引量が増えると、BinanceSmartChainの取引手数料はある時点で$1-$2に増加します。また遅いです。

Huobi Ecoチェーンは、EthereumのEVMサーバー上に共同で構築されているため、資金が流入するときに同じ状況に直面する可能性があります。したがって、SolanaとRaydiumは、技術の面で長期的に有利になります。

ただし、RaydiumとSolanaにはまだ次のような制限があります。

RaydiumとSolanaは現在、DeFi市場で市場シェアを拡大し、獲得するためにやるべきことがまだたくさんあります。

その他のプラットフォーム

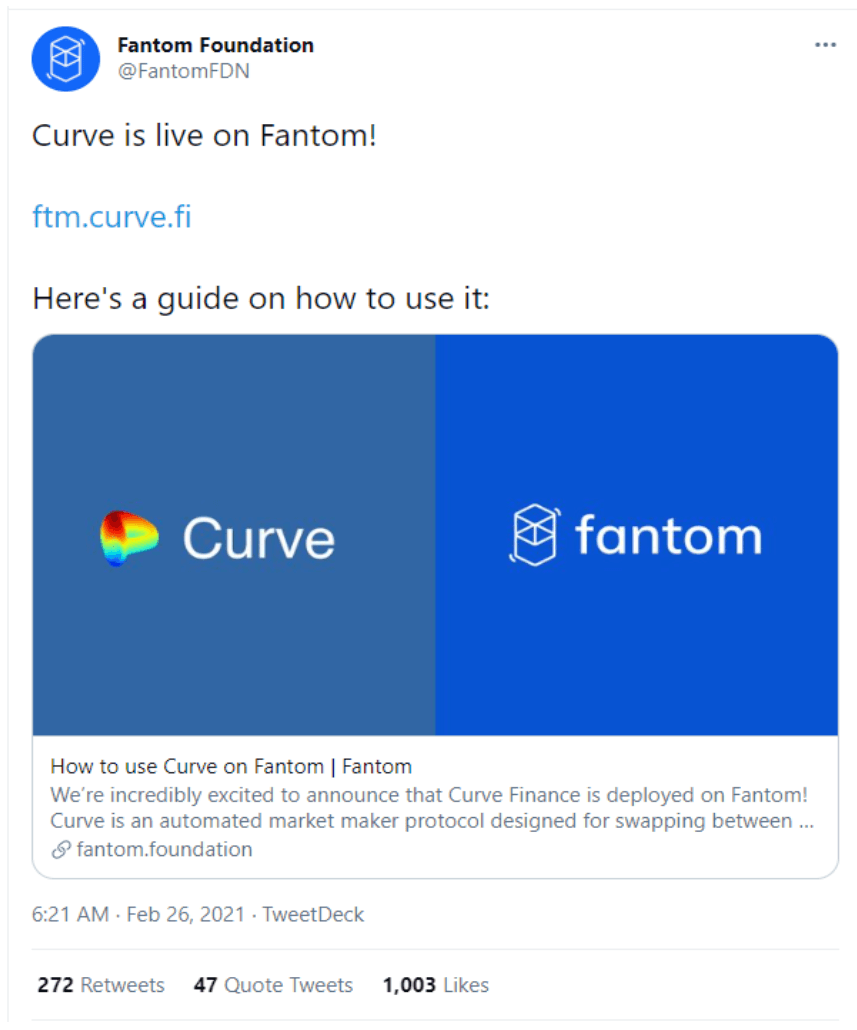

上記の4つのプラットフォームに加えて、現在、他のブロックチェーンには、NEAR、TomoChain、または最近CurveFinanceを使用したFantomなどの将来的に探索することがたくさんあります-AMMがEthereumでトップ1のTVLに到達したことはEthereumでの最初の一歩を踏み出しましたファントム。

上記の5つの名前に加えて、私の意見では、これらは、トレンドをできるだけ早くキャッチするために厳密に従う必要があるプラットフォームです。

資本効率と流動性プロバイダーのリターンを通じて未払いのAMMを比較する

稼働率

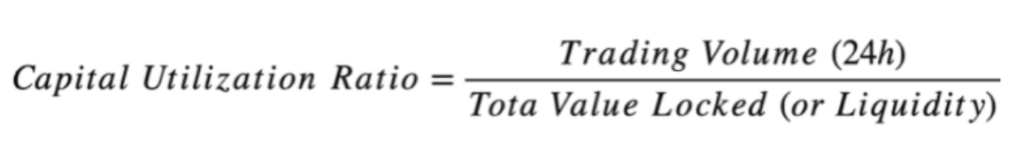

効果的な資本の使用は、一般的に金融市場、特に資本効率が低い暗号通貨において重要な要素であり、それは資産ポートフォリオ構造が利益のために最適化されていないことを意味します。資本効率は、取引量と市場流動性の関係によって規制されています。

AMMの資本使用の効率は、次の式で計算されます。

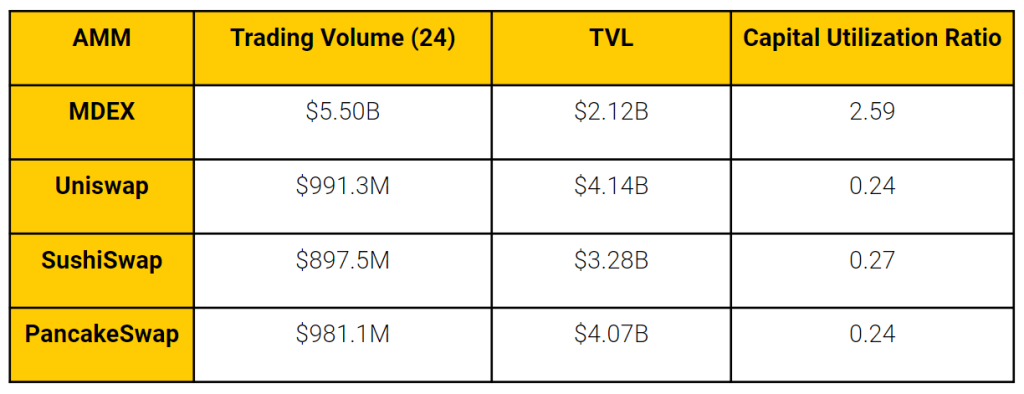

AMMの資本稼働率の要約表:

データは、MDEXの資本効率が最も高く、PancakeSwap、Uniswap、SushiSwapの資本効率がほぼ同等であることを示しています。

MDEXの資本効率が非常に高いのは、MDEXのトレーディングマイニングプログラムが取引量の急増を招き、短期的には指数が急上昇する可能性があるためですが、中期的には考慮する必要があります。 .Hecochainで開発されたDappsがユーザーを引き付けるかどうか。

PancakeSwapの資本稼働率はERC-20の上位2つのAMMに近く、時価総額/ TVLインデックスはSUSHIの半分とUNIの1/5ですが、CAKEの成長の余地はまだあります。非常に大きいです。

Uniswap、SushiSwap、PancakeSwapの資本効率指標が類似しているという事実は、TrendBSCが最近非常に熱くなっている理由の1つを示しています。

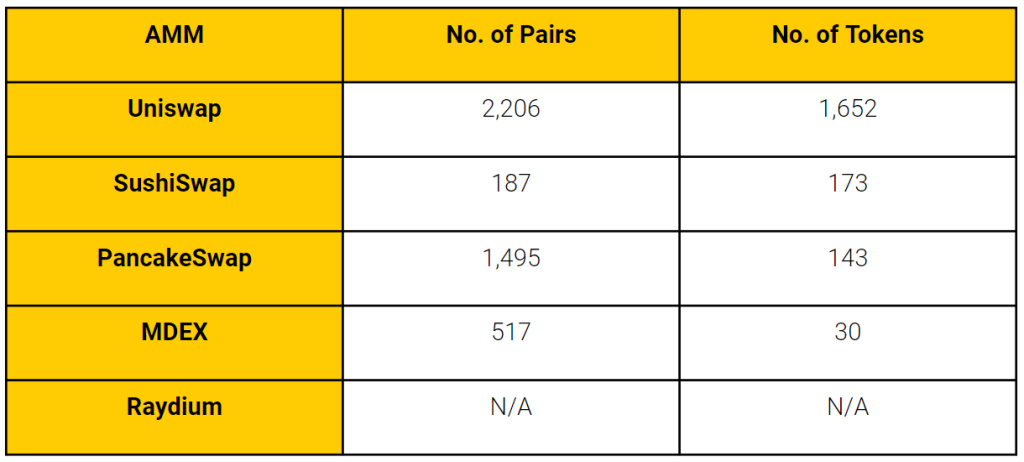

資本効率は、AMMで発行されるトークンの数にも影響されます。

ユニスワップは、DeFiコミュニティで最も影響力のあるAMMであり続けています。ペアの数と トークンの数は、5つの未処理のAMMの中で最も高くなっています。

2位はPancakeSwapに属しています。ペアの数は非常に多く、最近ではその熱さを証明しています。

3位はMDEXですが、Noです。トークンの数は少ないですが、いいえの場合、BSCの次のトレンドになる可能性があります。MDEXの取引量が市場のDEXの中でトップ1に達するにつれて、トークンの数は増加します。

現在、Raydiumは発売されたばかりなので、トークンの3ペアの流動性プールしかありませんが、Raydiumはスワップ機能とオーダーブック機能の両方を備えており、血清DEXのオーダーブックに直接接続します。しかし、オーダーブック機能のおかげで、Raydiumの成長の可能性はTVLに完全に依存しているわけではありません。

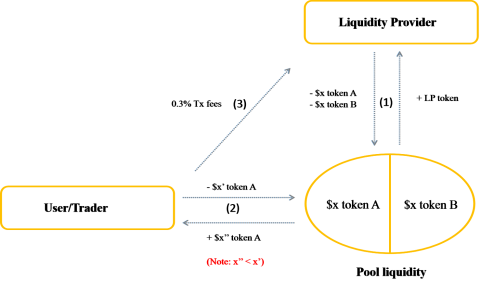

流動性プロバイダーのリターン

流動性プロバイダーのリターンは、一般的な金融市場、特にDEXにおいて重要な要素です。あなたは単に流動性プロバイダーをゲームの作成者として想像します、彼らが受ける利益は彼らがあなたのためにゲームを維持し維持し続けるための最も重要な理由です。

従来の金融市場では、資本は低リターンから高リターンへと流れます。これはDeFiの場合のようです。

ユニスワップの平均加重APRは現在2.991%(Liquidityfolio.comで収集されたデータによる)であり、ユニスワップの上位10の流動性プールの平均加重APRは12.97%であり、上位10の流動性プールにあります。ユニスワップ、ETH-USDCプールのAPRは約52%です。

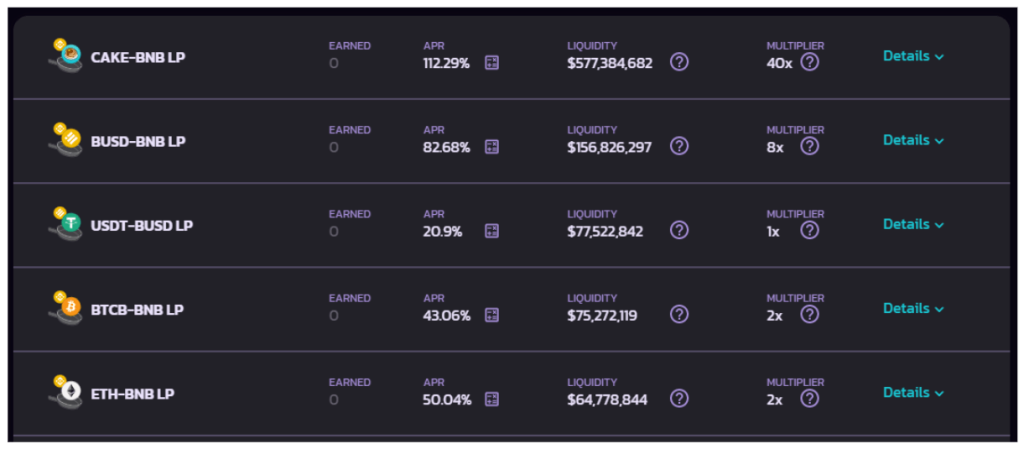

Pancakeswapでは、流動性が最も高い上位10のプールの平均加重APRが86%に達しました。これは、UniswapのETH-USDCプールの52%よりもはるかに高く、PancakeSwapはレバレッジドファーミングも可能にするため、受け取るAPRはそれ。

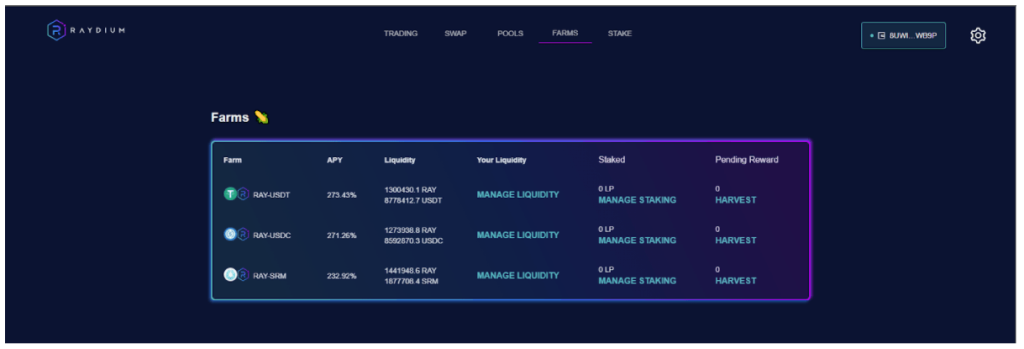

MDEXとRaydiumでは、プラットフォームのトップ流動性プールの流動性プロバイダーが常に200%、さらには300%以上を維持している場合、APRの数値ははるかに高くなります。

MDEXのトップ流動性プールは常に200%以上のAPRを達成します。

Raydiumの番号は似ています:

したがって、流動性プロバイダーのリターンと資本効率の分析を通じて、キャッシュフローがユニスワップから他のプラットフォーム、特にパンケーキスワップにシフトする傾向がある理由は明らかです。

分析によると、流動性プロバイダーのRaydiumおよびMDEXでの収益のレベルは高くなっていますが、PancakeSwapは、過去にPancakeSwapを人気のある名前にしたレバレッジドファーミングと相まって、BSCでDappsが大きく成長するという競争上の優位性があります。暗号市場は着実に成長しており、トレンドBSCはおそらくしばらく続くでしょう。

MDEXとRaydiumを使用する場合、PancakeSwapと競合するソリューションは、DeFiエコシステムを完成させるプロジェクトとの協力を強化することです。現在、Yield Farming、Lending&Borrowingに関するOxygenプロジェクトは、SolanaとRaydiumをもたらすが、成長の新しい機会をもたらすことを約束しています。

まとめ

イーサリアムの非常に高い取引手数料と遅い取引速度のコンテキストでは、他のブロックチェーンのAMMは、短期的にはETHのヘビーウェイトとして浮上しています。

私の個人的な意見では、イーサリアムがまだ広く使用されていないレイヤー2ソリューションとともにETH 2.0を完成させるまでに、他のブロックチェーンAMMが台頭する絶好の時期になるでしょう。

しかし、「イーサリアムキラー」プロジェクトがまだその目的を達成することに成功していないので、最終的な勝利はイーサリアムのAMMに属すると私は信じています。

この記事がAMMに関する有用な情報を提供してくれることを願っています。BinanceSmartChainの後、ブロックチェーンとAMMが次のトレンドの名前になると思いますか?以下にコメントして参加してください。交換して話し合います。

注: 計算または統計のデータはすべて、2021年3月4日の執筆時点から取得されているため、実際の読み取りデータと記事に含まれているデータは異なる場合があります。

Ref Finance は、分散型金融の活動を単一のプラットフォームに統合することを目的として作成されました。

この記事の枠組みでは、TraderH4 チームによる Equilibre プロジェクト、つまりベロドロームのアイデアに基づいて構築された Kava の ve(3,3) AMM について学びましょう。

Gamma Straregics は、特定の価格帯に集中した流動性の問題に対する解決策を提供します。以下の記事で、TraderH4 を使用したこのプロジェクトについて学びましょう。

今日、TraderH4 は、分散型金融市場における AMM 大手である Uniswap V2 のオペレーティング モデルを分析します。

Coin98ウォレットでクロスチェーンブリッジを使用してBEP20、TRC20トークンをSPLトークンに変換する方法の詳細な手順。ここを読んでください!

ソラナのエコシステムとパズルの各ピースについて学び、ソラナでチャンスを見つけるための準備を整えましょう。

この記事では、Coin98が、AZからOrca DEXを使用する方法について説明します。これには、ウォレットの接続、スワップ、流動性の追加と削除が含まれます。

Coin98WalletでAvalancheCチェーンブリッジとXチェーンを使用してAVAXを変換する方法の詳細な手順。

この記事では、MarginATMが、最も古く広く使用されている暗号ウォレットの1つであるMyEtherWalletの使用方法についてすべて学習します。

アルファを理解する-私は保持する必要がありますか?一般的にアルファを保持している記事の兄弟、特に他のトークンを見る必要があります。

プロジェクトは、DEX、Lending&Borrowing、Yield Optimization、NFTなどを含むBinanceSmartChainの5つの領域に属しています。

Thorchainに流動性を提供することで、より高く、より安定したリターンとより不安定な利回りにつながります。

SushiswapでSUSHIを栽培するための基本的なステップバイステップガイドと、アセットの管理に使用できるいくつかのツール。

この記事では、Blockchainに基づいて開発されたテクノロジープロジェクトの方向性、つまりWeb3への移行について概説しています。