Coin98ウォレットでBEP20、TRC20トークンをSPLトークンに、またはその逆に変換する手順

Coin98ウォレットでクロスチェーンブリッジを使用してBEP20、TRC20トークンをSPLトークンに変換する方法の詳細な手順。ここを読んでください!

この記事では、プールについて学び、Serumエコシステムのプールを分析します。

クイックテイク

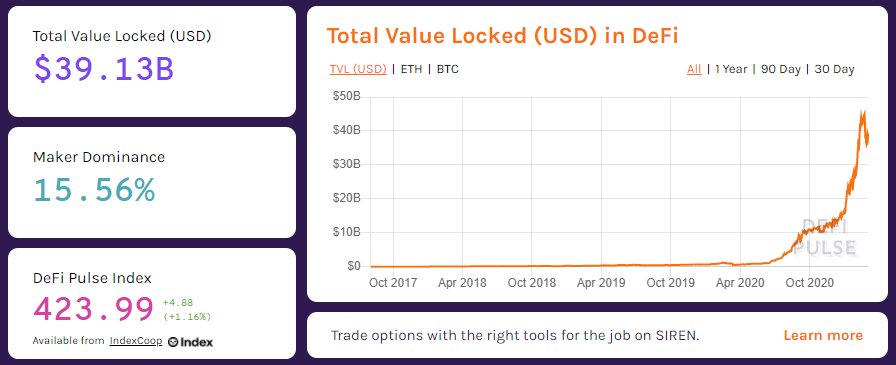

DeFiは非常に速いペースで成長しており、一連の新製品が絶えず開発され、発売されています。2020年1月の初めに、イーサリアムネットワークだけで、主要資産(TVL)の合計値は6億ドル以上に達し、1年以上後、その数は時々450億ドル近くに達し、現在は390億ドルになっています。

しかし、何がこの拡張を可能にするのでしょうか?今日のトップ製品の背後にあるコアテクノロジーの1つは、プールです。

プールの概要

プールはDeFiの中核部分であり、AMMプラットフォーム、貸付/借入、収穫量農業、合成資産、保険、およびその他の多くの分野で不可欠な役割を果たします。

簡単に言えば、プールは資産がスマートコントラクト内に保存およびロックされる場所です。銀行にお金を入れるのと同じように、銀行はそのお金を使って預金者に利子を貸して支払います。または保険会社は過半数のお金を使って問題のある少数の人に支払います。プールは、プロジェクトのさまざまな目的に使用されます。

プールで成長できるもの

AMM

AMMの背後にある考え方は、資産のプールを作成することです。ユーザーが注文書の交換のようにピアツーピアで取引する代わりに。AMMを使用すると、ピアツーコントラクト(資産をプール内の資産と交換)で取引できます。

ユニスワップは、プール、プールへの等しい価値の2つのトークンのための流動性プロバイダー(LP)の使用の典型的な例であり、それによって市場を作成します。誰かがトークンを購入したいとき、彼らはユニスワップで取引を行い、プールでトークンを受け取ります。

流動性を提供する見返りに、LPはLPトークンを受け取り、プールで提供される流動性の量に比例した取引手数料を共有します。

ネットワークの上位AMM:

ステーキング

内部流動性を提供するのと同様に、ユーザーはプロトコル内のプールにトークンを預け入れます。そのプロトコルは、セキュリティを強化するためにETHをEthereum 2.0にステーキングしたり、バリデーターとしてSolanaネットワークにSOLをステーキングしたりするなどの関連作業を行うことができます。プロトコルは、賭けをする人にプロトコルトークンを報酬します。

貸付/借入

背後にある考え方は、ユーザーがプラットフォーム上で直接借りたり貸したりできるように資産ストレージを作成することです。金利は市場の需給に応じて変動します。その上、貸し手の安全を確保するために担保もプールに預けられます。

ユーザーは、CompoundやAaveなどの融資プラットフォームのプールに融資したい資産を預け入れます。借り手は資産を抵当に入れ、それらのプールからトークンを借ります。借りたトークンと利息を返すときに、担保を取り戻すことができます。

貸し手はシンボリックトークン(cToken、aToken)を受け取ります。燃やすと、プールに預けられた資産と利息を取り戻すことができます。

アグリゲーター

アグリゲーターのアイデアは、プロジェクトの目的に応じてさまざまなタスクに参加するために使用されるアセットのリポジトリを作成することです。

プールはYearnのような集約プラットフォームの基盤であり、ユーザーは資産をプールに入れ、それらの資産は利回りに持ち込まれます。

多くのプラットフォームはプールトークンを受け入れることに注意してください(トークンは、トークンがプールに配置された後に返されます)。これらのプールトークンは、他のプールに送信して利息を受け取ることができます。たとえば、UniswapのLPトークンをCreamに貸して、追加の関心を生み出すことができます。

Synthetixアセット

ブロックチェーンでの合成アセットのマイニングもプールに依存しています。ユーザーは担保をプールに預け、信頼できるオラクルソースからの実際のデータにリンクし、任意のアセットにペグされた合成トークンを生成します。

その他

さらに、プールは、次のようなDeFiの他の多くの部分にとって非常に重要な役割を果たします。

血清生態系のプール

血清(発売済み)

Serumは注文書の交換と言われていますが、本質的には、プロジェクトはSerumとその上のすべてのプールの両方の資産を含む共通のプールです(後の部分で説明します)。

現在、Serumには51のプールがあります(ここを参照)。しかし、流動性のないプールを削除すると、32のプールがあります。

Serumでのプールの作成は比較的簡単で、プールの作成には1回に10〜15SOLかかります。

なぜ本を注文するのですか?

オーダーブックは、従来の金融からの実績のある実績のある取引モデルです。価格は買い手と売り手の注文に応じて一致し、現在のAMMのようなずれはありません。これは、取引量が数百、数兆ドルに達したときに主流になりたい場合に必要です。

現在、注文書の成長を妨げるものは次のとおりです。

Serumは、処理��度が非常に速く、Solanaブロックチェーンのコストがほぼ高いため、(1)を解決します。

では、問題(2)をどのように解決するのでしょうか。答えは、エコシステムの残りの製品にあります。

ラジウム(発売済み)

AMMはSerumに基づいて開発されており、同じ流動性プールを使用しています。これは、EthereumエコシステムではUniまたはSushiと見なすことができます。これが、セラムが共通のプールと見なすことができる理由です。セラムで開発されたプロジェクトは流動性を引き付け、生態系のプールに貢献します。

では、なぜセラムにはセラムスワップがあるのに、レイディウムをエコシステムに追加するのでしょうか?

その理由は、単に当事者が自分たちの強みを促進することに集中できるようにするためです。DeFiの最も優れている点は、組み合わせる機能(相互運用性)にあります。プロジェクトは「車輪の再発明」を行う必要はありませんが、既存のプロジェクトから使用できます。

AMMは今日のDeFiに最も適した取引モデルであり、RaydiumがSerumに基づいて開発され、同じ流動性プールを使用してSerum Dexの問題(2)を解決する理由です。したがって、Serum Dexが開発するには、Raydiumが開発して流動性を収集する必要があります。

ただし、このプロジェクトでは現在、ユーザーがUniswapのように独自のプールを作成することはできません。

ボンフィダ(発売)

Bonfidaのプールには、現在2つのタイプがあります。(1)インデックスプール、(2)資金調達プール(VCプール)です。

プロジェクトが要求でき、コミュニティがプロジェクトをリストするかどうかについて投票するPolkastarterのような資金調達プラットフォームとは異なります。現在、Bonfidaで資金を調達するためのプールを作成するには、プロジェクトがBonfidaチームと「接続」する必要があります。

LQID-プールのガバナンストークン

供給:500,000,000LQIDトークン。

LQIDは、エコシステムプールを通じて購入でき、プレセールやチームの割り当てはありません。100%LQIDトークンはエコシステム内に保持されます。

新しいプールを作成するとき、ユーザーは料金レート(F)を設定し、次のように割り当てられます。

プール内のコスト(エアドロップ、購入/バーム、助成金など)は、LQIDトークンによって管理されます。これは、ユーザーがパーセンテージを設定し、料金は多かれ少なかれLQIDガバナンスによって決定されることを意味します。

この点は、親会社、子会社のビジネスモデルに似ています。子会社は事業を完全に管理し、事前に設定された金利を親会社に送信します。これは、利益を最大化する方法を開発するための双方の動機を生み出すのに役立ちます。

酸素(発売済み)

Oxygenは、DeFiの最も基本的な財務機能の多くを組み合わせたプロジェクトであり、これらの機能は次のとおりです。収穫農業、貸付および借入、レバレッジを使用した取引、...

これは、Serumエコシステムで開発されたSerumの最初のマネーマーケットピースです。ユーザーはプールを作成し、担保を預け入れ、その担保を使用して他の資産を借ります。これらの機能はすべて、貸付プールに依存します。

その上、オイスター貸付も私たちが注意を払うべき有名な名前です。

デリバティブ

現在、デリバティブセグメントの多くのプロジェクト、特にMangoMarketとPsyOptionsに関する情報があります。

マンゴーマーケットは証拠金取引をサポートし、血清に基づいて開発されています。ユーザーは資産をプールに預け入れ、レバレッジをかけた当事者に貸し出します。ユーザーが負担しなければならない唯一の料金はSRMです。

名前が示すように、PsyOptionsはSerumエコシステムでのオプション取引をサポートします。

そして、生態系の欠けている部分について進行中の多くのプロジェクト、特に最近のハッカソンで賞を受賞したプロジェクトがあります。

結びの考え

これで、血清からプールを介して包括的な接続されたエコシステムを構築するという野心をはっきりと見ることができます。千の枝が百の川に流れ、百の川が一の海に流れるという原則は、生態系でプールを使用するというサムの野心を説明するために使用できます。

セラムの際立った特徴は、カスタムプールを可能にすることです。

例えば:

これにより、Serumエコシステムの製品に柔軟性が生まれますが、現時点では、エコシステムのキーブロックはまだ初期段階であり、多くのユーザーを引き付けていません。プールで開発されている製品は、まだ真に分散化されていません。

この記事は、プールとは何かと著者の知識から参照されています。元のリンクはこちらをご覧ください。

Coin98ウォレットでクロスチェーンブリッジを使用してBEP20、TRC20トークンをSPLトークンに変換する方法の詳細な手順。ここを読んでください!

ソラナのエコシステムとパズルの各ピースについて学び、ソラナでチャンスを見つけるための準備を整えましょう。

この記事では、Coin98が、AZからOrca DEXを使用する方法について説明します。これには、ウォレットの接続、スワップ、流動性の追加と削除が含まれます。

Coin98WalletでAvalancheCチェーンブリッジとXチェーンを使用してAVAXを変換する方法の詳細な手順。

この記事では、MarginATMが、最も古く広く使用されている暗号ウォレットの1つであるMyEtherWalletの使用方法についてすべて学習します。

アルファを理解する-私は保持する必要がありますか?一般的にアルファを保持している記事の兄弟、特に他のトークンを見る必要があります。

プロジェクトは、DEX、Lending&Borrowing、Yield Optimization、NFTなどを含むBinanceSmartChainの5つの領域に属しています。

Thorchainに流動性を提供することで、より高く、より安定したリターンとより不安定な利回りにつながります。

SushiswapでSUSHIを栽培するための基本的なステップバイステップガイドと、アセットの管理に使用できるいくつかのツール。

この記事では、Blockchainに基づいて開発されたテクノロジープロジェクトの方向性、つまりWeb3への移行について概説しています。