Sei ネットワークとエコシステムの概要

取引に焦点を当てたレイヤー 1 チェーンである Sei Blockchain について学びましょう。DeFiツールを使用したCeFi取引体験の提供に重点を置いているため、「分散型NASDAQ」と呼ばれています。

Phân tích về các mảnh ghép Lending trên từng hệ sinh thái, dựa trên các số liệu để đánh giá tiềm năng và tìm ra cơ hội đầu tư với lĩnh vực Lending.

Chào anh em đến với Series DeFi Legos, đây là Series Phân tích và Research chuyên sâu giúp anh em có cái nhìn tổng quan nhất về một lĩnh vực trong thị trường crypto. Cụ thể hơn, trong bài viết này, mình sẽ cùng anh em phân tích lĩnh vực Lending, đây là một trong những lĩnh vực quan trọng nhất giúp vốn hóa thị trường crypto nở rộng như ngày nay.

Trong bài viết sẽ bao gồm một số nội dung chính như sau:

Disclaimer: Bài viết được viết dưới góc độ phân tích nhằm mục đích cung cấp thông tin. Anh em vui lòng không xem đây là lời khuyên đầu tư với mọi hình thức. Thị trường crypto là thị trường đầu tư mạo hiểm, anh em cần tìm hiểu chi tiết trước khi tham gia với số vốn lớn.

Mời anh em tiếp tục với bài viết ngay phần dưới đây!

Tổng quan về Lending & Vai trò của Lending với DeFi

Định nghĩa Lending

Lending là khái niệm nhắc đến hoạt động cho vay, người cho vay còn được gọi là Lender. Tuy nhiên thị trường luôn tồn tại song song nhu cầu đi vay và nhu cầu cho vay. Chính vì thế mà có thêm khái niệm Borrowing nhắc đến hoạt động đi vay, người đi vay còn gọi là Borrower.

Trong hoạt động cho vay sẽ có 2 thực thể tham gia chính, đó là:

Vì Lending và Borrowing là hai hoạt động tồn tại song song, nên trong nội dung bên dưới, mình chỉ dùng từ Lending để nhắc tới các hoạt động cho vay và đi vay nói chung.

Lending là hoạt động tài chính rất quan trọng ở bất kỳ thị trường nào để dòng tiền có thể luân chuyển và tạo động lực phát triển cho cả nền kinh tế. Trước khi trả lời câu hỏi “Tại sao lĩnh vực Lending lại cần đến DeFi?”. Mình sẽ cùng anh em tìm hiểu market size và vai trò của lĩnh vực Lending.

Quy mô thị trường của Lending

Hiện tại, Lending là một trong những hoạt động tài chính phổ biến và quan trọng nhất trên thế giới. Lending không chỉ diễn ra trong thị trường crypto, mà còn ở thị trường thực tế với nhiều cấp độ khác nhau. Một số cấp độ mà anh em có thể thấy:

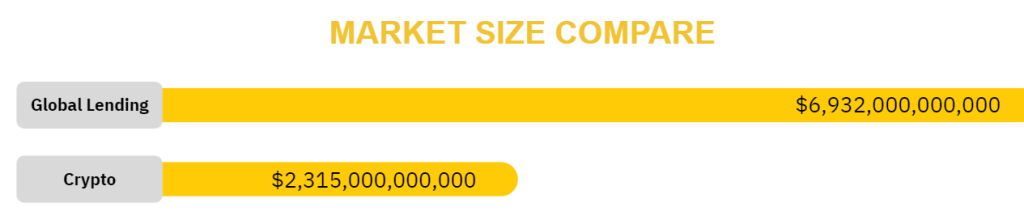

Dường như trên toàn cầu không ai có thể thống kê chính xác quy mô của thị trường cho vay bởi vì chúng đến từ rất nhiều tổ chức, thậm chí là cá nhân nhỏ lẻ. Nhưng để anh em hình dung rõ được quy mô của thị trường Lending, mình sẽ có một so sánh nhỏ thế này (nguồn: Research & Markets 2021):

Quy mô thị trường Lending.

Nếu như anh em đã thấy thị trường Crypto có vốn hóa vô cùng lớn thì thị trường Lending trên toàn cầu có vốn hóa lớn gấp 3 gần như thế. Trong tương lai, thị trường Lending toàn cầu được dự đoán sẽ đạt 8,800 tỷ đô vào năm 2025 với tốc độ tăng trưởng hằng năm kép là 6%.

Vai trò của Lending

Vậy tại sao hoạt động Lending lại phổ biến và có Market size lớn đến thế? Câu trả lời nằm gói gọn trong 5 chữ: TỐI ƯU HÓA DÒNG VỐN. Trong đó sẽ có 2 thực thể:

1. Đối với người cho vay

Đối với những cá nhân đã có vốn lớn, việc nắm giữ Fiat-currency không phải là sự lựa chọn hàng đầu bởi vì Fiat-currency có tính lạm phát cao, cho dù nó là đồng USD. Họ thường sẽ chọn các loại tài sản để trú ẩn khỏi sự mất giá của đồng tiền.

Tuy nhiên, trước khi chọn được tài sản để đầu tư, họ thường sẽ cho vay hoặc gửi tiết kiệm vì:

Hoạt động cho vay từ nhiều cá nhân cũng giúp ngân hàng có được nguồn vốn lớn, từ đó hỗ trợ hoạt động kinh doanh của nhiều tập đoàn cần vay để mở rộng hoạt động kinh doanh, tạo ra thặng dư cho đất nước.

2. Đối với người đi vay

Anh em hãy đặt trường hợp sau đây:

Vậy A phải làm cách nào để không bỏ lỡ cơ hội tăng giá của cả SOL và LUNA? Đây chính là lúc Lending phát huy tác dụng. Cùng với một nguồn vốn 10 SOL trị giá $1,500. A có thể thực hiện các bước sau đâu:

Như vậy anh em có thể thấy rằng, nhờ vào việc sử dụng các nền tảng cho vay, A đã kiếm thêm được mức thặng dư là $500 so với việc chỉ nắm giữ SOL.

Sử dụng Lending trong đòn bẩy tài chính có thể giúp anh em kiếm được lãi kép từ cùng một số vốn, nhưng cũng sẽ khiến anh em chịu tổn thất lớn hơn nếu như không đưa ra quyết định đúng đắn.

Tổng quan về Lending trong CeFi & DeFi hiện tại

Như vậy ở phía trên mình đã trình bày cho anh em về định nghĩa, market size và vai trò quan trọng của Lending trong thị trường tài chính. Trong phần này, mình sẽ cùng anh em phân tích hai hình thức Lending phổ biến trong thị trường tài chính truyền thống và trả lời câu hỏi: “Tại sao DeFi mang lại cuộc cách mạng cho lĩnh vực Lending?”.

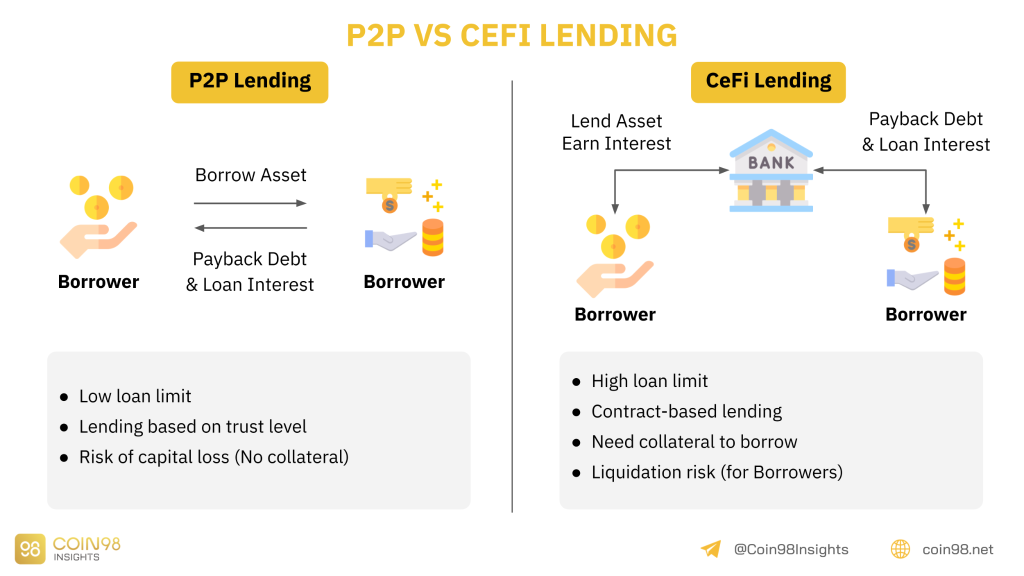

So sánh giữa P2P Lending và CeFi Lending.

Anh em có thể thấy trên hình mô phỏng phía trên, trước khi DeFi Lending ra đời thì trên thị trường đã có hai hình thức cho vay phổ biến, đó là P2P (Cho vay ngang hàng) và CeFi Lending (thị trường cho vay tập trung).

P2P - Cho vay ngang hàng

Anh em hãy tưởng tượng thị trường P2P Lending cũng giống như cho bạn bè và người quen vay mượn. Lãi suất có thể cao hoặc thấp tùy thuộc vào bên vay và bên cho vay.

Đối với người nhà thường đó sẽ là 0%, nhưng đối với người quen, đồng nghiệp, nó có thể cao hơn ngân hàng chút đỉnh, do không yêu cầu tài sản thế chấp mà cũng chẳng phải ký kết trên giấy tờ.

Điểm yếu của hình thức cho vay P2P là số vốn vay được sẽ rất thấp, bởi vì đó là số vốn cá nhân của mỗi người. Nếu như có đi vay nhiều người đi nữa thì nó cũng giới hạn trong phạm vi mối quan hệ của người đó.

Tuy nhiên, rủi ro lớn nhất với hình thức vay P2P đó là không ai có thể đảm bảo số vốn cho của người cho vay (Lender), nó có thể “cao chạy xa bay” bất cứ lúc nào nếu như bên Vay (Borrower) không giữ đúng lời hứa như những gì đã trao đổi.

Ví dụ: Cho vay giữa người nhà, cho vay giữa người quen, cho vay giữa đồng nghiệp,...

Đặc điểm của P2P Lending:

CeFi Lending - Vay và cho vay qua bên thứ 3

Chính vì thế, thị trường tài chính đã xuất hiện một bên thứ 3, đó là ngân hàng. Ngân hàng sẽ đóng vai trò kết nối giữa người đi vay và người cho vay. Để vay được thì người đi vay (Borrower) cần phải thế chấp tài sản (nhà, xe, bất động sản,...) có giá trị cao hơn số vốn cần vay với tỷ lệ 150% trở lên.

Tài sản thế chấp sẽ được ngân hàng sử dụng để thanh lý để thu hồi vốn nếu như người đi vay (Borrower) mất khả năng trả nợ. Khi trả lại nợ cho ngân hàng, người đi vay cần phải trả thêm lãi suất để có thể lấy về tài sản thế chấp.

Sau khi đã nhận được tiền lãi của Borrowers, ngân hàng sẽ trích một phần lãi đó trả cho Lenders - những người gửi tiết kiệm và ngân hàng. Chính vì chi phí phát sinh cho bên thứ 3 mà lãi gửi tiết kiệm và lãi đi vay sẽ có mức chênh lệch cao.

Ví dụ: Cho vay giữa tổ chức tài chính với các quốc gia, cho vay giữa ngân hàng và người dân, ngân hàng và doanh nghiệp.

Ngoài ra còn có một hình thức vay nữa đó là vay không cần tài sản thế chấp, với hình thức này thì anh em cần phải có chứng minh thư cá nhân. Tuy nhiên với hình thức này, người đi vay không chỉ gặp thủ tục rườm rà mà hạn mức vay cũng khá thấp.

Đặc điểm của CeFi Lending:

Tại sao lĩnh vực Lending cần đến DeFi?

Lợi thế của DeFi Lending

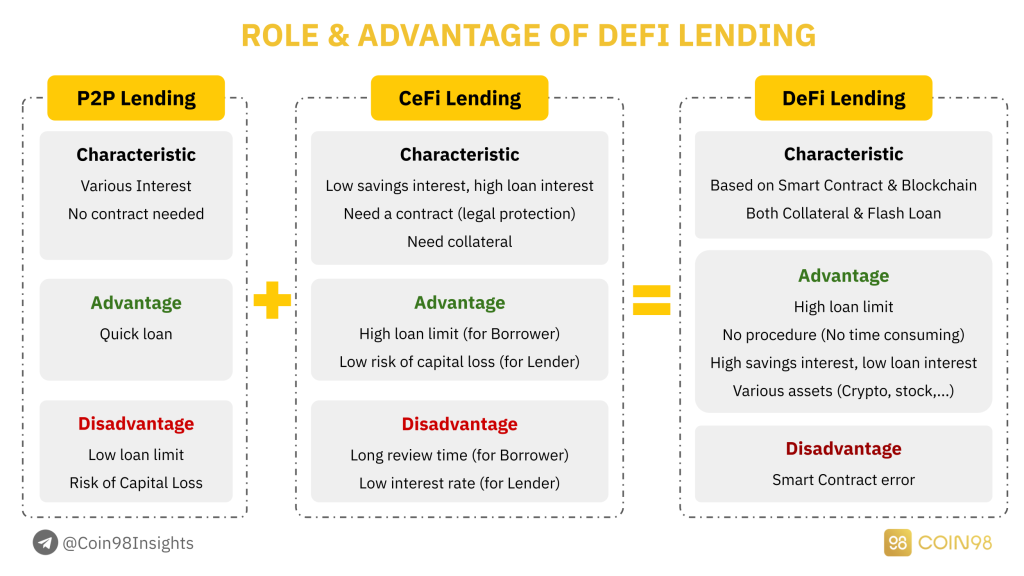

Lợi thế của DeFi Lending so với P2P Lending và CeFi Lending.

Như vậy ở phía trên mình đã phân tích cho anh em hai hình thức Lending phổ biến nhất thị trường tài chính truyền thống. Tuy nhiên mỗi hình thức lại có những nhược điểm khác nhau:

Đối với P2P Lending:

Đối với CeFi Lending:

Chính vì thế, DeFi Lending đã ra đời để giải quyết những hạn chế trên. DeFi Lending hoạt động hoàn toàn trên Smart Contract với công nghệ blockchain. Chính vì thế DeFi Lending sẽ có được những ưu điểm sau:

Bối cảnh hiện tại của DeFi Lending

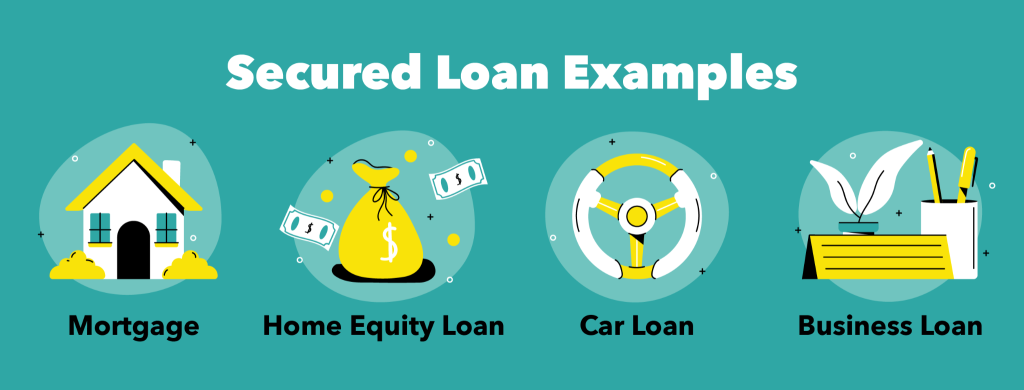

Cho vay có tài sản thế chấp (còn gọi là Secured Loan).

Mặc dù DeFi Lending có rất nhiều ưu điểm, nhưng trên thực tế, DeFi Lending chỉ mới áp dụng hình thức Over-collateralized Lending, hay còn gọi là Secured Loan.

Đây là hình thức cho vay có tài sản đảm bảo, nghĩa là Borrower cần phải thế chấp tài sản có giá trị cao hơn khoản vay. Nhưng đây lại là hình thức có hiệu quả sử dụng vốn rất thấp.

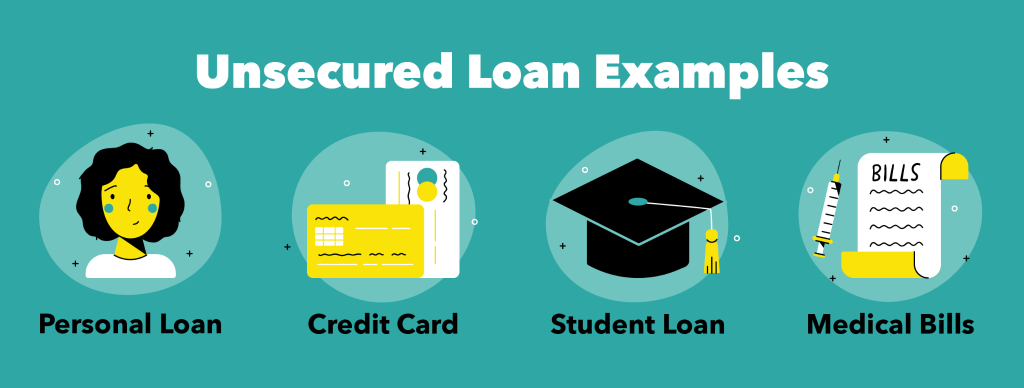

Cho vay không có tài sản thế chấp (còn gọi là Unsecured Loan).

Trong khi đó ở CeFi Lending, người dùng đã có thể vay những khoản vay không cần thế chấp (Unsecured Loan) mà chỉ cần chứng minh thu nhập cá nhân. Điều này cho phép vốn được tận dụng một cách hiệu quả hơn.

Nhưng tại sao DeFi Lending chưa thể áp dụng hình thức Unsecured Loan rộng rãi?

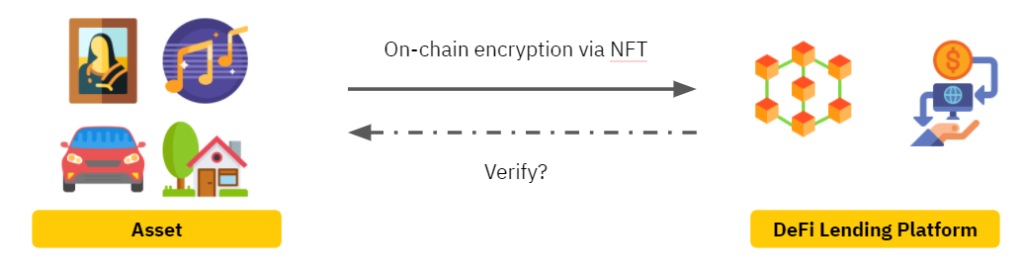

Đó là bởi trong thị trường DeFi này, chúng ta vẫn chưa thể xác minh danh tính (Identity) của người đi vay. Chính vì thế DeFi Lending không có cơ sở để xác định hạn mức cho vay đối với từng người. Hy vọng với công nghệ NFT đang được phát triển, mỗi người sẽ được định danh từ đó mở ra cơ hội mới cho hình thức Unsecured Loan.

Còn trong bài viết này, mình sẽ tập trung hình thức Secured Loan, hay còn gọi là cho vay có thế chấp trong thị trường DeFi Lending.

Mô hình hoạt động của DeFi Lending

Mô hình hoạt động của DeFi Lending.

Vậy DeFi Lending sẽ hoạt động như thế nào? Có những điểm gì khác với CeFi Lending?

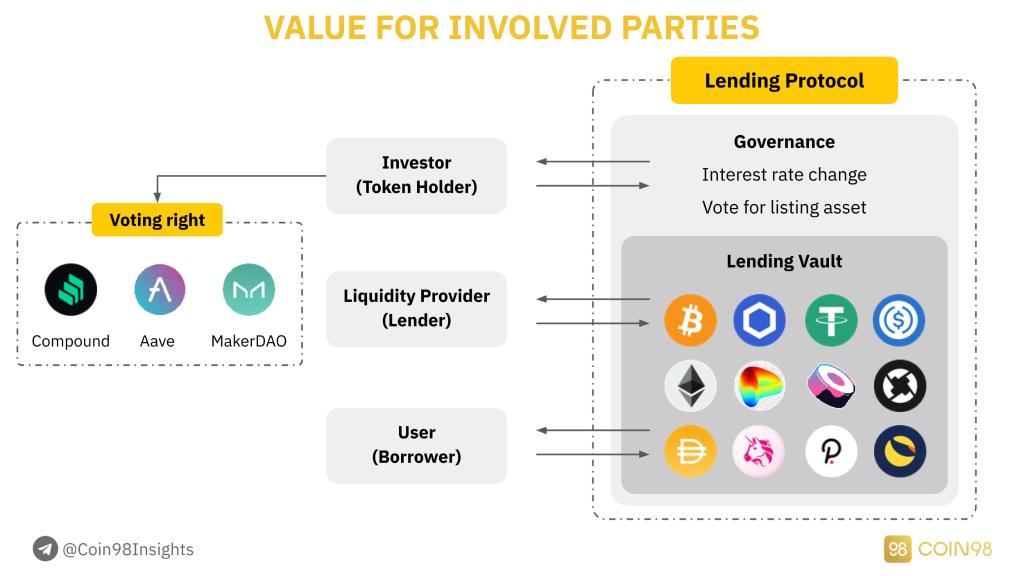

DeFi Lending sẽ bao gồm sự tham gia của 3 thực thể:

Trong đó:

Đọc đến đây sẽ thấy mô hình hoạt động của DeFi Lending rất giống CeFi Lending. Anh em đã nghĩ chính xác, tuy nhiên điểm khác biệt chính ở đây là DeFi Lending Protocol hoạt động trên Smart Contract và Blockchain, tiết kiệm hàng trăm loại phí lớn nhỏ.

⇒ Từ đó có thể cung cấp cho Lender lãi gửi tiết kiệm cao hơn và cung cấp lãi vay thấp hơn cho Borrower.

Lợi ích giữa các bên tham gia

Lợi ích mang lại cho các bên tham gia DeFi Lending.

Đọc ở phía trên, có lẽ anh em chỉ thấy Lending Protocol mang lại lợi ích cho 2 bên đó là Lender và Borrower, nhưng thực tế, mô hình hoạt động của Lending Protocol còn có sự tham gia của Investor, những nhà đầu tư có quyền biểu quyết đối với nền tảng Lending.

Lợi ích của Lender và Borrower thì anh em đã hiểu sau phần phân tích phía trên:

Nhưng đối với Investor thì đây là khái niệm còn khá mới, và thậm chí là anh em sẽ không thể tiếp cận trong thị trường tài chính truyền thống, bởi vì đây là thực thể đại diện cho các chủ ngân hàng, quỹ đầu tư và các tổ chức tài chính có quyền biểu quyết đối với hoạt động của ngân hàng.

Nhưng DeFi đã mở ra cánh cửa hoàn toàn mới, cho phép những người dùng thông thường cũng có thể trở thành những cổ đông của ngân hàng (ở đây là Lending Protocol), để có quyền biểu quyết và đưa ra những thay đổi đối với cơ chế hoạt động của Lending Protocol.

Investor trong thị trường DeFi chính là những token holder của Lending Protocol, họ sẽ có quyền đề xuất hoặc biểu quyết trên những đề xuất để đưa ra những thay đổi đối với Lending Protocol. Investor sẽ có thể thực hiện một số đề xuất sau:

Chính vì thế, mình có thể kết luận, DeFi Lending đã đã mở ra cánh cổng hoàn toàn mới cho lĩnh vực Lending, cho phép lĩnh vực Lending có thể hoạt động tự do, minh bạch và chia sẻ quyền lợi lại cho các bên đóng góp giá trị vào nền tảng.

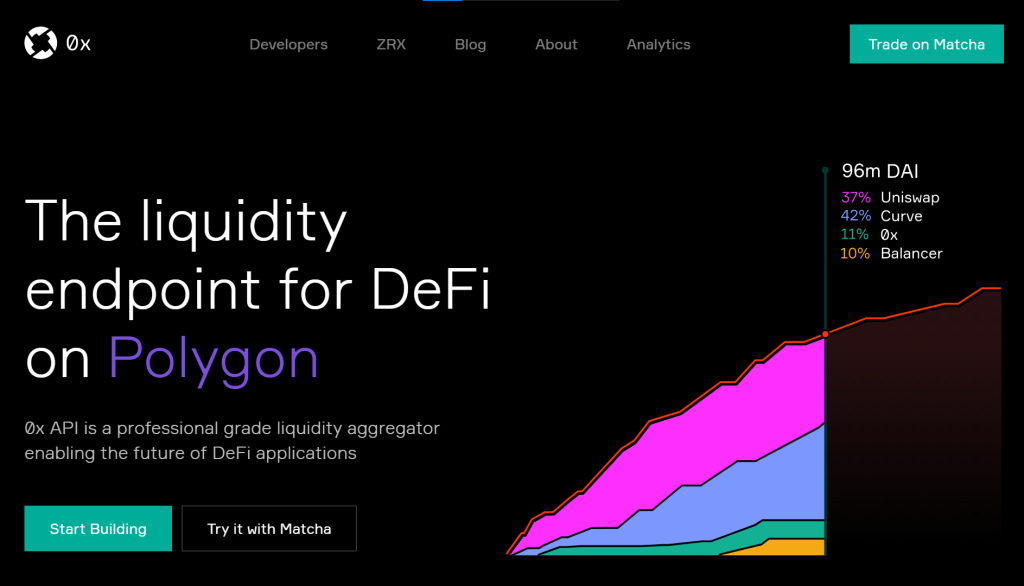

Phân biệt Lending Liquidity Pool và Lending Aggregator

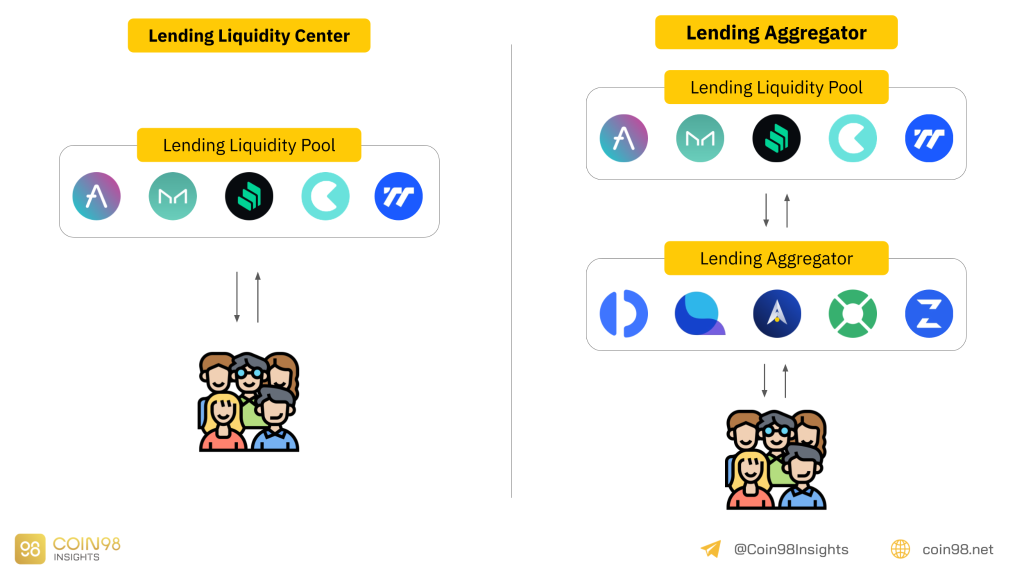

Tuy nhiên, trên thị trường hiện tại đang có 2 dạng Lending Protocol. đó là Lending Liquidity Pool và Lend Aggregator. Vậy điểm khác biệt của chúng là gì?

Phân biệt giữa Lending Liquidity Pool và Lending Aggregator.

Nếu như đã đọc bài viết Phân tích AMM, anh em sẽ thấy mảng AMM cũng có các Aggregator tương tự như thế và sự khác biệt của chúng nằm ở quá trình tiếp cận Liquidity Pool (các Pool thanh khoản):

Một số Lending Protocol nổi bật:

05 chỉ số cần nắm trước khi tham gia Lending

Trước khi đi sâu vào phân tích hiệu suất và mô hình hoạt động của các Lending Platform trên thị trường. Dưới đây là 05 chỉ số mà anh em cần phải nắm:

Những chỉ số quan trọng được thể hiện qua các Lending Protocol.

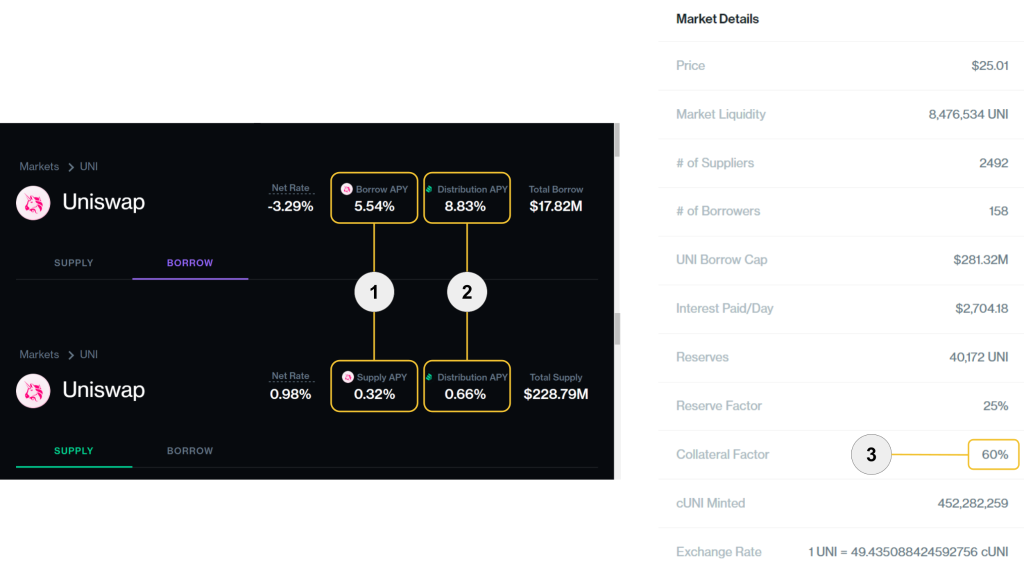

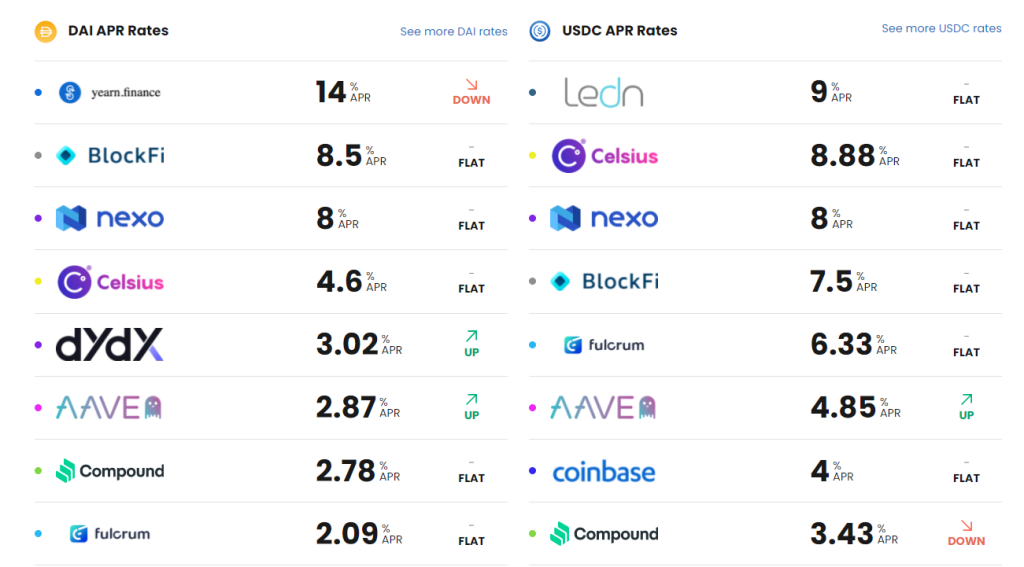

Lending/Borrowing APR

(1) Borrow/Supply APY: Đây là chỉ số cơ bản nhất đối với một User của Lending Protocol. Lending APR chỉ lãi suất gửi tiết kiệm vào Lending Protocol đối với Lender, còn Borrowing APR chỉ lãi suất cho vay đối với Borrower.

(2) Distribution APY: Tuy nhiên, khác với các ngân hàng truyền thống thì các DeFi Lending Protocol sẽ có thưởng thêm cho người dùng để khuyến khích họ đi vay. Anh em có thể thấy ảnh phía trên, khi người dùng gửi tiết kiệm hoặc vay tại Compound, họ sẽ nhận lại phần thưởng là COMP token.

Minimum Collateralization Ratio

(3) Collateral Factor: Đây là tỷ lệ thế chấp tối thiểu trước khi anh em có thể vay các tài sản trong protocol. Ví dụ:

Liquidation Point

Liquidation Point là điểm thanh lý. Nghĩa là khi tài sản thế chấp của anh em đã rớt giá trị, tỷ lệ thế chấp quá thấp và chạm mốc thanh lý, thì các Protocol sẽ kích hoạt cơ chế thanh lý tài sản để trả nợ lại cho Lender.

Tỷ lệ thế chấp tối thiểu của Aave là 133% (tức người dùng có thể vay tối đa 75% tài sản thế chấp). Nhưng nếu tỷ lệ thế chấp tối thiểu rớt còn 125% (hoặc người dùng đã vay hơn 80% giá trị tài sản thế chấp), thì Aave sẽ kích hoạt cơ chế thanh lý tài sản.

Ví dụ: Thế chấp $100 ETH để vay $75 USDC, nhưng ETH rớt giá, tỷ lệ vay đạt 80% thì số ETH sẽ được thanh lý để trả lại USDC cho Lender.

Liquidation Bonus

Liquidation Bonus là khoảng thưởng mà các Protocol sẽ thưởng cho Liquidator, để khuyến khích họ tham gia vào việc thanh lý tài sản sau khi Borrower không thể trả nợ.

Khái niệm Liquidation Bonus còn được gọi bằng cụm từ khác là Liquidation Penalty (Khoản phạt thanh lý), chúng có ý nghĩa tương đồng với nhau. Liquidation Penalty sẽ dành cho Borrower và khoản phạt đó cũng chính là phần thưởng cho Liquidator (Liquidation Bonus).

Liquidation Bonus sẽ được trích một phần từ chính giá trị tài sản thế chấp của Borrower.

Ví dụ:

Vậy 5% ở giữa chính là một phần Protocol thu được và trích lại cho Liquidator để thanh lý tài sản, hay còn gọi là mua lại nợ. Ở Aave, Liquidation Bonus sẽ rơi vào 5% cho những tài sản phổ biến, và 10% cho những tài sản có thanh khoản kém hơn.

Capital Utilization

Đây là khái niệm được nhắc đến chủ yếu bởi các nhà đầu tư khi sử dụng để so sánh hiệu suất của các Lending Protocol trên thị trường. Capital Utilization sẽ cho nhà đầu tư biết được với cùng một số vốn, Lending Protocol nào có thể cho vay nhiều hơn, hay nói cách khác là có thể tối ưu dòng vốn tốt hơn.

Ví dụ:

⇒ Vậy chúng ta có thể suy ra Protocol A đang có hiệu quả sử dụng vốn tốt hơn Protocol B.

Nếu bạn chưa hiểu cụ thể về Hiệu quả sử dụng vốn thì mình sẽ có Case Study thực tế ở phần “Phân tích dữ liệu” phía dưới.

Phân tích các nền tảng Lending nổi bật trên các hệ sinh thái

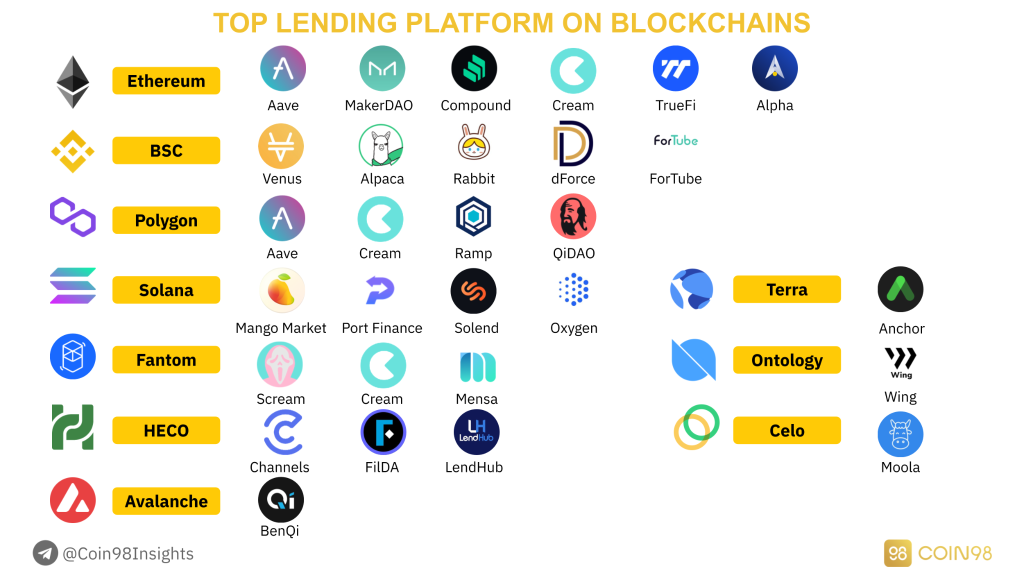

Sau khi đã nắm rõ về định nghĩa, đặc điểm và vai trò của AMM đối với thị trường Crypto nói chung và DeFi nói riêng. Vậy trong phần này, mình sẽ đi sâu vào phân tích theo chiều dọc, phân tích các nền tảng Lending nối bật của các hệ sinh thái.

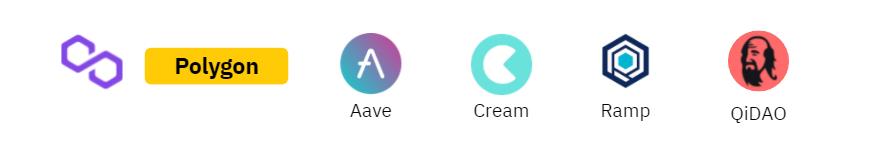

Những nền tảng Lending nổi bật nhất trên mỗi hệ sinh thái.

Trong đó sẽ bao gồm hệ sinh thái Ethereum, Binance Smart Chain, Terra, Solana, Polygon và các hệ sinh thái khác.

Lending trên Ethereum

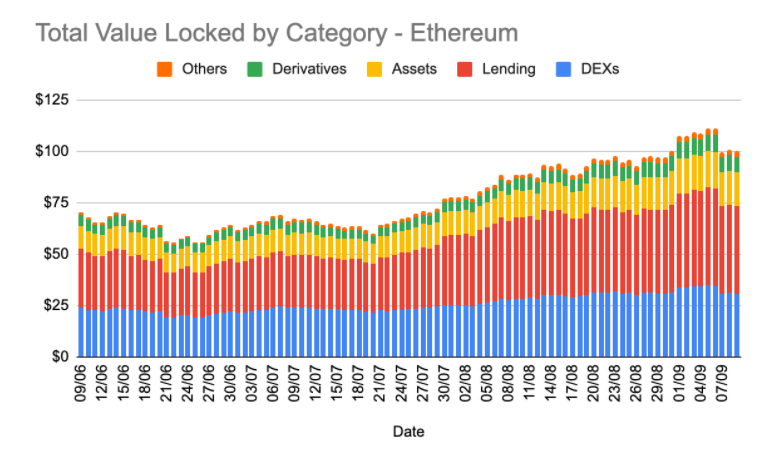

Tính đến thời điểm hiện tại, Ethereum đang là hệ sinh thái có DeFi TVL lớn nhất thị trường DeFi. Chính vì thế, mảng Lending cũng có DeFi TVL rất lớn. Xét riêng trong hệ sinh thái Ethereum, mảng Lending đã chiếm 33% tổng số DeFi TVL.

Tương quan giữa Lending TVL và DeFi TVL trên Ethereum.

Điều này cho thấy Lending là mảng vô cùng quan trọng đối với các DeFi Player ở hệ sinh thái Ethereum. Mặc dù vấn đề tắc nghẽn mạng lưới chưa được giải quyết, dẫn đến phí giao dịch trên Ethereum rất cao, nhưng điều này vẫn không thể ngăn cản Whale user sử dụng các Dapp trên Ethereum.

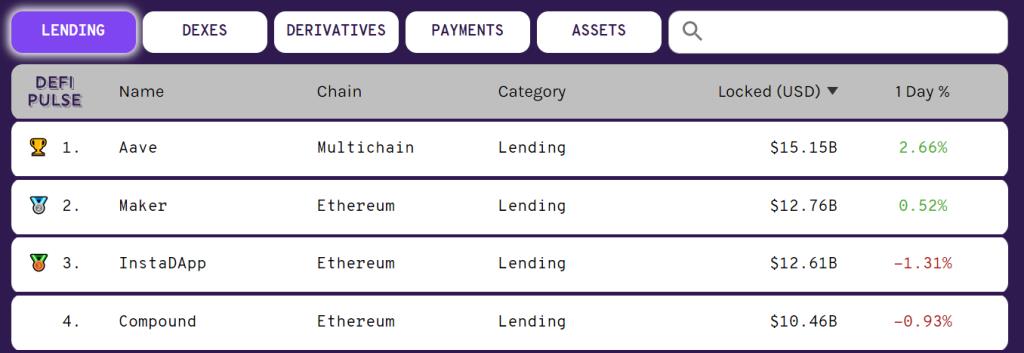

Những Lending Platform nổi bật nhất Ethereum.

Mảng Lending trên Ethereum bị thống trị bởi ba nền tảng Aave, Compound và MakerDAO. Trong 2 năm nay chưa có nền tảng Lending nào có thể vượt qua bộ 3 trên và họ cũng thường xuyên thay đổi vị trí dẫn đầu cho nhau. InstaDapp là Lending Aggregator nên mình sẽ không phân tích case của InstaDapp.

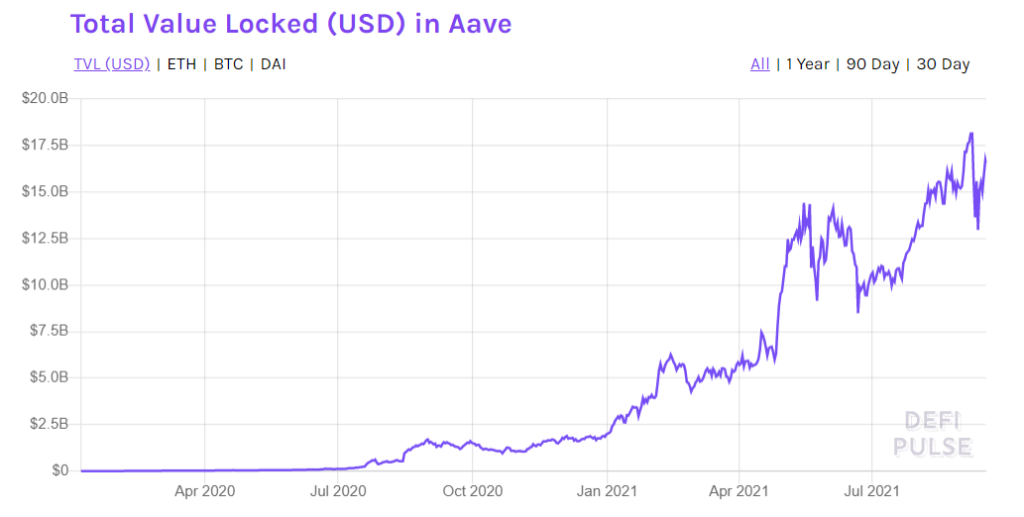

Aave (AAVE): Trước đây Aave chính là nền tảng ETHLend (LEND), tuy nhiên sau này họ đã rebrand lại thành Aave và tăng trưởng vượt bậc với cơn sóng DeFi ở Ethereum.

Hiện tại Aave đang có TVL lên đến 15 tỷ đô và hỗ trợ cho vay với hơn 30 tài sản khác nhau. Ở Aave, người dùng có thể vay tối đa 75% giá trị tài sản đã thế chấp. Anh em có thể tham khảo thêm về mô hình hoạt động của Aave ngay tại đây.

MakerDAO: MakerDAO là nền tảng Lending có cơ chế lạ nhất, thay vì deposit cryptocurrency để vay các cryptocurrency khác, thì MakerDAO sẽ cho người dùng vay DAI (Stablecoin của MakerDAO). Điểm nổi bật của MakerDAO là họ còn cho thế chấp LP token từ Uniswap để vay.

Hiện tại MakerDAO đã rất thành công khi DAI được chấp nhận ở hầu hết các Protocol của Ethereum, thậm chí còn mở rộng sang hệ sinh thái khác như BSC hay Polygon.

Đối với MakerDAO, người dùng có thể vay tối đa 67% giá trị tài sản đã thế chấp. Model của MakerDAO còn được áp dụng ở nhiều protocol khác như Venus (XVS & VAI) ở BSC và Party Parrot (PRT & PAI) ở Solana. Tham khảo thêm về mô hình hoạt động của MakerDAO tại đây.

Compound: Compound là nền tảng Lending có TVL lớn thứ 3, đạt 10 tỷ đô và hỗ trợ 15 tài sản. Đối với Compound, người dùng có thể vay tối đa 75% tài sản được thế chấp vào protocol. Tham khảo thêm về mô hình hoạt động của Compound ngay tại đây.

Aave, MakerDAO & Compound, bộ ba Lending Protocol này có vai trò rất quan trọng đối với DeFi ở Ethereum. Họ không chỉ bootstrap sự tăng trưởng của DeFi mà còn đóng vai trò là Trung tâm thanh khoản cho các Lending Aggregator như InstaDapp, DeFi Saver.

Nếu anh em chưa hình dung được độ lớn của Lending DeFi TVL ở Ethereum thì mình sẽ so sánh như sau:

Lending DeFi TVL trên Ethereum ~ Tổng DeFi TVL của BSC + Solana + Terra ~ 42 tỷ đô.

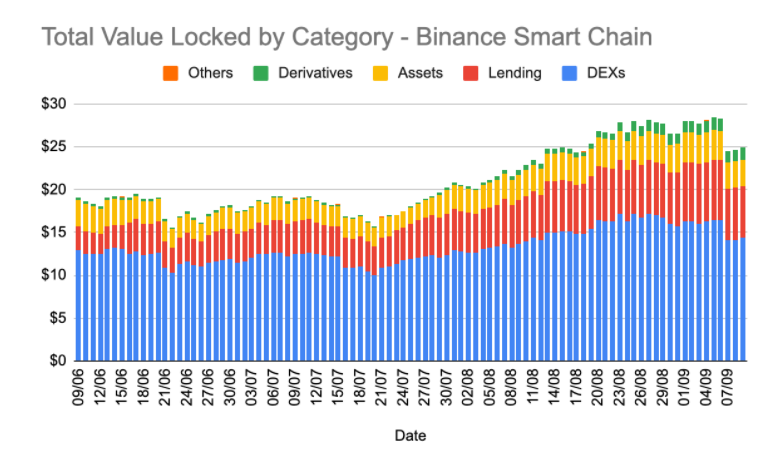

Lending trên Binance Smart Chain

Tương quan giữa Lending TVL và DeFi TVL trên BSC.

Sau khi hệ sinh thái Ethereum phát triển thành công DeFi vào khoảng tháng 9/2020, thì Binance cũng lập tức ra mắt Binance Smart Chain để bắt kịp Ethereum ở không gian DeFi.

Tính tới thời điểm hiện tại thì BSC đã rất thành công trong việc thu hút dòng tiền khi có DeFi TVL đạt 23 tỷ đô, đứng top #2 trên thị trường. Tuy nhiên trong khoảng 4 tháng nay, BSC đang bị chững lại và chưa có dấu hiệu tăng trưởng tiếp.

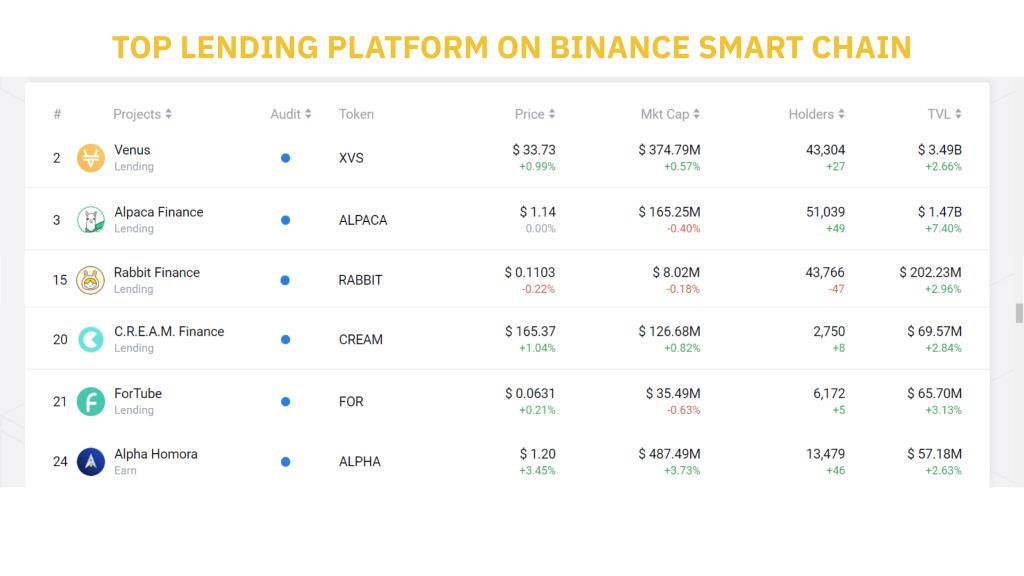

Những Lending Platform nổi bật nhất BSC.

Nếu như DeFi ở Ethereum bị dominance bởi mảng Lending, thì DeFi ở BSC bị dominnance bởi mảng DEX. Mảng Lending chỉ ghi nhận 4.5 tỷ đô (20% tổng DeFi TVL). Phía trên là 6 Lending Platform hoạt động trong hệ sinh thái BSC.

Tuy nhiên, 2 chỉ có 2 Lending Platform hoạt động nổi bật là Venus và Alpaca Finance.

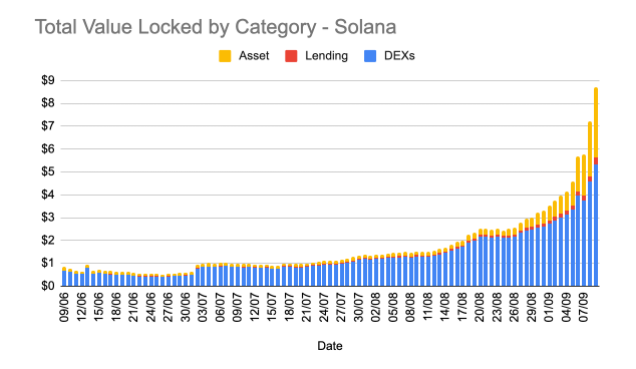

Lending trên Solana

Tương quan giữa Lending TVL và DeFi TVL trên Solana.

Solana là hệ sinh thái có tốc độ tăng trưởng rất nhanh trong thời gian vừa qua. Tuy nhiên, khi dòng tiền đổ vào hệ sinh thái Solana, họ không tập trung nhiều ở các nền tảng Lending, chính vì thế mà chúng có hiệu suất hoạt động khá thấp.

Đa số dòng tiền của hệ sinh thái Solana tập trung ở các mảng AMM và Yield Farming để Earn Incentive từ các dự án mới. Tuy nhiên, trong thời gian gần đây thì mảng Lending của Solana đã nhận được nhiều sự chú ý hơn.

Một số dự án nổi bật: Port Finance, Solend, Party Parrrot,....

Những Lending Platform nổi bật nhất Solana.

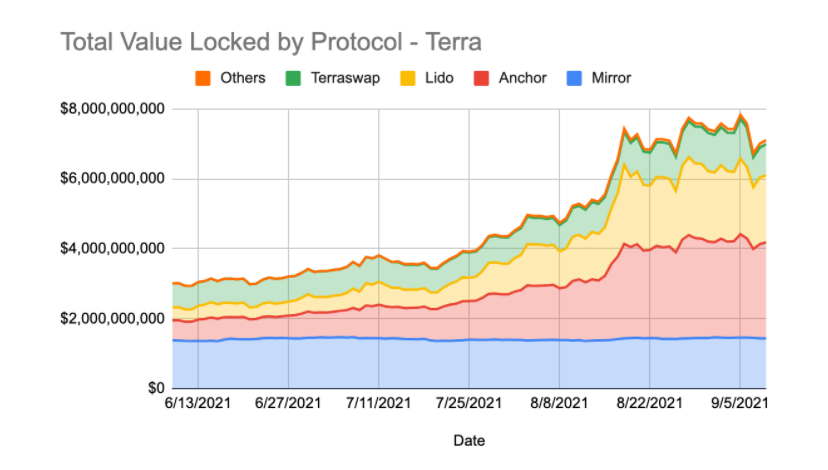

Lending trên Terra

Tương quan giữa Lending TVL và DeFi TVL trên Terra.

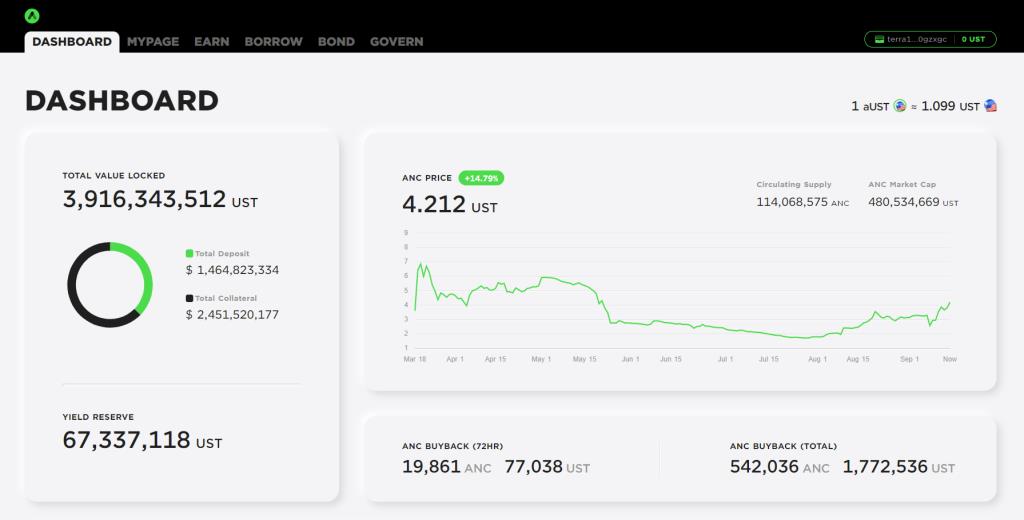

Terra là hệ sinh thái DeFi vô cùng đặc biệt. Mặc dù số lượng Dapp hoạt động nổi bật trên Terra chưa đến 10 Dapps, nhưng Terra lại xuất sắc nằm trong top 4 hệ sinh thái DeFi có TVL cao nhất, đạt 8 tỷ đô. Trong đó Anchor Protocol (Dapp duy nhất hoạt động trong mảng Lending) đã chiếm đến 3 tỷ đô.

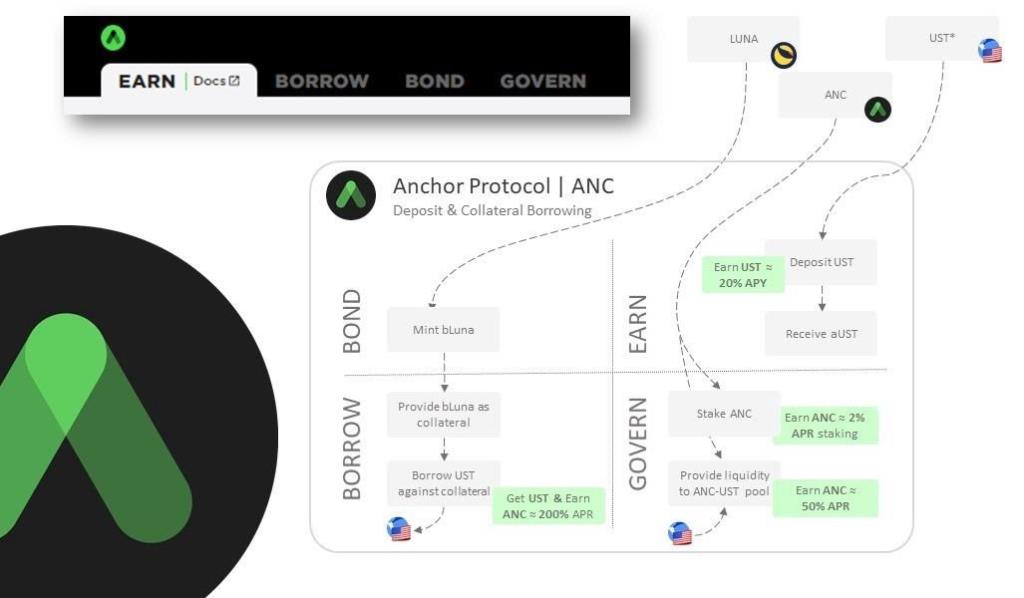

Anchor Protoco - Lending Platform nổi bật nhất Terra.

Sự thành công của Anchor Protocol đến từ rất nhiều yếu tố. Trong đó có sự phát triển bền vững của 3 chân kiềng: Terra USD, Mirror Protocol và Anchor Protocol của hệ sinh thái Terra.

Trong thời gian đầu, để thu hút người dùng đến với Terra, Anchor Protocol đã trả lãi suất lên đến 20% cho UST và còn thưởng thêm ANC cho ai tham gia vay & cho vay tại Anchor. Chưa kể Anchor Protocol đang là Liquidity Center của nhiều DeFi Dapp khác như Orion Money, Spar Protocol, Kash,... có người dùng thực ở một số quốc gia như Hàn Quốc.

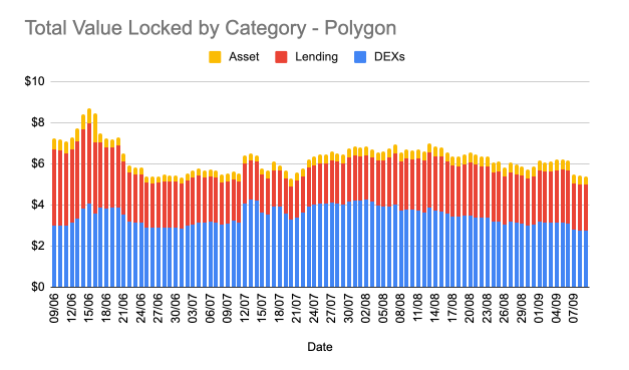

Lending trên Polygon

Tương quan giữa Lending TVL và DeFi TVL trên Polygon.

Xếp sau Solana và Terra là hệ sinh thái Polygon, trong thời gian qua Polygon đã nhiều lần đứng top #3. Đây cũng là hệ sinh thái có số lượng Dapp rất đa dạng. Trong tổng số 50 dự án deploy trên Polygon, thì chỉ có 5 dự án hoạt động trong mảng Lending, 45 dự án còn lại hoạt động trong những mảng khác như AMM, Yield Aggregator,...

Tuy nhiên, chỉ cần một nền tảng Aave, mảng Lending đã chiếm đến 32% tổng DeFi TVL của hệ sinh thái Polygon. Điều này cho thấy Aave có sức thống trị rất cao ở Polygon và cũng đang là Protocol có TVL lớn nhất hệ Polygon.

Những Lending Platform nổi bật nhất Polygon.

Lending trên những hệ sinh thái khác

Như mình đã đề cập phía trên, Lending là mảng rất quan trọng giúp giữ lại thanh khoản trong hệ sinh thái. Chính vì thế, mỗi hệ sinh thái đều có ít nhất 1 Lending Protocol để có thể thu hút người dùng.

Tuy nhiên, nếu so sánh với bộ ba MakerDAO, Aave và Compound thì các Lending Protocol này vẫn còn quá nhỏ và chưa thực sự có những tác động lên toàn bộ thị trường DeFi.

Sự ra đời của chúng mới chỉ mang mục đích phục vụ người dùng của từng hệ sinh thái chứ chưa thể mở rộng tầm ảnh hưởng như DAI của Maker DAO (DAI đã có mặt trên 7 blockchain khác nhau).

Những nền tảng Lending nổi bật nhất trên mỗi hệ sinh thái.

Dưới đây là một số Lending Protocol nổi bật của các hệ sinh thái khác:

Sự thành công của một nền tảng Lending không chỉ phụ thuộc vào mô hình hoạt động của chính họ, mà còn phụ thuộc rất nhiều vào tiềm năng của hệ sinh thái mà Lending Protocol triển khai trên đó. Liệu các Dapp trong hệ sinh thái đã đủ đa dạng và thu hút người dùng sử dụng các nền tảng Lending để tối ưu hóa nguồn vốn đầu tư chưa?

Chính vì thế, khi đánh giá tiềm năng của một Lending Protocol, anh em cần phải có góc nhìn 2 chiều, từ phía mô hình hoạt động và từ góc nhìn tổng quan của một hệ sinh thái.

Phân tích dữ liệu từ các Lending Protocol

Sau khi đã nắm rõ về những nền tảng Lending nổi bật trên thị trường, mình sẽ cùng anh em phân tích với góc nhìn rộng hơn. Đây là phần quan trọng nhất của bài viết giúp anh em nắm được cách phân tích được dòng tiền, tiềm năng của các protocol trên thị trường cũng như đưa ra những quyết định đầu tư.

Trong phần này mình sẽ cùng anh em phân tích:

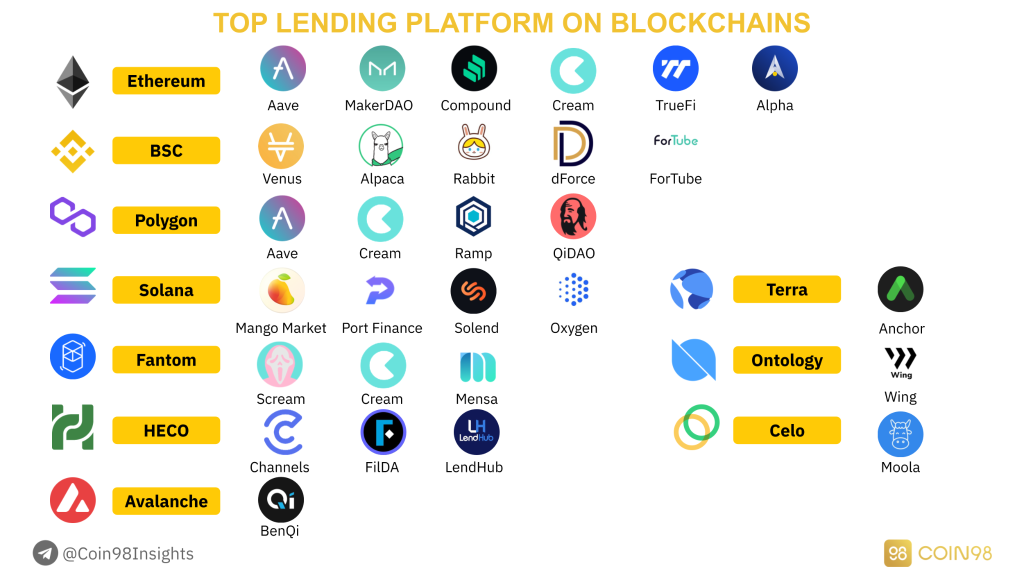

Lending nằm ở đâu trong thị trường DeFi?

Trước khi đi vào phân tích các số liệu của mảng Lending, mình xin nhắc lại về DeFi Stack. Đây là phần sẽ giúp anh em định hình được các Lending Protocol đang nằm ở đâu trong thị trường DeFi và có vai trò như thế nào?

Sơ lược về DeFi Stack: Như anh em có thể thấy Infographic phía dưới, hệ sinh thái DeFi sẽ bao gồm 3 Layer cơ bản, đó là Blockchain Platform (Layer 1), Liquidity (Layer 2) và Application (Layer 3). Trong đó:

Tương quan giữa dòng tiền trong một hệ sinh thái và trong mảng Lending của hệ sinh thái đó.

Qua phần sơ lược về DeFi Stack, anh em có thể thấy được vai trò rất lớn của Lending trong việc hỗ trợ một hệ sinh thái DeFi phát triển. Nếu không có các Protocol chứa Liquidity như AMM và Lending, DeFi trên hệ sinh thái đó sẽ không thể phát triển.

Anh em muốn tìm hiểu chi tiết hơn về DeFi Stack thì có thể đọc thêm:

DeFi TVL và Lending TVL của các hệ sinh thái DeFi

Số liệu tương quan giữa dòng tiền trong một hệ sinh thái và trong mảng Lending của hệ sinh thái đó.

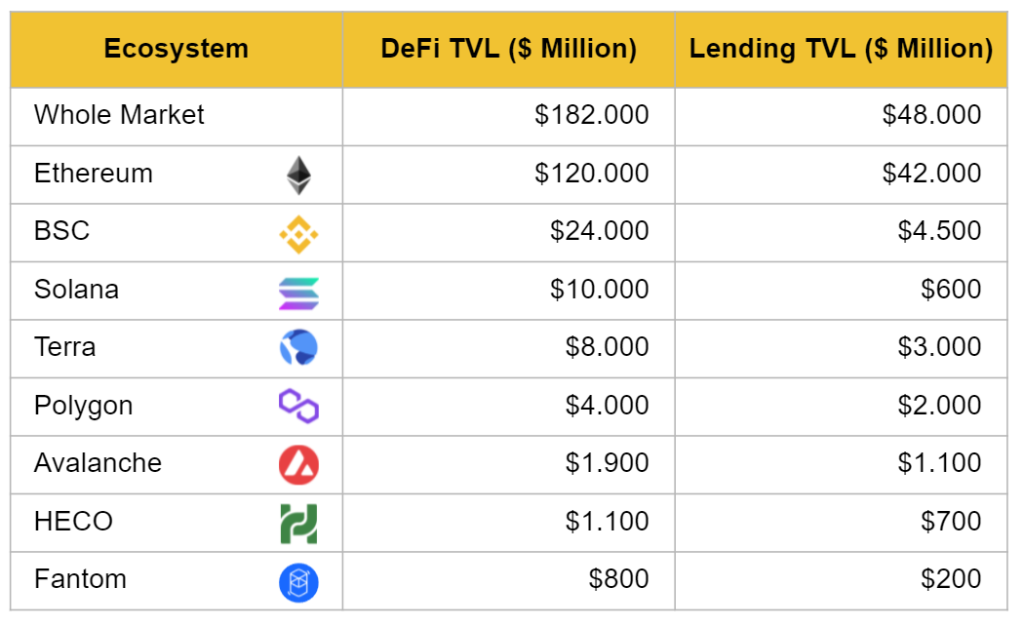

Trên đây là xếp hạng DeFi TVL và Lending TVL của các hệ sinh thái lớn nhất trên thị trường.

Bảng xếp hạng này cho thấy dòng tiền vẫn nằm nhiều nhất ở hai hệ sinh thái Ethereum ($120B) và Binance Smart Chain ($24 B), sau đó mới đến bộ ba Solana ($10 B), Terra ($8 B) và Polygon ($4 B).

Tuy nhiên, Lending TVL thì có sự thay đổi nhỏ, mặc dù Solana có DeFi TVL lớn hơn, nhưng Lending TVL của hệ Solana ($600 M) lại thấp hơn hai hệ Terra ($3 B) và Polygon ($2 B). Đây cũng là một Insight cho anh em track được dòng tiền nhanh nhất khi nhắc về một hệ sinh thái.

Hai mảng Lending và AMM đều rất quan trọng, tuy nhiên nếu như chọn hệ sinh thái nào để Skin in the game, mình ưu tiên những hệ sinh thái phát triển TVL trên mảng AMM hơn.

Bởi vì khi TVL của AMM phát triển, đồng nghĩa hệ sinh thái đó có nhiều dự án đang phát triển và thu hút người dùng cung cấp thanh khoản. Còn TVL ở các nền tảng Lending tăng chỉ mang ý nghĩa hệ sinh thái đó có dòng tiền, người dùng gửi tiết kiệm do lãi cao, nhưng lại không có giá trị về mặt phát triển không gian DeFi.

Lưu ý: Đây là góc nhìn cá nhân về các hệ sinh thái mới nổi, đối với hai hệ sinh thái Ethereum và BSC thì họ đã phát triển rất mạnh và đồng đều giữa 2 mảng nên sẽ không áp dụng góc nhìn này.

⇒ Dựa vào Lending Platform để track dòng tiền của một hệ sinh thái và xem hệ sinh thái đó sẽ phát triển theo hướng nào, từ đó chọn hướng để Skin in the game.

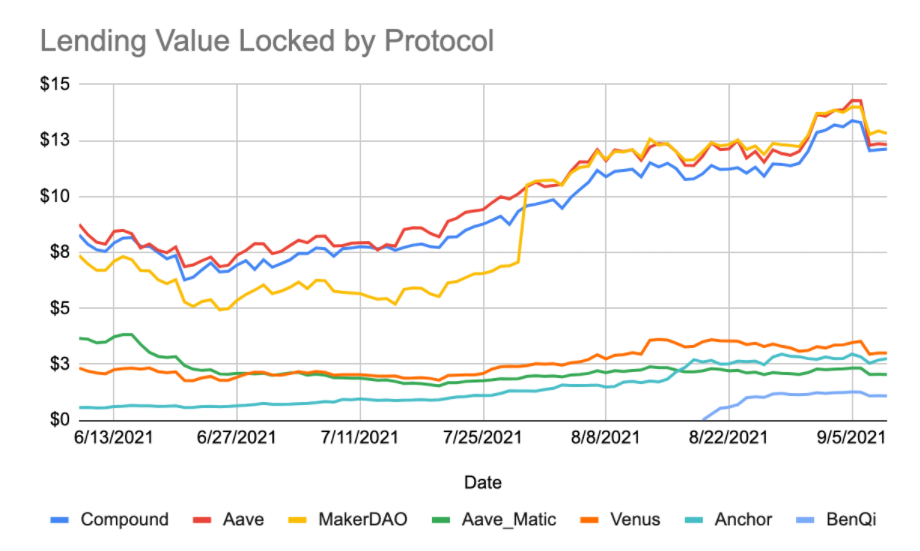

TVL của các protocol nổi bật nhất thị trường

Những nền tảng Lending có TVL cao nhất thị trường.

Dựa vào số liệu phía trên, anh em có thể thấy mảng DeFi Lending đang bị thống trị hoàn toàn bởi 3 nền tảng Aave ($15B), Compound ($13B) và MakerDAO ($14B), chúng hoàn toàn nằm trên hệ sinh thái Ethereum.

Còn lại là những Protocol đại diện cho các hệ sinh thái như: Aave - Polygon ($4B), Venus - BSC ($2B), Anchor - Terra ($3B), BenQi - Avalanche ($1B).

Còn các hệ sinh thái khác như Fantom và Solana vẫn chưa có những Lending Platform, đa số các Lending Platform đều hoạt động riêng lẻ và có TVL chưa đạt $1B.

Điều này cho thấy Lending là mảng vô cùng cạnh tranh và có sức ảnh hưởng rất lớn bởi hiệu ứng mạng lưới. Điều này có nghĩa là Lending Platform nào mạnh thì sẽ “nắm trùm” của cả hệ sinh thái đó, riêng hệ Ethereum có miếng bánh rất to nên cả 3 nền tảng Aave - MakerDAO - Compound có thể chia nhau.

⇒ Nếu như chọn đầu tư vào các Lending Protocol, mình sẽ chọn những nền tảng có hiệu suất tốt nhất, hoặc đang có sự tăng trưởng tốt về TVL, thay vì chỉ dựa vào Market Cap, bởi vì mảng Lending là mảng có tính dominate cao, rất khó cho các nền tảng nhỏ tăng trưởng.

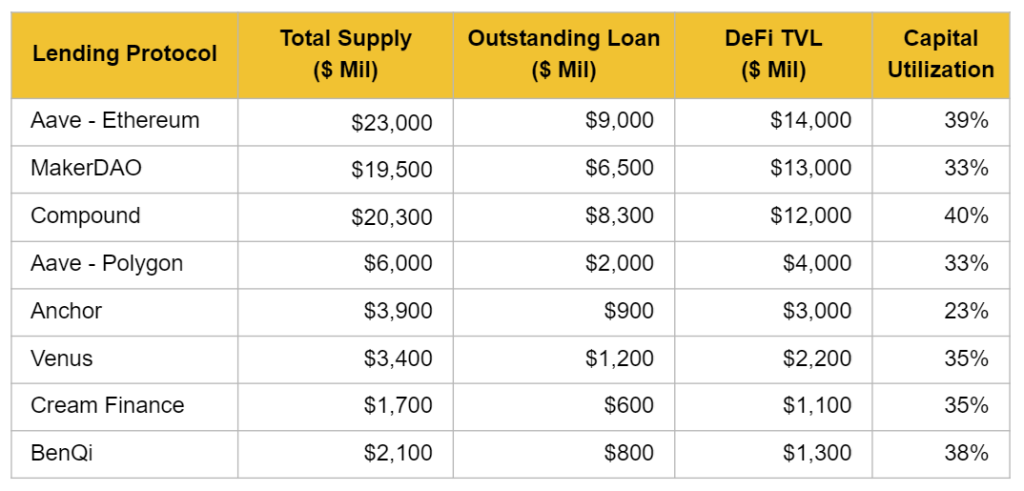

Hiệu quả sử dụng vốn

Hiệu quả sử dụng vốn của một nền tảng Protocol cho anh em biết nền tảng nào đang hoạt động hiệu quả hơn với cùng một số vốn. Chỉ số sẽ được tính như sau:

Hiệu quả sử dụng vốn = (Outstanding Loan/Total Supply)*100%

Trong đó:

Đây là khái niệm anh em hay nhầm với TVL, TVL là lượng thanh khoản còn lại sau khi người Borrower đã vay tài sản ra khỏi Protocol.

TVL = Total Supply - Total Borrow

Trong đó:

So sánh Hiệu quả sử dụng vốn của các Lending Protocol.

Xếp hạng TVL: Aave (#1), MakerDAO (#2), Compound (#3), Aave-Polygon (#4),....

Xếp hạng Outstanding loan: Compound (#1), Aave (#2), MakerDAO (#3), Aave -Polygon (#4),...

Xếp hạng Capital Utilization: Compound (#1), Aave (#2), MakerDAO (#3), Aave -Polygon (#4),...

Nhìn tổng quan thị trường, MakerDAO - Aave - Compound không chỉ là ba nền tảng có TVL cao nhất, mà còn là 3 nền tảng có Outstanding Loan nổi bật nhất. Khi xét về hiệu quả sử dụng vốn thì chúng sẽ rơi vào khoảng từ 25% cho tới 40%. Từ đây anh em có thể suy ra tỷ lệ trung bình để áp dụng cho toàn thị trường Lending:

Thông thường đối với nhà đất, vàng bạc, anh em có thể vay lên đến 80% tài sản thế chấp. Tuy nhiên các tài sản trong thị trường crypto đều có mức độ biến động cao, chính vì thế người dùng chỉ vay khoảng 30% giá trị tài sản thế chấp. Điều này giúp họ an toàn khỏi rủi ro thanh lý do thị trường sập đột ngột.

Hiệu quả sử dụng vốn cũng thể hiện gián tiếp tỷ lệ thế chấp tối thiểu của các nền tảng cho vay (Min. Collateral Ratio). Nếu như tỷ lệ này cao thì người dùng sẽ vay ra ít hơn.

Trong 3 nền tảng Aave, MakerDAO và Compound, thì MakerDAO yêu cầu tỷ lệ thế chấp lên đến 150%, trong khi Aave và Compound chỉ yêu cầu 130%. Chính vì thế, Outstanding Loan của MakerDAO thấp hơn hai nền tảng còn lại.

⇒ Đây là chỉ số chủ yếu dành cho các investor đầu tư vào nền tảng đó để xem nền tảng nào có hiệu suất tốt hơn, từ đó tạo ra doanh thu cho protocol cũng như quyền lợi cho các lender.

Giá trị của một Lending Platform

Đối với một Lending Platform, anh em cần phải có góc nhìn như sau:

Chính vì thế, anh em không nên đánh giá sự thành công của một Lending Protocol chỉ thông qua TVL, mà hãy kết hợp thêm với Outstanding Loan. Outstanding Loan mới là nhân tố mang lại doanh thu cho Protocol cũng như mang lại lợi nhuận cho Lender.

Câu nói phía trên không đồng nghĩa nền tảng nào cho vay nhiều hơn thì sẽ tạo ra doanh thu nhiều hơn, bởi vì mỗi một nền tảng sẽ thu phí khác, lãi khác nhau. Nhưng góc nhìn tổng quan đó sẽ giúp anh em có góc nhìn khác về TVL trong thị trường Lending.

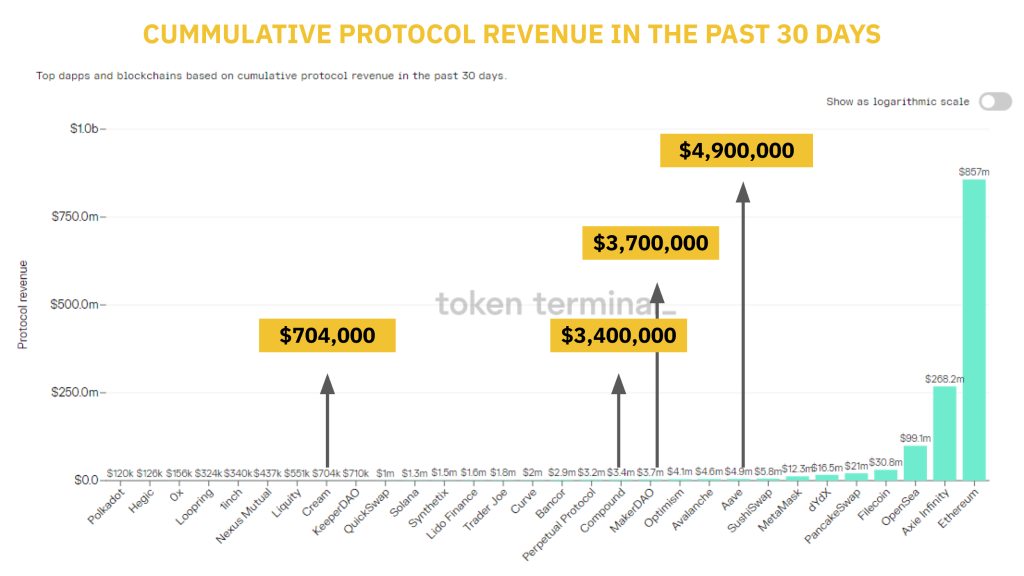

Top 30 DeFi Protocol có doanh thu cao nhất thị trường.

Infographic phía trên thống kê doanh thu của top 30 DeFi Protocol trên thị trường trong vòng 30 ngày. Trong Top 30 Protocol tạo ra doanh thu nhiều nhất, thì có 4 protocol đại diện cho mảng Lending, đó là:

Mặc dù các nền tảng Lending phía trên có doanh thu thuộc top thị trường, nhưng họ đang gặp phải một vấn đề nhỏ đó là chưa Capture được nhiều value cho token holder. Để hiểu được tại sao thì anh em đừng quên đọc Series How It Work để phân tích rõ nhất về mô hình hoạt động của dự án.

Doanh thu của các Protocol có thể được sử dụng với mục đích:

Trường hợp xấu đó là gì mà tại sao Protocol cần phải dự trữ một khoảng doanh thu lớn đến thế?

Đó chính là Case Study đối với nền tảng MakerDAO, khi thị trường sập mạnh vào tháng 3/2020. MakerDAO đã kích hoạt thanh lý hàng loạt tài sản. Tuy nhiên họ vẫn không thể trả nợ cho Lender. Chính vì thế họ đã phải sử dụng tới quỹ doanh thu để đền bù cho Lender.

Doanh thu của nền tảng Lending có thể không mang lại giá trị ngắn hạn cho các token holder, nhưng điều này đảm bảo cho Protocol có thể hoạt động bền vững hơn trong tương lai.

⇒ Đối với một Investor vào Protocol, chúng ta không chỉ nhìn vào chỉ số hoạt động, mà còn phải phân tích mô hình hoạt động của các dự án. Lending Protocol nào có thể đứng vững khi thị trường sập mạnh?

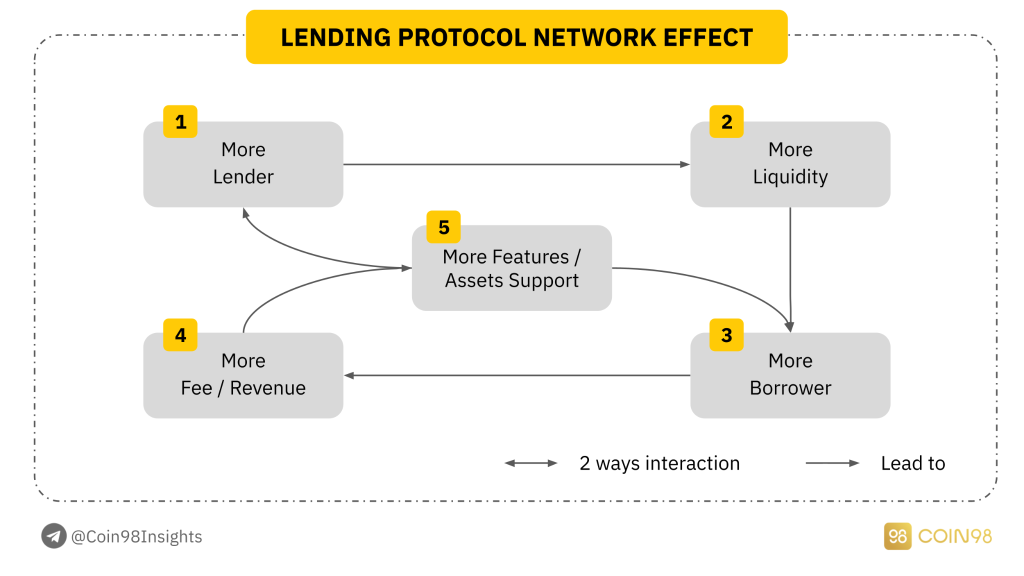

Hiệu ứng mạng lưới của Lending (Network Effect)

Ở phía trên, mình đã phân tích cho anh em theo dọc và chiều ngang của lĩnh vực Lending trong thị trường DeFi. Tuy nhiên, sự thành công của một Lending còn bị tác động bởi nhiều yếu tố khác. Trong đó yếu tốc tác động mạnh mẽ nhất chính là Network Effect.

Giải nghĩa: Hiệu ứng mạng lưới (hay còn gọi là Network Effect) có thể được xem là hiệu ứng mà một nhóm nhân tố có thể mang lại giá trị cho nhau, cũng như có sự tương tác lẫn nhau để mang lại giá trị nhiều nhất cho tập thể.

Hiệu ứng mạng lưới của các Lending Protocol.

Nếu so với AMM, thì lĩnh vực Lending có Network Effect tương đối đơn giản hơn. Mình có thể tóm gọn cho anh em bằng Infographic phía trên:

Cứ như thế vòng lặp sẽ diễn ra và đây cũng chính là FlyWheel của các Lending Protocol. Khi có được thanh khoản cao, Lending Protocol sẽ thu hút Borrower, tạo ra lực cầu để thu hút tiếp Lender, từ đó tạo ra thặng dư cho Lending Protocol và giá trị cho mỗi thực thể tham gia vào nền tảng.

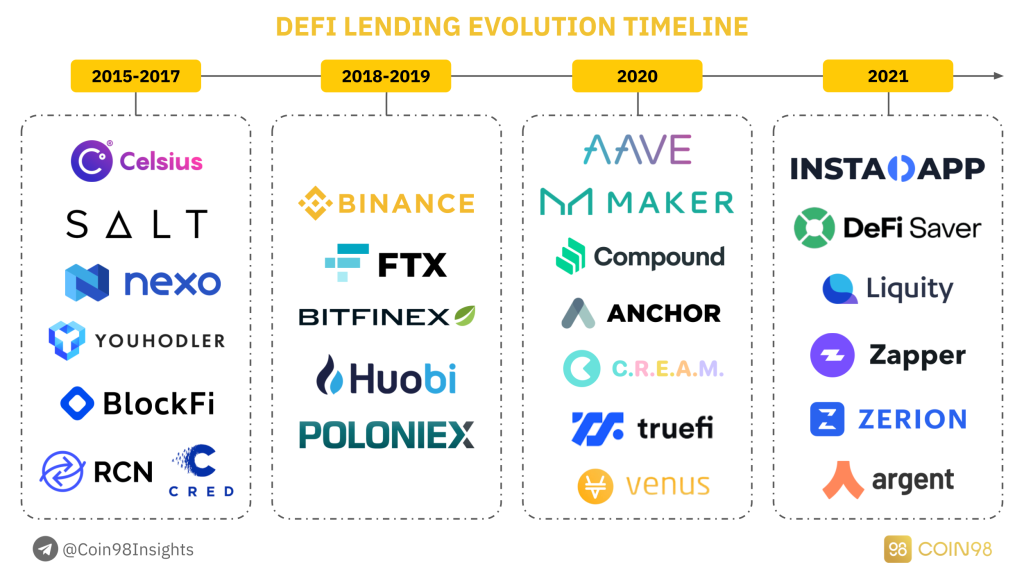

Timeline quá trình phát triển của Lending

Sau khi đã nắm rõ được những nền tảng Lending nổi bật trên thị trường và cách phân tích tổng quan về thị trường Lending. Trong phần này mình sẽ cùng anh em đi qua từng giai đoạn phát triển của các Lending Platform, từ đó giúp anh em dự phóng được những hướng đi của thị trường Lending sau này.

Trong phần này mình sẽ đề cập tổng quan về lĩnh vực Lending ở toàn bộ thị trường crypto chứ không riêng trong thị trường DeFi, vì mảng Lending DeFi vẫn còn khá mới và chịu sự ảnh hưởng khá lớn của lĩnh vực Lending nói chung.

Giai đoạn 1 (2015-2017): Centralized Lending Platform ra đời

Như mình đã đề cập ở phía trên, Lending là lĩnh vực luôn đi song song với bất kỳ thị trường nào. Miễn là nơi đó có dòng tiền, có cơ hội cho nhà đầu tư thì lĩnh vực Lending sẽ ra đời giúp nhà đầu tư có thể tối ưu hóa dòng vốn.

Lending là lĩnh vực đã được nhắc đến lần đầu tiên vào năm 2015. Cho đến 2017, những nền tảng Lending đầu tiên mới ra đời. Tuy nhiên trong thời gian này, đa số người dùng đều chưa chú ý đến DeFi chính vì thế mặc dù ETHLend (tiền thân của Aave) và MakerDAO đều đã hoạt động từ năm 2017, nhưng người dùng chỉ chú ý đến các Centralized Lending Platform.

Trong khoảng năm 2017, Centralized Platform luôn là ưu tiên hàng đầu của các user từ Exchange cho đến Lending và còn nhiều mảng khác. Một số nền tảng Lending nổi bật có thể kể đến như NEXO, BlockFi, SALT, Celsius,…

Giai đoạn 2 (2018-2019): Centralized Exchange hỗ trợ Margin Trading (Lending)

Sau khi các Centralized Lending Platform phát triển mạnh mẽ, người dùng cũng đã quen dần với hình thức vay để tối ưu hóa nguồn vốn khi giao dịch. Tuy nhiên, đây là miếng bánh vô cùng béo bở và các sàn có thanh khoản cao hoàn toàn có thể áp dụng hình thức đó.

Chính vì thế các Centralized Exchange cũng bắt đầu phát triển thêm sản phẩm giao dịch đòn bẩy (Margin Trading). Cơ chế của chúng hoàn toàn giống với các Lending Platform. Nghĩa là người dùng thế chấp tài sản đang có, vay mượn một tài sản khác để mua khống hoặc bán khống.

Trong thời gian đầu, các sàn giao dịch áp dụng đầu tiên là Bitfinex và Poloniex, đây là hai sàn giao dịch có thanh khoản và volume giao dịch rất lớn trong giai đoạn 2018. Tuy nhiên, sau này các sàn giao dịch mới nổi đã chiếm ưu thế hơn, nổi bật là Binance, FTX hay Huobi.

Sự phát triển của Margin Lending (Vay để giao dịch hay Giao dịch đòn bẩy) cũng chính là tiền đề để các sàn giao dịch phát triển giao dịch phái sinh sau này.

Giai đoạn 3 (2020): DeFi Lending ra đời và bùng nổ trên các hệ sinh thái

Cho đến khoảng tháng 6/2020, DeFi bắt đầu được nhiều người biết đến và các lĩnh vực trong DeFi cũng bắt đầu phát triển theo, trong đó có mảng DeFi Lending. Đây là sự kiện tương tự như câu nói “Nước lên, thuyền lên”.

Mặc dù các nền tảng DeFi Lending đứng đầu hiện tại như Aave hay MakerDAO đã được phát triển từ khoảng 2017 - 2018, nhưng cho đến DeFi Summer vào năm 2020, họ mới bắt đầu được mọi người chú ý đến và bùng nổ từ đây.

Sự tăng trưởng về TVL của nền tảng Aave.

Hình phía phía trên đây là minh chứng rõ ràng nhất. Từ đầu năm 2020, DeFi TVL của Aave chỉ có khoảng 10 triệu đô, nhưng tới thời điểm hiện tại, Aave đang được ghi nhận ở mốc 16 tỷ đô (tăng trưởng 1,600x trong vòng chưa đến 2 năm).

Trong giai đoạn này, các hệ sinh thái lớn cũng bắt đầu phát triển DeFi Lending Platform, điển hình là Venus của Binance Smart Chain, Anchor của Terra,...

Ngoài ra cũng có một số Lending Platform triển khai Multi-chain như Cream Finance,...

Giai đoạn 4 (2021): DeFi Lending cải tiến và phát triển

Khi các Lending Protocol đã phát triển vững vàng (thanh khoản dồi dào), anh em sẽ thấy sự xuất hiện của các Lending Aggregator. Đây cũng chính là Insights cho mình biết thanh khoản trong hệ sinh thái đã đủ vững chưa ⇒ Nếu đủ rồi thì các Platform tổng hợp thanh khoản mới ra đời.

Một số Lending Aggregator nổi bật có thể nhắc đến như InstaDapp hay DeFi Saver, họ sẽ tổng hợp thanh khoản từ Aave, Compound hay MakerDAO. Riêng dòng tiền chuyển sang InstaDapp để đến các Lending Protocol đã có TVL lên đến 10 tỷ đô.

Song song đó, các nền tảng Lending cũng bắt đầu phát triển thêm các sản phẩm phụ, chủ yếu là giao dịch đòn bẩy vì họ có thể tận dụng thanh khoản từ Lending Platform để cho người dùng vay. Alpha Finance ra mắt Beta Finance, Mango Market (Solana) kết hợp Margin Trading và Lending.

Dự phóng về tương lai của Lending

Như vậy anh em đã có thể hiểu mình đang ở trong giai đoạn 3 của lĩnh vực Lending. Mình phân tích như thế không có nghĩa là Lending sẽ không phát triển nữa trong tương lai. Tuy nhiên, để biết được họ sẽ đi như thế nào và tổng kết lại thành một giai đoạn, chúng ta cần thêm thời gian để quan sát.

Dưới đây là một số dự phóng của mình về thị trường Lending sắp tới:

Sân chơi của những ông trùm tài chính

Quy mô thị trường của DeFi Lending so với thị trường khác.

Mặc dù DeFi Lending đã tăng trưởng rất nóng trong thời gian qua, nhưng thực tế là vốn hóa thị trường của DeFi Lending vẫn còn rất bé nếu so với Quy mô của thị trường Lending toàn cầu. Chính vì thế thị trường DeFi Lending hoàn toàn có cơ hội để tăng trưởng hơn nữa trong tương lai.

Các tổ chức tài chính lớn đã bắt đầu chú ý vào thị trường DeFi Lending, trong đó có Coinbase, họ đang có tham vọng phát triển thêm mảng Lending. Mặc dù đã bị SEC “sờ gáy”, nhưng mình tin rằng DeFi Lending không chỉ được chú ý bởi Coinbase mà có có cả những ngân hàng lớn như JP Morgan, HSBC,...

Coinbase bị SEC “sờ gáy" khi cố gắng tiếp cận thị trường Lending.

Không giới hạn ở thị trường Crypto

Mặc dù DeFi Lending đã phát triển rất mạnh mẽ nhưng nó cũng đã thể hiện rõ những nhược điểm. Anh em có thể thấy rằng, DeFi Lending hiện tại đang bị ràng buộc rất nhiều bởi thị trường crypto. Chúng ta không thể thế chấp tài sản khác ngoài Cryptocurrency.

Nếu điều này không được giải quyết thì quy mô của DeFi Lending mãi sẽ nhỏ hơn quy mô của thị trường crypto. Thực tế là DeFi Lending đã và đang cố gắng giải quyết vấn đề này, nhưng họ vẫn còn gặp nhiều khó khăn. Hai vấn đề lớn nhất mà họ cần giải quyết chính là:

1. Cơ chế mã hóa tài sản thực

Ở thị trường thực, người dùng có thể thế chấp chiếc xe, căn nhà và nhiều tài sản khác để vay. Vậy làm thế nào để có thể mã hóa từng loại tài sản đó lên blockchain và áp dụng chúng vào DeFi? Chưa kể mỗi chiếc xe lại có màu sắc khác nhau, thương hiệu khác nhau, từ đó giá trị của chúng cũng khác nhau.

Hiện tại NFT chính là công nghệ được sử dụng để mã hóa cái tài sản riêng biệt có tính chất khác nhau. Ví dụ như nền tảng Opulous cho phép các nghệ sĩ âm nhạc có thể vay bằng các thế chấp các bản nhạc dưới dạng NFT.

Tuy nhiên, đối với các tài sản thực như nhà cửa, xe cộ,… làm sao để các Lending Protocol đảm bảo rằng NFT mã hóa cho tài sản đó, chứ không phải tài sản khác có đặc điểm tương tự, thì đây vẫn còn là một dấu chấm hỏi chưa có lời giải đáp.

Cơ chế mã hóa tài sản thực vẫn chưa có giải pháp hiệu quả.

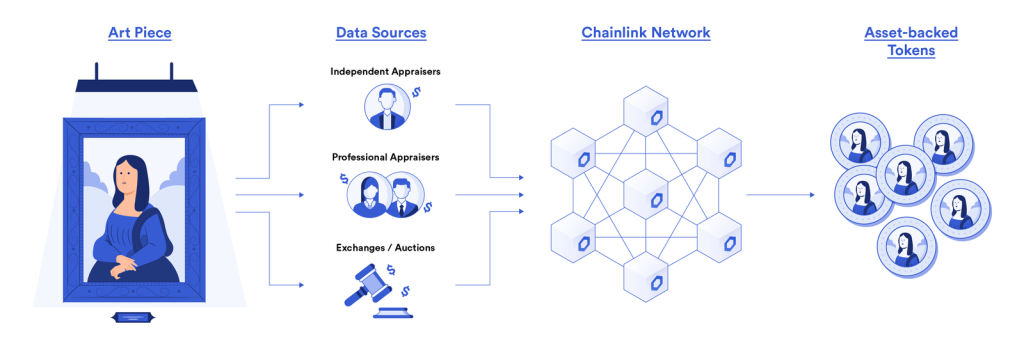

2. Cơ chế định giá tài sản

Rào cản thứ hai đó chính là cơ chế định giá tài sản. Đối với Cryptocurrency, việc định giá tương đối dễ dàng vì chúng có thanh khoản cao và được chấp nhận rộng rãi. Tuy nhiên, đối với các tài sản ở thế giới thực, việc định giá sẽ khó hơn rất nhiều.

Tuy vào thuộc tính, đặc điểm mà mỗi chiếc xe, mỗi căn nhà có định giá khác nhau. Đặc biệt là các tác phẩm NFT, đối với từng nhà sưu tầm thì giá trị của chúng cũng khác nhau. Vậy làm sao để có thể định giá được chính xác giá trị của tài sản.

ChainLink đi đầu trong việc định giá tài sản và đưa chúng vào blockchain.

Hiện tại thì ChainLink đã và đang phát triển công nghệ cho phép định giá các tài sản NFT, tuy nhiên chúng vẫn chưa thực sự được ứng dụng và cần thêm nhiều thời gian để phát triển.

Nếu giải quyết được 2 vấn đề trên, chắc chắn quy mô của mảng DeFi Lending sẽ lớn hơn rất nhiều, lớn đến mức chúng ta sẽ không thể tưởng tượng nổi. Nhưng đây là câu chuyện rất xa bởi vì các loại tài sản thực sẽ động chạm rất nhiều đến vấn đề pháp lý.

Vậy quay lại với thị trường crypto, đâu là cơ hội đầu tư cho anh em?

Cơ hội đầu tư vào Lending

Sau khi đã nắm rõ quá trình phát triển và hướng phân tích các Lending Protocol, trong phần này mình sẽ phân tích những cơ hội đầu tư vào lĩnh vực Lending. Trong đó chia thành 3 dạng.

Cho vay tại các Lending Platform

Trong thị trường DeFi thì anh em có thể tối ưu hóa lợi nhuận với nhiều phương thức khác nhau, trong đó lãi cao nhất là hình thức Farming hoặc tham gia IDO. Tuy nhiên, nếu như anh sợ rủi ro Impermanent Loss hoặc chưa có “kèo” IDO, thì Lending là một trong những giải pháp tối ưu nhất.

Mặc dù lãi đến từ Lending khá thấp, nhưng đây là sự lựa chọn hàng đầu cho những anh em có vốn lớn và có thể Earn được từ những tài sản mình đang hold. Ngoài các Stablecoin ra, thì anh em còn có thể cho vay cryptocurrency, chủ yếu là các loại tài sản có tính thanh khoản cao.

So sánh lãi suất của các nền tảng cho vay.

Đây là hai công cụ tracking lãi vay và lãi cho vay tại các Lending Platform:

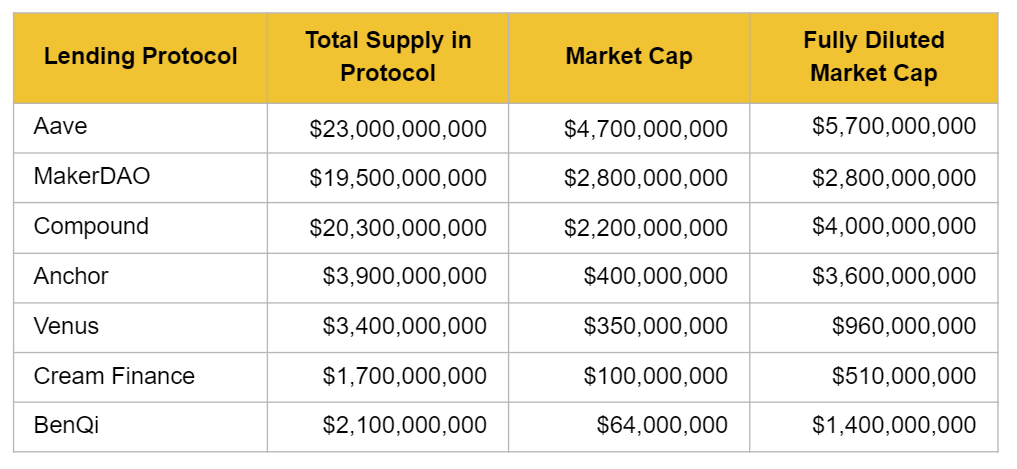

Đầu tư vào native token của Lending Platform

Đây là hình thức đầu tư dễ tiếp cận nhất, nhưng cũng là hình thức khó nhất vì yêu cầu anh em phải nắm rõ mô hình hoạt động và đánh giá được tiềm năng của các Lending Platform.

So sánh Market Cap của các DeFi Lending Protocol.

Trong đó:

1. Đối với top 3 Lending Protocol (Aave - Compound - MakerDAO)

Như anh em có thể thấy mảng thống kê phía trên, các nền tảng hoạt động nổi bật nhất là Aave - MakerDAO - Compound đang có vốn hóa rất cao. Chính vì thế nếu như đặt cược vào sự tăng trưởng của 3 nền tảng này, tiềm năng tăng trưởng sẽ không được cao.

Tuy nhiên mình vẫn chú ý đến MakerDAO, bởi vì Market Cap của MakerDAO chỉ ngang Compound, nhưng FDV lại thấp hơn gấp đôi. Điều này đồng nghĩa Market Cap của MakerDAO vẫn chưa chạm mức “trần” (giả sử 3 nền tảng có tiềm lực như nhau).

Tại sao mình không chọn Compound? Bởi vì Compound có Market Cap thấp nhất trong bộ ba nhưng FDV của Compound đã gần chạm mức “trần” của Aave, chính vì thế nếu như có tăng trưởng về Market Cap, nó sẽ bị chia đều cho số token chưa được unlock.

2. Đối với các Lending Protocol còn lại

Dựa vào số liệu thống kê phía trên, anh em có thể thấy:

Tuy nhiên, Cream Finance và Venus đang có FDV thấp hơn cả, chính vì thế trong thời gian ngắn mình sẽ chọn Cream hoặc Venus, thay vì Anchor hay BenQi.

So sánh Market Cap và FDV là hai cách tính đơn giản nhất, nhưng anh em đừng lạm dụng chúng mà quên đi phân tích cơ bản (phân tích giá trị nội tại của một Protocol).

Mỗi Protocol phía trên đều có những điểm nổi bật riêng, ví dụ:

⇒ Anh em cần phải so sánh ở nhiều khía cạnh khác nhau dựa vào hiệu suất hoạt động để đưa ra quyết định hợp lý nhất.

Tham gia Retroactive

Hình thức cuối cùng có thao tác tương tự như cách anh em sử dụng các nền tảng Lending (Cho vay, Thế chấp, Vay,...). Nhưng điểm khác biệt là anh em sẽ "săn" các nền tảng Lending đang chưa có nhiều người biết đến, chưa có token và đang chạy Incentive cho người dùng từ sớm. Nếu may mắn anh em sẽ Earn được token khi họ có Airdrop, hoặc hưởng được Incentive như trường hợp của Anchor Protocol dưới đây.

Case Study: Khi Anchor Protocol - Lending Platform của hệ sinh thái Terra mới ra mắt, người dùng không chỉ nhận được APR 20% trên UST khi deposit vào nền tảng, mà còn nhận được Retroactive ANC token.

Anchor Protocol từng tung ra nhiều Incentive cho người dùng sử dụng nền tảng.

Lending và những vụ hack

Ở phần cuối cùng, mình xin phép được nhắc lại một số vụ hack ở thị trường DeFi Lending. Đây cũng là phần mình nhắc đến một số rủi ro mà anh em có thể gặp phải khi tham gia DeFi Lending.

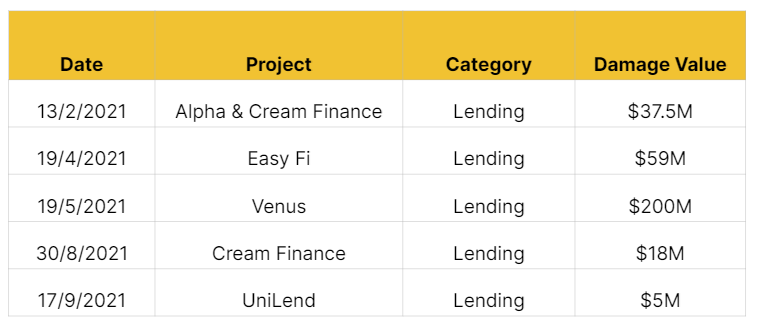

Những sự kiện bị hack của các Lending Protocol.

Từ đầu năm đến nay, lĩnh vực Lending đã trải qua không ít vụ hack, gần đây nhất là UniLend, thiệt hại lớn nhất là nền tảng Venus với 200 triệu đô. Mặc dù vốn của người dùng đa số đều được đền bù (không mất vốn), nhưng các token holder thì liên tục chịu thiệt hại khi Protocol bị hack.

Venus (XVS) đã mất giá 50%, từ $80 về $40 khi nền tảng thông báo bị hack $200 triệu, đây là có thể xem là tổn thất lớn nhất chỉ sau sự kiện Poly Network bị hack 611 triệu đô.

Flash Loan - Nguyên nhân chính trong các vụ hack

Và đa số các vụ hack đều đến từ lỗ hổng Flash Loan - đây là tính năng cho phép người dùng vay và trả nợ trong cùng một giao dịch mà không cần tài sản thế chấp. Vậy tại sao các nền tảng Lending Platform vẫn hỗ trợ Flash Loan?

Thật ra Flash Loan không hoàn toàn xấu, Flash Loan cho phép người dùng có thể kiếm tiền nhờ vào chiến lược Arbitrage (chênh lệch giá), đổi tài sản thế chấp nhanh chóng, tự thanh lý bằng Flash Loan.

Chính vì thế, Flash Loan không hoàn toàn xấu, mà còn có thể được xem là nhân tố cảnh cáo giúp các Lending Protocol hoàn thiện về mặt bảo mật trước khi muốn phát triển bền vững.

Ngoài ra, tham gia DeFi cũng sẽ có thêm một số rủi ro về cách sử dụng ví và rủi ro Smart Contract. Anh em chỉ nên tham gia với số vốn hợp lý. Tìm hiểu chi tiết cách tham gia DeFi an toàn tại đây.

Tổng kết

Mình sẽ tổng kết lại một số Insights cho anh em về cơ hội đầu tư trong lĩnh vực Lending:

Đó là tất cả những phân tích giúp anh em có thể tìm cơ hội đầu tư trong lĩnh vực Lending. Hy vọng bài viết sẽ mang lại nhiều giá trị cho anh em!

取引に焦点を当てたレイヤー 1 チェーンである Sei Blockchain について学びましょう。DeFiツールを使用したCeFi取引体験の提供に重点を置いているため、「分散型NASDAQ」と呼ばれています。

ReStakeing は最近発表された手法であり、今日はイーサリアム上で ReStakeing ソリューションを提供する最初のプロジェクトである、EigenLayer について探っていきます。

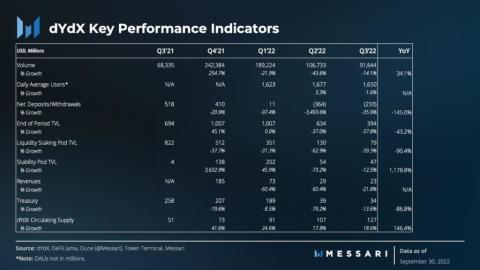

第 3 四半期の dYdX プロジェクトの注目すべき点は、今日の記事を通じて TraderH4 チームと一緒に見つけてみましょう。

PancakeSwap の他に、BNB チェーン エコシステムには、立ち上げからわずか 2 か月で TVL が 1 億 5,000 万ドルに達する別の AMM もあり、このプロジェクトは Thena と呼ばれています。

パート 1 では、Camelot プロジェクトの機能について学びました。このセクションでは、引き続き Camelot V2 について学習していきます。

API3 は最も著名な Oracle プロジェクトの 1 つですが、このプロジェクトの何が特別なのでしょうか? この記事を通じてTraderH4について調べてみましょう。

Archimedes は、貸付および借入ソリューションの提供に焦点を当てた Defi (分散型金融) 分野のプロジェクトです。

この記事では、ApeX Pro と呼ばれる新しい DEX を紹介します。CEX と DEX の両方の取引モードの利点を微妙に組み合わせたユニークなプラットフォームです。

ZK テクノロジーを使用したレイヤー 1 ブロックチェーンの中で、Manta Network は注目すべきものの 1 つです。次の記事で、TraderH4 を使用した Manta Network について詳しく見てみましょう。

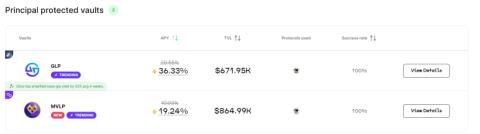

この記事では、イーサリアム ネットワーク上で立ち上げられたばかりのマルチチェーン プロジェクトである Olive Finance について詳しく学びましょう。

Coin98ウォレットでクロスチェーンブリッジを使用してBEP20、TRC20トークンをSPLトークンに変換する方法の詳細な手順。ここを読んでください!

ソラナのエコシステムとパズルの各ピースについて学び、ソラナでチャンスを見つけるための準備を整えましょう。

この記事では、Coin98が、AZからOrca DEXを使用する方法について説明します。これには、ウォレットの接続、スワップ、流動性の追加と削除が含まれます。

Coin98WalletでAvalancheCチェーンブリッジとXチェーンを使用してAVAXを変換する方法の詳細な手順。

この記事では、MarginATMが、最も古く広く使用されている暗号ウォレットの1つであるMyEtherWalletの使用方法についてすべて学習します。

アルファを理解する-私は保持する必要がありますか?一般的にアルファを保持している記事の兄弟、特に他のトークンを見る必要があります。

プロジェクトは、DEX、Lending&Borrowing、Yield Optimization、NFTなどを含むBinanceSmartChainの5つの領域に属しています。

Thorchainに流動性を提供することで、より高く、より安定したリターンとより不安定な利回りにつながります。

SushiswapでSUSHIを栽培するための基本的なステップバイステップガイドと、アセットの管理に使用できるいくつかのツール。

この記事では、Blockchainに基づいて開発されたテクノロジープロジェクトの方向性、つまりWeb3への移行について概説しています。