O que é IOST? Tudo o que você precisa saber sobre IOST

IOST é uma excelente rede blockchain com alta escalabilidade e segurança, ideal para serviços online. Aprenda sobre o projeto IOST e a moeda IOST com TraderH4.

O artigo traduzido do Coinlist Blog ajudará você a ter uma visão geral dos modelos de distribuição de tokens.

Em apenas alguns anos de sua idade nascente, a indústria de criptomoedas criou uma variedade em constante evolução de modelos interessantes de distribuição de tokens que capturam a atenção dos investidores. Lembre-se de como as ICOs abalaram o mercado, mas também tiveram que desaparecer antes da tendência do IEO ou, mais recentemente, da agricultura de tokens.

O artigo traduzido do Blog Coinlist ajudará você a ter uma visão geral dos modelos de distribuição de tokens, desde a mineração do primeiro BTC até tendências recentes, como agricultura, stakedrop...

2009: Mineração de BTC

Em 2009, Satoshi Nakomoto projetou o sistema de mineração do Bitcoin para distribuir o fornecimento de tokens para os apoiadores da rede cujo design Nakamoto garantiu que a maioria, senão todos, dos participantes.A rede poderá ganhar bitcoins em apoio ao consenso.

Embora ele pudesse prever o futuro de uma guerra de hardware em constante evolução, seu objetivo inicial era colocar o maior número possível de pessoas na rede para garantir uma alocação suficientemente grande de partes interessadas.

2013 -2017: vendas de ICO e SAFT

Nessa época, as ICOs surgiram como uma nova maneira de lançar um novo projeto de blockchain e distribuir tokens de projeto. Os investidores interessados puderam apoiar o lançamento de um novo projeto contribuindo com BTC para os desenvolvedores originais em troca dos tokens do projeto.

O primeiro projeto a usar esse mecanismo foi o Mastercoin em 2013. Então, o Ethereum rapidamente seguiu a estratégia do Mastercoin em 2014 e levantou mais de 2700 BTC nas 12 horas desde a pré-venda.

Bilhões de dólares despejados no mercado de ICOs ao longo de 2017 e 2018 (e continuam até hoje) em projetos baseados em Ethereum, bem como em novas blockchains projetadas para competir com a própria Ethereum.

A qualidade das ICOs e projetos varia muito. Alguns dos projetos de 2017 continuam a crescer e se desenvolver, enquanto alguns estão mortos e muitos são fraudes absolutas. Muitos projetos mudaram de ICOs no estilo Ethereum para abordagens mais regulamentadas do que SAFT (Simple Agreement for Future Tokens).

A CoinList e a Protocol Labs desenvolveram o SAFT para permitir que investidores credenciados participem da venda de tokens, mas muitos outros projetos evitaram a venda pública ao levantar fundos privados por meio de ações ou outros instrumentos no mercado privado.

2018: IEO e lançamento aéreo

Ao contrário de uma ICO, que foi originalmente conceituada como um mecanismo descentralizado de captação de recursos, um IEO é gerenciado por uma exchange de criptomoedas em nome do projeto que busca arrecadar fundos junto com listagens na exchange.

Muitos projetos de token veem isso como uma oportunidade de garantir a liquidez do token após o lançamento, enquanto as exchanges veem isso como uma oportunidade de recompensar seus clientes mais fiéis por meio da distribuição.

O projeto deve pagar a taxa de listagem junto com a porcentagem de tokens vendidos durante o IEO . Em troca, os tokens são vendidos nas plataformas da bolsa e serão listados após o término do IEO. Os IEOs tendem a existir apenas em exchanges fora dos EUA e, embora os IEOs tenham caído em desuso até certo ponto, eles continuam existindo na Binance e em outras exchanges asiáticas.

Projetos como Matic e Injective (que apareceram pela primeira vez no CoinList Seed) alavancaram os efeitos de rede das exchanges de criptomoedas para atrair grandes públicos durante seus eventos de distribuição de tokens.

2019: leilão

Nos casos acima, o preço do token é fixo. No entanto, por volta de 2019, a CoinList introduziu um mecanismo de leilão holandês para facilitar a descoberta de preços mais justa e precisa.

Em um leilão holandês, o vendedor define um preço inicial para cada token e, em seguida, o token é vendido do maior para o menor preço. Os participantes fazem lances pelo número de tokens que desejam comprar e fornecem um preço máximo para cada token que estão dispostos a pagar. Cada participante tem uma alocação garantida, desde que seu preço esteja acima do preço de compensação.

Dois projetos típicos dessa alocação, Celo e Solana, receberam a participação de usuários de mais de 130 países.

2020: Mineração de Liquidez (Agricultura), Stakedrop e Vendas Comunitárias

Nos últimos doze meses, houve inovações na forma como os tokens são distribuídos, desde Stakedrops como NuCypher e Oasis, até vendas comunitárias de Near e Flow.

No entanto, muitos projetos, especialmente no setor DeFi, optaram por ignorar completamente a venda de tokens e, em vez disso, experimentar uma nova classe de modelo de distribuição. Liderando o caminho está a Compound, juntamente com vários projetos DeFi que lançaram e distribuíram seus tokens diretamente nas mãos (carteiras) dos usuários. Uniswap, 1 Inch, Compound, juntos, emitiram mais de US$ 1 bilhão em criptomoedas para seus usuários em 2020, incentivando o uso e dando aos usuários uma voz na governança.

Vale a pena notar que muitos dos mecanismos de distribuição de tokens no DeFi não incluem um componente de captação de recursos, concentrando-se na distribuição aos usuários que estão fornecendo valor à rede (liquidez).

O processo não é isento de problemas, no entanto, como Andre Cronje , da Yearn Finance, apontou em seu autoproclamado discurso que se tornou viral na semana passada: “Seu valor é tão bom quanto seu token. amigo. Os tokens aumentam? Você construiu um grande protocolo que é o futuro das finanças, blá blá. Problema de token? Você é um golpista, projeto falso, programador ruim, etc.”

2021: IDO e Mineração de Liquidez variante

2021 é o primeiro ano do DeFi, então nasce um modelo serial do IEO, que é o IDO - Initial DEX Offering. Nele, você participará da compra de tokens de projetos de plataformas descentralizadas de captação de recursos sem muitos regulamentos, como o CEX floor.

Esse método é preferido por muitos projetos por causa de sua acessibilidade, facilidade de implementação e os usuários se sentem à vontade para participar. Mas por causa disso, o IDO também começou a aparecer muitos projetos fraudulentos.

Falando sobre Liquidity Mining, essa abordagem continuará até o final de 2021. Mas há muitas distorções interessantes aqui, não mais simplesmente atingir um determinado objetivo como Uniswap ou 1inch, mas sim ser:

resumo

Através do artigo, você pode ver a variedade de formas de distribuição de tokens, que não só são vendidos por meio de outro token (BTC, ETH, USDT) na forma de Private/Pré-venda, mas exige que os usuários “Skin in the game” positivamente .

Se o "Skin no jogo" originalmente estava apenas usando o produto levemente, então os projetos também estão aumentando os padrões para que seus tokens sejam mais valiosos, como aumentar o valor do swap, doar via Gitcoin, etc..

Qual você acha que é a melhor maneira de alocar tokens? No futuro, que forma os projetos usarão a seguir? Compartilhe seus comentários abaixo.

IOST é uma excelente rede blockchain com alta escalabilidade e segurança, ideal para serviços online. Aprenda sobre o projeto IOST e a moeda IOST com TraderH4.

Os blockchains da camada 1 estão atraindo grandes investidores. Neste artigo, vamos explorar o Aleo - um projeto que tem ganhado destaque recentemente com sua implementação de ZKP.

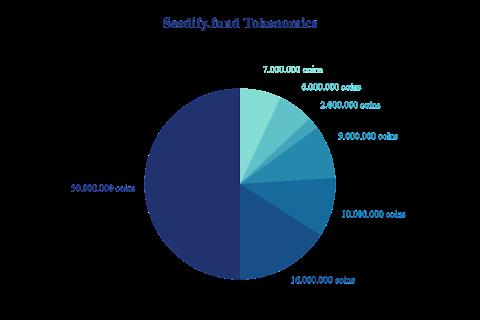

Em janeiro de 2021, o Seedify.fund foi criado por Levent Cem Ayden Seedify para permitir que os jogadores votem nas decisões e na direção de projetos propostos e ideias inovadoras. Conheça o ecossistema P2E e seus tokens.

O que é IoTeX? Este é um blockchain construído e desenvolvido em conjunto com a Internet das Coisas (IoT). Junte-se ao TraderH4 para aprender este artigo.

O artigo detalha a tokenomics do ALPHA e orienta os detentores do ALPHA a otimizar os lucros dessa mudança.

O artigo oferece uma perspectiva sobre a tokenômica de acumulação de taxas da Alpha, o que há de especial nela e como isso afeta os apostadores?

O artigo fornece informações e explica os benefícios da alta taxa de utilização do Alpha Homora para os ALPHA Stakers.

O que é Tokenomics? Quais são os diferentes aspectos para avaliar a Tokenomics? Como a Tokenomics afeta a produtividade de um projeto?

O artigo a seguir foi traduzido do Medium do Futureswap para fornecer a você como distribuir o FST junto com algumas outras informações do projeto.

Raydium é uma troca descentralizada utilizando o mecanismo AMM. Neste guia, descubra como utilizar o Raydium para negociar com eficiência e segurança!

Neste artigo, Coin98 irá guiá-lo sobre como usar o Orca DEX de AZ, incluindo: conectar carteira, trocar, adicionar e remover liquidez, além de novas funcionalidades do Orca.

Aprenda sobre o ecossistema Solana e cada peça do quebra-cabeça para preparar o terreno para encontrar oportunidades em Solana.

A Mina e a Polygon trabalharão juntas para desenvolver produtos que aumentem a escalabilidade, a verificação aprimorada e a privacidade.

Analise e avalie o modelo operacional do Uniswap V2, o modelo mais básico para qualquer AMM.

A exchange Remitano é a primeira exchange que permite a compra e venda de criptomoedas em VND. Instruções para se registrar no Remitano e comprar e vender Bitcoin em detalhes aqui!

O artigo fornecerá as instruções mais completas e detalhadas para usar a rede de teste Tenderize.

O artigo fornecerá o guia mais completo e detalhado para usar o Mango Markets para experimentar todas as funcionalidades deste novo projeto em Solana.

Neste primeiro episódio da série UNLOCKED, adicionaremos uma camada extra de segurança à sua carteira usando as Configurações de segurança.

A agricultura é uma boa chance para os usuários ganharem criptomoedas facilmente no DeFi. Mas qual é a maneira certa de cultivar criptomoedas e ingressar no DeFi com segurança?