Decodificarea ofertei inițiale de fermă (IFO), PancakeSwap și Uniswap schimbatoare de poziție?

Analiza caracteristicilor cu câteva cifre IFO pe PancakeSwap, ajutându-vă să aveți o perspectivă mai obiectivă.

În primul rând, dacă nu știți cum funcționează Unswap V2? TraderH4 vă invită să citiți aici analiza modelului de operare Uniswap V2, pentru a înțelege mai bine mecanismul de funcționare de bază al unui AMM în general și al Uniswap V2 în special. Apoi revino și citește acest articol.

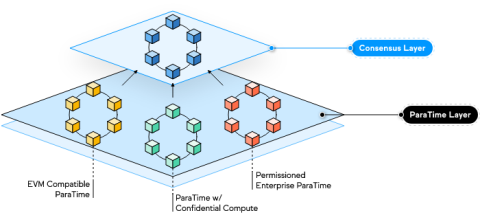

Uniswap V3 este cea mai recentă actualizare a Uniswap și a ajuns pe Mainnet pe 5 iunie 2021. Scopul acestei actualizări este de a maximiza eficiența capitalului cu noi modificări, cum ar fi:

Furnizare centralizată de lichiditate: permite furnizorilor de lichidități (LP) să stabilească intervale de preț personalizate pentru lichiditatea ofertei de LP. Adică, lichiditatea va fi concentrată într-un interval de preț în care au loc majoritatea tranzacțiilor.

Taxe de tranzacție multiple: LP-urile vor primi profituri în conformitate cu contribuția lor de lichiditate pentru a accepta diferite niveluri de risc.

Token Uniswap LP ca NFT: fiecare poziție LP pe Uniswap este unică, deoarece fiecare utilizator care depune jetoane în pool poate auto-ajusta intervalul de preț. Prin urmare, fiecare poziție LP este reprezentată de un NFT.

Citiți mai multe: Tutorial despre cum să vă creați propriul NFT.

Aceste modificări au făcut din Uniswap V3 un AMM flexibil care oferă utilizatorilor beneficii precum:

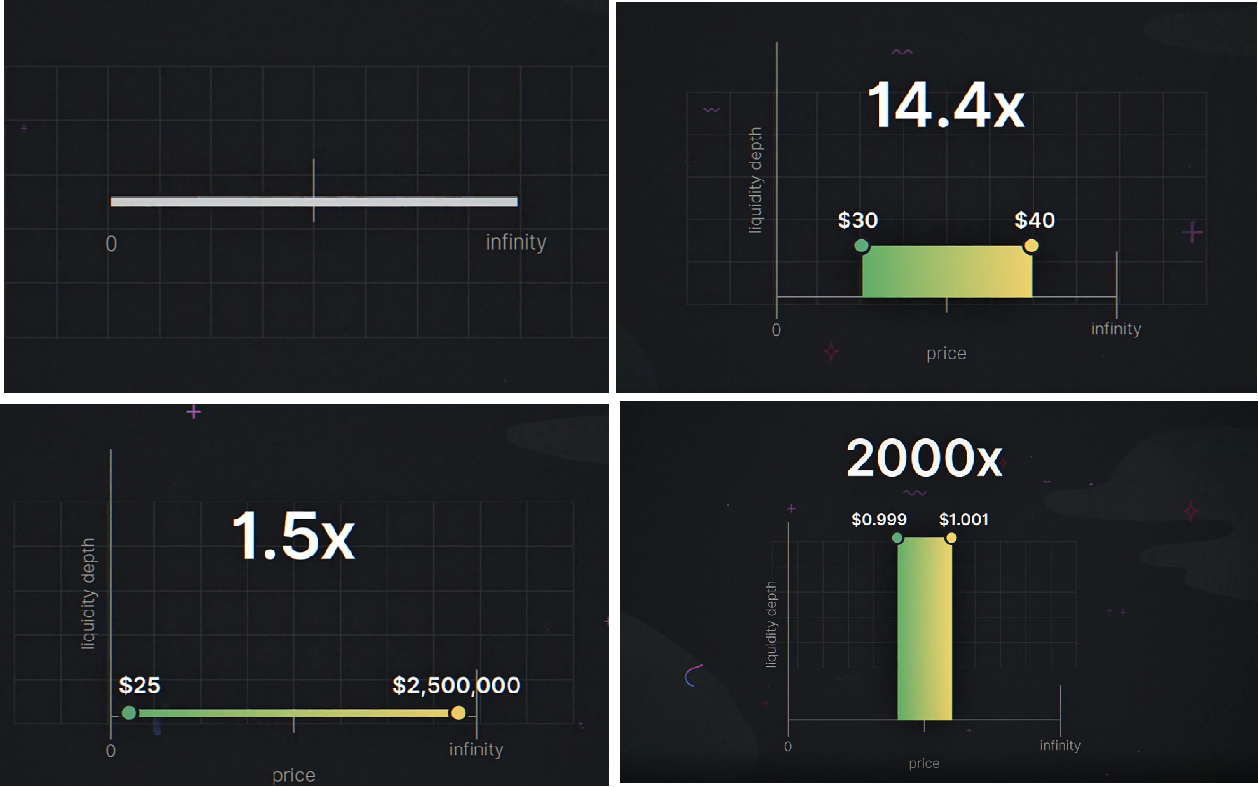

Maximizați profiturile pentru furnizorii de lichidități: eficiența capitalului de până la 4000x în comparație cu Uniswap V2.

Reduceți riscul de a furniza lichiditate pool-ului și creșteți mai multe Pool-uri.

Reduceți alunecarea atunci când tranzacționați cantități mari de criptomonede.

Comenzi în gamă: Permite plasarea comenzilor limită, comenzi de luare de profit pe Uniswap.

Citiți mai multe: Ghid complet Uniswap 2021.

Componentele care participă la model

Tot la fel ca Unswap V2, părțile implicate în model includ:

Furnizori de lichiditate (LP pe scurt): acționează ca o ofertă, furnizând active pentru a crea lichiditate pentru piață.

Utilizator (Utilizator/Comerciant): acționând ca o sursă de cerere, utilizatorii pot tranzacționa orice jetoane ERC-20 pe Uniswap.

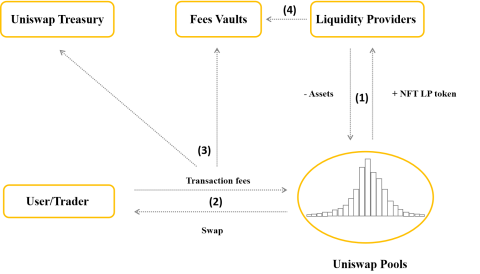

Procesul de operare al modelului Uniswap este descris în 4 pași principali:

Pasul 1: Furnizorii de lichiditate (LP) vor furniza active unui pool de lichiditate centralizat pe Uniswap. Apoi primiți tokenul NFT LP, acest token reprezintă proprietatea unei părți din activele din pool.

Pasul 2: Utilizatorii (Utilizator/Comerciant) care doresc să schimbe (swap) în Pool-uri Uniswap trebuie să plătească taxa de tranzacție pentru protocol (Protocol).

Pasul 3: Taxa de tranzacție constă din 2 părți: 10-25% din taxa de tranzacție va fi trimisă către Trezoreria Uniswap, restul va fi dus la Fees Vaults.

Pasul 4: Furnizorii de lichidități vor primi comisioane de la Fees Vaults.

Citește mai mult: Lansarea Uniswap v3 ajută DeFi să prospere în timpul recesiunii de săptămâna trecută.

Uniswap V3. Model de operare

Citește mai mult: Ce este PancakeSwap și ce trebuie să știi despre tokenul CAKE?

Schimbarea infrastructurii Uniswap V3

Modelul de operare in Uniswap V3 au aparut multe componente noi precum: NFT LP token, Uniswap Treasury, Fees Vault, etc Totusi, schimbarea infrastructurii Uniswap V3 este arma care afecteaza modelul de operare.Uniswap V3.

Furnizați lichiditate centralizată în Uniswap V3.

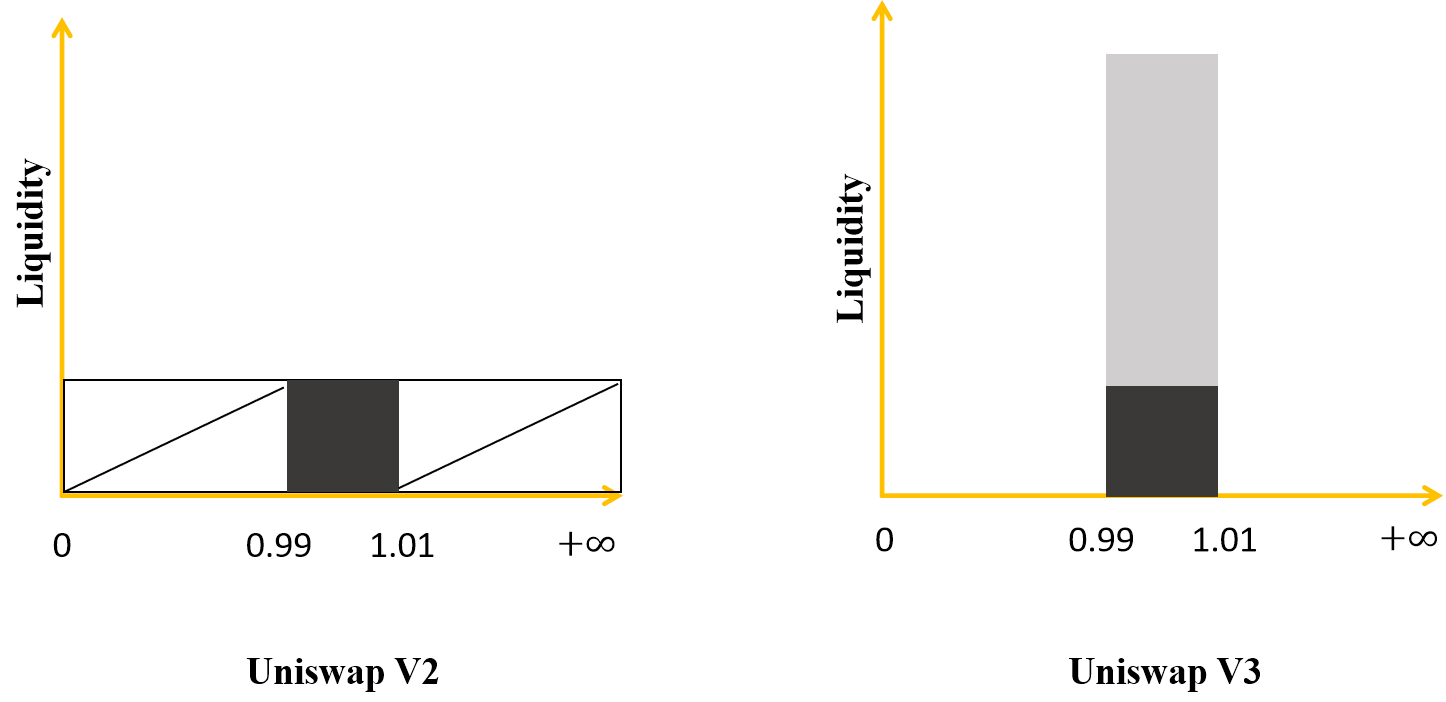

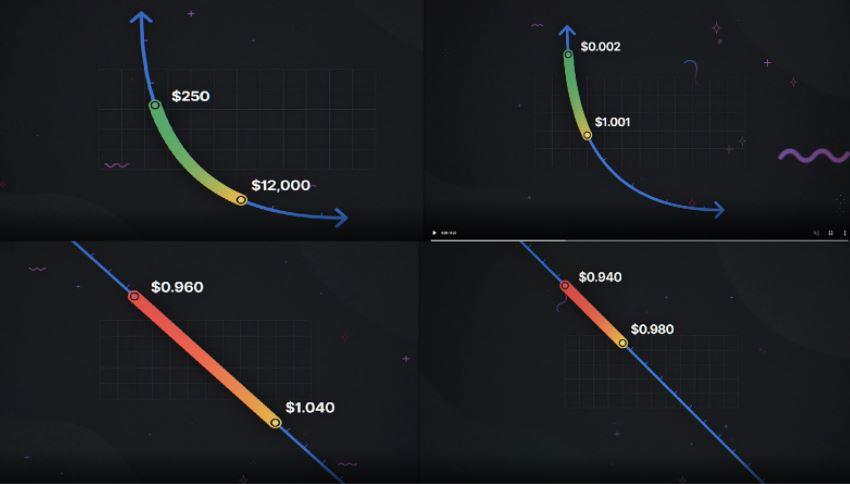

În modelul Uniswap V2, lichiditatea din Pool urmează modelul curbei x * y = k. Adică, lichiditatea din pool va rula de la 0 la infinit, utilizatorii pot tranzacționa la orice preț cu orice volum.

Dar, în realitate, prețul rulează doar într-un anumit interval. De exemplu, perechea DAI/USDC, prețul acestei perechi este doar între 0,99 – 1,01. Deci, pentru a rezolva această problemă, Uniswap V3 a creat o funcție centralizată de lichiditate. Adică, în loc să furnizeze lichiditate de la 0 la infinit ca uniswap V2. Apoi, în Unswap V3, LP-urile vor oferi un interval de la 0,99 la 1,01. Pentru o vizualizare ușoară, consultați ilustrația de mai jos.

Furnizați lichiditate centralizată în Uniswap V3

Citește mai mult: Analiza în lanț Uniswap (UNI) lansează Uniswap V3 ce dezvăluie datele?

Cum funcționează lichiditatea centralizată

În Uniswap v3, LP-urile își pot centraliza capitalul într-un interval de preț personalizat, oferind o cantitate mare de lichiditate la prețul dorit de LP. Procedând astfel, LP-urile își vor construi propriile curbe personalizate.

Cum funcționează lichiditatea centralizată

LP-urile pot concentra lichiditatea într-un interval de preț personalizat. De exemplu, un LP din grupul ETH/DAI ar putea alege să aloce 100 USD pentru prețuri între 1.000 USD și 2.000 USD și să adauge 50 USD între 1.500 USD și 1.750 USD. În acest fel, furnizorul de lichiditate poate vizualiza modul în care se desfășoară piața sau registrul de ordine.

Utilizatorul (Utilizator/Comerciant) tranzacționează pe baza lichidității agregate din toate curbele individuale. Comisioanele de tranzacționare colectate la o anumită gamă de prețuri vor fi împărțite la LP proporțional cu contribuția lor la lichiditate în cadrul acelui interval de preț.

Lichiditate agregată

În schimb, dacă prețul pieței se deplasează în afara intervalului de evaluare a unui LP, atunci această tranzacție nu utilizează lichiditatea pe care o oferă acest LP și nu va primi o taxă de tranzacție.

Lichiditate activă

Cât de eficientă este utilizarea capitalului?

Furnizorii de lichiditate pot genera același nivel de lichiditate ca Uniswap V2 într-un interval de preț specific, dar folosind mai puțin capital.

Utilizarea eficientă a capitalului

Pentru a ilustra, voi da propriul exemplu Uniswap:

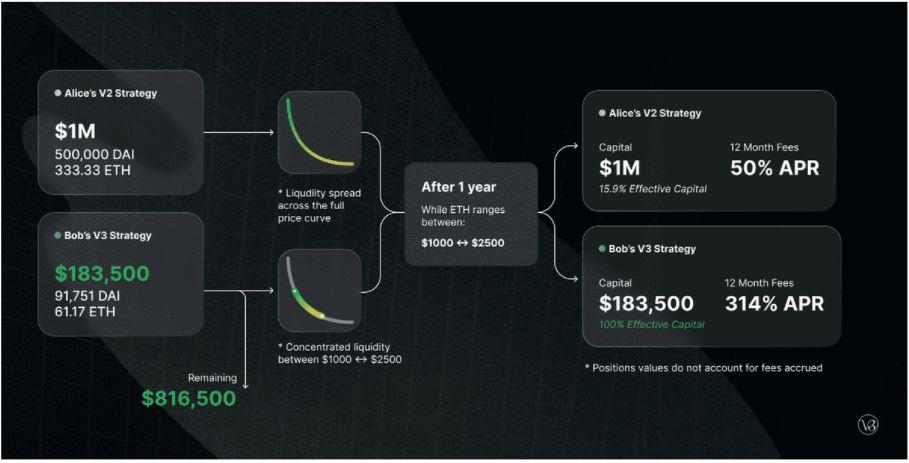

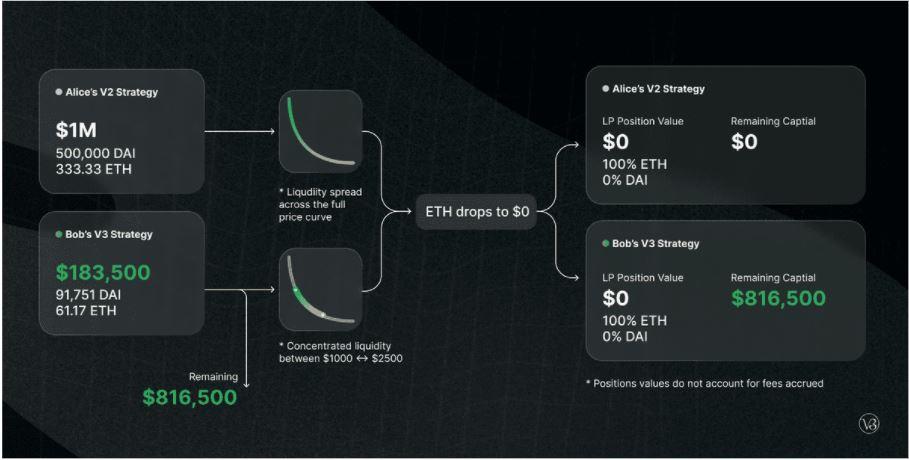

Alice și Bob au fiecare 1 milion de dolari, ambii doresc să ofere lichiditate în pool-ul ETH/DAI pe Uniswap V3. Prețul ETH este de 1.500 DAI.

Alice a decis să desfășoare capital pe toate intervalele de preț (0 – infinit, cum ar fi modalitatea de a furniza lichiditate pe Uniswap V2), în total Alice a depus 500.000 DAI și 333,33 ETH (în valoare de 1 milion de dolari).

Bob depune doar în intervalul de preț de la 1.000 USD la 2.250 USD pentru a crea o poziție concentrată de lichiditate. Bob a depus 91.751 DAI și 61,17 ETH în valoare totală de aproximativ 183.500 USD și a păstrat 816.500 USD pentru a investi în altă parte.

Suma pe care Bob o cheltuiește este mai puțin de jumătate din cea a lui Alice, dar lichiditatea pe care o oferă Bob este echivalentă.

Utilizarea eficientă a capitalului

Citește mai mult: Ce este Ethereum? Cel mai detaliat ghid al monedei virtuale ETH.

Minimizați riscul atunci când furnizați lichiditate

Să presupunem că prețul ETH scade la 0 USD, în acest caz 100% din jetoanele LP ale lui Alice și Bob vor fi egale cu prețul ETH de 0 USD.

Rezultat: Bob a pierdut doar 183.500 USD, iar Alice și-a pierdut tot capitalul.

Minimizați riscul atunci când furnizați lichiditate

În schimb, furnizorii de lichiditate (LP) din V3 oferă aceeași lichiditate ca și LP din V2 cu mai puțin capital. LP-urile V3 pot oferi lichiditate mai mare cu același capital ca și LP-urile V2 pentru a susține tranzacții mai mari și a obține randamente mai mari. Cu toate acestea, în schimb, LP-urile V3 suferă o pierdere temporară mai mare.

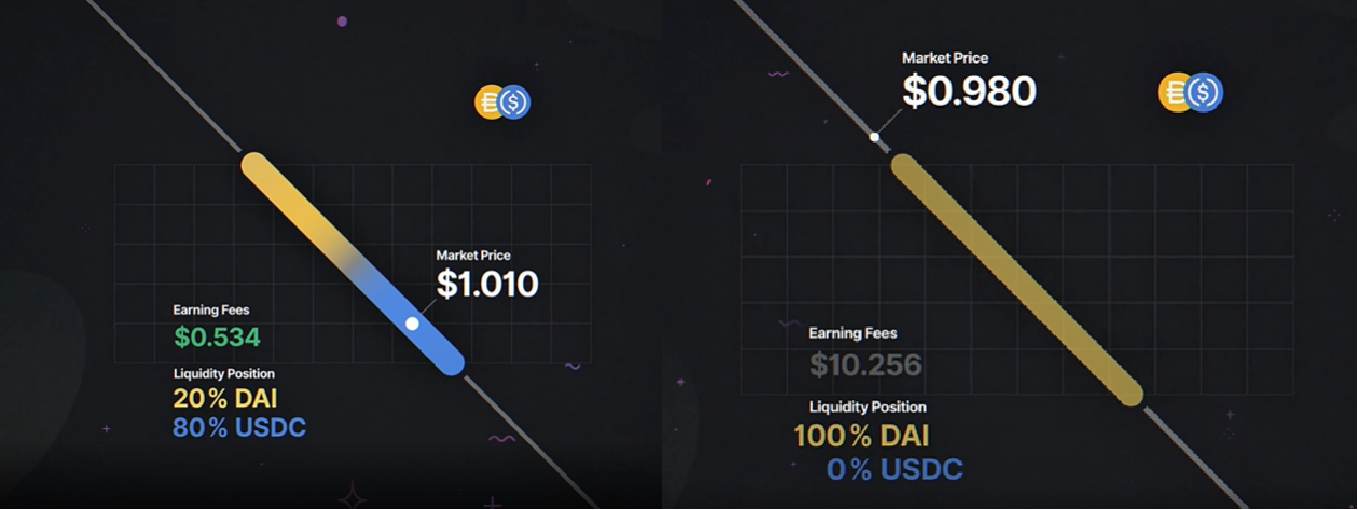

Funcția de comandă a intervalului de la Uniswap

Personalizarea LP-urilor pe Uniswap V3 deschide o nouă caracteristică numită „Ordine interval – interval de preț al comenzii care oferă lichiditate LP-urilor”.

Aceasta este o caracteristică care permite LP-urilor să ofere lichiditate de 1 jeton într-un interval de preț personalizat peste sau sub prețul pieței: dacă prețul pieței se află în acest interval, LP-urile vor profita și vor plasa automat comenzi. Limită de vânzare (Limit Order). ) 1 jeton la acest interval de preț.

De exemplu:

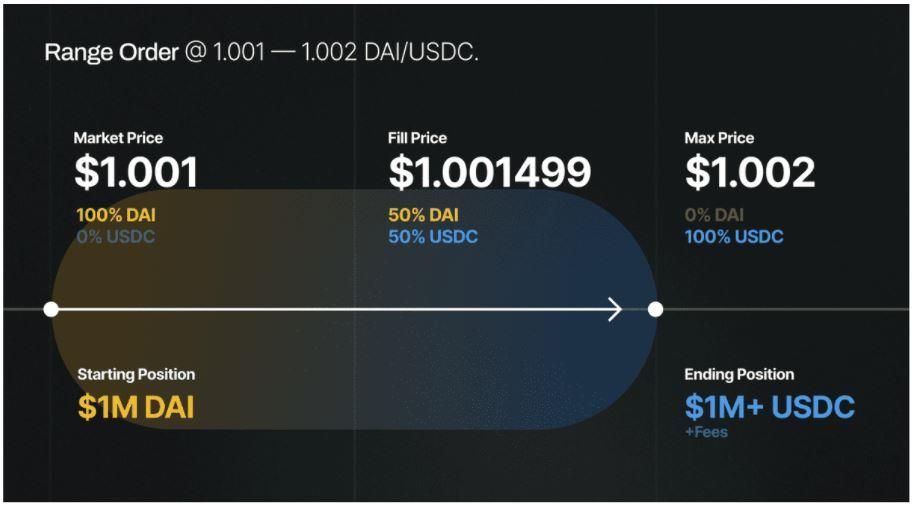

Dacă prețul actual al DAI este sub 1.001 USDC, pot oferi 1 milion USD DAI în zona 1.001 – 1.002 DAI / USDC.

Când DAI tranzacționează peste 1.002 USD DAI/USDC, toată lichiditatea sa se va converti în USDC. Apoi, prețul DAI la tranzacționare este egal cu prețul mediu al segmentului de lichiditate de 1,0015 USD DAI/USDC și primește comisioane de tranzacționare suplimentare în perioada în care prețul de tranzacționare este în intervalul 1,001 USD – 1002 USD DAI/USDC.

Notă: pentru a finaliza procesul de mai sus, trebuie să-mi retrag lichiditatea pentru a evita conversia automată a barei DAI dacă DAI/USDC se tranzacționează sub 1,002.

Funcția de comandă a intervalului de la Uniswap

În cazul în care DAI nu reușește să depășească 1.002 USD, iar prețul este în intervalul 1.001 USD – 1.002 USD, comanda mea va fi executată parțial și voi primi în continuare taxa de tranzacție în acea parte.

Astfel, se poate observa că caracteristica Range Order permite LP-urilor să profite din comisioanele de tranzacție și din multe alte strategii de investiții.

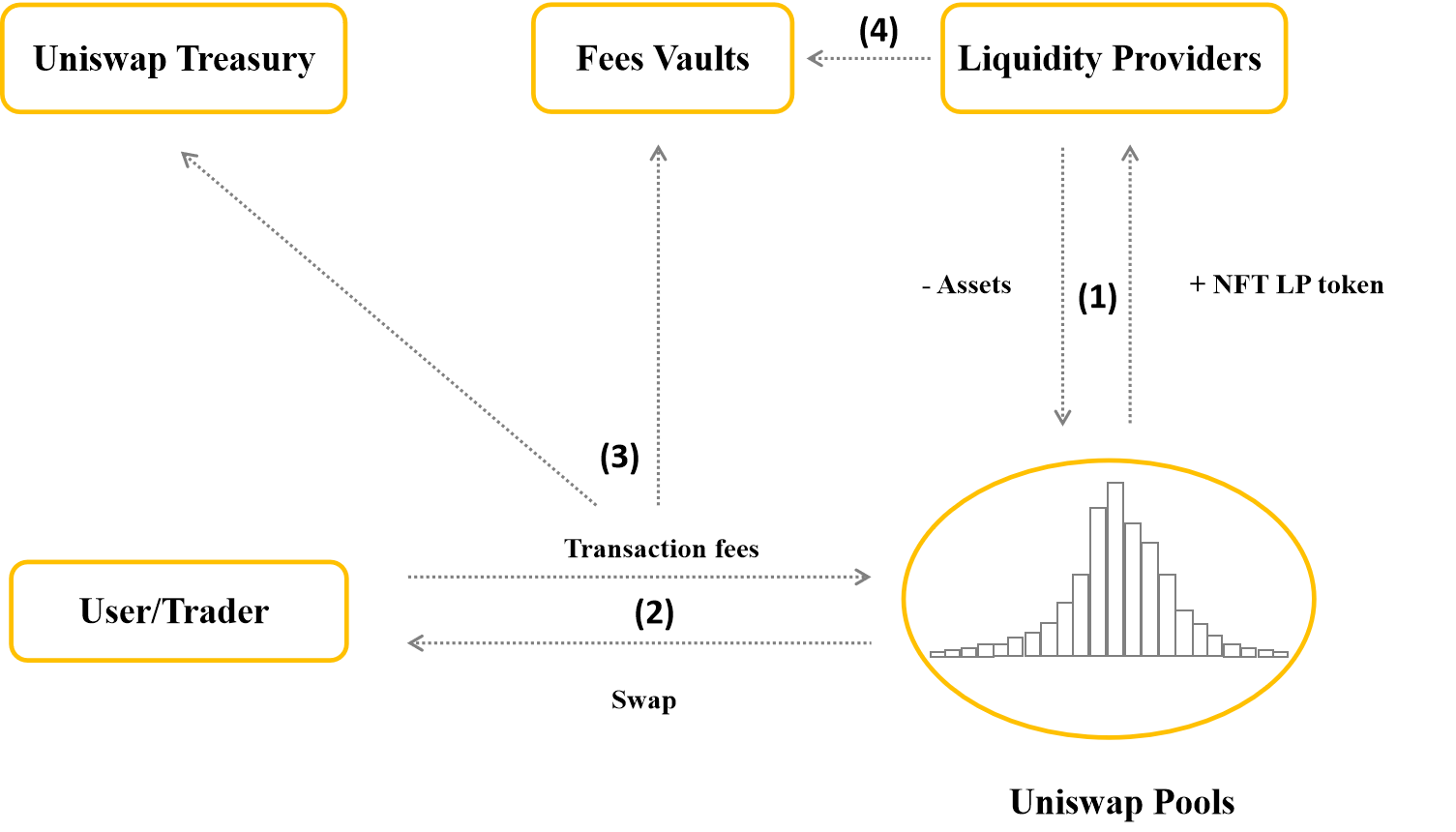

Schimbați mecanismul taxelor de tranzacție

În Uniswap V2, comisioanele de tranzacție sunt plătite 100% furnizorilor de lichidități. În Uniswap V3 se va schimba mai complex după cum urmează:

În primul rând, există multe comisioane de tranzacție, în special 3 comisioane sunt 0,05%, 0,3%, 1%:

În al doilea rând, Uniswap a început să perceapă taxe de tranzacție, ceea ce înseamnă că 100% din comisioanele de tranzacție nu mai sunt LP, în special: 10%-25% din veniturile LP-urilor.

În al treilea rând, lichiditatea pe care o oferă LP va fi segmentată. Prin urmare, vor exista costuri de tranzacție bazate pe proporția de jetoane LP care oferă lichiditate în măsura în care prețul pieței se tranzacționează pe acel segment.

În al patrulea rând, taxa de tranzacție va merge la Fees Vault în loc să meargă la Pools ca pe Uniswap V2, deoarece tokenul LP din Uniswap V3 este NFT, așa că LP va primi comision la Fees Vault.

În general, modelul de operare al Uniswap V3 nu este mult diferit de modelul de operare al Uniswap V2. Cu toate acestea, marile schimbări care vin din interiorul modelului sunt schimbări în infrastructura și tehnologia proiectului. Lucrul special este că această tehnologie are drepturi de autor de 2 ani. Deci, tehnologiile pe care Uniswap le folosește pentru V3 vor fi unice.

Citește mai mult: Ce este Ethereum 2.0 și de ce este important Ethereum 2.0?

Cu noile tehnologii, Uniswap a rezolvat problema comisioanelor de tranzacție și a derapajului atunci când se efectuează tranzacții de mare volum, creând în același timp un model centralizat de furnizare de lichidități. Cu toate acestea, există multe alte probleme care pot fi menționate, cum ar fi:

În primul rând, munca furnizorilor devine mai complicată: nu mai depuneți pur și simplu bani în pool-uri pentru a oferi lichiditate și pentru a primi 100% comisioane de tranzacție înapoi, ca în Uniswap V2. Furnizarea de lichiditate concentrată, deschide mai multe oportunități de investiții cu randamente ridicate pentru PL, în schimb necesită LP-uri să aibă multe cunoștințe pentru a-și putea face propriile strategii de investiții din schimbarea intervalelor de preț oferă lichiditate pentru a-ți maximiza profiturile.

În al doilea rând, LP token este o formă NFT, dacă în Uniswap V2 există multe protocoale care acceptă swap, lending, yield farming pentru LP tokens ERC-20. Când jetoanele LP devin NFT, ce proiecte vor sprijini acest lucru? Cu toate acestea, aceasta este doar o problemă temporară și va fi rezolvată în curând.

Citește mai mult: Cum evoluează ecosistemul de analiză on-chain (SOL) al Solana?

Mai sus sunt informații despre modelul de operare al Uniswap V3 din multe surse pe care TraderH4 le sintetizează și le cercetează pentru cititori. Sper să vă ajut să înțelegeți mai bine cum s-a schimbat proiectul după actualizare.

Potrivit cititorilor, este upgrade-ul Uniswap V3 cu adevărat eficient și rezolvă problemele V2? Discutați cu noi la Telegram Group TraderH4. Și nu uitați să vizitați site-ul TraderH4 pentru a actualiza rapid evenimentele viitoare ale proiectului. Ne vedem din nou în numărul următor al „Active Model Analysis” al TraderH4.

Notă: Toate informațiile din acest articol sunt menite să ofere cititorilor cele mai recente informații de pe piață și nu ar trebui să fie considerate sfaturi de investiții. Sperăm că citiți cu atenție informațiile de mai sus înainte de a lua o decizie de investiție.

Analiza caracteristicilor cu câteva cifre IFO pe PancakeSwap, ajutându-vă să aveți o perspectivă mai obiectivă.

Analiza primelor AMM-uri pe Blockchain, care sunt câștigătorii: Uniswap & SushiSwap, PancakeSwap, MDEX, Raydium.

Comparați punctele importante ale Uniswap și PancakeSwap, analizați-le punctele forte și evaluați-le potențialul pentru viitor.

Acest articol vă ajută să vă dați seama de riscurile pentru LP atunci când furnizați lichiditate către AMM, cum ar fi Uniswap.

Pe 23 martie, Uniswap a lansat informații importante despre Uniswap V3. Cum va afecta părțile interesate?

Astăzi, Uniswap V3 a fost introdus oficial. Acest articol vă va oferi modificările Uniwap V3.

În acest articol, vă voi arăta cum să vă conectați la Uniswap cu Coin98 Wallet pe aplicația mobilă și versiunea de extensie.

Oasis Network este o platformă de contract inteligent lansată în 2018, investită recent de Binance Labs. Află mai multe despre caracteristicile și oportunitățile oferite de această rețea.

Magic Internet Money (MIM) este o monedă stabilă emisă de Abracadabra.money, o platformă descentralizată de creditare.

Genopets este un proiect de jocuri pe Solana cu un mecanism de operare inedit, care atrage multă atenție din partea investitorilor. Află mai multe despre Genopets și tokenul său GENE!

Blockade Games oferă o platformă care permite dezvoltatorilor să creeze jocuri blockchain. În plus, Blockade Games creează și multe jocuri gratuite interesante.

UNQ Club este un proiect care oferă o platformă blockchain care permite investitorilor să colecteze și să gestioneze activele NFT existente.

BENQI este una dintre piesele importante ale ecosistemului Avalanche. Alăturați-vă TraderH4 pentru a afla ce este BENQI (QI), precum și informații detaliate despre tokenul QI.

Pe lângă un portofel de stocare pentru criptomonede, SafePal este cunoscut de mulți investitori și pentru jetoanele SFP și evenimentele de airdrop cu recompense atractive.

Febra de la Akita Inu pe piața Crypto din trecut a creat un mare buzz împreună cu dezvoltarea rapidă a „jetonului de casă pentru câine”.

Ce este IoTeX? Acesta este un blockchain construit și dezvoltat împreună cu Internetul lucrurilor (IoT). Alăturați-vă TraderH4 pentru a afla acest articol.

Ce este OKB? OKB este o monedă de schimb a OKX și a blockchain-ului OKX Chain. Să aflăm despre schimburile OKX și OKB cu TraderH4 în acest articol.