Berachain nedir? Berachain hakkında bilgi bulalım

60.000 Discord üyesi, 6 farklı NFT koleksiyonu, 3 yıllık üretim, 3 ayrı token, DeFi

Makale size DeFi'yi oluşturan katmanları sunarak yatırım projelerini değerlendirmenize yardımcı olur.

DeFi'nin nihai hedefi sermaye verimliliğidir; bu, yatırımcılar için en büyük getiriyi sağlamaya yardımcı olmak için paranın sürekli hareket etmesi gerektiği anlamına gelir.

Kazanan olmak istiyorsanız, öncelikle DeFi'yi hangi "kâr parçalarının" oluşturduğunu anlamalısınız. Onları etkileyen bir şey olursa diğer parçaların çökmesine neden olacak en önemli parça nedir? Aklımızda bir DeFi taslağı olduğunda, fırsatları bulmamız ve riskleri öngörmemiz daha kolay olacak ve böylece bu pazarda kazanan olacağız.

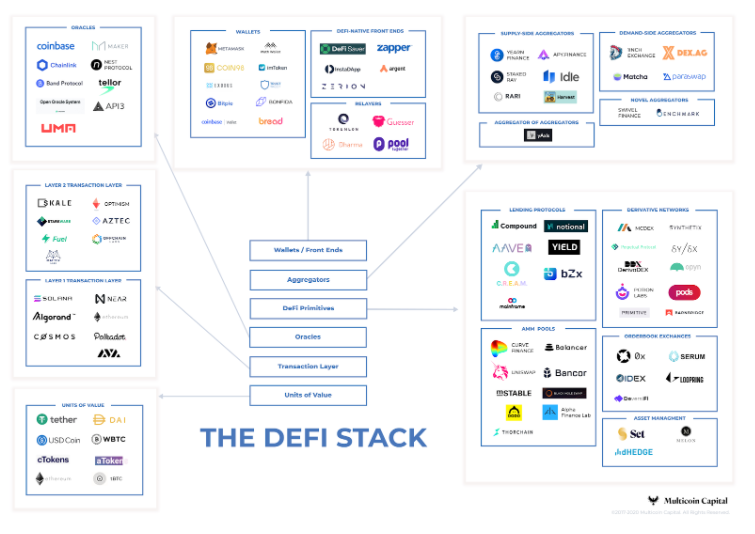

Multicoin Capital'in DeFi Stack hakkındaki çevirisiyle (buradaki orijinal makaleye bakın ) , içeride ne olduğunu görmek ve DeFi'de çoklu riskin nasıl yönetileceğini ve en aza indirileceğini öğrenmek için DeFi maskesini aşağı çekmek için size katılacağım.

Başlayalım!

DeFi Genel Bakış

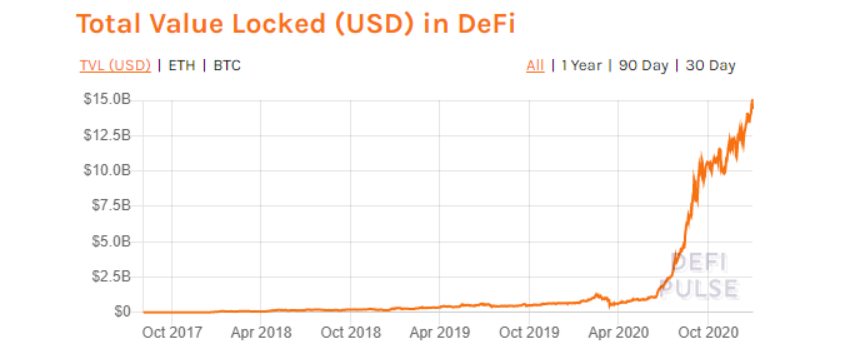

Yıldan bugüne, DeFi'nin yalnızca Ethereum üzerindeki TVL'si geçen yıla göre 20 kattan fazla artarak yaklaşık 15 milyar dolara ulaştı.

Kaynak: DeFi Pulse

Bu inanılmaz büyümenin %80'i, likidite madenciliği adı verilen bir silahla kredi platformlarından (Compound, Aave, Cream, MakerDAO, dForce) ve ticaret platformlarından (Uniswap, dYdX, Kyber, Curve, 0x) geliyor .

Likidite madenciliği, protokolün ağ etkisini teşvik eden bir araçtır. Kullanıcılar, AMM'lere (Uniswap, Curve, SushiSwap) likidite sağlayarak, para piyasalarında varlık ödünç vererek (Aave, Compound, Cream) veya (Yearn Finance, Idle Finance, APY.Finance) gibi kâr optimize edicilere token vererek cazip getiriler elde edebilirler. .

Ancak, DeFi alanında ortaya çıkan yeni bir kâr sorunu olan “birleştirilebilirlik” sayesinde harika olan şey burada bitmiyor. Birleştirilebilirlik, DeFi'deki bileşenlerin Lego parçaları gibi olması ve üst üste istiflenebilmesi anlamına gelir.

Geliştiricilerin sıfırdan yeniden inşa etmek zorunda kalmamalarına yardımcı olur, ancak mevcut parçaları kullanabilir ve bunların üzerine geliştirebilir. Bunun sonucu, ürünlerin pazara daha hızlı sunulabilmesi, onları daha iyi hale getirebilmesi ve daha fazla insanın bunları kullanmak istemesidir.

Sermaye verimliliğini optimize etmeye bir örnek: Teminat olarak ETH kullanıyorsunuz ve Dai'yi ödünç alıyorsunuz, güvenliği artırmak için bu Dai'yi Tornado.cash'e koyun ve DAI'yi Curve'de USDC ile takas edin, sonunda kullanın.Polymarket'te bahis yapmak için USDC kullanın.

Birleştirme yeteneği büyük faydalar sağlar, ancak onlarla birlikte riskler de vardır. Altta bir katman (katman) varsa sorun varsa, yukarıdaki tüm katmanların etkilenmesine neden olur. Dolayısıyla, DeFi'nin hangi katmanlardan oluştuğunu anladığınızda ve her katmanın iyi performans gösterip göstermediğini nasıl değerlendireceğinizi bildiğinizde, kârınızı en üst düzeye çıkarmak ve kendiniz için riskleri en aza indirmek için birçok fırsat bulacaksınız.

Aşağıda DeFi Yığını 6 farklı katmana bölüyorum:

DeFi'yi oluşturan her katmanın kodunu çözün

Seviye 1: Para Birimi

DeFi Yığınındaki 1. Seviye para birimidir. Basitçe, para yaratmak için parayı kullanmak gerekli olduğu için, ilk başta koyduğunuz ve daha sonra aldığınız şey budur.

Buradaki para birimleri şunları içerir: DAI, ETH, para piyasalarındaki tokenler (cToken, aToken), stablecoin'ler (USDT, USDC, WBTC, renBTC, tBTC) ve varlık olarak kullanılan LP jetonları, DeFi protokollerinde teminat.

Her token türünün farklı riskleri vardır. Örneğin, DAI'nin ana riski, Maker sisteminin çökmesi ve DAI'nin değer kaybetmesidir, Tether (USDT), Tether'in banka hesabına yönelik yasal risk, ... Her tokenin farklı bir riski olmasına rağmen hepsi piramidin altındaki ilk tuğla olsa da akıllı sözleşmede herhangi bir hata veya başarısızlık olursa kod ne kadar iyi olursa olsun tüm sistem çökecektir. .

Kaynak: Madeni Para Metrikleri

Seviye 2: İşlem Katmanı

Para toplamak yeterli değil, yine de işlemi yapmamız gerekiyor. Sıklıkla hafife alınan şey, DeFi Yığınında 2. seviyedir.

DeFi büyüdükçe sistemleri giderek daha karmaşık hale geldi. Sadece işlem gönderip token almakla kalmayıp, modern DeFi protokolleri aynı zamanda teminat bakiyesini bulma ve saklama, teminat oranını hesaplama, oracle fiyat verilerini işleme, likidasyon gerçekleştirme, stake ödüllerini dağıtma, kaldıraç hesaplama gibi çeşitli sorunları çözmek için birçok işlem yapmak zorundadır. ,...

Bu işlemlerin tümü büyük miktarda gaz ücreti gerektirir ve bu nedenle DeFi'deki işlem talebini karşılamak için uygun Katman 1 veya Katman 2 çözümleri gerektirir. Ethereum'daki gaz ücretleri bazen 100 $/işlem'in üzerine çıkıyor ve bu, Ethereum'un mevcut sorununu açıkça gösteriyor. Kullanıcılar veya botlar ticaret yapamazsa, takip eden her şey çalışmaz ve DeFi çöker.

Ethereum'un problem çözme çözümleri, Solana (saniyede 50.000 işlem gerçekleştirme ve neredeyse hiç işlem ücreti ödemeden) gibi katman 1 projelerini veya Ethereum'un üzerine inşa edilen Matic , Skale, Optimism gibi diğer katman 2 projelerini içerebilir.

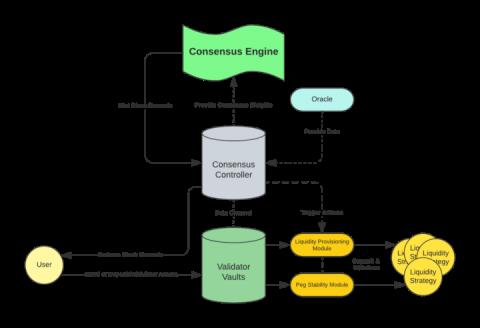

Seviye 3: Oracle, fiyat verileri sağlar (Fiyat Oracles)

İşlem katmanının üzerinde geliştirilen fiyat formülleri, DeFi altyapısının bir sonraki temelidir. Gizlilik ve doğru piyasa verileri, DeFi protokollerinin çalışması için önkoşuldur.

Merkezi oracle'lar yalnızca bir taraftan veri alır ve potansiyel olarak tüm sistemi etkiler (Compound'un son oracle çöküşü, DAI'nin fiyatının %30 artmasına ve büyük miktarda varlık değerini tasfiye etmesine neden oldu.).

Oracle ve potansiyel Oracle projeleri hakkında daha fazla bilgi edinmek için aşağıdaki makaleyi okuyabilirsiniz .

Chailink gibi üst düzey bir oracle projesi yanlış fiyat verileriyle çökerse, Aave'deki krediler, Synthetix'teki sentetik varlıklar tasfiye edilebilir ve DODO gibi oracle tabanlı Dex'ler de kullanıcılar için büyük kayıplar yaratır. Birbirine bağlı tüm bir sistem birkaç saniye içinde iflas edebilir.

1,2 ve 3 seviyeleri, DeFi'nin temel altyapısıdır. Bunların üzerinde daha karmaşık, birbirine bağlı ve yüksek düzeyde etkileşimli finansal sistemler (Finansal Tesis) bulunmaktadır.

Seviye 4: DeFi Tesisi (DeFi İlkelleri)

DeFi temel öğeleri şunları içerir:

Her dal bağımsız olarak kullanılabilir veya DeFi Yığının farklı katmanlarında farklı dallarla etkileşime girebilir.

Örneğin:

Seviye 1 - 3 yapboz parçalarından yararlanan birkaç ilkel örnek daha.

Seviye 5: Protokol Toplama (Protokol Toplayıcılar)

Bu protokoller, piyasadan arz ve talebi toplamak için ilkel değerler üzerine inşa edilmiştir.

Örneğin:

Toplayıcılar, karı maksimize ettikleri (veya maliyetten tasarruf ettikleri) için son zamanlarda manşetlere çıkıyor. Ancak en üst katmanlardan birinde geliştirildiği için bu protokolleri kullanırken riskleri göz önünde bulundurmalısınız. Aşağıdaki katmanlardan herhangi birinde sorun varsa, hasar görme ve hatta mülkünüzü kaybetme olasılığınız yüksektir.

Örneğin: Yearn gibi toplu getiri protokolleri, varlıklarınıza zarar verecek bir sorun varsa, en iyi getiriye sahip yerleri arar ve varlıklarınızı devreye sokar. Bununla birlikte, diğer yandan, Dex toplayıcıları nispeten güvenlidir, 1Inch gibi bir komisyoncu olarak hareket eder, protokol varlıkları tutmaz, yalnızca varlıkları kardeşler için takas eder.

Seviye 6: Cüzdan ve Ön Uç

Cüzdanlar ve ön uç, DeFi'nin yüzüdür ve üstüne inşa edilmiştir

Örneğin:

Cüzdan ve Ön uç teknik veya finansal yönlerden rekabet etmezler, tasarım, kullanıcı deneyimi vb. konularda rekabet ederler.

sonsöz

Yukarıdaki bölümde, size DeFi'nin bileşimi, alaka düzeyi ve her katmandaki öne çıkan projelerin bir diyagramını sağladım. Umarım bu şemadan, kendinize makul bir proje değerlendirme yönü bulabileceğiniz bir DeFi genel bakışına sahip olursunuz.

Bir sonraki bölümde size DeFi'de var olan riskleri ve bu risklerin nasıl yönetileceğini ve sınırlandırılacağını göstereceğim. Böylece kendiniz için karları en üst düzeye çıkarmaya ve riskleri en aza indirmeye yardımcı olur.

60.000 Discord üyesi, 6 farklı NFT koleksiyonu, 3 yıllık üretim, 3 ayrı token, DeFi

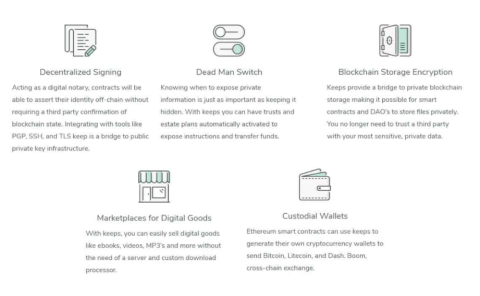

Keep Network, yatırımcıların işlem bilgilerini ve verilerini blok zinciri dışında depolamalarına olanak tanıyan bir çözümdür. Keep Network, kullanıcıların gizliliklerini korurken veri depolamasını sağlar.

BNB Zinciri ekosisteminde, PancakeSwap’ın yanı sıra, lansmanından sadece iki ay sonra 150 milyon USD’ye ulaşan TVL

Bu yazıda, Picasso Networkün temellerini ve sürüm 2 proje olaylarının yayınlanmasını öğreneceğiz. Ek olarak, Picasso

Son zamanlarda, ekosistemler sürekli olarak güçlü bir şekilde büyüdü ve bunlardan biri, State Sharding modelini kullanan bir blockchain platformu olan Harmonydir.

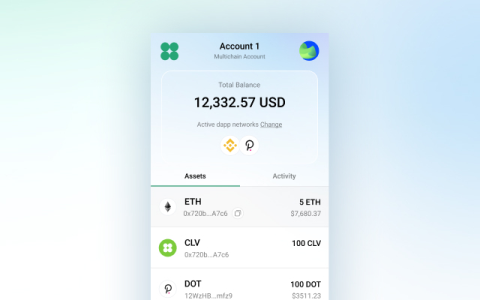

Clover Finance, Viven Kirby, Norelle Ng ve Burak Keçeli tarafından geliştirilmiş bir katman 1 platformudur. Clover Finance, 10dan fazla büyük yatırım fonunu kendine çekti.

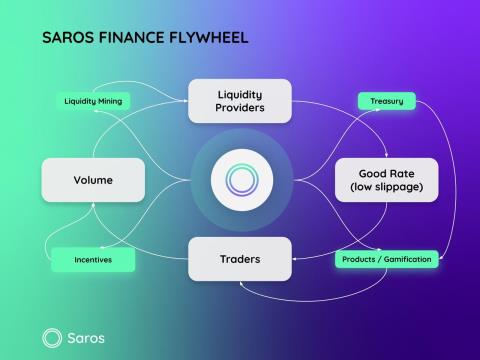

Saros Finance, Solana üzerine inşa edilmiş bir DeFi süper ağıdır, kullanıcılar takas edebilir, stake edebilir, düşük maliyet ve yüksek verimlilikle verim toplayabilir.

Çığ nedir? AVAX madeni para nedir? Avalanche

Ayna Protokolü nedir? MIR Token nedir? Mirror Protocolü benzersiz yapan nedir? MIR Tokenomics hakkında güncel bilgiler buradan öğrenin!

Talis Protocol, sanatçı merkezli NFT ticaret platformudur. Proje, belirtilen avantajların ve kârların adil olarak dağıtımını garanti eder. Blockchain ve DeFi entegrasyonları ile güçlendirilmiştir.

NFT pazarında "fırtına" olan Rarible hakkında en güncel bilgileri keşfedin.

PancakeSwap nedir? CAKE simgesi nedir? PancakeSwap

Astar, Polkadot

Tron nedir? TRX Token nedir? TRX için en son gelişmeleri ve Tron dünyasını keşfedin!

eCash, Bitcoin Cash teknolojisine dayalı kesintisiz, hızlı ve güvenli uluslararası işlemleri ve ödemeleri destekleyen bir PoS blockchain platformudur.

Çiftçilik, kullanıcıların DeFi'de kolayca kripto kazanmaları için iyi bir şans. Ancak kriptoyu toplamanın ve DeFi'ye güvenli bir şekilde katılmanın doğru yolu nedir?

Makale, yazar @jdorman81'in Defi'deki değerleme konusu hakkındaki görüşünü ve çevirmenin bazı kişisel görüşlerini tercüme etmektedir.

Kriptoda Sabit Faiz Oranı arasındaki fark nedir? Sabit oranlı projelere ve potansiyel yatırım fırsatlarına genel bir bakış edinin.

Andre Cronje, şimdiye kadarki en başarılı DeFi Dapp'lerinden birini geliştirmeye başladığında yaşadığı zorlukları anlatacak.

Teşvik Programı nedir? Teşvik Programı, platform jetonunu ve ekosistemi nasıl etkiler? DeFi'ye gerçekten yardımcı oluyorlar mı?

Orca, Solana tabanlı bir AMM DEX

Mina ve Polygon, ölçeklenebilirliği, gelişmiş doğrulamayı ve gizliliği artıran ürünler geliştirmek için birlikte çalışacak.

Herhangi bir AMM için en temel model olan Uniswap V2'nin çalışma modelini analiz edin ve değerlendirin.

Remitano borsası, VND'de kripto para alım ve satımına izin veren ilk borsadır. Remitano'ya kaydolma ve Bitcoin satın alma ve satma talimatları burada ayrıntılı olarak!

Makale, Tenderize test ağını kullanmak için size en eksiksiz ve ayrıntılı talimatları sağlayacaktır.

Makale, Solana'daki bu yeni projenin tüm işlevselliğini deneyimlemek için Mango Markets'ı kullanmanın en eksiksiz ve ayrıntılı kılavuzunu sağlayacaktır.

UNLOCKED Serisinin bu ilk bölümünde, Güvenlik Ayarları'nı kullanarak cüzdanınıza ekstra bir güvenlik katmanı ekleyeceğiz.

Çiftçilik, kullanıcıların DeFi'de kolayca kripto kazanmaları için iyi bir şans. Ancak kriptoyu toplamanın ve DeFi'ye güvenli bir şekilde katılmanın doğru yolu nedir?

Makale, yazar @jdorman81'in Defi'deki değerleme konusu hakkındaki görüşünü ve çevirmenin bazı kişisel görüşlerini tercüme etmektedir.

Saddle Finance, ticarete izin veren ve tBTC, WBTC, sBTC ve renBTC için likidite sağlayan bir AMM'dir. Sele Döşeme Kullanım Kılavuzu.