Berachain nedir? Berachain hakkında bilgi bulalım

60.000 Discord üyesi, 6 farklı NFT koleksiyonu, 3 yıllık üretim, 3 ayrı token, DeFi

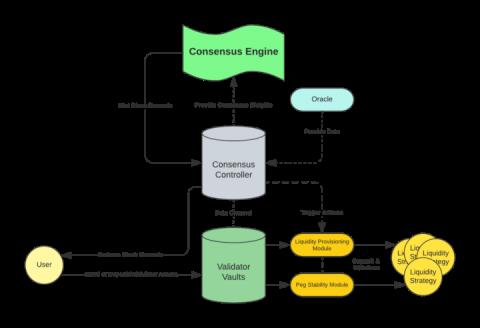

Protokol Kontrollü Değer (PCV) nedir? DeFi'de likidite sorunu nasıl gidiyor? PCV bu ödeme sorununu nasıl çözecek?

Bu yazıda, DeFi'deki likidite sorununu çözmek için Protokol Kontrollü Değerin (PCV) ne olduğunu ve PCV uygulamasının bazı yollarını size tanıtacağım.

DeFi ve Likidite Madenciliğinde Likidite

Şahsen, DeFi'yi 2020 yazında Crypto pazarının patlamasını sağlayan ana faktörlerden biri olarak görüyorum.

DeFi ile dünyadaki herkes, bir bankaya veya üçüncü taraf bir komisyoncuya ihtiyaç duymadan, saklamaya tabi olmayan cüzdanlar kullanarak blok zincirinde varlıkları yatırabilir, takas edebilir, ödünç verebilir, ödünç alabilir. İstenirse, kaldıraçlı ticaret, yapılandırılmış ürünler, sentetik varlıklar, piyasa yapımı ve daha fazlası gibi daha gelişmiş finansal işlemleri keşfederken, varlıkları üzerinde tam kontrol sahibi olabilirler.

Genellikle DeFi protokolleri genellikle iki ana kritere uyar: “İzinsiz ” ve “ şeffaf ”:

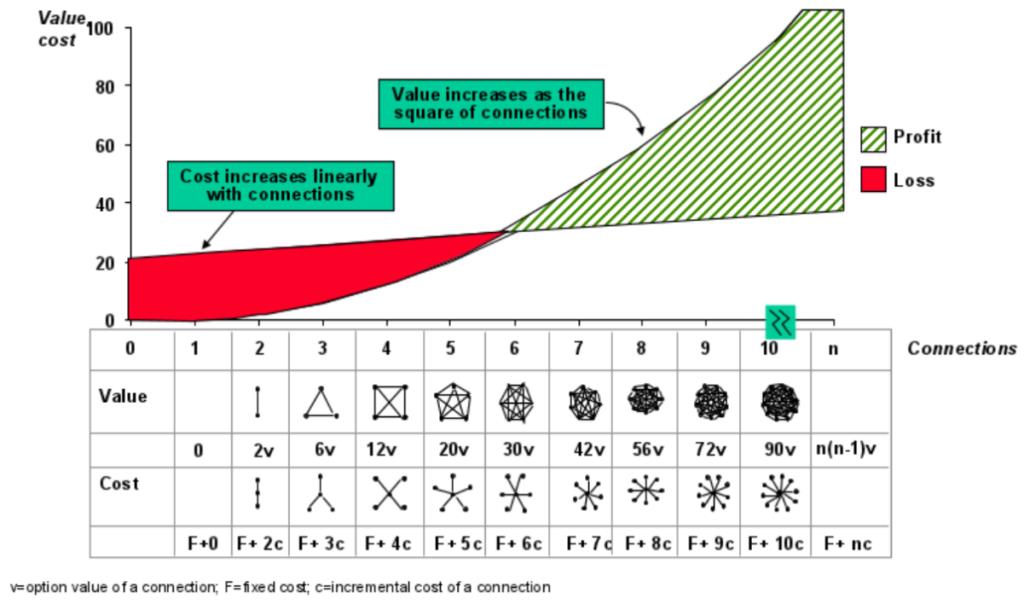

DeFi protokolleri bağımsız olarak çalışabilse de, çoğu protokol daha hızlı gelişmek ve olumlu ağ etkileri elde etmek için genellikle bir araya gelir, birlikte istiflenir. Bu, DeFi'nin en güçlü yönlerinden, birlikte çalışabilirlik ve birleştirilebilirlik özelliklerinden biridir.

Örneğin:

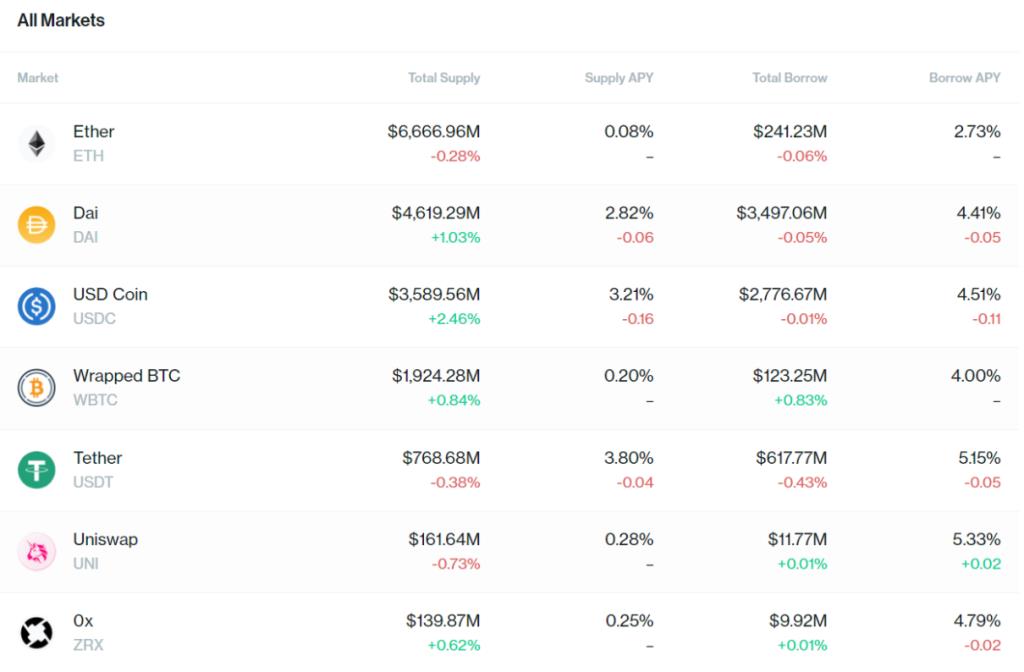

Protokoller, daha gelişmiş özellikler oluşturabilecekleri protokolün yerel belirteci için likidite çekmek ve oluşturmak için likidite madenciliği planlarını uygulamak için Uniswap V2'nin LP belirteci Sushiswap'ı kullanır.

Maker gibi borç protokolleri, Uniswap v2 LP jetonlarını mint DAI'nin teminatı olarak kabul eder. Borç verme protokolleri Sushiswap'ta likidite kullanır, flash kredi kredileri için Uniswap,...

Genellikle farklı kategorilerdeki DeFi protokolleri kendi zorluklarıyla karşı karşıyadır. Likiditenin her zaman piyasadaki birçok DeFi protokolünün temel sorunlarından biri olduğu, likidite yeterince "kalın" değilse, protokollerin istismar edilme olasılığı çok yüksektir.

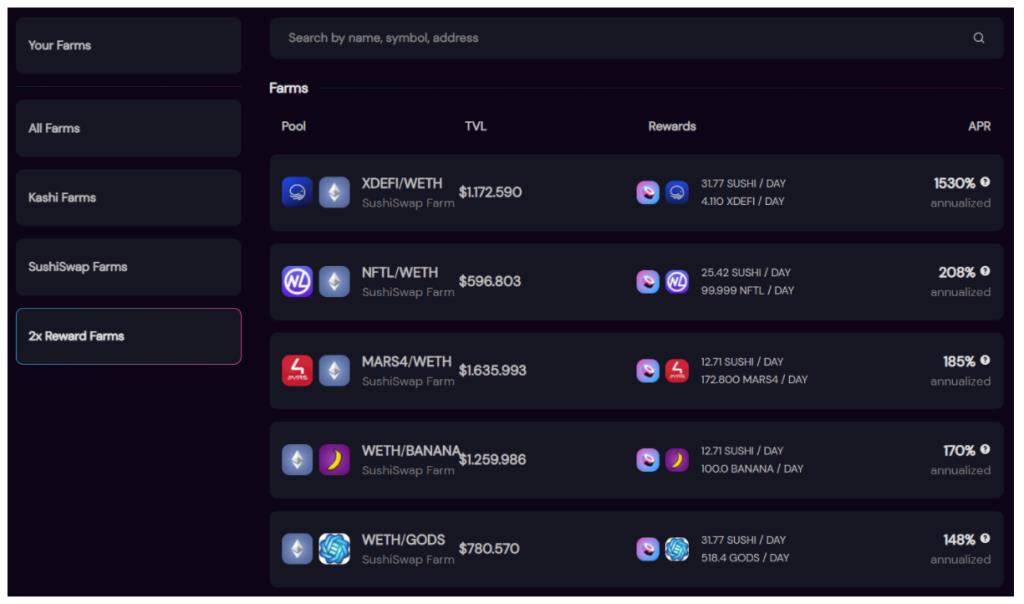

Onchain proje likiditesini teşvik etmek için, DeFi protokolleri farklı teşvikler uygulayacaktır, en başarılı ve popüler olanlardan biri likidite madenciliği şemalarını kullanmaktır, ancak açıkçası zamanla.Avantajların yanı sıra, Likidite Madenciliği programları da bazı sınırlamalar getiriyor.

Likidite madenciliğinin ikili doğası

Likidite madenciliği kavramı ilk kez DeFi 2020 yazında anılmaya başlandı, Compound Finance tarafından uygulanmaya başlandı. Basitçe söylemek gerekirse, kullanıcılar Bileşik (ödünç alma veya ödünç alma) kullandıklarında, COMP belirteçleri şeklinde ek ödüller alacaklardır, ne kadar çok para yatırır ve ödünç alırlarsa, kullanıcı o kadar fazla COMP ödülü alır. Bu sayede Compound kısa sürede protokolde milyarlarca dolarlık TVL çekmiştir.

Compound'un başarısından sonra, birçok protokol projelerini önyüklemek için likidite madenciliğini kullanmaya başladı.

Sushiswap , likidite madenciliği programını başlattıktan 1-2 hafta sonra, Sushiswap'ın o sırada Uniswap'ı geride bırakarak milyarlarca TVL ve işlem hacmi çektiği olağanüstü projelerden biridir.

O zamandan beri, likidite madenciliği modelini izleyen projeler ortaya çıkmaya başladı, yavaş yavaş likidite madenciliği, projenin ilk aşamalarında önyükleme için standart haline geldi. İnsanlar, çiftçilik APY'leri yüzde binlerce olan projelere akın etmeye başladı ve DeFi'den kar elde eden çiftçiler haline geldi.

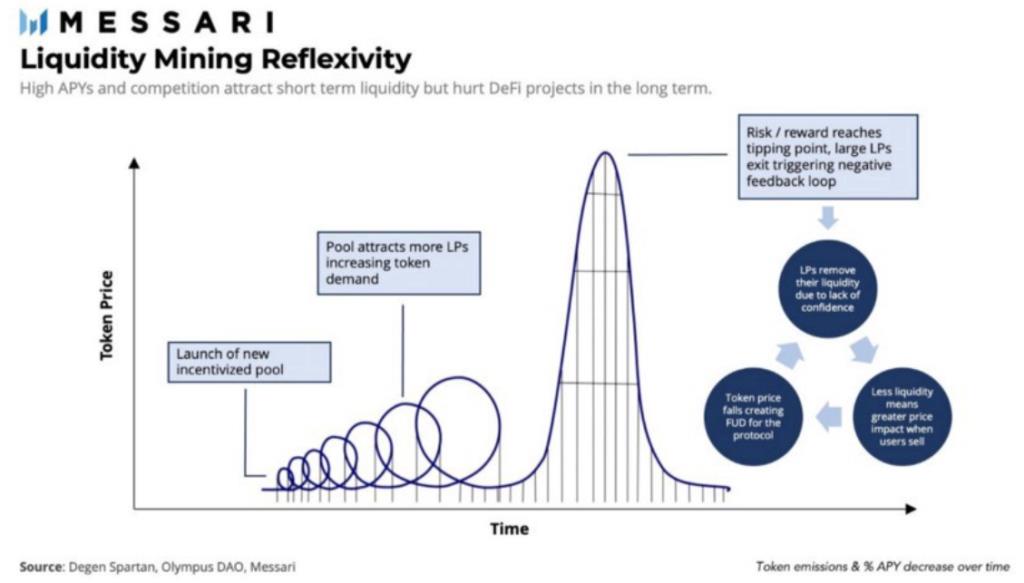

Ancak, likidite madenciliği modeli iki ucu keskin bir kılıçtır. Likidite madenciliği, önyükleme protokollerine yardımcı olabilir ve erken aşamalarda kullanıcıları cezbedebilse de, bunun yanı sıra, önde gelen sınırlaması projenin yerel belirteçleri üzerinde satış baskısı yaratan birçok sınırlamayı da beraberinde getirir.

Yukarıda gösterildiği gibi, DeFi protokollerinin yüksek APY ile kullanıcıları cezbettiği ve bunun da yüksek enflasyona yol açtığı görülebilir. Projenin yerel jetonunun büyük bir kısmı çiftçilere dağıtılır ve projenin yerlisi üzerinde satış baskısı yaratır ve jetonun fiyatının uzun vadede düşme eğiliminde olmasına neden olur.

Andre Cronje tarafından önerilen Çağrı Seçeneği , Uma tarafından önerilen Range Token veya Sushiswap'ın kullandığı likidite madenciliği ödüllerinin dağıtımını optimize etmek gibi likidite madenciliği sorunlarının sonuçlarını çözmek veya sınırlamak için önerilen birkaç çözüm olmuştur .

Bununla birlikte, bu çözümlerin kurulması veya dağıtılması genellikle oldukça karmaşıktır, bu nedenle toplu kabul için genellikle uygun bir çözüm değildir.

Makalenin bir sonraki bölümünde, PCV'ye ve projelerin DeFi'deki likidite sorunlarını çözmek için PCV'yi nasıl kullandığına genel bir bakış sunacağım.

Protokol Kontrollü Değere (PCV) Genel Bakış

Protokol Kontrollü Değer (PCV) nedir?

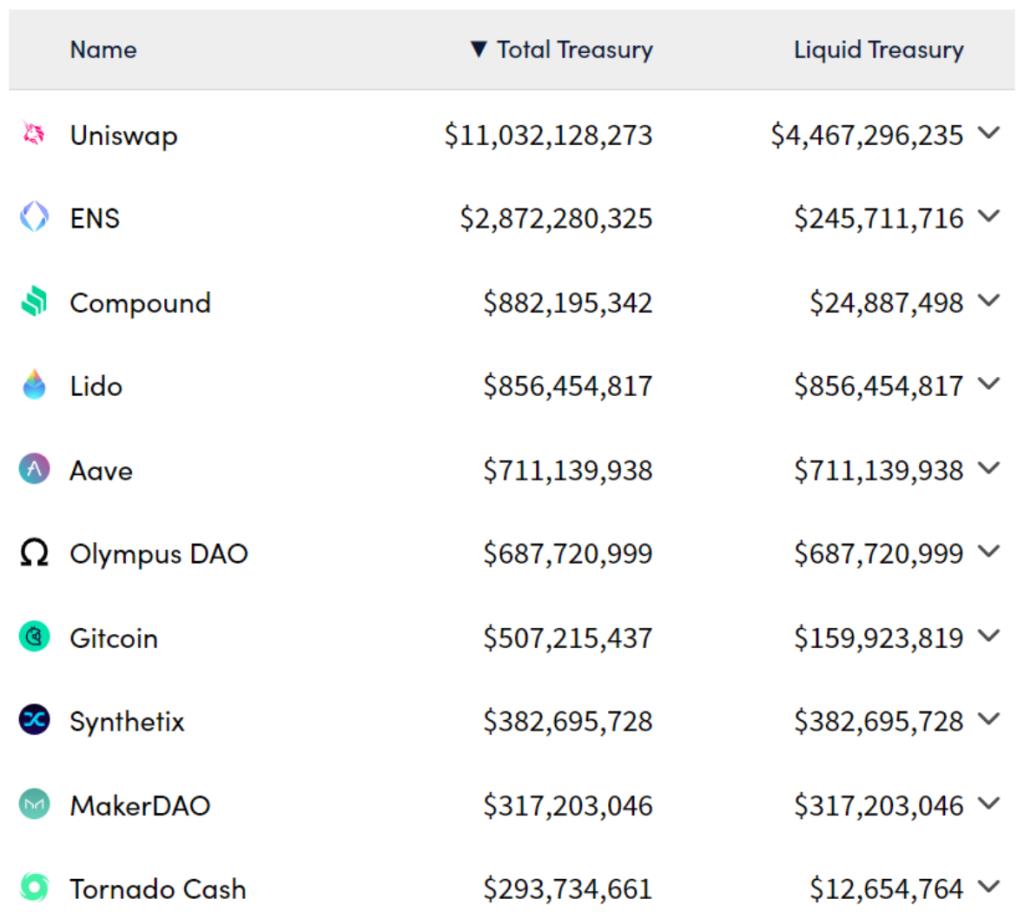

Protokol Kontrollü Değer (PCV), protokol tarafından kontrol edilen değer olarak anlaşılabilir. Temel olarak PCV, protokollerin hazinenin sahip olduğu ve kontrol ettiği para miktarı olarak anlaşılabilir. Hemen hemen tüm protokoller PCV'ye sahiptir ve genellikle projenin DAO'su tarafından kontrol edilirler. İşte piyasadaki en büyük PCV sahiplik protokolleri:

PCV Bir Protokole Nasıl Değer Getirir?

Temel düzeyde, bir PCV sahiplik protokolü, nakit ve varlık rezervlerine sahip geleneksel şirketlere benzer, bu da protokollerin daha fazlasını yapmasına olanak tanır, böylece daha fazlasını yapma yeteneği yaratır.Yerel protokol belirteçleri için daha iyi değer birikimi. Bazı yaygın PCV protokolleri kullanım durumları:

Harcanacak para olacak, protokoller PCV'lerini çeşitli kaynaklar aracılığıyla geliştirebilir:

Bununla birlikte, PCV kullanım durumları hala zaman içinde daha fazla araştırılmaktadır. Makalenin bir sonraki bölümünde, yerel protokol belirteçleri için önyükleme likiditesi sorununu çözmek için PCV kullanmanın bazı yollarını öğreneceğiz.

Protokollerin Önyükleme Likiditesi sorununa 2 yeni çözüm

İşte PCV'den elde edilen sermayeyi son derece yaratıcı bir şekilde kullanmanın 2 yolu. Bir likidite sağlayıcısından likidite "kiralamak" yerine, bu protokoller bunları PCV'den fon kullanan kullanıcılardan "satın alır". Ardından bunları bir hizmet olarak ihtiyaç duyan protokoller için kullanılabilir hale getirin (Hizmet olarak likidite).

Olympus DAO - Protokol Sahibi Likidite (POL)

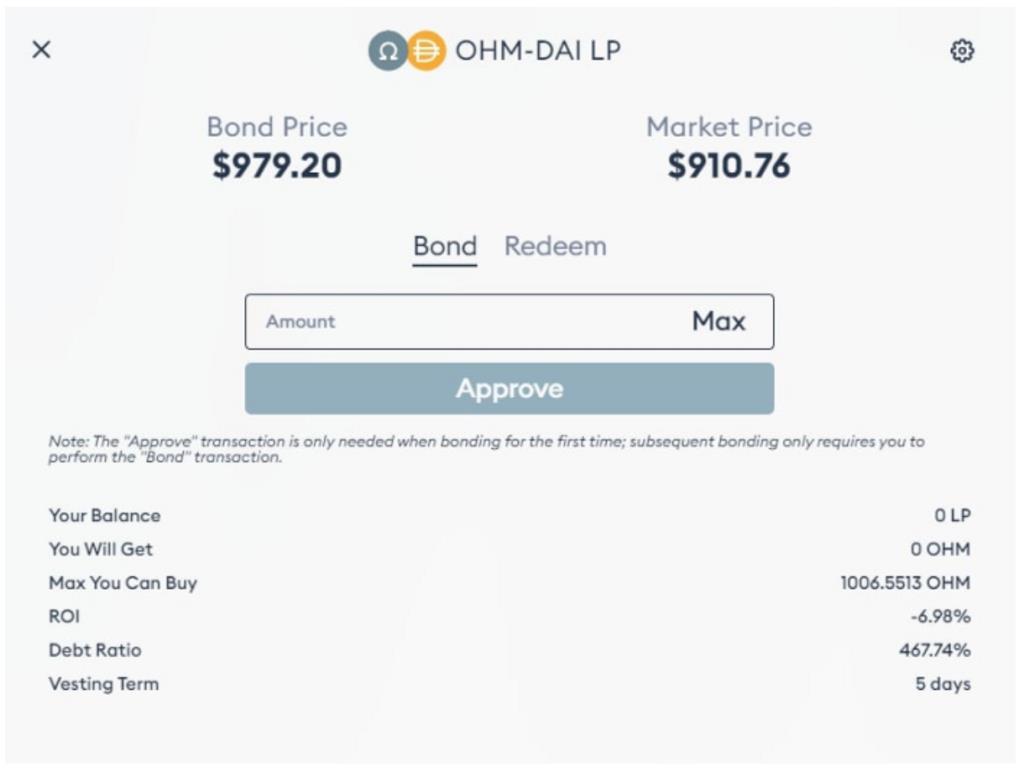

Olympus DAO , 2021 yılında piyasaya sürülen bir protokoldür, bu proje PCV'yi çok yaratıcı bir şekilde kullanmıştır, bu mekanizma fikri, protokolün kullanıcılarından satın alarak likiditeyi koruyan bir protokoldür.

Likidite madenciliği planlarında, likidite sağlayıcıları istedikleri zaman likidite sağlamayı durdurabilir, LP'leri geri çekebilir ve kazandıkları ödülleri boşaltabilir.

Stake & Bond yapısını kullanan bir proje olan OlympusDAO için, kullanıcılar belirli bir süre boyunca indirimli bir fiyatla OHM satın almak için belirli jeton çifti likiditesi sağlayabilir ve LP jetonlarını kullanabilirler. Bu uygulama ile OlympusDAO, protokole dayalı likidite (POL) üretir.

POL ile likidite madenciliğinin sınırlamasını kısmen çözer çünkü protokolün kendisi LP belirtecinin sahibidir, kullanıcılara değil. LP jetonları, likidite havuzundan işlem ücretleri üretecek ve aynı zamanda likidite sağlayıcılarının ani satış baskısını önleyecektir.

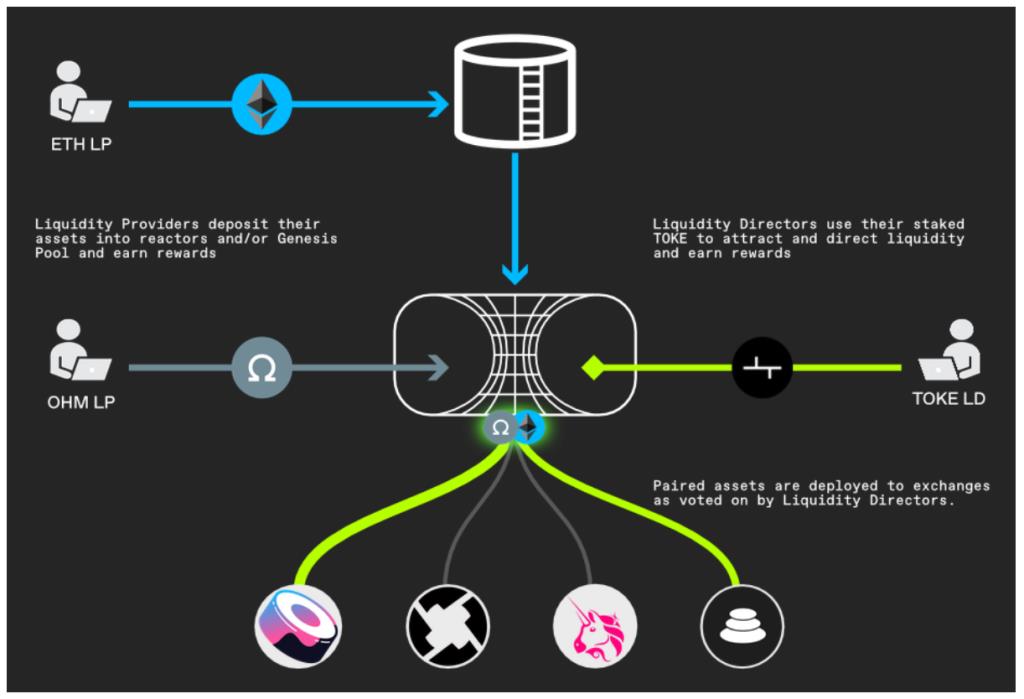

Tokemak - DAO tarafından işletilen piyasa yapıcı

Tokemak başka bir modeldir, DAO tarafından yürütülen bir piyasa yapıcıdır.

Bir LD jetonu olmak için, önemli miktarda TOKE jetonunu stake etmek gerekir.

Gelecekteki uygulanabilirlik

Şahsen, OlympusDAO'nun POL ve Tokemak'ın Token Reaktör Modelinin PCV uygulamasını yeni bir düzeye taşıdığını düşünüyorum, artık likidite madenciliği protokoller için likidite çekmenin ve önyükleme yapmanın tek yolu değil.

Özellikle POL modeli, bu modelin potansiyeli geçmişte çok araştırıldı, o kadar çok çatalı piyasaya sürüldü ki, şu anda 30'dan fazla proje var.

Buna ek olarak, diğer bazı büyük DeFi toplulukları da genellikle Sushiswap gibi kendi projeleri için POL uygulama fikriyle ilgileniyorlar. 3 - 6 ay içinde birçok tarafın POL'den yararlanacağına ve ürünlerine uygulayacağına inanıyorum.

özet

Umarım yukarıdaki makale, PCV'nin ne olduğunu ve DeFi'deki ödeme sorununu çözmek için PCV'yi uygulamanın birkaç yolunu anlamanıza yardımcı olmuştur.

60.000 Discord üyesi, 6 farklı NFT koleksiyonu, 3 yıllık üretim, 3 ayrı token, DeFi

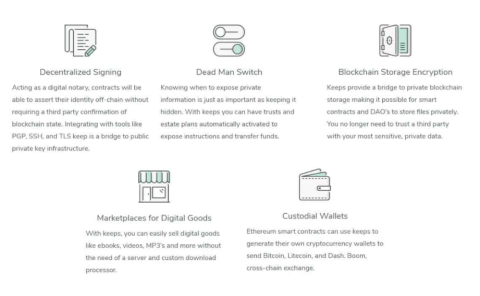

Keep Network, yatırımcıların işlem bilgilerini ve verilerini blok zinciri dışında depolamalarına olanak tanıyan bir çözümdür. Keep Network, kullanıcıların gizliliklerini korurken veri depolamasını sağlar.

BNB Zinciri ekosisteminde, PancakeSwap’ın yanı sıra, lansmanından sadece iki ay sonra 150 milyon USD’ye ulaşan TVL

Bu yazıda, Picasso Networkün temellerini ve sürüm 2 proje olaylarının yayınlanmasını öğreneceğiz. Ek olarak, Picasso

Son zamanlarda, ekosistemler sürekli olarak güçlü bir şekilde büyüdü ve bunlardan biri, State Sharding modelini kullanan bir blockchain platformu olan Harmonydir.

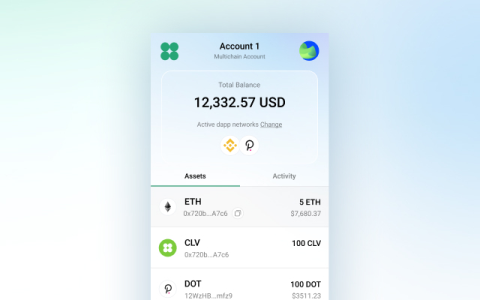

Clover Finance, Viven Kirby, Norelle Ng ve Burak Keçeli tarafından geliştirilmiş bir katman 1 platformudur. Clover Finance, 10dan fazla büyük yatırım fonunu kendine çekti.

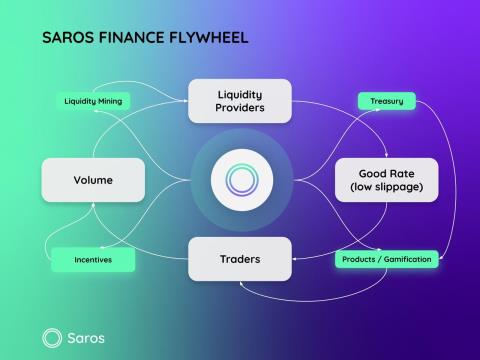

Saros Finance, Solana üzerine inşa edilmiş bir DeFi süper ağıdır, kullanıcılar takas edebilir, stake edebilir, düşük maliyet ve yüksek verimlilikle verim toplayabilir.

Çığ nedir? AVAX madeni para nedir? Avalanche

Ayna Protokolü nedir? MIR Token nedir? Mirror Protocolü benzersiz yapan nedir? MIR Tokenomics hakkında güncel bilgiler buradan öğrenin!

Talis Protocol, sanatçı merkezli NFT ticaret platformudur. Proje, belirtilen avantajların ve kârların adil olarak dağıtımını garanti eder. Blockchain ve DeFi entegrasyonları ile güçlendirilmiştir.

NFT pazarında "fırtına" olan Rarible hakkında en güncel bilgileri keşfedin.

PancakeSwap nedir? CAKE simgesi nedir? PancakeSwap

Astar, Polkadot

Tron nedir? TRX Token nedir? TRX için en son gelişmeleri ve Tron dünyasını keşfedin!

eCash, Bitcoin Cash teknolojisine dayalı kesintisiz, hızlı ve güvenli uluslararası işlemleri ve ödemeleri destekleyen bir PoS blockchain platformudur.

Çiftçilik, kullanıcıların DeFi'de kolayca kripto kazanmaları için iyi bir şans. Ancak kriptoyu toplamanın ve DeFi'ye güvenli bir şekilde katılmanın doğru yolu nedir?

Makale, yazar @jdorman81'in Defi'deki değerleme konusu hakkındaki görüşünü ve çevirmenin bazı kişisel görüşlerini tercüme etmektedir.

Kriptoda Sabit Faiz Oranı arasındaki fark nedir? Sabit oranlı projelere ve potansiyel yatırım fırsatlarına genel bir bakış edinin.

Andre Cronje, şimdiye kadarki en başarılı DeFi Dapp'lerinden birini geliştirmeye başladığında yaşadığı zorlukları anlatacak.

Teşvik Programı nedir? Teşvik Programı, platform jetonunu ve ekosistemi nasıl etkiler? DeFi'ye gerçekten yardımcı oluyorlar mı?

TradingView, kripto para birimleri dahil olmak üzere finansal piyasalar için en iyi analiz platformlarından biridir. TradingView nasıl kullanılır? Bu makalede daha fazlasını öğrenin!

Binance Labs, kripto dünyasındaki en aktif Girişim Sermayelerinden biridir. Portföylerinde ve yatırım tezlerinde neler var? Aşağıda inceleyin!

Sinir Finansmanı, Binance Akıllı Zincir üzerinde en düşük kayma ile ticaret yapmanızı sağlayan bir AMM platformudur. NRV hakkında detaylı bilgi ve güncellemeleri keşfedin.

Harmony nedir? BİR Token nedir? Harmony Blockchain

Çığ nedir? AVAX madeni para nedir? Avalanche

Ayna Protokolü nedir? MIR Token nedir? Mirror Protocolü benzersiz yapan nedir? MIR Tokenomics hakkında güncel bilgiler buradan öğrenin!

CertiK (CTK) Nedir? Bu makale, CertiK (CTK) sanal para birimi hakkında gerekli ve faydalı tüm bilgileri sunar.

NFT pazarında "fırtına" olan Rarible hakkında en güncel bilgileri keşfedin.

PancakeSwap nedir? CAKE simgesi nedir? PancakeSwap

Santos FC Taraftar Tokenı Nedir? SANTOS Simgesi, Tokenomics ve yenilikçi özellikleri hakkında daha fazlasını buradan öğrenin!