Oksijen (OXY) - Solana platformundaki (SOL) ilk Ödünç verme yapboz parçası

11 Mart'ta FTX borsasında Oksijen Protokolü adı verilen, son derece sıcak Borç Verme ve Borç Alma protokolü IEO'yu öğrenelim.

Kullanıcıların SushiSwap platformunda Borç Verme ve Marjin Ticaretinde kârlarını optimize etmelerine yardımcı olan parlak bir isim olan Kashi hakkında bilgi edinin.

Çığır açan özellikleriyle Kashi, kullanıcıların Borç Verme ve Marjin Ticareti segmentinde karlarını optimize etmelerine yardımcı olan parlak bir isimdir.

Kaşi nedir?

Kashi, aynı zamanda BentoBox'ın Trident'in altyapı segmentindeki ilk ürünü olan bir Borç Verme ve Marj Alım Satım platformudur . Trident, Balancer v2 ve Uniswap v3'ün karşılığı olmayı vaat eden Sushiswap'ın yükseltilmiş bir versiyonudur.

Özellikle Kashi, her bir döviz çiftine borç verme ve borç alma risklerini izole eder. Kashi, izole krediyi destekler, yani kredi izole edilir ve diğer varlıklar için risk oluşturmaz. Böylece Kashi, herhangi bir token ile herhangi bir yeni borç verme piyasası yaratma yeteneğine sahiptir.

Kashi .Uzun/Kısa Kaldıraç Mekanizması

Kullanıcıların Kaldıraçlı Uzun/Kısa pozisyonlar açmaya büyük ihtiyaçları vardır. Geçmişte, ödünç alınan sermaye yoluyla kaldıraç kullanmak zaman alıcı ve sermaye verimsiz olurdu.

Spesifik olarak, önce ödünç verme protokolüne erişmeniz, ardından mülkü ödünç almak için bir AMM kullanmanız gerekecektir. Ardından, ödünç alınan varlıkları teminatla değiştireceksiniz ve nihayet “kaldıraç artırmak” için tekrar borç almanız gerekecek. Bu tür çoklu platformları kullanmak size çok pahalıya mal olur.

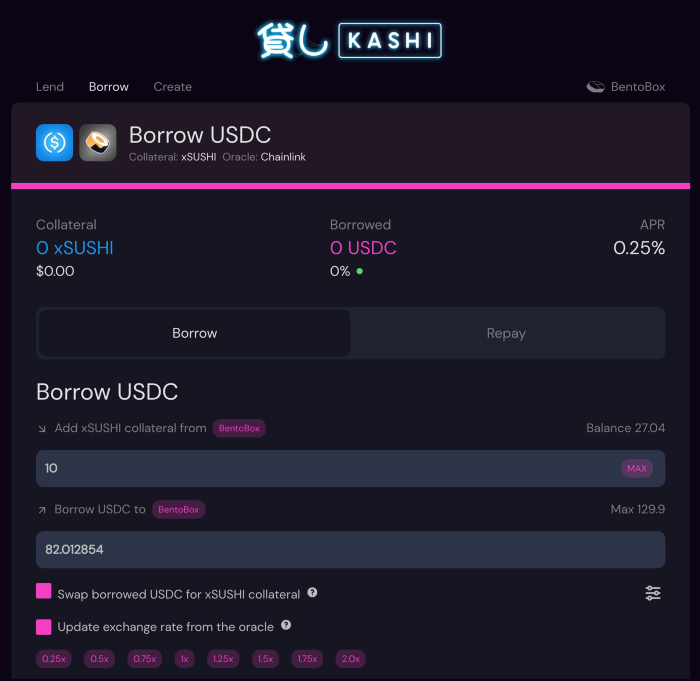

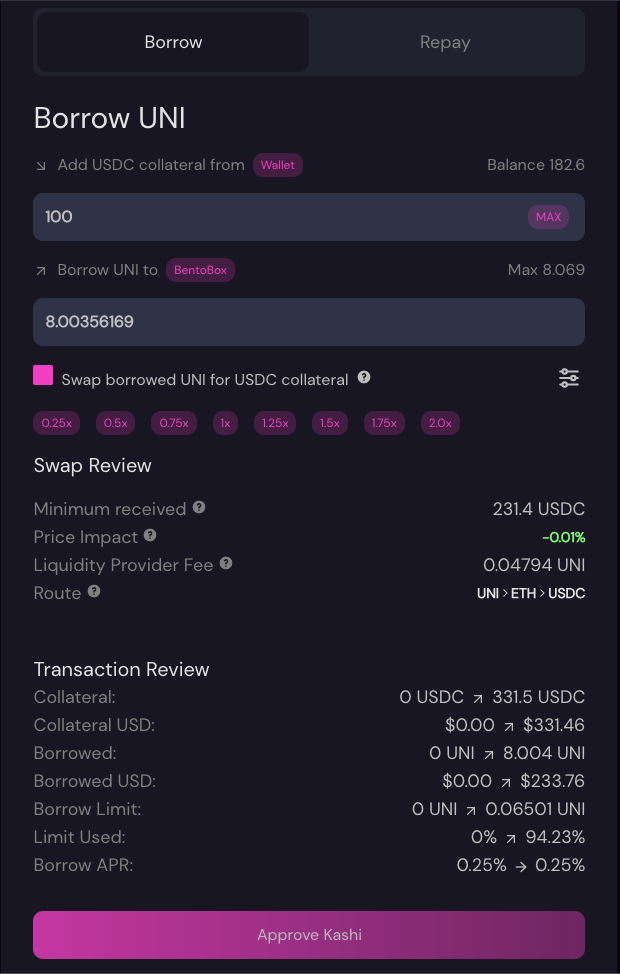

Kashi biraz farklı bir yaklaşım benimsiyor: Tek bir tıklamayla yararlanın . Kaldıracı 0,25x'ten 2,0x'e çıkarmak için “Seçenek kutusu”nu seçerek yapabilirsiniz: “Ödünç alınan token X'i teminat belirteci Y ile takas edin”. (Aşağıdaki resme bakın).

Uzun pozisyon

Örneğin, xSUSHI ve USDC ile uzun bir pozisyon açmak isterseniz, xSUSHI Teminatı ile Borç USDC çiftini kullanırsınız.

Nasıl sipariş verileceğini öğrenmek için aşağıdaki resme bakın.

Kashi ile, sermaye verimliliğini artırmak için BentoBox'ta sermaye kullanacağız. En üstte ise henüz pozisyon açmadığımız için değerlerin hepsinin sıfır olduğunu görüyoruz.

Farklı risk seviyelerini anlamak için kaldıraç kullanımı ile birkaç farklı senaryoya bakacağız.

Asgari kaldıraçlı muhafazakar bir konumla başlayalım. Bu örnekte sadece BentoBox'ta bulunan xSUSHI sayısını kullanacağız, dolayısıyla xSUSHI için 10 gireceğiz.

Teminat olarak kullanılan herhangi bir xSUSHI'nin tasfiyeye tabi olduğunu unutmayın, bu nedenle kaldıraç, pozisyon büyüklüğü, teminat desteği ve volatiliteyi göz önünde bulundurun. Yalnızca tasfiye edilmeleri durumunda riske atmaya hazır olduğunuz teminat miktarını (bu durumda xSUSHI) kullanın.

Teminat olarak kullanılan 10 xSUSHI ile, mevcut en düşük kaldıraçla başlayacağız: 0.25x. Bu sipariş bize 82.01$ borç almamızı sağlayacak. Ancak xSUSHI üzerinde Uzun komutunu kullanmak istiyoruz, bu nedenle “Swap ödünç alınan USDC'yi xSUSHI teminatı için takas et” seçeneğini belirlediğimizden emin olun.

Bu komut daha sonra 82.01 doları 8.23 xSUSHI ile değiştirecektir. Şu anda teminat olarak 10 xSUSHI ve yeni ödünç alınan 8.23 xSUSHI var. Sonuç olarak, elimizde toplam 18,23 xSUSHI (179,65$) var.

xSUSHI'nin fiyatı şimdi 1,25$'a yükselirse, varlıklarımız 22,78$ artacaktır. Bu noktada kar almaya ve pozisyonu kapatmaya karar verin.

Aynı çift seçiliyken, şimdi “Ödünç Al”ın yanında bulunan “Ödeme” seçeneğine tıklıyoruz. Varlıklarımız BentoBox'ta olduğundan USDC'yi geri ödemek için kullanacağız. 82,01 dolarlık krediyi geri ödememiz gerekiyor, ancak bunu xSUSHI'ye çevirdik. Yani, 8.23 xSUSHI döndürdükten sonra, ekstra 22.78$ bizim kârımız olacak.

Bu rakamlar, kaymayı , likidite sağlayıcı ücretlerini, gaz ücretlerini ve borçlanma faizi yüzdesini hesaba katmamız gerektiğinden tam olarak doğru değildir . Böyle bir konum boyutuyla, bu işlemi Ethereum Mainnet'te yapmak akıllıca bir seçim olmayabilir - Polygon'da gaz ücretleri çok daha düşüktür. Mainnet üzerinde çalışmak istiyorsanız, pozisyon boyutunuzu harcadığınız ücretlere değecek şekilde artırmalısınız.

*Uzun pozisyon: Yatırımcılar döviz çiftleri satın alırlar ve fiyat arttığında kar elde etmeyi umarlar.

Kısa pozisyon

Şimdi bir Kısa pozisyon açacağız. Borrow UNI ve USDC Teminat çiftini kullanacağız. Bu short'u uyguladığımızda, ödünç alınan varlığın USDC'ye karşı değerinin düşeceğine inanıyoruz, dolayısıyla USDC bizim teminatımız olacak.

100 USDC'yi teminat olarak koyduğumuzda ve UNI'nin fiyatının düşeceğini düşündüğümüzde, çift kaldıraçlı bir pozisyon alırız. “Ödünç alınan UNI'yi USDC teminatı ile takas edin” (Ödünç alınan UNI'yi USDC teminatı ile takas edin) seçiyoruz - geri ödemek için UNI'yi kullanın. 2x'e tıklayarak, ödünç alınan miktarı 8 UNI'den fazla artırıyoruz, böylece toplam miktar ~332$ olacak.

Alınan USDC'yi de BentoBox'a koyacağız. UNI fiyatı 25$'a düştüğünde, pozisyonu kapatmaya ve Geri Ödemeye karar veririz. Şimdi, ~8 UNI, 25$ = 200$. Böylece, mevcut 332 USDC ile ~8 UNI kredisini ödediğimizde, geriye ~132$ ⇒ 32$ faiz kalacak.

Tıpkı Uzun bir pozisyonda olduğu gibi, kayma ve diğer ücretleri hesaba katmalıyız.

* Kısa pozisyon: Yatırımcılar, fiyat düştüğünde kar elde etmeyi umarak döviz çiftleri satarlar.

Yeni Bir Denklem: Kashi Lending'in Üç Değişkeni

Riski izole edin

Mevcut borç verme protokolleri havuz tabanlı stratejiler benimsemektedir, ancak bu, tüm borç verenlerin varlıklarını aynı havuza yatırması nedeniyle bir risk oluşturmaktadır. Spesifik olarak, fiyat keskin bir şekilde dalgalanırsa veya havuz saldırıya uğrarsa, havuz sizinki de dahil olmak üzere tüm parayı kaybedecektir.

Ve Kashi bu sorunu çözmek için izole pazarları kullanıyor. Kashi Market'te ETH-USDT gibi çiftler var ama ETH-USDC çifti için başka pazarlar da var. Ve ETH-USDC çifti için bir risk olduğunda, ETH-USDT çiftindeki borç veren varlıklar USDT-ETH çiftinden etkilenmeyecektir. Bu nedenle, izole bir piyasa, risklerin izole edilmesine izin verir.

Ayrıca kullanıcılar kendi piyasalarını oluşturarak riskli portföyler tanımlayabilirler. Bu yöntem, kullanıcıların ticaret faaliyetlerini kendi kendilerine düzenlemelerine yardımcı olur ve engelleri azaltır.

Örneğin, kullanıcılar teminat olarak daha yeni jetonlar sunarlarsa, ödünç alınan varlıklardan daha yüksek getiri elde edebilirler, çünkü borç verme piyasaları genellikle daha yeni, daha kıt tokenler içerir, borç verenlere daha yüksek faiz oranları sunar.

Bununla birlikte, daha yeni jetonlar daha yüksek bir temerrüt oranına sahip olduğundan, bu yeni jetonlarla ticaretin de riski artırdığı belirtilmelidir. Öte yandan, kullanıcılar yerleşik ipoteklerle borç verirse, faiz oranları daha düşük ancak daha az riskli olacaktır.

Elastik Oranlar

Kashi, borç verme oranı modellerinin arkasındaki yeniliklerde de öncülük ediyor. Çoğu borç verme protokolünün sabit bir faiz oranı vardır, bu da diğer faktörlerden bağımsız olarak borçlunun borç hesaplamasının değişmediği anlamına gelir.

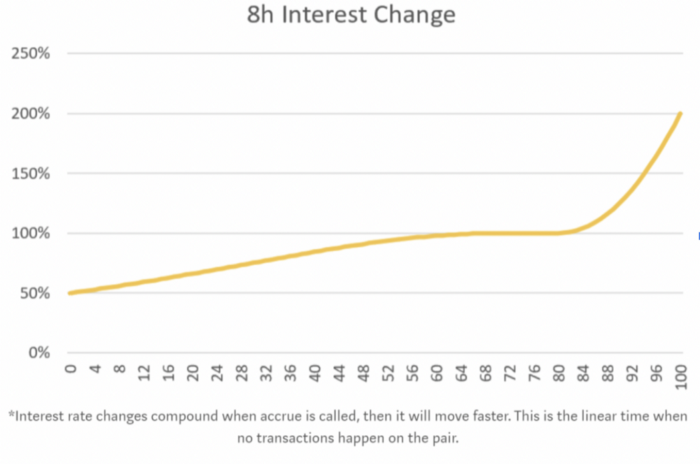

Ancak, Kashi'de faiz oranları değişkendir - esnektir. Başka bir deyişle, piyasa faiz oranı, sermaye kullanımının etkinliğine dayanmaktadır. Spesifik olarak, Kashi'de havuzun toplam teminatının %80'ine kadar ödünç alabilirsiniz, ancak havuz varlıklarının %60 - %80'ini ödünç alırken değişiklik olacaktır.

%80'e kadar borç aldığınızda, faiz oranları yükselir - bu borç veren için iyidir, ancak muhtemelen borç alan için o kadar iyi değildir. Bu durumda, daha az borçlu, ancak daha fazla borç veren olacaktır. Tersine, %60'ın altında borç alındığında, faiz oranı yavaş yavaş düşecektir.

Bu model aşağıdaki şekle dayanmaktadır:

Esnek Oracle

Oracle , DeFi'nin bel kemiğidir. Oracle, fiyat manipülasyonunu önlemeye ve protokol kullanıcılarının güvenliğini artırmaya yardımcı olacak eksiksiz veriler sağlar. Oracle olmadan, kullanıcılar varlıkları ayrı platformlarda kullanamazlardı ve platformlar esasen ağ etkilerinden yararlanmadan çalışırdı.

Kashi'nin Oracle'ı, kısmen Kashi'nin büyük ölçekli ağ efektleri oluşturması nedeniyle diğer protokollerden biraz daha nüanslıdır. Kullanıcıların herhangi bir pazar yeri oluşturmasına izin vermek için Kashi'nin ölçeklenebilir olması ve birçok farklı kehanetin kullanımına izin vermesi gerekir. Kashi'de bir havuz oluşturulduğunda, kullanıcılar varlık verilerine erişmek için uygun bir oracle seçerler.

Chainlink'in oracle'ından sonra , kullanıcıların kullanabileceği bir sonraki tercih oracle TWAP olacaktır. Kashi'nin amacı, kullanıcıların sonsuz bir jeton havuzuna eklemelerine izin verecek kehanetleri kullanmaktı. Bu kriterlere uyan herhangi bir kahin gelecekte Kashi tarafından kullanılabilir.

11 Mart'ta FTX borsasında Oksijen Protokolü adı verilen, son derece sıcak Borç Verme ve Borç Alma protokolü IEO'yu öğrenelim.

Makale, DeFi Sabit Oranın öneminden bahseden, Notional Finance üyesi Teddy Woodward'ın bakış açısından çevrilmiştir.

Borçlanma ve Ödünç Verme hizmetlerini kullanırken ilgilendiğiniz parametreler nelerdir? Bu makale, daha etkili madeni para tutma deneyimlerini anlamanıza yardımcı olur.

Makale, bu projeyi ilk adımlardan takip edip etmemeye karar verdiğiniz ilk aşamalarda Notal projesi hakkında bilgi veriyor.

Binance Kredisi nedir? Bu, Binance'e belirli bir miktarda Crypto varlığı ödünç veren ve kredinin süresi dolduğunda faizi geri alan bir kullanıcı şeklidir.

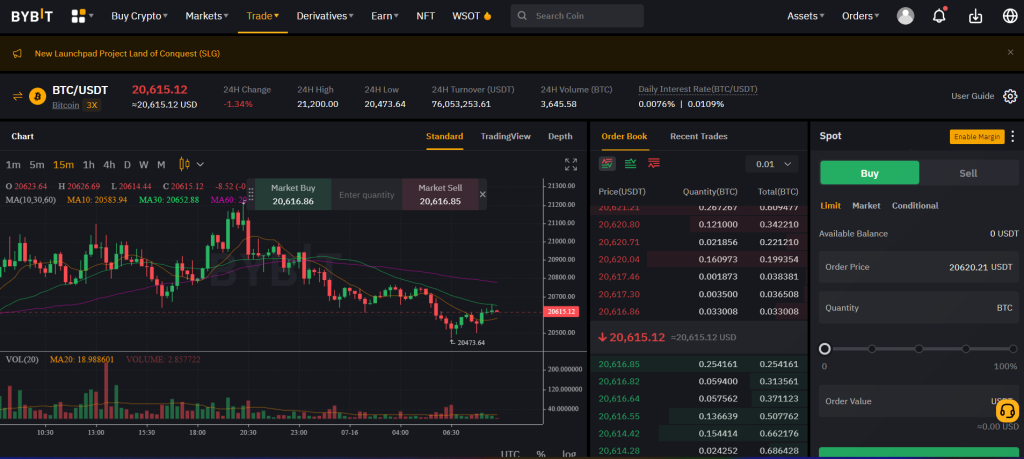

Yeni gelenler hangi borsada para ticareti yapmalıdır? Bu yazıda Coin98, 2021'de en prestijli 3 madeni para alım satım borsasını tanıtacak!

8 milyar USD (REN'in doğrudan rakibi) piyasa değerine sahip WBTC ile karşılaştırıldığında, elde edilen renBTC sayısı hala oldukça azdır. Peki nedeni nedir?

TabTrader ne için kullanılır? Neden TabTrader'ı kullanmalısınız? Yeni başlayanlar için ayrıntılı ve anlaşılması kolay TabTrader kullanım kılavuzuna buradan göz atın!!!

NFT Pandora - NFT 2021 El Kitabı 2021'de NFT hakkında bilmeniz gereken her şey.

Bitcoin çöktüğünde, aynı zamanda piyasanın “kızardığı” zamandı. Coin98 ile Bitcoin'in güçlü düşüşlerini ve piyasanın toparlanmasını gözden geçirelim.

Makale size Alpha'nın Ücret Tahakkuk belirteçleri hakkında bir bakış açısı sunuyor, bu konuda özel olan nedir ve bahisçileri nasıl etkiler?

Türevler kripto dünyasına tonlarca likidite sağlıyor. Peki Kripto Türevleri nedir? Burada kripto türevleri ticareti hakkında daha fazla bilgi edinin.

SolFarm'ı Çiftçilik yoluyla kar elde etmek için kullanma talimatları, örneğin: likidite sağlama, çekme ve borç verme.

Cream V2'nin ana ürünü olan Iron Bank hakkında makale. DeFi'de borç vermeyi bir sonraki seviyeye taşımaya yardımcı olun.

Web3 büyük bir konudur ve Crypto topluluğundan büyük ilgi görmektedir. Peki 2021'deki en iyi 5 Web3 parası nedir?