Mina與Polygon合作

Mina 和 Polygon 將共同開發提高可擴展性、增強驗證和隱私的產品。

項目屬於幣安智能鏈上的 5 個領域,包括:DEX、借貸、收益優化、NFT 等。

嗨,大家好!最近,在交易費用高、網絡速度慢的情況下,幣安智能鏈這個名字成為以太坊的直接競爭對手。

BSC 上的 DeFi 市場也發展得如此強勁,以至於許多 DeFi 協議考慮遷移到 BSC 上以留住用戶。

因此,今天我將與大家分享 BSC 上 DeFi 生態系統的概況,並將其與以太坊上的同類項目進行比較,以幫助您直觀地了解 BSC 上 DeFi 的整體情況和潛力。

本文為您介紹幣安智能鏈上 DeFi 生態的 5 個領域項目,包括:DEX、借貸、收益優化、NFT 等。

幣安智能鏈(BSC)概述101

幣安智能鏈(BSC)是與幣安鏈(BC)協同工作的區塊鏈。

簡單來說,幣安智能鍊是以太坊的克隆版,可以進行智能合約創建,兼容以太坊的EVM虛擬機。還支持與幣安鏈的跨鏈。

為什麼幣安要開發幣安智能鏈

由於BNB既是CEX Binance的Native Token,又是BSC的Native Token,幣安智能鏈的建設將更加增加使用BNB的需求,從而提升BNB的價值。

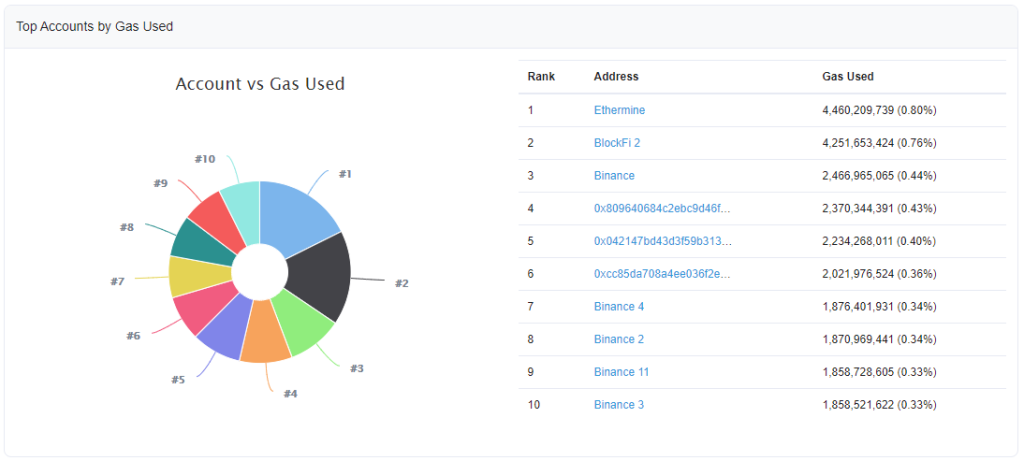

此外,數據還顯示,Binance 用戶在以太坊網絡上需要支付大約 2% - 3% 的 gas 費用,這不是一個小數目。因此,Binance 開發了 BSC,以便用戶不必在以太坊上支付昂貴的 gas 費用。

BSC生態系統規模

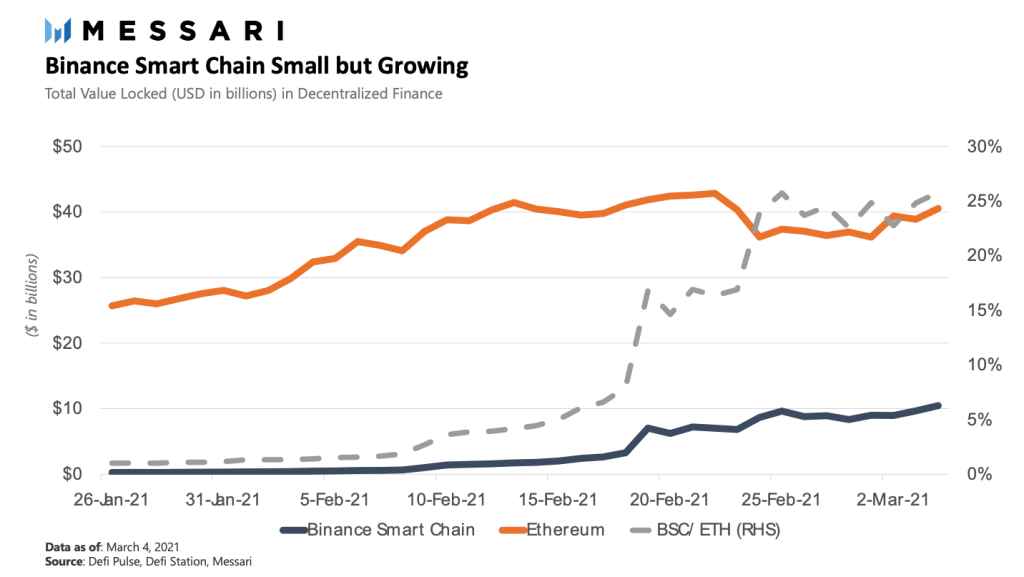

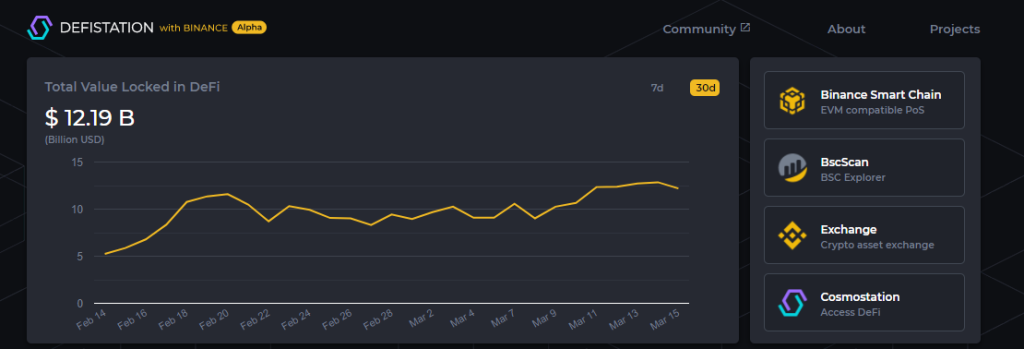

BSC 的 TVL 交易量超過 120 億美元,在過去 2 個月中增長了 740%。與以太坊生態系統中的 TVL 430 億美元相比,這個數字對於像 BSC 這樣的新興區塊鏈來說是很大的。與以太坊相比,BSC 的 TVL 增長率也達到了令人印象深刻的 26%。

Total Value Locked 是顯示用戶在生態系統中的實力和興趣的最基本指標。與以太坊相比,BSC 在 TVL 方面的增長速度非常快,這說明了 BSC 如此火爆的原因。

但是,我們可以看到,最近一段時間,BSC 上的 TVL 增長率與 ETH 相比似乎持平,表明 BSC 的熱度正在下降。幣安智能鏈的成長空間大嗎?

目前幣安智能鏈上 DeFi 平台的 TVL 量達到 122 億美元,雖然近期增長顯著,但仍遠低於以太坊上 425 億美元的 TVL 量。

隨著 BSC 旗下 DeFi 平台 TVL 量和交易量的快速增長,再加上幣安智能鏈平台並不是真正的 DeFi 而是 CeDeFi,背後有幣安的支持,引發了很多人對假數據的質疑。然而,Andrew Kong 最近的一條推文分析了這些方面並否認了這個問題。

因此,數字的“假”被否認,BSC 的熱度是真實的。那麼BSC生態系統包括什麼?讓我們深入了解 BSC 上每個 DeFi 部門的項目!

敏捷

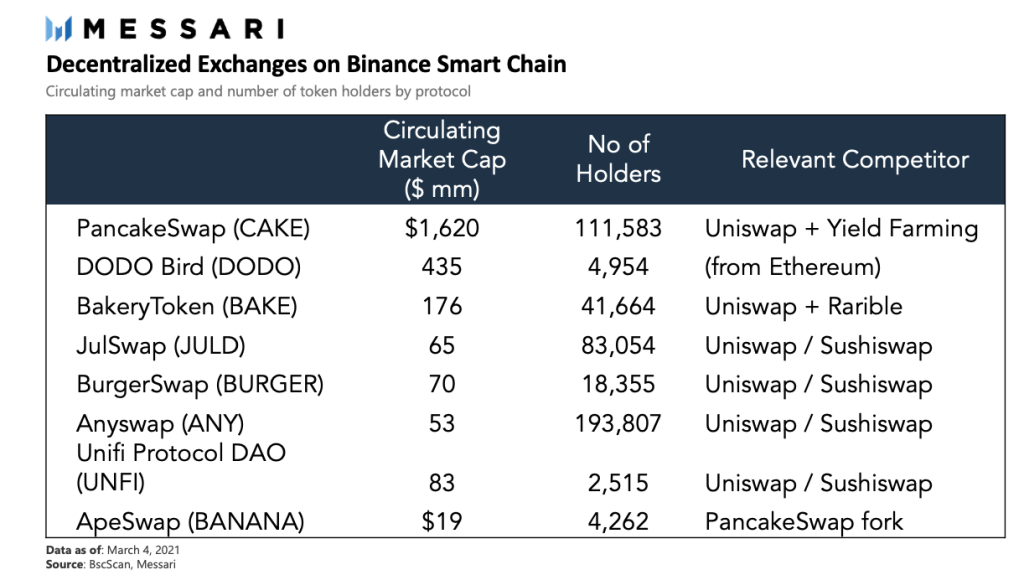

BSC 上的許多 DEX 與以太坊上的 Uniswap 或 SushiSwap 幾乎相似。

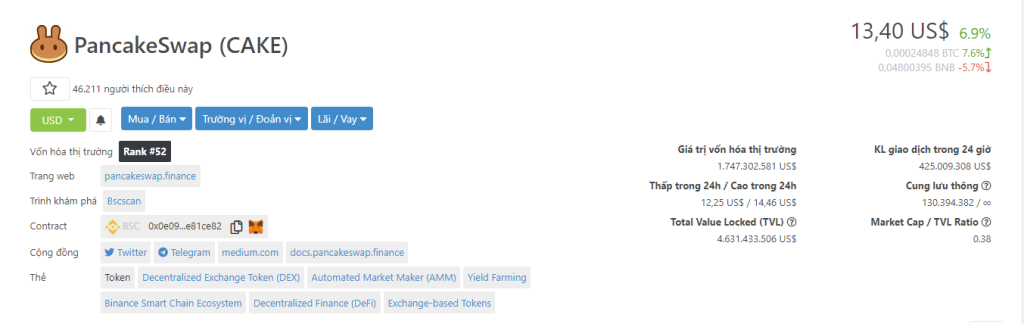

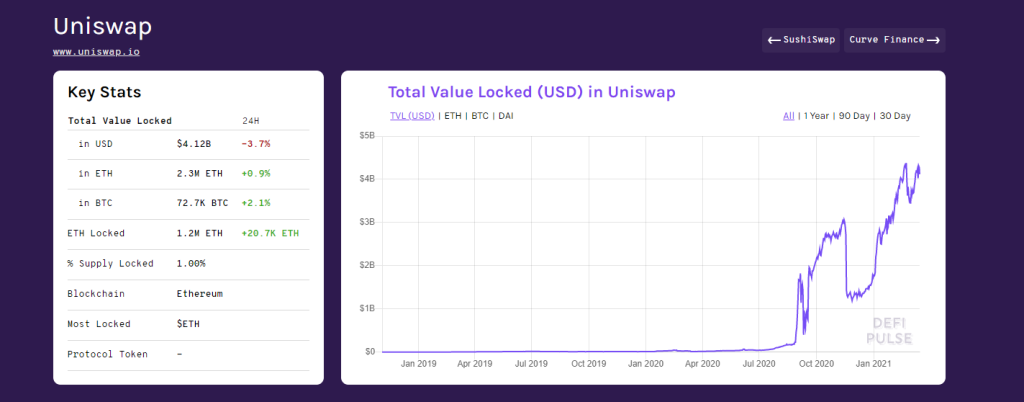

PancakeSwap是幣安智能鏈上最大的 DEX,是以太坊上 Uniswap 的直接競爭對手,擁有與 Uniswap 相同數量的 TVL。

由於 CAKE 在 BSC 上幾乎佔據了獨特的位置,所以我將 CAKE 作為 BSC 上的 DEX 與以太坊上的 DEX 進行比較。

PancakeSwap 的 24 小時交易量僅為 Uniswap 4.25 億美元的一半,但 CAKE 的 TVL 為 46 億美元(UN 的 TVL 為 47 億美元)。

目前,Pancake 的 TVL 自推出以來的增長率並沒有確切的發現,但由於 CAKE 價格開始意外地從 0.5 美元 - 0.7 美元上漲到接近 3 美元,因此 TVL 水平達到了約 10 億美元,與目前的 TVL 水平相比超過 45 億美元 (+ 450%)。

與 UNI 相比,在 2020 年 6 月至 2020 年 11 月 DeFi 趨勢開始時,UNI 的 TVL 增長率達到了 4500%(隨後 TVL 量從不到 5000 萬美元增加到峰值 18 億美元)。

作為 UNI 的“分叉”,SUSHI 的增長率也令人印象深刻,在 2020 年 6 月至 2020 年 11 月的 DeFi 趨勢開始期間增長了約 300%。

那麼關於TVL,可以看出,在第一次“繁榮”的以太坊上的DEX,仍然比BSC上的DEX有著可觀的增長速度。這表明 ETH 對於社區來說仍然是一個更“炒作”的因素。

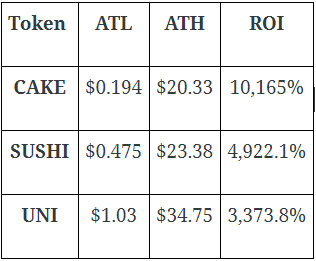

由於 DeFi 是一款金融遊戲,因此 ROI 仍然是要談的重要因素:

可以看出,持有CAKE時獲得的ROI是最大的,當然在ATL買進ATH是不可能的,但這也是現金流湧入CAKE的一個參考數字。

當市值不大(與以太坊上的 DEX 相比)並且代幣提供如此高的 ROI 時,這將是一個獲得更高盈利能力的機會,因此 CAKE 最近吸引了現金流。

長期潛力如何?

PancakeSwap 上越來越多的 TVL 加上代幣銷毀機制以及 Pancake 即將推出的計劃將使 CAKE 持有者和流動性提供者比 Uniswap 更有利可圖。

然而,Uniswap 擁有一個有開發者參與的大型社區,並擁有高達數十億美元的社區金庫來開發該項目,從長遠來看將是有益的。

您可以參考這裡的 UNI 和 CAKE 的比較。

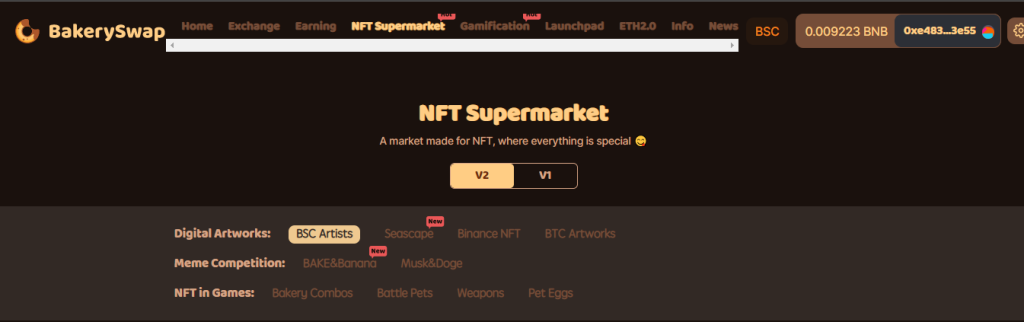

在幣安智能鏈上,當 Pancake 幾乎稱霸 AMM 時,BakeryToken 等其他 DEX 選擇了發展 NFT 交易市場的新方向。

在最近 NFT 趨勢強勁的情況下,推出 NFT 市場可能是 BAKE 的正確舉措,此外,當以太坊的交易費用過高時,BSC 上的 NFT 也會受益。

或者以太坊上已經有 DEX 計劃實施 BSC 集成以吸引更多用戶,例如 DODO 將部署為與 PancakeSwap 的集成流動性來源。

借貸

借貸是構成傳統金融市場的最基本要素,因此借貸是任何 DeFi 市場不可或缺的一環。

您可以在此處閱讀更多 DeFi Lego 系列以及對 Coin98 借貸的更深入分析:第 1部分、第 2部分、第 3 部分。

BSC上的貸款項目:

總價值鎖定 (TVL)

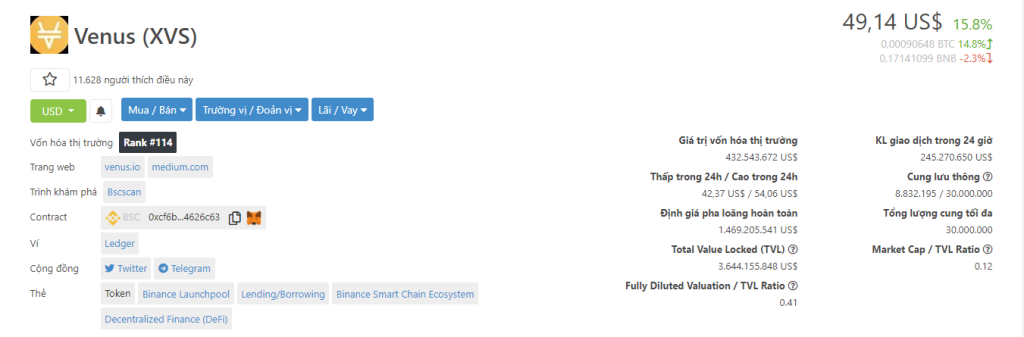

Venus是 Binance Smart Chain 上最大的借貸項目,TVL 為 36 億美元,其次是Alpha Finance和Cream Finance,TVL 分別為 6.36 億美元和 2.5 億美元。

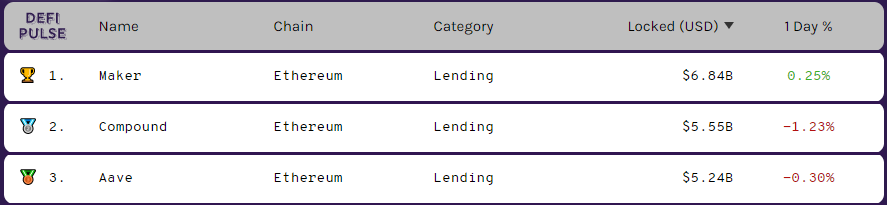

對比以太坊上最大的 3 大借貸平台,我們看到 BSC 上的項目仍然遠遠落後於 Maker、Compound 和 Aave——以太坊上的 3 大借貸項目,TVL 金額也達到了 52.4 億美元。

前 3 名項目的 TVL 量佔 DeFi 市場總 TVL 的 34.4%,可見該領域對以太坊的需求還是非常大的,BSC 上的借貸平台仍然需要做大量的工作。趕上系統以太坊的生態。

在平台上借貸時的利率

在撰寫本文時, Venus 上穩定幣(如 USDC、DAI、 USDT)的 APY 水平波動為 17-19%,而 Aave 的 APY 約為 Aave 的 10%-30% 和 3-4%。

對比APY水平可以發現,BSC上的第一借貸平台Venus並沒有像Aave那樣有很好的利潤率。

相反,儘管 Venus 的 APY 比 Compound 好得多,但對於貸方而言,較高的 APY 通常會提高借款人的利率,從而與 Compound 相比減少在 Venus 上借款的需求。

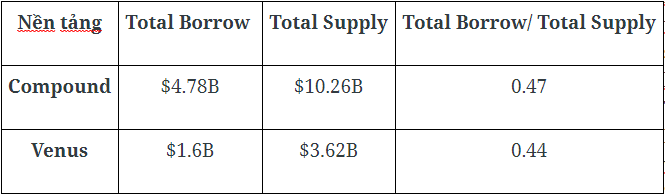

比較兩個平台的 Total Borrow 和 Total Supply 的匯總表顯示,Venus 在絕對值上仍然比 Compound 差很多。亮點在於,儘管 Compound 的借貸利率比 Venus 有吸引力得多,但 Venus 的借貸需求仍然不低於 Compound(以 Total Borrow/Total Supply 指數表示)

BSC借貸平台的增長潛力

BSC 上的借貸項目,如果僅僅停留在開發簡單的借貸產品上,就只是以太坊上 Aave、Compound 和 Maker 的“分叉”,長期來看會失敗。

那麼維納斯、阿爾法和奶油有什麼特別之處呢?

對於Venus來說,2021 年路線圖的最新更新有很多亮點:

憑藉其作為 BSC 上最大的借貸平台的地位,其 TVL 相當於以太坊上的領先平台,我認為 Venus 將成為下一階段 BSC 上 DeFi 開發的“關鍵參與者”。

Alpha Finance 憑藉為 Yield Farming 創造槓桿的突破性想法,能夠借出“過度抵押資產”,幫助代幣增長 4,100%——這也是 Coin98 v2 賭注中投資回報率最高的賭注。

除了獲得了很多成功的Alpha Homora之外,該項目還有另外兩個產品,AlphaX 和 Alpha Asgardian,針對兩個細分市場:永續合約和期權交易市場。)。AlphaX 將在第一季度推出,如果成功,它可能會為整個項目特別是 ALPHA 代幣創造進一步的炒作。

Cream Finance 還推出了作為 Cream v2 基礎的 Iron Bank 產品,這是為整個 DeFi 生態系統提供流動性的王牌,將直接推動向借貸平台的協議到協議的轉變。

與yEarn Finance和Alpha Finance合作開發 Iron Bank,為 Cream 帶來了巨大的增長潛力。

因此,幣安智能鏈上的借貸平台還很年輕,很難與以太坊上的巨型項目競爭(最好的證據是TVL的數量)。像 Alpha Finance 和 Cream Finance 這樣的項目也必須在以太坊上並行開發他們的生態系統(比如 Cream v2 和與 Yearn 的合併)

但是,隨著幣安智能鏈生態系統的不斷發展以及金星 2021 年路線圖的發展,你們如何看待幣安智能鏈上借貸平台的潛力。

良率優化

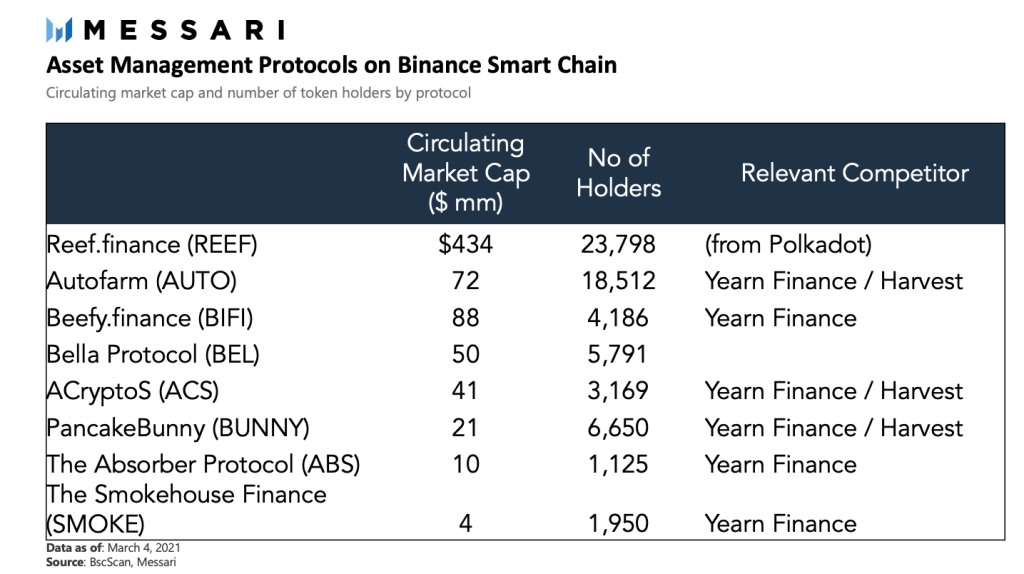

收益優化項目——在 BSC 上優化流動性和收益耕作的解決方案類似於以太坊上的項目,例如 Yearn Finance 和 Harvest Finance。

Autofarm 在 BSC 上聚合保險庫並部署優化 Farming 的策略以幫助用戶優化產量,為簡單起見,AUTO 可以被視為 BSC 上 Yearn Finance 的一個版本。

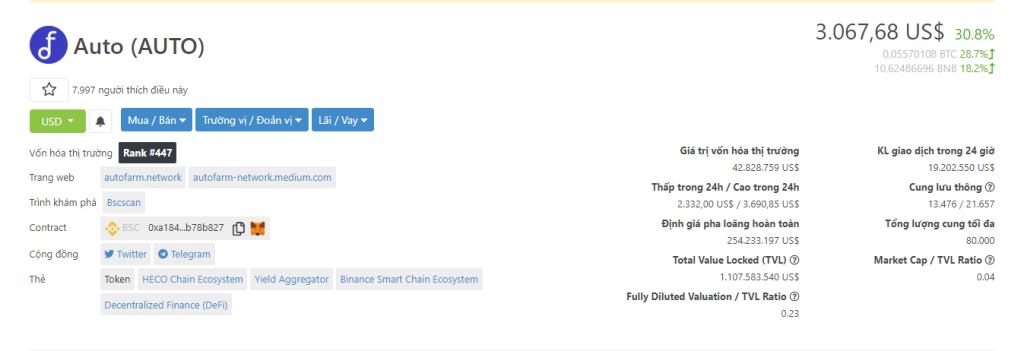

Autofarm 是 BSC 上 TVL 交易量第三大的協議,價值 12 億美元。

與 yEarn Finance 相比——DeFi 市場的巨頭,TVL 僅約 7.2 億美元,我們可以看到這是相當混亂的。

在我看來,AUTO 的 TVL 量能達到這麼多的原因,是因為在 Hecochain 上集成了 Farming 優化解決方案——一個最近也很火的區塊鏈,MDEX 的量總是排在前 1。在 DeFi 市場上。此外,不排除 CEX 交易所 Binance 和 PancakeSwap 利用 AUTO 上的 Yield 優化引擎,使該平台達到如此高的 TVL。

關於項目理念,我不喜歡 AUTO 作為 yEarn 的“分支”,費用更便宜。但值得注意的是,在 TVL 很大但市值很小的情況下,AUTO 的上行潛力仍然很大。

通貨緊縮機制使用用戶利潤中的 Vault Fees (1.5 - 3%) 來回購和銷毀,導致總供應量減少,AUTO 也是一個我認為你應該注意的機會。

路線圖還顯示,AUTO 計劃在多個平台上集成跨鏈庫以優化產量,我覺得這個項目非常了不起。

與 yEarn Finance 相比,儘管 TVL 體積更大,但我發現 AUTO 無法與 yEarn 相提並論,因為 yEarn 的背後是“deFi 教父”安德烈,產品非常多樣化和突破性。

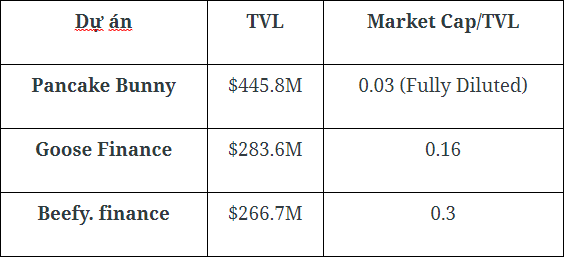

此外,我看到還有其他關於收益優化的項目在 0.05 具有有吸引力的市值/TVL 水平,您可以了解更多信息。

在使用最優 Yield 平台時還需要注意風險,包括:無常損失的風險,智能合約的風險,... BSC 上的平台我目前看到的有不少攻擊,例如 Cream 和 Alpha。被黑或最近 PancakeSwap 也被黑了。

因此,在使用Yield Farming優化工具時,您應該仔細檢查項目,看誰負責智能合約(Profile 電壓是否穩定)以及該項目的審核單位是否有信譽。

綜上所述,關於 BSC 上的收益優化,我不喜歡這個想法不新鮮的項目,競爭優勢僅在於低交易費用,目前 BSC 正在增長,因此對流動性提供者的激勵非常大,因此這些平台受益.

從長遠來看,我看到 BSC 上的 Yield Optimization 項目需要在這個 DeFi 遊戲中有突破性的想法才能生存更長時間。

NFT 和其他部門

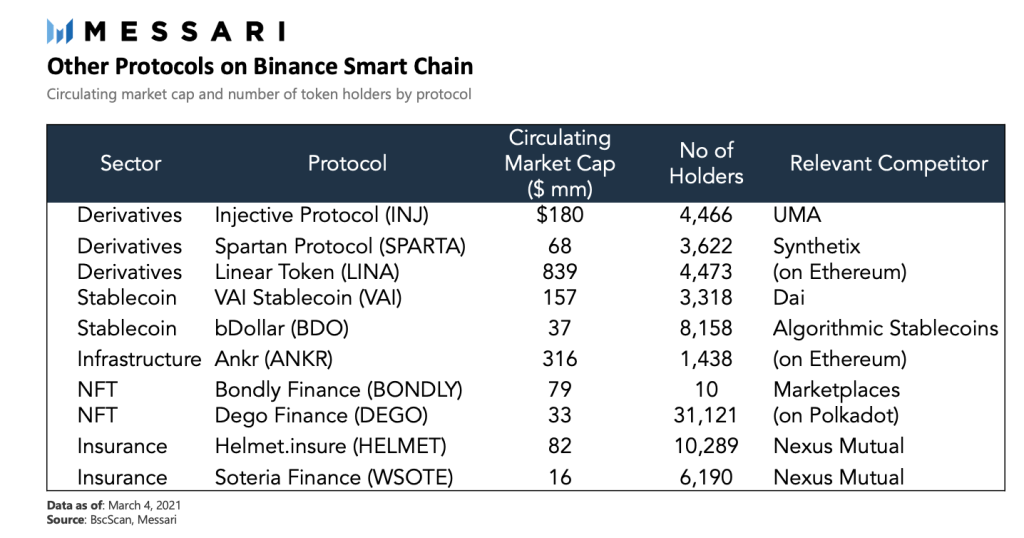

除上述領域外,幣安智能鏈生態還擁有所有DeFi領域的平台,如:Injective是UMA在衍生品領域的“分叉”;Spartan 可以被認為是 BSC 上的 Synthetix。或者在穩定幣領域,也有開發項目(支持穩定幣和算法穩定幣)。

衍生品和合成資產

對於衍生品、合成資產或保險等其他領域,我目前在幣安智能鏈上還沒有看到任何真正出色的項目。儘管 INJ 列在衍生項目列表中,但該項目運行在第 2 層,而不是 BSC。

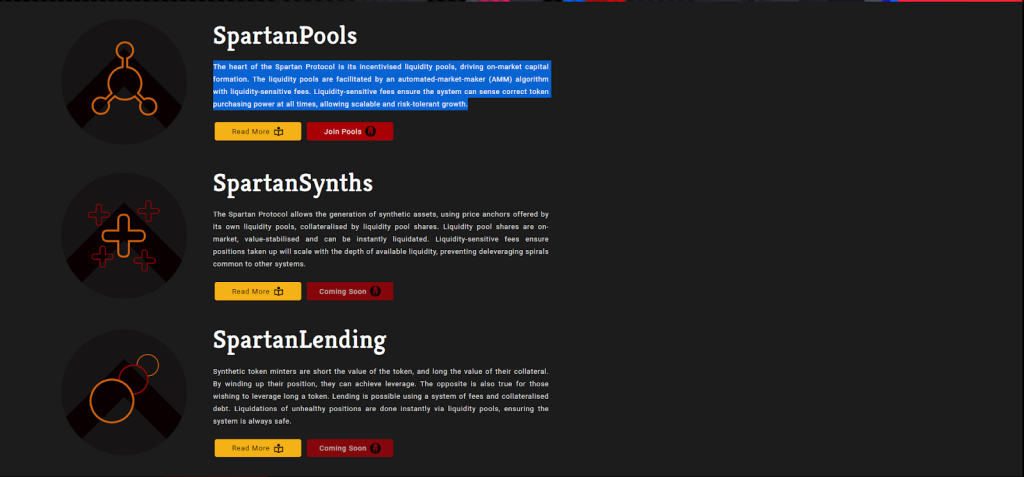

目前BSC上有一個合成資產和衍生品項目叫Spartan Protocol,但該項目目前只有AMM和Liquidity Pool產品,合成資產、借貸產品尚未發布。

關於以太坊方面的這個陣列,我們可以提到 Perpetual Protocol、Nexus Mutual 或 Synthetix 等名稱作為該領域的大玩家。

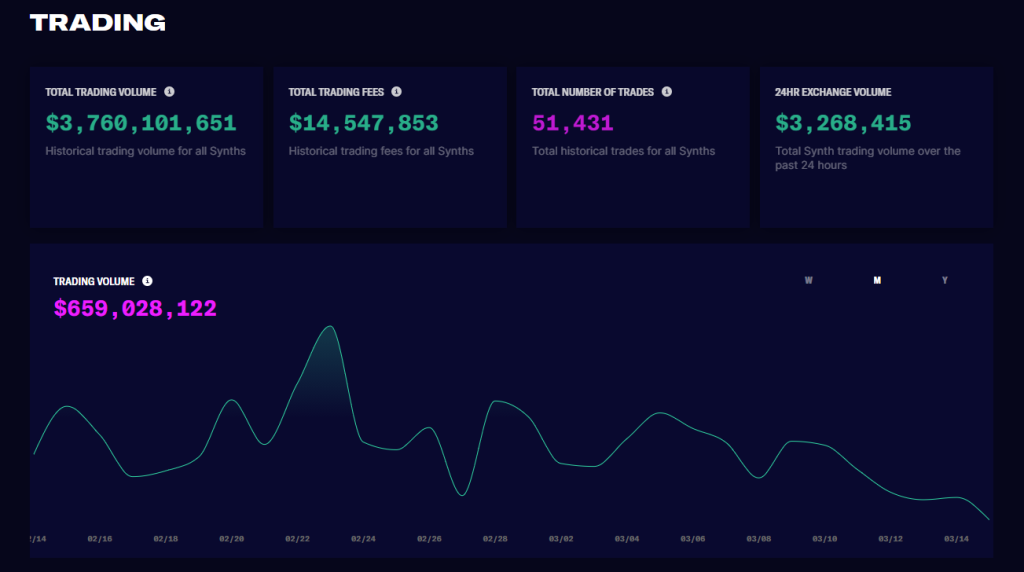

在合成資產和衍生品領域,Synthetix 似乎沒有真正的競爭對手。

然而,看著 Synthetix 總交易量僅為 38 億美元,過去 24 小時交易量為 320 萬美元的交易量,我意識到這個數字與衍生品市場和金融市場相比太小了。市場(2017 年高達 1.2 萬億美元)。

我發現的一個問題是交易速度在衍生品領域起著重要作用,以太坊和 BSC 網絡相比中心化交易所都相當慢,這極大地影響了交易和水平允許的槓桿率。

在這個領域,我現在看到,如果只在幣安智能鍊或以太坊上運行,將很難蓬勃發展。衍生品和合成資產領域的當前項目,如果以幾乎零交易費用和高交易速度移動到第 2 層,我將不勝感激。

並且隨著 Synthetix 即將部署遷移到 Layer 2 的計劃和內置的 Injective Protocol 作為 Layer 2 上的操作平台,我看到 BSC 在這個領域的潛力相當模糊。

NFT

NFT 是最近一段時間的熱門話題,當有信息關於以 600 萬美元出售的視頻,或者名人推文的交易價值可能高達數十萬美元時。

BSC 生態系統還專注於開發 NFT 項目,特別是最近,一個名為 Binance Punks 的新平台 - 以太坊上 CryptoPunks 的克隆,籌集了 220 萬美元(10,089.5 BNB)來籌集資金。鑄造出 NFT Bunks。

此外,在 BSC 上,還有其他項目也在實施與 NFT 相關的項目,例如通過向用戶出售 NFT 來提供 NFT 的 PancakeSwap,或者像 Bakery 已經實施了 NFT 交易市場以避免與 NFT 直接競爭。 .

NFT 市場目前價值超過 1 億美元,並呈現出爆發的跡象,你認為幣安智能鏈上會發生類似 Crypto Kitties 的事件嗎?

結語

目前,幣安智能鍊是一個非常強大的區塊鏈,在 DeFi 市場上的產品和服務我認為非常完整,可以通過幾乎“分叉”的項目滿足您的大部分需求。來自以太坊,但交易費用更加舒適,並且時間。

以上,我為大家介紹了幣安智能鏈上的 DeFi 生態。您認為生態系統缺少哪些產品?什麼是長期潛力?

另外,如果你有興趣,我會在每個 DeFi 領域發一篇文章,歡迎在下方評論,讓我知道你的看法。

Mina 和 Polygon 將共同開發提高可擴展性、增強驗證和隱私的產品。

分析和評估 Uniswap V2 的運營模式,這是任何 AMM 的最基本模型。

Remitano 交易所是第一個允許以越南盾買賣加密貨幣的交易所。在這裡註冊 Remitano 並詳細買賣比特幣的說明!

本文將為您提供使用 Tenderize 測試網的最完整、最詳細的說明。

本文將為您提供最完整、最詳細的使用 Mango Markets 的指南,以在 Solana 上體驗這個新項目的全部功能。

在解鎖系列的第一集中,我們將使用安全設置為您的錢包添加額外的安全層。

農業是用戶在 DeFi 中輕鬆賺取加密貨幣的好機會。但是,什麼是種植加密貨幣並安全加入 DeFi 的正確方法呢?

文章翻譯了作者@jdorman81對Defi中估值問題的看法,以及譯者的一些個人觀點。

Saddle Finance 是一種 AMM,它允許交易並為 tBTC、WBTC、sBTC 和 renBTC 提供流動性。馬鞍地板用戶手冊。

為什麼你現在應該開始關注比特幣(BTC)?當比特幣(BTC)超過 5 億越南盾 / BTC 的峰值時要準備什麼?