Olympus DAO 運營模型分析——多層次模型是否如傳聞中的那樣?

質押 OHM 提供 100,000% 的 APY 利潤。如此龐大的數字,Olympus DAO 模型是否如傳聞中的騙局?

分析 Anchor Protocol 的運營模式和圍繞它的 dApp 項目。

錨協議信息

Anchor Protocol是 Lending Borrowing 領域的一個項目,但似乎很多人都知道該項目是 Crypto 中的“銀行”,利率大多在 18 - 20% 之間(這個數字可以通過 Proposals 進行調整)。目前項目的產品包括:借用UST、送UST收利息。

原始項目的工作方式與MakerDAO類似。但隨著時間的推移,很多協議、dAPP 已經開始圍繞錨協議(我們稱之為衛星)構建,以利用這種穩定的收益特性。

目前Anchor Protocol正在支持bLUNA和bETH的抵押,未來可以使用DOT、ATOM、SOL、...抵押bDOT、bATOM bSOL、...

在接下來的內容中,我將討論該項目是如何工作的,包括 Anchor Protocol 本身和這些衛星。

錨協議工作模型

用戶通過以下兩種方式操作來到 Anchor Protocol:

錨協議的用戶活動

供應UST

話雖如此,該項目將為用戶提供理想的APY水平,最高可達20%。相對於千分之一的增產養殖項目,20%實在是不值一提。

但恰恰相反,高利潤伴隨著巨大的風險。上面提到的大多數項目都有很多Scammer組件,如果你不選擇合適的,你會像玩一樣賠錢。

借用UST

目前,該項目只允許以 50% 的 LTV(貸款價值比)作為抵押品接收 bLUNA,這意味著如果您投入 100 美元的 bLUNA,您最多只能獲得 50 美元。如果 bLUNA 的價格大幅下跌,導致 LTV 增加(>50%),則意味著貸款被清算(部分或全部)。然後抵押品將出售給 UST 並支付給錨協議。

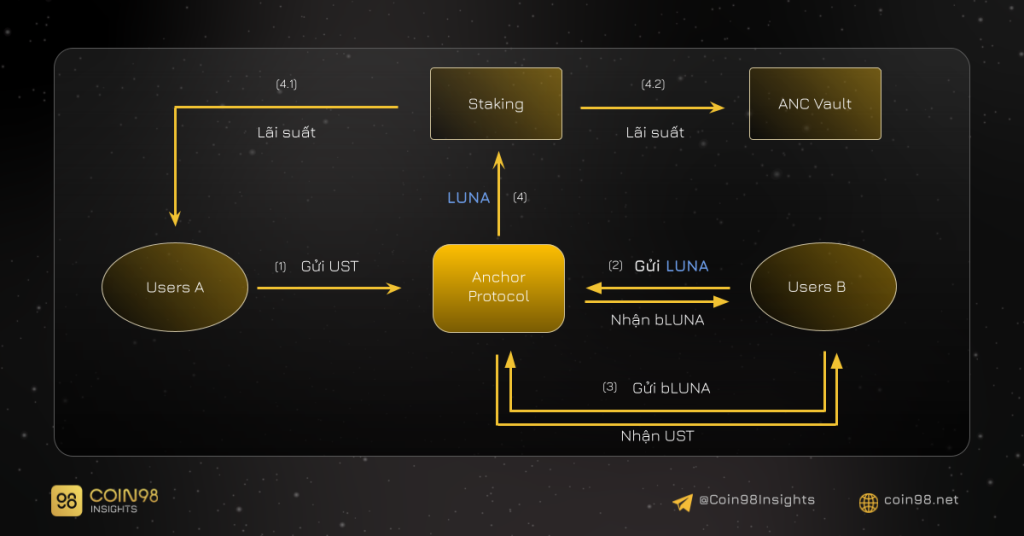

通過以上兩個活動,我們可以總結出 Anchor Protocol 的運行流程如下:

錨協議操作細節

(1) : 貸方將 UST 存入 Anchor Protocol 以獲得利息。

(2) : 借款人將 LUNA 發送到 Anchor Protocol 以鑄造 bLUNA。

(3) : bLUNA 將作為抵押品向 Anchor 借用 UST。

(4) : (2) 中的 LUNA 數量將被 Stake 以獲取利潤。賺取的利息將分為兩部分:

比如LUNA的APY在16%左右,也就是說該項目從Stake LUNA中獲得的利息會高達32%(之前Anchor的LTV是50%,現在是80%),所以會放出12%的利潤進入錨庫。

上述數字的計算如下:假設用戶 A 存入 100 美元,獲得 20% 的利息。同時,用戶 B 將價值 100 美元的 LUNA 存入 Anchor Protocol,該 LUNA 將被抵押 16% APY。

使用 100 美元的 LUNA,B 最多只能藉到 50 美元。所以 A 的錢可以讓兩個人同時存入 100 美元的 LUNA 作為抵押貸款。總共,要向 A 支付利息,將有 200 美元的 LUNA 用於 Stake。從那裡,APY 將是 32%,除以 20% 供用戶發送 UST,12% 放入 Anchor Vault。

bLUNA、bETH的解釋

很多兄弟對LUNA和bLUNA還有疑惑,可以理解為:Anchor Protocol結合Lido Finance——一個解鎖Staking資產流動性的項目,打造bLUNA。

因此,bLUNA 就像您已將 LUNA 置於 Stake 的證明。而不是在 Terra Station 上的 Stake 只會獲得利息。然後你可以放入 Anchor Protocol 來獲取 bLUNA,然後使用 bLUNA 借用 UST。

當然,根據我上面提到的計算,將 LUNA 放入 Anchor Protocol 不會收到將該 LUNA 用於 Staking 的項目的興趣。相反,用戶將收到 ANC 作為藉款的激勵。

2021 年 8 月 13 日,Anchor Protocol 正式支持 Lido Finance 的 bETH 作為抵押品。它的工作方式類似於 bLUNA。

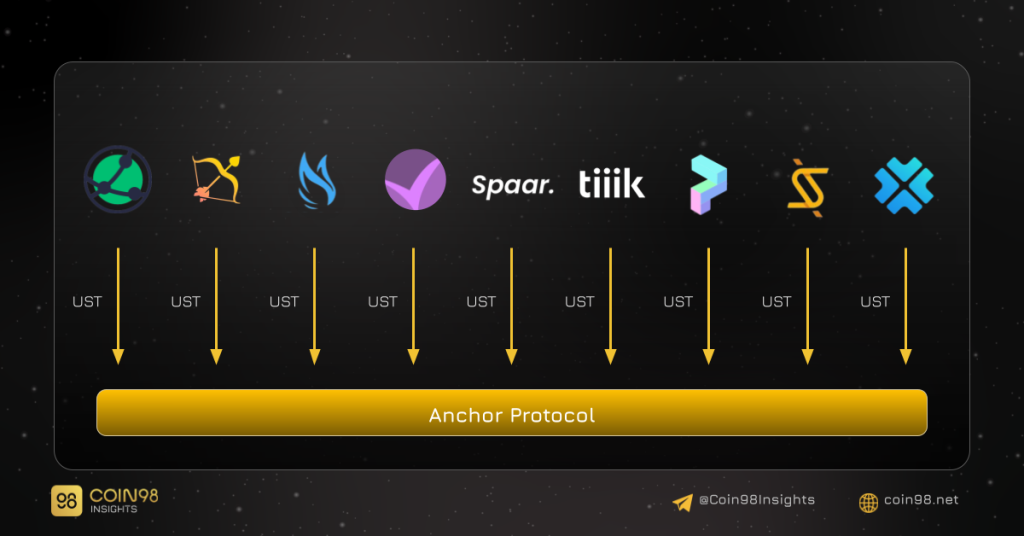

圍繞錨協議的衛星

以下是基於 Anchor Protocol 平台構建的項目:

圍繞錨協議的衛星

這些項目將把來自多地的 UST 帶到 Anchor Protocol,利用 Anchor Protocol 產生的利潤來做不同的任務,例如慈善、儲蓄、創建獎金池……所有這些都指向“永久現金流”。

這裡的永久現金流意味著金錢總是在任何條件下誕生。這需要穩定的興趣來源,這就是項目的目標。

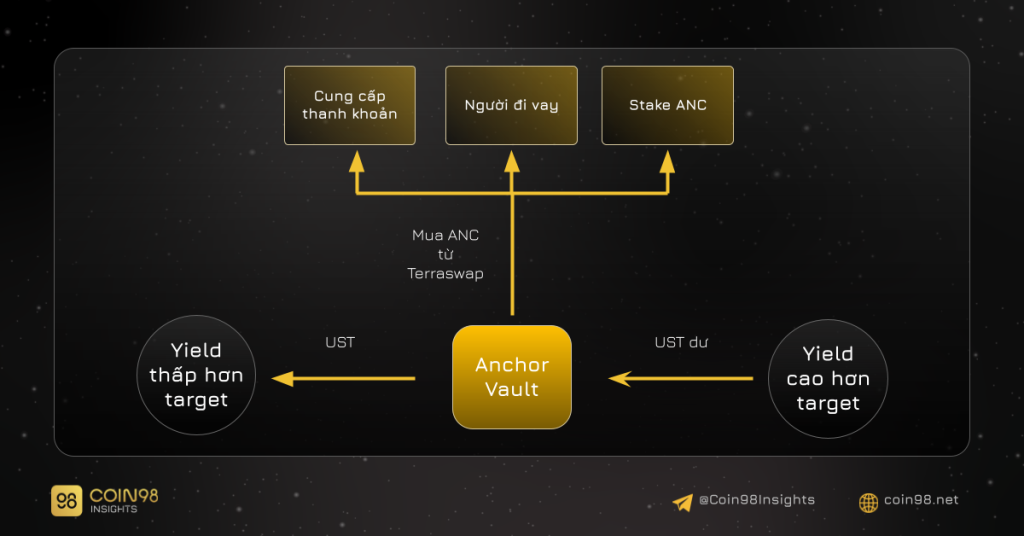

Anchor 如何保持利率不變?

在這裡,我將談談Anchor Vault的作用。事實上,目前的固定利率(20%)並不總是穩定的,這個數字會在一個固定的範圍內波動。而當APY不再處於目標水平時,會出現以下情況:

Vault 中貨幣的另一個目的是從 Terraswap 購買 ANC,以分發給 Stake ANC 用戶、提供流動性、借款。但是,該項目還沒有具體說明多少百分比用於什麼目的。

錨庫的用途

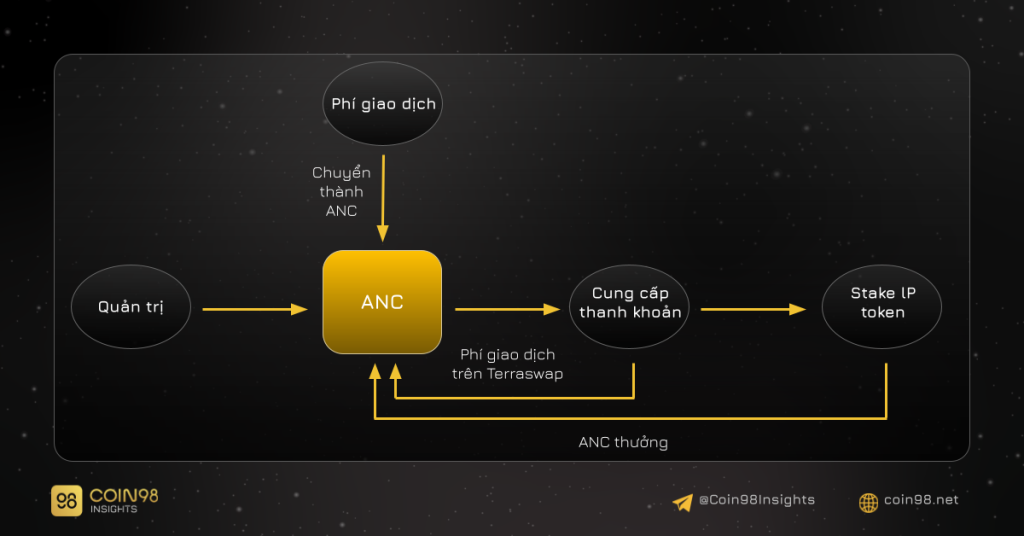

Anchor 如何為 ANC 捕獲價值?

首先,我們必須知道 ANC 是做什麼的。ANC 用於:

在上面的 Incentives 中,我看到“社區基金管理”功能暫時沒有什麼好說的,其餘的都對 ANC 的影響如下:

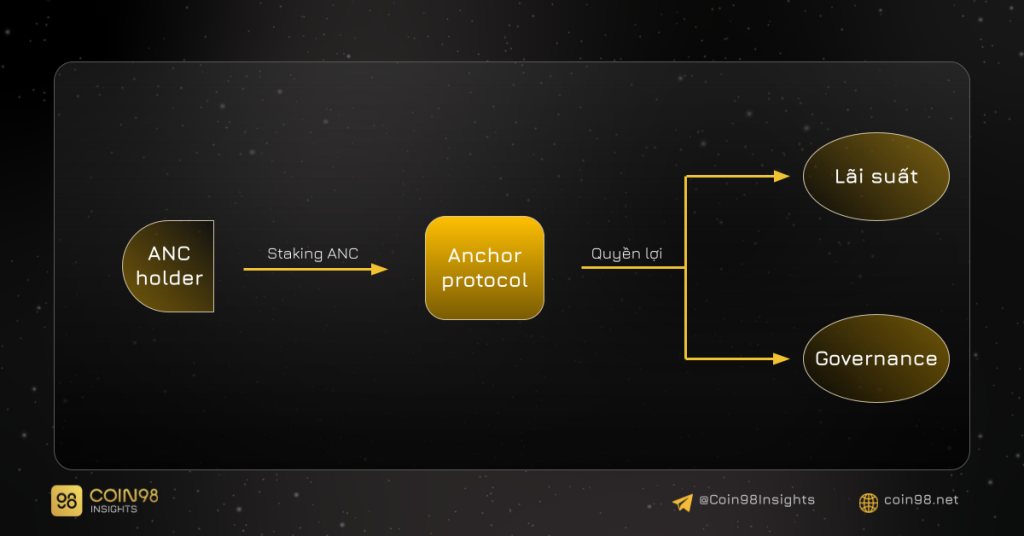

行政

用戶可以將 ANC Stake 到 Anchor Protocol 以參與管理權限。此外,該 Stake 還收取利息(目前為 2.44% APR)。

這筆 Stake 支付的 ANC 來自整個系統的交易費用,我將在下面詳細介紹。

錨協議管理

投票數受 ANC 的 Anchor 協議數量限制。任何人都可以通過支付一定數量的 ANC 來創建投票。如果民意調查未通過投票,則該數量的 ANC 將按比例重新分配給 Stake ANC 用戶。

提供流動性

用戶可以在 Terraswap 上參與 ANC-UST 對的流動性提供以獲得 LP 代幣。然後質押 LP 代幣對 ANC-UST 以獲得高達 70% 的 APY 利息(目前)。

除了上述獎勵之外,提供流動性還有助於 ANC 更好地保留價值,這反過來又有助於激勵借款人工作。

分享交易費

如管理部分所述,Anchor Protocol 上的所有活動都會產生交易費用,從借貸到存款、取款、提供流動性等。這筆錢用於回購 ANC 並將其分配給 Stake ANC 用戶。

鼓勵用戶借貸

這是 Lending & Borrowing 陣列中相當流行的激勵措施。作為 UST 借款人參與的用戶將收到 ANC。

總而言之,Anchor 協議捕獲 ANC 價值的方式如下:

Anchor 協議如何為 ANC 獲取價值

那麼 Anchor 協議只會給 ANC 帶來價值嗎?答案是否定的,還有一個名字我們需要談一談——LUNA。

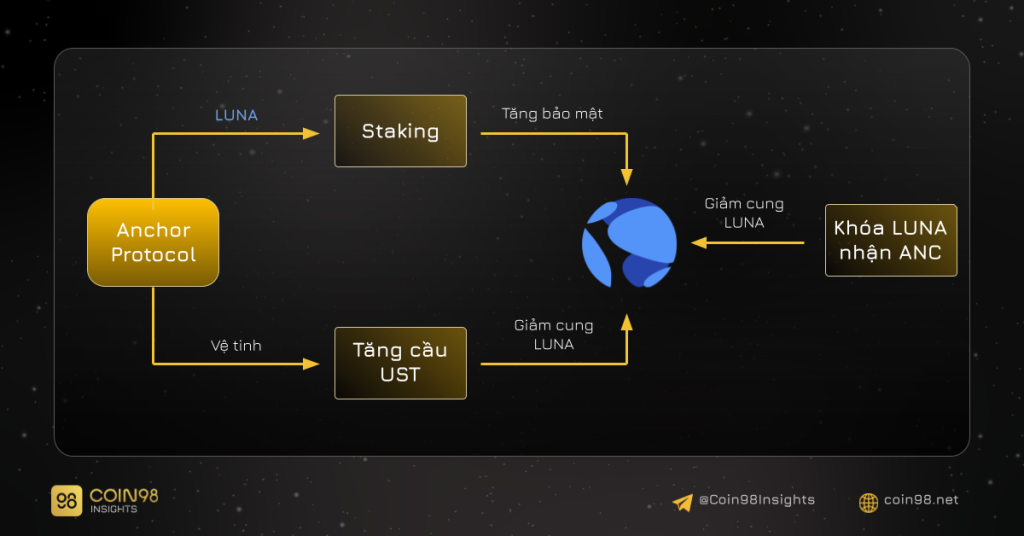

LUNA 的錨點捕獲值是多少?

質押LUNA

話雖如此,發送的 LUNA 將被委託給 Terra ( station.terra.money/ ) 上的節點。除了獲得利息之外,這將使網絡更加安全,使整個生態系統成長⇒LUNA獲得很多價值。

為 LUNA Stakers 空投 ANC

該項目的 Tokenomic 在前一個區塊 2,179,600 中為 Stake LUNA 用戶空投了 15%,並且此 LUNA 必須保持此 Stake 狀態兩年才能獲得完整的 ANC。因此,從長遠來看,這會減少 LUNA 的數量。

上述衛星的作用

要回答這個問題,你可以閱讀Serum 的運營模式,你會看到建立在 Serum 上的項目都為下面平台的盈利做出了貢獻。

此外,最近,Do Kwon 宣布 dApps 現在只需7 行或更少的代碼即可集成 Anchor 協議。此舉將使許多項目想要在錨協議上進行構建。

上述項目雖然在不同領域開展工作,但普遍鼓勵使用 UST。使用的 UST 數量越多,您需要燃燒的 LUNA 就越多(鑄幣 1 UST 必須花費價值 1 美元的 LUNA)。此後LUNA將越來越稀缺。

此外,Terra 上發生的交易越多,分配給 Delegator 和 Validator 的交易費用也會增加,導致更多人想要購買 LUNA 來委託。

LUNA 的摘要捕獲值:

Anchor Protocol 如何為 LUNA 獲取價值

錨鎖定的總值

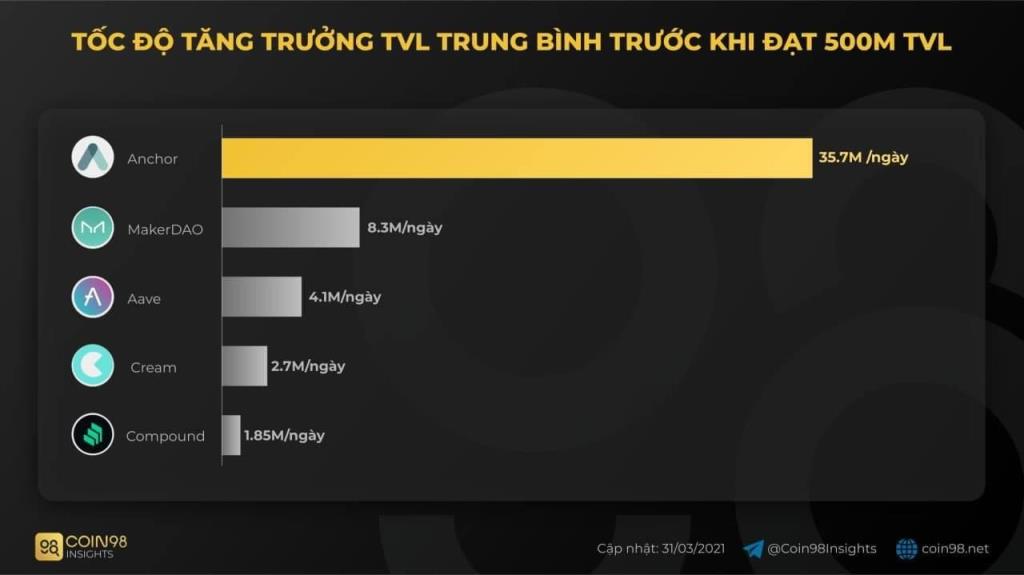

如果你在 Telegram 上關注 Coin98 Insights,你可能知道 Anchor 僅運營 4 天就達到了 1 億美元的 TVL,在推出後不到 2 週(3 月 31 日)就鎖定了 5 億美元的總價值(TVL)。有關詳細信息,請參閱 此處的帖子。

根據 deillamar.com 的數據,在運營大約 2 個月之後,Anchor 的 TVL 在 5 月 14 日達到了近 8 億美元。從這個數字可以看出,穩定利率模式吸引了很多用戶。

錨協議增長率

錨協議的弱點

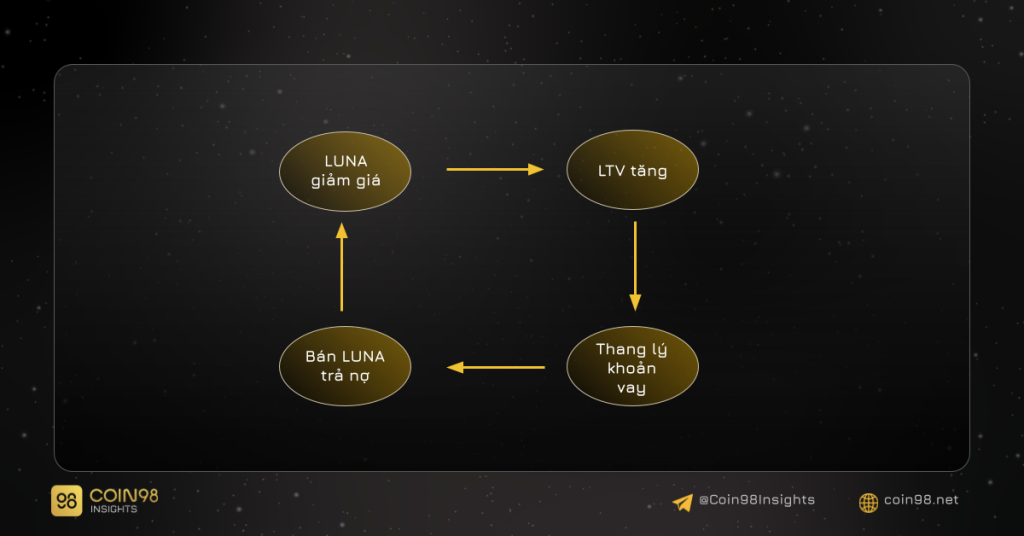

在動蕩的市場中平台無法正常運行

從年初到 2021 年 5 月上旬,BTC 幾乎沒有出現過多的強勢回調。恰逢項目正式投產,幾乎一切都很順利。直到大約週末...

這是今年的大規模拋售之一,帶來了持有者和交易者脆弱心靈的財富和希望。不僅如此,5 月 19 日下跌超過 13,000 美元的紅蠟燭暴露了該項目的一些弱點。具體來說,網絡超載“卡”了近30分鐘,網絡因清算貸款過多而擁塞,Oracle失敗等。

Anchor Protocol 的貸款清算流程

此外,由於LUNA價格下跌,已經有4000個訂單被清算,還有800多個訂單已經在危險名單上。這導致了 LUNA 的大規模拋售,以使 UST 償還如上所示的貸款。結果,LUNA的價格自5月19日以來下跌了75%以上,從頂部算起,官方拆分了近6倍。當然,該項目隨後努力及時糾正這些問題。

20% APY 背後的真相

2021 年 3 月推出時,20% 的固定利率非常有吸引力。因為即使它比當時的 Yield Farming 平台還低,但至少 Anchor Protocol 是一個有聲望的名字。此外,在下降趨勢期間每年 20% 非常有價值。

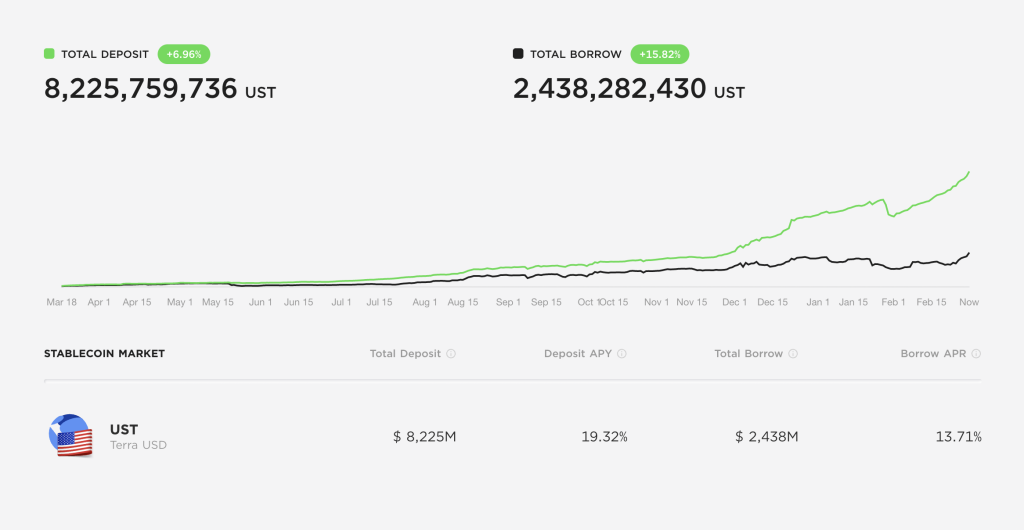

但是,那是當借款的用戶數量達到足以賺取利息以支付上述收益的閾值時。事實上,用戶存錢只是為了獲得利息,但很少有人借錢。以下是 2022 年 3 月 1 日(距 Anchor 協議推出近一年)存入和借入的 UST 數量的統計數據。

最多存入了 8B 美元的 UST,但藉了超過 2.4B 美元,這意味著沒有足夠的 LUNA 去 Stake 來獲得利息。因此,Anchor Protocol 被迫使用收益儲備中的資金來支付全部 19-20% 的 APY。

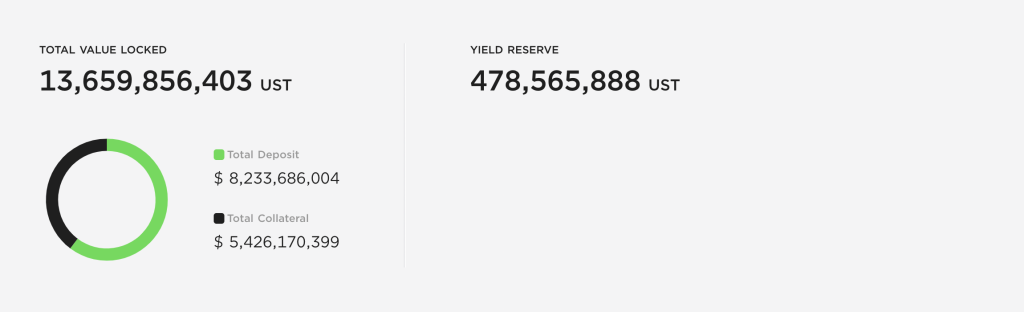

不管來什麼都會來,總有一天,Yield Reserve 的錢已經不夠用了,LFG(Luna Foundation Guard - Terra 的一個組織,幫助維護 UST 的 Peg)提出了出售 LUNA 來存款的提案UST 進入 Anchor Protocl 的收益儲備。

該提案獲得批准,2022 年 2 月 18 日,4.5 億美元的 UST 轉移到 Yield Reserve 以維持 APY。

Yield Reserve 的金額已投入 4.5 億美元

這表明 Anchor Protocol 的運營模式不可持續,導致“彌補損失”。如果不解決這個問題,LFG 的 4.5 億美元也將逐漸消失。

代幣變化

細節變化

2022 年 2 月 18 日,一項旨在改變 ANC 代幣經濟學的提案被發佈到論壇進行社區投票。您可以在此處閱讀詳細信息。

提案摘要如下: ANC 將改為 veANC 模型(類似於 veCRV),其中:

目前,這只是一個草案,而不是正式的更改。在社區添加和刪除評論後,提案也必鬚髮佈到項目中,用戶正式投票獲得批准。

評論

雖然只是一個草案,但接受這個提案或許只是遲早的事,因為不僅團隊,社區自己也意識到 ANC 的代幣經濟學存在問題。

這使得沒有人想擁有 ANC,以及借錢出售的動機。這使得 ANC 的價格從長遠來看僅在 2 美元到 3 美元之間波動,儘管協議上有超過 10B 美元的資產。

本次更新不僅增加了擁有ANC的理由(紅利獎勵,獲得利潤),還增加了管理權限。過去,ANC 業主只能管理參數,很難在瞬間看到利潤。但是現在,它是關於將這些獎勵導航到您希望它們所在的位置。

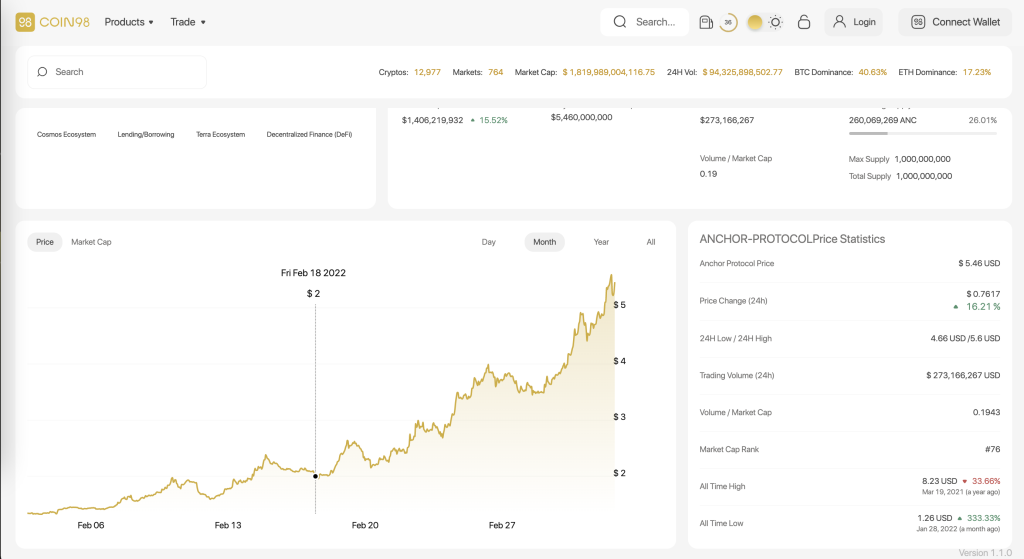

Coin98 Markets 上的 ANC 價格圖表

提案草案發布後,ANC 價格在短短半個多月內飆升至 5 美元以上。為了解釋這一點,借款人提前購買了ANC,準備鎖定veANC,增加獎勵金額,並擁有管理權。

但是,在我看來,Proposal 只會在短期內提高價格,因為那時藉貸引起的通脹仍然是一個顯著的排放。此外,Vote Escrow 的開創性模型 veCRV 表明價格會上漲,但在一定的門檻上,由於通貨膨脹的購買力和排出力的平衡,價格會趨於平穩。

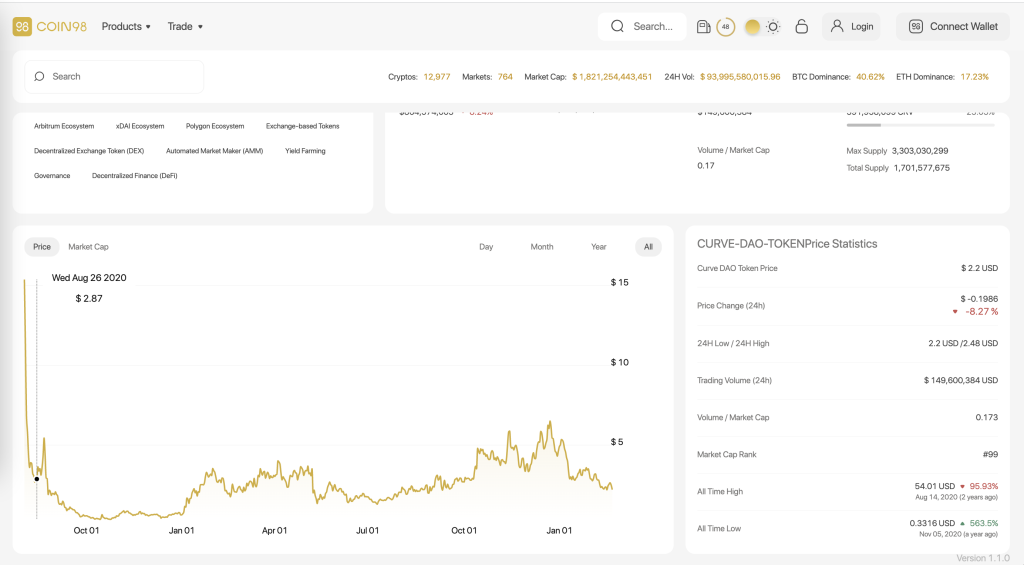

Coin98 Markets 上的 CRV 價格圖表

看上圖可以看出,2020年8月veCRV發布後,CRV的價格依舊被拋售,但之後出現了向上的買盤力量,長期維持在3-4美元。因此,我認為由於當前的購買力,ANC 價格會上漲,直到下一次付款開始穩定。

概括

經過一年的發布,Anchor Protocol 並沒有按照團隊的預期發展。因此,改變代幣經濟學至關重要。這種變化對 ANC 的價格有多大幫助?讓我們等待未來的答案。

質押 OHM 提供 100,000% 的 APY 利潤。如此龐大的數字,Olympus DAO 模型是否如傳聞中的騙局?

分析 Yield Guild Games (YGG) 的運營模式及其獨特的機制以及項目如何為 YGG Token 創造價值。

下面我們來分析一下 Uniswap V3 的運營模式,看看 Uniswap V3 有哪些新功能和投資機會!

探索和分析 1INCH 的 DEX 聚合器模型及其中的每個產品,以尋找獨特的投資機會。

Mina 和 Polygon 將共同開發提高可擴展性、增強驗證和隱私的產品。

分析和評估 Uniswap V2 的運營模式,這是任何 AMM 的最基本模型。

Remitano 交易所是第一個允許以越南盾買賣加密貨幣的交易所。在這裡註冊 Remitano 並詳細買賣比特幣的說明!

本文將為您提供使用 Tenderize 測試網的最完整、最詳細的說明。

本文將為您提供最完整、最詳細的使用 Mango Markets 的指南,以在 Solana 上體驗這個新項目的全部功能。

在解鎖系列的第一集中,我們將使用安全設置為您的錢包添加額外的安全層。

農業是用戶在 DeFi 中輕鬆賺取加密貨幣的好機會。但是,什麼是種植加密貨幣並安全加入 DeFi 的正確方法呢?

文章翻譯了作者@jdorman81對Defi中估值問題的看法,以及譯者的一些個人觀點。

Saddle Finance 是一種 AMM,它允許交易並為 tBTC、WBTC、sBTC 和 renBTC 提供流動性。馬鞍地板用戶手冊。

為什麼你現在應該開始關注比特幣(BTC)?當比特幣(BTC)超過 5 億越南盾 / BTC 的峰值時要準備什麼?