DeFi 估值:DeFi 能否按現金流定價?

文章翻譯了作者@jdorman81對Defi中估值問題的看法,以及譯者的一些個人觀點。

以下文章幫助您更具體地了解項目代幣的估值標準,這裡是 BNB - 幣安的代幣。

在之前關於Defi估值問題的文章中,你可以清楚地了解持有者的兩個基本玩法,就是仔細研究數據,然後做出投資決策,不在乎數據中心,只要基本面足夠好就可以購買。

在第一所學校,評估項目是找到合理的進入或退出點的基本步驟之一。以下在 Messari 上編譯的文章將幫助您更具體地了解評估項目代幣的一些標準,特別是 BNB - Binance 的代幣。

關於幣安的一些基本信息

原生代幣:BNB,用於支付交易手續費,堆疊時收取交易手續費的同時降低交易手續費。目前,幣安有兩條區塊鏈:幣安鏈(BC)和幣安智能鏈(BSC),兩者並行運行。BSC 具有與以太坊虛擬機 (EVM) 兼容的智能合約。

服務:幣安目前支持現貨、保證金、OTC和P2P。此外,幣安現在還擁有槓桿代幣、期貨、DeFi、借貸、流動資金池和收益農業產品。對於項目,幣安擁有 IEO 之一,即 Binance Launchpad。

黑客:2019 年 5 月,黑客竊取了 7,000 比特幣(4000 萬美元),幣安用他們的保險基金向用戶付費。

保險:幣安於 2018 年 7 月啟動了他們的保險基金,將收到的交易費用的 10% 分配給用戶擔保資產基金 (SAFU)。

代幣數量:超過 250 個代幣在交易所上市。但是,Binance.US 的代幣數量比 Binance.com 更有限。

代幣上幣流程:一般來說,他們更喜歡具有優秀團隊、潛在產品和大量用戶文件的代幣。他們將所有上市費用捐贈給幣安慈善基金會,這是一個在區塊鏈上追踪的 100% 透明慈善機構。啟動資產的規定成本為 1000 BNB(30,000 美元),這可能不是最終成本。

慈善機構:幣安已從 2,000 名贊助商處籌集了超過 1200 萬美元。最近的項目包括 Crypto Against Covid、Beirut Explosion Relief、Australia Bush Fire Do donate 和 Binance 兒童午餐。

BNB代幣

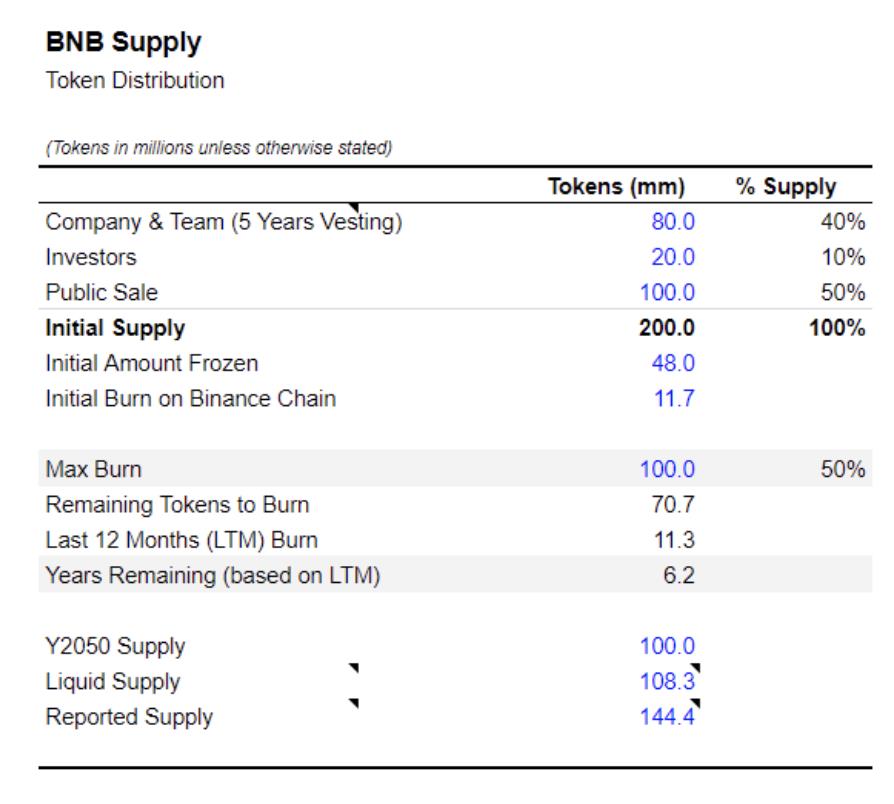

Binance 的收入來自交易、提款、上市、保證金交易和其他費用。最初,幣安承諾用其利潤的 20% 從市場上回購 BNB,最多 1 億個 BNB 或完全稀釋的總供應量的 50%。

然而,在 2019 年 3 月,Binance 更改了他們的白皮書,使國庫中的 BNB 將根據“數量”進行銷毀。目前,Treasury 有 3200 萬凍結和 1650 萬 BNB 在流通。凍結的 3200 萬 BNB 處於“5 年歸屬”數額。

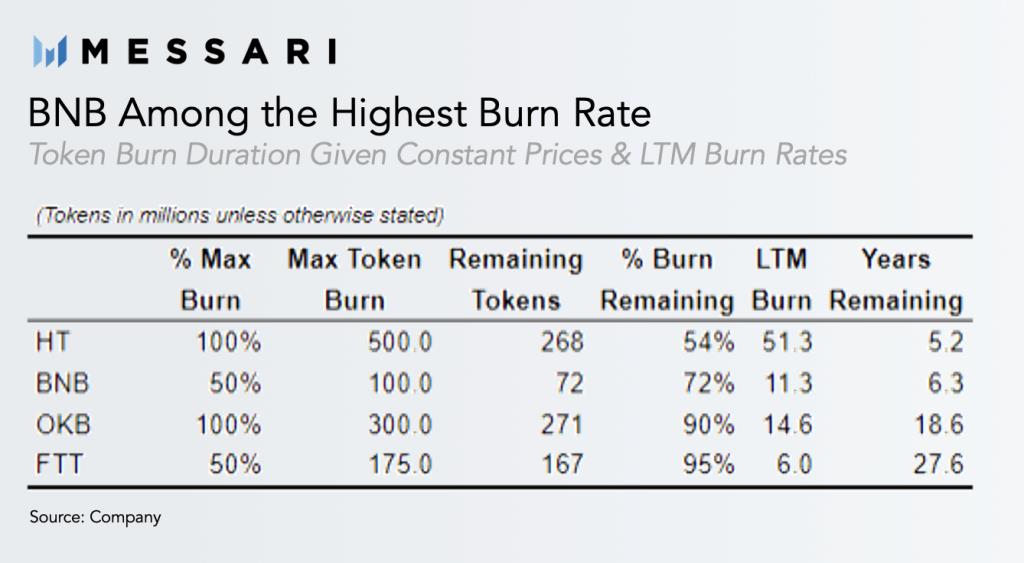

按照過去 12 個月的當前銷毀率和當前 BNB 價格,距離 10M BNB 的最大銷毀還有 6 年時間。目前,回購計劃已完成 28%。

幣安估值方法

2017 年,監管機構處理了試圖規避證券監管的 ICO。因此,令牌不允許擁有股份,而只允許服務訪問、成員資格、贖回和管理權限。因此,實用代幣的相對估值是一個很好的起點。

估值挑戰包括:

定價時需要解決的問題:

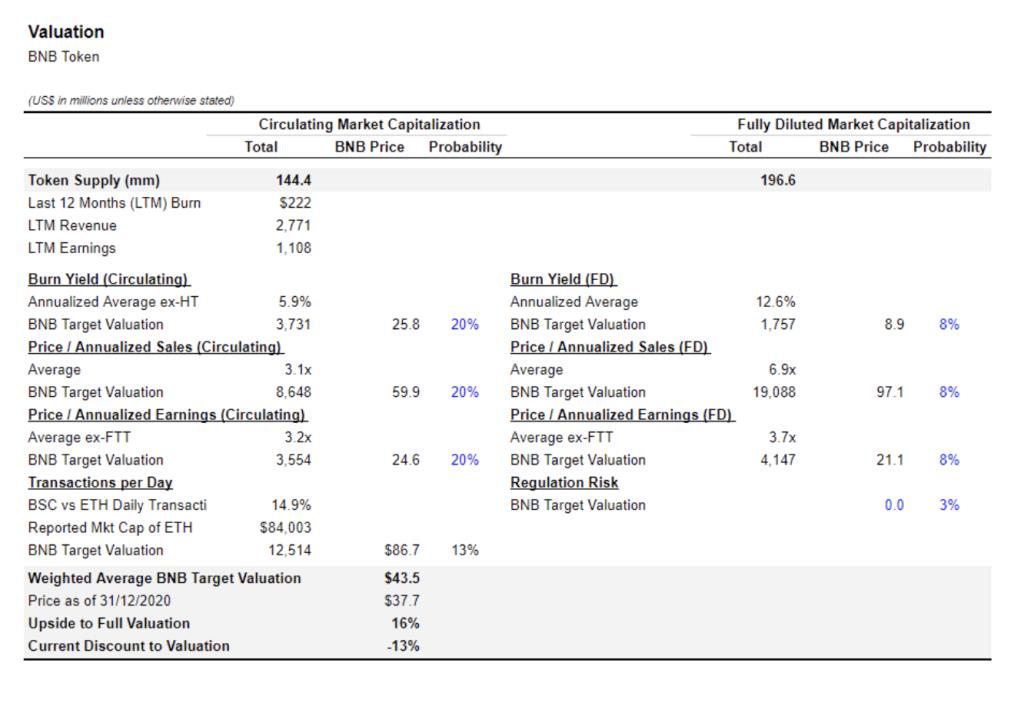

考慮到獨特的挑戰,我們根據多個指標對 BNB 進行定價:

然後應用概率(將概率調整到電子表格中您自己的視圖)。所有這些指標的加權平均值為用戶提供了最終的目標值。

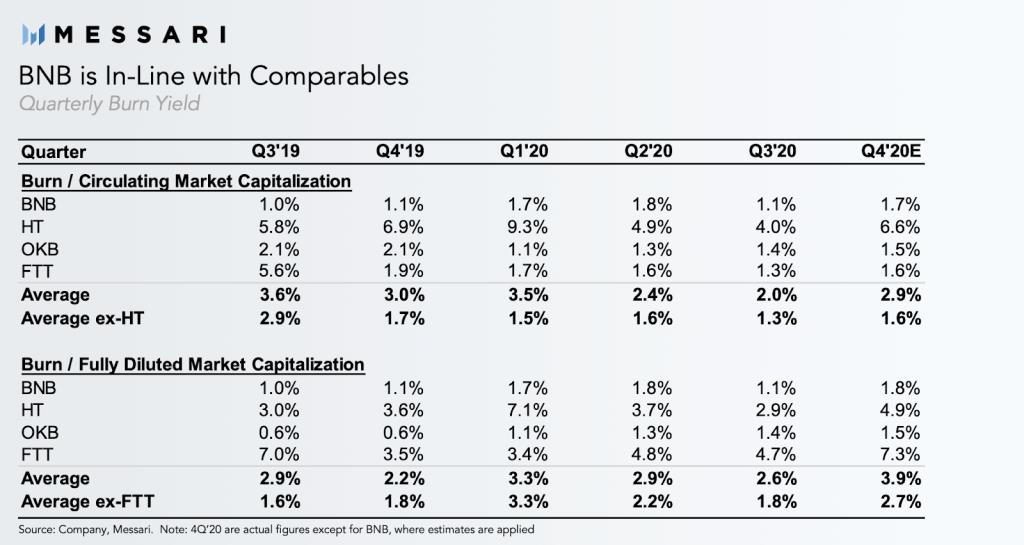

燃燒產量

雖然回購不同於傳統金融的“股息率”,代幣持有者沒有所有權或相關的現金流,但回購可以被認為是一種“實物股息”。

該項目不會發行更多股份,而是會燒掉代幣。雖然代幣持有者對交易所的財務沒有權力,但燒錢(與收入、收益或交易量有關)是出於交易目的從公司資金流出的實際資金。

Binance 之前在市場上購買了 BNB,但現在只是在燒毀他們國庫中的未流通供應。CZ 表示,平台的主要收入已經在 BNB,所以他們沒有意義先賣掉然後再買回來燒掉代幣。

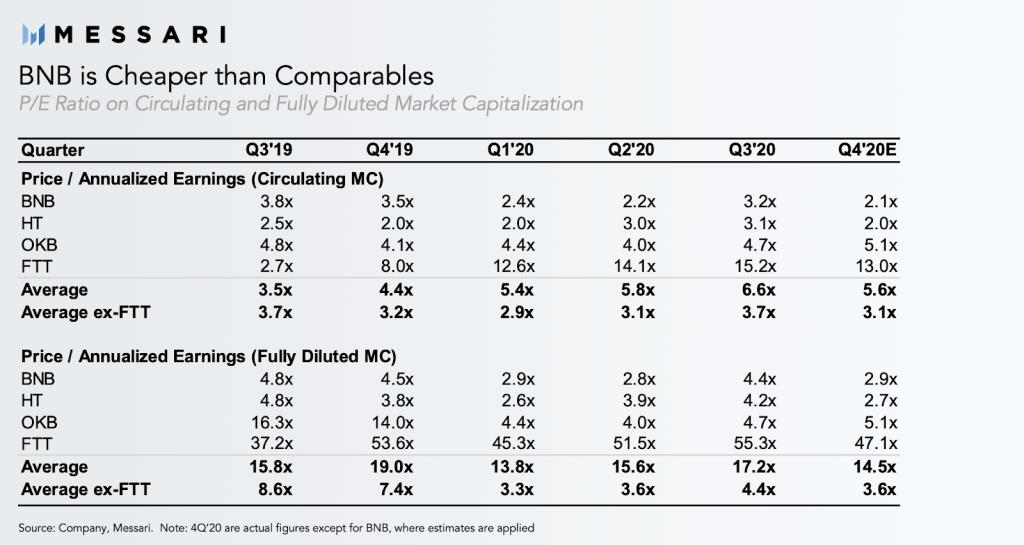

市盈率 (P/E)

幣安此前燒掉了相當於其收入的 20%。然而,截至 2019 年 3 月,他們根據交易量銷毀 BNB。幣安沒有說明這個交易量來自哪裡(現貨、未來……)。因此,我們不能密切關注收益。

由於缺乏透明度,BNB 持有人可以對估值應用折扣。然而,情況不一定如此,因為 BNB 持有者永遠無權獲得 Binance 的收益。BNB的價值主要與幣安的持續增長和運營掛鉤。

因此,Messari 認為數量足以表明幣安的財務狀況足夠穩定,可以履行其義務並在可預見的未來繼續開展業務。這是他們的月銷量與市場份額:

Messari 將價格用於 100% 的可尋址收益。因此,例如,我們不會將價格用於 20% 的收益,因為這正是燃燒收益率的倒數(上面使用過)。Messari 還排除了不可尋址的收入,例如上市費用或促銷活動。這是因為我們將 BNB 的價值視為一種代幣,而不是 Binance 作為一個平台。

為了計算 BNB 的市盈率,Messari 估計他們的燒錢仍相當於收益的 20%。這假設利潤率已經穩定。可以給出更高或更低迴報的參數。

一方面,競爭加劇,但另一方面,如上圖所示,Binance 的市場主導地位和高流動性意味著他們可以要求溢價。因此,Messari 假設利潤率通常是一致的,並且交易量與收益相近。

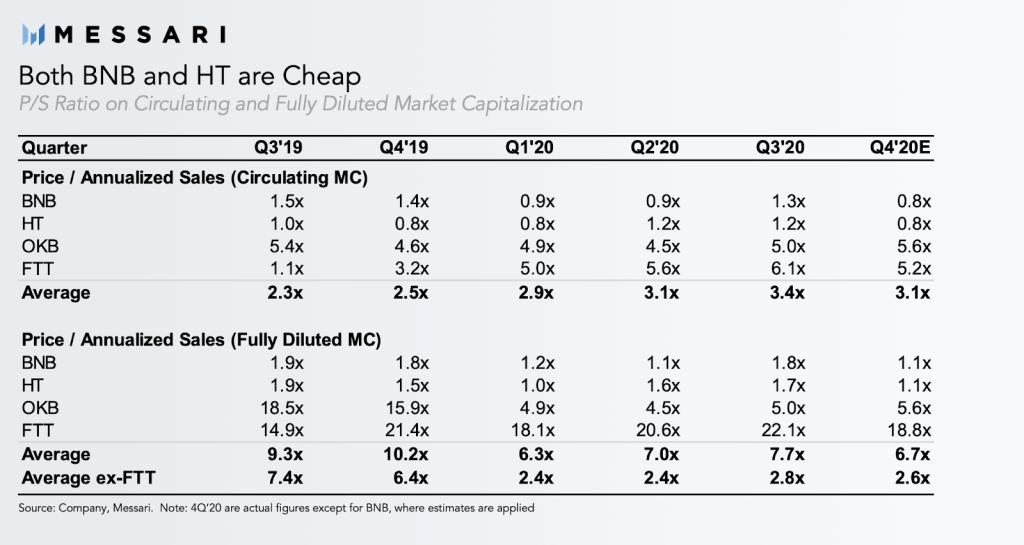

價格/銷售額

Binance 的利潤率估計為 40%,因為 Coinbase 透露其 2018 年利潤率為 35%。由於合規成本較低,不受監管的公司通常會擁有更高的利潤率。

同樣,P/S 指標使用 100% 的可尋址銷售額作為分母。雖然 BNB 持有者對 Binance 的財務狀況沒有法律要求,但它是了解不同代幣如何與可用於支持銷毀的金額進行交易的有用指標。

每日交易

由於幣安智能鏈(BSC) 和以太坊分別使用 BNB 和 ETH, Messari使用這個指標來衡量“速度”的使用作為需求的衡量標準。隨著使用量的增加,需求可能會增加,因為買家可以在需要時購買,也可以選擇保留代幣以方便他們進行交易。

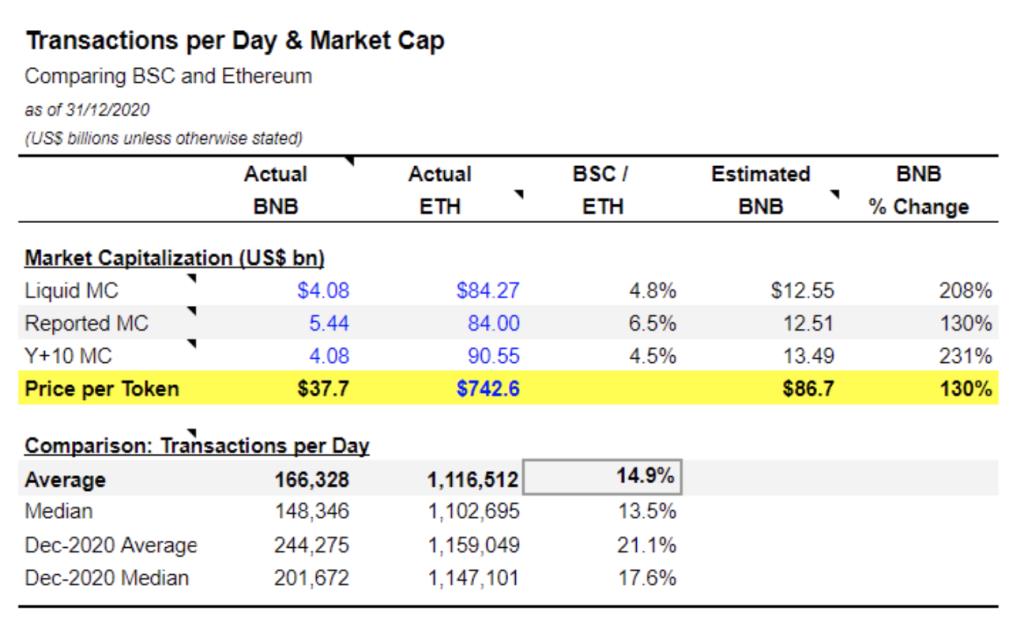

下表顯示了從 2020 年 8 月 29 日開始的數據,其中 BSC 對以太坊的平均交易率為 14.9%。市值有多種定義(例如 Liquid、Reported、Realized、Y+10 等),但以 ETH 的 14.9% 市值(根據定義)給出下表:

根據使用的市值定義,這意味著 BNB 的價格將從 130% 增加到 231%。在上面的示例中,Messari 在“報告的市值”中使用了 130% 的最小 BNB 變化,並進行了自 8 月 20 日以來的平均交易比較,而不是僅上個月 12 月 20 日。

上個月,BSC 以 15-20% 的每日交易對 ETH 開始,以 25-30% 結束。12/20 的平均值為 21%。我們沒有使用確切的數字,而是想使用長期的歷史平均值,因為基本上不可能完美地比較兩個區塊鏈。

監管風險

作為世界上最大的加密貨幣交易所,幣安也是最受關注的交易所之一。下面是樓上遇到的幾個問題:

因此,在面臨重大監管壓力的情況下,BNB 仍有可能估值為 0 美元。

BNB的估值是多少?

下面,Messari 將每個指數的流通市值置於比完全稀釋市值更大的概率,因為市場已經更密切地調整了 BNB 的估值以適應流通。

因此,我們對 BNB 的估值為每個代幣 43.5 美元。截至 2020 年 12 月 31 日,市場定價較全面估值折讓 -16%。

風險

下面我們列出了 Binance 的風險,這些風險會影響其原生代幣 BNB:

此外,BNB 估值還受到治理變化的風險。當 Binance 改變代幣銷毀機制時,他們沒有通知 BNB 持有者就這樣做了。與任何集中發行以控制治理的代幣一樣,發行者不僅比其他任何人都知道新規則,他們甚至可以根據自己的需要重新設計規則。自己的優勢。

幣安的解決方案是什麼?

以下是一些可以幫助 BNB 獲得更高估值的解決方案:

結論

實用代幣很難定價,但總的來說,標準圍繞著費用折扣、汽油費和質押。此外,為了獲得更好的估值,BNB 需要被設計成每個人都想擁有的東西來做上述事情。

要了解有關估值的更多信息,請閱讀另一個YFI 估值案例研究,這是 2020 年的現象之一。

Mina 和 Polygon 將共同開發提高可擴展性、增強驗證和隱私的產品。

分析和評估 Uniswap V2 的運營模式,這是任何 AMM 的最基本模型。

Remitano 交易所是第一個允許以越南盾買賣加密貨幣的交易所。在這裡註冊 Remitano 並詳細買賣比特幣的說明!

本文將為您提供使用 Tenderize 測試網的最完整、最詳細的說明。

本文將為您提供最完整、最詳細的使用 Mango Markets 的指南,以在 Solana 上體驗這個新項目的全部功能。

在解鎖系列的第一集中,我們將使用安全設置為您的錢包添加額外的安全層。

農業是用戶在 DeFi 中輕鬆賺取加密貨幣的好機會。但是,什麼是種植加密貨幣並安全加入 DeFi 的正確方法呢?

文章翻譯了作者@jdorman81對Defi中估值問題的看法,以及譯者的一些個人觀點。

Saddle Finance 是一種 AMM,它允許交易並為 tBTC、WBTC、sBTC 和 renBTC 提供流動性。馬鞍地板用戶手冊。

為什麼你現在應該開始關注比特幣(BTC)?當比特幣(BTC)超過 5 億越南盾 / BTC 的峰值時要準備什麼?