SUSD是什麼?有關如何在 Synthetix 上鑄造 sUSD 的說明

sUSD 是一種穩定幣,用於在 Synthetix 上交易資產以及以有吸引力的利率參與質押。

在本節中,我將討論 DeFi 中的主要風險以及如何限制項目選擇中的風險。

繼續 DeFi Stack 上的系列,在第 1 部分中,我概述了構成 DeFi 的“盈利部分”(您可以在此處閱讀以找到評估項目的方法。合理)

在本節中,我們將評估 DeFi 中的最大風險以及如何管理和限制這些風險。從而幫助自己實現利潤最大化和風險最小化。

讓我們開始吧!

DeFi 中的風險管理

DeFi 中的指數風險

摘自 Arjun Balaji 的推文:

“DeFi 的風險呈指數級增長。原因在於:

這些風險隨著可組合性和槓桿作用而放大。”

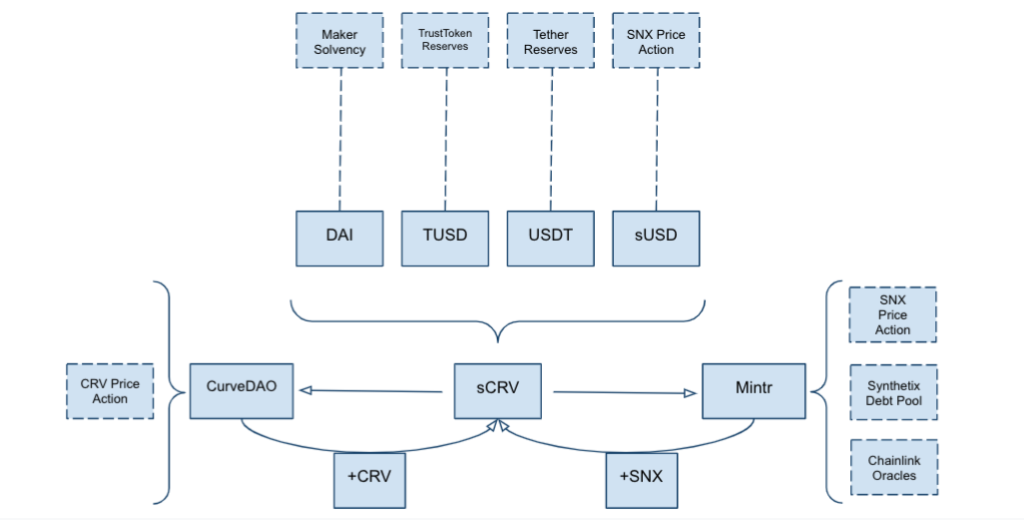

我舉一個著名的單產農業策略的例子:Curve 的 sUSD 池。用戶可以將一種或多種穩定幣(DAI、USDT、TUSD、sUSD)存入池中,並在 Synthetix 的 Mintr 平台上質押 LP 代幣以獲得 SNX 獎勵。

Curve 礦池中的每個穩定幣都有其自身的風險,直接影響幣的價值(DAI 因 Maker、oracle 的治理而面臨風險……USDT 面臨來自 Tether 銀行賬戶的風險)。

通過上述包含許多穩定幣的池設計,它將減少穩定幣崩潰時的影響,並支持將幣之間的價格保持在一起。但是,如果一個硬幣崩潰了,它仍然會對池中剩餘的硬幣產生非常糟糕的影響,並且會進一步影響正在使用這個池的協議。

這是一把雙刃劍,同化提供了巨大的突破,但也帶來了成倍增加的風險。

當今 DeFi 的最大風險

抵押風險

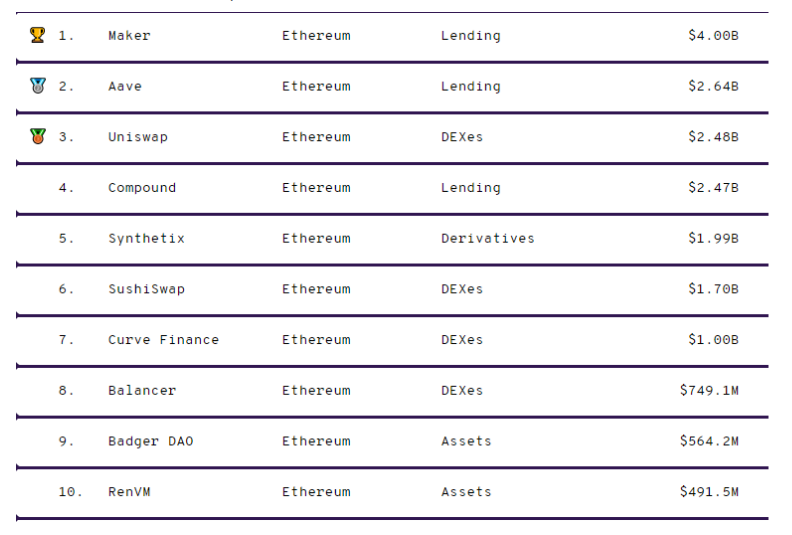

目前,前 10 大 DeFi 協議(Uniswap、Compound、Aave、Balancer、Curve、MakerDAO 等)鎖定了超過 130 億美元的資產。其中有大量的 DAI、USDC、renBTC 等,如果其中任何一個發生任何事情,都會導致大量資產清算、違約和負面影響,對其餘的價格產生負面影響。

甲骨文風險

Synthetix 在 2019 年 6 月 25 日遭受預言機攻擊,造成價值約 3700 萬美元的 ETH 損失(經過協商,攻擊者歸還了被盜資金)。

2020 年 2 月 18 日,攻擊者利用閃電貸將 sUSD 的價格推高至 2 美元,在 bZx 上提供 sUSD 作為抵押品借入 2400 ETH,然後在 bZx 上平倉並保留其抵押財產。從那以後,預言機攻擊不斷增加(Harvest,Value DeFi),突顯了預言機在 DeFi 中的風險。

Chainlink在 (Aave, Synthetix 和 Yearn,..) 等領先的 DeFi 項目中發揮著核心作用,如果這個領先的預言機項目出現重大問題,將影響整個系統的 DeFi 生態。

以太坊網絡擁塞風險

正如你今天看到的以太坊的可擴展性,該網絡還沒有為全球交易做好準備。由於高昂的汽油費,一些項目,如 Perpetual Protocol 或 Aavegotchi,不得不推遲主網的啟動時間表。高昂的 gas 費用將使 DeFi 上的交易以及相關活動(如資產清算或抵押)變得非常困難。

限制 DeFi 中的風險

如本系列第 1 部分所述,DeFi Stack 的 Level 1 到 Level 3 是直接影響整個 DeFi 的基礎。所以在考慮降低風險時,我們應該主要關注這些層,這可以被認為是幫助項目選擇風險最小化的幾個標準。

抵押代幣

大多數 DeFi 協議使用相同類型的抵押品(DAI、USDC、USDT、wBTC、aToken、cToken 等),因此項目可以降低與資產相關的風險。抵押有多種方式,例如:

甲骨文

Oracle 是 DeFi 協議受到攻擊的主要原因。頂級 DeFi 名稱要么依賴於 Chainlink 提供的價格數據,要么在其協議中使用 LINK 代幣。如果“甲骨文之王”出了問題,這對 DeFi 來說絕對是致命的打擊。

為了限制預言機帶來的風險,該項目可以從Chainlink、Band、Nest等眾多預言機提供商處獲取平均價格數據。

進行交易的能力

在第 1 部分中,我告訴過你在 DeFi 協議中進行交易的能力的重要性。

“隨著 DeFi 的發展,他們的系統變得越來越複雜。不僅發送交易和接收代幣,現代 DeFi 協議還必須執行許多交易來解決問題。各種主題,例如:查找和存儲抵押品餘額、計算抵押貸款利率、處理預言機價格數據、執行清算、分配質押獎勵、計算槓桿……”

隨著對以太坊協議的需求不斷增加,執行交易的能力將成為最受關注的問題之一。

DeFi 原語可以使用多種解決方案來克服無法執行交易的風險。

1.二層解決方案

2. Layer 1 解決方案

3.創建機器人來幫助清算

4. 礦池可以優先處理區塊上的交易。簡單來說就是向池中發行代幣,當交易地址持有一個代幣池時,該交易將被優先處理。

5. 氣體代幣。您在 Gas 費較低時挖掘 Gas 代幣,並在 Gas 費用較高時進行兌換,以最大限度地降低交易成本。

內容摘要

有許多不同的 DeFi 協議,但大多數都有一個共同的模式。

因此在本文中,我為大家提供了一個框架來控制 DeFi 中的主要風險(1)抵押品風險,(2)Oracle 風險(3)潛在風險進行交易和清算資產。

隨著 DeFi 越來越發達,開發團隊將不得不更深入地思考,尋找並使用措施來克服上述風險,現金流將湧入那些能夠回答“預測”這個問題的人,該項目將如何保護用戶免受預言機問題還是網絡擁塞?”。上述問題的答案將是競爭激烈的 DeFi 空間中贏家和輸家之間的巨大差異。

結語

了解構成 DeFi 的部分,了解影響項目的主要風險是什麼,以及如何限制它們。這些將是幫助您尋找投資項目的絕佳工具。

參考來源:DeFi Stack

sUSD 是一種穩定幣,用於在 Synthetix 上交易資產以及以有吸引力的利率參與質押。

文章翻譯了作者@jdorman81對Defi中估值問題的看法,以及譯者的一些個人觀點。

加密中的固定利率有什麼區別?了解固定利率項目和潛在投資機會。

什麼是激勵計劃?激勵計劃如何影響平台幣和生態系統?他們真的對 DeFi 有幫助嗎?

不管你喜不喜歡,像 Uniswap、Compound、Curve 等 DeFi 協議都必須接受,它們將隨時隨地被誰分叉。

文章為您提供構成 DeFi 的層級,幫助您評估投資項目。

根據數據分析每個生態系統中的借貸拼圖,以評估借貸領域的潛力並尋找投資機會。

Delphi Digital 組織的 DeFi Connected Hackathon 旨在開發 Terra 生態系統。那麼誰是贏家?

分析每個生態系統上的 NFT 拼圖,尋找未來 NFT 和 DeFi 趨勢的投資機會!

文章從 Notional Finance 的成員 Teddy Woodward 的角度翻譯,談論 DeFi 固定利率的重要性。

本文幫助您了解 Serum 生態系統中的 DeFi 協議及其優缺點。

什麼是 DeFi?DeFi 是如何運作的,我們在這個市場上是否有任何投資機會?讓我們在這篇 DeFi 解釋文章中了解更多信息!!!

本文概述了決定將加密貨幣存入礦池時與利息相關的方面。

文章回顧了基於區塊鏈開發的技術項目的方向——即轉向Web3。

為什麼我們需要投資指數,DeFi指數能給我們帶來什麼好處?在這篇文章中找出答案!

本文為您提供有關 houbi 區塊鏈的第一個信息。請參閱項目的更詳細視圖。

什麼是協議控制值 (PCV)?DeFi 的流動性問題進展如何?PCV 將如何解決這個支付問題?

以下是過去一段時間的追溯計劃列表。在撰寫本文時記錄了數據。

MDEX 交易所的功能概述,以及您可以嘗試提高交易所交易速度的一些方法的說明。

讓我們來看看談論 DeFi 的數字,這樣你就可以看到這種去中心化金融形式的熱度越來越高。

Mina 和 Polygon 將共同開發提高可擴展性、增強驗證和隱私的產品。

分析和評估 Uniswap V2 的運營模式,這是任何 AMM 的最基本模型。

Remitano 交易所是第一個允許以越南盾買賣加密貨幣的交易所。在這裡註冊 Remitano 並詳細買賣比特幣的說明!

本文將為您提供使用 Tenderize 測試網的最完整、最詳細的說明。

本文將為您提供最完整、最詳細的使用 Mango Markets 的指南,以在 Solana 上體驗這個新項目的全部功能。

在解鎖系列的第一集中,我們將使用安全設置為您的錢包添加額外的安全層。

農業是用戶在 DeFi 中輕鬆賺取加密貨幣的好機會。但是,什麼是種植加密貨幣並安全加入 DeFi 的正確方法呢?

文章翻譯了作者@jdorman81對Defi中估值問題的看法,以及譯者的一些個人觀點。

Saddle Finance 是一種 AMM,它允許交易並為 tBTC、WBTC、sBTC 和 renBTC 提供流動性。馬鞍地板用戶手冊。

為什麼你現在應該開始關注比特幣(BTC)?當比特幣(BTC)超過 5 億越南盾 / BTC 的峰值時要準備什麼?