DeFi 估值:DeFi 能否按現金流定價?

文章翻譯了作者@jdorman81對Defi中估值問題的看法,以及譯者的一些個人觀點。

評估 YFI 並不是一項簡單的任務。Yearn 生態系統很複雜,YFI 在其中的作用仍不確定。

毫不誇張地說,自 6 月推出以來,YFI 已經席捲了加密社區。儘管創始人發出強烈警告(“YFI 價值 0”和“我在 prod 中測試”),但 YFI 價格仍然暴漲,最高達到 44,000 美元/代幣,市值達到 13 億美元。

YFI 價格的快速上漲,很大程度上是由於 YFI 的推出和發佈時間表非常快(第一周分發了所有 30,000 個代幣)

但這一切都是次要的,真正的價值在於 Yearn Finance 本身,這是一個名副其實的巨頭,Andre Cronje 數月來一直在成長並繼續以驚人的速度更新。

Yearn 宇宙將繼續擴大,並且可以肯定 YFI 代幣將在 Yearn 生態系統的未來發揮重要作用。

本文是原文mechanism.capital文章的翻譯,展示和了解YFI估值的主要框架。

YFI 定價框架

鎖定總值 (TVL)

在 DeFI 中,我們通常通過查看 TVL 及其大小寫來評估。然而,協議嚴重依賴 TVL 產生的利潤。

使用 TVL 進行定價僅代表總利潤計算的一部分。用 TVL 來判斷 YFI 就像用員工規模而不是盈利能力來判斷一家公司。

一家公司可以有很多工人,可以產生大量收入。但利潤率無法與員工更少、利潤更高的公司相提並論。

當前市盈率(P/E)

與 TVL 相比,當前市盈率將提供更有效的衡量標準。市盈率讓我們了解了 YFI 當前的收入及其資本化情況。

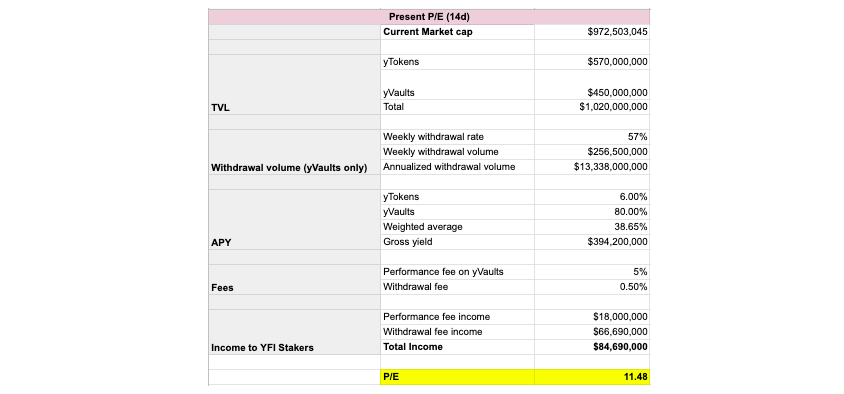

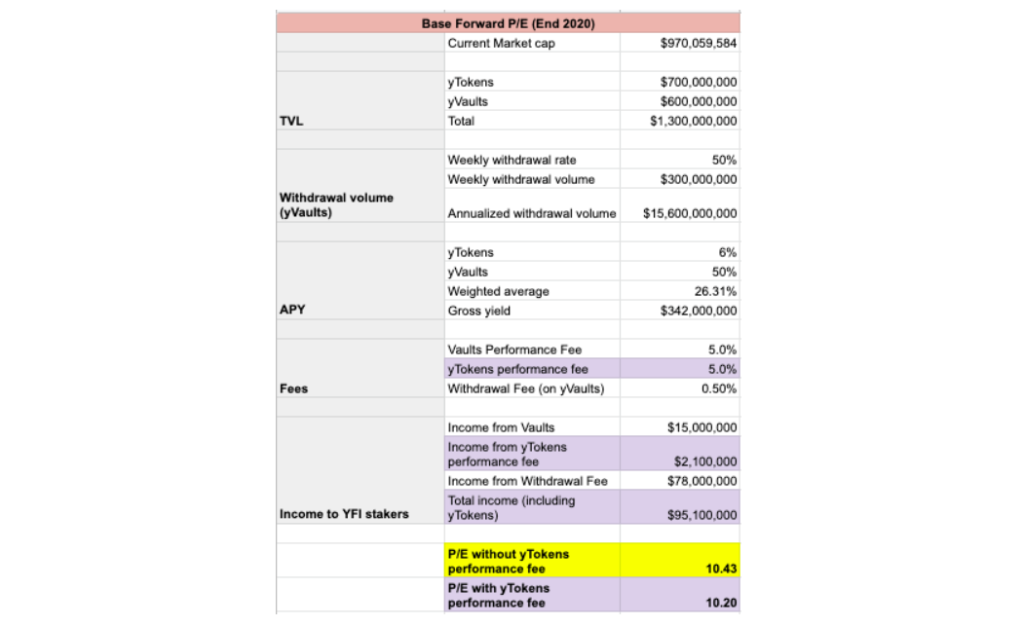

這是我當前的市盈率電子表格,假設 100% YFI 被質押:

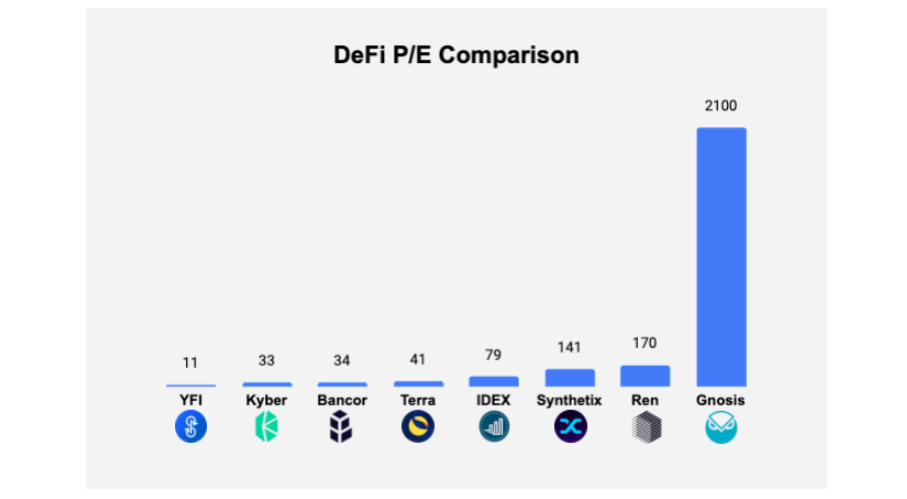

為了能夠比較 YFI 的市盈率和其他 DeFi 協議,我們首先需要區分市盈率(Price/Earnings - P/E)和市盈率(Price/Revenue)(也稱為作為價格/總銷售額比率-價格/銷售額)。這是一個經常被混淆的重要區別。

YFI 的市盈率約為 2.5:10 億美元的市值除以 Yearn 用戶的 4 億美元年利潤。YFI 的市盈率為 11.5,計算方法是用市值除以 YFI 持有者的年總收入。

為了保持一致性,我想比較 DeFi 中的市盈率。

從上表可以清楚地看出,即使在最近的牛市事件和隨後的資本撤出之後。YFI 仍然是利潤競賽的贏家。

但是,您可能會驚訝地發現,該收入的很大一部分是最近幾週從 yVaults 大量提款的結果。

雖然與 yVault 一起使用的提款費僅為 0.5%。提款率如此之高,僅提款費就產生了超過 6600 萬美元的年收入。我認為高提取量是由於不斷變化的收益耕作方法導致用戶不斷轉移資產的結果。

相比之下,對 yVault 的收入徵收的 5% 的性能費不到 YFI 質押者年總收入的四分之一。

提款已經開始放緩,最終提款費將佔 Yearn 協議將為 YFI 持有者帶來的收入的較小份額,類似於交易所從提款費中收取的份額。

演出費:更實惠的收入來源

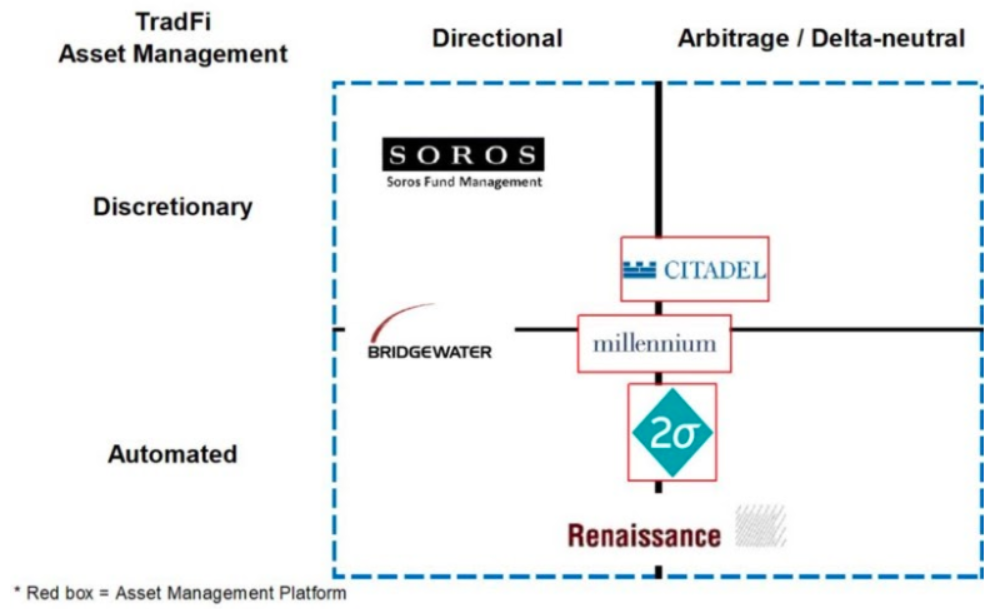

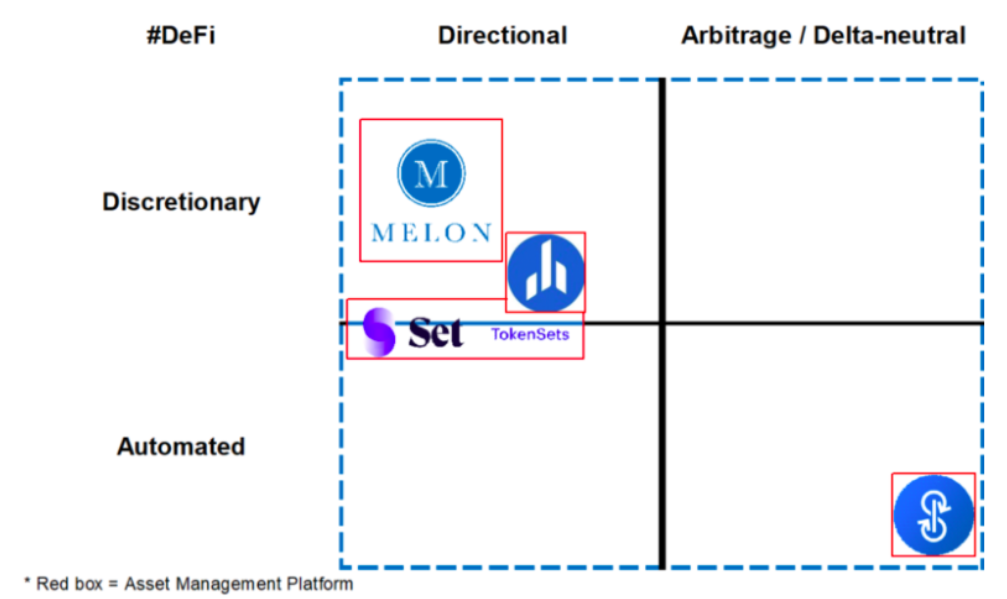

如果提現手續費不會成為 YFI 持有者的主要收入來源,那會是什麼?Yearn Finance從投資組織的手冊中找到了一些參考,尤其是像Yearn這樣的地方,無方向性和自動性。

加密和非加密資產管理平台的比較。

對沖基金采用“2/20 費用”模式:2% 的年度管理費和 20% 的績效費。第一種費用適用於所有受監控的資產,後者僅適用於基金產生的利息。

Yearn 可以採用類似的架構,可能會省略年度管理費,而是將固定比例的績效費分配給發展基金。事實上,Yearn 已經有一個策略基金,將直接支付給策略得到 YFI 持有者批准的開發者。

收入中已經有 yVault 性能費,但這種模式可以擴展到包括 yToken 性能費。我相信 5-10% 的績效費將對代幣價值產生巨大影響,並有助於基金繼續開發協議。我也相信它也足夠低,低成本的分支協議不會有明顯的競爭優勢。

隨著 Yearn 的增長和用戶群的增長,提現量自然會比 TVL 下降。這種下降應該會給 Yearn Finance 帶來提振,因為這意味著該協議已經增加了用戶保留率。

但是,提現量的減少也自然減少了 YFI 持有者的提現手續費收入。相比之下,績效費將允許 Yearn 和 YFI 通過將其分配給 YFI 股東以相同的速度積累價值,YFI 股東參與了協議增長利潤的一部分的治理。

預期市盈率和貼現現金流

僅使用當前市盈率進行估值是非常有限的,因為它們沒有考慮到未來協議的變化和發展。

為了獲得概覽,我應用了另外 2 個模型來指導未來:估計市盈率(到 2020 年底)和貼現現金流。對於每個模型,我分為三種情況。基本情況、保守情況和激進情況。這些案例不僅在 TVL、APY 和提款量上有所不同,而且在績效費率和提款費率上也有所不同。

需要強調的是,以上案例並未涵蓋未來可能發生的所有可能性。交換可能性(例如:TVL 的強勁增長但協議費用低)是可能的。這三個案例只是概述瞭如何為 YFI 的未來潛力奠定基礎。

1、預計市盈率(截至2020年底)

以下是預計到今年年底的市盈率模型的三個示例。

繼續之前的注意事項:由於目前績效費仍僅適用於 yVaults,因此我為每種情況添加了兩種計算 P/E 的方法:一種是僅適用於企業的績效費。yVault 收入,另一種情況下是性能費適用於 yVault 和 yToken 收入。帶有 yToken 收入表現費的線條將被塗成紫色。

基本情況:

到年底的基本情況假設 yTokens 和 yVaults 有所增長,但假設 yVaults 的提款率略有下降。

我預計單產農業市場將繼續活躍幾個月,但 yVault 和 yToken 的 APY 將會下降。本案例將 yVaults 性能費保持在 5% 不變,並從 yToken 收入中增加 5% 的性能費。

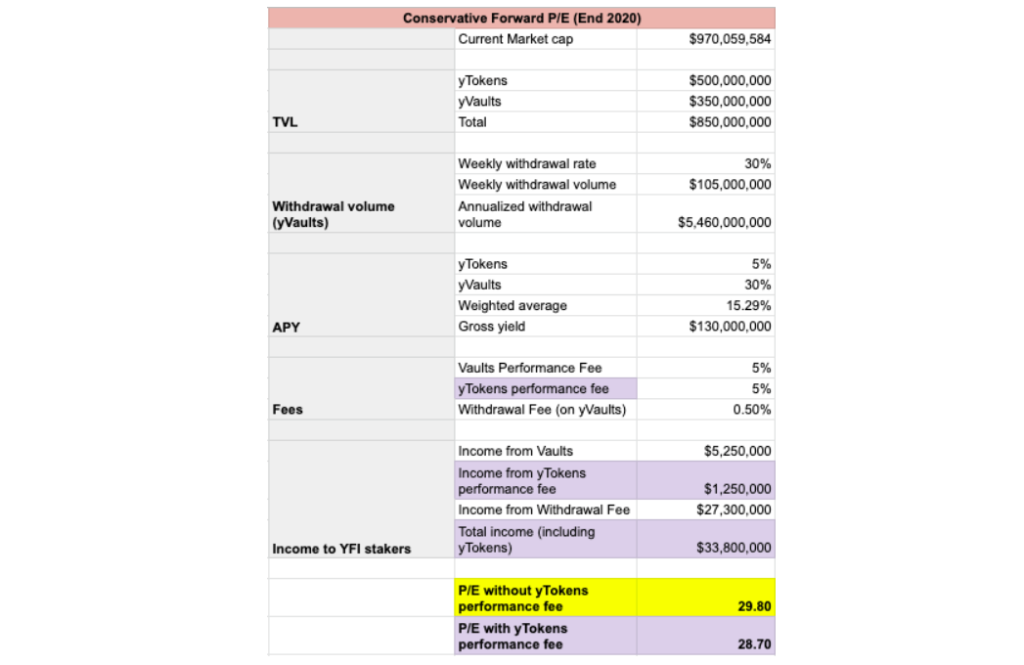

保守案例:

在這種情況下,yToken 和 yVault 的 TVL 被保留,APY 同樣停滯不前。此外,這種看跌的情況還伴隨著表現費和提款費,也低於當前費率,每週提款率 30% 低於過去 14 天平均提款率的一半。現在來自 yVault。

事實上,在這種情況下選擇較低的提現率與Yearn從成立至今的提現量並駕齊驅,向大家展示提現率必須非常低才能將平均值拉低到當前水平.

雖然這是一個看跌的案例,但仍然值得指出的是,市盈率結果仍然有助於 YFI 登上 DeFi 協議的頂端。

激進案例:

在這種情況下,我假設 yToken 和 yVault 的 TVL 和 APY 將強勁增長,直到年底。這種情況還假設收入很高,並且業績費用也會增加(從 5% 到 10%)。

有幾個因素使得這種看漲情景比其他因素更有可能發生。例如,最近推出的 yVault wETH 向我們展示了仍有多少資金可以流入 Yearn 的協議:在不到 48 小時內,wETH 的金庫中湧入了超過 125,000 ETH(約 4500 萬美元),然後達到了超過 250,000 ETH 的峰值。相反,每週 80% 的提款率也令人震驚,尤其是儘管最近幾週提款量一直在減少。

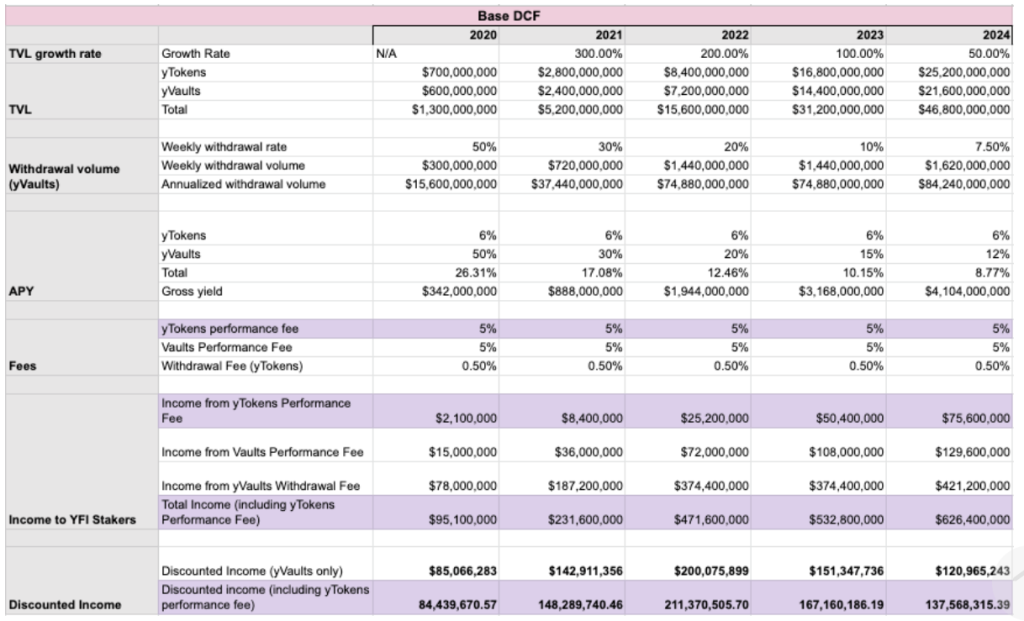

2. 貼現現金流(DCF)

預計的市盈率模型為我們提供了對 YFI 到 2020 年底產生收入的能力的估計。但它需要對長期未來的保證,以便我們可以從利潤計算到潛在的代幣價格。

DCF 的方法非常適合這一點。以下預測旨在估計貼現現金流的總體水平,而不是提供準確的估值。

對於三個 DCF 案例,起始值與預期 P/E 的案例相同。然而,隨著時間的推移,DCF 會隨著 TVL 和 APY 的增加/減少而增加/減少。

還需要注意的是,三個 DCF 案例都假設取款量在接下來的幾年中顯著下降。DCF 模型之所以脫穎而出,是因為它提供了對未來 YFI 估值的展望,一旦提款量減少並且績效費用為 YFI 持有者帶來了大量收入來源。

基本情況:

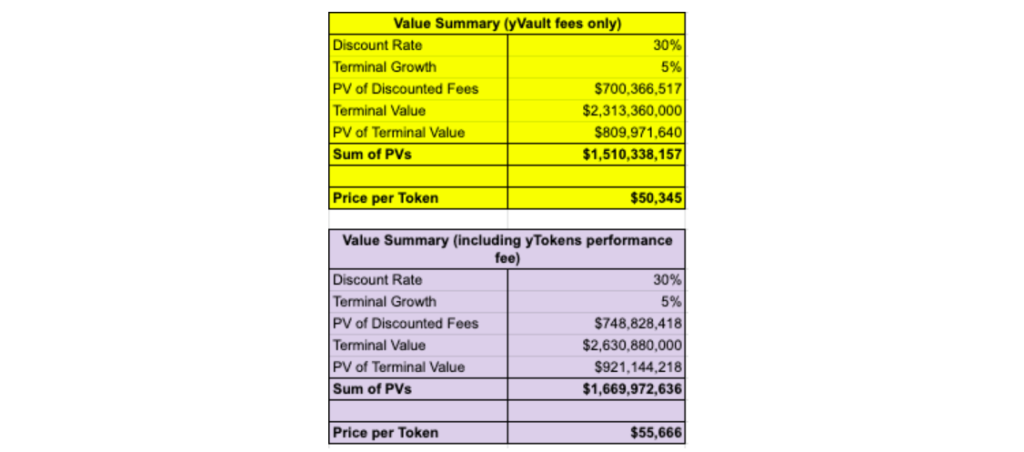

DCF 的這種基本情況使 YFI 的價格略高於 ATH(最高價格),對 yToken 的收入應用績效費顯示出當前估值的積極一面。

這使我們到明年年底的 TVL 為 52 億美元,次年為 156 億美元,到 2014 年底將超過 480 億美元。但是,按照 DeFi 入侵加密和非加密資產加密的速度,我相信上述 TVL 的增長是完全有可能的,尤其是像 Yearn 這樣的適合市場的協議。

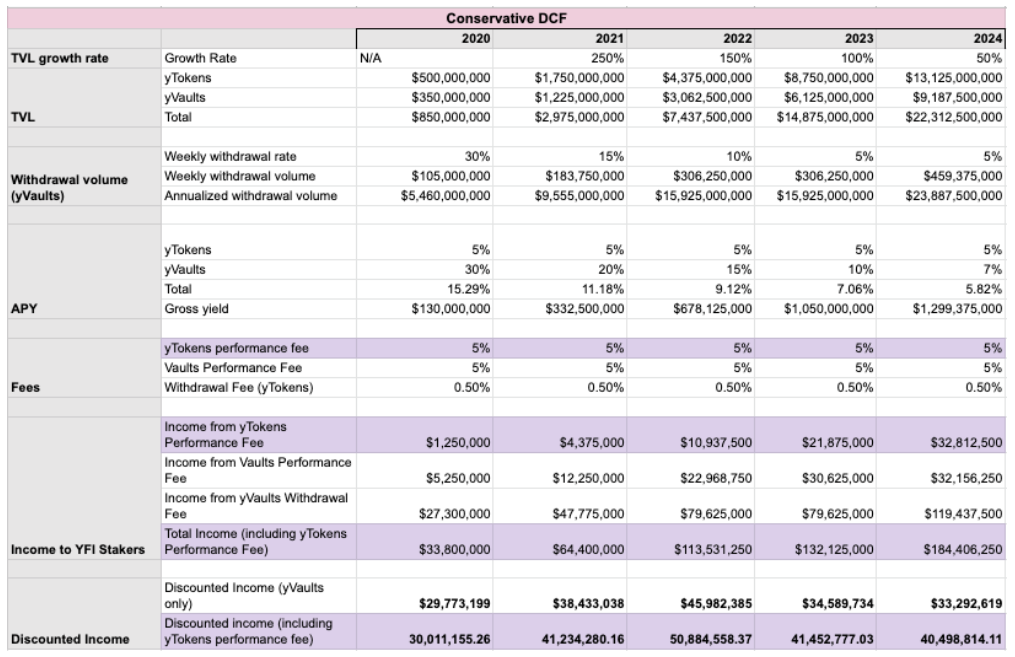

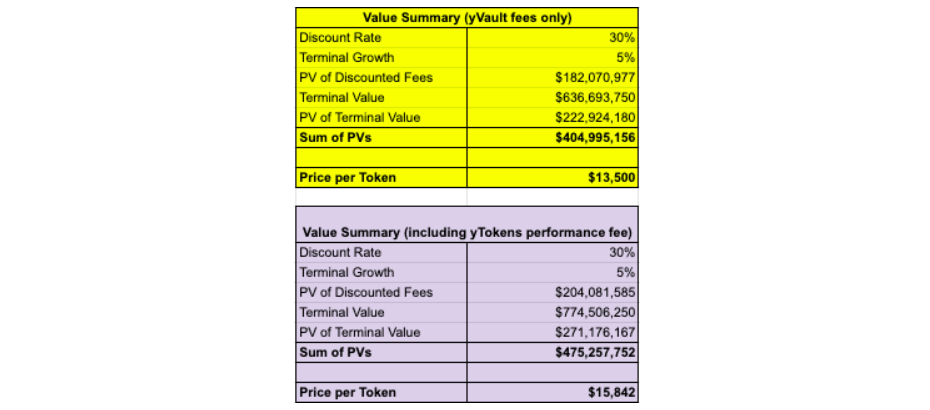

保守案例:

DCF 的這種保守模型假設所有方面的增長都非常低,而 1350 美元和 1580 美元的價格清楚地反映了這一點。這個案例和其他兩個類似,因為隨著時間的推移,提現量在下降,最終表現費的收入超過提現費的收入。

那麼究竟是什麼因素導致瞭如此大幅度的下跌呢?

在我們看來,影響 Yearn 發展的最嚴重障礙(僅在黑天鵝事件之後)是 DeFi 的收益率嚴重下降。如果發生這種情況並且 Yearn 的其他組件未能增加流量 - 該協議仍然可以看到 TVL 和收入增加,但可能不會以我們目前看到的速度爆炸。

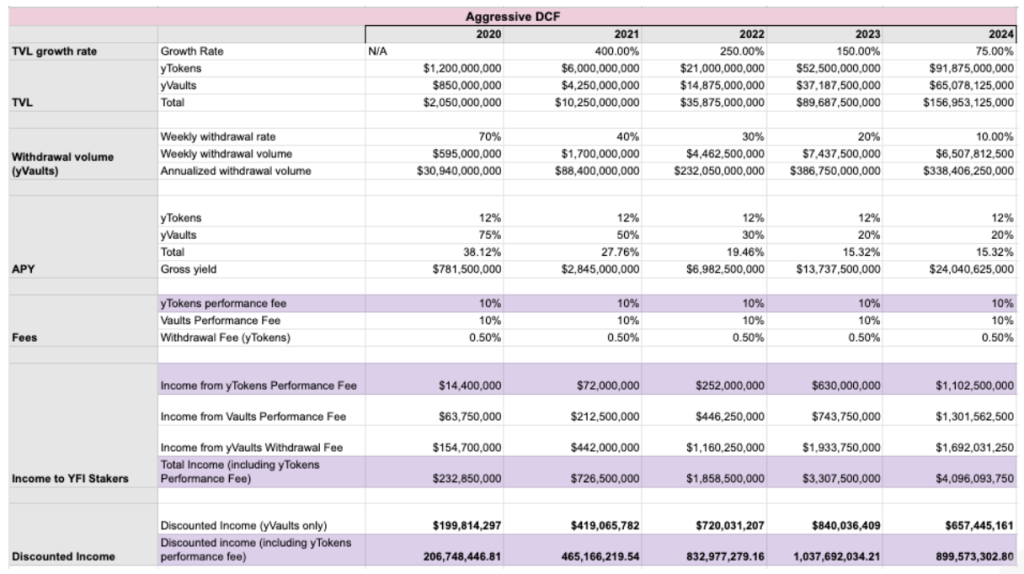

激進案例:

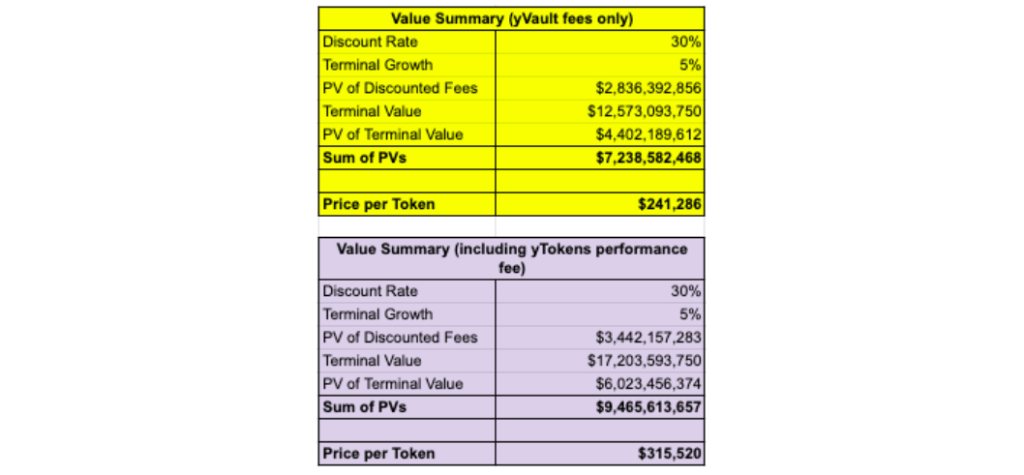

對於 DCF 的這種看漲案例,代幣價值將分別為 241k 美元和 315k 美元,具體取決於性能費用是否適用於 yToken 收入。

到 2024 年底 TVL 超過 1500 億美元令人難以置信——這幾乎是 ETH 總市值的 3 倍!但考慮到我們最近在穩定幣和金庫中看到的增長,以及我們只實施了一小部分已計劃的潛在策略的事實,我認為這種情況是不可能的。

我們還必須記住,現實世界的資產已被標記化並開始進入 DeFi。Yearn 希望瞄準的總市場需求將比 TVL 更廣泛,即將推出的核心金融服務可能成為進一步增長和網絡效應的催化劑。

概括

評估 YFI 並不是一項簡單的任務。Yearn 生態系統很複雜,YFI 在其中的作用仍不確定。我在文章中提到的不同模型將提供一個評估範圍,反映不同的可能場景。

該文章也無法顯示所有潛在收入和成本來源,例如整個系統何時使用 Yearn 生態系統中構建的產品(如 ytrade、yliquidate、yinsure 等)進行開發。

本文的主要目的是闡明估值所需的框架,並確定各種情況下的潛在價值。但是,我將以說出我們的想法來結束。

我認為Yearn Finance具有特別有價值的元素:它允許每個人通過主動和專業的轉身,被動地從市場的盈利機制(收益率)中獲利。

如果 Andre 繼續以極快的速度進行顛覆,並且社區保持活力和穩固,Yearn 就有潛力建立一個強大的生態系統,提供相關的優質產品。

Mina 和 Polygon 將共同開發提高可擴展性、增強驗證和隱私的產品。

分析和評估 Uniswap V2 的運營模式,這是任何 AMM 的最基本模型。

Remitano 交易所是第一個允許以越南盾買賣加密貨幣的交易所。在這裡註冊 Remitano 並詳細買賣比特幣的說明!

本文將為您提供使用 Tenderize 測試網的最完整、最詳細的說明。

本文將為您提供最完整、最詳細的使用 Mango Markets 的指南,以在 Solana 上體驗這個新項目的全部功能。

在解鎖系列的第一集中,我們將使用安全設置為您的錢包添加額外的安全層。

農業是用戶在 DeFi 中輕鬆賺取加密貨幣的好機會。但是,什麼是種植加密貨幣並安全加入 DeFi 的正確方法呢?

文章翻譯了作者@jdorman81對Defi中估值問題的看法,以及譯者的一些個人觀點。

Saddle Finance 是一種 AMM,它允許交易並為 tBTC、WBTC、sBTC 和 renBTC 提供流動性。馬鞍地板用戶手冊。

為什麼你現在應該開始關注比特幣(BTC)?當比特幣(BTC)超過 5 億越南盾 / BTC 的峰值時要準備什麼?