Mina與Polygon合作

Mina 和 Polygon 將共同開發提高可擴展性、增強驗證和隱私的產品。

Solana DeFi 生態系統真的有潛力嗎?Solana 上的 DeFi 正在演進到什麼階段?索拉納的未來預測是什麼?

想必大家對 DeFi 並不陌生,很多人把 DeFi 稱為趨勢,有人認為這是未來,但不可否認的是,DeFi 正在以令人目眩的速度發展。

跟上發展步伐並進一步大規模採用將需要能夠滿足 DeFi 不斷增長的需求的基礎設施。Solana 就是帶來了這些基礎條件的區塊鏈,在這篇文章中,我將和大家一起分析一下 Solana 上 DeFi 的現狀。

Solana 上的 DeFi 真的有潛力嗎?Solana 上的 DeFi 正在發展到什麼階段?我們將通過下一篇文章一探究竟!

DeFi . 概述

同樣,DeFi是一種去中心化金融(或開放金融),其中機構、市場或金融工具是去中心化管理的。隨著技術(區塊鏈)的突破, DeFi 有助於創建一個具有高度完整性和透明度的金融系統。

DeFi 是一種適合市場的產品。以前,Crypto 只有一個用例,就是貨幣,但如果只是貨幣,它什麼都做不了,crypto需要有一個用例,而DeFi是最完美的用例。

擁堵和昂貴的gas費用是以太坊的痛點。已經有很多解決方案來解決以太坊的擴容問題,例如第 2 層、以太坊 2.0和其他第 1 層區塊鏈。但在本文的框架內,我將只分析 Solana,它是當今技術上最具突破性的區塊鏈之一。

本文將應用DeFi 中的系統思維,幫助您了解構成 DeFi 的各個部分,並能夠正確評估生態系統。

Solana 上的 DeFi 拼圖

首先,我們將概述Solana上的 DeFi 。

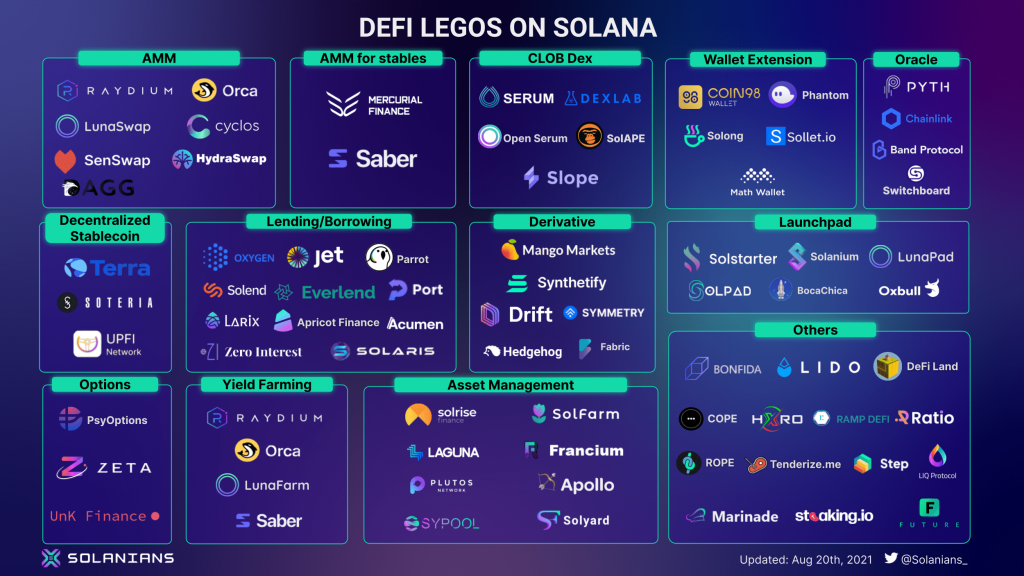

Solana 上的 DeFi。資料來源:索拉尼亞人

在短短幾個月內,Solana 已經擺脫了“項目多但沒有產品”的標籤,出現了大量的主網發布,尤其是在 DeFi 平台分叉中。這是將現金流保留在生態系統中從而促進整個系統發展的先決條件。

在接下來的部分中,我們將分析 DeFi 在 Solana 上的分支,從而尋找投資機會。

穩定幣

穩定幣 是 Crypto 的網關:

參與 Crypto 你需要做的第一件事是什麼?

⇒ 從法幣 <=> 加密貨幣交易所或場外交易方購買 USDT、USDC、...。

當您購買代幣以獲利或減少損失時,您將在哪裡交換這些代幣?

⇒ 穩定幣。

因此,穩定幣是用戶進入 Crypto 的門戶,也是評估資金是否流入生態系統的有用指標之一。

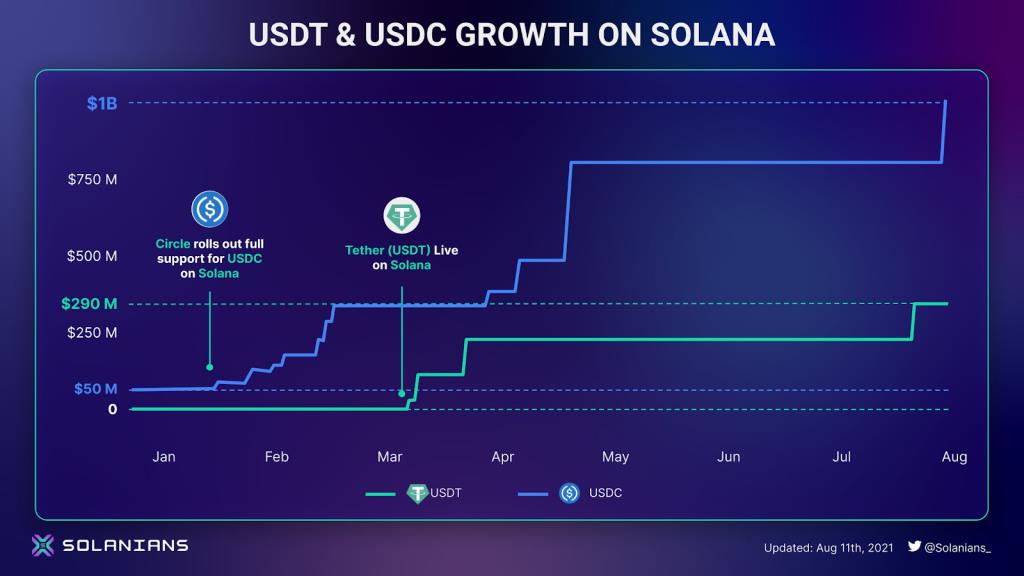

從 2021 年 5 月的 Solana 炒作開始,生態系統中的穩定幣數量開始急劇增加,USDC 和 USDT 的發行數量超過 6 億美元。資金流開始湧入生態系統,導致 $SOL 的價格超過 54 美元,系統中的其他代幣也不斷湧入

而在關於Solana Summer的文章中,我也提到了 Solana 上的穩定幣總供應量在長時間停滯後再次開始增長。目前在 Solana 上發行了 11.9 億美元的 USDC和2.9 億美元的 USDT。這表明資金流正在逐漸湧入生態系統,用戶需求也在增加。

Solana 上 $USDT 和 $USDC 的增長 - 來源:Solanians

Solana 上的類似 DAI 的版本,Parrot 的 PAI,也值得注意。Parrot 目前的 TVL 超過 6100 萬美元,薄荷 PAI 超過 2000 萬 PAI。我將在下一節中詳細分析 Parrot。

敏捷

1.AMM

當我們有穩定幣想要購買代幣時,我們會去DEX或CEX交易所購買。而在獲利了結的時候,我們也需要去這些交易所賣出。借助 DeFi,DEX 是流動性的來源,是用戶交易代幣的共同市場。

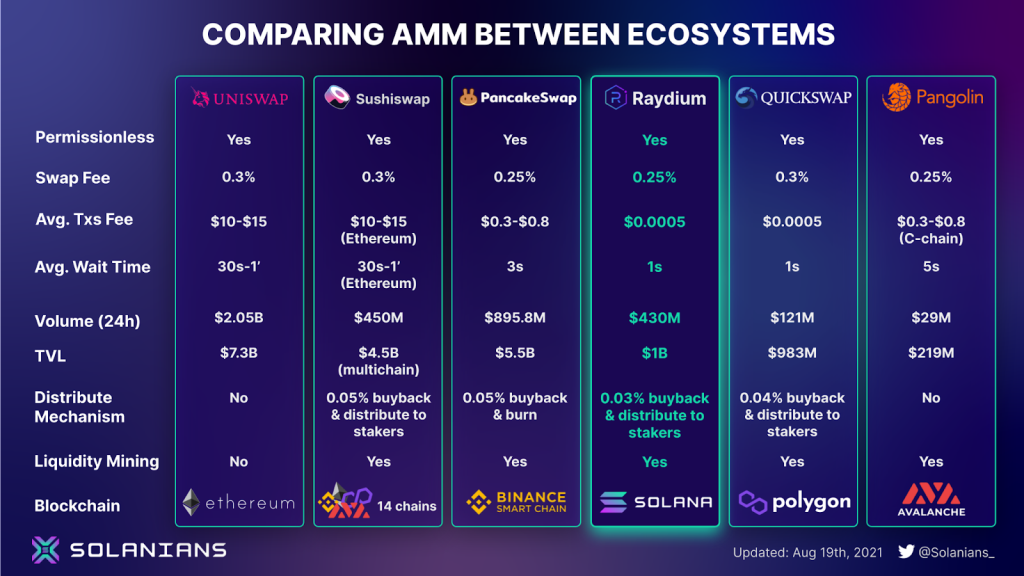

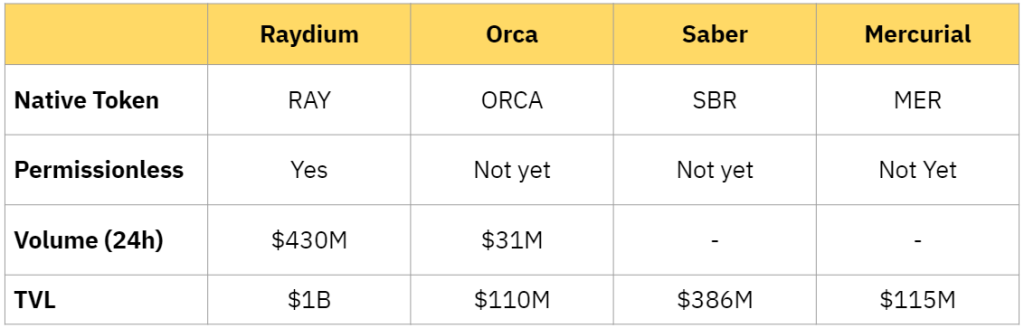

DEX 模型主要有 AMM 和 Order-book 兩種,我們先來看看目前 Solana 頂級 AMM 與其他生態 AMM 的一些指標對比。

Raydium 與其他生態系統的頂級 AMM - 來源:Solanians

短短幾個月的時間,這家 Solana 上最大的 AMM 交易所增長極為強勁,5 月份的交易量只有幾千萬,現在已經能夠與市場上的大腕抗衡,市場和強勁增長在兩個 TVL 中。

正如我在之前的文章中所說,Raydium 是AMM 和 Orderbook 模型的混合版本。

例如:甲方想將 10,000 美元的 USDC 換成 $RAY,現在 Raydium 將在 Ray 和 Serum 的 Orderbook 上定價。假設在 Raydium 上的掉期訂單您收到價值 9,800 美元的 RAY,如果您用價值 9,900 美元的 RAY 填寫 Serum 訂單簿上的訂單,Raydium 將選擇通過 Serum 訂單簿進行交易。

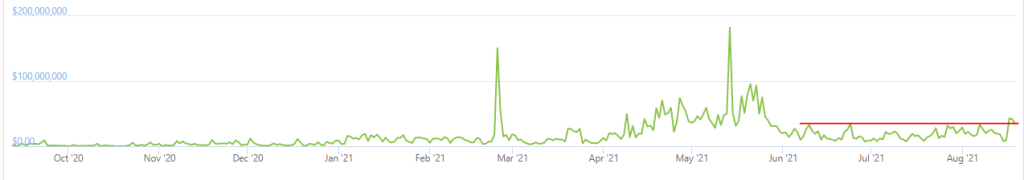

這種交易共享有助於用戶獲得更好的價格,但對於協議來說,這將導致分散的流動性。但是,如果與 Serum 的交易量數據相比,可以看到 Serum 的交易量並沒有增長多少。

Serum 迄今為止的交易量

造成這種情況的原因我認為可能是由於:

其他 AMM 呢?

我還更新了 Solana 上當前 AMM 的比較表,以便您更好地了解。

比較 Solana 中的 AMM 系統

在短短幾個月內,索拉納的 AMM 項目已經完成並非常積極地發展:

2. 訂單簿

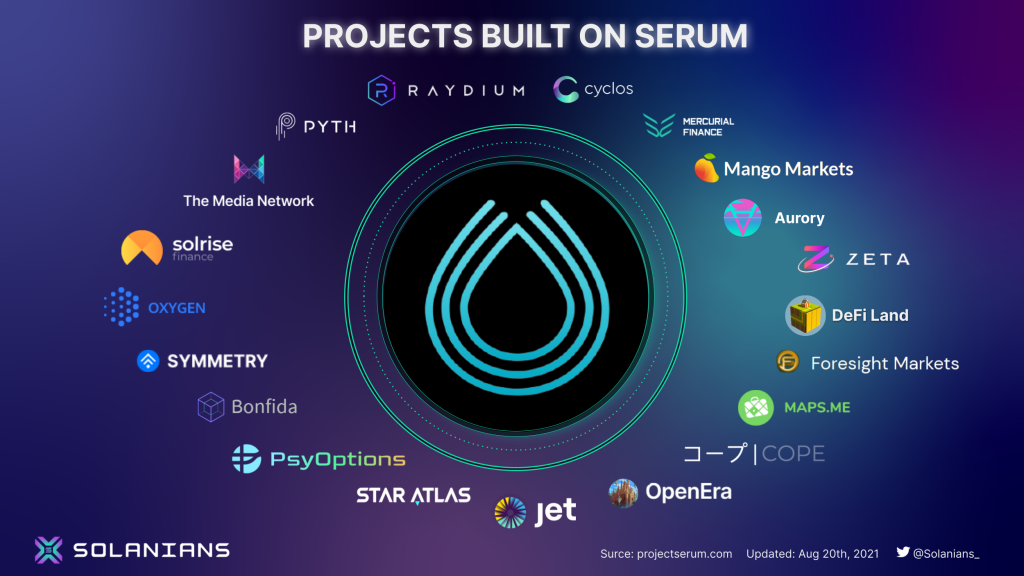

如果您閱讀過有關Serum 設計的文章,您一定看到了 Serum 正在努力實現的偉大願景和抱負。Serum 不僅是一個普通的 DEX 訂單簿,而且是整個項目在其上開發的公共池。

由於平台設計允許在 Serum 上開發的項目之間產生協同效應(通常是上面的 Raydium 案例),因此受益最大的是Serum 本身。隨著越來越多的項目在 Serum 生態系統中開發,如果成功,它有望在未來成為 Serum 的爆炸式增長。

不過目前除了 Raydium 以外,基於 Serum 構建的項目表現並不多,主要證據是交易量的增長並沒有上圖那麼多。不過,隨著一系列項目準備發布產品,項目的增長潛力還是很大的。

基於 Serum 構建的項目數量

借貸

借貸(Lending & Borrowing)是終生的需要。一旦用戶得到他們的代幣,他們就不會只想坐在那裡拿著。相反,他們將希望從他們的資產中產生額外的收入,從而產生借貸的需求。

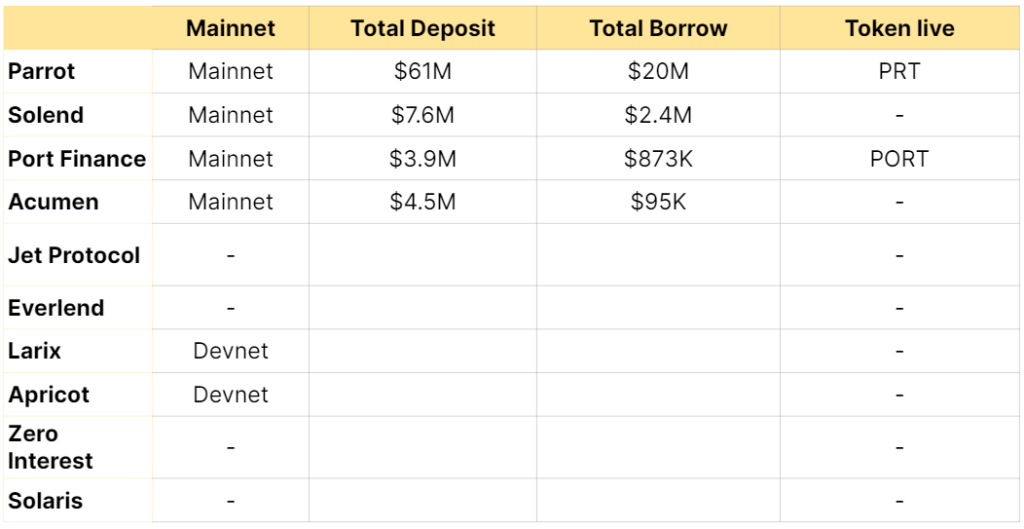

借貸板塊是近期變化最為顯著的板塊。已經有許多項目推出產品並開始吸引用戶,此外還有許多項目已經擁有 devnet 並可能在不久的將來推出。

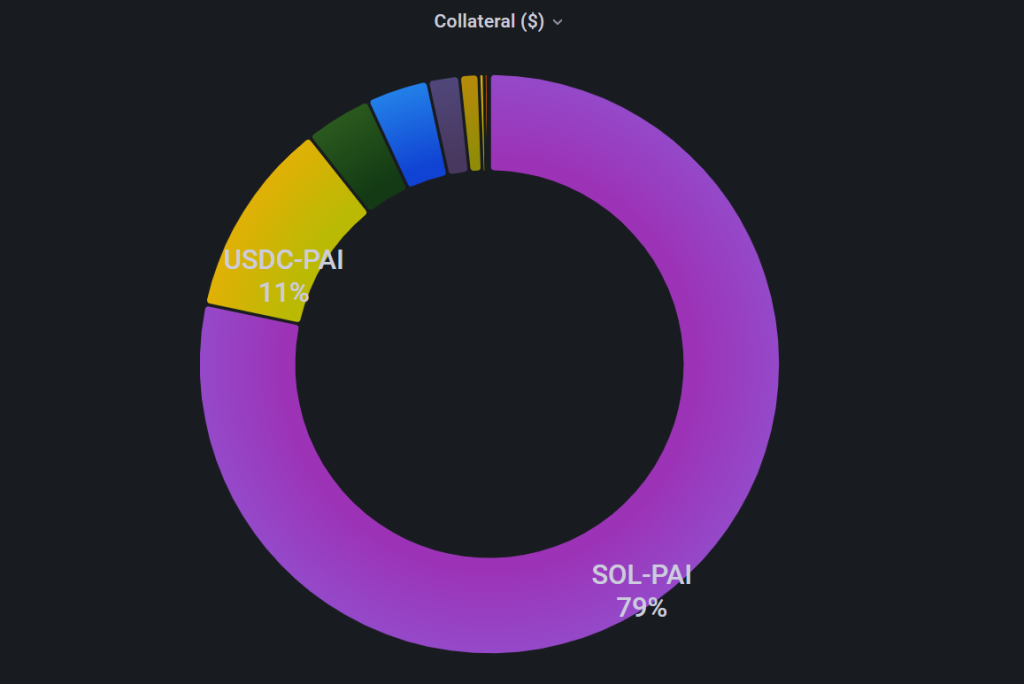

借貸領域中最突出的是 Parrot,該項目允許用戶將抵押品存入 mint PAI,這是一個類似於 DAI 但在 Solana 上的版本。Parrot 上的抵押資產價值已超過 6100 萬美元,已經鑄造了超過 2000 萬個 PAI(項目對 PAI 的鑄造進行了限制,否則發行的 PAI 數量會更多)。

以下是使用不同類型資產鑄造 $PAI 的費率,您可以在此處查看詳細信息。

使用不同資產類別鑄造 $PAI 的比率

在當前用戶端,他們可以在 Solana 上尋找更多的獲利機會,而不僅僅是持有代幣。至於項目,這將有助於為整個生態系統創造更大的流動性來源。

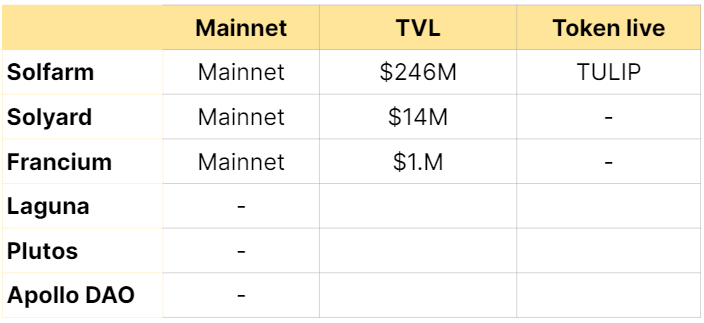

我還總結了 Solana 上的 Lending 項目表:

雖然主網已經上線,但目前借貸項目的資金使用效率並不高,原因如下:

確認:

除了港口金融,其他借貸項目還沒有上線代幣,這是一個你可以參與進來的機會,Solend之所以能吸引到這麼多資產,是因為團隊有洩密,早期用戶可追溯索倫德。

另外,如果項目能藉鑑PAI的成功,未來推出流動性挖礦項目也是可以理解的,所以大家要留意有主網項目的動向,如果流動性挖礦項目能夠讓項目的指數上升,那是一個很好的投資機會。

衍生物

一旦盈利,我們尋找機會進一步增加利潤,因此衍生品市場。

衍生品是一個數組,當期權、保證金交易、預測、指數等分支都在其名稱中包含項目時,該數組在 Solana 系統中受到很多關注。然而,大多數仍處於非生產階段。目前唯一推出產品的協議是Mango Markets,這是一個保證金交易項目,交易量/24 小時穩定增長,約為 500 萬美元。

Mango Market 是 Solana 上一個非常快速的開發項目。不知道的小伙伴們,利用槓桿玩保證金的本質,就是你從交易所借入資產,獲得更大的倉位。這就是為什麼借貸是基礎,因為當借貸平台有資產時,他們可以藉出像衍生品⇒槓桿支持這樣的拼圖。

然而,由於之前的借貸項目建設速度太慢,Mango Market 開發了自己的借貸功能,讓用戶可以在 Mango 本身上借出資產,並藉入資產進行保證金交易。

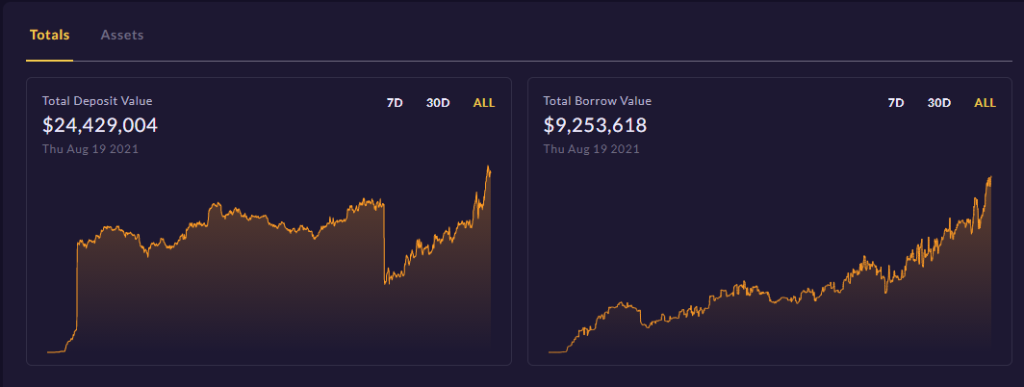

Mango的數據顯示,可貸資產的數量存在波動,但藉入的資產數量卻在穩步增加⇒這代表著對槓桿的需求不斷增加。

其他尚未發佈到主網但在 Solana 上值得注意的拼圖包括:

聚合器和資產管理

這是 DeFi 的頂層拼圖,Aggregator 的目的是讓用戶在一個 dapp 上聚合多個底層協議的所有好處,資產管理的目的是幫助用戶管理你所有的資產和頭寸單一界面或將您的資產委託給另一方進行管理。

1.聚合器

Aggregator 有兩種主要類型:Dex Aggregator(Coin98 Exchange,1Inch)和 Yield Aggregator(Yearn)。但是,目前 Solana 上只有 Yield Aggregator。

Solana 上的收益聚合器項目統計:

如您所見,Solfarm 在 Solana 上壟斷了收益聚合器數組,並且遙遙領先於其他項目。

我個人認為 Solfar 是一個非常活躍的項目,新的收益機會總是很快被項目整合。Solfarm 的優勢是用戶的自動複合收益項目,幫助用戶在 Solfarm 上耕種時可以將 LP 代幣存入其中。

此外,該項目還為在 Solfarm 上耕種的人提供 TULIP 獎勵,所以如果您想在 Solana 上耕種,使用 Solfarm 是首選。

2. 資產管理

Solana 上最著名的資產管理項目是Solrise Finance,Solrise 之前的 devnet 活動非常成功並吸引了用戶。但是,該項目目前尚未發布主網。

其他

除了上面的主要分支之外,我們在 Solana 上還有許多其他具有不同功能的部分。幾個值得注意的例子:

預測

和5月份的炒作不同,這次Solana在生態裡有真正的產品,基礎件現在在主網上,所以我認為由於資金的湧入,這個增長需要更長的時間,現有的資金已經可以保留在系統中。

在不久的將來會有很多產品發布項目,我認為會特別感興趣的幾個領域:

AMM

雖然目前 AMM 陣列以 Raydium 為主,但並不代表其他項目就沒有空間了(類似於現在的 Orca),AMM 陣列有很多不同的型號,有很多獨特的優勢,例如:

借貸

借貸是 DeFi 拼圖中的一個重要部分,但它還沒有受到太多關注,我認為有產品的項目不會錯過 Solana 的這種增長速度來推動他們的項目。

衍生物

衍生品是不可避免的陣列,但大多數項目還沒有上線主網,需要注意的是,頂級項目都有開發網,並且很可能在不久的將來推出主網。

其他

在 Solana 上還應考慮其他難題,儘管不在上述主要分支中,但具有非常高的利潤潛力(風險也很高)。這個領域有很多項目,而且資本通常很低,所以一個好的策略是為這種類型的項目分配一點資本。

結語

從實際數據來看,希望能給大家提供一個關於 Solana 上 DeFi 的看法。Solana 上的 DeFi 在短時間內取得了長足的進步,隨著近期一系列項目即將上線,預計將延續 Solana 的熱潮。

DeFi 的基礎部分已經在主網上,並且在不久的將來會有更多更高層的項目推出產品。與之前的炒作不同,這一次用戶可以在 Solana 上做很多事情,而且錢更難離開系統。

不要忘記定期關注Solana 生態版塊,以最快的速度獲取 Solana 系統所有優秀信息和事件的更新以及作者的評論,為您提供系統最客觀的看法。生態!

Mina 和 Polygon 將共同開發提高可擴展性、增強驗證和隱私的產品。

分析和評估 Uniswap V2 的運營模式,這是任何 AMM 的最基本模型。

Remitano 交易所是第一個允許以越南盾買賣加密貨幣的交易所。在這裡註冊 Remitano 並詳細買賣比特幣的說明!

本文將為您提供使用 Tenderize 測試網的最完整、最詳細的說明。

本文將為您提供最完整、最詳細的使用 Mango Markets 的指南,以在 Solana 上體驗這個新項目的全部功能。

在解鎖系列的第一集中,我們將使用安全設置為您的錢包添加額外的安全層。

農業是用戶在 DeFi 中輕鬆賺取加密貨幣的好機會。但是,什麼是種植加密貨幣並安全加入 DeFi 的正確方法呢?

文章翻譯了作者@jdorman81對Defi中估值問題的看法,以及譯者的一些個人觀點。

Saddle Finance 是一種 AMM,它允許交易並為 tBTC、WBTC、sBTC 和 renBTC 提供流動性。馬鞍地板用戶手冊。

為什麼你現在應該開始關注比特幣(BTC)?當比特幣(BTC)超過 5 億越南盾 / BTC 的峰值時要準備什麼?