El artículo proporciona una descripción general de los aspectos relacionados con los intereses al decidir depositar criptomonedas en grupos.

Como saben, la tendencia de Yield Farming ahora está más caliente que nunca con la participación del caballo oscuro Binance Smart Chain bajo las manos de CZ.

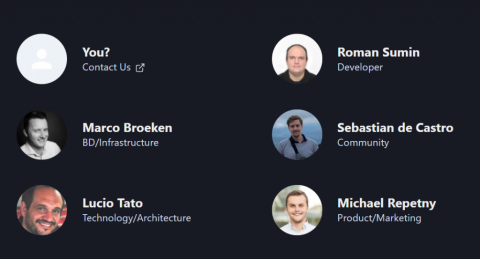

Para ayudarlo a comprender mejor el avance de la agricultura de rendimiento en particular y DeFi en general, Coin98 Insights desea presentar la perspectiva de DeFi de los coautores Marco Di Maggio, Nicholas Platias, Wenyao Sha, Nicolas Andreoullis en Harvard Magazine Business Review.

La premisa de DeFi

La idea viene de

Las criptomonedas (criptomonedas) se han promocionado durante mucho tiempo como el futuro de las finanzas, pero no fue hasta 2020 que los desarrolladores se embarcaron en una idea muy antigua: ganar dinero con dinero.

En el mundo de las criptomonedas, las finanzas descentralizadas (o DeFi) abarcan una amplia gama de aplicaciones basadas en cadenas de bloques que tienen como objetivo mejorar las ganancias de los poseedores de criptomonedas sin depender de intermediarios. Puede entenderse más o menos como obtener una ganancia pasiva como cuando deposita una cuenta de ahorros. , compre bonos del Tesoro o de Apple.

Esta idea está más de moda que nunca: los depósitos en las aplicaciones DeFi han crecido de alrededor de $ 1 mil millones en junio de 2020 a $ 40 mil millones a fines de enero de 2021, lo suficiente como para demostrar que DeFi puede convertirse en una parte integral de las criptomonedas. De acuerdo con la definición de innovaciones disruptivas de Clayton Christensen, DeFi puede ser un desarrollo disruptivo de la tecnología blockchain, lo que lleva esta tecnología a la corriente principal.

La premisa de DeFi

La premisa de DeFi es simple: corregir las ineficiencias financieras, de manera más simple, para superar el costo de oportunidad de mantener criptografía durante un largo período de tiempo. Actualmente, casi todos los que compramos criptomonedas esperamos que el valor de nuestras monedas aumente como Bitcoin. Esa estrategia ha funcionado bien, como lo demuestra el rápido aumento en el valor de las criptomonedas hasta el punto en que a muchos hermanos ya no les importan unos pocos puntos porcentuales.

Sin embargo, con el reciente auge de las monedas estables (monedas diseñadas para mantener valor), el juego se está remodelando lentamente. La capitalización de mercado total de monedas estables como Terra o USDC se ha cuadriplicado en 2020. Se puede decir que DeFi ha despertado oportunidades de ingresos pasivos en el criptomercado.

El enfoque de bajo riesgo de las criptomonedas es realmente atractivo y tiene el potencial de atraer a más inversores nuevos. Por primera vez en la historia, puede recibir ganancias por tener monedas (sin mencionar el aumento y la disminución del precio de la moneda). Esto brinda beneficios reales y tangibles a las criptomonedas y cambia el estereotipo de un activo cuyo único propósito es vender a un precio más alto.

Como resultado, muchos de los protocolos DeFi actuales tienen el potencial de competir con instituciones financieras centralizadas, sin dejar de ser fieles a sus raíces descentralizadas. Además, con la visión de un flujo constante de ganancias y la eliminación de la volatilidad extrema, los grandes inversores institucionales ahora están considerando las criptomonedas como parte de sus carteras.

Agricultura de rendimiento frente a comercio de divisas de mano

¿Qué es la agricultura de rendimiento?

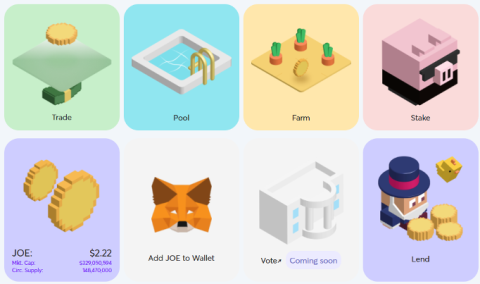

La obtención pasiva de beneficios de los criptoactivos, también conocida como Yield Farming, se está construyendo en una serie de nuevas plataformas de préstamos.

Compound Labs ha lanzado una de las plataformas de préstamos DeFi más grandes, donde los usuarios pueden pedir prestada y prestar cualquier criptomoneda a corto plazo a una tasa de interés determinada algorítmicamente.

Un "agricultor agrícola" mueve activos continuamente entre "campos" (también conocidos como grupos) en el protocolo Compound, con el objetivo de cultivar "campos" con una tasa de rendimiento anual (APY). De hecho, es similar a una estrategia en las finanzas tradicionales (carry de divisas) en la que un comerciante busca tomar prestada una divisa con una tasa de interés más baja y prestarla a una divisa más rentable.

Beneficios de la agricultura de rendimiento

Sin embargo, la agricultura de rendimiento en criptografía ofrece más incentivos.

Por ejemplo, al depositar monedas estables en su cuenta, recibirá intereses de al menos dos formas:

- En primer lugar, puede recibir APY en esta cuenta de depósito.

- En segundo lugar, y más importante, algunos protocolos otorgarán a los usuarios un bono de subsidio, en forma de un nuevo token, además del interés que el protocolo cobra al prestatario y paga al prestamista.

Ejemplos de la vida real con Yield Farming

Un ejemplo listo para usar: Compound ha recompensado a los usuarios con un token de gobernanza: el token COMP, que puede representar aproximadamente un asiento en la junta directiva del protocolo. Si bien Compound no cuesta casi nada generar tokens COMP, COMP actualmente se negocia activamente en el mercado y se puede vender fácilmente por dinero en efectivo si los titulares lo desean. Como resultado, estos tokens de "bonificación" han aumentado las ganancias tanto para los prestatarios como para los prestamistas. Cuando el precio de COMP sube, el prestatario de hecho será "recompensado" más de lo que tiene que pagar al prestamista.

Este bono de subsidio en realidad tiene sentido económico. Atraer a más personas para que usen el protocolo Compound aumenta el valor del token, atrayendo así a más "agricultores", creando una ronda positiva de crecimiento.

Además, la distribución de tokens de gobernanza a los usuarios también logra el objetivo de la propiedad descentralizada y brinda a los usuarios más activos derechos de voto, lo que define la dirección futura del intercambio.

El punto negativo de la agricultura de rendimiento

Aunque Compound se ha vuelto cada vez más popular después del comienzo de la tendencia de los préstamos criptográficos, Yield Farming todavía requiere una experiencia que parece estar más allá de la capacidad de un inversor típico. El éxito en este juego requiere que los inversores operen regularmente, monitoreen activamente y manejen los riesgos de cerca, sin mencionar que los rendimientos competitivos en criptografía son mucho más volátiles que los rendimientos en bienes raíces tradicionales.

Ejemplos de soluciones de Yield Farming

Sin embargo, también tenemos muchos más proyectos DeFi aptos para el comercio minorista. Gemini, el intercambio de criptomonedas fundado por Tyler y Cameron Winklevoss, está lanzando un nuevo servicio llamado "Earn" que permite a los clientes depositar bitcoins y otras criptomonedas en sus cuentas con intereses sin un saldo mínimo.

De manera similar, BlockFi, una compañía de préstamos criptográficos respaldada por el multimillonario tecnológico Peter Thiel, ofrece tasas de interés de hasta 8.6% APY en depósitos, mientras que las cuentas de ahorro bancarias tradicionales se ofrecen a 0.05%.

Anchor, un protocolo de ahorro en Terra blockchain (LUNA), proporciona un retorno más estable a los remitentes de activos en un esfuerzo por conectar la experiencia DeFi con la experiencia que ofrecen las finanzas tradicionales.

Esto puede ser solo el comienzo. El jefe de activos digitales de Goldman Sachs declaró recientemente que prevé un futuro en el que todos los activos financieros del mundo residen en un libro de contabilidad digital y Operaciones que actualmente requieren personal, incluidos banqueros y abogados, como ofertas públicas iniciales (OPI) y emisiones de deuda. (emisiones de deuda), es probable que se automaticen en gran medida.

AMM frente a intercambio centralizado

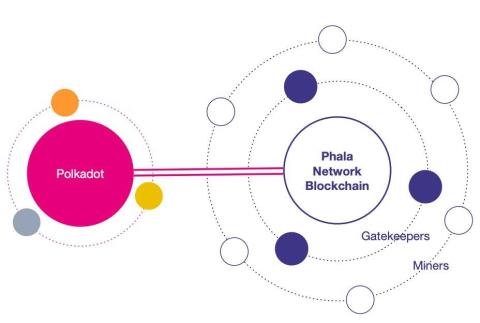

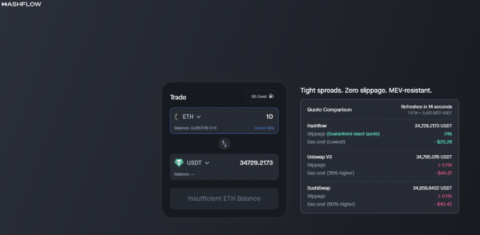

Los intercambios electrónicos utilizados por NYSE o NASDAQ son los principales contendientes en el campo de la desintermediación. En general, los mercados funcionan correctamente mediante mecanismos de fijación de precios. Mientras que NYSE y NASDAQ utilizan libros de pedidos (listas electrónicas de órdenes de compra y venta) como su mecanismo de fijación de precios, los creadores de mercado automatizados ( AMM ), uno de los núcleos de DeFi, confían en el algoritmo para determinar el precio en función del suministro en tiempo real y demanda de cada criptoactivo en el mercado.

Características positivas de AMM en comparación con los intercambios centralizados

- La primera es la simplicidad : los AMM solo admiten órdenes de mercado (órdenes para comprar o vender inmediatamente al precio actual, no órdenes limitadas) que están configuradas para ejecutarse a un precio específico. Los usuarios, ya sea que compren o vendan, proporcionan activos en la cantidad que elijan y los AMM calcularán automáticamente el precio.

- El segundo es la transparencia : el mecanismo de fijación de precios, como todas las transacciones, está disponible en un libro público que permite que cualquier persona lo verifique, para que los comerciantes puedan confiar en que el sistema es justo.

- En tercer lugar, la fijación de precios de AMM es continua y puede acomodar pedidos de todos los tamaños sin "brechas" : pedidos que no se pueden completar, como vemos a menudo en los mecanismos del libro de pedidos. Los pedidos pequeños apenas cambian el precio, mientras que los pedidos grandes se vuelven extremadamente caros, lo que hace imposible el agotamiento del grupo. En otras palabras, AMM logra una profundidad de mercado casi infinita con una liquidez finita.

- Finalmente, no existe una definición tradicional de contraparte comercial , porque las transacciones ocurren automáticamente entre el usuario y el contrato.

Puntos negativos de AMM

Además de las excelentes características, AMM tiene un gran punto negativo que existe una gran cantidad de riesgos potenciales. Específicamente, los proveedores de liquidez pierden dinero cuando cambia el valor de un token criptográfico, cuanto mayor sea el cambio, ya sea hacia arriba o hacia abajo, mayor será la pérdida.

Económicamente

Los proveedores de liquidez cobran tarifas comerciales, que a su vez proporcionan un flujo constante de ingresos a cambio de la liquidez que brindan y, con suerte, cubren cualquier pérdida.

El entorno AMM que cambia rápidamente se evidencia en el protocolo Uniswap, que es uno de los más populares y atrae alrededor del 10% de los activos totales invertidos en DeFi. Construido sobre la cadena de bloques Ethereum, Uniswap registró un volumen de operaciones récord de $58 mil millones durante el año pasado.

Sin embargo, otro competidor, SushiSwap, creado sobre el código fuente abierto de Uniswap, pudo atraer rápidamente usuarios y liquidez a su plataforma pagando a los usuarios con tokens de administración.Tratamiento SUSHI. Este es solo un pequeño ejemplo de los riesgos de desarrollar software libre en un nuevo mercado competitivo.

En el proceso de encontrar un lugar para las plataformas AMM, surge una pregunta importante: ¿Pueden los proyectos encontrar una fórmula perfecta que incentive a los usuarios, junto con su liquidez, a ser leales con el protocolo, o siempre en peligro de ser superados por otros oponentes?

Atraer a un mayor número de usuarios

Las principales instituciones financieras están observando las criptomonedas

Con las tasas de interés acercándose a cero en casi todas las economías importantes, DeFi ha hecho de las criptomonedas una atractiva atracción de capital. Incluso las instituciones con una baja tolerancia al riesgo y que priorizan los ingresos pasivos sobre la apreciación del capital, como las dotaciones universitarias o las instituciones financieras, están comenzando a explorar el criptomercado rápidamente de manera cautelosa.

Goldman Sachs, JPMorgan y Citi están considerando ingresar al mercado de criptocustodia luego del fallo de la OCC sobre el tema. Visa está trabajando con Anchorage, un banco de activos digitales, para permitir que los clientes del banco compren bitcoins libremente.

Además, las instituciones tradicionalmente adversas al riesgo, como la compañía de seguros MassMutual y el Fondo de Jubilación de Empleados Públicos de California (CalPERS), también están buscando ingresar a las criptomonedas.

Este creciente interés por parte de las entidades financieras puede suplir las necesidades de democratización financiera de los inversores minoristas.

Por ejemplo, la caída posterior a Gamestop, con Robinhood dejando de comercializar acciones promovidas por Redditors, ha demostrado la necesidad de plataformas de inversión que permitan a los inversores minoristas comerciar directamente y obtener protección contra la ira irracional y la dura censura de las corporaciones financieras y los reguladores.

DeFi - Las oportunidades vienen con riesgos

DeFi aprovechó esta oportunidad a través de Mirror Finance y Synthetix , aplicaciones descentralizadas que permiten a los inversores negociar activos sintéticos o activos "clonados", como acciones, sin interrupción ni censura. El efecto dominó de la saga Gamestop, por supuesto, tardará mucho en materializarse por completo, y parece que DeFi está en la mejor posición para beneficiarse de él.

Sin embargo, con la ley básica del equilibrio riesgo-rendimiento, comprenderá por qué las tasas de interés son tan atractivas: al final, DeFi sigue siendo un mecanismo con muchos riesgos imprevistos en comparación con los depósitos tradicionales.

Todos los protocolos DeFi están sujetos al riesgo de falla y/o duplicación del software, que en el peor de los casos puede perder completamente la liquidez. Además, está claro que no tenemos ningún seguro de la FDIC que proteja los criptodepósitos.

Los protocolos de préstamo como Compound o las cuentas de ahorro como BlockFi pueden retirarse ilegalmente, mientras que los AMM como Uniswap requieren que asuma riesgos de una manera completamente diferente cuando se trata de proporcionar liquidez.

En resumen, no todos los productos DeFi son para ahorro, y ciertamente no para ahorro para la jubilación, o al menos no todavía. Pero a medida que la audiencia de DeFi se expande y la participación de las grandes instituciones financieras y las métricas de riesgo de la industria financiera se regulan más estrictamente, podemos esperar que DeFi sea el comienzo de una era, el lugar largamente esperado donde todos los hogares poseen criptomonedas y son rentables. Después de todo, como el dinero, las criptomonedas nunca deberían dormir.

Epílogo

De los muchos usos disruptivos de blockchain, las finanzas descentralizadas (también conocidas como DeFi) son posiblemente las más accesibles y desafían directamente a la industria financiera establecida. Al ejecutar contratos en el mercado, en lugar de a través de intermediarios como instituciones financieras, DeFi permite a los usuarios prestar y pedir prestado entre sí, mientras disfrutan de intereses y tarifas de transacción por actividades de préstamo.

Con DeFi, tiene muchas oportunidades nuevas para ganar dinero, como la "agricultura de rendimiento", similar a las estrategias financieras tradicionales. Pero DeFi es como una actualización a gran escala de la inyección de liquidez de los mercados financieros como NASDAQ y NYSE, junto con más eficiencia, transparencia y confiabilidad.

Siempre hay un riesgo involucrado en el criptomercado, pero DeFi permite un fácil acceso y menos volatilidad que otros mercados, lo que podría llevar a blockchain al siguiente nivel de nuevos beneficios.

Ver publicación original aquí .