Analizar y evaluar el modelo operativo de Uniswap V2, el modelo más básico para cualquier AMM.

¿Por qué escribí la Serie de Modelos de Operación de Protocolo/Dapp?

Los TOP 5 DEX actualmente en Ethereum incluyen: Uniswap, Curve, SushiSwap, Balancer, Bancor. Estos 5 DEX dominan más del 80 % del mercado DEX en Ethereum.

Pero, ¿alguna vez te has preguntado por qué estos 5 nombres están en la parte superior de la matriz DEX?

Aunque el mercado DEX es muy competitivo, los 5 DEX mencionados anteriormente aún tienen sus propias fortalezas que ningún otro AMM puede tener:

- Uniswap : uno de los primeros AMM, con una comunidad grande y leal, cuya arma Uniswap V3 podría cambiar el panorama del mercado DeFi.

- Curve Finance : la actual plataforma de comercio de monedas estables número 1, TVL una vez superó a Uniswap, y se está expandiendo a otras plataformas como Polkadot, Polygon,...

- SushiSwap : no es solo una bifurcación de Uniswap cuando regresa a Sam, un AMM con todas las funciones necesarias para los usuarios, como Farming, Stake, Lending. Próximamente también estará Miso, la plataforma de IDO en SushiSwap.

- Equilibrador : grupo de liquidez de muchos activos, la tendencia LBP (Liquidity Bootstrapping Pool) hace que el lanzamiento del proyecto sea más justo.

- Bancor : modelo DEX único, soporte de cadena cruzada, que resuelve el problema de pérdida impermanente para proveedores de liquidez.

Construir, competir y desarrollar continuamente DeFi de vez en cuando, en mi opinión, ese es el factor decisivo que ayuda a que estos 5 DEX sigan en pie hasta el día de hoy.

Debido a que DeFi va muy rápido, este es un espacio abierto, descentralizado y justo, solo los proyectos verdaderamente innovadores que crean valor para la comunidad pueden sobrevivir y prosperar.

Por lo tanto, escribo la Serie de análisis del modelo operativo de un protocolo para ayudarlo a comprender más profundamente en los protocolos, cómo funciona un proyecto para comprender por qué un proyecto está en tal posición. ¿Está infravalorado o sobrevalorado?

En esta parte, analizaré el modelo operativo de los AMM, la base del ecosistema DeFi, para ayudarlo a comprender el origen antes de llegar a otros modelos complejos.

Así, llegaremos al modelo operativo de Uniswap V2, el modelo más básico para cualquier AMM. Al final del artículo, habrá un resumen de los aspectos más destacados del modelo Uniswap V2 y las oportunidades futuras.

Consulte para tener más perspectivas de inversión.

Información sobre Uniswap V2

Anteriormente, el equipo de Coin98 también tenía una serie de artículos que explicaban el mecanismo de trabajo de Uniswap, así como los intercambios de AMM, puede leerlo nuevamente en coin98.net . Para facilitar el seguimiento del contenido a continuación, volveré a explicar brevemente este mecanismo:

- Uniswap V2 es un protocolo de creador de mercado automatizado (AMM) que permite a los usuarios intercambiar cualquier token ERC20, utilizando un grupo de liquidez en lugar de un libro de pedidos.

- Uniswap V2 es un paso adelante de Uniswap V1, antes en Uniswap V1, solo puede operar desde ETH => tokens ERC20, desde Uniswap V2, puede operar desde tokens ERC 20 <=> tokens ERC 20.

Modelo de operación del protocolo Uniswap V2

Las partes involucradas (roles)

Uniswap es un intercambio descentralizado, no hay intermediario entre el lado de la oferta y el lado de la demanda, entonces, ¿cómo lo hizo Uniswap?

Simplemente, Uniswap construyó un modelo con la misma función que una máquina expendedora, ayudando a conectar el lado de la oferta y el lado de la demanda.

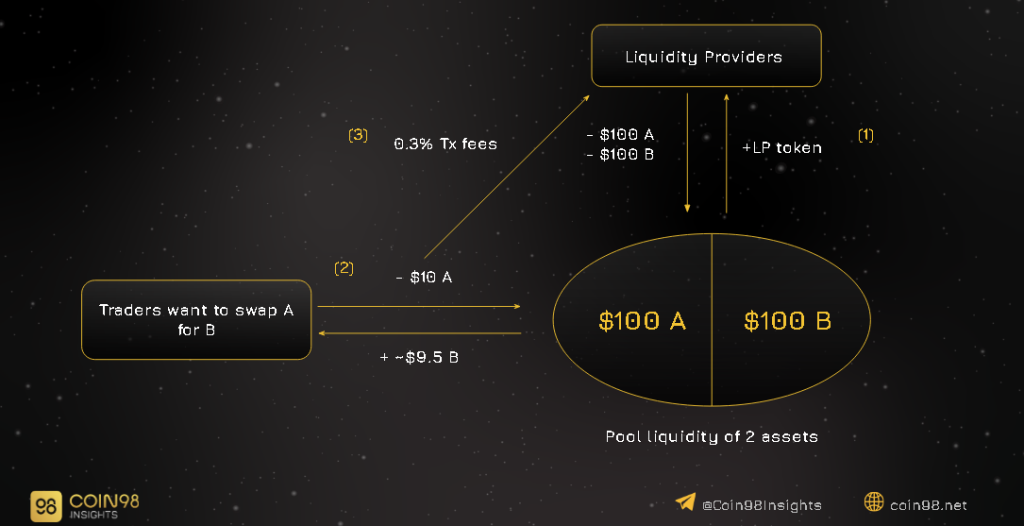

Participar en Uniswap tendrá 2 partes principales:

- Proveedor de liquidez : esta es la parte que suministra, proporciona activos para crear liquidez para el mercado.

- Usuario (usuario, comerciante): los usuarios pueden intercambiar cualquier token ERC-20 cuando ingresan a Uniswap, a cambio, deben pagar una tarifa de 0.3% por transacción.

flujo de trabajo

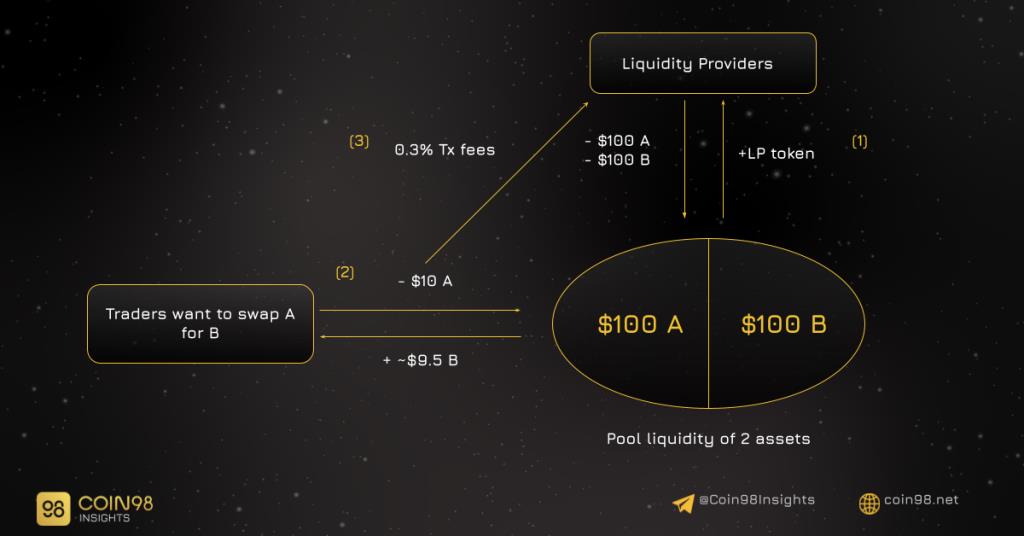

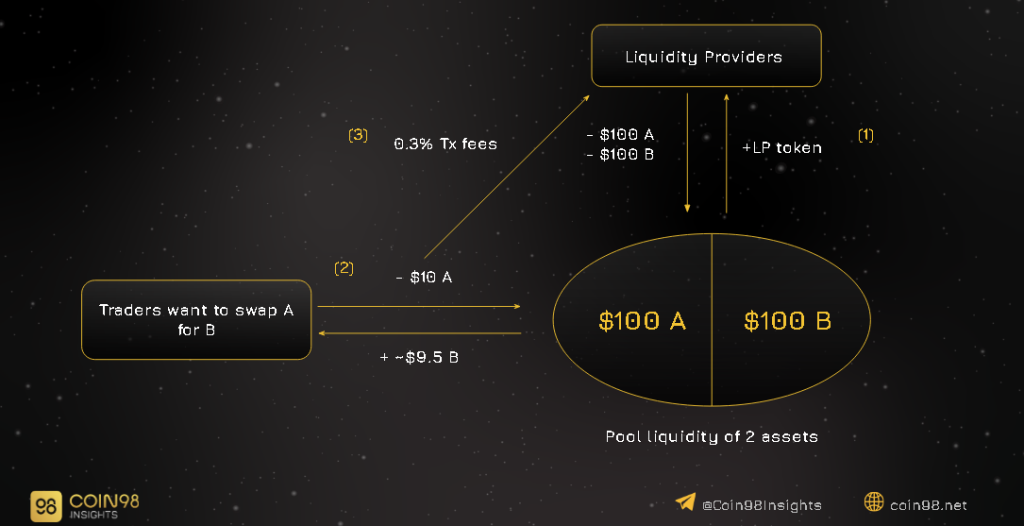

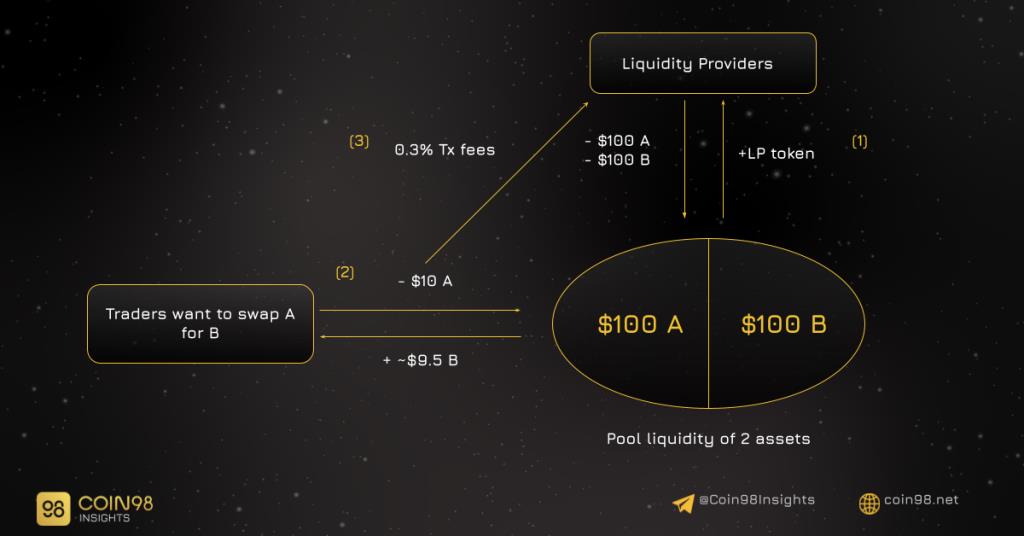

Para resumir, el modelo de Uniswap funcionará en 3 pasos principales de la siguiente manera:

- 1 grupo en Uniswap tendrá 2 tipos de activos, por ejemplo, A y B, el proveedor de liquidez pondrá 2 activos en una proporción de 1:1. También reciba el token LP, este es un token que representa la propiedad de una parte de los activos en el Pool.

- Los comerciantes que quieran intercambiar de A a B pueden poner A en el Pool y recibir B.

- Uniswap actualmente cobra una tarifa del 0,3 % por transacción, que se pagará a los proveedores de liquidez.

A través de este modelo se puede ver:

- El lado de la oferta (proveedores de liquidez) y el lado de la demanda (comerciantes) pudieron reunirse sin tener que pasar por ningún intermediario. Y aún compartir los beneficios para los demás.

- Uniswap en lugar de ser un intermediario para las transacciones, el proyecto ha creado algoritmos, que se ejecutan de acuerdo con programas predeterminados, haciendo que todo funcione sin problemas sin la necesidad de un tercero, creando así un mercado de intercambio verdaderamente descentralizado.

Algoritmo en Uniswap

Uniswap es un AMM - Creador de mercado automatizado (Automated Market Maker).

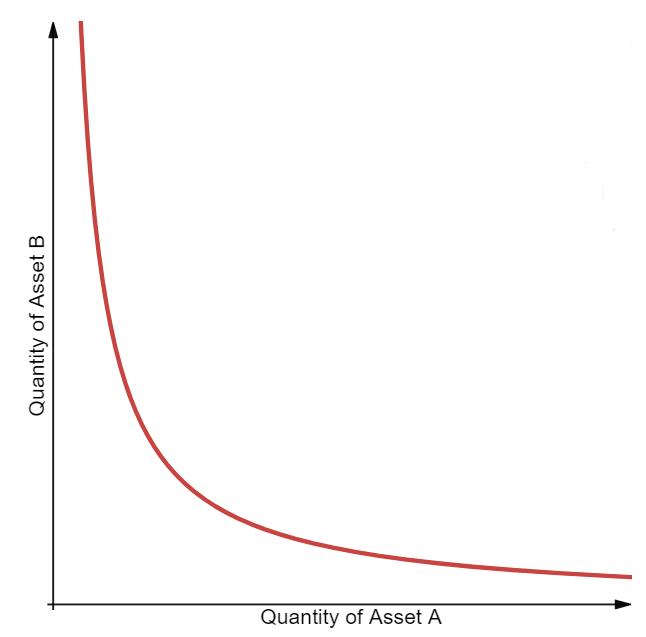

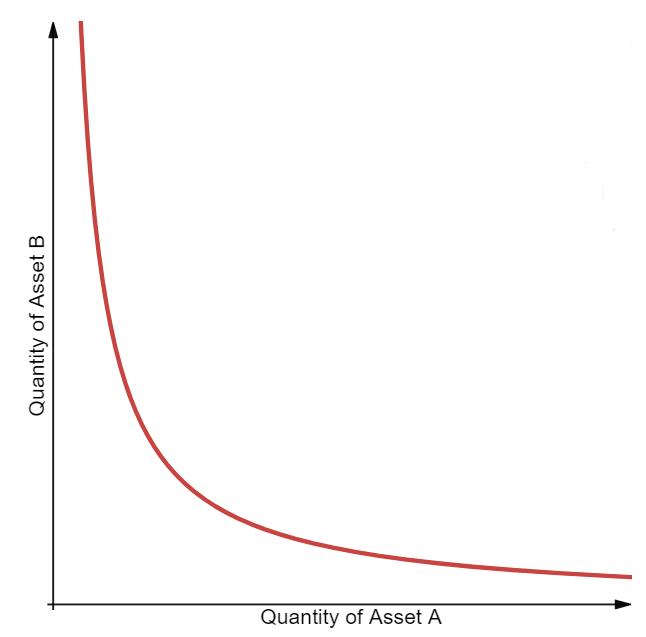

Los AMM son en realidad curvas generadas por modelos matemáticos. Con Uniswap, la fórmula matemática sería:

x * y = k

Ahí:

- x es el número de fichas A.

- y es el número de fichas B.

- k es el valor total del pool A/B.

Entonces, la liquidez en el Pool formará una curva como esta, donde la columna vertical es el número de tokens B, la columna horizontal es el número de tokens A.

Todavía parece un poco confuso, ¿verdad?

Por ejemplo:

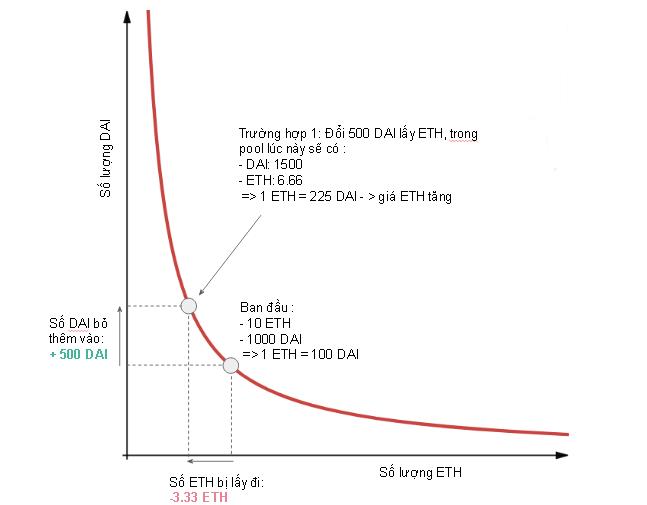

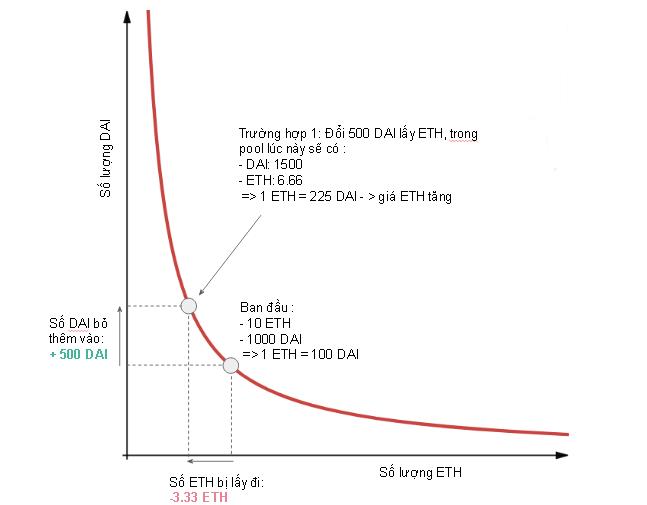

Digamos que el grupo se crea con el nombre ETH/DAI con 10 ETH y 1000 DAI.

Tendremos: x * y = k ⇔ 10*1000 = 10.000.

Precio de 1 ETH = 100 DAI y Precio de 1 DAI = 0,01 ETH.

Caso 1: Cambiar DAI por ETH

El comerciante A ingresa a este grupo e intercambia 500 DAI + 0.3% de tarifa a cambio de ETH.

=> y' = 500 + 1000 = 1500 DAI.

k permanece sin cambios, sigue siendo igual a 10.000.

=> x' = 6,66 ETH.

De ello se deduce que el comerciante recibe x - x' = 10 - 6,66 = 3,33 ETH, equivalente a un valor de 500 DAI.

=> precio 1 ETH = 150 DAI, aumento del 50% del precio original.

Nota: la tarifa del 0,3 % se volverá a agregar al grupo después de que el intercambio cambie el valor de k.

Ilustración para el caso 1

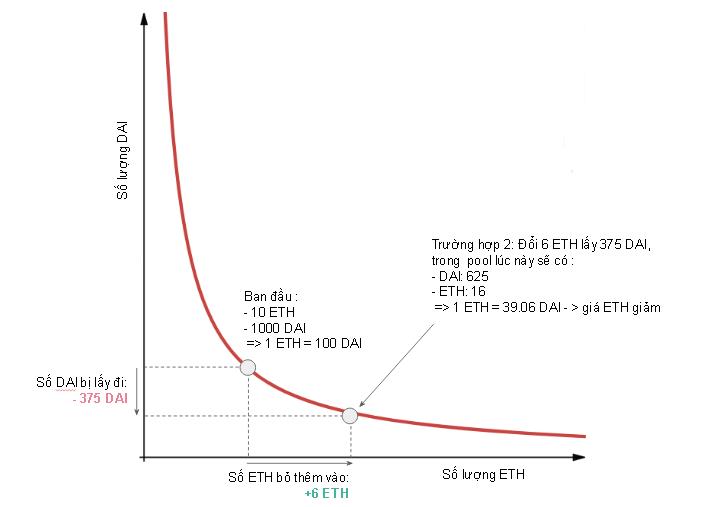

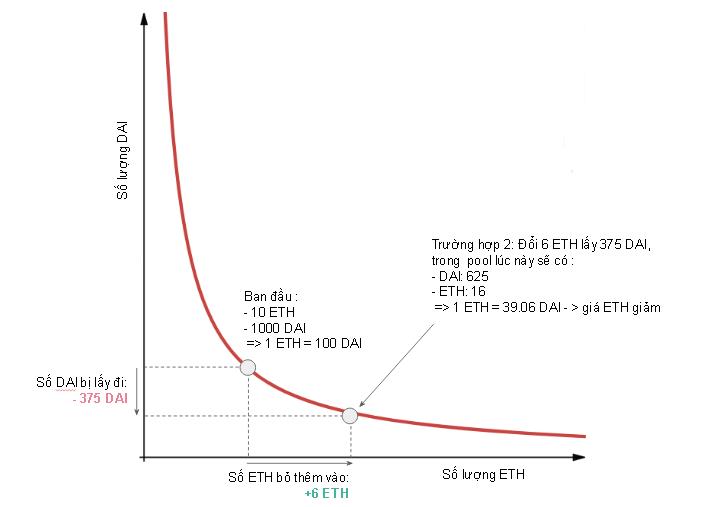

Caso 2: Intercambiar ETH por DAI

El comerciante B vende 6 ETH a cambio de DAI.

=> x' = 10 + 6 = 16.

=> y' = 10.000/16= 625.

Entonces el comerciante obtiene y - y' = 1000 - 625 = 375 DAI, equivalente a un valor de 6 ETH.

=> precio de 1 ETH = 62,5 DAI, 37,5% de disminución del precio original.

Nota: si el deslizamiento es demasiado grande, Uniswap tendrá una advertencia antes de proceder al intercambio y mostrará un mensaje.

Ilustración para el caso 2

Modelo de piscina en Uniswap

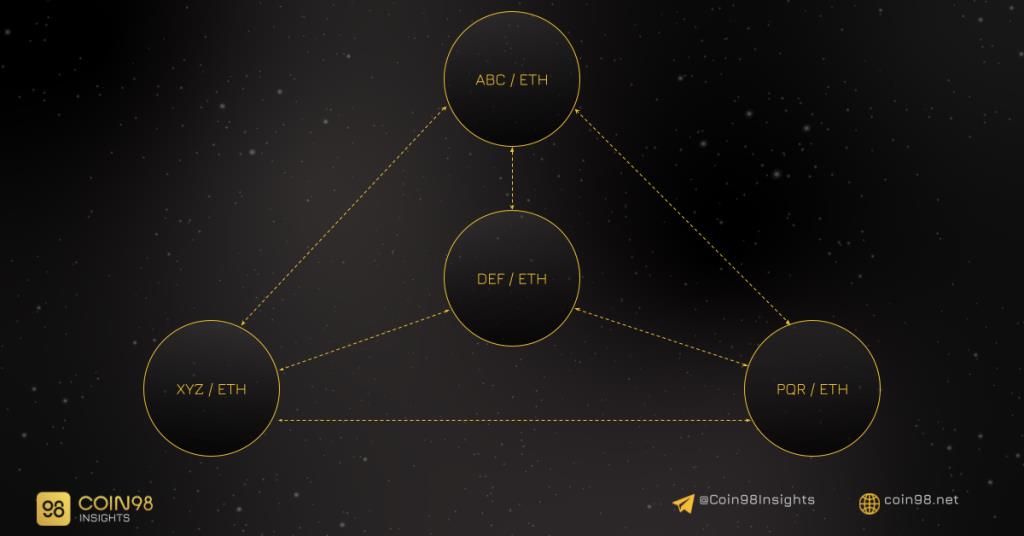

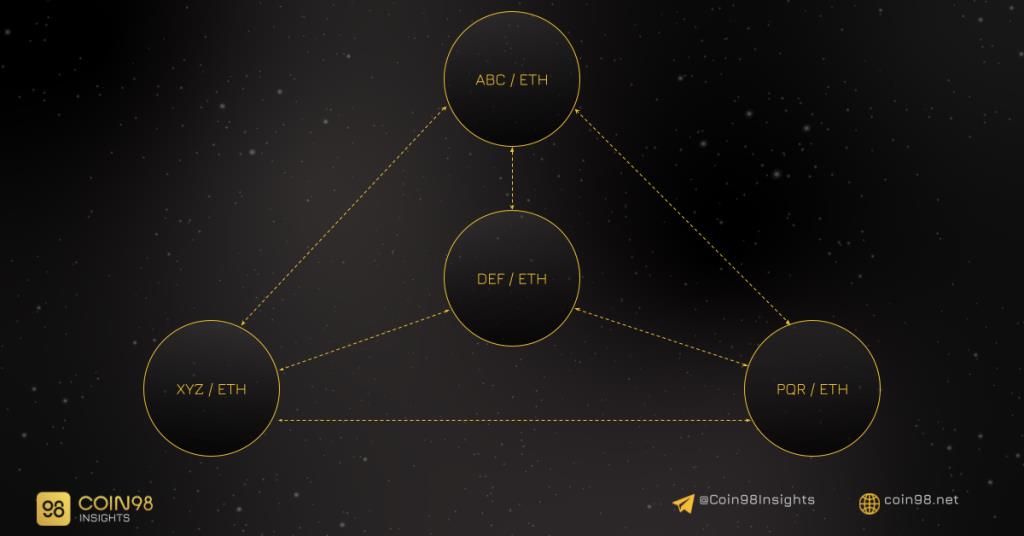

Los grupos en Ethereum están vinculados principalmente a Ethereum, hay 2 razones principales de la siguiente manera:

- Uniswap utiliza un modelo Pool con una proporción de 50:50: la mayoría de los pools, el 50 % serán ETH, el 50 % serán tokens ERC-20 que los inversores quieren intercambiar.

- ETH se usará en Uniswap como moneda común : similar a las actividades normales de hermanos y hermanas, para facilitar la compra de bienes, todos los hermanos usan la moneda común VND, en Uniswap, la principal moneda común es ETH.

- ETH será el punto de conexión, lo que ayudará a conectar los grupos entre sí: usted posee el token ABC y desea intercambiar con cualquier token en Uniswap, por ejemplo, el token XYZ, solo pasará por 2 rutas: ABC => ETH => XYZ. Cuantas menos rutas recorras, menores serán los costes de intercambio.

¿Cómo captura Uniswap el valor de los tokens UNI?

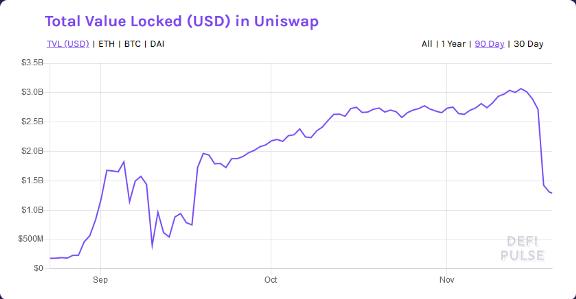

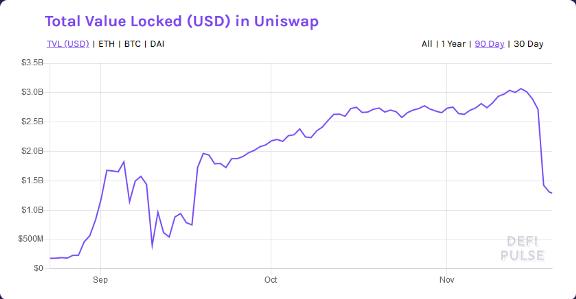

En los primeros 3 años desde su lanzamiento, e incluso cuando se lanzó Uniswap V2 con más utilidades, Uniswap no solo no obtuvo un solo dólar de ingresos, sino que también operó sin un solo token maestro, el proyecto funciona de forma gratuita. El proyecto cree que, sin un token nativo, Uniswap todavía funciona y funciona muy bien.

Hasta que nació Sushiswap, la versión bifurcada de Uniswap, demostrando a Uniswap que el token nativo se puede usar para iniciar el proyecto, Uniswap luego lanzó su propio token.

UNI se lanzó este 16 de septiembre, al precio de $1, y subió rápidamente al rango de precios de $9, luego de cotizar en casi todos los principales intercambios como Binance, Coinbase, Huobi, Okex,... solo después de unas pocas horas del lanzamiento del token. . Se puede ver que el nivel de interés por el token UNI es excelente.

En la versión Uniswap V2, los tokens UNI se utilizan para 3 propósitos principales:

- Gobernanza : esta es la función principal del token UNI, en una gran comunidad como Uniswap, la función de gobernanza juega un papel muy importante.

- Proporcione liquidez : puede comprar tokens UNI para proporcionar liquidez, actualmente hay 6 UNI Pools en Uniswap, con TVL ~ $ 300 M y APY del 4% al 12%

- Recompensas de Liquidity Mining : En la primera fase del lanzamiento del token UNI, Uniswap implementó el programa Liquidity Mining , que incentiva el suministro de liquidez y la recepción de tokens UNI. Sin embargo, este programa finalizó en solo 3 meses, lo que tuvo un gran impacto en Uniswap ya que se drenó una gran cantidad de liquidez y se transfirió a otros competidores directos, como SushiSwap.

En general, en Uniswap V2, Uniswap captura el valor de los tokens UNI utilizando la función de Gobernanza y genera demanda de compra de tokens UNI a través de fondos de liquidez. Estos son valores intangibles y ciertamente no reflejan completamente el precio actual de $35 de los tokens UNI.

En mi opinión, el precio de $35 de la UNI será igual a:

$35/UNI = Valor actual del token UNI (Gobernanza + provisión) + Valor futuro esperado (Uniswap V3).

La segunda parte de esta fórmula (Valor esperado futuro) en mi opinión es muy importante, es la razón principal del precio actual de $35, explica por qué Uniswap siempre ha sido el DEX número 1 en el mundo DeFi.

Oportunidades en Uniswap V3

Volvamos al modelo operativo Uniswap V2.

Como puede ver, los ingresos de Uniswap provendrán de tarifas de transacción del 0,3%. Sin embargo, el 100% de las tarifas de transacción se han devuelto a los proveedores de liquidez, por lo que actualmente Uniswap, o específicamente los titulares de UNI, aún no han recibido ningún beneficio de este modelo operativo.

En la versión UNI V3, Uniswap ha comenzado a cobrar una parte de la tarifa de transacción del 0,3 % en el Tesoro del proyecto , no se ha mencionado cómo dividir estos ingresos al titular de UNI específico. Sin embargo, esto también ha afectado positivamente el precio de UNI en el último mes, que analizaré en detalle en la siguiente parte del proyecto.

En cuanto a la división de ingresos para los UNI, creo que esto definitivamente sucederá pronto en el futuro, siempre que se haga una Propuesta razonable, esto se hará realidad.

Creencia sobre Uniswap V3 en la comunidad

La historia de Uni V3 se menciona desde octubre y noviembre del año pasado, pero no fue hasta marzo de este año que el proyecto reveló el modelo de Uniswap V3.

A continuación se muestra un gráfico que compara las ganancias entre 2 tokens UNI y SUSHI, mirando el gráfico, puede ver cuán grande es la confianza de la comunidad en UNI V3:

- Antes de que se anunciara el proyecto : Uniswap no tenía absolutamente ninguna actualización, mientras que SushiSwap fue muy rápido, lanzando constantemente productos nuevos y mejorados. Todos piensan que SushiSwap superará a Uniswap, Coin98 también lo cree, hemos comparado Uniswap y SushiSwap, puedes leerlo aquí . Sin embargo, mirando de cerca el precio, el precio del token UNI en este período aún creció fuertemente y solo fue inferior al token SUSHI en unas pocas decenas de %.

- Después de que se anunció el proyecto: se puede decir que esta es una recompensa para los fanáticos del token UNI, el proyecto cambió rápidamente el token SUSHI en el último mes. Obviamente, la influencia de Uniswap V3 es muy grande, lo aclararé en el artículo sobre el modelo Uniswap V3 la próxima vez.

Conclusión

Para resumir algunos aspectos destacados en el modelo de Uniswap V2 de la siguiente manera:

- Uniswap V2 fue uno de los proyectos DeFi pioneros en el campo de AMM y sigue liderando el camino.

- Al construir un modelo similar a una máquina expendedora, Uniswap resuelve el problema de conectar el lado de la oferta y el lado de la demanda sin tener que pasar por intermediarios.

- Uniswap tiene una comunidad muy leal que cree en el proyecto.

- Uniswap V2 actualmente no tiene una forma de capturar un valor específico para el token nativo del proyecto, el token UNI, esto se lanzará en Uniswap V3.

Arriba está el modelo operativo de Uniswap V2, uno de los primeros modelos AMM en el mercado. Si tiene alguna pregunta sobre el modelo operativo de Uniswap, puede comentar en la sección de comentarios a continuación, para que pueda responder y complementar.

Nos vemos en el próximo artículo de Análisis del modelo de actividad.