El artículo le proporciona las capas que componen DeFi, ayudándole a evaluar proyectos de inversión.

El objetivo final de DeFi es la eficiencia del capital, lo que significa que el dinero debe moverse constantemente para ayudar a generar el mayor rendimiento para los inversores.

Si desea convertirse en un ganador, primero debe comprender qué "piezas de ganancias" componen DeFi. Cuál es la pieza más importante que si algo les afecta, hará que las demás piezas colapsen. Una vez que tengamos un boceto de DeFi en mente, nos será más fácil encontrar oportunidades y anticiparnos a los riesgos, convirtiéndonos así en un ganador en este mercado.

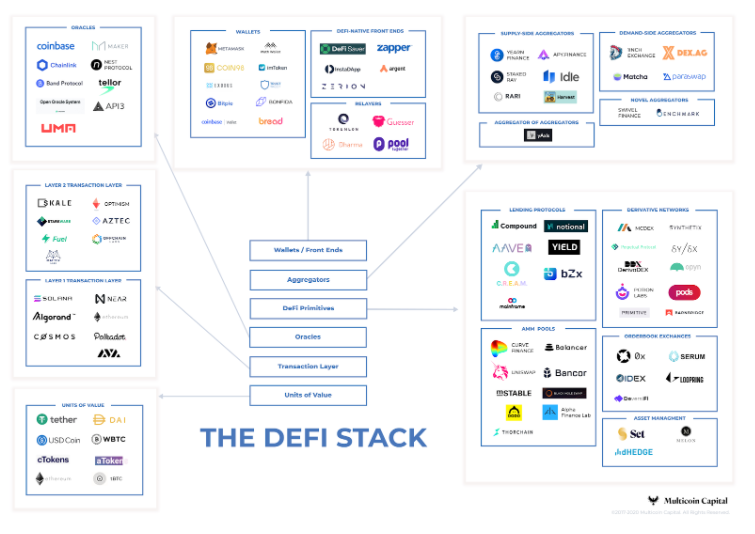

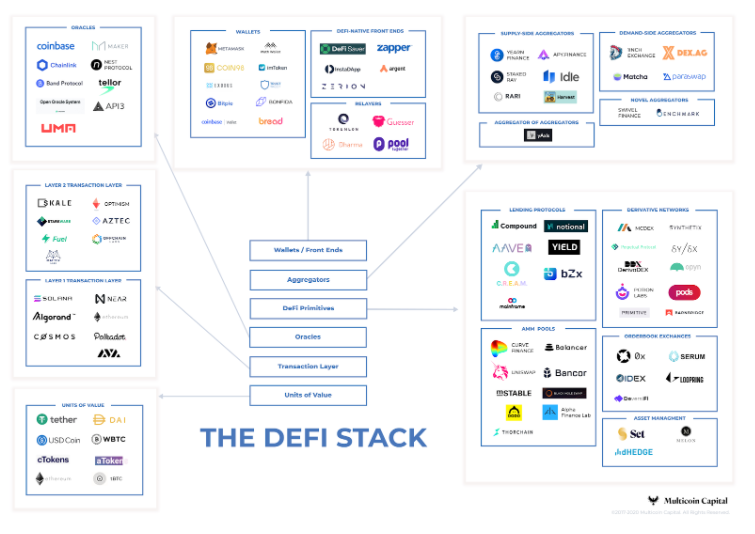

A través de la traducción de Multicoin Capital sobre DeFi Stack (consulte el artículo original aquí ), me uniré a ustedes para bajar la máscara DeFi para ver qué hay dentro y aprender cómo administrar y minimizar los riesgos múltiples en DeFi.

¡Empecemos!

DeFi.

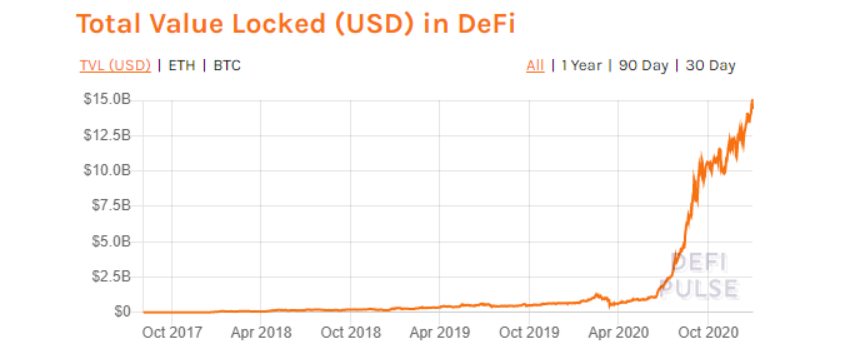

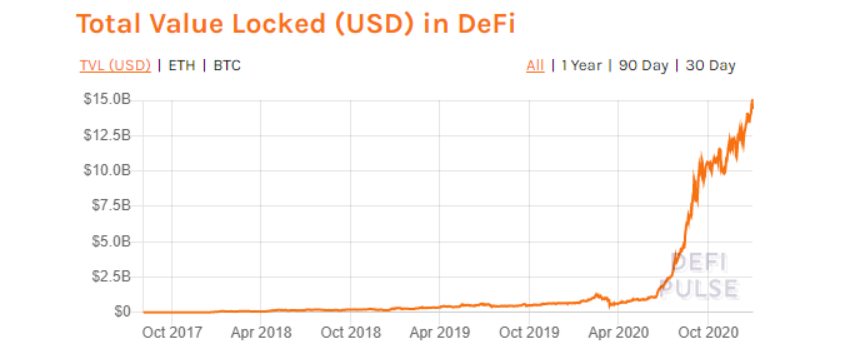

En lo que va del año, el TVL de DeFi solo en Ethereum ha alcanzado casi $ 15 mil millones, más de 20 veces más que el año pasado.

Fuente: DeFi Pulse

El 80 % de este increíble crecimiento proviene de las plataformas de préstamo (Compound, Aave, Cream, MakerDAO, dForce) y las plataformas comerciales (Uniswap, dYdX, Kyber, Curve, 0x) con un arma llamada minería de liquidez .

La minería de liquidez es una herramienta para promover el efecto de red del protocolo. Los usuarios pueden obtener rendimientos atractivos simplemente proporcionando liquidez a los AMM (Uniswap, Curve, SushiSwap), prestando activos en mercados monetarios (Aave, Compound, Cream) o entregando tokens a optimizadores de ganancias como (Yearn Finance, Idle Finance, APY.Finance) .

Pero lo bueno no se queda ahí, gracias a la “composibilidad”, un nuevo problema de ganancias planteado en el espacio DeFi. La combinabilidad significa que los componentes de DeFi son como piezas de Lego y se pueden apilar uno encima del otro.

Ayuda a los desarrolladores a no tener que reconstruir desde cero, sino que pueden usar piezas existentes y desarrollar sobre ellas. El resultado de esto es que los productos se pueden llevar al mercado más rápido, haciéndolos mejores y más personas quieren usarlos.

Un ejemplo de optimización de la eficiencia del capital: usa ETH como garantía y toma prestado Dai, coloca ese Dai en Tornado.cash para aumentar la seguridad y cambia DAI por USDC en Curve, finalmente úselo.Use USDC para apostar en Polymarket.

La capacidad de combinar ofrece grandes beneficios, pero con ellos vienen los riesgos. Si hay una capa (capa) en la parte inferior tiene un problema, hará que todas las capas de arriba se vean afectadas. Entonces, cuando comprenda de qué capas se compone DeFi y sepa cómo evaluar si cada capa está funcionando bien, encontrará muchas oportunidades para maximizar las ganancias y minimizar los riesgos para usted. .

A continuación, divido la pila DeFi en 6 capas diferentes:

Decodifica cada capa que compone DeFi

Nivel 1: Moneda

El nivel 1 en DeFi Stack es moneda. Simplemente porque es necesario usar dinero para crear dinero, que es lo que pones al principio y también lo que recibes después.

Las monedas aquí incluyen: DAI, ETH, tokens dentro de los mercados monetarios (cToken, aToken), monedas estables (USDT, USDC, WBTC, renBTC, tBTC) y tokens LP utilizados como garantía en los protocolos DeFi.

Cada tipo de token tiene diferentes riesgos. Por ejemplo, el principal riesgo de DAI es cuando el sistema Maker colapsa y DAI pierde valor, Tether (USDT), el riesgo legal para la cuenta bancaria de Tether, ... Aunque cada token tiene un riesgo diferente, pero todos son el primer ladrillo en la base de la pirámide, si hay algún error o falla en el contrato inteligente, todo el sistema colapsará sin importar qué tan bueno sea el código. .

Fuente: Métricas de monedas

Nivel 2: Capa de transacciones

No es suficiente recaudar dinero, todavía tenemos que hacer la transacción. Lo que a menudo se da por sentado es el nivel 2 en DeFi Stack.

A medida que DeFi creció, sus sistemas se volvieron cada vez más complejos. No solo envían transacciones y reciben tokens, los protocolos DeFi modernos también tienen que realizar muchas transacciones para resolver diversos problemas, como: encontrar y almacenar el saldo de la garantía, calcular la tasa de la garantía, procesar los datos de precios de Oracle, realizar la liquidación, distribuir las recompensas de participación, calcular el apalancamiento. ,...

Todas estas operaciones requieren una gran cantidad de tarifas de gas y, por lo tanto, requieren soluciones adecuadas de Capa 1 o Capa 2 para satisfacer la demanda de transacciones en DeFi. Las tarifas de gasolina en Ethereum a veces suben a más de $100 por transacción, lo que ilustra claramente el problema actual de Ethereum. Si los usuarios o los bots no pueden comerciar, todo lo que sigue no funcionará y DeFi colapsará.

Las soluciones de resolución de problemas de Ethereum pueden incluir proyectos de capa 1 como Solana (con la capacidad de realizar 50,000 transacciones por segundo y casi sin tarifas de transacción) u otros proyectos de capa 2 como Matic , Skale, Optimism está construido sobre Ethereum.

Nivel 3: Oracle proporciona datos de precios (Price Oracles)

Desarrollados sobre la capa de transacción, los orcales de precios son la próxima base de la infraestructura DeFi. La confidencialidad y los datos de mercado precisos son requisitos previos para que funcionen los protocolos DeFi.

Los oráculos centralizados solo toman datos de un lado, lo que podría afectar a todo el sistema (la reciente caída del oráculo de Compound provocó que el precio de DAI aumentara en un 30 %, liquidando una gran cantidad del valor de los activos).

Para comprender más sobre Oracle, así como sobre posibles proyectos de Oracle, puede leer el siguiente artículo .

Si un proyecto superior de Oracle como Chailink se cae con datos de precios incorrectos, los préstamos en Aave, los activos sintéticos en Synthetix podrían liquidarse, y los Dex basados en Oracle como DODO también generarían grandes pérdidas para los usuarios. Todo un sistema interconectado puede quebrar en cuestión de segundos.

Los niveles 1, 2 y 3 son la infraestructura central de DeFi. Por encima de ellos se encuentran sistemas financieros más complejos interconectados y altamente interactivos (Servicio Financiero).

Nivel 4: Instalación DeFi (primitivas DeFi)

Las primitivas DeFi incluyen:

- Protocolo de préstamo: Compuesto, Aave, Crema.

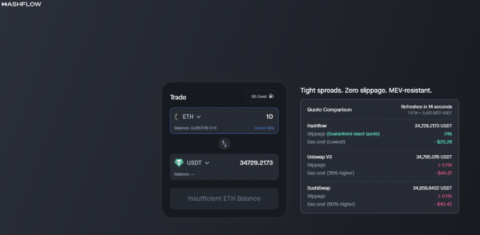

- Dex AMM: Curve, Uniswap, Balancer, DODO, Bancor, SushiSwap.

- Libro de órdenes Dex: 0x, Loopring, Serum.

- Derivados: Protocolo Perpetuo, Opyn, Synthetix, dYdX, BarnBridge.

- Plataformas de gestión de activos: dHedge, Melon.

Cada sucursal se puede usar de forma independiente o interactuar con diferentes sucursales en diferentes capas de DeFi Stack.

Por ejemplo:

- cToken (capa 1) se utiliza como garantía en Curve (capa 4).

- Pida prestado en Aave y deposite en Uniswap o viceversa, deposite activos en Uniswap y use tokens LP como garantía en Aave.

Algunos ejemplos más de primitivos que aprovechan las piezas de rompecabezas de nivel 1 - 3.

- DAI se usa en todos los intereses abiertos en Augur y es un token de garantía para muchos grupos en Curve.

- Aave confía en el oráculo de Chainlink para emitir y liquidar deudas en Aave.

- Los protocolos de préstamo y los protocolos derivados (Protocolo Perpetuo, Compuesto, Aave) necesitan guardianes para liquidar posiciones. ( Por ejemplo, el colapso de MakerDAO el 12 de marzo de 2020 provocó la liquidación de casi todas las posiciones ).

Nivel 5: Agregación de protocolos (agregadores de protocolos)

Estos protocolos se basan en primitivas para agregar la oferta y la demanda del mercado.

Por ejemplo:

- Oferta agregada: Yearn Finance, Idle Finance, APY Finance, Rari Capital.

- Demanda agregada: 1 pulgada, Matcha, Paraswap.

- Agregador de agregadores: yAxis.

- Nuevos avances: Swivel Finance, Benchmark.

Los agregadores han ocupado los titulares últimamente porque maximizan las ganancias (o ahorran costos). Sin embargo, debido a que se desarrolla en una de las capas superiores, debe considerar los riesgos al usar estos protocolos. Si alguna de las capas a continuación tiene problemas, existe una alta probabilidad de que se dañe o incluso pierda su propiedad.

Por ejemplo: los protocolos de rendimiento agregado como Yearn buscarán lugares con el mejor rendimiento y colocarán sus activos, si hay un problema que los dañará. Sin embargo, por otro lado, los agregadores de Dex son relativamente seguros, como 1 pulgada que actúa como corredor, el protocolo no retiene los activos, sino que solo intercambia los activos por los hermanos.

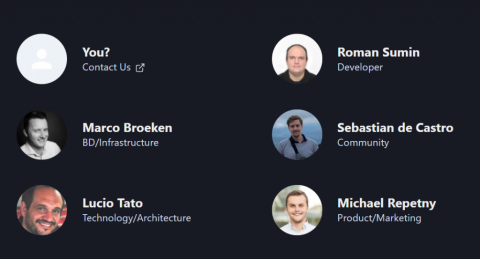

Nivel 6: Monedero y Front End

Las billeteras y el front-end son la cara y están construidos en la parte superior de DeFi

Por ejemplo:

- Retransmisor (proporcionar front-end para un protocolo privado): Tokenlon, Dharma, PoolTogether.

- Monederos: Coin98 Wallet , Metamask, imToken, Exodus, Trust Wallet.

- Frontends nativos de DeFi (simplifica la experiencia en muchas primitivas de DeFi): DeFi Saver, Zapper, Zerion, Instadapp.

Wallet y Front end no compiten en aspectos técnicos o financieros, compiten en diseño, experiencia de usuario, etc.

Epílogo

En la sección anterior, le he proporcionado un diagrama de la composición de DeFi, la relevancia y los proyectos destacados en cada capa. Con suerte, a partir de este diagrama, tendrá una visión general de DeFi a partir de la cual encontrará una dirección razonable para la evaluación del proyecto.

En la siguiente sección, le mostraré los riesgos que existen en DeFi y cómo administrar y limitar esos riesgos. Ayudando así a maximizar las ganancias y minimizar los riesgos para usted.