Apa itu Delphi Ventures (Delphi Digital)? Tren Investasi Delphi pada Tahun 2023

Delphi Ventures adalah dana investasi terkenal di pasar Crypto. Lalu apa saja portofolio reksa dana ini? Apa tren investasi terbaru?

Analisis potongan puzzle Peminjaman di setiap ekosistem, berdasarkan data untuk menilai potensi dan menemukan peluang investasi dengan bidang Peminjaman.

Selamat datang di DeFi Lego Series, ini adalah Seri Penelitian dan Analisis mendalam untuk membantu Anda mendapatkan gambaran terbaik dari suatu area di pasar crypto. Lebih khusus lagi, dalam artikel ini, saya akan menganalisis bidang Peminjaman dengan Anda, yang merupakan salah satu area terpenting yang membantu kapitalisasi pasar kripto berkembang seperti sekarang ini.

Artikel ini akan membahas beberapa topik utama sebagai berikut:

Penafian: Artikel ini ditulis dari perspektif analitis hanya untuk tujuan informasi. Harap jangan menganggap ini sebagai saran investasi dalam bentuk apa pun. Pasar crypto adalah pasar modal ventura, Anda perlu mempelajari detailnya sebelum berpartisipasi dengan modal dalam jumlah besar.

Silakan lanjutkan dengan artikel di bawah ini!

Ikhtisar Peminjaman & Peran Peminjaman dengan DeFi

Definisi Pinjaman

Peminjaman adalah suatu konsep yang mengacu pada kegiatan peminjaman, pemberi pinjaman juga dikenal sebagai Pemberi Pinjaman. Namun, pasar selalu ada secara paralel dengan permintaan pinjaman dan permintaan pinjaman. Oleh karena itu, ada konsep Pinjam-meminjam yang lebih mengacu pada kegiatan peminjaman, peminjam disebut juga Peminjam.

Dalam kegiatan perkreditan, akan ada 2 entitas peserta utama, yaitu:

Karena Pinjam Meminjam adalah dua kegiatan yang ada secara paralel, pada konten di bawah ini, saya hanya menggunakan kata Meminjam untuk merujuk pada kegiatan pinjam meminjam secara umum.

Pinjaman adalah aktivitas keuangan yang sangat penting di pasar mana pun sehingga arus kas dapat beredar dan menciptakan kekuatan pendorong bagi perekonomian secara keseluruhan. Sebelum menjawab pertanyaan “Mengapa Lending sector membutuhkan DeFi?” . Saya akan bekerja dengan Anda untuk belajar tentang ukuran pasar dan peran bidang Peminjaman.

Ukuran pasar pinjaman

Saat ini, Pinjaman adalah salah satu kegiatan keuangan yang paling populer dan penting di dunia. Peminjaman tidak hanya terjadi di pasar crypto, tetapi juga di pasar nyata dengan berbagai level. Beberapa level yang dapat Anda lihat:

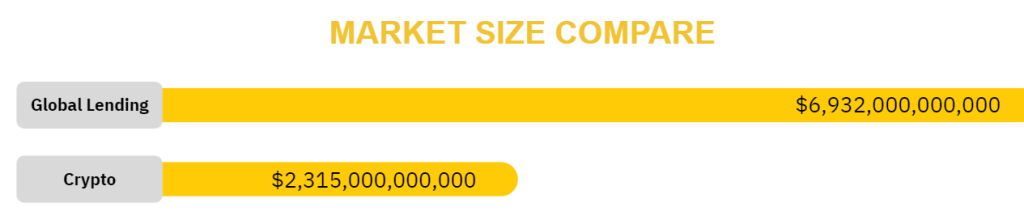

Tampaknya secara global, tidak ada yang dapat secara akurat memperkirakan ukuran pasar pinjaman karena mereka berasal dari begitu banyak organisasi, bahkan individu kecil. Tetapi agar Anda dapat memahami dengan jelas ukuran pasar Pinjaman, saya akan membuat perbandingan kecil seperti ini (sumber: Research & Markets 2021):

Ukuran pasar pinjaman.

Jika Anda telah melihat bahwa pasar Crypto memiliki kapitalisasi yang sangat besar, pasar Pinjaman global memiliki kapitalisasi hampir 3 kali lipat. Ke depan, pasar Pinjaman global diperkirakan akan mencapai $8,800 miliar pada tahun 2025 dengan tingkat pertumbuhan tahunan gabungan sebesar 6%.

Peran pinjaman

Jadi mengapa Pinjaman begitu populer dan memiliki ukuran pasar yang begitu besar? Jawabannya terangkum dalam 5 kata: OPTIMASI MODAL. Di dalamnya akan ada 2 entitas:

1. Untuk Pemberi Pinjaman

Untuk individu dengan modal besar, memegang mata uang Fiat bukanlah pilihan pertama karena mata uang Fiat sangat inflasi, bahkan jika itu adalah USD. Mereka akan sering memilih kelas aset untuk berlindung dari devaluasi mata uang.

Namun, sebelum memilih properti untuk berinvestasi, mereka akan sering meminjamkan atau menabung karena:

Pinjaman dari banyak individu juga membantu bank mendapatkan sumber modal yang besar, sehingga mendukung kegiatan bisnis banyak perusahaan yang perlu meminjam untuk memperluas kegiatan usahanya, menciptakan surplus bagi negara.

2. Untuk Peminjam

Mari kita berikan kasus berikut:

Jadi bagaimana caranya agar A tidak melewatkan kesempatan untuk menaikkan harga baik SOL maupun LUNA? Di sinilah Pinjaman berperan. Bersama dengan modal 10 SOL sebesar $ 1.500. A dapat melakukan langkah-langkah berikut:

Jadi Anda dapat melihat bahwa, dengan menggunakan platform pinjaman, A telah menghasilkan surplus $500 lebih dari sekadar memegang SOL.

Menggunakan Pinjaman dalam leverage keuangan dapat membantu Anda memperoleh bunga majemuk dari modal yang sama, tetapi juga akan menyebabkan Anda menderita kerugian yang lebih besar jika Anda tidak membuat keputusan yang tepat.

Ikhtisar Pinjaman di CeFi & DeFi Saat Ini

Jadi di atas, saya telah mempresentasikan kepada Anda tentang definisi, ukuran pasar dan peran penting Pinjaman di pasar keuangan. Pada bagian ini, saya akan menganalisis bersama Anda dua bentuk Pinjaman yang populer di pasar keuangan tradisional dan menjawab pertanyaan: "Mengapa DeFi membawa revolusi ke bidang Pinjaman?" .

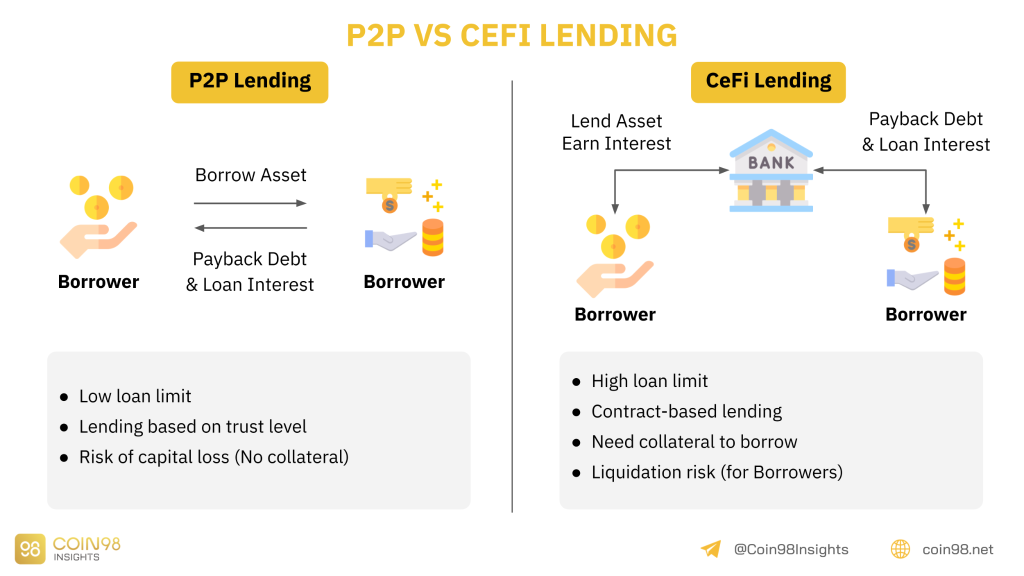

Perbandingan antara P2P Lending dan CeFi Lending.

Seperti yang Anda lihat pada simulasi di atas, sebelum DeFi Lending lahir, ada dua bentuk pinjaman yang populer di pasaran, yaitu P2P (Peer-to-peer lending) dan CeFi Lending (pasar pinjaman kolektif).

P2P - Pinjaman peer-to-peer

Bayangkan pasar P2P Lending seperti meminjamkan uang kepada teman dan kenalan. Suku bunga bisa tinggi atau rendah tergantung pada peminjam dan pemberi pinjaman.

Untuk anggota keluarga, itu akan menjadi 0%, tetapi untuk kenalan dan kolega, itu bisa sedikit lebih tinggi daripada bank, karena tidak memerlukan agunan dan tidak harus ditandatangani di atas kertas.

Kelemahan dari P2P lending adalah jumlah pinjaman akan sangat sedikit, karena merupakan modal pribadi setiap orang. Jika ada pinjaman kepada banyak orang, itu juga terbatas pada ruang lingkup hubungan orang itu.

Namun resiko terbesar dengan pinjaman P2P adalah tidak ada yang bisa menjamin jumlah pinjaman dari pemberi pinjaman (Lender) , bisa "lari" sewaktu-waktu jika Peminjam (Borower) ) tidak menepati janji seperti yang dipertukarkan.

Misalnya: Pinjaman antar anggota keluarga, pinjaman antar kenalan, pinjaman antar rekan kerja,...

Fitur P2P Lending:

CeFi Lending - Pinjam meminjam melalui pihak ketiga

Oleh karena itu, di pasar keuangan telah muncul pihak ketiga, yaitu bank. Bank akan bertindak sebagai penghubung antara peminjam dan pemberi pinjaman. Untuk mendapatkan pinjaman, peminjam (Peminjam) perlu menggadaikan aset (rumah, mobil, real estat, ...) dengan nilai lebih tinggi dari jumlah pinjaman pada tingkat 150% atau lebih.

Jaminan akan digunakan oleh bank untuk melikuidasi untuk memulihkan modal jika peminjam (Peminjam) pailit. Ketika membayar kembali pinjaman ke bank, peminjam perlu membayar lebih banyak bunga untuk mendapatkan kembali agunan.

Setelah menerima bunga Peminjam, bank akan memotong sebagian dari bunga tersebut untuk membayar Pemberi Pinjaman - penabung dan bank. Karena adanya biaya yang dikeluarkan untuk pihak ke-3 maka selisih bunga simpanan dan bunga pinjaman akan memiliki selisih yang tinggi.

Contoh: Pinjaman antara lembaga keuangan dan negara, pinjaman antara bank dan orang, bank dan bisnis.

Ada juga bentuk pinjaman lain yaitu pinjaman tanpa agunan , dengan formulir ini, Anda harus memiliki kartu identitas pribadi. Namun, dengan metode ini, peminjam tidak hanya menghadapi prosedur yang rumit, tetapi juga batas pinjaman yang cukup rendah.

Fitur Pinjaman CeFi:

Mengapa sektor Peminjaman membutuhkan DeFi?

Keuntungan dari DeFi Lending

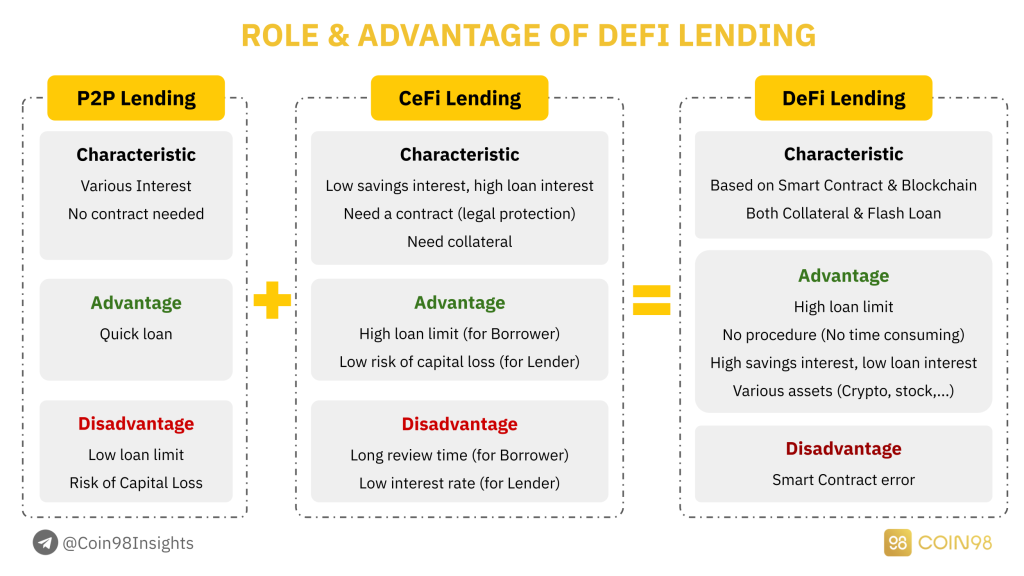

Keunggulan DeFi Lending dibandingkan dengan P2P Lending dan CeFi Lending.

Jadi di atas, saya telah menganalisis untuk Anda dua bentuk Pinjaman paling populer di pasar keuangan tradisional. Namun, setiap bentuk memiliki kelemahannya sendiri:

Untuk Pinjaman P2P:

Untuk Pinjaman CeFi:

Oleh karena itu, DeFi Lending lahir untuk mengatasi keterbatasan di atas. DeFi Lending bekerja sepenuhnya pada Kontrak Cerdas dengan teknologi blockchain . Oleh karena itu, DeFi Lending akan memiliki keuntungan sebagai berikut:

Lanskap DeFi Lending saat ini

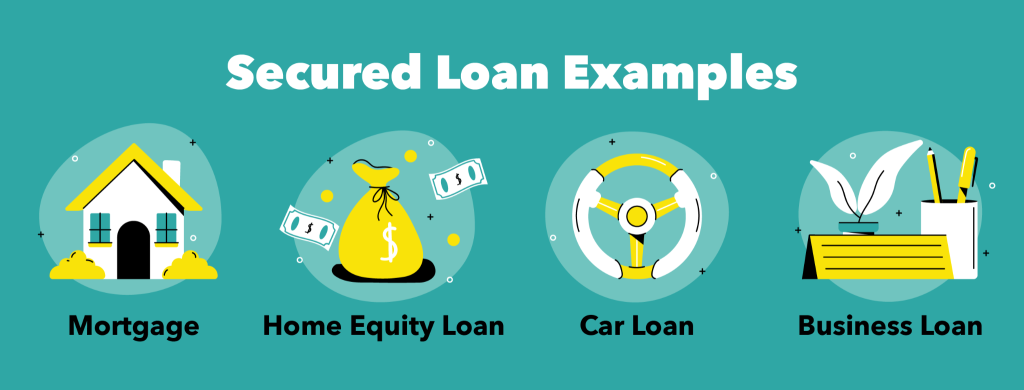

Pinjaman dengan agunan (juga dikenal sebagai Pinjaman Aman).

Meskipun DeFi Lending memiliki banyak keunggulan, pada kenyataannya DeFi Lending hanya menerapkan bentuk Over-collateralized Lending yang juga dikenal dengan Secured Loan.

Ini adalah pinjaman yang dijamin , yang berarti bahwa Peminjam perlu menggadaikan aset yang bernilai lebih dari pinjaman. Namun ini merupakan bentuk efisiensi modal yang sangat rendah .

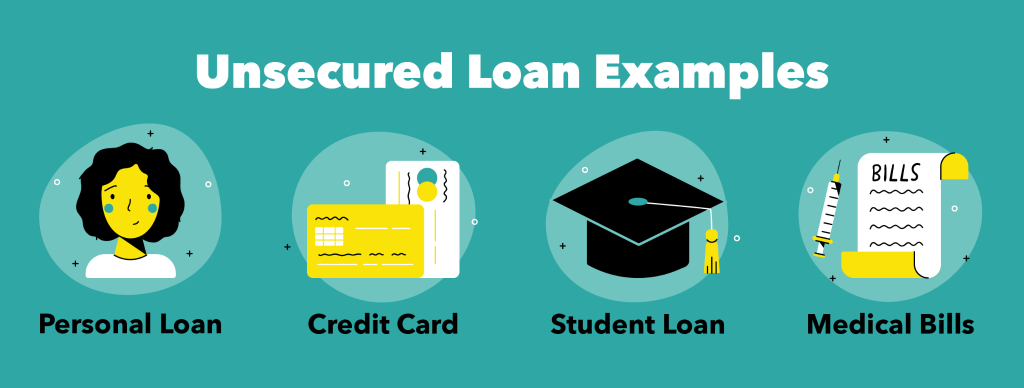

Pinjaman tanpa agunan (juga dikenal sebagai Pinjaman Tanpa Jaminan).

Sedangkan di CeFi Lending, pengguna dapat meminjam pinjaman tanpa agunan (Unsecured Loans) hanya dengan bukti penghasilan pribadi. Hal ini memungkinkan penggunaan modal lebih efisien.

Namun mengapa DeFi Lending belum bisa menerapkan Pinjaman Tanpa Agunan secara luas?

Itu karena di pasar DeFi ini, kami masih belum bisa memverifikasi identitas peminjam . Oleh karena itu, DeFi Lending tidak memiliki dasar untuk menentukan batas pinjaman untuk setiap orang. Diharapkan dengan dikembangkannya teknologi NFT , setiap orang akan teridentifikasi sehingga membuka peluang baru untuk Kredit Tanpa Agunan.

Pada artikel ini, saya akan fokus pada Pinjaman Aman, juga dikenal sebagai pinjaman hipotek di pasar DeFi Lending.

Model operasi DeFi Lending

Model operasi DeFi Lending.

Jadi bagaimana DeFi Lending bekerja? Apa bedanya dengan CeFi Lending?

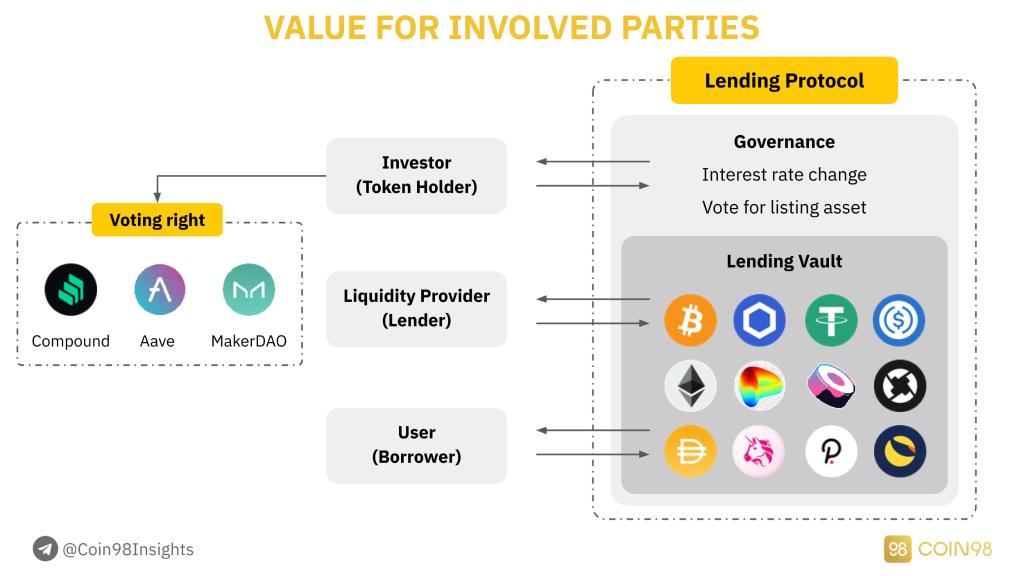

DeFi Lending akan mencakup partisipasi 3 entitas:

Di sana:

Membaca di sini akan melihat bahwa model operasi DeFi Lending sangat mirip dengan CeFi Lending. Anda berpikir dengan benar, tetapi perbedaan utama di sini adalah bahwa Protokol Pinjaman DeFi bekerja pada Kontrak Cerdas dan Blockchain , menghemat ratusan biaya besar dan kecil.

Dari sana, dimungkinkan untuk memberi Pemberi Pinjaman dengan tingkat bunga yang lebih tinggi untuk tabungan dan memberikan tingkat bunga yang lebih rendah untuk Peminjam.

Manfaat antara pihak-pihak yang terlibat

Manfaat yang diberikan kepada pihak yang berpartisipasi dalam DeFi Lending.

Membaca di atas, mungkin Anda hanya melihat bahwa Lending Protocol membawa manfaat bagi dua pihak, Lender dan Borrower, tetapi pada kenyataannya, model operasi Lending Protocol juga mencakup partisipasi Investor, investor yang dapat memberikan hak suara untuk platform Lending.

Manfaat Lender dan Borrower, Anda mengerti setelah analisis di atas:

Tetapi bagi Investor, ini adalah konsep yang relatif baru, dan bahkan Anda tidak akan dapat mengaksesnya di pasar keuangan tradisional, karena ini adalah entitas yang mewakili para bankir, dana investasi, dan investor. lembaga keuangan memiliki hak suara atas bank operasi.

Tapi DeFi telah membuka pintu baru, yang memungkinkan pengguna biasa yang juga bisa menjadi pemegang saham bank (di sini, Protokol Pinjaman), untuk memiliki hak suara dan membuat perubahan pada bank Mekanisme tindakan Protokol Pinjaman.

Investor di pasar DeFi adalah pemegang token Protokol Pinjaman , mereka akan memiliki hak untuk mengusulkan atau memberikan suara pada proposal untuk membuat perubahan pada Protokol Pinjaman. Investor akan dapat membuat beberapa saran berikut:

Oleh karena itu, saya dapat menyimpulkan, DeFi Lending telah membuka gerbang yang sama sekali baru untuk bidang Peminjaman, memungkinkan bidang Peminjaman untuk beroperasi secara bebas, transparan, dan berbagi manfaat kembali kepada pihak-pihak yang menutup, menambah nilai pada platform.

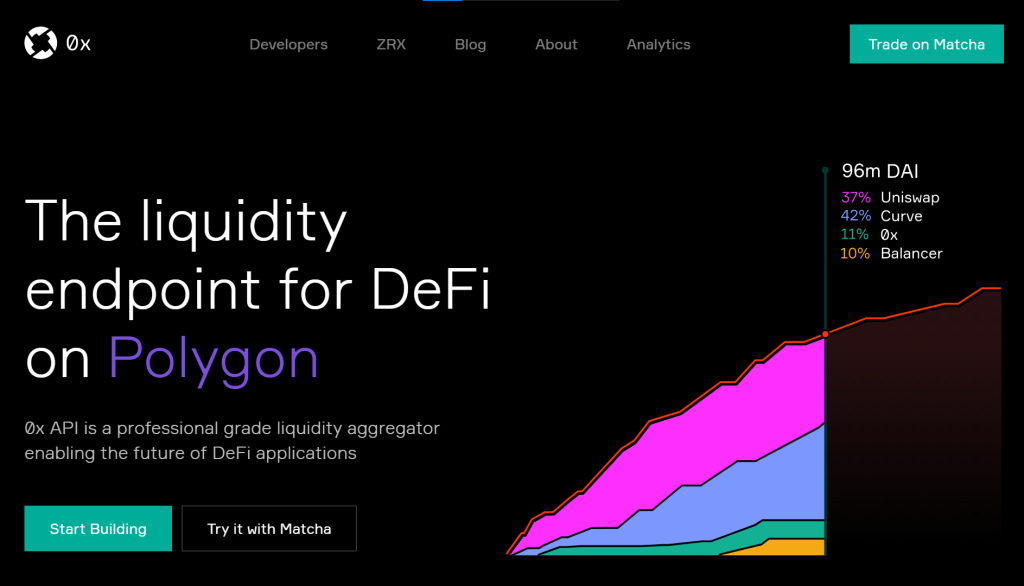

Membedakan Kumpulan Likuiditas Peminjaman dan Agregator Peminjaman

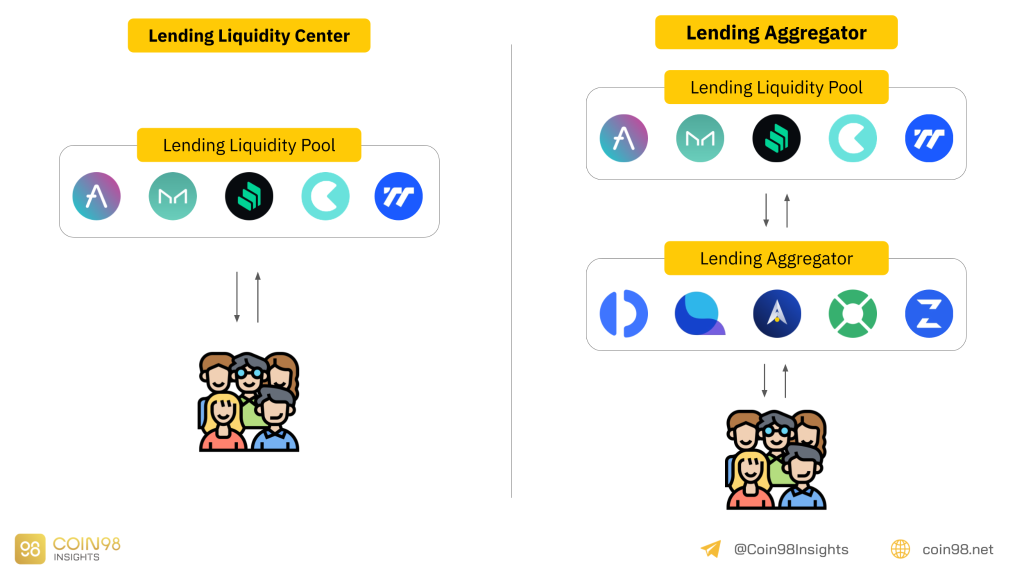

Namun, saat ini ada dua jenis Protokol Peminjaman di pasaran. yaitu Lending Liquidity Pool dan Lending Aggregator. Jadi apa perbedaan mereka?

Bedakan antara Lending Liquidity Pool dan Lending Aggregator.

Jika Anda telah membaca artikel Analisis AMM , Anda akan melihat bahwa array AMM juga memiliki Agregator yang serupa dan perbedaannya terletak pada pendekatan Pool Likuiditas:

Beberapa Protokol Pinjaman yang luar biasa:

05 statistik yang harus dipahami sebelum bergabung dengan Peminjaman

Sebelum menyelami analisis kinerja dan model operasi Platform Peminjaman di pasar. Berikut 5 indikator yang perlu Anda ketahui:

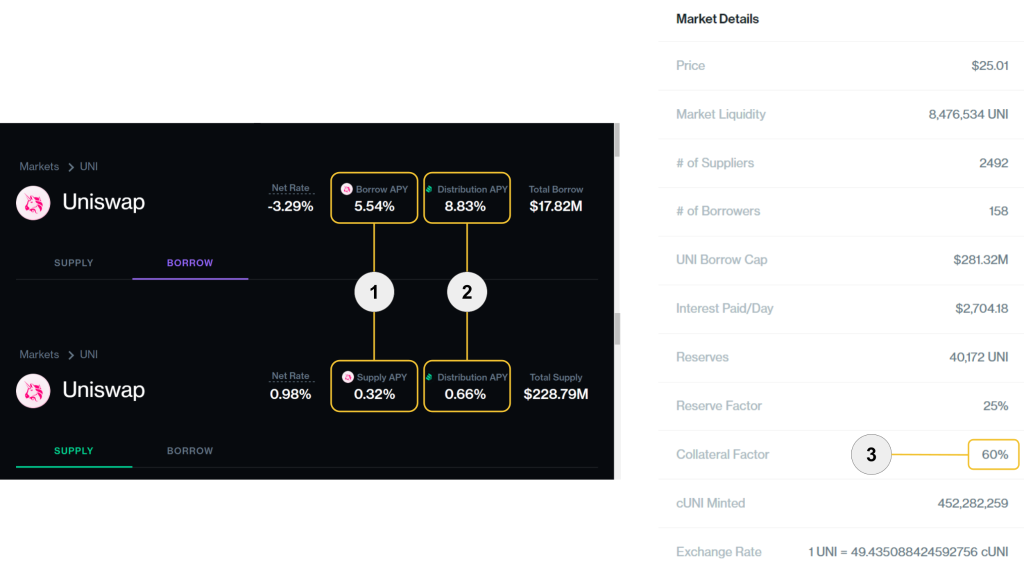

Indikator-indikator penting tersebut diungkapkan melalui Lending Protocol.

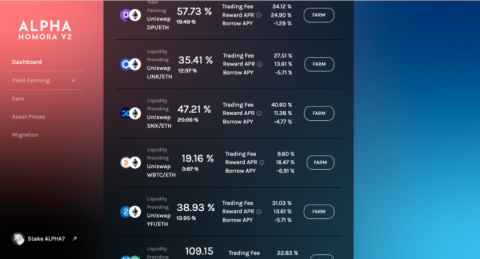

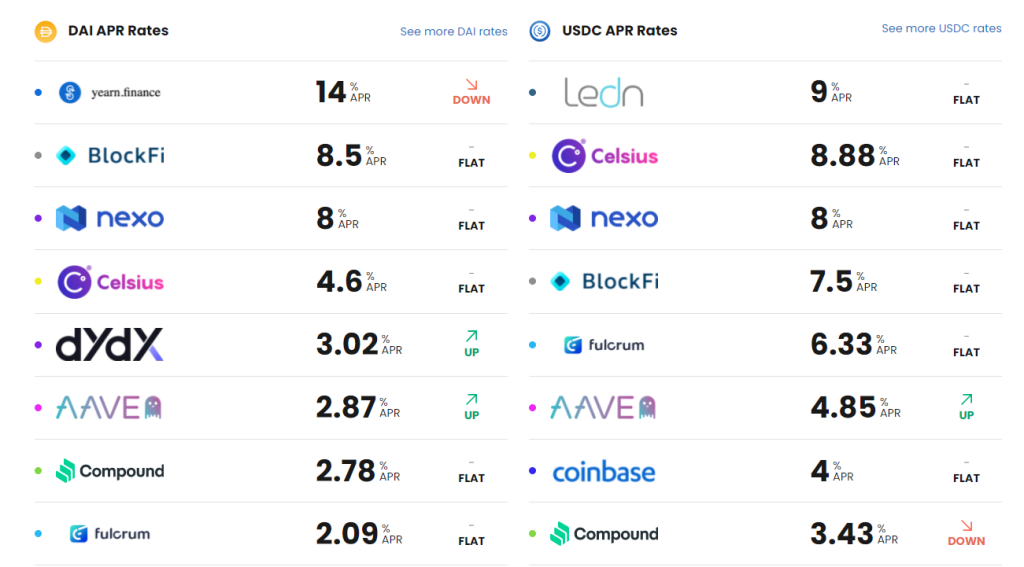

Meminjam/Meminjam April

(1) Borrow/Supply APY: Ini adalah indikator paling dasar bagi Pengguna Protokol Peminjaman. Lending APR menunjukkan suku bunga simpanan Lending Protocol untuk Lender, dan Borrowing APR menunjukkan suku bunga pinjaman untuk Borrower.

(2) APY Distribusi: Namun, tidak seperti bank tradisional, Protokol Peminjaman DeFi akan memberikan hadiah tambahan kepada pengguna untuk mendorong mereka meminjam. Anda dapat melihat foto di atas, ketika pengguna menyimpan atau meminjam di Compound, mereka akan menerima hadiah token COMP.

Rasio Jaminan Minimum

(3) Faktor Jaminan: Ini adalah rasio jaminan minimum sebelum Anda dapat meminjam aset dalam protokol. Sebagai contoh:

Poin Likuidasi

Titik Likuidasi adalah titik likuidasi . Artinya, ketika agunan Anda turun nilainya, tingkat hipotek terlalu rendah dan mencapai tonggak likuidasi, Protokol akan mengaktifkan mekanisme likuidasi aset untuk membayar utang kepada Pemberi Pinjaman.

Tingkat hipotek minimum Aave adalah 133% (pengguna dapat meminjam hingga 75% dari agunan). Tetapi jika tingkat hipotek minimum turun menjadi 125% (atau pengguna telah meminjam lebih dari 80% dari nilai agunan), maka Aave akan memicu mekanisme likuidasi aset.

Misalnya: Hipotek $100 ETH untuk meminjam $75 USDC, tetapi harga ETH turun, tingkat pinjaman mencapai 80%, ETH akan dilikuidasi untuk mengembalikan USDC ke Pemberi Pinjaman.

Bonus Likuidasi

Bonus Likuidasi adalah bonus yang akan diberikan Protokol kepada Likuidator, untuk mendorong mereka berpartisipasi dalam likuidasi aset setelah Peminjam tidak dapat membayar kembali.

Konsep Bonus Likuidasi juga dikenal dengan istilah lain, Penalti Likuidasi, memiliki arti yang hampir sama. Penalti Likuidasi adalah untuk Peminjam dan hukuman itu juga merupakan imbalan bagi Likuidator (Bonus Likuidasi).

Bonus Likuidasi akan dipotong dari nilai agunan Peminjam sendiri .

Sebagai contoh:

Jadi 5% di tengah adalah bagian dari Protokol yang diperoleh dan dipotong untuk Likuidator untuk melikuidasi aset, juga dikenal sebagai pelunasan utang. Di Aave, Bonus Likuidasi akan menjadi 5% untuk aset populer, dan 10% untuk aset yang kurang likuid.

Pemanfaatan Modal

Ini adalah konsep yang disebutkan terutama oleh investor ketika digunakan untuk membandingkan kinerja Protokol Pinjaman di pasar. Pemanfaatan Modal akan memberi tahu investor dengan jumlah modal yang sama, Protokol Pinjaman mana yang dapat meminjamkan lebih banyak, atau dengan kata lain dapat mengoptimalkan aliran modal dengan lebih baik.

Sebagai contoh:

Jadi kita dapat menyimpulkan bahwa Protokol A memiliki efisiensi modal yang lebih baik daripada Protokol B.

Jika Anda tidak mengerti secara khusus tentang Efisiensi Modal, saya akan memiliki Studi Kasus yang sebenarnya di bagian "Analisis Data" di bawah ini.

Analisis platform Pinjaman terkemuka di seluruh ekosistem

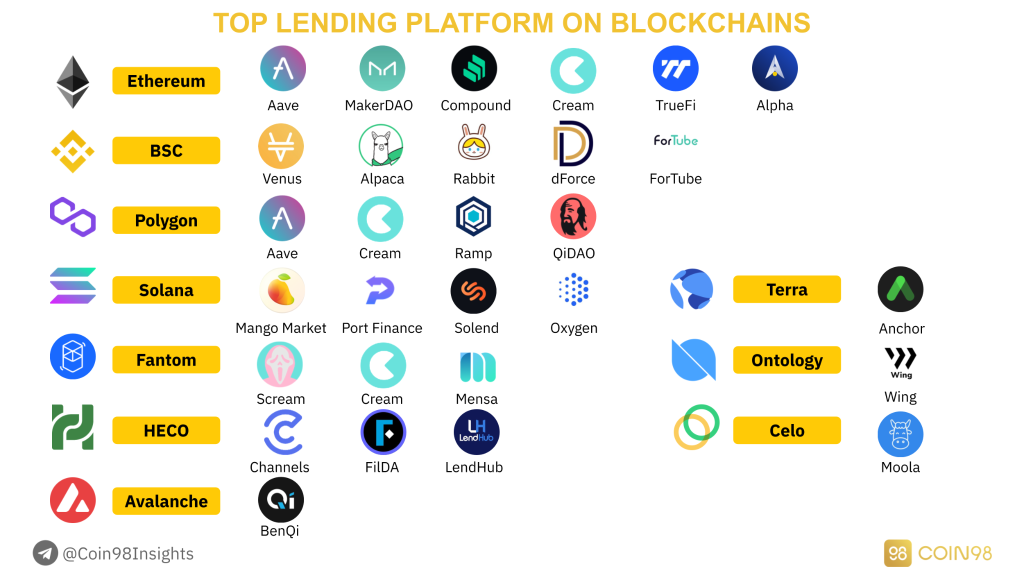

Setelah memahami definisi, karakteristik dan peran AMM untuk pasar Crypto pada umumnya dan DeFi pada khususnya. Jadi di bagian ini, saya akan menyelami analisis vertikal, menganalisis platform Pinjaman yang terhubung oleh ekosistem.

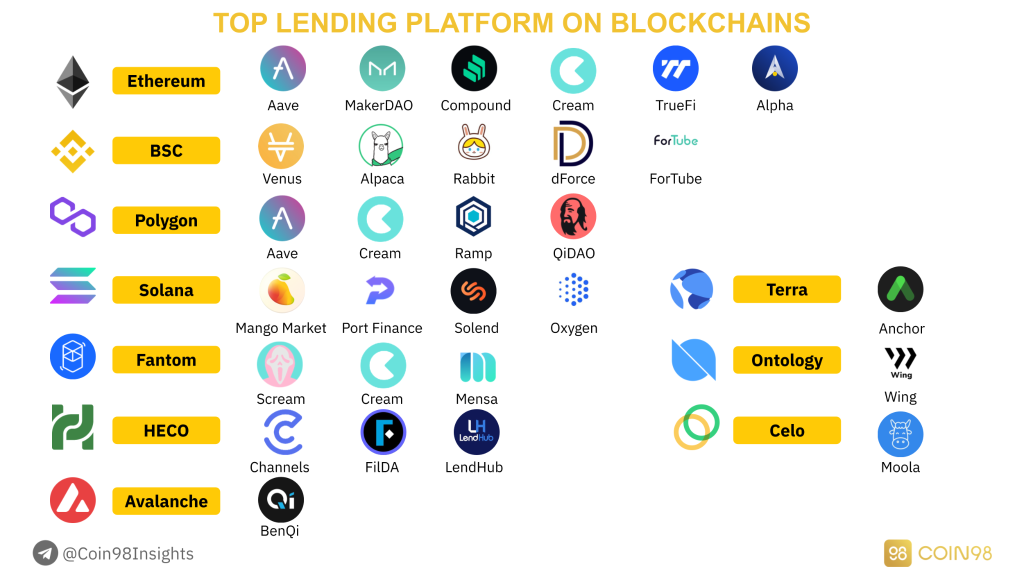

Platform Pinjaman paling menonjol di setiap ekosistem.

Yang akan mencakup ekosistem Ethereum, Binance Smart Chain, Terra, Solana, Polygon, dan lainnya.

Meminjam di Ethereum

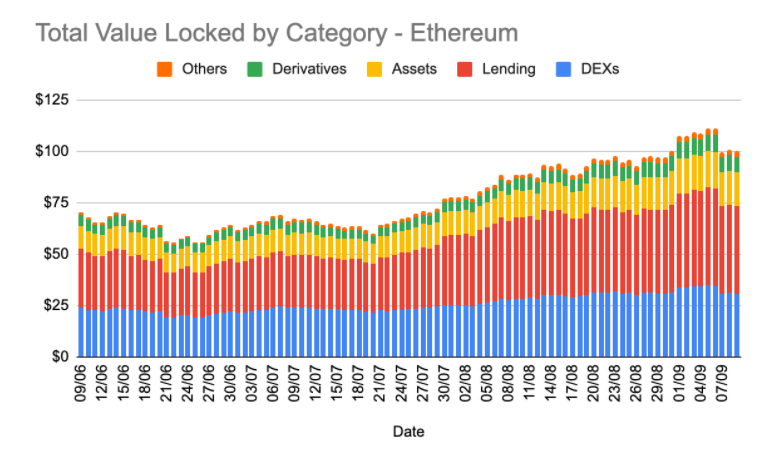

Hingga saat ini, Ethereum adalah ekosistem dengan TVL DeFi terbesar di pasar DeFi. Oleh karena itu, segmen Lending juga memiliki TVL DeFi yang sangat besar. Dalam ekosistem Ethereum saja, susunan Peminjaman telah menyumbang 33% dari total TVL DeFi.

Korelasi antara Lending TVL dan DeFi TVL di Ethereum.

Ini menunjukkan bahwa Pinjaman adalah area yang sangat penting bagi Pemain DeFi di ekosistem Ethereum. Meskipun masalah kemacetan jaringan belum teratasi, yang menyebabkan biaya transaksi yang sangat tinggi di Ethereum, ini masih tidak mencegah pengguna Whale menggunakan Dapps di Ethereum.

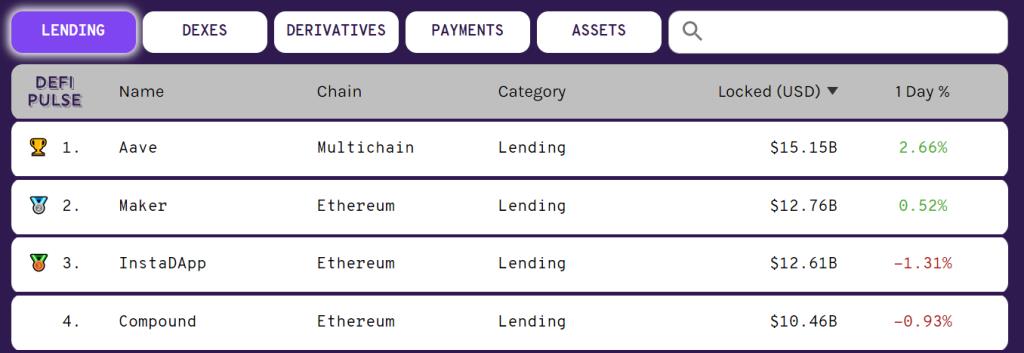

Platform Peminjaman paling menonjol di Ethereum.

Array Ethereum Lending didominasi oleh tiga platform Aave, Compound dan MakerDAO. Dalam 2 tahun terakhir, tidak ada platform Lending yang mampu melampaui 3 di atas dan mereka juga sering bertukar posisi terdepan satu sama lain. InstaDapp adalah Agregator Pinjaman jadi saya tidak akan menganalisis kasus InstaDapp.

Aave (AAVE): Sebelumnya, Aave adalah platform ETHLend (LEND), tetapi kemudian mereka berganti nama menjadi Aave dan tumbuh secara dramatis dengan gelombang DeFi di Ethereum.

Saat ini, Aave memiliki TVL hingga 15 miliar USD dan mendukung pinjaman dengan lebih dari 30 aset berbeda. Di Aave, pengguna dapat meminjam hingga 75% dari nilai properti yang digadaikan. Anda dapat mempelajari lebih lanjut tentang model operasi Aave di sini .

MakerDAO: MakerDAO adalah platform Peminjaman dengan mekanisme paling aneh, alih-alih menyetor cryptocurrency untuk meminjam cryptocurrency lain, MakerDAO akan meminjamkan pengguna DAI ( stablecoin MakerDAO). Sorotan MakerDAO adalah mereka juga menggadaikan token LP dari Uniswap untuk dipinjam.

Saat ini, MakerDAO telah sangat sukses ketika DAI diterima di sebagian besar Protokol Ethereum, bahkan berkembang ke ekosistem lain seperti BSC atau Polygon.

Untuk MakerDAO, pengguna dapat meminjam hingga 67% dari nilai agunan. Model MakerDAO juga diterapkan di banyak protokol lain seperti Venus (XVS & VAI) di BSC dan Party Parrot (PRT & PAI) di Solana. Lihat lebih lanjut tentang model operasi MakerDAO di sini .

Compound: Compound adalah platform TVL Lending terbesar ke-3, mencapai $10 miliar dan mendukung 15 aset. Untuk Compound, pengguna dapat meminjam hingga 75% dari aset yang dijaminkan ke dalam protokol. Lihat lebih lanjut tentang model operasi Compound di sini .

Aave, MakerDAO & Compound, trio Protokol Pinjaman ini sangat penting untuk DeFi di Ethereum. Mereka tidak hanya mem-bootstrap pertumbuhan DeFi tetapi juga bertindak sebagai Pusat Likuiditas untuk Agregator Pemberi Pinjaman seperti InstaDapp, DeFi Saver.

Jika Anda belum mengetahui ukuran Lending DeFi TVL di Ethereum, saya akan membandingkan sebagai berikut:

Meminjamkan DeFi TVL di Ethereum ~ Total DeFi TVL dari BSC + Solana + Terra ~ $42 miliar.

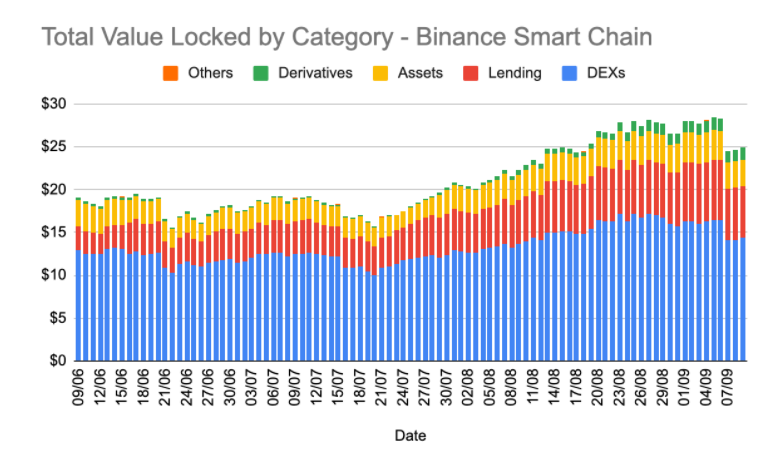

Pinjaman di Binance Smart Chain

Hubungan antara Lending TVL dan DeFi TVL pada BSC.

Setelah ekosistem Ethereum berhasil mengembangkan DeFi sekitar September 2020, Binance juga segera meluncurkan Binance Smart Chain untuk mengejar ketinggalan dengan Ethereum di ruang DeFi.

Hingga saat ini, BSC telah sangat berhasil menarik arus kas dengan DeFi TVL mencapai $23 miliar, peringkat #2 di pasar. Namun, selama sekitar 4 bulan sekarang, BSC telah melambat dan belum menunjukkan tanda-tanda pertumbuhan lebih lanjut.

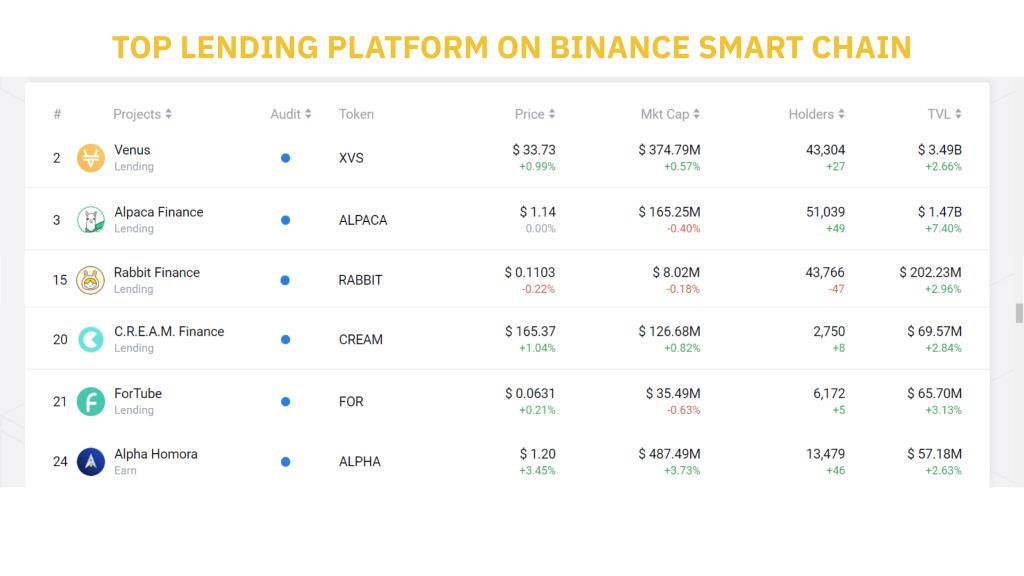

Platform Peminjaman BSC yang paling menonjol.

Jika DeFi di Ethereum didominasi oleh Lending array, DeFi di BSC didominasi oleh DEX array . Segmen pinjaman hanya mencatat $4,5 miliar (20% dari total DeFi TVL). Di atas adalah 6 Platform Peminjaman yang beroperasi di ekosistem BSC.

Tuy nhiên, 2 chỉ có 2 Lending Platform hoạt động nổi bật là Venus và Alpaca Finance.

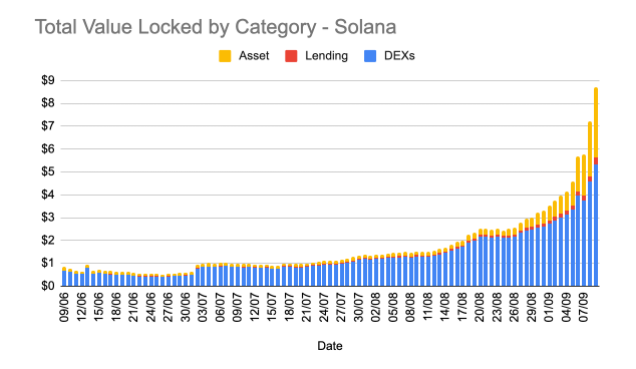

Lending trên Solana

Tương quan giữa Lending TVL và DeFi TVL trên Solana.

Solana là hệ sinh thái có tốc độ tăng trưởng rất nhanh trong thời gian vừa qua. Tuy nhiên, khi dòng tiền đổ vào hệ sinh thái Solana, họ không tập trung nhiều ở các nền tảng Lending, chính vì thế mà chúng có hiệu suất hoạt động khá thấp.

Đa số dòng tiền của hệ sinh thái Solana tập trung ở các mảng AMM và Yield Farming để Earn Incentive từ các dự án mới. Tuy nhiên, trong thời gian gần đây thì mảng Lending của Solana đã nhận được nhiều sự chú ý hơn.

Một số dự án nổi bật: Port Finance, Solend, Party Parrrot,....

Những Lending Platform nổi bật nhất Solana.

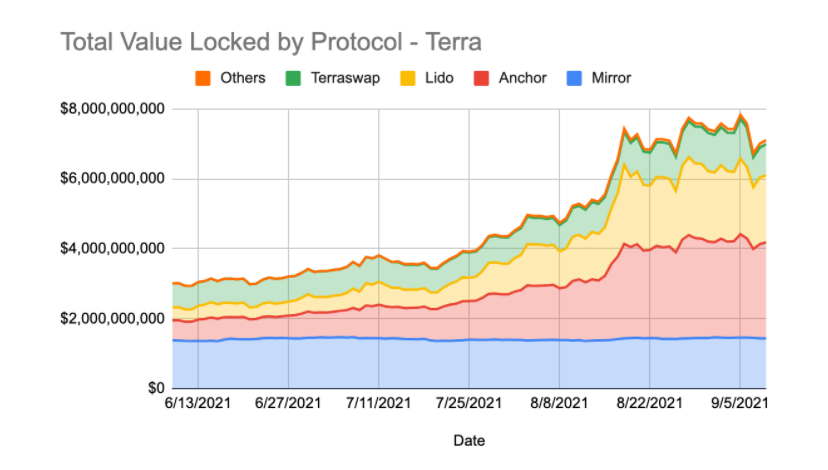

Lending trên Terra

Tương quan giữa Lending TVL và DeFi TVL trên Terra.

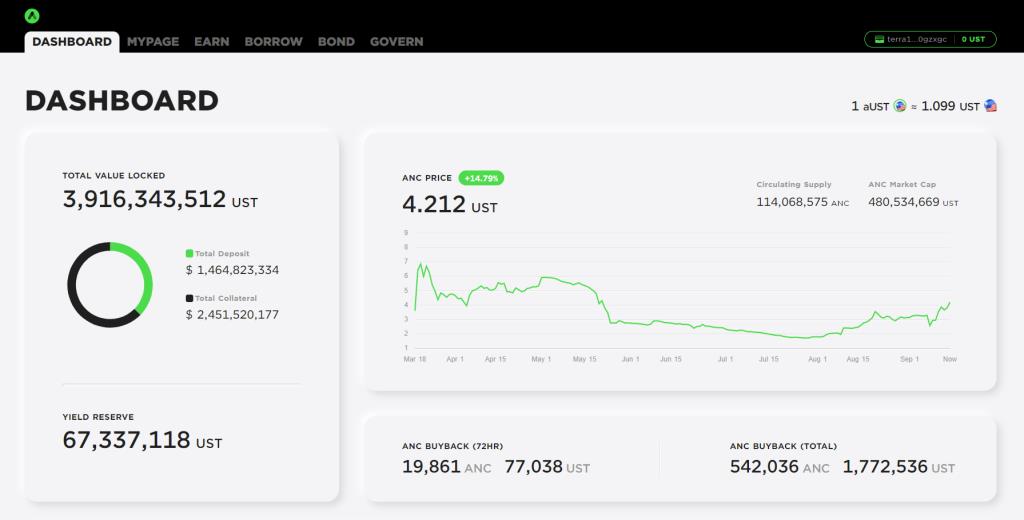

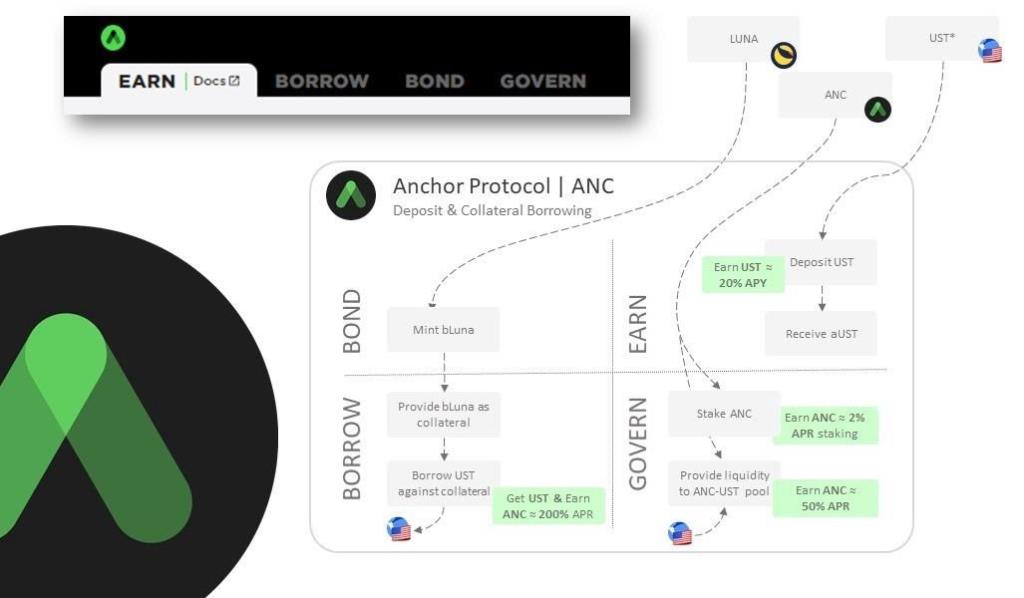

Terra là hệ sinh thái DeFi vô cùng đặc biệt. Mặc dù số lượng Dapp hoạt động nổi bật trên Terra chưa đến 10 Dapps, nhưng Terra lại xuất sắc nằm trong top 4 hệ sinh thái DeFi có TVL cao nhất, đạt 8 tỷ đô. Trong đó Anchor Protocol (Dapp duy nhất hoạt động trong mảng Lending) đã chiếm đến 3 tỷ đô.

Anchor Protoco - Lending Platform nổi bật nhất Terra.

Sự thành công của Anchor Protocol đến từ rất nhiều yếu tố. Trong đó có sự phát triển bền vững của 3 chân kiềng: Terra USD, Mirror Protocol và Anchor Protocol của hệ sinh thái Terra.

Trong thời gian đầu, để thu hút người dùng đến với Terra, Anchor Protocol đã trả lãi suất lên đến 20% cho UST và còn thưởng thêm ANC cho ai tham gia vay & cho vay tại Anchor. Chưa kể Anchor Protocol đang là Liquidity Center của nhiều DeFi Dapp khác như Orion Money, Spar Protocol, Kash,... có người dùng thực ở một số quốc gia như Hàn Quốc.

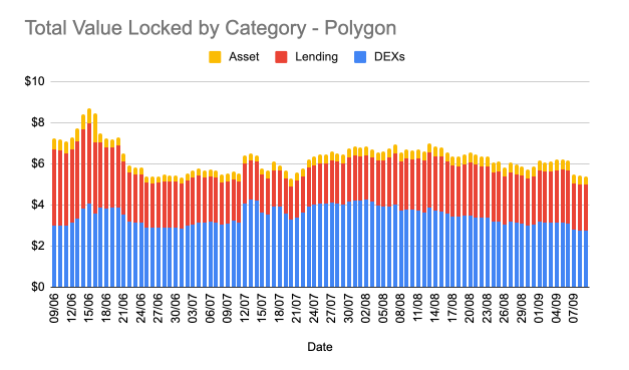

Lending trên Polygon

Tương quan giữa Lending TVL và DeFi TVL trên Polygon.

Xếp sau Solana và Terra là hệ sinh thái Polygon, trong thời gian qua Polygon đã nhiều lần đứng top #3. Đây cũng là hệ sinh thái có số lượng Dapp rất đa dạng. Trong tổng số 50 dự án deploy trên Polygon, thì chỉ có 5 dự án hoạt động trong mảng Lending, 45 dự án còn lại hoạt động trong những mảng khác như AMM, Yield Aggregator,...

Tuy nhiên, chỉ cần một nền tảng Aave, mảng Lending đã chiếm đến 32% tổng DeFi TVL của hệ sinh thái Polygon. Điều này cho thấy Aave có sức thống trị rất cao ở Polygon và cũng đang là Protocol có TVL lớn nhất hệ Polygon.

Những Lending Platform nổi bật nhất Polygon.

Lending trên những hệ sinh thái khác

Như mình đã đề cập phía trên, Lending là mảng rất quan trọng giúp giữ lại thanh khoản trong hệ sinh thái. Chính vì thế, mỗi hệ sinh thái đều có ít nhất 1 Lending Protocol để có thể thu hút người dùng.

Tuy nhiên, nếu so sánh với bộ ba MakerDAO, Aave và Compound thì các Lending Protocol này vẫn còn quá nhỏ và chưa thực sự có những tác động lên toàn bộ thị trường DeFi.

Sự ra đời của chúng mới chỉ mang mục đích phục vụ người dùng của từng hệ sinh thái chứ chưa thể mở rộng tầm ảnh hưởng như DAI của Maker DAO (DAI đã có mặt trên 7 blockchain khác nhau).

Những nền tảng Lending nổi bật nhất trên mỗi hệ sinh thái.

Dưới đây là một số Lending Protocol nổi bật của các hệ sinh thái khác:

Sự thành công của một nền tảng Lending không chỉ phụ thuộc vào mô hình hoạt động của chính họ, mà còn phụ thuộc rất nhiều vào tiềm năng của hệ sinh thái mà Lending Protocol triển khai trên đó. Liệu các Dapp trong hệ sinh thái đã đủ đa dạng và thu hút người dùng sử dụng các nền tảng Lending để tối ưu hóa nguồn vốn đầu tư chưa?

Chính vì thế, khi đánh giá tiềm năng của một Lending Protocol, anh em cần phải có góc nhìn 2 chiều, từ phía mô hình hoạt động và từ góc nhìn tổng quan của một hệ sinh thái.

Phân tích dữ liệu từ các Lending Protocol

Sau khi đã nắm rõ về những nền tảng Lending nổi bật trên thị trường, mình sẽ cùng anh em phân tích với góc nhìn rộng hơn. Đây là phần quan trọng nhất của bài viết giúp anh em nắm được cách phân tích được dòng tiền, tiềm năng của các protocol trên thị trường cũng như đưa ra những quyết định đầu tư.

Trong phần này mình sẽ cùng anh em phân tích:

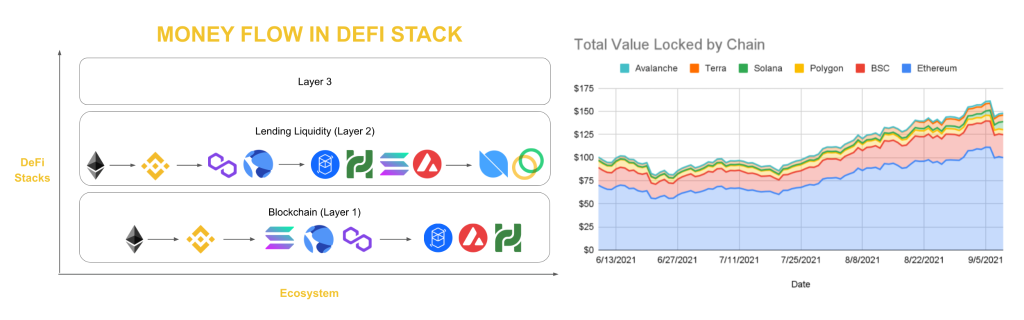

Lending nằm ở đâu trong thị trường DeFi?

Trước khi đi vào phân tích các số liệu của mảng Lending, mình xin nhắc lại về DeFi Stack. Đây là phần sẽ giúp anh em định hình được các Lending Protocol đang nằm ở đâu trong thị trường DeFi và có vai trò như thế nào?

Sơ lược về DeFi Stack: Như anh em có thể thấy Infographic phía dưới, hệ sinh thái DeFi sẽ bao gồm 3 Layer cơ bản, đó là Blockchain Platform (Layer 1), Liquidity (Layer 2) và Application (Layer 3). Trong đó:

Tương quan giữa dòng tiền trong một hệ sinh thái và trong mảng Lending của hệ sinh thái đó.

Qua phần sơ lược về DeFi Stack, anh em có thể thấy được vai trò rất lớn của Lending trong việc hỗ trợ một hệ sinh thái DeFi phát triển. Nếu không có các Protocol chứa Liquidity như AMM và Lending, DeFi trên hệ sinh thái đó sẽ không thể phát triển.

Anh em muốn tìm hiểu chi tiết hơn về DeFi Stack thì có thể đọc thêm:

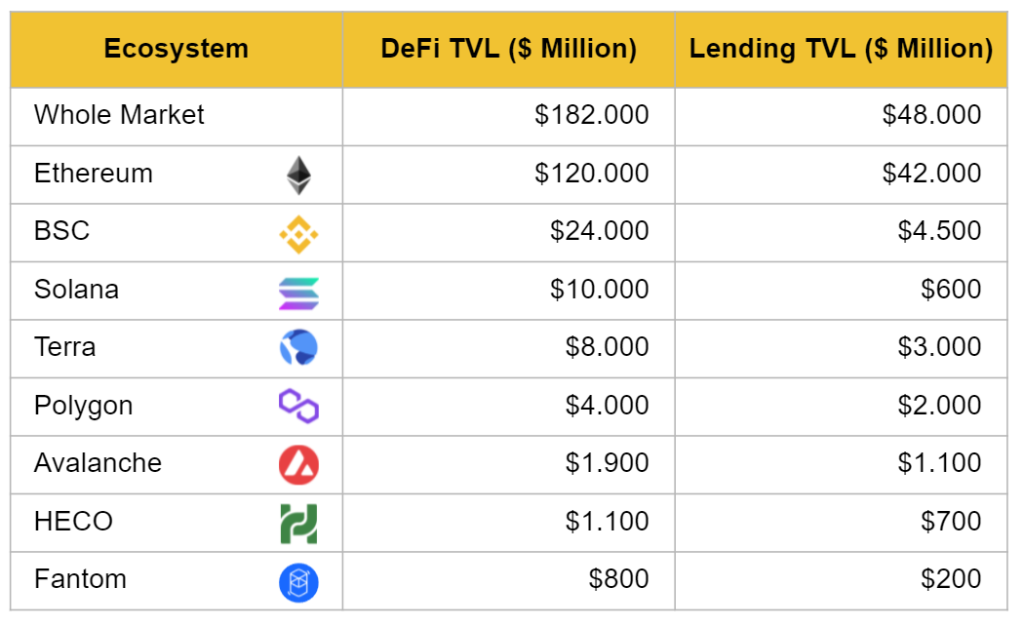

DeFi TVL và Lending TVL của các hệ sinh thái DeFi

Số liệu tương quan giữa dòng tiền trong một hệ sinh thái và trong mảng Lending của hệ sinh thái đó.

Trên đây là xếp hạng DeFi TVL và Lending TVL của các hệ sinh thái lớn nhất trên thị trường.

Bảng xếp hạng này cho thấy dòng tiền vẫn nằm nhiều nhất ở hai hệ sinh thái Ethereum ($120B) và Binance Smart Chain ($24 B), sau đó mới đến bộ ba Solana ($10 B), Terra ($8 B) và Polygon ($4 B).

Tuy nhiên, Lending TVL thì có sự thay đổi nhỏ, mặc dù Solana có DeFi TVL lớn hơn, nhưng Lending TVL của hệ Solana ($600 M) lại thấp hơn hai hệ Terra ($3 B) và Polygon ($2 B). Đây cũng là một Insight cho anh em track được dòng tiền nhanh nhất khi nhắc về một hệ sinh thái.

Hai mảng Lending và AMM đều rất quan trọng, tuy nhiên nếu như chọn hệ sinh thái nào để Skin in the game, mình ưu tiên những hệ sinh thái phát triển TVL trên mảng AMM hơn.

Bởi vì khi TVL của AMM phát triển, đồng nghĩa hệ sinh thái đó có nhiều dự án đang phát triển và thu hút người dùng cung cấp thanh khoản. Còn TVL ở các nền tảng Lending tăng chỉ mang ý nghĩa hệ sinh thái đó có dòng tiền, người dùng gửi tiết kiệm do lãi cao, nhưng lại không có giá trị về mặt phát triển không gian DeFi.

Lưu ý: Đây là góc nhìn cá nhân về các hệ sinh thái mới nổi, đối với hai hệ sinh thái Ethereum và BSC thì họ đã phát triển rất mạnh và đồng đều giữa 2 mảng nên sẽ không áp dụng góc nhìn này.

⇒ Dựa vào Lending Platform để track dòng tiền của một hệ sinh thái và xem hệ sinh thái đó sẽ phát triển theo hướng nào, từ đó chọn hướng để Skin in the game.

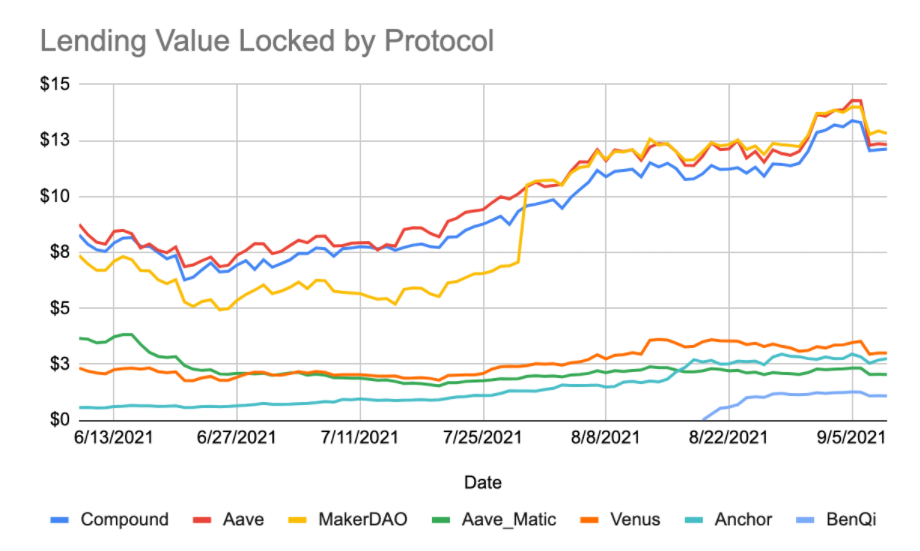

TVL của các protocol nổi bật nhất thị trường

Những nền tảng Lending có TVL cao nhất thị trường.

Dựa vào số liệu phía trên, anh em có thể thấy mảng DeFi Lending đang bị thống trị hoàn toàn bởi 3 nền tảng Aave ($15B), Compound ($13B) và MakerDAO ($14B), chúng hoàn toàn nằm trên hệ sinh thái Ethereum.

Còn lại là những Protocol đại diện cho các hệ sinh thái như: Aave - Polygon ($4B), Venus - BSC ($2B), Anchor - Terra ($3B), BenQi - Avalanche ($1B).

Còn các hệ sinh thái khác như Fantom và Solana vẫn chưa có những Lending Platform, đa số các Lending Platform đều hoạt động riêng lẻ và có TVL chưa đạt $1B.

Điều này cho thấy Lending là mảng vô cùng cạnh tranh và có sức ảnh hưởng rất lớn bởi hiệu ứng mạng lưới. Điều này có nghĩa là Lending Platform nào mạnh thì sẽ “nắm trùm” của cả hệ sinh thái đó, riêng hệ Ethereum có miếng bánh rất to nên cả 3 nền tảng Aave - MakerDAO - Compound có thể chia nhau.

⇒ Nếu như chọn đầu tư vào các Lending Protocol, mình sẽ chọn những nền tảng có hiệu suất tốt nhất, hoặc đang có sự tăng trưởng tốt về TVL, thay vì chỉ dựa vào Market Cap, bởi vì mảng Lending là mảng có tính dominate cao, rất khó cho các nền tảng nhỏ tăng trưởng.

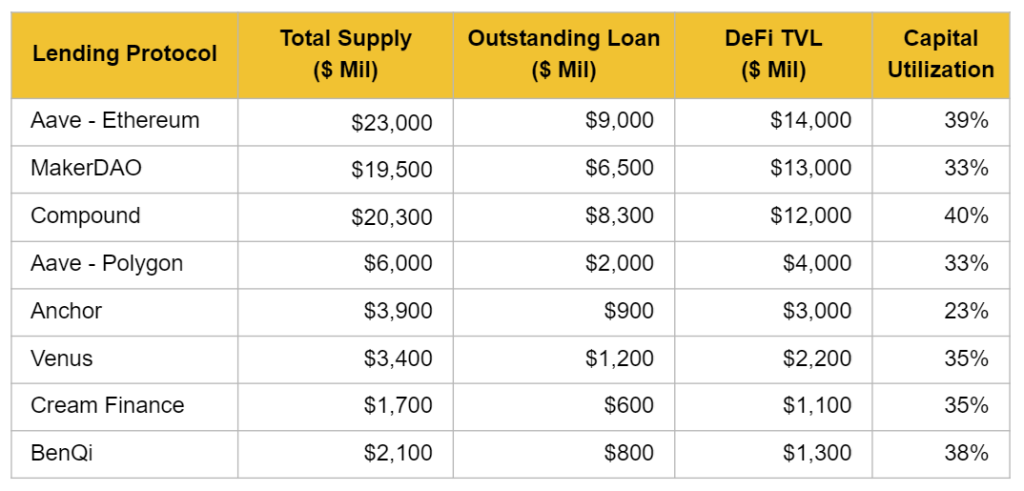

Hiệu quả sử dụng vốn

Hiệu quả sử dụng vốn của một nền tảng Protocol cho anh em biết nền tảng nào đang hoạt động hiệu quả hơn với cùng một số vốn. Chỉ số sẽ được tính như sau:

Hiệu quả sử dụng vốn = (Outstanding Loan/Total Supply)*100%

Trong đó:

Đây là khái niệm anh em hay nhầm với TVL, TVL là lượng thanh khoản còn lại sau khi người Borrower đã vay tài sản ra khỏi Protocol.

TVL = Total Supply - Total Borrow

Trong đó:

So sánh Hiệu quả sử dụng vốn của các Lending Protocol.

Xếp hạng TVL: Aave (#1), MakerDAO (#2), Compound (#3), Aave-Polygon (#4),....

Xếp hạng Outstanding loan: Compound (#1), Aave (#2), MakerDAO (#3), Aave -Polygon (#4),...

Xếp hạng Capital Utilization: Compound (#1), Aave (#2), MakerDAO (#3), Aave -Polygon (#4),...

Nhìn tổng quan thị trường, MakerDAO - Aave - Compound không chỉ là ba nền tảng có TVL cao nhất, mà còn là 3 nền tảng có Outstanding Loan nổi bật nhất. Khi xét về hiệu quả sử dụng vốn thì chúng sẽ rơi vào khoảng từ 25% cho tới 40%. Từ đây anh em có thể suy ra tỷ lệ trung bình để áp dụng cho toàn thị trường Lending:

Thông thường đối với nhà đất, vàng bạc, anh em có thể vay lên đến 80% tài sản thế chấp. Tuy nhiên các tài sản trong thị trường crypto đều có mức độ biến động cao, chính vì thế người dùng chỉ vay khoảng 30% giá trị tài sản thế chấp. Điều này giúp họ an toàn khỏi rủi ro thanh lý do thị trường sập đột ngột.

Hiệu quả sử dụng vốn cũng thể hiện gián tiếp tỷ lệ thế chấp tối thiểu của các nền tảng cho vay (Min. Collateral Ratio). Nếu như tỷ lệ này cao thì người dùng sẽ vay ra ít hơn.

Trong 3 nền tảng Aave, MakerDAO và Compound, thì MakerDAO yêu cầu tỷ lệ thế chấp lên đến 150%, trong khi Aave và Compound chỉ yêu cầu 130%. Chính vì thế, Outstanding Loan của MakerDAO thấp hơn hai nền tảng còn lại.

⇒ Đây là chỉ số chủ yếu dành cho các investor đầu tư vào nền tảng đó để xem nền tảng nào có hiệu suất tốt hơn, từ đó tạo ra doanh thu cho protocol cũng như quyền lợi cho các lender.

Giá trị của một Lending Platform

Đối với một Lending Platform, anh em cần phải có góc nhìn như sau:

Chính vì thế, anh em không nên đánh giá sự thành công của một Lending Protocol chỉ thông qua TVL, mà hãy kết hợp thêm với Outstanding Loan. Outstanding Loan mới là nhân tố mang lại doanh thu cho Protocol cũng như mang lại lợi nhuận cho Lender.

Câu nói phía trên không đồng nghĩa nền tảng nào cho vay nhiều hơn thì sẽ tạo ra doanh thu nhiều hơn, bởi vì mỗi một nền tảng sẽ thu phí khác, lãi khác nhau. Nhưng góc nhìn tổng quan đó sẽ giúp anh em có góc nhìn khác về TVL trong thị trường Lending.

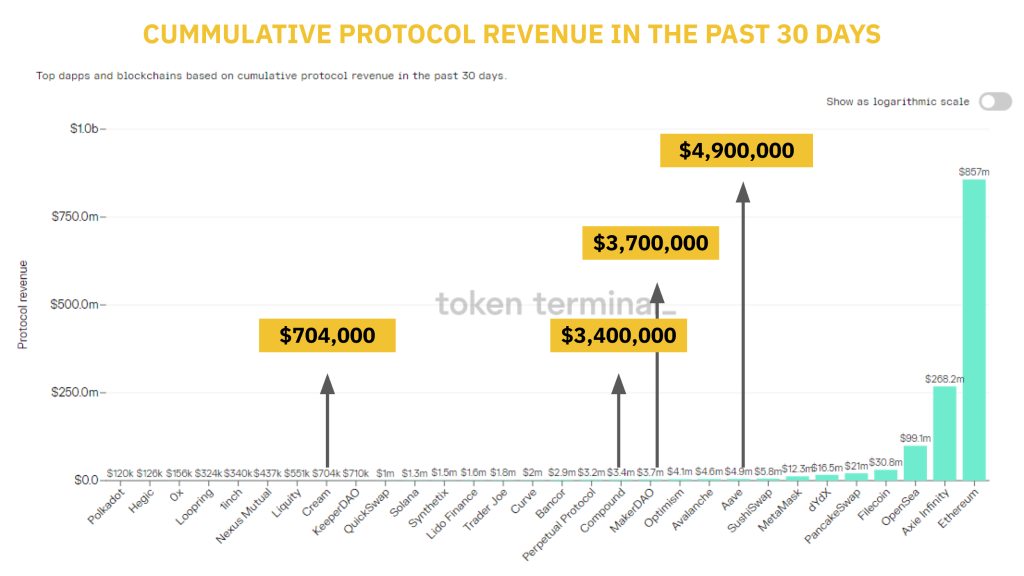

Top 30 DeFi Protocol có doanh thu cao nhất thị trường.

Infographic phía trên thống kê doanh thu của top 30 DeFi Protocol trên thị trường trong vòng 30 ngày. Trong Top 30 Protocol tạo ra doanh thu nhiều nhất, thì có 4 protocol đại diện cho mảng Lending, đó là:

Mặc dù các nền tảng Lending phía trên có doanh thu thuộc top thị trường, nhưng họ đang gặp phải một vấn đề nhỏ đó là chưa Capture được nhiều value cho token holder. Để hiểu được tại sao thì anh em đừng quên đọc Series How It Work để phân tích rõ nhất về mô hình hoạt động của dự án.

Doanh thu của các Protocol có thể được sử dụng với mục đích:

Trường hợp xấu đó là gì mà tại sao Protocol cần phải dự trữ một khoảng doanh thu lớn đến thế?

Đó chính là Case Study đối với nền tảng MakerDAO, khi thị trường sập mạnh vào tháng 3/2020. MakerDAO đã kích hoạt thanh lý hàng loạt tài sản. Tuy nhiên họ vẫn không thể trả nợ cho Lender. Chính vì thế họ đã phải sử dụng tới quỹ doanh thu để đền bù cho Lender.

Doanh thu của nền tảng Lending có thể không mang lại giá trị ngắn hạn cho các token holder, nhưng điều này đảm bảo cho Protocol có thể hoạt động bền vững hơn trong tương lai.

⇒ Đối với một Investor vào Protocol, chúng ta không chỉ nhìn vào chỉ số hoạt động, mà còn phải phân tích mô hình hoạt động của các dự án. Lending Protocol nào có thể đứng vững khi thị trường sập mạnh?

Hiệu ứng mạng lưới của Lending (Network Effect)

Ở phía trên, mình đã phân tích cho anh em theo dọc và chiều ngang của lĩnh vực Lending trong thị trường DeFi. Tuy nhiên, sự thành công của một Lending còn bị tác động bởi nhiều yếu tố khác. Trong đó yếu tốc tác động mạnh mẽ nhất chính là Network Effect.

Giải nghĩa: Hiệu ứng mạng lưới (hay còn gọi là Network Effect) có thể được xem là hiệu ứng mà một nhóm nhân tố có thể mang lại giá trị cho nhau, cũng như có sự tương tác lẫn nhau để mang lại giá trị nhiều nhất cho tập thể.

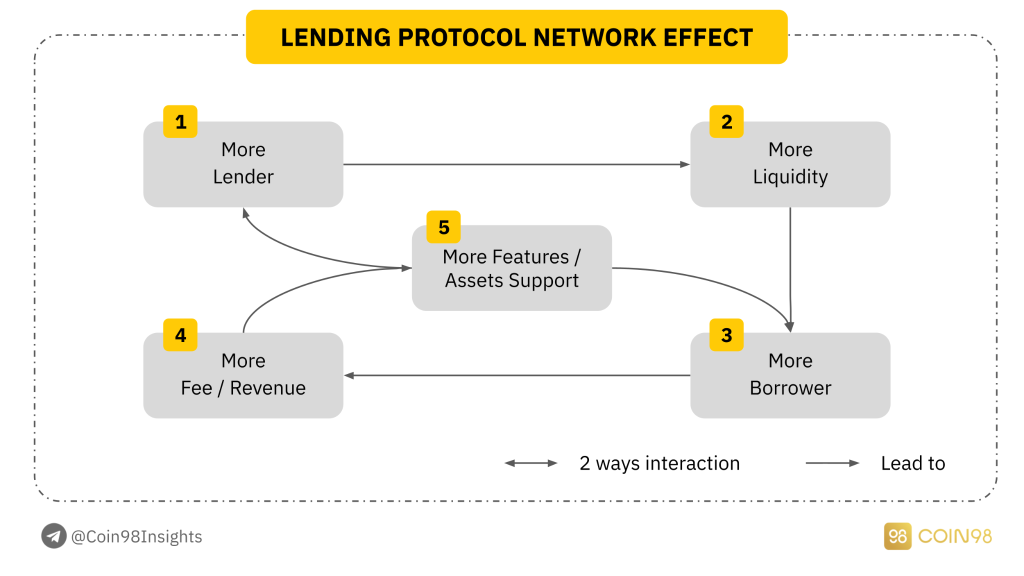

Hiệu ứng mạng lưới của các Lending Protocol.

Nếu so với AMM, thì lĩnh vực Lending có Network Effect tương đối đơn giản hơn. Mình có thể tóm gọn cho anh em bằng Infographic phía trên:

Cứ như thế vòng lặp sẽ diễn ra và đây cũng chính là FlyWheel của các Lending Protocol. Khi có được thanh khoản cao, Lending Protocol sẽ thu hút Borrower, tạo ra lực cầu để thu hút tiếp Lender, từ đó tạo ra thặng dư cho Lending Protocol và giá trị cho mỗi thực thể tham gia vào nền tảng.

Timeline quá trình phát triển của Lending

Sau khi đã nắm rõ được những nền tảng Lending nổi bật trên thị trường và cách phân tích tổng quan về thị trường Lending. Trong phần này mình sẽ cùng anh em đi qua từng giai đoạn phát triển của các Lending Platform, từ đó giúp anh em dự phóng được những hướng đi của thị trường Lending sau này.

Trong phần này mình sẽ đề cập tổng quan về lĩnh vực Lending ở toàn bộ thị trường crypto chứ không riêng trong thị trường DeFi, vì mảng Lending DeFi vẫn còn khá mới và chịu sự ảnh hưởng khá lớn của lĩnh vực Lending nói chung.

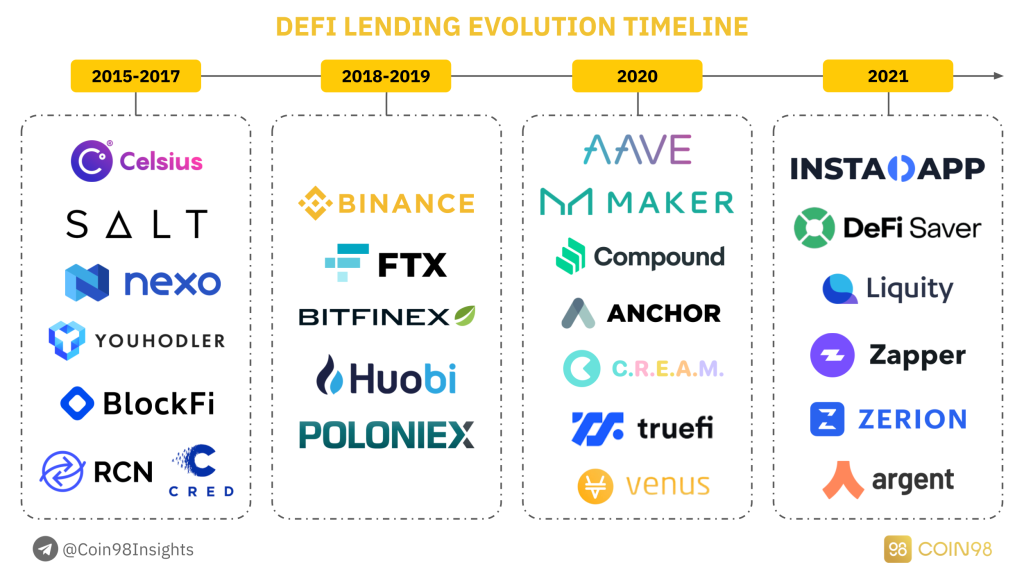

Giai đoạn 1 (2015-2017): Centralized Lending Platform ra đời

Như mình đã đề cập ở phía trên, Lending là lĩnh vực luôn đi song song với bất kỳ thị trường nào. Miễn là nơi đó có dòng tiền, có cơ hội cho nhà đầu tư thì lĩnh vực Lending sẽ ra đời giúp nhà đầu tư có thể tối ưu hóa dòng vốn.

Lending là lĩnh vực đã được nhắc đến lần đầu tiên vào năm 2015. Cho đến 2017, những nền tảng Lending đầu tiên mới ra đời. Tuy nhiên trong thời gian này, đa số người dùng đều chưa chú ý đến DeFi chính vì thế mặc dù ETHLend (tiền thân của Aave) và MakerDAO đều đã hoạt động từ năm 2017, nhưng người dùng chỉ chú ý đến các Centralized Lending Platform.

Trong khoảng năm 2017, Centralized Platform luôn là ưu tiên hàng đầu của các user từ Exchange cho đến Lending và còn nhiều mảng khác. Một số nền tảng Lending nổi bật có thể kể đến như NEXO, BlockFi, SALT, Celsius,…

Giai đoạn 2 (2018-2019): Centralized Exchange hỗ trợ Margin Trading (Lending)

Sau khi các Centralized Lending Platform phát triển mạnh mẽ, người dùng cũng đã quen dần với hình thức vay để tối ưu hóa nguồn vốn khi giao dịch. Tuy nhiên, đây là miếng bánh vô cùng béo bở và các sàn có thanh khoản cao hoàn toàn có thể áp dụng hình thức đó.

Chính vì thế các Centralized Exchange cũng bắt đầu phát triển thêm sản phẩm giao dịch đòn bẩy (Margin Trading). Cơ chế của chúng hoàn toàn giống với các Lending Platform. Nghĩa là người dùng thế chấp tài sản đang có, vay mượn một tài sản khác để mua khống hoặc bán khống.

Trong thời gian đầu, các sàn giao dịch áp dụng đầu tiên là Bitfinex và Poloniex, đây là hai sàn giao dịch có thanh khoản và volume giao dịch rất lớn trong giai đoạn 2018. Tuy nhiên, sau này các sàn giao dịch mới nổi đã chiếm ưu thế hơn, nổi bật là Binance, FTX hay Huobi.

Sự phát triển của Margin Lending (Vay để giao dịch hay Giao dịch đòn bẩy) cũng chính là tiền đề để các sàn giao dịch phát triển giao dịch phái sinh sau này.

Giai đoạn 3 (2020): DeFi Lending ra đời và bùng nổ trên các hệ sinh thái

Cho đến khoảng tháng 6/2020, DeFi bắt đầu được nhiều người biết đến và các lĩnh vực trong DeFi cũng bắt đầu phát triển theo, trong đó có mảng DeFi Lending. Đây là sự kiện tương tự như câu nói “Nước lên, thuyền lên”.

Mặc dù các nền tảng DeFi Lending đứng đầu hiện tại như Aave hay MakerDAO đã được phát triển từ khoảng 2017 - 2018, nhưng cho đến DeFi Summer vào năm 2020, họ mới bắt đầu được mọi người chú ý đến và bùng nổ từ đây.

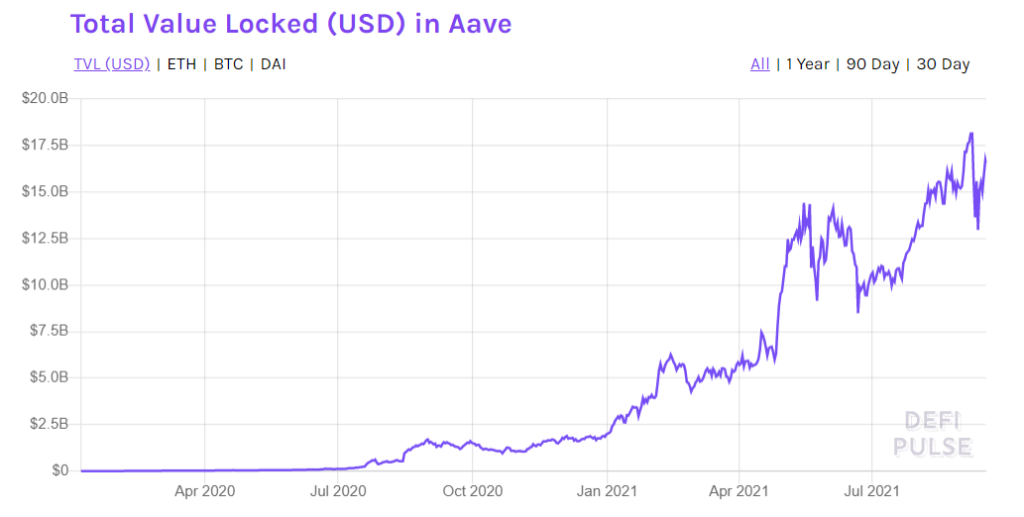

Sự tăng trưởng về TVL của nền tảng Aave.

Hình phía phía trên đây là minh chứng rõ ràng nhất. Từ đầu năm 2020, DeFi TVL của Aave chỉ có khoảng 10 triệu đô, nhưng tới thời điểm hiện tại, Aave đang được ghi nhận ở mốc 16 tỷ đô (tăng trưởng 1,600x trong vòng chưa đến 2 năm).

Trong giai đoạn này, các hệ sinh thái lớn cũng bắt đầu phát triển DeFi Lending Platform, điển hình là Venus của Binance Smart Chain, Anchor của Terra,...

Ngoài ra cũng có một số Lending Platform triển khai Multi-chain như Cream Finance,...

Giai đoạn 4 (2021): DeFi Lending cải tiến và phát triển

Khi các Lending Protocol đã phát triển vững vàng (thanh khoản dồi dào), anh em sẽ thấy sự xuất hiện của các Lending Aggregator. Đây cũng chính là Insights cho mình biết thanh khoản trong hệ sinh thái đã đủ vững chưa ⇒ Nếu đủ rồi thì các Platform tổng hợp thanh khoản mới ra đời.

Một số Lending Aggregator nổi bật có thể nhắc đến như InstaDapp hay DeFi Saver, họ sẽ tổng hợp thanh khoản từ Aave, Compound hay MakerDAO. Riêng dòng tiền chuyển sang InstaDapp để đến các Lending Protocol đã có TVL lên đến 10 tỷ đô.

Song song đó, các nền tảng Lending cũng bắt đầu phát triển thêm các sản phẩm phụ, chủ yếu là giao dịch đòn bẩy vì họ có thể tận dụng thanh khoản từ Lending Platform để cho người dùng vay. Alpha Finance ra mắt Beta Finance, Mango Market (Solana) kết hợp Margin Trading và Lending.

Dự phóng về tương lai của Lending

Như vậy anh em đã có thể hiểu mình đang ở trong giai đoạn 3 của lĩnh vực Lending. Mình phân tích như thế không có nghĩa là Lending sẽ không phát triển nữa trong tương lai. Tuy nhiên, để biết được họ sẽ đi như thế nào và tổng kết lại thành một giai đoạn, chúng ta cần thêm thời gian để quan sát.

Dưới đây là một số dự phóng của mình về thị trường Lending sắp tới:

Sân chơi của những ông trùm tài chính

Quy mô thị trường của DeFi Lending so với thị trường khác.

Mặc dù DeFi Lending đã tăng trưởng rất nóng trong thời gian qua, nhưng thực tế là vốn hóa thị trường của DeFi Lending vẫn còn rất bé nếu so với Quy mô của thị trường Lending toàn cầu. Chính vì thế thị trường DeFi Lending hoàn toàn có cơ hội để tăng trưởng hơn nữa trong tương lai.

Các tổ chức tài chính lớn đã bắt đầu chú ý vào thị trường DeFi Lending, trong đó có Coinbase, họ đang có tham vọng phát triển thêm mảng Lending. Mặc dù đã bị SEC “sờ gáy”, nhưng mình tin rằng DeFi Lending không chỉ được chú ý bởi Coinbase mà có có cả những ngân hàng lớn như JP Morgan, HSBC,...

Coinbase bị SEC “sờ gáy" khi cố gắng tiếp cận thị trường Lending.

Không giới hạn ở thị trường Crypto

Mặc dù DeFi Lending đã phát triển rất mạnh mẽ nhưng nó cũng đã thể hiện rõ những nhược điểm. Anh em có thể thấy rằng, DeFi Lending hiện tại đang bị ràng buộc rất nhiều bởi thị trường crypto. Chúng ta không thể thế chấp tài sản khác ngoài Cryptocurrency.

Nếu điều này không được giải quyết thì quy mô của DeFi Lending mãi sẽ nhỏ hơn quy mô của thị trường crypto. Thực tế là DeFi Lending đã và đang cố gắng giải quyết vấn đề này, nhưng họ vẫn còn gặp nhiều khó khăn. Hai vấn đề lớn nhất mà họ cần giải quyết chính là:

1. Cơ chế mã hóa tài sản thực

Ở thị trường thực, người dùng có thể thế chấp chiếc xe, căn nhà và nhiều tài sản khác để vay. Vậy làm thế nào để có thể mã hóa từng loại tài sản đó lên blockchain và áp dụng chúng vào DeFi? Chưa kể mỗi chiếc xe lại có màu sắc khác nhau, thương hiệu khác nhau, từ đó giá trị của chúng cũng khác nhau.

Hiện tại NFT chính là công nghệ được sử dụng để mã hóa cái tài sản riêng biệt có tính chất khác nhau. Ví dụ như nền tảng Opulous cho phép các nghệ sĩ âm nhạc có thể vay bằng các thế chấp các bản nhạc dưới dạng NFT.

Tuy nhiên, đối với các tài sản thực như nhà cửa, xe cộ,… làm sao để các Lending Protocol đảm bảo rằng NFT mã hóa cho tài sản đó, chứ không phải tài sản khác có đặc điểm tương tự, thì đây vẫn còn là một dấu chấm hỏi chưa có lời giải đáp.

Cơ chế mã hóa tài sản thực vẫn chưa có giải pháp hiệu quả.

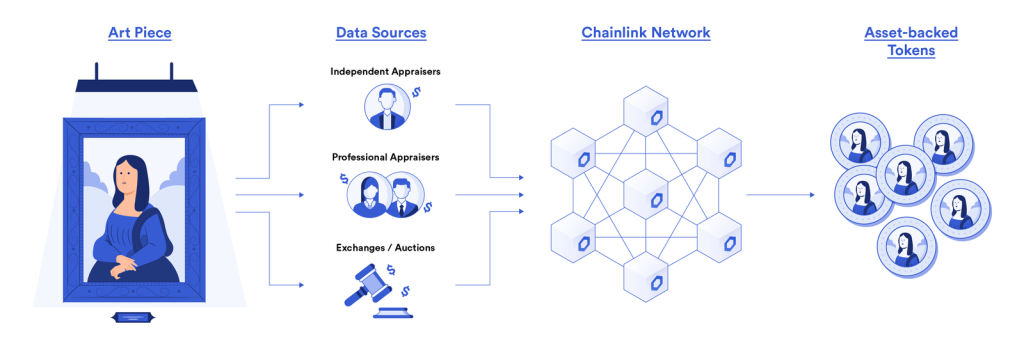

2. Cơ chế định giá tài sản

Rào cản thứ hai đó chính là cơ chế định giá tài sản. Đối với Cryptocurrency, việc định giá tương đối dễ dàng vì chúng có thanh khoản cao và được chấp nhận rộng rãi. Tuy nhiên, đối với các tài sản ở thế giới thực, việc định giá sẽ khó hơn rất nhiều.

Tuy vào thuộc tính, đặc điểm mà mỗi chiếc xe, mỗi căn nhà có định giá khác nhau. Đặc biệt là các tác phẩm NFT, đối với từng nhà sưu tầm thì giá trị của chúng cũng khác nhau. Vậy làm sao để có thể định giá được chính xác giá trị của tài sản.

ChainLink đi đầu trong việc định giá tài sản và đưa chúng vào blockchain.

Hiện tại thì ChainLink đã và đang phát triển công nghệ cho phép định giá các tài sản NFT, tuy nhiên chúng vẫn chưa thực sự được ứng dụng và cần thêm nhiều thời gian để phát triển.

Nếu giải quyết được 2 vấn đề trên, chắc chắn quy mô của mảng DeFi Lending sẽ lớn hơn rất nhiều, lớn đến mức chúng ta sẽ không thể tưởng tượng nổi. Nhưng đây là câu chuyện rất xa bởi vì các loại tài sản thực sẽ động chạm rất nhiều đến vấn đề pháp lý.

Vậy quay lại với thị trường crypto, đâu là cơ hội đầu tư cho anh em?

Cơ hội đầu tư vào Lending

Sau khi đã nắm rõ quá trình phát triển và hướng phân tích các Lending Protocol, trong phần này mình sẽ phân tích những cơ hội đầu tư vào lĩnh vực Lending. Trong đó chia thành 3 dạng.

Cho vay tại các Lending Platform

Trong thị trường DeFi thì anh em có thể tối ưu hóa lợi nhuận với nhiều phương thức khác nhau, trong đó lãi cao nhất là hình thức Farming hoặc tham gia IDO. Tuy nhiên, nếu như anh sợ rủi ro Impermanent Loss hoặc chưa có “kèo” IDO, thì Lending là một trong những giải pháp tối ưu nhất.

Mặc dù lãi đến từ Lending khá thấp, nhưng đây là sự lựa chọn hàng đầu cho những anh em có vốn lớn và có thể Earn được từ những tài sản mình đang hold. Ngoài các Stablecoin ra, thì anh em còn có thể cho vay cryptocurrency, chủ yếu là các loại tài sản có tính thanh khoản cao.

So sánh lãi suất của các nền tảng cho vay.

Đây là hai công cụ tracking lãi vay và lãi cho vay tại các Lending Platform:

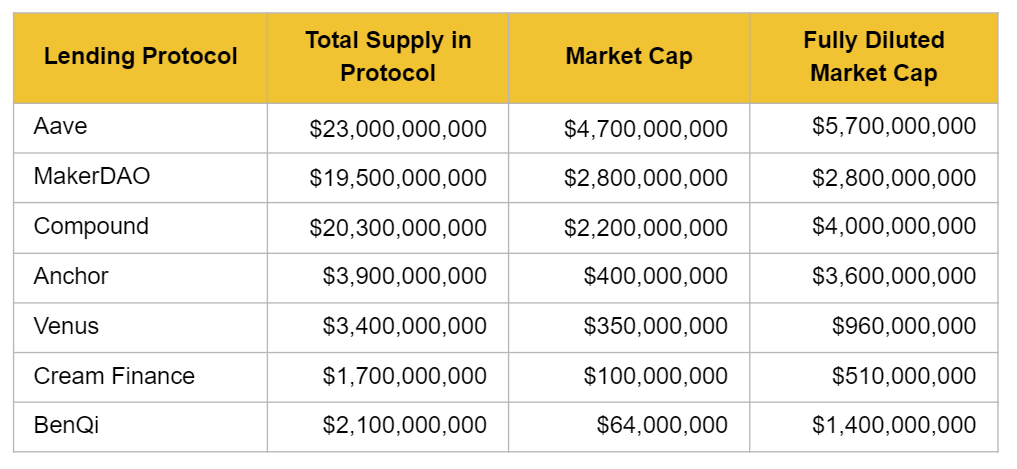

Đầu tư vào native token của Lending Platform

Đây là hình thức đầu tư dễ tiếp cận nhất, nhưng cũng là hình thức khó nhất vì yêu cầu anh em phải nắm rõ mô hình hoạt động và đánh giá được tiềm năng của các Lending Platform.

So sánh Market Cap của các DeFi Lending Protocol.

Trong đó:

1. Đối với top 3 Lending Protocol (Aave - Compound - MakerDAO)

Như anh em có thể thấy mảng thống kê phía trên, các nền tảng hoạt động nổi bật nhất là Aave - MakerDAO - Compound đang có vốn hóa rất cao. Chính vì thế nếu như đặt cược vào sự tăng trưởng của 3 nền tảng này, tiềm năng tăng trưởng sẽ không được cao.

Tuy nhiên mình vẫn chú ý đến MakerDAO, bởi vì Market Cap của MakerDAO chỉ ngang Compound, nhưng FDV lại thấp hơn gấp đôi. Điều này đồng nghĩa Market Cap của MakerDAO vẫn chưa chạm mức “trần” (giả sử 3 nền tảng có tiềm lực như nhau).

Tại sao mình không chọn Compound? Bởi vì Compound có Market Cap thấp nhất trong bộ ba nhưng FDV của Compound đã gần chạm mức “trần” của Aave, chính vì thế nếu như có tăng trưởng về Market Cap, nó sẽ bị chia đều cho số token chưa được unlock.

2. Đối với các Lending Protocol còn lại

Dựa vào số liệu thống kê phía trên, anh em có thể thấy:

Tuy nhiên, Cream Finance và Venus đang có FDV thấp hơn cả, chính vì thế trong thời gian ngắn mình sẽ chọn Cream hoặc Venus, thay vì Anchor hay BenQi.

So sánh Market Cap và FDV là hai cách tính đơn giản nhất, nhưng anh em đừng lạm dụng chúng mà quên đi phân tích cơ bản (phân tích giá trị nội tại của một Protocol).

Mỗi Protocol phía trên đều có những điểm nổi bật riêng, ví dụ:

⇒ Anh em cần phải so sánh ở nhiều khía cạnh khác nhau dựa vào hiệu suất hoạt động để đưa ra quyết định hợp lý nhất.

Tham gia Retroactive

Hình thức cuối cùng có thao tác tương tự như cách anh em sử dụng các nền tảng Lending (Cho vay, Thế chấp, Vay,...). Nhưng điểm khác biệt là anh em sẽ "săn" các nền tảng Lending đang chưa có nhiều người biết đến, chưa có token và đang chạy Incentive cho người dùng từ sớm. Nếu may mắn anh em sẽ Earn được token khi họ có Airdrop, hoặc hưởng được Incentive như trường hợp của Anchor Protocol dưới đây.

Case Study: Khi Anchor Protocol - Lending Platform của hệ sinh thái Terra mới ra mắt, người dùng không chỉ nhận được APR 20% trên UST khi deposit vào nền tảng, mà còn nhận được Retroactive ANC token.

Anchor Protocol từng tung ra nhiều Incentive cho người dùng sử dụng nền tảng.

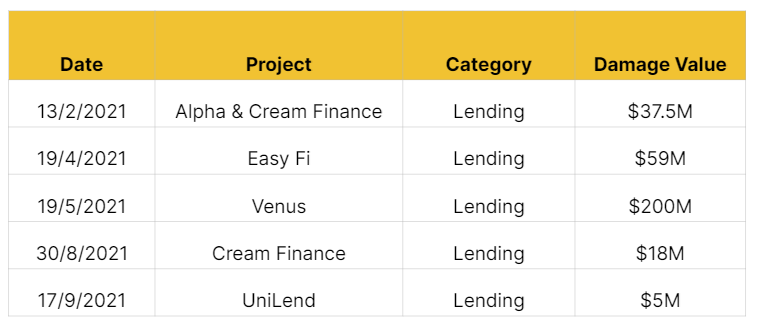

Lending và những vụ hack

Ở phần cuối cùng, mình xin phép được nhắc lại một số vụ hack ở thị trường DeFi Lending. Đây cũng là phần mình nhắc đến một số rủi ro mà anh em có thể gặp phải khi tham gia DeFi Lending.

Những sự kiện bị hack của các Lending Protocol.

Từ đầu năm đến nay, lĩnh vực Lending đã trải qua không ít vụ hack, gần đây nhất là UniLend, thiệt hại lớn nhất là nền tảng Venus với 200 triệu đô. Mặc dù vốn của người dùng đa số đều được đền bù (không mất vốn), nhưng các token holder thì liên tục chịu thiệt hại khi Protocol bị hack.

Venus (XVS) đã mất giá 50%, từ $80 về $40 khi nền tảng thông báo bị hack $200 triệu, đây là có thể xem là tổn thất lớn nhất chỉ sau sự kiện Poly Network bị hack 611 triệu đô.

Flash Loan - Nguyên nhân chính trong các vụ hack

Và đa số các vụ hack đều đến từ lỗ hổng Flash Loan - đây là tính năng cho phép người dùng vay và trả nợ trong cùng một giao dịch mà không cần tài sản thế chấp. Vậy tại sao các nền tảng Lending Platform vẫn hỗ trợ Flash Loan?

Thật ra Flash Loan không hoàn toàn xấu, Flash Loan cho phép người dùng có thể kiếm tiền nhờ vào chiến lược Arbitrage (chênh lệch giá), đổi tài sản thế chấp nhanh chóng, tự thanh lý bằng Flash Loan.

Chính vì thế, Flash Loan không hoàn toàn xấu, mà còn có thể được xem là nhân tố cảnh cáo giúp các Lending Protocol hoàn thiện về mặt bảo mật trước khi muốn phát triển bền vững.

Ngoài ra, tham gia DeFi cũng sẽ có thêm một số rủi ro về cách sử dụng ví và rủi ro Smart Contract. Anh em chỉ nên tham gia với số vốn hợp lý. Tìm hiểu chi tiết cách tham gia DeFi an toàn tại đây.

Tổng kết

Mình sẽ tổng kết lại một số Insights cho anh em về cơ hội đầu tư trong lĩnh vực Lending:

Itu semua adalah analisa untuk membantu Anda menemukan peluang investasi di bidang Peminjaman. Semoga artikel ini akan membawa banyak nilai bagi Anda!

Delphi Ventures adalah dana investasi terkenal di pasar Crypto. Lalu apa saja portofolio reksa dana ini? Apa tren investasi terbaru?

Protokol Arbitrum adalah teknologi Layer 2 yang dirancang untuk meningkatkan kecepatan dan efisiensi jaringan Ethereum. Pelajari lebih lanjut tentang keuntungan dan cara kerja Arbitrum di sini!

Arbitrum memecahkan masalah bersamaan dari jaringan Ethereum. Mari jelajahi Ekosistem Arbitrum di artikel ini!

Apa itu Synthetix? Apa itu Token SNX? Apa yang membuat Synthetix berbeda? Pelajari lebih lanjut tentang SNX Tokenomics di sini!

Apa itu Airdrop Retroaktif? Mengapa Airdrop Retroaktif digunakan? Bagaimana menemukan proyek potensial yang akan mendistribusikan hadiah Retroactive Airdrop?

Apa itu Saffron Finance? Cari tahu tentang keunggulan Saffron dan detail tentang tokenomik Token SFI sekarang!

Apa itu Stafi (FIS)? Artikel ini memberi Anda informasi paling berguna tentang cryptocurrency Token FIS dan keunggulan yang ditawarkan oleh protokol DeFi ini.

Biconomy (BICO token) adalah salah satu proyek yang memberikan solusi pengalaman pengguna yang optimal pada aplikasi keuangan terdesentralisasi dan Web 3.0.

Apa itu MANTRA DAO (OM)? Artikel ini memberi Anda semua informasi paling berguna tentang cryptocurrency MANTRA DAO (OM).

Flux adalah platform infrastruktur cloud terdesentralisasi generasi berikutnya dengan skalabilitas mengesankan yang dengan mudah mendukung pengembangan Web3 dan Dapp.

EVM (Ethereum Virtual Machine) adalah mesin inti yang bertanggung jawab untuk mengeksekusi kontrak pintar di jaringan Ethereum. Pelajari lebih lanjut tentang EVM Blockchains di sini!

Apa itu Cronos? Apa itu koin CRO? Apa perbedaan antara Cronos dan Crypto.org? Pelajari lebih lanjut tentang Tokenomics CRO di sini!

Artikel ini menjelaskan perbedaan antara OKB dan OKT serta eksplorasi ekosistem blockchain dan cryptocurrency yang mendukungnya.

Apa itu Protokol Abadi? Apa itu Token PERP? Apa yang membuat Perpetual berbeda dari protokol lain? Pelajari lebih lanjut tentang PERP Tokenomics!

Apa itu Alpha Finance Lab (ALPHA)? Pengenalan ALPHA memecahkan masalah apa yang ada di pasar DeFi. Volume lengkap tentang ALPHA akan dijawab di bawah ini.

Apa itu Trust Wallet? Pelajari cara kerja, keamanan, dan fitur terbaik Trust Wallet, serta cara menggunakannya untuk investasi cryptocurrency Anda.

Raydium adalah pertukaran terdesentralisasi yang menerapkan mekanisme AMM. Pelajari cara menggunakan Raydium secara rinci melalui panduan ini!

eCash adalah platform blockchain PoS yang mendukung transaksi dan pembayaran internasional yang lancar, cepat, dan aman berdasarkan teknologi Bitcoin Cash. Temukan informasi terbaru dan rinci tentang koin XEC di sini.

Bagaimana penggunaan blockchain untuk mewakili kepemilikan atau hak atas aset yang diberi token berkembang di masa depan?

Pelajari tentang ekosistem Solana dan setiap potongan teka-teki di dalamnya untuk menyiapkan panggung untuk menemukan peluang di Solana.

Arbitrum memecahkan masalah bersamaan dari jaringan Ethereum. Mari jelajahi Ekosistem Arbitrum di artikel ini!

Artikel ini menjelaskan perbedaan antara OKB dan OKT serta eksplorasi ekosistem blockchain dan cryptocurrency yang mendukungnya.

Raydium adalah pertukaran terdesentralisasi yang menerapkan mekanisme AMM. Pelajari cara menggunakan Raydium secara rinci melalui panduan ini!

Artikel ini akan memandu Anda tentang cara menggunakan Uniswap, termasuk menukar, menambah likuiditas, dan memigrasikan likuiditas dari Uniswap V2 ke V3 dengan informasi terbaru tentang teknologi DeFi.

Apa itu Mainnet? Apa itu Testnet? Pelajari tentang pentingnya dan pengaruhnya terhadap harga koin serta 3 langkah untuk testnet di sini!

Artikel ini akan menunjukkan kepada Anda cara mendapatkan kembali token ERC20 yang salah dikirim melalui dompet BEP20 dan sebaliknya di dompet Coin98 secara detail dan sederhana!

Pelajari tentang ekosistem Solana dan setiap potongan teka-teki di dalamnya untuk menyiapkan panggung untuk menemukan peluang di Solana.

Cardano sekarang hanya berdiri di belakang Ethereum dan Bitcoin dalam hal kapitalisasi pasar. Mari belajar tentang Ekosistem Cardano yang sedang berkembang!

Beberapa pengalaman dan catatan dalam menggunakan Cross-chain Bridge untuk memindahkan modal bolak-balik antara blockchain yang berbeda dengan aman dan efisien.

Mina dan Polygon akan bekerja sama untuk mengembangkan produk yang meningkatkan skalabilitas, verifikasi yang disempurnakan, dan privasi.