Artikel memilih stablecoin yang diurutkan berdasarkan leverage, karena mengikuti Alur yang cukup mudah dipahami untuk diakses semua orang.

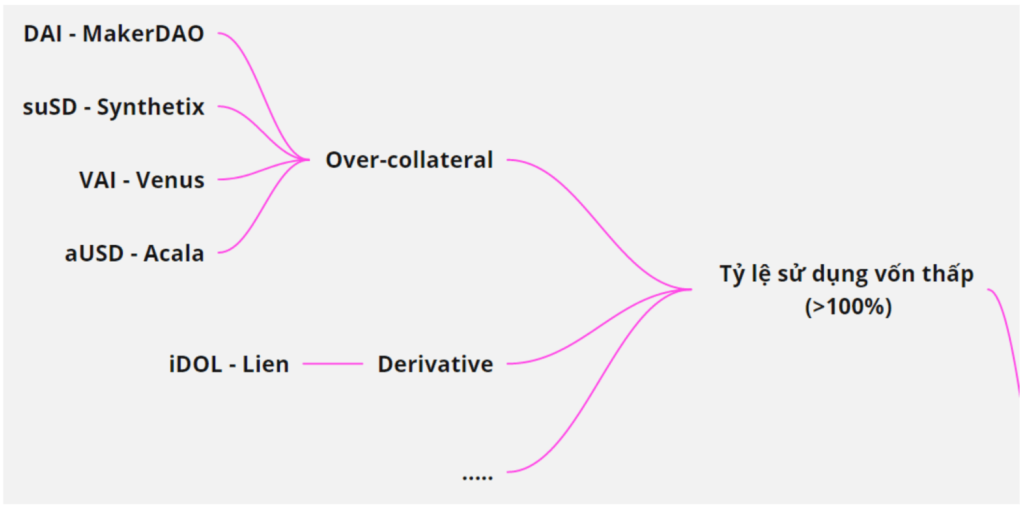

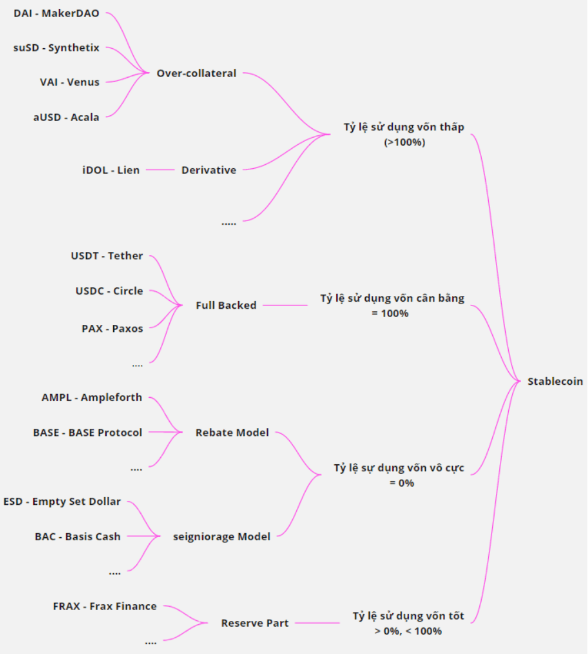

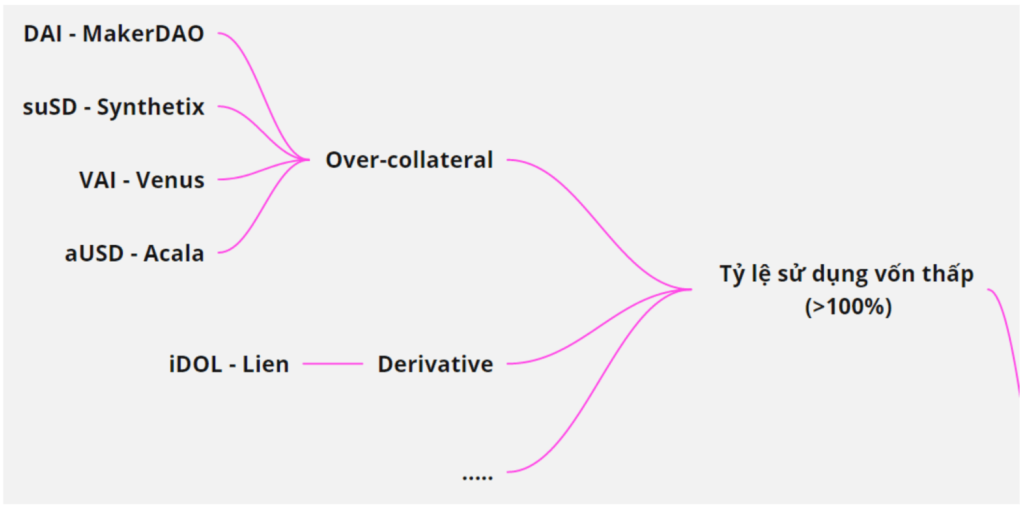

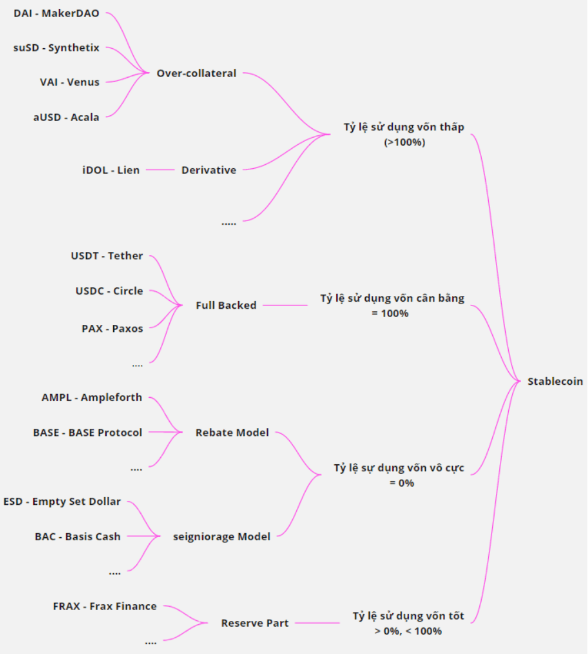

Klasifikasi stablecoin

Kata-kata menurut kriteria akan memiliki cara pengurutan yang berbeda. Bagi saya, saya akan memilih dengan pengaturan sesuai dengan kemampuan leverage modal, karena mengikuti Alur yang cukup mudah dipahami untuk diakses semua orang.

Tingkat pemanfaatan modal rendah

Fitur umum

Karakteristik umum dari kelompok tingkat pemanfaatan modal rendah (>100%): pengguna memberikan nilai xx$ ke dalam sistem => Di sisi lain, pengguna diizinkan untuk mencetak sejumlah Stablecoin senilai x$ (x$ <>

Dalam grup ini, model yang paling populer dan sukses saat ini menggunakan over-collateral seperti DAI MakerDAO dan sUSD sythetix Asset.

Model yang kurang umum dan lebih kompleks seperti model leverage Derivatif Lien.

Lien membagi ETH menjadi Solid Bond Token (SBT) dan Liquid Bond Token (LBT) - 2 produk turunan dari ETH. Di mana, Hampir semua risiko nilai tukar pada nilai fiat Token ETH diserap oleh LBT, yang akan membuat harga SBT stabil. Stablecoin (iDOL) dari Platform gadai didukung oleh Token SBT.

Menurut pendapat saya, pendekatan Lien berbeda, tetapi mengarah pada hasil yang sama dengan model over-collateral.

Ringkasnya, 2 masalah utama grup Stablecoin di segmen tingkat pemanfaatan modal rendah (>100%) adalah:

- Banyak model baru yang terlalu rumit untuk dipahami dan digunakan, dan tidak ada faktor Fomo untuk menarik Spekulator => hanya sedikit orang yang menggunakannya.

- Rasio pemanfaatan modal yang rendah => tidak dapat memanfaatkan sepenuhnya aliran modal.

Peluang Investasi

Pada bagian ini, saya akan berbicara secara khusus tentang peluang investasi dalam sistem yang menggunakan Over-collateral seperti MakerDAO karena ini adalah sistem yang paling banyak digunakan hingga saat ini. Khusus untuk proyek seperti Synthetix, saya akan detailkan dalam artikel tentang Defi Lego: Synthetic karena secara objektif, Stablecoin hanyalah sebuah aplikasi dari array Synthetic Asset.

Model operasi Maker di Ethereum telah berhasil, dan modelnya juga disalin ke rantai lain:

- Pembuat DAO - Etherem: Token MKR (Penilaian Sepenuhnya Dilusi $540M).

- Venus - Binance Smart Chain: Token XVS (Penilaian Sepenuhnya Dilusi ≈ $118 juta), mereka yang ingin berinvestasi di Venus, menurut saya pribadi, Token XVS dapat mempertimbangkan Tambahkan ke Portofolio dengan $2,5 - 3,3.

- Acala - Polkadot: ACA Token (Fully Diluted Valuation ?), Token tidak terdaftar di bursa, ikuti proyek ini di Q1 dan Q2, 2021.

Beberapa Rantai luar biasa lainnya tetapi tidak ada proyek serupa tentang Stablecoin, semua orang harus Mengikuti dan mengikuti lebih banyak berita dari ekosistemnya, mungkin akan ada Hadiah tak terduga untuk Pendukung Awal.

- Dekat - Kekuatan Coinbase.

- Solana - kekuatan FTX.

- Salju longsor.

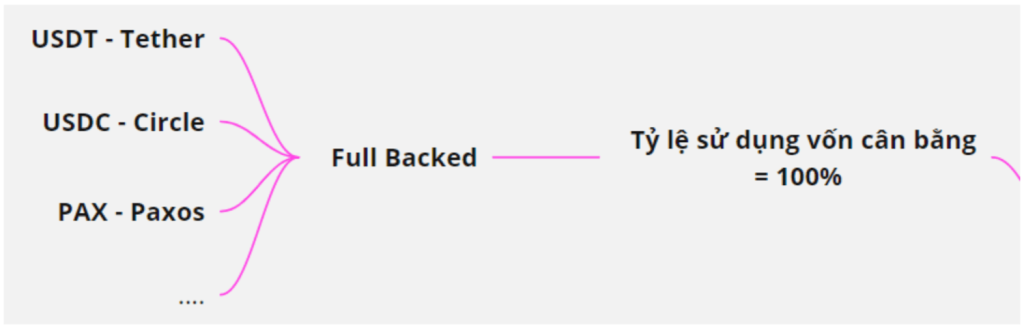

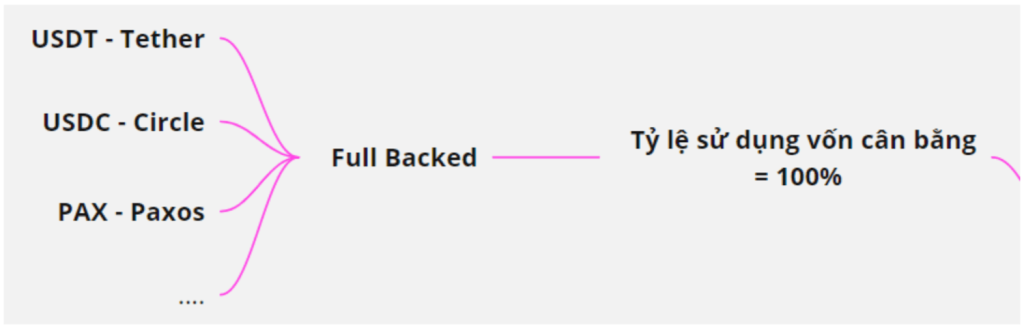

Tingkat keseimbangan penggunaan modal

Fitur umum

Fitur umum dari grup tingkat pemanfaatan modal seimbang ( = 100%): pengguna memberikan nilai xx$ ke dalam sistem => Di sisi lain, pengguna diizinkan untuk Mencetak sejumlah Stablecoin dengan nilai xx.$.

Stablecoin di segmen ini saat ini menempati pangsa pasar paling banyak di pasar saat ini dan saya pikir dalam 6-12 bulan ke depan mereka masih akan menempati pangsa pasar terbesar.

Peluang Investasi

Sebagai Pedagang Ritel, tidak akan ada banyak peluang investasi dengan gaya Hold.

Tapi tidak banyak, tidak ada. Jika Anda seorang Trader, Anda dapat mengamati beberapa produk turunan di FTX untuk menemukan lebih banyak peluang investasi bagi Anda sendiri.

- USDT/USD Perp: gunakan Grid Future untuk menemukan keuntungan kecil tapi aman.

- USDTBULL dan USDTBEAR: ini adalah produk yang berisiko, pastikan Anda memahami cara kerjanya sebelum berinvestasi.

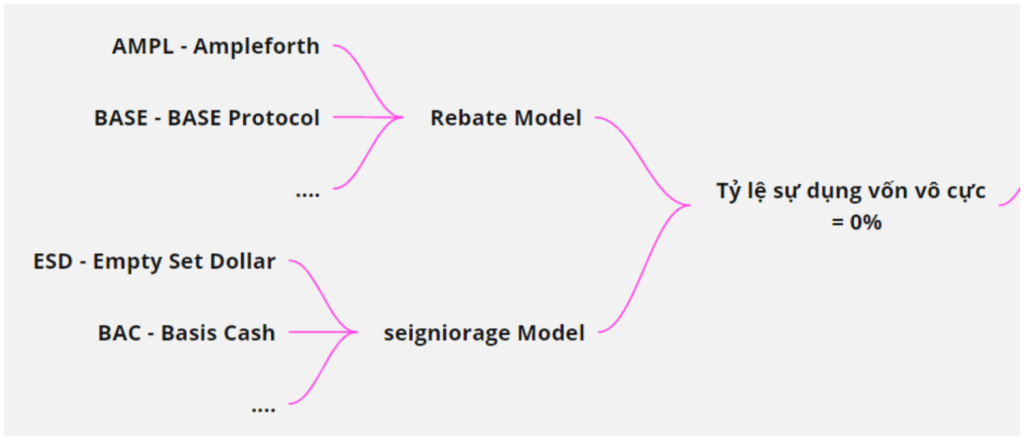

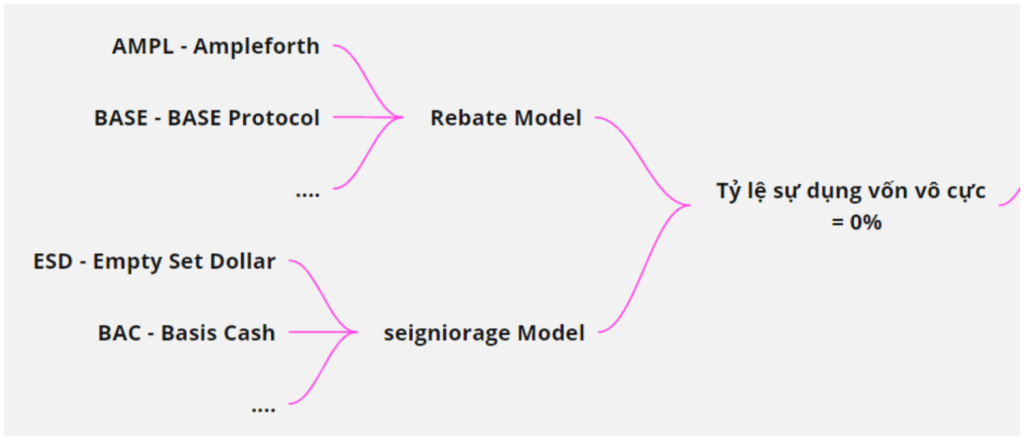

Tingkat pemanfaatan modal tak terbatas

Fitur umum

Kedengarannya tidak masuk akal, jika dijelaskan dengan penjelasan di dua kategori di atas, tetapi memang benar lho guys, hanya memiliki nama yang lebih indah daripada " Algorithmic Stablecoin ".

Algorithmic Stablecoin dapat dipahami sebagai jenis Crypto yang memiliki mekanisme untuk membantu menyeimbangkan harga pada harga tertentu (biasanya $ 1), metode yang umum digunakan adalah menggunakan algoritma untuk menyesuaikan pasokan Token di pasar sehingga memengaruhi penawaran - permintaan dan secara tidak langsung mendorong harga Token ke harga yang dimasukkan oleh Peg (biasanya $1).

Ada dua model populer saat ini, Model Rebase dan Model Seignorage:

- Stablecoin Algoritma menggunakan Model Rebase biasanya hanya memiliki 1 Token dan akan menggunakan algoritma untuk menyesuaikan persediaan Token.

- Stablecoin Algoritma menggunakan Model Seigniorage memiliki lebih dari 1 token, biasanya 2 atau 3 Token . Token pertama dipatok ke harga tertentu (biasanya $1), token yang tersisa akan memiliki strategi yang berbeda untuk menambah atau mengurangi pasokan ketika harga token pertama naik atau turun dari harga pasak (biasanya $1). ).

Bagaimana cara kerja Model Rebase Stablecoin?

AMPL - Ampleforth adalah Stablecoin Algoritma yang paling menonjol menggunakan Model Rebase. Ini mulai bekerja pada pertengahan 2019 sebagai proyek perintis dalam susunan Algorithmic Stablecoin. Ada banyak Forks of Ampleforth baru-baru ini, tetapi saya pribadi tidak melihat terlalu banyak hal yang luar biasa.

AMPL - Ampleforth bekerja seperti ini: AMPL akan mengatur sendiri suplainya sekali sehari:

- Ketika Harga AMPL > $1, saldo dompet AMPL akan meningkat.

- Ketika Harga AMPL < $1,="" number="" balance="" ampl="" in="" wallet="" penurunan="" setara="">

Bagaimana cara kerja stablecoin Model Seigniorage?

Proyek Algorithmic Stablecoin yang menggunakan Model Seigniorage hanya berumur sekitar 3-4 bulan. Dua proyek yang menonjol di segmen ini adalah Basis cash (proyek dengan 3 Token) dan Empty Set Dollar (proyek dengan 2 Token).

Saya akan mengambil model Basis Cash untuk menjelaskan kepada semua orang.

Kas dasar memiliki 3 Token: BAC, BAS, BAB:

BAC adalah Stablecoin - dipatok seharga $1 dan memiliki mekanisme stabilisasi harian.

- Ketika BAC diperdagangkan di atas $1:

Pemegang BAS dapat Stake BAS => Earn Inflation (Dapatkan BAC) sesuai dengan rumus:

(BAS Anda / BAS Pasokan yang Beredar) * Total Pasokan BAC * (Harga TWAP BAC - 1)

=> Pemegang BAS mendapatkan BAC Gratis, jadi menurut teori model, mereka akan menjual ke pasar untuk mendapat untung => Tekanan jual mendorong harga BAC turun menjadi $1.

- Ketika BAC diperdagangkan di bawah $1:

Pemegang BAC dapat menggunakan BAC untuk membeli BAB dengan harga BAB = (Harga BAC)^2.

BAB tidak kedaluwarsa dan dapat ditukar ketika harga BAC lebih besar dari $1.

Misalnya, ketika pengguna memegang 10 BAC dan harga setiap BAC adalah $0,8, maka pengguna dapat menggunakan 10 BAC untuk membeli 15.625 BAB.

Katakanlah, 3 hari setelah harga BAC naik menjadi $1, pengguna dapat menukar 15.625 BAB = 15.625 BAC dan menjual BAC di DEX dan mendapatkan keuntungan hampir 50% dari 10 BAC-nya.

Menurut pola ini, tekanan beli mendorong harga BAC ke $1.

Peluang Investasi

Untuk menangkap peluang investasi di grup ini, pengguna memerlukan:

- Memahami dasar-dasar proyek (Model mana yang digunakan, Rebase atau Waktu Seignorage, informasi Token, ...)

- Dasar-dasar pertanian (cara menggunakan Uniswap, menghitung dan memproyeksikan APY, ...)

- Memahami IL dan biaya peluang saat Bertani.

Peluang investasi di grup ini sering dikaitkan dengan Pertanian dan penggunaan sehari-hari dari mekanisme Rebase dan Seignorage, tidak cocok untuk pengguna Beli & Tahan.

APY saat ini Basis Cash (22 Desember - 12:38):

- [DAI]-[BAS] / APY: Hari 1,76% Minggu 12,29% Tahun 638,89% (menurut prediksi saya, di pasar Bull APY bisa naik 1000 - 2000%). Di Bear, APY bisa berkisar antara 300 - 350%.

- [BAC]-[DAI] / APY: Hari 1,85% Minggu 12,92% Tahun 671,86% ((menurut prediksi saya, di pasar Bull APY bisa naik hingga 2500 - 3500%). Di Bear, APY bisa berkisar antara 300 - 350 %.

APY saat ini dalam Dolar Set Kosong (22 Desember - 12:38):

- [ESD] / APY: Tahun 3,135,57%

- [ESD] - [USDC] / APY: Tahun 2,685,47%

Rasio pemanfaatan modal yang baik

Fitur umum

Ini bisa menjadi solusi yang seimbang untuk model Algorithmic Stablecoin dan model Stablecoin yang didukung penuh. Ini mewarisi pembuatan Algorithmic Stablecoin dan karakteristik kepercayaan Stablecoin yang didukung penuh.

Berdasarkan penjelasan di atas, dapat dipahami bahwa setiap stablecoin yang dicetak dapat didukung oleh sebagian Stablecoin (USDC, USDT), sisanya akan dipertahankan oleh algoritme atau nilai aset yang setara di ekosistemnya.

Proyek pertama di segmen ini adalah Frax Finance - Peluncuran Mainet baru pada 21 Desember.

Misalnya, jika 100 FRAX (FRAX adalah Stablecoin Peg dalam $1) dirilis oleh Minted, sebenarnya hanya ada 50 USDC yang dijaminkan di dalamnya, sisanya akan dipertahankan oleh model algoritmik dan aset lainnya di masa depan Ekosistem Frax Finance ( FXS - Berbagi Frax).

Peluang Investasi

Karena mewarisi karakteristik yang dapat diandalkan dari Full-backed Stablecoin, Farming APY-nya tidak terlalu tinggi, sebagai imbalannya harga FRAX cukup stabil, jadi Farming FRAX, FXS cocok untuk mereka yang lebih memilih aman dengan APY rendah (50 - 150 %).

Meskipun saya sangat merekomendasikan Frax Finance, harga FXS tampaknya terlalu Hype, tidak merekomendasikan orang untuk membeli FXS dan Tahan pada harga ini.

ringkasan

Beberapa kesimpulan dan prediksi untuk kuartal pertama dan kedua tahun 2021:

Chains lain akan mengeluarkan proyek Minted Stablecoin yang menggunakan model over-collateral pada Chain mereka dan menerima token asli proyek sebagai jaminan. Rantai untuk ditonton: Binance Smart Chain, polkadot, Solana, Near, Alavanche.

Melalui Spekulator, lebih banyak Stablecoin Algoritmik akan digunakan. Khususnya Seigniorage Model Stablecoin dan ini menyebabkan supply meningkat => APY Farming sangat tinggi.

Peluang untuk membeli dan menahan Token (x10) dapat muncul dalam proyek yang menggunakan model cadangan sebagian.