パラスワップとは何ですか? ParaSwap . プロジェクトに投資する必要がありますか?

ParaSwap は現在、最近人気の DEX アグリゲーター取引所です。この取引所のトークンは、2021年11月18日と19日のわずか2日間で26%増加しました。それで、このプロジェクトは何ですか?

この記事では、暗号通貨をプールに預けることを決定する際の利息関連の側面の概要を説明します。

ご存知のように、CZの管理下にあるダークホースのBinance Smart Chainが参加したことで、収穫量の増加傾向はかつてないほど高まっています。

Coin98 Insightsは、特に収穫農業とDeFi全般のブレークスルーをよりよく理解できるように、ハーバードマガジンで共著者のMarco Di Maggio、Nicholas Platias、Wenyao Sha、NicolasAndreoullisのDeFiの視点を紹介します。

DeFiの前提

アイデアはから来ています

暗号通貨(暗号通貨)は金融の未来として長い間宣伝されてきましたが、開発者が非常に古いアイデアに着手したのは2020年まででした:お金でお金を稼ぐ。

暗号通貨の世界では、分散型ファイナンス(またはDeFi)は、仲介業者に依存せずに暗号通貨保有者の利益を高めることを目的とした幅広いブロックチェーンベースのアプリケーションを網羅しています。貯蓄口座を預けるときのように受動的な利益を得ると大まかに理解できます、財務省またはアップル債を購入します。

このアイデアはかつてないほどホットです。DeFiアプリケーションのデポジットは、2020年6月の約10億ドルから2021年1月末までに400億ドルに増加し、DeFiが暗号の不可欠な部分になる可能性があることを示しています。クレイトンクリステンセンの破壊的イノベーションの定義によると、DeFiはブロックチェーンテクノロジーの破壊的開発であり、このテクノロジーを主流にする可能性があります。

DeFiの前提

DeFiの前提は単純です:長期間暗号を保持する機会費用を克服するために、より簡単に、経済的な非効率性を修正します。現在、暗号を購入するほとんどすべての人が、ビットコインのようにコインの価値が上がることを望んでいます。その戦略はうまく機能しており、暗号の価値が急速に増加し、多くの兄弟がもはや数パーセントポイントを気にしないようになっています。

しかし、最近のステーブルコイン(価値を保持するように設計されたコイン)の台頭により、ゲームはゆっくりと形を変えつつあります。TerraやUSDCのようなステーブルコインの時価総額は2020年に4倍になりました。DeFiは暗号市場で受動的な収入の機会を目覚めさせたと言えます。

暗号通貨への低リスクのアプローチは本当に魅力的であり、より多くの新しい投資家を引き付ける可能性があります。歴史上初めて、コインを保有することで利益を得ることができます(コインの値上げと値下げは言うまでもありません)。これは、暗号に実際の具体的なメリットをもたらし、より高い価格で販売することを唯一の目的とする資産のステレオタイプを変更します。

その結果、今日のDeFiプロトコルの多くは、分散型のルーツに忠実でありながら、集中型の金融機関と競合する可能性があります。さらに、安定した利益の流れと極端なボラティリティの排除というビジョンにより、大規模な機関投資家は現在、ポートフォリオの一部として暗号通貨を検討しています。

収量農業と機内持ち込み手荷物取引

収量農業とは何ですか?

暗号資産、別名Yield Farmingを利用した受動的な利益は、多くの新しい融資プラットフォームで構築されています。

Compound Labsは、ユーザーがアルゴリズムで決定された金利で短期間に任意の暗号通貨を借りたり貸したりできる、最大のDeFi貸付プラットフォームの1つを立ち上げました。

「農業農家」は、年利率(APY)が最も高い「畑」を耕作することを目的として、複合プロトコルの「畑」(別名プール)間で資産を継続的に移動します。実際、これは従来の金融の戦略である通貨キャリーに似ています。この戦略では、トレーダーは低金利の通貨を借りて、より収益性の高い通貨、より高い利益に貸し出します。

収量農業の利点

ただし、暗号通貨での収穫量農業は、より多くのインセンティブを提供します。

たとえば、アカウントにステーブルコインを預けると、少なくとも2つの方法で利息を受け取ることができます。

収量農業の実例

既成の例:Compound は、ガバナンストークン(COMPトークン)をユーザーに提供しました。これは、プロトコルの取締役会の議席を大まかに表すことができます。コンパウンドはCOMPトークンを生成するのにほとんど費用がかかりませんが、COMPは現在市場で活発に取引されており、所有者が望む場合は簡単に現金で販売できます。その結果、これらの「ボーナス」トークンは、借り手と貸し手の両方の利益を増やしました。COMPの価格が上昇すると、実際、借り手は貸し手に支払わなければならない額よりも多くの「報酬」を受け取ります。

この補助金ボーナスは実際には経済的に意味があります。複合プロトコルを使用するためにより多くの人々を引き付けることはトークン値を増加させ、したがってより多くの「農民」を引き付け、前向きな成長を生み出します。

さらに、ガバナンストークンをユーザーに配布することで、所有権の分散化という目標も達成され、最もアクティブなユーザーに投票権が与えられ、交換の将来の方向性が定義されます。

収量農業のマイナス点

コンパウンドは暗号通貨貸付のトレンドが始まってからますます人気が高まっていますが、イールドファーミングには、一般的な投資家の能力を超えていると思われる専門知識が必要です。このゲームで成功するには、投資家が定期的に取引し、リスクを積極的に監視および管理する必要があります。もちろん、暗号通貨の競争力のあるリターンは、不動産のリターンよりもはるかに不安定です。

収量農業ソリューションの例

ただし、小売りに適したDeFiプロジェクトも数多くあります。タイラーとキャメロンウィンクルボスによって設立された暗号通貨取引所であるジェミニは、顧客がビットコインやその他の暗号通貨を口座に預けることができる「Earn」と呼ばれる新しいサービスを開始します。

同様に、テクノロジー億万長者のピーター・ティールが支援する暗号貸付会社であるBlockFiは、預金に対して最大8.6%のAPYの金利を提供しますが、従来の銀行の普通預金口座は0.05%で提供されます。

Terraブロックチェーン(LUNA)の貯蓄プロトコルであるAnchorは、DeFiエクスペリエンスを従来の金融が提供するエクスペリエンスと結び付けるために、資産の送信者により安定したリターンを提供します。

これはほんの始まりに過ぎないかもしれません。ゴールドマンサックスのデジタル資産の責任者は最近、世界のすべての金融資産がデジタル元帳に存在する未来を構想していると述べました。また、初期公募(IPO)や債務発行など、現在銀行家や弁護士を含むスタッフを必要とするオペレーション(債務発行)、大部分が自動化される可能性があります。

AMMと集中型取引所

NYSEまたはNASDAQで使用されている電子取引所は、仲介の分野で有力な競争相手です。一般に、市場は価格設定メカニズムによって適切に機能します。NYSEとNASDAQは価格設定メカニズムとして注文書(売買注文の電子リスト)を使用しますが、DeFiのコアの1つである自動マーケットメーカー(AMM)は、リアルタイムの供給と市場の各暗号資産の需要。

一元化された取引所と比較したAMMのプラスの特徴

AMMのマイナスポイント

優れた機能に加えて、AMMには多くの潜在的なリスクが存在する大きなマイナス点があります。具体的には、流動性プロバイダーは、暗号トークンの価値が変化したときにお金を失い、変化が大きいか下がるかにかかわらず、損失は大きくなります。

経済的に

流動性プロバイダーは取引手数料を請求します。これにより、提供する流動性と引き換えに安定した収入が得られ、損失を補うことができます。

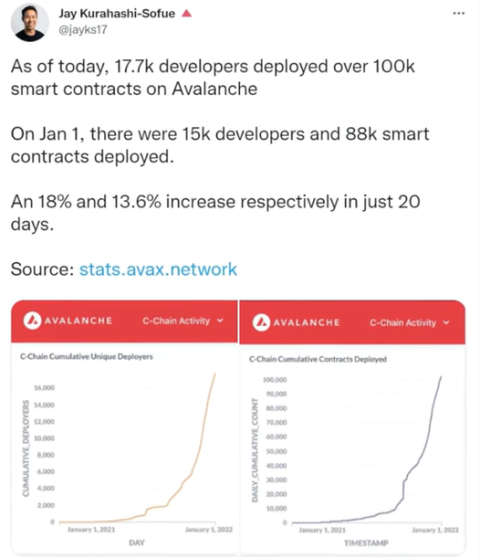

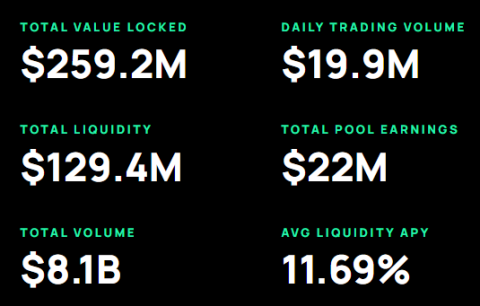

急速に変化するAMM環境は、最も人気のあるものの1つであり、DeFiに投資された総資産の約10%を引き付けるUniswapプロトコルによって証明されています。イーサリアムブロックチェーンの上に構築されたユニスワップは、過去1年間で過去最高の580億ドルの取引量を記録しました。

しかし、Uniswapのオープンソースコードに基づいて構築された別の競合他社であるSushiSwapは、管理トークンをユーザーに支払うことで、ユーザーと流動性をプラットフォームにすばやく引き込むことができました。SUSHIの扱い。これは、競争の激しい新しい市場で自由ソフトウェアを開発するリスクのほんの一例です。

AMMプラットフォームの場所を見つける過程で、重要な質問が発生します。プロジェクトは、ユーザーが流動性とともに、プロトコルに忠実であるように、または他の敵に追い抜かれる危険に永遠にさらされるように動機付ける完璧な公式を見つけることができますか?

より多くのユーザーを引き付ける

主要な金融機関は暗号を監視しています

ほぼすべての主要経済で金利がゼロに近づいているため、DeFiは暗号通貨を魅力的な資本の魅力にしています。大学基金や金融機関など、リスク許容度が低く、資本増価よりも受動的所得を優先する機関でさえ、暗号市場を急速に探求し始めています。慎重な方法です。

ゴールドマンサックス、JPモルガン、シティは、この件に関するOCCの決定を受けて、暗号通貨管理市場への参入を検討しています。Visaは、デジタル資産銀行であるAnchorageと協力して、銀行の顧客がビットコインを自由に購入できるようにしています。

さらに、保険会社のMassMutualやCalifornia Public Employees Retirement Fund(CalPERS)のような従来のリスク回避的な機関も、暗号化を検討しています。

金融機関によるこの関心の高まりは、個人投資家の金融民主化のニーズを満たすことができます。

たとえば、ゲームストップ後の落ち込み(ロビンフッドがRedditorsによって促進された株式の取引を停止したこと)は、個人投資家が直接取引してエクスポージャーを獲得できる投資プラットフォームの必要性を示しています。金融会社や規制当局の不合理な怒りや厳しい検閲からの保護。

DeFi-機会にはリスクが伴います

DeFiは、投資家が中断や検閲なしに合成資産または株式などの「クローン」資産を取引できる分散型アプリケーションであるMirrorFinanceとSynthetixを通じてこの機会を捉えました。もちろん、Gamestopのサガによる波及効果が完全に実現するまでには長い時間がかかり、DeFiはその恩恵を受けるのに最適な位置にあるようです。

ただし、リスクとリターンのトレードオフの基本法則を使用すると、金利が非常に魅力的である理由を理解できます。結局、DeFiは依然としてメカニズムであり、従来の預金と比較して多くの予期しないリスクがあります。

すべてのDeFiプロトコルは、ソフトウェアの障害や重複のリスクにさらされており、最悪の場合、流動性が完全に失われる可能性があります。また、暗号通貨の預金を保護するFDIC保険がないことは明らかです。

コンパウンドのような貸付プロトコルやBlockFiのような普通預金口座は違法に撤回される可能性がありますが、ユニスワップのようなAMMでは、流動性の提供に関してはまったく異なる方法でリスクを取る必要があります。

要するに、すべてのDeFi製品が貯蓄のためであるわけではなく、確かに退職後の貯蓄のためではないか、少なくともまだです。しかし、DeFiの対象者が拡大し、大規模な金融機関や金融業界のリスク指標の参加がより厳しく規制されるようになると、DeFiは時代の始まりとなることが期待できます。すべての家庭が暗号を所有し、収益を上げている待望の場所です。結局のところ、お金のように、暗号は決して眠るべきではありません。

エピローグ

ブロックチェーンの多くの破壊的な使用法の中で、分散型金融(別名DeFi)はおそらく最もアクセスしやすく、確立された金融業界に直接挑戦しています。DeFiは、金融機関などの仲介業者ではなく、市場で契約を締結することで、ユーザーが貸し出し活動の利息や取引手数料を享受しながら、お互いに貸し借りできるようにします。

DeFiを使用すると、従来の財務戦略と同様に、「収穫農業」など、お金を稼ぐための新しい機会がたくさんあります。しかし、DeFiは、NASDAQやNYSEなどの金融市場の流動性注入に対する大規模な更新のようなものであり、効率性、透明性、信頼性が向上しています。

暗号市場には常にリスクが伴いますが、DeFiは他の市場よりも簡単にアクセスでき、ボラティリティが低いため、ブロックチェーンを次のレベルに引き上げることができます。新しいメリット。

ここで元の投稿を参照してください。

ParaSwap は現在、最近人気の DEX アグリゲーター取引所です。この取引所のトークンは、2021年11月18日と19日のわずか2日間で26%増加しました。それで、このプロジェクトは何ですか?

EthereumFair は、Ethereum Proof-of-Work ブロックチェーンの最も重要な機能を保存するように設計されています。これは、Proof-of-Stake アルゴリズムへの移行に応じたイーサリアム ブロックチェーンの最初のフォークです。

この記事では、TraderH4 がブロックチェーン空間におけるクロスチェーンおよびマルチチェーンの問題解決プラットフォームである ZetaChain プロジェクトについて学びましょう。

ソラナのエコシステムとパズルの各ピースについて学び、ソラナでチャンスを見つけるための準備を整えましょう。

多くの投資家の期待にもかかわらず、DOTトークン(ポルカドットトークン)の価格が上がらない理由は何なのでしょうか?

RefFinanceとは何ですか?REFトークンとは何ですか?RefFinanceのすべての優れた機能とREFトークンに関する詳細情報を見つけましょう!

この記事では、Coin98が、AZからOrca DEXを使用する方法について説明します。これには、ウォレットの接続、スワップ、流動性の追加と削除が含まれます。

Coin98WalletでAvalancheCチェーンブリッジとXチェーンを使用してAVAXを変換する方法の詳細な手順。

Ref Finance は、分散型金融の活動を単一のプラットフォームに統合することを目的として作成されました。

Sollet Walletは、Solana Blockchainのオープンソースウォレットです。最新の機能と手順を詳しく説明します。

流動性マイニングとは何ですか?流動性マイニングは、参加者が暗号資産をさまざまな流動性プールに供給するDeFi投資戦略です。

DeFi Land は、Solana のブロックチェーン上に構築された農業ゲームです。DeFi Land は、誰もが DeFi プラットフォームに簡単にアクセスできるようにするために作成されました。

この記事の枠組みでは、Avalanche と Solana ブロックチェーンを一緒に比較します。これらは、暗号通貨市場で最も人気のある 2 つのブロックチェーンです。

ポリゴンとは何ですか?MATICコインとは何ですか?Polygonが他のブロックチェーンと異なる点は何ですか?MATIC Tokenomicsの詳細については、こちらをご覧ください。

Maya は、ブロックチェーン上で資産を交換するための分散型流動性プロトコルです。

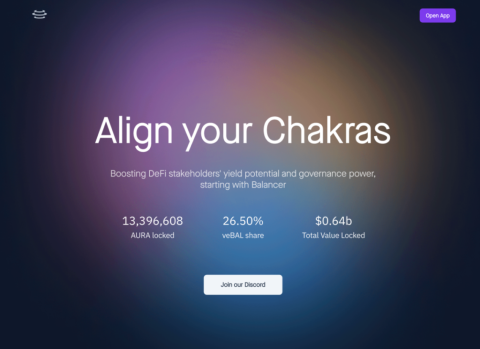

この記事では、TraderH4 を使用して、Balancer 上に構築された流動性供給プロトコルである Aura Finance の動作メカニズムと優れた機能を調べてみましょう。

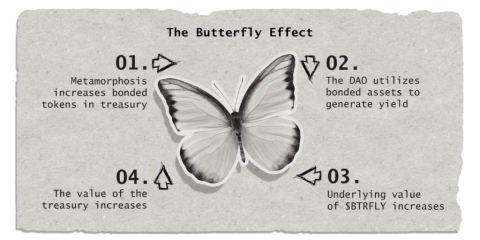

リアルイールドは、Arbitrum エコシステムのおかげで、2022 年末から 2023 年初めにかけてさらに普及する新しい概念です。Redacted Cartel は、3 つが 1 つになった実質利回りプロジェクトです。

Just は、Tron エコシステムの中で最も印象的な分散型金融プラットフォームです。

Sector Finance は、ユーザーがさまざまな戦略とリスクレベルで利益を見つけられるように設計された分散型アプリケーション (Dapp) です。このプロジェクトについて詳しく知るには、TraderH4 チームに参加してください。

Poolshark は、一時的な損失を軽減し、ユーザーに流動性を提供することで利益を生み出すために使用される指向性 AMM (DAMM) です。

Coin98ウォレットでクロスチェーンブリッジを使用してBEP20、TRC20トークンをSPLトークンに変換する方法の詳細な手順。ここを読んでください!

ソラナのエコシステムとパズルの各ピースについて学び、ソラナでチャンスを見つけるための準備を整えましょう。

この記事では、Coin98が、AZからOrca DEXを使用する方法について説明します。これには、ウォレットの接続、スワップ、流動性の追加と削除が含まれます。

Coin98WalletでAvalancheCチェーンブリッジとXチェーンを使用してAVAXを変換する方法の詳細な手順。

この記事では、MarginATMが、最も古く広く使用されている暗号ウォレットの1つであるMyEtherWalletの使用方法についてすべて学習します。

アルファを理解する-私は保持する必要がありますか?一般的にアルファを保持している記事の兄弟、特に他のトークンを見る必要があります。

プロジェクトは、DEX、Lending&Borrowing、Yield Optimization、NFTなどを含むBinanceSmartChainの5つの領域に属しています。

Thorchainに流動性を提供することで、より高く、より安定したリターンとより不安定な利回りにつながります。

SushiswapでSUSHIを栽培するための基本的なステップバイステップガイドと、アセットの管理に使用できるいくつかのツール。

この記事では、Blockchainに基づいて開発されたテクノロジープロジェクトの方向性、つまりWeb3への移行について概説しています。