폴리곤 지갑이란? 폴리곤 지갑 사용법(2023)

폴리곤 지갑은 블록체인에서 MATIC 및 PRC20 표준 토큰을 안전하게 저장하고 관리하는 데 필요한 도구입니다. 최신 정보를 확인해 보세요!

데이터를 기반으로 각 생태계의 대출 퍼즐 조각을 분석하여 대출 분야에서 잠재력을 평가하고 투자 기회를 찾으십시오.

DeFi Legos 시리즈에 오신 것을 환영합니다. 이것은 암호화 시장의 한 영역에 대한 최상의 개요를 얻는 데 도움이 되는 심층 연구 및 분석 시리즈입니다. 보다 구체적으로 이번 글에서는 암호화폐 시가총액이 오늘날과 같이 확대될 수 있도록 돕는 가장 중요한 분야 중 하나인 대출 분야를 여러분과 함께 분석해 보겠습니다.

이 문서에서는 다음과 같은 몇 가지 주요 주제를 다룹니다.

면책 조항: 이 기사는 정보 제공의 목적으로만 분석적인 관점에서 작성되었습니다. 이것을 어떤 종류의 투자 조언으로 간주하지 마십시오. 크립토마켓은 벤처캐피탈 마켓이므로 많은 자본으로 참여하기 전에 세부사항을 숙지해야 합니다.

바로 아래 기사를 계속 진행해주세요!

대출 개요 및 DeFi를 통한 대출의 역할

대출의 정의

대출 은 대출 활동을 나타내는 개념이며 대출 기관은 대출 기관으로도 알려져 있습니다. 그러나 시장은 항상 차입수요와 대출수요와 함께 존재한다. 따라서 차용 활동을 언급하는 차용 개념이 더 있으며 차용인은 차용자라고도 합니다.

대출 활동에는 다음과 같은 2개의 주요 참여 기관이 있습니다.

대출과 차입은 병행하여 존재하는 두 가지 활동이기 때문에 아래 내용에서는 대출이라는 단어만 사용하여 일반적으로 대출과 차입 활동을 지칭합니다.

대출은 현금 흐름이 순환하고 전체 경제의 원동력이 될 수 있도록 모든 시장에서 매우 중요한 금융 활동입니다. "대출 부문에 DeFi가 필요한 이유는 무엇입니까?"라는 질문에 대답하기 전에 . 나는 시장 규모와 대출 분야의 역할에 대해 배우기 위해 당신과 함께 일할 것입니다.

대출 시장 규모

현재 대출은 세계에서 가장 인기 있고 중요한 금융 활동 중 하나입니다. 대출은 암호화폐 시장뿐만 아니라 다양한 수준의 실제 시장에서도 이루어집니다. 다음과 같은 몇 가지 수준을 볼 수 있습니다.

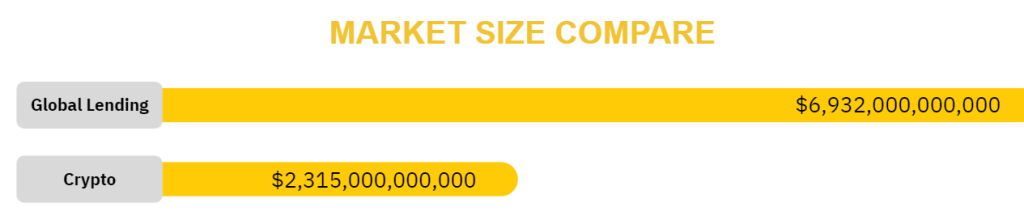

전 세계적으로 대출 시장의 규모를 정확하게 예측할 수 있는 사람은 아무도 없는 것 같습니다. 대출 시장은 소규모 개인을 포함하여 너무 많은 조직에서 발생하기 때문입니다. 그러나 대출 시장의 규모를 명확하게 이해하기 위해 다음과 같이 작은 비교를 하겠습니다(출처: Research & Markets 2021).

대출 시장 규모.

Crypto 시장의 시가총액이 매우 큰 것을 본 적이 있다면 글로벌 대출 시장의 시가총액은 거의 3배에 달합니다. 앞으로 전 세계 대출 시장은 연평균 6%의 성장률로 2025년까지 8조 8,000억 달러에 이를 것으로 예상됩니다.

대출의 역할

그렇다면 왜 대출이 그렇게 인기가 있고 시장 규모가 그렇게 큰 것일까요? 답변은 5단어로 요약되어 있습니다. OPTIMIZE CAPITAL. 여기에는 2개의 엔티티가 있습니다.

1. 대출기관의 경우

자본이 많은 개인의 경우, 법정화폐는 USD일지라도 인플레이션이 매우 높기 때문에 법정화폐를 보유하는 것이 첫 번째 선택은 아닙니다. 그들은 종종 통화 평가 절하를 피하기 위해 자산 클래스를 선택합니다.

그러나 투자할 부동산을 선택하기 전에 다음과 같은 이유로 대출 또는 저축을 하는 경우가 많습니다.

많은 개인의 대출은 은행이 대규모 자본을 확보하는 데 도움이 되며, 따라서 사업 활동을 확장하기 위해 대출을 받아야 하는 많은 기업의 사업 활동을 지원하여 국가에 흑자를 창출합니다.

2. 차용자용

다음과 같은 경우를 보자.

그렇다면 A가 어떻게 SOL과 LUNA의 가격을 모두 올릴 수 있는 기회를 놓치지 말아야 할까요? 여기에서 대출이 작동합니다. $1,500의 10 SOL 자본과 함께. A는 다음 단계를 수행할 수 있습니다.

따라서 대출 플랫폼을 사용하여 A가 SOL을 보유하는 것보다 500달러 더 많은 잉여금을 벌었다는 것을 알 수 있습니다.

금융 레버리지에 대출을 사용하면 동일한 자본에서 복리 이자를 얻을 수 있지만 올바른 결정을 내리지 않으면 더 큰 손실을 입게 됩니다.

현재 CeFi 및 DeFi의 대출 개요

이상으로 금융시장에서 대출의 정의, 시장규모, 중요한 역할에 대해 말씀드렸습니다. 이 부분에서는 전통적인 금융 시장에서 두 가지 인기 있는 대출 형태를 분석하고 "DeFi가 대출 분야에 혁명을 가져온 이유는 무엇입니까?"라는 질문에 답하겠습니다. .

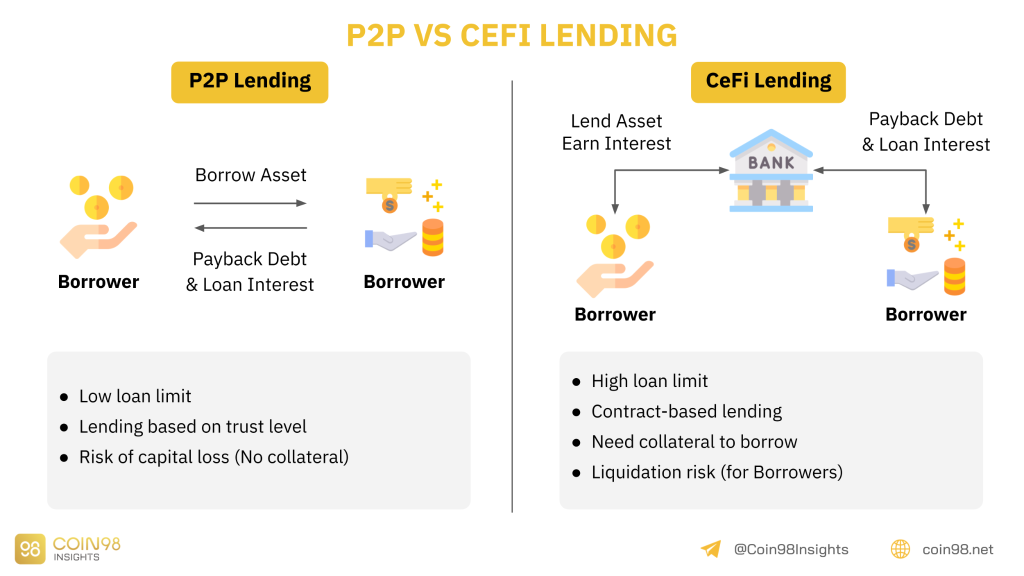

P2P 대출과 CeFi 대출의 비교.

위의 시뮬레이션에서 볼 수 있듯이 DeFi Lending이 탄생하기 전 시장에는 P2P(Peer-to-Peer) 대출과 CeFi Lending(집합 대출 시장)의 두 가지 인기 있는 대출 형태가 있었습니다.

P2P - P2P 대출

P2P 대출 시장이 친구나 지인에게 돈을 빌려주는 것과 같다고 상상해보세요. 이자율 은 차용인과 대출 기관에 따라 높거나 낮을 수 있습니다.

가족의 경우 0%가 되지만, 지인, 동료의 경우 담보가 필요 없고 종이에 서명할 필요도 없기 때문에 은행보다 약간 높을 수 있다.

P2P 대출의 약점은 개인의 개인 자본이기 때문에 대출 금액이 매우 낮다는 것 입니다. 많은 사람에게 대출을 해준다면 그것도 그 사람의 관계 범위에 한정된다.

그러나 P2P 대출의 가장 큰 위험 은 대출자(Lender) 의 대출 금액을 누구도 보장할 수 없으며, 대출자 (Borower)가 교환한 대로 약속을 지키지 않으면 언제든지 "도망"할 수 있다는 것입니다.

예: 가족간 대출, 지인간 대출, 동료간 대출, ...

P2P 대출의 특징:

CeFi 대출 - 제3자를 통한 대출 및 대출

따라서 금융시장은 제3자, 즉 은행으로 나타났다. 은행은 차용인과 대출기관을 연결하는 가교 역할을 합니다. 대출을 받기 위해서는 차용인(Borower) 이 대출 금액보다 높은 가치의 자산(집, 자동차, 부동산 등)을 150% 이상의 비율로 저당해야 합니다.

담보는 차용자(차용자)가 지급불능인 경우 은행에서 자금을 회수하기 위해 청산하는 데 사용됩니다. 은행에 대출금을 상환할 때 차용인은 담보물을 되찾기 위해 더 많은 이자를 지불해야 합니다.

차용자의 이자를 받은 후 은행은 이자의 일부를 차감하여 대출자(예금자와 은행)에게 지불합니다. 제 3자에게 발생하는 비용 때문에 저축이자와 차입이자의 차이가 크게 됩니다.

예: 금융 기관과 국가 간의 대출, 은행과 사람, 은행과 기업 간의 대출.

담보 가 없는 대출인 또 다른 형태의 대출도 있습니다. 이 형식을 사용하려면 개인 신분증이 있어야 합니다. 그러나 이 방법을 사용하면 차용인이 번거로운 절차를 거치게 될 뿐만 아니라 대출 한도도 상당히 낮아집니다.

CeFi 대출의 특징:

대출 부문에 DeFi가 필요한 이유는 무엇입니까?

DeFi 대출의 장점

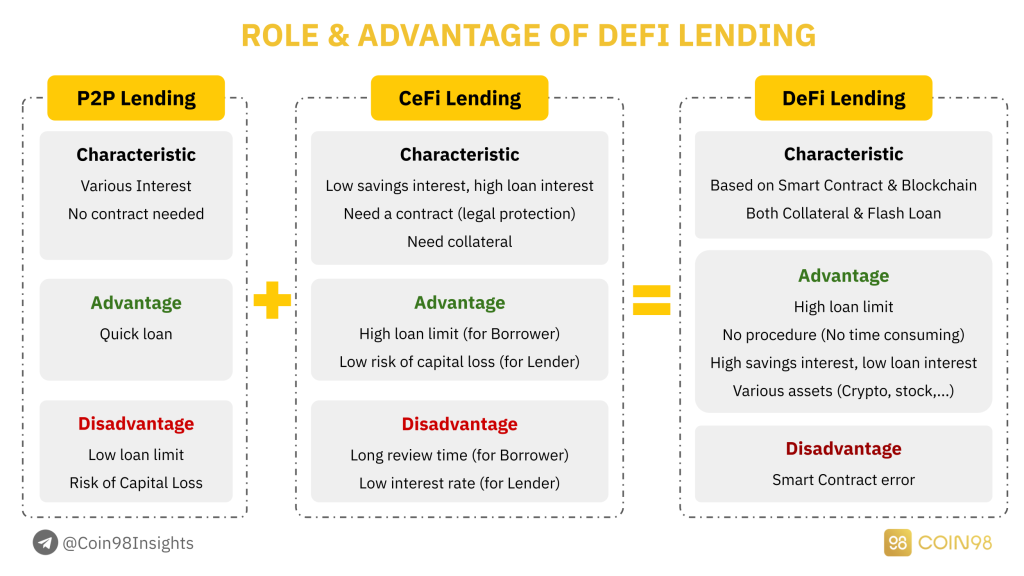

P2P 대출 및 CeFi 대출과 비교한 DeFi 대출의 장점.

그래서 위에서 저는 전통적인 금융 시장에서 가장 인기 있는 두 가지 대출 형태를 분석했습니다. 그러나 각 형식에는 고유한 단점이 있습니다.

P2P 대출의 경우:

CeFi 대출:

따라서 DeFi Lending은 이러한 한계를 해결하기 위해 탄생했습니다. DeFi Lending은 전적으로 블록체인 기술 이 적용된 스마트 계약에서 작동합니다 . 따라서 DeFi Lending에는 다음과 같은 이점이 있습니다.

DeFi Lending의 현재 상황

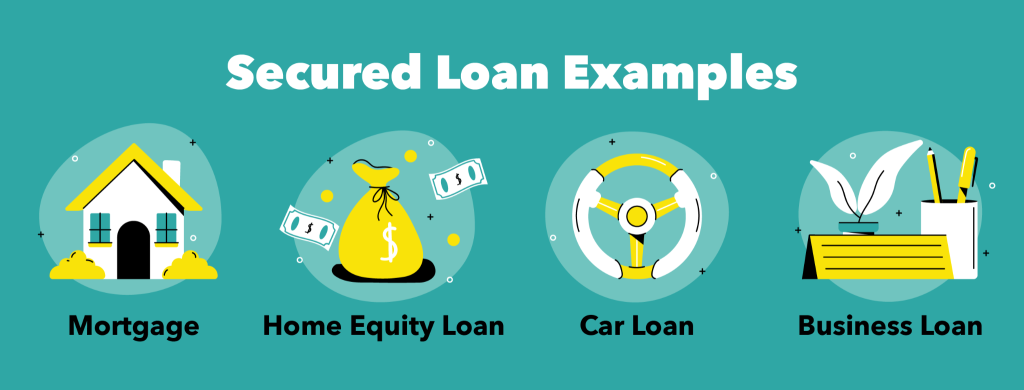

담보 대출(담보 대출이라고도 함).

DeFi Lending은 많은 장점이 있지만, 실제로 DeFi Lending은 Secured Loan이라고도 하는 Over-collateralized Lending의 형태만 적용했습니다.

이것은 담보 대출 이며, 이는 차용자가 대출보다 더 가치가 있는 자산을 저당해야 한다는 것을 의미합니다. 그러나 이것은 매우 낮은 자본 효율성의 한 형태입니다 .

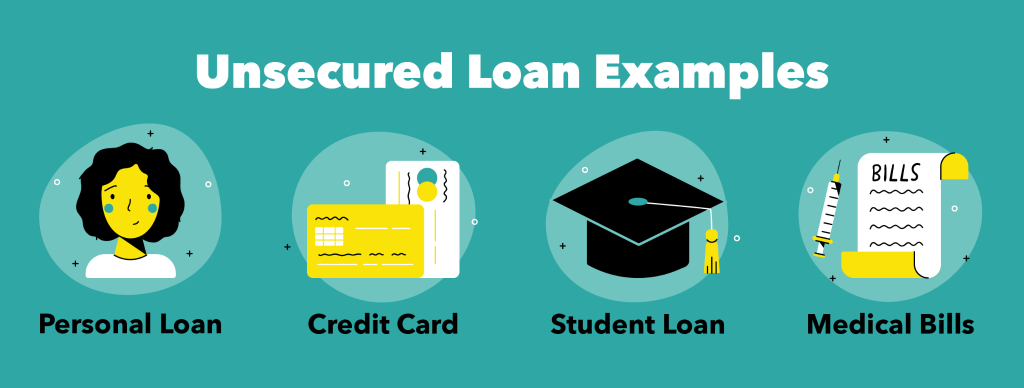

무담보 대출(무담보 대출이라고도 함).

한편, CeFi Lending에서는 사용자가 개인 소득 증명만 있으면 무담보 대출(무담보 대출)을 빌릴 수 있었습니다. 이를 통해 자본을 보다 효율적으로 사용할 수 있습니다.

그런데 왜 DeFi Lending은 무담보 대출을 널리 적용할 수 없었습니까?

이 DeFi 시장에서는 아직 차용인의 신원을 확인하지 못했기 때문입니다 . 따라서 DeFi Lending은 개인별 대출 한도를 결정할 근거가 없습니다. NFT 기술 이 개발됨에 따라 각 개인이 식별되어 무담보 대출에 대한 새로운 기회가 열리길 바랍니다.

이 글에서는 DeFi Lending 시장에서 모기지론으로도 알려진 Secure Loan에 초점을 맞출 것입니다.

DeFi Lending의 운영 모델

DeFi Lending의 운영 모델.

그렇다면 DeFi 대출은 어떻게 작동할까요? CeFi 대출과 무엇이 다른가요?

DeFi Lending에는 다음 3개 기관의 참여가 포함됩니다.

거기에:

여기를 읽으면 DeFi Lending의 운영 모델이 CeFi Lending과 매우 유사하다는 것을 알 수 있습니다. 당신은 올바르게 생각했지만 여기서 가장 큰 차이점은 DeFi Lending Protocol이 Smart Contract 및 Blockchain 에서 작동하여 수백 개의 크고 작은 수수료를 절약한다는 것입니다.

⇒ 거기에서 대출 기관은 저축에 대해 더 높은 이자율을 제공하고 차용자 에게는 더 낮은 이자율 을 제공할 수 있습니다.

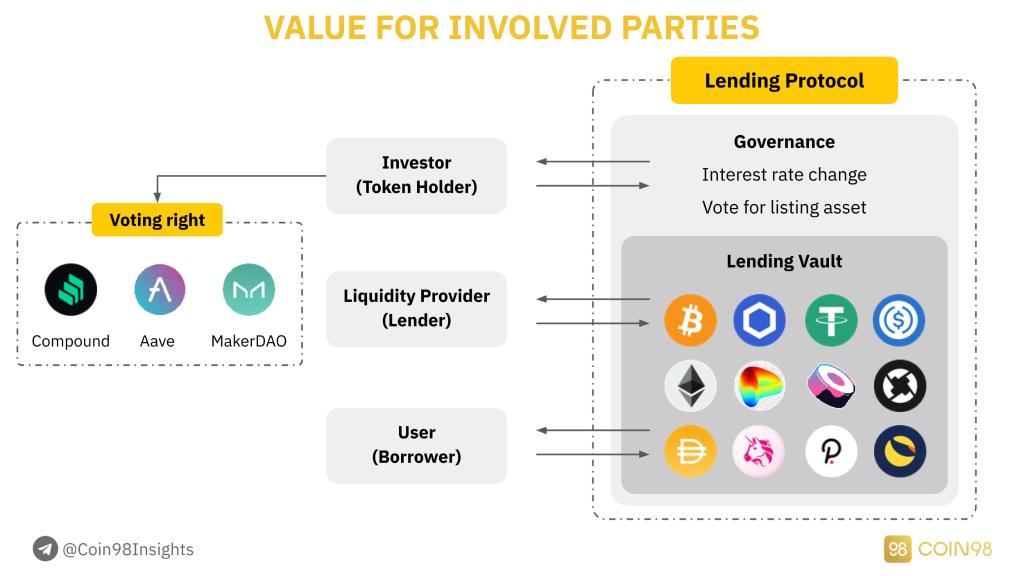

관련 당사자 간의 이익

DeFi Lending에 참여하는 당사자에게 제공되는 혜택.

위의 내용을 읽으면 Lending Protocol이 Lender와 Borrower라는 두 당사자에게 혜택을 제공한다는 것을 알 수 있지만 실제로 Lending Protocol의 운영 모델에는 Lending 플랫폼에 대한 의결권을 가질 수 있는 투자자인 투자자의 참여도 포함됩니다.

대출 기관과 차용인의 이점은 위의 분석 후에 이해하게 됩니다.

그러나 Investor에게 이것은 상대적으로 새로운 개념이며 은행가, 투자 펀드 및 투자자를 대표하는 실체이기 때문에 전통적인 금융 시장에서는 접근 할 수 없습니다. 금융 기관은 은행에 대한 의결권이 있습니다. 작업.

그러나 DeFi는 은행의 주주가 될 수도 있는 일반 사용자(여기서는 Lending Protocol)가 투표권을 갖고 은행을 변경할 수 있도록 함으로써 완전히 새로운 문을 열었습니다.

DeFi 시장의 투자자 는 렌딩 프로토콜 의 토큰 소유자 이며, 렌딩 프로토콜 을 변경하기 위한 제안을 제안하거나 투표할 권리가 있습니다. 투자자는 다음과 같은 제안을 할 수 있습니다.

따라서 DeFi Lending은 대출 분야에 완전히 새로운 문을 열었고 대출 분야가 자유롭고 투명하게 운영되고 혜택을 마감 당사자에게 다시 공유할 수 있게 하여 플랫폼에 가치를 더한다고 결론지을 수 있습니다.

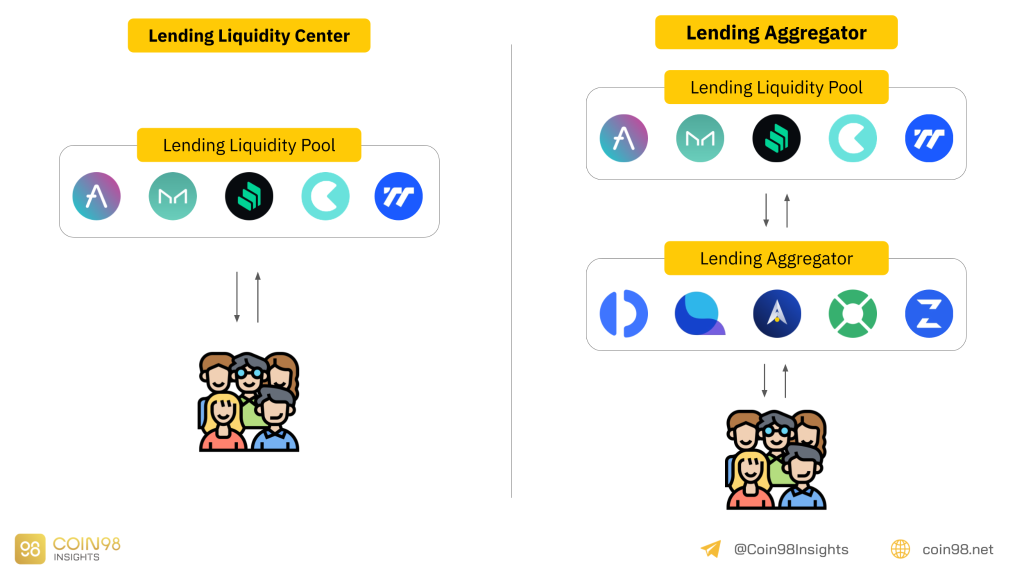

대출 유동성 풀과 대출 집계기 구별

그러나 현재 시장에는 두 가지 유형의 대출 프로토콜이 있습니다. 대출 유동성 풀(Lending Liquidity Pool)과 대출 집계기(Lend Aggregator)가 그것입니다. 그래서 그들의 차이점은 무엇입니까?

대출 유동성 풀(Lending Liquidity Pool)과 대출 수집가(Lending Aggregator)를 구별하십시오.

AMM Analysis 기사를 읽은 경우 AMM 어레이에도 유사한 Aggregator가 있으며 그 차이점은 유동성 풀 접근 방식에 있음을 알 수 있습니다.

일부 미해결 대출 프로토콜:

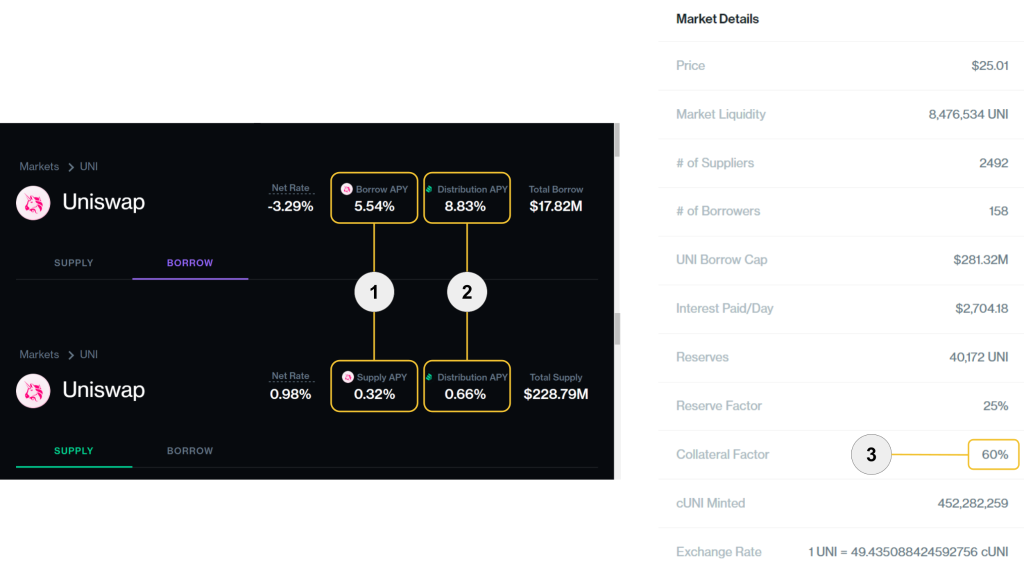

05 대출에 합류하기 전에 파악해야 할 통계

시장에서 대출 플랫폼의 성능 분석 및 운영 모델에 대해 알아보기 전에. 다음은 알아야 할 5가지 지표입니다.

중요한 지표는 대출 프로토콜을 통해 표현됩니다.

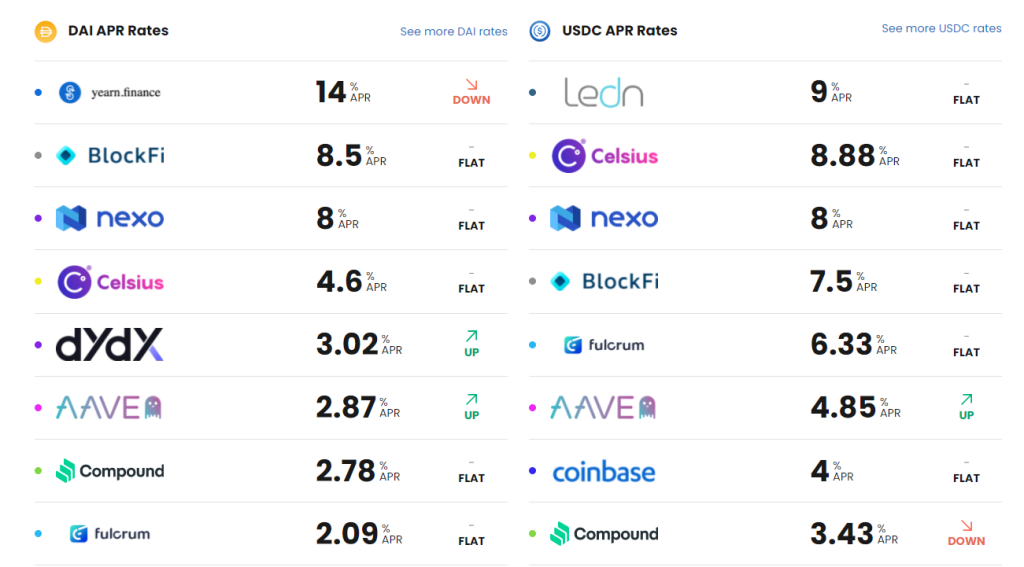

대출/차입 연이율

(1) 차입/공급 APY: Lending Protocol 사용자를 위한 가장 기본적인 지표입니다. Lending APR은 Lender에 대한 Lending Protocol 저축예금 금리를 나타내고, Borrowing APR은 Borrower에 대한 대출 금리를 나타냅니다.

(2) 분배 APY: 그러나 DeFi Lending Protocol은 기존 은행과 달리 사용자에게 추가 보상을 제공하여 대출을 유도합니다. 위 사진에서 보시다시피, 사용자가 Compound에서 저장하거나 빌릴 때 COMP 토큰을 보상으로 받게 됩니다.

최소 담보 비율

(3) 담보율: 프로토콜 내 자산을 차입하기 전의 최소 담보 비율입니다. 예를 들어:

Liquidation Point

Liquidation Point là điểm thanh lý. Nghĩa là khi tài sản thế chấp của anh em đã rớt giá trị, tỷ lệ thế chấp quá thấp và chạm mốc thanh lý, thì các Protocol sẽ kích hoạt cơ chế thanh lý tài sản để trả nợ lại cho Lender.

Tỷ lệ thế chấp tối thiểu của Aave là 133% (tức người dùng có thể vay tối đa 75% tài sản thế chấp). Nhưng nếu tỷ lệ thế chấp tối thiểu rớt còn 125% (hoặc người dùng đã vay hơn 80% giá trị tài sản thế chấp), thì Aave sẽ kích hoạt cơ chế thanh lý tài sản.

Ví dụ: Thế chấp $100 ETH để vay $75 USDC, nhưng ETH rớt giá, tỷ lệ vay đạt 80% thì số ETH sẽ được thanh lý để trả lại USDC cho Lender.

Liquidation Bonus

Liquidation Bonus là khoảng thưởng mà các Protocol sẽ thưởng cho Liquidator, để khuyến khích họ tham gia vào việc thanh lý tài sản sau khi Borrower không thể trả nợ.

Khái niệm Liquidation Bonus còn được gọi bằng cụm từ khác là Liquidation Penalty (Khoản phạt thanh lý), chúng có ý nghĩa tương đồng với nhau. Liquidation Penalty sẽ dành cho Borrower và khoản phạt đó cũng chính là phần thưởng cho Liquidator (Liquidation Bonus).

Liquidation Bonus sẽ được trích một phần từ chính giá trị tài sản thế chấp của Borrower.

Ví dụ:

Vậy 5% ở giữa chính là một phần Protocol thu được và trích lại cho Liquidator để thanh lý tài sản, hay còn gọi là mua lại nợ. Ở Aave, Liquidation Bonus sẽ rơi vào 5% cho những tài sản phổ biến, và 10% cho những tài sản có thanh khoản kém hơn.

Capital Utilization

Đây là khái niệm được nhắc đến chủ yếu bởi các nhà đầu tư khi sử dụng để so sánh hiệu suất của các Lending Protocol trên thị trường. Capital Utilization sẽ cho nhà đầu tư biết được với cùng một số vốn, Lending Protocol nào có thể cho vay nhiều hơn, hay nói cách khác là có thể tối ưu dòng vốn tốt hơn.

Ví dụ:

⇒ Vậy chúng ta có thể suy ra Protocol A đang có hiệu quả sử dụng vốn tốt hơn Protocol B.

Nếu bạn chưa hiểu cụ thể về Hiệu quả sử dụng vốn thì mình sẽ có Case Study thực tế ở phần “Phân tích dữ liệu” phía dưới.

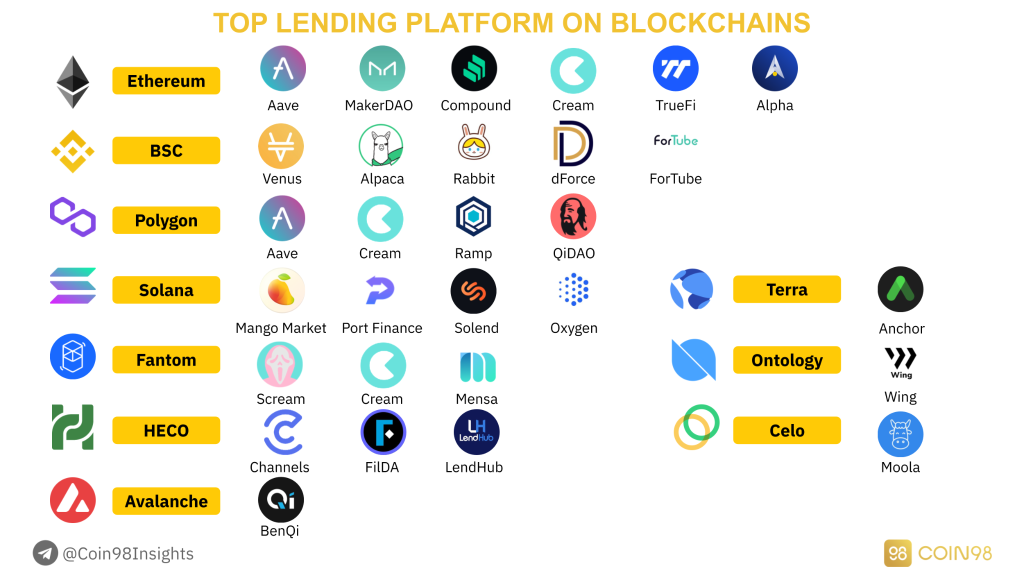

Phân tích các nền tảng Lending nổi bật trên các hệ sinh thái

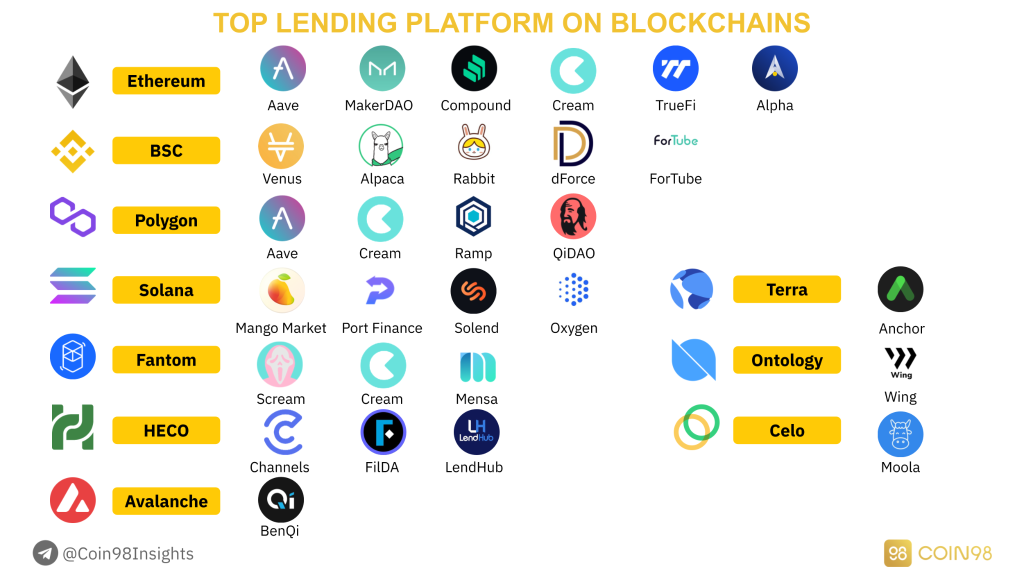

Sau khi đã nắm rõ về định nghĩa, đặc điểm và vai trò của AMM đối với thị trường Crypto nói chung và DeFi nói riêng. Vậy trong phần này, mình sẽ đi sâu vào phân tích theo chiều dọc, phân tích các nền tảng Lending nối bật của các hệ sinh thái.

Những nền tảng Lending nổi bật nhất trên mỗi hệ sinh thái.

Trong đó sẽ bao gồm hệ sinh thái Ethereum, Binance Smart Chain, Terra, Solana, Polygon và các hệ sinh thái khác.

Lending trên Ethereum

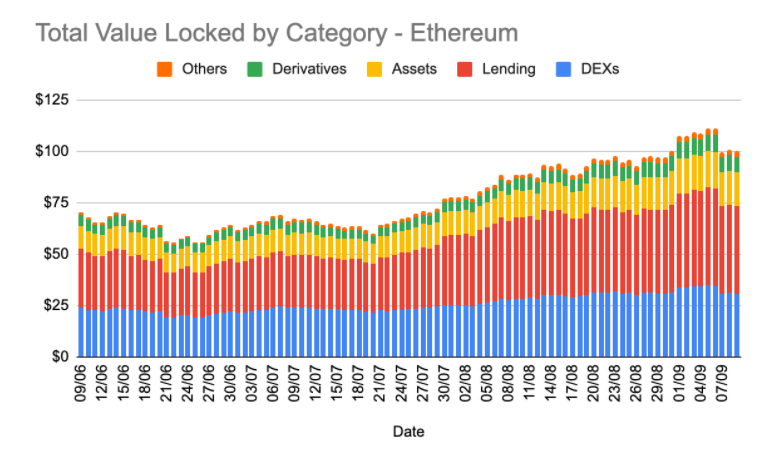

Tính đến thời điểm hiện tại, Ethereum đang là hệ sinh thái có DeFi TVL lớn nhất thị trường DeFi. Chính vì thế, mảng Lending cũng có DeFi TVL rất lớn. Xét riêng trong hệ sinh thái Ethereum, mảng Lending đã chiếm 33% tổng số DeFi TVL.

Tương quan giữa Lending TVL và DeFi TVL trên Ethereum.

Điều này cho thấy Lending là mảng vô cùng quan trọng đối với các DeFi Player ở hệ sinh thái Ethereum. Mặc dù vấn đề tắc nghẽn mạng lưới chưa được giải quyết, dẫn đến phí giao dịch trên Ethereum rất cao, nhưng điều này vẫn không thể ngăn cản Whale user sử dụng các Dapp trên Ethereum.

Những Lending Platform nổi bật nhất Ethereum.

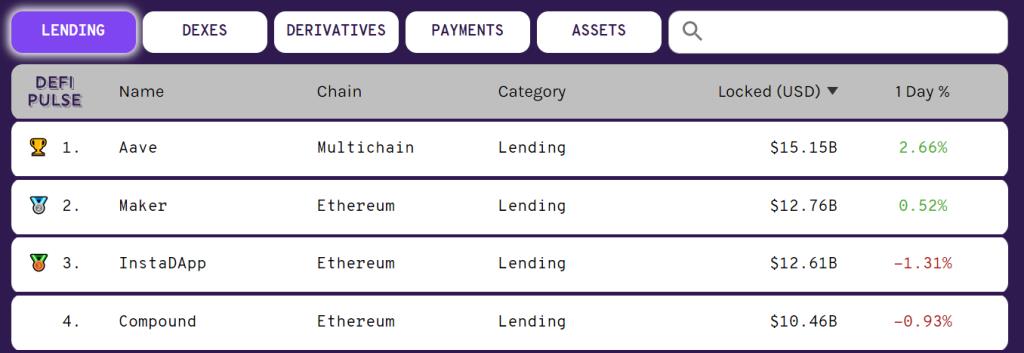

Mảng Lending trên Ethereum bị thống trị bởi ba nền tảng Aave, Compound và MakerDAO. Trong 2 năm nay chưa có nền tảng Lending nào có thể vượt qua bộ 3 trên và họ cũng thường xuyên thay đổi vị trí dẫn đầu cho nhau. InstaDapp là Lending Aggregator nên mình sẽ không phân tích case của InstaDapp.

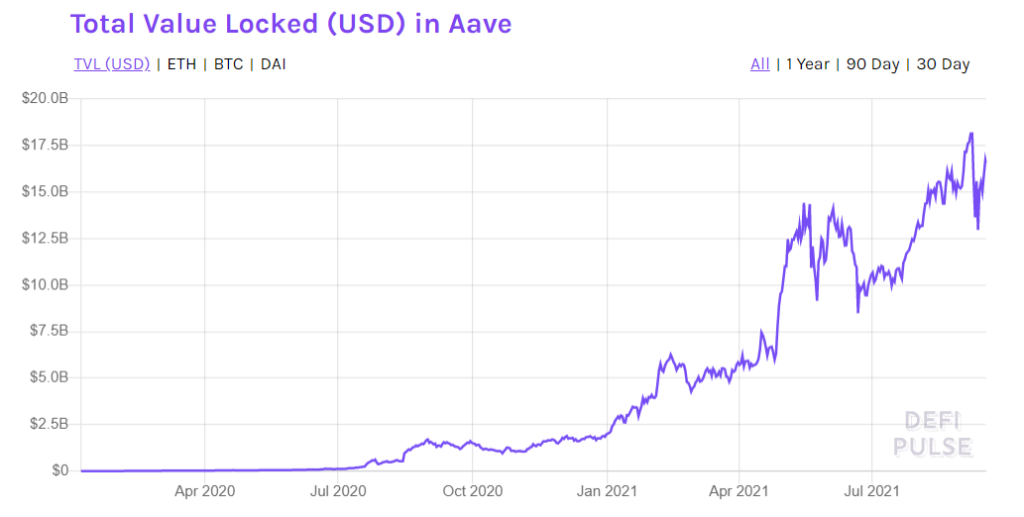

Aave (AAVE): Trước đây Aave chính là nền tảng ETHLend (LEND), tuy nhiên sau này họ đã rebrand lại thành Aave và tăng trưởng vượt bậc với cơn sóng DeFi ở Ethereum.

Hiện tại Aave đang có TVL lên đến 15 tỷ đô và hỗ trợ cho vay với hơn 30 tài sản khác nhau. Ở Aave, người dùng có thể vay tối đa 75% giá trị tài sản đã thế chấp. Anh em có thể tham khảo thêm về mô hình hoạt động của Aave ngay tại đây.

MakerDAO: MakerDAO là nền tảng Lending có cơ chế lạ nhất, thay vì deposit cryptocurrency để vay các cryptocurrency khác, thì MakerDAO sẽ cho người dùng vay DAI (Stablecoin của MakerDAO). Điểm nổi bật của MakerDAO là họ còn cho thế chấp LP token từ Uniswap để vay.

Hiện tại MakerDAO đã rất thành công khi DAI được chấp nhận ở hầu hết các Protocol của Ethereum, thậm chí còn mở rộng sang hệ sinh thái khác như BSC hay Polygon.

Đối với MakerDAO, người dùng có thể vay tối đa 67% giá trị tài sản đã thế chấp. Model của MakerDAO còn được áp dụng ở nhiều protocol khác như Venus (XVS & VAI) ở BSC và Party Parrot (PRT & PAI) ở Solana. Tham khảo thêm về mô hình hoạt động của MakerDAO tại đây.

Compound: Compound là nền tảng Lending có TVL lớn thứ 3, đạt 10 tỷ đô và hỗ trợ 15 tài sản. Đối với Compound, người dùng có thể vay tối đa 75% tài sản được thế chấp vào protocol. Tham khảo thêm về mô hình hoạt động của Compound ngay tại đây.

Aave, MakerDAO & Compound, bộ ba Lending Protocol này có vai trò rất quan trọng đối với DeFi ở Ethereum. Họ không chỉ bootstrap sự tăng trưởng của DeFi mà còn đóng vai trò là Trung tâm thanh khoản cho các Lending Aggregator như InstaDapp, DeFi Saver.

Nếu anh em chưa hình dung được độ lớn của Lending DeFi TVL ở Ethereum thì mình sẽ so sánh như sau:

Lending DeFi TVL trên Ethereum ~ Tổng DeFi TVL của BSC + Solana + Terra ~ 42 tỷ đô.

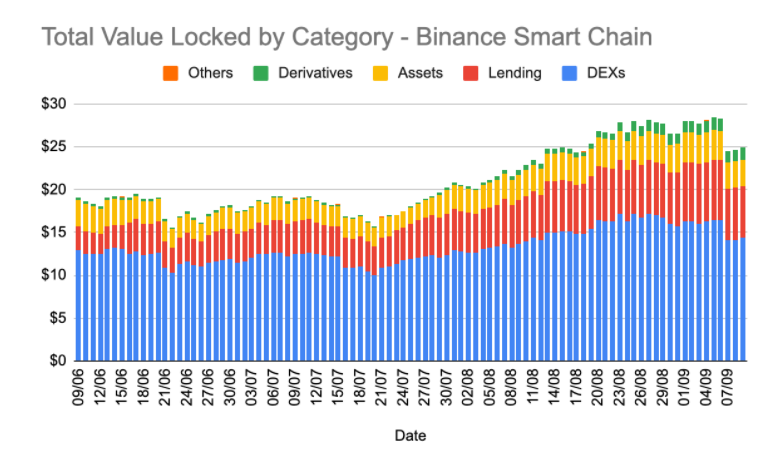

Lending trên Binance Smart Chain

Tương quan giữa Lending TVL và DeFi TVL trên BSC.

Sau khi hệ sinh thái Ethereum phát triển thành công DeFi vào khoảng tháng 9/2020, thì Binance cũng lập tức ra mắt Binance Smart Chain để bắt kịp Ethereum ở không gian DeFi.

Tính tới thời điểm hiện tại thì BSC đã rất thành công trong việc thu hút dòng tiền khi có DeFi TVL đạt 23 tỷ đô, đứng top #2 trên thị trường. Tuy nhiên trong khoảng 4 tháng nay, BSC đang bị chững lại và chưa có dấu hiệu tăng trưởng tiếp.

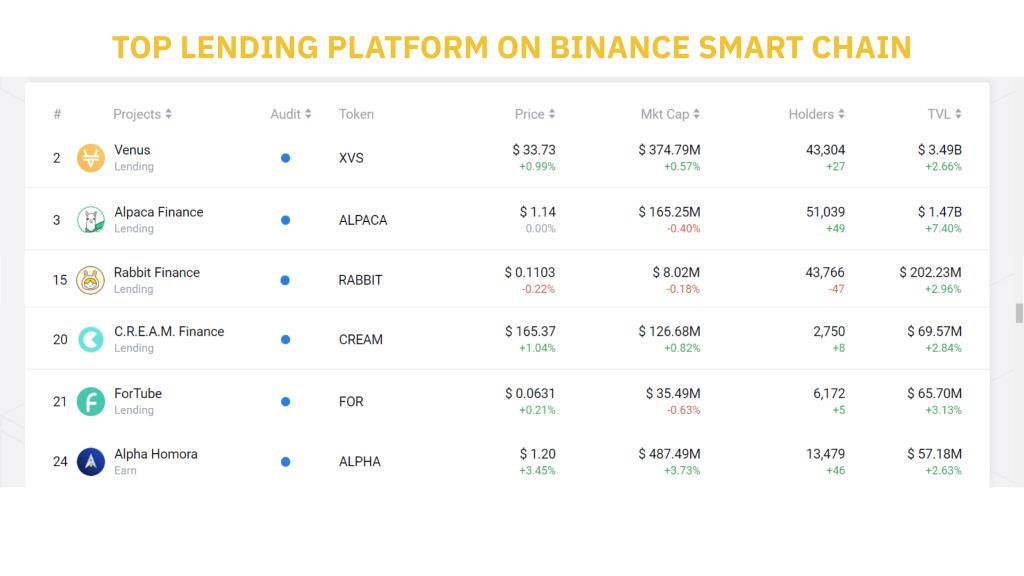

Những Lending Platform nổi bật nhất BSC.

Nếu như DeFi ở Ethereum bị dominance bởi mảng Lending, thì DeFi ở BSC bị dominnance bởi mảng DEX. Mảng Lending chỉ ghi nhận 4.5 tỷ đô (20% tổng DeFi TVL). Phía trên là 6 Lending Platform hoạt động trong hệ sinh thái BSC.

Tuy nhiên, 2 chỉ có 2 Lending Platform hoạt động nổi bật là Venus và Alpaca Finance.

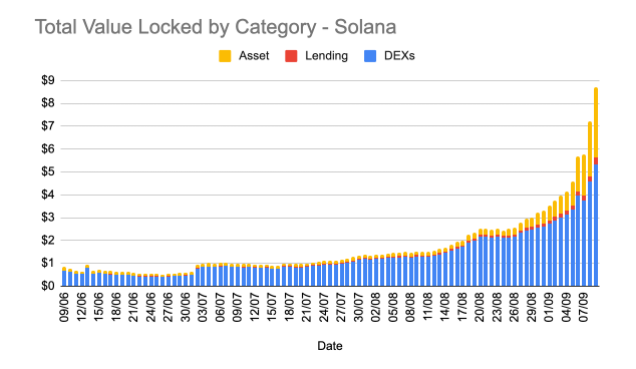

Lending trên Solana

Tương quan giữa Lending TVL và DeFi TVL trên Solana.

Solana là hệ sinh thái có tốc độ tăng trưởng rất nhanh trong thời gian vừa qua. Tuy nhiên, khi dòng tiền đổ vào hệ sinh thái Solana, họ không tập trung nhiều ở các nền tảng Lending, chính vì thế mà chúng có hiệu suất hoạt động khá thấp.

Đa số dòng tiền của hệ sinh thái Solana tập trung ở các mảng AMM và Yield Farming để Earn Incentive từ các dự án mới. Tuy nhiên, trong thời gian gần đây thì mảng Lending của Solana đã nhận được nhiều sự chú ý hơn.

Một số dự án nổi bật: Port Finance, Solend, Party Parrrot,....

Những Lending Platform nổi bật nhất Solana.

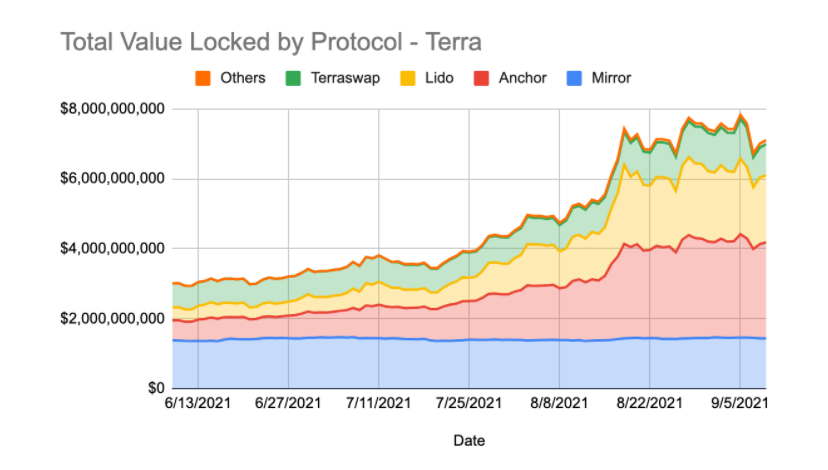

Lending trên Terra

Tương quan giữa Lending TVL và DeFi TVL trên Terra.

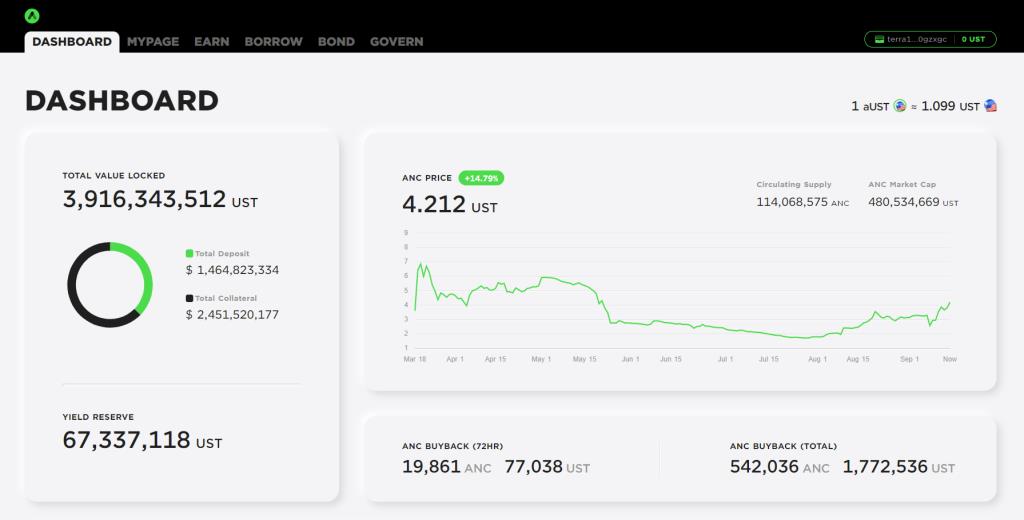

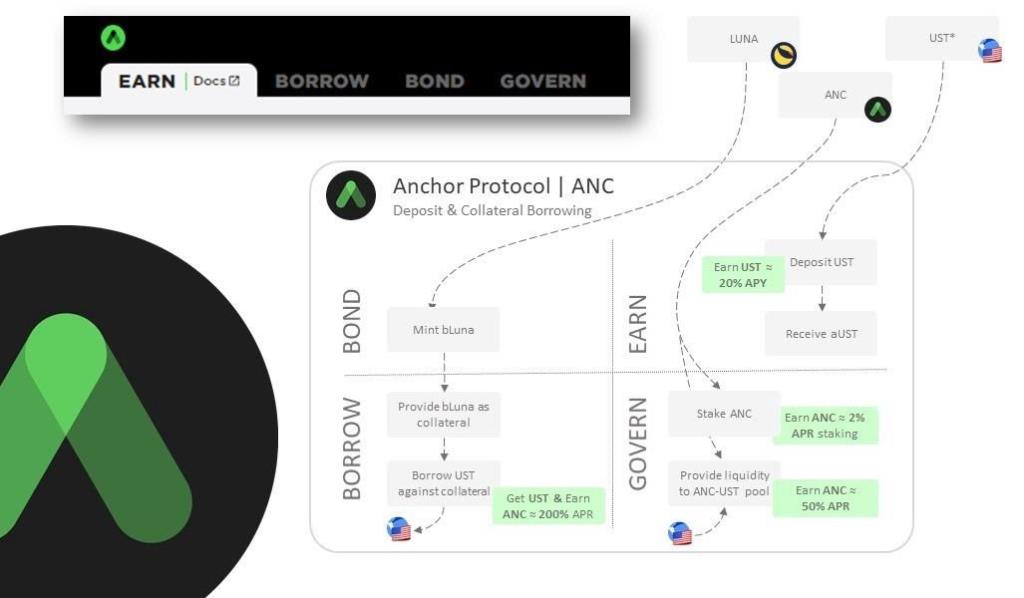

Terra là hệ sinh thái DeFi vô cùng đặc biệt. Mặc dù số lượng Dapp hoạt động nổi bật trên Terra chưa đến 10 Dapps, nhưng Terra lại xuất sắc nằm trong top 4 hệ sinh thái DeFi có TVL cao nhất, đạt 8 tỷ đô. Trong đó Anchor Protocol (Dapp duy nhất hoạt động trong mảng Lending) đã chiếm đến 3 tỷ đô.

Anchor Protoco - Lending Platform nổi bật nhất Terra.

Sự thành công của Anchor Protocol đến từ rất nhiều yếu tố. Trong đó có sự phát triển bền vững của 3 chân kiềng: Terra USD, Mirror Protocol và Anchor Protocol của hệ sinh thái Terra.

Trong thời gian đầu, để thu hút người dùng đến với Terra, Anchor Protocol đã trả lãi suất lên đến 20% cho UST và còn thưởng thêm ANC cho ai tham gia vay & cho vay tại Anchor. Chưa kể Anchor Protocol đang là Liquidity Center của nhiều DeFi Dapp khác như Orion Money, Spar Protocol, Kash,... có người dùng thực ở một số quốc gia như Hàn Quốc.

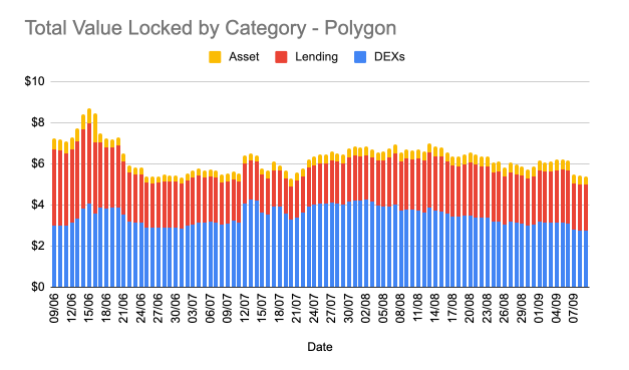

Lending trên Polygon

Tương quan giữa Lending TVL và DeFi TVL trên Polygon.

Xếp sau Solana và Terra là hệ sinh thái Polygon, trong thời gian qua Polygon đã nhiều lần đứng top #3. Đây cũng là hệ sinh thái có số lượng Dapp rất đa dạng. Trong tổng số 50 dự án deploy trên Polygon, thì chỉ có 5 dự án hoạt động trong mảng Lending, 45 dự án còn lại hoạt động trong những mảng khác như AMM, Yield Aggregator,...

Tuy nhiên, chỉ cần một nền tảng Aave, mảng Lending đã chiếm đến 32% tổng DeFi TVL của hệ sinh thái Polygon. Điều này cho thấy Aave có sức thống trị rất cao ở Polygon và cũng đang là Protocol có TVL lớn nhất hệ Polygon.

Những Lending Platform nổi bật nhất Polygon.

Lending trên những hệ sinh thái khác

Như mình đã đề cập phía trên, Lending là mảng rất quan trọng giúp giữ lại thanh khoản trong hệ sinh thái. Chính vì thế, mỗi hệ sinh thái đều có ít nhất 1 Lending Protocol để có thể thu hút người dùng.

Tuy nhiên, nếu so sánh với bộ ba MakerDAO, Aave và Compound thì các Lending Protocol này vẫn còn quá nhỏ và chưa thực sự có những tác động lên toàn bộ thị trường DeFi.

Sự ra đời của chúng mới chỉ mang mục đích phục vụ người dùng của từng hệ sinh thái chứ chưa thể mở rộng tầm ảnh hưởng như DAI của Maker DAO (DAI đã có mặt trên 7 blockchain khác nhau).

Những nền tảng Lending nổi bật nhất trên mỗi hệ sinh thái.

Dưới đây là một số Lending Protocol nổi bật của các hệ sinh thái khác:

Sự thành công của một nền tảng Lending không chỉ phụ thuộc vào mô hình hoạt động của chính họ, mà còn phụ thuộc rất nhiều vào tiềm năng của hệ sinh thái mà Lending Protocol triển khai trên đó. Liệu các Dapp trong hệ sinh thái đã đủ đa dạng và thu hút người dùng sử dụng các nền tảng Lending để tối ưu hóa nguồn vốn đầu tư chưa?

Chính vì thế, khi đánh giá tiềm năng của một Lending Protocol, anh em cần phải có góc nhìn 2 chiều, từ phía mô hình hoạt động và từ góc nhìn tổng quan của một hệ sinh thái.

Phân tích dữ liệu từ các Lending Protocol

Sau khi đã nắm rõ về những nền tảng Lending nổi bật trên thị trường, mình sẽ cùng anh em phân tích với góc nhìn rộng hơn. Đây là phần quan trọng nhất của bài viết giúp anh em nắm được cách phân tích được dòng tiền, tiềm năng của các protocol trên thị trường cũng như đưa ra những quyết định đầu tư.

Trong phần này mình sẽ cùng anh em phân tích:

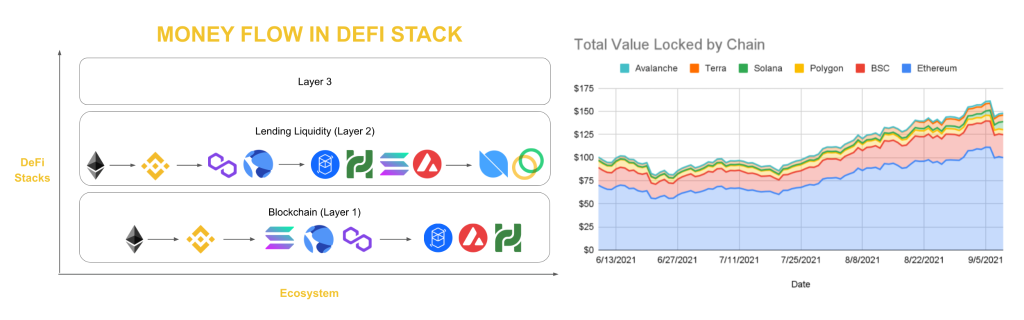

Lending nằm ở đâu trong thị trường DeFi?

Trước khi đi vào phân tích các số liệu của mảng Lending, mình xin nhắc lại về DeFi Stack. Đây là phần sẽ giúp anh em định hình được các Lending Protocol đang nằm ở đâu trong thị trường DeFi và có vai trò như thế nào?

Sơ lược về DeFi Stack: Như anh em có thể thấy Infographic phía dưới, hệ sinh thái DeFi sẽ bao gồm 3 Layer cơ bản, đó là Blockchain Platform (Layer 1), Liquidity (Layer 2) và Application (Layer 3). Trong đó:

Tương quan giữa dòng tiền trong một hệ sinh thái và trong mảng Lending của hệ sinh thái đó.

Qua phần sơ lược về DeFi Stack, anh em có thể thấy được vai trò rất lớn của Lending trong việc hỗ trợ một hệ sinh thái DeFi phát triển. Nếu không có các Protocol chứa Liquidity như AMM và Lending, DeFi trên hệ sinh thái đó sẽ không thể phát triển.

Anh em muốn tìm hiểu chi tiết hơn về DeFi Stack thì có thể đọc thêm:

DeFi TVL và Lending TVL của các hệ sinh thái DeFi

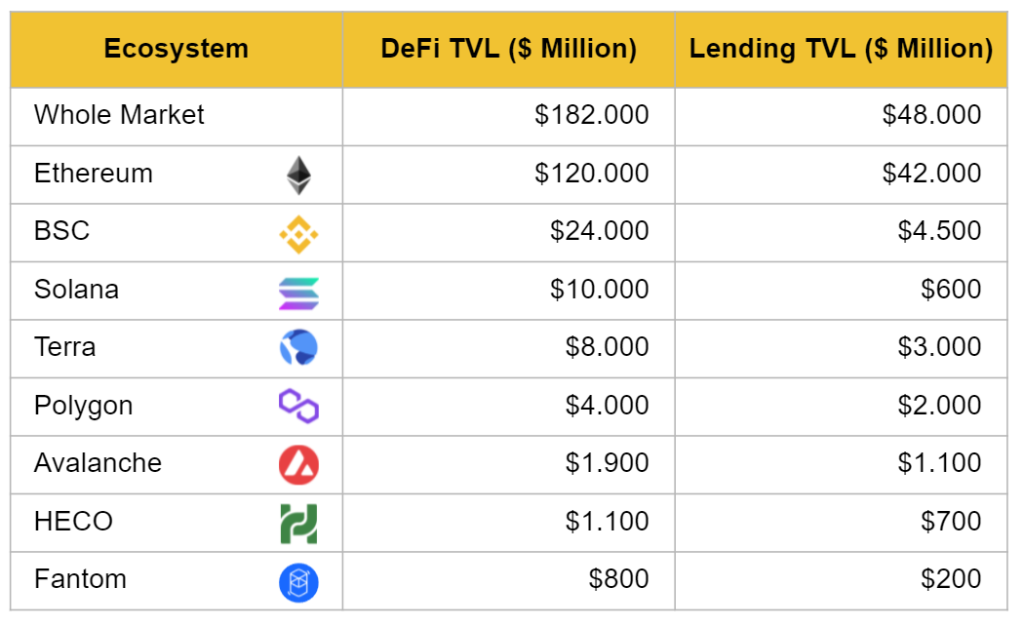

Số liệu tương quan giữa dòng tiền trong một hệ sinh thái và trong mảng Lending của hệ sinh thái đó.

Trên đây là xếp hạng DeFi TVL và Lending TVL của các hệ sinh thái lớn nhất trên thị trường.

Bảng xếp hạng này cho thấy dòng tiền vẫn nằm nhiều nhất ở hai hệ sinh thái Ethereum ($120B) và Binance Smart Chain ($24 B), sau đó mới đến bộ ba Solana ($10 B), Terra ($8 B) và Polygon ($4 B).

Tuy nhiên, Lending TVL thì có sự thay đổi nhỏ, mặc dù Solana có DeFi TVL lớn hơn, nhưng Lending TVL của hệ Solana ($600 M) lại thấp hơn hai hệ Terra ($3 B) và Polygon ($2 B). Đây cũng là một Insight cho anh em track được dòng tiền nhanh nhất khi nhắc về một hệ sinh thái.

Hai mảng Lending và AMM đều rất quan trọng, tuy nhiên nếu như chọn hệ sinh thái nào để Skin in the game, mình ưu tiên những hệ sinh thái phát triển TVL trên mảng AMM hơn.

Bởi vì khi TVL của AMM phát triển, đồng nghĩa hệ sinh thái đó có nhiều dự án đang phát triển và thu hút người dùng cung cấp thanh khoản. Còn TVL ở các nền tảng Lending tăng chỉ mang ý nghĩa hệ sinh thái đó có dòng tiền, người dùng gửi tiết kiệm do lãi cao, nhưng lại không có giá trị về mặt phát triển không gian DeFi.

Lưu ý: Đây là góc nhìn cá nhân về các hệ sinh thái mới nổi, đối với hai hệ sinh thái Ethereum và BSC thì họ đã phát triển rất mạnh và đồng đều giữa 2 mảng nên sẽ không áp dụng góc nhìn này.

⇒ Dựa vào Lending Platform để track dòng tiền của một hệ sinh thái và xem hệ sinh thái đó sẽ phát triển theo hướng nào, từ đó chọn hướng để Skin in the game.

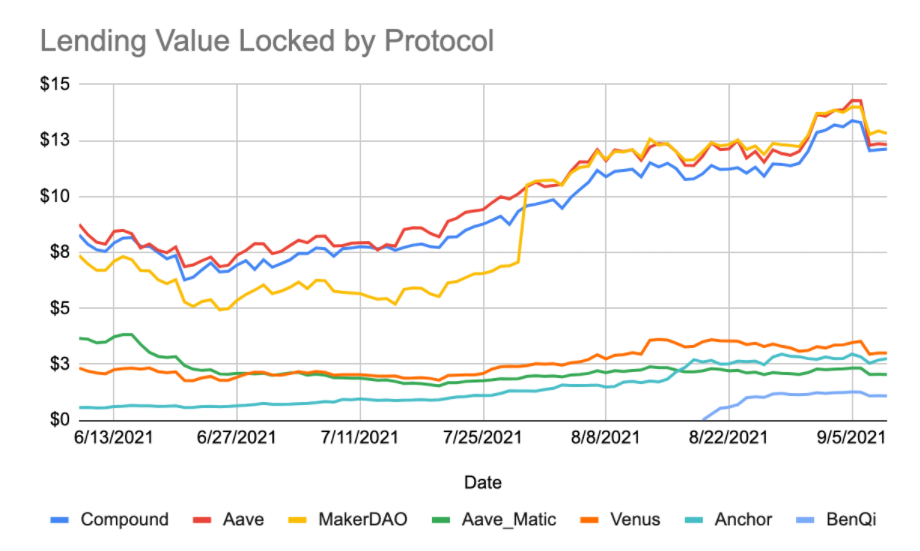

TVL của các protocol nổi bật nhất thị trường

Những nền tảng Lending có TVL cao nhất thị trường.

Dựa vào số liệu phía trên, anh em có thể thấy mảng DeFi Lending đang bị thống trị hoàn toàn bởi 3 nền tảng Aave ($15B), Compound ($13B) và MakerDAO ($14B), chúng hoàn toàn nằm trên hệ sinh thái Ethereum.

Còn lại là những Protocol đại diện cho các hệ sinh thái như: Aave - Polygon ($4B), Venus - BSC ($2B), Anchor - Terra ($3B), BenQi - Avalanche ($1B).

Còn các hệ sinh thái khác như Fantom và Solana vẫn chưa có những Lending Platform, đa số các Lending Platform đều hoạt động riêng lẻ và có TVL chưa đạt $1B.

Điều này cho thấy Lending là mảng vô cùng cạnh tranh và có sức ảnh hưởng rất lớn bởi hiệu ứng mạng lưới. Điều này có nghĩa là Lending Platform nào mạnh thì sẽ “nắm trùm” của cả hệ sinh thái đó, riêng hệ Ethereum có miếng bánh rất to nên cả 3 nền tảng Aave - MakerDAO - Compound có thể chia nhau.

⇒ Nếu như chọn đầu tư vào các Lending Protocol, mình sẽ chọn những nền tảng có hiệu suất tốt nhất, hoặc đang có sự tăng trưởng tốt về TVL, thay vì chỉ dựa vào Market Cap, bởi vì mảng Lending là mảng có tính dominate cao, rất khó cho các nền tảng nhỏ tăng trưởng.

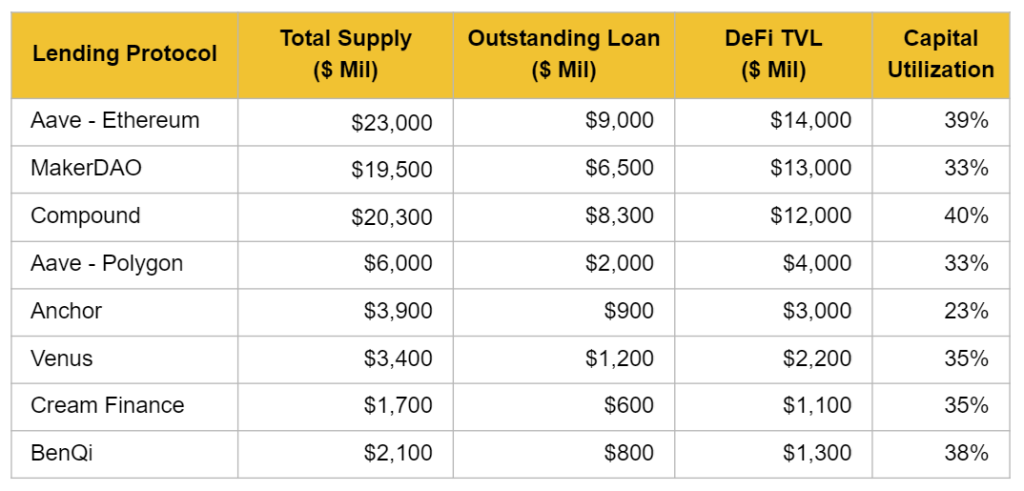

Hiệu quả sử dụng vốn

Hiệu quả sử dụng vốn của một nền tảng Protocol cho anh em biết nền tảng nào đang hoạt động hiệu quả hơn với cùng một số vốn. Chỉ số sẽ được tính như sau:

Hiệu quả sử dụng vốn = (Outstanding Loan/Total Supply)*100%

Trong đó:

Đây là khái niệm anh em hay nhầm với TVL, TVL là lượng thanh khoản còn lại sau khi người Borrower đã vay tài sản ra khỏi Protocol.

TVL = Total Supply - Total Borrow

Trong đó:

So sánh Hiệu quả sử dụng vốn của các Lending Protocol.

Xếp hạng TVL: Aave (#1), MakerDAO (#2), Compound (#3), Aave-Polygon (#4),....

Xếp hạng Outstanding loan: Compound (#1), Aave (#2), MakerDAO (#3), Aave -Polygon (#4),...

Xếp hạng Capital Utilization: Compound (#1), Aave (#2), MakerDAO (#3), Aave -Polygon (#4),...

Nhìn tổng quan thị trường, MakerDAO - Aave - Compound không chỉ là ba nền tảng có TVL cao nhất, mà còn là 3 nền tảng có Outstanding Loan nổi bật nhất. Khi xét về hiệu quả sử dụng vốn thì chúng sẽ rơi vào khoảng từ 25% cho tới 40%. Từ đây anh em có thể suy ra tỷ lệ trung bình để áp dụng cho toàn thị trường Lending:

Thông thường đối với nhà đất, vàng bạc, anh em có thể vay lên đến 80% tài sản thế chấp. Tuy nhiên các tài sản trong thị trường crypto đều có mức độ biến động cao, chính vì thế người dùng chỉ vay khoảng 30% giá trị tài sản thế chấp. Điều này giúp họ an toàn khỏi rủi ro thanh lý do thị trường sập đột ngột.

Hiệu quả sử dụng vốn cũng thể hiện gián tiếp tỷ lệ thế chấp tối thiểu của các nền tảng cho vay (Min. Collateral Ratio). Nếu như tỷ lệ này cao thì người dùng sẽ vay ra ít hơn.

Trong 3 nền tảng Aave, MakerDAO và Compound, thì MakerDAO yêu cầu tỷ lệ thế chấp lên đến 150%, trong khi Aave và Compound chỉ yêu cầu 130%. Chính vì thế, Outstanding Loan của MakerDAO thấp hơn hai nền tảng còn lại.

⇒ Đây là chỉ số chủ yếu dành cho các investor đầu tư vào nền tảng đó để xem nền tảng nào có hiệu suất tốt hơn, từ đó tạo ra doanh thu cho protocol cũng như quyền lợi cho các lender.

Giá trị của một Lending Platform

Đối với một Lending Platform, anh em cần phải có góc nhìn như sau:

Chính vì thế, anh em không nên đánh giá sự thành công của một Lending Protocol chỉ thông qua TVL, mà hãy kết hợp thêm với Outstanding Loan. Outstanding Loan mới là nhân tố mang lại doanh thu cho Protocol cũng như mang lại lợi nhuận cho Lender.

Câu nói phía trên không đồng nghĩa nền tảng nào cho vay nhiều hơn thì sẽ tạo ra doanh thu nhiều hơn, bởi vì mỗi một nền tảng sẽ thu phí khác, lãi khác nhau. Nhưng góc nhìn tổng quan đó sẽ giúp anh em có góc nhìn khác về TVL trong thị trường Lending.

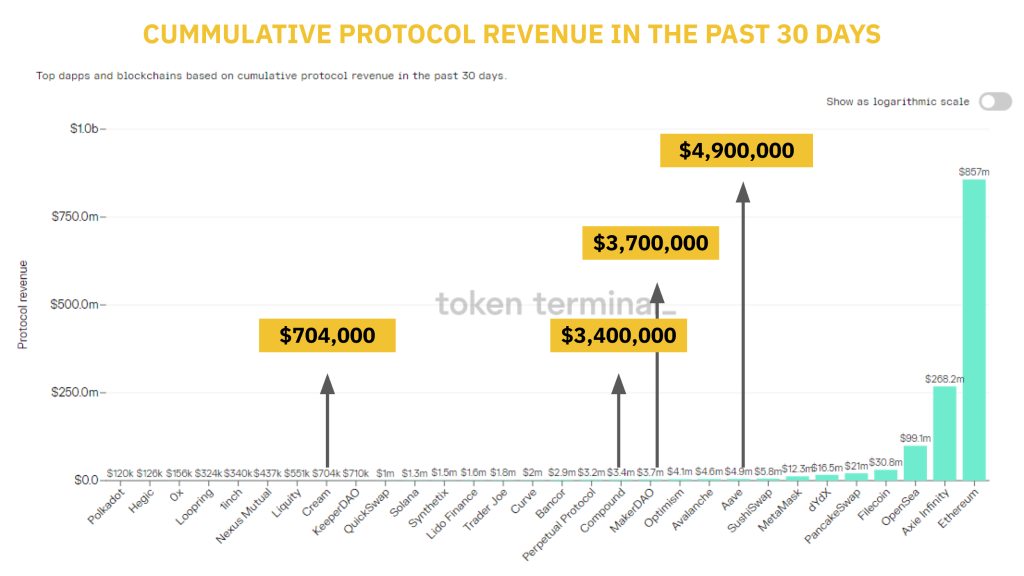

Top 30 DeFi Protocol có doanh thu cao nhất thị trường.

Infographic phía trên thống kê doanh thu của top 30 DeFi Protocol trên thị trường trong vòng 30 ngày. Trong Top 30 Protocol tạo ra doanh thu nhiều nhất, thì có 4 protocol đại diện cho mảng Lending, đó là:

위의 대출 플랫폼은 시장에서 최고의 수익을 내고 있지만 토큰 보유자에게 많은 가치를 제공하지 못하는 작은 문제에 직면해 있습니다. 그 이유를 이해하려면 프로젝트 운영 모델을 가장 잘 분석하기 위해 How It Work Series를 읽는 것을 잊지 마십시오 .

프로토콜 수익은 다음과 같은 목적으로 ���용될 수 있습니다.

프로토콜이 이렇게 많은 수익을 확보해야 하는 나쁜 경우는 무엇입니까?

2020년 3월 시장이 폭락했을 때 MakerDAO 플랫폼의 사례 연구였습니다. MakerDAO는 자산의 대량 청산을 가능하게 했습니다. 그러나 그들은 여전히 Lender의 빚을 갚지 못했습니다. 따라서 대출자에게 보상하기 위해 수익 기금을 사용해야 했습니다.

대출 플랫폼 수익은 토큰 보유자에게 단기적 가치를 제공하지 않을 수 있지만 이는 프로토콜이 미래에 보다 지속 가능하게 운영될 수 있도록 합니다.

⇒ Investor in Protocol의 경우 성과 지표뿐만 아니라 프로젝트의 운영 모델도 분석해야 합니다. 시장이 붕괴될 때 어떤 대출 프로토콜이 버틸 수 있습니까?

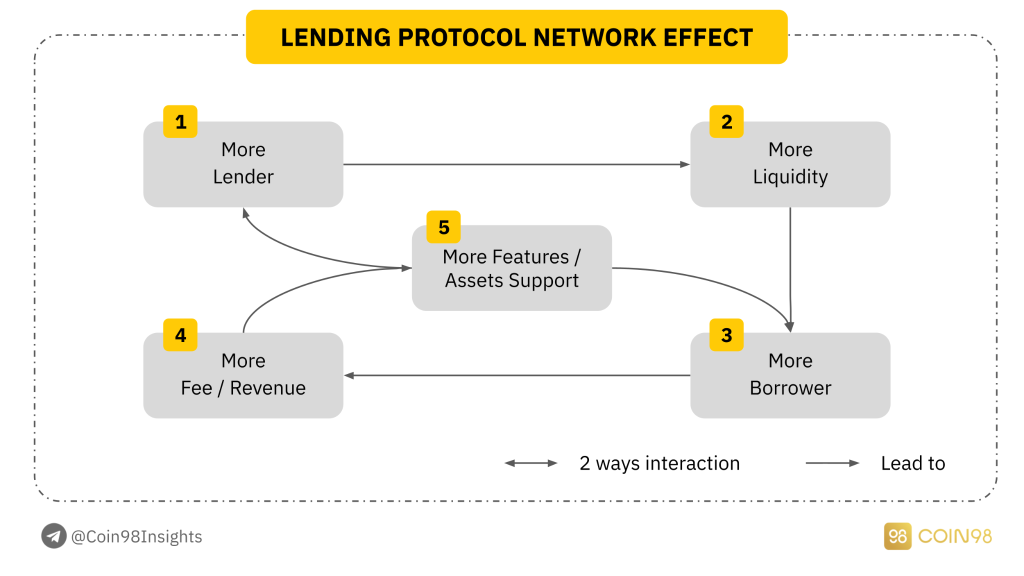

대출의 네트워크 효과(네트워크 효과)

이상으로 DeFi 시장에서 대출 분야의 수직적, 수평적 분석을 해보았습니다. 그러나 대출의 성공은 다른 많은 요인의 영향을 받습니다. 가장 강력한 영향 요인은 네트워크 효과입니다.

설명: 네트워크 효과 (네트워크 효과라고도 함)는 요소 그룹이 서로에게 가치를 부여할 수 있을 뿐만 아니라 서로 상호 작용하여 더 많은 가치를 가져올 수 있는 효과로 볼 수 있습니다.

대출 프로토콜의 네트워크 효과.

AMM에 비해 네트워크 효과를 통한 대출 분야는 비교적 간단합니다. 위의 인포그래픽으로 요약할 수 있습니다.

루프가 발생하는 것처럼 이것은 또한 대출 프로토콜의 FlyWheel입니다. 유동성이 높을 때 Lending Protocol은 차용자를 유치하여 Lender를 추가로 유치하려는 수요를 생성하여 Lending Protocol의 잉여와 플랫폼에 참여하는 각 주체의 가치를 창출합니다.

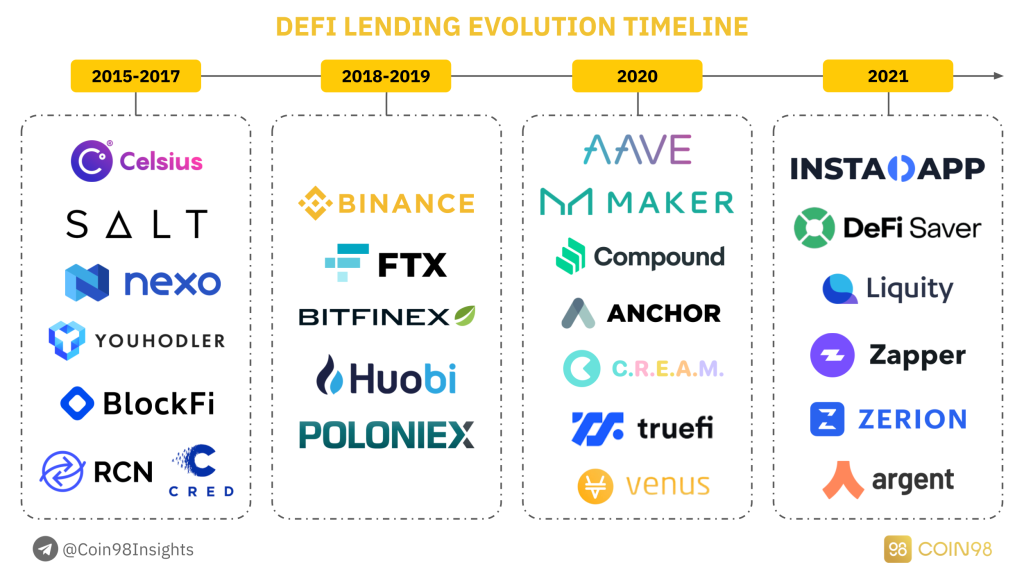

대출 개발 타임 라인

시장의 뛰어난 대출 플랫폼과 대출 시장의 개요를 분석하는 방법을 이해한 후. 이 부분에서는 Lending Platform 개발의 각 단계를 함께 진행하여 향후 Lending Market의 방향을 예측하는 데 도움이 될 것입니다.

Trong phần này mình sẽ đề cập tổng quan về lĩnh vực Lending ở toàn bộ thị trường crypto chứ không riêng trong thị trường DeFi, vì mảng Lending DeFi vẫn còn khá mới và chịu sự ảnh hưởng khá lớn của lĩnh vực Lending nói chung.

Giai đoạn 1 (2015-2017): Centralized Lending Platform ra đời

Như mình đã đề cập ở phía trên, Lending là lĩnh vực luôn đi song song với bất kỳ thị trường nào. Miễn là nơi đó có dòng tiền, có cơ hội cho nhà đầu tư thì lĩnh vực Lending sẽ ra đời giúp nhà đầu tư có thể tối ưu hóa dòng vốn.

Lending là lĩnh vực đã được nhắc đến lần đầu tiên vào năm 2015. Cho đến 2017, những nền tảng Lending đầu tiên mới ra đời. Tuy nhiên trong thời gian này, đa số người dùng đều chưa chú ý đến DeFi chính vì thế mặc dù ETHLend (tiền thân của Aave) và MakerDAO đều đã hoạt động từ năm 2017, nhưng người dùng chỉ chú ý đến các Centralized Lending Platform.

약 2017년에 중앙 집중식 플랫폼은 항상 Exchange에서 대출 및 기타 여러 영역에 이르기까지 사용자의 최우선 순위였습니다. 일부 저명한 대출 플랫폼에는 NEXO, BlockFi, SALT, Celsium 등이 있습니다.

2단계(2018-2019): 중앙 집중식 거래소에서 마진 거래(대출) 지원

중앙 집중식 대출 플랫폼이 강력하게 개발된 후 사용자는 거래 시 자본을 최적화하기 위한 차입 형태에도 익숙해졌습니다. 그러나 이것은 매우 수익성이 좋은 케이크이며 유동성이 높은 교환은 그 형태를 완전히 적용할 수 있습니다.

따라서 중앙 집중식 거래소는 더 많은 레버리지 거래 상품( 마진 거래 )을 개발하기 시작했습니다. 그들의 메커니즘은 대출 플랫폼과 완전히 유사합니다. 즉, 사용자는 기존 자산을 모기지하고 다른 자산을 빌려 공매도 또는 매수합니다.

초기에 처음으로 채택된 거래소는 Bitfinex 와 Poloniex 로, 2018년 기간에 엄청난 유동성과 거래량을 가진 두 개의 거래소였습니다. 그러나 나중에 신흥 거래소는 Binance , FTX 또는 Huobi 와 같이 더 지배적이었습니다 .

마진 렌딩(거래 또는 레버리지로 차입)의 개발은 거래소가 나중에 파생 상품 거래를 개발하기 위한 전제이기도 합니다.

3단계(2020): DeFi Lending은 생태계에서 탄생하고 폭발했습니다.

2020년 6월경까지 DeFi가 많은 사람들에게 알려지기 시작했고 DeFi Lending 어레이를 포함하여 DeFi의 분야도 발전하기 시작했습니다. 이것은 “물이 오르면 배가 떠오른다”는 것과 같은 사건입니다.

Aave 또는 MakerDAO와 같은 현재 최고의 DeFi Lending 플랫폼은 약 2017-2018년부터 개발되었지만 2020년 DeFi Summer가 되어서야 여기에서 주목받기 시작했고 폭발했습니다.

Aave 플랫폼의 TVL 성장.

위의 그림이 가장 명확한 예입니다. 2020년 초부터 Aave의 DeFi TVL은 약 1000만 달러에 불과했지만 현재 Aave는 160억 달러(2년도 안 되어 1,600배 성장)를 기록하고 있습니다.

이 기간 동안 주요 생태계도 DeFi Lending Platform, 일반적으로 Binance Smart Chain의 Venus, Anchor of Terra 등을 개발하기 시작했습니다.

크림 파이낸스(Cream Finance)와 같은 멀티체인 을 구현하는 일부 대출 플랫폼도 있습니다 .

4단계(2021): DeFi Lending 개선 및 발전

렌딩 프로토콜이 꾸준히 발전하면(유동성이 풍부함), 렌딩 애그리게이터(Lending Aggregator)의 등장을 보게 될 것입니다. 생태계 내 유동성이 충분히 안정적인지 알려주는 Insights이기도 하다 ⇒ 충분하다면 새로운 유동성 집계 플랫폼이 탄생한다.

InstaDapp 또는 DeFi Saver와 같은 일부 저명한 Lending Aggregator는 Aave, Compound 또는 MakerDAO의 유동성을 집계합니다. 특히, Lending Protocols에 도달하기 위해 InstaDapp으로 가는 자금 흐름은 최대 100억 달러의 TVL을 가지고 있습니다.

동시에 대출 플랫폼은 대출 플랫폼의 유동성을 활용하여 사용자에게 대출할 수 있기 때문에 주로 레버리지 거래와 같은 더 많은 부산물을 개발하기 시작했습니다. Alpha Finance 는 마진 거래와 대출을 결합한 Beta Finance , Mango Market (Solana)을 시작합니다.

대출의 향후 전망

따라서 대출 분야의 3단계에 있음을 이해할 수 있습니다. 그런 나의 분석은 대출이 미래에 더 이상 발전하지 않을 것이라는 것을 의미하지 않습니다. 그러나 그들이 어떻게 진행되고 단계로 요약되는지 알기 위해서는 관찰하는 데 더 많은 시간이 필요합니다.

다음은 다가오는 대출 시장에 대한 몇 가지 예측입니다.

금융 재벌의 놀이터

다른 시장과 비교한 DeFi Lending의 시장 규모.

최근 디파이렌딩이 매우 뜨겁게 달아오르고 있지만, 디파이렌딩의 시가총액은 글로벌 렌딩 시장 규모에 비해 여전히 매우 작은 것이 현실이다. 따라서 DeFi Lending 시장은 앞으로 더욱 성장할 수 있는 기회가 절대적으로 있습니다.

Coinbase 를 포함한 대형 금융 기관은 DeFi Lending 시장에 관심을 기울이기 시작했으며 더 많은 Lending 부문을 개발하기 위해 야심차게 준비하고 있습니다. SEC에 의해 "감동"되었지만 DeFi Lending은 Coinbase뿐만 아니라 JP Morgan, HSBC, HSBC와 같은 대형 은행에서도 주목하고 있다고 생각합니다.

Coinbase는 대출 시장에 접근하려고 할 때 SEC에 의해 "감동"되었습니다.

암호화 시장에 국한되지 않음

DeFi Lending은 엄청나게 성장했지만 단점도 분명히 보여주었습니다. 보시다시피, DeFi Lending은 현재 암호화 시장에 매우 많이 묶여 있습니다. 우리는 Cryptocurrency 이외의 자산을 모기지 할 수 없습니다.

이것이 해결되지 않으면 DeFi Lending의 규모는 암호화폐 시장의 규모보다 영원히 작을 것입니다. 사실 DeFi Lending은 이 문제를 해결하기 위해 노력하고 있지만 여전히 많은 어려움이 있습니다. 그들이 해결해야 할 두 가지 가장 큰 문제는 다음과 같습니다.

1. 실제 자산 암호화 메커니즘

실제 시장에서 사용자는 자동차, 주택 및 기타 여러 자산을 담보로 대출할 수 있습니다. 그렇다면 블록체인의 각 자산을 어떻게 토큰화하고 DeFi에 적용할 수 있을까요? 말할 것도 없이 자동차마다 색상이 다르고 브랜드가 다르며 그 가치도 다릅니다.

현재 NFT는 속성이 다른 개별 자산을 토큰화하는 데 사용되는 기술입니다. 예를 들어, Opulous 플랫폼 을 통해 음악 아티스트는 NFT의 형태로 음악 모기지론을 빌릴 수 있습니다.

그러나 주택, 차량 등과 같은 실제 자산의 경우 대출 프로토콜은 유사한 특성을 가진 다른 자산이 아닌 해당 자산에 대해 NFT 인코딩을 보장하는 방법에 대해 여전히 문제입니다. 답이 없는 물음표입니다.

실제 자산 암호화 메커니즘은 아직 효과적인 솔루션이 없습니다.

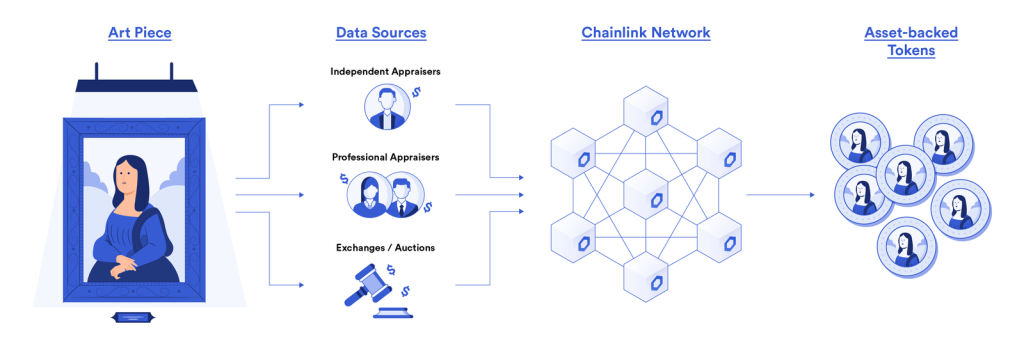

2. 자산 가격 책정 메커니즘

두 번째 장벽은 자산 가격 책정 메커니즘입니다. Cryptocurrencies의 경우 유동성이 높고 널리 받아들여지기 때문에 가격 책정이 비교적 쉽습니다. 그러나 실제 자산의 경우 가치 평가가 훨씬 더 어렵습니다.

하지만 속성과 특성에 따라 차마다, 집마다 평가가 다릅니다. 특히 NFT 작품은 수집가마다 그 가치도 다릅니다. 그렇다면 부동산 가치를 어떻게 정확하게 평가할 수 있을까요?

ChainLink는 자산의 가치를 평가하고 이를 블록체인에 올리는 최전선에 있습니다.

현재 ChainLink는 NFT 자산의 가격 책정을 가능하게 하는 기술을 개발하고 있지만 실제로 적용되지 않고 개발에 더 많은 시간이 필요합니다.

위의 두 가지 문제가 해결된다면 DeFi Lending 어레이의 규모는 우리가 상상할 수 없을 정도로 훨씬 더 커질 것입니다. 그러나 실제 자산은 많은 법적 문제를 다루기 때문에 이것은 긴 이야기입니다.

그럼 암호화폐 시장으로 돌아가서 당신에게 투자 기회는 어디에 있습니까?

대출에 대한 투자 기회

렌딩 프로토콜의 개발 프로세스와 분석 방향을 이해한 후, 이 섹션에서는 렌딩 분야의 투자 기회를 분석하겠습니다. 3가지 유형으로 나뉩니다.

대출 플랫폼에서의 대출

Trong thị trường DeFi thì anh em có thể tối ưu hóa lợi nhuận với nhiều phương thức khác nhau, trong đó lãi cao nhất là hình thức Farming hoặc tham gia IDO. Tuy nhiên, nếu như anh sợ rủi ro Impermanent Loss hoặc chưa có “kèo” IDO, thì Lending là một trong những giải pháp tối ưu nhất.

Mặc dù lãi đến từ Lending khá thấp, nhưng đây là sự lựa chọn hàng đầu cho những anh em có vốn lớn và có thể Earn được từ những tài sản mình đang hold. Ngoài các Stablecoin ra, thì anh em còn có thể cho vay cryptocurrency, chủ yếu là các loại tài sản có tính thanh khoản cao.

So sánh lãi suất của các nền tảng cho vay.

Đây là hai công cụ tracking lãi vay và lãi cho vay tại các Lending Platform:

Lending Platform의 기본 토큰에 투자

이것은 가장 접근하기 쉬운 투자 형태이지만 운영 모델을 이해하고 대출 플랫폼의 잠재력을 평가해야 하기 때문에 가장 어렵습니다.

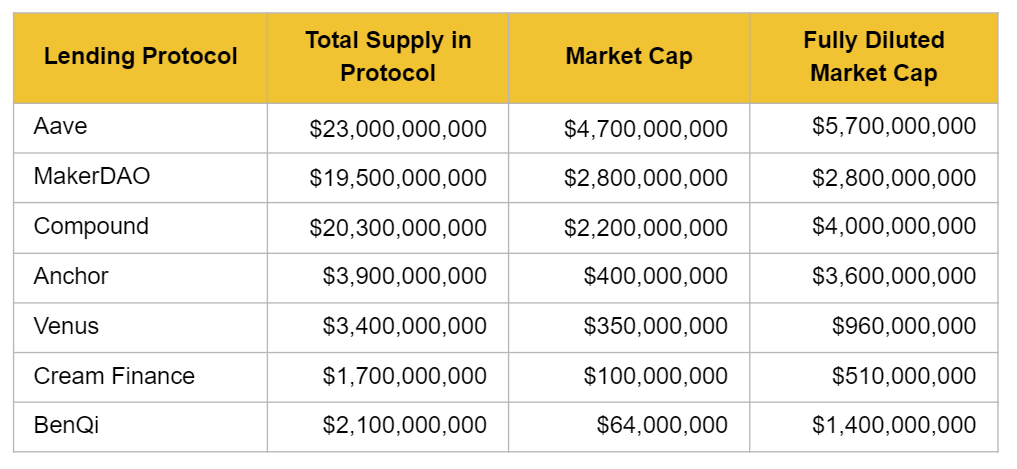

DeFi 대출 프로토콜의 시가 총액을 비교하십시오.

거기에:

1. 3대 대출 프로토콜(Aave - Compound - MakerDAO)

위의 통계에서 볼 수 있듯이 가장 눈에 띄는 운영 플랫폼은 Aave - MakerDAO - Compound로 매우 높은 대문자를 가지고 있습니다. 따라서 이 3가지 플랫폼의 성장에 베팅한다면 성장 가능성은 높지 않을 것입니다.

그러나 MakerDAO의 시가 총액은 Compound에 불과하지만 FDV는 2배 미만이기 때문에 나는 여전히 MakerDAO에 주목합니다. 이것은 MakerDAO의 시가총액이 아직 "한계"에 도달하지 않았음을 의미합니다(3개의 플랫폼이 동일한 잠재력을 갖는다고 가정).

컴파운드를 선택하지 않는 이유는 무엇입니까? 컴파운드는 트리오 중 시가총액이 가장 낮지만 컴파운드의 FDV가 Aave의 "한도"에 근접하고 있기 때문에 시가총액이 증가하면 잠금 해제된 토큰에 균등하게 분배됩니다.

2. 나머지 대출 프로토콜의 경우

위의 통계를 기반으로 다음을 확인할 수 있습니다.

하지만 크림파이낸스와 비너스는 FDV가 가장 낮기 때문에 조만간 Anchor나 BenQi 대신에 Cream이나 Venus를 선택하겠습니다.

시가 총액과 FDV를 비교하는 것은 가장 간단한 두 가지 방법이지만 너무 많이 사용하지 말고 기본 분석(프로토콜의 내재가치 분석)을 잊지 마십시오.

위의 각 프로토콜에는 고유한 하이라이트가 있습니다. 예를 들면 다음과 같습니다.

⇒ 가장 합리적인 결정을 내리기 위해서는 실적에 따라 여러 측면에서 비교해야 합니다.

소급 가입

마지막 양식은 대출 플랫폼(Lending, Mortgage, Borrowing,...)을 사용하는 방법과 동일합니다. 그러나 차이점은 많은 사람들에게 알려지지 않고 토큰이 없고 사용자를 위한 인센티브를 조기에 실행하는 대출 플랫폼을 "사냥"한다는 것입니다. 운이 좋으면 에어드롭이 있을 때 토큰을 받거나 아래 앵커 프로토콜의 경우와 같이 인센티브를 받을 수 있습니다.

사례 연구: Anchor Protocol - Terra 생태계의 대출 플랫폼이 출시되었을 때 사용자는 플랫폼에 예치할 때 UST에 대해 20% APR을 받았을 뿐만 아니라 소급 ANC 토큰을 받았습니다.

Anchor Protocol은 사용자가 플랫폼을 사용할 수 있는 많은 인센티브를 출시했습니다.

대출 및 해킹

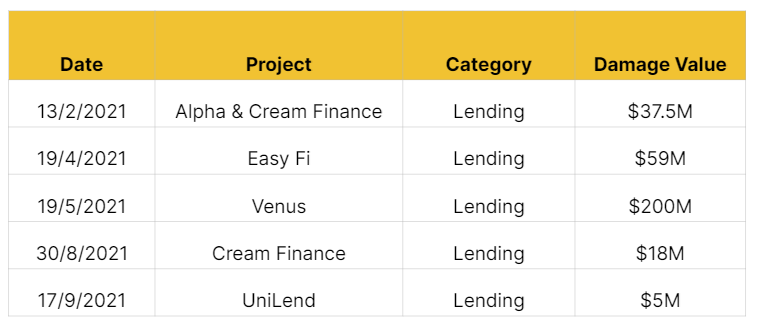

마지막 부분에서 DeFi Lending 시장의 몇 가지 해킹을 상기시키고 싶습니다. DeFi Lending에 참여할 때 발생할 수 있는 몇 가지 위험을 언급하는 부분이기도 합니다.

렌딩 프로토콜의 해킹 사건.

연초부터 렌딩 분야는 많은 해킹을 겪었고, 가장 최근에는 UniLend가 가장 큰 손실을 입은 Venus 플랫폼이 2억 달러입니다. 대부분의 사용자의 자본은 보상되지만(자본 손실 없음) 프로토콜이 해킹되면 토큰 소유자는 끊임없이 고통을 받습니다.

Venus(XVS)는 플랫폼이 $2억 달러의 해킹을 발표했을 때 $80에서 $40로 가치의 50%를 잃었습니다. 이는 $611백만 Poly Network 해킹 이후 가장 큰 손실로 간주될 수 있습니다 .

Flash Loan - 해킹의 주요 원인

그리고 대부분의 해킹은 Flash Loan 취약점에서 발생합니다. 이는 사용자가 담보 없이 동일한 거래에서 차입하고 상환할 수 있는 기능입니다. 그렇다면 대출 플랫폼이 여전히 Flash Loan을 지원하는 이유는 무엇입니까?

실제로 Flash Loan이 모두 나쁜 것은 아닙니다. Flash Loan을 사용하면 사용자가 Arbitrage 전략(차익 거래) 덕분에 돈을 벌고, 담보를 빠르게 변경하고, Flash Loan으로 스스로를 청산할 수 있습니다.

따라서 Flash Loan이 완전히 나쁜 것은 아니지만 Lending Protocols가 지속 가능한 개발을 원하기 전에 보안을 향상시키는 데 도움이 되는 경고 요소로 볼 수도 있습니다.

또한 DeFi에 참여하면 지갑 사용 및 스마트 계약 위험 측면에서 몇 가지 추가 위험이 있습니다. 합리적인 금액의 자본으로만 참여해야 합니다. 여기에서 DeFi에 안전하게 가입하는 방법에 대해 자세히 알아보세요 .

요약

대출 분야의 투자 기회에 대한 몇 가지 통찰력을 요약해 드리겠습니다.

대출 분야에서 투자 기회를 찾는 데 도움이 되는 모든 분석입니다. 기사가 당신에게 많은 가치를 가져다 주기를 바랍니다!

폴리곤 지갑은 블록체인에서 MATIC 및 PRC20 표준 토큰을 안전하게 저장하고 관리하는 데 필요한 도구입니다. 최신 정보를 확인해 보세요!

레이듐이란? RAY 토큰이란? Raydium의 이해도와 RAY Token에 대한 자세한 정보를 알아보자!

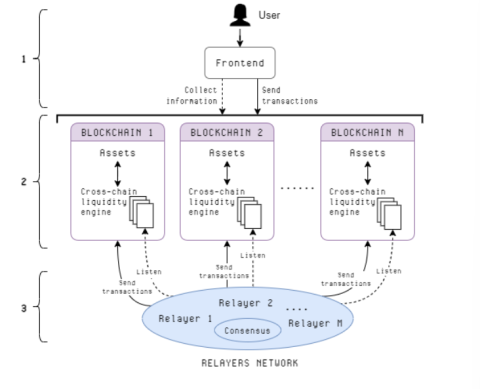

Symbiosis Finance는 AMM 기반 DEX와 유사한 다중 체인 유동성 소스 및 교차 체인 스왑 기능을 제공합니다.

이더리움 지갑이란? 이더리움 지갑은 어디서 생성하나요? 오늘 기사에서는 Ethereum Wallet을 사용하는 방법에 대한 최신 정보를 보여드립니다.

파티 앵무새는 무엇입니까? PRT란 무엇입니까? Party Parrot의 모든 뛰어난 기능과 PRT 토큰의 토큰 정보를 알아보자!

라디오카카(RACA 토큰)란? 라디오카카 토큰 분석의 장점은 무엇인가요? 프로젝트와 관련된 정보의 개요는 이 기사에 있습니다!

OKB와 OKT의 차이점, 기능 및 생태계에 미치는 영향을 설명하는 기사입니다.

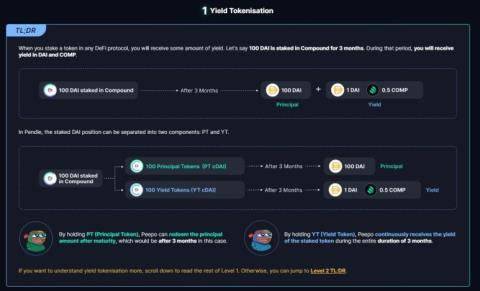

이 기사에서는 Yield Farming과 Trading을 결합한 독특한 DeFi 프로젝트인 TraderH4 팀과 함께 Pendle Finance에 대해 알아보겠습니다. 최신 정보와 투자 전략을 포함하여 분석합니다.

Coin98 Wallet의 기본 기능을 사용하는 방법에 대한 지침은 다음과 같습니다. 다운로드, 설치, 지갑 생성 및 지갑에서 토큰 보내기 및 받기. 최신 DeFi 및 크립토 동향도 포함되어 있습니다.

이 기사에서는 ApeX Pro라는 새로운 DEX를 소개합니다. CEX 및 DEX 거래 모드의 장점을 미묘하게 결합한 고유한 플랫폼입니다.

유니스왑이란? Uniswap의 혁신적인 기능과 V2 및 V3의 향후 잠재력에 대해 알아보세요. 지금 Uniswap의 모든 것을 확인하세요!

멀티체인은 블록체인 기술의 미래입니다. 이 기사에서는 멀티체인 기술의 작동 방식 및 이점에 대해 자세히 알아보세요.

MetaMask는 Crypto 사용자에게 가장 인기 있는 지갑입니다. 메타마스크의 최신 기능 및 보안 향상 사항에 대해 알아보세요.

이 글에서는 TRON(TRX) 지갑을 쉽고 자세하게 만들고 사용하는 방법을 안내합니다. TRON의 최신 동향과 활용 방법도 소개합니다.

웹 3.0이란? Web 3.0의 잠재력과 한계는 무엇인가요? 이 분야에서 주목할 만한 프로젝트는 무엇인가요? 지금 Web 3.0에 대해 알아보세요!

신세틱스란? SNX 토큰이란 무엇입니까? Synthetix의 독특한 점은 무엇인지 알고 싶다면 여기에서 SNX Tokenomics에 대해 자세히 알아보세요!

BNB 체인 지갑은 무엇인가요? BNB 체인 지갑은 어떻게 생성하나요? 이 글에서는 BEP20 지갑을 만드는 방법과 최신 소식을 다룹니다.

영구 프로토콜은 모든 자산의 영구 선물 계약 발행을 허용하는 프로토콜입니다.

Horizen은 무엇이며 ZEN 토큰에 대해 알아야 할 사항은 무엇입니까? 아래 글을 통해 TraderH4와 함께 알아봅시다!

imToken 지갑에 대한 모든 정보를 제공합니다. 이 글에서는 imToken 지갑을 만드는 방법과 사용 방법을 자세히 설명합니다.

이번 포스팅에서는 실수로 BEP20 지갑을 통해 전송된 ERC20 토큰을, Coin98 지갑으로 잘못 전송된 ERC20 토큰을 돌려받는 방법을 쉽고 자세하게 안내합니다!

레이듐이란? RAY 토큰이란? Raydium의 이해도와 RAY Token에 대한 자세한 정보를 알아보자!

이 기사는 가장 간단한 방법으로 Coinbase 지갑을 만들고 사용하는 방법을 보여줍니다. 다양한 암호화폐 관리 팁도 포함되어 있습니다.

OKB와 OKT의 차이점, 기능 및 생태계에 미치는 영향을 설명하는 기사입니다.

아시아는 카지노와 베팅 애호가들에게 큰 허브 역할을 하고 있습니다. 카지노 업계에서 암호화폐가 부상하면서 다양한 지역의 플레이어가 카지노 게임에 쉽게 참여하고 즐길 수 있게 되었습니다.

이 기사에서는 스왑, 유동성 추가 및 Uniswap V2에서 V3으로 유동성 마이그레이션을 포함하여 Uniswap을 사용하는 방법을 안내합니다.

다우 이론의 기본 원리와 그것이 거래에 어떻게 적용되는지를 알아보세요. 더 나아가 암호화폐 및 블록체인 기술과의 관계를 탐구하세요.

프로젝트는 DEX, Lending & Borrowing, Yield Optimization, NFT 등을 포함한 Binance Smart Chain의 5개 영역에 속합니다.

Coinbase의 상장은 시장에서 금본위제로 간주됩니다. 그렇다면 프로젝트는 어떻게 코인베이스에 상장될 수 있을까요? 지금 여기를 참조하십시오!

나카모토 사토시는 누구인가? 이 기사는 사토시 나카모토의 비트코인 탄생 과정인 사토시 나카모토에 대한 흥미로운 정보를 제공할 것입니다.