유동성이란 무엇입니까? 유동성이 높은 코인에 투자하는 이유는 무엇입니까?

유동성이란 무엇입니까? 유동성의 중요성은 무엇입니까? 유동성이 높은 코인에 투자하는 이유는 무엇입니까? 지금 알아보세요!!!

Thorchain에 유동성을 제공하면 더 높고 안정적인 수익과 변동성이 적은 수익을 얻을 수 있습니다.

안녕하세요 여러분! Thorchain(RUNE)은 프로젝트 네트워크 내에서 자산을 즉시 교환하는 데 도움이 되는 비유동성을 개선하는 데 도움이 되는 블록체인 프로토콜 프로젝트입니다.

이 기사는 Thorchain에 유동성을 제공하는 데 관심이 있는 사람들이 더 높고 안정적인 수익을 얻고 변동성이 적은 수익을 달성하는 데 도움이 될 것입니다.

이 기사는 Thorchain 프로젝트의 매우 적극적인 후원자인 Bitcoin_Sage의 중간 기사에서 번역되었습니다. 이 프로젝트의 귀중한 정보에 대해 더 알고 싶다면 소셜 네트워킹 사이트 Twitter에서 @Bitcoin_Sage를 팔로우해야 합니다.

유동성 풀에 유동성 제공

유동성을 제공하는 두 가지 방법이 있습니다. 인터페이스에서 BEPSwap을 선택합니다.

방법 1: 대칭 유동성 제공

예를 들어 RUNE:BNB 쌍을 선택합니다. " BNB + RUNE 추가 " 를 선택하여 대칭 유동성을 제공하도록 선택할 수 있습니다 . 이러한 유동성 제공 방식을 통해 자산을 50:50의 비율로 풀에 넣을 수 있습니다.

방법 2: 비대칭 유동성 제공

많은 사람들이 자산 부족의 위험에 빠지고 싶지 않기 때문에 고정 자산을 보유하고 있습니다. 이러한 자산은 종종 가치 저장소의 기능을 하지만 거래 수수료 등의 다른 이익을 제공하지 않습니다....

Thorchain에 유동성을 제공하면 유동성을 제공하기 전에 두 자산의 균형을 50:50으로 유지할 필요가 없는 경우 자산 부족 위험에서 벗어날 수 있습니다.

향후 가격 인상 가능성이 있는 두 가지 유형의 자산을 보유하지 않고 한 가지 자산군만 보유한다면 비대칭 유동성 제공에 참여할 수 있습니다.

Thorchain은 귀하가 제공하는 토큰의 양을 변경하지 않습니다. 토큰의 양은 유동성 풀에서 토큰을 인출하는 경우에만 변경됩니다. 따라서 자산 부족의 유일한 위험은 유동성 제공을 중단할 때입니다.

“ADD BNB” 를 클릭하면 비대칭 유동성을 제공할 수 있습니다 . 이 유동성 풀은 귀하가 제공한 BNB 양의 50%를 자동으로 룬으로 교환합니다.

풀의 깊이에 비해 너무 많은 유동성을 제공하여 유동성 풀을 불안정하게 만드는 것은 바람직하지 않다는 점에 주의하십시오. 그러면 두 토큰 간의 환율이 변경되어 차익 거래 거래자가 환율을 재조정하게 되어 돈이 부족하게 됩니다.

어느 쪽이든, 둘 다 동일한 비율의 유동성 풀을 제공하게 됩니다.

가장 수익성이 높은 유동성 풀 찾기

가장 수익성이 높은 유동성 풀을 찾는 데에는 5가지 요소가 있습니다.

풀의 유동성 비율

유동성 공급자(LP)가 총 $10,000의 유동성 풀에 추가 $1,000의 유동성을 제공하는 경우 해당 풀 유동성의 10%를 제공한 것입니다. 따라서 그들은 유동성 풀의 거래 수수료의 10%를 받습니다. 풀에 유동성을 계속 추가하면 다른 공급자의 10% 수치가 감소합니다.

풀의 거래량

각 거래에는 네트워크 비용과 룬이 필요합니다. 이 하나의 RUNE는 유동성 공급자에게 바로 전송됩니다. 풀에 더 많은 거래가 있을수록 더 많은 거래 수수료가 공급자에게 돌아갑니다.

거래 가격의 백분율 차이

거래에는 네트워크 수수료와 차익 거래 수수료라는 두 가지 유형의 거래당 수수료가 부과됩니다. 이 스프레드는 유동성 풀의 깊이에 대한 거래량의 비율을 기반으로 합니다. 얕은 유동성 풀에서의 대규모 거래는 최대 10%의 스프레드를 초래할 수 있습니다.

이 스프레드의 일부는 유동성 풀에 보관됩니다. 나머지는 그들이 받는 수익률의 형태로 유동성 공급자에게 갑니다.

스프레드를 계산하기 위해 저자는 일반적으로 Delphi 차익 거래 도구를 사용합니다 .

두 자산 클래스 간의 환율

두 자산 간의 환율이 변경되면 유동성 공급자는 사례에 따라 제공하는 자산보다 많거나 적은 자산을 받을 수 있습니다. 다른 자산(예: USD)에 대해 가격이 책정된 경우 수익률이 변경될 수 있습니다.

유동성 풀 인센티브 보너스

인센티브 보상은 Thorchain 시스템의 필수적인 부분입니다. 사용자가 네트워크를 안전하고 안정적으로 유지하도록 권장합니다. 네트워크 상태에 따라 보상을 통해 유동성 공급자와 노드 실행 당사자에게 인센티브를 제공함으로써 이를 수행합니다. 다음 기사에서 저자는 이 부분에 대해 더 많이 이야기할 것입니다.

여기 에서 Delphi Digital 대시보드 도구의 인센티브 보너스를 확인 하십시오 .

도구 사용

이제 수익률에 영향을 주는 것이 무엇인지 알았으므로 가장 수익성 있는 유동성 풀을 찾는 데 도움이 되는 두 가지 중요한 기능인 Delphi Digital의 대시보드와 runeddata.info를 살펴보겠습니다.

델파이 디지털 도구 인터페이스

델파이는 아직 개발 중이며 더 많은 기능이 제공될 것입니다. 현재로서는 앱이 유동성 공급자에게 매우 유용한 도구를 제공합니다. 평균 거래 수수료를 기준으로 풀을 정렬하면 스프레드가 가장 높은 풀을 찾을 수 있습니다.

평균 스프레드가 높고 거래량이 많은 풀은 큰 이익을 얻습니다. 위의 이미지에서 눈에 띄는 유동성 풀이 하나 있는데, 바로 BULL 풀, 비트코인의 3배 길이의 토큰입니다. 풀 FRM, ETHBULL, SWINGBY도 꽤 매력적입니다.

runeddata 도구에서 우리는 지난 몇 주와 몇 달 동안 각 풀의 거래 수수료를 비교하여 이전 관찰을 확증할 수 있습니다. 아래에서 BTCBULL 풀이 고정 자산을 19% 증가시켰고 연간 수익률은 최대 87%(영구적 손실 요소 제외)인 것을 볼 수 있습니다.

다양한 시장 상황에서 유동성 풀 운영의 예

다양한 플랫폼에서 동일한 유동성 풀이 차익 거래자에 의해 균형을 유지합니다. 그들은 풀에 있는 두 자산의 비율을 항상 50:50 비율에 가깝게 유지하는 사람들입니다.

자산 가치가 증가하면 두 클래스의 자산 합계도 증가합니다. 거기에서 차익 거래자는 풀에서 자산을 교환하고 가격이 재조정될 때까지 다른 풀에서 교환합니다.

그러나 이러한 차익 거래자는 Thorchain의 유동성 제공자와 노드 러너에게 훌륭한 수익원입니다. 강한 가격 변동은 많은 거래를 생성하고 많은 유동성 풀은 가격의 균형을 유지해야 하므로 거래에서 수집된 수수료 금액이 크게 증가합니다.

아래 예에서는 유동성 풀 RUNE:ASSET(RUNE 및 ASSET이라는 이름의 기호 랜덤 자산)을 고려할 것입니다.

예 1: ASSET에 비해 RUNE 증가

RUNE:BTC 풀에서 유동성을 제공한다고 가정해 보겠습니다. 지난 몇 주 동안 RUNE의 가격이 크게 상승했습니다. 이로 인해 RUNE 스왑 거래자는 풀에서 나와 다른 곳에서 거래하게 됩니다.

유동성 공급자는 풀에서 자산의 비율을 추적하여 이를 실현합니다. 기존에 비해 RUNE 토큰의 수는 감소하고 BTC의 수는 증가했습니다.

예 2: ASSET에 비해 RUNE 감소

RUNE:ETH 풀에서 유동성을 제공한다고 가정해 보겠습니다. 지난 몇 주 동안 ETH 가격이 두 배로 뛰었습니다. 이로 인해 거래자는 ETH 스왑 가격을 풀 밖으로 퍼뜨리고 다른 곳에서 거래할 수 있습니다.

유동성 공급자는 풀에서 자산의 비율을 추적하여 이를 실현합니다. 초기에 비해 RUNE 토큰의 개수가 증가하고 ETH의 개수가 증가했습니다.

예 3: RUNE는 ASSET에 대해 변동하지 않습니다.

RUNE의 가격이 ASSET에 비해 변동하지 않는다면 차익 거래자는 스왑할 이유가 없으므로 유동성 공급자가 받는 거래 수수료 금액을 줄일 수 있습니다.

더 높은 수익, 더 많은 안정성, 더 적은 위험을 얻기 위한 전략

유동성 공급자는 3가지 주요 전략에 집중할 수 있습니다.

최대 이익

유동성 공급자가 최대 수익을 달성하려면 풀 간에 자산을 원활하게 전환해야 합니다. 게시물 시작 부분에서 언급했듯이 변동성, 풀 깊이, 거래량 및 스프레드는 고려해야 할 요소입니다. 위에서 언급한 두 가지 도구를 사용하면 가장 수익성이 높은 풀을 쉽게 찾을 수 있습니다.

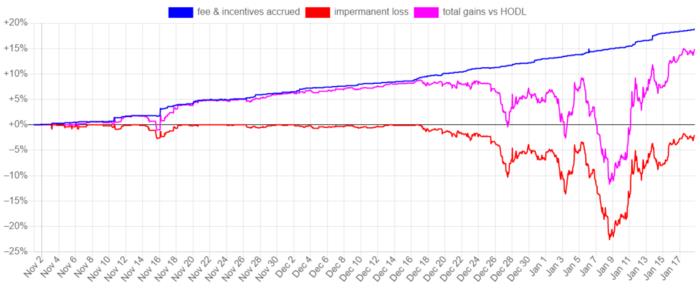

유동성을 제공할지 단순히 보유할지를 비교하기 위해 계산하는 경우 영구 손실 계수를 포함해야 합니다. 또한 위의 도구를 사용하여 총 이익이라는 빨간색 선에주의를 기울일 수도 있습니다.

영구 손실은 다소 복잡한 주제이기 때문에 저자는 이 기사에서 다루지 않습니다.

안정적인 수익

안정적인 수익을 제공하는 유동성 풀은 Thorchain뿐만 아니라 다른 플랫폼에서도 유동성 깊이가 높은 풀입니다. BTC, ETH 및 BNB가 3가지 좋은 예입니다.

Thorchain 풀 및 기타 풀에서 사용 가능한 유동성은 안정적이고 매력적인 수익을 위한 필수 조건입니다. 높은 유동성 깊이는 차익 거래자들이 더 많은 양의 토큰을 교환하고 더 많은 시간을 교환할 수 있게 하여 특히 변동성이 심한 시기에 유동성 공급자에게 풍부한 수익원을 제공합니다.

아래 차트(유동성 공급자의 과거 수익률 차트)를 살펴보십시오. 안정적인 수익을 찾고 있다면 유동성 깊이가 높은 풀이 완벽하게 합리적인 옵션입니다.

강세 토큰 쌍

아래의 의견은 암호화폐 분야에서의 시간과 저자 자신의 위험 감수성에 따른 저자의 주관적인 의견입니다.

두 유동성 토큰의 가격이 모두 상승할 것이라고 예측하고 동일한 비율로 진행될 것이라고 믿는다면(내년에 두 토큰이 모두 1000% 증가하고 유동성 공급자인 경우 좋은 수익을 올릴 것이라고 가정), 보유할 것입니다. 두 자산.

이 시점에서 유동성 풀은 귀하가 제공한 2개의 자산의 균형을 자동으로 조정합니다. 하나의 토큰이 다른 토큰에 비해 가격이 상승하면 거래 수수료를 받기만 하면 됩니다. 두 토큰의 장기 성장률이 동일할 것이라고 가정하기 때문에 영구적인 손실은 우려의 원인이 되지 않습니다.

수익을 추적하는 방법

커뮤니티는 유동성 공급자가 수익을 쉽게 추적할 수 있도록 여러 도구를 설계했습니다. 저자는 사용자가 언제든지 유동성 풀의 운영 상태를 쉽게 이해할 수 있기 때문에 그 중 하나를 사용할 것을 권장합니다.

그러나 이러한 도구는 아직 마무리 단계에 있으며 사용 중 오류가 발생할 수 있습니다. 어쨌든 다음은 유동성 공급자에게 여전히 필수적인 도구입니다.

언급할 가치가 있는 또 다른 도구는 runeddata.info 입니다. 이 도구를 사용하면 각 유동성 풀의 과거 데이터를 추적하여 이익을 단순한 보유량과 비교할 수 있습니다. 미래의 이익을 계산할 수 있습니다.

발문

지난 기사를 통해 Thorchain의 유동성 풀 운영, 유동성 공급자가 징수하는 수수료 금액에 영향을 미치는 요인, 유동성 공급자의 이익을 추적하는 전략 및 방법에 대해 이해했습니다. 물론 이것은 Thorchain뿐만 아니라 다른 플랫폼에서도 유동성을 제공하고자 하는 사람들에게 필수적인 가이드가 될 것입니다.

이 플랫폼에서 유동성을 제공한 적이 있습니까? 공유하고 싶은 경험이나 전략이 있습니까? 아래에 댓글을 달고 토론합시다!

여기 에서 원본 게시물을 참조 하세요 .

유동성이란 무엇입니까? 유동성의 중요성은 무엇입니까? 유동성이 높은 코인에 투자하는 이유는 무엇입니까? 지금 알아보세요!!!

이 기사는 Uniswap과 같은 AMM에 유동성을 제공할 때 LP의 위험을 깨닫는 데 도움이 됩니다.

이번 포스팅에서는 실수로 BEP20 지갑을 통해 전송된 ERC20 토큰을, Coin98 지갑으로 잘못 전송된 ERC20 토큰을 돌려받는 방법을 쉽고 자세하게 안내합니다!

레이듐이란? RAY 토큰이란? Raydium의 이해도와 RAY Token에 대한 자세한 정보를 알아보자!

이 기사는 가장 간단한 방법으로 Coinbase 지갑을 만들고 사용하는 방법을 보여줍니다. 다양한 암호화폐 관리 팁도 포함되어 있습니다.

OKB와 OKT의 차이점, 기능 및 생태계에 미치는 영향을 설명하는 기사입니다.

아시아는 카지노와 베팅 애호가들에게 큰 허브 역할을 하고 있습니다. 카지노 업계에서 암호화폐가 부상하면서 다양한 지역의 플레이어가 카지노 게임에 쉽게 참여하고 즐길 수 있게 되었습니다.

이 기사에서는 스왑, 유동성 추가 및 Uniswap V2에서 V3으로 유동성 마이그레이션을 포함하여 Uniswap을 사용하는 방법을 안내합니다.

다우 이론의 기본 원리와 그것이 거래에 어떻게 적용되는지를 알아보세요. 더 나아가 암호화폐 및 블록체인 기술과의 관계를 탐구하세요.

프로젝트는 DEX, Lending & Borrowing, Yield Optimization, NFT 등을 포함한 Binance Smart Chain의 5개 영역에 속합니다.

Coinbase의 상장은 시장에서 금본위제로 간주됩니다. 그렇다면 프로젝트는 어떻게 코인베이스에 상장될 수 있을까요? 지금 여기를 참조하십시오!

나카모토 사토시는 누구인가? 이 기사는 사토시 나카모토의 비트코인 탄생 과정인 사토시 나카모토에 대한 흥미로운 정보를 제공할 것입니다.