Aave cepat mencapai TVL tertinggi dalam industri dalam lebih daripada 1 tahun. Bagaimanakah Aave melakukannya? Cari jawapan dengan Bagaimana Aave berfungsi?

Aave ialah Protokol DeFi yang pertama dengan ETHLend moyangnya, yang menawarkan Pinjaman Rakan Sebaya. Pada 2019, protokol itu dijenamakan semula kepada Aave dan melancarkan versi pertama Protokol Peer-to-Pool semasa pada Januari 2019, dengan cepat mencapai antara TVL tertinggi dalam industri. Bagaimanakah Aave melakukannya? Artikel ini tentang "Bagaimana Aave berfungsi?" akan menjelaskannya.

Gambaran keseluruhan Aave

Aave ialah platform Pinjaman di mana deposit pengguna dikumpulkan bersama, membentuk kumpulan kecairan yang mana dana boleh dipinjam serta-merta: Kumpulan Pinjaman. Aave kini mempunyai dua versi dalam operasi, V1 dan V2, dengan komponen berikut:

Aave V1:

- Pasaran Ethereum Utama, dengan token ERC-20 tradisional;

- Pasaran Uniswap, di mana anda boleh menggunakan Token Kolam Kecairan Uniswap V1 sebagai cagaran.

Aave V2, yang menambah alat pengurusan risiko dan mengoptimumkan yuran transaksi:

- Pasaran Ethereum Utama, dengan token ERC-20 tradisional;

- AMM Market, di mana anda boleh menggunakan Uniswap V2 dan Balancer V1 Liquidity Pool Token sebagai cagaran;

- Pasaran Poligon pada Sidechain Poligon dengan token Poligon.

Bagaimanakah Aave berfungsi?

The Aave menawarkan dua jenis pinjaman:

- Pinjaman - Pinjaman: Pinjaman tidak terhingga bercagar pada kadar yang berubah-ubah atau stabil, tanpa bayaran, hanya meminjam kadar faedah.

- Pinjaman Flash: Pinjaman tidak bercagar hanya bertahan satu blok transaksi blokchain, dengan pengguna hanya membayar yuran 0.09%.

Pinjaman - Mekanisme peminjaman

Pemberian Pinjaman - Mekanisme peminjaman:

- Pemberian Pinjaman: Pengguna mendepositkan aset ke dalam Aave dan menerima aToken pada nisbah 1:1 dengan jumlah aset yang didepositkan. Peningkatan baki aToken berdasarkan faedah yang dikutip oleh rizab aset yang sepadan.

- Meminjam: Pengguna mendepositkan aset ke dalam Aave untuk digunakan sebagai cagaran. Sebagai pertukaran, mereka boleh meminjam nilai aset yang lebih kecil seperti yang ditakrifkan oleh setiap Pinjaman-Kepada-Nilai cagaran, yang menerangkan kuasa peminjamannya.

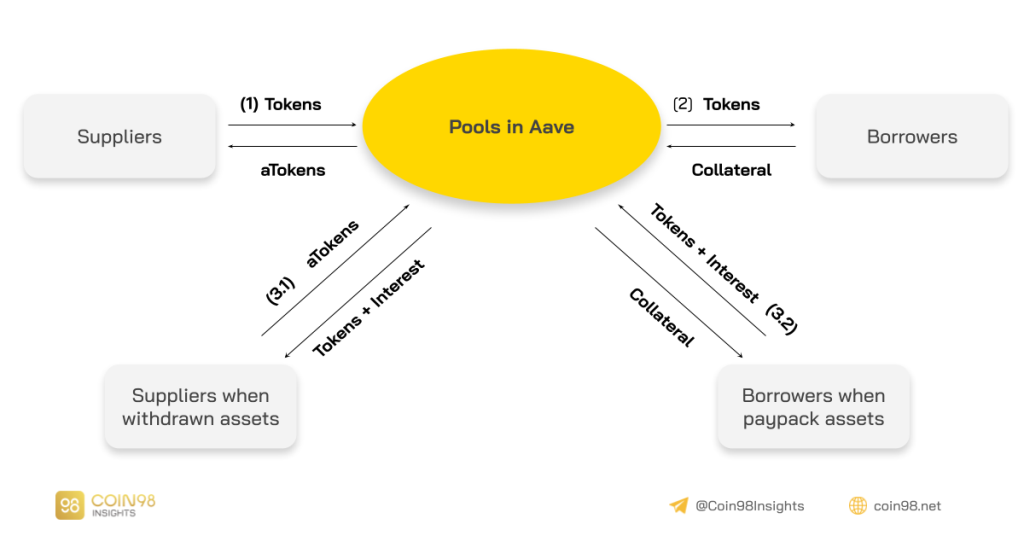

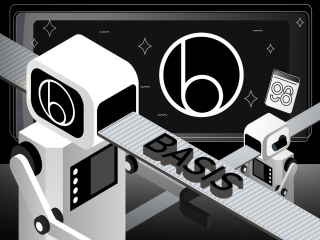

Aave: Pinjaman - Mekanisme peminjaman.

(1): Pemberi pinjaman/Pembekal mendepositkan aset ke dalam Aave, terima aToken pada nisbah 1:1 (100 DAI ⇒ 100 aDAI).

(2): Peminjam mendepositkan aset cagaran untuk menerima kuasa meminjam untuk meminjam aset yang mereka inginkan. Peminjam perlu mengekalkan kedudukan yang sihat untuk mengelakkan pembubaran.

(3.1): Pemberi Pinjaman/Pembekal boleh menebus aToken 1:1 dengan aset asal yang didepositkan. Ambil perhatian, baki aToken pengguna akan meningkat, mencerminkan faedah yang dibayar oleh peminjam aset. Pembekal menerima faedah yang dibayar tolak bahagian yang dikutip oleh pengumpul ekosistem yang ditakrifkan bagi setiap aset oleh Faktor Rizab, berada di antara 5-35% dan bayaran Pinjaman Flash.

(4): Peminjam yang ingin menutup kedudukan hutang mesti memulangkan aset yang dipinjam ditambah faedah. Selagi terdapat kedudukan hutang, beberapa cagaran akan dikunci dalam protokol.

Aave memegang kecairan tinggi bagi aset berkualiti tinggi. Terdapat 22 aset yang disokong dalam V1, 26 dalam V2, 21 dalam Pasaran AMM, dsb.…, yang bermaksud Aave serasi dengan banyak aset berbanding pesaing utamanya - Compound, yang menawarkan hanya 11 aset.

Mekanisme pembubaran

Untuk memahami mekanisme pembubaran Aave, anda mesti terlebih dahulu mengetahui tentang Faktor Kesihatan.

Apakah Faktor Kesihatan (HF)?

HF (Faktor Kesihatan) mewakili keselamatan aset pengguna berbanding aset yang dipinjam dan nilai asasnya. Lebih tinggi angka ini, lebih selamat pinjaman.

- HF ≤ 1: Sehingga 50% daripada hutang boleh dibubarkan.

- HF > 1: Nilai cagaran berbanding nilai pinjaman boleh berubah mengikut formula: (1-HF)/HF

Sebagai contoh, dengan HF = 2, kedudukan menjadi cair apabila nilai cagaran berbanding nilai pinjaman ialah -50%.

Formula untuk mengira HF:

HF = ⅀(Nilai cagaran * Ambang Pembubaran)/pinjaman (dalam ETH)

Oleh itu:

- Jika nilai cagaran meningkat, semakin tinggi HF, aset akan lebih sukar untuk dibubarkan.

- Jika HF jatuh ke tahap berbahaya, anda mempunyai dua pilihan: Bayar balik pinjaman atau deposit lebih banyak cagaran.

Pada ketika ini, kami ingin menekankan bahawa penurunan dalam HF bukan sahaja disebabkan oleh penurunan harga cagaran tetapi juga kerana nilai aset yang dipinjam meningkat dalam nilai. Oleh itu, jika anda meminjam stablecoin, anda mungkin hanya mengambil berat tentang nilai cagaran (dalam kebanyakan kes, bukan semua). Tetapi jika anda meminjam aset lain seperti AAVE, LINK, ETH, dan lain-lain maka anda perlu memerhatikan harga cagaran dan meminjam aset dengan teliti. Harga aset dikemas kini dengan Chainlink Price Oracles.

Mekanisme pembubaran:

Dalam pembubaran, penyelesai boleh membayar balik sehingga 50% daripada hutang aset tunggal peminjam. Sebagai pertukaran, pelikuidasi mendapat jumlah cagaran yang sepadan dengan bayaran tambahan.

Yuran pembubaran ini bergantung pada jenis aset yang mempunyai bonus berbeza. Sebagai contoh, Pelikuidasi memilih untuk menerima ETH, mereka akan mendapat 5%, YFI 15%, dsb.

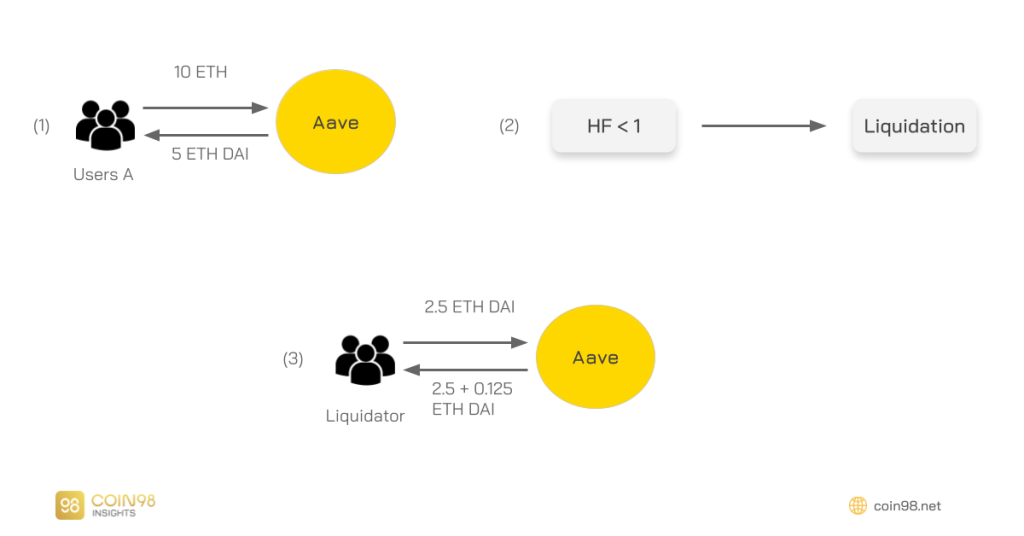

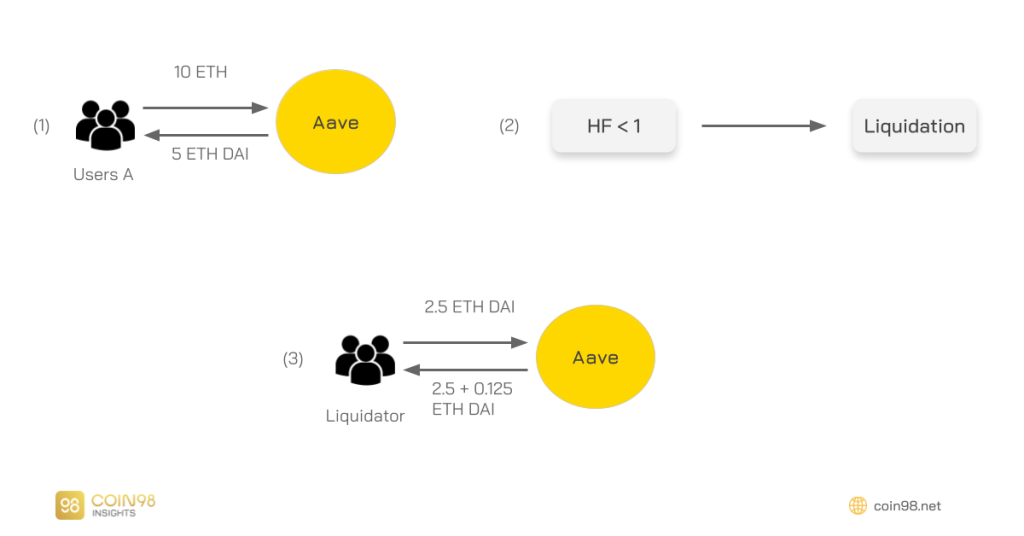

Contoh 1: Aset cagaran tunggal.

Aave: Mekanisme pembubaran dengan aset cagaran Tunggal .

(1): Pengguna A mendepositkan 10 ETH sebagai cagaran dan meminjam 5 ETH nilai DAI.

(2): HF, malangnya, jatuh di bawah 1, pinjaman itu layak untuk pembubaran.

(3):

- Pelikuidasi boleh membayar balik sehingga 50% daripada jumlah yang dipinjam = 2.5 ETH nilai DAI.

- Sebagai balasan, Pelikuidasi boleh menuntut cagaran tunggal iaitu ETH (dengan bonus 5%).

- Akhirnya, penyelesai menuntut 2.5 + 0.125 ETH untuk membayar balik DAI bernilai 2.5 ETH.

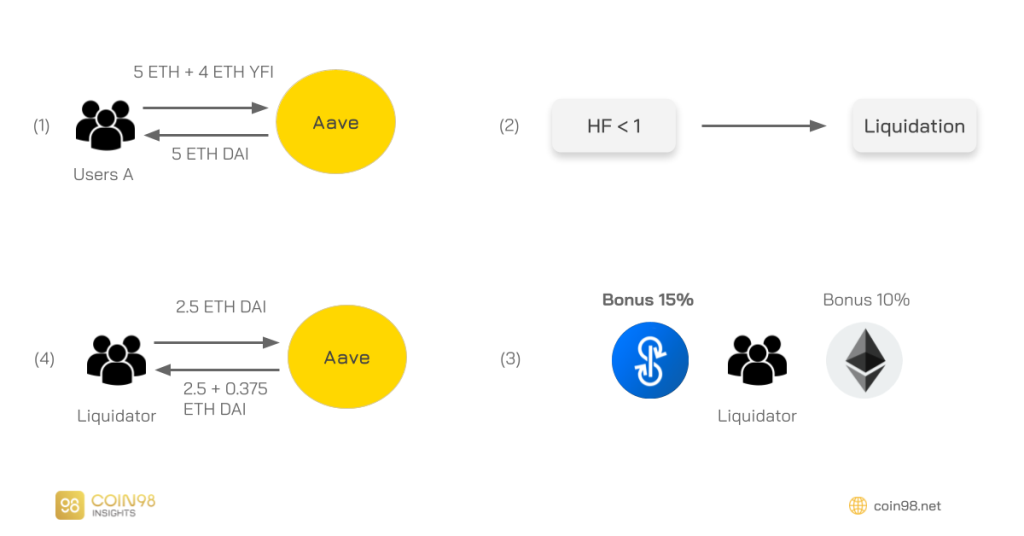

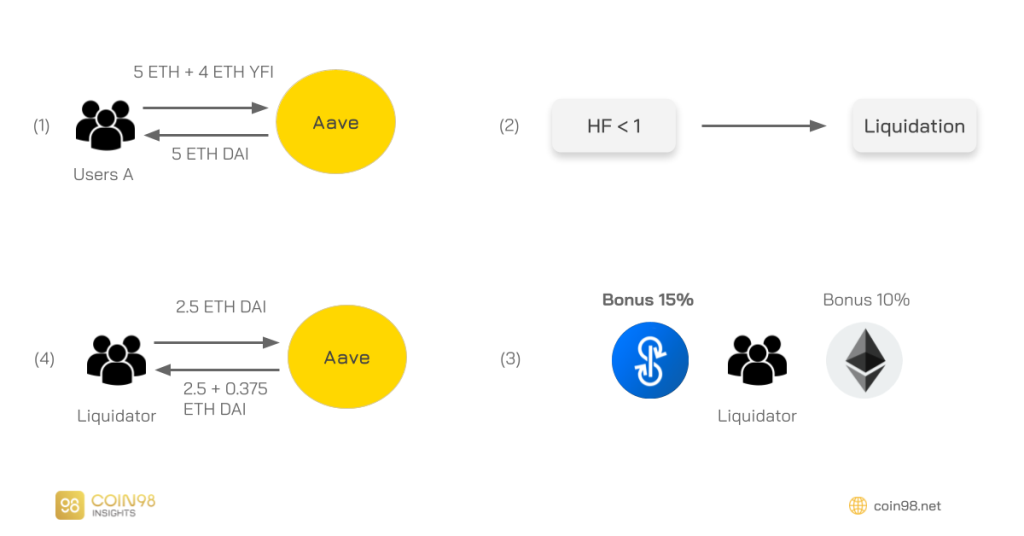

Contoh 2: Aset berbilang cagaran.

Aave: Mekanisme pembubaran dengan aset berbilang cagaran.

(1): Pengguna A mendepositkan 5 ETH dan 4 ETH bernilai YFI dan meminjam 5 ETH bernilai DAI.

(2): HF, malangnya, jatuh di bawah 1, pinjaman itu layak untuk pembubaran.

(3):

- Pelikuidasi boleh membayar balik sehingga 50% daripada jumlah yang dipinjam = 2.5 ETH nilai DAI.

- Tetapi pada masa ini, Pelikuidasi menyedari bahawa mengambil YFI akan mendapat lebih banyak bonus (15% berbanding 5% daripada ETH), jadi dia memilih YFI dan bukannya ETH.

(4): Akhirnya, pelikuidasi menuntut 2.5 + 0.375 ETH nilai YFI untuk membayar balik 2.5 ETH nilai DAI.

Kebaikan dan keburukan

Seorang pengguna hanya boleh dibubarkan sehingga 50% daripada asetnya, yang mempunyai kebaikan dan keburukan untuk projek itu.

- Kelebihan: Pengguna masih mengekalkan sebahagian daripada pinjaman mereka. Mereka tidak kehilangan semua aset mereka, menunggu harga aset cagaran meningkat, membayar balik dan mengeluarkan bakinya.

- Kekurangan: Jika harga aset cagaran terus menurun atau aset yang dipinjam terus meningkat, terdapat risiko yang sangat tinggi bahawa Aave akan kehilangan baki 50%.

Bagaimana jika pembubaran gagal? Kedudukan menjadi di bawah cagaran dengan pengguna tidak mempunyai insentif untuk membayar balik: terdapat hutang lapuk. Bagaimanakah risiko ini boleh diuruskan? Jom cari jawapan di bawah.

Mekanisme pengurangan risiko kesolvenan

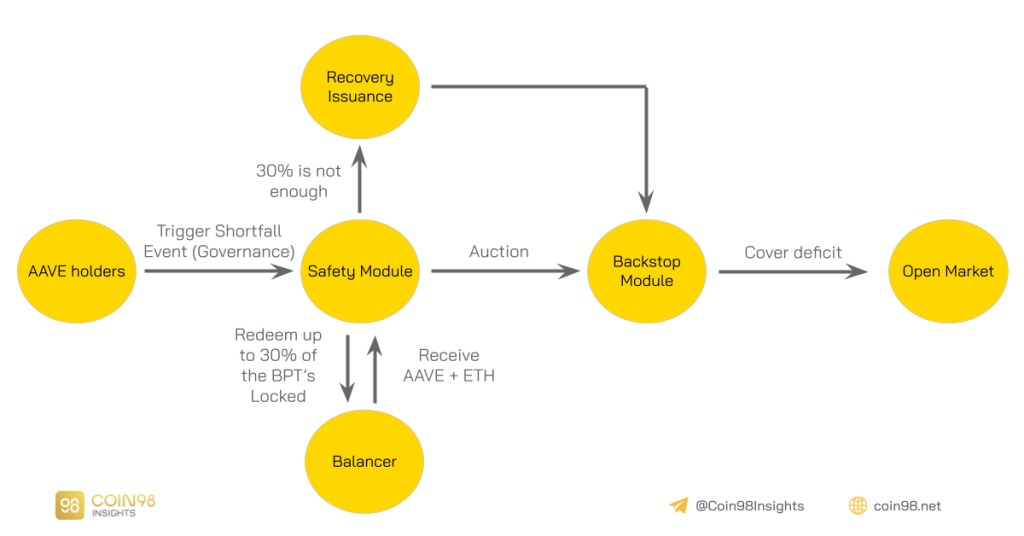

Bahagian ini akan menyelami dalam tiga komponen:

- Modul Keselamatan;

- Terbitan Pemulihan;

- Modul Backstop.

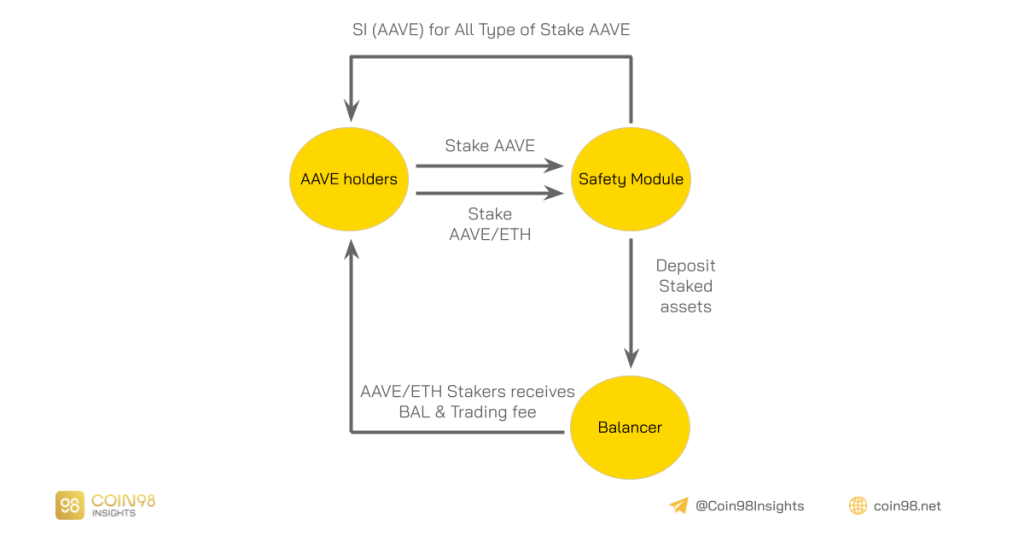

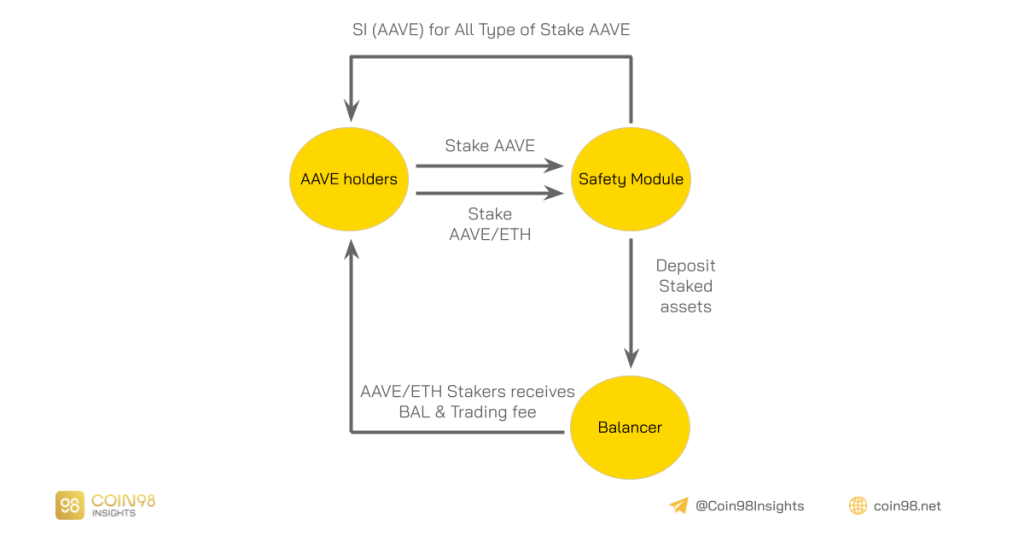

Modul Keselamatan (mekanisme utama):

Modul Keselamatan ialah protokol pengurangan risiko yang terletak di atas Protokol Aave.

Ia memegang dana keselamatan untuk menampung peristiwa Kekurangan apabila terdapat defisit dalam salah satu rizab Aset, yang berlaku kepada Maker pada Khamis Hitam Mac 2019. Pemegang AAVE akan mengundi untuk mengesahkan Acara Kekurangan dan membiayai semula Kumpulan Pinjaman.

Pengguna mempertaruhkan token AAVE ke dalam SM; sehingga 30% daripada dana ini boleh digunakan untuk menampung defisit dalam Kumpulan Pinjaman. Sebagai pertukaran untuk risiko kehilangan bahagian stkAAVE mereka, pengguna akan menerima Insentif Keselamatan (SI): 550 StkAAVE yang diagihkan setiap hari kepada semua pengguna Stake AAVE di SM.

Terdapat tempoh bertenang sepuluh hari untuk mengeluarkan StkAAVE (serta insentif yang diterima dalam StkAAVE) untuk mengelakkan risiko bank run sebelum DAO menerima acara kekurangan.

Anda juga boleh mempertaruhkan token AAVE/ETH 80/20 Balancer V1 LP, dengan itu meningkatkan kecairan AAVE. Sebagai tambahan kepada insentif keselamatan, ini mendapat manfaat daripada yuran pertukaran dan ganjaran perlombongan kecairan BAL.

Mekanisme pengurangan risiko kesolvenan: Modul Keselamatan.

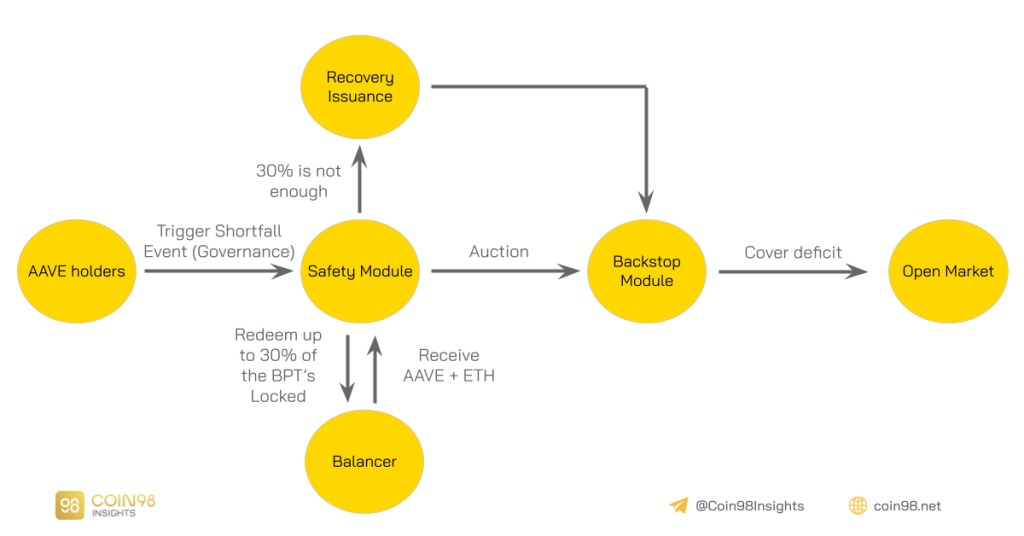

Modul Backstop:

Sekiranya berlaku kekurangan, kepentingan yang diperlukan untuk membiayai semula defisit dalam protokol akan dilelong ke Modul Backstop, di mana pengguna akan mendepositkan Stablecoin atau ETH ke Modul Backstop sebelum menjual di pasaran terbuka. Mungkin terdapat beberapa peristiwa kekurangan dalam pelbagai pasaran pada masa yang berbeza.

Ringkasan mekanisme mengelakkan risiko Aave adalah di bawah:

Mekanisme pengurangan risiko kesolvenan: Modul Backstop.

Terbitan Pemulihan (mekanisme kedua):

Dalam kes yang melampau di mana defisit berterusan, DAO boleh mengundi untuk Pengeluaran Pemulihan token AAVE untuk dilelong ke Modul Backstop dahulu, kemudian membuka pasaran. Namun, Aave DAO mungkin lebih suka menggunakan dana dalam perbendaharaannya yang kini memegang lebih $700M (terdiri daripada Rizab Ekosistem Aave dan pengumpul ekosistem) daripada meneruskan Terbitan Pemulihan.

Mekanisme pengurangan risiko kesolvenan: Terbitan Pemulihan.

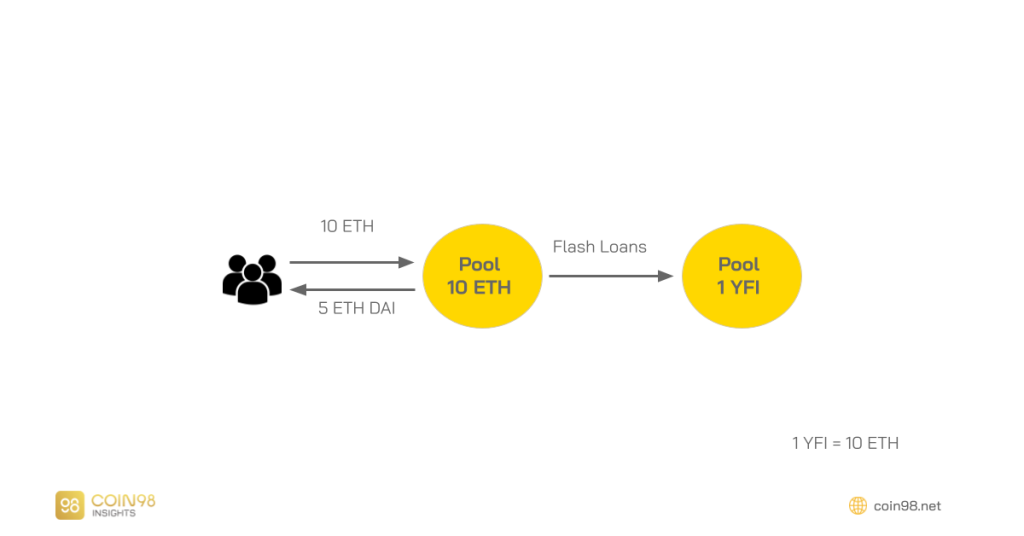

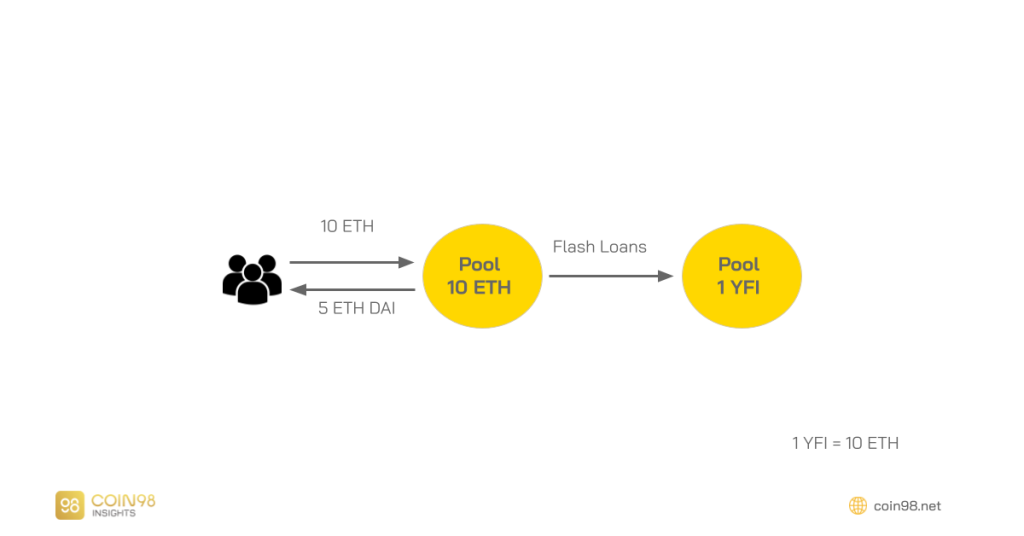

Pinjaman kilat

Pinjaman kilat merujuk kepada peminjaman dan pembayaran balik aset dalam satu blok tanpa cagaran.

Permohonan Pinjaman Flash semasa adalah:

- Mengimbangi semula portfolio dengan berbilang operasi dalam satu transaksi untuk mengoptimumkan yuran.

- Arbitraj.

- Pencairan Diri.

- Pertukaran Cagaran.

Yuran pinjaman Flash ialah 0.09% daripada volum yang dipinjam untuk Pinjaman Flash, semuanya diserahkan kepada pendeposit.

Pinjaman Flash Aave pada masa ini tidak mempunyai UI untuk pengguna, tetapi anda boleh menggunakannya dengan seperti Furucombo. Ia boleh disepadukan dengan mudah oleh mana-mana projek.

Aave DAO Treasury

Perbendaharaan Aave DAO terdiri daripada 2 dana kritikal, ditadbir oleh pemegang AAVE:

- Pengumpul Ekosistem sebahagian daripada Hasil Protokol.

- Faktor Rizab Pengumpulan kepentingan.

- ⅓ daripada yuran Pinjaman Flash V1.

- Gunakan untuk: pembangunan Aave.

- Rizab Ekosistem:

- Rizab AAVE (3J AAVE).

- Gunakan untuk: SI, Insentif Perlombongan Kecairan, Pemberian DAO, pembangunan Aave.

Komuniti Aave mentadbir kedua-duanya.

Audit

Aave ialah protokol DeFi yang paling diaudit dengan tujuh audit keselamatan, satu pengesahan rasmi dan dua penilaian risiko pasaran pada setiap V1 dan V2. Anda boleh menyemaknya di sini .

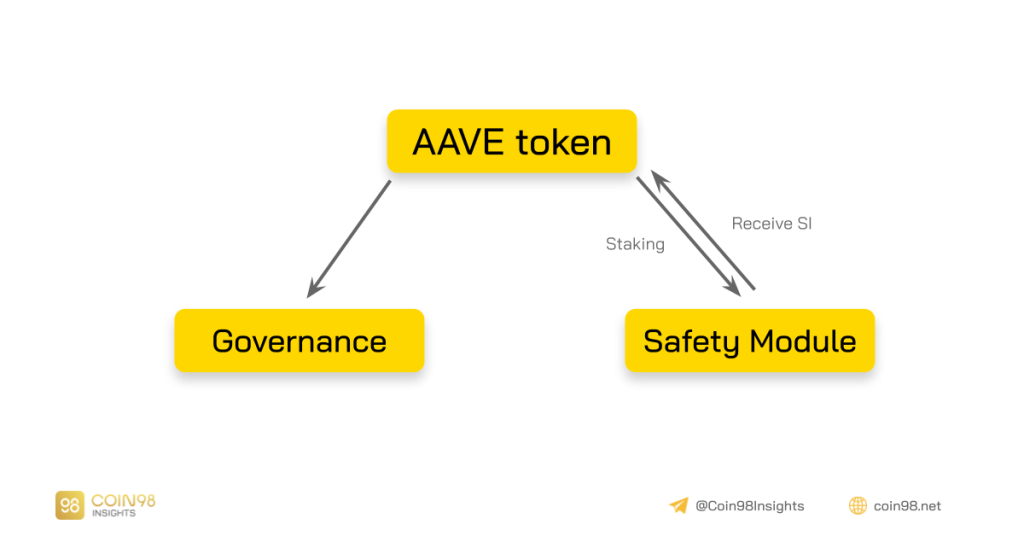

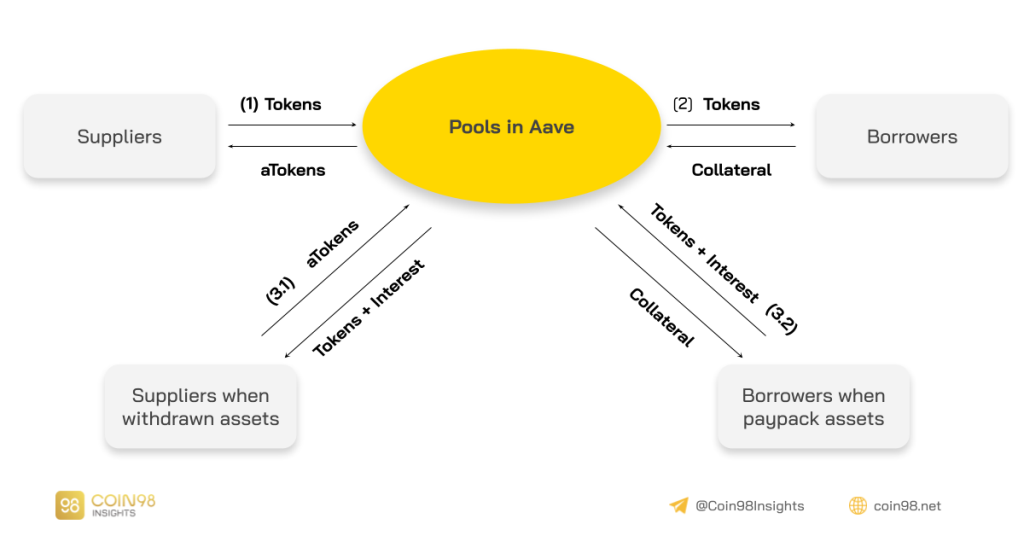

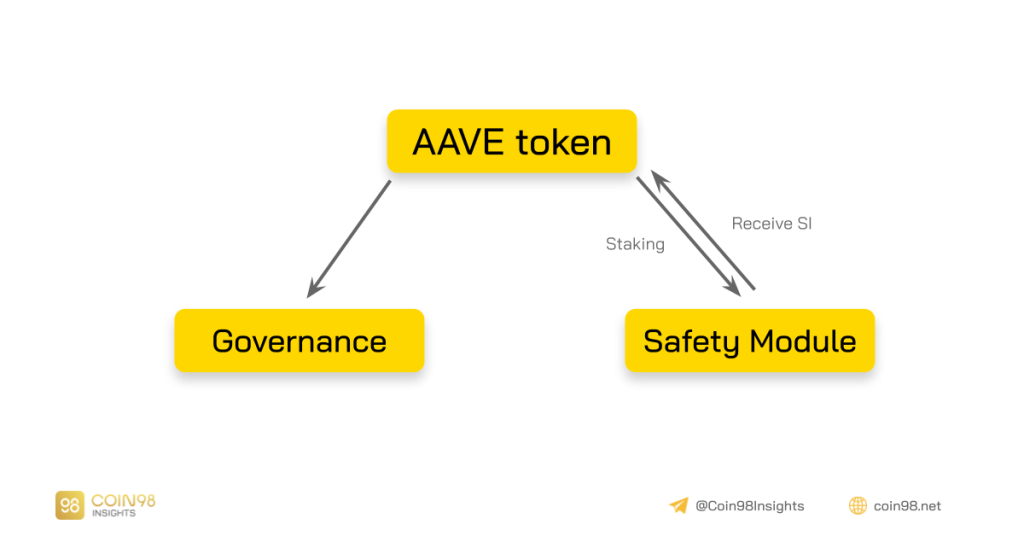

Cara Aave menangkap nilai untuk AAVE

Dalam model semasa, token AAVE hanya mempunyai dua kes penggunaan yang ketara: Tadbir Urus dan Staking ke SM untuk menerima SI. Pada masa ini, semua yuran yang dijana oleh Protokol yang DAO kumpulkan dilaburkan semula dalam pertumbuhan protokol, yang boleh diubah pada bila-bila masa oleh pemegang token. Setakat ini, tiada yuran dikongsi dengan pemegang AAVE.

Token AAVE dengan dua kes penggunaan yang menonjol.

Pendapat peribadi:

Pengguna banyak berdagang apabila berhadapan dengan kehilangan sehingga 30% daripada AAVE mereka apabila mempertaruhkan ke dalam SM hanya untuk menerima sejumlah 550 AAVE setiap hari dibahagikan antara SM Stakers.

(1) Menurut laporan mingguan Aave bagi W25/2021, APR daripada AAVE Staking di SM bagi kedua-dua pihak (Pegangan sahaja AAVE dan Stake AAVE/ETH) masing-masing ialah 7% dan 19.4%. Oleh itu, jika Peristiwa Kekurangan berlaku sekali setahun, pengguna akan mengambil masa sekurang-kurangnya dua tahun untuk mencapai kembali 30% (dalam kes yang paling teruk, jualan pada 30%).

Pada hakikatnya: Ini tidak pernah berlaku. Apabila Acara Kekurangan berlaku kepada Maker pada Black Thursday, kekurangan ialah $5J. Jadi ini bermakna Stakers akan kehilangan hanya 0.6% daripada pegangan mereka, manakala mereka telah mempertaruhkan lebih 7% selama lapan bulan sekarang.

(2) Selain itu, dana Simpanan Ekosistem projek adalah terhad. Oleh itu, satu hari nanti, dana ini akan kehabisan, pengguna tidak lagi mempunyai sebarang Insentif untuk Stake ke dalam SM.

Daripada (1) & (2), kami berpendapat bahawa Aave harus mempunyai 2 Cadangan berikut:

- Cadangan untuk menyelesaikan Masalah (1): Mengagihkan sebahagian daripada keuntungan kepada staker AAVE.

- Cadangan untuk menyelesaikan Masalah (2): Menggunakan sebahagian daripada hasil AAVE untuk membeli balik dan memasukkannya ke dalam Ecosystem Reserved, yang boleh dilakukan kemudian. Menurut Aave, langkah pertama adalah melabur dalam pertumbuhan dan penyelidikan.

Beberapa sorotan Aave V2 dan kesannya:

Aave V2 dikeluarkan pada penghujung tahun 2020 dengan banyak penambahbaikan. Dalam skop artikel ini, kami hanya menyebut beberapa ciri yang ketara.

Pertukaran cagaran

Dengan ciri ini, pengguna boleh menukar aset cagaran semasa dengan aset lain. Oleh itu, lebih mudah bagi pengguna untuk menguruskan risiko mereka dan mengelak daripada dibubarkan. Sebagai contoh:

Mekanisme pertukaran cagaran.

Pengguna mencagarkan ETH untuk meminjam DAI. Atas sebab tertentu, mereka tahu bahawa harga ETH akan menurun. Pengguna memindahkan semua ETH kepada YFI, dan YFI kemudiannya mempunyai berita baik supaya harga meningkat. Oleh itu, pengguna sama-sama mengelakkan pembubaran dan boleh meminjam lebih DAI disebabkan kenaikan harga YFI.

Faedah untuk Aave: Alat pengurusan risiko yang dipertingkatkan untuk pengguna, yang mengurangkan risiko keseluruhan protokol.

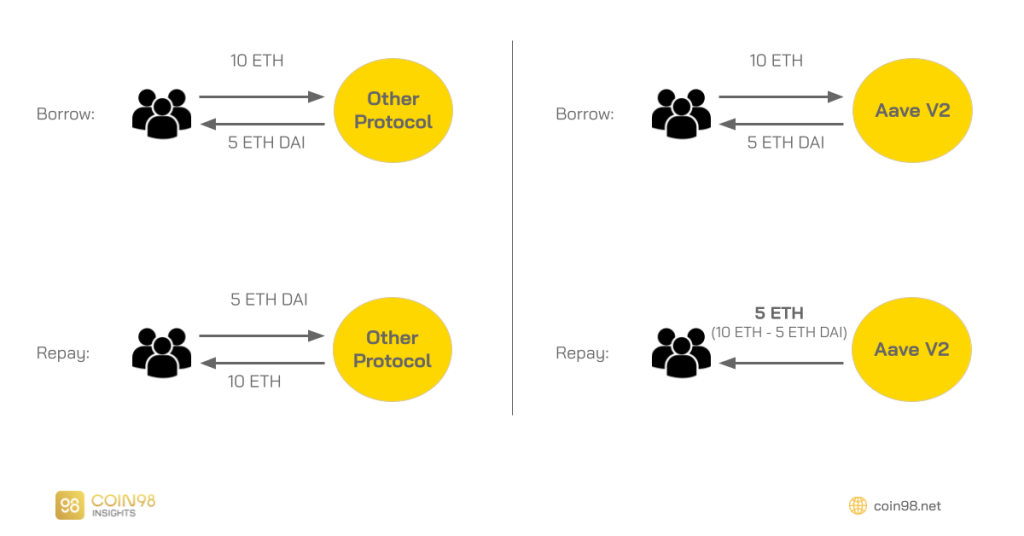

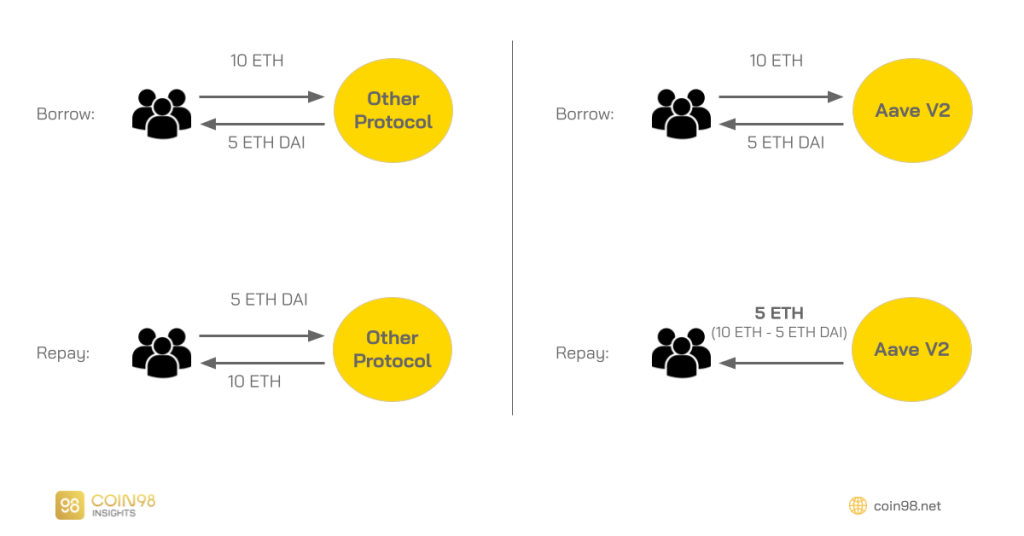

Pembayaran balik dengan cagaran

Pembayaran dengan cagaran membantu pengguna lebih mudah kerana mereka boleh menutup pinjaman dengan aset cagaran semasa mereka tanpa kecairan tambahan.

Pembayaran balik dengan mekanisme cagaran.

Faedah untuk Aave: Alat pengurusan risiko yang dipertingkatkan untuk pengguna, yang mengurangkan risiko keseluruhan protokol.

Tukar kadar Pembolehubah & Stabil

Aave mempunyai dua jenis kadar pinjaman: APY Pembolehubah, APY Stabil. Kedua-dua kadar ditakrifkan oleh penawaran dan permintaan. Pembolehubah berubah mengikut keadaan pasaran sepanjang pinjaman manakala kadar stabil ditetapkan pada asal pinjaman.

Kadar stabil masih boleh diimbangi semula apabila kadar pinjaman purata lebih rendah daripada 25% APY dan kadar penggunaan modal melebihi 95%.

Kadar faedah tetap menawarkan kebolehramalan dan perancangan kewangan yang tepat kepada pengguna. Ia telah terbukti sebagai model pilihan ramai pengguna melalui Anchor Protocol, memandangkan Anchor Protocol sedang menarik banyak projek kecil lain untuk dibina di Anchor.

Faedah untuk Aave: Sama seperti ciri di atas, penukaran kadar faedah akan membantu pengguna mempunyai lebih banyak pilihan untuk dipilih, dengan itu menarik lebih ramai pengguna.

Delegasi kredit

Pinjaman tidak bercagar dalam DeFi semakin popular sebagai cara untuk mengakses kecairan tanpa aset cagaran. Dan Aave V2 mempunyai ciri ini.

Tujuan delegasi Kredit adalah untuk membantu organisasi, bursa, perniagaan, pengguna, dsb. mengakses kecairan DeFi.

Faedah untuk Aave: Tidak terlalu banyak projek dalam sektor Pemberian Pinjaman mempunyai ciri meminjam secara kredit. Oleh itu, jika Aave melakukan ini dengan baik, ia akan menarik ramai pelanggan, malah dana penting yang disebutkan di atas.

Pendapat kami tentang Aave V2: Walaupun menambahkan banyak ciri unik, semuanya bertujuan untuk menarik seramai mungkin pengguna Aave, dengan itu meningkatkan hasil projek. Walau bagaimanapun, seperti yang kami nyatakan di atas, tiada hasil untuk pengguna yang memegang AAVE, jadi ciri-ciri ini nampaknya tidak membawa banyak keuntungan kepada komuniti.

Aave masa depan

Dilancarkan pada Januari 2020, Aave telah mendapat status cip biru DeFi. Ia kini merupakan salah satu platform pinjaman paling dipercayai dengan lebih 100k pengguna unik. Pada masa ini terdapat kira-kira $10 Bilion nilai terkunci dalam protokol (TVL).

Selain itu, projek itu menangkap trend dengan cepat sejak berkembang ke dalam pelbagai rangkaian. TVL Aave pada Polygon telah mencapai ATH hampir $4B - jumlah yang besar dalam masa yang singkat sahaja.

Tetapi ini juga mewujudkan cabaran, iaitu pemecahan kecairan. Jumlah TVL Aave ialah ~$10B, yang mana versi Polygon menggunakan jumlah yang agak besar - $2.2B, selebihnya dalam Ethereum. Jika Aave berskala kepada rantaian lain pada masa hadapan, kecairan berpecah lebih jauh.

Pada skala yang lebih besar, berdasarkan apa yang Aave lakukan, ia nampaknya merupakan salah satu platform Pinjaman yang ditujukan kepada organisasi luar yang ingin terlibat dalam Crypto. Oleh itu, jika Aave mengekalkan prestasi semasanya, dan melengkapkan versi Aave Pro dengan sempurna, Aave boleh menjadi pemenang sektor Pinjaman dalam pendedahan kepada organisasi besar.

Pada bulan Mei, Stani - Pengasas Aave, juga telah menulis tweet tentang versi Aave Pro untuk organisasi.

Ringkasan

Dalam bahagian ini, kami akan meringkaskan beberapa perkara utama Aave untuk melihat Bagaimana Aave berfungsi:

- Aave kini merupakan platform Pinjaman terbesar dari segi TVL.

- Pemberian Pinjaman - Mekanisme peminjaman adalah serupa dengan Kompaun, bermakna ia adalah interaksi pemberi pinjaman dan peminjam.

- Pembubaran aset hanya mengambil 50%, bermakna pengguna masih mempunyai 50% kedudukan pinjaman.

- Walaupun mekanisme pencegahan risiko Aave pada masa ini berfungsi dengan baik, masih terdapat banyak batasan, yang hanya boleh diselesaikan dengan tadbir urus.

- Pemegang AAVE hanya mempunyai 2 Insentif: Tadbir urus dan penerimaan SI dengan mempertaruhkan SM, tiada pengagihan yuran.