Dalam artikel ini, kita akan belajar tentang Kadar Faedah Tetap (FIR) dalam pasaran Cryptocurrency. Gambaran keseluruhan model operasi projek kadar tetap dalam pasaran, isu tertunggak dan peluang pelaburan yang berpotensi.

Apakah Kadar Tetap dalam Kripto?

Dalam kewangan tradisional, kadar faedah tetap (FIR) ditakrifkan sebagai kadar tetap yang dikenakan ke atas liabiliti yang perlu dibayar dalam tempoh masa tertentu, membolehkan peminjam dan pemberi pinjaman untuk memberi pinjaman. meramalkan dengan tepat jumlah yang mereka perlu bayar atau terima dalam masa hadapan.

Setelah ditetapkan dan ditandatangani antara dua pihak berkaitan, peminjam dan pemberi pinjaman, kadar faedah tetap tidak akan berubah dan tidak terjejas oleh pasaran kadar faedah lain.

Apakah itu Kadar Faedah Tetap? Foto: Loantube

Contoh mudah kadar faedah tetap (Kadar Faedah Tetap) dalam pasaran kewangan tradisional: Saya menggadaikan iPhone 13 Pro Max saya kepada Ky dan meminjam amaun VND 15 juta selama 1 tahun dengan kadar faedah tetap. ialah 1%/bulan .

Pada asasnya, konsep Kadar Faedah Tetap atau Pendapatan Tetap dalam pasaran Kripto tidak terlalu berbeza dengan konsep faedah tetap dalam pasaran kewangan tradisional. Ia juga merujuk kepada kadar faedah tetap, yang tidak berubah sepanjang hayat pinjaman atau pinjaman.

Dari segi mekanisme tindakan, mereka mengunjurkan prinsip umum pemindahan risiko:

- Jika sesetengah pengguna dalam pasaran mata wang kripto mahukan kadar faedah tetap atau pendapatan tetap tidak terjejas oleh turun naik pasaran, maka aktor lain mesti menjamin pembayaran faedah tetap.

- Dalam erti kata lain, rakan niaga ini akan menjadi pihak yang akan menyerap secara langsung turun naik daripada pasaran kadar faedah.

Oleh itu, jumlah faedah yang perlu dibayar oleh Duy untuk Tempoh setiap bulan adalah bersamaan dengan 15,000,000*1% = 150,000 VND/bulan. Kadar faedah yang perlu dibayar Duy untuk sepanjang tahun ialah 150,000*12 = 1,800,000 VND/tahun. Selepas setahun, Duy akan membayar Ky dan mendapatkan semula telefonnya.

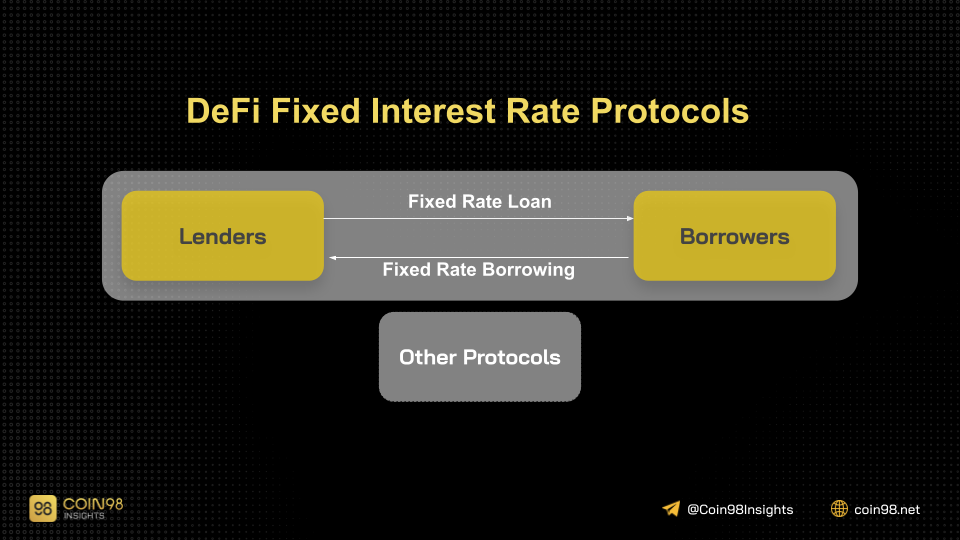

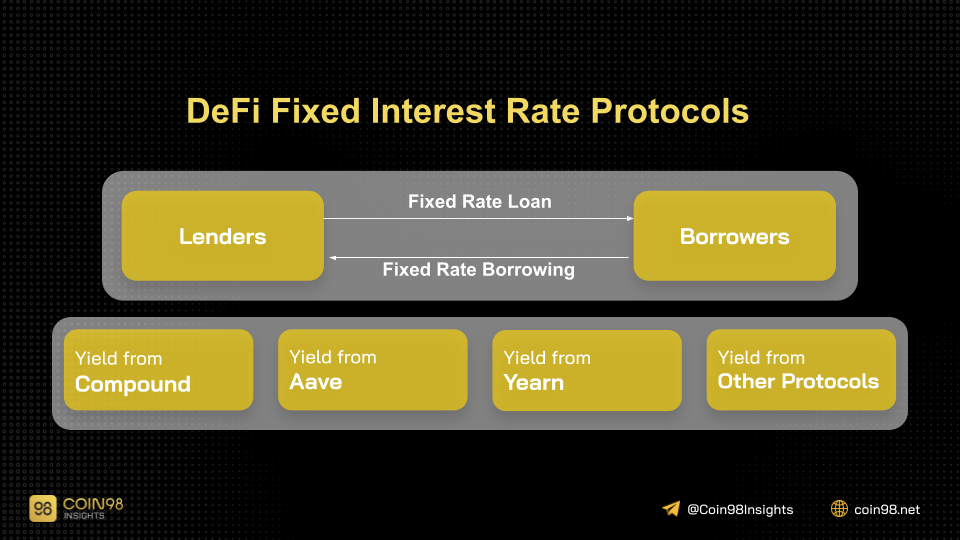

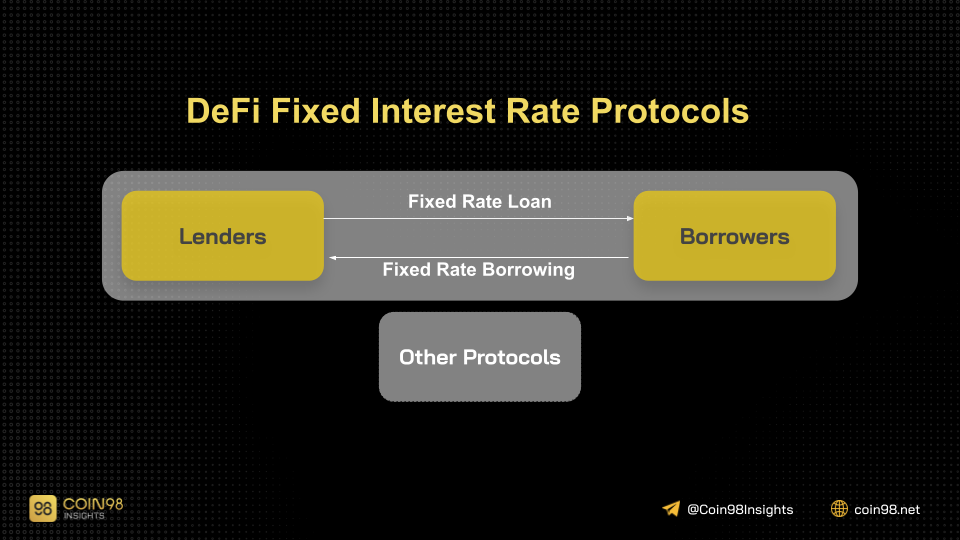

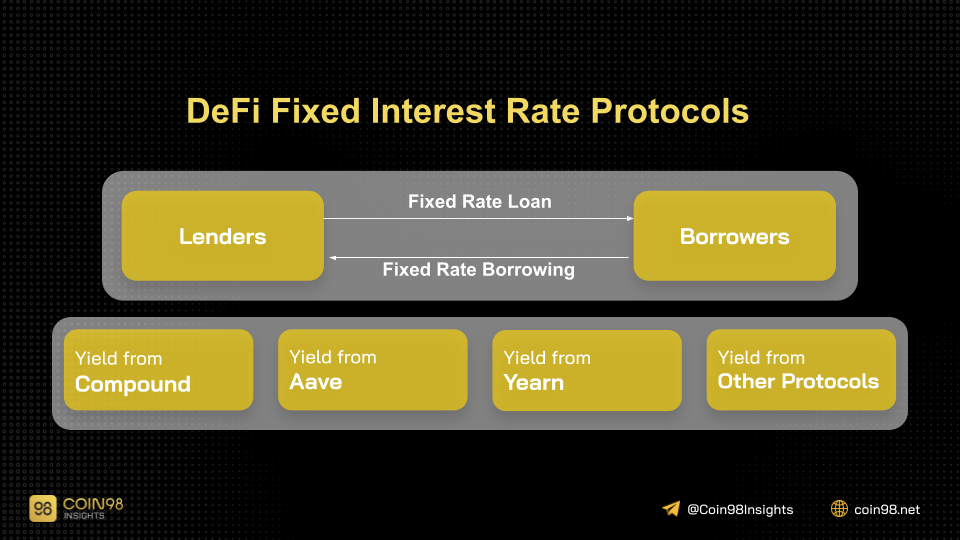

Jika kami mengisih protokol yang menyediakan kadar faedah tetap dalam pasaran Crypto mengikut kebolehoperasian mereka, kami boleh mengklasifikasikannya kepada dua kumpulan berbeza:

- Kumpulan protokol kadar faedah tetap (Protokol Kadar Faedah Tetap) boleh membentuk Pasaran Kadar Faedah bebas.

- Keluarga protokol kadar tetap dibina atas sumber hasil (hasil sumber) daripada protokol lain.

Cara Protokol Kadar Tetap Cryptocurrency Berfungsi

Protokol Kadar Faedah Tetap boleh membentuk pasaran kadar faedah bebas

Protokol kadar tetap milik kumpulan ini boleh beroperasi secara bebas, iaitu, model pengendalian protokol itu sendiri boleh berdiri sendiri, beroperasi secara bebas tanpa perlu bergantung pada protokol luaran, tetapi Ini tidak bermakna ia tidak boleh saling beroperasi dengan protokol lain dan sumber hasil.

Apa yang saya ingin tekankan di sini ialah kebolehan untuk beroperasi secara bebas yang dimiliki oleh protokol.

Dalam kumpulan protokol kadar tetap yang boleh membentuk pasaran kadar faedah bebas, terdapat dua pendekatan yang sering digunakan oleh projek: pinjaman peer-to-peer (pinjaman P2P) atau bon kupon sifar.

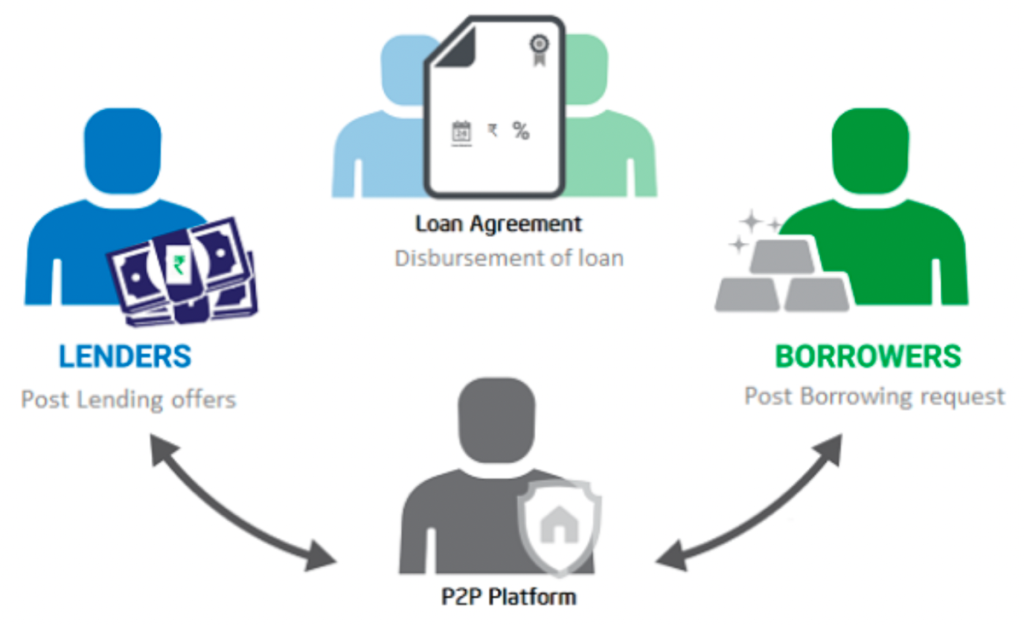

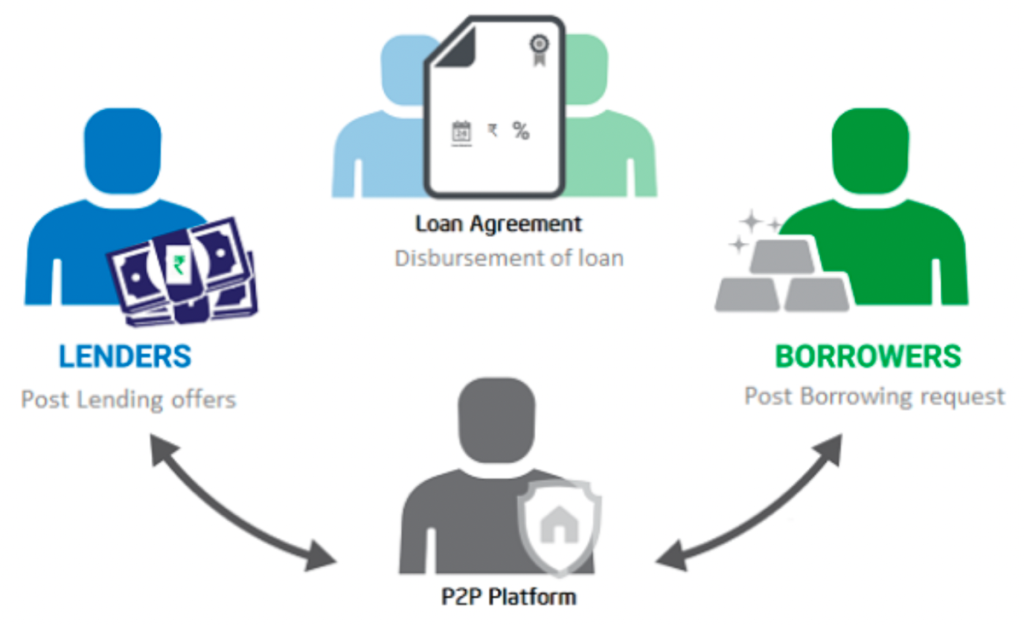

1. Peer-to-peer lending (P2P lending)

Peer-to-peer lending (P2P lending) ialah model peminjaman dan peminjaman yang muncul sangat awal dalam pasaran Crypto. Di dalamnya, peminjam dan peminjam akan berinteraksi melalui pasaran kadar faedah yang dibina dalam bentuk buku pesanan.

Kadar faedah dan terma pinjaman (kadar faedah, tempoh masa, cagaran, ...) akan disesuaikan mengikut keperluan pengguna dan diletakkan pada buku pesanan dalam bentuk Pesanan Labur (peminjam) atau Pesanan Pinjam (peminjam). Ini serupa dengan cara kami membuat pesanan beli dan pesanan jual di bursa.

Walaupun model pinjaman P2P membantu projek pinjaman dan pengguna menikmati dua faedah iaitu pinjaman & pinjaman dengan tarikh matang yang tepat dengan kadar faedah tetap, tetapi sebagai balasan, batasan utama model Corak ini adalah kecekapan pemadanan pesanan yang sangat rendah apabila pasaran masih muda dan tidak mempunyai kecairan awal.

Oleh itu, dari masa ke masa pembangunan, pasaran kripto telah meninggalkan model ini dan projek pemberian pinjaman telah beransur-ansur beralih kepada model pengendalian yang lebih cekap, dalam konteks semasa model peer-to-pool, dengan evolusi biasa bagi Compound dan Aave. Oleh itu, dalam artikel ini, saya tidak akan mendalami model operasi pinjaman P2P.

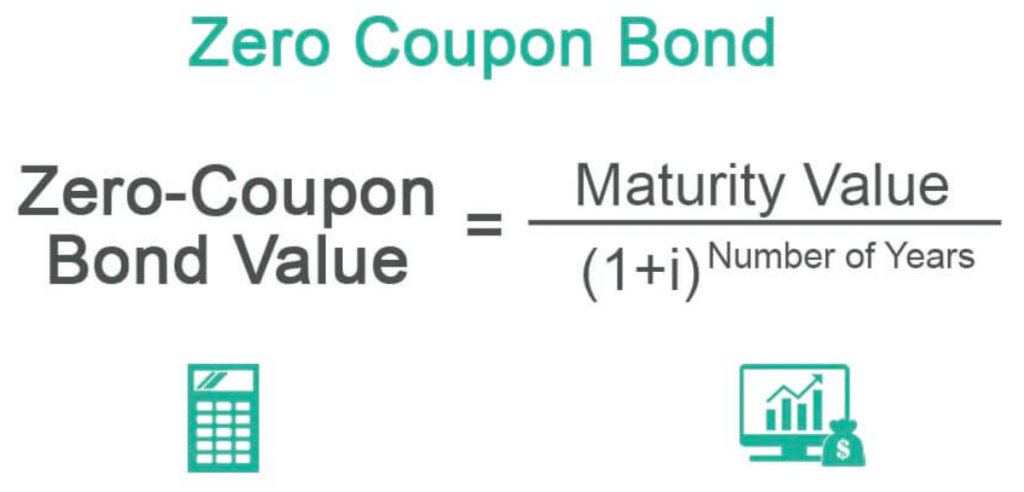

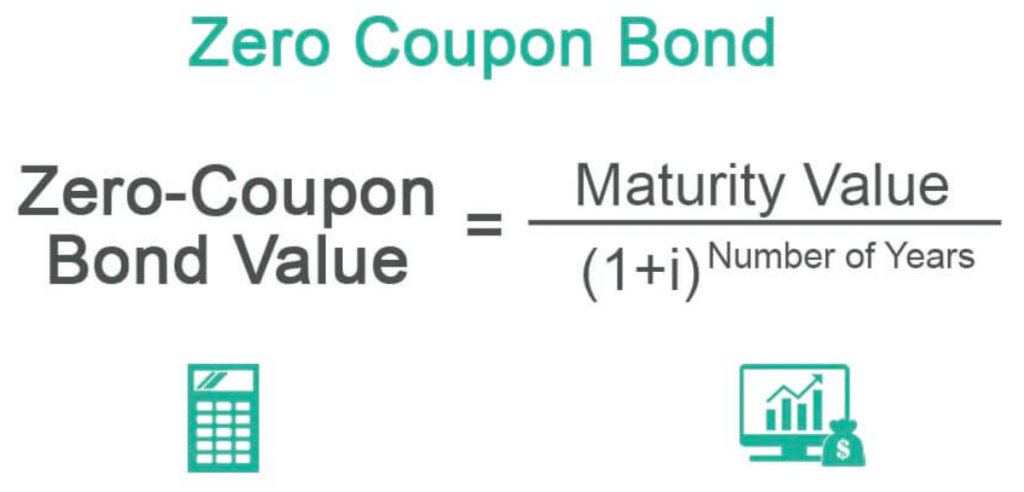

2. Bon kupon sifar

Selain P2P Lending, model lain yang digunakan untuk menyediakan kadar faedah tetap kepada peminjam dan peminjam ialah model bon kupon sifar.

Contoh mudah untuk membantu anda memahami dengan lebih baik cara protokol kadar tetap berfungsi secara umum menggunakan model bon kupon sifar:

Vi ada kerja, awal bulan bos dia bagi kupon supaya boleh tukar dengan gaji hujung bulan. Secara praktikal, ini bermakna Vi perlu menunggu sehingga akhir bulan untuk menerima gaji tunainya, dalam tempoh 1 bulan itu, Vi terperangkap dengan Kupon yang Vi tidak boleh gunakan untuk apa-apa lagi.

Dalam protokol kadar tetap yang menggunakan model bon kupon sifar:

- Pemberi pinjaman akan membeli bon tersebut pada diskaun yang kecil, bersamaan dengan deposit kadar tetap dan pemberi pinjaman boleh mendapatkan semula deposit dan faedah pada nilai muka yang ditambat semasa membeli bon itu pada tarikh tamat tempoh.

- Peminjam boleh menggunakan cagaran untuk menerbitkan bon dan menjualnya ke dalam aset kripto lain (biasanya DAI atau USDC) pada harga diskaun. Peminjam perlu membayar balik harta itu selepas matang untuk mendapatkan semula cagaran, jika tidak, mereka kehilangan cagaran.

Perbezaan utama antara projek kadar tetap yang menggunakan model bon kupon sifar ialah mekanisme kecairan aset bon , mekanisme pembubaran dan mekanisme pemindahan kecairan apabila bon tamat tempoh , butiran yang akan kita bincangkan kemudian. dibincangkan dengan lebih terperinci dalam bahagian berikut.

Sekarang, jika Vi kekurangan wang tunai, Vi boleh pergi menemui rakan dan meminta mereka membeli Kuponnya dengan diskaun kecil. Contohnya, jika gaji anda bernilai $1,000, Vi mungkin menawarkan untuk menjualnya dengan harga $950. Rakan Vi mempunyai wang tunai dan menerima untuk membeli kupon Vi, kerana dia tahu ia hanya mengambil masa sebulan untuk menerima gaji Vi dan $50 untung bersih.

Keadaan ini menang-menang, kerana Vi menerima gajinya sebulan lebih awal daripada jadual, dengan potongan kecil, manakala rakan Vi akan mempunyai faedah tetap selepas menebus kupon.

Protokol Kadar Faedah Tetap dibina berdasarkan sumber hasil daripada protokol lain

Seperti yang dicadangkan oleh tajuk, set kedua protokol kadar tetap merujuk kepada protokol yang dibina berdasarkan sumber hasil sedia ada dalam pasaran seperti faedah deposit daripada Compound, Aave, Yearn, hasil daripada pertanian kecairan protokol,...

Dengan pendekatan ini, terdapat dua kaedah yang menonjol: pembahagian prinsipal & hasil dan produk berstruktur.

Pisah Pengetua & hasil

Dengan pendekatan Prinsipal & hasil Split, ia serupa dengan pemberi pinjaman dan peminjam yang mengumpulkan wang dan menghantarnya kepada protokol pihak ketiga untuk memperoleh hasil. Selepas matang, jumlah hasil akan dibahagikan kepada dua bahagian, modal (prinsipal) dan faedah (hasil), yang akan diagihkan semula kepada pemberi pinjaman dan peminjam mengikut perjanjian asal.

Contoh mudah untuk membantu anda memahami dengan lebih baik cara protokol prinsip & hasil Split berfungsi:

Ky ingin menjual faedah yang akan diperolehnya apabila dia mendepositkan 10,000 USDC ke dalam Aave selepas setahun. Ky datang kepada Vi dengan tawaran: “Saya mempunyai $10,000, saya akan mendepositkan semuanya ke dalam Aave dan menjual keuntungan yang saya dapat daripada deposit itu kepada anda dengan harga $400. Jika keuntungan daripada Aave melebihi $400, saya mendapat keuntungan.

Selepas penyelidikan yang teliti, Ky dan Vi memutuskan untuk mencapai persetujuan, di mana Ky melabur 9,600 USDC dan Vi melabur 400 USDC, modal gabungan ialah 10,000 USDC. Selepas itu, jumlah modal sebanyak 10,000 USDC akan dimasukkan ke dalam Aave. Selepas satu tahun, mengikut perjanjian sebelumnya antara kedua-duanya, jumlah modal 10,000 USDC akan menjadi milik Ky, faedah yang dijana daripada deposit akan menjadi milik Vi.

Seperti yang dapat dilihat dalam perjanjian ini, Ky memperoleh kadar faedah deposit tetap sebanyak 400 USDC dengan modal permulaan sebanyak 9,600 USDC.

Produk Berstruktur

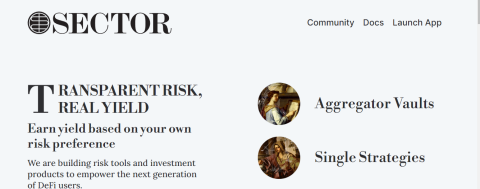

Pendekatan kedua yang saya nyatakan di atas ialah produk berstruktur. Cara umum menjalankan protokol pendekatan ini (untuk faedah tetap) ialah deposit pengguna akan dibahagikan kepada strategi pelaburan yang berbeza untuk memperoleh hasil daripada protokol di pasaran.

Keuntungan daripada strategi akan diagregatkan dan diagihkan semula kepada kumpulan pengguna yang berbeza berdasarkan tahap risiko yang ditanggung oleh pengguna. Biasanya, pendapatan akan dibahagikan kepada dua kumpulan:

- Kumpulan yang menerima kadar faedah tetap (APR yang lebih rendah).

- Kumpulan selebihnya menerima lebihan (faedah terapung - tolak kadar tetap yang dibayar kepada pelabur yang memilih risiko rendah).

Latar belakang umum projek kadar tetap dalam pasaran Crypto

Dalam pasaran mata wang kripto semasa, terdapat beberapa protokol FIR, cara protokol ini berfungsi mungkin sedikit berbeza tetapi mereka mempunyai satu persamaan iaitu kesemuanya memberikan pendapatan tetap kepada pengguna akhir dari tempoh masa tertentu. Pelaburan tetap permulaan wang, dari sudut pandangan peribadi saya, secara amnya, akan ada 3 pendekatan utama, masing-masing:

- Gunakan bon kupon sifar model.

- Gunakan Split Principal & model hasil.

- Gunakan model Produk Berstruktur.

Projek menggunakan model bon kupon sifar

1. Protokol Hasil

Protokol Hasil adalah salah satu projek yang menonjol dalam kumpulan ini, projek itu dilaburkan oleh Ventures terkemuka dalam ruang crypto seperti Paradigm, Framework Ventures, DeFi Alliance, Variant dan setakat ini projek itu belum mengeluarkan token. .

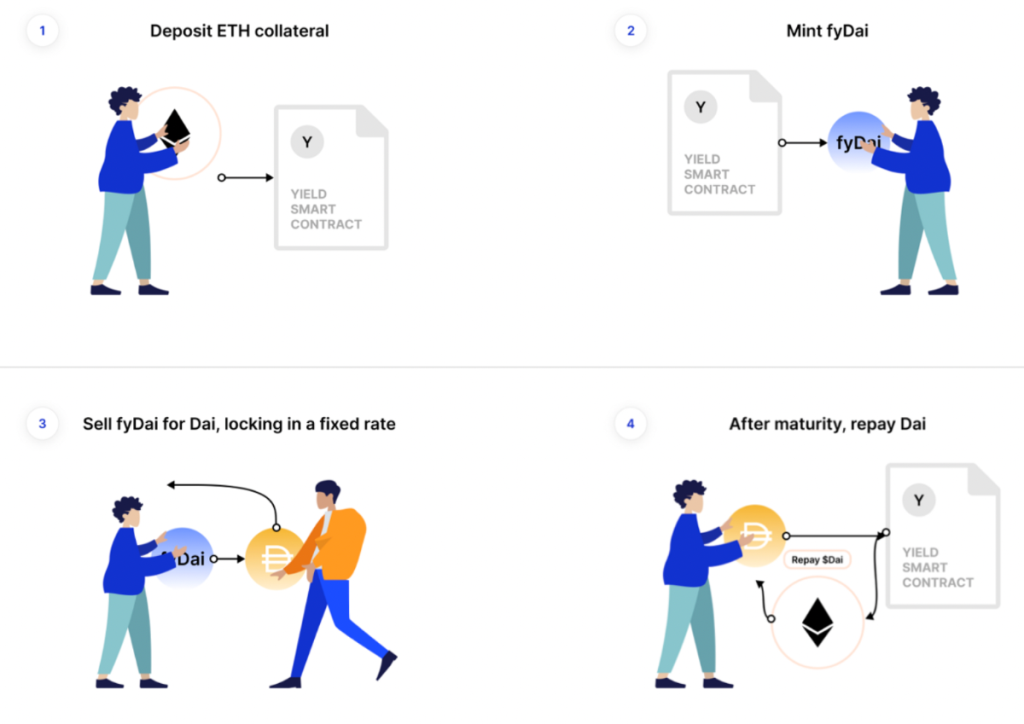

Hasil ialah sistem pinjaman terdesentralisasi yang menyediakan pasaran pinjaman kadar tetap menggunakan bon Kupon Sifar (fytoken - Token Hasil Tetap). Selepas tarikh matang, fytoken boleh menebus token asal pada nisbah 1:1, dalam V2, Protokol Hasil menyokong DAI dengan USDC.

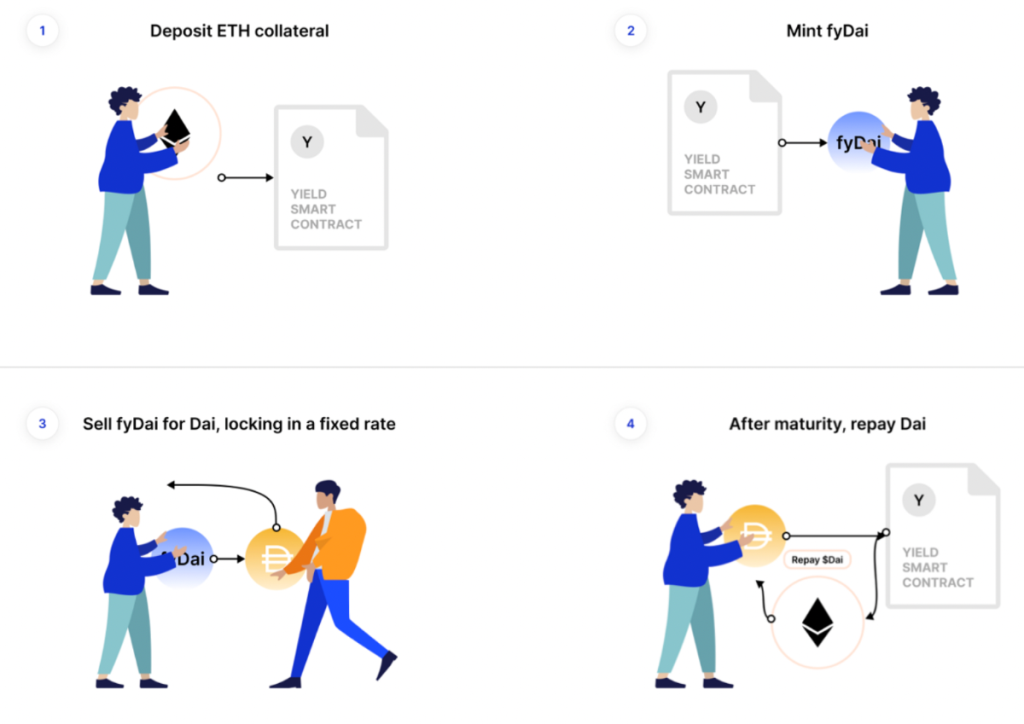

Mekanisme pinjaman dan peminjaman Protokol Hasil berfungsi seperti berikut:

- Pinjaman kadar tetap: Peminjam akan mendepositkan cagaran ke dalam Protokol Hasil untuk mencetak fytoken dan kemudian menjual fytoken kepada token asli pada Protokol Hasil AMM.

- Pada masa ini, fytoken yang disokong ialah USDC dan DAI, cagaran yang diterima pada Protokol Hasil adalah agak pelbagai, termasuk ETH, wstETH, DAI, USDC, wBTC, UNI, ENS, LINK, yvUSDC.

- Memandangkan fytoken akan ditukar kepada token asli pada nisbah 1:1, tiada siapa yang mahu membelinya pada harga aset asal, jadi secara teori fytoken akan berdagang pada harga diskaun.

- Pemberian pinjaman kadar tetap: Pemberi pinjaman akan membeli bon kupon sifar (fytoken) pada harga diskaun dan menebus token asal selepas tarikh matang, menerima faedah tetap.

Contoh: Pengguna yang menggunakan 950 DAI membeli 1000 fyDAI-31-5-2022 pada 2 Jan 2021, 5 bulan kemudian, pada 31 Mei 2022, bon tersebut tamat tempoh dan pengguna boleh menebus 1000 fyDAI kepada 1000 DAI, berbanding pelaburan awal 950 DAI, pengguna telah menikmati kadar faedah tetap 50 DAI selepas 5 bulan pelaburan.

Ketahui lebih lanjut: Apakah AMM ?

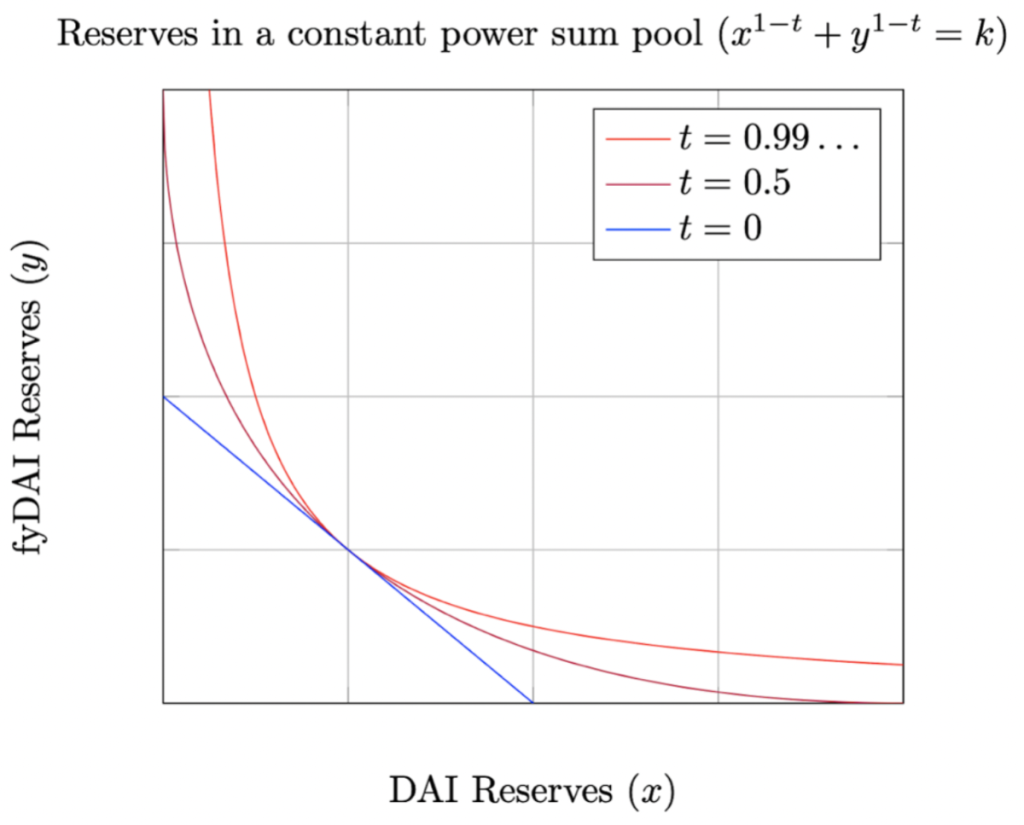

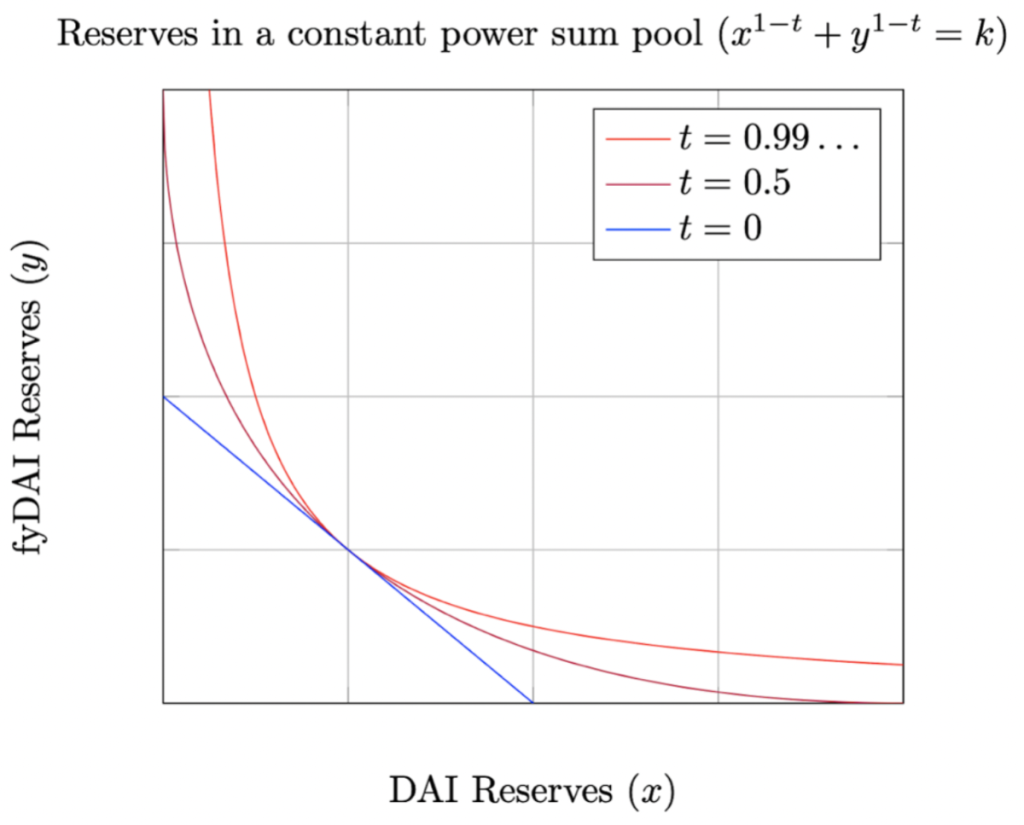

Selain itu, memandangkan nilai bon sifar kupon akan berubah dari semasa ke semasa, Protokol Hasil telah membangunkan AMM baharu yang dipanggil YieldSpace.

YieldSpace ialah lengkung tersuai dengan pembolehubah t untuk memadankan kecairan untuk pasangan fytoken/token. di mana t ialah pembolehubah masa:

- T lebih besar bermakna matang lebih lama.

- Apabila tarikh tamat tempoh menghampiri, t menghampiri sifar.

Berikut ialah formula gambaran keseluruhan YieldSpace:

Dengan keluk YieldSpace, ia membenarkan pengguna untuk berdagang bon fytoken pada kadar faedah pasaran sebelum tarikh matang. Apabila tarikh matang semakin hampir, harga fytoken/token akan menghampiri 1 dan pelabur boleh menebus fytoken kepada token asal pada nisbah 1:1.

Sifat unik keluk YieldSpace menjadikannya pilihan yang logik untuk kecairan untuk fytoken, sambil meningkatkan kecekapan dengan ketara jika dibandingkan dengan keluk lain. Oleh itu, YieldSpace menjadi standard dalam mencairkan bon menggunakan AMM dan digunakan dalam protokol yang berkaitan.

2. Kewangan Nosional

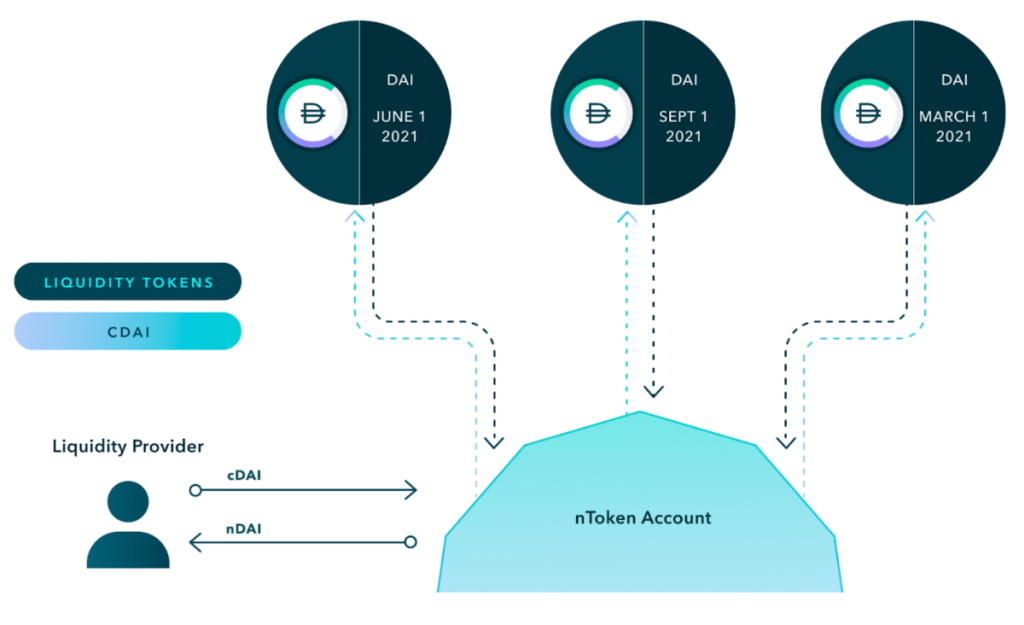

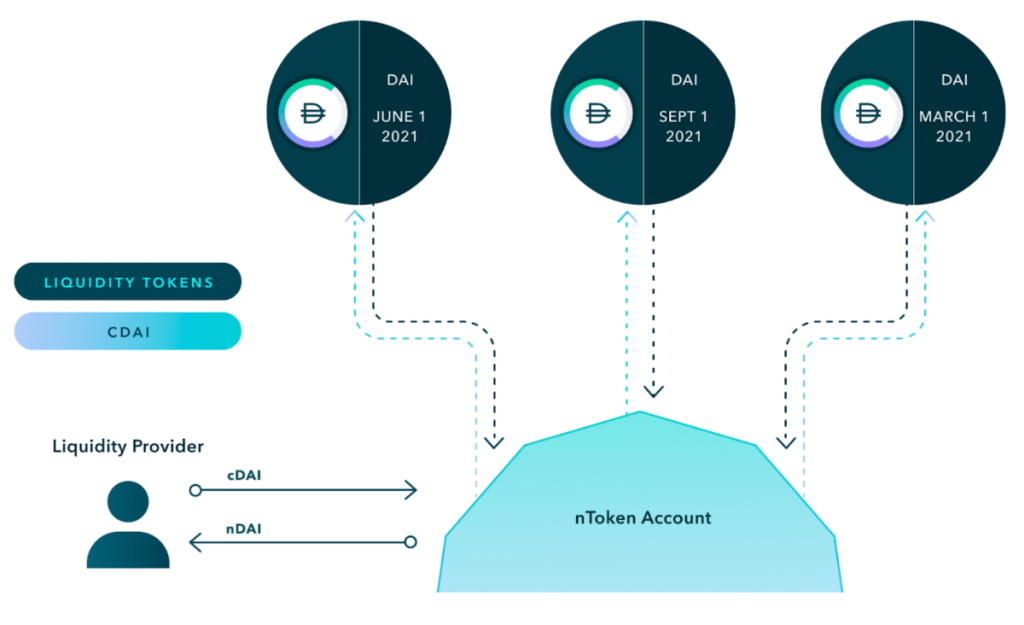

Secara umum, Notional Finance mempunyai cara kerja yang agak serupa dengan protokol Hasil, tetapi perbezaan asasnya terletak pada aset asas dalam protokol . Notional Finance menggunakan cToken aset asas (token LP apabila pengguna mendepositkan token ke dalam Compound).

Reka bentuk ini membolehkan dana dalam Notional Finance disimpan dalam kumpulan kecairan yang menguntungkan dari semasa ke semasa (hasil daripada Kompaun ), meningkatkan kecekapan modal untuk penyedia kecairan.

Tidak seperti Protokol Hasil, Kewangan Nosional menyokong peminjaman aset yang agak banyak. Jadi terdapat berbilang kumpulan kecairan yang wujud dalam protokol pada masa yang sama, tetapi kelebihannya ialah jika anda ingin menjadi penyedia kecairan dalam Notional Finance, anda hanya perlu menyediakan aset asas kepada sistem dan sistem akan secara automatik memperuntukkan kecairan kepada setiap kumpulan kecairan melalui pentadbiran.

Apabila menyediakan kecairan pada Notional, anda akan menerima nTokens (token LP), nToken secara automatik boleh disandarkan pada Notional Finance untuk membantu mengurangkan nisbah LTV akaun, nisbah LTV yang lebih rendah akan mengurangkan pengurusan risiko kecairan dan meningkatkan keselamatan portfolio anda, atau boleh membantu anda memanfaatkan lebih banyak pinjaman anda.

Sama seperti Protokol Hasil, Kewangan Nosional masih menggunakan model AMM untuk mencairkan aset fCash. Tidak banyak dokumentasi pada lengkung yang digunakan Notional, tetapi gambaran keseluruhan lengkung yang digunakan Notional juga merupakan lengkung tersuai yang menyediakan sorotan yang ditawarkan oleh Yieldspace.

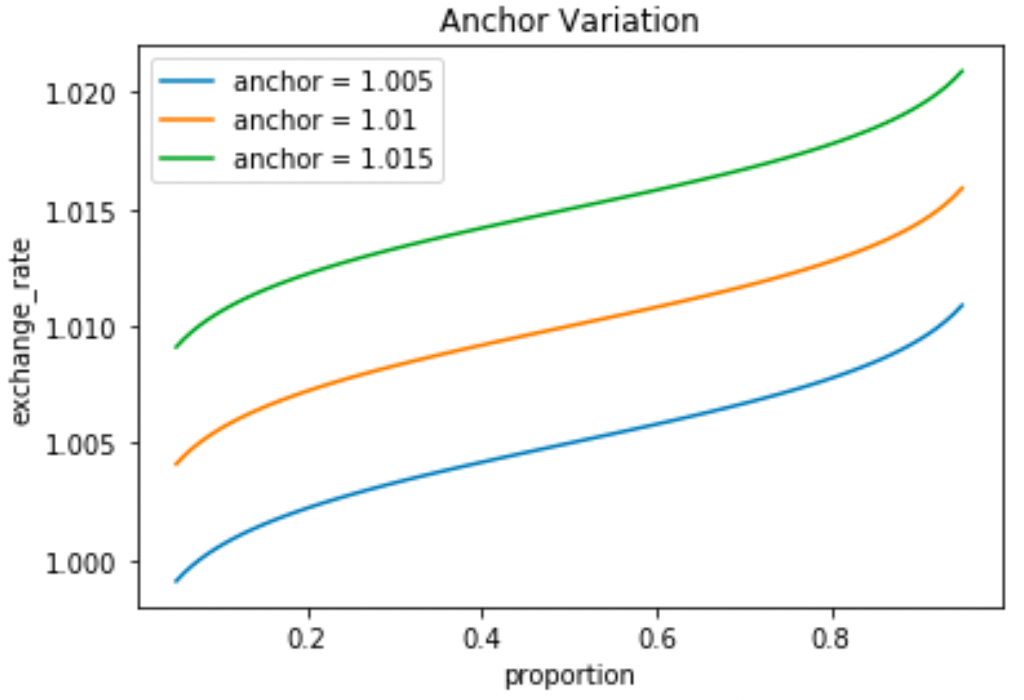

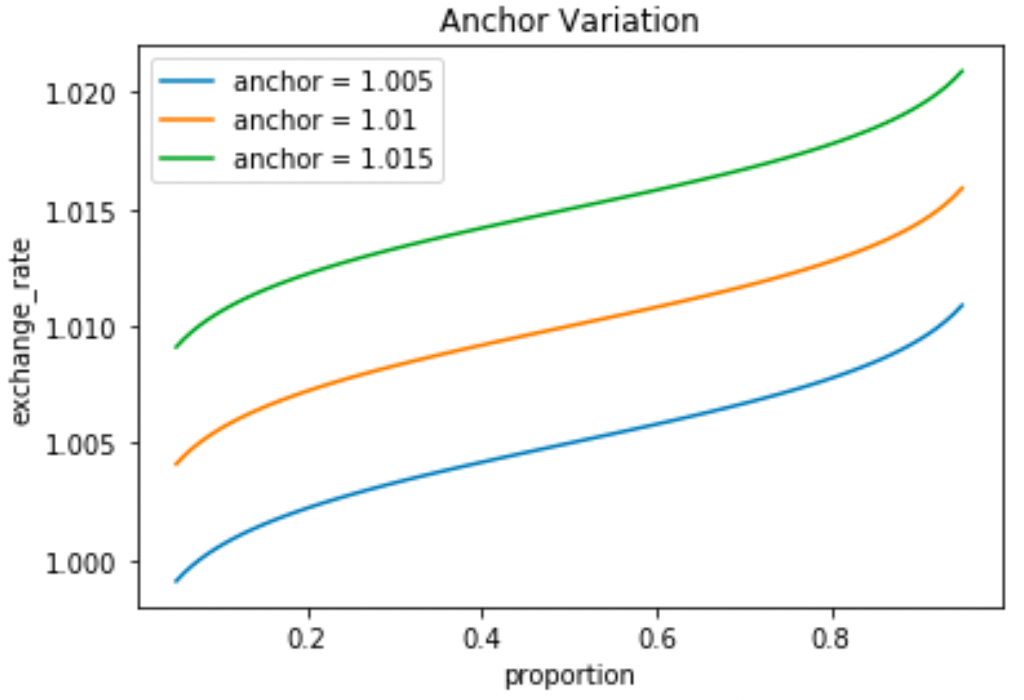

Untuk melakukan ini, Kewangan Negara menggunakan 3 parameter untuk memenuhi tiga keperluan di atas:

- Parameter utama: Parameter ini mengawal pusat garis harga. Kadar pertukaran (fCash setiap pasangan token) akan menjadi lebih kecil dari semasa ke semasa dan akhirnya menumpu kepada 1.

- Parameter skalar: Parameter ini menunjukkan sensitiviti harga. Lebih kecil Skalar, lebih curam keluk dan lebih tidak menentu harga. Apabila tarikh tamat tempoh menghampiri, keluk cenderung mendatar, menyebabkan kecairan tertumpu pada pusat harga yang ditentukan oleh parameter Anchor.

- Parameter pelarasan yuran pertukaran: Untuk mengurangkan kesan yuran urus niaga ke atas kadar faedah tahunan aset, yuran transaksi menampilkan penurunan linear kepada sifar dari semasa ke semasa apabila tarikh matang semakin hampir.

3. Kewangan HiFi

HiFi Finance dahulunya ialah Mainframe, sebuah projek yang dilahirkan pada tahun 2017, projek itu memperoleh lebih daripada 28,000 ETH, bersamaan dengan $17.5M dalam 2 pusingan jualan peribadi pada musim panas 2018. Pada masa itu, Mainframe memfokuskan pada membangunkan Mainframe OS, sebuah sistem pengendalian yang bertindak sebagai portal kepada dunia Web3 , membolehkan pengguna memasang dan menggunakan aplikasi terdesentralisasi (dApps) pada komputer mereka sendiri.

Dengan gelombang pembangunan DeFi, projek itu memutuskan untuk menukar arah pembangunan untuk menumpukan pada tatasusunan Pinjaman , khususnya, projek membangunkan protokol pemberian pinjaman kadar tetap berdasarkan model bon kupon sifar. Dengan set produk dan visi yang berbeza, projek itu memutuskan untuk menukar namanya kepada HIFi Finance.

Dari segi cara ia berfungsi, HIFI Finance adalah serupa dengan protokol Hasil. Pada awal 2022, HIFI FInance turut menyediakan pelan hala tuju baharu, di mana:

- Dari segi produk, HIFI akan menumpukan pada pembangunan segmen pinjaman kadar tetap yang memberi tumpuan kepada gadai janji NFT - NFT sebagai cagaran untuk meminjam pada kadar faedah tetap.

- Dari segi tokenomics, token asli projek, MFT, akan direka bentuk semula untuk mengawal protokol dan mengumpul nilai apabila pengguna menggunakan produk mereka.

Anda boleh mengetahui butiran mengenai pelan hala tuju HIFI Finance di laman web utama projek Hifi Finance di sini .

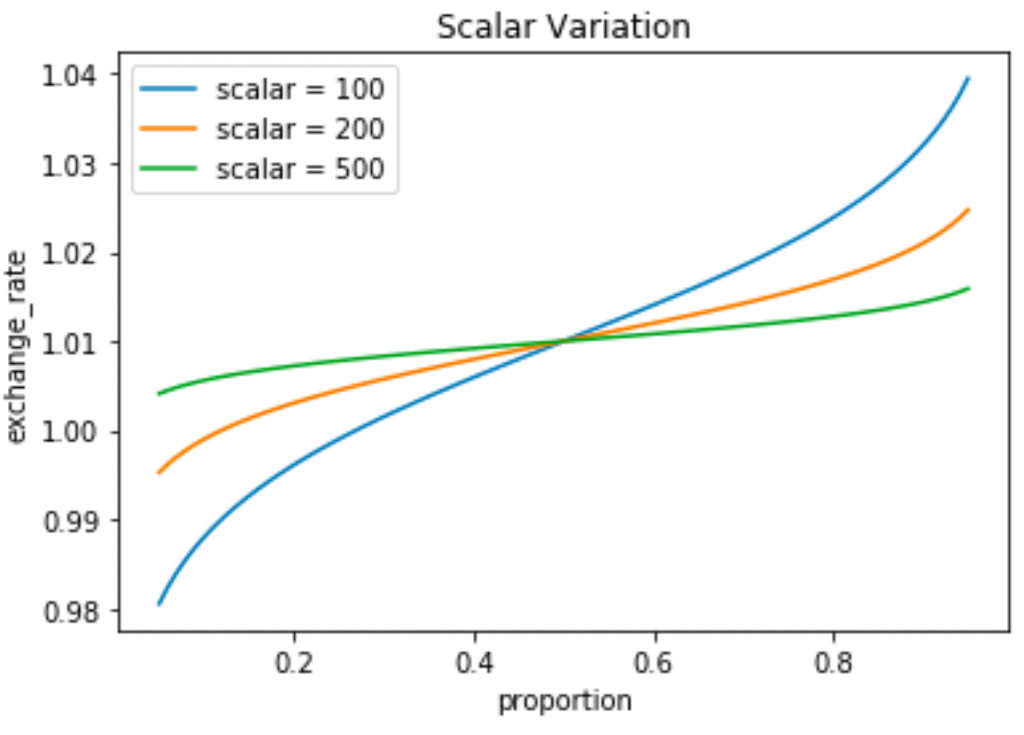

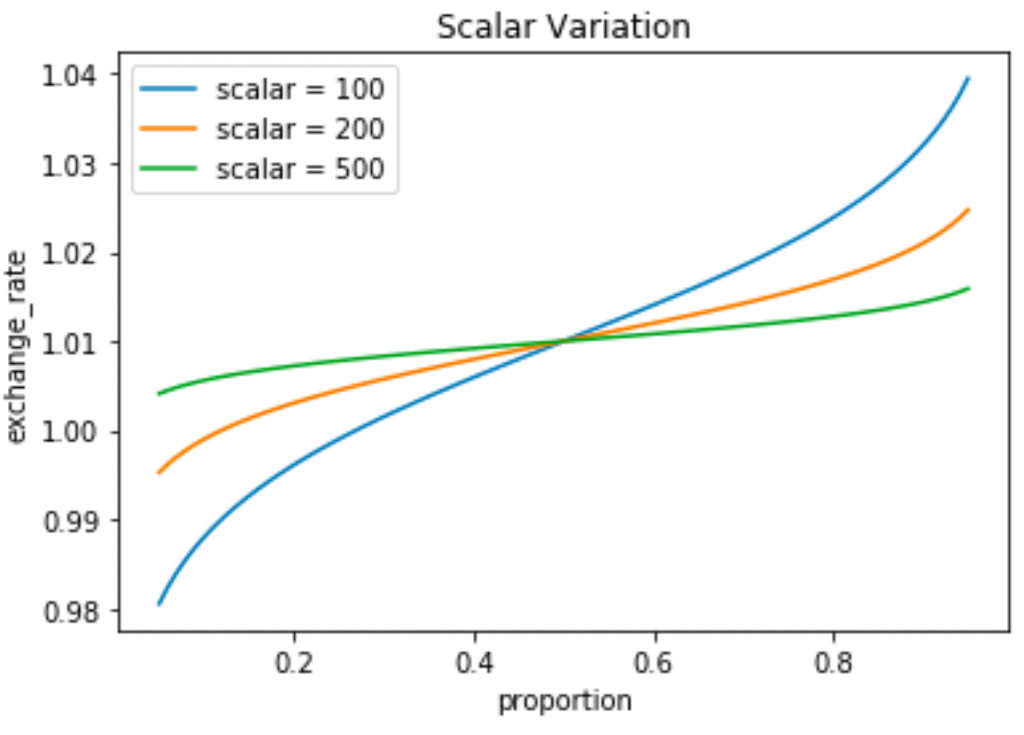

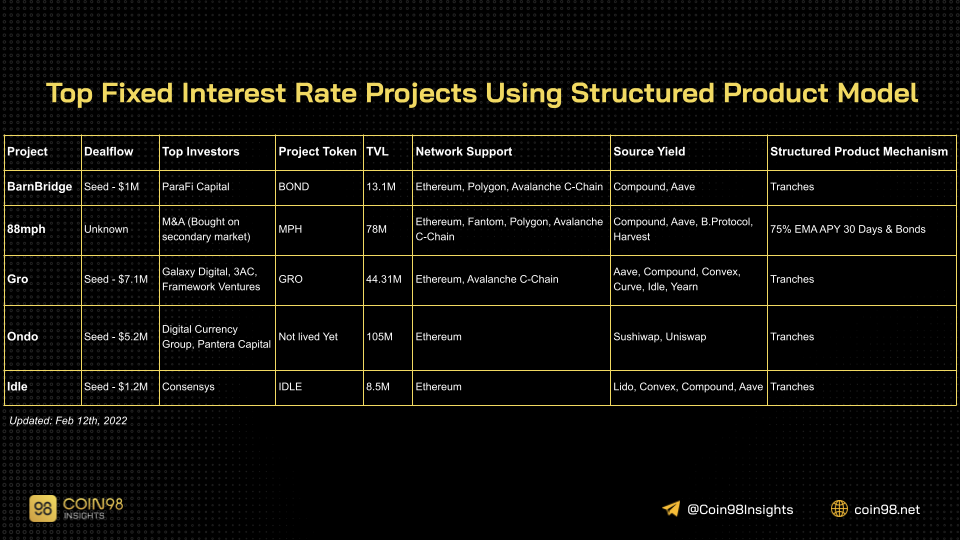

Berikut ialah beberapa sorotan projek kadar tetap dalam segmen bon Kupon Sifar:

Projek Kadar Faedah Tetap Teratas Menggunakan Model Bon Kupon Sifar

Projek menggunakan prinsipal berpecah & model hasil

1. Elemen Kewangan

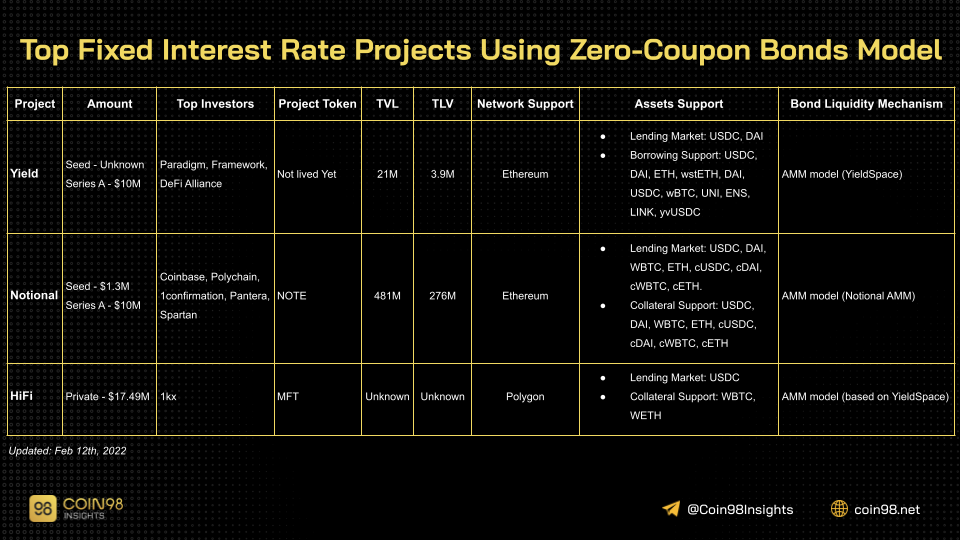

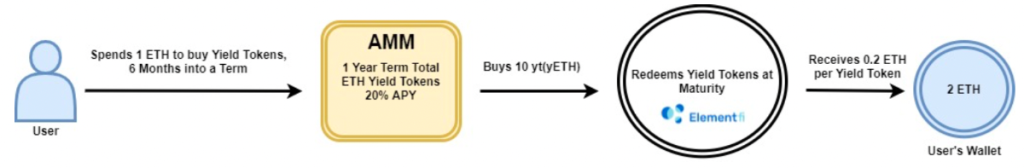

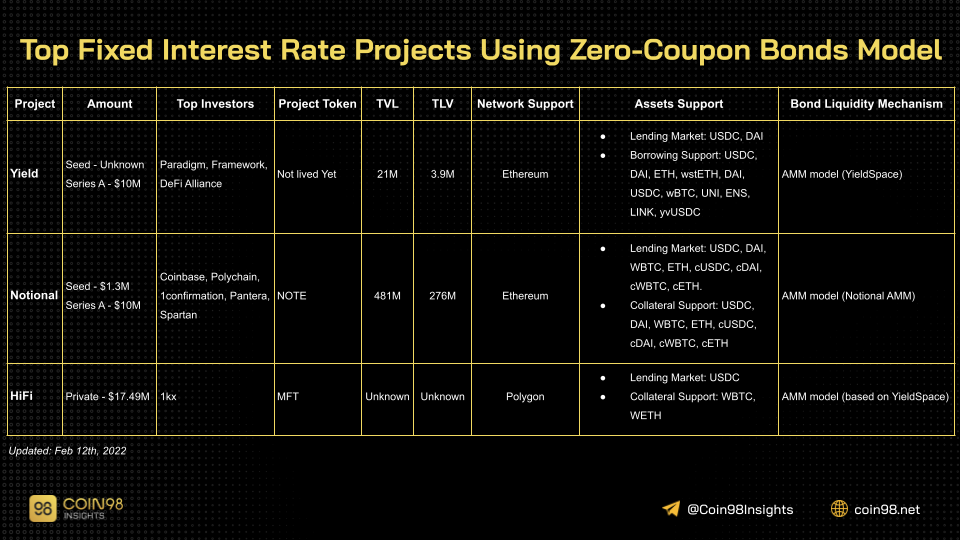

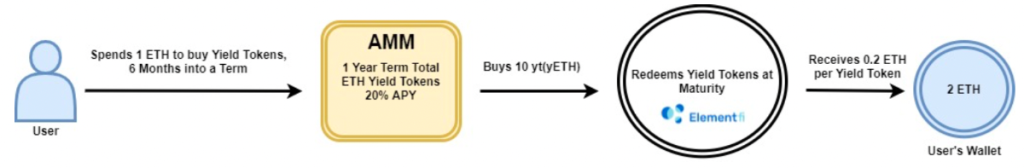

Apabila pengguna mendepositkan token ke dalam Element Finance , semua deposit akan didepositkan ke dalam Yearn Vaults masing-masing. Dana yang didepositkan akan dibahagikan kepada token utama (PT) dan token hasil (YT).

Token PT & YT pada Element Finance akan dibuat dengan kecairan pada dua lengkung tersuai (kita akan membincangkan lebih lanjut dalam bahagian seterusnya), pengguna boleh menambah kecairan atau boleh berdagang token PT & YT melalui saluran yang berbeza. Kumpulan ini.

Contohnya: Deposit 100 ETH ke dalam Bilik Kebal ETH Element dengan tempoh 6 bulan, pada masa ini, Element Finance akan mengeluarkan token ePyvETH & eYyvETH (singkatan untuk Element Principal Yearn Valut ETH) kepada pengguna. Kemudian, jumlah 100E ini akan didepositkan ke dalam Bilik Kebal ETH pada Yearn yang sepadan dengan APY sebanyak 24%.

Jika pengguna tidak melakukan apa-apa, hanya pegang token ePyvETH & eYyvETH, selepas tempoh matang 6 bulan, pengguna boleh menebus token asal dan faedah terapung daripada Yearn Vault.

Menurut model operasi Element Finance, mereka boleh mencipta dua pasaran:

- Pasaran kadar tetap (dagangan PT).

- Pasaran untuk kadar faedah jangka panjang pada masa hadapan (dagangan YT).

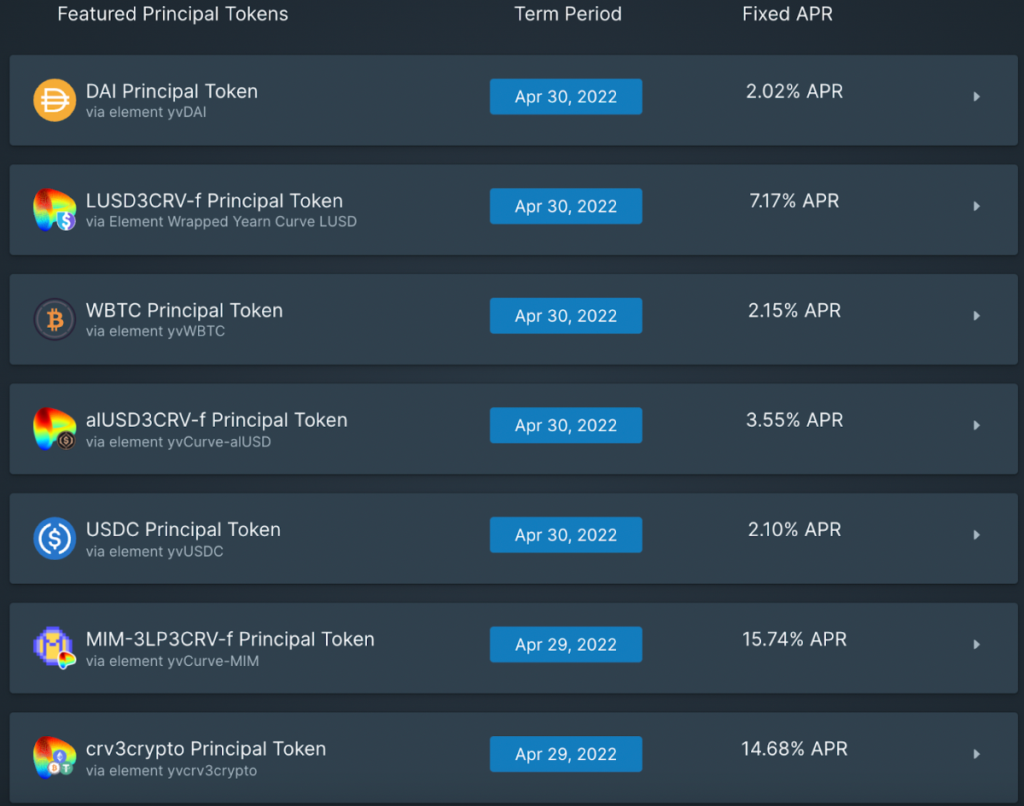

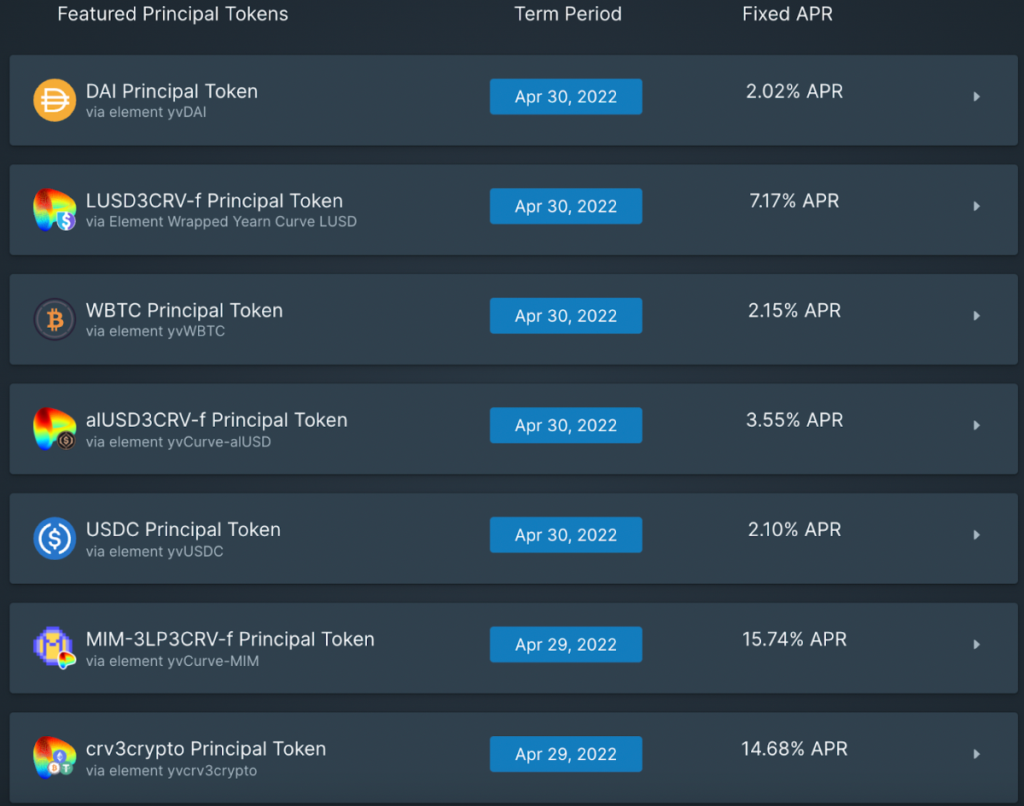

Pengguna boleh berinteraksi dengan Element Finance untuk memperoleh pendapatan tetap dengan membeli aset pada "Kadar Tetap" melalui Element dAPP. PT adalah bersamaan dengan bon sifar faedah, yang boleh ditebus kembali kepada aset pendasar selepas tarikh matangnya.

Seperti yang ditunjukkan dalam gambar, jika anda membeli 1 token WBTC Principal, anda akan menerima 1.0046 WBTC pada tempoh matang pada 30 April 2022, yang bersamaan dengan APR sebanyak 2.15%. Apabila tarikh matang tiba, anda hanya perlu menebus token Prinsipal WBTC kepada aset pendasar sebagai WBTC dan anda telah selesai.

Satu lagi pendekatan untuk mendapatkan pendapatan tetap daripada Element Finance adalah dengan menjual pudina YT baharu secara terus selepas memasukkan wang dalam Element Finance, dapatkan pra-faedah pada masa hadapan untuk mencapai pendapatan tetap.

YT mewakili kadar faedah masa hadapan, yang boleh ditukar dengan kadar faedah sebenar yang ditanggung dalam tempoh ini selepas tarikh matang. Jika anda lebih yakin tentang kadar faedah pasaran yang boleh dibawa pada masa hadapan maka anda boleh membeli YT terus daripada Kumpulan Hasil pada Apl Elemen. Selain membeli YT secara terus, cara lain ialah mendepositkan wang ke dalam Element terlebih dahulu, menjual pudina PT baharu dan kemudian menggunakan wang itu untuk membeli YT, memaksimumkan jumlah YT dalam tangan.

Kerana Element Finance membahagikan aset asas kepada PT & YT. Disebabkan oleh ciri yang berbeza, Element Finance mereka bentuk dua kumpulan kecairan untuk dua kelas aset ini:

- Kumpulan token utama: PT adalah bersamaan dengan bon kupon sifar, yang memberikan pemegangnya hak untuk menebus aset pendasar yang sepadan pada tempoh matang. Oleh itu, Element Finance memilih untuk menggunakan model lengkung YieldSpace untuk mencairkan token PT pada Element.

- Kumpulan token hasil: YT membenarkan pelabur menebus keuntungan terakru mereka selepas tamat tempoh. Walau bagaimanapun, pulangan masa hadapan tidak menentu dan harga boleh turun naik secara liar disebabkan oleh bekalan dan permintaan pasaran. Oleh itu, Element memilih lengkung standard Uniswap V2 untuk mencairkan token YT.

2. Pendle Finance

Pendle Finance mempunyai cara yang sama untuk bekerja dengan Element Finance, pengguna menghantar aset pendasar (Aset tunggal atau token LP) kepada Pendle untuk mencetak Token Pemilikan (OT) dan Token Hasil (YT).

OT mewakili hak milik kepada aset asas dan YT mewakili hak untuk pulangan masa hadapan. Setelah ditempa, pemilik OT & YT mempunyai fleksibiliti dalam cara mereka memilih untuk menggunakannya. Beberapa kes penggunaan Pendle Finance:

- Deposit untuk memperoleh pendapatan tetap: Jika anda mahukan deposit kadar tetap pada Pendle Finance, anda mesti menggunakan modal terlebih dahulu ke dalam protokol, mencetak OT dan YT, menjual YT dan membeli balik OT. Tunggu sehingga tarikh tamat tempoh dan gunakan OT untuk menebus aset Pendasar yang sepadan.

- Faedah Masa Hadapan Panjang: Pelabur yang optimis tentang kadar faedah terapung pasaran boleh membeli YT untuk menikmati faedah. Mereka boleh mendapat keuntungan daripada strategi ini jika kos pembelian lebih rendah daripada faedah terakru YT. Sama seperti Element, mereka juga boleh mendeposit, menjual OT untuk membeli YT untuk memaksimumkan bilangan pegangan YT (kadar faedah leverage).

- Pendapatan Tetap untuk Token LP: Pendle Finance juga menyokong token LP Sushiswap sebagai aset asas untuk menandakan pendapatan masa hadapan yang dijana oleh yuran transaksi & ganjaran LP.

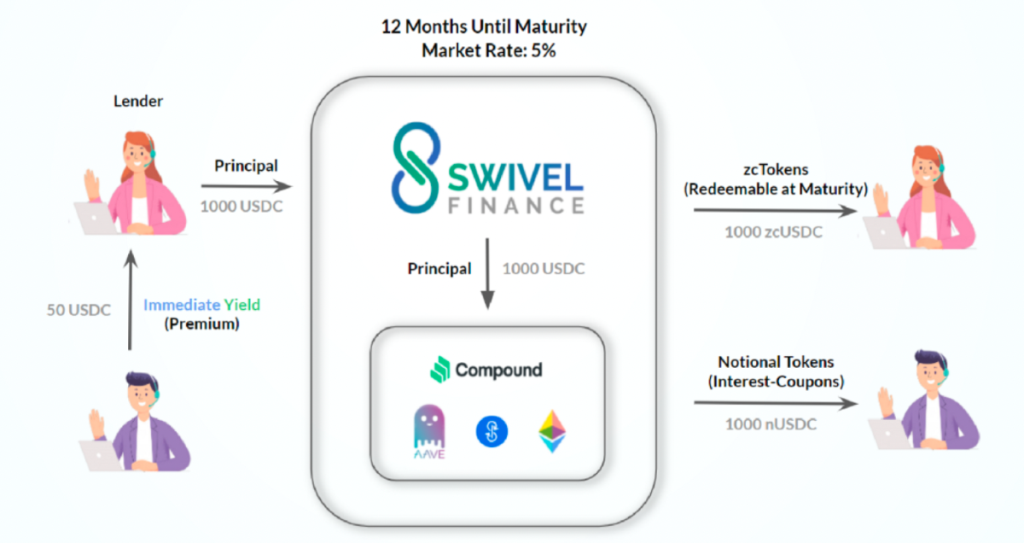

3. Kewangan Swift

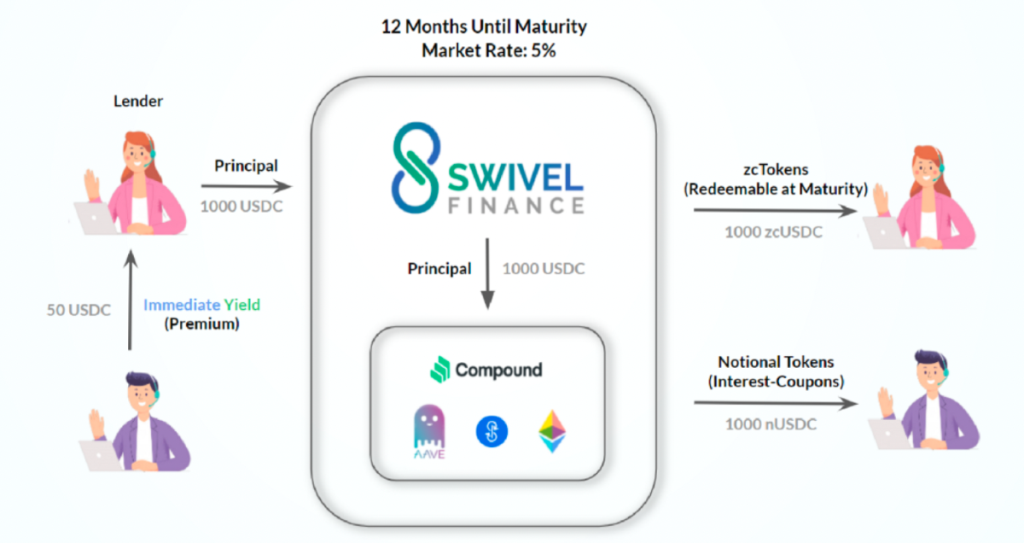

Swivel Finance berfungsi sama seperti Elements dan Pendles apabila ia juga memisahkan aset yang didepositkan ke Swivel ke dalam:

- Prinsipal zcTokens (Token sifar kupon) mewakili deposit awal pengguna dan boleh ditebus 1-1 untuk aset pendasar pada tempoh matang.

- Bahagian faedah nTokens (Token nosional) mewakili pulangan yang dijana oleh deposit pengguna (hasil terapung).

Ciri yang paling membezakan Swivel daripada protokol dalam kelasnya ialah sementara protokol lain telah cuba menggunakan AMM untuk menyediakan kecairan kepada PT & YT, Swivel menggunakan buku pesanan luar rantaian sebagai model bentuk transaksinya.

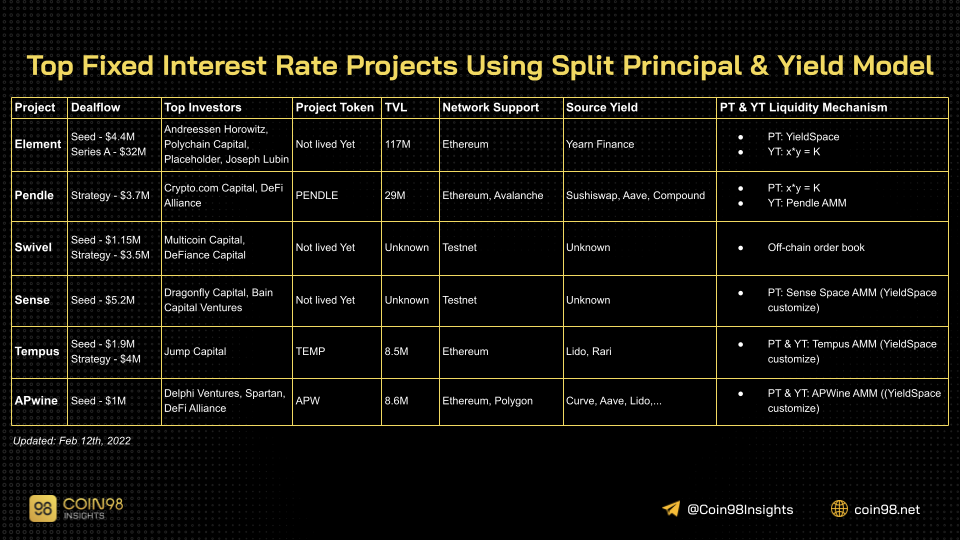

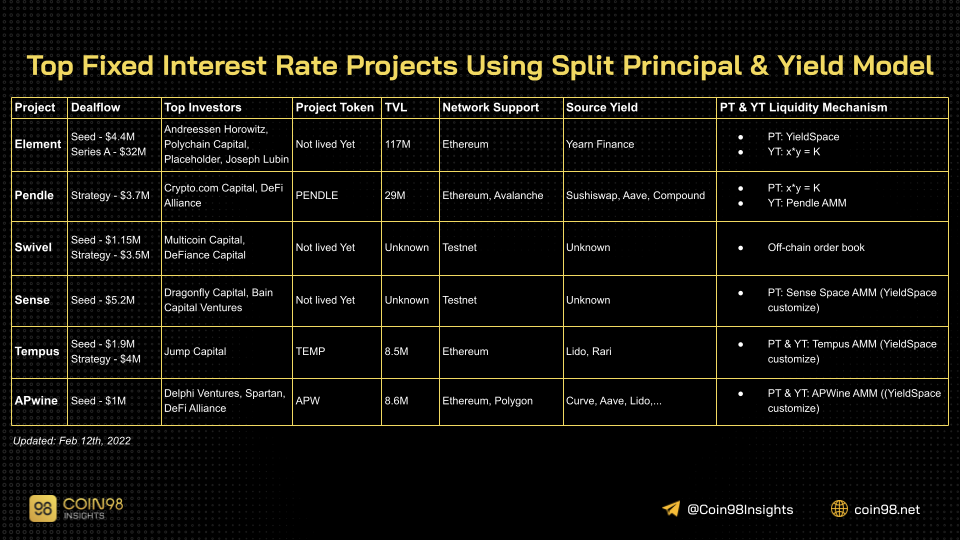

Selain Element Finance, Pendle Finance dan Swivel Finance, kami juga mempunyai beberapa projek cemerlang dalam segmen ini seperti: Sense Protocol, Tempus, APwine, Horizon Finance. Berikut ialah beberapa sorotan projek kadar tetap dalam segmen prinsipal & Hasil Split:

Projek Kadar Faedah Tetap Teratas Menggunakan Model Prinsipal & Hasil Split

Projek menggunakan model produk berstruktur

1. 88mph

88mph juga merupakan protokol kadar tetap menggunakan model bon dengan produk berstruktur tetapi pelaksanaan 88mph agak berbeza daripada protokol lain.

Apabila pengguna mendepositkan token pada 88mph, deposit akan didepositkan ke dalam Compound untuk mengakru faedah terapung daripada Compound. Untuk menentukan kadar faedah tetap yang ditawarkan kepada pendeposit. 88mph menggunakan purata bergerak eksponen (EMA) bagi Kompaun Kadar Terapung APY dalam tempoh sebulan. Kadar faedah tetap yang ditawarkan kepada pengguna ialah 75% EMA pada tempoh masa itu.

Ketahui lebih lanjut: Bagaimanakah ia berfungsi dengan EMA ?

Untuk meminimumkan risiko insolvensi, 88mph menawarkan bon kadar terapung yang menyerap turun naik pasaran kadar faedah. Bon kadar terapung bertindak sebagai penghenti untuk menjamin kadar faedah dengan membayar pemberi pinjaman jika faedah yang diperoleh pada tempoh matang kurang daripada 75% pada masa menandatangani.

Mekanisme ini membolehkan pemegang bon membuat keuntungan jika EMA kadar terapung kekal melebihi 75% kerana kadar tetap 88mph yang ditawarkan adalah bersamaan dengan 75% daripada kadar terapung asal.

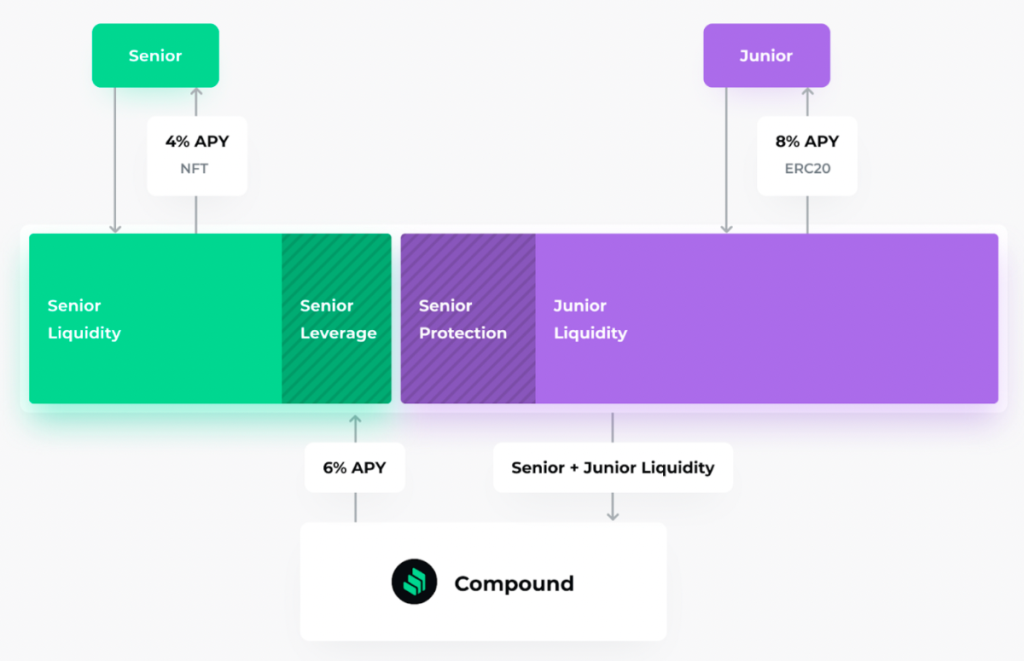

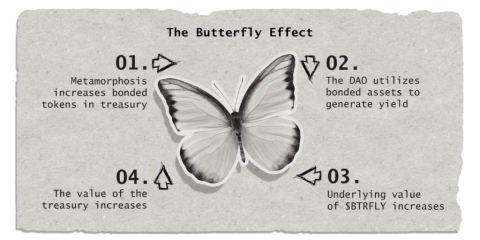

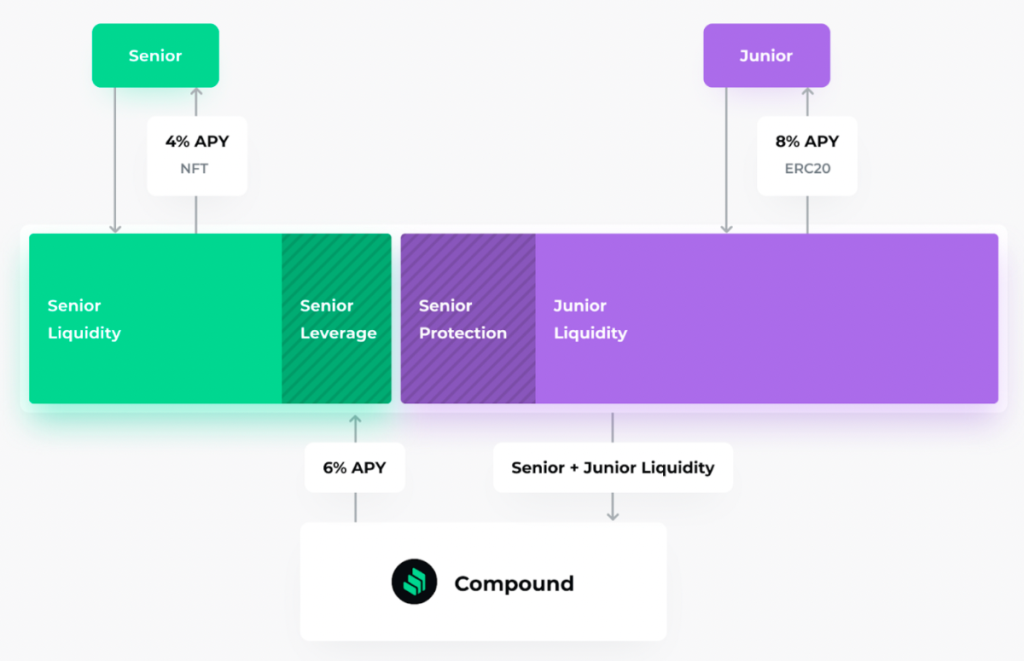

2. BarnBridge

BarnBridge ialah produk berstruktur. Deposit daripada pengguna akan dihantar ke Protokol DeFi yang berbeza untuk mendapatkan kadar faedah terapung, hasil sumber akan dipilih berdasarkan tahap risiko yang berbeza bagi setiap strategi seperti yang diputuskan oleh proses tadbir urus.

Keuntungan yang diperolehi akan diagihkan semula kepada pengguna berdasarkan tahap risiko (peraturan agihan keuntungan adalah berbeza) yang ditanggung pengguna, biasanya akan ada 2 pool utama, Junior Pool dan Senior Bond.

Penyedia modal Junior Pool akan menerima token LP dalam bentuk token ERC20 untuk mewakili kepentingan pelaburan mereka. Junior tidak mempunyai kematangan dan menerima pendapatan terapung.

Pembekal modal Kumpulan Kanan akan menerima token LP dalam bentuk token ERC721 untuk mewakili kepentingan mereka dalam kumpulan. Pengguna yang menyertai Kumpulan Senior akan mempunyai pendapatan tetap, faedah tidak boleh ditebus sebelum matang, tetapi NFT boleh dipindah milik.

Memandangkan faedah yang diperoleh pada protokol asas ialah kadar terapung, ia tiba-tiba boleh turun ke tahap yang sangat rendah, untuk memastikan tahap pendapatan tetap Kumpulan Senior, sebahagian daripada kecairan Junior Pool akan dikunci untuk memastikan jaminan bahawa pemegang Bon Kanan boleh menebus jumlah prinsipal ditambah dengan kadar faedah tetap pada tempoh matang.

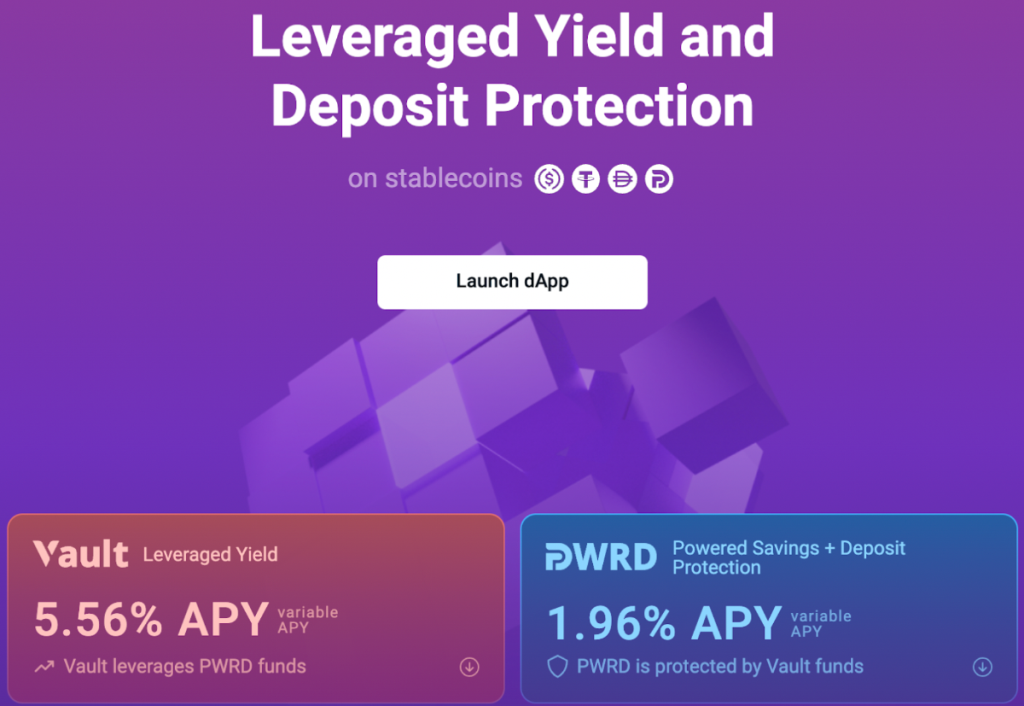

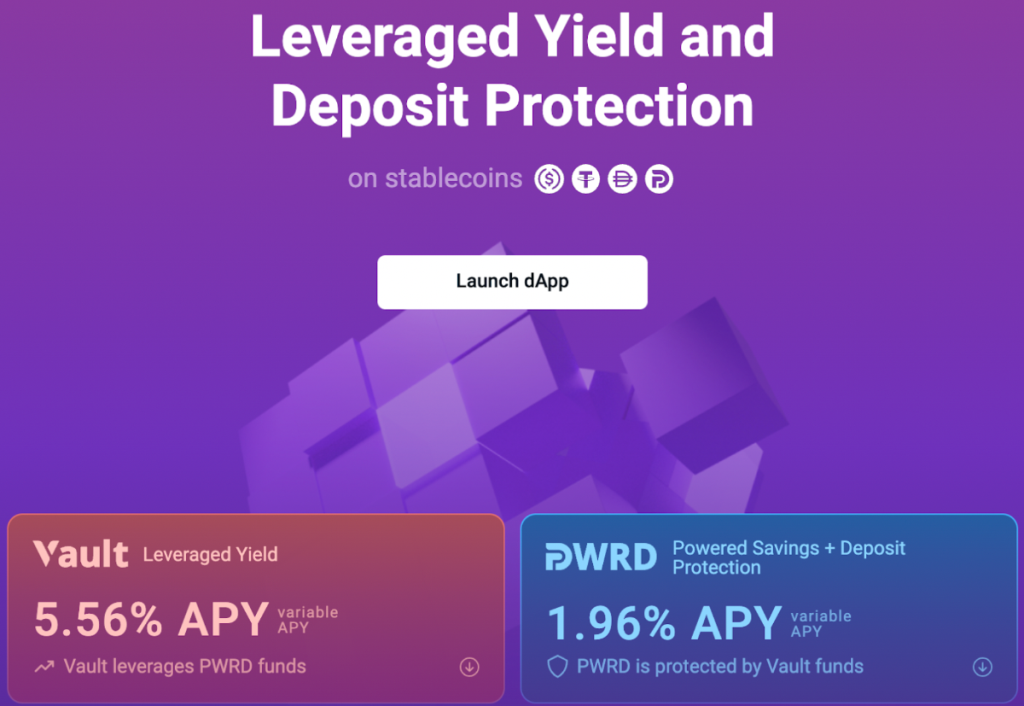

3. Protokol Gro

Produk stablecoin dan Vault PWRD Gro Protocol ialah produk berstruktur. Cara kerja stablecoin dan Gro Vault PWRD adalah serupa dengan projek dalam segmen yang sama:

- Deposit Stablecoin daripada pengguna akan diagregatkan dan didepositkan ke dalam protokol DeFi yang berbeza, strateginya akan menjadi pelbagai seperti:

- Menyediakan kecairan untuk AMM, pertaruhan sebelah pihak.

- Deposit ke dalam protokol pinjaman.

- Deposit untuk mengoptimumkan hasil.

- Strategi pelaburan kompleks lain,...

- Menganalisis pulangan dan risiko pelaburan tersebut.

- Asingkan dan gabungkan faedah dan risiko ke dalam Tran yang berbeza untuk memenuhi keperluan pelaburan pasaran.

Dengan PWRD stablecoin dan Gro Vault sebagai kumpulan produk yang memfokuskan pada pasaran Stablecoin, di mana:

- GRO Vault akan mempunyai APY yang lebih tinggi dan menerima hasil apungan daripada pulangan daripada strategi pelaburan Gro Protocol dan menampung risiko PWRD, risiko yang GRO Vault hadapi terutamanya pada kontrak pintar dan pasak stablecoin.

- PWRD akan menjadi APY yang lebih rendah dan agak stabil. Risiko PWRD akan diserap terlebih dahulu oleh GRO Vaults.

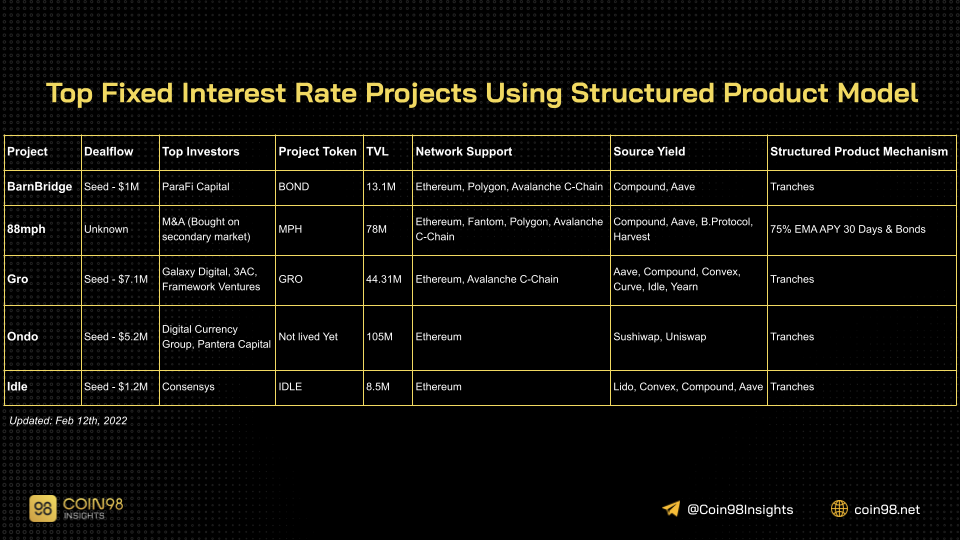

Selain 88mph, BarnBridge, Gro Protocol, terdapat banyak projek dalam pasaran semasa yang menyediakan pengguna dengan pendapatan tetap dengan menggunakan produk berstruktur seperti IDLE, Saffron Finance, Tranche Finance,... Berikut ialah beberapa sorotan projek kadar tetap dalam segmen Produk Berstruktur:

Projek Kadar Faedah Tetap Teratas Menggunakan Model Produk Berstruktur

Isu semasa dan peluang pelaburan yang berpotensi dengan FIR Protocol

AMM lwn Buku Pesanan? Apakah penyelesaian yang betul?

Projek yang memberikan kadar faedah tetap kepada pengguna yang menggunakan bon Kupon Sifar dan model Prinsipal & Hasil Terpisah mempunyai cara biasa untuk membahagikan aset asas kepada token bon kupon Sifar dan token hasil. Protokol kemudian menggunakan beberapa cara untuk membubarkan mereka dengan berkesan.

Seperti yang saya nyatakan dalam artikel, kebanyakan projek FIR memilih model AMM sebagai bentuk kecairan utama untuk aset di atas. Ini tidak bermakna model AMM lebih baik daripada model buku pesanan, kedua-duanya mempunyai kelebihan dan kekurangan masing-masing.

Untuk model buku pesanan:

- Mereka membantu meningkatkan kecekapan pasaran dengan membenarkan pembuat pasaran ( Market Makers ) membentuk pasaran kadar faedah profesional cair dengan mudah untuk aset bon.

- Pengguna menikmati dua faedah iaitu pinjaman & pinjaman dengan tarikh matang yang tepat dengan kadar faedah tetap, tetapi sebagai balasannya, had utama model ini ialah kecekapan pelaksanaan yang sangat rendah apabila pasaran kekurangan kecairan.

Untuk model AMM:

- Ia adalah penyelesaian kecairan terkemuka untuk aset long-tail.

- Daripada bergantung pada pembuat pasaran profesional, model AMM membenarkan pengguna mencipta pasaran kadar faedah mereka sendiri dengan mudah dengan memberi insentif kepada pengguna untuk menambah kecairan kepada kumpulan token/pendasar bon Kupon Sifar, PT/kumpulan pendasar, YT/kumpulan pendasar.

- Kelemahannya ialah kecekapan modal model AMM pada umumnya tidak tinggi.

Sebagai tambahan kepada kelebihan dan batasan yang tersedia bagi kedua-dua model, faktor objektif lain yang mempengaruhi keputusan di atas ialah batasan infrastruktur Ethereum pada masa ini. Walaupun model buku pesanan secara teori boleh terbukti berkesan pada penyelesaian luar rantaian, pada masa ini ia tidak begitu sesuai untuk Ethereum L1.

Oleh itu, kebanyakan protokol telah memilih untuk mereka bentuk keluk AMM tersuai untuk mencairkan token bon kupon Sifar dan token hasil. Selain itu, token bon kupon sifar dan token hasil mempunyai ciri yang berasingan, jadi mereka juga memerlukan lengkung sifat yang berbeza untuk meningkatkan kecekapan dan kecekapan modal .

Sebagai contoh, token bon kupon sifar mempunyai ciri bon faedah sifar yang membolehkan pemegangnya menebus 1:1 dengan aset pendasar yang sepadan pada tempoh matang. Oleh itu, garis kecairan untuk aset bon juga mesti memenuhi beberapa prasyarat seperti:

- Keluk melaraskan harga secara automatik apabila sampai ke peringkat matang untuk mengekalkan kadar faedah sejajar dengan kadar pasaran.

- Apabila tarikh tamat tempoh menghampiri, keluk menjadi lebih rata, menjadikan harga kurang sensitif terhadap perubahan yang bertentangan.

- Yuran transaksi AMM tidak ditetapkan sebagai peratusan. Yuran akan menjadi lebih rendah apabila tarikh tamat tempoh semakin hampir.

Ini juga merupakan sebab mengapa selepas YieldSpace menjadi standard yang digunakan untuk kecairan token aset bon dalam kumpulan projek menggunakan model bon kupon sifar dan model prinsipal & hasil pecahan.

Tetapi itu tidak bermakna model AMM untuk Protokol FIR adalah sempurna, malah, masih terdapat beberapa batasan pada masa ini, seperti masalah kekurangan dan pemecahan kecairan dan model insentif yang sesuai untuk menggalakkan pengguna menambah kecairan.

Kekurangan kecairan dan pemecahan

Kebanyakan protokol FIR menggunakan kupon sifar dan prinsipal pecahan & hasil tidak memerlukan pembuat pasaran profesional untuk mengekalkan pasaran kadar faedah kerana ia seimbang dan dikekalkan oleh keluk AMM.

Walaupun keluk tersuai seperti YieldSpace protokol Hasil atau AMM Nosional telah meningkatkan penggunaan modal dengan ketara, reka bentuk protokol FIR menggunakan bon kupon sifar dan model prinsipal & hasil pecahan menjadikan protokol lebih cekap. Banyak kumpulan kecairan dengan tempoh matang yang berbeza mengakibatkan kecairan berpecah-belah, yang amat teruk dalam protokol FIR yang menggunakan prinsipal & model hasil berpecah.

Di samping itu, majoriti protokol FIR kekurangan insentif yang sesuai untuk memberi insentif kepada pengguna untuk menambah kecairan kepada pasaran kadar faedah berasingan protokol. Secara amnya, keadaan ini menyebabkan pasaran kadar faedah individu dalam keadaan tidak cair.

Walaupun, beberapa protokol seperti Notional Finance dan protokol Sense mempunyai beberapa reka bentuk untuk menangani situasi ini seperti:

- Protokol Sense ialah protokol FIR yang menggunakan model prinsipal & hasil berpecah, tetapi bukannya menggunakan 2 kumpulan berasingan untuk mencairkan token PT & YT, protokol Sense menggunakan 1 model kumpulan kecairan untuk token PT, token YT ialah kecairan menggunakan pinjaman Flash dan kecairan tidak langsung melalui PT/kumpulan aset asas. Reka bentuk ini menjadikan kecairan lebih tertumpu, kumpulan token PT dan bukannya seni bina 2 kumpulan seperti protokol FIR dalam segmen yang sama, tetapi sebagai balasan untuk kos transaksi yang lebih tinggi ( Yuran gas Ethereum ).

- Notional meningkatkan kecekapan penggunaan modal penyedia kecairan dalam protokol dengan membenarkan token LP menjadi cagaran, yang mengurangkan LTV, membantu pengguna mengehadkan risiko pembubaran apabila pasaran berubah-ubah. kukuh atau mampu meminjam lebih banyak dengan jumlah permulaan yang sama cagaran.

- Selain itu, Notional Finance meningkatkan kecekapan pasaran dengan mengarahkan kecairan yang disediakan daripada pengguna kepada pasaran kadar faedah dengan kematangan yang berbeza dalam protokol melalui Notional DAO, menjadikan kecairan diagihkan sama rata merentas pasaran kadar faedah.

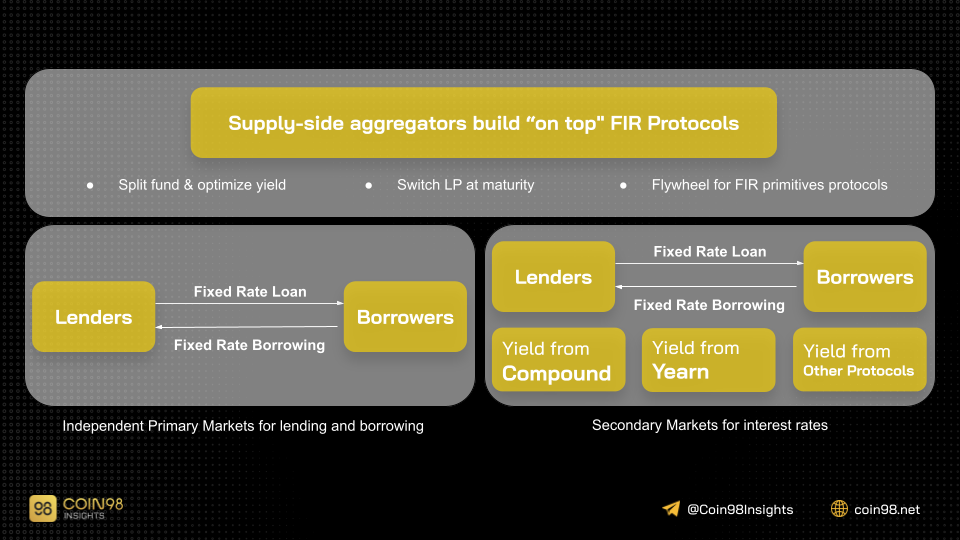

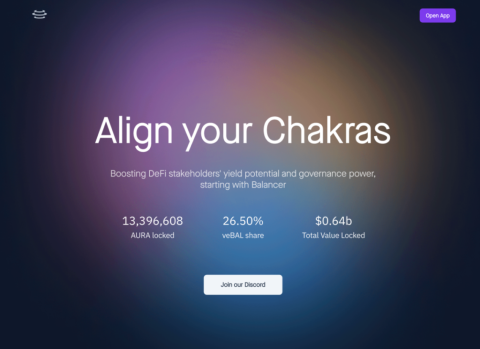

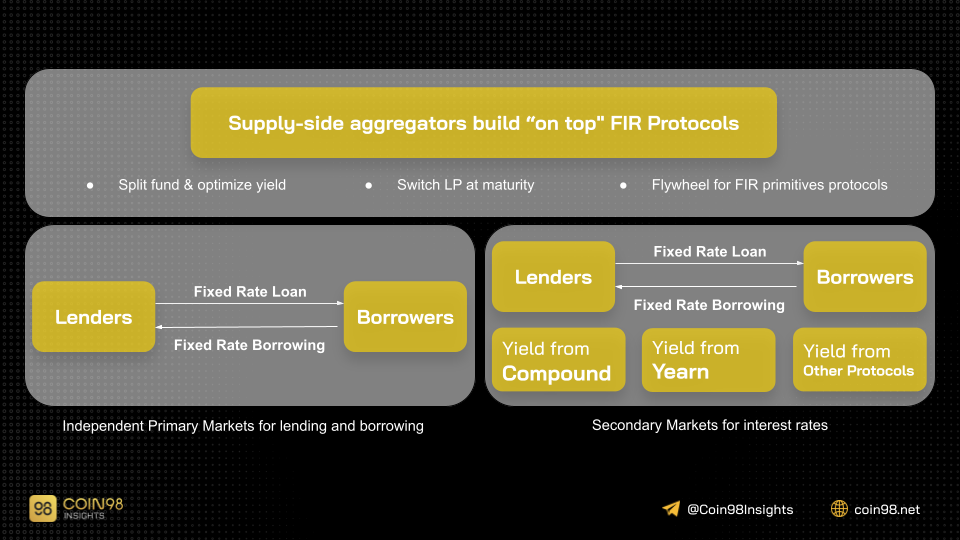

Di sebalik penyelesaian itu terdapat penambahbaikan protokol. Penyelesaian lain ialah agregator sisi bekalan dibina di atas protokol primitif FIR, mereka boleh:

- Automatikkan proses memisahkan aset pendasar pengguna yang mendepositkan ke dalam protokol FIR yang berbeza dan menambahkan kecairan untuk memperoleh dan memaksimumkan ganjaran yang diterima daripada protokol FIR.

- Selaraskan modal secara automatik apabila kumpulan kecairan matang untuk memperoleh hasil berterusan secara automatik.

- Kumpul hak mengundi dalam pelbagai protokol FIR dan menjadi roda tenaga untuk protokol primatif FIR melalui reka bentuk tokenomik yang inovatif seperti yang berlaku dengan Convex dan Curve .

Kecekapan modal yang rendah untuk spekulator dan pengguna yang menyediakan kecairan

Pasaran mata wang kripto semasa mempunyai banyak sumber hasil yang boleh memberikan pengguna peluang pertanian dengan APR antara beberapa puluh peratus hingga beberapa ratus peratus. Walaupun APR hasil sumber tersebut tidak terlalu stabil dan risikonya juga agak tinggi, APR yang mereka sediakan adalah berkali-kali ganda APR yang disediakan oleh protokol FIR.

Pada masa ini, dalam pasaran yang didorong terutamanya oleh spekulasi, adalah sukar untuk memberi insentif kepada pengguna DeFi untuk menggunakan modal mereka dalam protokol FIR untuk memperoleh 1-5% APR. Kerana jelas bahawa cara penggunaan modal ini bukanlah yang paling cekap untuk pengguna dalam situasi pasaran semasa di mana kebanyakan pengguna lebih mementingkan berapa banyak wang yang mereka peroleh daripada risiko yang mereka ambil.

Kerumitan protokol primitif FIR

Kebanyakan penggunaan protokol kadar faedah tetap (FIR, Kadar Faedah Tetap) menggunakan bon kupon sifar dan prinsipal & hasil pecahan yang agak rumit untuk pengguna baharu. Oleh itu, untuk menggunakan protokol di atas dengan berkesan, pengguna perlu belajar dengan teliti tentang cara protokol berfungsi. Ini bukan halangan kecil dalam menarik pengguna baharu protokol.

Citarasa pengguna kripto mungkin berubah dari semasa ke semasa tetapi satu perkara yang akan tetap sama ialah dari masa ke masa majoriti pengguna akan lebih suka "mudah dan mudah". Sekiranya protokol FIR berkembang maju pada masa hadapan, protokol yang membawa pengalaman mudah dan mudah untuk digunakan akan menjadi nilai tambah yang besar.

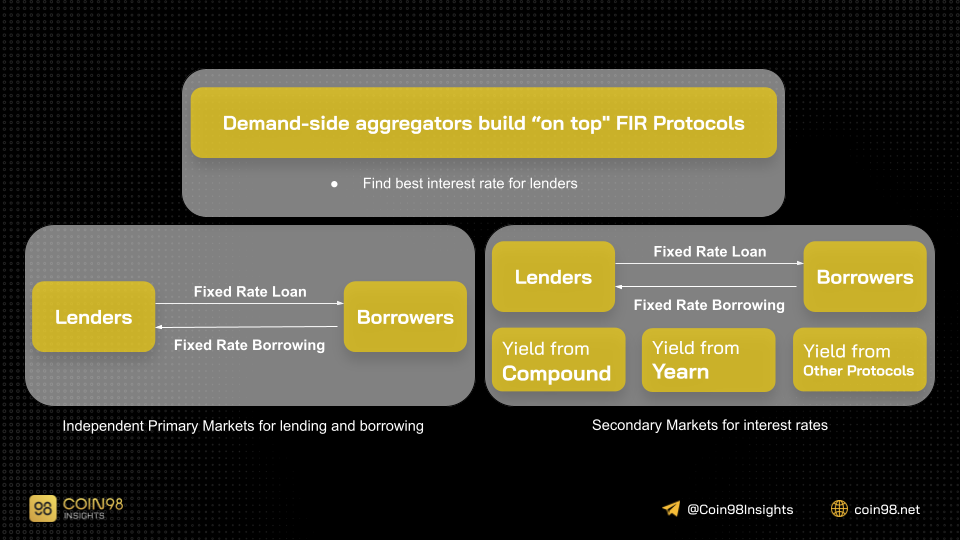

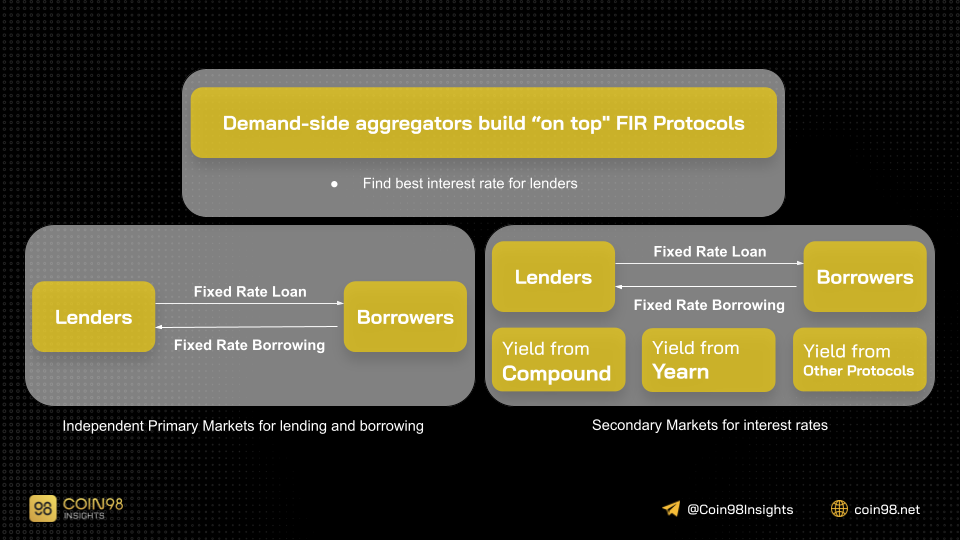

Masalah di atas boleh diselesaikan dengan agregator sisi permintaan yang dibina di atas protokol primitif FIR. Bayangkan, dengan hanya satu klik, pengguna boleh mengakses semua pasaran minat yang disediakan oleh protokol primitif kepada pengguna mereka. Pengguna hanya perlu memilih pasaran kadar faedah yang paling sesuai dengan keadaan mereka.

Risiko keselamatan protokol FIR berorientasikan Produk Berstruktur

Secara umum, protokol FIR yang mendekati produk struktur sebenarnya adalah pengagregat hasil. Mereka memperuntukkan aliran tunai pengguna kepada protokol dan strategi yang berbeza untuk menangkap hasil apungan. Kemudian peruntukkan semula kepada pendeposit mengikut prinsip berasaskan risiko.

Walau bagaimanapun, pengguna mesti mempertimbangkan risiko protokol FIR yang mendekati arah ini. Jika mana-mana protokol asas dieksploitasi, pengguna mungkin kehilangan sebahagian atau semua dana mereka. Risiko ini meningkat kerana protokol FIR dengan pendekatan produk struktur seperti 88mph atau protokol Gro cenderung untuk memanfaatkan berbilang protokol asas.

Contoh kehidupan sebenar, Pada hari Rabu 27 Oktober, Cream Finance telah dieksploitasi dan kerugian kira-kira $130J. Gro Protocol mempunyai 2 strategi dengan peruntukan modal kepada Cream Finance, pada masa serangan, jumlah nilai kedua-dua strategi ialah $9.24M. Peristiwa eksploitasi menyebabkan protokol kehilangan berjuta-juta dolar. Mengikut perjanjian awal, risiko PWRD akan dilindungi oleh Gro Vaults terlebih dahulu, menyebabkan nilai Gro Vault dikurangkan sebanyak 21.97%. Walaupun protokol Gro menerima pampasan oleh Cream Finance selepas itu, kerugian sebenar telah dikurangkan ke tahap yang sangat rendah tetapi ini membawa kepada masalah lain…

Jika kerugian terlalu besar dan protokol menjadi muflis, apakah yang berlaku kepada pengguna?

Daripada perspektif ini, saya secara peribadi melihat keperluan untuk mekanisme pengurusan risiko untuk membantu protokol FIR mendekati produk struktur seperti 88mph atau protokol Gro untuk mengelakkan insiden yang menyebabkan protokol tidak berupaya. pembayaran sementara.

Malah, beberapa protokol Pinjaman seperti Maker DAO dan Aave mempunyai mekanisme pengurusan risiko untuk senario serupa di atas. Pemegang DAO MKR pembuat akan menjadi pilihan terakhir sekiranya berlaku insolvensi protokol. Malah, ia digunakan sebagai backstop pada Mac 2020. Apabila pasaran jatuh dan protokol berhutang, pemegang MKR kini akan menerima risiko bahawa mereka akan dicairkan jika Maker berhutang. Untuk mengimbangi risiko yang mereka ambil, pemegang MKR berhak mendapat sebahagian daripada yuran daripada sistem Maker.

Pembangunan masa depan projek faedah tetap dalam Crypto

Pada asasnya, peminjaman dan pinjaman adalah dua faktor asas untuk pembangunan DeFi. Pada masa ini, protokol pinjaman seperti Aave, Maker, Anchor, Compound adalah pasaran utama untuk meminjam dan meminjam dalam pasaran.

Protokol ini menyediakan fungsi peminjaman dan peminjaman dengan membenarkan pengguna berakhir dengan kumpulan aset biasa (P2P, Peer to Pool), dengan cara tanpa kebenaran dan terpencar. Walau bagaimanapun, kelemahan utama model operasi peer to pool ialah: kadar faedah terapung.

Sebenarnya, bukanlah tiada protokol yang menyediakan pasaran faedah tetap, tetapi sebaliknya, terdapat agak banyak projek FIR dalam pasaran tetapi apa yang saya ingin katakan di sini ialah bahagian pasaran mereka masih sangat kecil jika dibandingkan. kepada bahagian pasaran protokol pinjaman rakan sebaya.

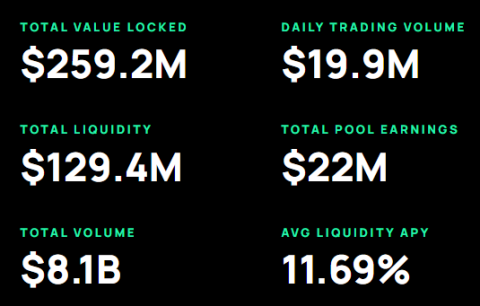

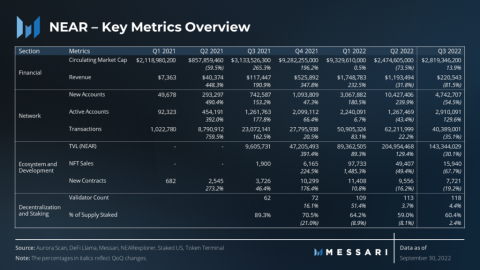

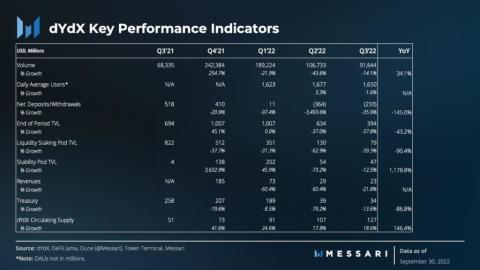

Melihat data TVL bagi 4 protokol di bawah, anda akan melihat korelasi yang jelas:

- Pasaran semasa yang menerajui 2 protokol FIR, Notional Finance dan Element Finance, mempunyai TVL masing-masing $481M dan $117M.

- Dua protokol peminjaman/peminjaman Peer to Pool yang terkemuka pada masa ini, Maker DAO dan Aave, mempunyai TVL masing-masing $17.22B dan $13.47B.

Manakala pinjaman kadar tetap adalah bentuk pinjaman yang paling biasa dalam pasaran tradisional. Whitepaper of Notional Finance juga menyebut isu ini, “ Pada 2018, terdapat $15.3 trilion dalam pinjaman terkumpul dalam pasaran gadai janji dan hutang korporat AS. 88% daripada hutang itu adalah pada kadar tetap .” Seperti yang dapat dilihat, kebanyakan pasaran hutang dalam kewangan tradisional didorong oleh pinjaman kadar tetap.

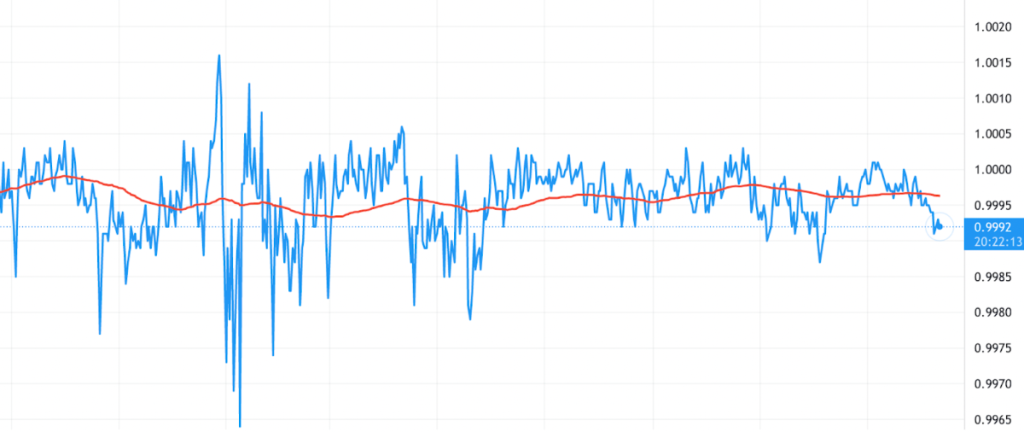

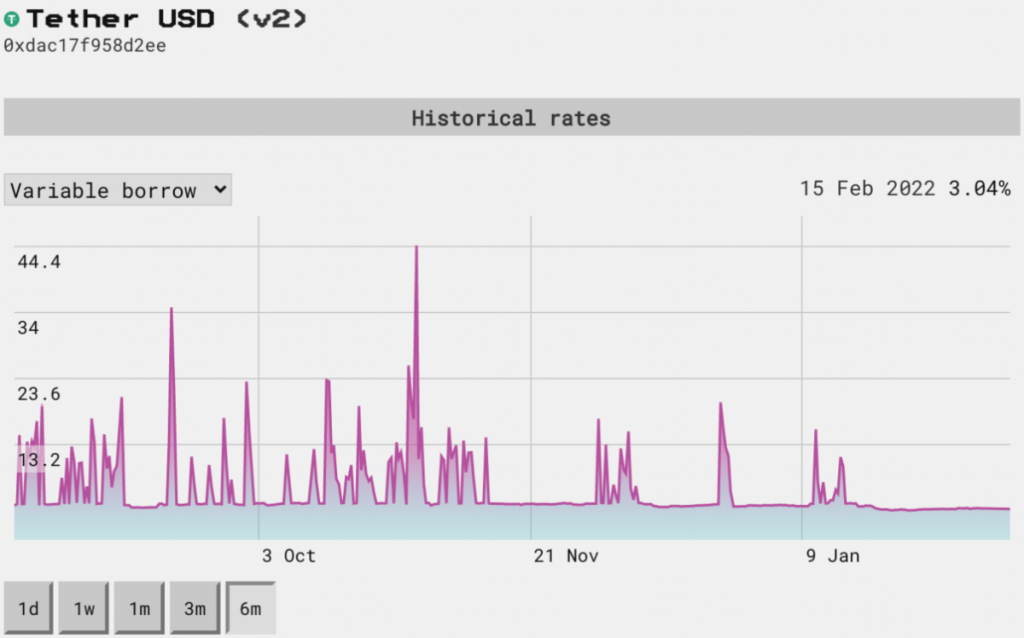

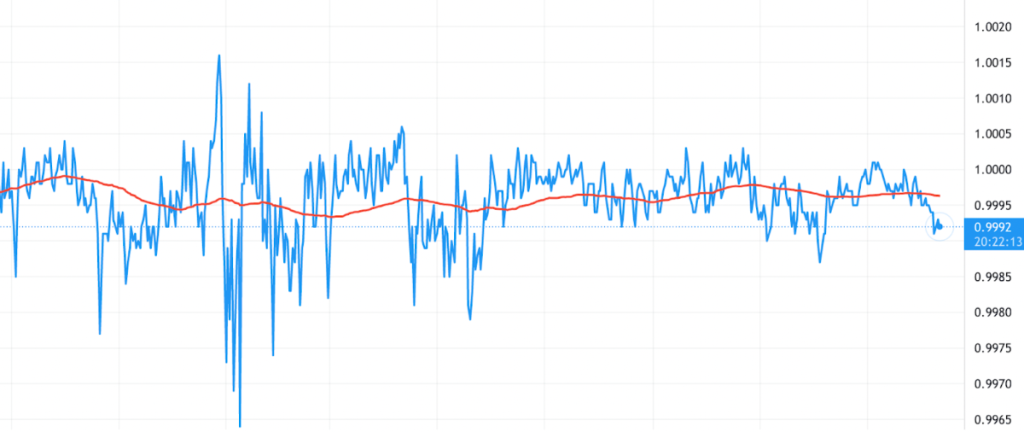

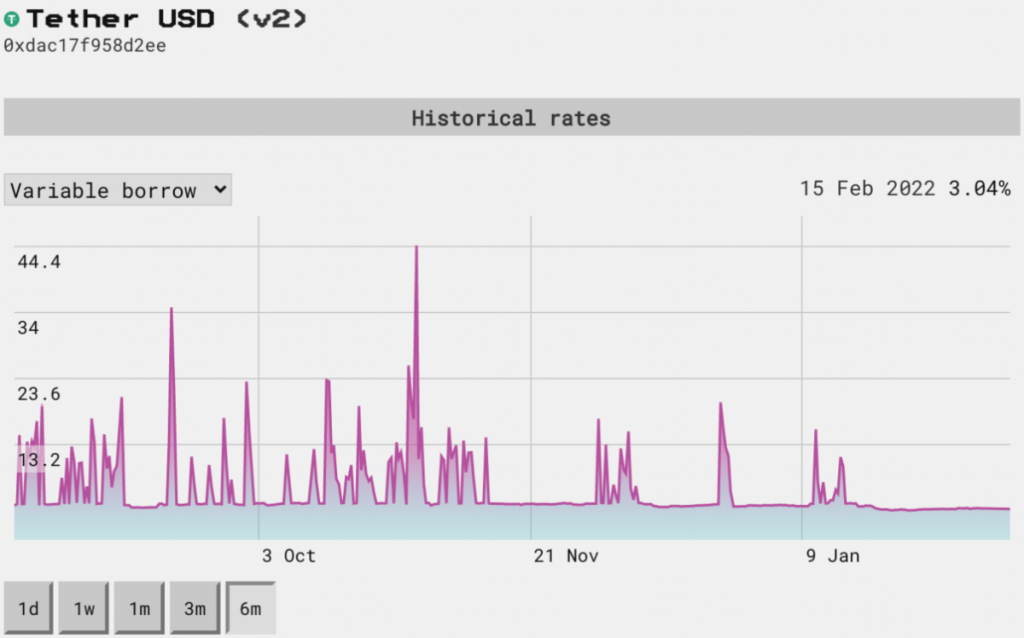

Kembali ke pasaran pinjaman semasa dalam DeFi didorong terutamanya oleh pinjaman kadar terapung yang sangat tidak menentu. Ambil kadar faedah pinjaman Aave USDT untuk 6 bulan terakhir sebagai contoh. Kadar faedah turun naik dengan kuat dan cepat, serta-merta meningkat daripada 20.2% kepada 44.4% dalam masa 2 hari dari 30 hingga 31 Oktober 2021.

Tahap ketidakpastian dan turun naik kadar faedah terapung dalam pasaran DeFi tidak kondusif untuk perancangan kewangan jangka panjang dan pelaburan berleveraj, secara tidak langsung menghalang pertumbuhan DeFi kepada saiz pasaran yang lebih besar. Sebaliknya, kadar faedah tetap memberi peminjam dan peminjam lebih kawalan ke atas portfolio pelaburan mereka, membolehkan individu dan pelabur menerima pakai rangkaian produk kewangan yang lebih luas dan lebih kompleks.

Ringkasnya, dari sudut pandangan peribadi saya, pasaran pinjaman kadar tetap mungkin akan berkembang maju, menjadi bahagian penting dalam DeFi, asas untuk pasukan projek baharu untuk memanfaatkan dan membina. mencipta sektor baharu.

ringkasan

Saya akan menutup artikel ini dengan menjawab 3 soalan pendek: Mengapa? Bila? Apa?;

Pasaran pinjaman dan peminjaman kadar tetap adalah penting untuk pertumbuhan DeFi, tetapi mengapa kumpulan protokol FIR tidak berkembang maju sehingga kini?

⇒ Pasaran didorong sebahagian besarnya oleh aktiviti spekulatif, kebanyakan pengguna lebih berminat dengan jumlah wang yang mereka hasilkan daripada jumlah kerugian mereka. Produk yang betul tetapi masa yang salah, masa adalah masalah masa!

Bilakah kumpulan protokol FIR dan pasaran pinjaman dan pinjaman kadar tetap meletup?

⇒ Secara peribadi, saya fikir mereka akan berkembang maju dalam 5 tahun akan datang. Secara lebih terperinci, Memandangkan lebih ramai pengguna dan institusi memasuki pasaran DeFi, permintaan untuk kadar faedah tetap akan terus berkembang.

Jika pasaran kadar tetap berkembang maju, apakah yang perlu dilaburkan untuk mengaut keuntungan besar daripada mereka?

⇒ Memandangkan permintaan untuk kadar tetap meningkat dengan mendadak, protokol FIR yang menyediakan protokol kadar tetap akan menjadi protokol primitif DeFi yang seterusnya. Dari perspektif pelabur runcit, tawaran yang baik mudah dilihat sebagai pelaburan dalam token asli protokol FIR dan protokol agregator yang dibina di atasnya.

Di atas ialah perspektif saya tentang pasaran faedah tetap dan projek berkaitan. Jika anda mempunyai soalan lain yang berkaitan dengan topik di atas, sila komen di bawah untuk sokongan Coin98 segera!