Analiza modelu operacyjnego Uniswap V2 (UNI) — podstawa AMM

Przeanalizuj i oceń model operacyjny Uniswap V2, najbardziej podstawowy model dla każdego AMM.

Przeanalizuj model działania Balancer V2 oraz jego zalety i wady, zapewniając w ten sposób najbardziej intuicyjne widoki na temat Token BAL.

Jak to działa to seria, która analizuje model operacyjny protokołu/DApps, aktualizuje podstawowe zrozumienie tokenu, zapewniając w ten sposób najbardziej intuicyjne widoki na temat tokena tego projektu. Możesz się do niego odnieść po więcej perspektyw inwestycyjnych.

Przegląd wyważarki (BAL)

Balancer to AMM, w którym użytkownicy mogą handlować (swap), zapewniać płynność (dodawać płynność) za pomocą dwóch lub więcej tokenów i przy różnych stawkach.

Balancer występuje w dwóch wersjach;

Projekt V2 ma wiele unikalnych i różnych punktów niż V1. W tym artykule skupię się na analizie i zrozumieniu mocnych stron V2 oraz na tym, jak wychwytuje wartość dla BAL, natywnego tokena Balancer.

Możesz dowiedzieć się z wyprzedzeniem o Balancer V2 tutaj .

Plusy i minusy Balancer V1

Skoncentruję się na przedstawieniu głównych punktów, w których v1 radzi sobie dobrze oraz jego ograniczeń.

Zalety

W momencie drugiego kwartału 2020 r. DeFi zaczęło eksplodować, użytkownicy zaczęli wchodzić w interakcje z AMM i powiązanymi produktami, zaczęli zdawać sobie sprawę z wielu zalet AMM, ale zaczęły też pojawiać się jego ograniczenia - problem nietrwałej utraty (IL) i monotonia AMM w tym czasie.

Na tym etapie pojawił się Balancer, który zapewnił AMM wiele opcji dla różnych przypadków użycia, zapewniając jednocześnie tymczasowe rozwiązanie problemu IL.

Limit

Pomimo dostarczenia tak obiecującego produktu, pod względem TVL i Volume, Balancer nie odniósł sukcesu. (TVL i wolumen Uniswap są 6-8 razy wyższe niż TVL i wolumen Balancera na koniec 2020 r.).

Moim osobistym zdaniem awaria Balancera jest spowodowana:

Przegląd Balancer V2

V2 to ulepszona wersja najważniejszych funkcji V1, V2 w porównaniu do V1:

Skarbiec protokołów

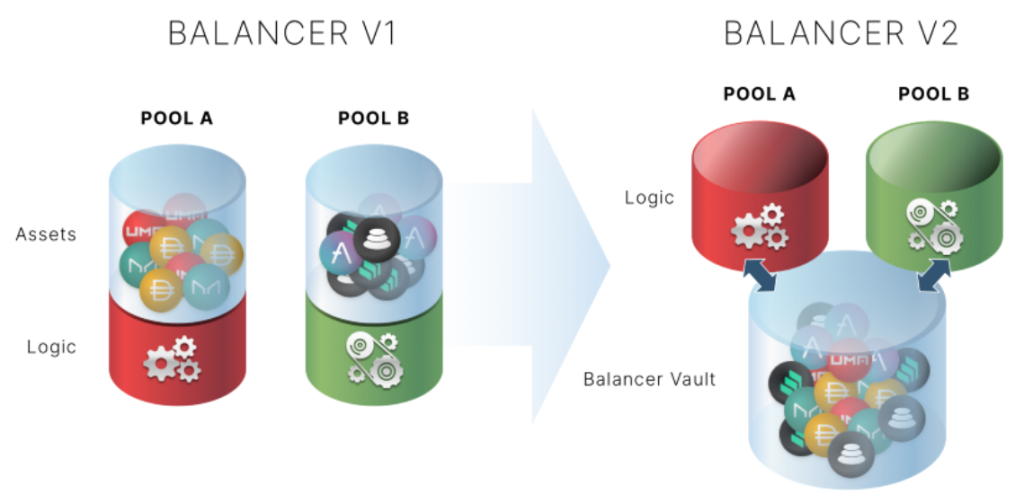

Główna zmiana architektoniczna między wersjami V1 i V2 polega na tym, że wersja V2 używa tylko jednego repozytorium do przechowywania i zarządzania wszystkimi zasobami pul Balancer.

Balancer V2 oddziela logikę AMM od zarządzania tokenami i księgowania. Zarządzanie/księgowanie tokenów jest wykonywane przez Vault, podczas gdy logika AMM jest wykonywana indywidualnie dla każdej puli.

Niestandardowa formuła AMM

W V1 istnieją 3 rodzaje basenów: baseny publiczne, baseny prywatne i baseny inteligentne.

W V2 będzie więcej typów, początkowo będą uruchamiane 2 główne typy Pool;

Opracowywane i testowane są 3 rodzaje pul:

Wydajność gazu

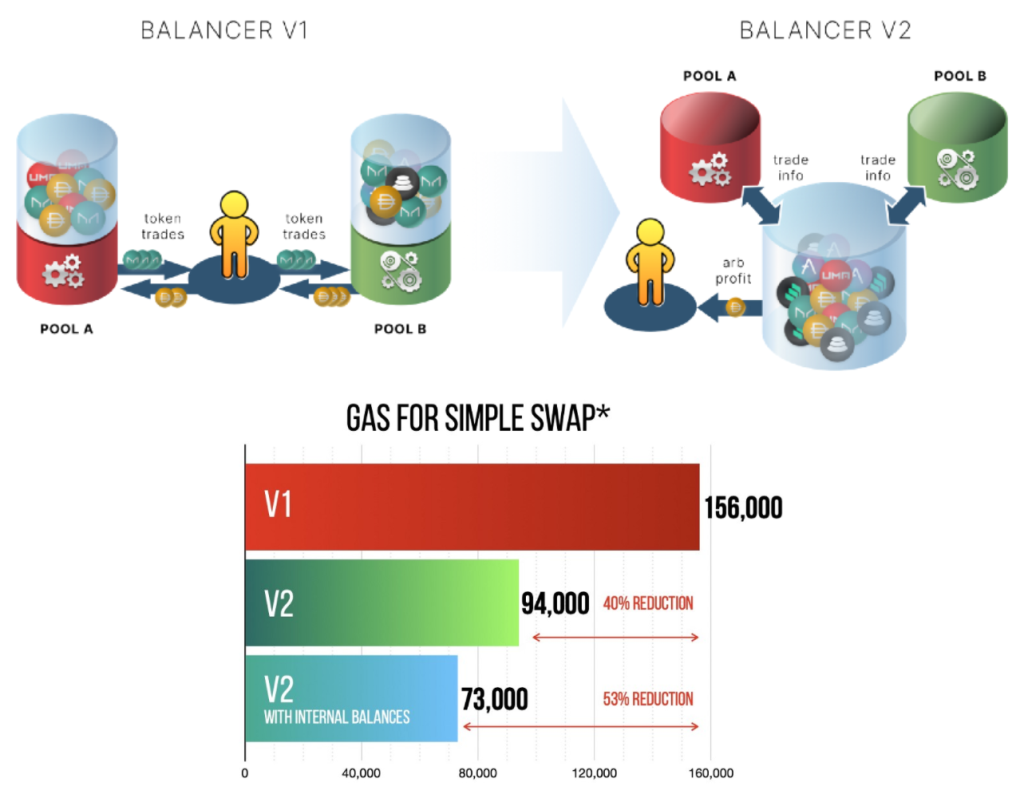

W V1 handel z co najmniej dwoma pulami nie będzie działał, ponieważ użytkownicy muszą wysyłać i odbierać tokeny ERC20 z pul.

W przypadku V2, mimo że transakcje są grupowane w wielu pulach, tylko liczba tokenów netto jest ostatecznie przenoszona do Krypty, co pozwala zaoszczędzić znaczną ilość gazu w tym procesie.

Zarządzający aktywami

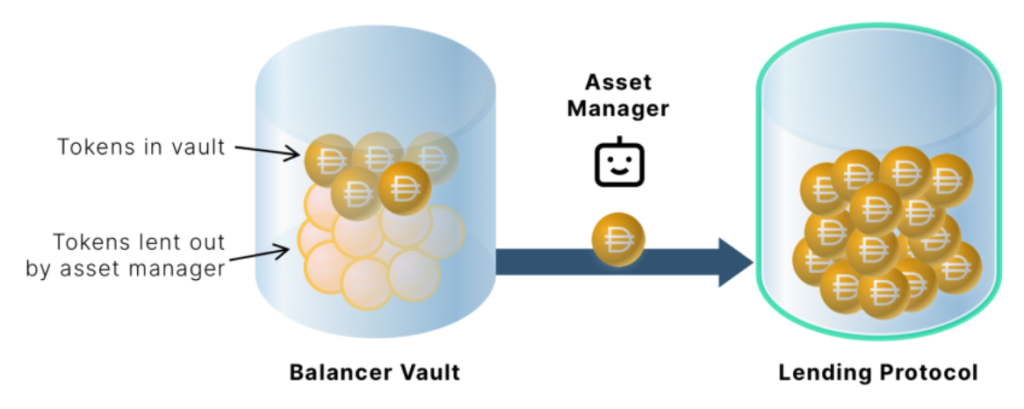

W większości AMM większość aktywów nie jest faktycznie wykorzystywana w dowolnym momencie => efektywność kapitałowa jest niska.

Balancer v2 wprowadza Asset Managerów, aby rozwiązać ten problem. Asset Managers to zewnętrzne inteligentne kontrakty nominowane przez pule, które mają pełne prawa do bazowych tokenów, które Pula zdeponowała w skarbcu.

Zastosowanie Zarządzających Aktywami ma na celu pomóc niektórym Pulom Bilansującego uzyskać większy zysk poprzez przeniesienie części niewykorzystanego kapitału z Pul Bilansujących do Protokołu Wypożyczenia (takiego jak Aave) w celu zwiększenia zysku dla Pul.

To rozwiązanie nie jest nowe, Curve jest pionierem tego rozwiązania, wprowadzając baseny Compound i Y, ale problem z Curve polega na tym, że koszt jest zbyt wysoki.

Na przykład prosta zamiana z TUSD na USDC na Curve zużywa ponad 800 000 gazu, podczas gdy normalna zamiana na Uniswap kosztuje tylko około 100 000 - 120 000 gazu.

Asset Managerowie Balancer v2 obiecują rozwiązać ten problem i związane z nim problemy. Więcej o projekcie przeczytasz tutaj .

Postęp Balancer v2

Chociaż istnieje wiele ulepszeń w porównaniu do v1, ale V2 również właśnie wprowadził kilka wymienionych powyżej funkcji, takich jak:

Komponenty balansera

Obecnie Balancer nadal buduje i doskonali v2, więc komponenty Balancera w przyszłości mogą być inne niż teraz;

Zasadniczo v2 będzie składał się z 3 głównych komponentów:

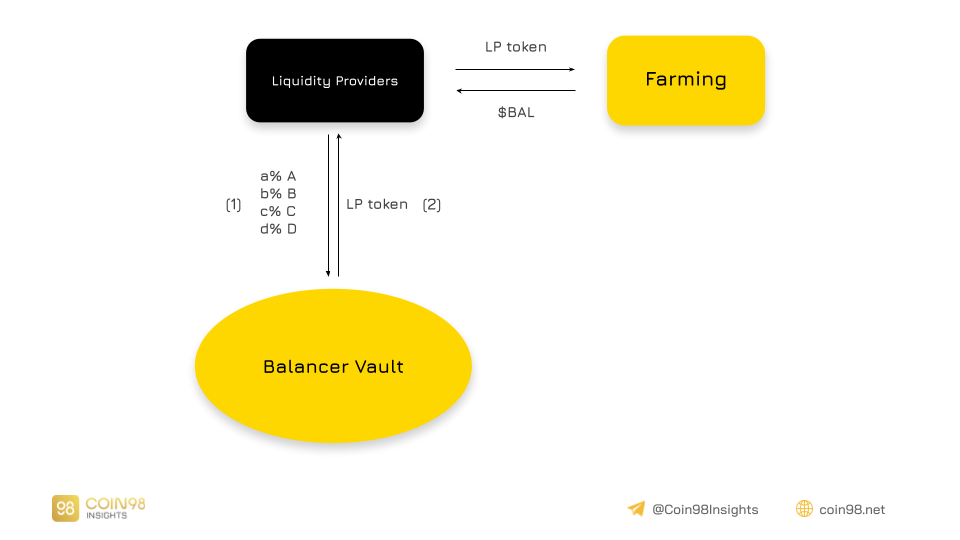

Dostawca płynności

Proces jest podobny do Uniswap LP, LP dostarczają tokeny proporcjonalne do puli, otrzymują opłaty za LP i mogą farmić (obsługiwana jest tylko jedna pula).

Balancer v2 ma 2 inne punkty w następujący sposób:

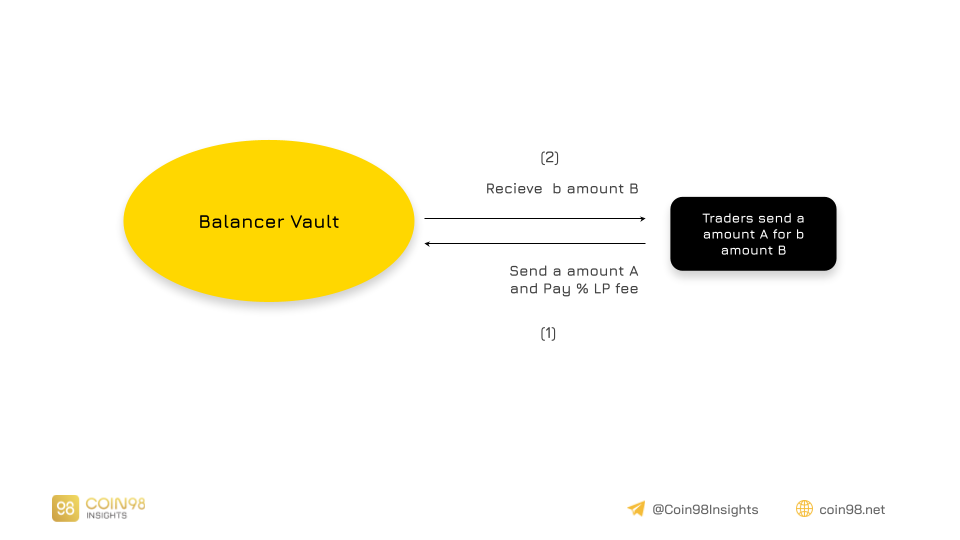

Wymieniacz

Podczas handlu na Balancer v2, Swapper wyśle 1 ilość tokena A plus część opłaty LP (może później trochę więcej opłaty za protokół), aby otrzymać pewną ilość tokena B.

Balancer ma różnicę w opłatach transakcyjnych, na którą użytkownicy muszą zwrócić uwagę, polega na tym, że opłata za LP nie jest ustalona na poziomie 0,3%, jak Uniswap, ale zależy od każdej puli, więc korzystając z Balancera, należy zwrócić uwagę na opłatę za każdą pulę. % - 10%).

Zarządzający aktywami

Abstrakcyjną koncepcją jest przeniesienie niewykorzystanej części kapitału z Pul Wyważających zawartych w Skarbcach na zewnątrz, aby uzyskać większe zyski z tych Pul.

Pierwsi Asset Managerowie w Balancer zostali potwierdzeni jako Aave, Aave przeniesie część niewykorzystanego kapitału w Balancer Pools do Protokołu Wypożyczania Aave, aby uzyskać dodatkowy zysk z pul Balancer.

Obecnie Asset Managers jest nadal w budowie, możesz przeczytać ten artykuł, aby uzyskać więcej informacji.

W jaki sposób Balancer Capture Value dla tokena BAL?

W chwili obecnej jedyną funkcją BAL jest Balancer Governance Token (głosowanie).

Ale zgodnie z moim doświadczeniem, w przyszłości, gdy dostępne będą funkcje protokołu uruchamiania i stabilne działanie, pojawią się Propozycje aktywacji szeregu zachęt, z których mogą korzystać posiadacze BAL, zamiast tylko jednej zachęty, jak teraz.

Moim zdaniem idea v2 będzie z kolei podążać za tym procesem:

Obecnie opłata protokolarna jest domyślnie ustawiona na 0, a sposoby wykorzystania środków w Skarbie Państwa są tak różnorodne, jak;

Ponadto sposób dystrybucji do posiadaczy BAL (lub osoby stawiającej BAL) może być jednym z następujących 3 sposobów:

Końcowe myśli

Mimo, że Balancer oferuje wiele innowacji w swoim designie, na chwilę obecną powyższe wybitne funkcje nie są dostępne na żywo => Chwilowo uważam to za pomysł bo nie wiem jak i kiedy będą działać w rzeczywistości.

Poza tym, ich bezpośredni konkurenci Uniswap v3 i Sushiswap multi-chain wystartowali i mają bardzo dobre wyniki, czy po wprowadzeniu funkcji innowacyjnych v2 Balancer odzyska udział w rynku od Uniswap v3 i innych znaczących AMM?

Ponadto kwestia skalowania do warstwy 2 lub innych łańcuchów kompatybilnych z EVM jest również bardzo ważna, podczas gdy ciasto AMM w Ethereum jest bardzo ciasne i chwilowo nie wykazuje oznak dalszej ekspansji, nowych rynków na zewnątrz (warstwa 2,... ) miał większe możliwości rozwoju.

Czy Balancer wykona jakikolwiek ruch? Czy Balancer będzie nadal ciężko pracował nad rozwojem i doskonaleniem pozostałych funkcji Balancer v2 w sieci głównej Ethereum? A może będą inne plany?

Krótko mówiąc, Balancer jest w dość wrażliwym okresie i musi obserwować więcej ruchów projektowych dotyczących postępu V2 i tego, jak rozszerzyć ekosystem Balancera, aby podejmować trafniejsze decyzje inwestycyjne.

Podsumowując model działania Balancera, możemy narysować kilka głównych idei w następujący sposób:

Przeanalizuj i oceń model operacyjny Uniswap V2, najbardziej podstawowy model dla każdego AMM.

Przeanalizuj model PancakeSwap poprzez mechanizm działania każdego produktu w środku, a tym samym znajdź możliwości inwestycyjne dzięki PancakeSwap.

Artykuł zawiera najważniejsze informacje o kolejnej aktualizacji Balancera.

IGain, rozwiązanie nietrwałej utraty

Analizując model działania AMM SushiSwap, AMM z TVL jest TOP 3 na rynku, aby poznać kierunek projektu i samemu poznać ninsighty.

Raydium to zdecentralizowana giełda wykorzystująca mechanizm AMM. W tym artykule Coin98 poprowadzi Cię szczegółowo, jak korzystać z Raydium!

W tym artykule dowiesz się, jak korzystać z Uniswap, w tym swap, dodawać płynność i migrować płynność z Uniswap V2 do V3, z naciskiem na innowacje w DeFi.

Jak stworzyć i używać portfela Blockchain? Dzisiejszy artykuł pokaże Ci, jak w szczegółowy i łatwy sposób stworzyć i używać portfela Blockchain.

Dowiedz się o ekosystemie Solana i każdym elemencie układanki, aby przygotować grunt pod znalezienie możliwości w Solanie.

Jak używać SpaceGate w aplikacji Coin98 Super do konwersji tokenów ERC20 na SPL i odwrotnie w zaledwie 5 krokach. Szczegóły tutaj!

Mina i Polygon będą współpracować w celu opracowania produktów zwiększających skalowalność, ulepszoną weryfikację i prywatność.

Przeanalizuj i oceń model operacyjny Uniswap V2, najbardziej podstawowy model dla każdego AMM.

Giełda Remitano to pierwsza giełda, która umożliwia kupowanie i sprzedawanie kryptowalut w VND. Szczegółowe instrukcje dotyczące rejestracji w Remitano oraz kupowania i sprzedawania Bitcoina tutaj!

Artykuł zawiera najbardziej kompletne i szczegółowe instrukcje dotyczące korzystania z sieci testowej Tenderize.

Artykuł zapewni Ci najbardziej kompletny i szczegółowy przewodnik dotyczący korzystania z Mango Markets, aby doświadczyć pełnej funkcjonalności tego nowego projektu na Solanie.