Wycena DeFi: Czy DeFi można wycenić według przepływów pieniężnych?

Artykuł stanowi tłumaczenie opinii autora @jdorman81 na temat wyceny w Defi, wraz z osobistymi opiniami tłumacza.

Wycena YFI nie jest prostym zadaniem. Ekosystem Yearn jest złożony, a rola YFI w nim pozostaje niepewna.

Nie będzie przesadą stwierdzenie, że YFI szturmem podbiło społeczność kryptograficzną od czasu jej premiery w czerwcu. Pomimo silnych ostrzeżeń założyciela („YFI ma wartość 0” i „testuję w prod”), cena YFI wciąż eksplodowała, osiągając maksimum 44 000 USD za token i kapitalizację rynkową 1,3 miliarda dolarów.

Szybki wzrost cen YFI, w niemałej części ze względu na wprowadzenie i harmonogram wypuszczania YFI w bardzo szybkim tempie (wszystkie 30 000 tokenów rozdystrybuowanych w pierwszym tygodniu)

Ale wszystko to jest drugorzędne, prawdziwa wartość leży w samym Yearn Finance, prawdziwym gigancie, który Andre Cronje rozwija się od miesięcy i nadal aktualizuje z zawrotną prędkością.

Uniwersum Yearn będzie się dalej rozwijać i jest pewne, że token YFI będzie odgrywał ważną rolę w przyszłości ekosystemu Yearn.

Ten artykuł jest tłumaczeniem oryginalnego artykułu mechanizm.capital, aby pokazać i poznać główne ramy wyceny YFI.

Ramy cenowe YFI

Całkowita wartość zablokowana (TVL)

W DeFI zazwyczaj oceniamy wartość, patrząc na TVL z ich kapitalizacją. Jednak protokoły są w dużym stopniu uzależnione od zysków generowanych przez TVL.

Używanie TVL do wyceny będzie stanowić tylko jedną część całkowitego obliczenia zysku. Ocenianie YFI przez TVL byłoby jak ocenianie firmy po wielkości zatrudnienia, a nie rentowności.

Firma może mieć wielu pracowników i generować duże przychody. Ale marże zysku nie mogą być porównywane z bardziej dochodowymi firmami zatrudniającymi mniej pracowników.

Bieżący wskaźnik cena/zysk (cena/zysk — P/E)

W porównaniu do TVL, obecny wskaźnik P/E będzie bardziej efektywnym miernikiem. Wskaźnik P/E daje nam obraz bieżącego generowania przychodów YFI wraz z jego kapitalizacją.

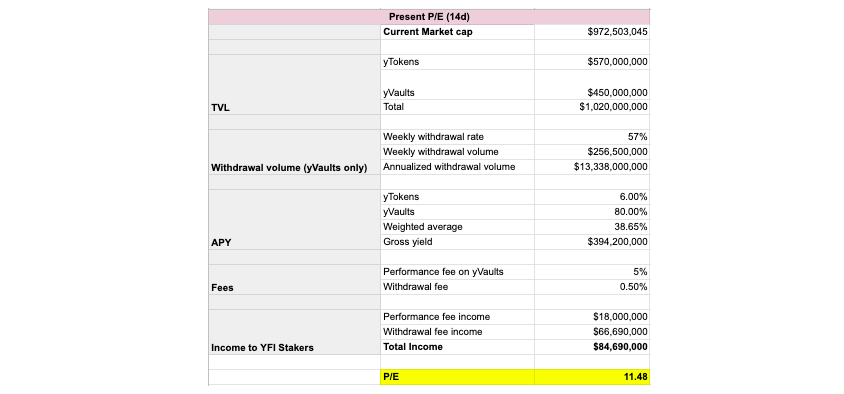

Oto mój obecny arkusz kalkulacyjny P/E, zakładając, że obstawia się 100% YFI:

Aby móc porównać P/E YFI z innymi protokołami DeFi, musimy najpierw rozróżnić stosunek cena/zysk (Cena/Zysk — Z/Z) oraz stosunek cena/przychód (Cena). jako stosunek cena/całkowita sprzedaż – Cena/Sprzedaż). To ważne rozróżnienie, które często się myli.

Rachunek zysku YFI wynosi około 2,5: kapitalizacja rynkowa 1 miliarda dolarów podzielona przez 400 milionów dolarów rocznego zysku użytkowników Yearn. Wskaźnik P/E YFI wynosi 11,5 i jest obliczany poprzez podzielenie kapitalizacji rynkowej przez całkowity roczny przychód posiadaczy YFI.

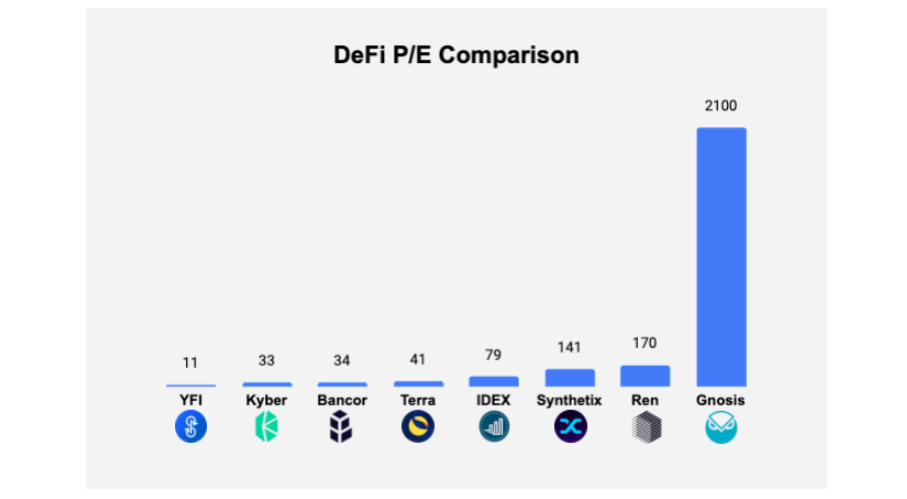

Dla spójności chcę porównać wskaźniki P/E w DeFi.

Z powyższej tabeli widać to wyraźnie, nawet po ostatniej hossie i późniejszym wycofaniu kapitału. YFI nadal jest zwycięzcą konkursu na zysk.

Jednak możesz być zaskoczony, gdy dowiesz się, że duża część tych przychodów jest wynikiem dużej liczby wypłat z yVaults w ostatnich tygodniach.

Chociaż opłata za wypłatę używana w yVault wynosi tylko 0,5%. Wskaźnik wypłat jest tak wysoki, że sama opłata za wypłatę generuje ponad 66 milionów dolarów rocznych przychodów. Myślę, że wysoki poziom wycofania jest wynikiem stale zmieniających się metod uprawy plonów , które powodują, że użytkownicy nieustannie przenoszą swoje aktywa.

Dla porównania, opłata za wyniki w wysokości 5% stosowana od przychodów yVault stanowi mniej niż jedną czwartą całkowitych rocznych przychodów graczy YFI.

Wypłaty zaczęły zwalniać, ostatecznie opłaty za wypłatę będą stanowić mniejszy udział w przychodach, które protokół Yearn przyniesie posiadaczom YFI, podobnie jak część, którą giełdy pobierają z opłat za wypłaty z opłat transakcyjnych.

Opłaty za wyniki: bardziej przystępny strumień przychodów

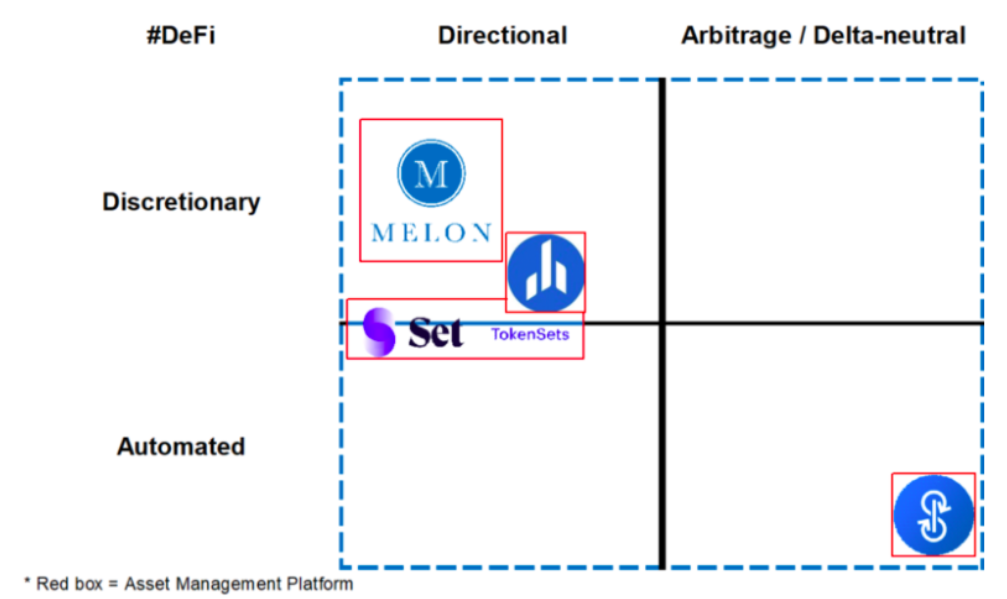

Jeśli opłaty za wypłatę nie staną się głównym źródłem przychodów dla posiadaczy YFI, to co będzie? Yearn Finance znalazł małe odniesienie w podręcznikach organizacji inwestycyjnych, zwłaszcza z miejsc takich jak Yearn, bezkierunkowych i automatycznych.

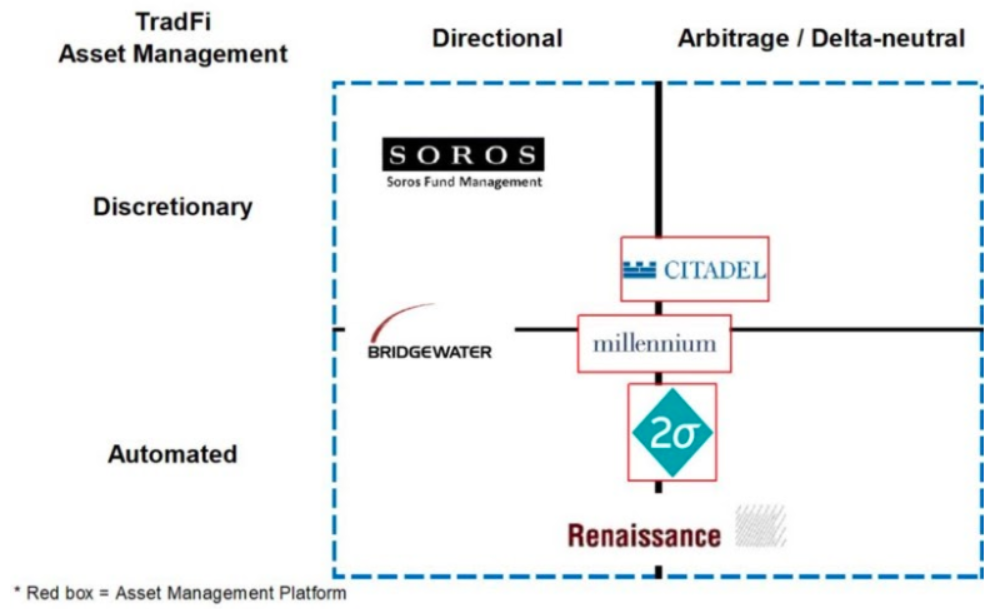

Porównanie platform zarządzania aktywami krypto i niekrypto.

Fundusze hedgingowe stosują model „opłaty 2/20”: 2% rocznej opłaty za zarządzanie i 20% opłaty za wyniki. Pierwszy rodzaj opłaty dotyczy wszystkich monitorowanych aktywów, drugi dotyczy tylko odsetek generowanych przez fundusz.

Yearn mógłby przyjąć podobną architekturę, prawdopodobnie pomijając roczną opłatę za zarządzanie i zamiast tego przeznaczając stałą część opłaty za wyniki na fundusz rozwoju. W rzeczywistości Yearn ma już fundusz strategiczny, który będzie wypłacany bezpośrednio deweloperom, których strategie zostały zatwierdzone przez posiadaczy YFI.

Istnieje już opłata za wydajność yVault od przychodów, ale ten model może zostać rozszerzony o opłaty za wydajność yToken. Wierzę, że opłata za wyniki w wysokości 5-10% będzie miała ogromny wpływ na wartość tokena i pomoże funduszowi w dalszym rozwoju protokołu. Uważam również, że jest on również na tyle niski, że tańsze protokoły rozgałęziania nie będą miały wyraźnej przewagi konkurencyjnej.

Wraz ze wzrostem Yearn i wzrostem bazy użytkowników, naturalne jest, że wielkość wypłat będzie się zmniejszać w porównaniu z TVL. Spadek ten powinien wzmocnić Yearn Finance, ponieważ oznacza to, że protokół już zwiększył retencję użytkowników.

Jednak spadek wolumenu wypłat również w naturalny sposób zmniejsza wpływy z opłat za wypłatę dla posiadaczy YFI. W przeciwieństwie do tego, opłata za wyniki pozwoliłaby Yearnowi i YFI gromadzić wartość w tym samym tempie, dzieląc ją między udziałowców YFI, którzy uczestniczą w zarządzaniu częścią zysków ze wzrostu protokołu.

Oczekiwane P/E i zdyskontowane przepływy pieniężne

Wykorzystanie tylko bieżącego wskaźnika P/E do wyceny jest bardzo ograniczone, ponieważ nie uwzględniają przyszłych zmian i zmian w protokołach.

Aby uzyskać przegląd, zastosowałem 2 kolejne modele, aby kierować przyszłością: szacowany wskaźnik P/E (do końca 2020 r.) i zdyskontowane przepływy pieniężne. Dla każdego modelu podzieliłem na trzy przypadki. Przypadek podstawowy, przypadek konserwatywny i przypadek agresywny. Sprawy różnią się nie tylko TVL, RRSO i wielkością wypłat, ale także wskaźnikiem prowizji za wyniki i stawką prowizji za wypłatę.

Muszę podkreślić, że powyższe przypadki nie wyczerpują wszystkich możliwości, które mogą się wydarzyć w przyszłości. Możliwa jest wymiana możliwości (np.: silny wzrost TVL, ale niskie opłaty za protokół). Te trzy przypadki stanowią po prostu przegląd tego, jak oprzeć przyszły potencjał YFI.

1. Szacowany wskaźnik P/E (do końca 2020 r.)

Oto trzy przykłady modelu P/E oczekiwanego do końca roku.

Uwaga przed kontynuowaniem: Ponieważ opłaty za wyniki nadal są naliczane tylko w przypadku yVault, dodałem dwie metody obliczania P/E dla każdego przypadku: jedną z opłatami za wyniki stosowanymi tylko do firm. Przychody z yVault, a w drugiej Opłata za wyniki dotyczy zarówno przychodów yVault, jak i yToken. Linie z opłatą za wyniki przychodu z yToken będą miały kolor fioletowy.

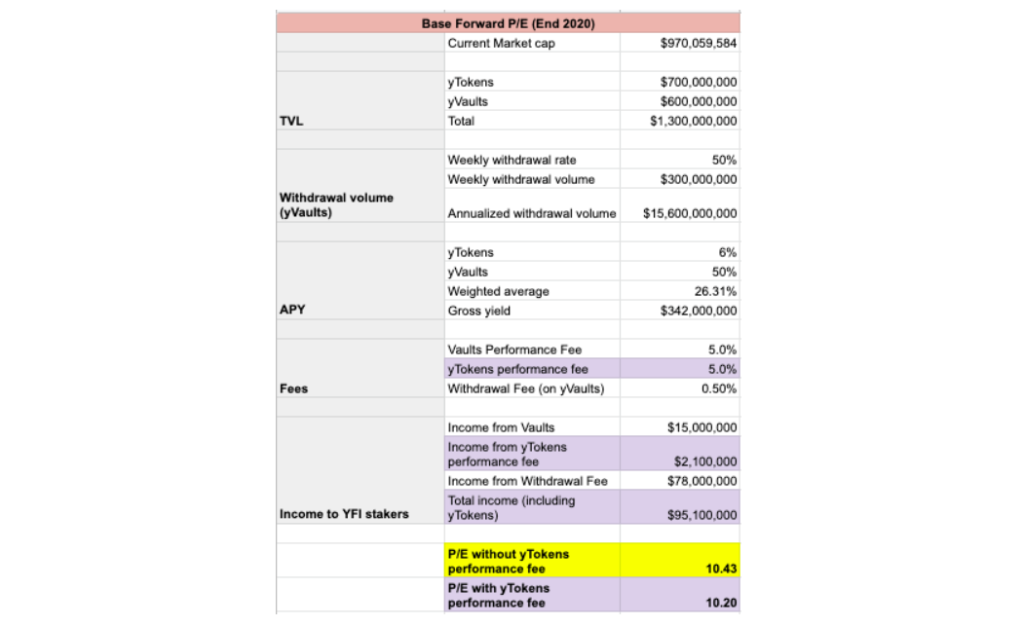

Przypadek podstawowy:

Przypadek bazowy do końca roku zakłada pewien wzrost w yTokenach i yVaults, ale zakłada nieznaczny spadek wskaźnika wypłat yVaults.

Przewiduję, że rynek uprawy plonów będzie nadal aktywny przez kilka miesięcy, ale nastąpi spadek RRSO yVault i yToken. W tym przypadku opłata za wyniki yVaults pozostaje na niezmienionym poziomie 5% i dodaje 5% opłaty za wyniki z przychodów z yToken.

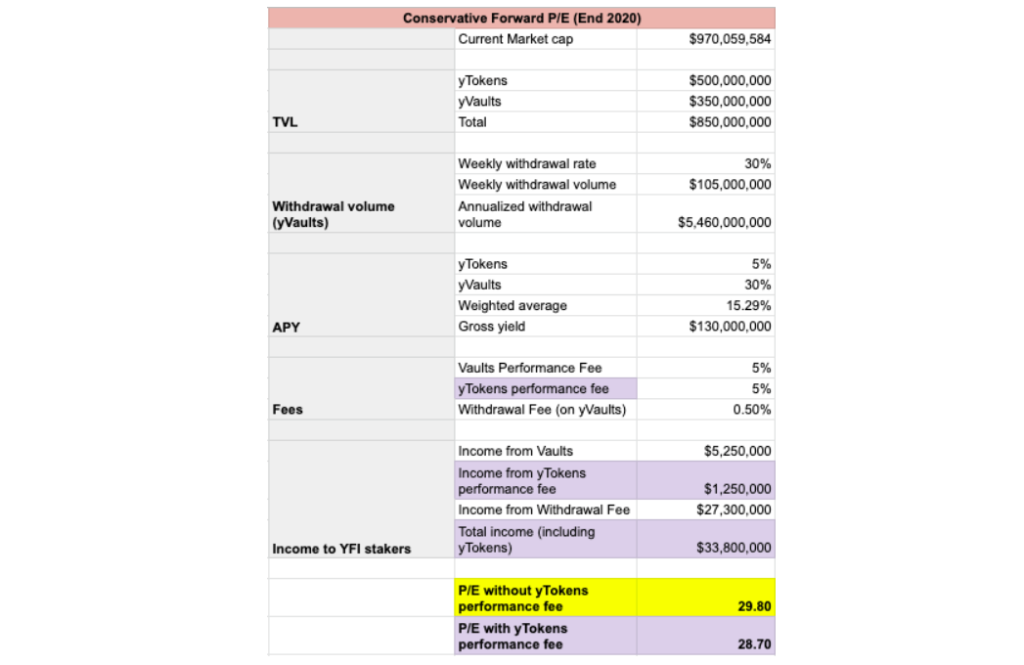

Konserwatywny przypadek:

W tym przypadku wartości TVL yToken i yVault są zachowane, a RRSO jest równie stagnacja. Dodatkowo ten niedźwiedzi scenariusz wiąże się również z opłatami za wyniki i wypłatami, które są również niższe niż obecne stawki, a cotygodniowy wskaźnik wypłat jest o 30% niższy niż połowa średniego wskaźnika wypłat w ciągu ostatnich 14 dni, teraz z yVault.

W rzeczywistości wybór niskiego wskaźnika wypłat w tym przypadku idzie w parze z wielkością wypłat Yearna od początku do chwili obecnej, aby pokazać wszystkim, że wskaźnik wypłat musiałby być bardzo niski, aby móc ściągnąć średnią do obecnego poziomu. .

Chociaż jest to przypadek niedźwiedzi, nadal warto zauważyć, że wyniki P/E nadal pomagają YFI dostać się na szczyt protokołów DeFi.

Agresywny przypadek:

W tym przypadku zakładam, że TVL i RRSO zarówno yToken, jak i yVault znacznie wzrosną do końca roku. Ten przypadek również zakłada wysokie przychody, a wraz z nim wzrost opłat za wyniki (z 5% do 10%).

Kilka czynników sprawia, że ten optymistyczny scenariusz jest bardziej prawdopodobny niż inne. Na przykład niedawno uruchomiony yVault wETH pokazał nam, ile kapitału może jeszcze wpłynąć do protokołu Yearna: w niecałe 48 godzin do skarbca wETH wpłynęło ponad 125 000 ETH (~45 milionów dolarów), zanim osiągnął szczyt ponad 250 000 ETH. Wręcz przeciwnie, 80% cotygodniowy wskaźnik wypłat jest również przerażający, zwłaszcza pomimo faktu, że liczba wypłat spada w ostatnich tygodniach.

2. Zdyskontowane przepływy pieniężne (DCF)

Prognozowane modele P/E dają nam oszacowanie zdolności YFI do generowania przychodów do końca 2020 r. Będzie jednak potrzebowała gwarancji na długoterminową przyszłość, abyśmy mogli obliczyć od zysku do potencjalnej ceny tokena.

Podejście DCF bardzo dobrze do tego pasuje. Poniższe prognozy mają na celu oszacowanie ogólnego poziomu zdyskontowanych przepływów pieniężnych, a nie przedstawienie dokładnej wyceny.

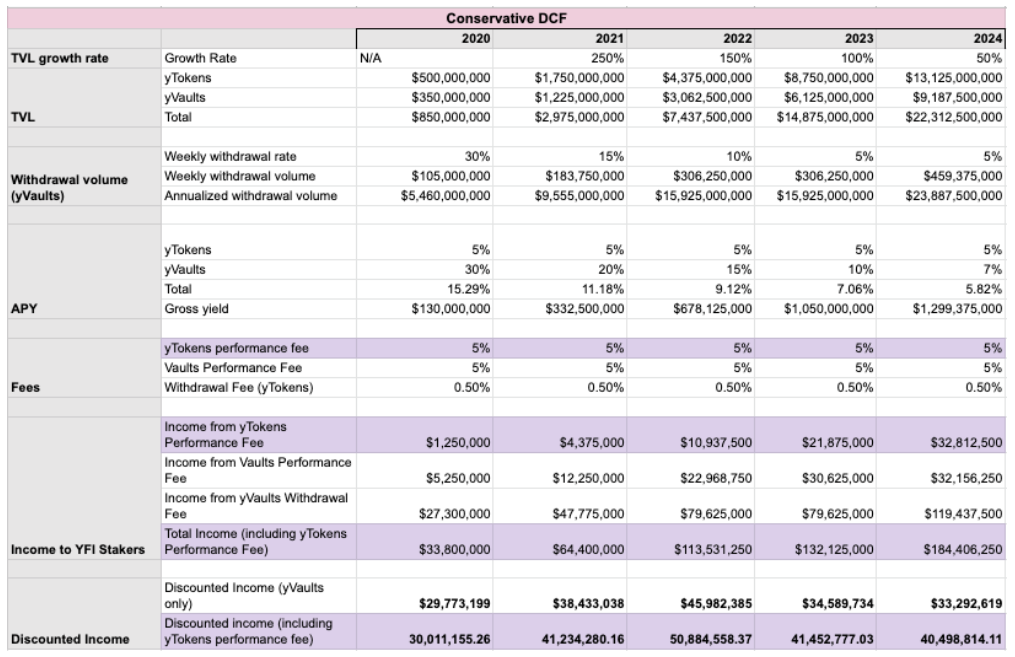

Dla trzech przypadków DCF wartość początkowa jest taka sama jak w przypadku oczekiwanego wskaźnika P/E. Jednak DCF nadejdzie wraz ze wzrostem/spadkiem TVL i RRSO w czasie.

Należy również zauważyć, że wszystkie trzy przypadki DCF zakładają, że wielkość wycofania znacznie się zmniejszy w kolejnych latach. Model DCF wyróżnia się tym, że zapewnia perspektywę przyszłej wyceny YFI po zmniejszeniu wolumenu wypłat, a opłaty za wyniki wygenerowały duże źródło dochodu dla posiadaczy YFI.

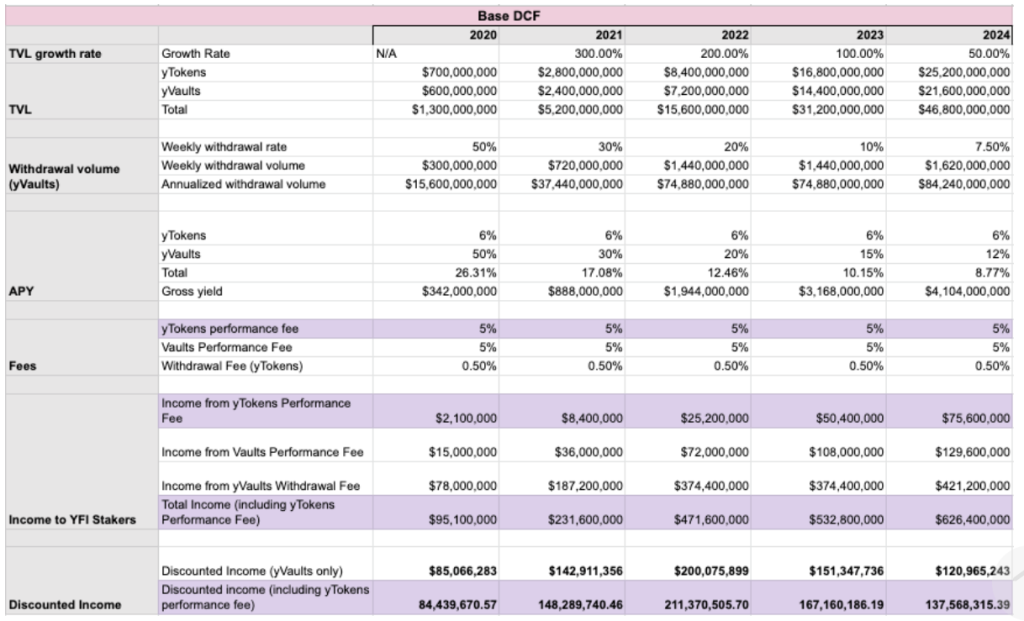

Przypadek podstawowy:

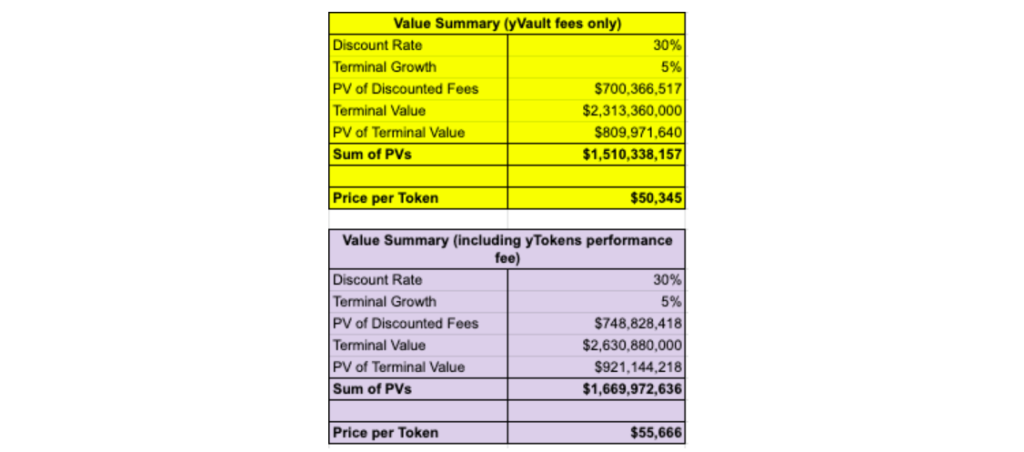

Ten przypadek bazowy dla DCF stawia cenę YFI nieco powyżej ATH (cena najwyższa), a zastosowanie opłaty za wyniki do przychodów yToken pokazuje pozytywną stronę przy obecnych wycenach.

To daje nam TVL w wysokości 5,2 miliarda dolarów do końca przyszłego roku, 15,6 miliarda dolarów w następnym roku i ponad 48 miliardów dolarów do końca 2014 roku. Jednak w tempie, w jakim DeFi atakuje kryptowaluty i aktywa niekryptograficzne, uważam, że że powyższy wzrost TVL jest całkowicie możliwy, zwłaszcza przy zastosowaniu odpowiedniego dla rynku protokołu, takiego jak posiadany przez firmę Yearn.

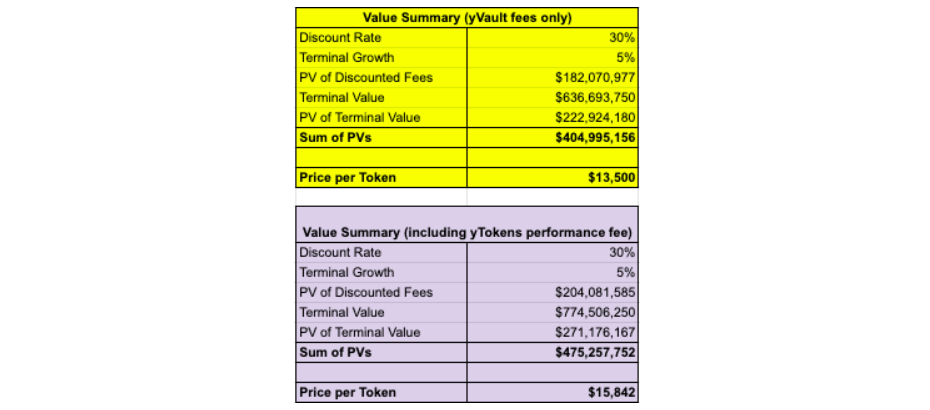

Konserwatywny przypadek:

Ten konserwatywny model DCF zakłada bardzo niski wzrost na wszystkich frontach, a ceny 13,5 tys. i 15,8 tys. wyraźnie to odzwierciedlają. Ten przypadek jest podobny do dwóch pozostałych, ponieważ ze względu na spadek wolumenu wypłat w czasie, przychody z opłat za wyniki ostatecznie przewyższają przychody z opłat za wypłaty.

Jakie więc czynniki mogły spowodować tak duży spadek?

Z naszego punktu widzenia najpoważniejszą przeszkodą wpływającą na rozwój Yearn (dopiero po wydarzeniu z czarnym łabędziem) jest poważny spadek rentowności DeFi. Jeśli tak się stanie, a inne składniki Yearna nie zwiększą ruchu – protokół nadal może odnotować wzrost TVL i przychodów, ale prawdopodobnie nie będzie eksplodował w tempie, które widzieliśmy do tej pory.

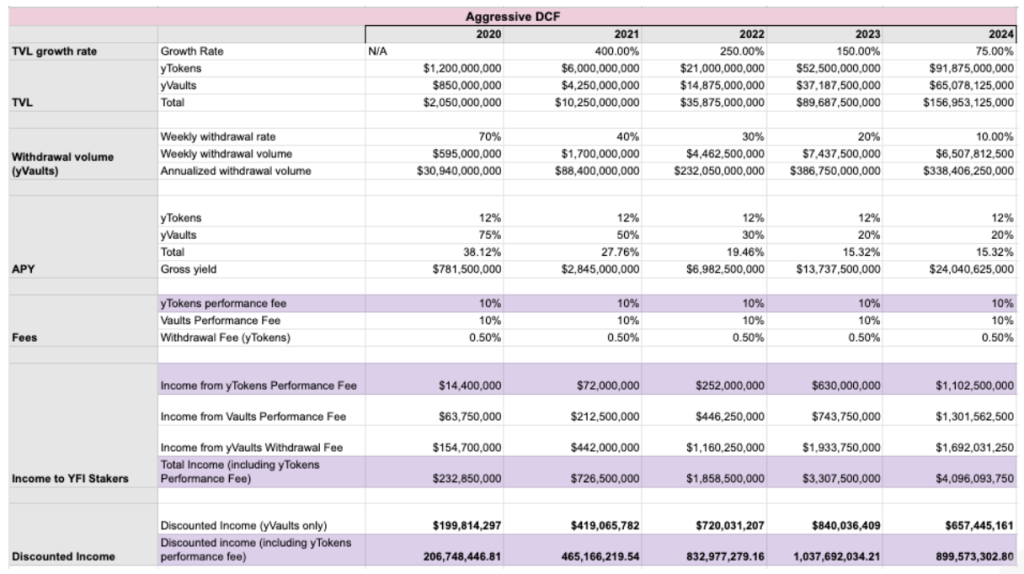

Agresywny przypadek:

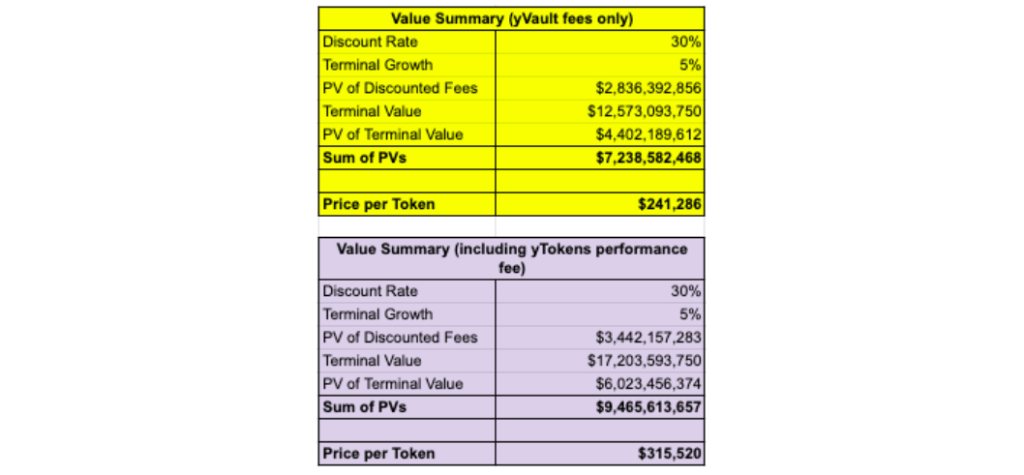

W tym byczym przypadku DCF wartość tokena wynosi wówczas 241 000 USD i 315 000 USD w zależności od tego, czy opłaty za wyniki są stosowane do przychodów z yToken.

Trudno w to uwierzyć, że TVL przekroczy 150 miliardów dolarów do końca 2024 roku - to prawie 3 razy całkowita kapitalizacja rynkowa ETH! Ale biorąc pod uwagę wzrost, jaki ostatnio zaobserwowaliśmy w stablecoinach i skarbcach oraz fakt, że wdrożyliśmy tylko niewielki ułamek potencjalnych strategii, które zostały zaplanowane, nie sądzę, aby ten scenariusz był niemożliwy.

Musimy również pamiętać, że aktywa świata rzeczywistego są tokenizowane i zaczynają przenosić się do DeFi. Całkowity popyt rynkowy, do którego dąży firma Yearn, będzie szerszy niż jego TVL, a nadchodzące podstawowe usługi finansowe mogą być katalizatorem dalszego wzrostu i efektów sieciowych.

streszczenie

Wycena YFI nie jest prostym zadaniem. Ekosystem Yearn jest złożony, a rola YFI w nim pozostaje niepewna. Różne modele, o których wspomniałem w artykule, zapewnią zakres oceny, odzwierciedlający różne możliwe scenariusze.

Artykuł nie może również pokazać wszystkich potencjalnych przychodów, a także źródeł kosztów, takich jak rozwój całego systemu za pomocą produktów zbudowanych w ekosystemie Yearn, takich jak ytrade, yliquidate, yinsure itp.

Głównym celem tego artykułu jest wyjaśnienie ram potrzebnych do wyceny oraz identyfikacja potencjalnej wartości w różnych scenariuszach. Jednak zakończę, wypowiadając nasze myśli.

Uważam, że Yearn Finance ma szczególnie cenne elementy: pozwala każdej osobie na bierne czerpanie korzyści z mechanizmu generowania zysków (zysk) rynku poprzez bycie proaktywnym i profesjonalnym w obracaniu kapitału.

Jeśli Andre będzie nadal wprowadzać zmiany w zawrotnym tempie, a społeczność pozostanie dynamiczna i solidna, Yearn ma potencjał do zbudowania silnego ekosystemu z odpowiednimi i świetnymi produktami.

Artykuł stanowi tłumaczenie opinii autora @jdorman81 na temat wyceny w Defi, wraz z osobistymi opiniami tłumacza.

Wycenianie BNB, aby pomóc Ci mieć bardziej szczegółowy widok kryteriów wyceny tokenów projektu, oto BNB – token Binance.

Wycena THORChain jasno wyjaśni Ci projekt THORChain, a także poda 3 hipotetyczne przypadki dotyczące ceny żetonu RUNE.

Raydium to zdecentralizowana giełda wykorzystująca mechanizm AMM. W tym artykule Coin98 poprowadzi Cię szczegółowo, jak korzystać z Raydium!

W tym artykule dowiesz się, jak korzystać z Uniswap, w tym swap, dodawać płynność i migrować płynność z Uniswap V2 do V3, z naciskiem na innowacje w DeFi.

Jak stworzyć i używać portfela Blockchain? Dzisiejszy artykuł pokaże Ci, jak w szczegółowy i łatwy sposób stworzyć i używać portfela Blockchain.

Dowiedz się o ekosystemie Solana i każdym elemencie układanki, aby przygotować grunt pod znalezienie możliwości w Solanie.

Jak używać SpaceGate w aplikacji Coin98 Super do konwersji tokenów ERC20 na SPL i odwrotnie w zaledwie 5 krokach. Szczegóły tutaj!

Mina i Polygon będą współpracować w celu opracowania produktów zwiększających skalowalność, ulepszoną weryfikację i prywatność.

Przeanalizuj i oceń model operacyjny Uniswap V2, najbardziej podstawowy model dla każdego AMM.

Giełda Remitano to pierwsza giełda, która umożliwia kupowanie i sprzedawanie kryptowalut w VND. Szczegółowe instrukcje dotyczące rejestracji w Remitano oraz kupowania i sprzedawania Bitcoina tutaj!

Artykuł zawiera najbardziej kompletne i szczegółowe instrukcje dotyczące korzystania z sieci testowej Tenderize.

Artykuł zapewni Ci najbardziej kompletny i szczegółowy przewodnik dotyczący korzystania z Mango Markets, aby doświadczyć pełnej funkcjonalności tego nowego projektu na Solanie.