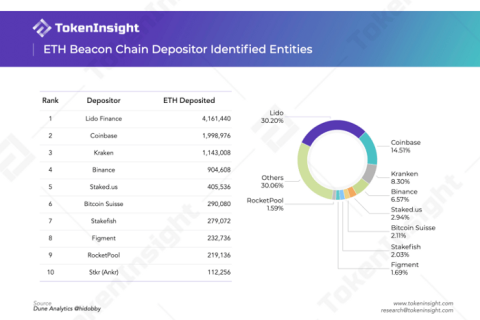

Você sabia que um terço do ETH apostado na cadeia Ethereum Beacon vem de um único protocolo? O protocolo é Lido Finance e, embora tenha havido preocupações sobre sua enorme participação, o projeto criptográfico tem mais a oferecer do que pode ser visto.

História da Lido Finanças

A Lido Finance foi fundada em outubro de 2020 por Konstantin Lomashuk, Vasiliy Shapovalov e Jordan Fish.

Konstantin é PhD em finanças e trabalha no espaço criptográfico desde 2015, principalmente como fundador da P2P Validator, uma empresa que executa nós validadores em vários blockchains. A prova de participação é diferente.

Konstantin comprou seu primeiro Bitcoin em 2014, participou do Ethereum ICO no final daquele ano e, aparentemente, nunca vendeu seu ETH BTC nem qualquer outra criptomoeda que comprou desde então.

Como resultado, sua riqueza cresceu de 10.000x para 50.000x em seu portfólio de criptomoedas e ele diz que seu segredo é focar nos projetos que os fundadores têm em mente.

Vasiliy Shapovalov é bacharel em matemática e passou quase uma década como engenheiro de software antes de se voltar para a criptografia em 2019.

Em 2020, Vasiliy se tornou o CTO do P2P Validator e uma de suas primeiras atribuições foi construir uma solução de staking de terceiros para a próxima cadeia Ethereum Beacon. Essa solução de participação de terceiros acabou se tornando Lido Finance e Vasiliy continua a atuar como a pessoa responsável pelos aspectos técnicos do projeto.

Embora o nome Jordan Fish possa parecer estranho, se você é apaixonado por cripto e ativo no Twitter, talvez já o esteja seguindo. Isso porque Jordan é Cobie, anteriormente Crypto Cobie, um popular podcaster e escritor de cripto com quase 700.000 seguidores no Twitter e crescendo.

Jordan está envolvido com criptomoedas desde 2012 e, em uma recente entrevista de quatro horas, ele explicou que investiu US$ 500 em Bitcoin desde o início.

Jordan é bacharel em ciência da computação e a codificação é uma parte paralela de sua carreira. Ele passou a maior parte do tempo trabalhando em marketing, especificamente para o banco Monzo, um dos primeiros bancos online do Reino Unido.

Curiosamente, Jordan atuou como CEO da P2P Validator e afirma ser o chefe de cotações da Lido Finance, com Konstantin e Vasiliy sendo os “cérebros de cotações” da operação.

Mesmo assim, Jordan foi o autor do post do Medium anunciando o Lido Finance em outubro de 2020. E parece que seu papel era atrair atenção e investidores para o projeto quando ele começou.

Jordan deixa o Lido Finance no início de 2021, presumivelmente apenas para se concentrar no podcast de criptografia com o título apropriado, que começa em fevereiro de 2021 e ele co-apresenta com Brian Krosgaard, também conhecido como Ledger, mais uma vez altamente recomendado.

De acordo com o crunchbase e a política de privacidade no site da Lido Finance, o próprio protocolo foi desenvolvido por uma empresa de software registrada nas Ilhas Cayman chamada Defi Limited. Embora a Lido Finance tenha se tornado uma organização autônoma descentralizada sem nenhuma entidade por trás dela.

Lido Finanças Explicadas

O Lido Finance é um protocolo de apostas líquidas que permite apostar criptomoedas Proof-of-Stake sem ter que bloqueá-las, o que significa que você pode negociar livremente enquanto aposta.

Uma breve explicação de como isso funciona é que, quando você aposta sua criptomoeda por meio do Lido Finance, o protocolo fornece um token negociável que funciona como uma espécie de recibo da criptomoeda que você comprou. Portanto, no caso do Ethereum, quando você aposta ETH na cadeia Beacon por meio da Lido Finance, o protocolo fornece um token chamado ETH staking ou stETH, que reflete o preço do ETH e pode ser negociado livremente.

stETH mantém seu preço fixo de três maneiras, a primeira é por meio de arbitragem, onde os negociadores de arbitragem compram stETH quando ele cai abaixo do preço do ETH porque pode ser trocado por ETH real no futuro.

A segunda maneira pela qual o stETH mantém sua paridade é por meio da mineração de liquidez, onde o Lido DAO oferece recompensas adicionais a qualquer pessoa que forneça liquidez para negociar pares entre ETH e stETH.

Uma terceira maneira de o stETH manter sua paridade é por meio da demanda subjacente por stETH, pois o stETH ganha recompensas de apostas em tempo real. Esta é a garantia ideal para o empréstimo de protocolos como AAVE e Maker DAO. No entanto, o fato de stETH ganhar recompensas de staking em tempo real significa que seu valor muda e isso o torna incompatível com alguns protocolos DeFi especificamente descentralizados, como o Uniswap.

É por isso que existe um segundo token stETH chamado stETH embrulhado ou wstETH, que essencialmente permite que seu stETH continue a aumentar de valor, mantendo um preço fixo para negociação DEX.

Além da cadeia Ethereum Beacon, a Lido Finance atualmente oferece suporte a Solana, Kusama e Polygon. Também está em processo de adição de suporte para Polkadot.

Conforme mencionado na introdução, a Lido Finance está apostando cerca de um terço de todo o ETH na cadeia Ethereum Beacon, um valor superior a oito bilhões de dólares americanos. Isso ocorre por alguns motivos.

Primeiro, tornar-se um validador na cadeia Ethereum Beacon requer 32 ETH, que a maioria das pessoas não pode pagar e tecnicamente não pode autorizar.

Em segundo lugar, ser um validador na cadeia Ethereum Beacon requer conhecimento técnico, bem como monitoramento 24 horas por dia, 7 dias por semana, pois os validadores correm o risco de perder parte de seu ETH, se ficarem offline ou não atualizarem.

O terceiro se tornando um validador na cadeia Beacon da Ethereum requer a chave ETH acima mencionada até que a Ethereum conclua sua transição de PoW para PoS . Mesmo saques de ETH apostados podem não ser permitidos imediatamente e em uma entrevista recente, o entusiasta do Ethereum Anthony Sasano revelou que os validadores podem ficar parados esperando por um tempo, seis meses.

Não deveria ser nenhuma surpresa que tanto ETH está apostando de forma líquida e por que a necessidade de staking de liquidez é muito maior para Ethereum do que para outras criptomoedas PoS. Se você está se perguntando por que as pessoas recorrem ao Lido Finance para obter liquidez em vez de trocas centralizadas, trata-se de conveniência e segurança.

Para quem está começando a apostar liquidez no Lido Finance não requer KYC e o protocolo é, portanto, acessível a qualquer pessoa com conexão à Internet, salvo algumas exceções, saiba mais sobre isso mais tarde.

Quando você investe ETH por meio do Lido Finance, um conjunto de contratos inteligentes auditados distribui automaticamente esse ETH para um pool de 22 validadores na cadeia Ethereum Beacon que foram testados pelo Lido DAO. É importante observar que a comunidade do Lido está introduzindo ativamente novos validadores de cadeia Beacon. É por isso que a Lido Finance ter um terço da participação em ETH não é necessariamente motivo de preocupação.

Como recompensa por compartilhar sua infraestrutura de apostas, esses validadores da cadeia Beacon ganham 5% das recompensas de apostas de todos os ETH delegados a eles pela Lido Finance. Outros 5% das recompensas de apostas irão para o Lido DAO Treasury, que pode ser usado para financiar uma nova implementação do Lido Finance ou até mesmo um seguro de protocolo se o validador do afiliado do Lido Finance for cortado.

90% vai para os detentores de stETH, por isso que a recompensa de aposta para ETH no Lido Finance é de 4% em comparação com os 4,4% que você obteria se apostasse diretamente na cadeia Beacon.

LDO ICO e Tokenômica

O Lido Finance foi lançado oficialmente após o estabelecimento da cadeia Ethereum Beacon em dezembro de 2020 e, em janeiro do ano seguinte, o token LDO foi lançado oficialmente. LDO é um token ERC-20 na blockchain Ethereum com um fornecimento máximo de 1 bilhão, todos cunhados no fornecimento.

Os casos de uso do LDO estão atualmente limitados a votação no Lido DAO. De acordo com a postagem no blog anunciando o token LDO, cerca de 36% de seu suprimento vai para a tesouraria Lido DAO, cerca de 22% vai para investidores, 6,5% vai para validadores iniciais e as assinaturas dos detentores sabem mais sobre eles, então, 20% vão para o desenvolvedores originais da Lido Finance e 15% vão para os fundadores e futuros funcionários.

De acordo com um artigo sobre o token LDO no site da Lido Finance, citar os contribuidores iniciais do Lido tem um prazo de um ano, seguido por um período de aquisição de um ano. O bloqueio de um ano termina em dezembro de 2021. Logicamente, isso significa que os tokens LDO terminarão a aquisição em dezembro deste ano, salvando aqueles no tesouro do Lido DAO devido ao cronograma de eliminação determinado pelo voto da comunidade.

Em termos de investidores, o Lido Finance teve três rodadas de financiamento até agora. De acordo com Messari, a primeira rodada de financiamento foi em dezembro de 2020 e levantou dois milhões de dólares americanos de vários fundos de cripto venture , investidores individuais e também dos fundadores, AAVE e Synthetix.

A segunda rodada de captação da Lido Finance ocorreu em março deste ano e arrecadou US$ 70 milhões, tudo com a criptomoeda Andreessen Horowitz.

A terceira rodada de financiamento da Lido Finance ocorreu no início deste mês e levantou cerca de US$ 73 milhões de vários fundos de cripto venture, dos quais US$ 50 milhões vieram da Paradigm. Esta terceira rodada de financiamento envolveu fundos criptográficos comprando tokens LDO diretamente do tesouro Lido DAO em troca de aproximadamente 21.000 ETH, uma proposta de compra que foi aprovada pela comunidade Lido por meio de governança.

De acordo com a proposta, todos os tokens LDO vendidos ao fundo durante a terceira rodada de financiamento vêm com um bloqueio de um ano, seguido pelo mesmo período de aquisição de um ano da distribuição original, embora com um cronograma posterior. Não está claro se a Andreessen Horowitz irá adquirir quaisquer LDOs como parte do investimento ou se está relacionado ao cronograma de licitações.

Uma rápida viagem ao Etherscan revela que a distribuição de LDO está atualmente bastante centralizada nas maiores carteiras, embora a maioria deles sejam contratos inteligentes, presumivelmente contratos de aquisição para investidores recentes. por Lido Finance.

O preocupante é que existem apenas cerca de 15.000 pessoas segurando LDOs no Ethereum, embora imagine que existam muitas outras segurando seus LDOs em exchanges centralizadas. A distribuição de stETH e wstETH também está concentrada nas maiores carteiras, embora a maioria delas sejam contratos inteligentes relacionados ao protocolo DeFi .

O melhor é que existem mais de 75.000 pessoas que possuem Ethereum e esse número parece estar crescendo. É que, apesar da falta de suporte para stETH em exchanges centralizadas, provavelmente é uma consequência desse fato. Além disso, tanto o stETH quanto o wstETH fizeram um bom trabalho em manter seus pares, embora o stETH pareça estar negociando um pouco abaixo do preço do ETH e o wstETH esteja negociando um pouco acima do preço do ETH.

Análise de preços

Como pode ser visto, o preço da LDO é bastante sombrio, não apenas isso, mas o volume de negociação é limitado e a LDO parece ter tido algum bombeamento e venda especulativo.

A primeira injeção especulativa ocorreu na primavera passada e aconteceu porque a Lido Finance anunciou que adicionaria apoio a Solana. O resto do mercado de criptomoedas também estava se recuperando na época.

A segunda bomba especulativa ocorreu no verão passado e aconteceu porque a Lido Finance lançou um programa de referência oferecendo para compartilhar parte da participação ETH de qualquer pessoa que você indicar ao protocolo.

A Lido Finance também adicionou suporte para o Terra's Anchor Protocol em parceria com a carteira de hardware Ledger para poder realizar staking de liquidez usando cold wallets e oficialmente adicionou suporte para a blockchain Solana.

A terceira bomba especulativa ocorreu no inverno passado e provavelmente devido à notícia de que o Maker DAO abriu a porta para usar stETH como garantia para cunhar a stablecoin descentralizada DAI.

O bombeamento especulativo mais recente da LDO foi devido ao anúncio de que a AAVE também estaria aberta a usar stETH como garantia.

A Lido Finance também adiciona suporte para sidechains Polygon e, claro, há muito hype em torno dessa arrecadação de US$ 70 milhões.

Supondo que o preço médio seja de um dólar americano, o que está sendo generoso, houve uma pressão de venda de até US$ 300 milhões desde que o token LDO começou a ser negociado. Do lado da demanda, o único verdadeiro impulsionador da demanda parece ser a especulação, que secou com o advento do mercado em baixa.

Roteiro Financeiro do Lido

Como sempre, o potencial de longo prazo da LDO depende dos próximos marcos da Lido Finance e não parece haver escassez deles.

O primeiro é o roteiro do Lido Finance, detalhado em um post de blog em julho passado. Como o título sugere, o objetivo de longo prazo da Lido Finance é tornar a aposta de liquidez completamente sem confiança, o que significa que não há nenhuma organização centralizada envolvida no depósito, aposta ou retirada de criptomoedas na bolsa.

A Lido Finance também está obcecada em garantir que o Ethereum permaneça o mais descentralizado possível, e isso significa abrir a porta para o maior número possível de validadores de cadeia Beacon, ao mesmo tempo em que torna seu protocolo mais atraente, em comparação com outras alternativas de apostas líquidas encontradas em bolsas centralizadas .

Existem apenas dois fatores que não tornam o Lido Finance totalmente confiável e único: todos os saques do validador são controlados por uma carteira multi-signer com 11 signatários, seis dos quais devem assinar cada transação de saque. Obviamente, isso não é muito confiável e também impraticável a longo prazo.

O segundo elemento é o processo de introdução de novos validadores no Lido Finance, que você chamará de volta é auditado pelo Lido DAO. Embora isso garanta que os validadores do Lido Finance sejam legítimos, também serve como um ponto de confiança e, ao mesmo tempo, evita maior descentralização.

Em uma postagem de blog de acompanhamento de abril deste ano, a Lido Finance detalhou as características de um bom conjunto de validadores e sugeriu duas soluções específicas sobre como validadores adicionais poderiam ser integrados. A primeira solução é a tecnologia de validação descentralizada ou DVT, onde os validadores podem trabalhar juntos para assinar um único bloco. Isso permite que novos validadores sejam incluídos como parte de um pool de validadores existente, tornando o protocolo adaptável à manipulação ou erros de novos validadores.

A segunda solução é uma pontuação de operador de nó, ou NOS, que gerará uma reputação para cada validador com base em uma variedade de métricas, incluindo potencialmente LDO stakes, que podem ser cortadas.

Snapshot para o Lido DAO revelou que apenas três propostas estão ativas, a primeira das quais parece ser apenas uma questão de teste. A segunda propõe reduzir a taxa de referência para apostar no Ethereum e a terceira propõe aumentar o custo de fazer a proposta. Ambas as propostas estão sendo aprovadas, então esperamos vê-las implementadas em breve.

Lido Finanças preocupações

Seria negligente não mencionar possíveis preocupações sobre a Lido Finance. O primeiro são possíveis bugs no protocolo, principalmente porque bugs críticos no código do Lido Finance foram detectados duas vezes.

O primeiro bug foi descoberto em outubro passado e colocou mais de 20.000 ETH em risco. Felizmente, o bug foi descoberto e corrigido antes que ocorresse um ataque.

O segundo bug foi descoberto em março deste ano e está relacionado a muitos front-ends do protocolo Lido Finance, o bug foi novamente descoberto e corrigido antes que qualquer ataque ocorresse.

Isso nos leva a acreditar que é possível que mais bugs continuem a ser descobertos e isso porque ajustes no protocolo ocorrerão à medida que a transição do Ethereum para PoS continuar. Isso é algo que já foi mencionado pela equipe de desenvolvimento do Lido Finance e por mais competentes que sejam ou quantas auditorias façam, sempre há erros.