Na parte 2 de Defi Lego: Lending and Borrowing, compartilharei cerca de 3 plataformas: Maker, Compound, Aave e as oportunidades de investimento que as cercam.

Na parte 2 de Defi Lego: Lending and Borrowing, compartilharei cerca de 3 plataformas: Maker, Compound, Aave e as oportunidades de investimento que as cercam. Maker, Compound, Aave são considerados "primitivos financeiros" na matriz Lending & Borrowing em particular e Defi em geral.

Se você não leu a parte 1, leia aqui .

criador

Conceito básico

Maker é um sistema Over-Collateral operado para criar e manter preços estáveis para stablecoins DAI.

Simplificando, para cada $ 40 em Crypto Asset que um usuário deposita no MakerDAO, o usuário pode cunhar cerca de 15 a 20 DAI, quanto mais cunhado, maior o risco de liquidação.

Característica principal

A principal característica de todo o sistema Maker é que existe apenas um:

- Deposite garantias no Maker Vault e gere CDP para obter o DAI Token .

O restante dos recursos são principalmente mecanismos adicionais para tornar a operação do MakerDAO suave e eficiente e manter o preço do DAI estável em torno de US$ 1.

O que vem a seguir em 2021?

Não há muitas diferenças com o MakerDAO em 2021, principalmente integrando recursos utilitários para tornar a operação do MakerDAO mais eficiente.

Por exemplo:

O MakerDAO integra o Yield Protocol, permitindo que os usuários tomem empréstimos a uma taxa de juros fixa.

Composto

Conceito básico

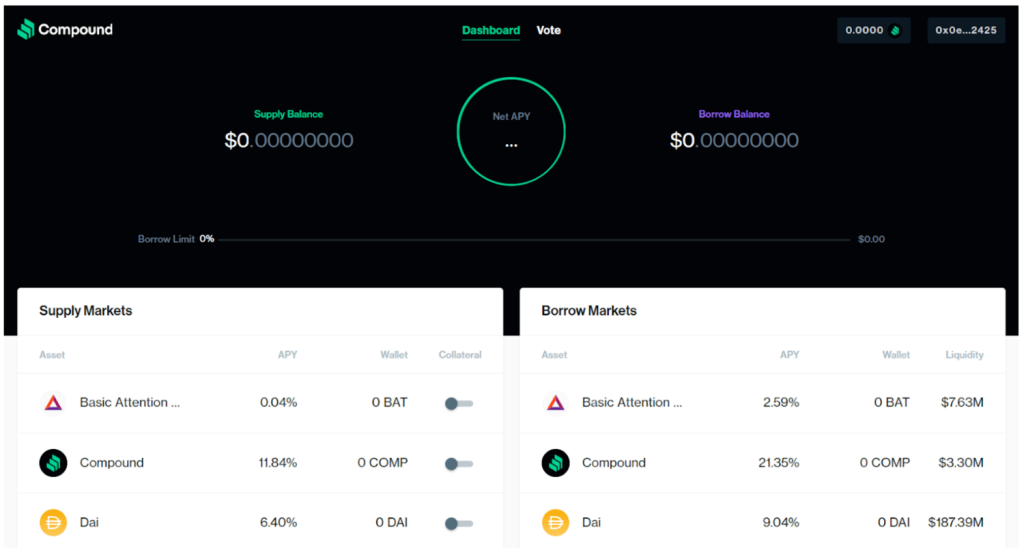

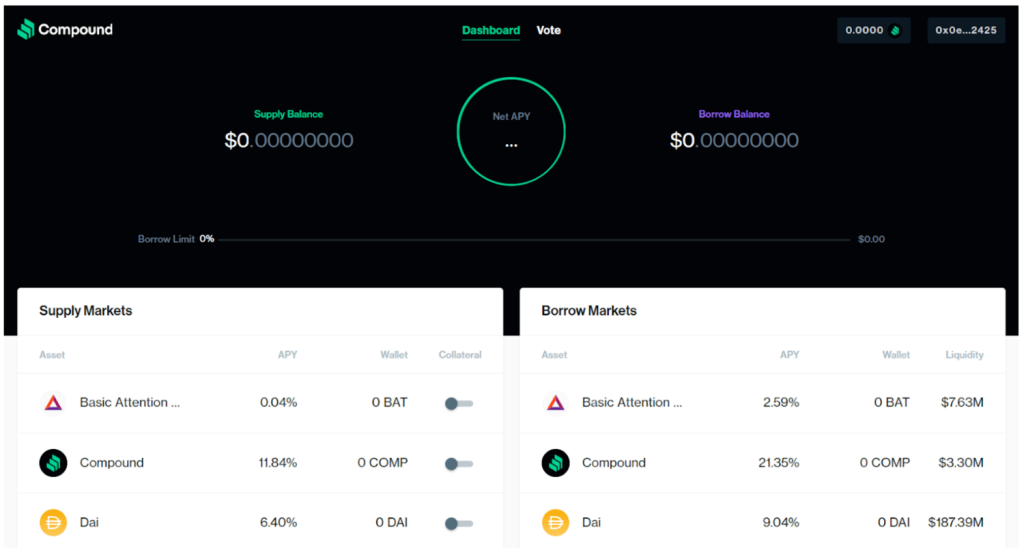

Composto é um protocolo do mercado monetário.

Consiste em grupos de ativos com taxas de juros flutuantes que são calculadas algoritmicamente com base na oferta e demanda desse ativo.

O Compound é considerado um projeto pioneiro neste campo, podendo ser comparado ao Uniswap no array AMM.

Característica principal

Algumas características principais do Composto:

- Credores (Depositantes) Depositam Criptoativos no Pool para receber taxas de juros flutuantes .

- Os mutuários (tomador de empréstimo) hipotecam o Ativo de Criptografia no Pool para emprestar um valor e pagar juros com base no valor emprestado, basicamente o mutuário também é um credor porque, de acordo com o mecanismo do Composto, eles precisam depositar primeiro.

- cToken representa o saldo de um usuário cada vez que ele interage com os Pools de Liquidez do Composto.

Os juros compostos não são distribuídos diretamente . Em vez disso, os cTokens acumulam juros por meio de sua taxa de câmbio ao longo do tempo. Então, apenas segurando cTokens, os usuários ganharão juros.

Cada ativo subjacente terá seu próprio cToken como representante (DAI - cDAI, ETH - cETH, USDC - cUSD,...), ele permite ganhar juros e pode ser usado como garantia para empréstimos no composto.

O cToken funciona de forma semelhante a um ERC20 para que possa ser negociado ou usado para construir outros produtos.

Por exemplo:

Supondo que o usuário Deposite 1.000 DAI para Composto, quando a taxa de câmbio for 0,020070 cDAI/DAI, o usuário receberá 49.825,61 cDAI (1.000/0,020070).

Alguns meses depois, o Usuário decide que é hora de retirar seu DAI do Composto, a taxa de câmbio agora é 0,021591.

O cDAI de 49.825,61 do usuário agora é igual a 1,075,78 DAI (49.825,61 * 0,021591)

O que vem a seguir em 2021?

O próximo passo do Compound é o Compound Chain - Um Blockchain projetado especificamente para poder armazenar e transferir de forma eficiente a liquidez entre diferentes blockchains.

Alguns pontos-chave sobre Compound Chain:

Contas:

- A estrutura de endereço de chave pública - chave privada é semelhante à maioria dos Blockchains atuais. Os usuários não ficarão surpresos quando expostos ao Compound Chain.

- Na Compound Chain, ativos de diferentes blockchains podem ser transferidos entre si. Por exemplo, um endereço Ethereum pode transferir ETH para um endereço Tezos, ou um endereço Tezos pode wBTC para um endereço Solana.

Ativos:

- O Compound Chain é compatível com outros Blockchains, portanto, pode suportar muitos ativos de criptografia (ETH, UNI, SOL, DOT, NEAR,...) como garantia.

Mecanismo de consenso:

- A Compound Chain usa POA como seu mecanismo de consenso. Basicamente, o POA será menos Descentralizado porque o Nodo Validadores será selecionado.

Token Nativo do Composto - Token COMP

- O token COMP será usado para gerenciar a cadeia composta e os conjuntos de validadores.

Token Nativo da Cadeia Composta - CASH

- CASH é como o DAI do MakerDAO.

- Duas coisas podem ser determinadas: CASH funciona como uma unidade de preço em Compound e taxas de transação em Compound Chain, outras coisas relacionadas ainda são desconhecidas.

Aave

Conceito básico

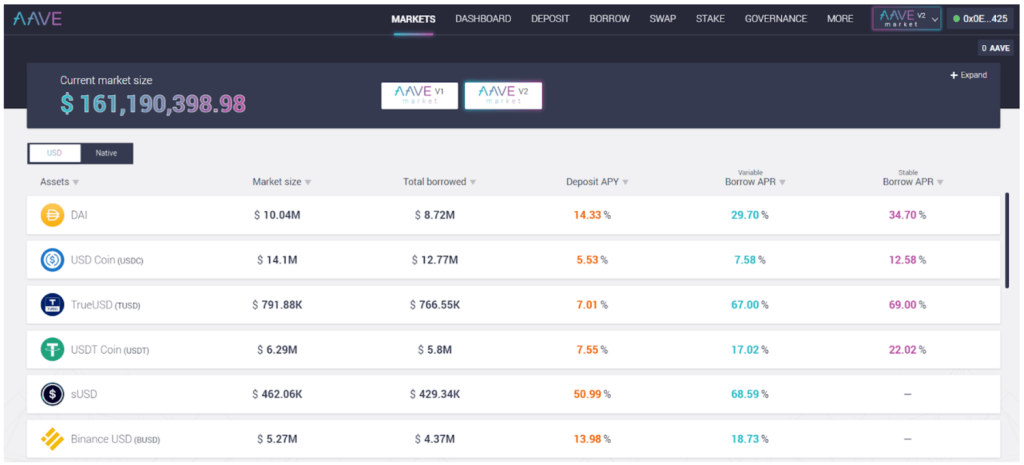

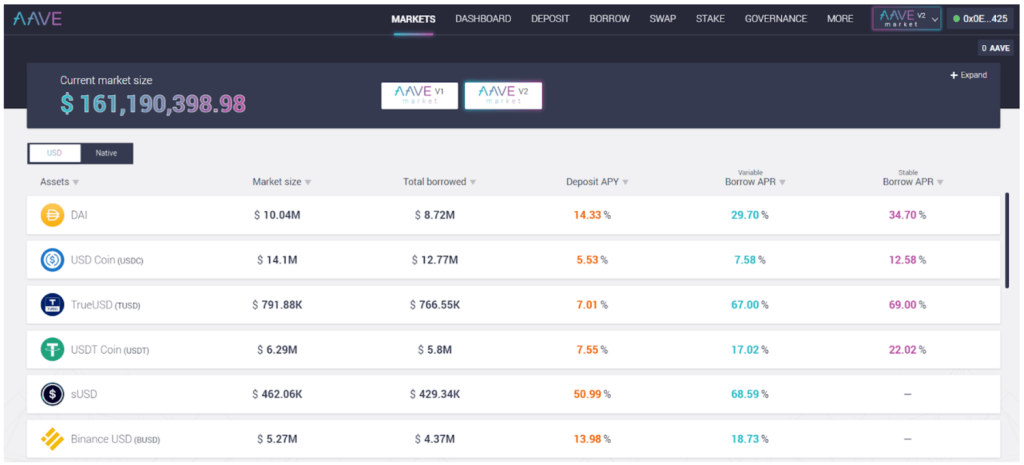

Aave é um protocolo do mercado monetário.

A principal função do Aave é semelhante ao Composto. Pode-se imaginar Aave como Sushiswap e Compound como Uniswap.

Um lado tem a vantagem de estar à frente e liderar a corrida, o outro lado está atrás, mas sempre pesquisando e desenvolvendo ativamente para integrar recursos úteis à plataforma para atrair novos usuários e reter usuários antigos. .

Característica principal

- Credores (Depositantes) Depositam Criptoativos no Pool para receber taxas de juros flutuantes .

- Os mutuários (tomador de empréstimos) assumem hipotecas para receber empréstimos e pagam juros com base em quanto emprestam.

- A integração com Swap.rate permite que Depositantes e Mutuários troquem entre taxas fixas e flutuantes.

- Suporte a empréstimos em flash.

- aToken representa o saldo de um usuário cada vez que ele interage com os pools de liquidez da Aave. ATokens são atrelados 1:1 ao valor da garantia enviada no protocolo Aave. Semelhante ao cToken, o aToken pode ser armazenado, transferido e negociado livremente.

Os lucros em Aave são distribuídos diretamente através do incremento de aToken , são acumulados em tempo real, os usuários podem ver seu saldo crescer a cada Bloco Ethereum.

Por exemplo:

Digamos que o usuário deposite 1.000 DAI no Aave, o usuário receba 1.000 aDAI.

Alguns meses depois, o usuário decidiu que era hora de retirar seu DAI da Aave, o valor

A aDAI do usuário no momento é 1.071,21 aDAI equivalente a 1.071,21 DAI.

O que vem a seguir em 2021?

O próximo passo do Aave é o Aave v2. Aave v2 se concentra em melhorar e otimizar as soluções oferecidas em Aave v1.

Alguns pontos-chave sobre o Aave v2:

- No Aave v1, as garantias só podem ser bloqueadas no Pool. No Aave v2, as Garantias podem ser negociadas livremente entre os ativos suportados no Pool . Isso indiretamente permite que o usuário seja capaz de Swap Yield.

- Antes do Aave v1, se um usuário quisesse usar parte de sua garantia para pagar um empréstimo, ele primeiro tinha que retirar a garantia, usá-la para comprar a propriedade emprestada e, em seguida, pagar o empréstimo e desbloquear a garantia depositada. Isso requer pelo menos 4 transações em vários protocolos, custa tempo e dinheiro e cria uma experiência geral que não é perfeita. No Aave v2 permite que os usuários fechem empréstimos pagando diretamente com garantia em apenas 1 transação.

- No Aave v1, um liquidante precisava ter capital em sua própria carteira ou obtê-lo em outro lugar para liquidar uma posição e receber essa recompensa de liquidação. Com o Aave V2, o liquidante pode usar o empréstimo Flash para emprestar capital do próprio Aave para fazer a liquidação e obter lucro .

- No Aave v2, o Flash Loan será atualizado, fornecendo novos recursos como “empréstimo de vários ativos” no mesmo tx (Batch Flash Loans). Isso faz com que os usuários possam combinar diferentes recursos do Aave para criar uma variedade de ferramentas criativas.

- O novo recurso Native Credit Delegation ajuda os usuários a acessar empréstimos não garantidos .

- No Aave V2, o Mutuário pode ter uma posição de empréstimo estável e uma posição de empréstimo flutuante , com o mesmo ativo subjacente, da mesma carteira. Isso dá ao Mutuário mais opções e flexibilidade sobre suas posições de empréstimo, e os mutuários ainda podem alternar entre taxas variáveis e estáveis a qualquer momento.

- Além disso, o Aave v2 apresentará soluções de otimização de Gas Fee, que podem reduzir os custos de transação no Aave em até 50% em alguns casos!

As 3 principais estatísticas de empréstimos e empréstimos

Abaixo estão alguns parâmetros importantes de Aave, Composto, MakerDAO.

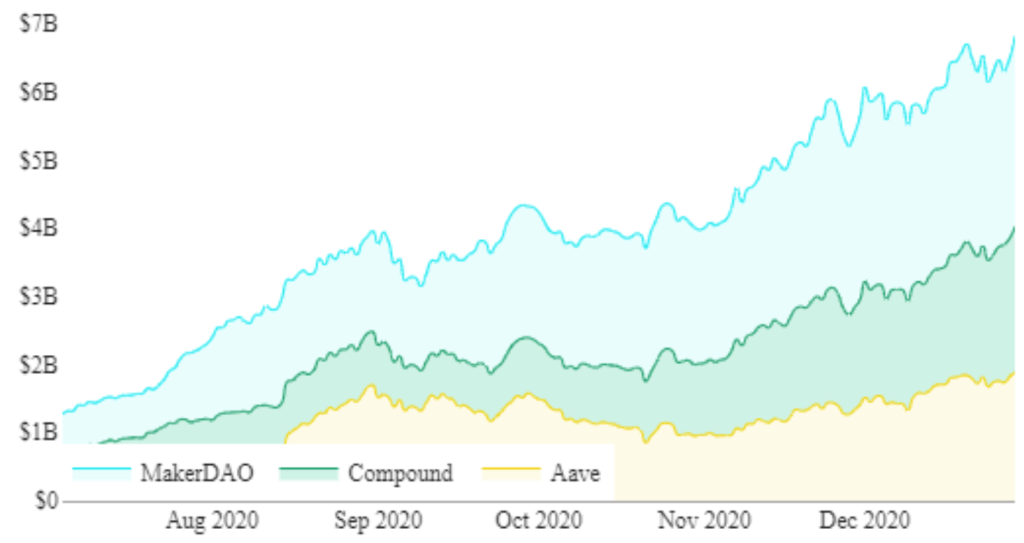

TVL - Valor total bloqueado

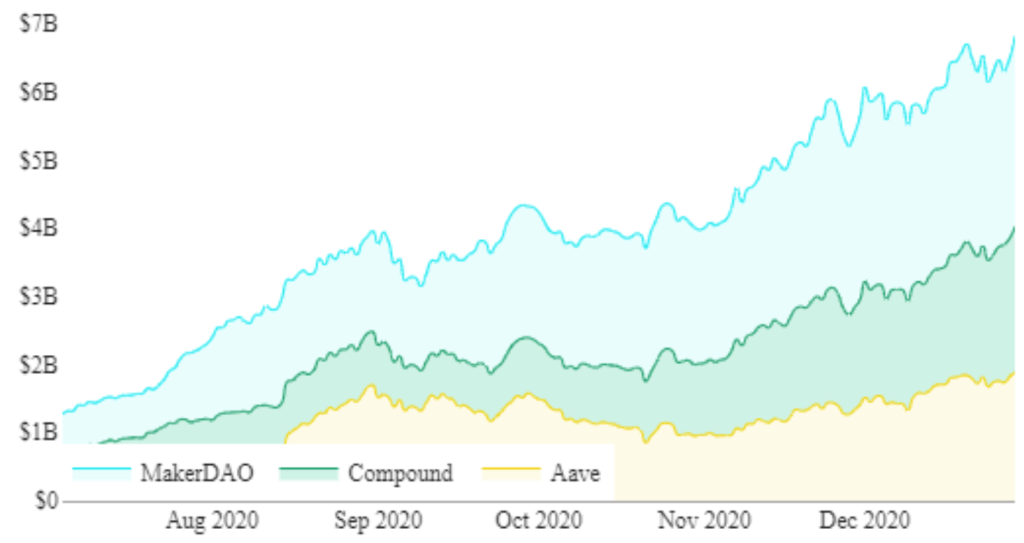

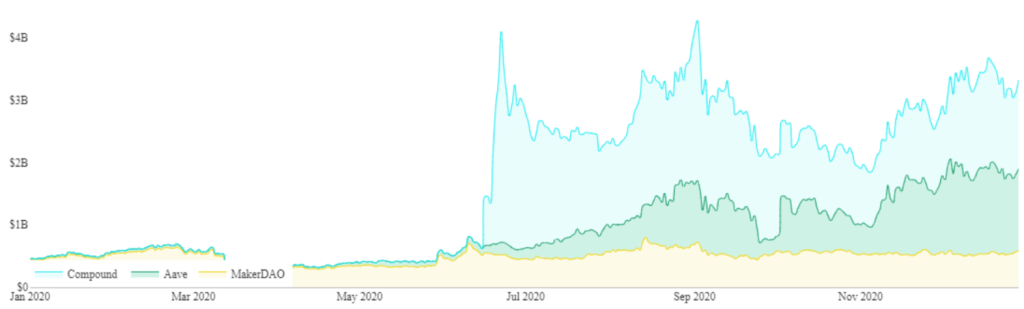

Em junho, o total de TVL da MakerDAO, Compound, Aave quebrou US$ 1 bilhão. Desde então, o TVL sempre teve uma clara tendência de alta, apesar da queda nos preços da maioria dos projetos Defi.

Até o final de dezembro de 2020, o TVL de todas as 3 plataformas estava perto de US$ 7 bilhões, o que é mais do que x6 em 6 meses. No qual, o TVL da MakerDAO está superando o Compound e o Aave. Isso pode ser devido à enorme demanda por DAI (DAI é o Token mais emprestado pelo Mutuário).

FDV - Avaliação Totalmente Diluída

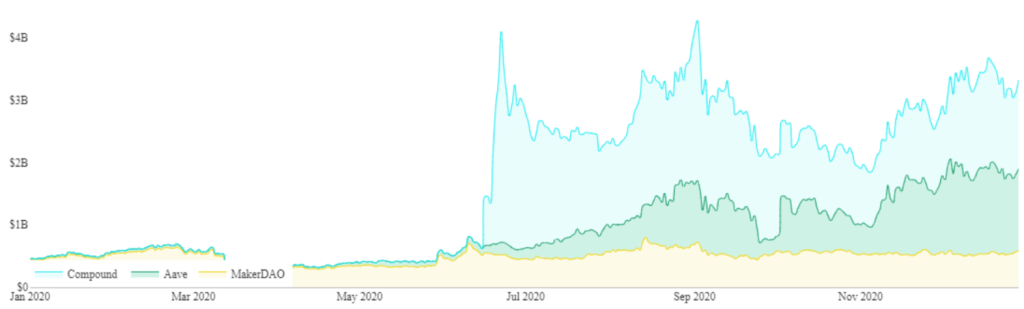

Em junho, a Compound deu início à onda de “mineração de liquidez” que tornou o COMP Token um dos tokens que mais cresceram no mercado durante esse período.

Mas os efeitos colaterais da mineração de liquidez também são óbvios, o ciclo agrícola COMP - vender COMP para obter lucro causou uma pequena demanda de venda no token COMP, fazendo com que o preço do token COMP não tenha uma tendência clara no período de junho. .

A taxa de crescimento mais impressionante é o AAVE Token, o FDV da AAVE aumentou x10 nos últimos 6 meses (o preço também aumentou x10 desde então).

Empréstimos mais populares

Os mutuários ainda preferem emprestar Stablecoins, o primeiro é o DAI, acho que o principal motivo é porque a maior parte do DAI é aceita em Defi Protocols ou Defi Dapps. O segundo e terceiro lugares são USDC e USDT. Todas as 3 Stablecoins representam mais de 90% do valor dos empréstimos.

Oportunidades de investimento

“ Por que aprender sobre protocolos com um limite de quase um bilhão de dólares? Embora meu objetivo seja x10 - x100, por que não pular diretamente para os projetos com Cap médio-pequeno para ter mais x chances."

Se é isso que você pensa, eu tenho alguns para compartilhar da seguinte forma:

- A maioria de nós costuma superestimar os retornos de curto prazo e subestimar o potencial de crescimento de longo prazo. Um Token tem x muitas vezes antes e Fullcap está acima de $2B, não significa que não tem mais chance de x10 ou x100 desse preço (caso LINK Token de 2$ a 20$ em 2020).

- Todos os grandes projetos começam como pequenos projetos, especialmente Compostos, Aave só precisa de menos de 1 ano para ir de Zero ao Topo da matriz de empréstimos e empréstimos, obviamente eles devem ter seus próprios pontos positivos e pontos únicos para vencer outros concorrentes no mesmo segmento e subir ao topo. Se você não entende o que eles fazem, tem pontos únicos e marcantes, como pode haver uma base geral para comparar e tirar conclusões de que um determinado projeto pequeno no mesmo segmento pode ser x10, x20 ou classificado como reprovado nos principais projetos?? ?

- Pessoalmente, acho que estamos apenas nos estágios iniciais do Crypto Space, o tamanho de toda a indústria provavelmente se expandirá ainda mais, portanto, no estágio atual, tudo pode acontecer, então continue. mantenha uma atitude cética com as informações que você absorver, é melhor fazer sua própria Pesquisa (DYOR), não por palpites emocionais que perdem oportunidades de investimento com alto retorno.

criador

No Ethereum, você viu como o DeFi torna o DAI quente e o Maker (MKR) tem um FDV de mais de 500M$.

Então, e o modelo do Maker implantado em outras cadeias ou na camada 2 do Ethereum?

Acho que tudo isso acontecerá em breve, como um Investidor de Varejo, você pode participar comprando e mantendo tokens (se o preço for razoável), ou "Skin in the Game" antecipadamente para receber Airdrops surpresa. como UNI e 1 POLEGADA.

Algumas Correntes às quais você deve prestar atenção e atualizar as informações regularmente:

- Acala - Polkadot.

- Solana.

- Aproximar.

- Vênus - Binance Smart Chain.

- Avalanche.

- Camada Etherem 2 (Matic, xDAI, Sakle,...).

Aave

Semelhante ao Maker, as oportunidades de investimento da Aave têm os seguintes casos principais:

- Outros projetos de clones Aave on Chain.

- Clone projetos Aave na Ethereum Layer 2 (Easyfi na rede Matic).

- Projetos que aproveitam as inovações da Aave como empréstimo FLash,...

Composto

Acho que a melhor oportunidade de ganhar dinheiro com o Compound é o Compound Chain, atualmente as informações ainda são poucas e limitadas.

Por outro lado, a Compound Chain também tem informações mistas, mas na perspectiva de um especulador como a maioria de nós, não nos importamos muito, principalmente ganhar dinheiro com uma coisa, certo evento é estável. .

Portanto, todos devem seguir o Compound para orar por oportunidades da Compound Chain.

resumo

Algumas das minhas conclusões:

Em 2021, o Trio Aave, Composto, Maker ainda manterá a posição Top 3 no segmento de Empréstimos e Empréstimos. Mas a posição será diferente, o Aave subirá ao topo, o preço de cada Token AAVE pode chegar a 700 - 800 USD em 2021.

Haverá oportunidades de investimento em torno de Aave e Maker na Ethereum Layer 2 e outras cadeias.

A Compound Chain é um movimento arriscado que, se bem-sucedido, fortalecerá a posição de liderança da Compound. Mas se o Compound Chain não funcionar como esperado, eles cairão bastante.