Analise as peças do quebra-cabeça de empréstimos em cada ecossistema, com base nos dados, para avaliar o potencial e encontrar oportunidades de investimento com o campo de empréstimos.

Bem-vindo à série DeFi Legos, esta é uma série de pesquisa e análise aprofundada para ajudá-lo a obter a melhor visão geral de uma área no mercado de criptomoedas. Mais especificamente, neste artigo, analisarei com você o campo de empréstimos, que é uma das áreas mais importantes que ajudam a capitalização de mercado de criptomoedas a se expandir como é hoje.

Este artigo abordará alguns dos principais tópicos da seguinte forma:

- O que é Crédito e seu papel no mercado?

- Analise as plataformas de empréstimos horizontal e verticalmente.

- Empréstimos e seu impacto no mercado DeFi?

- Analise e encontre Insights a partir dos dados do mercado de empréstimos.

- Previsões e oportunidades de investimento no mercado.

Isenção de responsabilidade: Este artigo foi escrito a partir de uma perspectiva analítica apenas para fins informativos. Por favor, não considere isso como um conselho de investimento de qualquer tipo. O mercado de criptomoedas é um mercado de capital de risco, você precisa aprender os detalhes antes de participar com uma grande quantidade de capital.

Por favor, continue com o artigo logo abaixo!

Visão geral de empréstimos e papel do empréstimo com DeFi

Definição de Empréstimo

Empréstimo é um conceito referente às atividades de empréstimo, o credor também é conhecido como credor. No entanto, o mercado sempre existe em paralelo com a demanda por empréstimos e a demanda por empréstimos. Portanto, existe um conceito mais de Empréstimo referente às atividades de empréstimo, o mutuário também é chamado de Mutuário.

Nas atividades de empréstimo, haverá 2 principais entidades participantes, que são:

- Credor: O credor para receber juros.

- Mutuário: Mutuário e paga juros ao Credor.

Como Empréstimos e Empréstimos são duas atividades que existem paralelamente, no conteúdo abaixo, utilizo apenas a palavra Empréstimo para me referir às atividades de empréstimo e empréstimo em geral.

O crédito é uma atividade financeira muito importante em qualquer mercado para que o fluxo de caixa possa circular e criar uma força motriz para toda a economia. Antes de responder à pergunta “Por que o setor de empréstimos precisa de DeFi?” . Trabalharei com você para aprender sobre o tamanho do mercado e o papel do campo de empréstimos.

Tamanho do mercado de empréstimos

Atualmente, o empréstimo é uma das atividades financeiras mais populares e importantes do mundo. O empréstimo ocorre não apenas no mercado de criptomoedas, mas também no mercado real com muitos níveis diferentes. Alguns níveis que você pode ver:

- Empréstimos entre conhecidos.

- Empréstimo entre bancos e pessoas.

- Empréstimos entre bancos e empresas.

- Empréstimos entre países.

- Empréstimos entre instituições financeiras mundiais e países.

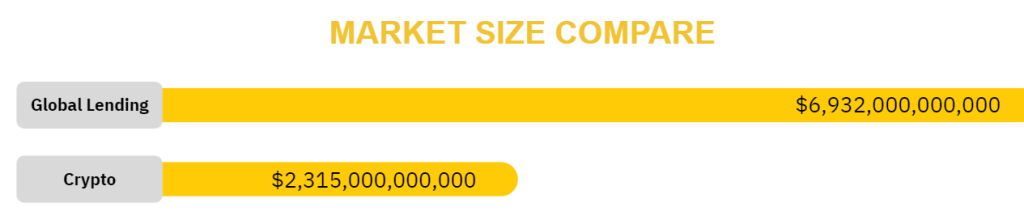

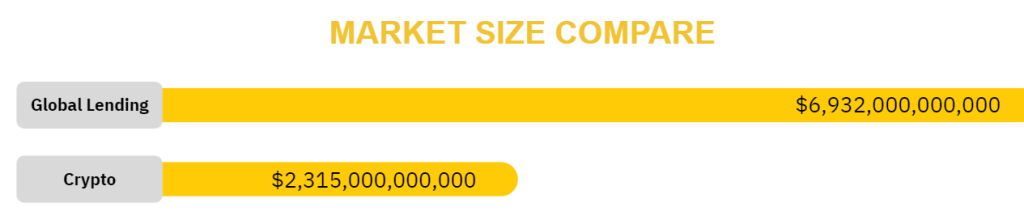

Parece que, globalmente, ninguém pode estimar com precisão o tamanho do mercado de empréstimos porque eles vêm de muitas organizações, até mesmo de pequenos indivíduos. Mas para você entender claramente o tamanho do mercado de Empréstimos, vou fazer uma pequena comparação como esta (fonte: Research & Markets 2021):

- Tamanho do mercado de criptomoedas: US$ 2,315 bilhões (US$ 2.315.000.000.000).

- Tamanho do mercado global de empréstimos: US$ 6.932 bilhões (US$ 6.932.290.000.000).

Tamanho do mercado de empréstimos.

Se você viu que o mercado Crypto tem uma capitalização muito grande, o mercado global de empréstimos tem uma capitalização de quase 3 vezes isso. No futuro, prevê-se que o mercado global de empréstimos atinja US$ 8.800 bilhões até 2025, com uma taxa de crescimento anual composta de 6%.

O papel do empréstimo

Então, por que o Lending é tão popular e tem um tamanho de mercado tão grande? A resposta está resumida em 5 palavras: OTIMIZE CAPITAL. Nele haverá 2 entidades:

1. Para Credores

Para indivíduos com grande capital, manter a moeda Fiat não é a primeira escolha porque a moeda Fiat é altamente inflacionária, mesmo que seja USD. Eles geralmente escolhem classes de ativos para se proteger da desvalorização da moeda.

No entanto, antes de escolher um imóvel para investir, muitas vezes eles emprestam ou poupam porque:

- Os juros das atividades de empréstimo reduzirão o risco de inflação.

- Tenha reservas de capital prontas para investir quando necessário.

O empréstimo de muitas pessoas também ajuda o banco a obter uma grande fonte de capital, apoiando assim as atividades comerciais de muitas empresas que precisam tomar empréstimos para expandir suas atividades comerciais, criando um superávit para o país.

2. Para Mutuários

Vamos dar o seguinte caso:

- A está segurando 10 SOLs no valor de $ 1.500 ($ 150/SOL).

- A quer comprar o LUNA porque acha que o preço do LUNA aumentará, mas não tem $ para comprar mais.

- A também não quer vender a SOL porque acha que a SOL também aumentará no futuro.

Então, como A não pode perder a oportunidade de aumentar o preço tanto do SOL quanto do LUNA? Este é o lugar onde o empréstimo entra em jogo. Junto com um capital de 10 SOL de $ 1.500. A pode fazer os seguintes passos:

- A hipoteca 10 SOLs no valor de $ 1.500 para emprestar $ 1.000.

- A compra o LUNA com $ 1.000 pela expectativa de que o preço do LUNA aumente.

- LUNA aumenta de acordo com a opinião de A, A vende LUNA e obtém lucro de $ 1.500 (lucro de $ 500).

- A paga $ 1.000 e saca 10 SOL ⇒ A atualmente tem 10 SOL + $ 500 de lucro.

Então você pode ver que, usando plataformas de empréstimo, A fez um excedente de $ 500 a mais do que apenas manter SOL.

Usar empréstimos na alavancagem financeira pode ajudá-lo a ganhar juros compostos do mesmo capital, mas também fará com que você sofra perdas maiores se não tomar a decisão certa.

Visão geral dos empréstimos em CeFi e DeFi atuais

Então, acima, apresentei a você sobre a definição, tamanho do mercado e o importante papel do Lending no mercado financeiro. Nesta parte, analisarei com vocês duas formas populares de Empréstimos no mercado financeiro tradicional e responderei à pergunta: "Por que o DeFi trouxe uma revolução para o campo de Empréstimos?" .

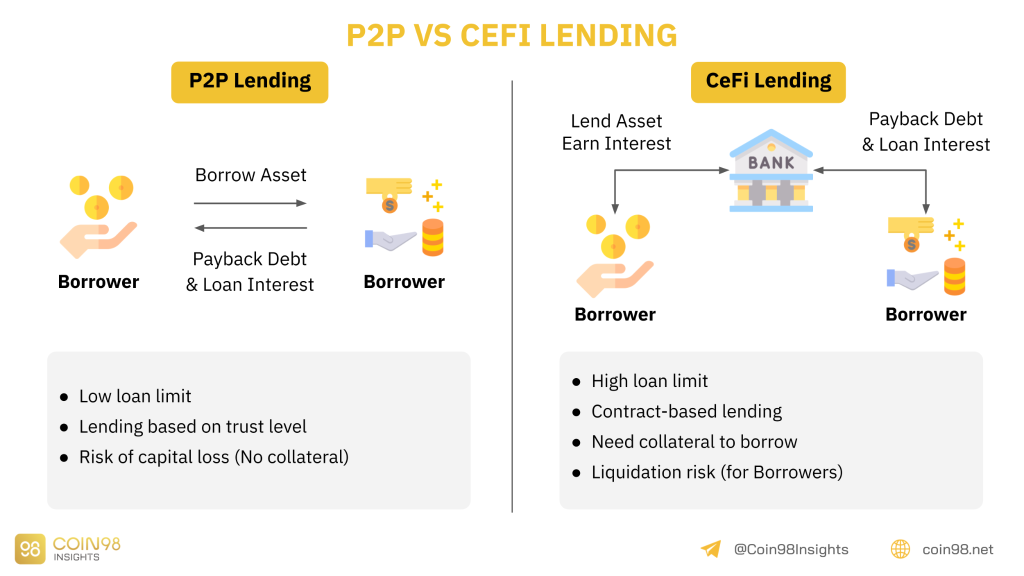

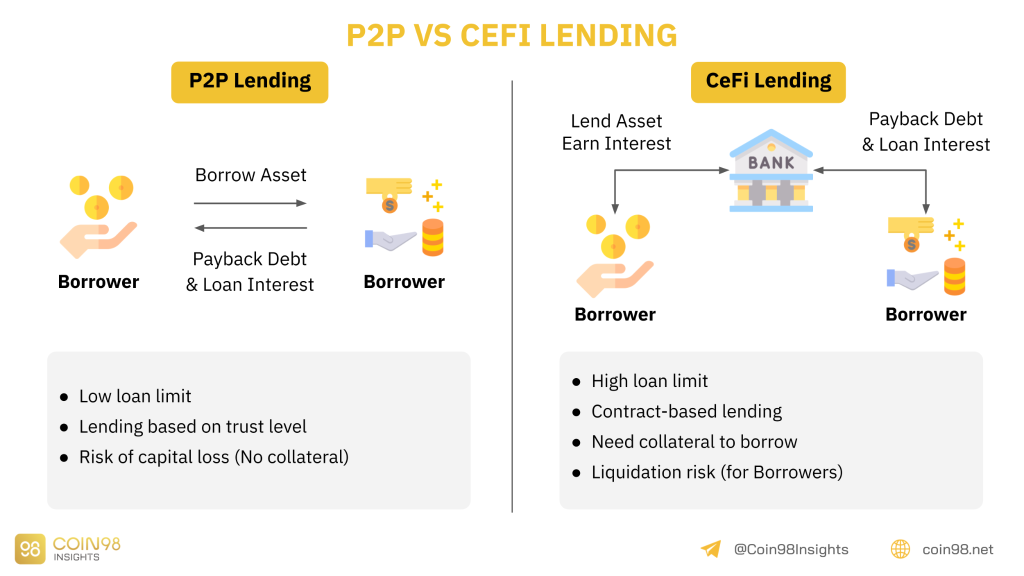

Comparação entre P2P Lending e CeFi Lending.

Como você pode ver na simulação acima, antes do DeFi Lending nascer, havia duas formas populares de empréstimo no mercado, que é o P2P (Peer-to-peer lending) e o CeFi Lending (mercado de empréstimo coletivo).

P2P - Empréstimo peer-to-peer

Imagine que o mercado de empréstimos P2P é como emprestar dinheiro a amigos e conhecidos. As taxas de juros podem ser altas ou baixas , dependendo do mutuário e do credor.

Para familiares, será de 0%, mas para conhecidos e colegas, pode ser um pouco maior que um banco, pois não exige garantias e não precisa ser assinado em papel.

O ponto fraco do empréstimo P2P é que o valor do empréstimo será muito baixo, pois é o capital pessoal de cada pessoa. Se houver um empréstimo para muitas pessoas, ele também estará limitado ao escopo do relacionamento dessa pessoa.

No entanto, o maior risco com empréstimos P2P é que ninguém pode garantir o valor do empréstimo do credor (Credor) , ele pode "fugir" a qualquer momento se o Mutuário (Mutuário) não cumprir a promessa conforme o que foi trocado.

Por exemplo: Empréstimos entre familiares, empréstimos entre conhecidos, empréstimos entre colegas,...

Características do empréstimo P2P:

- Limite de empréstimo baixo.

- Com ou sem garantia.

- O risco de perda de capital do credor é alto.

- Sem contratos, o empréstimo depende da confiança.

CeFi Lending - Empréstimo e empréstimo através de terceiros

Portanto, o mercado financeiro apareceu um terceiro, que é o banco. O banco atuará como um elo de ligação entre o mutuário e o credor. Para obter um empréstimo, o mutuário (Mutuário) precisa hipotecar bens (casa, carro, imóveis, ...) com valor superior ao valor do empréstimo à taxa de 150% ou mais.

A garantia será usada pelo banco para liquidar para recuperar o capital se o mutuário (Mutuário) estiver insolvente. Ao pagar o empréstimo ao banco, o mutuário precisa pagar mais juros para recuperar a garantia.

Após receber os juros dos Mutuários, o banco deduzirá parte desses juros para pagar aos Credores - poupadores e bancos. Por causa dos custos incorridos para o terceiro, a diferença entre os juros da poupança e os juros do empréstimo terá uma diferença alta.

Exemplo: Empréstimos entre instituições financeiras e países, empréstimos entre bancos e pessoas, bancos e empresas.

Há também outra forma de empréstimo que é um empréstimo sem garantia , com este formulário, você precisa ter uma carteira de identidade pessoal. No entanto, com esse método, os mutuários não apenas enfrentam procedimentos complicados, mas o limite de empréstimo também é bastante baixo.

Características do empréstimo CeFi:

- Operações baseadas em contrato (protegidas por lei).

- Mutuário precisa de garantia para obter um empréstimo de um banco.

- Baixo risco de perda de capital (a menos que o banco vá à falência).

- Juros baixos recebidos (por ter que compartilhar lucros com o banco).

- Limite de empréstimo alto (devido à soma de dinheiro de muitos investidores).

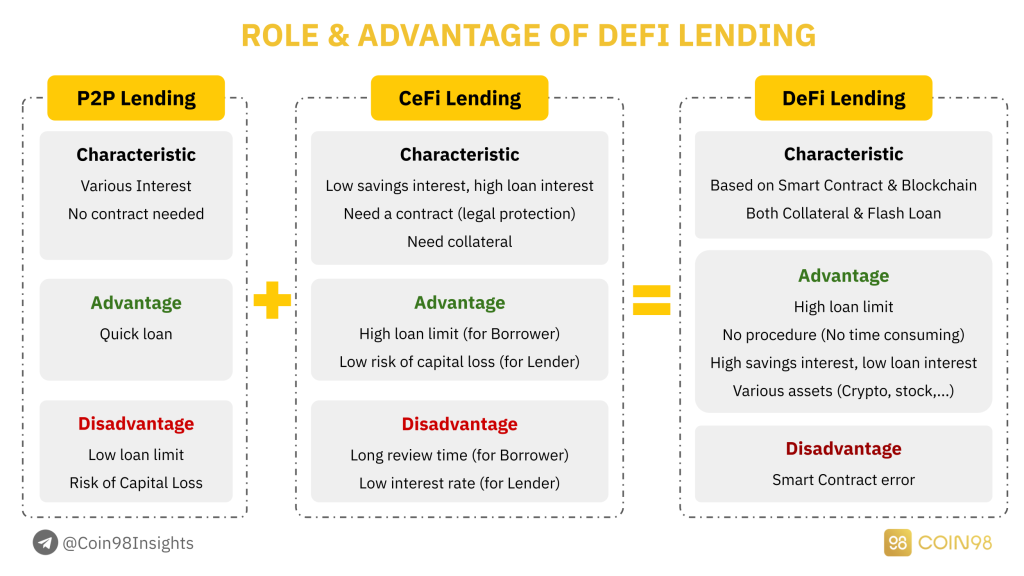

Por que o setor de empréstimos precisa de DeFi?

Vantagens do empréstimo DeFi

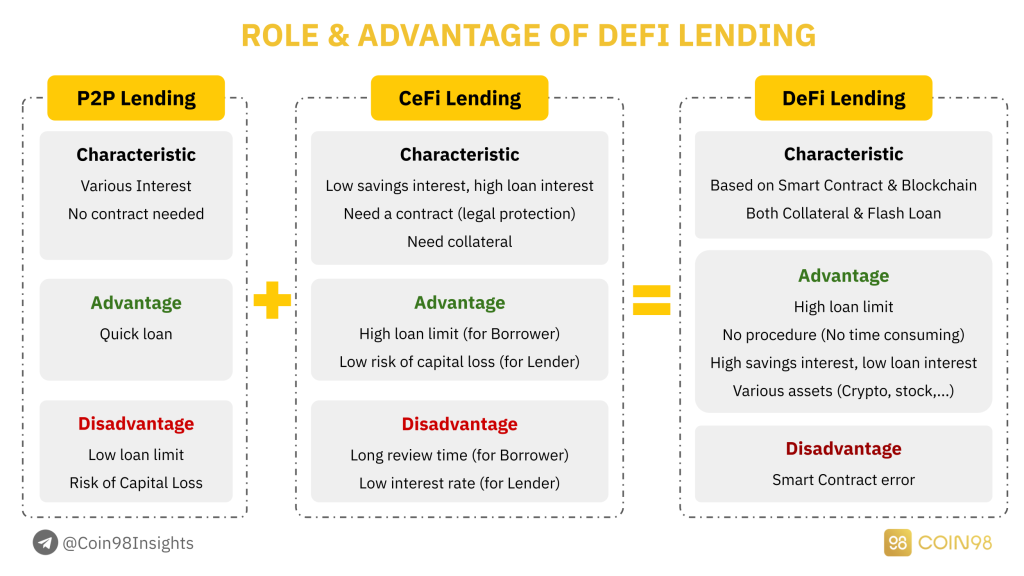

Vantagens do DeFi Lending em relação ao P2P Lending e CeFi Lending.

Então, acima, analisei para você as duas formas mais populares de Empréstimo no mercado financeiro tradicional. No entanto, cada forma tem suas próprias desvantagens:

Para empréstimos P2P:

- Incapaz de garantir o capital do empréstimo (porque não há garantia).

- O limite do empréstimo é baixo (limitado ao relacionamento do mutuário).

Para empréstimos CeFi:

- Altos juros de empréstimos, baixos juros de depósitos de poupança (porque os bancos precisam de lucros para operar).

- O procedimento é complicado, demorado e tem muitas taxas.

Portanto, o DeFi Lending nasceu para resolver as limitações acima. O DeFi Lending funciona inteiramente em Smart Contract com tecnologia blockchain . Portanto, o DeFi Lending terá as seguintes vantagens:

- Os empréstimos podem ser emprestados imediatamente , sem procedimentos complicados e muitas taxas (tudo transparente por meio de transações registradas no blockchain).

- Não há necessidade de terceiros para vincular o mutuário e o credor (todas as operações são programadas no Smart Contract).

- Dos dois fatores acima, o DeFi Lending economiza muitos custos operacionais , reduzindo assim a diferença entre a poupança e os juros do empréstimo (beneficiando tanto o Credor quanto o Mutuário).

- Limite de empréstimo alto , porque o DeFi Lending pode mobilizar capital de todos os indivíduos e organizações que participam do mercado DeFi.

O cenário atual do DeFi Lending

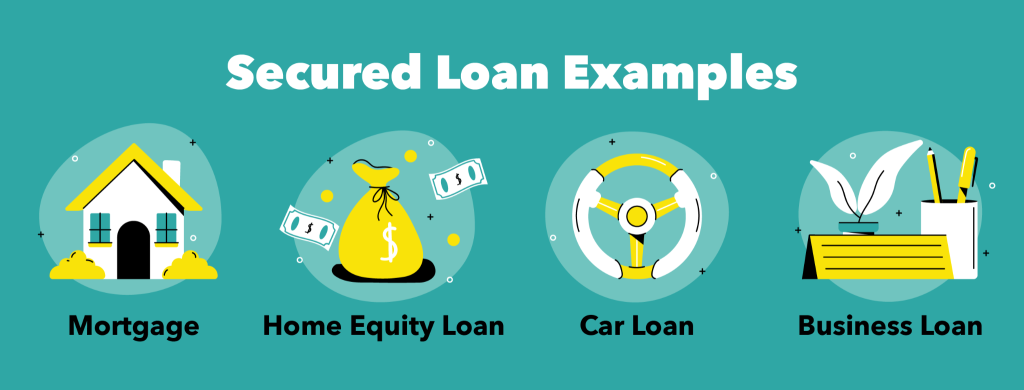

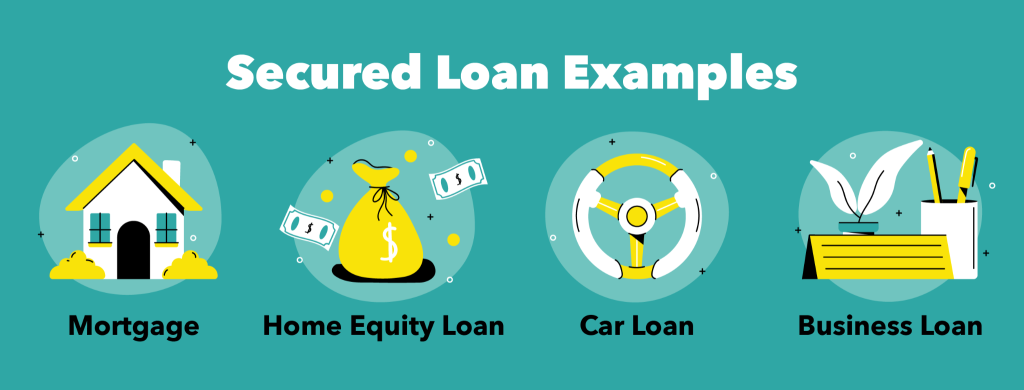

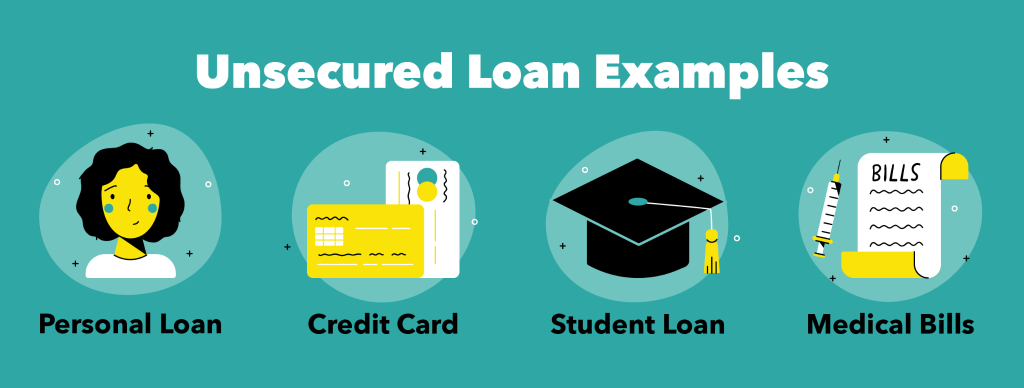

Empréstimos com garantia (também conhecido como Empréstimo Garantido).

Embora o DeFi Lending tenha muitas vantagens, na realidade, o DeFi Lending aplicou apenas a forma de Over-colateralized Lending, também conhecido como Secured Loan.

Este é um empréstimo garantido , o que significa que o mutuário precisa hipotecar ativos que valem mais do que o empréstimo. Mas esta é uma forma de eficiência de capital muito baixa .

Empréstimos sem garantia (também conhecidos como empréstimos não garantidos).

Enquanto isso, no CeFi Lending, os usuários podiam fazer empréstimos sem garantia (Unsecured Loans) apenas com comprovação de renda pessoal. Isso permite que o capital seja usado de forma mais eficiente.

Mas por que a DeFi Lending não conseguiu aplicar amplamente o empréstimo sem garantia?

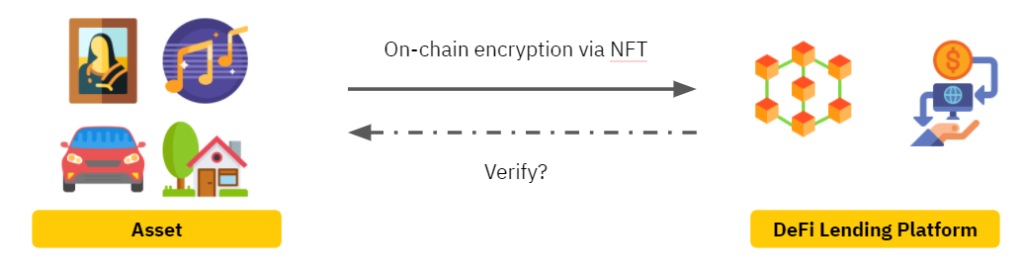

Isso porque neste mercado DeFi, ainda não conseguimos verificar a identidade do mutuário . Portanto, o DeFi Lending não tem base para determinar o limite de empréstimo para cada pessoa. Esperamos que, com o desenvolvimento da tecnologia NFT , cada pessoa seja identificada, abrindo novas oportunidades para Empréstimo Inseguro.

Neste artigo, vou me concentrar no Empréstimo Garantido, também conhecido como empréstimo hipotecário no mercado DeFi Lending.

Modelo operacional da DeFi Lending

Modelo operacional da DeFi Lending.

Então, como o DeFi Lending funcionará? O que há de diferente com o CeFi Lending?

O DeFi Lending contará com a participação de 3 entidades:

- Credor - Credor.

- Mutuário - Mutuário.

- Protocolo de Empréstimo DeFi - Protocolo de Empréstimo DeFi.

Lá:

- Para que o Protocolo de Empréstimo tenha uma grande fonte de dinheiro para o Mutuário tomar emprestado, o Protocolo de Empréstimo precisa do depósito de poupança dos Credores (1) .

- Para emprestar ativos do Protocolo de Empréstimo, os Mutuários precisam hipotecar ativos (2) com valor maior que o imóvel que desejam emprestar, então serão emprestados pelo Protocolo de Empréstimo (3) .

- Após a utilização do empréstimo, o Mutuário depositará o imóvel emprestado com juros (4) no Protocolo de Empréstimo para que possa ser sacado como garantia (5) .

- Assim, os juros auferidos do Mutuário serão deduzidos para o Mutuante quando este decidir retirar suas economias do Protocolo de Empréstimo (6) .

Lendo aqui vai ver que o modelo operacional do DeFi Lending é muito parecido com o CeFi Lending. Você pensou corretamente, mas a principal diferença aqui é que o DeFi Lending Protocol funciona em Smart Contract e Blockchain , economizando centenas de taxas grandes e pequenas.

⇒ A partir daí, é possível fornecer ao Credor uma taxa de juros mais alta na poupança e fornecer uma taxa de juros mais baixa para o Mutuário.

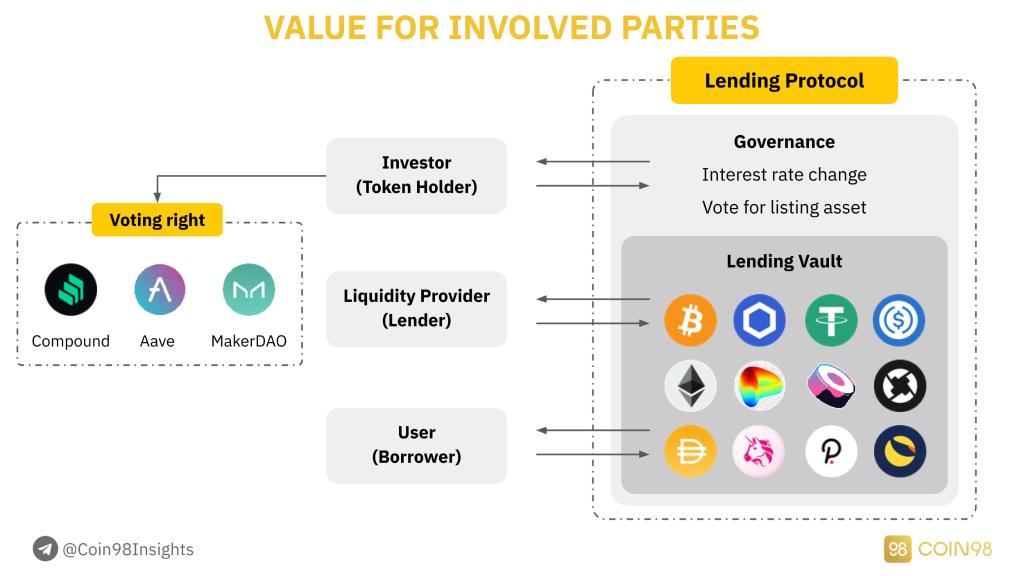

Benefícios entre as partes envolvidas

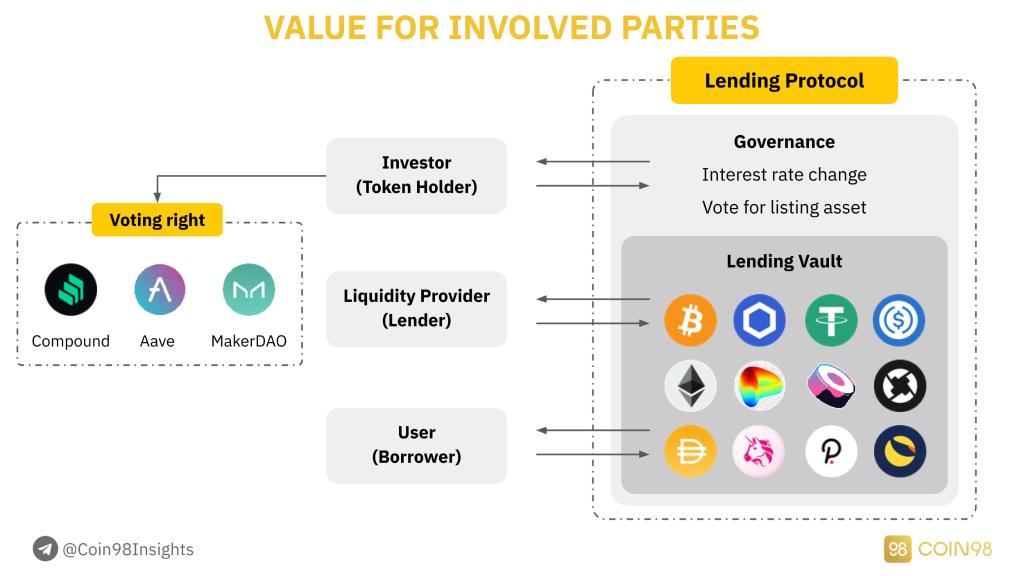

Benefícios trazidos para as partes participantes do DeFi Lending.

Lendo acima, talvez você veja apenas que o Lending Protocol traz benefícios para duas partes, Mutuante e Mutuário, mas na verdade, o modelo de operação do Lending Protocol também inclui a participação do Investidor, investidores que podem votar na plataforma de Empréstimos.

Os benefícios do Credor e do Mutuário, você entende após a análise acima:

- Lender: Cho vay kiếm được lãi suất, tránh lạm phát, dùng như quỹ đầu tư,...

- Borrower: Công cụ đòn bẩy tài chính để kiếm được lãi kép.

Nhưng đối với Investor thì đây là khái niệm còn khá mới, và thậm chí là anh em sẽ không thể tiếp cận trong thị trường tài chính truyền thống, bởi vì đây là thực thể đại diện cho các chủ ngân hàng, quỹ đầu tư và các tổ chức tài chính có quyền biểu quyết đối với hoạt động của ngân hàng.

Nhưng DeFi đã mở ra cánh cửa hoàn toàn mới, cho phép những người dùng thông thường cũng có thể trở thành những cổ đông của ngân hàng (ở đây là Lending Protocol), để có quyền biểu quyết và đưa ra những thay đổi đối với cơ chế hoạt động của Lending Protocol.

Investor trong thị trường DeFi chính là những token holder của Lending Protocol, họ sẽ có quyền đề xuất hoặc biểu quyết trên những đề xuất để đưa ra những thay đổi đối với Lending Protocol. Investor sẽ có thể thực hiện một số đề xuất sau:

- Thay đổi về lãi suất.

- Thay đổi về Incentive cho User.

- Thay đổi về hạn mức thế chấp.

- Voting để list tài sản được hỗ trợ.

Chính vì thế, mình có thể kết luận, DeFi Lending đã đã mở ra cánh cổng hoàn toàn mới cho lĩnh vực Lending, cho phép lĩnh vực Lending có thể hoạt động tự do, minh bạch và chia sẻ quyền lợi lại cho các bên đóng góp giá trị vào nền tảng.

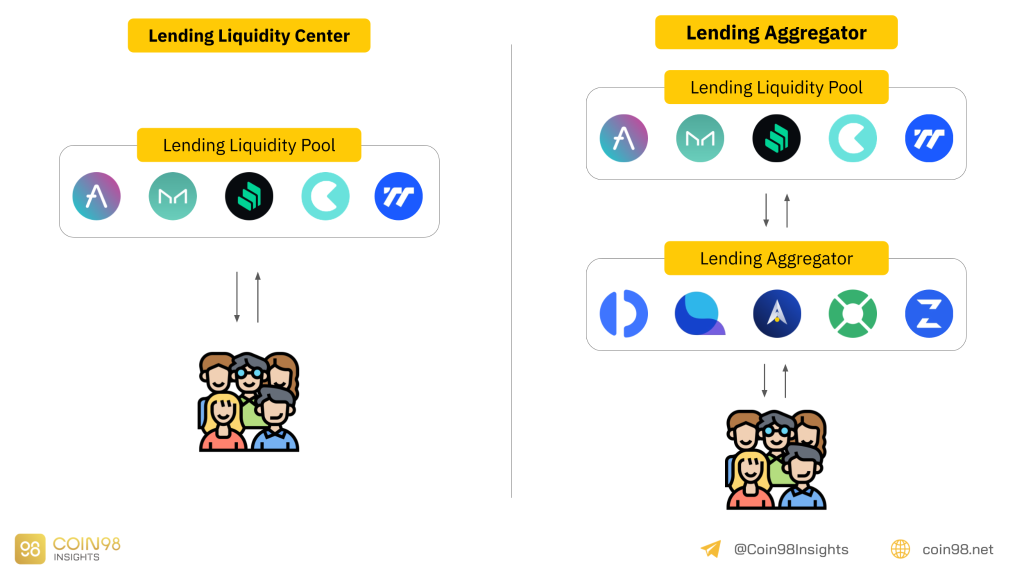

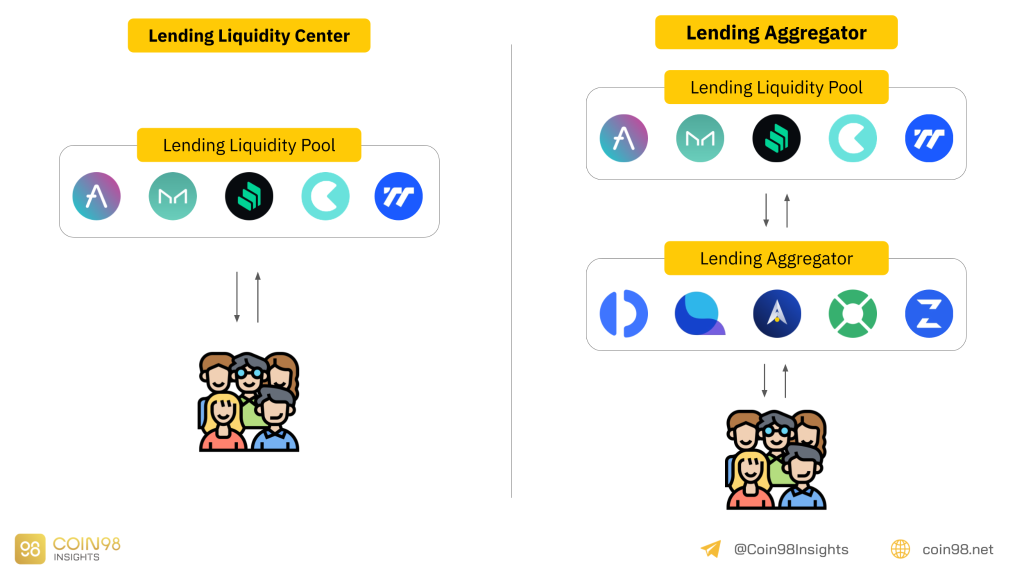

Phân biệt Lending Liquidity Pool và Lending Aggregator

Tuy nhiên, trên thị trường hiện tại đang có 2 dạng Lending Protocol. đó là Lending Liquidity Pool và Lend Aggregator. Vậy điểm khác biệt của chúng là gì?

Phân biệt giữa Lending Liquidity Pool và Lending Aggregator.

Nếu như đã đọc bài viết Phân tích AMM, anh em sẽ thấy mảng AMM cũng có các Aggregator tương tự như thế và sự khác biệt của chúng nằm ở quá trình tiếp cận Liquidity Pool (các Pool thanh khoản):

- Lending Liquidity Pool là các Lending Protocol sẽ có Liquidity Pool riêng. Điểm nổi bật là họ có thể tự triển khai các Liquidity Pool và không bị phụ thuộc vào thanh khoản của bên thứ 3 nào.

- Lending Aggregator là các Lending Protocol tổng hợp thanh khoản từ các Lending Liquidity Pool. Điểm nổi bật của các Lending Aggregator là người dùng có thể so sánh và chọn mức lãi suất tối ưu nhất, cũng như quản lý nhiều khoản vay với một Dashboard duy nhất.

Một số Lending Protocol nổi bật:

- Lending Liquidity Pool: Aave, MakerDAO, Compound,...

- Lending Aggregator: InstaDapp, DefiSaver, Alpha Finance,..

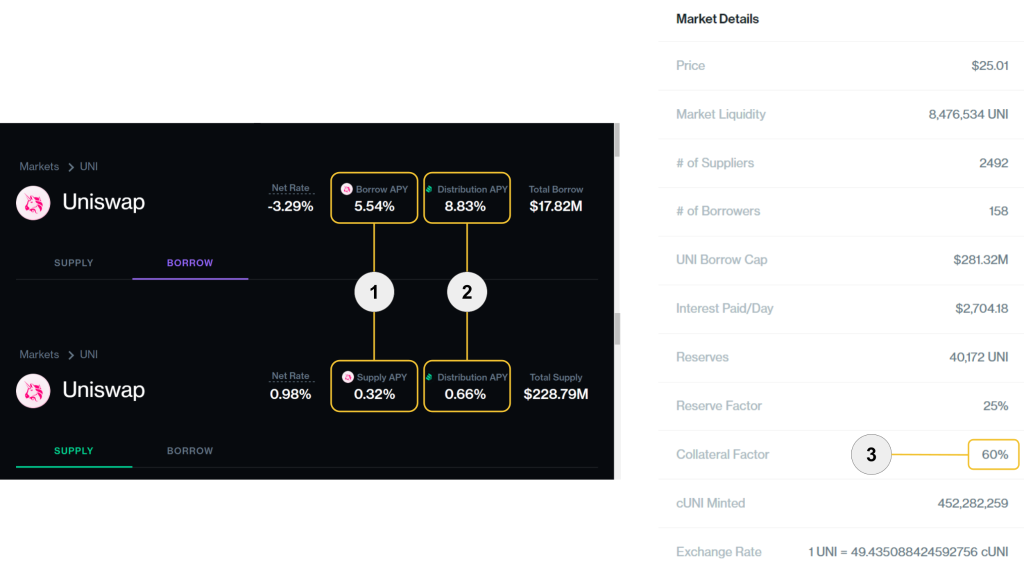

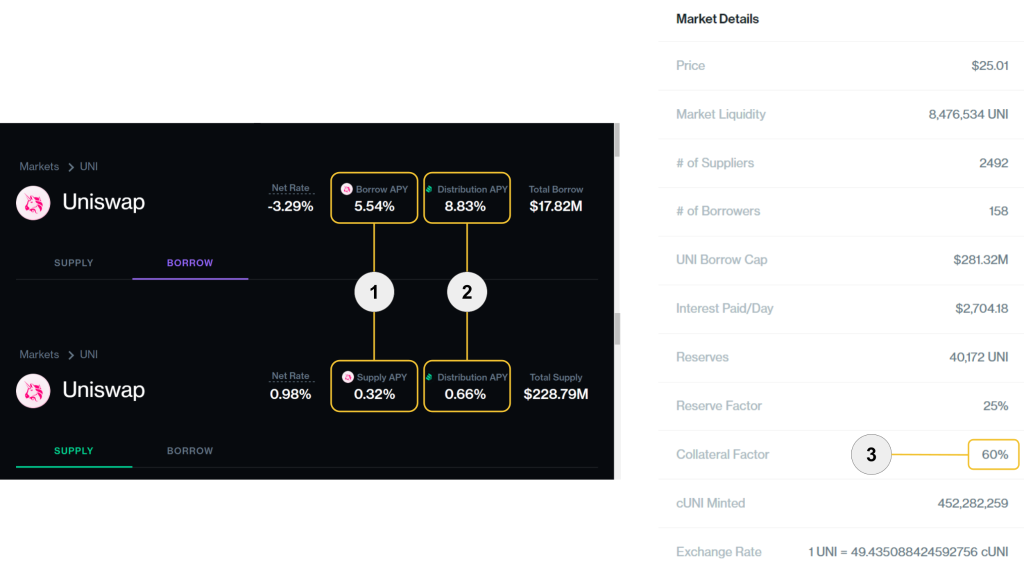

05 chỉ số cần nắm trước khi tham gia Lending

Trước khi đi sâu vào phân tích hiệu suất và mô hình hoạt động của các Lending Platform trên thị trường. Dưới đây là 05 chỉ số mà anh em cần phải nắm:

Những chỉ số quan trọng được thể hiện qua các Lending Protocol.

Lending/Borrowing APR

(1) Borrow/Supply APY: Đây là chỉ số cơ bản nhất đối với một User của Lending Protocol. Lending APR chỉ lãi suất gửi tiết kiệm vào Lending Protocol đối với Lender, còn Borrowing APR chỉ lãi suất cho vay đối với Borrower.

(2) Distribution APY: Tuy nhiên, khác với các ngân hàng truyền thống thì các DeFi Lending Protocol sẽ có thưởng thêm cho người dùng để khuyến khích họ đi vay. Anh em có thể thấy ảnh phía trên, khi người dùng gửi tiết kiệm hoặc vay tại Compound, họ sẽ nhận lại phần thưởng là COMP token.

Minimum Collateralization Ratio

(3) Collateral Factor: Đây là tỷ lệ thế chấp tối thiểu trước khi anh em có thể vay các tài sản trong protocol. Ví dụ:

- Tỷ lệ thế chấp tối thiểu của MakerDAO là 150%, đồng nghĩa anh em phải thế chấp tài sản có giá trị $150 thì mới được vay $100. Hoặc nói cách khác, giá trị tài sản tối đa được vay sẽ bằng 67% giá trị tài sản thế chấp.

- Tỷ lệ thế chấp tối thiểu của Compound là 133%, đồng nghĩa anh em phải thế chấp tài sản có giá trị $133 thì mới được vay $100. Hoặc nói cách khác thì giá trị tài sản tối đa được vay sẽ bằng 75% giá trị tài sản thế chấp.

Liquidation Point

Liquidation Point là điểm thanh lý. Nghĩa là khi tài sản thế chấp của anh em đã rớt giá trị, tỷ lệ thế chấp quá thấp và chạm mốc thanh lý, thì các Protocol sẽ kích hoạt cơ chế thanh lý tài sản để trả nợ lại cho Lender.

Tỷ lệ thế chấp tối thiểu của Aave là 133% (tức người dùng có thể vay tối đa 75% tài sản thế chấp). Nhưng nếu tỷ lệ thế chấp tối thiểu rớt còn 125% (hoặc người dùng đã vay hơn 80% giá trị tài sản thế chấp), thì Aave sẽ kích hoạt cơ chế thanh lý tài sản.

Ví dụ: Thế chấp $100 ETH để vay $75 USDC, nhưng ETH rớt giá, tỷ lệ vay đạt 80% thì số ETH sẽ được thanh lý để trả lại USDC cho Lender.

Liquidation Bonus

Liquidation Bonus là khoảng thưởng mà các Protocol sẽ thưởng cho Liquidator, để khuyến khích họ tham gia vào việc thanh lý tài sản sau khi Borrower không thể trả nợ.

Khái niệm Liquidation Bonus còn được gọi bằng cụm từ khác là Liquidation Penalty (Khoản phạt thanh lý), chúng có ý nghĩa tương đồng với nhau. Liquidation Penalty sẽ dành cho Borrower và khoản phạt đó cũng chính là phần thưởng cho Liquidator (Liquidation Bonus).

Liquidation Bonus sẽ được trích một phần từ chính giá trị tài sản thế chấp của Borrower.

Ví dụ:

- Tỷ lệ vay tối đa là 75%.

- Mức thanh lý tài sản là 80%.

Vậy 5% ở giữa chính là một phần Protocol thu được và trích lại cho Liquidator để thanh lý tài sản, hay còn gọi là mua lại nợ. Ở Aave, Liquidation Bonus sẽ rơi vào 5% cho những tài sản phổ biến, và 10% cho những tài sản có thanh khoản kém hơn.

Capital Utilization

Đây là khái niệm được nhắc đến chủ yếu bởi các nhà đầu tư khi sử dụng để so sánh hiệu suất của các Lending Protocol trên thị trường. Capital Utilization sẽ cho nhà đầu tư biết được với cùng một số vốn, Lending Protocol nào có thể cho vay nhiều hơn, hay nói cách khác là có thể tối ưu dòng vốn tốt hơn.

Ví dụ:

- Protocol A - Total Supply là 10B, Total Borrow là 7B ⇒ Capital Utilization = 70%.

- Protocol B - Total Supply là 10B, Total Borrow là 4B ⇒ Capital Utilization = 40%.

⇒ Vậy chúng ta có thể suy ra Protocol A đang có hiệu quả sử dụng vốn tốt hơn Protocol B.

Nếu bạn chưa hiểu cụ thể về Hiệu quả sử dụng vốn thì mình sẽ có Case Study thực tế ở phần “Phân tích dữ liệu” phía dưới.

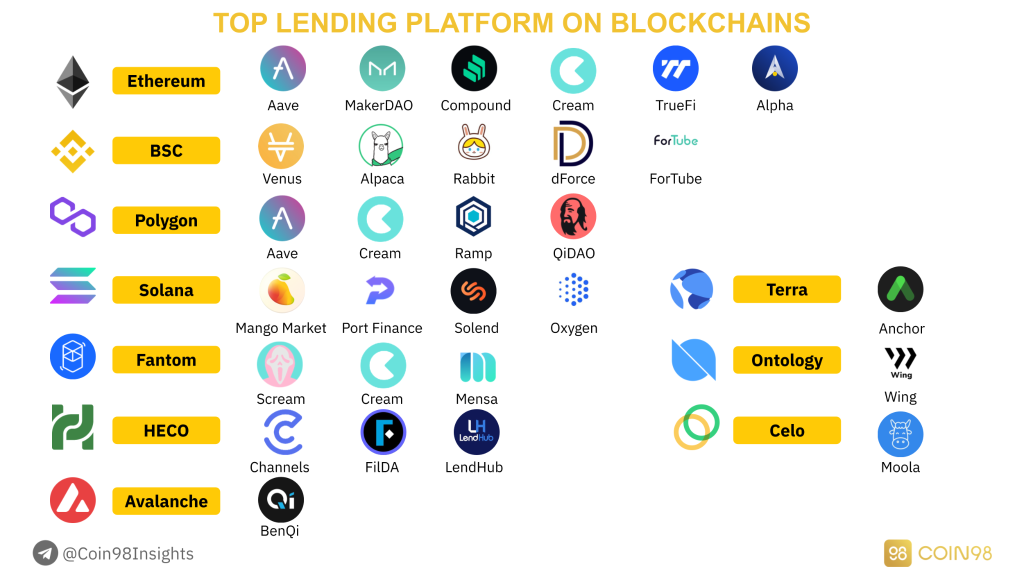

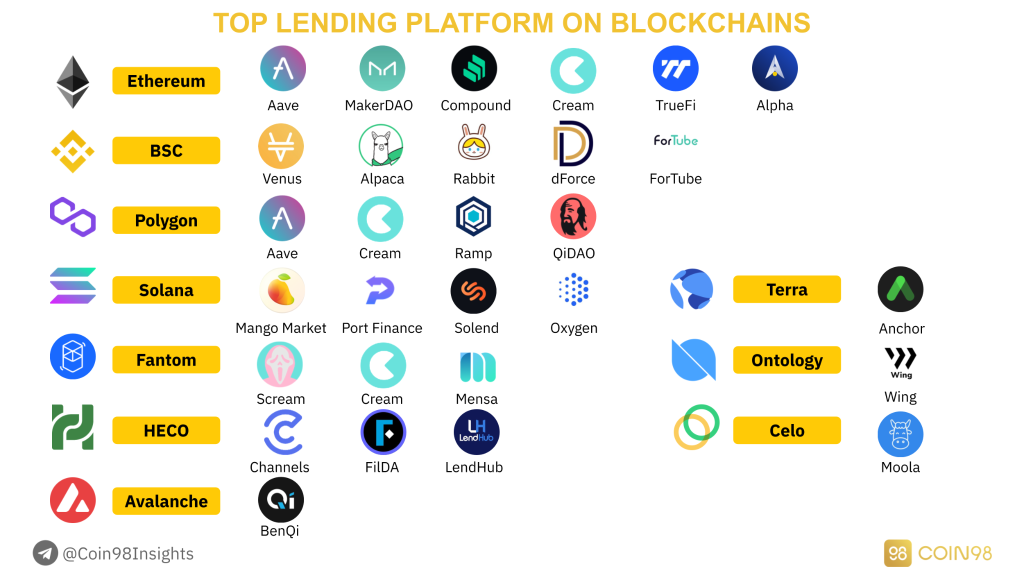

Phân tích các nền tảng Lending nổi bật trên các hệ sinh thái

Sau khi đã nắm rõ về định nghĩa, đặc điểm và vai trò của AMM đối với thị trường Crypto nói chung và DeFi nói riêng. Vậy trong phần này, mình sẽ đi sâu vào phân tích theo chiều dọc, phân tích các nền tảng Lending nối bật của các hệ sinh thái.

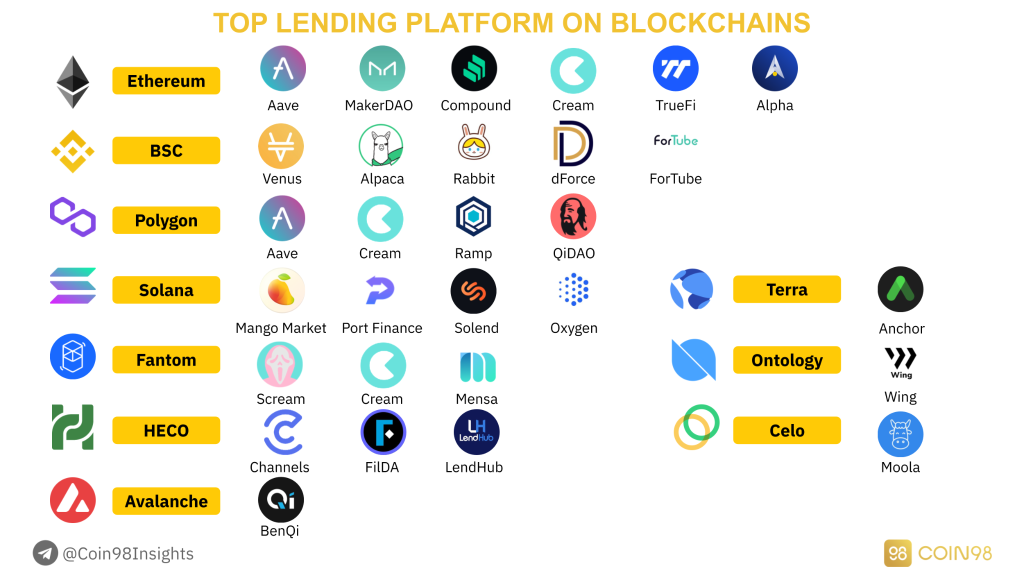

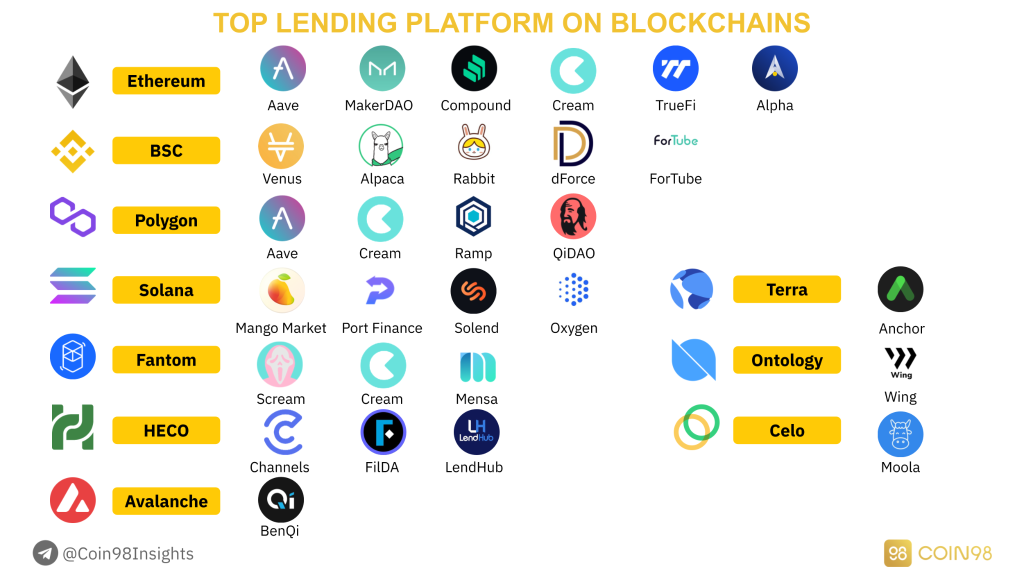

Những nền tảng Lending nổi bật nhất trên mỗi hệ sinh thái.

Trong đó sẽ bao gồm hệ sinh thái Ethereum, Binance Smart Chain, Terra, Solana, Polygon và các hệ sinh thái khác.

Lending trên Ethereum

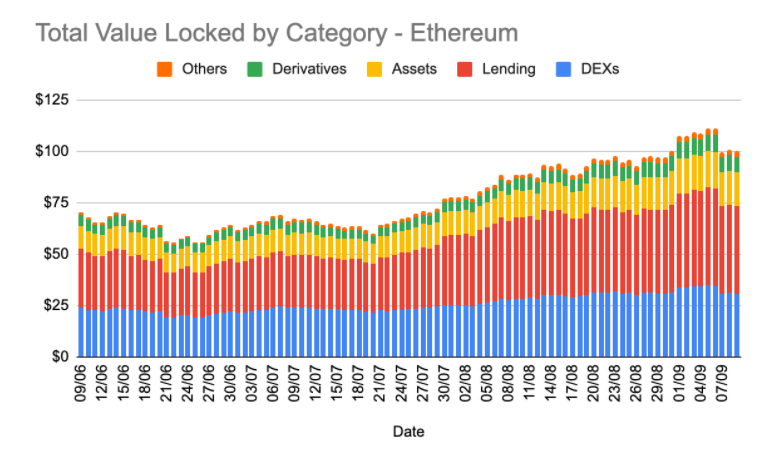

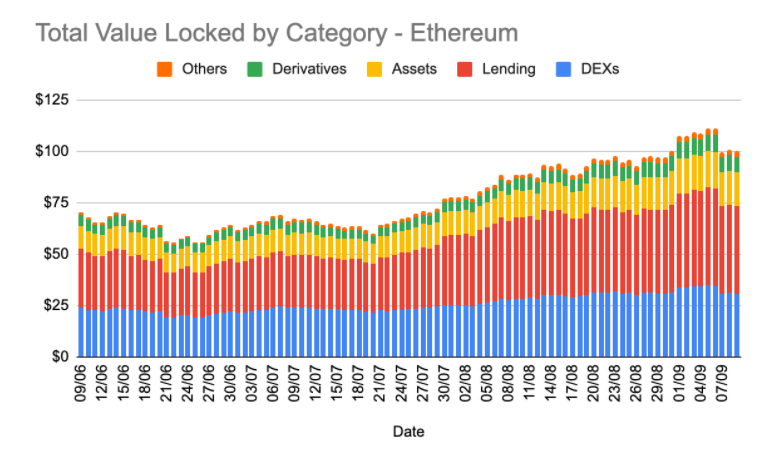

Tính đến thời điểm hiện tại, Ethereum đang là hệ sinh thái có DeFi TVL lớn nhất thị trường DeFi. Chính vì thế, mảng Lending cũng có DeFi TVL rất lớn. Xét riêng trong hệ sinh thái Ethereum, mảng Lending đã chiếm 33% tổng số DeFi TVL.

- Ethereum DeFi TVL: 126 tỷ đô.

- Ethereum Lending TVL: 42 tỷ đô (chiếm 33% DeFi TVL).

Tương quan giữa Lending TVL và DeFi TVL trên Ethereum.

Điều này cho thấy Lending là mảng vô cùng quan trọng đối với các DeFi Player ở hệ sinh thái Ethereum. Mặc dù vấn đề tắc nghẽn mạng lưới chưa được giải quyết, dẫn đến phí giao dịch trên Ethereum rất cao, nhưng điều này vẫn không thể ngăn cản Whale user sử dụng các Dapp trên Ethereum.

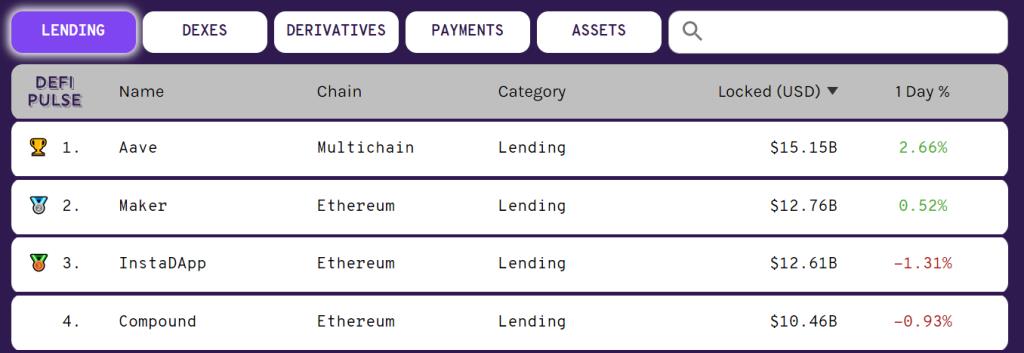

Những Lending Platform nổi bật nhất Ethereum.

Mảng Lending trên Ethereum bị thống trị bởi ba nền tảng Aave, Compound và MakerDAO. Trong 2 năm nay chưa có nền tảng Lending nào có thể vượt qua bộ 3 trên và họ cũng thường xuyên thay đổi vị trí dẫn đầu cho nhau. InstaDapp là Lending Aggregator nên mình sẽ không phân tích case của InstaDapp.

Aave (AAVE): Trước đây Aave chính là nền tảng ETHLend (LEND), tuy nhiên sau này họ đã rebrand lại thành Aave và tăng trưởng vượt bậc với cơn sóng DeFi ở Ethereum.

Hiện tại Aave đang có TVL lên đến 15 tỷ đô và hỗ trợ cho vay với hơn 30 tài sản khác nhau. Ở Aave, người dùng có thể vay tối đa 75% giá trị tài sản đã thế chấp. Anh em có thể tham khảo thêm về mô hình hoạt động của Aave ngay tại đây.

MakerDAO: MakerDAO là nền tảng Lending có cơ chế lạ nhất, thay vì deposit cryptocurrency để vay các cryptocurrency khác, thì MakerDAO sẽ cho người dùng vay DAI (Stablecoin của MakerDAO). Điểm nổi bật của MakerDAO là họ còn cho thế chấp LP token từ Uniswap để vay.

Hiện tại MakerDAO đã rất thành công khi DAI được chấp nhận ở hầu hết các Protocol của Ethereum, thậm chí còn mở rộng sang hệ sinh thái khác như BSC hay Polygon.

Đối với MakerDAO, người dùng có thể vay tối đa 67% giá trị tài sản đã thế chấp. Model của MakerDAO còn được áp dụng ở nhiều protocol khác như Venus (XVS & VAI) ở BSC và Party Parrot (PRT & PAI) ở Solana. Tham khảo thêm về mô hình hoạt động của MakerDAO tại đây.

Compound: Compound là nền tảng Lending có TVL lớn thứ 3, đạt 10 tỷ đô và hỗ trợ 15 tài sản. Đối với Compound, người dùng có thể vay tối đa 75% tài sản được thế chấp vào protocol. Tham khảo thêm về mô hình hoạt động của Compound ngay tại đây.

Aave, MakerDAO & Compound, bộ ba Lending Protocol này có vai trò rất quan trọng đối với DeFi ở Ethereum. Họ không chỉ bootstrap sự tăng trưởng của DeFi mà còn đóng vai trò là Trung tâm thanh khoản cho các Lending Aggregator như InstaDapp, DeFi Saver.

Nếu anh em chưa hình dung được độ lớn của Lending DeFi TVL ở Ethereum thì mình sẽ so sánh như sau:

Lending DeFi TVL trên Ethereum ~ Tổng DeFi TVL của BSC + Solana + Terra ~ 42 tỷ đô.

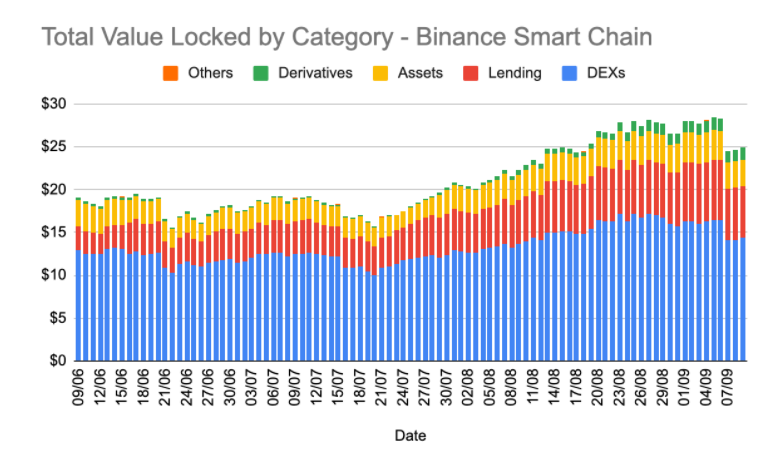

Lending trên Binance Smart Chain

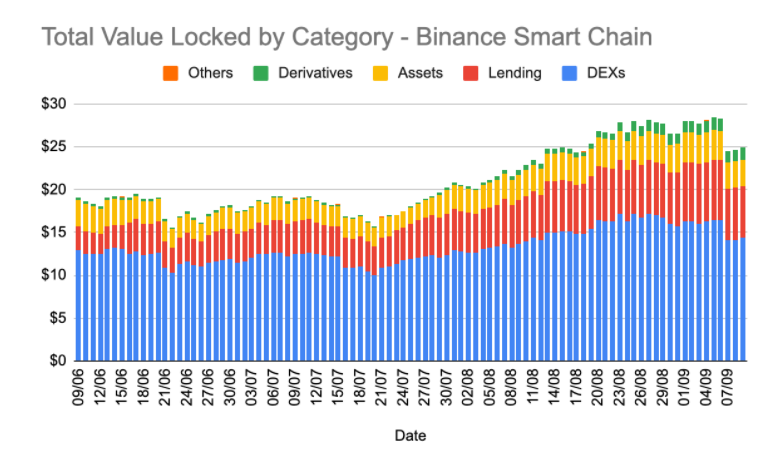

Tương quan giữa Lending TVL và DeFi TVL trên BSC.

Sau khi hệ sinh thái Ethereum phát triển thành công DeFi vào khoảng tháng 9/2020, thì Binance cũng lập tức ra mắt Binance Smart Chain để bắt kịp Ethereum ở không gian DeFi.

- BSC DeFi TVL: 23 tỷ đô.

- BSC Lending TVL: 4.5 tỷ đô (chiếm 20% DeFi TVL).

Tính tới thời điểm hiện tại thì BSC đã rất thành công trong việc thu hút dòng tiền khi có DeFi TVL đạt 23 tỷ đô, đứng top #2 trên thị trường. Tuy nhiên trong khoảng 4 tháng nay, BSC đang bị chững lại và chưa có dấu hiệu tăng trưởng tiếp.

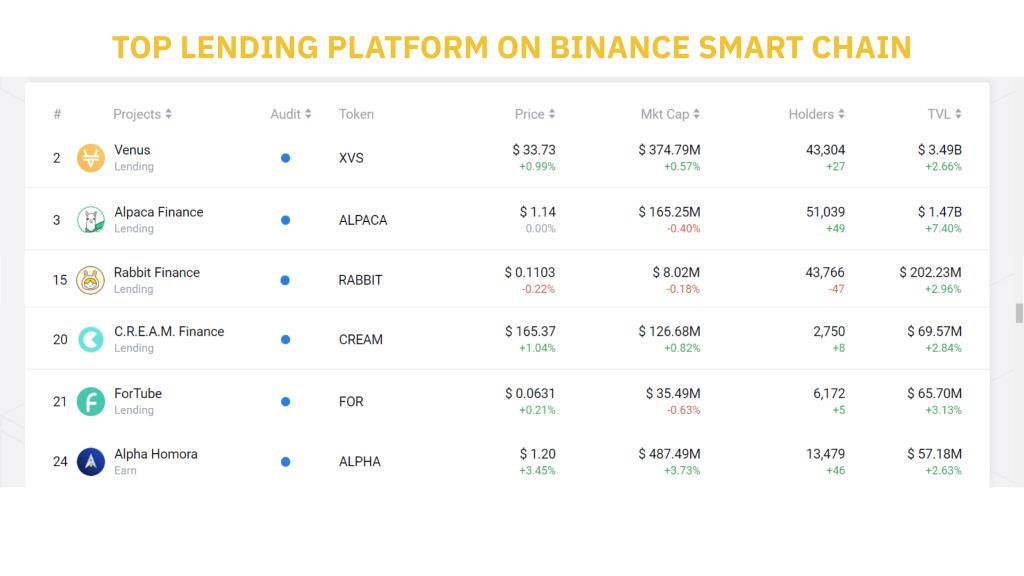

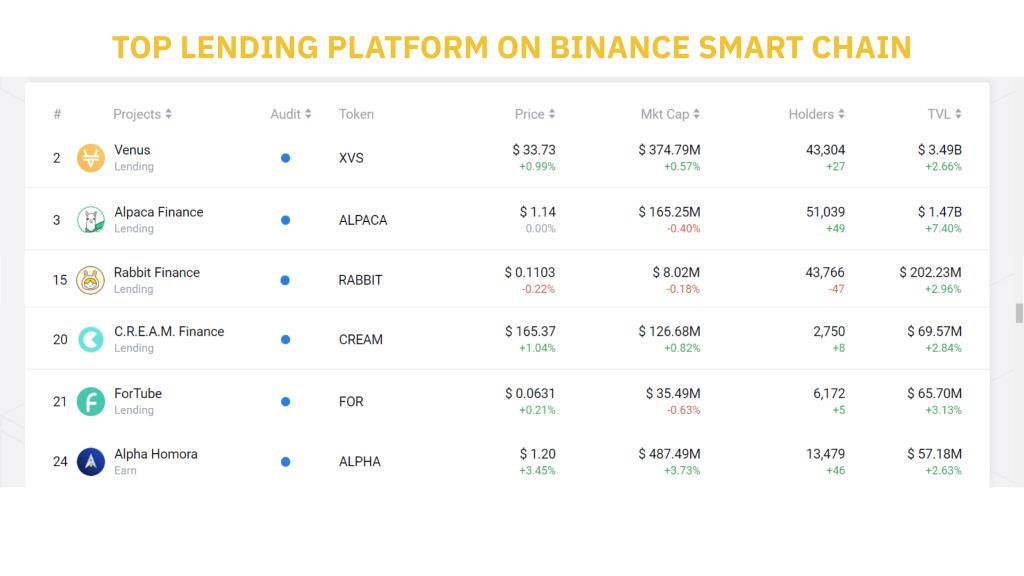

Những Lending Platform nổi bật nhất BSC.

Nếu như DeFi ở Ethereum bị dominance bởi mảng Lending, thì DeFi ở BSC bị dominnance bởi mảng DEX. Mảng Lending chỉ ghi nhận 4.5 tỷ đô (20% tổng DeFi TVL). Phía trên là 6 Lending Platform hoạt động trong hệ sinh thái BSC.

Tuy nhiên, 2 chỉ có 2 Lending Platform hoạt động nổi bật là Venus và Alpaca Finance.

- Venus (TVL 3.5 tỷ đô): Venus hoạt động theo mô hình kết hợp giữa Aave và MakerDAO. Nghĩa là Borrower có thể thế chấp các Cryptocurrency để vay các Cryptocurrency khác, hoặc vay VAI (Stablecoin của Venus) tương tự MakerDAO và DAI.

- Alpaca Finance: Mặc dù gia nhập BSC khá trễ, nhưng Alpaca đã xuất sắc leo lên top 2 Lending Platform có TVL cao nhất. Điểm nổi bật của Alpaca Finance chính là tính năng vay và Farming trực tiếp lại Alpaca với đòn bẩy gấp 6 lần. Điều này cho phép người dùng có thể Earn được nhiều hơn.

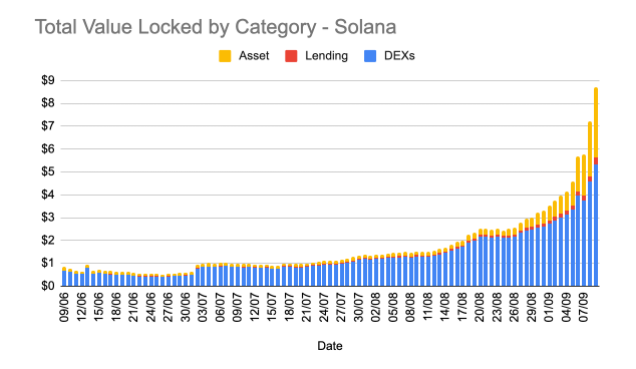

Lending trên Solana

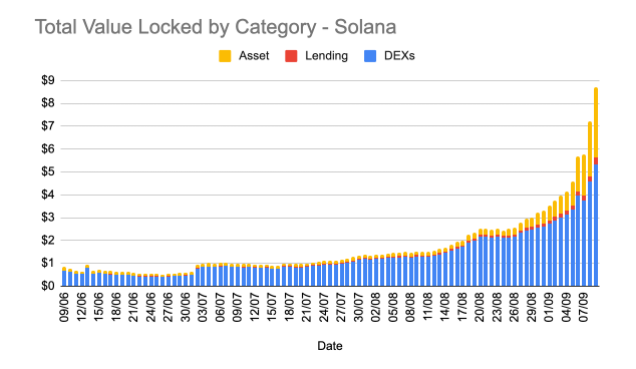

Tương quan giữa Lending TVL và DeFi TVL trên Solana.

- Solana DeFi TVL: 10 tỷ đô.

- Solana Lending TVL: 600 triệu đô (chiếm 6% DeFi TVL).

Solana là hệ sinh thái có tốc độ tăng trưởng rất nhanh trong thời gian vừa qua. Tuy nhiên, khi dòng tiền đổ vào hệ sinh thái Solana, họ không tập trung nhiều ở các nền tảng Lending, chính vì thế mà chúng có hiệu suất hoạt động khá thấp.

Đa số dòng tiền của hệ sinh thái Solana tập trung ở các mảng AMM và Yield Farming để Earn Incentive từ các dự án mới. Tuy nhiên, trong thời gian gần đây thì mảng Lending của Solana đã nhận được nhiều sự chú ý hơn.

Một số dự án nổi bật: Port Finance, Solend, Party Parrrot,....

Những Lending Platform nổi bật nhất Solana.

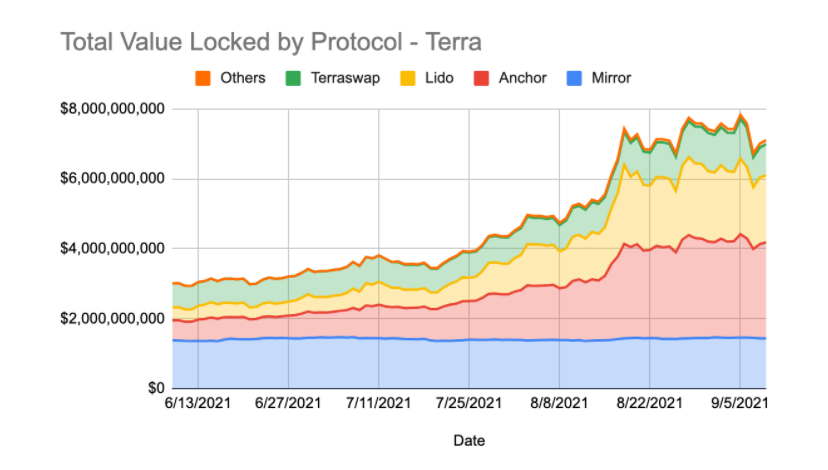

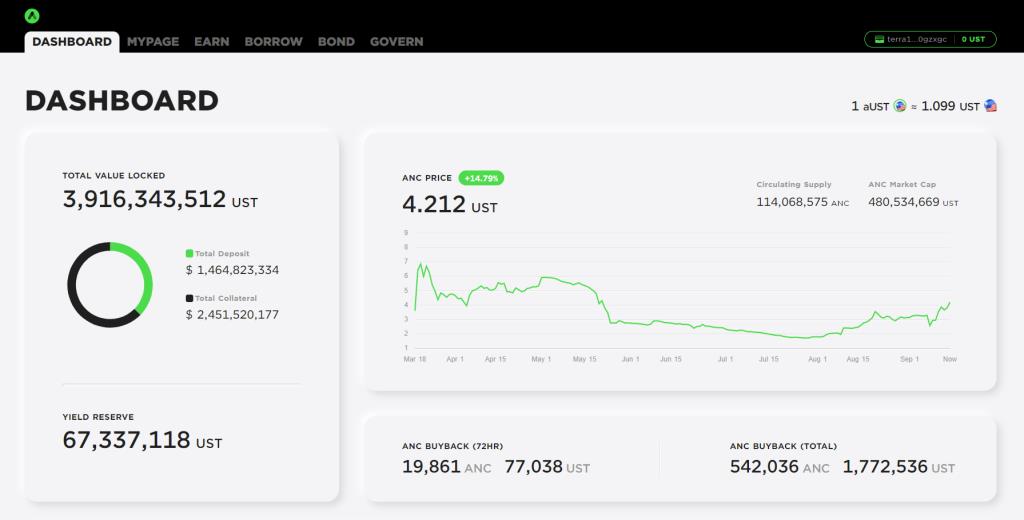

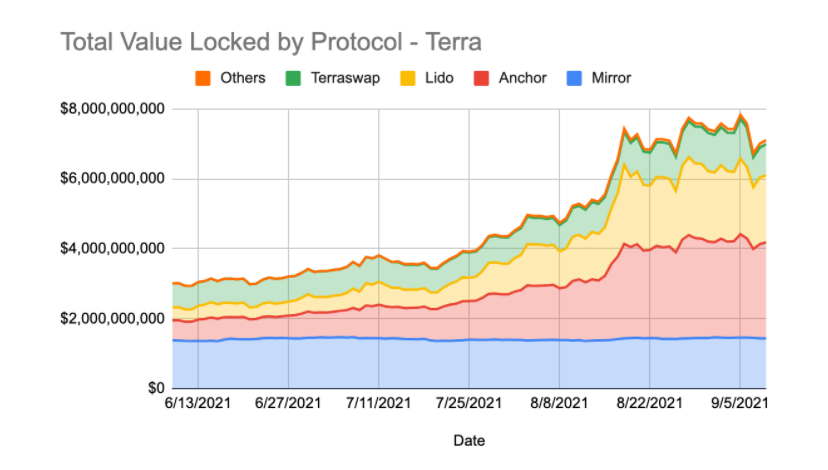

Lending trên Terra

Tương quan giữa Lending TVL và DeFi TVL trên Terra.

- Terra DeFi TVL: 8 tỷ đô.

- Terra Lending TVL: 3 tỷ đô (chiếm 37% DeFi TVL).

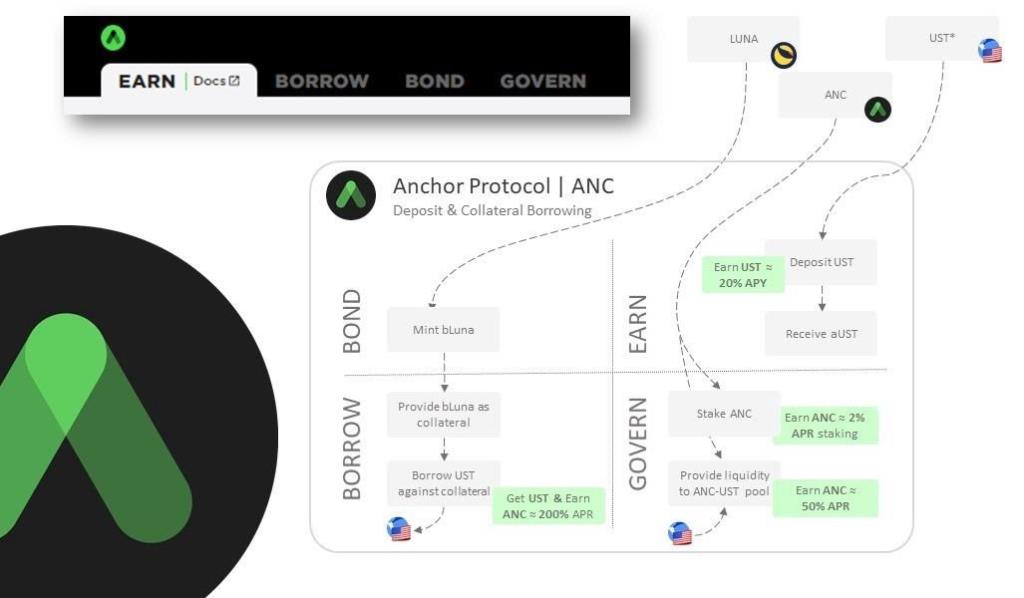

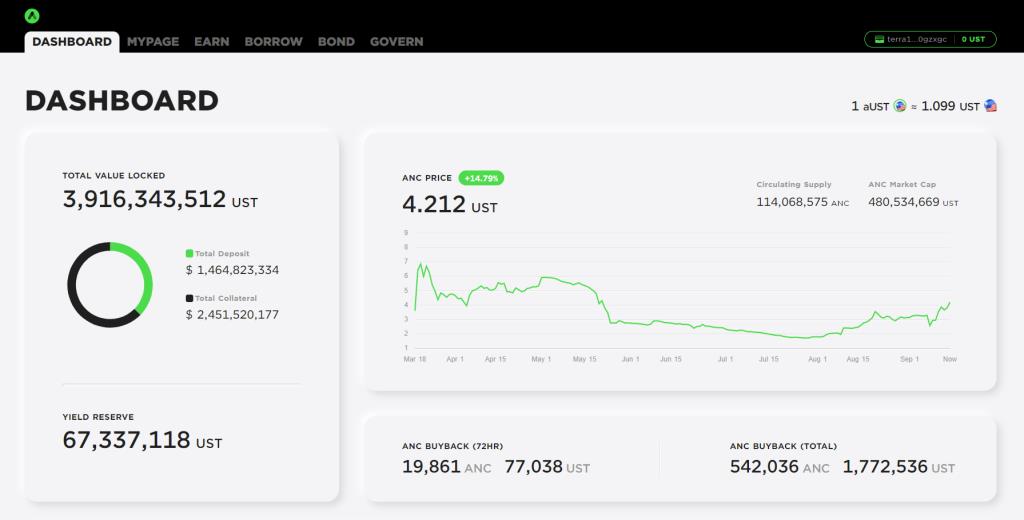

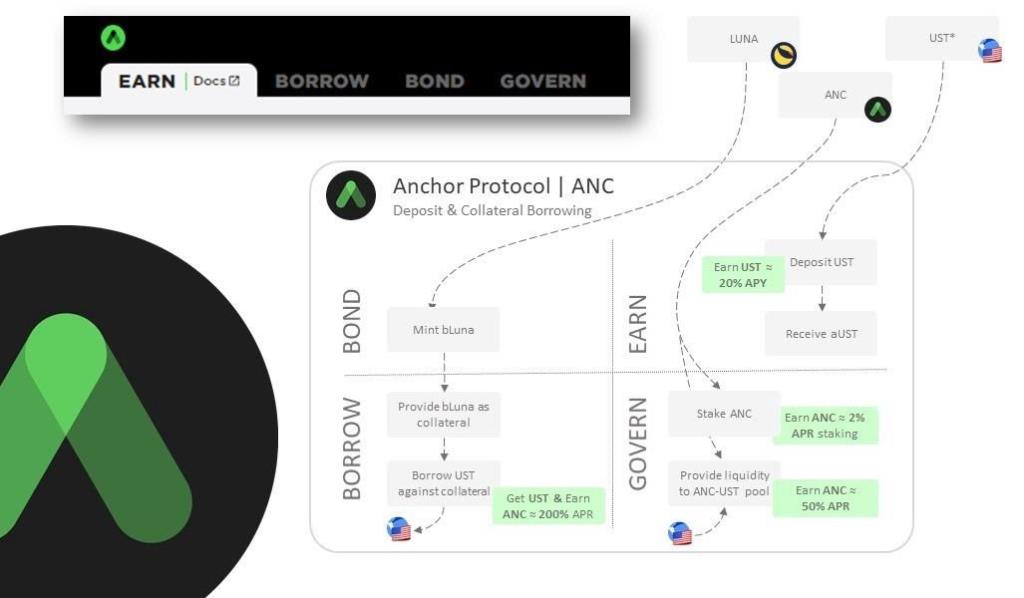

Terra là hệ sinh thái DeFi vô cùng đặc biệt. Mặc dù số lượng Dapp hoạt động nổi bật trên Terra chưa đến 10 Dapps, nhưng Terra lại xuất sắc nằm trong top 4 hệ sinh thái DeFi có TVL cao nhất, đạt 8 tỷ đô. Trong đó Anchor Protocol (Dapp duy nhất hoạt động trong mảng Lending) đã chiếm đến 3 tỷ đô.

Anchor Protoco - Lending Platform nổi bật nhất Terra.

Sự thành công của Anchor Protocol đến từ rất nhiều yếu tố. Trong đó có sự phát triển bền vững của 3 chân kiềng: Terra USD, Mirror Protocol và Anchor Protocol của hệ sinh thái Terra.

Trong thời gian đầu, để thu hút người dùng đến với Terra, Anchor Protocol đã trả lãi suất lên đến 20% cho UST và còn thưởng thêm ANC cho ai tham gia vay & cho vay tại Anchor. Chưa kể Anchor Protocol đang là Liquidity Center của nhiều DeFi Dapp khác như Orion Money, Spar Protocol, Kash,... có người dùng thực ở một số quốc gia như Hàn Quốc.

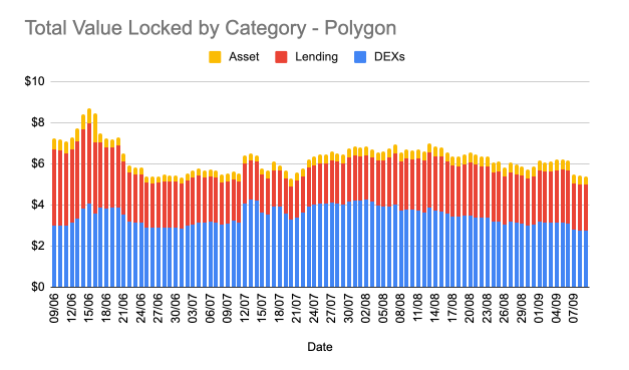

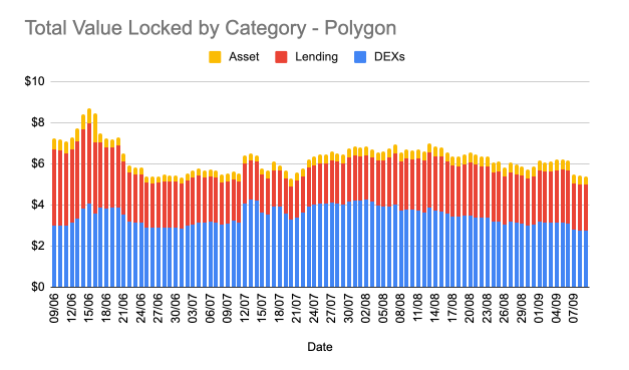

Lending trên Polygon

Tương quan giữa Lending TVL và DeFi TVL trên Polygon.

- Polygon DeFi TVL: 4.6 tỷ đô.

- Polygon Lending TVL: 1.5 tỷ đô (chiếm 32% DeFi TVL).

Xếp sau Solana và Terra là hệ sinh thái Polygon, trong thời gian qua Polygon đã nhiều lần đứng top #3. Đây cũng là hệ sinh thái có số lượng Dapp rất đa dạng. Trong tổng số 50 dự án deploy trên Polygon, thì chỉ có 5 dự án hoạt động trong mảng Lending, 45 dự án còn lại hoạt động trong những mảng khác như AMM, Yield Aggregator,...

Tuy nhiên, chỉ cần một nền tảng Aave, mảng Lending đã chiếm đến 32% tổng DeFi TVL của hệ sinh thái Polygon. Điều này cho thấy Aave có sức thống trị rất cao ở Polygon và cũng đang là Protocol có TVL lớn nhất hệ Polygon.

Những Lending Platform nổi bật nhất Polygon.

Lending trên những hệ sinh thái khác

Như mình đã đề cập phía trên, Lending là mảng rất quan trọng giúp giữ lại thanh khoản trong hệ sinh thái. Chính vì thế, mỗi hệ sinh thái đều có ít nhất 1 Lending Protocol để có thể thu hút người dùng.

Tuy nhiên, nếu so sánh với bộ ba MakerDAO, Aave và Compound thì các Lending Protocol này vẫn còn quá nhỏ và chưa thực sự có những tác động lên toàn bộ thị trường DeFi.

Sự ra đời của chúng mới chỉ mang mục đích phục vụ người dùng của từng hệ sinh thái chứ chưa thể mở rộng tầm ảnh hưởng như DAI của Maker DAO (DAI đã có mặt trên 7 blockchain khác nhau).

Những nền tảng Lending nổi bật nhất trên mỗi hệ sinh thái.

Dưới đây là một số Lending Protocol nổi bật của các hệ sinh thái khác:

- Fantom: Cream Finance, Scream,...

- HECO Chain: Channels, FilDA, LendHub.

- Avalanche: BenQi.

- Ontology: Wing Finance.

- Celo: Moola.

Sự thành công của một nền tảng Lending không chỉ phụ thuộc vào mô hình hoạt động của chính họ, mà còn phụ thuộc rất nhiều vào tiềm năng của hệ sinh thái mà Lending Protocol triển khai trên đó. Liệu các Dapp trong hệ sinh thái đã đủ đa dạng và thu hút người dùng sử dụng các nền tảng Lending để tối ưu hóa nguồn vốn đầu tư chưa?

Chính vì thế, khi đánh giá tiềm năng của một Lending Protocol, anh em cần phải có góc nhìn 2 chiều, từ phía mô hình hoạt động và từ góc nhìn tổng quan của một hệ sinh thái.

Phân tích dữ liệu từ các Lending Protocol

Sau khi đã nắm rõ về những nền tảng Lending nổi bật trên thị trường, mình sẽ cùng anh em phân tích với góc nhìn rộng hơn. Đây là phần quan trọng nhất của bài viết giúp anh em nắm được cách phân tích được dòng tiền, tiềm năng của các protocol trên thị trường cũng như đưa ra những quyết định đầu tư.

Trong phần này mình sẽ cùng anh em phân tích:

- DeFi TVL và Lending DeFi TVL của các hệ sinh thái.

- TVL của các Lending Protocol.

- Hiệu quả sử dụng vốn của Lending Protocol.

Lending nằm ở đâu trong thị trường DeFi?

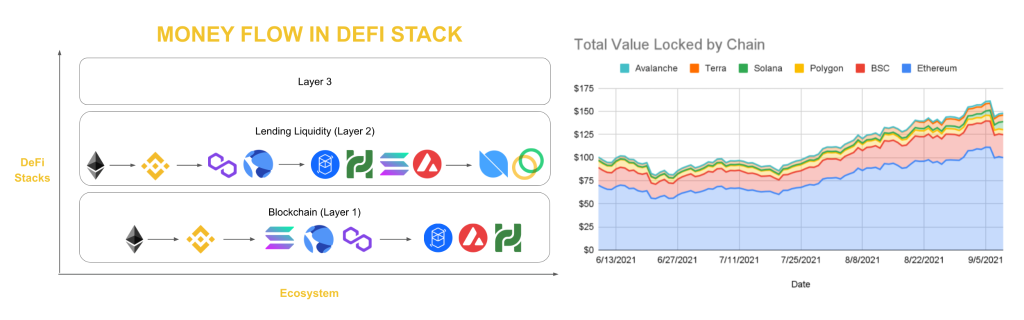

Trước khi đi vào phân tích các số liệu của mảng Lending, mình xin nhắc lại về DeFi Stack. Đây là phần sẽ giúp anh em định hình được các Lending Protocol đang nằm ở đâu trong thị trường DeFi và có vai trò như thế nào?

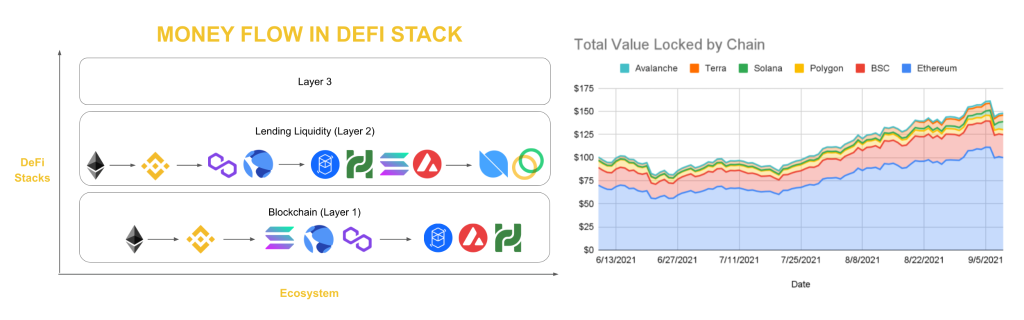

Sơ lược về DeFi Stack: Như anh em có thể thấy Infographic phía dưới, hệ sinh thái DeFi sẽ bao gồm 3 Layer cơ bản, đó là Blockchain Platform (Layer 1), Liquidity (Layer 2) và Application (Layer 3). Trong đó:

- Layer 1 đại diện cho các blockchain platform như Ethereum, BSC, Solana, Polygon. Tuy nhiên, nếu hệ sinh thái chỉ có Layer 1 thì vẫn chưa đủ để phát triển hệ sinh thái DeFi.

- Chính vì thế, hệ sinh thái sẽ cần đến Layer 2, điển hình là các Lending Protocol và AMM Protocol. Đây là Layer đóng vai trò giữ lại dòng tiền (tính thanh khoản) của một hệ sinh thái sau khi dòng tiền đã chảy vào. Chỉ khi nào Layer 2 thu hút nhiều thanh khoản thì DeFi ở hệ sinh thái đó mới bắt đầu phát triển.

- Khi hệ sinh thái DeFi đã đủ vững, Layer 3 sẽ dần xuất hiện với các Dapp trong lĩnh vực Aggregator, họ sẽ tổng hợp thanh khoản từ các Lending Protocol và AMM Protocol để xây dựng các Dapp riêng, làm tăng sự đa dạng của các Dapp trong hệ sinh thái.

Tương quan giữa dòng tiền trong một hệ sinh thái và trong mảng Lending của hệ sinh thái đó.

Qua phần sơ lược về DeFi Stack, anh em có thể thấy được vai trò rất lớn của Lending trong việc hỗ trợ một hệ sinh thái DeFi phát triển. Nếu không có các Protocol chứa Liquidity như AMM và Lending, DeFi trên hệ sinh thái đó sẽ không thể phát triển.

Anh em muốn tìm hiểu chi tiết hơn về DeFi Stack thì có thể đọc thêm:

DeFi TVL và Lending TVL của các hệ sinh thái DeFi

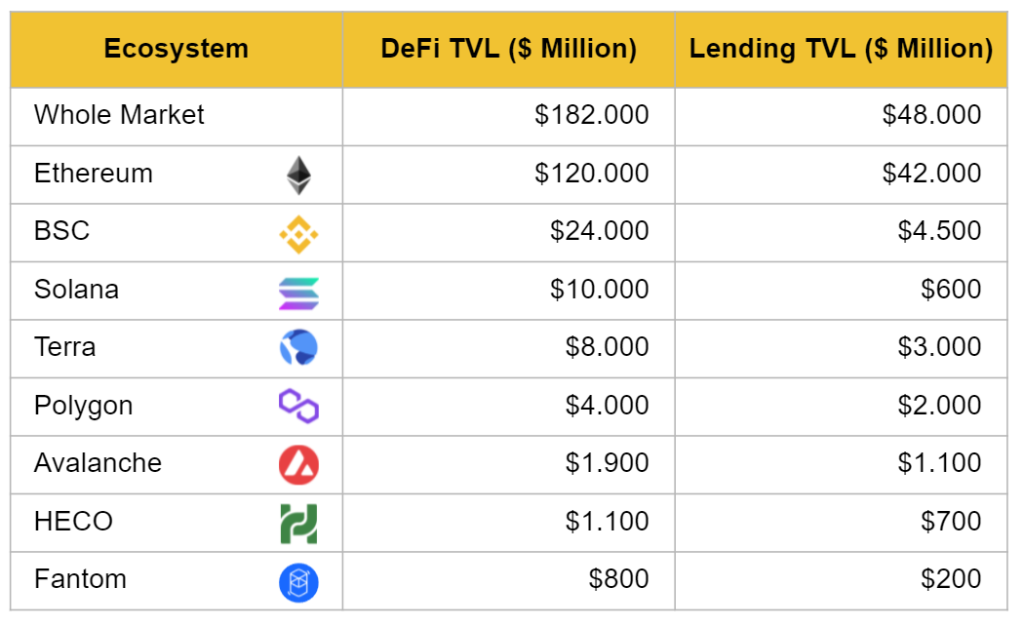

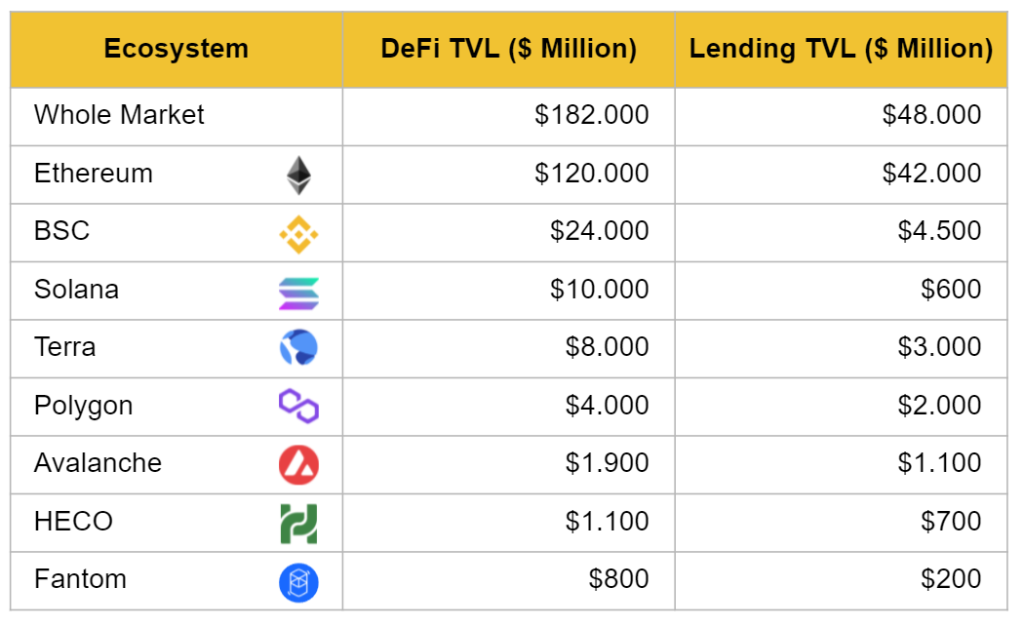

Số liệu tương quan giữa dòng tiền trong một hệ sinh thái và trong mảng Lending của hệ sinh thái đó.

Trên đây là xếp hạng DeFi TVL và Lending TVL của các hệ sinh thái lớn nhất trên thị trường.

- DeFi TVL: Ethereum (#1), Binance Smart Chain (#2), Polygon + Terra + Solana (#3), Avalanche + Fantom + Heco (#4),...

- Lending TVL: Ethereum (#1), Binance Smart Chain (#2), Polygon + Terra (#3), Avalanche + Fantom + Heco + Solana (#4), Ontology + Celo (#5),...

Bảng xếp hạng này cho thấy dòng tiền vẫn nằm nhiều nhất ở hai hệ sinh thái Ethereum ($120B) và Binance Smart Chain ($24 B), sau đó mới đến bộ ba Solana ($10 B), Terra ($8 B) và Polygon ($4 B).

Tuy nhiên, Lending TVL thì có sự thay đổi nhỏ, mặc dù Solana có DeFi TVL lớn hơn, nhưng Lending TVL của hệ Solana ($600 M) lại thấp hơn hai hệ Terra ($3 B) và Polygon ($2 B). Đây cũng là một Insight cho anh em track được dòng tiền nhanh nhất khi nhắc về một hệ sinh thái.

- Về mảng Lending: Ethereum, Polygon, Terra đang chiếm ưu thế.

- Về mảng AMM: Binance Smart Chain, Solana, Fantom đang chiếm ưu thế.

Hai mảng Lending và AMM đều rất quan trọng, tuy nhiên nếu như chọn hệ sinh thái nào để Skin in the game, mình ưu tiên những hệ sinh thái phát triển TVL trên mảng AMM hơn.

Bởi vì khi TVL của AMM phát triển, đồng nghĩa hệ sinh thái đó có nhiều dự án đang phát triển và thu hút người dùng cung cấp thanh khoản. Còn TVL ở các nền tảng Lending tăng chỉ mang ý nghĩa hệ sinh thái đó có dòng tiền, người dùng gửi tiết kiệm do lãi cao, nhưng lại không có giá trị về mặt phát triển không gian DeFi.

Lưu ý: Đây là góc nhìn cá nhân về các hệ sinh thái mới nổi, đối với hai hệ sinh thái Ethereum và BSC thì họ đã phát triển rất mạnh và đồng đều giữa 2 mảng nên sẽ không áp dụng góc nhìn này.

⇒ Dựa vào Lending Platform để track dòng tiền của một hệ sinh thái và xem hệ sinh thái đó sẽ phát triển theo hướng nào, từ đó chọn hướng để Skin in the game.

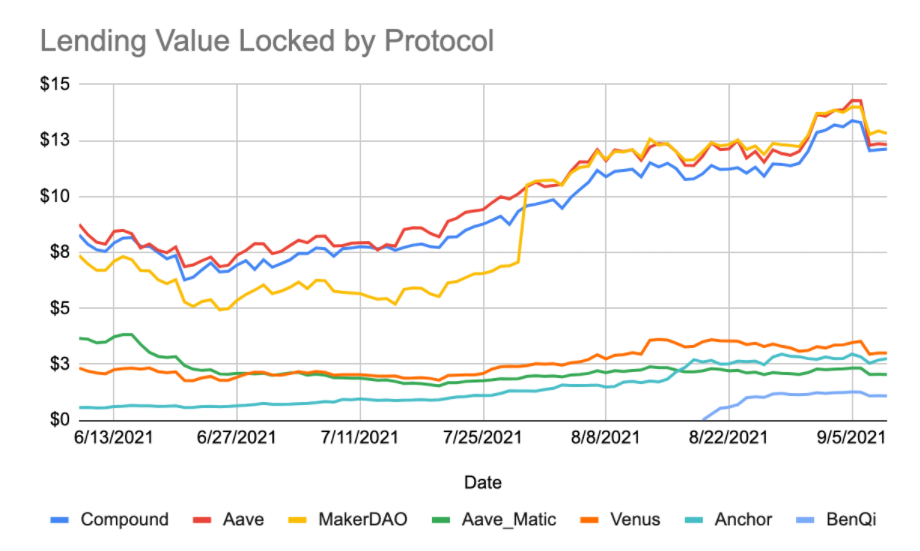

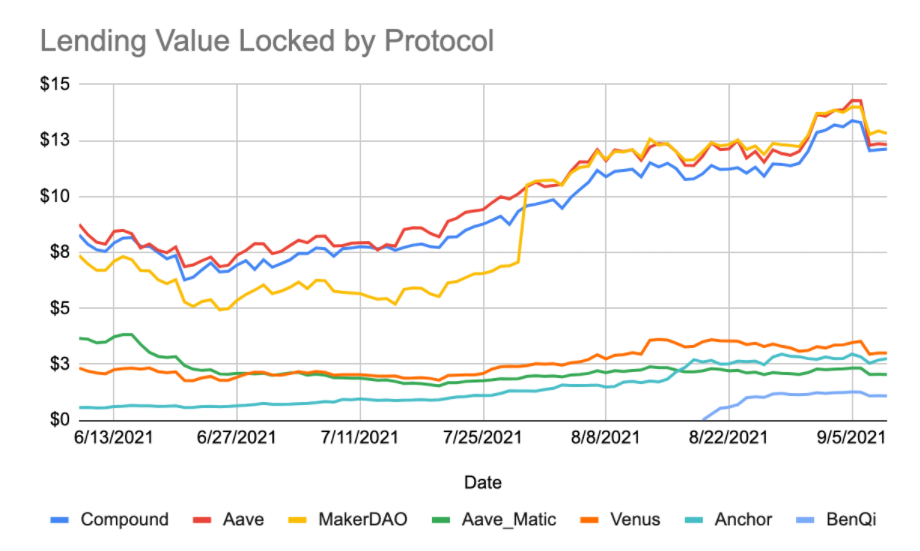

TVL của các protocol nổi bật nhất thị trường

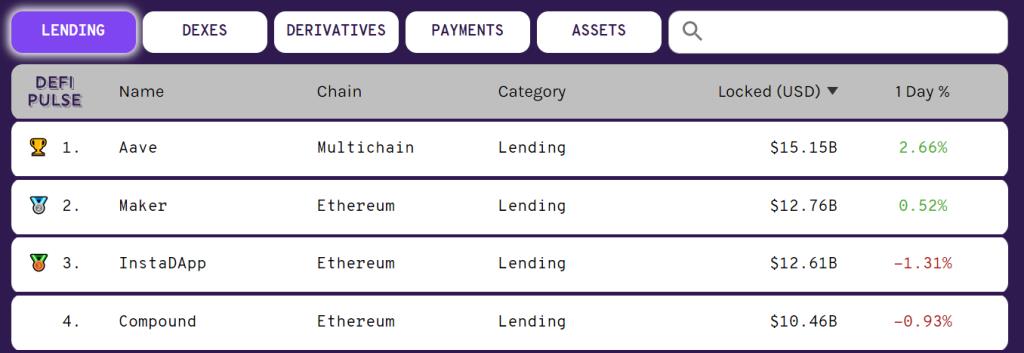

Những nền tảng Lending có TVL cao nhất thị trường.

Dựa vào số liệu phía trên, anh em có thể thấy mảng DeFi Lending đang bị thống trị hoàn toàn bởi 3 nền tảng Aave ($15B), Compound ($13B) và MakerDAO ($14B), chúng hoàn toàn nằm trên hệ sinh thái Ethereum.

Còn lại là những Protocol đại diện cho các hệ sinh thái như: Aave - Polygon ($4B), Venus - BSC ($2B), Anchor - Terra ($3B), BenQi - Avalanche ($1B).

Còn các hệ sinh thái khác như Fantom và Solana vẫn chưa có những Lending Platform, đa số các Lending Platform đều hoạt động riêng lẻ và có TVL chưa đạt $1B.

Điều này cho thấy Lending là mảng vô cùng cạnh tranh và có sức ảnh hưởng rất lớn bởi hiệu ứng mạng lưới. Điều này có nghĩa là Lending Platform nào mạnh thì sẽ “nắm trùm” của cả hệ sinh thái đó, riêng hệ Ethereum có miếng bánh rất to nên cả 3 nền tảng Aave - MakerDAO - Compound có thể chia nhau.

⇒ Nếu như chọn đầu tư vào các Lending Protocol, mình sẽ chọn những nền tảng có hiệu suất tốt nhất, hoặc đang có sự tăng trưởng tốt về TVL, thay vì chỉ dựa vào Market Cap, bởi vì mảng Lending là mảng có tính dominate cao, rất khó cho các nền tảng nhỏ tăng trưởng.

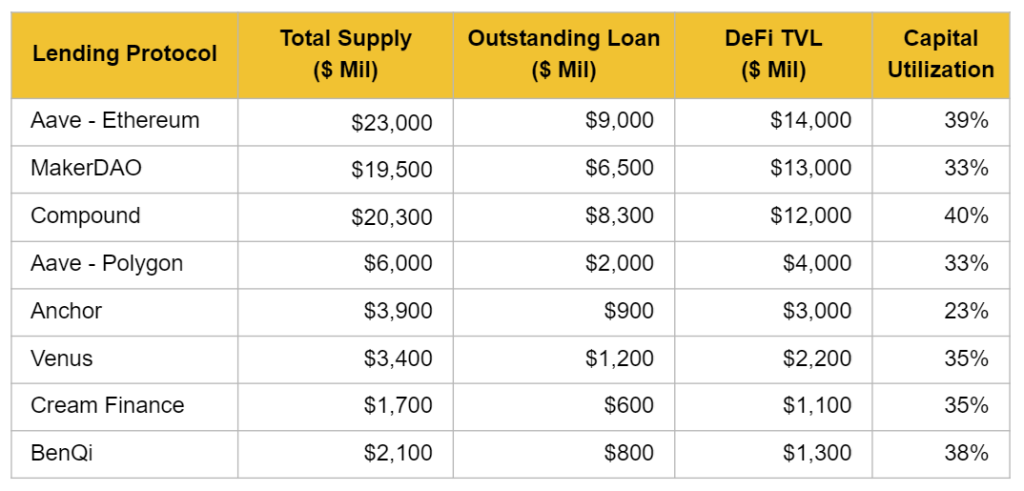

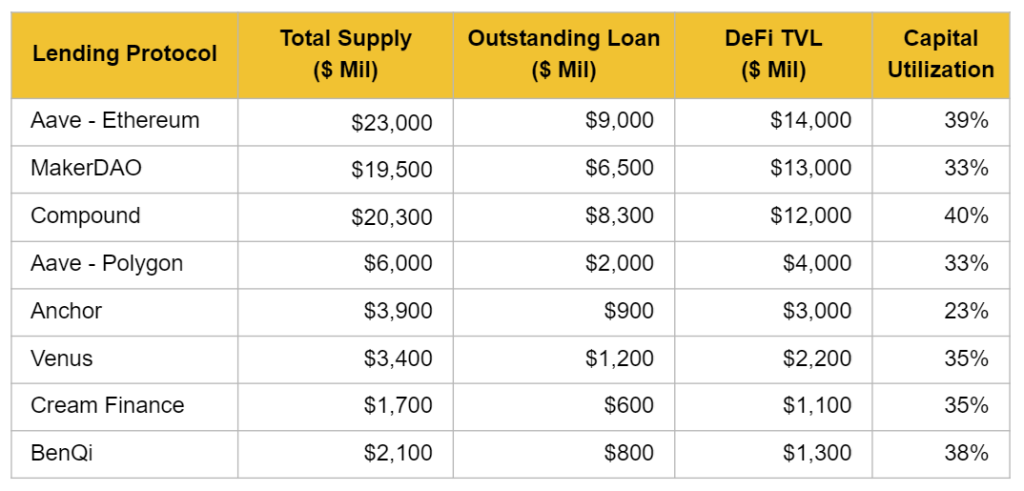

Hiệu quả sử dụng vốn

Hiệu quả sử dụng vốn của một nền tảng Protocol cho anh em biết nền tảng nào đang hoạt động hiệu quả hơn với cùng một số vốn. Chỉ số sẽ được tính như sau:

Hiệu quả sử dụng vốn = (Outstanding Loan/Total Supply)*100%

Trong đó:

- Total Supply: Số tiền người dùng deposit vào protocol.

- Outstanding Loan: Bằng số tiền đã được người dùng vay.

Đây là khái niệm anh em hay nhầm với TVL, TVL là lượng thanh khoản còn lại sau khi người Borrower đã vay tài sản ra khỏi Protocol.

TVL = Total Supply - Total Borrow

Trong đó:

- Total Supply: Tổng giá trị tài sản người dùng deposit vào Protocol.

- Total Borrow: Tổng giá trị tài sản người dùng vay từ Protocol.

So sánh Hiệu quả sử dụng vốn của các Lending Protocol.

Xếp hạng TVL: Aave (#1), MakerDAO (#2), Compound (#3), Aave-Polygon (#4),....

Xếp hạng Outstanding loan: Compound (#1), Aave (#2), MakerDAO (#3), Aave -Polygon (#4),...

Xếp hạng Capital Utilization: Compound (#1), Aave (#2), MakerDAO (#3), Aave -Polygon (#4),...

Nhìn tổng quan thị trường, MakerDAO - Aave - Compound không chỉ là ba nền tảng có TVL cao nhất, mà còn là 3 nền tảng có Outstanding Loan nổi bật nhất. Khi xét về hiệu quả sử dụng vốn thì chúng sẽ rơi vào khoảng từ 25% cho tới 40%. Từ đây anh em có thể suy ra tỷ lệ trung bình để áp dụng cho toàn thị trường Lending:

- Capital Utilization ~40% ⇒ Hiệu quả sử dụng vốn cao.

- Capital Utilization ~30% ⇒ Hiệu quả sử dụng vốn trung bình.

- Capital Utilization ~25% ⇒ Hiệu quả sử dụng vốn thấp.

Thông thường đối với nhà đất, vàng bạc, anh em có thể vay lên đến 80% tài sản thế chấp. Tuy nhiên các tài sản trong thị trường crypto đều có mức độ biến động cao, chính vì thế người dùng chỉ vay khoảng 30% giá trị tài sản thế chấp. Điều này giúp họ an toàn khỏi rủi ro thanh lý do thị trường sập đột ngột.

Hiệu quả sử dụng vốn cũng thể hiện gián tiếp tỷ lệ thế chấp tối thiểu của các nền tảng cho vay (Min. Collateral Ratio). Nếu như tỷ lệ này cao thì người dùng sẽ vay ra ít hơn.

Trong 3 nền tảng Aave, MakerDAO và Compound, thì MakerDAO yêu cầu tỷ lệ thế chấp lên đến 150%, trong khi Aave và Compound chỉ yêu cầu 130%. Chính vì thế, Outstanding Loan của MakerDAO thấp hơn hai nền tảng còn lại.

⇒ Đây là chỉ số chủ yếu dành cho các investor đầu tư vào nền tảng đó để xem nền tảng nào có hiệu suất tốt hơn, từ đó tạo ra doanh thu cho protocol cũng như quyền lợi cho các lender.

Giá trị của một Lending Platform

Đối với một Lending Platform, anh em cần phải có góc nhìn như sau:

- Người gửi tiết kiệm: Giống như chủ nợ của Protocol ⇒ Vì Protocol phải trả lãi cho họ.

- Người đi vay: Giống như khách hàng ⇒ Người dùng trả lãi vay, tạo doanh thu cho Protocol.

Chính vì thế, anh em không nên đánh giá sự thành công của một Lending Protocol chỉ thông qua TVL, mà hãy kết hợp thêm với Outstanding Loan. Outstanding Loan mới là nhân tố mang lại doanh thu cho Protocol cũng như mang lại lợi nhuận cho Lender.

Câu nói phía trên không đồng nghĩa nền tảng nào cho vay nhiều hơn thì sẽ tạo ra doanh thu nhiều hơn, bởi vì mỗi một nền tảng sẽ thu phí khác, lãi khác nhau. Nhưng góc nhìn tổng quan đó sẽ giúp anh em có góc nhìn khác về TVL trong thị trường Lending.

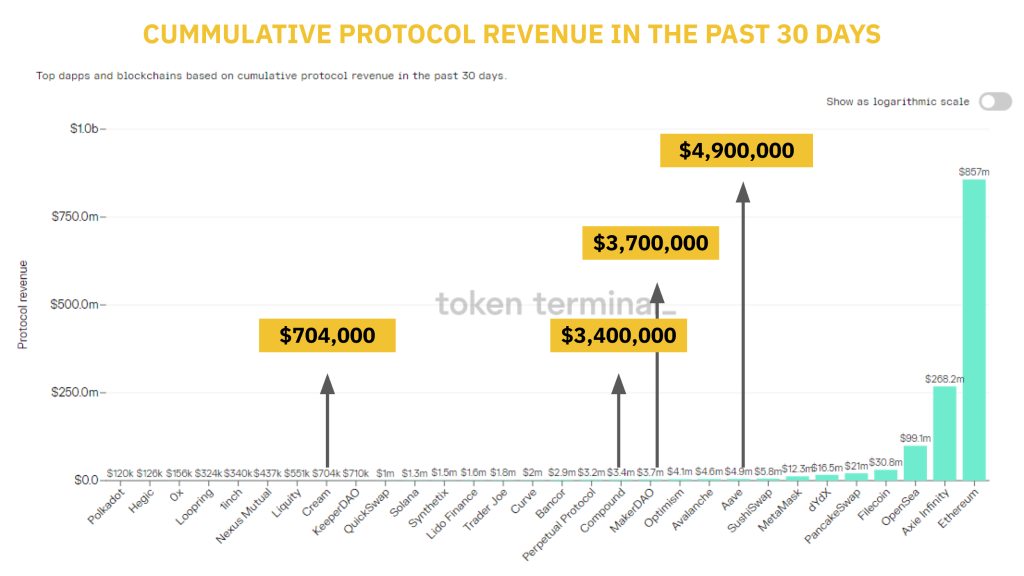

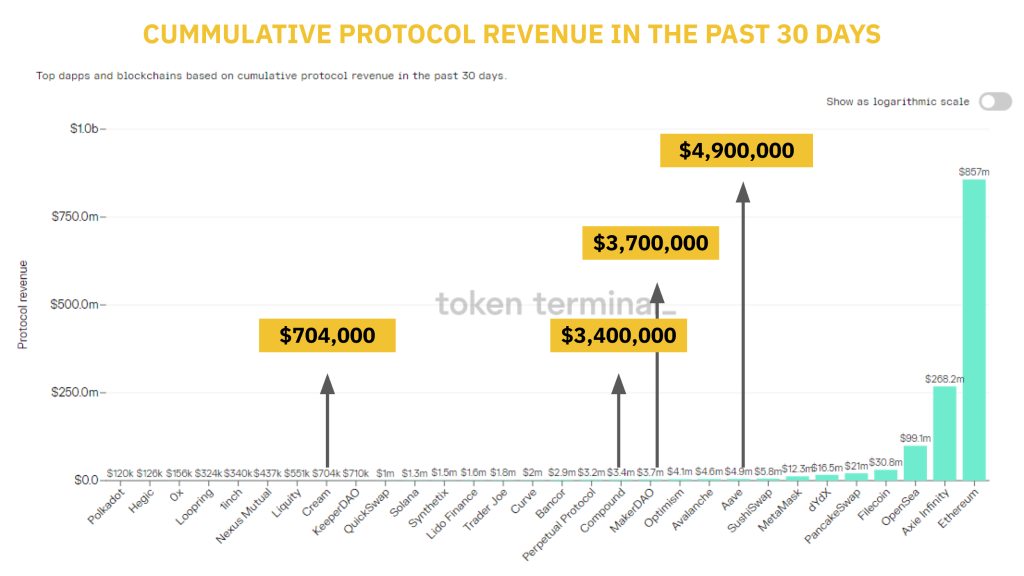

Top 30 DeFi Protocol có doanh thu cao nhất thị trường.

Infographic phía trên thống kê doanh thu của top 30 DeFi Protocol trên thị trường trong vòng 30 ngày. Trong Top 30 Protocol tạo ra doanh thu nhiều nhất, thì có 4 protocol đại diện cho mảng Lending, đó là:

- #1 Aave ($4,900,000).

- #2 MakerDAO ($3,700,000).

- #3 Compound ($3,400,000).

- #4 Cream Finance ($704,000).

Mặc dù các nền tảng Lending phía trên có doanh thu thuộc top thị trường, nhưng họ đang gặp phải một vấn đề nhỏ đó là chưa Capture được nhiều value cho token holder. Để hiểu được tại sao thì anh em đừng quên đọc Series How It Work để phân tích rõ nhất về mô hình hoạt động của dự án.

Doanh thu của các Protocol có thể được sử dụng với mục đích:

- Buy back & burn native token ⇒ Tạo động lực tăng giá.

- Phân phối lại cho các token holder ⇒ Tăng quyền lợi cho holder.

- Phòng trường hợp xấu xảy ra?

Trường hợp xấu đó là gì mà tại sao Protocol cần phải dự trữ một khoảng doanh thu lớn đến thế?

Đó chính là Case Study đối với nền tảng MakerDAO, khi thị trường sập mạnh vào tháng 3/2020. MakerDAO đã kích hoạt thanh lý hàng loạt tài sản. Tuy nhiên họ vẫn không thể trả nợ cho Lender. Chính vì thế họ đã phải sử dụng tới quỹ doanh thu để đền bù cho Lender.

Doanh thu của nền tảng Lending có thể không mang lại giá trị ngắn hạn cho các token holder, nhưng điều này đảm bảo cho Protocol có thể hoạt động bền vững hơn trong tương lai.

⇒ Đối với một Investor vào Protocol, chúng ta không chỉ nhìn vào chỉ số hoạt động, mà còn phải phân tích mô hình hoạt động của các dự án. Lending Protocol nào có thể đứng vững khi thị trường sập mạnh?

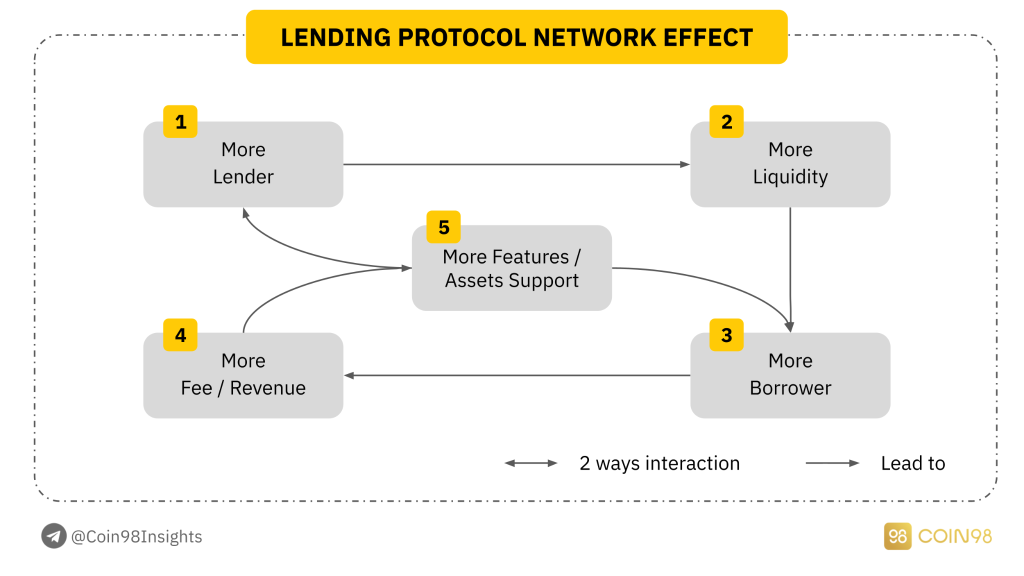

Hiệu ứng mạng lưới của Lending (Network Effect)

Ở phía trên, mình đã phân tích cho anh em theo dọc và chiều ngang của lĩnh vực Lending trong thị trường DeFi. Tuy nhiên, sự thành công của một Lending còn bị tác động bởi nhiều yếu tố khác. Trong đó yếu tốc tác động mạnh mẽ nhất chính là Network Effect.

Giải nghĩa: Hiệu ứng mạng lưới (hay còn gọi là Network Effect) có thể được xem là hiệu ứng mà một nhóm nhân tố có thể mang lại giá trị cho nhau, cũng như có sự tương tác lẫn nhau để mang lại giá trị nhiều nhất cho tập thể.

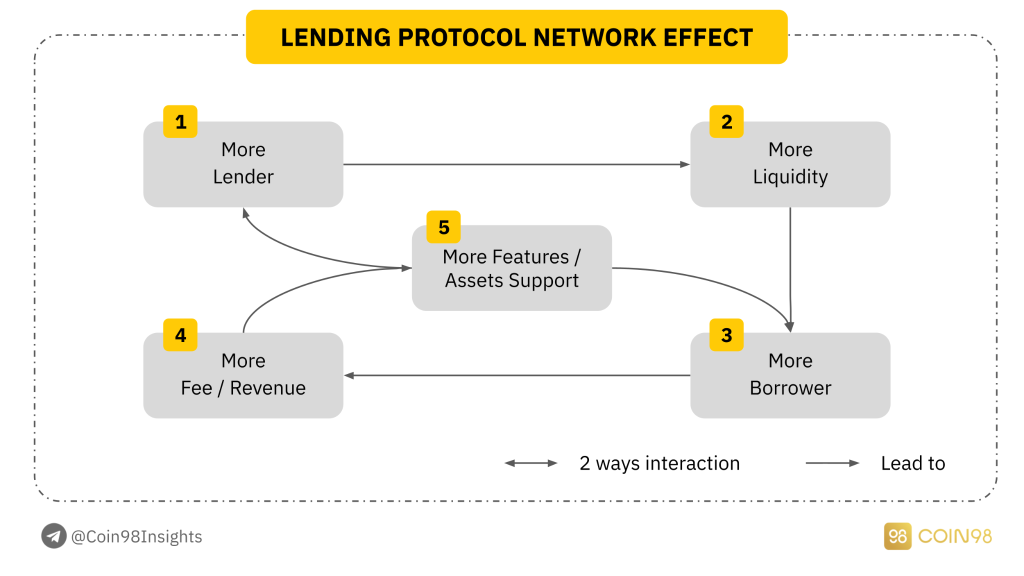

Hiệu ứng mạng lưới của các Lending Protocol.

Nếu so với AMM, thì lĩnh vực Lending có Network Effect tương đối đơn giản hơn. Mình có thể tóm gọn cho anh em bằng Infographic phía trên:

- Đầu tiên, để Lending Protocol có thanh khoản cho Borrower, Lending Protocol cần thu hút các Lender gửi tài sản tiết kiệm vào Liquidity Pool (1).

- Sau khi Lending Protocol đã có thanh khoản dồi dào (2) ⇒ Thu hút Borrower (3).

- Khi Lending Protocol có nhiều Borrower ⇒ Tạo ra doanh thu và lợi nhuận (4).

- Doanh thu và lợi nhuận sẽ được sử dụng để phát triển Lending Protocol (5), đó có thể là thêm tính năng mới như Flash loan, hoặc hỗ trợ thêm nhiều tài sản.

- Thêm tính năng mới sẽ thu hút thêm Borrower (3).

- Hỗ trợ thêm nhiều tài sản sẽ thu hút ngược lại Lender (1) và Borrower (3).

Cứ như thế vòng lặp sẽ diễn ra và đây cũng chính là FlyWheel của các Lending Protocol. Khi có được thanh khoản cao, Lending Protocol sẽ thu hút Borrower, tạo ra lực cầu để thu hút tiếp Lender, từ đó tạo ra thặng dư cho Lending Protocol và giá trị cho mỗi thực thể tham gia vào nền tảng.

- Lender có thể gửi tiết kiệm để nhận lãi suất.

- Borrower có thể sử dụng Lending để tối ưu hóa dòng vốn.

- Investor (Token holder) có thể cải tiến Lending Protocol thông qua đề xuất và biểu quyết.

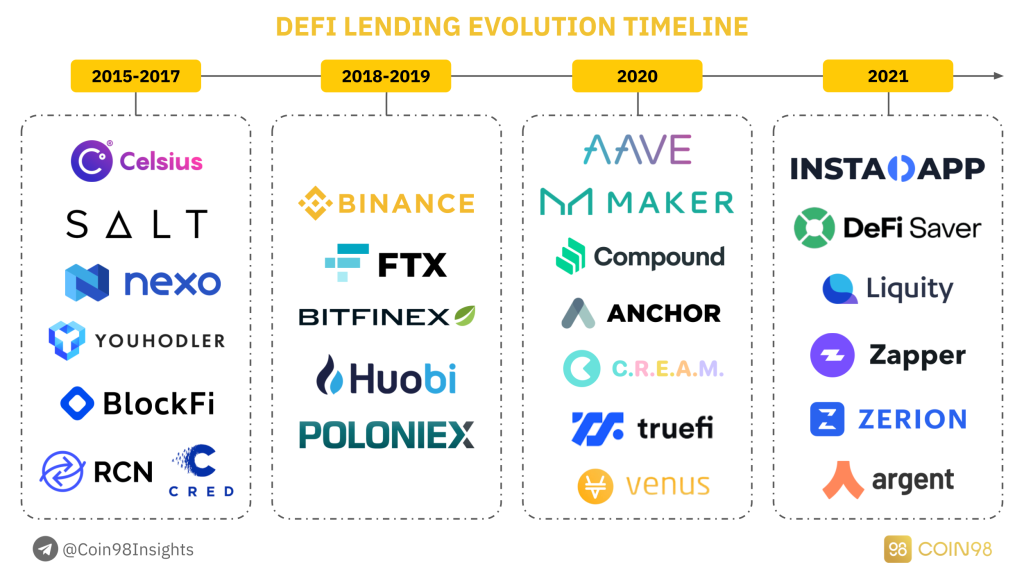

Timeline quá trình phát triển của Lending

Sau khi đã nắm rõ được những nền tảng Lending nổi bật trên thị trường và cách phân tích tổng quan về thị trường Lending. Trong phần này mình sẽ cùng anh em đi qua từng giai đoạn phát triển của các Lending Platform, từ đó giúp anh em dự phóng được những hướng đi của thị trường Lending sau này.

Trong phần này mình sẽ đề cập tổng quan về lĩnh vực Lending ở toàn bộ thị trường crypto chứ không riêng trong thị trường DeFi, vì mảng Lending DeFi vẫn còn khá mới và chịu sự ảnh hưởng khá lớn của lĩnh vực Lending nói chung.

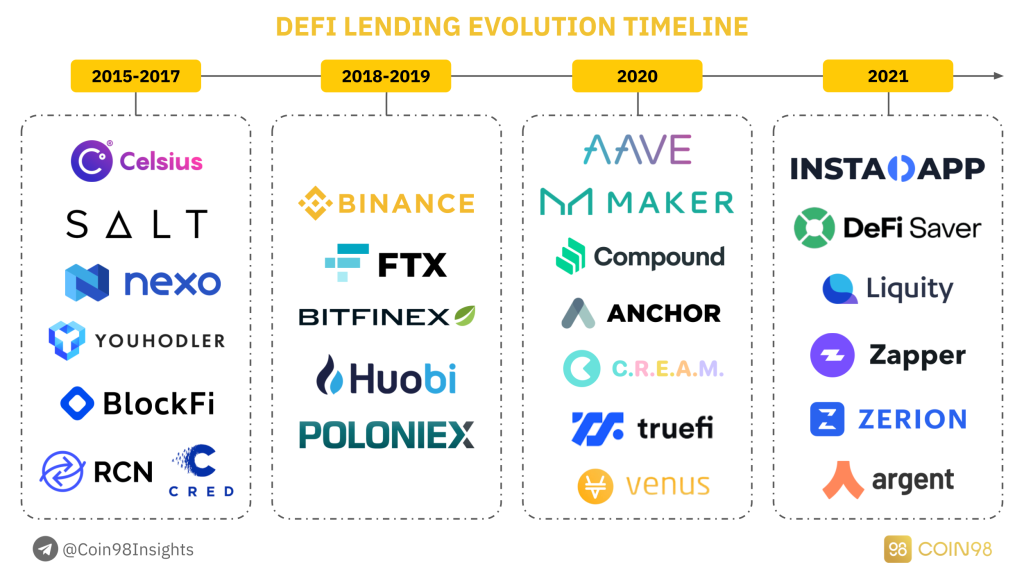

Giai đoạn 1 (2015-2017): Centralized Lending Platform ra đời

Như mình đã đề cập ở phía trên, Lending là lĩnh vực luôn đi song song với bất kỳ thị trường nào. Miễn là nơi đó có dòng tiền, có cơ hội cho nhà đầu tư thì lĩnh vực Lending sẽ ra đời giúp nhà đầu tư có thể tối ưu hóa dòng vốn.

Lending là lĩnh vực đã được nhắc đến lần đầu tiên vào năm 2015. Cho đến 2017, những nền tảng Lending đầu tiên mới ra đời. Tuy nhiên trong thời gian này, đa số người dùng đều chưa chú ý đến DeFi chính vì thế mặc dù ETHLend (tiền thân của Aave) và MakerDAO đều đã hoạt động từ năm 2017, nhưng người dùng chỉ chú ý đến các Centralized Lending Platform.

Trong khoảng năm 2017, Centralized Platform luôn là ưu tiên hàng đầu của các user từ Exchange cho đến Lending và còn nhiều mảng khác. Một số nền tảng Lending nổi bật có thể kể đến như NEXO, BlockFi, SALT, Celsius,…

Giai đoạn 2 (2018-2019): Centralized Exchange hỗ trợ Margin Trading (Lending)

Sau khi các Centralized Lending Platform phát triển mạnh mẽ, người dùng cũng đã quen dần với hình thức vay để tối ưu hóa nguồn vốn khi giao dịch. Tuy nhiên, đây là miếng bánh vô cùng béo bở và các sàn có thanh khoản cao hoàn toàn có thể áp dụng hình thức đó.

Chính vì thế các Centralized Exchange cũng bắt đầu phát triển thêm sản phẩm giao dịch đòn bẩy (Margin Trading). Cơ chế của chúng hoàn toàn giống với các Lending Platform. Nghĩa là người dùng thế chấp tài sản đang có, vay mượn một tài sản khác để mua khống hoặc bán khống.

Trong thời gian đầu, các sàn giao dịch áp dụng đầu tiên là Bitfinex và Poloniex, đây là hai sàn giao dịch có thanh khoản và volume giao dịch rất lớn trong giai đoạn 2018. Tuy nhiên, sau này các sàn giao dịch mới nổi đã chiếm ưu thế hơn, nổi bật là Binance, FTX hay Huobi.

Sự phát triển của Margin Lending (Vay để giao dịch hay Giao dịch đòn bẩy) cũng chính là tiền đề để các sàn giao dịch phát triển giao dịch phái sinh sau này.

Giai đoạn 3 (2020): DeFi Lending ra đời và bùng nổ trên các hệ sinh thái

Cho đến khoảng tháng 6/2020, DeFi bắt đầu được nhiều người biết đến và các lĩnh vực trong DeFi cũng bắt đầu phát triển theo, trong đó có mảng DeFi Lending. Đây là sự kiện tương tự như câu nói “Nước lên, thuyền lên”.

Mặc dù các nền tảng DeFi Lending đứng đầu hiện tại như Aave hay MakerDAO đã được phát triển từ khoảng 2017 - 2018, nhưng cho đến DeFi Summer vào năm 2020, họ mới bắt đầu được mọi người chú ý đến và bùng nổ từ đây.

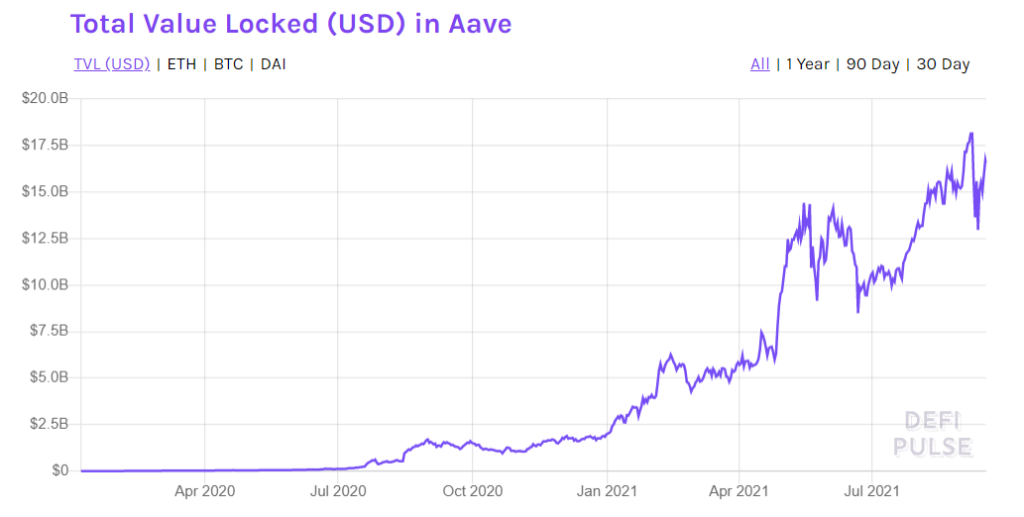

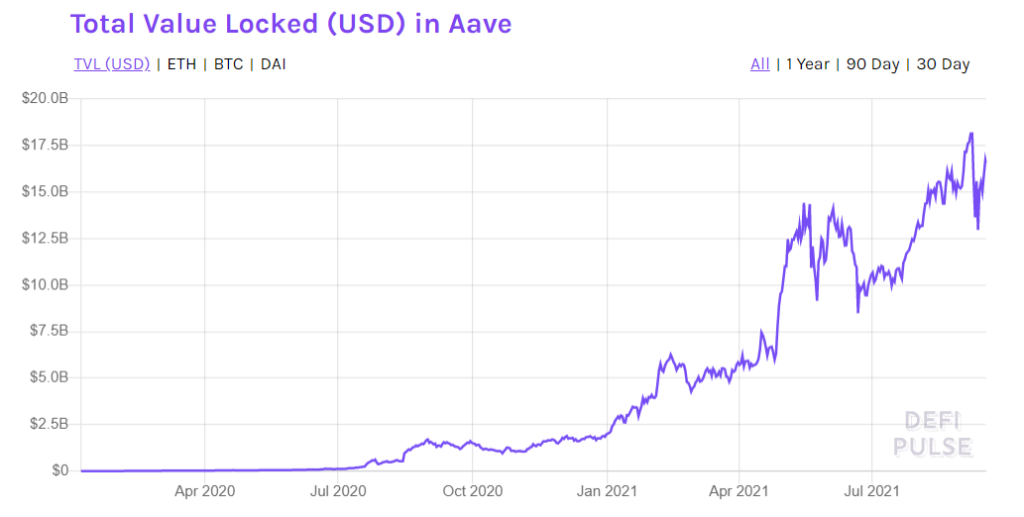

Sự tăng trưởng về TVL của nền tảng Aave.

Hình phía phía trên đây là minh chứng rõ ràng nhất. Từ đầu năm 2020, DeFi TVL của Aave chỉ có khoảng 10 triệu đô, nhưng tới thời điểm hiện tại, Aave đang được ghi nhận ở mốc 16 tỷ đô (tăng trưởng 1,600x trong vòng chưa đến 2 năm).

Trong giai đoạn này, các hệ sinh thái lớn cũng bắt đầu phát triển DeFi Lending Platform, điển hình là Venus của Binance Smart Chain, Anchor của Terra,...

Ngoài ra cũng có một số Lending Platform triển khai Multi-chain như Cream Finance,...

Giai đoạn 4 (2021): DeFi Lending cải tiến và phát triển

Khi các Lending Protocol đã phát triển vững vàng (thanh khoản dồi dào), anh em sẽ thấy sự xuất hiện của các Lending Aggregator. Đây cũng chính là Insights cho mình biết thanh khoản trong hệ sinh thái đã đủ vững chưa ⇒ Nếu đủ rồi thì các Platform tổng hợp thanh khoản mới ra đời.

Một số Lending Aggregator nổi bật có thể nhắc đến như InstaDapp hay DeFi Saver, họ sẽ tổng hợp thanh khoản từ Aave, Compound hay MakerDAO. Riêng dòng tiền chuyển sang InstaDapp để đến các Lending Protocol đã có TVL lên đến 10 tỷ đô.

Song song đó, các nền tảng Lending cũng bắt đầu phát triển thêm các sản phẩm phụ, chủ yếu là giao dịch đòn bẩy vì họ có thể tận dụng thanh khoản từ Lending Platform để cho người dùng vay. Alpha Finance ra mắt Beta Finance, Mango Market (Solana) kết hợp Margin Trading và Lending.

Dự phóng về tương lai của Lending

Như vậy anh em đã có thể hiểu mình đang ở trong giai đoạn 3 của lĩnh vực Lending. Mình phân tích như thế không có nghĩa là Lending sẽ không phát triển nữa trong tương lai. Tuy nhiên, để biết được họ sẽ đi như thế nào và tổng kết lại thành một giai đoạn, chúng ta cần thêm thời gian để quan sát.

Dưới đây là một số dự phóng của mình về thị trường Lending sắp tới:

Sân chơi của những ông trùm tài chính

Quy mô thị trường của DeFi Lending so với thị trường khác.

Mặc dù DeFi Lending đã tăng trưởng rất nóng trong thời gian qua, nhưng thực tế là vốn hóa thị trường của DeFi Lending vẫn còn rất bé nếu so với Quy mô của thị trường Lending toàn cầu. Chính vì thế thị trường DeFi Lending hoàn toàn có cơ hội để tăng trưởng hơn nữa trong tương lai.

Grandes instituições financeiras começaram a prestar atenção ao mercado de empréstimos DeFi, incluindo Coinbase , eles são ambiciosos para desenvolver mais segmento de empréstimos. Embora tenha sido "tocado" pela SEC, acredito que o DeFi Lending não seja apenas notado pela Coinbase, mas também por grandes bancos como JP Morgan, HSBC,...

A Coinbase foi "tocada" pela SEC ao tentar acessar o mercado de empréstimos.

Não limitado ao mercado de criptografia

Embora o DeFi Lending tenha crescido tremendamente, também demonstrou claramente suas desvantagens. Como você pode ver, o DeFi Lending está atualmente muito vinculado ao mercado de criptomoedas. Não podemos hipotecar ativos que não sejam criptomoedas.

Se isso não for resolvido, o tamanho do DeFi Lending será para sempre menor que o tamanho do mercado de criptomoedas. O fato é que a DeFi Lending vem tentando resolver esse problema, mas ainda tem muitas dificuldades. Os dois maiores problemas que eles precisam resolver são:

1. Mecanismo de criptografia de ativos reais

No mercado real, os usuários podem hipotecar carros, casas e muitos outros ativos para emprestar. Então, como podemos tokenizar cada um desses ativos no blockchain e aplicá-los ao DeFi? Sem contar que cada carro tem uma cor diferente, uma marca diferente, da qual seu valor também é diferente.

Atualmente NFT é a tecnologia usada para tokenizar ativos separados com propriedades diferentes. Por exemplo, a plataforma Opulous permite que artistas musicais façam empréstimos contra hipotecas musicais na forma de NFTs.

No entanto, para ativos reais como casas, veículos, etc., como os protocolos de empréstimo garantem que o NFT codifique para esse ativo, e não outro ativo com características semelhantes, isso ainda é um problema?

O mecanismo de criptografia de ativos reais ainda não tem solução efetiva.

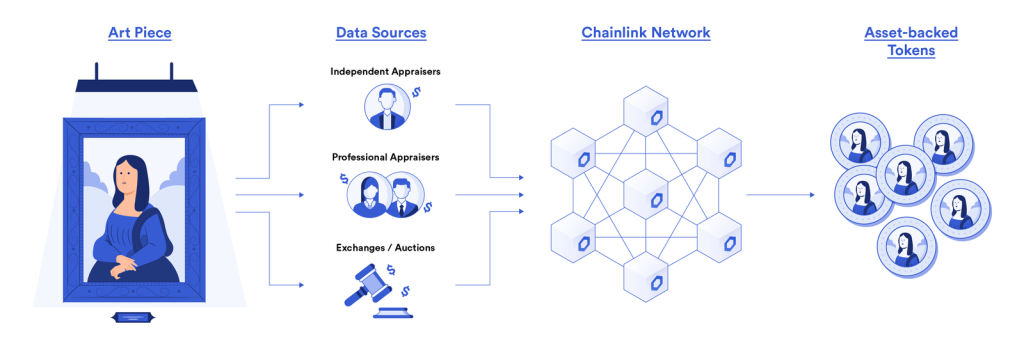

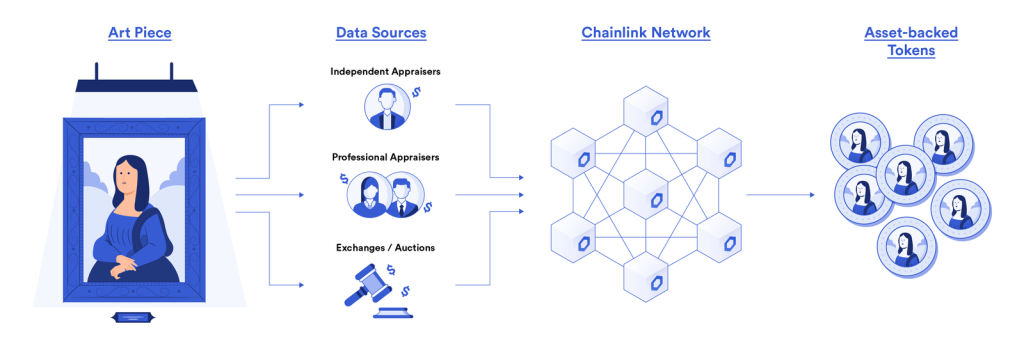

2. Mecanismo de precificação de ativos

A segunda barreira é o mecanismo de precificação de ativos. Quanto às criptomoedas, o preço é relativamente fácil, pois são altamente líquidos e amplamente aceitos. No entanto, para ativos do mundo real, a avaliação é muito mais difícil.

No entanto, dependendo dos atributos e características, cada carro e cada casa tem uma avaliação diferente. Especialmente as obras NFT, para cada colecionador, seu valor também é diferente. Então, como você pode avaliar com precisão o valor da propriedade?

ChainLink está na vanguarda da avaliação de ativos e colocá-los no blockchain.

Atualmente, a ChainLink vem desenvolvendo tecnologia para permitir a precificação de ativos NFT, mas eles não foram realmente aplicados e precisam de mais tempo para serem desenvolvidos.

Se os dois problemas acima forem resolvidos, certamente a escala do array DeFi Lending será muito maior, tão grande que não poderemos imaginar. Mas esta é uma longa história, porque os ativos reais tocarão muitas questões legais.

Então, de volta ao mercado de criptomoedas, onde estão as oportunidades de investimento para você?

Oportunidade de investimento em empréstimos

Depois de entender o processo de desenvolvimento e a direção de análise dos Protocolos de Empréstimos, nesta seção, analisarei as oportunidades de investimento na área de Empréstimos. Que é dividido em 3 tipos.

Empréstimos em Plataformas de Empréstimos

No mercado DeFi, você pode otimizar os lucros com muitos métodos diferentes, dos quais o maior lucro é a forma de Farming ou participando de IDO. No entanto, se você tem medo do risco de Perda Impermanente ou não tem uma "aposta" de IDO, o Empréstimo é uma das soluções mais ideais.

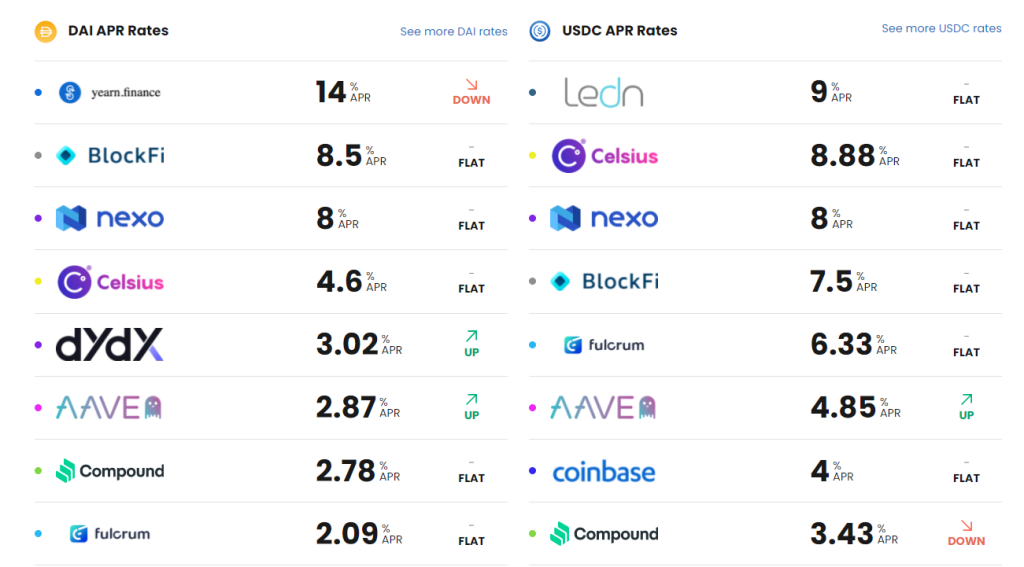

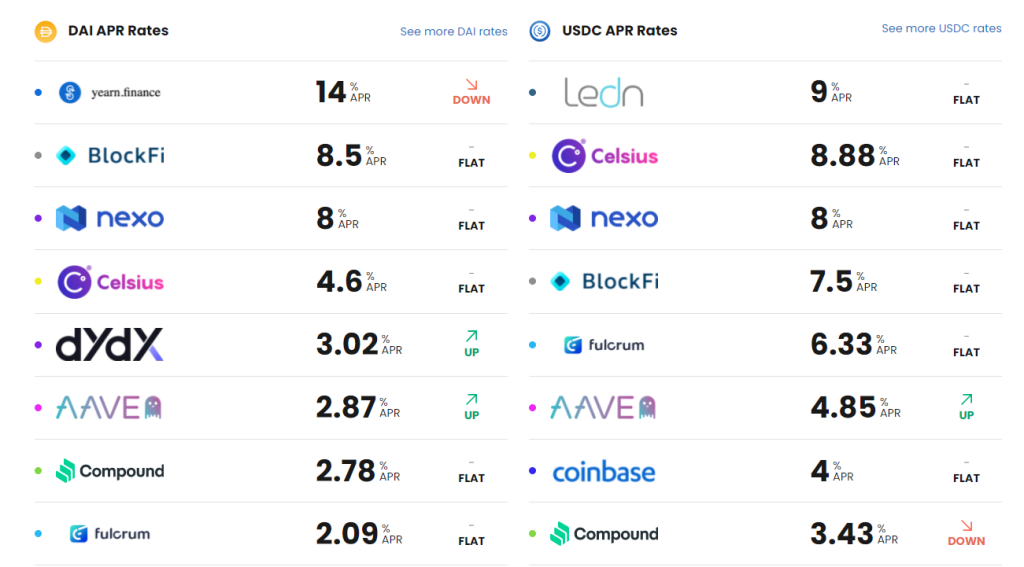

Embora os juros do Lending sejam bastante baixos, esta é a primeira escolha para quem tem grande capital e pode ganhar com os ativos que possui. Além das Stablecoins, você também pode emprestar criptomoedas , principalmente ativos de alta liquidez.

Compare as taxas de juros das plataformas de empréstimo.

Aqui estão duas ferramentas para rastrear juros e juros de empréstimos nas Plataformas de Empréstimos:

Invista em tokens nativos da Lending Platform

Esta é a forma de investimento mais acessível, mas também a mais difícil, pois exige que você entenda o modelo operacional e avalie o potencial das Plataformas de Crédito.

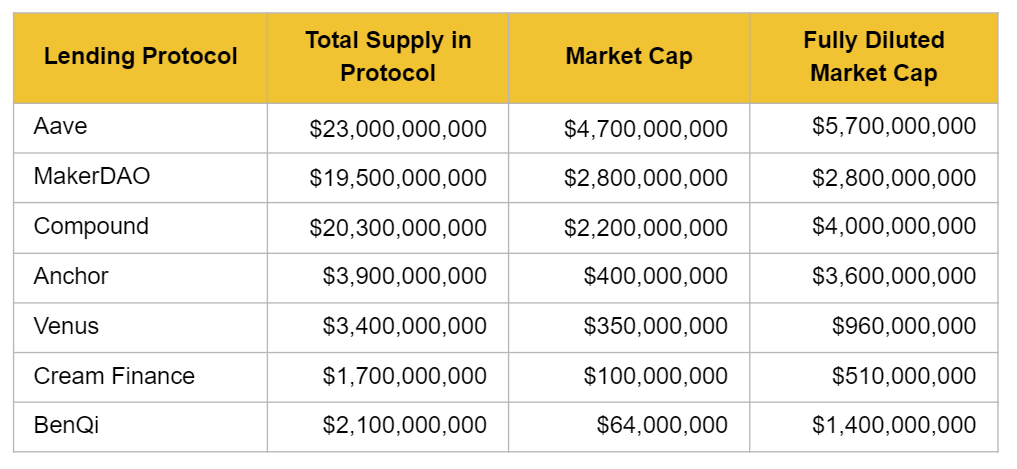

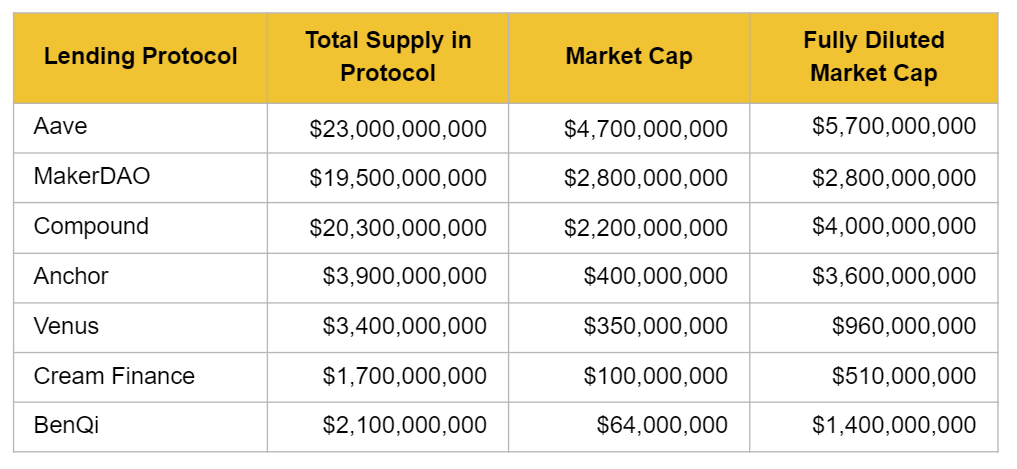

Compare o valor de mercado dos protocolos de empréstimo DeFi.

Lá:

- Oferta Total no Protocolo: Valor do Depósito do Usuário no Protocolo de Empréstimo.

- Market Cap: Capitalização do Protocolo de Empréstimo (Número de tokens em circulação * Preço por token).

- FDV: Capitalização Totalmente Diluída (Fornecimento Total de Tokens * Preço por Token).

1. Para os 3 principais protocolos de empréstimo (Aave - Composto - MakerDAO)

Como você pode ver nas estatísticas acima, as plataformas operacionais mais proeminentes são Aave - MakerDAO - Compound que possui uma capitalização muito alta. Portanto, se você apostar no crescimento dessas 3 plataformas, o potencial de crescimento não será alto.

No entanto, ainda presto atenção na MakerDAO, porque o Market Cap da MakerDAO é apenas igual ao Composto, mas o FDV é menor que o dobro. Isso significa que o Market Cap da MakerDAO ainda não atingiu o "teto" (assumindo que as 3 plataformas têm o mesmo potencial).

Por que não escolho Composto? Porque o Composto tem o menor valor de mercado do trio, mas o FDV do Composto está se aproximando do "teto" da Aave, então se houver crescimento no valor de mercado, ele será dividido igualmente entre os tokens desbloqueados.

2. Para os demais Protocolos de Empréstimo

Com base nas estatísticas acima, você pode ver:

- Se a oferta total for de cerca de US$ 3,5 bilhões, o valor de mercado será de cerca de US$ 400 milhões (com 2 representantes, Anchor Protocol e Venus).

- Se a Total Supply for cerca de US$ 2 bilhões, o Market Cap será de cerca de US$ 100 milhões (com 2 representantes, Cream Finance e BenQi ).

No entanto, Cream Finance e Venus têm o FDV mais baixo, então em pouco tempo vou escolher Cream ou Venus, em vez de Anchor ou BenQi.

Comparar Market Cap e FDV são os dois métodos mais simples, mas não exagere e esqueça a análise fundamental (analisar o valor intrínseco de um protocolo).

Cada Protocolo acima tem seus próprios destaques, por exemplo:

- A Vênus tem um FDV baixo, mas os usuários da BSC estão mais focados no fluxo de caixa da AMM.

- A Anchor possui alto VDF, mas é a maior concentração de fluxo de caixa do sistema Terra.

- A Cream Finance é a plataforma de maior destaque na implementação de Multi-chain (4 chains).

- BenQi é uma plataforma de empréstimos semelhante ao Cream Finance. Mas quando você olhar mais de perto, verá que a BenQi tem a vantagem de ser a única plataforma de empréstimos em Avalanche (sem concorrentes), e a Cream Finance implanta Multi-chain, mas toda rede tem concorrentes. de sua capacidade.

⇒ Você precisa comparar em muitos aspectos diferentes com base no desempenho para tomar a decisão mais razoável.

Junte-se retroativo

O último formulário tem a mesma operação de como você usa as plataformas de empréstimo (empréstimo, hipoteca, empréstimo,...). Mas a diferença é que você vai "caçar" plataformas de empréstimos que não são conhecidas por muitas pessoas, não possuem tokens e estão executando o Incentivo para os usuários desde cedo. Se você tiver sorte, ganhará tokens quando eles tiverem um Airdrop, ou aproveitará o Incentivo como no caso do Anchor Protocol abaixo.

Estudo de caso: quando o Anchor Protocol - Lending Platform of Terra foi lançado, os usuários não apenas receberam 20% APR no UST ao depositar na plataforma, mas também receberam o token Retroactive ANC.

A Anchor Protocol lançou muitos incentivos para os usuários usarem a plataforma.

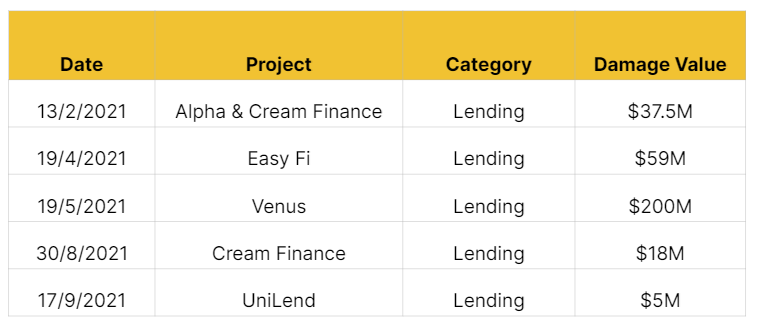

Empréstimos e hacks

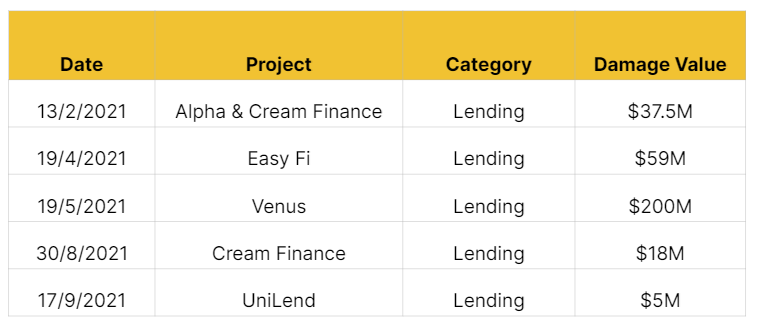

Na última parte, gostaria de lembrá-los de alguns hacks no mercado DeFi Lending. Esta é também a parte em que menciono alguns dos riscos que você pode encontrar ao participar do DeFi Lending.

Hackeando eventos de Protocolos de Empréstimo.

Desde o início do ano, o campo de empréstimos passou por muitos hacks, mais recentemente o UniLend, o maior prejuízo é a plataforma Venus com US$ 200 milhões. Embora o capital da maioria dos usuários seja compensado (sem perda de capital), os detentores de tokens sofrem constantemente quando o protocolo é hackeado.

A Venus (XVS) perdeu 50% de seu valor, de US$ 80 para US$ 40, quando a plataforma anunciou um hack de US$ 200 milhões, que pode ser considerado a maior perda após o hack de US$ 611 milhões da Poly Network .

Empréstimo Flash - A principal causa de hacks

E a maioria dos hacks vem da vulnerabilidade do Flash Loan - esse é um recurso que permite aos usuários emprestar e pagar na mesma transação sem garantias. Então, por que as Plataformas de Empréstimo ainda suportam o Flash Loan?

Na verdade, o Flash Loan não é de todo ruim, o Flash Loan permite que os usuários ganhem dinheiro graças à estratégia de Arbitragem (arbitragem), alterem as garantias rapidamente, liquidem-se com o Flash Loan.

Portanto, o Flash Loan não é completamente ruim, mas também pode ser visto como um fator de alerta para ajudar os Protocolos de Empréstimo a melhorar a segurança antes que eles queiram se desenvolver de forma sustentável.

Além disso, participar do DeFi também terá alguns riscos adicionais em termos de uso de carteira e riscos de contrato inteligente. Você só deve participar com uma quantidade razoável de capital. Saiba mais detalhes sobre como ingressar no DeFi com segurança aqui .

resumo

Vou resumir alguns insights para você sobre oportunidades de investimento na área de empréstimos:

- O empréstimo é tão importante quanto a AMM para manter o fluxo de caixa em um ecossistema.

- DeFi Lending é uma solução de Lending que ajuda a resolver muitas limitações do mercado de Lending atual e terá muito potencial para desenvolvimento no futuro.

- O crédito é um segmento altamente competitivo e dominante em cada ecossistema.

- Para analisar o desempenho do Lending Protocol, é necessário combinar o modelo operacional, como o protocolo gera receita, e não apenas o TVL (para investidores de longo prazo).

- A matriz de empréstimos não oferece muitas oportunidades para os investidores, mas esta é a solução mais segura e ideal para irmãos de grande capital.

- No futuro, o DeFi Lending se aproximará do mercado financeiro tradicional se puder resolver dois problemas: verificação e avaliação de ativos.

Essas são todas as análises para ajudá-lo a encontrar oportunidades de investimento na área de Empréstimos. Espero que o artigo traga muito valor para você!