Panorama Fantasma #01 | Ecossistema escolhido por Andre Cronje

Destaques da semana 10/2021 do ecossistema Fantom: Ecossistema em expansão, Fantom Finance - DeFi All in one, SHO no Fantom com DAO Maker.

O artigo aprende sobre pools e analisa pools no ecossistema Serum.

Tomada rápida

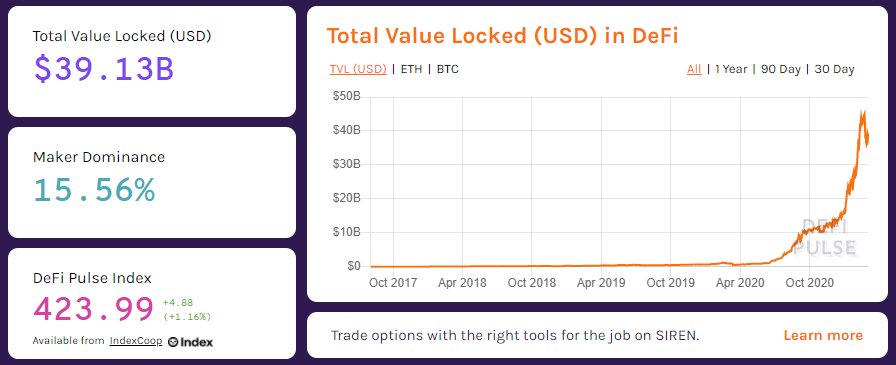

DeFi está crescendo em um ritmo muito rápido com uma série de novos produtos sendo constantemente desenvolvidos e lançados. No início de janeiro de 2020, apenas na rede Ethereum, o valor total dos ativos-chave (TVL) atingiu mais de 600 milhões de dólares e, após mais de 1 ano, esse número às vezes chegou a quase 45 bilhões de dólares e agora está em US $ 39 bilhões.

Mas o que torna essa dilatação possível? Uma das principais tecnologias por trás dos principais produtos de hoje são as piscinas.

Visão geral dos pools

Os pools são uma parte essencial do DeFi e desempenham um papel integral nas plataformas AMM, empréstimos/empréstimos, agricultura de rendimento, ativos sintéticos, seguros e uma série de outras áreas.

Simplificando, os pools são onde os ativos são armazenados e bloqueados dentro de contratos inteligentes. Semelhante a colocar dinheiro em um banco, o banco usará esse dinheiro para emprestar e pagar juros aos depositantes ou seguradoras usam o dinheiro da maioria para pagar alguns que têm problemas. As piscinas serão usadas para atender a diferentes propósitos do projeto.

Coisas que podem crescer em piscinas

AMM

A ideia por trás da AMM é criar um pool de ativos. Em vez de os usuários terem que negociar peer-to-peer como nas exchanges de livros de pedidos. AMM permite que eles negociem peer-to-contract (troca de ativos por ativos no pool).

Uniswap é um excelente exemplo do uso de pools, provedores de liquidez (LPs) para 2 tokens de igual valor em pools, criando assim um mercado. Quando alguém quiser comprar tokens, fará transações no Uniswap e receberá tokens no pool.

Em troca de fornecer liquidez, os LPs receberão tokens de LP e compartilharão taxas de transação proporcionais à quantidade de liquidez que contribuem nos pools.

Principais AMMs em redes:

Estacando

Semelhante ao fornecimento de liquidez interna, os usuários depositam tokens em um pool dentro do protocolo. Esse protocolo pode fazer trabalhos relacionados, como staking de ETH no Ethereum 2.0 para aumentar a segurança ou staking SOL na rede Solana como validador. O protocolo recompensará tokens de protocolo para aqueles que apostarem.

Empréstimo / Empréstimo

A ideia por trás é criar um armazenamento de ativos para que os usuários possam emprestar/emprestar diretamente na plataforma. As taxas de juros vão mudar dependendo da oferta e demanda no mercado. Além disso, a garantia também será depositada no pool para garantir a segurança do credor.

Os usuários depositam ativos que desejam emprestar em pools de plataformas de empréstimos como Compound e Aave. Os mutuários hipotecarão seus ativos e emprestarão tokens desses pools, ao devolver os tokens emprestados + juros, eles poderão recuperar a garantia.

O credor receberá tokens simbólicos (cToken, aToken). Ao queimar poderá recuperar os ativos depositados em pools + juros.

Agregadores

A ideia dos Agregadores é criar um repositório de ativos, que serão usados para participar de diferentes tarefas dependendo do objetivo do projeto.

Os pools são a base de plataformas de agregação como o Yearn, onde os usuários colocam ativos em pools, esses ativos serão trazidos para o rendimento.

Observe que muitas plataformas aceitam tokens de pool (os tokens são retornados depois que o token é depositado no pool). Esses tokens de pool podem ser enviados para outros pools e receber juros. Por exemplo, o token LP da Uniswap pode ser emprestado ao Cream para gerar juros adicionais.

Ativos Synthetix

A mineração de ativos sintéticos no blockchain também depende de pools. Os usuários depositam garantias no pool, vinculam-se a dados do mundo real de fontes oracle confiáveis e geram tokens sintéticos atrelados a qualquer ativo desejado.

Outros

Além disso, as piscinas têm um papel muito importante para muitas outras peças do DeFi, como:

Piscinas no ecossistema do soro

Soro (lançado)

Diz-se que a Serum é uma bolsa de livros de pedidos, mas em essência o projeto é um pool comum contendo os ativos da Serum e de todos os pools acima dele (será explicado em uma parte posterior).

Atualmente Serum tem 51 piscinas (veja aqui ). Mas se retirarmos os pools sem liquidez, temos 32 pools.

Criar um pool no Serum é relativamente simples e criar um pool leva de 10 a 15 SOL uma vez.

Por que livros de pedidos?

Os livros de pedidos são um modelo de negociação comprovado e comprovado das finanças tradicionais. O preço corresponderá de acordo com os pedidos dos compradores e vendedores e não há derrapagem como o AMM atual. Isso é necessário se você quiser se tornar mainstream quando o volume de negociação atingir centenas, trilhões de dólares.

Atualmente, as coisas que impedem o crescimento das carteiras de pedidos incluem:

O soro resolve (1) devido à sua velocidade de processamento extremamente rápida e quase o custo do blockchain Solana.

Então, como resolver o problema (2)? A resposta está nos produtos restantes no ecossistema.

Raydium (lançado)

O AMM é desenvolvido com base no Serum e usa o mesmo pool de liquidez, que pode ser considerado como Uni ou Sushi no ecossistema Ethereum. É por isso que o Serum pode ser considerado como um pool comum, os projetos desenvolvidos no Serum atraem liquidez e contribuem para o pool do ecossistema.

Então, por que o Serum tem um Serum Swap, mas ainda adiciona Raydium ao ecossistema?

A razão é simplesmente para que as partes possam se concentrar em promover seus pontos fortes. O melhor do DeFi está na capacidade de combinar (interoperabilidade), os projetos não precisam "reinventar as rodas", mas podem ser usados a partir dos já existentes.

AMM é o modelo de negociação mais adequado para DeFi hoje, razão pela qual o Raydium é desenvolvido com base no Serum e usa o mesmo pool de liquidez para resolver o problema (2) do Serum Dex. Portanto, para o Serum Dex se desenvolver, a Raydium deve desenvolver e coletar liquidez.

No entanto, o projeto atualmente não permite que os usuários criem seus próprios pools como no Uniswap.

Bonfida (lançado)

Os pools na Bonfida atualmente têm 2 tipos: (1) pools de índices, (2) pools de captação de recursos (pools de VC).

Diferente de plataformas de captação de recursos como o Polkastarter, onde o projeto pode solicitar e a comunidade votará na listagem do projeto. Atualmente, a criação de um pool para arrecadar fundos no Bonfida ainda exige que o projeto “se conecte” com a equipe do Bonfida.

LQID - Token de governança de pools

Fornecimento: 500.000.000 tokens LQID.

O LQID pode ser adquirido por meio do pool de ecossistemas, sem pré-venda, sem alocação de equipe. 100% de tokens LQID são mantidos dentro do ecossistema.

Ao criar um novo pool, os usuários definirão uma taxa de taxa (F) e serão alocados da seguinte forma:

Os custos no pool (airdrops, buy/burms, grants,..) serão gerenciados pelo token LQID. Isso significa que o usuário define a porcentagem e a taxa é mais ou menos decidida por meio da governança LQID.

Este ponto é semelhante ao modelo de negócios da empresa-mãe, empresa subsidiária. A subsidiária tem controle total sobre o negócio e envia a taxa de juros pré-definida para a controladora. Isso ajuda a criar uma motivação para ambos os lados desenvolverem como maximizar os lucros.

Oxigênio (lançado)

Oxygen é o projeto que combina muitos dos recursos financeiros mais fundamentais do DeFi, esses recursos são: Agricultura de Rendimento, Empréstimos e Empréstimo, usando alavancagem para negociar,...

Esta é a primeira peça do Serum no mercado monetário desenvolvida no ecossistema Serum. Os usuários criarão pools, depositarão garantias e usarão essas garantias para emprestar outros ativos. Todos esses recursos dependem dos pools de empréstimos.

Além disso, o Oyster Lending também é um nome de destaque ao qual devemos prestar atenção.

Derivado

Atualmente, há informações sobre muitos projetos no segmento de Derivativos, com destaque para o Mango Market e o PsyOptions.

O Mango Market suporta a negociação de margem e é desenvolvido com base no Serum. Os usuários depositam ativos em pools e os emprestam a partes alavancadas. A única taxa que o usuário tem que suportar é o SRM.

PsyOptions, como o nome sugere, dará suporte à negociação de opções no ecossistema Serum.

E há muitos projetos em andamento sobre as peças que faltam no ecossistema, principalmente os projetos que ganharam prêmios no recente hackathon .

Pensamento final

Agora podemos ver claramente a ambição de construir um ecossistema conectado abrangente do Serum por meio de pools. O princípio de que mil ramificações fluem para cem rios, cem rios para um mar pode ser usado para descrever a ambição de Sam de usar piscinas no ecossistema.

O recurso de destaque do Serum é que ele permite pools personalizados.

Por exemplo:

Isso criará flexibilidade para os produtos no ecossistema Serum, mas no momento os KEY BLOCKS no ecossistema ainda estão nos estágios iniciais e ainda não atraíram muitos usuários.Os produtos que estão sendo desenvolvidos na piscina ainda não são verdadeiramente descentralizados.

O artigo é referenciado em O que são pools mais o conhecimento do autor. Link original veja aqui .

Destaques da semana 10/2021 do ecossistema Fantom: Ecossistema em expansão, Fantom Finance - DeFi All in one, SHO no Fantom com DAO Maker.

Analise o modelo operacional de cada componente dentro do Cream Finance, incluindo: Money Markets, Iron Bank, Cream Staking, ETH2 Staking. Veja agora aqui.

O ecossistema Persistence visa conectar as finanças tradicionais às criptomoedas, com um conjunto diversificado de produtos e uma enorme variedade de apoiadores e parceiros.

Obtenha uma visão geral do ecossistema Celo com cada peça e projeto dentro, juntamente com uma projeção do desenvolvimento deste ecossistema incipiente!

Juntamente com o Coin98, vamos dar uma olhada em algumas maneiras de ganhar dinheiro com o sistema Solana, o ecossistema que está recebendo grande atenção da comunidade.

O artigo resume as realizações do projeto, revela informações extremamente interessantes sobre o ecossistema Alpha e resume os pontos a serem lembrados.

Atualize as informações mais recentes sobre o desenvolvimento do ecossistema para receber a semana Fantom 16/2021.

Neste artigo, vamos conhecer uma visão geral do ecossistema Sushiswap com Coin98 e potenciais oportunidades de investimento com esse ecossistema!!!

O que é OKExChain? Vamos aprender sobre os destaques, bem como uma visão geral dos projetos e peças no ecossistema OKExChain

Este artigo fornece as primeiras informações sobre este blockchain de houbi. Consulte para ter uma visão mais detalhada do projeto.

A Fantom planeja pesquisar e desenvolver a tecnologia CBDC e lançar um Programa de Incentivo no valor de 370 milhões de FTM para atrair desenvolvedores.

Visão geral do ecossistema Tron com projetos que foram e estão se desenvolvendo em seu interior. Haverá oportunidades para investir nesse ecossistema?

A semana passada testemunhou o rápido crescimento do sistema Fantom com 2 novos níveis de ATH da FTM e Fantom DeFi TVL e outros eventos excepcionais.

Raydium é uma troca descentralizada utilizando o mecanismo AMM. Neste guia, descubra como utilizar o Raydium para negociar com eficiência e segurança!

Neste artigo, Coin98 irá guiá-lo sobre como usar o Orca DEX de AZ, incluindo: conectar carteira, trocar, adicionar e remover liquidez, além de novas funcionalidades do Orca.

Aprenda sobre o ecossistema Solana e cada peça do quebra-cabeça para preparar o terreno para encontrar oportunidades em Solana.

A Mina e a Polygon trabalharão juntas para desenvolver produtos que aumentem a escalabilidade, a verificação aprimorada e a privacidade.

Analise e avalie o modelo operacional do Uniswap V2, o modelo mais básico para qualquer AMM.

A exchange Remitano é a primeira exchange que permite a compra e venda de criptomoedas em VND. Instruções para se registrar no Remitano e comprar e vender Bitcoin em detalhes aqui!

O artigo fornecerá as instruções mais completas e detalhadas para usar a rede de teste Tenderize.

O artigo fornecerá o guia mais completo e detalhado para usar o Mango Markets para experimentar todas as funcionalidades deste novo projeto em Solana.

Neste primeiro episódio da série UNLOCKED, adicionaremos uma camada extra de segurança à sua carteira usando as Configurações de segurança.

A agricultura é uma boa chance para os usuários ganharem criptomoedas facilmente no DeFi. Mas qual é a maneira certa de cultivar criptomoedas e ingressar no DeFi com segurança?