În acest articol, vom afla despre Rata fixă a dobânzii (FIR) pe piața criptomonedelor. Privire de ansamblu asupra modelului de operare al proiectelor cu rată fixă de pe piață, probleme restante și oportunități potențiale de investiții.

Ce este Rata Fixă în Crypto?

În finanțele tradiționale, o rată fixă a dobânzii (FIR) este definită ca o rată constantă aplicată unei datorii care trebuie plătită într-o anumită perioadă de timp, permițând debitorilor și creditorilor să prevadă cu exactitate suma pe care trebuie să o plătească sau să o primească în viitor.

Odată stabilită și semnată între două părți afiliate, împrumutatul și împrumutătorul, rata fixă a dobânzii nu se va modifica și nu este afectată de alte piețe ale ratei dobânzii.

Ce este rata fixă a dobânzii? Foto: Loantube

Un exemplu simplu de rată fixă a dobânzii (Fixed Interest Rate) pe piața financiară tradițională: mi-am ipotecat iPhone 13 Pro Max la Ky și am împrumutat o sumă de 15 milioane VND timp de 1 an cu o dobândă fixă. este de 1%/lună. .

Practic, conceptul de dobândă fixă sau venit fix în piața cripto nu este prea diferit de conceptul de dobândă fixă pe piața financiară tradițională. De asemenea, se referă la o rată fixă a dobânzii, care nu se modifică pe durata împrumutului sau a împrumutului.

În ceea ce privește mecanismul de acțiune, acestea proiectează pe principiul general al transferului de risc:

- Dacă un utilizator de pe piața criptomonedei dorește o dobândă fixă sau un venit fix neafectat de fluctuațiile pieței, atunci un alt actor trebuie să garanteze o plată fixă a dobânzii.

- Cu alte cuvinte, această contraparte va fi cea care va absorbi direct fluctuațiile de pe piața dobânzii.

Astfel, suma dobânzii pe care Duy trebuie să o plătească pentru Perioada în fiecare lună este egală cu 15.000.000*1% = 150.000 VND/lună. Rata dobânzii pe care Duy trebuie să o plătească pentru întregul an este de 150.000*12 = 1.800.000 VND/an. După un an, Duy îl va plăti pe Ky și îi va primi telefonul înapoi.

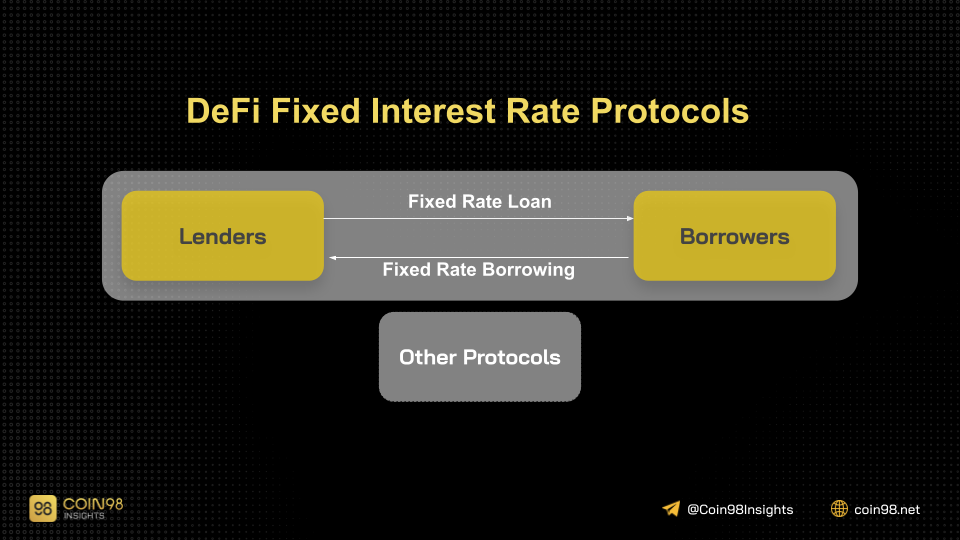

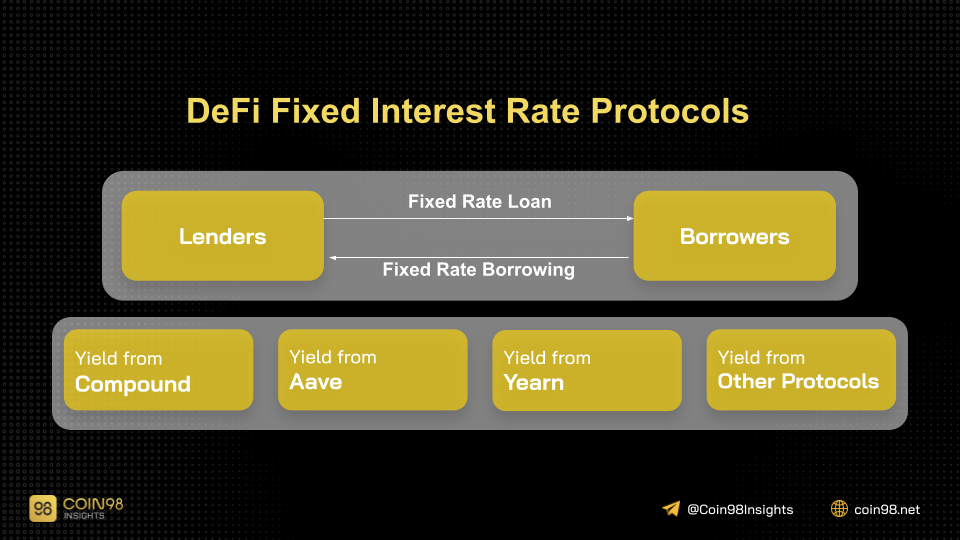

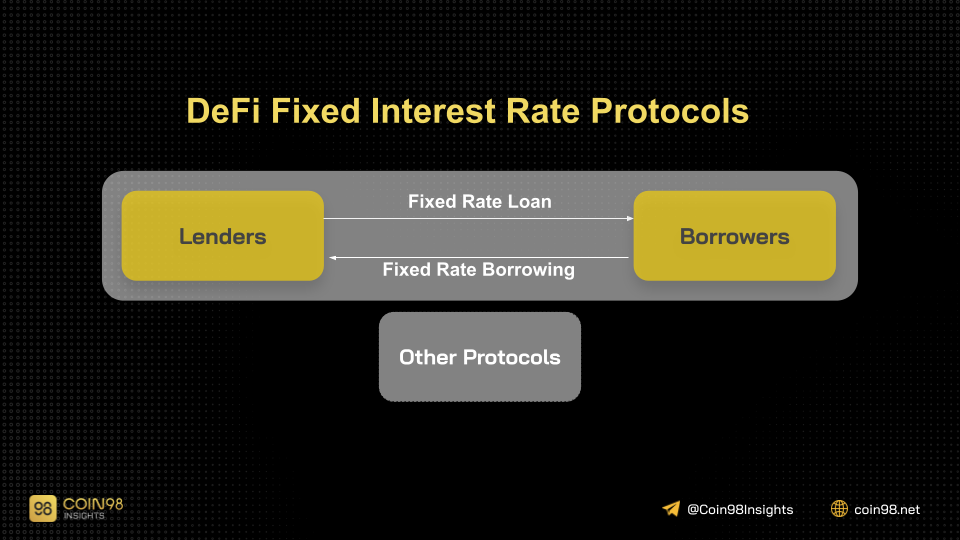

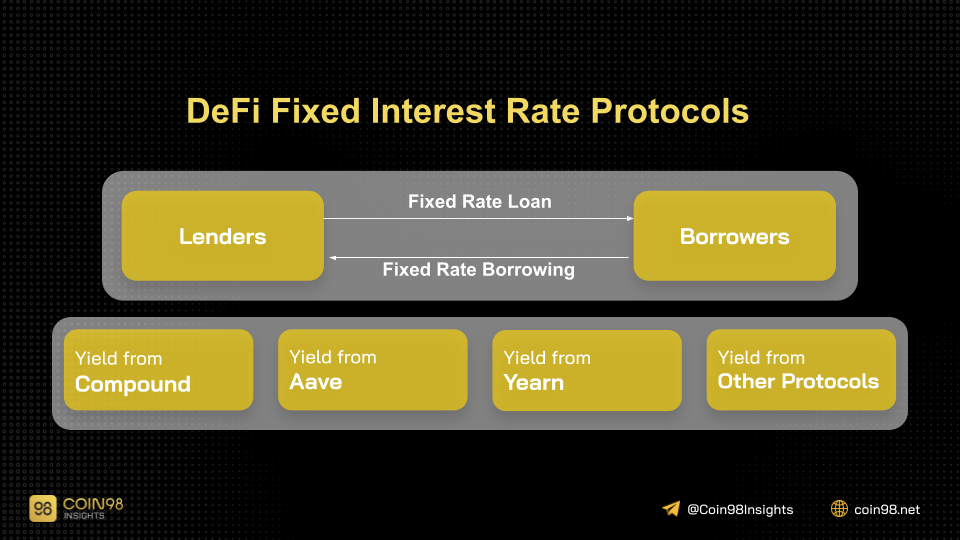

Dacă sortăm protocoalele care oferă rate fixe ale dobânzii pe piața criptografică în funcție de interoperabilitatea lor, le putem clasifica în două grupe distincte:

- Grupul de protocoale de dobândă fixă (Fixed Interest Rate Protocols) poate forma o piață independentă a ratei dobânzii.

- Familia de protocoale cu rată fixă este construită pe resurse de randament (randament sursă) din alte protocoale.

Cum funcționează protocoalele cu rate fixe pentru criptomonede

Protocoalele cu rate fixe ale dobânzii pot forma o piață independentă a ratei dobânzii

Protocoalele cu rată fixă aparținând acestui grup pot funcționa independent, adică modelul de operare al protocolului în sine poate fi independent, funcționând independent, fără a fi nevoie să depindă de protocoale externe, dar Aceasta nu înseamnă că nu pot interopera cu alte protocoale și surse de randament.

Ceea ce vreau să subliniez aici este capacitatea de a opera independent pe care o are protocolul.

În grupul de protocoale cu rată fixă care pot forma o piață independentă a ratei dobânzii, există două abordări pe care proiectele le folosesc adesea: împrumut peer-to-peer (împrumut P2P) sau obligațiuni cu cupon zero.

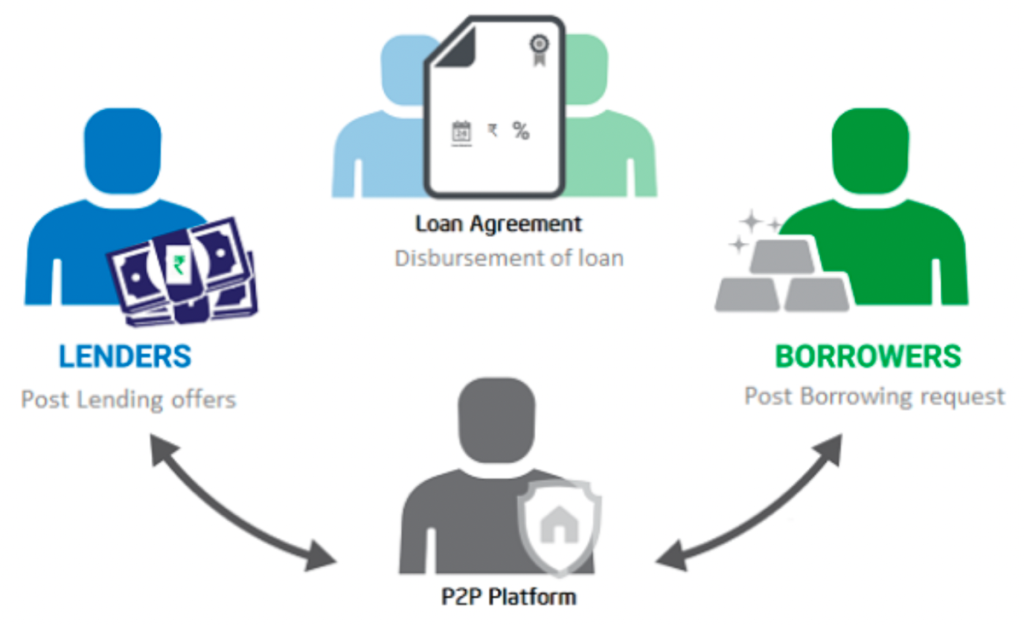

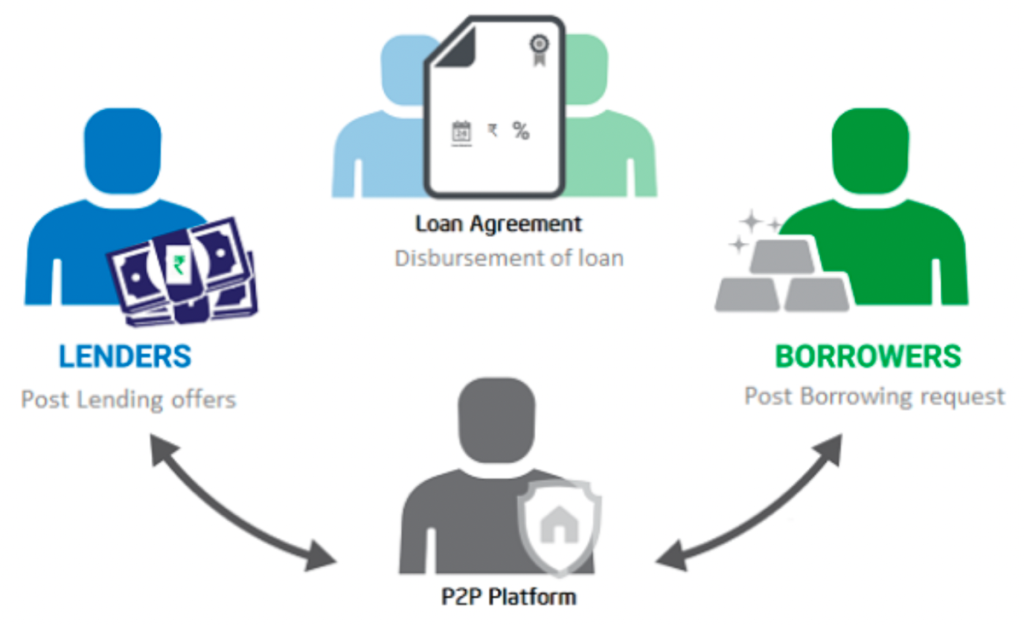

1. Împrumut peer-to-peer (împrumut P2P)

Împrumutul peer-to-peer (împrumut P2P) este un model de împrumut și împrumut care a apărut foarte devreme pe piața Crypto. În acesta, debitorii și debitorii vor interacționa printr-o piață a ratei dobânzii construită sub forma unui carnet de comenzi.

Ratele dobânzilor și condițiile de împrumut (rată a dobânzii, perioadă de timp, garanții, ...) vor fi personalizate în funcție de nevoile utilizatorului și trecute în carnetul de comenzi sub formă de Ordin Invest (creditor) sau Ordin de împrumut (împrumutat). Acest lucru este similar cu modul în care plasăm comenzile de cumpărare și comenzile de vânzare la burse.

Deși modelul de creditare P2P ajută proiectele de creditare și utilizatorii se bucură de două beneficii, care sunt împrumuturile și împrumuturile cu date exacte de scadență cu rate fixe ale dobânzii, dar, în schimb, o limitare majoră a modelului Acest model este eficiența de potrivire a ordinelor extrem de scăzută atunci când piața este încă tânără și lipsită de lichiditate inițială.

Prin urmare, de-a lungul timpului de dezvoltare, piața cripto a abandonat acest model și proiectele de creditare au trecut treptat la un model de operare mai eficient, în contextul actual al modelului peer-to-pool, cu o evoluție tipică a Compound și Aave. Prin urmare, în acest articol, nu voi aprofunda în modelul de operare de creditare P2P.

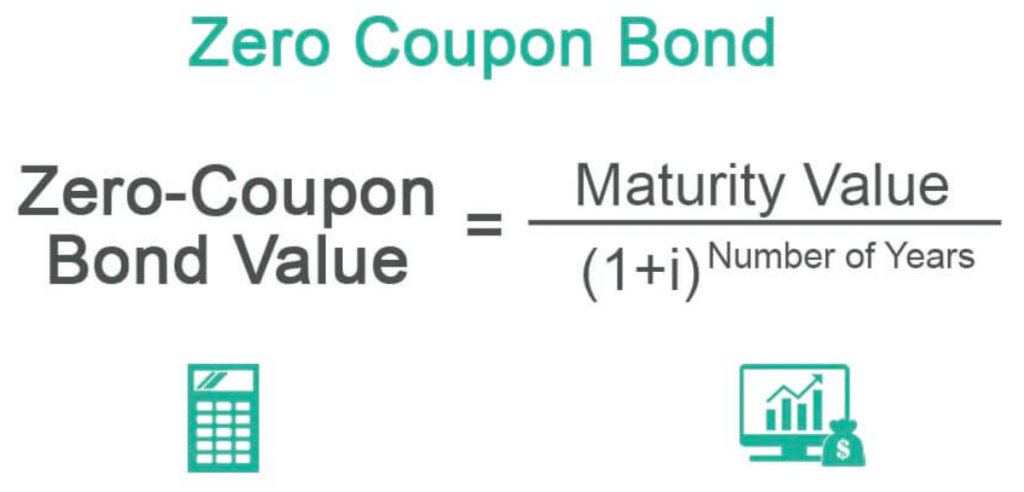

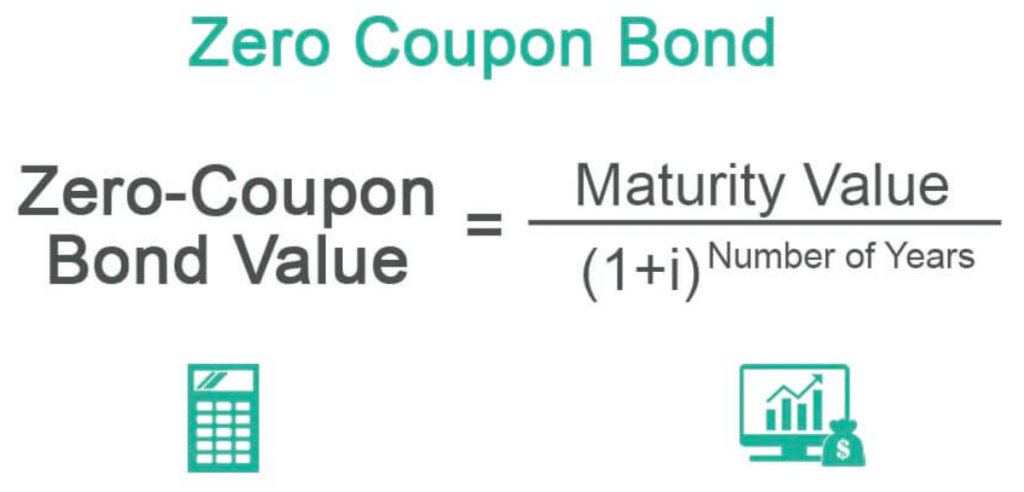

2. Obligațiuni cu cupon zero

Pe lângă împrumuturile P2P, un alt model folosit pentru a oferi rate fixe debitorilor și debitorilor este modelul obligațiunilor cu cupon zero.

Un exemplu simplu pentru a vă ajuta să înțelegeți mai bine cum funcționează, în general, protocoalele cu rata fixă folosind modelul de obligațiuni cu cupon zero:

Vi are un loc de muncă, la începutul lunii, șeful lui îi dă un cupon ca să-l schimbe cu salariul la sfârșitul lunii. În practică, asta însemna că Vi trebuia să aștepte până la sfârșitul lunii pentru a-și primi salariul în numerar, în acea perioadă de 1 lună, Vi a rămas blocat cu un cupon pe care Vi nu l-a putut folosi pentru nimic altceva.

În protocoalele cu rată fixă care utilizează modelul de obligațiuni cu cupon zero:

- Creditorii vor cumpăra obligațiunea cu o reducere mică, echivalentă cu un depozit cu rată fixă, iar creditorul poate primi depozitul înapoi și dobânda la valoarea nominală care a fost fixată la cumpărarea obligațiunii la data scadenței.

- Împrumutații pot folosi garanții pentru a emite obligațiuni și pentru a le vinde în alte active cripto (de obicei DAI sau USDC) cu reducere. Împrumutații trebuie să ramburseze proprietatea după scadență pentru a primi garanția înapoi, dacă nu o fac, ei pierd garanția.

Principalele diferențe dintre proiectele cu rată fixă care utilizează modelul obligațiunilor cu cupon zero sunt mecanismul de lichiditate al activelor obligațiunilor , mecanismul de lichidare și mecanismul de transfer al lichidității la expirarea obligațiunii , detalii despre care vom discuta mai târziu. în secțiunile următoare.

Acum, dacă Vi are lipsă de numerar, Vi poate merge la un prieten și îi poate cere să-și cumpere cuponul cu o mică reducere. De exemplu, dacă salariul tău valorează 1.000 USD, Vi s-ar putea oferi să-l vândă cu 950 USD. Prietenul lui Vi are numerar și acceptă să cumpere cuponul lui Vi, pentru că știe că durează doar o lună pentru a primi salariul lui Vi și profitul net de 50 de dolari.

Această situație este win-win, deoarece Vi și-a primit salariul cu o lună înainte de termen, cu o mică reducere, în timp ce prietenul lui Vi ar avea o dobândă fixă după ce a răscumpărat cuponul.

Protocoalele cu rate fixe ale dobânzii sunt construite pe surse de randament din alte protocoale

După cum sugerează titlul, cel de-al doilea set de protocoale cu rată fixă se referă la protocoale construite pe sursele de randament existente pe piață, cum ar fi dobânda la depozit de la Compound, Aave, Yearn, randamentul din creșterea lichidității a protocoalelor,...

Cu această abordare, există două metode proeminente: împărțirea principalului și randamentul și produsele structurate.

Împărțiți principalul și randamentul

Cu abordarea Split Principal & Yield, este similar cu creditorii și debitorii care reunesc bani împreună și îi trimit la un protocol terță parte pentru a câștiga randament. După scadență, încasările totale vor fi împărțite în două părți, capitalul (principalul) și dobânda (randamentul), care vor fi redistribuite împrumutătorului și debitorului conform acordului inițial.

Un exemplu simplu pentru a vă ajuta să înțelegeți mai bine cum funcționează protocoalele Split principal și randament:

Ky vrea să vândă dobânda pe care o va câștiga atunci când depune 10.000 USDC în Aave după un an. Ky a venit la Vi cu o ofertă: „Am 10.000 de dolari, voi depune totul în Aave și vă voi vinde profitul pe care îl pot obține din acel depozit pentru 400 de dolari. Dacă profitul de la Aave este mai mare de 400 USD, fac profit.

După o cercetare atentă, Ky și Vi au decis să ajungă la un acord, prin care Ky a investit 9.600 USDC și Vi a investit 400 USDC, capitalul combinat a fost de 10.000 USDC. După aceea, capitalul total de 10.000 USDC va fi depus în Aave. După un an, conform acordului anterior dintre cei doi, suma de capital de 10.000 USDC va aparține lui Ky, dobânda generată din depozit va aparține lui Vi.

După cum se poate observa în această tranzacție, Ky a câștigat o rată a dobânzii la depozit fix de 400 USDC cu un capital inițial de 9.600 USDC.

Produs structurat

A doua abordare pe care am menționat-o mai sus este un produs structurat. Modul general de lucru al acestei abordări (pentru protocoale cu dobândă fixă) este că depozitele utilizatorilor vor fi împărțite în diferite strategii de investiții pentru a câștiga randament din protocoalele din piață.

Profiturile din strategii vor fi agregate și redistribuite către diferite grupuri de utilizatori în funcție de nivelul de risc pe care și-l asumă utilizatorul. În mod normal, venitul va fi împărțit în două grupuri:

- Un pool care primește o rată fixă a dobânzii (DAE mai mică).

- Fondul rămas primește surplusul (dobândă flotantă - minus rata fixă plătită investitorilor care aleg risc scăzut).

Contextul general al proiectelor cu rată fixă pe piața Crypto

Pe piața actuală a criptomonedei, există destul de multe protocoale FIR, modul în care funcționează aceste protocoale poate diferi ușor, dar au un lucru în comun că toate oferă utilizatorului final un venit fix dintr-o anumită perioadă de timp Investiție fixă inițială bani, din punctul meu de vedere personal, în general, vor exista 3 abordări principale, respectiv:

- Utilizați modelul de obligațiuni cu cupon zero.

- Folosiți modelul Split principal și randament.

- Utilizați modelul de produs structurat.

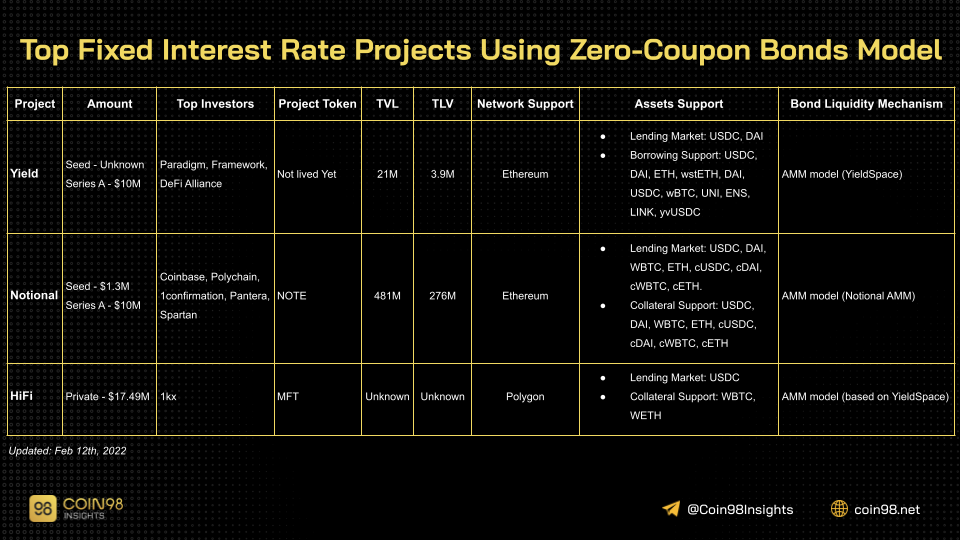

Proiecte care utilizează modelul de obligațiuni cu cupon zero

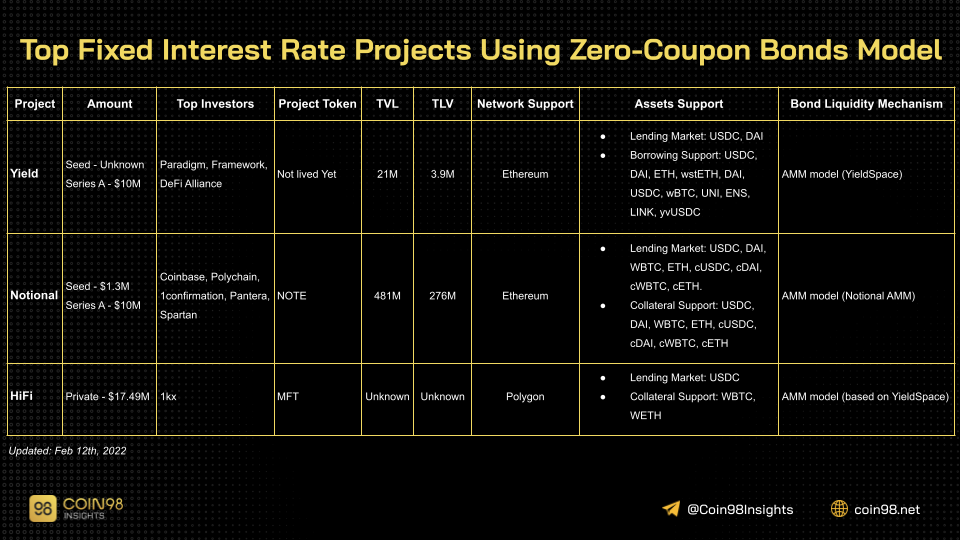

1. Protocolul de randament

Yield Protocol este unul dintre proiectele proeminente din acest grup, proiectul este investit de liderii Ventures în spațiul cripto, cum ar fi Paradigm, Framework Ventures, DeFi Alliance, Variant și până acum proiectul nu a emis un token. .

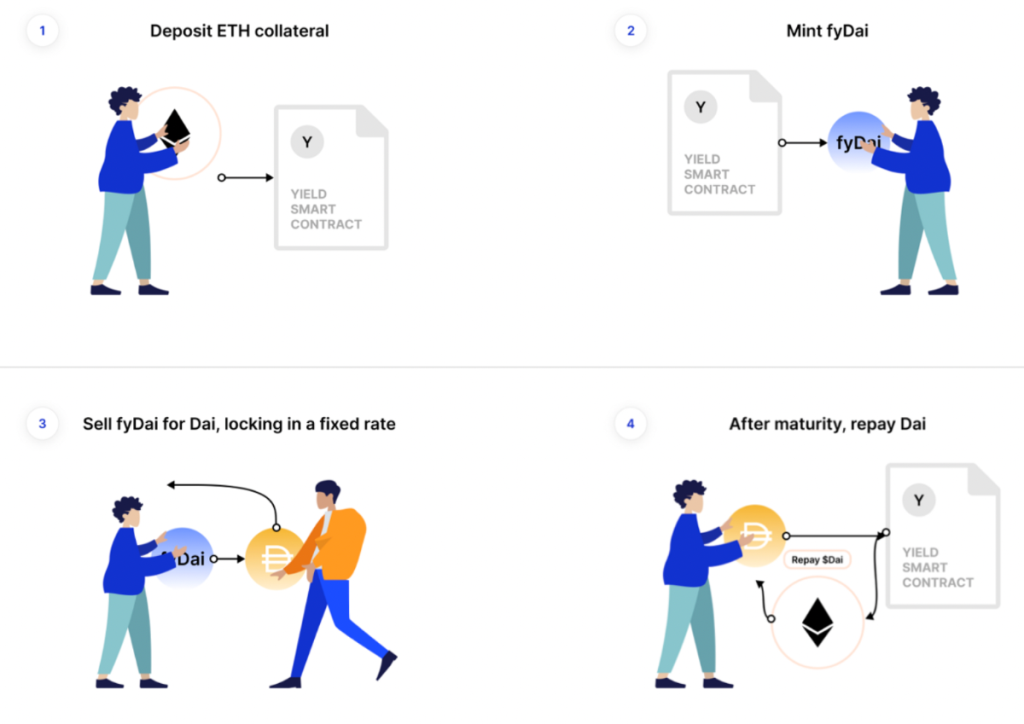

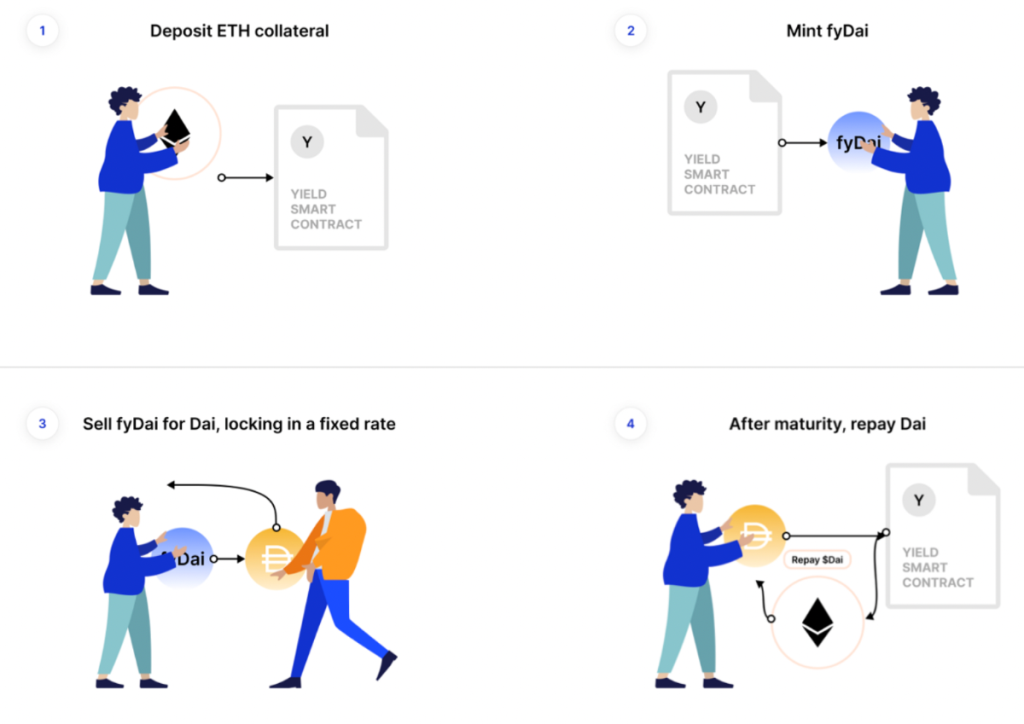

Yield este un sistem de creditare descentralizat care oferă o piață de creditare cu rată fixă folosind obligațiuni Zero-cupon (fytoken - Fixed Yield Token). După data scadenței, fytoken-ul poate răscumpăra jetonul original într-un raport de 1:1, în V2, Protocolul de randament acceptă DAI cu USDC.

Mecanismul de împrumut și împrumut al Yield Protocol funcționează după cum urmează:

- Împrumut cu rată fixă: Împrumutații vor depune garanții în Yield Protocol pentru a bate fytoken și apoi vor vinde fytoken la tokenuri native pe Yield Protocol AMM.

- În prezent, fytoken-ul acceptat este USDC și DAI, garanțiile acceptate pe Yield Protocol sunt destul de diverse, inclusiv ETH, wstETH, DAI, USDC, wBTC, UNI, ENS, LINK, yvUSDC.

- Deoarece fytoken-ul va fi convertit în tokenul nativ într-un raport de 1:1, nimeni nu va dori să-l cumpere la prețul activului inițial, așa că, în teorie, fytoken-ul va tranzacționa cu reducere.

- Împrumut cu rată fixă: Creditorul va cumpăra obligațiuni cu cupon zero (fytoken) cu reducere și va răscumpăra simbolul inițial după data scadenței, primind o dobândă fixă.

Exemplu: Utilizatorul care utilizează 950 DAI cumpără 1000 fyDAI-31-5-2022 pe 2 ianuarie 2021, 5 luni mai târziu, la 31 mai 2022, obligațiunea expiră și utilizatorul poate răscumpăra 1000 fyDAI la 1000 DAI, comparativ cu investiția inițială a 950 DAI, utilizatorii s-au bucurat de o dobândă fixă de 50 DAI după 5 luni de investiție.

Aflați mai multe: Ce este AMM ?

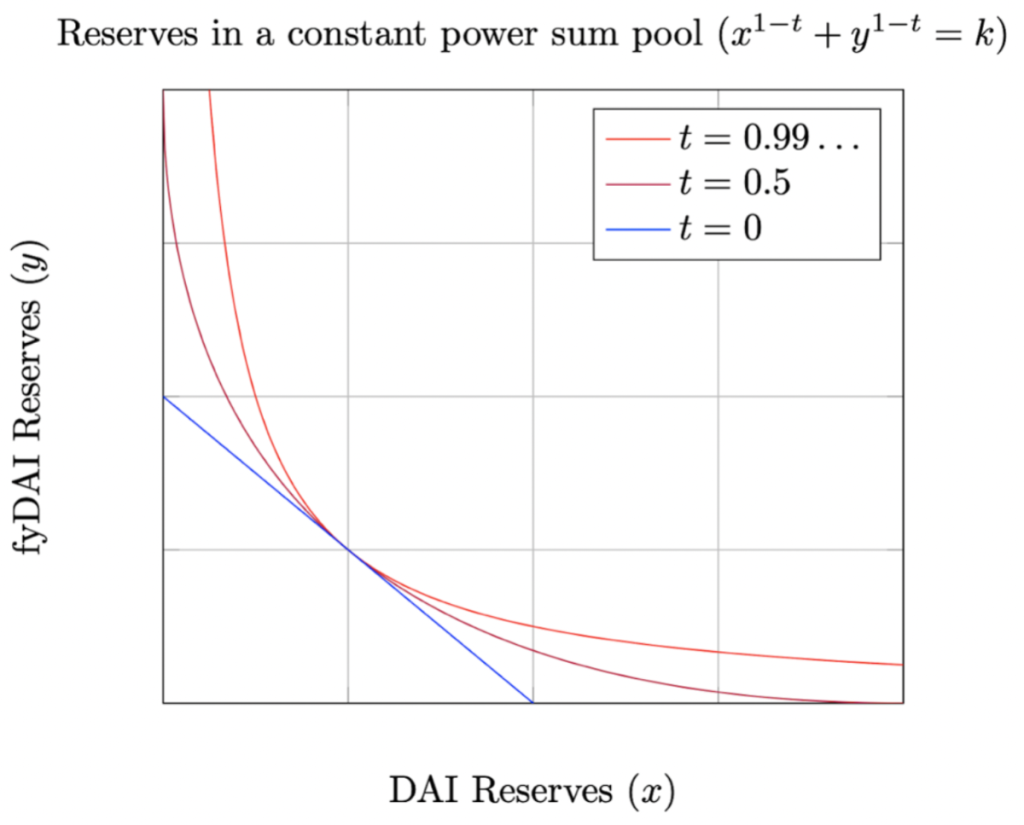

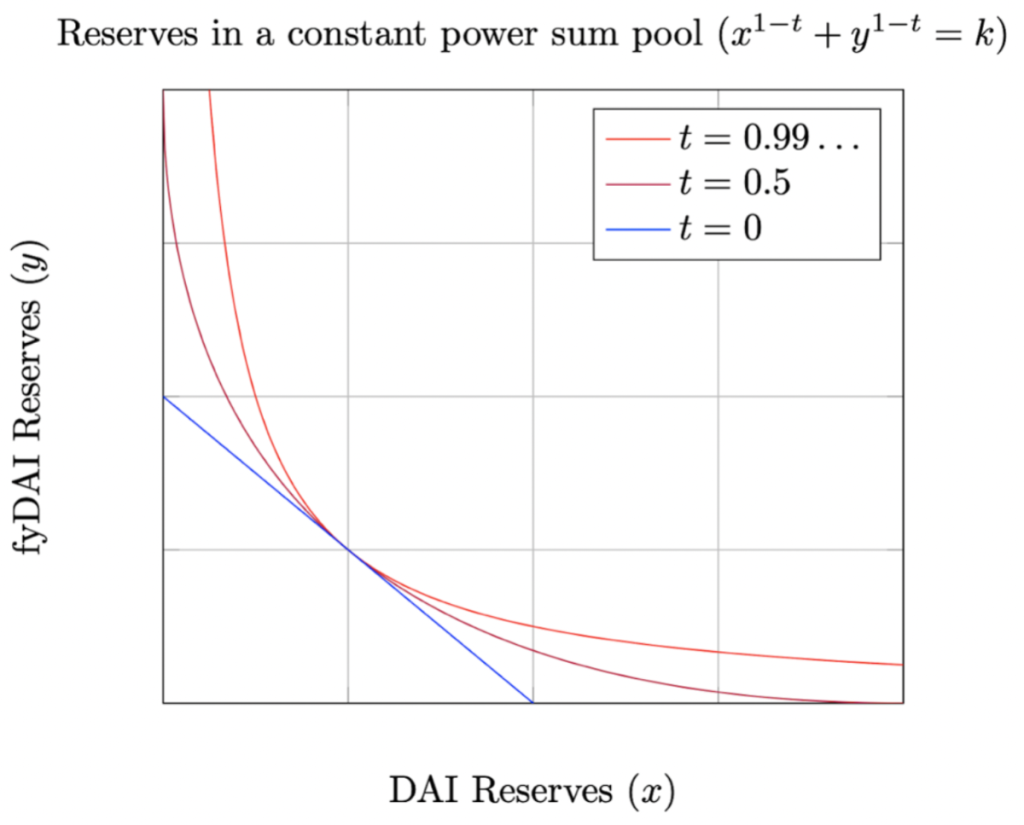

În plus, deoarece valoarea obligațiunilor cu cupon zero se va schimba în timp, Yield Protocol a dezvoltat un nou AMM numit YieldSpace.

YieldSpace este o curbă personalizată cu variabila t pentru a se potrivi cu lichiditatea pentru perechea fytoken/token. unde t este o variabilă de timp:

- T mai mare înseamnă maturitate mai lungă.

- Pe măsură ce se apropie data de expirare, t se apropie de zero.

Iată formula de prezentare generală a YieldSpace:

Cu curba YieldSpace, acesta permite utilizatorilor să tranzacționeze obligațiuni fytoken la ratele dobânzii de pe piață înainte de data scadenței. Pe măsură ce data de scadență se apropie, prețul fytoken/token se va apropia de 1, iar investitorii pot răscumpăra fytoken-ul cu simbolul original la un raport de 1:1.

Natura unică a curbei YieldSpace o face o alegere logică pentru lichiditate pentru fytoken, îmbunătățind în același timp eficiența semnificativ în comparație cu alte curbe. Astfel, YieldSpace a devenit standardul în lichidarea obligațiunilor folosind AMM și a fost folosit în protocoalele aferente.

2. Finanțe noționale

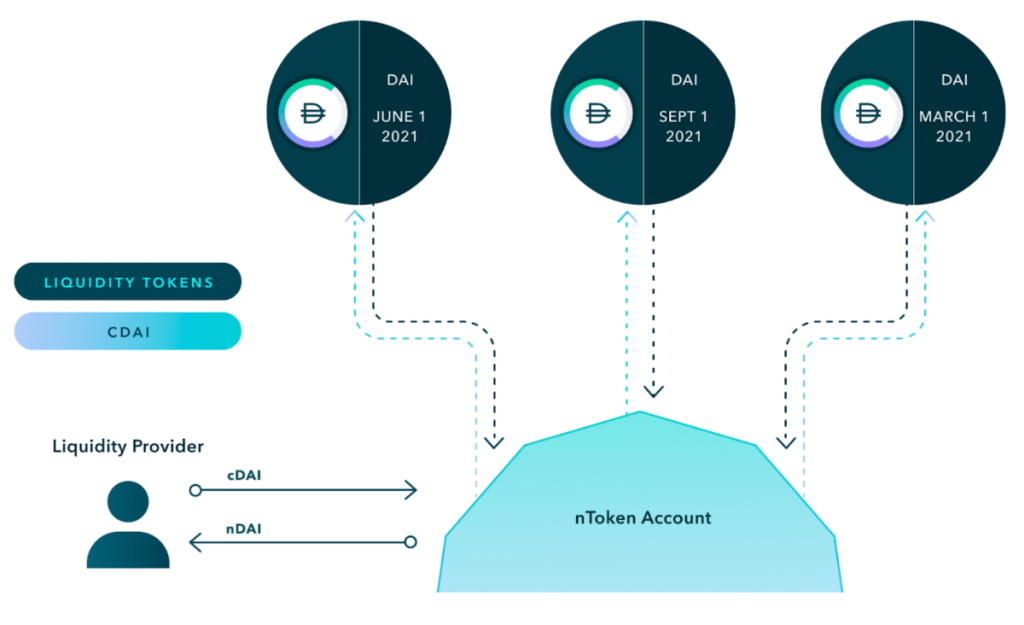

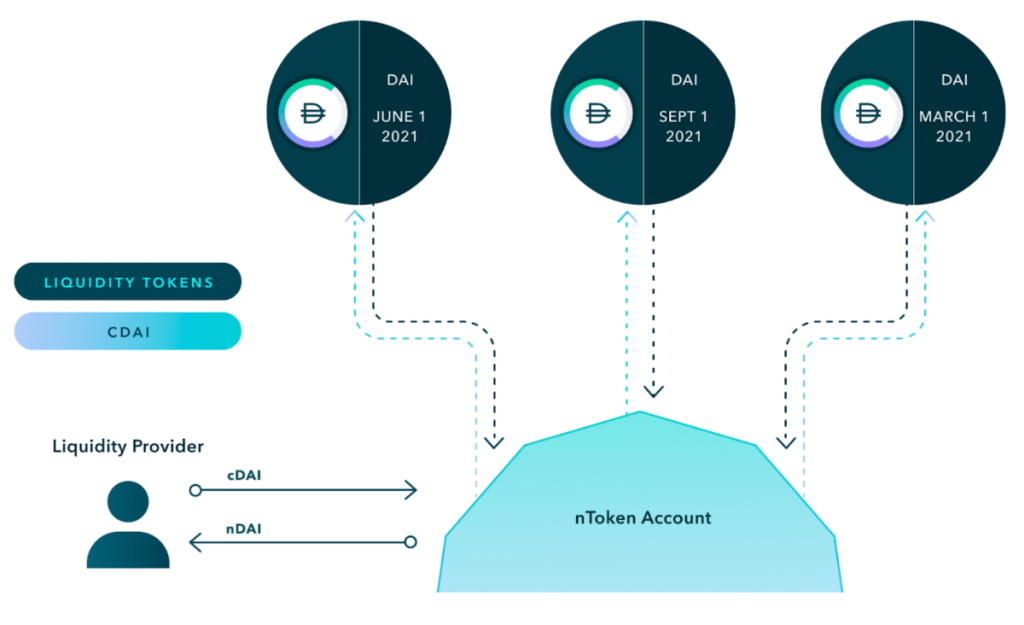

În general, Notional Finance are un mod de lucru relativ similar cu protocolul Yield, dar diferența de bază constă în activele de bază din protocol . Notional Finance utilizează activele subiacente cToken (jetoane LP atunci când utilizatorii depun jetoane în Compound).

Acest design permite ca fondurile din Finanțare noțională să fie stocate în pool-uri de lichidități care sunt profitabile în timp (randamentul din Compound ), sporind eficiența capitalului pentru furnizorii de lichidități.

Spre deosebire de Protocolul de randament, Notional Finance acceptă împrumutul destul de mult de active. Deci, există mai multe pool-uri de lichiditate care există în protocol în același timp, dar punctul în plus este că, dacă doriți să deveniți un furnizor de lichiditate în Finanțe noționale, trebuie doar să furnizați activul de bază sistemului, iar sistemul va fi automat. aloca lichiditate fiecărui grup de lichiditate prin administrare.

Atunci când furnizați lichiditate pe Notional, veți primi nTokens (jetoane LP), nTokenurile pot fi garantate automat pe Notional Finance pentru a ajuta la reducerea ratei LTV a contului, un raport LTV mai mic va reduce gestionarea riscului de lichiditate și va crește securitatea portofoliului dvs. sau vă poate ajuta să profitați mai mult din împrumutul dvs.

Similar cu Yield Protocol, Notional Finance folosește în continuare modelul AMM pentru a lichida activele fCash. Nu există prea multă documentație despre curba pe care o folosește Notional, dar o prezentare generală a curbei pe care o folosește Notional este, de asemenea, o curbă personalizată care oferă elementele evidențiate pe care Yieldspace le oferă.

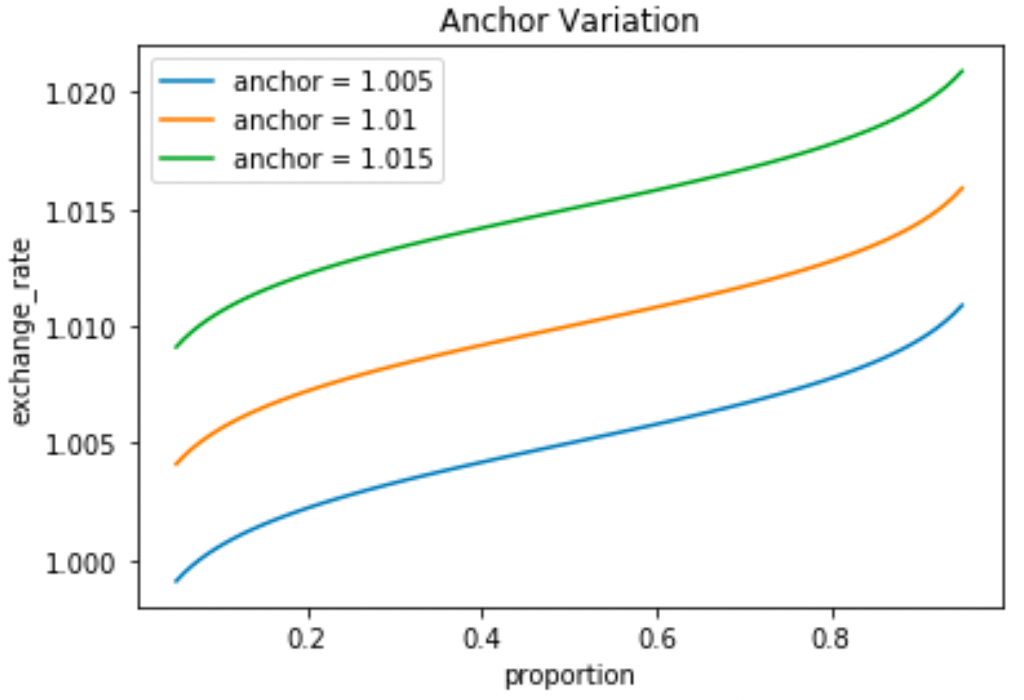

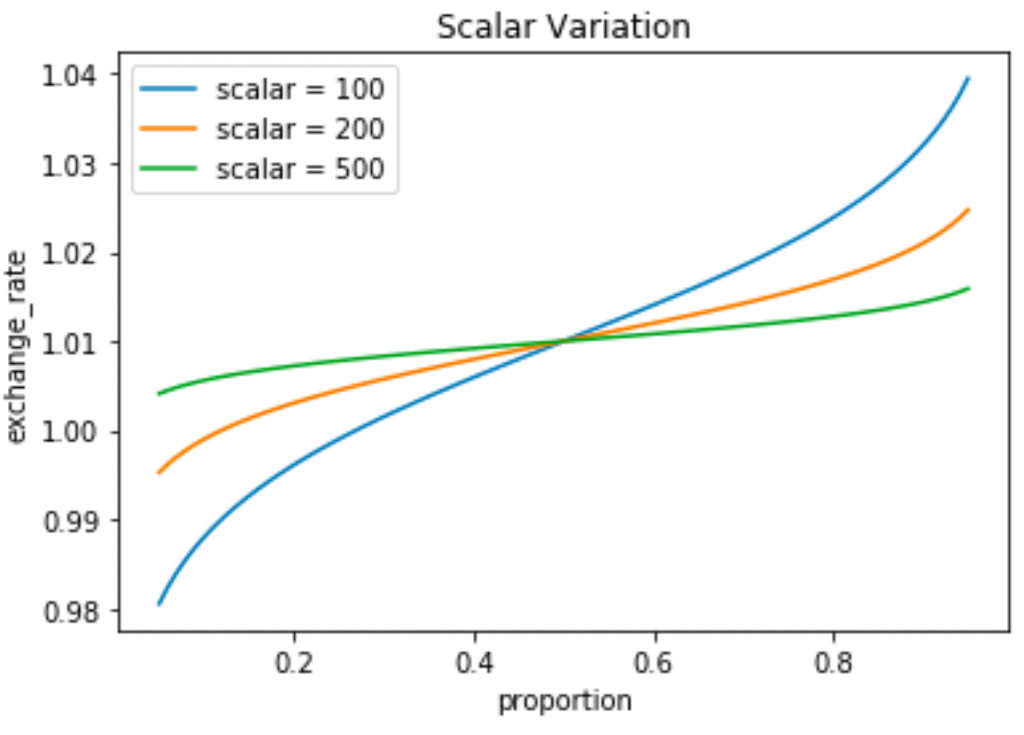

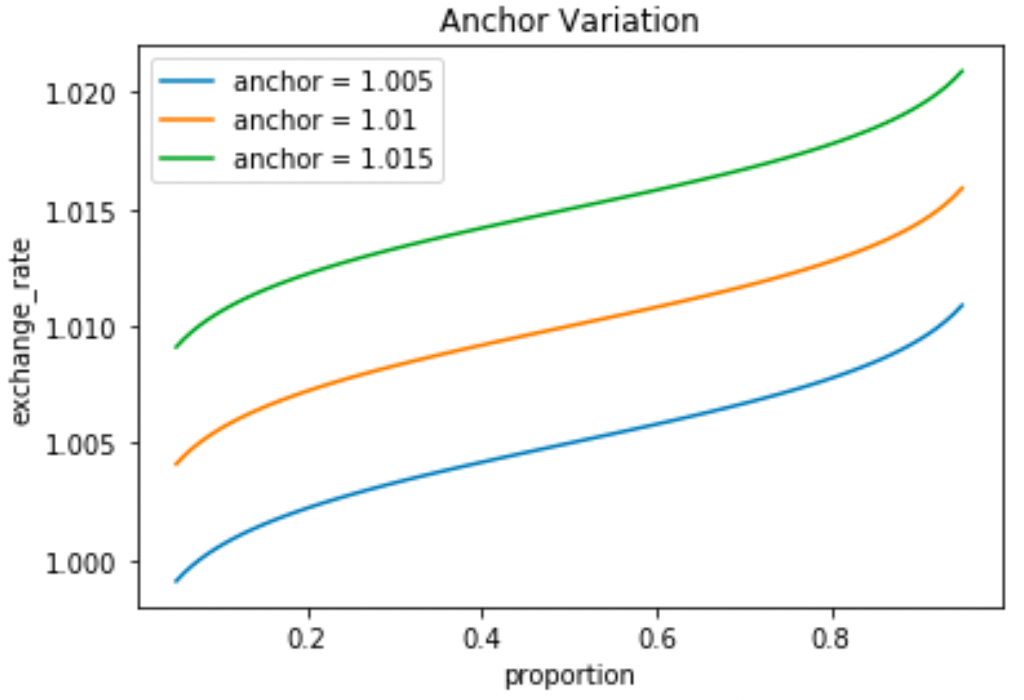

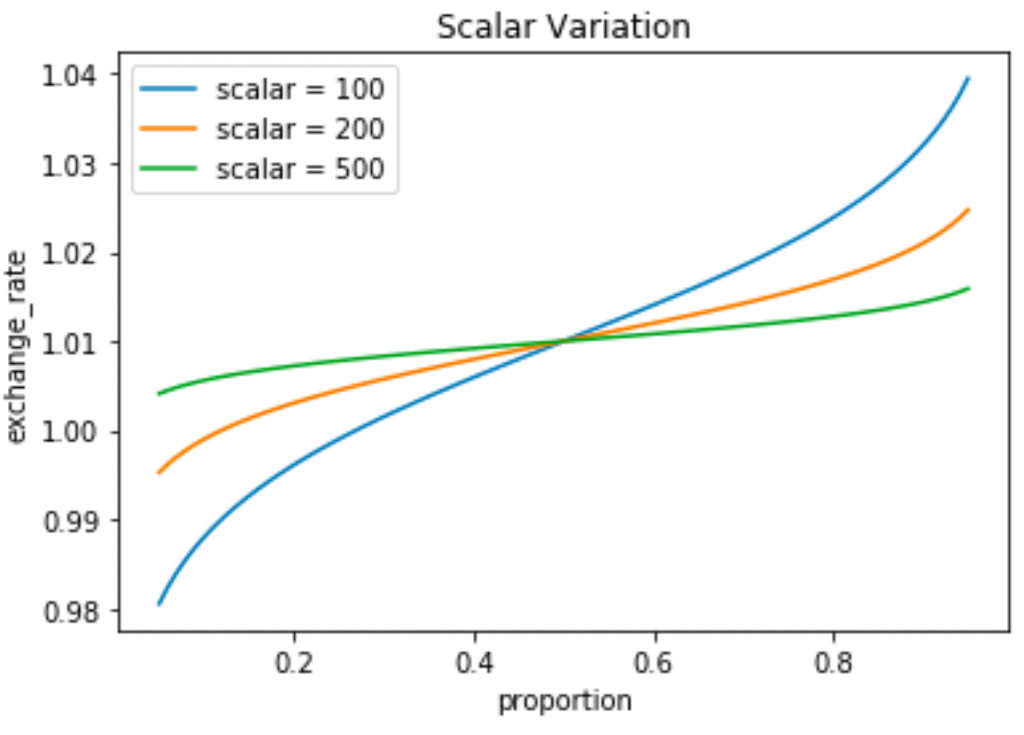

Pentru a face acest lucru, Finanța Națională folosește 3 parametri pentru a satisface cele trei nevoi de mai sus:

- Parametru de ancorare: Acest parametru controlează centrul liniei de preț. Cursul de schimb (fCash per pereche de jetoane) va deveni mai mic în timp și în cele din urmă va converge la 1.

- Parametru scalar: Acest parametru indică sensibilitatea prețului. Cu cât scalarul este mai mic, cu atât curba este mai abruptă și prețul este mai volatil. Pe măsură ce data de expirare se apropie, curba tinde să se aplatizeze, determinând ca lichiditatea să se concentreze pe centrul prețului determinat de parametrul Anchor.

- Parametrul de ajustare a comisioanelor swap: pentru a reduce impactul comisioanelor de tranzacție asupra ratelor anuale ale dobânzii la active, comisioanele de tranzacție prezintă o scădere liniară până la zero în timp, pe măsură ce data scadenței se apropie.

3. Finanțe HiFi

HiFi Finance a fost anterior Mainframe, un proiect născut în 2017, proiectul a strâns peste 28.000 ETH, echivalentul a 17,5 milioane USD în 2 runde de vânzare privată în vara anului 2018. La acel moment, Mainframe se concentra pe dezvoltarea Mainframe OS, un sistem de operare care acționează ca portal către lumea Web3 , permite utilizatorilor să instaleze și să utilizeze aplicații descentralizate (dApps) pe propriile computere.

Odată cu valul de dezvoltare a DeFi, proiectul a decis să schimbe direcția de dezvoltare pentru a se concentra pe matricea de împrumut , în special, proiectul dezvoltă un protocol de creditare cu rată fixă bazat pe modelul de obligațiuni cu cupon zero. Cu un set diferit de produse și viziune, proiectul a decis să-și schimbe numele în HIFi Finance.

În ceea ce privește modul în care funcționează, HIFI Finance este similar cu protocolul Yield. La începutul lui 2022, HIFI FINance a oferit și o nouă foaie de parcurs, în care:

- În ceea ce privește produsele, HIFI se va concentra pe dezvoltarea segmentului de creditare cu rată fixă, concentrându-se pe ipoteca NFT - NFT ca garanție pentru a împrumuta la dobândă fixă.

- În ceea ce privește tokenomics, tokenul nativ al proiectului, MFT, va fi reproiectat pentru a guverna protocolul și pentru a acumula valoare pe măsură ce utilizatorii își folosesc produsul.

Puteți afla detalii despre foaia de parcurs a HIFI Finance pe site-ul principal al proiectului Hifi Finance aici .

Iată câteva dintre cele mai importante proiecte cu rată fixă din segmentul de obligațiuni cu cupon zero:

Principalele proiecte cu rată fixă a dobânzii folosind modelul de obligațiuni cu cupon zero

Proiecte care utilizează modelul divizat principal și randament

1. Element Finance

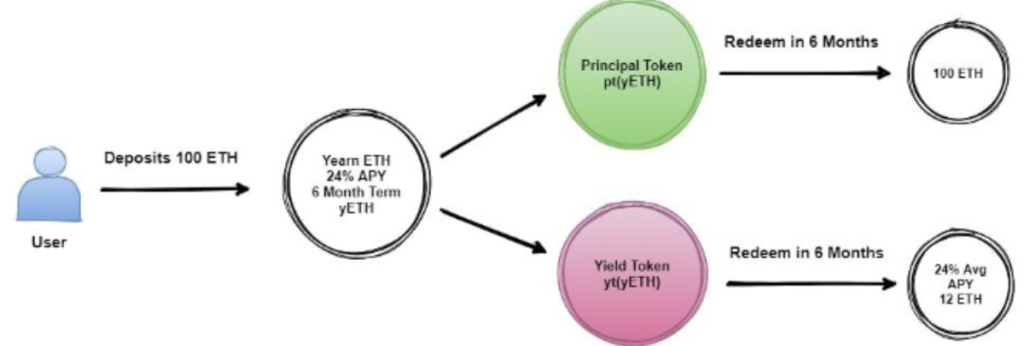

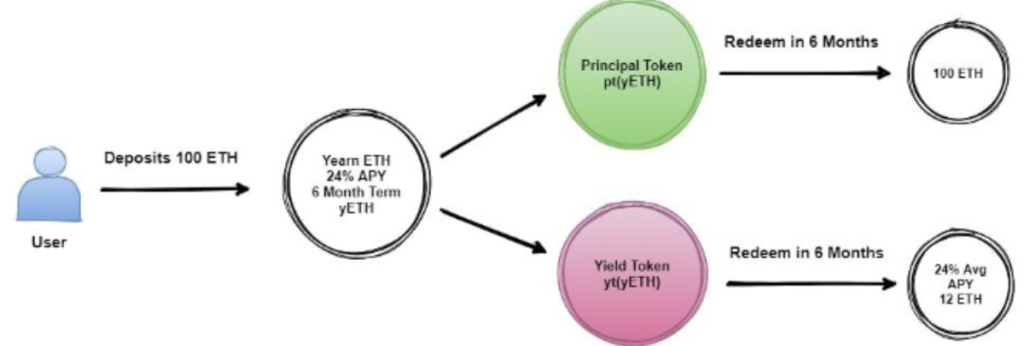

Când utilizatorii depun jetoane în Element Finance , toate depozitele vor fi depuse în seifurile Yearn respective. Fondurile depuse vor fi împărțite în jetoane principale (PT) și jetoane de randament (YT).

Tokenurile PT & YT pe Element Finance vor fi create cu lichiditate pe două curbe personalizate (vom discuta mai multe în secțiunea următoare), utilizatorii pot adăuga lichiditate sau pot tranzacționa jetoane PT & YT prin diferite canale. Acest pool.

De exemplu: Depuneți 100 ETH în seiful ETH al Elementului cu un termen de 6 luni, în acest moment, Element Finance va emite utilizatorilor jetoane ePyvETH și eYyvETH (prescurtare de la Element Principal Yearn Valut ETH). Apoi, această sumă de 100E va fi depusă în seiful ETH corespunzător pe Yearn cu un APY de 24%.

Dacă utilizatorul nu face nimic, pur și simplu țineți tokenul ePyvETH și eYyvETH, după 6 luni de maturitate, utilizatorul poate răscumpăra simbolul original și dobânda flotantă de la Yearn Vault.

Conform modelului de operare al Element Finance, acestea pot crea două piețe:

- O piață cu rată fixă (tranzacționare PT).

- O piață pentru ratele dobânzilor pe termen lung în viitor (trading YT).

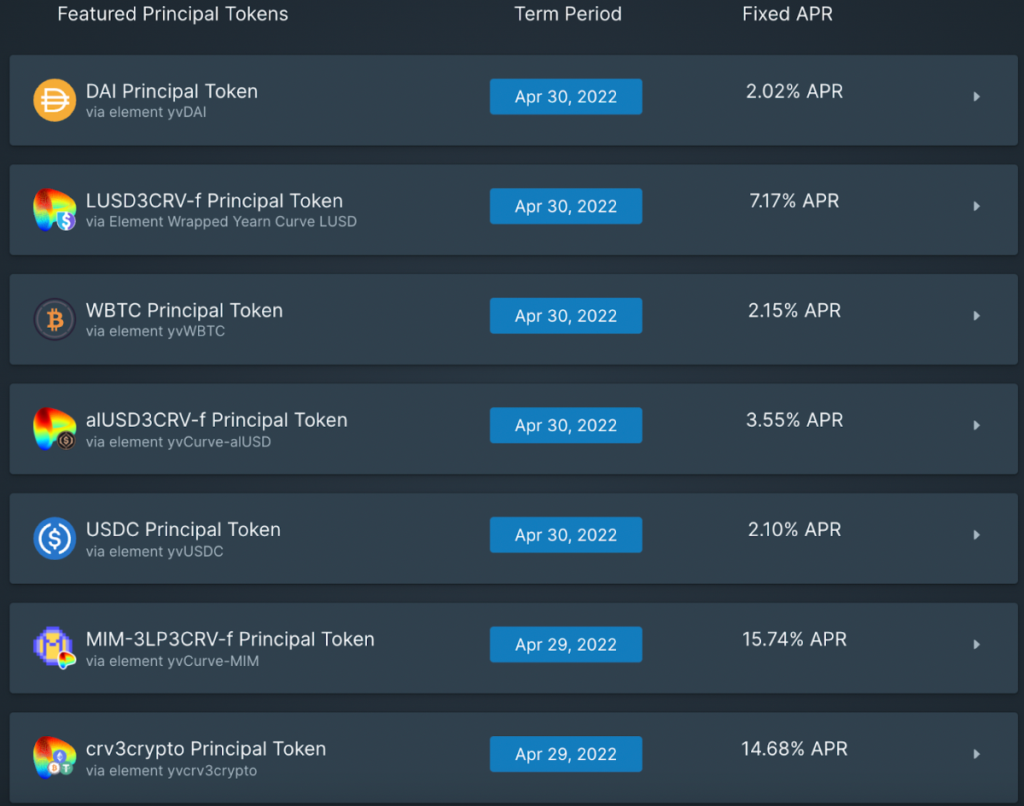

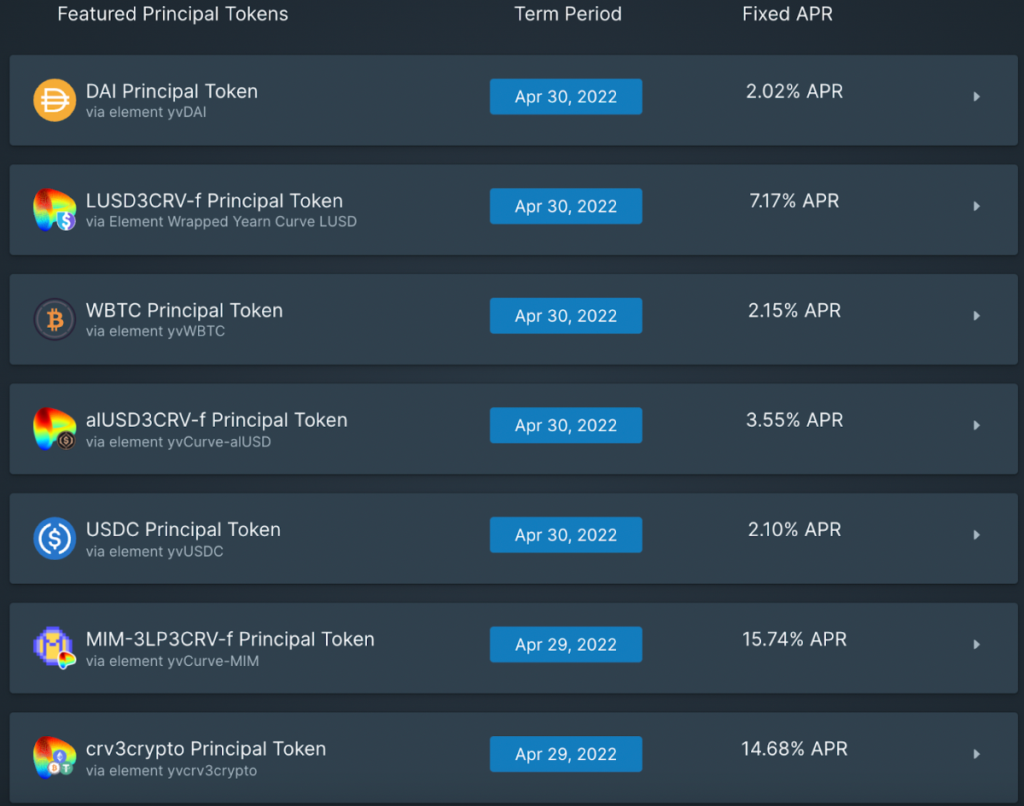

Utilizatorii pot interacționa cu Element Finance pentru a câștiga un venit fix prin achiziționarea de active la „Rate fixe” prin Element dAPP. PT este echivalent cu o obligațiune cu dobândă zero, care poate fi răscumpărată la activul suport după data scadenței.

După cum se arată în imagine, dacă cumpărați 1 jeton WBTC Principal, veți primi 1,0046 WBTC la scadență pe 30 aprilie 2022, ceea ce este echivalent cu DAE de 2,15%. Când vine data scadenței, trebuie doar să răscumpărați jetonul principal WBTC la activele suport ca WBTC și ați terminat.

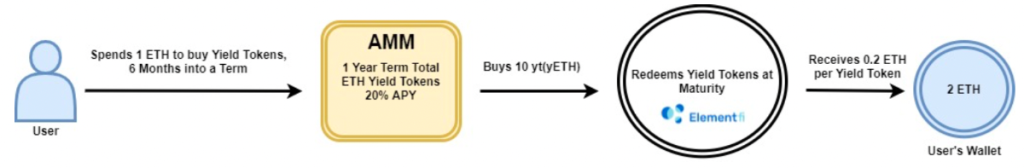

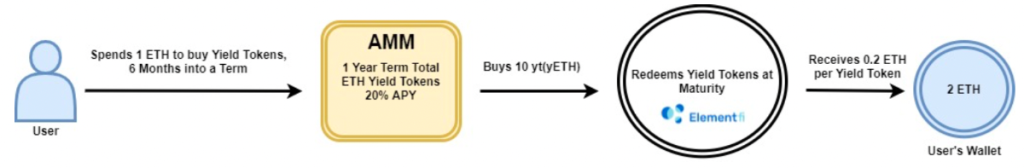

O altă abordare pentru a obține venit fix de la Element Finance este să vindeți noua monetă YT direct după depunerea banilor în Element Finance, să obțineți dobândă anticipată în viitor pentru a obține venit fix.

YT reprezintă rate viitoare ale dobânzii, care pot fi schimbate cu rate reale ale dobânzii suportate în această perioadă după data scadenței. Dacă sunteți mai optimist cu privire la ratele dobânzilor de pe piață care pot fi aduse în viitor, atunci puteți cumpăra YT direct de la Yield Pools din aplicația Element. Pe lângă cumpărarea directă a YT, o altă modalitate este să depuneți mai întâi bani în Element, să vindeți noua monetă PT și apoi să folosiți acești bani pentru a cumpăra YT, maximizând cantitatea de YT în mână.

Deoarece Element Finance împarte activul de bază în PT și YT. Datorită caracteristicilor diferite, Element Finance a conceput două fonduri de lichiditate pentru aceste două clase de active:

- Fondul principal de jetoane: PT-urile sunt echivalente cu obligațiuni cu cupon zero, care oferă deținătorilor lor dreptul de a răscumpăra activul suport corespunzător la scadență. Prin urmare, Element Finance alege să folosească modelul curbei YieldSpace pentru a lichida jetoanele PT pe Element.

- Pool de jetoane de randament: YT-urile permit investitorilor să își răscumpere câștigurile acumulate după expirare. Cu toate acestea, randamentele viitoare sunt incerte și prețurile pot fluctua puternic din cauza ofertei și cererii pieței. Prin urmare, Element alege curba standard a Uniswap V2 pentru a lichida jetoanele YT.

2. Pendle Finance

Pendle Finance are un mod similar de lucru cu Element Finance, utilizatorii trimit activele de bază (activ unic sau jeton LP) către Pendle pentru a bate Ownership Token (OT) și Yield Token (YT).

OT reprezintă titlul de proprietate asupra activului suport, iar YT reprezintă dreptul la randamente viitoare. Odată bătuți, proprietarii OT și YT au flexibilitate în modul în care aleg să le folosească. Câteva cazuri de utilizare ale Pendle Finance:

- Depuneți pentru a obține venit fix: dacă doriți un depozit cu rată fixă pe Pendle Finance, trebuie mai întâi să implementați capital în protocol, să menționați OT și YT, să vindeți YT și să răscumpărați OT. Așteptați până la data de expirare și utilizați OT pentru a răscumpăra activul de bază corespunzător.

- Dobândă viitoare pe termen lung: investitorii care sunt optimiști cu privire la rata dobânzii variabilă a pieței pot cumpăra YT pentru a se bucura de dobândă. Ei pot profita de pe urma acestei strategii dacă costul de cumpărare este mai mic decât dobânda acumulată de YT. Similar cu Element, ei pot de asemenea să depună, să vândă OT pentru a cumpăra YT pentru a maximiza numărul de dețineri YT (rată a dobânzii cu efect de levier).

- Venit fix pentru jetoane LP: Pendle Finance acceptă, de asemenea, simbolul LP al Sushiswap ca activ de bază pentru a tokeniza veniturile viitoare generate de taxele de tranzacție și recompensele LP.

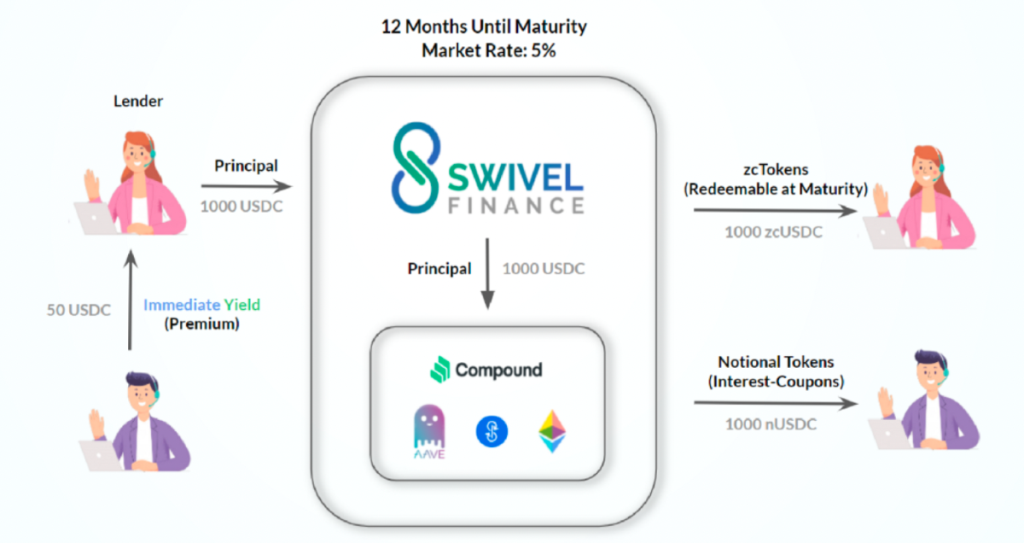

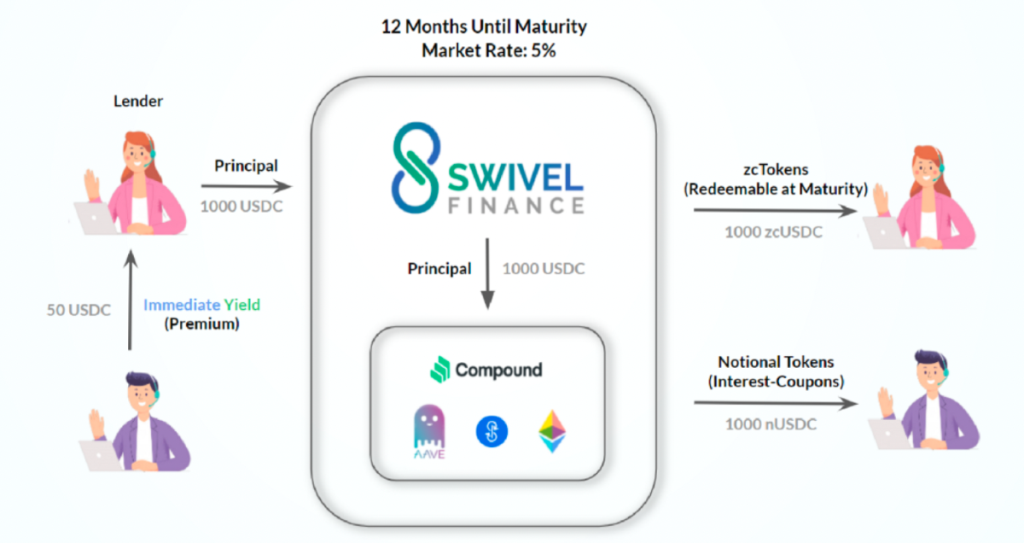

3. Swift Finance

Swivel Finance funcționează similar cu Elements și Pendles atunci când separă și activele depozitate în Swivel în:

- Principalul zcTokens (jetoane cu cupon zero) reprezintă depozitul inițial al utilizatorului și poate fi răscumpărat 1-1 pentru activul suport la scadență.

- Porțiunea de dobândă nTokens (jetoane noționale) reprezintă randamentul generat de depozitele utilizatorilor (randament flotant).

Cea mai distinctivă caracteristică a Swivel față de protocoalele din clasa sa este că, în timp ce alte protocoale au încercat să folosească AMM pentru a furniza lichiditate PT și YT, Swivel utilizează un registru de comenzi în afara lanțului ca model de formă de tranzacție.

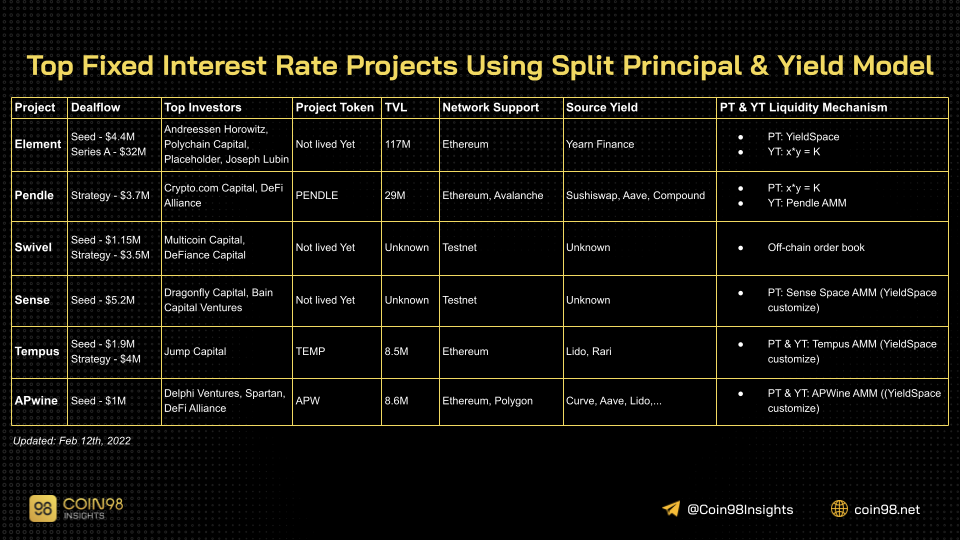

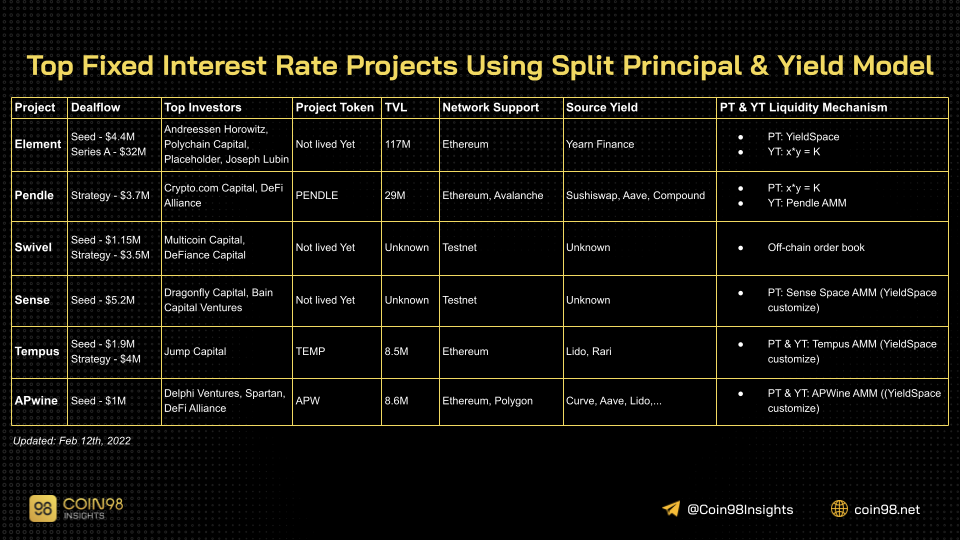

Pe lângă Element Finance, Pendle Finance și Swivel Finance, avem și câteva proiecte remarcabile în acest segment, cum ar fi: Sense Protocol, Tempus, APwine, Horizon Finance. Iată câteva dintre cele mai importante proiecte cu rată fixă din segmentul Split principal & Yield:

Cele mai importante proiecte cu rată fixă a dobânzii utilizând modelul divizat principal și randament

Proiecte folosind modelul de produs structurat

1. 88 mph

88mph este, de asemenea, un protocol cu rata fixă care utilizează un model de obligațiuni cu un produs structurat, dar implementarea 88mph este relativ diferită de alte protocoale.

Când utilizatorii depun jetoane la 88 mph, depozitul va fi depus în Compound pentru a acumula dobândă flotantă de la Compound. Pentru a determina rata fixă a dobânzii oferită deponenților. 88 mph utilizează o medie mobilă exponențială (EMA) a compusului cu rată flotantă APY pe o perioadă de o lună. Rata fixă a dobânzii oferită utilizatorului va fi de 75% EMA la acea perioadă.

Aflați mai multe: Cum funcționează cu EMA-urile ?

Pentru a minimiza riscul de insolvență, 88 mph oferă obligațiuni cu rată variabilă care absorb volatilitatea pieței ratei dobânzii. Obligațiunile cu rată variabilă acționează ca un mijloc de protecție pentru a asigura ratele dobânzilor plătind creditorilor dacă dobânda câștigată la scadență este mai mică de 75% la momentul semnării.

Acest mecanism permite deținătorilor de obligațiuni să facă profit dacă EMA a ratei variabile rămâne peste 75%, deoarece rata fixă de 88 mph oferită este egală cu 75% din rata variabilă inițială.

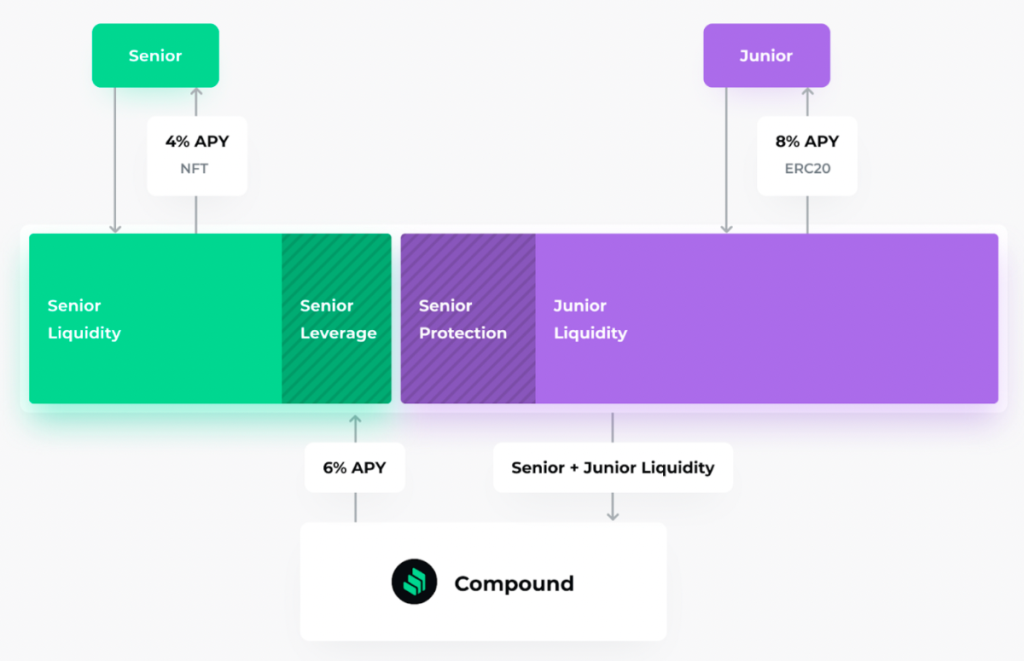

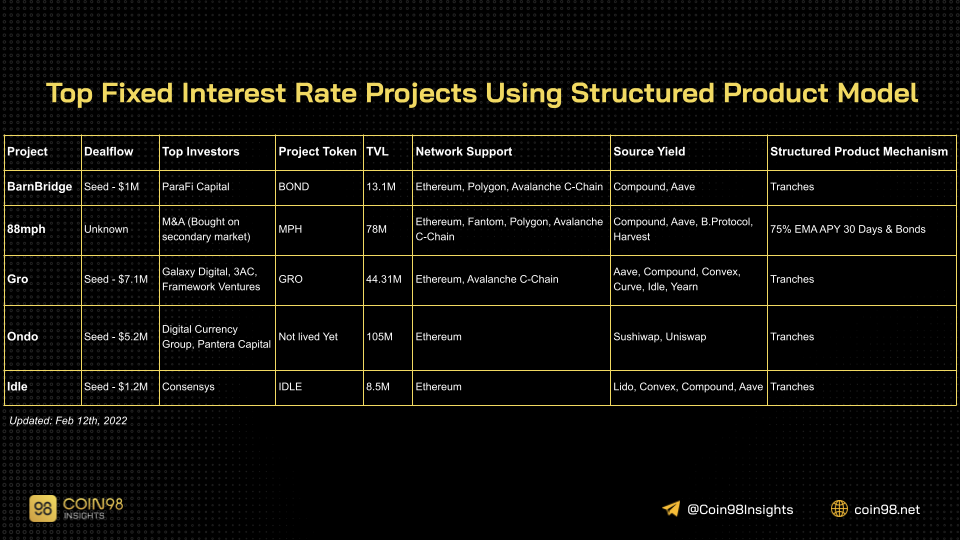

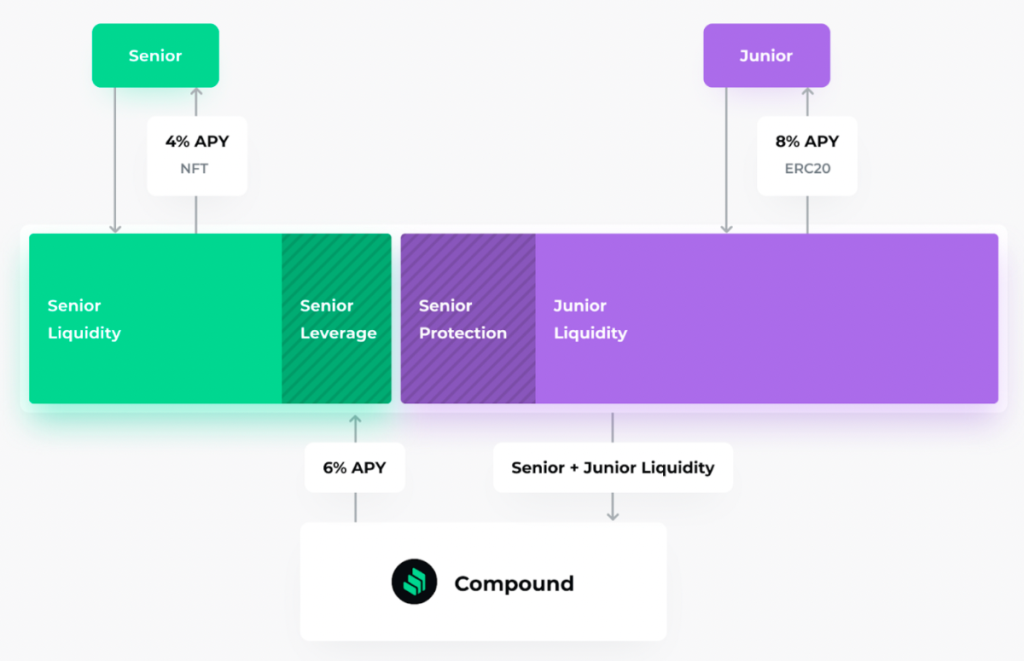

2. BarnBridge

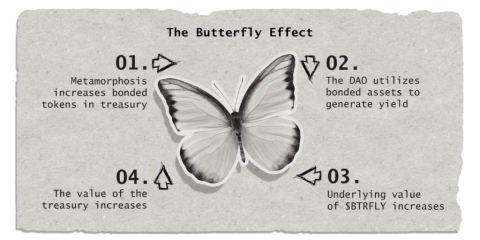

BarnBridge este un produs structurat. Depozitele de la utilizatori vor fi trimise către diferite protocoale DeFi pentru a obține rate variabile ale dobânzii, randamentul sursă va fi selectat pe baza diferitelor niveluri de risc ale fiecărei strategii, așa cum este decis de procesul de guvernare.

Profitul câștigat va fi redistribuit utilizatorilor în funcție de nivelul de risc (regulile de distribuție a profitului sunt diferite) pe care îl suportă utilizatorii, de obicei vor fi 2 pool-uri principale, Junior Pool și Senior Bond.

Furnizorii de capital Junior Pool vor primi un jetoane LP sub formă de jetoane ERC20 pentru a reprezenta cota lor de investiție. Junior nu are maturitate și primește venituri variabile.

Furnizorii de capital senior Pool vor primi jetoane LP sub formă de jetoane ERC721 pentru a-și reprezenta participarea în pool. Utilizatorii care participă la Senior Pool vor avea un venit fix, dobânda nu poate fi răscumpărată înainte de scadență, dar NFT este transferabilă.

Deoarece dobânda câștigată pe protocolul de bază este o rată variabilă, aceasta poate scădea brusc la un nivel foarte scăzut, pentru a asigura nivelul de venit fix al Senior Pool, o parte din lichiditatea Junior Pool va fi blocată pentru a asigura garanțiile pe care deținătorii de obligațiuni senior le pot răscumpăra suma principalului plus o rată fixă a dobânzii la scadență.

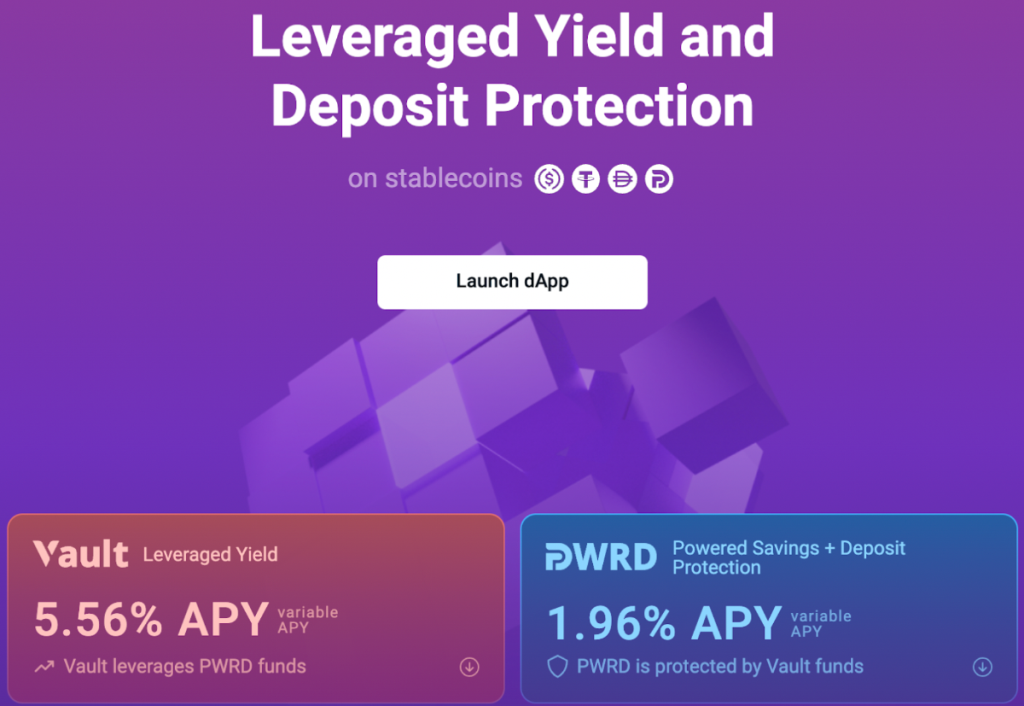

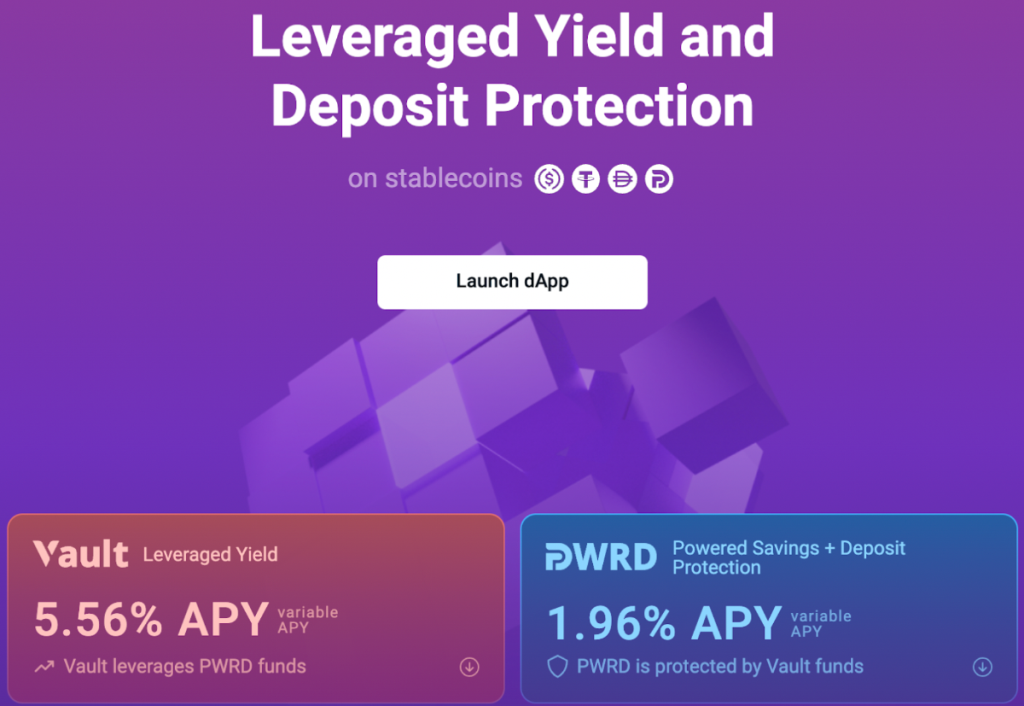

3. Protocolul Gro

Produsul PWRD stablecoin și Vault de la Gro Protocol este un produs structurat. Modul în care funcționează PWRD stablecoin și Gro Vault este similar cu proiectele din același segment:

- Depozitele Stablecoin de la utilizatori vor fi agregate și depuse în diferite protocoale DeFi, strategiile vor fi la fel de diverse ca:

- Oferiți lichiditate pentru AMM-uri, miza unilaterală.

- Depuneți în protocoalele de creditare.

- Depozit pentru optimizatori de randament.

- Alte strategii complexe de investiții,...

- Analizați rentabilitatea și riscurile unor astfel de investiții.

- Separați și combinați beneficiile și riscurile în diferite tranșe pentru a se potrivi nevoilor de investiții ale pieței.

Cu PWRD stablecoin și Gro Vault ca grup de produse care se concentrează pe piața Stablecoin, în care:

- GRO Vault va avea un APY mai mare și va primi un randament flotant din veniturile din strategiile de investiții ale Gro Protocol și va acoperi riscul pentru PWRD, riscul cu care se confruntă GRO Vault în principal pe contractele inteligente și stablecoin pegs.

- PWRD va fi APY mai mic și relativ stabil. Riscul PWRD va fi pre-absorbit de GRO Vaults.

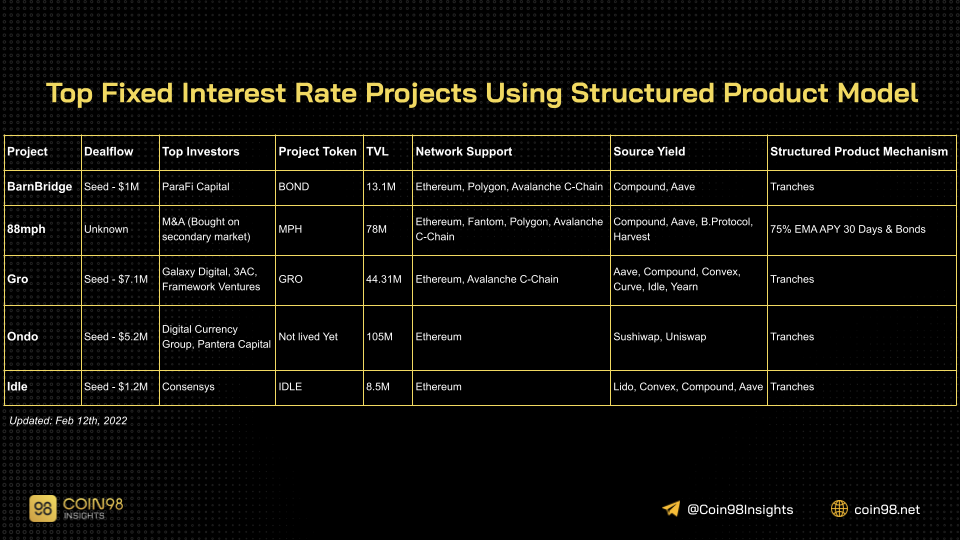

Pe lângă 88mph, BarnBridge, Gro Protocol, există multe proiecte pe piața actuală care oferă utilizatorilor un venit fix prin aplicarea unor produse structurate precum IDLE, Saffron Finance, Tranche Finance,... Iată câteva momente importante ale proiectelor cu rata fixă. în segmentul de produse structurate:

Principalele proiecte cu rată fixă a dobânzii utilizând modelul de produs structurat

Probleme actuale și oportunități potențiale de investiții cu Protocolul FIR

AMM vs Registrul de comenzi? Care este soluția potrivită?

Proiectele care oferă o rată fixă a dobânzii utilizatorilor care utilizează obligațiunile cu cupon zero și modelele Divizarea capitalului și randamentului au o modalitate comună de lucru pentru a împărți activele subiacente în jetoane de obligațiuni cu cupon zero și jetoane de randament. Protocolul folosește apoi o modalitate de a le lichida în mod eficient.

După cum am menționat în articol, majoritatea proiectelor FIR aleg modelul AMM ca principală formă de lichiditate pentru activele de mai sus. Acest lucru nu înseamnă că modelul AMM este mai bun decât modelul registrului de comenzi, ambele având propriile avantaje și dezavantaje.

Pentru modelul registrului de comenzi:

- Acestea ajută la îmbunătățirea eficienței pieței, permițând formatorilor de piață ( Market Maker ) să formeze cu ușurință piețe profesionale lichide ale ratei dobânzii pentru activele de obligațiuni.

- Utilizatorii se bucură de două beneficii care sunt împrumuturile și împrumuturile cu date de scadență exacte cu rate fixe ale dobânzii, dar, în schimb, o limitare majoră a acestui model este eficiența extrem de scăzută a execuției atunci când piața lipsește lichiditatea.

Pentru modelele AMM:

- Ele sunt soluția principală de lichiditate pentru activele cu coadă lungă.

- În loc să se bazeze pe creatori de piață profesioniști, modelele AMM le permit utilizatorilor să-și creeze cu ușurință propriile piețe ale ratei dobânzii, stimulând utilizatorii să adauge lichiditate la token-uri de obligațiuni cu cupon zero/pool-uri suport, PT/pool-suport, YT/pool-suport.

- Dezavantajul este că eficiența capitalului modelelor AMM nu este în general mare.

Pe lângă avantajele și limitările disponibile ale celor două modele, un alt factor obiectiv care influențează decizia de mai sus sunt limitările infrastructurii Ethereum în acest moment. În timp ce modelul registrului de comenzi s-ar putea dovedi teoretic eficient pentru soluțiile off-chain, în prezent nu este atât de fezabil pentru Ethereum L1.

Prin urmare, majoritatea protocoalelor au ales să proiecteze curbe AMM personalizate pentru a lichida jetoanele de obligațiuni cu cupon zero și jetoanele de randament. În plus, simbolul de obligațiuni cu cupon zero și simbolul de randament au caracteristici separate, așa că au nevoie și de curbe cu proprietăți diferite pentru a crește eficiența și eficiența capitalului.

De exemplu, simbolul de obligațiuni cu cupon zero are caracteristicile unei obligațiuni cu dobândă zero, permițând deținătorului să răscumpere 1:1 cu activul suport corespunzător la scadență. Prin urmare, o linie de lichiditate pentru activele de obligațiuni trebuie să îndeplinească și o serie de cerințe prealabile, cum ar fi:

- Curba ajustează automat prețul când vine vorba de scadență pentru a menține ratele dobânzilor în conformitate cu ratele pieței.

- Pe măsură ce data de expirare se apropie, curba devine mai plată, făcând prețul mai puțin sensibil la schimbările opuse.

- Taxele de tranzacție ale AMM nu sunt fixe ca procent. Taxele vor deveni mai mici pe măsură ce se apropie data de expirare.

Acesta este, de asemenea, motivul pentru care, după ce YieldSpace a devenit un standard aplicat lichidității jetoanelor de active de obligațiuni din grupul de proiect, folosind modelul obligațiunilor zero-cupon și modelul divizat principal și randament.

Dar asta nu înseamnă că modelul AMM pentru Protocolul FIR este perfect, de fapt, există încă destul de multe limitări în prezent, cum ar fi problema lipsei și fragmentării lichidității și modelele adecvate de stimulare pentru a încuraja utilizatorii să adauge lichiditate.

Lichiditate și fragmentare

Majoritatea protocoalelor FIR care utilizează cupon zero și principal și randament împărțit nu au nevoie de formatori de piață profesioniști pentru a menține piețele ratelor dobânzii, deoarece acestea sunt echilibrate și menținute de curbele AMM.

În timp ce curbele personalizate, cum ar fi YieldSpace sau Notional AMM ale protocolului Yield, au crescut semnificativ utilizarea capitalului, proiectarea protocoalelor FIR care utilizează obligațiuni cu cupon zero și modelul divizat principal și randament face protocolul mai eficient. Multe pool-uri de lichidități cu scadențe diferite duc la lichiditate fragmentată, ceea ce este deosebit de gravă în protocoalele FIR care utilizează modelul divizat principal și randament.

În plus, majoritatea protocoalelor FIR nu dispun de stimulente adecvate pentru a stimula utilizatorii să adauge lichiditate pe piețele separate ale ratei dobânzii ale protocolului. În general, această situație lasă piețele individuale de dobânzi într-o stare de ilichiditate.

Deși, unele protocoale precum Notional Finance și Sense au unele modele pentru a face față acestei situații, cum ar fi:

- Protocolul Sense este un protocol FIR care folosește modelul divizat principal și randament, dar în loc să utilizeze 2 pool-uri separate pentru a lichida jetoanele PT și YT, protocolul Sense utilizează 1 model de fond de lichiditate pentru jetoanele PT, jetoanele YT sunt lichidități folosind împrumut Flash și lichiditate indirectă prin PT/grup de active suport. Acest design face ca lichiditatea să fie mai concentrată, un grup de jetoane PT în loc de o arhitectură cu 2 pool-uri precum protocoalele FIR în același segment, dar în schimbul unor costuri de tranzacție mai mari ( taxa de gaz Ethereum ).

- Noțional crește eficiența utilizării capitalului furnizorilor de lichiditate în protocol, permițând jetoanelor LP să fie garanții, ceea ce reduce LTV, ajutând utilizatorii să limiteze riscul de lichidare atunci când piața fluctuează. colateral.

- În plus, Notional Finance crește eficiența pieței prin direcționarea lichidității furnizate de utilizatori către piețele de rate ale dobânzii cu scadențe diferite în cadrul protocolului prin DAO noțional, făcând lichiditatea distribuită uniform pe piețele de dobândă.

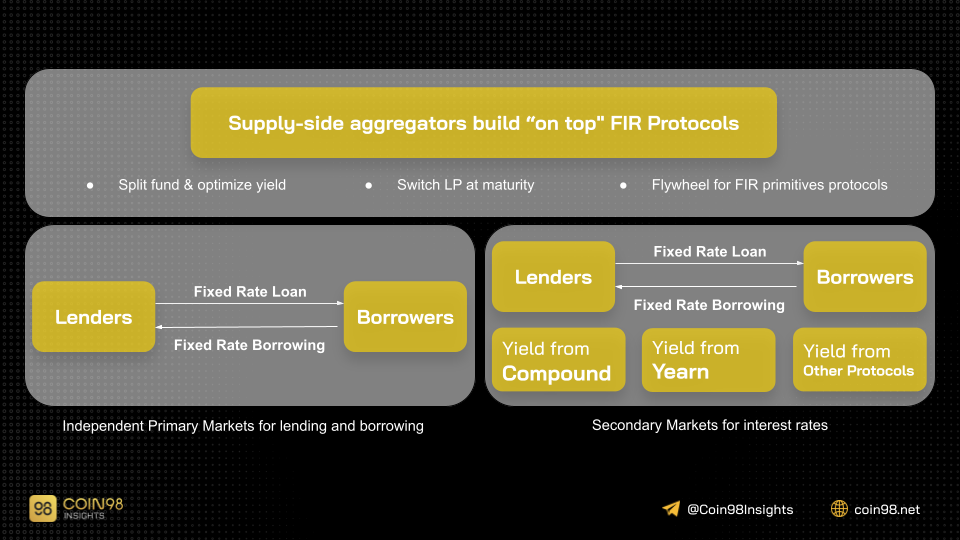

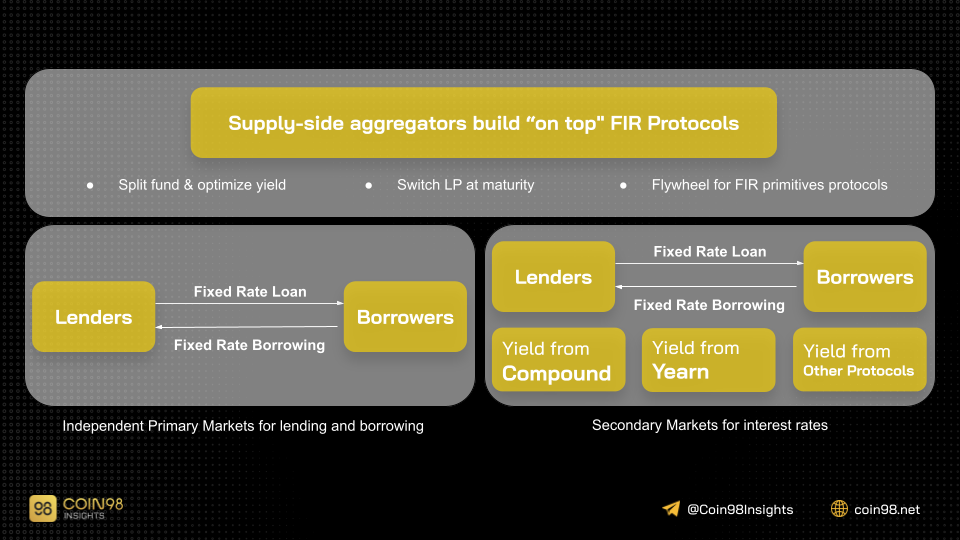

Dincolo de soluție vin și îmbunătățirile protocolului. O altă soluție este că agregatoarele din partea aprovizionării sunt construite pe baza protocolului de primitive FIR, ele pot:

- Automatizați procesul de împărțire a activelor subiacente ale utilizatorilor care depun în diferite protocoale FIR și de adăugare de lichiditate pentru a câștiga și a maximiza recompensele primite din protocoalele FIR.

- Coordonați automat capitalul atunci când fondurile de lichiditate ajung la scadență pentru a obține automat un randament continuu.

- Acumulați drepturi de vot în diferite protocoale FIR și deveniți volanta pentru protocolul primative FIR prin design-uri tokenomic inovatoare, cum este cazul Convex și Curve .

Eficiență scăzută a capitalului pentru speculatorii și utilizatorii care furnizează lichiditate

Actuala piață a criptomonedelor are multe surse de randament care le pot oferi utilizatorilor oportunități agricole cu APR care variază de la câteva zeci de procente până la câteva sute de procente. Deși DAE ale acestor randamente surse nu este prea stabilă și riscul este, de asemenea, destul de mare, DAE pe care o oferă este de multe ori DAE prevăzută de protocoalele FIR.

În acest moment, pe o piață condusă în primul rând de speculații, este dificil să stimulezi utilizatorii DeFi să-și implementeze capitalul în protocoalele FIR pentru a câștiga 1-5% DAE. Pentru că este clar că acest mod de desfășurare a capitalului nu este cel mai eficient pentru utilizatori în situația actuală a pieței în care majoritatea utilizatorilor sunt mai preocupați de câți bani câștigă decât de riscul pe care și-l asumă.

Complexitatea protocoalelor primitive FIR

Cele mai multe utilizări ale protocoalelor cu rată fixă a dobânzii (FIR, Fixed Interest Rate) folosesc obligațiuni cu cupon zero și împarte capitalul și randamentul, care sunt destul de complicate pentru utilizatorii noi. Prin urmare, pentru a utiliza eficient protocoalele de mai sus, este imperativ ca utilizatorii să învețe relativ atent despre modul în care funcționează protocolul. Aceasta nu este o mică barieră în atragerea de noi utilizatori ai protocoalelor.

Gusturile utilizatorilor cripto se pot schimba în timp, dar un lucru care va rămâne același este că, în timp, majoritatea utilizatorilor vor prefera „simplu și comod”. În cazul în care protocolul FIR prosperă în viitor, protocoalele care aduc o experiență simplă și convenabilă de utilizat vor fi un mare plus.

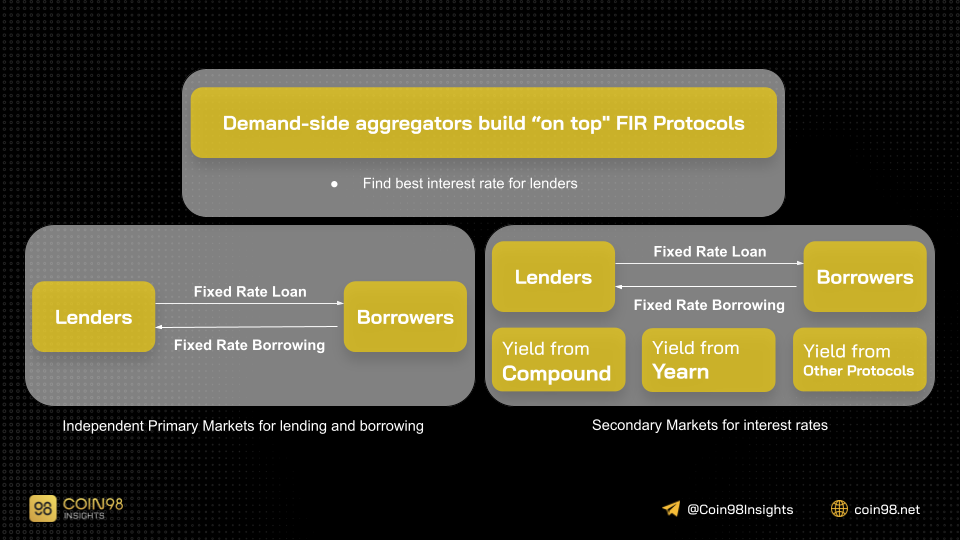

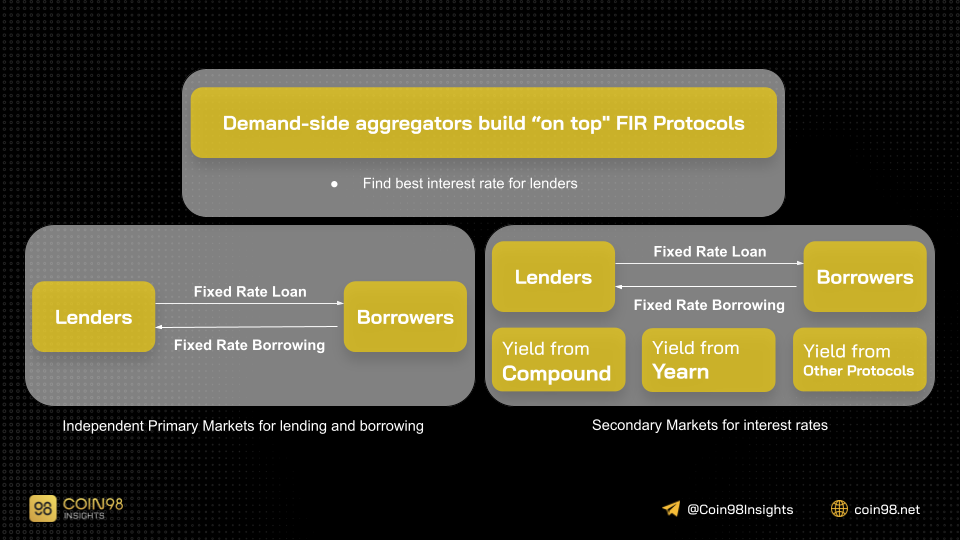

Problema de mai sus poate fi rezolvată cu agregatoare pe partea cererii construite pe baza protocolului de primitive FIR. Imaginați-vă, cu un singur clic, un utilizator poate accesa toate piețele de interes pe care protocoalele primitive le oferă utilizatorilor săi. Utilizatorii trebuie doar să aleagă piața dobânzii care se potrivește cel mai bine condițiilor lor.

Riscuri de securitate ale protocoalelor FIR structurate orientate pe produs

În general, protocoalele FIR care abordează produsul de structură sunt de fapt agregatori de randament. Ei alocă fluxul de numerar al utilizatorului diferitelor protocoale și strategii pentru a capta randamentul flotant. Apoi realocați deponenților conform principiilor bazate pe risc.

Cu toate acestea, utilizatorii trebuie să ia în considerare riscurile protocoalelor FIR care abordează această direcție. Dacă orice protocol de bază este exploatat, utilizatorii își pot pierde o parte sau toate fondurile. Acest risc este sporit deoarece protocoalele FIR cu o abordare a produsului structurat, cum ar fi 88 mph sau protocolul Gro, tind să folosească mai multe protocoale subiacente.

Exemplu din viața reală, miercuri, 27 octombrie, Cream Finance a fost exploatată și a pierdut aproximativ 130 de milioane de dolari. Gro Protocol are 2 strategii cu alocare de capital către Cream Finance, la momentul atacului, valoarea totală a celor două strategii era de 9,24 milioane USD. Evenimentul de exploatare a făcut ca protocolul să piardă milioane de dolari. Conform acordului inițial, riscul de PWRD va fi acoperit mai întâi de Gro Vaults, ceea ce duce la reducerea valorii Gro Vault cu 21,97%. Deși protocolul Gro a primit o compensație de la Cream Finance după aceea, pierderea reală a fost redusă la un nivel foarte scăzut, dar acest lucru duce la o altă problemă...

Dacă pierderea este prea mare și protocolul devine insolvabil, ce se întâmplă cu utilizatorii?

Din această perspectivă, personal văd nevoia unui mecanism de management al riscului care să ajute protocoalele FIR să se apropie de produsul de structură, cum ar fi 88mph sau protocolul Gro, pentru a preveni incidentele care fac protocolul incapacitat.plata temporară.

De fapt, unele protocoale de creditare, cum ar fi Maker DAO și Aave, au mecanisme de gestionare a riscurilor pentru scenariile similare de mai sus. Deținătorii Maker DAO MKR vor fi ultima soluție în caz de insolvență a protocolului. De fapt, a fost folosit ca suport în martie 2020. Când piața s-a prăbușit și protocolul era îndatorat, deținătorii de MKR ar accepta acum riscul ca aceștia să fie diluați în cazul în care Maker ar fi rupt datorii. Pentru a compensa riscul pe care și-l asumă, deținătorii de MKR au dreptul la o parte din taxele din sistemul Maker.

Dezvoltarea viitoare a proiectului cu dobândă fixă în Crypto

Practic, împrumutul și împrumutul sunt doi factori fundamentali pentru dezvoltarea DeFi. În prezent, protocoalele de creditare precum Aave, Maker, Anchor, Compound sunt principalele piețe de creditare și împrumut pe piață.

Aceste protocoale oferă funcții de împrumut și împrumut, permițând utilizatorilor să ajungă la un grup comun de active (P2P, Peer to Pool), într-o manieră fără permisiune și descentralizată. Cu toate acestea, principalul neajuns al modelului de operare peer to pool este: rata dobânzii variabilă.

De fapt, nu este că nu există un protocol care să ofere piețe cu dobândă fixă, ci dimpotrivă, există destul de multe proiecte FIR pe piață, dar ceea ce vreau să spun aici este că cota lor de piață este încă foarte mică în comparație. la cota de piață a protocoalelor de creditare peer to pool.

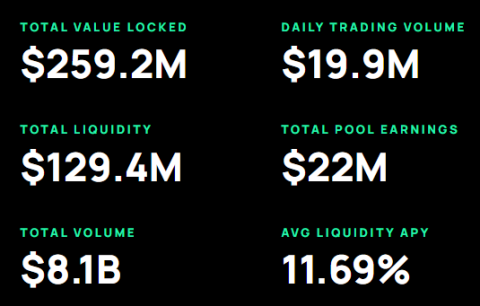

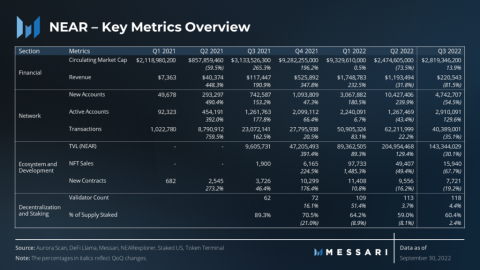

Privind datele TVL ale celor 4 protocoale de mai jos, veți vedea o corelație clară:

- Actualele două protocoale FIR, lider de piață, Notional Finance și Element Finance, au TVL de 481 milioane USD, respectiv 117 milioane USD.

- Cele două protocoale principale de împrumut/împrumut Peer to Pool în prezent, Maker DAO și Aave, au TVL de 17,22 miliarde USD, respectiv 13,47 miliarde USD.

În timp ce împrumutul cu rată fixă este cea mai comună formă de împrumut pe piețele tradiționale. Whitepaper of Notional Finance menționează, de asemenea, această problemă, „ În 2018, au existat 15,3 trilioane de dolari în împrumuturi restante pe piețele ipotecare și datoriilor corporative din SUA. 88% din această datorie este la o rată fixă .” După cum se poate observa, majoritatea piețelor de datorii din finanțele tradiționale sunt conduse de împrumuturi cu rată fixă.

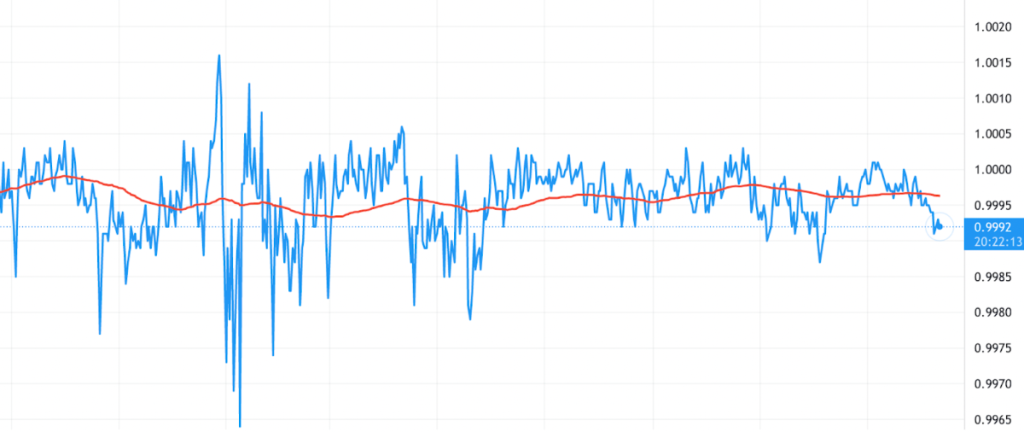

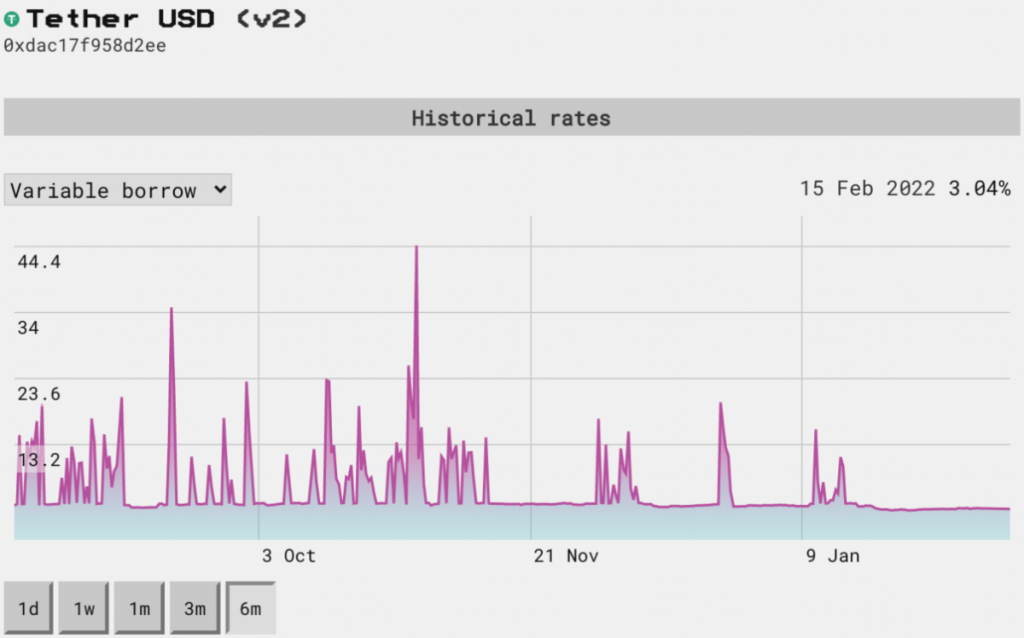

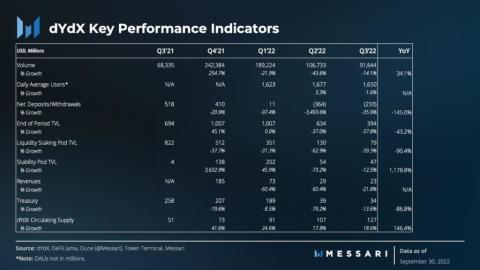

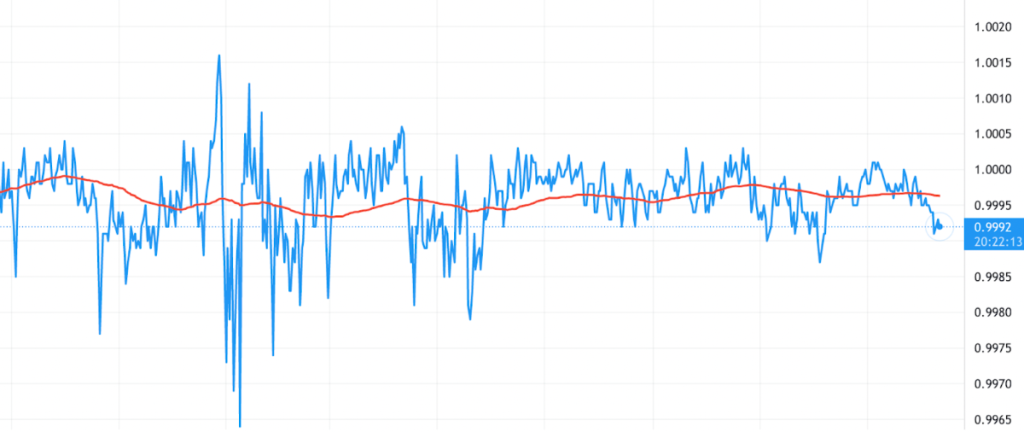

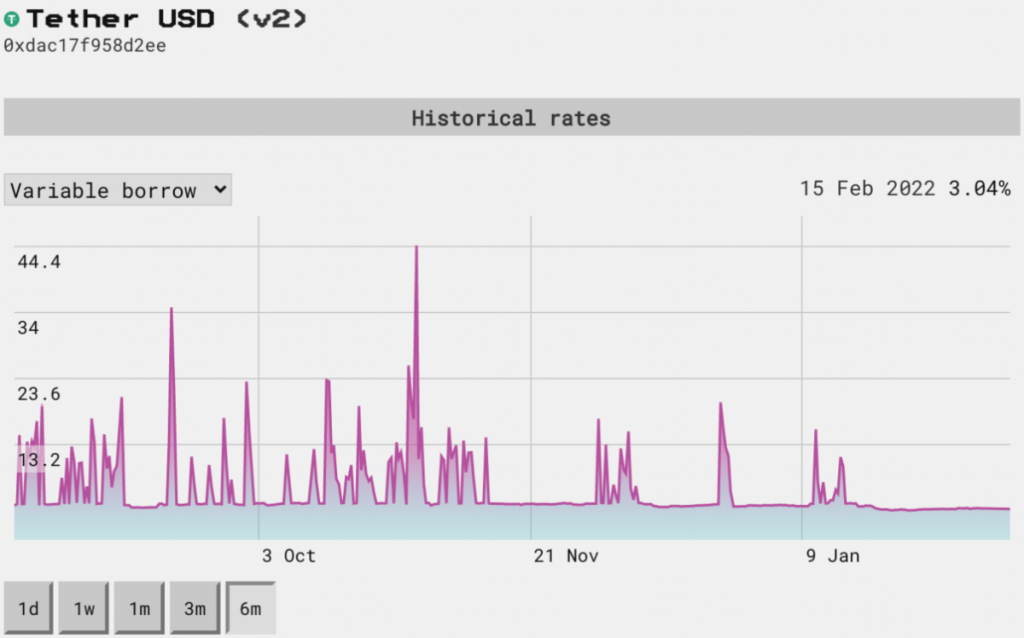

Revenirea la actuala piață de creditare în DeFi este determinată în primul rând de împrumuturile cu rată variabilă extrem de volatilă. Luați ca exemplu rata dobânzii la împrumutul Aave USDT pentru ultimele 6 luni. Ratele dobânzilor au fluctuat puternic și rapid, au crescut imediat de la 20,2% la 44,4% în 2 zile de la 30 la 31 octombrie 2021.

Nivelul de incertitudine și volatilitatea ratelor dobânzilor flotante pe piața DeFi nu este propice pentru planificarea financiară pe termen lung și investițiile cu efect de levier, împiedicând indirect creșterea DeFi până la o dimensiune mai mare a pieței. În schimb, ratele fixe ale dobânzii oferă debitorilor și debitorilor mai mult control asupra portofoliilor lor de investiții, făcând posibil ca persoanele fizice și investitorii să adopte o gamă mai largă de produse financiare și mai complexe.

Pe scurt, din punctul meu de vedere personal, piața de creditare cu rată fixă este probabil să prospere, devenind o piesă importantă în DeFi, o fundație pentru o nouă echipă de proiect de care să profite și să creeze noi sectoare.

rezumat

Voi încheia acest articol răspunzând la 3 întrebări scurte: De ce? Când? Ce?;

Piața de împrumut și împrumut cu rată fixă este importantă pentru creșterea DeFi, dar de ce nu a prosperat grupul de protocol FIR până acum?

⇒ Piața este condusă în mare măsură de activități speculative, majoritatea utilizatorilor sunt mai interesați de câți bani câștigă decât de cât vor pierde. Produsul potrivit, dar momentul greșit, momentul este o chestiune de timp!

Când au explodat grupul de protocol FIR și piața de împrumut și împrumut cu rată fixă?

⇒ Personal, cred că vor prospera în următorii 5 ani. Mai detaliat, pe măsură ce mai mulți utilizatori și instituții intră pe piața DeFi, cererea de dobânzi fixe va continua să crească.

Dacă piața cu dobândă fixă prosperă, în ce să investești pentru a obține profituri mari de pe urma lor?

⇒ Pe măsură ce cererea de rată fixă crește brusc, protocoalele FIR care oferă un protocol cu rată fixă vor deveni următorul protocol primitiv al DeFi. Din perspectiva investitorului cu amănuntul, ofertele bune sunt ușor de văzut ca investiții în token-uri native ale protocoalelor FIR și protocoale de agregare construite pe baza acestora.

Mai sus este perspectiva mea asupra pieței cu dobândă fixă și a proiectelor conexe. Dacă aveți alte întrebări legate de subiectul de mai sus, vă rugăm să comentați mai jos pentru ca Coin98 să asiste imediat!