Оценка DeFi: можно ли оценить DeFi по денежному потоку?

Статья переводит мнение автора @jdorman81 по вопросу оценки в Defi, а также некоторые личные мнения переводчика.

Оценка YFI — непростая задача. Экосистема Yearn сложна, и роль YFI в ней остается неопределенной.

Не будет преувеличением сказать, что YFI покорила криптосообщество с момента своего запуска в июне. Несмотря на строгие предупреждения основателя («YFI имеет нулевую стоимость» и «Я тестирую в процессе производства»), цена YFI все же резко выросла, достигнув максимума в 44 000 долларов США за токен и рыночной капитализации в 1,3 миллиарда долларов.

Быстрый рост цен YFI, в немалой степени из-за графика запуска и выпуска YFI с очень высокой скоростью (все 30 000 токенов распределены в первую неделю)

Но все это второстепенно, реальная ценность заключается в самом Yearn Finance, настоящем гиганте, которого Андре Кронье месяцами выращивал и продолжает обновлять с головокружительной скоростью.

Вселенная Yearn будет продолжать расширяться, и токен YFI наверняка сыграет важную роль в будущем экосистемы Yearn.

Эта статья представляет собой перевод оригинальной статьи о механизме. Капитал, чтобы показать и узнать об основных принципах оценки YFI.

Структура ценообразования YFI

Общая заблокированная стоимость (TVL)

В DeFI мы обычно оцениваем TVL с учетом их капитализации. Однако протоколы сильно зависят от прибыли, получаемой от TVL.

Использование TVL для ценообразования будет представлять собой только одну часть расчета общей прибыли. Судить о YFI по TVL было бы все равно, что судить о компании по количеству ее сотрудников, а не по ее прибыльности.

Компания может иметь много работников и может приносить большой доход. Но размер прибыли нельзя сравнить с более прибыльными компаниями с меньшим количеством работников.

Текущий коэффициент цена/прибыль (Цена/прибыль - P/E)

По сравнению с TVL текущий коэффициент P/E будет более эффективным показателем. P/E дает нам представление о текущей выручке YFI с учетом ее капитализации.

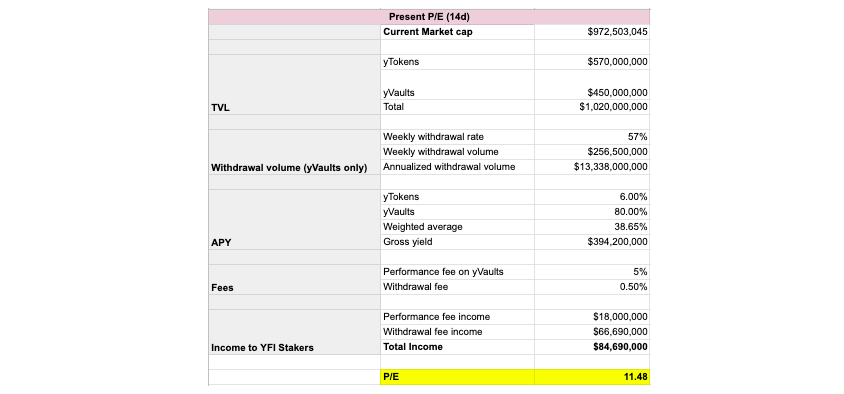

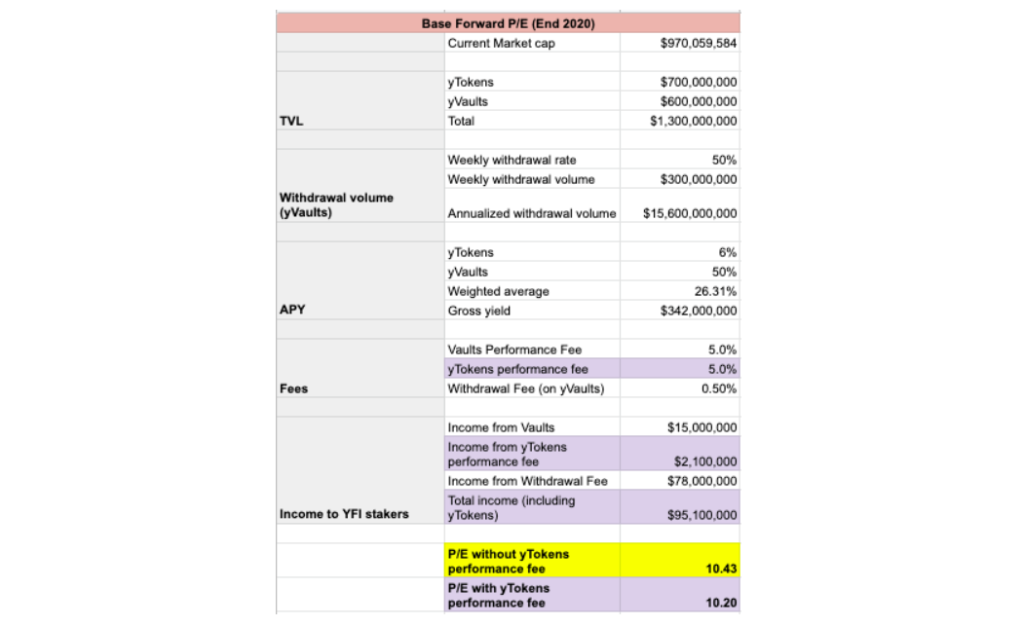

Вот моя текущая таблица P/E, предполагающая, что стейкинг составляет 100% YFI:

Чтобы иметь возможность сравнить P/E YFI с другими протоколами DeFi, нам сначала нужно провести различие между соотношением цена/прибыль (Price/Earnings — P/E) и соотношением цена/доход (Price)./Revenue) (также известное как как соотношение цена/общий объем продаж – Цена/Продажи). Это важное различие, которое часто путают.

P/R YFI составляет около 2,5: рыночная капитализация в 1 миллиард долларов делится на 400 миллионов долларов годовой прибыли для пользователей Yearn. Коэффициент P/E YFI составляет 11,5 и рассчитывается путем деления рыночной капитализации на общий годовой доход владельцев YFI.

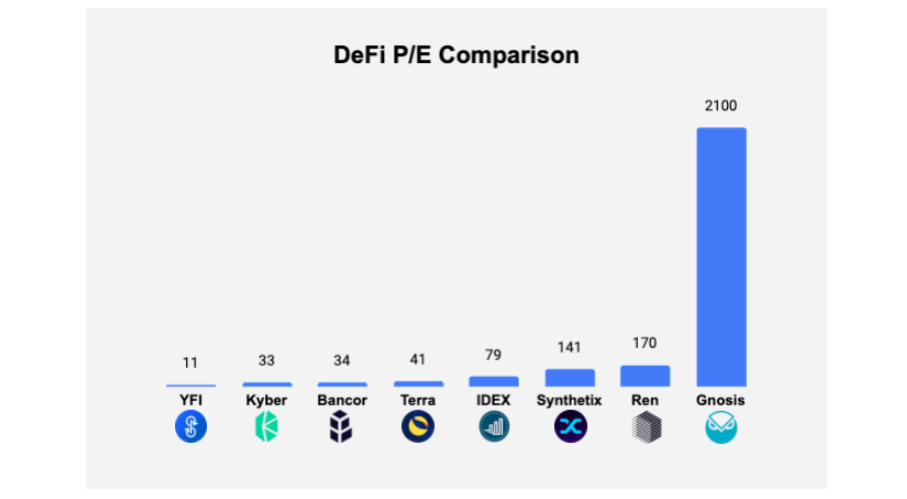

Для согласованности я хочу сравнить коэффициенты P/E в DeFi.

Из таблицы выше это хорошо видно даже после недавнего бычьего события и последующего вывода капитала. YFI по-прежнему является победителем конкурса прибыли.

Однако вы можете быть удивлены, узнав, что большая часть этого дохода является результатом большого объема снятия средств из yVaults в последние недели.

Хотя комиссия за снятие средств с yVault составляет всего 0,5%. Скорость вывода средств настолько высока, что только комиссия за вывод средств приносит более 66 миллионов долларов годового дохода. Я думаю, что большой объем вывода является результатом постоянно меняющихся методов выращивания урожая , в результате чего пользователи постоянно перемещают свои активы.

Для сравнения, плата за производительность в размере 5%, взимаемая с дохода yVault, составляет менее четверти от общего годового дохода участников YFI.

Вывод средств начал замедляться, в конечном итоге комиссии за снятие средств будут составлять меньшую долю дохода, который протокол Yearn принесет держателям YFI, аналогично доле, которую биржи получают от комиссий за снятие средств с комиссий за транзакции.

Плата за производительность: более доступный источник дохода

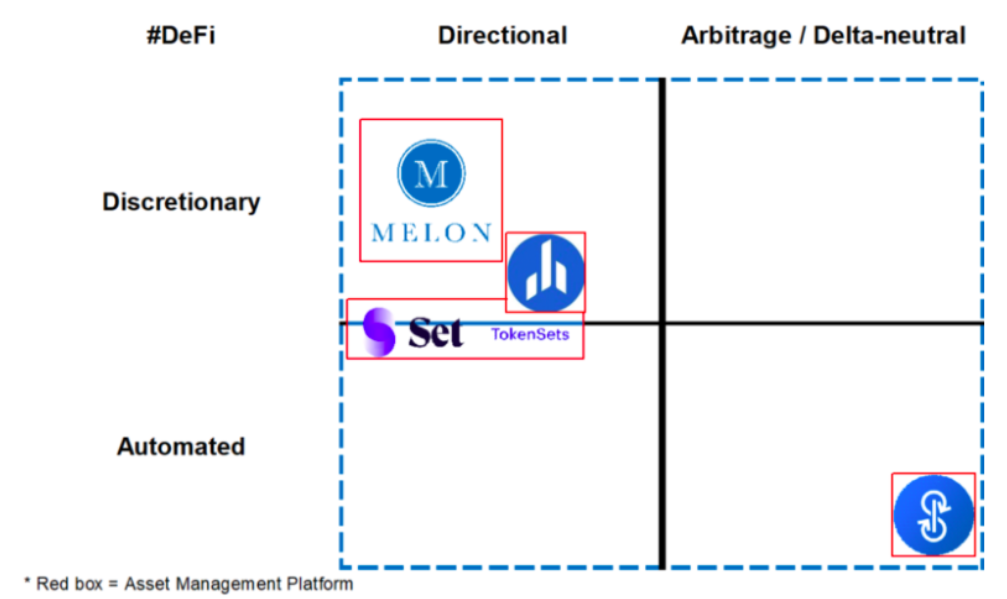

Если комиссия за снятие средств не станет основным источником дохода для держателей YFI, то что тогда? Yearn Finance нашел небольшое упоминание в справочниках инвестиционных организаций, особенно в таких местах, как Yearn, ненаправленный и автоматический.

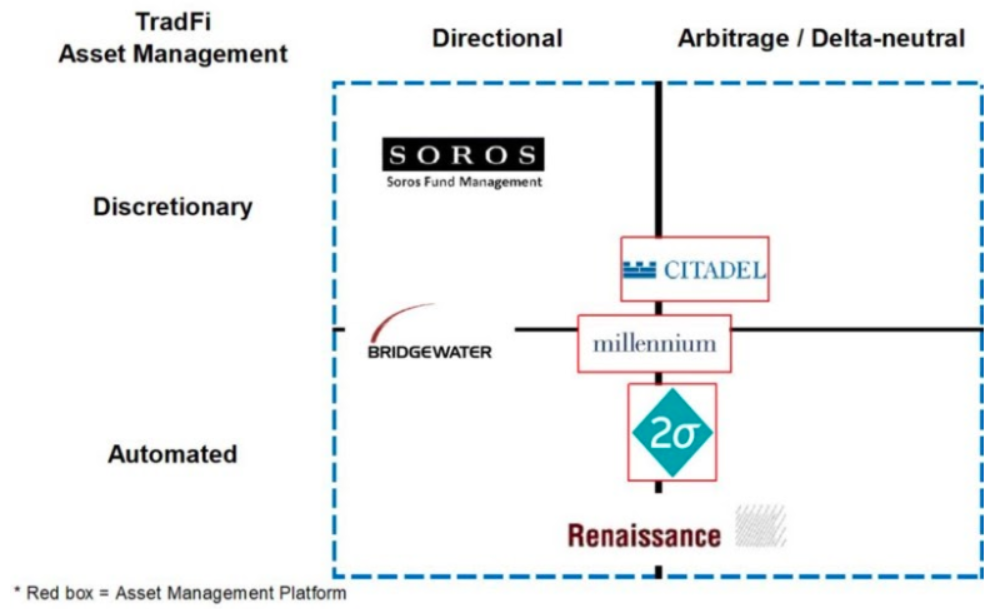

Сравнение криптовалютных и некриптографических платформ управления активами.

Хедж-фонды используют модель «комиссии 2/20»: 2% годовой комиссии за управление и 20% комиссии за результат. Первый тип комиссии применяется ко всем контролируемым активам, последний применяется только к процентам, генерируемым фондом.

Yearn может принять аналогичную архитектуру, возможно, исключив ежегодную плату за управление и вместо этого направив фиксированную долю вознаграждения за результат в фонд развития. Фактически, у Yearn уже есть фонд стратегии, который будет выплачиваться непосредственно разработчикам, чьи стратегии одобрены держателями YFI.

Плата за производительность yVault уже взимается с дохода, но эту модель можно расширить, включив также комиссию за производительность yToken. Я считаю, что комиссия за производительность в размере 5-10% окажет огромное влияние на стоимость токена и поможет фонду продолжить разработку протокола. Я также считаю, что он также достаточно низок, чтобы более дешевые протоколы ветвления не имели явного конкурентного преимущества.

По мере роста Yearn и роста базы пользователей естественно, что объем вывода будет уменьшаться по сравнению с TVL. Это снижение должно дать толчок Yearn Finance, поскольку это означает, что протокол уже увеличил удержание пользователей.

Тем не менее, уменьшение объема вывода средств также естественным образом снижает доход от комиссий за снятие средств для держателей YFI. Напротив, плата за результат позволит Yearn и YFI накапливать стоимость с одинаковой скоростью, разделив ее между акционерами YFI, которые участвуют в управлении частью прибыли от роста протокола.

Ожидаемый P/E и дисконтированный денежный поток

Использование только текущих P/E для оценки очень ограничено, поскольку они не учитывают будущие изменения и разработки протокола.

Чтобы получить общее представление, я применил еще две модели, чтобы ориентироваться в будущем: оценочный P/E (к концу 2020 года) и дисконтированный денежный поток. Для каждой модели я разделил на три корпуса. Базовый случай, консервативный случай и агрессивный случай. Кейсы различаются не только TVL, APY и объемом вывода, но и коэффициентом комиссии за результат и ставкой комиссии за вывод.

Я должен подчеркнуть, что приведенные выше случаи не охватывают всех возможностей, которые могут произойти в будущем. Возможен обмен возможностями (например: значительный рост TVL, но низкие протокольные сборы). Эти три случая просто дают представление о том, как обосновать будущий потенциал YFI.

1. Расчетный P/E (к концу 2020 г.)

Вот три примера модели P/E, ожидаемой к концу года.

Примечание перед продолжением: поскольку плата за производительность пока применяется только к yVaults, я добавил два метода расчета P/E для каждого случая: один с оплатой за производительность применяется только к предприятиям. Плата за производительность применяется как к доходу от yVault, так и от yToken. Строки с комиссией за доход от yToken будут окрашены в фиолетовый цвет.

Базовый вариант:

Базовый сценарий до конца года предполагает некоторый рост yTokens и yVaults, но предполагает небольшое снижение скорости вывода yVaults.

Я предсказываю, что рынок выращивания урожая будет оставаться активным еще несколько месяцев, но APY yVault и yToken будет снижаться. В этом случае плата за производительность yVaults остается неизменной на уровне 5% и добавляется комиссия за производительность в размере 5% от дохода от yToken.

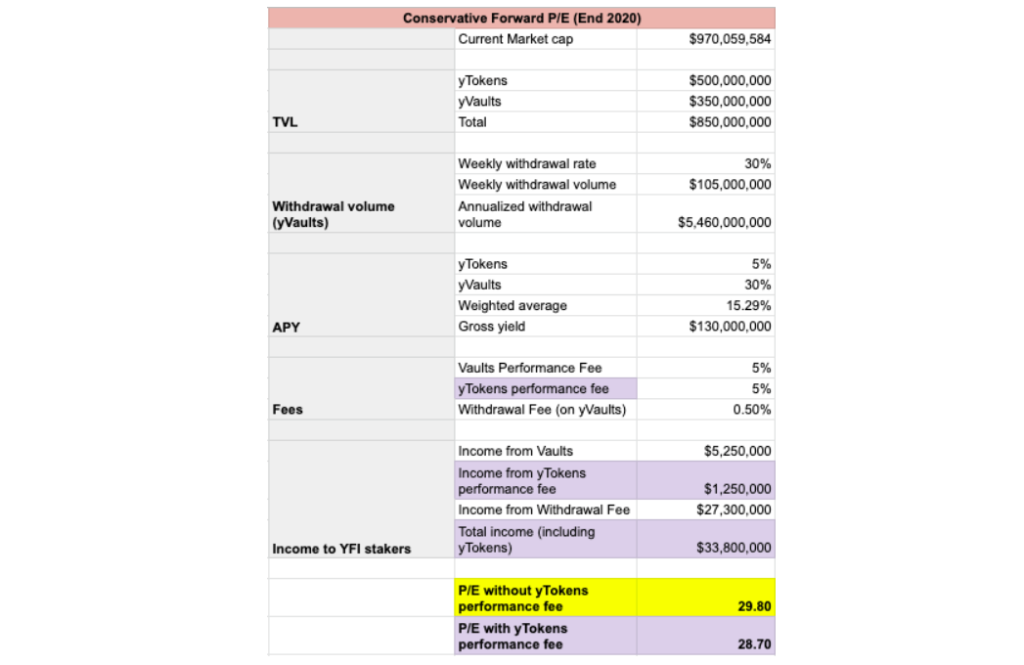

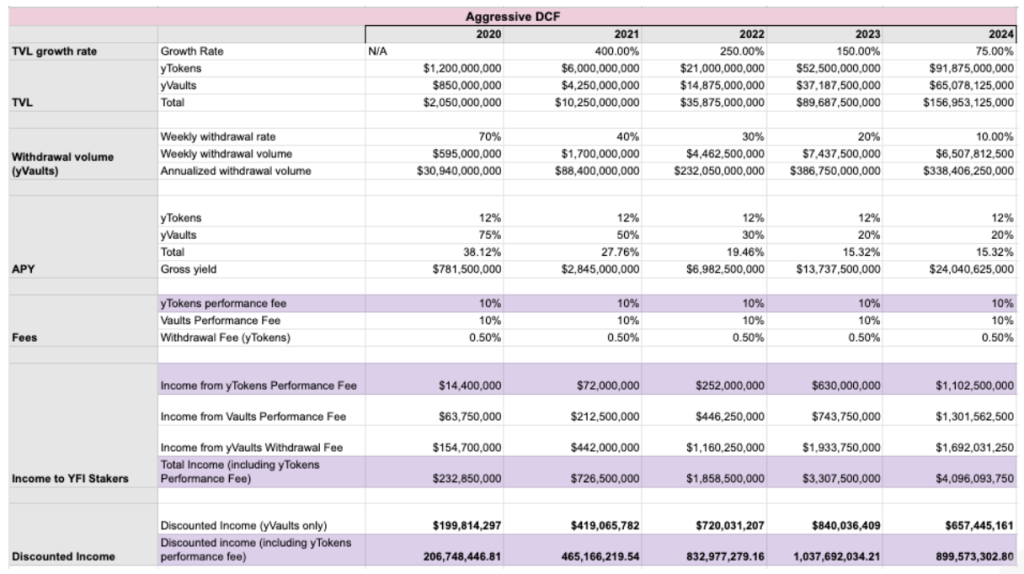

Консервативный случай:

В этом случае TVL yToken и yVault сохраняются, а APY также не меняется. Кроме того, этот медвежий сценарий также предполагает комиссию за производительность и комиссию за снятие средств, которые также ниже текущих ставок, а еженедельная скорость снятия средств на 30% меньше, чем половина средней скорости снятия средств за последние 14 дней.

На самом деле, выбор низкой скорости вывода в этом случае идет рука об руку с объемом вывода Yearn с самого начала до настоящего времени, чтобы показать всем, что скорость вывода должна быть очень низкой, чтобы иметь возможность снизить средний показатель до текущего уровня. .

Хотя это и медвежий случай, все же стоит отметить, что результаты P/E по-прежнему помогают YFI выйти на вершину протоколов DeFi.

Агрессивный случай:

В этом случае я предполагаю, что TVL и APY как yToken, так и yVault сильно увеличатся до конца года. Этот случай также предполагает высокую выручку, а вместе с ней и увеличение вознаграждения за исполнение (с 5% до 10%).

Несколько факторов делают этот бычий сценарий более вероятным, чем другие. Например, недавно запущенное хранилище yVault wETH показало нам, сколько капитала все еще может влиться в протокол Yearn: менее чем за 48 часов в хранилище wETH было влито более 125 000 ETH (~ 45 миллионов долларов США), прежде чем оно достигло пика в более чем 250 000 ETH. Наоборот, 80% еженедельный вывод средств также ужасает, особенно несмотря на то, что объем снятия средств в последние недели снижается.

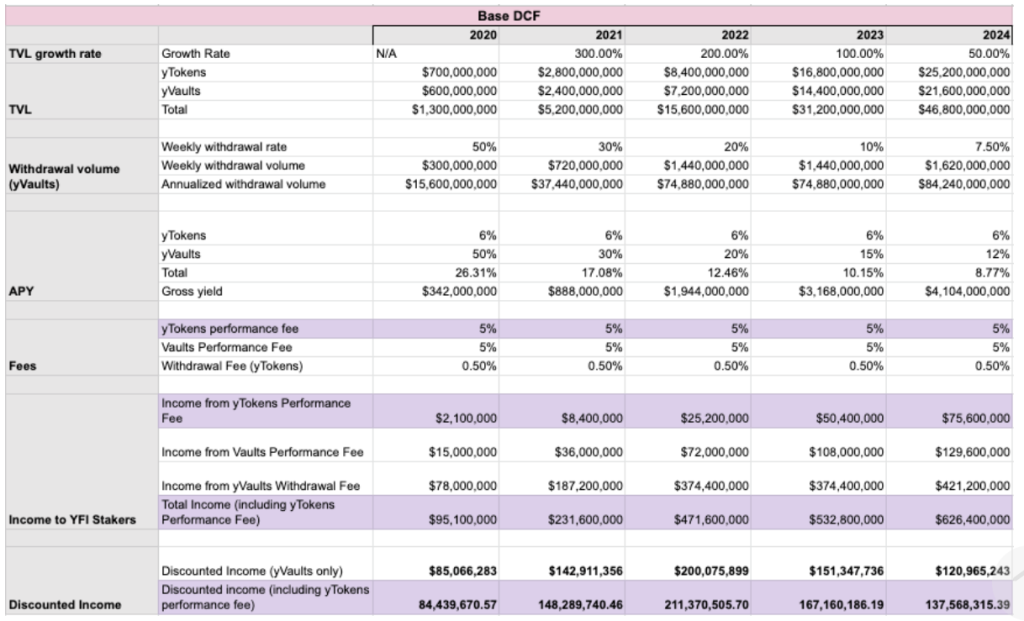

2. Дисконтированный денежный поток (DCF)

Прогнозируемые модели P/E дают нам оценку способности YFI генерировать доход до конца 2020 г. Но ей потребуется гарантия на долгосрочное будущее, чтобы мы могли рассчитать прибыль до потенциальной цены токена.

Подход DCF очень хорошо подходит для этого. Следующие прогнозы предназначены для оценки общего уровня дисконтированных денежных потоков, а не для обеспечения точной оценки.

Для трех случаев DCF начальное значение такое же, как и в случае ожидаемого P/E. Однако DCF будет сопровождаться увеличением/уменьшением TVL и APY с течением времени.

Также важно отметить, что во всех трех случаях ДДП предполагается, что объем изъятий значительно уменьшится в последующие годы. Модель DCF выделяется тем, что она дает представление о будущей оценке YFI после того, как объемы вывода средств уменьшились, а комиссия за результат стала крупным источником дохода для держателей YFI.

Базовый вариант:

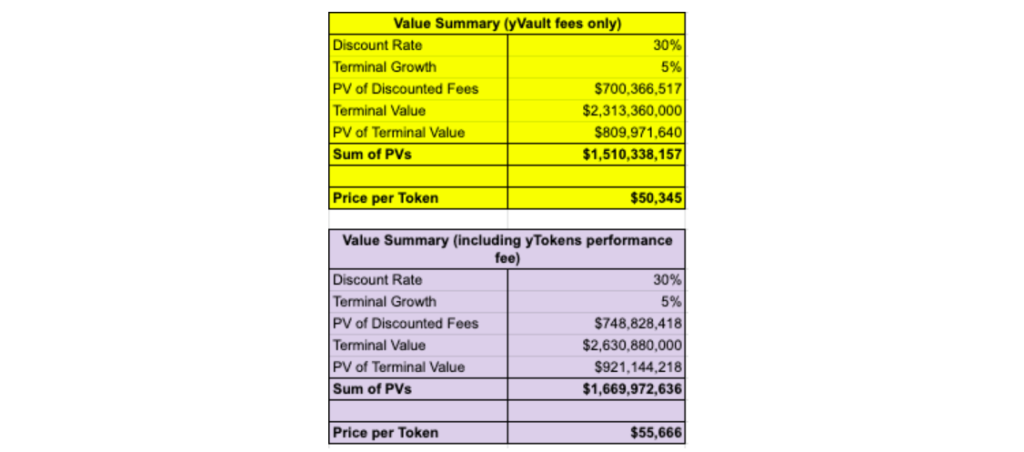

Этот базовый сценарий для DCF ставит цену YFI немного выше ATH (максимальная цена), а применение платы за производительность к доходу yToken показывает положительную сторону с текущими оценками.

Это дает нам TVL в размере 5,2 миллиарда долларов к концу следующего года, 15,6 миллиарда долларов в следующем году и более 48 миллиардов долларов к концу 2014 года. что вышеуказанный рост TVL вполне возможен, особенно с протоколом, подходящим для рынка, таким как Yearn.

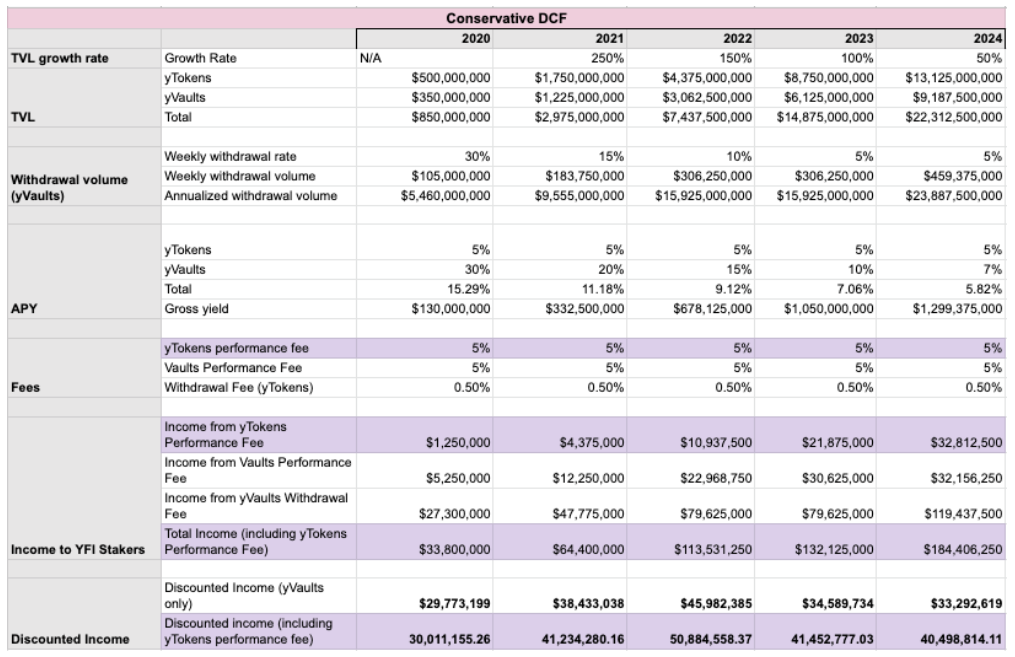

Консервативный случай:

Эта консервативная модель DCF предполагает очень низкий рост по всем направлениям, и цены в $13,5 тыс. и $15,8 тыс. ясно отражают это. Этот случай аналогичен двум другим, потому что из-за снижения объема снятия средств с течением времени доход от комиссий за результат в конечном итоге превышает доход от комиссий за снятие средств.

Итак, какие факторы могли вызвать такое большое снижение?

С нашей точки зрения, самым серьезным препятствием, влияющим на развитие Yearn (только после события «черный лебедь»), является серьезное падение доходности DeFi. Если это произойдет, а другие компоненты Yearn не смогут увеличить трафик, протокол все еще может увидеть увеличение TVL и доходов, но, вероятно, не будет расти с той скоростью, которую мы видели до сих пор.

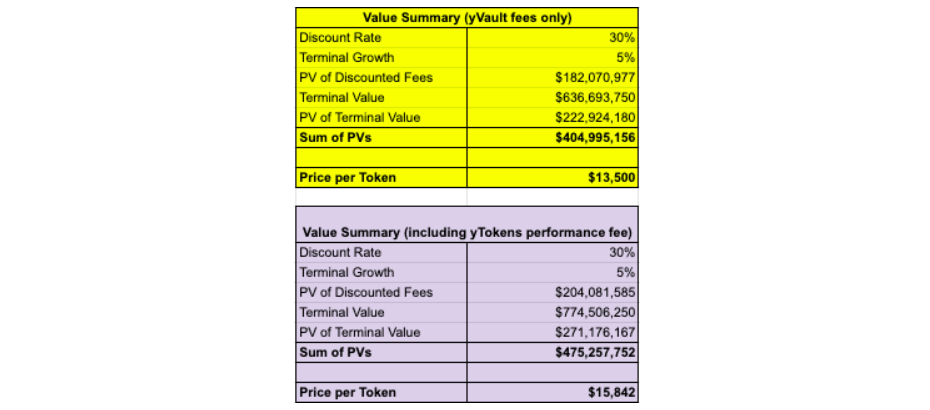

Агрессивный случай:

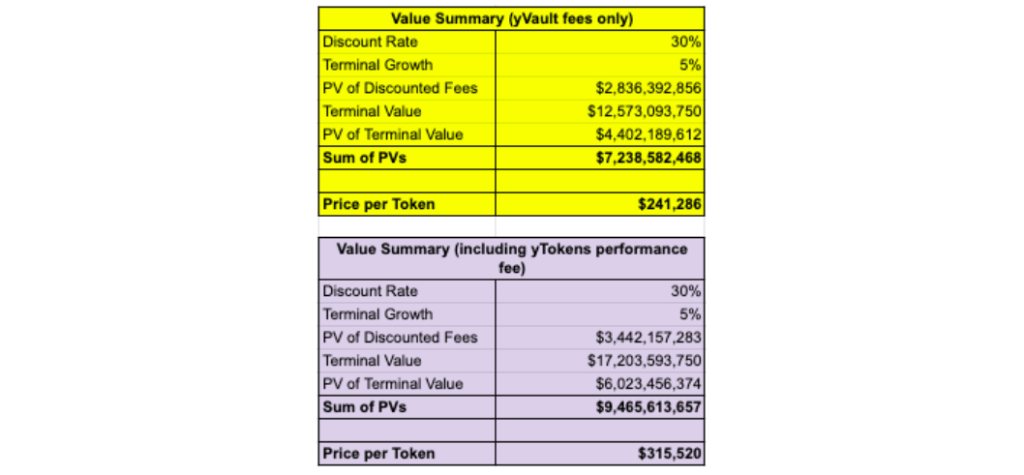

В этом бычьем случае DCF стоимость токена составляет 241 000 долларов США и 315 000 долларов США в зависимости от того, применяется ли плата за производительность к доходу yToken.

Трудно поверить, что к концу 2024 года TVL превысит 150 миллиардов долларов — это почти в 3 раза превышает общую рыночную капитализацию ETH! Но учитывая рост, который мы наблюдаем в последнее время в стейблкоинах и хранилищах, а также тот факт, что мы реализовали лишь небольшую часть потенциальных стратегий, которые были запланированы, я не думаю, что этот сценарий невозможен.

Мы также должны помнить, что реальные активы токенизированы и начинают перемещаться в DeFi. Общий рыночный спрос, на который хочет ориентироваться Yearn, будет шире, чем его TVL, а предстоящие основные финансовые услуги могут стать катализатором дальнейшего роста и сетевых эффектов.

резюме

Оценка YFI — непростая задача. Экосистема Yearn сложна, и роль YFI в ней остается неопределенной. Различные модели, которые я упомянул в статье, предоставят диапазон оценок, отражающий различные возможные сценарии.

В статье также не могут быть показаны все потенциальные доходы, а также источники затрат, например, когда вся система разрабатывается с использованием продуктов, встроенных в экосистему Yearn, таких как ytrade, yliquidate, yinsure и т. д.

Основная цель этой статьи — прояснить основы, необходимые для оценки, и определить потенциальную ценность в различных сценариях. Однако в заключение я выскажу свое мнение.

Я считаю, что Yearn Finance имеет особенно ценные элементы: он позволяет каждому человеку пассивно получать прибыль от механизма извлечения прибыли (доходности) рынка за счет активного и профессионального обращения с капиталом.

Если Андре продолжит развиваться с головокружительной скоростью, а сообщество останется динамичным и сплоченным, у Yearn есть потенциал для создания сильной экосистемы с актуальными и отличными продуктами.

Статья переводит мнение автора @jdorman81 по вопросу оценки в Defi, а также некоторые личные мнения переводчика.

Оценка BNB, чтобы помочь вам получить более конкретное представление о критериях оценки токенов проекта, вот BNB — токен Binance.

Оценка THORChain наглядно объяснит вам проект THORChain, а также даст 3 гипотетических кейса о цене токена RUNE.

Как использовать Trader Joe для заработка через кошелек Coin98 с функциями: своп, ликвидность, фарминг, стейкинг и Zap.

Что такое мейннет? Что такое Тестнет? Узнайте об их важности и влиянии на цены монет и 3 шага к тестнету прямо здесь!

Кто такой Виталик Бутерин? Виталик Бутерин — создатель Ethereum, второй по величине блокчейн-платформы в мире с точки зрения рыночной капитализации.

Всего за 10 дней я получил +10,52% прибыли, используя Grid Trading Bot от BitUniverse. Узнайте о преимуществах и недостатках торговли на сетке!

Сравните Arbitrum и Optimism, чтобы увидеть, кто может победить в войне второго уровня и решить проблему масштабирования Ethereum. Узнайте о последних новинках и тенденциях в экосистеме криптовалют.

Что такое Райдиум? Что такое токен RAY? Давайте узнаем особенности понимания Raydium и подробную информацию о RAY Token!

Mina и Polygon будут работать вместе над разработкой продуктов, повышающих масштабируемость, расширенную проверку и конфиденциальность.

Проанализируйте и оцените операционную модель Uniswap V2, самую базовую модель для любого AMM.

Биржа Remitano — первая биржа, которая позволяет покупать и продавать криптовалюты в VND. Подробные инструкции по регистрации в Remitano и покупке и продаже биткойнов прямо здесь!

Статья предоставит вам наиболее полную и подробную инструкцию по использованию тестовой сети Tenderize.