Analice las piezas del rompecabezas de préstamos en cada ecosistema, en función de los datos para evaluar el potencial y encontrar oportunidades de inversión con el campo de préstamos.

Bienvenido a la serie DeFi Legos, esta es una serie de investigación y análisis en profundidad para ayudarlo a obtener la mejor descripción general de un área en el mercado criptográfico. Más específicamente, en este artículo, analizaré el campo de los préstamos con usted, que es una de las áreas más importantes que ayuda a la capitalización del mercado criptográfico a expandirse como lo es hoy.

Este artículo cubrirá algunos de los temas principales de la siguiente manera:

- ¿Qué es el Lending y su papel en el mercado?

- Analice las plataformas de préstamos horizontal y verticalmente.

- ¿Los préstamos y su impacto en el mercado DeFi?

- Analice y encuentre Insights a partir de los datos del mercado de Préstamos.

- Previsiones y oportunidades de inversión en el mercado.

Descargo de responsabilidad: este artículo está escrito desde una perspectiva analítica solo con fines informativos. No considere esto como un consejo de inversión de ningún tipo. El criptomercado es un mercado de capital de riesgo, debe conocer los detalles antes de participar con una gran cantidad de capital.

¡Continúe con el artículo justo debajo!

Descripción general de los préstamos y función de los préstamos con DeFi

Definición de préstamo

Lending es un concepto que se refiere a las actividades de préstamo, el prestamista también se conoce como Prestamista. Sin embargo, el mercado siempre existe en paralelo con la demanda de préstamos y la demanda de préstamos. Por lo tanto, existe un concepto más de Endeudamiento que se refiere a las actividades de endeudamiento, el prestatario también se denomina Prestatario.

En las actividades de préstamo, habrá 2 entidades participantes principales, que son:

- Prestamista: El prestamista para recibir intereses.

- Prestatario: Prestatario y paga intereses al Prestamista.

Debido a que los préstamos y los préstamos son dos actividades que existen en paralelo, en el contenido a continuación, solo uso la palabra préstamos para referirme a las actividades de préstamos y préstamos en general.

Los préstamos son una actividad financiera muy importante en cualquier mercado para que el flujo de efectivo pueda circular y crear una fuerza impulsora para toda la economía. Antes de responder a la pregunta “¿Por qué el sector Lending necesita DeFi?” . Trabajaré con usted para aprender sobre el tamaño del mercado y el papel del campo de préstamos.

Tamaño del mercado de préstamos

Actualmente, el préstamo es una de las actividades financieras más populares e importantes del mundo. Los préstamos tienen lugar no solo en el mercado criptográfico, sino también en el mercado real con muchos niveles diferentes. Algunos niveles que puedes ver:

- Préstamos entre conocidos.

- Préstamos entre bancos y personas.

- Préstamos entre bancos y empresas.

- Préstamos entre países.

- Préstamos entre instituciones financieras mundiales y países.

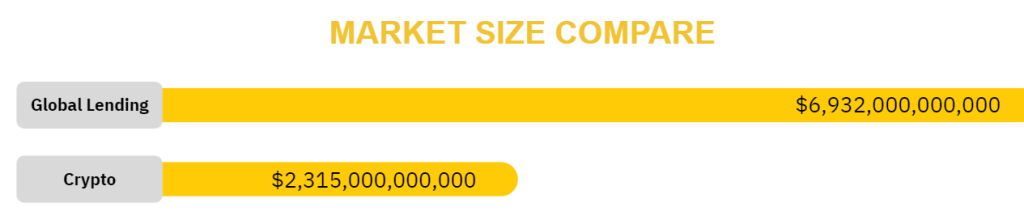

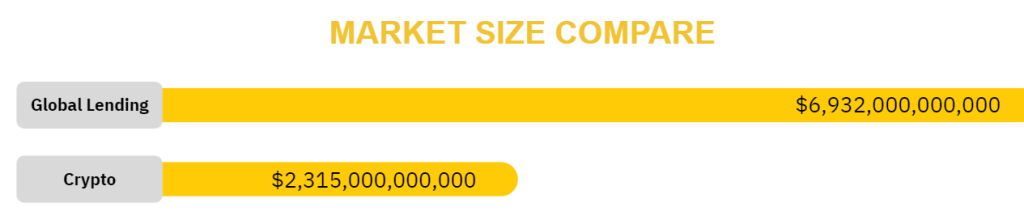

Parece que, a nivel mundial, nadie puede estimar con precisión el tamaño del mercado de préstamos porque provienen de muchas organizaciones, incluso de personas pequeñas. Pero para que entienda claramente el tamaño del mercado de préstamos, le daré una pequeña comparación como esta (fuente: Research & Markets 2021):

- Tamaño del Mercado Cripto: $2.315 billones ($2,315,000,000,000).

- Tamaño del Mercado Global de Préstamos: $6,932 mil millones ($6,932,290,000,000).

Tamaño del mercado de préstamos.

Si ha visto que el mercado Crypto tiene una capitalización muy grande, el mercado global de préstamos tiene una capitalización de casi 3 veces eso. En el futuro, se prevé que el mercado global de préstamos alcance los 8.800 mil millones de dólares para 2025 con una tasa de crecimiento anual compuesta del 6 %.

El papel de los préstamos

Entonces, ¿por qué Lending es tan popular y tiene un tamaño de mercado tan grande? La respuesta se resume en 5 palabras: OPTIMIZAR EL CAPITAL. En él habrá 2 entidades:

1. Para prestamistas

Para las personas con un gran capital, tener moneda fiduciaria no es la primera opción porque la moneda fiduciaria es altamente inflacionaria, incluso si es USD. A menudo elegirán clases de activos para protegerse de la devaluación de la moneda.

Sin embargo, antes de elegir una propiedad para invertir, a menudo prestan o ahorran porque:

- Los intereses de las actividades crediticias reducirán el riesgo de inflación.

- Tener reservas de capital listas para invertir cuando sea necesario.

Los préstamos de muchas personas también ayudan al banco a obtener una gran fuente de capital, lo que respalda las actividades comerciales de muchas corporaciones que necesitan préstamos para expandir sus actividades comerciales, creando un superávit para el país.

2. Para prestatarios

Pongamos el siguiente caso:

- A tiene 10 SOL con un valor de $1500 ($150/SOL).

- A quiere comprar LUNA porque cree que el precio de LUNA aumentará, pero no tiene $ para comprar más.

- A tampoco quiere vender SOL porque cree que SOL también aumentará en el futuro.

Entonces, ¿cómo debería A no perder la oportunidad de aumentar el precio tanto de SOL como de LUNA? Aquí es donde entra en juego el préstamo. Junto con un capital de 10 SOL de $1,500. A puede hacer los siguientes pasos:

- A hipoteca 10 SOL por valor de $1500 para pedir prestados $1000.

- A compra LUNA con $1,000 con la expectativa de que LUNA aumente de precio.

- LUNA aumenta según la opinión de A, A vende LUNA y obtiene una ganancia de $1500 (ganancia de $500).

- A paga $1000 y retira 10 SOL ⇒ A actualmente tiene 10 SOL + $500 de ganancia.

Entonces puede ver que, al usar plataformas de préstamo, A ha obtenido un superávit de $ 500 más que solo tener SOL.

El uso de préstamos como apalancamiento financiero puede ayudarlo a ganar intereses compuestos del mismo capital, pero también le hará sufrir pérdidas mayores si no toma la decisión correcta.

Descripción general de los préstamos en CeFi y DeFi actuales

Entonces, arriba, les he presentado sobre la definición, el tamaño del mercado y el importante papel de los préstamos en el mercado financiero. En esta parte, analizaré con ustedes dos formas populares de préstamos en el mercado financiero tradicional y responderé la pregunta: "¿Por qué DeFi trajo una revolución al campo de los préstamos?" .

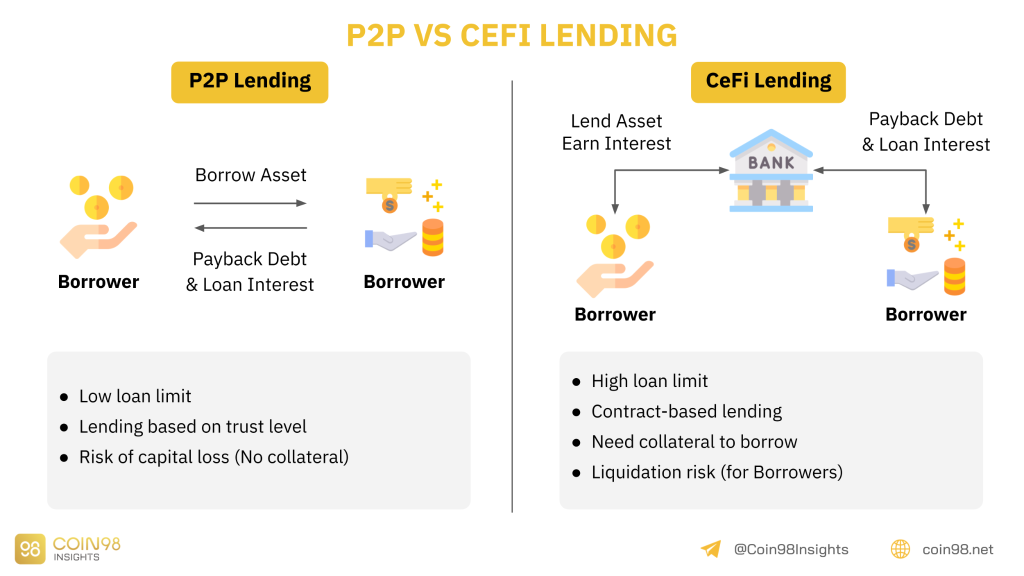

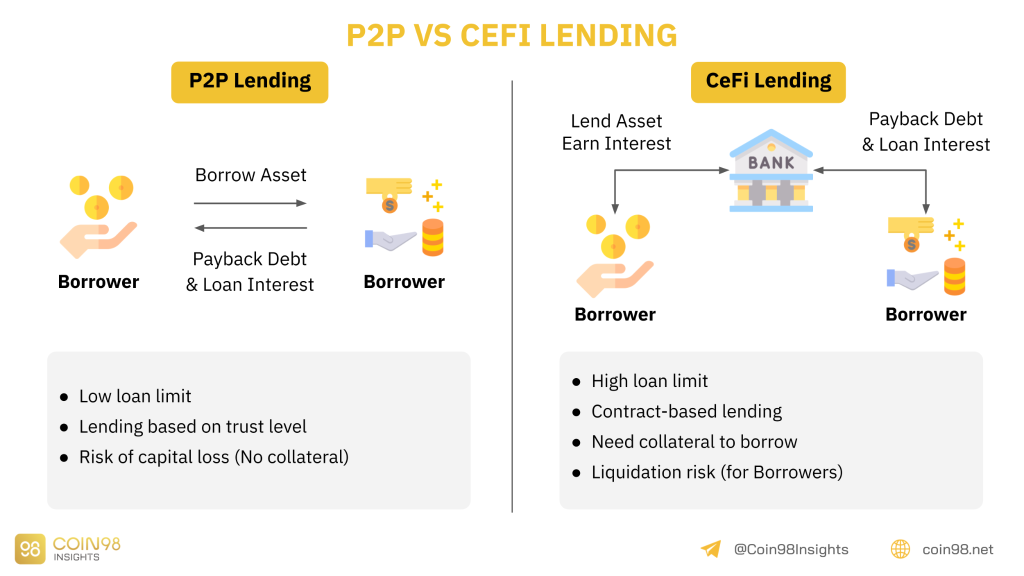

Comparación entre P2P Lending y CeFi Lending.

Como puede ver en la simulación anterior, antes de que naciera DeFi Lending, había dos formas populares de préstamo en el mercado, es decir, P2P (préstamos entre pares) y CeFi Lending (mercado de préstamos colectivos central).

P2P - Préstamos entre pares

Imagine que el mercado de préstamos P2P es como prestar dinero a amigos y conocidos. Las tasas de interés pueden ser altas o bajas según el prestatario y el prestamista.

Para familiares será del 0%, pero para conocidos y compañeros puede ser un poco más alto que un banco, porque no requiere aval y no tiene que estar firmado en papel.

La debilidad de los préstamos P2P es que el monto del préstamo será muy bajo, porque es el capital personal de cada persona. Si hay un préstamo a muchas personas, también se limita al ámbito de la relación de esa persona.

Sin embargo, el mayor riesgo con los préstamos P2P es que nadie puede garantizar el monto del préstamo del prestamista (Prestamista) , puede "escapar" en cualquier momento si el Prestatario (Prestatario) no cumple la promesa como se intercambió.

Por ejemplo: Préstamos entre familiares, préstamos entre conocidos, préstamos entre compañeros,...

Características de los préstamos P2P:

- Límite de préstamo bajo.

- Con o sin garantía.

- El riesgo de pérdida de capital del prestamista es alto.

- Sin contratos, los préstamos se basan en la confianza.

CeFi Lending - Préstamos y préstamos a través de terceros

Por tanto, en el mercado financiero ha aparecido un tercero, que es el banco. El banco actuará como enlace entre el prestatario y el prestamista. Para obtener un préstamo, el prestatario (Prestatario) necesita hipotecar activos (casa, automóvil, bienes raíces, ...) con un valor superior al monto del préstamo a una tasa del 150% o más.

El banco utilizará la garantía para liquidar y recuperar capital si el prestatario (Prestatario) es insolvente. Al pagar el préstamo al banco, el prestatario debe pagar más intereses para recuperar la garantía.

Después de recibir el interés de los Prestatarios, el banco deducirá parte de ese interés para pagar a los Prestamistas - ahorradores y bancos. Debido a los costos incurridos por el tercero, la diferencia entre el interés de los ahorros y el interés de los préstamos tendrá una gran diferencia.

Ejemplo: Préstamos entre instituciones financieras y países, préstamos entre bancos y personas, bancos y empresas.

También existe otra forma de préstamo que es un préstamo sin aval , con esta forma es necesario tener una cédula de identidad personal. Sin embargo, con este método, los prestatarios no solo enfrentan procedimientos engorrosos, sino que el límite del préstamo también es bastante bajo.

Características de los préstamos CeFi:

- Operaciones por contrato (protegidas por ley).

- El prestatario necesita garantías para obtener un préstamo de un banco.

- Bajo riesgo de pérdida de capital (a menos que el banco quiebre).

- Bajo interés recibido (por tener que compartir utilidades con el banco).

- Límite de préstamo alto (debido a la suma de dinero de muchos inversores).

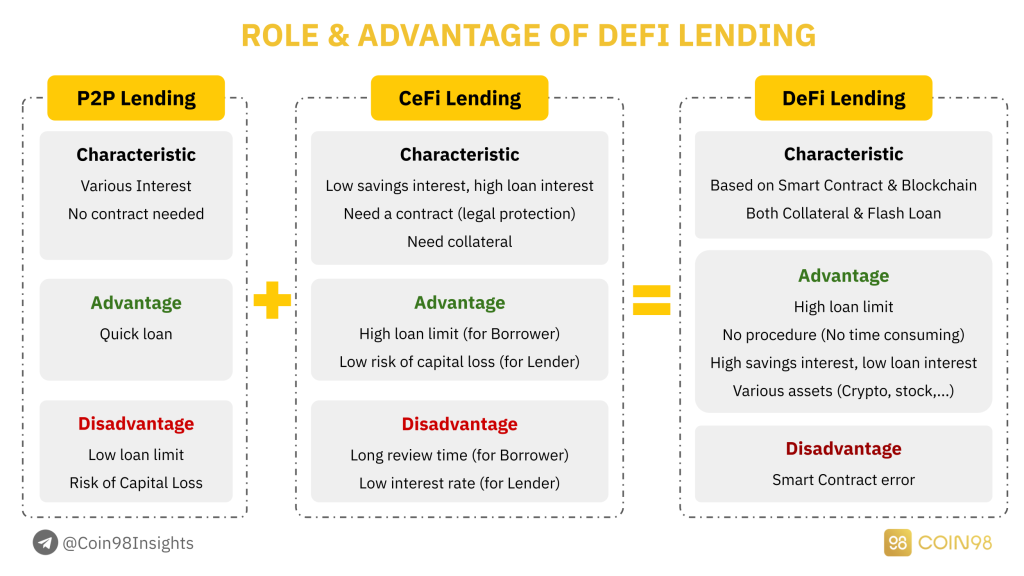

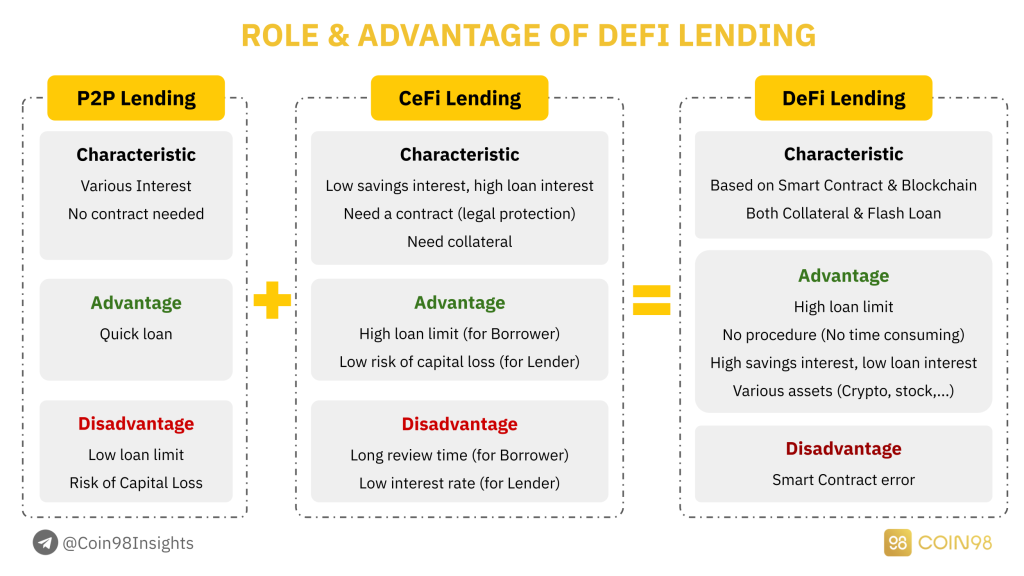

¿Por qué el sector de los préstamos necesita DeFi?

Ventajas de los préstamos DeFi

Ventajas de DeFi Lending en comparación con P2P Lending y CeFi Lending.

Por lo tanto, he analizado para usted las dos formas de préstamo más populares en el mercado financiero tradicional. Sin embargo, cada forma tiene sus propias desventajas:

Para préstamos P2P:

- No se puede asegurar el capital del préstamo (porque no hay garantía).

- El límite del préstamo es bajo (limitado a la relación del prestatario).

Para préstamos CeFi:

- Alto interés de préstamo, bajo interés de depósito de ahorro (porque los bancos necesitan ganancias para operar).

- El procedimiento es engorroso, requiere mucho tiempo y tiene muchas tarifas.

Por lo tanto, DeFi Lending nació para resolver las limitaciones anteriores. DeFi Lending funciona completamente en Smart Contract con tecnología blockchain . Por lo tanto, DeFi Lending tendrá las siguientes ventajas:

- Los préstamos se pueden pedir prestados de inmediato , sin procedimientos engorrosos y muchas tarifas (todo transparente a través de transacciones registradas en la cadena de bloques).

- No es necesario que un tercero vincule al prestatario y al prestamista (todas las operaciones están programadas en Smart Contract).

- De los dos factores anteriores, DeFi Lending ahorra una gran cantidad de costos operativos , lo que reduce la diferencia entre los ahorros y los intereses del préstamo (beneficiando tanto al prestamista como al prestatario).

- Límite de préstamo alto , porque DeFi Lending puede movilizar capital de todas las personas y organizaciones que participan en el mercado DeFi.

El panorama actual de los préstamos DeFi

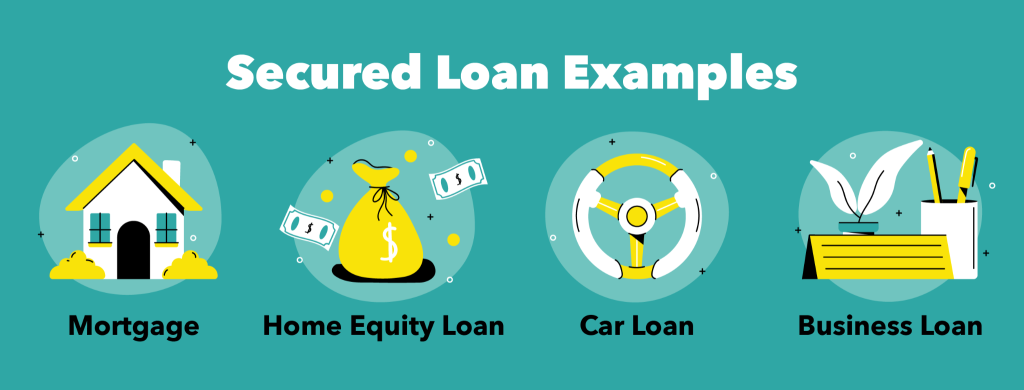

Préstamos con garantía (también conocidos como préstamos garantizados).

Aunque DeFi Lending tiene muchas ventajas, en realidad, DeFi Lending solo ha aplicado la forma de préstamos sobrecolateralizados, también conocidos como préstamos garantizados.

Este es un préstamo garantizado , lo que significa que el prestatario necesita hipotecar activos que valen más que el préstamo. Pero esta es una forma de eficiencia de capital muy baja .

Préstamos sin garantía (también conocidos como préstamos sin garantía).

Mientras tanto, en CeFi Lending, los usuarios podían pedir préstamos sin garantía (Préstamos sin garantía) con solo prueba de ingresos personales. Esto permite que el capital se utilice de manera más eficiente.

Pero , ¿por qué DeFi Lending no ha podido aplicar ampliamente los préstamos no garantizados?

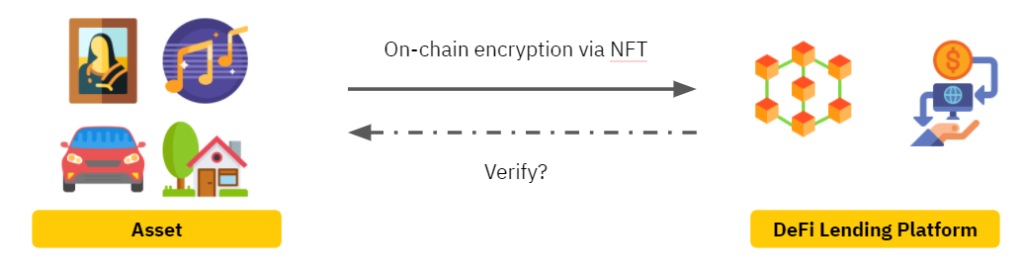

Eso es porque en este mercado de DeFi, todavía no hemos podido verificar la identidad del prestatario . Por lo tanto, DeFi Lending no tiene base para determinar el límite de préstamo para cada persona. Con suerte, con el desarrollo de la tecnología NFT , se identificará a cada persona, lo que abrirá nuevas oportunidades para préstamos sin garantía.

En este artículo, me centraré en los préstamos garantizados, también conocidos como préstamos hipotecarios en el mercado de préstamos DeFi.

Modelo operativo de DeFi Lending

Modelo operativo de DeFi Lending.

Entonces, ¿cómo funcionarán los préstamos DeFi? ¿Qué es diferente con CeFi Lending?

DeFi Lending contará con la participación de 3 entidades:

- Prestamista - Prestamista.

- Prestatario - Prestatario.

- Protocolo de préstamos DeFi - Protocolo de préstamos DeFi.

Ahí:

- Para que Lending Protocol tenga una gran fuente de dinero para que el prestatario tome prestado, Lending Protocol necesita el depósito de ahorro de los prestamistas (1) .

- Para tomar prestados activos de Lending Protocol, los prestatarios deben hipotecar activos (2) con un valor mayor que la propiedad que desean tomar prestada, luego Lending Protocol (3) los prestará .

- Después de usar el préstamo, los prestatarios depositarán la propiedad prestada con intereses (4) en el Protocolo de préstamo para que pueda retirarse como garantía (5) .

- Por lo tanto, el interés devengado por el Prestatario se deducirá para el Prestamista cuando decida retirar sus ahorros del Protocolo de Préstamos (6) .

Al leer aquí verá que el modelo operativo de DeFi Lending es muy similar a CeFi Lending. Pensó correctamente, pero la principal diferencia aquí es que el Protocolo de préstamos DeFi funciona en Smart Contract y Blockchain , ahorrando cientos de tarifas grandes y pequeñas.

⇒ A partir de ahí, es posible proporcionar al Prestamista una tasa de interés más alta sobre los ahorros y proporcionar una tasa de interés más baja al Prestatario.

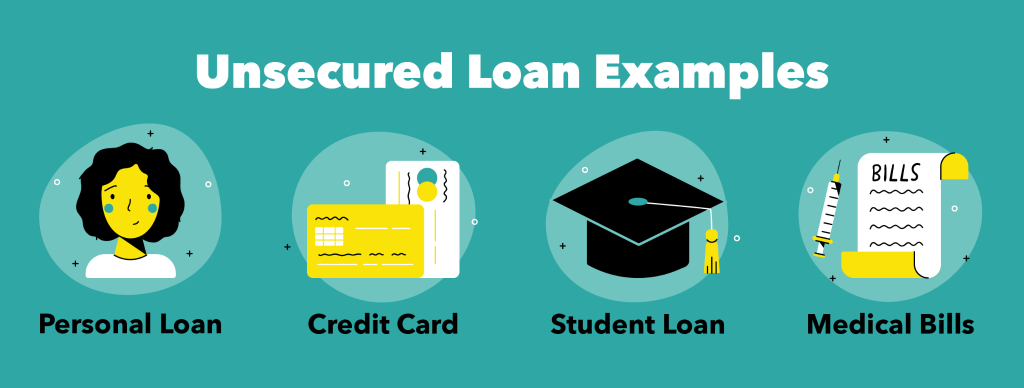

Beneficios entre las partes involucradas

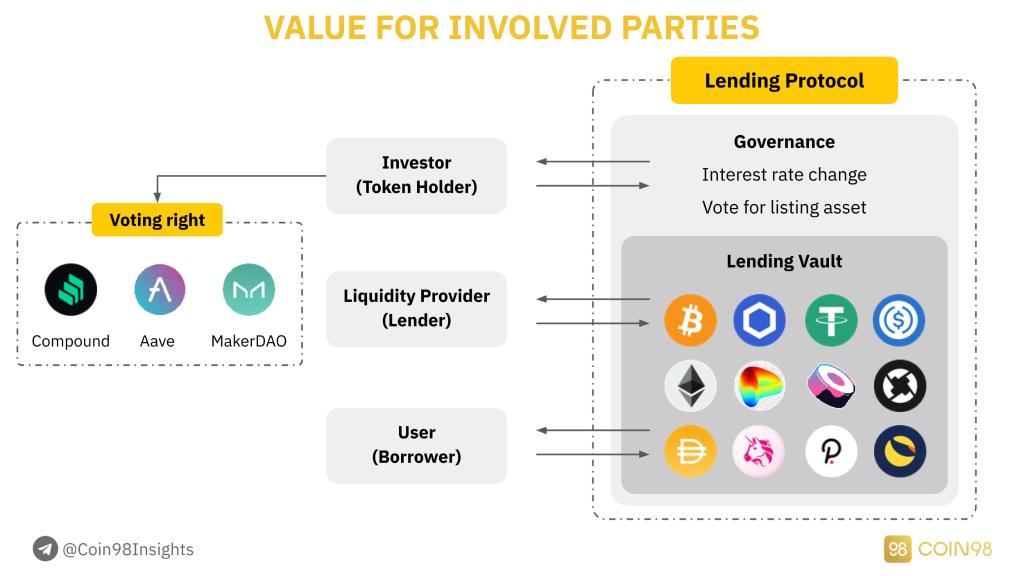

Beneficios brindados a las partes que participan en DeFi Lending.

Leyendo arriba, tal vez solo vea que Lending Protocol brinda beneficios a dos partes, Prestamista y Prestatario, pero de hecho, el modelo operativo de Lending Protocol también incluye la participación de Inversionista, inversionistas que pueden votar por la plataforma de Lending.

Los beneficios de Prestamista y Prestatario, se entienden después del análisis anterior:

- Prestamista: Los préstamos ganan intereses, evitan la inflación, se usan como fondos de inversión,...

- Prestatario: herramienta de apalancamiento financiero para ganar interés compuesto.

Pero para Investor, este es un concepto relativamente nuevo, e incluso usted no podrá acceder a él en el mercado financiero tradicional, porque esta es la entidad que representa a los banqueros, fondos de inversión e inversores.Las instituciones financieras tienen derecho a voto sobre el banco. operaciones.

Pero DeFi ha abierto una puerta completamente nueva, permitiendo a los usuarios ordinarios que también pueden convertirse en accionistas del banco (aquí, Lending Protocol), tener derecho a voto y realizar cambios en el mecanismo de acción del Bank.Lending Protocol.

Los inversores en el mercado DeFi son los titulares de tokens del Lending Protocol , tendrán derecho a proponer o votar propuestas para realizar cambios en el Lending Protocol. El inversor podrá hacer algunas de las siguientes sugerencias:

- Cambios en las tasas de interés.

- Cambios en el Incentivo para el Usuario.

- Cambio en el límite de la hipoteca.

- Votar para enumerar los activos admitidos.

Por lo tanto, puedo concluir, DeFi Lending ha abierto una puerta completamente nueva para el campo de préstamos, lo que permite que el campo de préstamos opere de manera libre, transparente y comparta los beneficios con las partes de cierre para agregar valor a la plataforma.

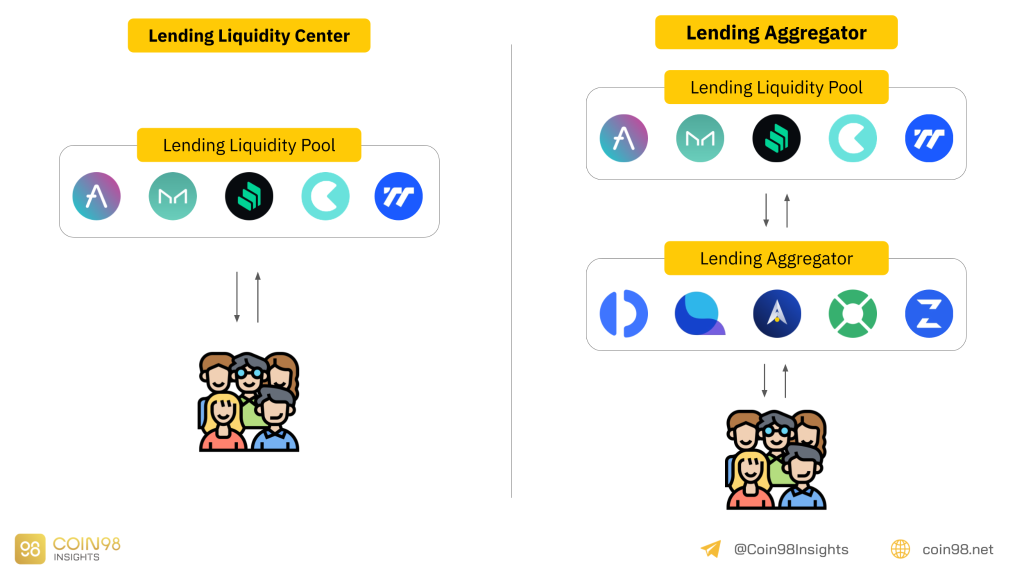

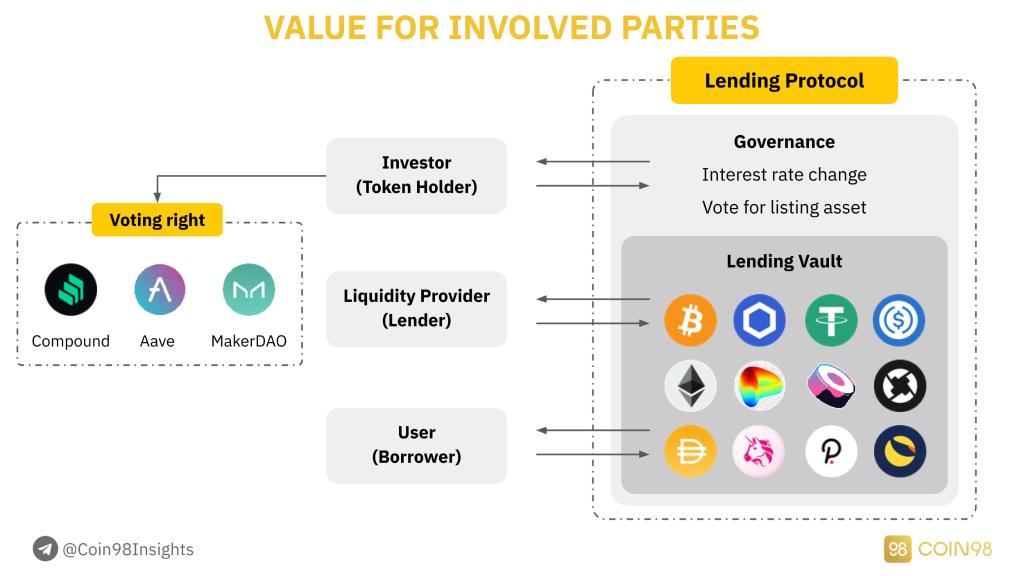

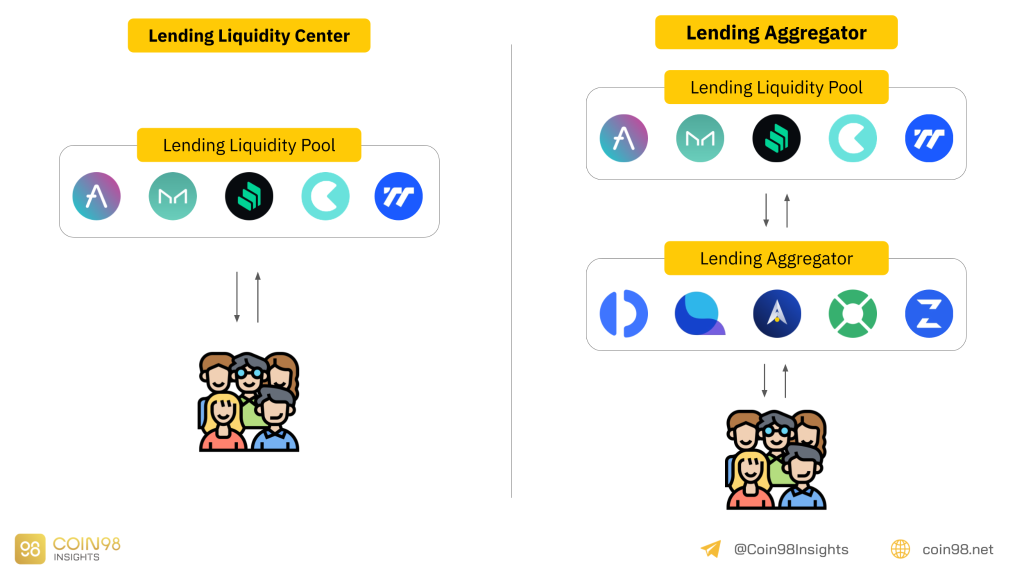

Distinguir el grupo de liquidez de préstamos y el agregador de préstamos

Sin embargo, actualmente hay dos tipos de Lending Protocol en el mercado. esos son Lending Liquidity Pool y Lend Aggregator. Entonces, ¿cuál es su diferencia?

Distinguir entre Fondo de Liquidez de Préstamos y Agregador de Préstamos.

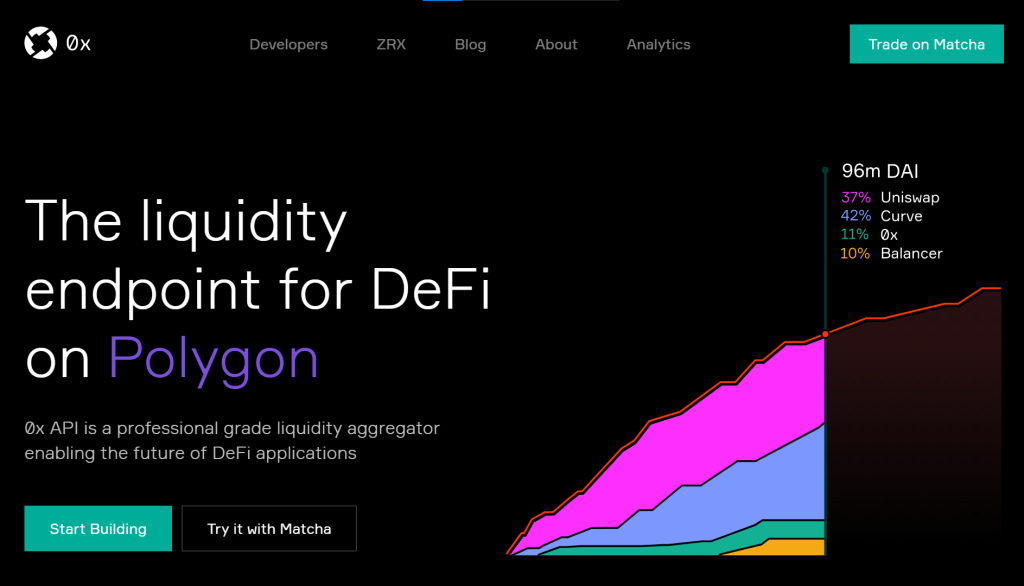

Si ha leído el artículo Análisis de AMM , verá que la matriz AMM también tiene agregadores similares y su diferencia radica en el enfoque del fondo de liquidez:

- Los fondos de liquidez de préstamo son protocolos de préstamo que tendrán su propio fondo de liquidez. Lo más destacado es que pueden implementar sus propios fondos de liquidez y no dependen de la liquidez de ningún tercero.

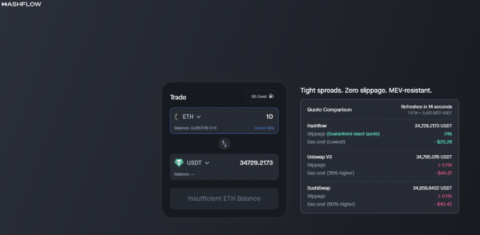

- Los Agregadores de Préstamos son Protocolos de Préstamos que agregan liquidez de los Grupos de Liquidez de Préstamos. Lo más destacado de Lending Aggregators es que los usuarios pueden comparar y elegir la tasa de interés más óptima, así como administrar múltiples préstamos con un solo panel.

Algunos protocolos de préstamo destacados:

- Fondo de Liquidez de Préstamos: Aave, MakerDAO, Compound,...

- Agregador de préstamos: InstaDapp, DefiSaver, Alpha Finance, ..

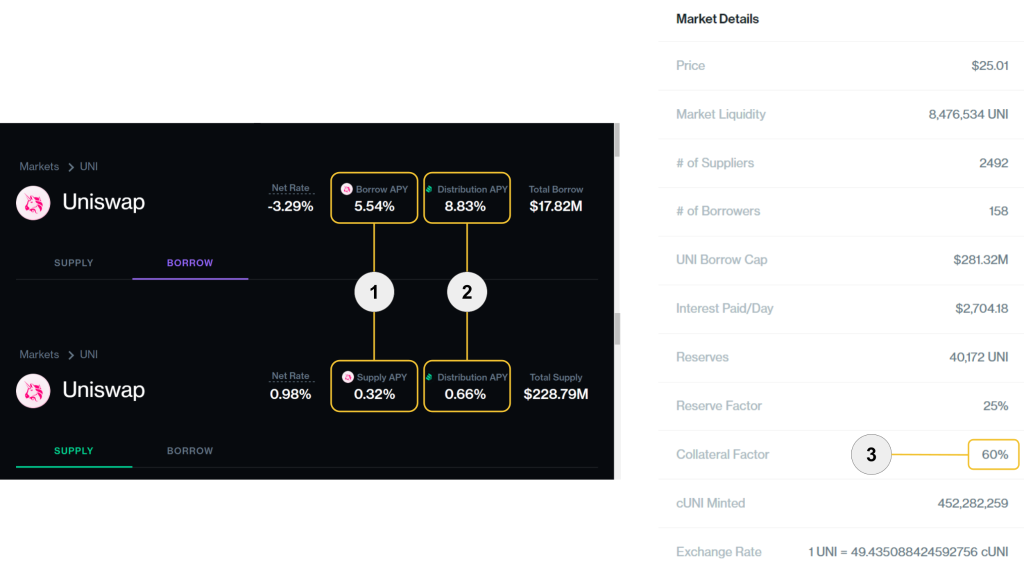

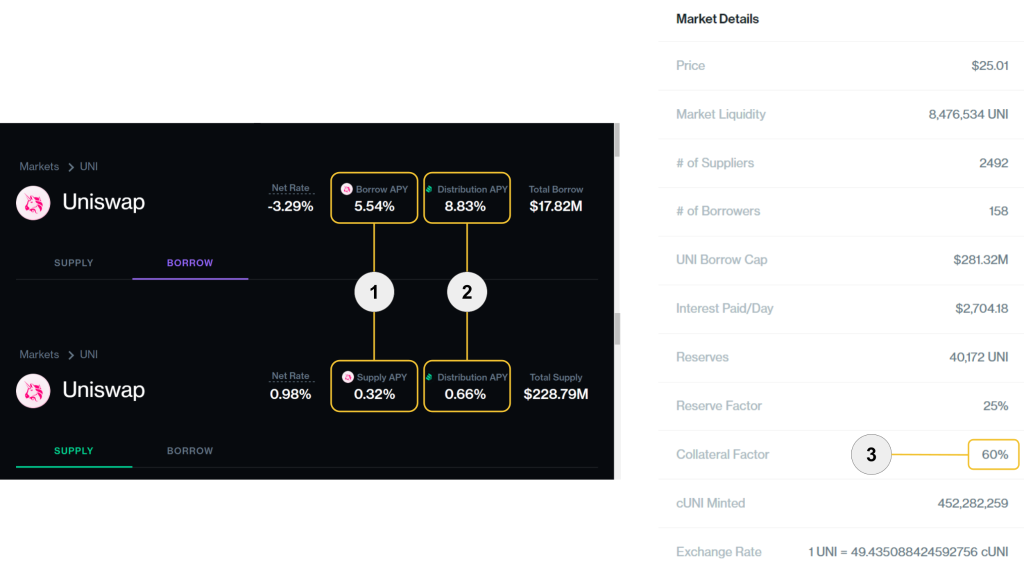

05 estadísticas para comprender antes de unirse a Lending

Antes de sumergirnos en el análisis de desempeño y modelo operativo de las Plataformas de Préstamos en el mercado. Aquí hay 5 indicadores que usted necesita saber:

Los indicadores importantes se expresan a través del Protocolo de Préstamo.

APR de préstamo/préstamo

(1) APY de préstamo/oferta: este es el indicador más básico para un usuario del protocolo de préstamo. Lending APR muestra la tasa de interés de depósito de ahorro del Protocolo de Lending para el Prestamista, y Borrowing APR indica la tasa de interés de préstamo para el Prestatario.

(2) APY de distribución: sin embargo, a diferencia de los bancos tradicionales, los protocolos de préstamos DeFi otorgarán recompensas adicionales a los usuarios para alentarlos a pedir prestado. Puede ver la foto de arriba, cuando los usuarios ahorran o piden prestado en Compound, recibirán una recompensa de token COMP.

Ratio mínimo de colateralización

(3) Factor de garantía: esta es la relación de garantía mínima antes de que pueda tomar prestados los activos en el protocolo. Por ejemplo:

- La tasa de garantía mínima de MakerDAO es del 150 %, lo que significa que debe hipotecar una propiedad por un valor de $150 para obtener un préstamo de $100. En otras palabras, el valor máximo del activo a tomar prestado será el 67% del valor de la garantía.

- Tỷ lệ thế chấp tối thiểu của Compound là 133%, đồng nghĩa anh em phải thế chấp tài sản có giá trị $133 thì mới được vay $100. Hoặc nói cách khác thì giá trị tài sản tối đa được vay sẽ bằng 75% giá trị tài sản thế chấp.

Liquidation Point

Liquidation Point là điểm thanh lý. Nghĩa là khi tài sản thế chấp của anh em đã rớt giá trị, tỷ lệ thế chấp quá thấp và chạm mốc thanh lý, thì các Protocol sẽ kích hoạt cơ chế thanh lý tài sản để trả nợ lại cho Lender.

Tỷ lệ thế chấp tối thiểu của Aave là 133% (tức người dùng có thể vay tối đa 75% tài sản thế chấp). Nhưng nếu tỷ lệ thế chấp tối thiểu rớt còn 125% (hoặc người dùng đã vay hơn 80% giá trị tài sản thế chấp), thì Aave sẽ kích hoạt cơ chế thanh lý tài sản.

Ví dụ: Thế chấp $100 ETH để vay $75 USDC, nhưng ETH rớt giá, tỷ lệ vay đạt 80% thì số ETH sẽ được thanh lý để trả lại USDC cho Lender.

Liquidation Bonus

Liquidation Bonus là khoảng thưởng mà các Protocol sẽ thưởng cho Liquidator, để khuyến khích họ tham gia vào việc thanh lý tài sản sau khi Borrower không thể trả nợ.

Khái niệm Liquidation Bonus còn được gọi bằng cụm từ khác là Liquidation Penalty (Khoản phạt thanh lý), chúng có ý nghĩa tương đồng với nhau. Liquidation Penalty sẽ dành cho Borrower và khoản phạt đó cũng chính là phần thưởng cho Liquidator (Liquidation Bonus).

Liquidation Bonus sẽ được trích một phần từ chính giá trị tài sản thế chấp của Borrower.

Ví dụ:

- Tỷ lệ vay tối đa là 75%.

- Mức thanh lý tài sản là 80%.

Vậy 5% ở giữa chính là một phần Protocol thu được và trích lại cho Liquidator để thanh lý tài sản, hay còn gọi là mua lại nợ. Ở Aave, Liquidation Bonus sẽ rơi vào 5% cho những tài sản phổ biến, và 10% cho những tài sản có thanh khoản kém hơn.

Capital Utilization

Đây là khái niệm được nhắc đến chủ yếu bởi các nhà đầu tư khi sử dụng để so sánh hiệu suất của các Lending Protocol trên thị trường. Capital Utilization sẽ cho nhà đầu tư biết được với cùng một số vốn, Lending Protocol nào có thể cho vay nhiều hơn, hay nói cách khác là có thể tối ưu dòng vốn tốt hơn.

Ví dụ:

- Protocol A - Total Supply là 10B, Total Borrow là 7B ⇒ Capital Utilization = 70%.

- Protocol B - Total Supply là 10B, Total Borrow là 4B ⇒ Capital Utilization = 40%.

⇒ Vậy chúng ta có thể suy ra Protocol A đang có hiệu quả sử dụng vốn tốt hơn Protocol B.

Nếu bạn chưa hiểu cụ thể về Hiệu quả sử dụng vốn thì mình sẽ có Case Study thực tế ở phần “Phân tích dữ liệu” phía dưới.

Phân tích các nền tảng Lending nổi bật trên các hệ sinh thái

Sau khi đã nắm rõ về định nghĩa, đặc điểm và vai trò của AMM đối với thị trường Crypto nói chung và DeFi nói riêng. Vậy trong phần này, mình sẽ đi sâu vào phân tích theo chiều dọc, phân tích các nền tảng Lending nối bật của các hệ sinh thái.

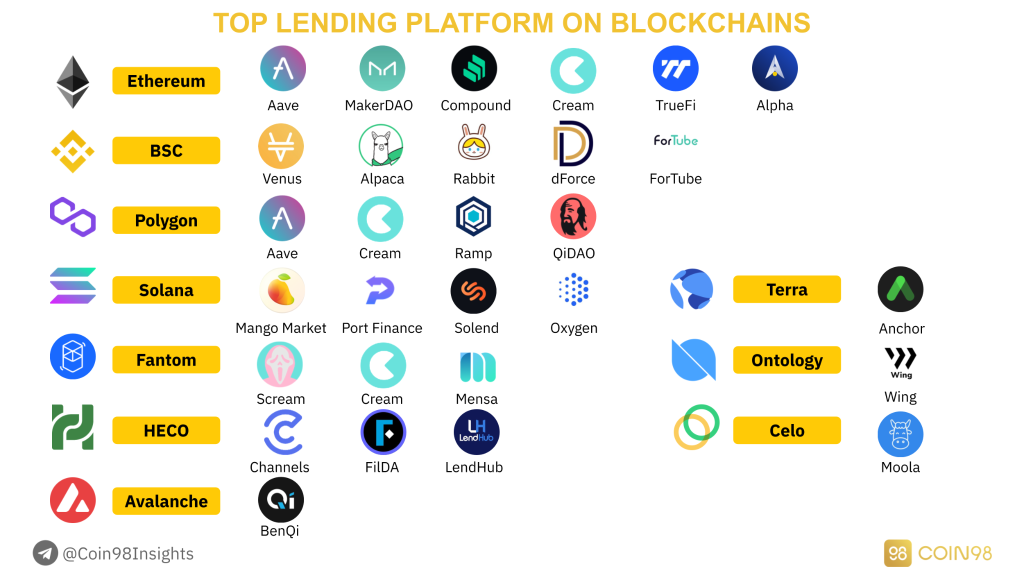

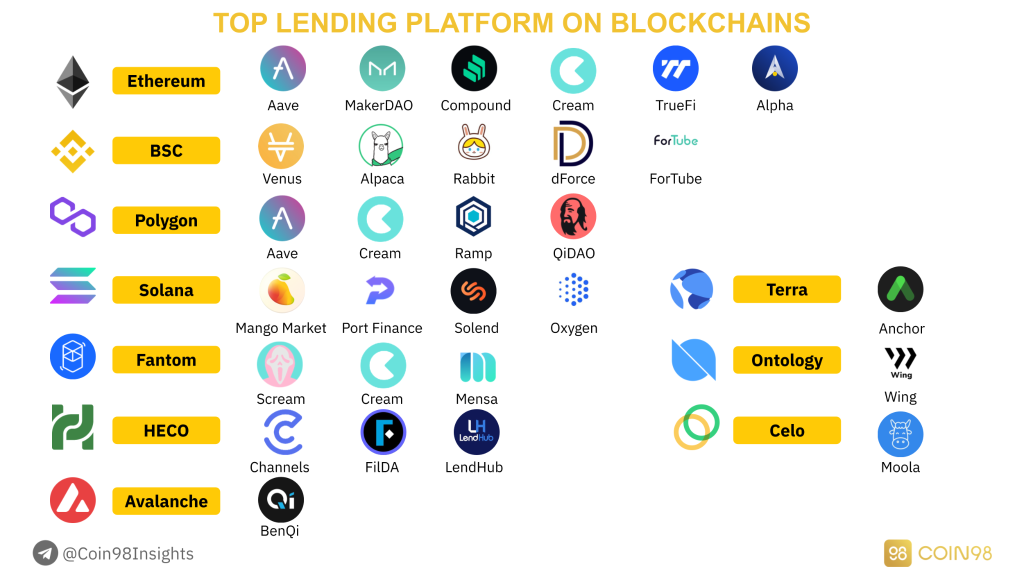

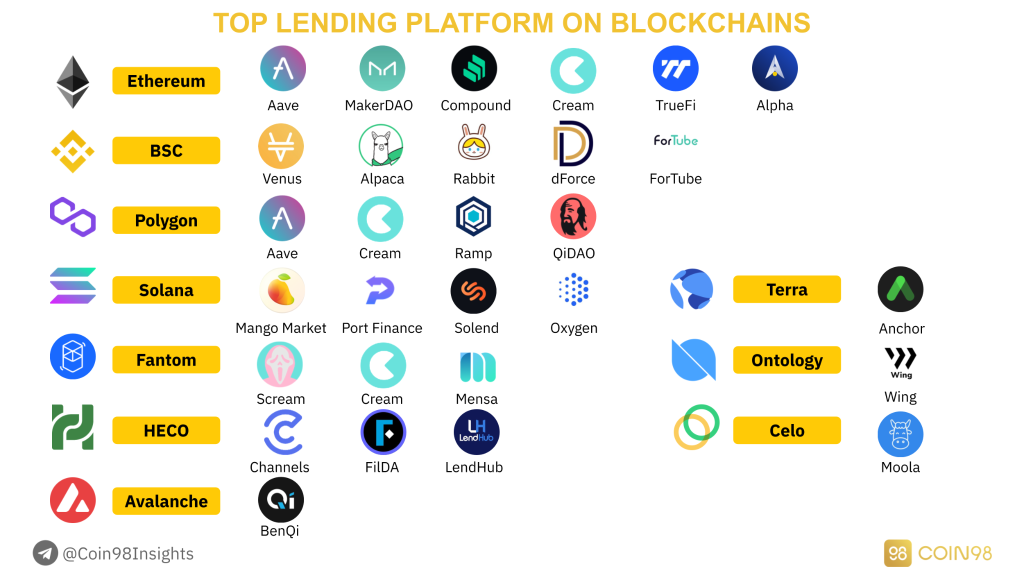

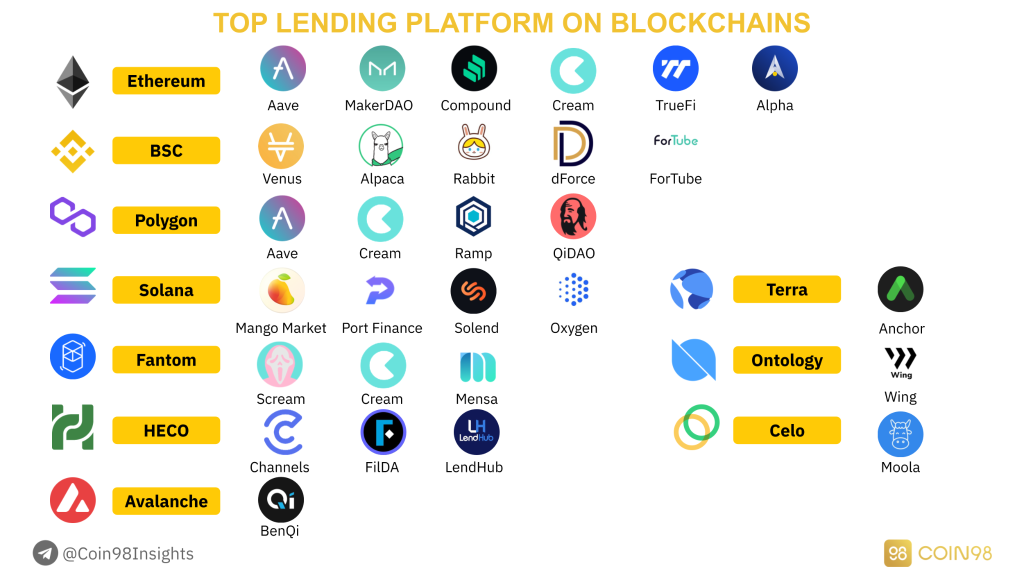

Những nền tảng Lending nổi bật nhất trên mỗi hệ sinh thái.

Trong đó sẽ bao gồm hệ sinh thái Ethereum, Binance Smart Chain, Terra, Solana, Polygon và các hệ sinh thái khác.

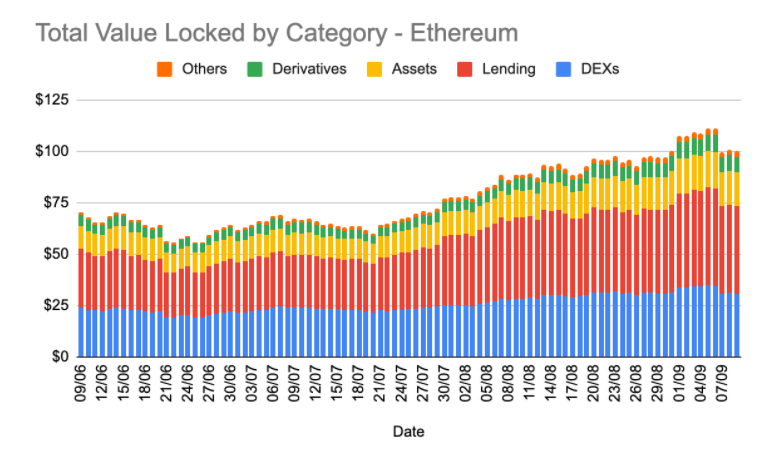

Lending trên Ethereum

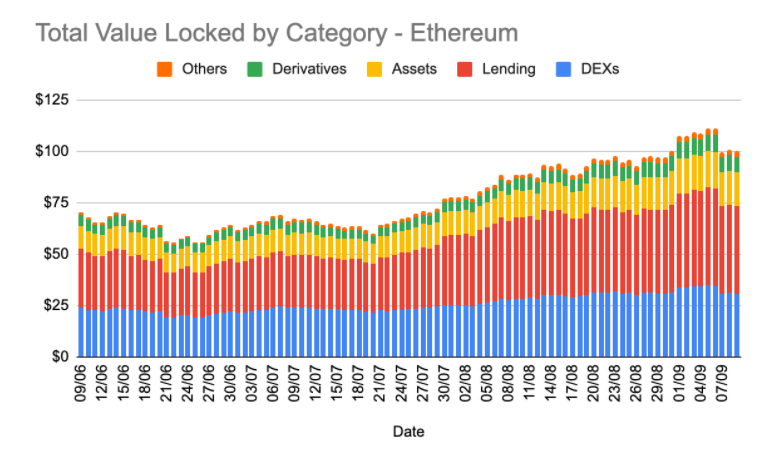

Tính đến thời điểm hiện tại, Ethereum đang là hệ sinh thái có DeFi TVL lớn nhất thị trường DeFi. Chính vì thế, mảng Lending cũng có DeFi TVL rất lớn. Xét riêng trong hệ sinh thái Ethereum, mảng Lending đã chiếm 33% tổng số DeFi TVL.

- Ethereum DeFi TVL: 126 tỷ đô.

- Ethereum Lending TVL: 42 tỷ đô (chiếm 33% DeFi TVL).

Tương quan giữa Lending TVL và DeFi TVL trên Ethereum.

Điều này cho thấy Lending là mảng vô cùng quan trọng đối với các DeFi Player ở hệ sinh thái Ethereum. Mặc dù vấn đề tắc nghẽn mạng lưới chưa được giải quyết, dẫn đến phí giao dịch trên Ethereum rất cao, nhưng điều này vẫn không thể ngăn cản Whale user sử dụng các Dapp trên Ethereum.

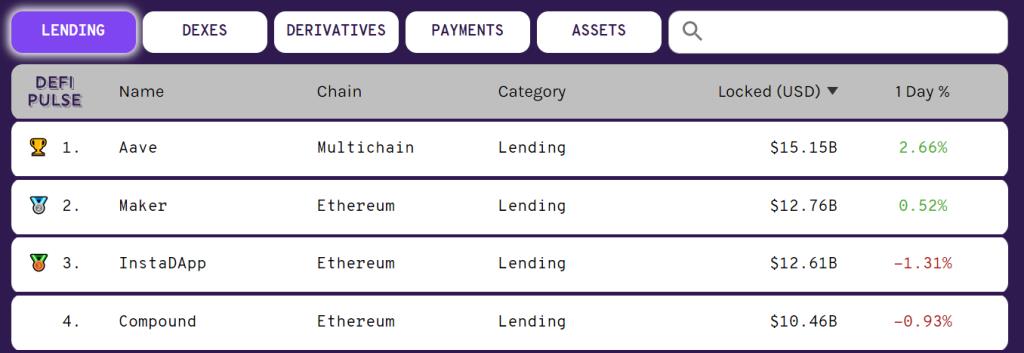

Những Lending Platform nổi bật nhất Ethereum.

Mảng Lending trên Ethereum bị thống trị bởi ba nền tảng Aave, Compound và MakerDAO. Trong 2 năm nay chưa có nền tảng Lending nào có thể vượt qua bộ 3 trên và họ cũng thường xuyên thay đổi vị trí dẫn đầu cho nhau. InstaDapp là Lending Aggregator nên mình sẽ không phân tích case của InstaDapp.

Aave (AAVE): Trước đây Aave chính là nền tảng ETHLend (LEND), tuy nhiên sau này họ đã rebrand lại thành Aave và tăng trưởng vượt bậc với cơn sóng DeFi ở Ethereum.

Hiện tại Aave đang có TVL lên đến 15 tỷ đô và hỗ trợ cho vay với hơn 30 tài sản khác nhau. Ở Aave, người dùng có thể vay tối đa 75% giá trị tài sản đã thế chấp. Anh em có thể tham khảo thêm về mô hình hoạt động của Aave ngay tại đây.

MakerDAO: MakerDAO là nền tảng Lending có cơ chế lạ nhất, thay vì deposit cryptocurrency để vay các cryptocurrency khác, thì MakerDAO sẽ cho người dùng vay DAI (Stablecoin của MakerDAO). Điểm nổi bật của MakerDAO là họ còn cho thế chấp LP token từ Uniswap để vay.

Hiện tại MakerDAO đã rất thành công khi DAI được chấp nhận ở hầu hết các Protocol của Ethereum, thậm chí còn mở rộng sang hệ sinh thái khác như BSC hay Polygon.

Đối với MakerDAO, người dùng có thể vay tối đa 67% giá trị tài sản đã thế chấp. Model của MakerDAO còn được áp dụng ở nhiều protocol khác như Venus (XVS & VAI) ở BSC và Party Parrot (PRT & PAI) ở Solana. Tham khảo thêm về mô hình hoạt động của MakerDAO tại đây.

Compound: Compound là nền tảng Lending có TVL lớn thứ 3, đạt 10 tỷ đô và hỗ trợ 15 tài sản. Đối với Compound, người dùng có thể vay tối đa 75% tài sản được thế chấp vào protocol. Tham khảo thêm về mô hình hoạt động của Compound ngay tại đây.

Aave, MakerDAO & Compound, bộ ba Lending Protocol này có vai trò rất quan trọng đối với DeFi ở Ethereum. Họ không chỉ bootstrap sự tăng trưởng của DeFi mà còn đóng vai trò là Trung tâm thanh khoản cho các Lending Aggregator như InstaDapp, DeFi Saver.

Nếu anh em chưa hình dung được độ lớn của Lending DeFi TVL ở Ethereum thì mình sẽ so sánh như sau:

Lending DeFi TVL trên Ethereum ~ Tổng DeFi TVL của BSC + Solana + Terra ~ 42 tỷ đô.

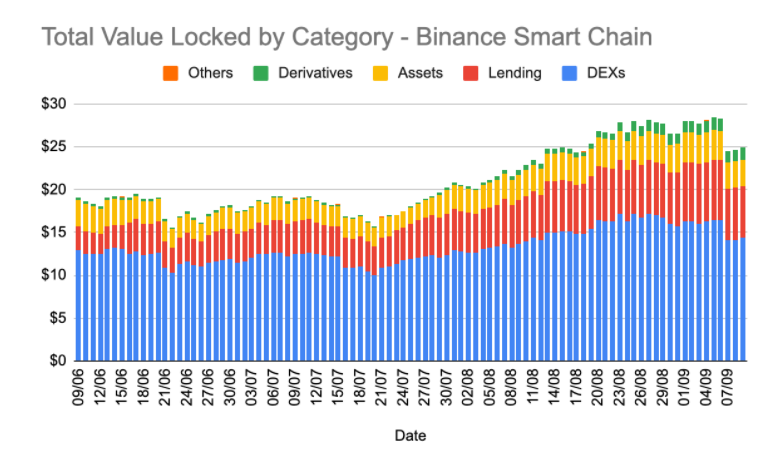

Lending trên Binance Smart Chain

Tương quan giữa Lending TVL và DeFi TVL trên BSC.

Sau khi hệ sinh thái Ethereum phát triển thành công DeFi vào khoảng tháng 9/2020, thì Binance cũng lập tức ra mắt Binance Smart Chain để bắt kịp Ethereum ở không gian DeFi.

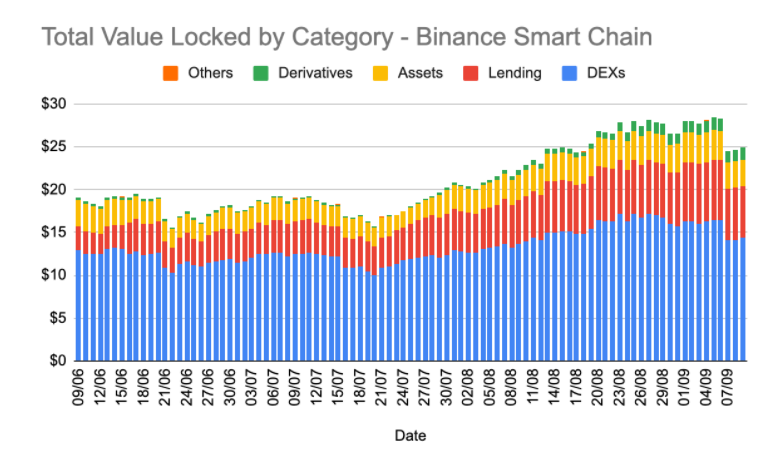

- BSC DeFi TVL: 23 tỷ đô.

- BSC Lending TVL: 4.5 tỷ đô (chiếm 20% DeFi TVL).

Tính tới thời điểm hiện tại thì BSC đã rất thành công trong việc thu hút dòng tiền khi có DeFi TVL đạt 23 tỷ đô, đứng top #2 trên thị trường. Tuy nhiên trong khoảng 4 tháng nay, BSC đang bị chững lại và chưa có dấu hiệu tăng trưởng tiếp.

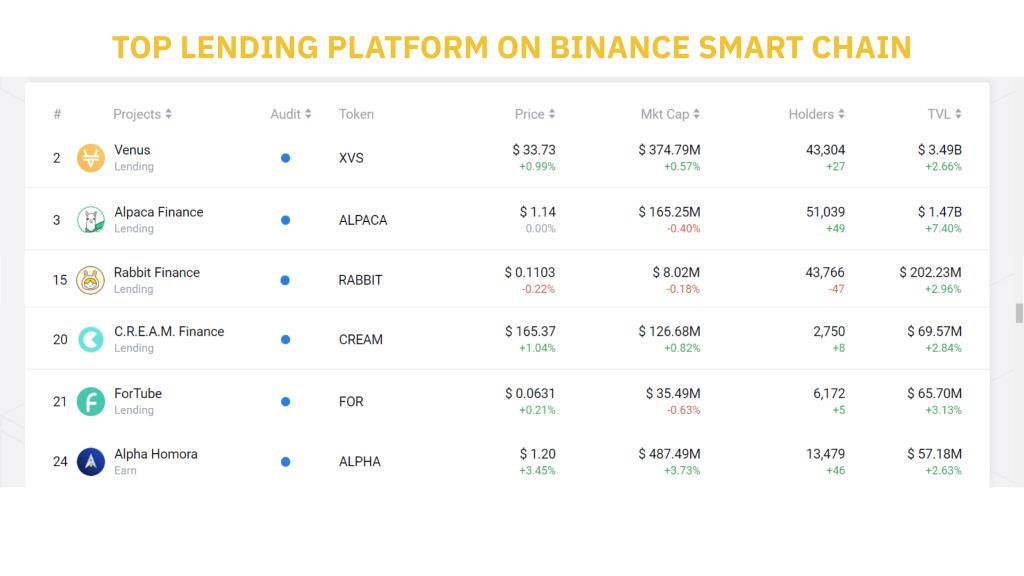

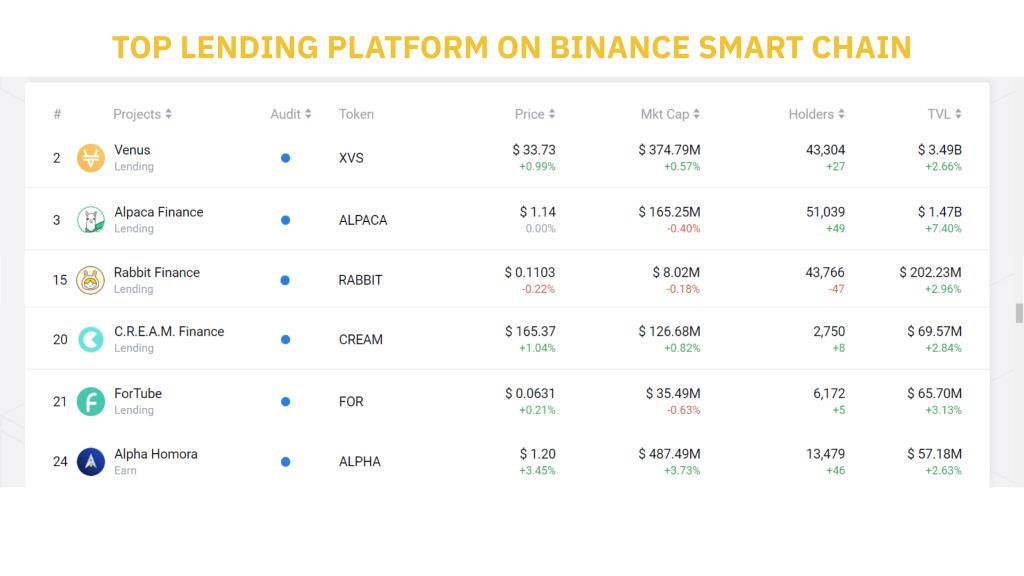

Những Lending Platform nổi bật nhất BSC.

Nếu như DeFi ở Ethereum bị dominance bởi mảng Lending, thì DeFi ở BSC bị dominnance bởi mảng DEX. Mảng Lending chỉ ghi nhận 4.5 tỷ đô (20% tổng DeFi TVL). Phía trên là 6 Lending Platform hoạt động trong hệ sinh thái BSC.

Tuy nhiên, 2 chỉ có 2 Lending Platform hoạt động nổi bật là Venus và Alpaca Finance.

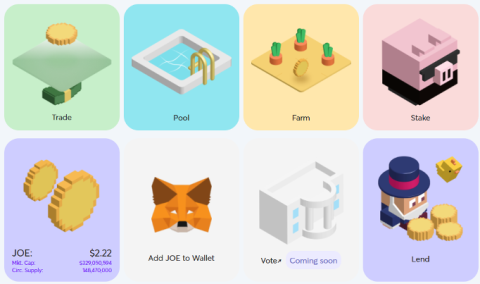

- Venus (TVL 3.5 tỷ đô): Venus hoạt động theo mô hình kết hợp giữa Aave và MakerDAO. Nghĩa là Borrower có thể thế chấp các Cryptocurrency để vay các Cryptocurrency khác, hoặc vay VAI (Stablecoin của Venus) tương tự MakerDAO và DAI.

- Alpaca Finance: Mặc dù gia nhập BSC khá trễ, nhưng Alpaca đã xuất sắc leo lên top 2 Lending Platform có TVL cao nhất. Điểm nổi bật của Alpaca Finance chính là tính năng vay và Farming trực tiếp lại Alpaca với đòn bẩy gấp 6 lần. Điều này cho phép người dùng có thể Earn được nhiều hơn.

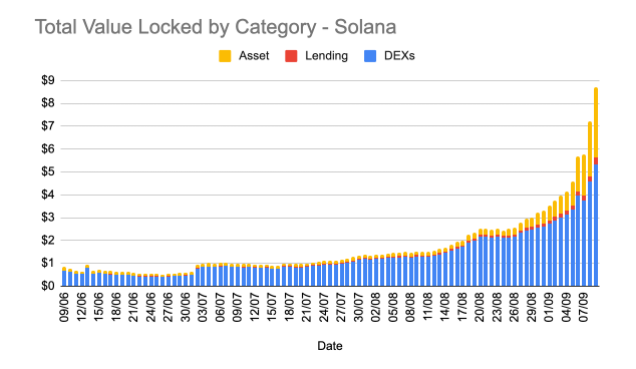

Lending trên Solana

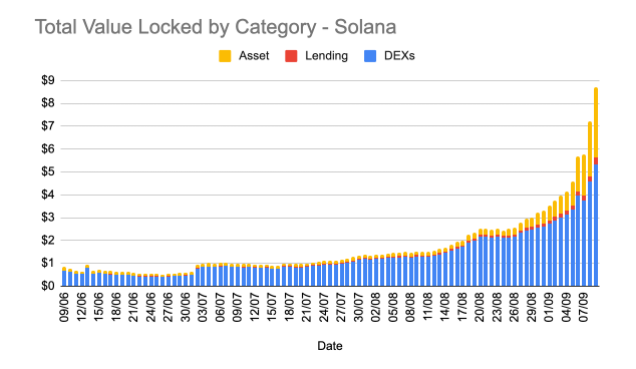

Tương quan giữa Lending TVL và DeFi TVL trên Solana.

- Solana DeFi TVL: 10 tỷ đô.

- Solana Lending TVL: 600 triệu đô (chiếm 6% DeFi TVL).

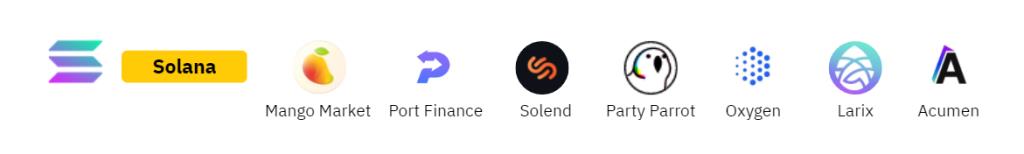

Solana là hệ sinh thái có tốc độ tăng trưởng rất nhanh trong thời gian vừa qua. Tuy nhiên, khi dòng tiền đổ vào hệ sinh thái Solana, họ không tập trung nhiều ở các nền tảng Lending, chính vì thế mà chúng có hiệu suất hoạt động khá thấp.

Đa số dòng tiền của hệ sinh thái Solana tập trung ở các mảng AMM và Yield Farming để Earn Incentive từ các dự án mới. Tuy nhiên, trong thời gian gần đây thì mảng Lending của Solana đã nhận được nhiều sự chú ý hơn.

Một số dự án nổi bật: Port Finance, Solend, Party Parrrot,....

Những Lending Platform nổi bật nhất Solana.

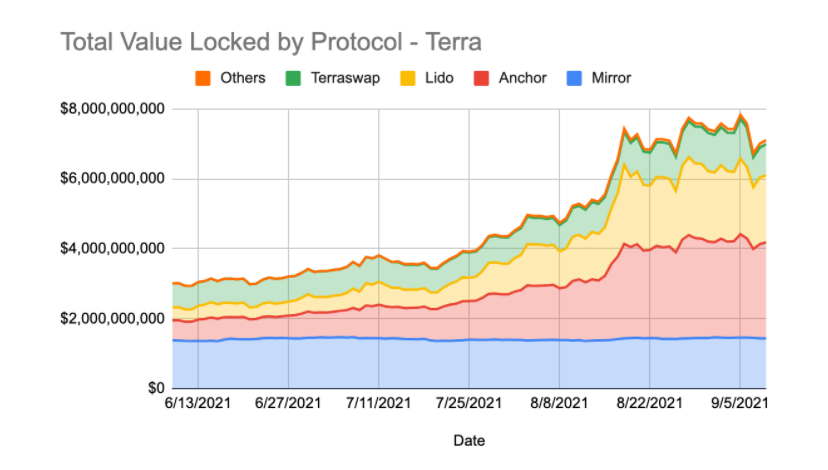

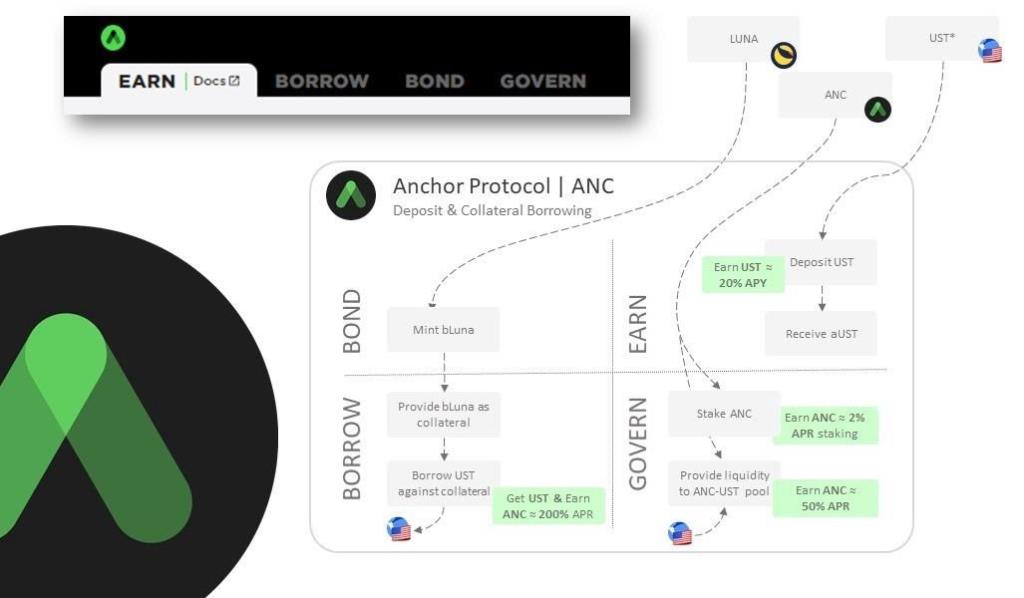

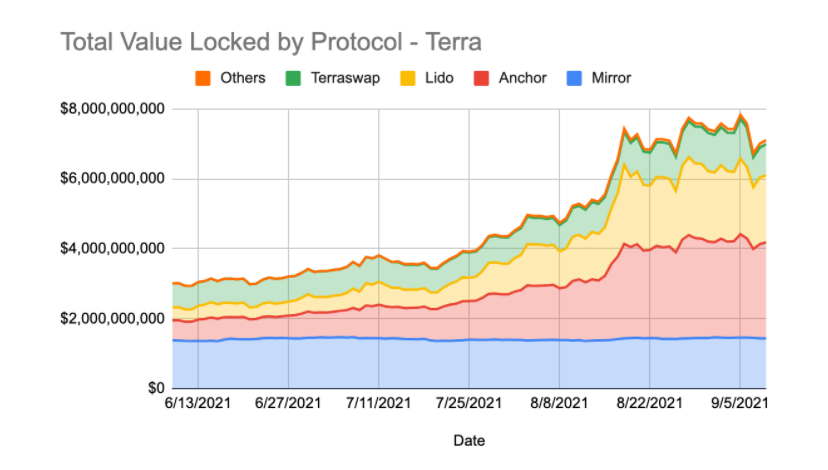

Lending trên Terra

Tương quan giữa Lending TVL và DeFi TVL trên Terra.

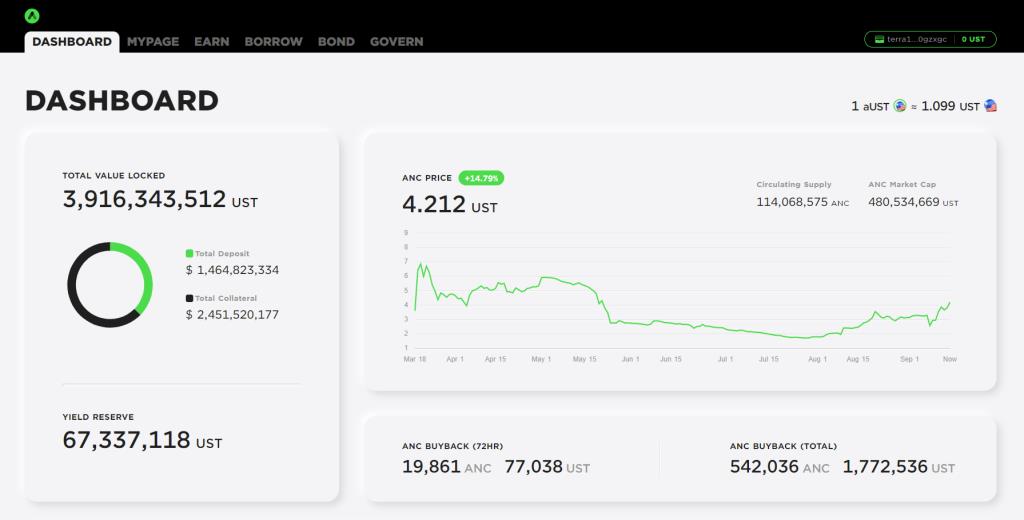

- Terra DeFi TVL: 8 tỷ đô.

- Terra Lending TVL: 3 tỷ đô (chiếm 37% DeFi TVL).

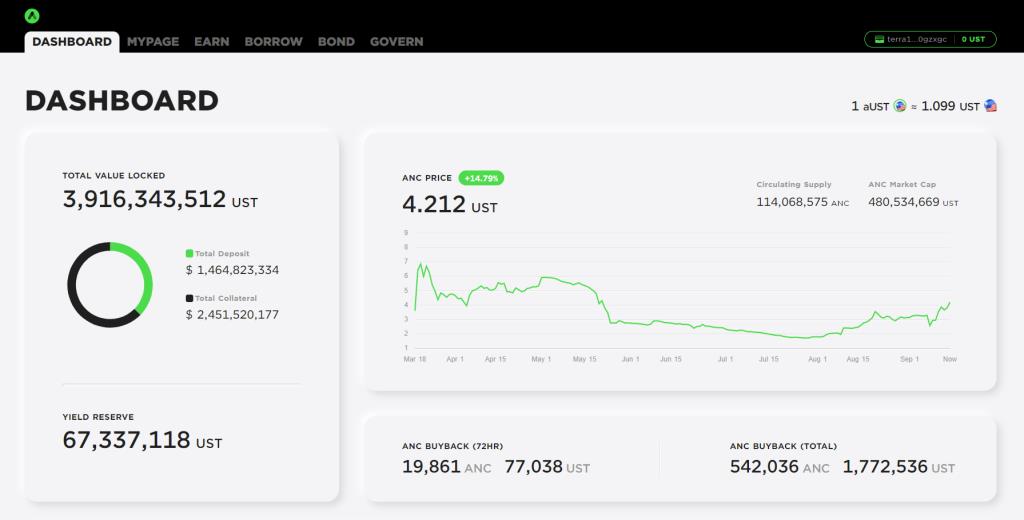

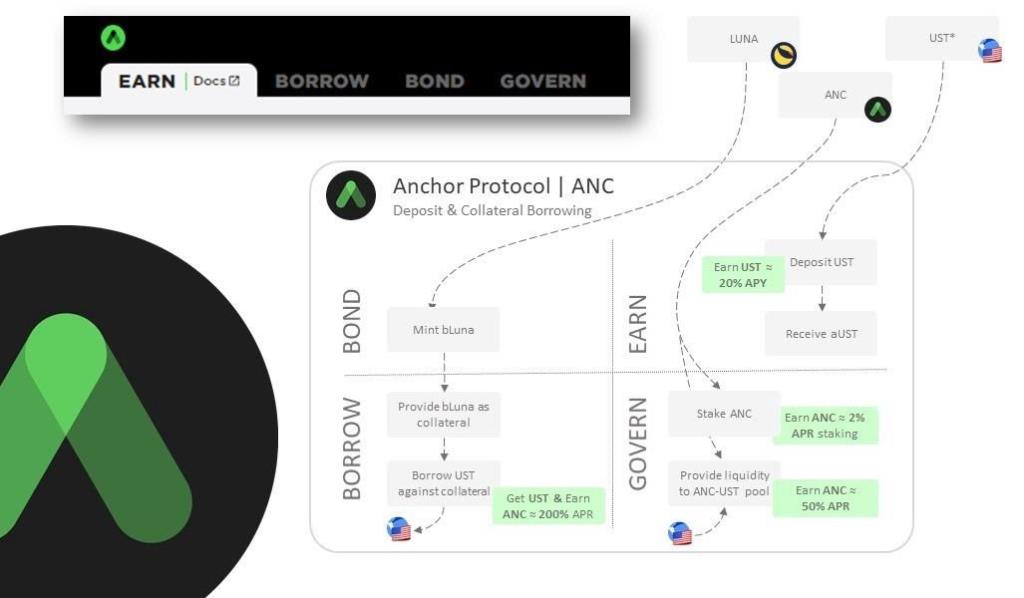

Terra là hệ sinh thái DeFi vô cùng đặc biệt. Mặc dù số lượng Dapp hoạt động nổi bật trên Terra chưa đến 10 Dapps, nhưng Terra lại xuất sắc nằm trong top 4 hệ sinh thái DeFi có TVL cao nhất, đạt 8 tỷ đô. Trong đó Anchor Protocol (Dapp duy nhất hoạt động trong mảng Lending) đã chiếm đến 3 tỷ đô.

Anchor Protoco - Lending Platform nổi bật nhất Terra.

Sự thành công của Anchor Protocol đến từ rất nhiều yếu tố. Trong đó có sự phát triển bền vững của 3 chân kiềng: Terra USD, Mirror Protocol và Anchor Protocol của hệ sinh thái Terra.

Trong thời gian đầu, để thu hút người dùng đến với Terra, Anchor Protocol đã trả lãi suất lên đến 20% cho UST và còn thưởng thêm ANC cho ai tham gia vay & cho vay tại Anchor. Chưa kể Anchor Protocol đang là Liquidity Center của nhiều DeFi Dapp khác như Orion Money, Spar Protocol, Kash,... có người dùng thực ở một số quốc gia như Hàn Quốc.

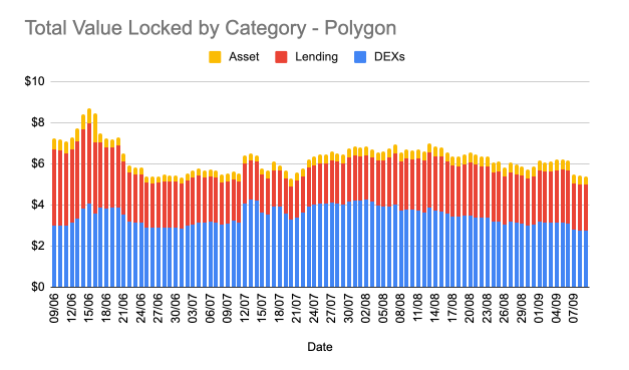

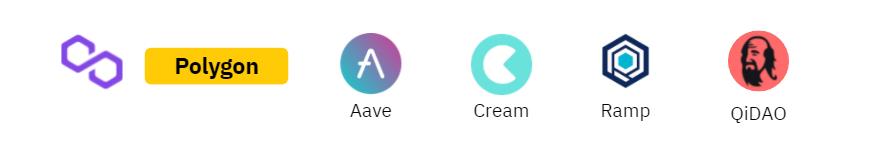

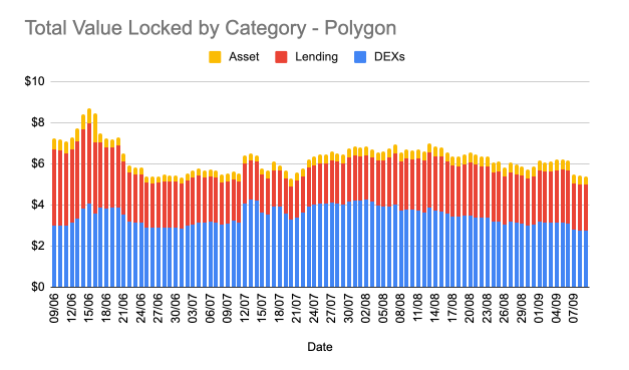

Lending trên Polygon

Tương quan giữa Lending TVL và DeFi TVL trên Polygon.

- Polygon DeFi TVL: 4.6 tỷ đô.

- Polygon Lending TVL: 1.5 tỷ đô (chiếm 32% DeFi TVL).

Xếp sau Solana và Terra là hệ sinh thái Polygon, trong thời gian qua Polygon đã nhiều lần đứng top #3. Đây cũng là hệ sinh thái có số lượng Dapp rất đa dạng. Trong tổng số 50 dự án deploy trên Polygon, thì chỉ có 5 dự án hoạt động trong mảng Lending, 45 dự án còn lại hoạt động trong những mảng khác như AMM, Yield Aggregator,...

Tuy nhiên, chỉ cần một nền tảng Aave, mảng Lending đã chiếm đến 32% tổng DeFi TVL của hệ sinh thái Polygon. Điều này cho thấy Aave có sức thống trị rất cao ở Polygon và cũng đang là Protocol có TVL lớn nhất hệ Polygon.

Những Lending Platform nổi bật nhất Polygon.

Lending trên những hệ sinh thái khác

Như mình đã đề cập phía trên, Lending là mảng rất quan trọng giúp giữ lại thanh khoản trong hệ sinh thái. Chính vì thế, mỗi hệ sinh thái đều có ít nhất 1 Lending Protocol để có thể thu hút người dùng.

Tuy nhiên, nếu so sánh với bộ ba MakerDAO, Aave và Compound thì các Lending Protocol này vẫn còn quá nhỏ và chưa thực sự có những tác động lên toàn bộ thị trường DeFi.

Sự ra đời của chúng mới chỉ mang mục đích phục vụ người dùng của từng hệ sinh thái chứ chưa thể mở rộng tầm ảnh hưởng như DAI của Maker DAO (DAI đã có mặt trên 7 blockchain khác nhau).

Những nền tảng Lending nổi bật nhất trên mỗi hệ sinh thái.

Dưới đây là một số Lending Protocol nổi bật của các hệ sinh thái khác:

- Fantom: Cream Finance, Scream,...

- HECO Chain: Channels, FilDA, LendHub.

- Avalanche: BenQi.

- Ontology: Wing Finance.

- Celo: Moola.

Sự thành công của một nền tảng Lending không chỉ phụ thuộc vào mô hình hoạt động của chính họ, mà còn phụ thuộc rất nhiều vào tiềm năng của hệ sinh thái mà Lending Protocol triển khai trên đó. Liệu các Dapp trong hệ sinh thái đã đủ đa dạng và thu hút người dùng sử dụng các nền tảng Lending để tối ưu hóa nguồn vốn đầu tư chưa?

Chính vì thế, khi đánh giá tiềm năng của một Lending Protocol, anh em cần phải có góc nhìn 2 chiều, từ phía mô hình hoạt động và từ góc nhìn tổng quan của một hệ sinh thái.

Phân tích dữ liệu từ các Lending Protocol

Sau khi đã nắm rõ về những nền tảng Lending nổi bật trên thị trường, mình sẽ cùng anh em phân tích với góc nhìn rộng hơn. Đây là phần quan trọng nhất của bài viết giúp anh em nắm được cách phân tích được dòng tiền, tiềm năng của các protocol trên thị trường cũng như đưa ra những quyết định đầu tư.

Trong phần này mình sẽ cùng anh em phân tích:

- DeFi TVL và Lending DeFi TVL của các hệ sinh thái.

- TVL của các Lending Protocol.

- Hiệu quả sử dụng vốn của Lending Protocol.

Lending nằm ở đâu trong thị trường DeFi?

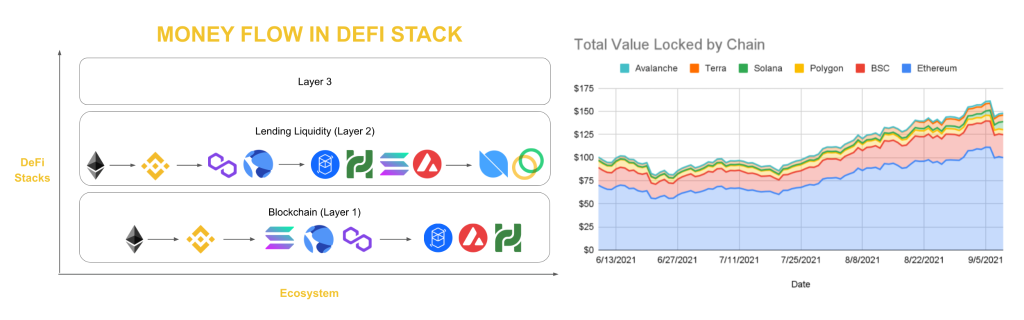

Trước khi đi vào phân tích các số liệu của mảng Lending, mình xin nhắc lại về DeFi Stack. Đây là phần sẽ giúp anh em định hình được các Lending Protocol đang nằm ở đâu trong thị trường DeFi và có vai trò như thế nào?

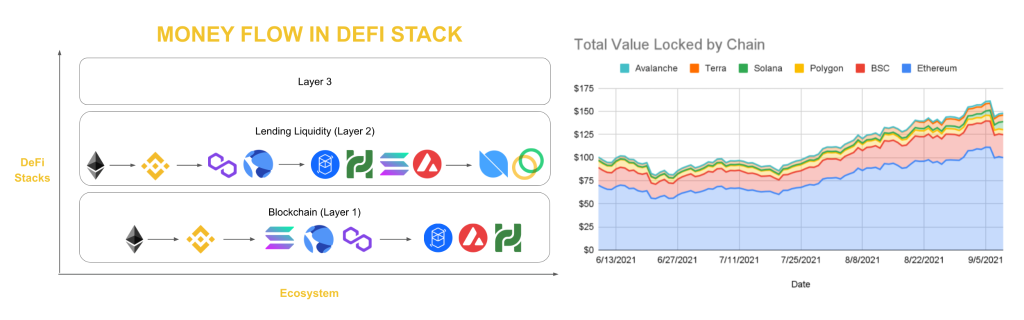

Sơ lược về DeFi Stack: Như anh em có thể thấy Infographic phía dưới, hệ sinh thái DeFi sẽ bao gồm 3 Layer cơ bản, đó là Blockchain Platform (Layer 1), Liquidity (Layer 2) và Application (Layer 3). Trong đó:

- Layer 1 đại diện cho các blockchain platform như Ethereum, BSC, Solana, Polygon. Tuy nhiên, nếu hệ sinh thái chỉ có Layer 1 thì vẫn chưa đủ để phát triển hệ sinh thái DeFi.

- Chính vì thế, hệ sinh thái sẽ cần đến Layer 2, điển hình là các Lending Protocol và AMM Protocol. Đây là Layer đóng vai trò giữ lại dòng tiền (tính thanh khoản) của một hệ sinh thái sau khi dòng tiền đã chảy vào. Chỉ khi nào Layer 2 thu hút nhiều thanh khoản thì DeFi ở hệ sinh thái đó mới bắt đầu phát triển.

- Khi hệ sinh thái DeFi đã đủ vững, Layer 3 sẽ dần xuất hiện với các Dapp trong lĩnh vực Aggregator, họ sẽ tổng hợp thanh khoản từ các Lending Protocol và AMM Protocol để xây dựng các Dapp riêng, làm tăng sự đa dạng của các Dapp trong hệ sinh thái.

Tương quan giữa dòng tiền trong một hệ sinh thái và trong mảng Lending của hệ sinh thái đó.

Qua phần sơ lược về DeFi Stack, anh em có thể thấy được vai trò rất lớn của Lending trong việc hỗ trợ một hệ sinh thái DeFi phát triển. Nếu không có các Protocol chứa Liquidity như AMM và Lending, DeFi trên hệ sinh thái đó sẽ không thể phát triển.

Anh em muốn tìm hiểu chi tiết hơn về DeFi Stack thì có thể đọc thêm:

DeFi TVL và Lending TVL của các hệ sinh thái DeFi

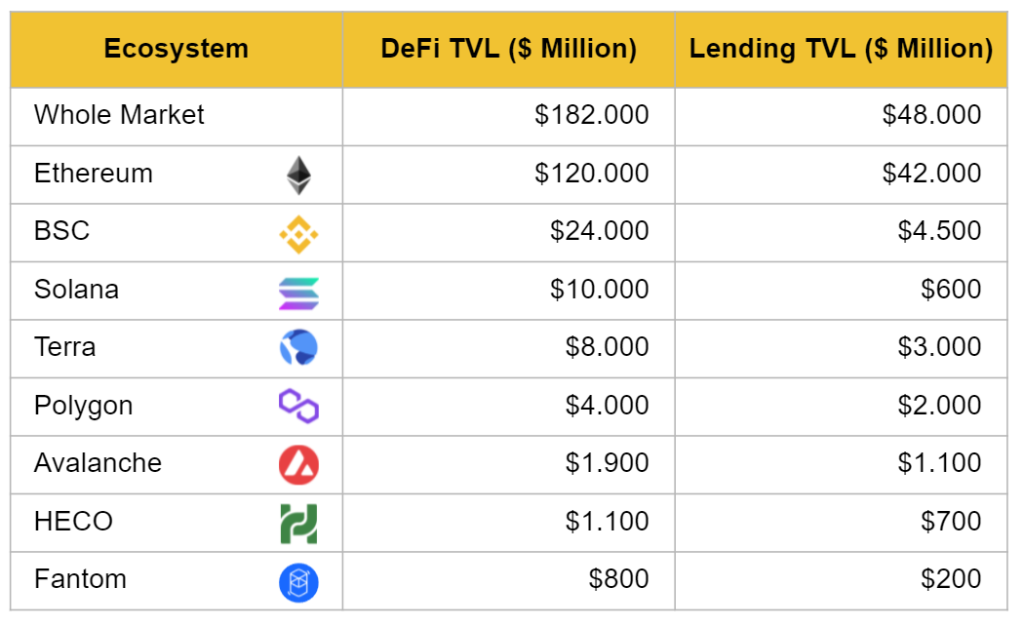

Số liệu tương quan giữa dòng tiền trong một hệ sinh thái và trong mảng Lending của hệ sinh thái đó.

Trên đây là xếp hạng DeFi TVL và Lending TVL của các hệ sinh thái lớn nhất trên thị trường.

- DeFi TVL: Ethereum (#1), Binance Smart Chain (#2), Polygon + Terra + Solana (#3), Avalanche + Fantom + Heco (#4),...

- Lending TVL: Ethereum (#1), Binance Smart Chain (#2), Polygon + Terra (#3), Avalanche + Fantom + Heco + Solana (#4), Ontology + Celo (#5),...

Bảng xếp hạng này cho thấy dòng tiền vẫn nằm nhiều nhất ở hai hệ sinh thái Ethereum ($120B) và Binance Smart Chain ($24 B), sau đó mới đến bộ ba Solana ($10 B), Terra ($8 B) và Polygon ($4 B).

Tuy nhiên, Lending TVL thì có sự thay đổi nhỏ, mặc dù Solana có DeFi TVL lớn hơn, nhưng Lending TVL của hệ Solana ($600 M) lại thấp hơn hai hệ Terra ($3 B) và Polygon ($2 B). Đây cũng là một Insight cho anh em track được dòng tiền nhanh nhất khi nhắc về một hệ sinh thái.

- Về mảng Lending: Ethereum, Polygon, Terra đang chiếm ưu thế.

- Về mảng AMM: Binance Smart Chain, Solana, Fantom đang chiếm ưu thế.

Hai mảng Lending và AMM đều rất quan trọng, tuy nhiên nếu như chọn hệ sinh thái nào để Skin in the game, mình ưu tiên những hệ sinh thái phát triển TVL trên mảng AMM hơn.

Bởi vì khi TVL của AMM phát triển, đồng nghĩa hệ sinh thái đó có nhiều dự án đang phát triển và thu hút người dùng cung cấp thanh khoản. Còn TVL ở các nền tảng Lending tăng chỉ mang ý nghĩa hệ sinh thái đó có dòng tiền, người dùng gửi tiết kiệm do lãi cao, nhưng lại không có giá trị về mặt phát triển không gian DeFi.

Lưu ý: Đây là góc nhìn cá nhân về các hệ sinh thái mới nổi, đối với hai hệ sinh thái Ethereum và BSC thì họ đã phát triển rất mạnh và đồng đều giữa 2 mảng nên sẽ không áp dụng góc nhìn này.

⇒ Dựa vào Lending Platform để track dòng tiền của một hệ sinh thái và xem hệ sinh thái đó sẽ phát triển theo hướng nào, từ đó chọn hướng để Skin in the game.

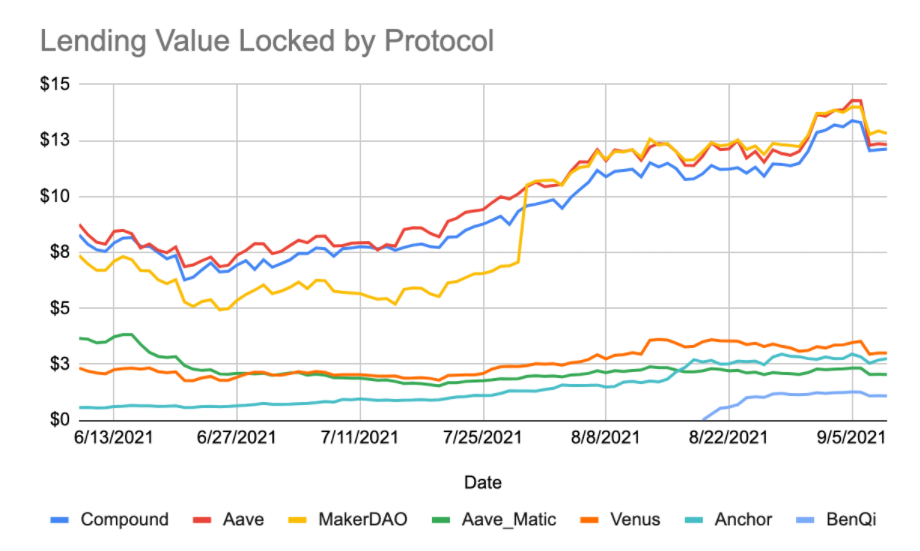

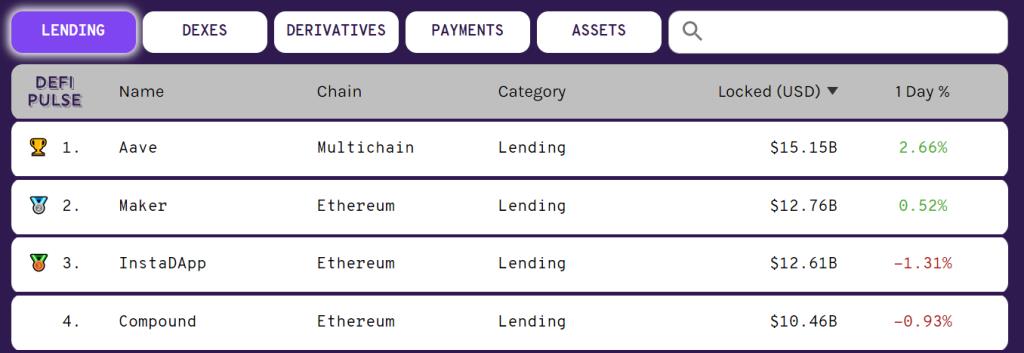

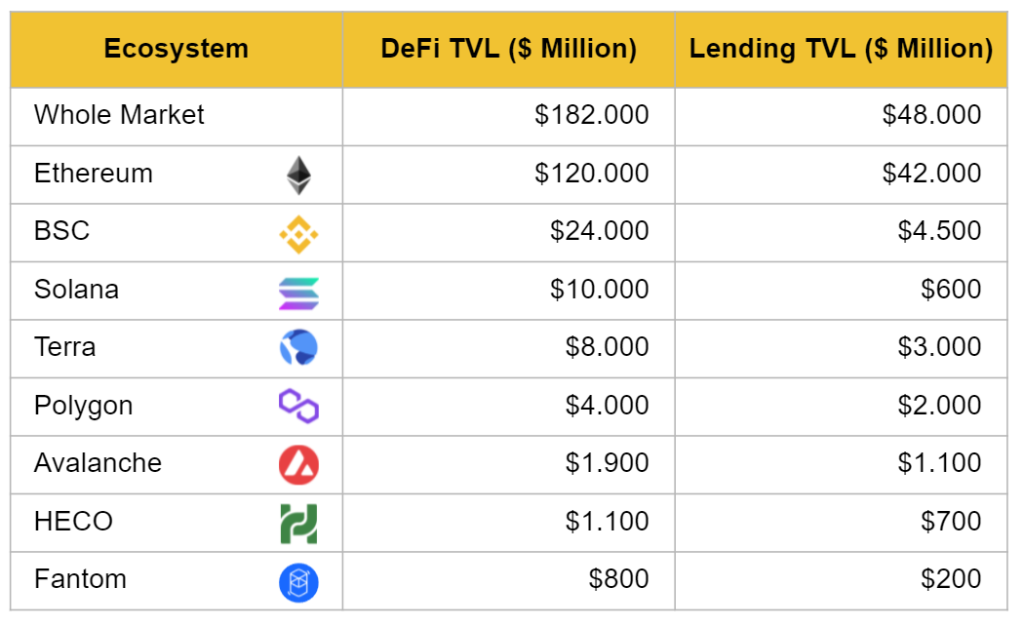

TVL của các protocol nổi bật nhất thị trường

Những nền tảng Lending có TVL cao nhất thị trường.

Dựa vào số liệu phía trên, anh em có thể thấy mảng DeFi Lending đang bị thống trị hoàn toàn bởi 3 nền tảng Aave ($15B), Compound ($13B) và MakerDAO ($14B), chúng hoàn toàn nằm trên hệ sinh thái Ethereum.

Còn lại là những Protocol đại diện cho các hệ sinh thái như: Aave - Polygon ($4B), Venus - BSC ($2B), Anchor - Terra ($3B), BenQi - Avalanche ($1B).

Còn các hệ sinh thái khác như Fantom và Solana vẫn chưa có những Lending Platform, đa số các Lending Platform đều hoạt động riêng lẻ và có TVL chưa đạt $1B.

Điều này cho thấy Lending là mảng vô cùng cạnh tranh và có sức ảnh hưởng rất lớn bởi hiệu ứng mạng lưới. Điều này có nghĩa là Lending Platform nào mạnh thì sẽ “nắm trùm” của cả hệ sinh thái đó, riêng hệ Ethereum có miếng bánh rất to nên cả 3 nền tảng Aave - MakerDAO - Compound có thể chia nhau.

⇒ Nếu như chọn đầu tư vào các Lending Protocol, mình sẽ chọn những nền tảng có hiệu suất tốt nhất, hoặc đang có sự tăng trưởng tốt về TVL, thay vì chỉ dựa vào Market Cap, bởi vì mảng Lending là mảng có tính dominate cao, rất khó cho các nền tảng nhỏ tăng trưởng.

Hiệu quả sử dụng vốn

Hiệu quả sử dụng vốn của một nền tảng Protocol cho anh em biết nền tảng nào đang hoạt động hiệu quả hơn với cùng một số vốn. Chỉ số sẽ được tính như sau:

Hiệu quả sử dụng vốn = (Outstanding Loan/Total Supply)*100%

Trong đó:

- Total Supply: Số tiền người dùng deposit vào protocol.

- Outstanding Loan: Bằng số tiền đã được người dùng vay.

Đây là khái niệm anh em hay nhầm với TVL, TVL là lượng thanh khoản còn lại sau khi người Borrower đã vay tài sản ra khỏi Protocol.

TVL = Total Supply - Total Borrow

Trong đó:

- Total Supply: Tổng giá trị tài sản người dùng deposit vào Protocol.

- Total Borrow: Tổng giá trị tài sản người dùng vay từ Protocol.

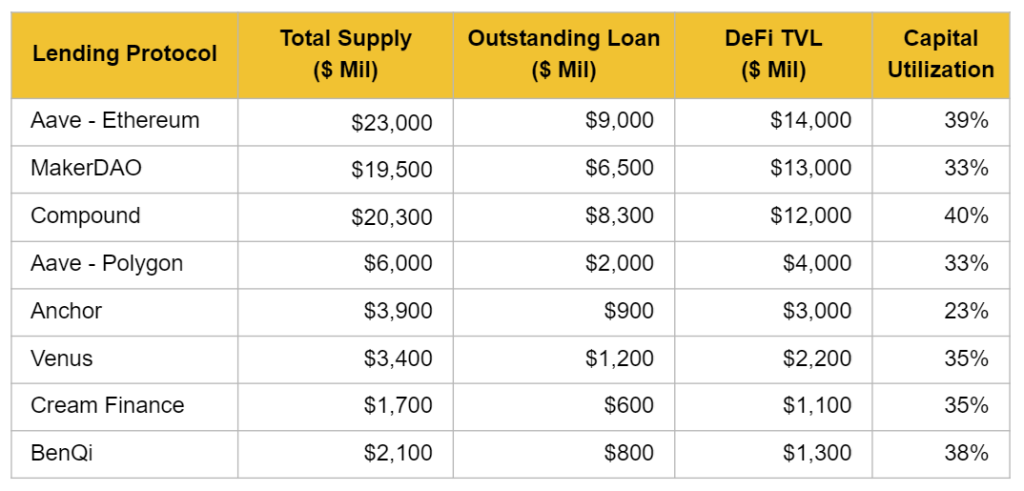

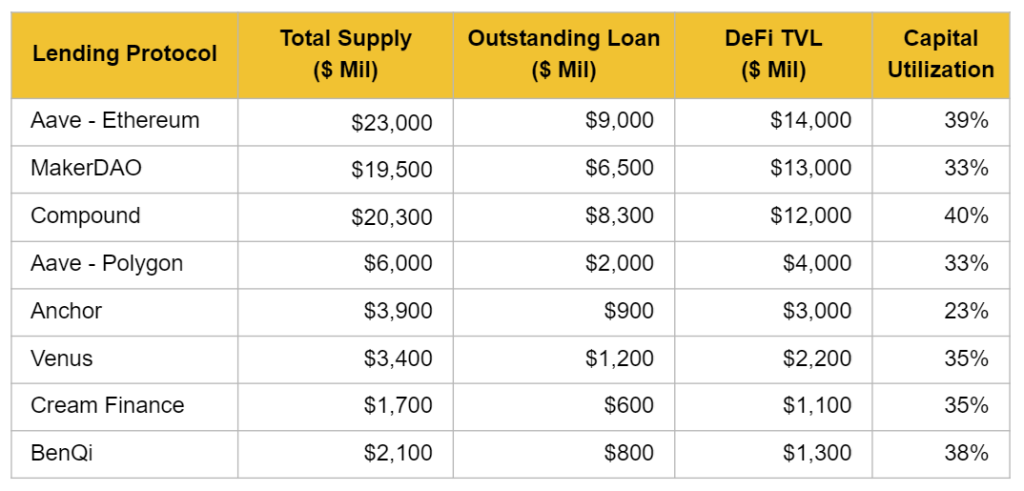

So sánh Hiệu quả sử dụng vốn của các Lending Protocol.

Xếp hạng TVL: Aave (#1), MakerDAO (#2), Compound (#3), Aave-Polygon (#4),....

Xếp hạng Outstanding loan: Compound (#1), Aave (#2), MakerDAO (#3), Aave -Polygon (#4),...

Xếp hạng Capital Utilization: Compound (#1), Aave (#2), MakerDAO (#3), Aave -Polygon (#4),...

Nhìn tổng quan thị trường, MakerDAO - Aave - Compound không chỉ là ba nền tảng có TVL cao nhất, mà còn là 3 nền tảng có Outstanding Loan nổi bật nhất. Khi xét về hiệu quả sử dụng vốn thì chúng sẽ rơi vào khoảng từ 25% cho tới 40%. Từ đây anh em có thể suy ra tỷ lệ trung bình để áp dụng cho toàn thị trường Lending:

- Capital Utilization ~40% ⇒ Hiệu quả sử dụng vốn cao.

- Capital Utilization ~30% ⇒ Hiệu quả sử dụng vốn trung bình.

- Capital Utilization ~25% ⇒ Hiệu quả sử dụng vốn thấp.

Thông thường đối với nhà đất, vàng bạc, anh em có thể vay lên đến 80% tài sản thế chấp. Tuy nhiên các tài sản trong thị trường crypto đều có mức độ biến động cao, chính vì thế người dùng chỉ vay khoảng 30% giá trị tài sản thế chấp. Điều này giúp họ an toàn khỏi rủi ro thanh lý do thị trường sập đột ngột.

Hiệu quả sử dụng vốn cũng thể hiện gián tiếp tỷ lệ thế chấp tối thiểu của các nền tảng cho vay (Min. Collateral Ratio). Nếu như tỷ lệ này cao thì người dùng sẽ vay ra ít hơn.

Trong 3 nền tảng Aave, MakerDAO và Compound, thì MakerDAO yêu cầu tỷ lệ thế chấp lên đến 150%, trong khi Aave và Compound chỉ yêu cầu 130%. Chính vì thế, Outstanding Loan của MakerDAO thấp hơn hai nền tảng còn lại.

⇒ Đây là chỉ số chủ yếu dành cho các investor đầu tư vào nền tảng đó để xem nền tảng nào có hiệu suất tốt hơn, từ đó tạo ra doanh thu cho protocol cũng như quyền lợi cho các lender.

Giá trị của một Lending Platform

Đối với một Lending Platform, anh em cần phải có góc nhìn như sau:

- Người gửi tiết kiệm: Giống như chủ nợ của Protocol ⇒ Vì Protocol phải trả lãi cho họ.

- Người đi vay: Giống như khách hàng ⇒ Người dùng trả lãi vay, tạo doanh thu cho Protocol.

Chính vì thế, anh em không nên đánh giá sự thành công của một Lending Protocol chỉ thông qua TVL, mà hãy kết hợp thêm với Outstanding Loan. Outstanding Loan mới là nhân tố mang lại doanh thu cho Protocol cũng như mang lại lợi nhuận cho Lender.

Câu nói phía trên không đồng nghĩa nền tảng nào cho vay nhiều hơn thì sẽ tạo ra doanh thu nhiều hơn, bởi vì mỗi một nền tảng sẽ thu phí khác, lãi khác nhau. Nhưng góc nhìn tổng quan đó sẽ giúp anh em có góc nhìn khác về TVL trong thị trường Lending.

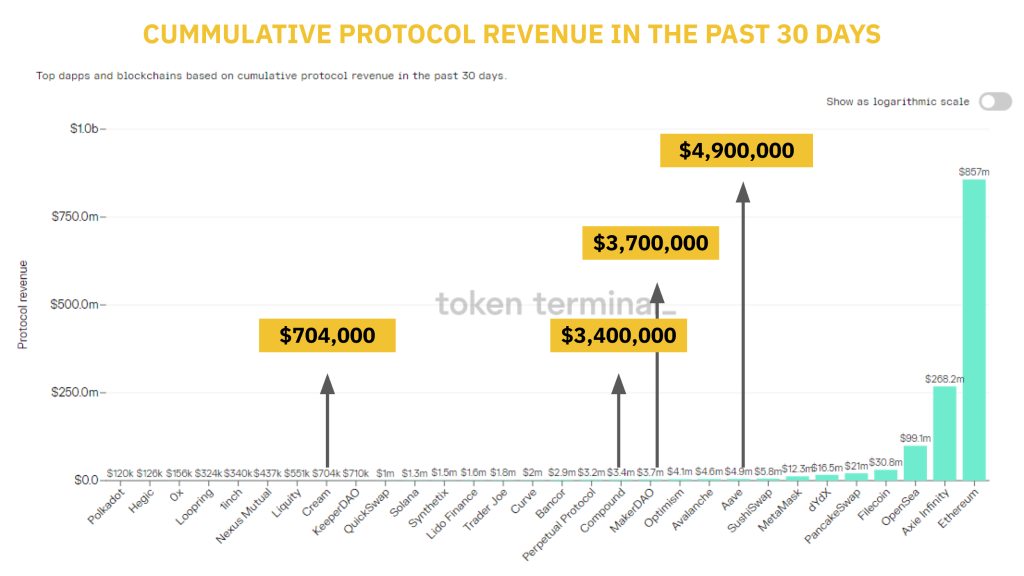

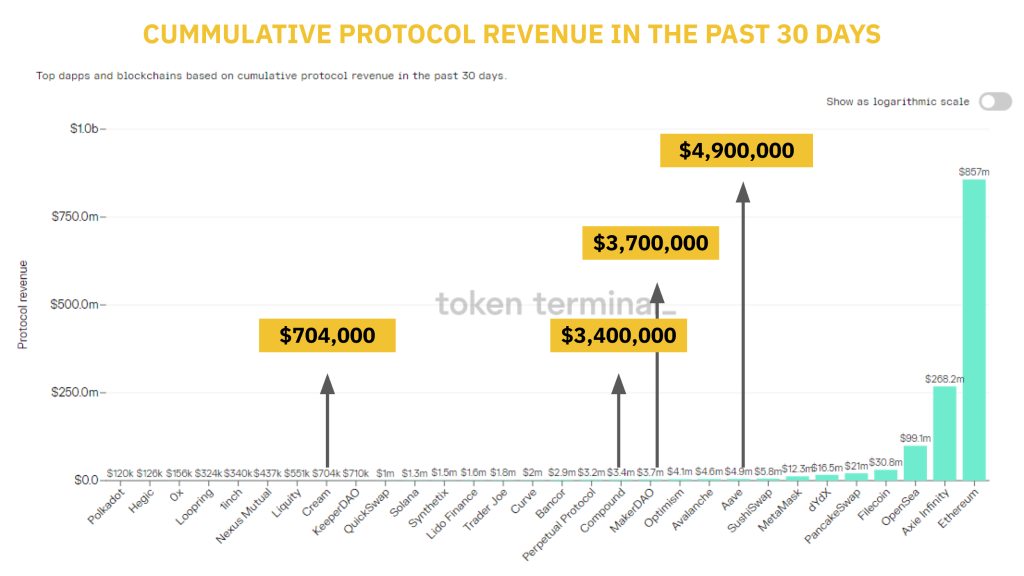

Top 30 DeFi Protocol có doanh thu cao nhất thị trường.

Infographic phía trên thống kê doanh thu của top 30 DeFi Protocol trên thị trường trong vòng 30 ngày. Trong Top 30 Protocol tạo ra doanh thu nhiều nhất, thì có 4 protocol đại diện cho mảng Lending, đó là:

- #1 Aave ($4,900,000).

- #2 MakerDAO ($3,700,000).

- #3 Compound ($3,400,000).

- #4 Cream Finance ($704,000).

Mặc dù các nền tảng Lending phía trên có doanh thu thuộc top thị trường, nhưng họ đang gặp phải một vấn đề nhỏ đó là chưa Capture được nhiều value cho token holder. Để hiểu được tại sao thì anh em đừng quên đọc Series How It Work để phân tích rõ nhất về mô hình hoạt động của dự án.

Doanh thu của các Protocol có thể được sử dụng với mục đích:

- Buy back & burn native token ⇒ Tạo động lực tăng giá.

- Phân phối lại cho các token holder ⇒ Tăng quyền lợi cho holder.

- Phòng trường hợp xấu xảy ra?

Trường hợp xấu đó là gì mà tại sao Protocol cần phải dự trữ một khoảng doanh thu lớn đến thế?

Đó chính là Case Study đối với nền tảng MakerDAO, khi thị trường sập mạnh vào tháng 3/2020. MakerDAO đã kích hoạt thanh lý hàng loạt tài sản. Tuy nhiên họ vẫn không thể trả nợ cho Lender. Chính vì thế họ đã phải sử dụng tới quỹ doanh thu để đền bù cho Lender.

Doanh thu của nền tảng Lending có thể không mang lại giá trị ngắn hạn cho các token holder, nhưng điều này đảm bảo cho Protocol có thể hoạt động bền vững hơn trong tương lai.

⇒ Đối với một Investor vào Protocol, chúng ta không chỉ nhìn vào chỉ số hoạt động, mà còn phải phân tích mô hình hoạt động của các dự án. Lending Protocol nào có thể đứng vững khi thị trường sập mạnh?

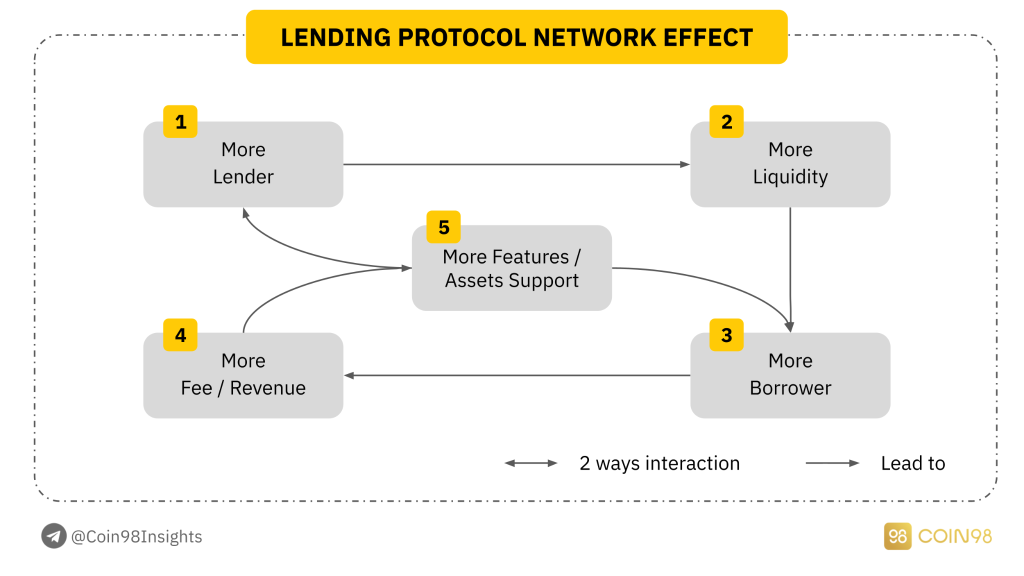

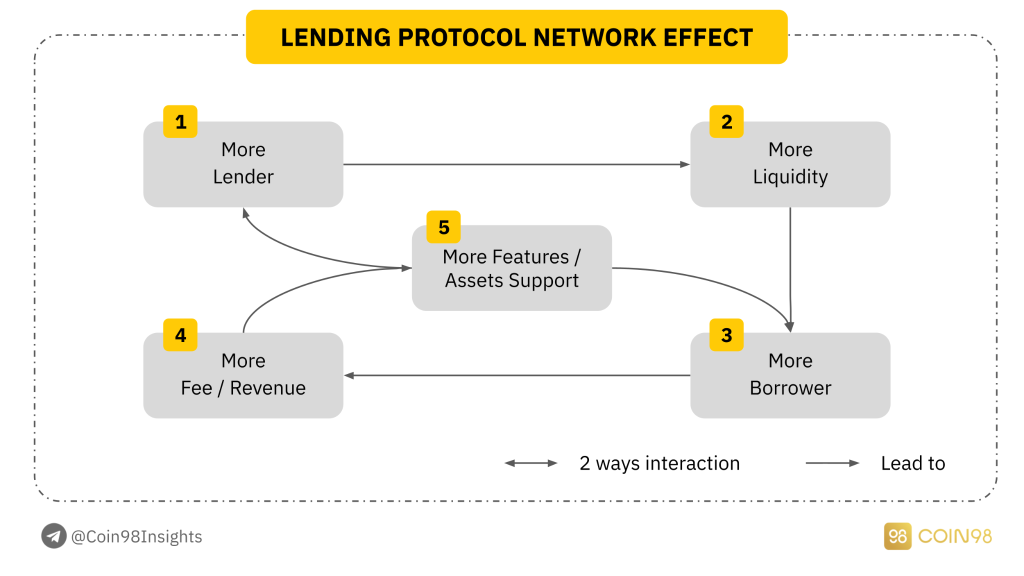

Hiệu ứng mạng lưới của Lending (Network Effect)

Ở phía trên, mình đã phân tích cho anh em theo dọc và chiều ngang của lĩnh vực Lending trong thị trường DeFi. Tuy nhiên, sự thành công của một Lending còn bị tác động bởi nhiều yếu tố khác. Trong đó yếu tốc tác động mạnh mẽ nhất chính là Network Effect.

Giải nghĩa: Hiệu ứng mạng lưới (hay còn gọi là Network Effect) có thể được xem là hiệu ứng mà một nhóm nhân tố có thể mang lại giá trị cho nhau, cũng như có sự tương tác lẫn nhau để mang lại giá trị nhiều nhất cho tập thể.

Hiệu ứng mạng lưới của các Lending Protocol.

Nếu so với AMM, thì lĩnh vực Lending có Network Effect tương đối đơn giản hơn. Mình có thể tóm gọn cho anh em bằng Infographic phía trên:

- Đầu tiên, để Lending Protocol có thanh khoản cho Borrower, Lending Protocol cần thu hút các Lender gửi tài sản tiết kiệm vào Liquidity Pool (1).

- Sau khi Lending Protocol đã có thanh khoản dồi dào (2) ⇒ Thu hút Borrower (3).

- Khi Lending Protocol có nhiều Borrower ⇒ Tạo ra doanh thu và lợi nhuận (4).

- Doanh thu và lợi nhuận sẽ được sử dụng để phát triển Lending Protocol (5), đó có thể là thêm tính năng mới như Flash loan, hoặc hỗ trợ thêm nhiều tài sản.

- Thêm tính năng mới sẽ thu hút thêm Borrower (3).

- Hỗ trợ thêm nhiều tài sản sẽ thu hút ngược lại Lender (1) và Borrower (3).

Cứ như thế vòng lặp sẽ diễn ra và đây cũng chính là FlyWheel của các Lending Protocol. Khi có được thanh khoản cao, Lending Protocol sẽ thu hút Borrower, tạo ra lực cầu để thu hút tiếp Lender, từ đó tạo ra thặng dư cho Lending Protocol và giá trị cho mỗi thực thể tham gia vào nền tảng.

- Lender có thể gửi tiết kiệm để nhận lãi suất.

- Borrower có thể sử dụng Lending để tối ưu hóa dòng vốn.

- Investor (Token holder) có thể cải tiến Lending Protocol thông qua đề xuất và biểu quyết.

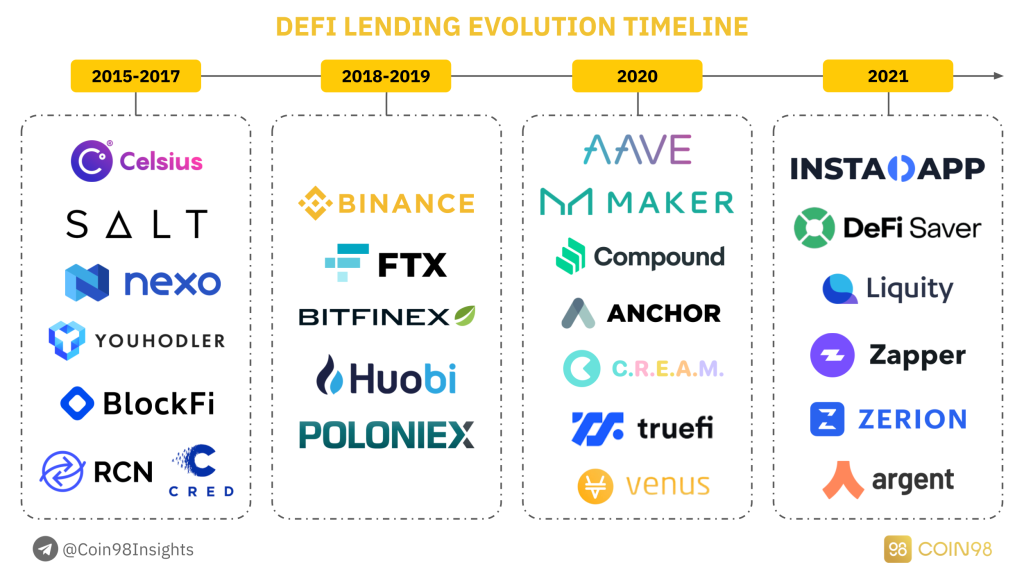

Timeline quá trình phát triển của Lending

Sau khi đã nắm rõ được những nền tảng Lending nổi bật trên thị trường và cách phân tích tổng quan về thị trường Lending. Trong phần này mình sẽ cùng anh em đi qua từng giai đoạn phát triển của các Lending Platform, từ đó giúp anh em dự phóng được những hướng đi của thị trường Lending sau này.

Trong phần này mình sẽ đề cập tổng quan về lĩnh vực Lending ở toàn bộ thị trường crypto chứ không riêng trong thị trường DeFi, vì mảng Lending DeFi vẫn còn khá mới và chịu sự ảnh hưởng khá lớn của lĩnh vực Lending nói chung.

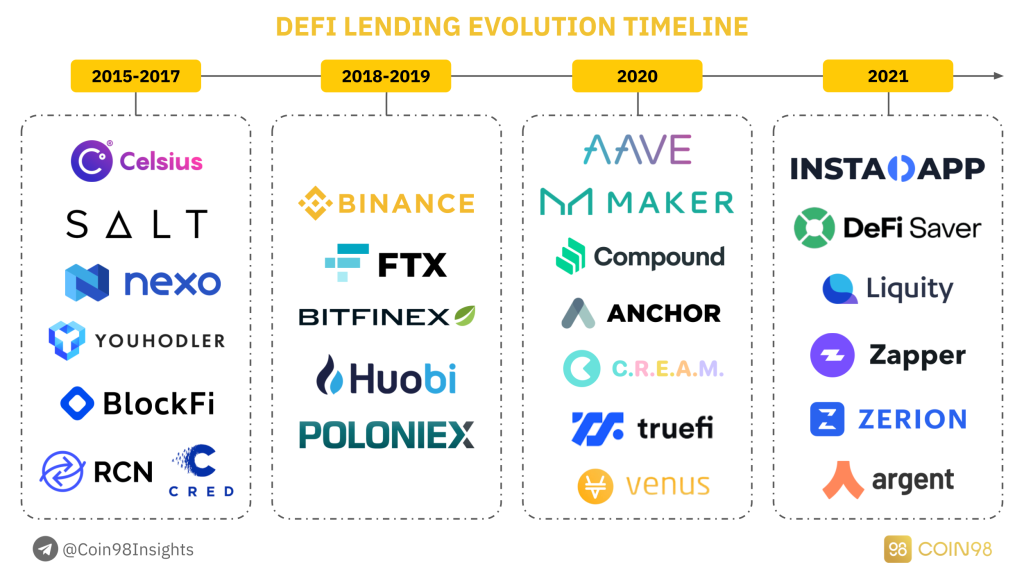

Giai đoạn 1 (2015-2017): Centralized Lending Platform ra đời

Như mình đã đề cập ở phía trên, Lending là lĩnh vực luôn đi song song với bất kỳ thị trường nào. Miễn là nơi đó có dòng tiền, có cơ hội cho nhà đầu tư thì lĩnh vực Lending sẽ ra đời giúp nhà đầu tư có thể tối ưu hóa dòng vốn.

Lending là lĩnh vực đã được nhắc đến lần đầu tiên vào năm 2015. Cho đến 2017, những nền tảng Lending đầu tiên mới ra đời. Tuy nhiên trong thời gian này, đa số người dùng đều chưa chú ý đến DeFi chính vì thế mặc dù ETHLend (tiền thân của Aave) và MakerDAO đều đã hoạt động từ năm 2017, nhưng người dùng chỉ chú ý đến các Centralized Lending Platform.

Trong khoảng năm 2017, Centralized Platform luôn là ưu tiên hàng đầu của các user từ Exchange cho đến Lending và còn nhiều mảng khác. Một số nền tảng Lending nổi bật có thể kể đến như NEXO, BlockFi, SALT, Celsius,…

Giai đoạn 2 (2018-2019): Centralized Exchange hỗ trợ Margin Trading (Lending)

Sau khi các Centralized Lending Platform phát triển mạnh mẽ, người dùng cũng đã quen dần với hình thức vay để tối ưu hóa nguồn vốn khi giao dịch. Tuy nhiên, đây là miếng bánh vô cùng béo bở và các sàn có thanh khoản cao hoàn toàn có thể áp dụng hình thức đó.

Chính vì thế các Centralized Exchange cũng bắt đầu phát triển thêm sản phẩm giao dịch đòn bẩy (Margin Trading). Cơ chế của chúng hoàn toàn giống với các Lending Platform. Nghĩa là người dùng thế chấp tài sản đang có, vay mượn một tài sản khác để mua khống hoặc bán khống.

En los primeros días, los primeros intercambios adoptados fueron Bitfinex y Poloniex , que fueron dos intercambios con gran liquidez y volumen de negociación en el período de 2018. Sin embargo, los intercambios emergentes posteriores tienen más dominio, principalmente Binance , FTX o Huobi .

El desarrollo de Margin Lending (Borrow to trade o Leverage) también es una premisa para que las bolsas desarrollen la negociación de derivados más adelante.

Fase 3 (2020): DeFi Lending nació y explotó en los ecosistemas

Hasta aproximadamente junio de 2020, DeFi comenzó a ser conocido por muchas personas y los campos en DeFi también comenzaron a desarrollarse, incluida la matriz de préstamos DeFi. Este es el mismo evento que el dicho "El agua sube, el barco sube".

Aunque las plataformas líderes actuales de DeFi Lending como Aave o MakerDAO se han desarrollado desde aproximadamente 2017-2018, no fue hasta el verano de DeFi en 2020 que comenzaron a llamar la atención y explotaron desde aquí.

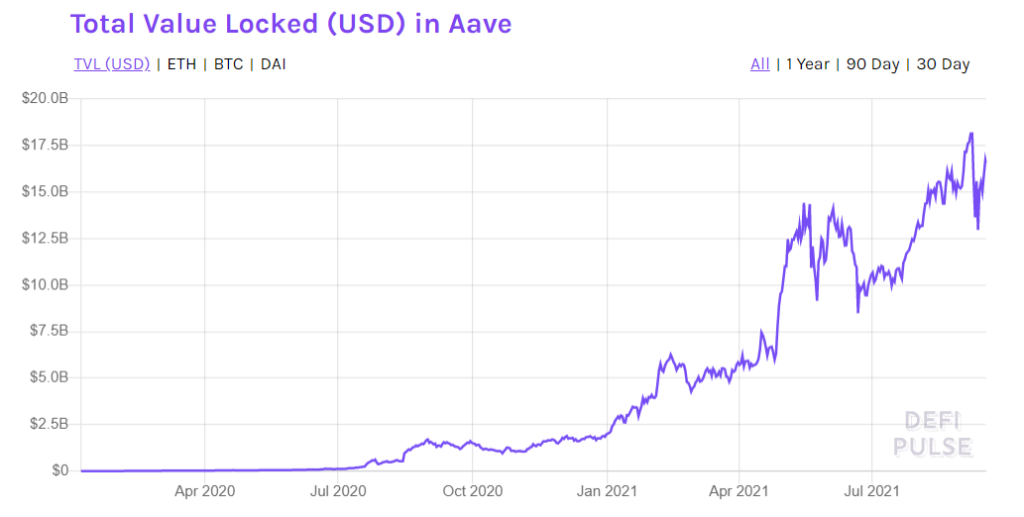

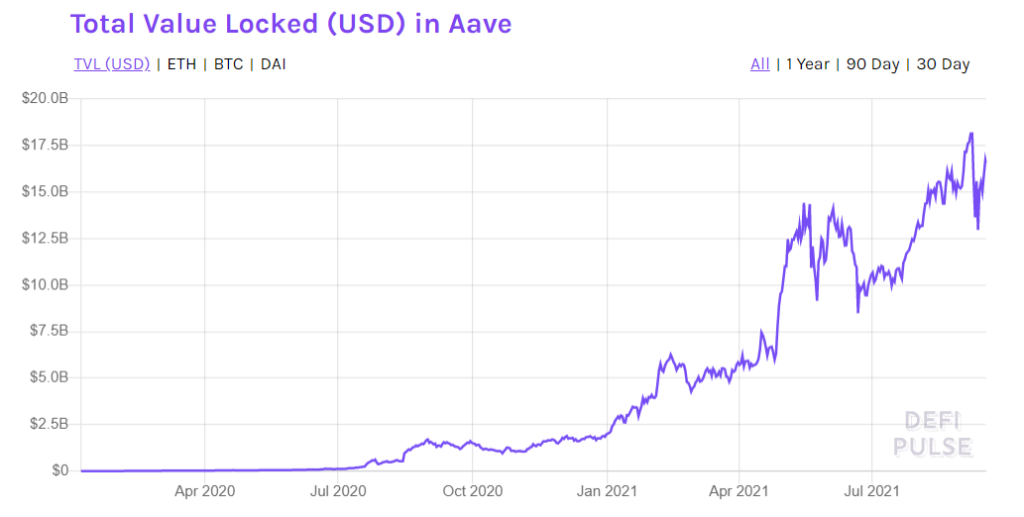

Crecimiento TVL de la plataforma Aave.

La imagen de arriba es el ejemplo más claro. Desde principios de 2020, DeFi TVL de Aave solo ha rondado los $ 10 millones, pero a partir de ahora, Aave se registra en la marca de $ 16 mil millones (crecimiento de 1,600x en menos de 2 años).

Durante este período, los principales ecosistemas también comenzaron a desarrollar la plataforma de préstamos DeFi, generalmente Venus de Binance Smart Chain, Anchor of Terra, etc.

También hay algunas plataformas de préstamos que implementan cadenas múltiples , como Cream Finance,...

Fase 4 (2021): DeFi Lending mejora y se desarrolla

Cuando los Protocolos de Préstamos se hayan desarrollado de manera constante (la liquidez es abundante), verá la aparición de Agregadores de Préstamos. Este es también el Insights que me dice si la liquidez en el ecosistema es lo suficientemente estable ⇒ Si es suficiente, nacen nuevas plataformas de agregación de liquidez.

Se pueden mencionar algunos agregadores de préstamos destacados, como InstaDapp o DeFi Saver, que agregarán liquidez de Aave, Compound o MakerDAO. En particular, el flujo de dinero a InstaDapp para llegar a Lending Protocols tiene un TVL de hasta 10 mil millones de dólares.

Al mismo tiempo, las plataformas de préstamos también comenzaron a desarrollar más subproductos, principalmente operaciones apalancadas porque pueden aprovechar la liquidez de la plataforma de préstamos para prestar a los usuarios. Alpha Finance lanza Beta Finance , Mango Market (Solana) que combina Margin Trading y Lending.

Proyecciones futuras de los préstamos

Entonces puedes entender que estás en la fase 3 del campo de los préstamos. Mi análisis como ese no significa que los préstamos no se desarrollarán más en el futuro. Sin embargo, para saber cómo van a ir y resumir en una fase, necesitamos más tiempo de observación.

Estas son algunas de mis proyecciones sobre el próximo mercado de préstamos:

Zona de juegos de los magnates financieros

El tamaño del mercado de DeFi Lending en comparación con otros mercados.

Aunque DeFi Lending se ha vuelto muy popular recientemente, la realidad es que la capitalización de mercado de DeFi Lending sigue siendo muy pequeña en comparación con el tamaño del mercado global de préstamos. Por lo tanto, el mercado de préstamos DeFi tiene absolutamente la oportunidad de crecer aún más en el futuro.

Las grandes instituciones financieras han comenzado a prestar atención al mercado de préstamos DeFi, incluida Coinbase , tienen la ambición de desarrollar más segmento de préstamos. Aunque ha sido "tocado" por la SEC, creo que DeFi Lending no solo es notado por Coinbase sino también por grandes bancos como JP Morgan, HSBC,...

Coinbase fue "tocada" por la SEC cuando intentaba acceder al mercado de préstamos.

No limitado al mercado criptográfico

Aunque DeFi Lending ha crecido enormemente, también ha demostrado claramente sus desventajas. Como puede ver, DeFi Lending actualmente está muy limitado por el mercado de cifrado. No podemos hipotecar activos que no sean Criptomonedas.

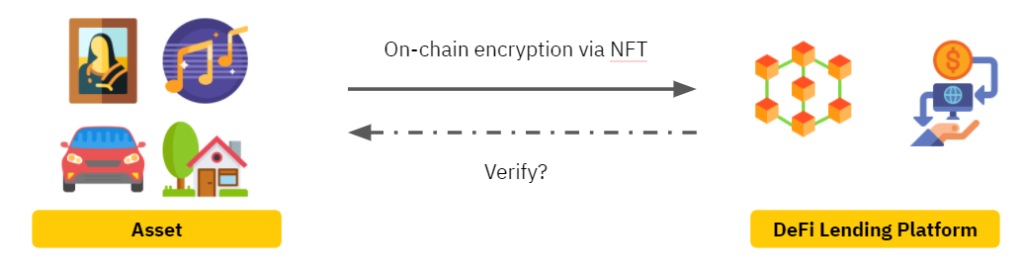

Si esto no se resuelve, el tamaño de DeFi Lending siempre será más pequeño que el tamaño del criptomercado. El hecho es que DeFi Lending ha estado tratando de resolver este problema, pero todavía tienen muchas dificultades. Los dos mayores problemas que necesitan resolver son:

1. Mecanismo de cifrado de activos reales

En el mercado real, los usuarios pueden hipotecar automóviles, casas y muchos otros bienes para pedir prestado. Entonces, ¿cómo podemos tokenizar cada uno de esos activos en la cadena de bloques y aplicarlos a DeFi? Sin mencionar que cada automóvil tiene un color diferente, una marca diferente, de la cual su valor también es diferente.

Actualmente, NFT es la tecnología utilizada para tokenizar activos separados con diferentes propiedades. Por ejemplo, la plataforma Opulous permite a los artistas musicales tomar préstamos contra hipotecas musicales en forma de NFT.

Sin embargo, para activos reales como casas, vehículos, etc., ¿cómo aseguran los Protocolos de préstamos que la NFT codifica para ese activo y no para otro activo con características similares? Esto sigue siendo un problema, es una interrogante sin respuesta.

El mecanismo de cifrado de activos reales aún no tiene una solución efectiva.

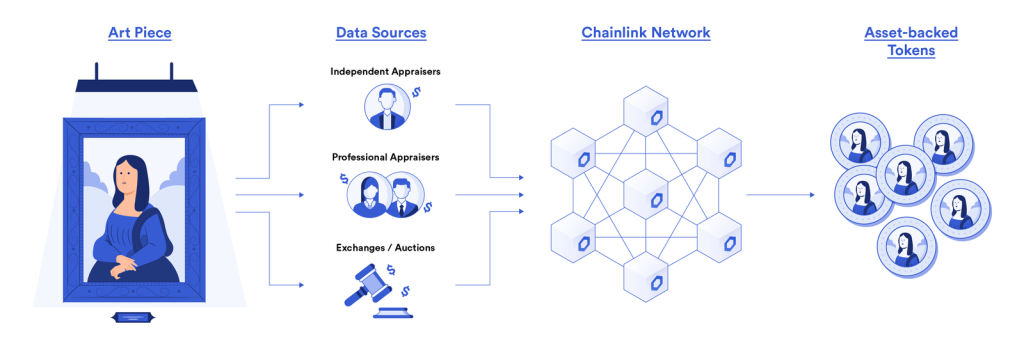

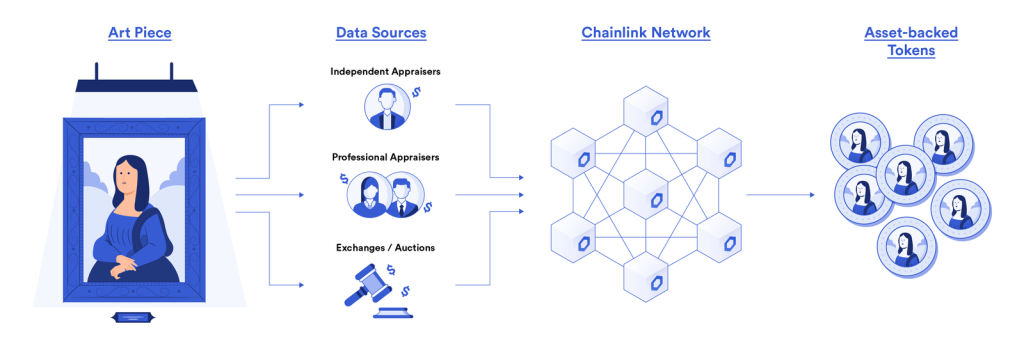

2. Mecanismo de valoración de activos

La segunda barrera es el mecanismo de valoración de activos. En cuanto a las criptomonedas, la fijación de precios es relativamente fácil ya que son altamente líquidas y ampliamente aceptadas. Sin embargo, para los activos del mundo real, la valoración es mucho más difícil.

Sin embargo, dependiendo de los atributos y características, cada auto y cada casa tiene una valoración diferente. Especialmente los trabajos NFT, para cada coleccionista, su valor también es diferente. Entonces, ¿cómo se puede evaluar con precisión el valor de la propiedad?

ChainLink está a la vanguardia de la valoración de activos y su colocación en la cadena de bloques.

Actualmente, ChainLink ha estado desarrollando tecnología para permitir la fijación de precios de activos NFT, pero no se han aplicado realmente y necesitan más tiempo para desarrollarse.

Si se resuelven los dos problemas anteriores, seguramente la escala de la matriz DeFi Lending será mucho mayor, tan grande que no podremos imaginar. Pero esta es una larga historia porque los activos reales tocarán muchas cuestiones legales.

Volviendo al mercado de las criptomonedas, ¿dónde están las oportunidades de inversión para usted?

Oportunidad de inversión en Lending

Después de comprender el proceso de desarrollo y la dirección de análisis de Lending Protocols, en esta sección analizaré las oportunidades de inversión en el campo de Lending. Que se divide en 3 tipos.

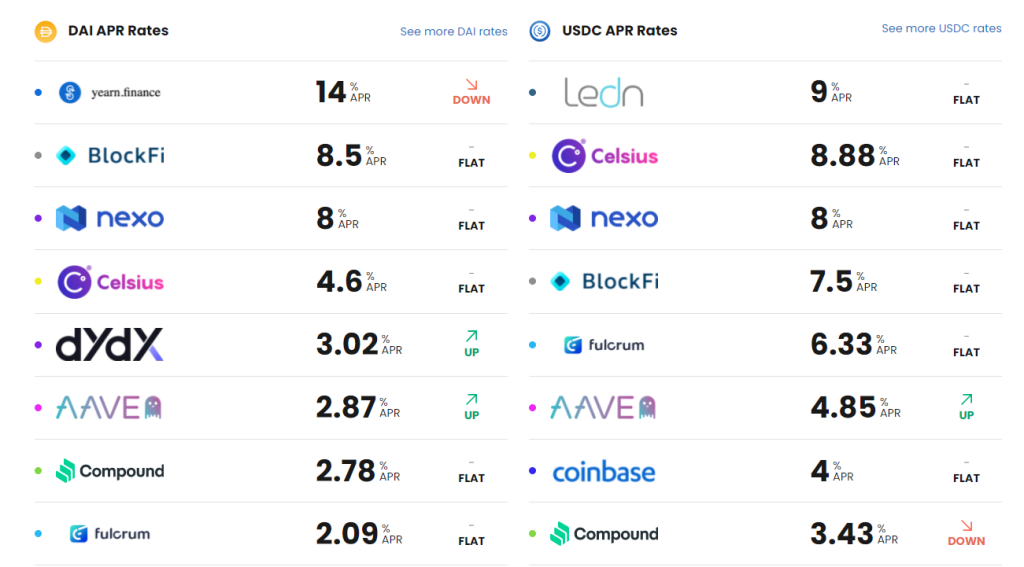

Préstamos en plataformas de préstamos

En el mercado DeFi, puede optimizar las ganancias con muchos métodos diferentes, de los cuales la mayor ganancia es la forma de Farming o participar en IDO. Sin embargo, si tiene miedo del riesgo de pérdida transitoria o no tiene una "apuesta" de IDO, entonces Lending es una de las soluciones más óptimas.

Aunque el interés de los préstamos es bastante bajo, esta es la primera opción para aquellos que tienen un gran capital y pueden ganar con los activos que tienen. Además de Stablecoins, también puedes prestar criptomonedas , principalmente activos de alta liquidez.

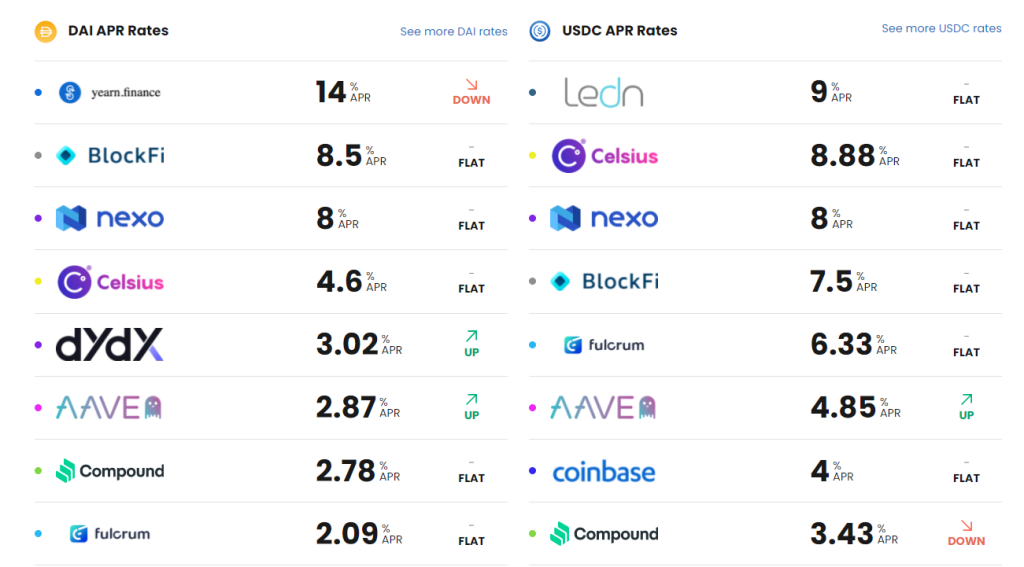

Compare las tasas de interés de las plataformas de préstamos.

Aquí hay dos herramientas para rastrear el interés y el interés del préstamo en Lending Platforms:

Invierta en tokens nativos de Lending Platform

Esta es la forma de inversión más accesible, pero también la más difícil porque requiere que comprenda el modelo operativo y evalúe el potencial de las Plataformas de préstamos.

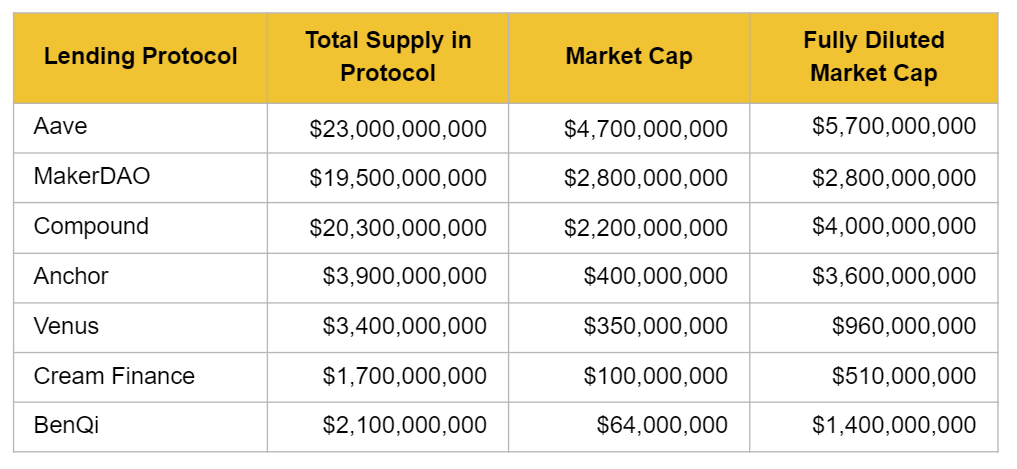

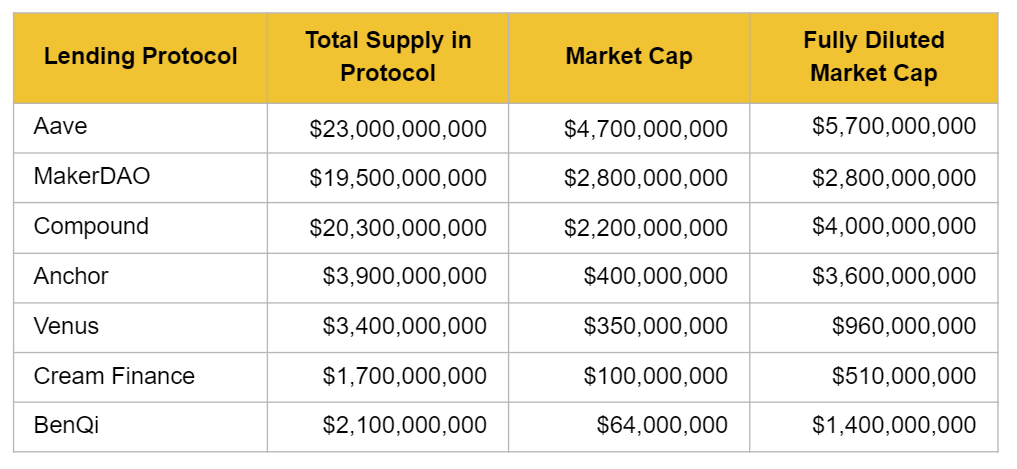

Compare la capitalización de mercado de los protocolos de préstamos DeFi.

Ahí:

- Suministro Total en Protocolo: Monto del Depósito del usuario en el Protocolo de Préstamos.

- Market Cap: Protocolo de Capitalización de Lending (Número de tokens en circulación * Precio por token).

- FDV: Capitalización totalmente diluida (Suministro total de tokens * Precio por token).

1. Para los 3 principales protocolos de préstamo (Aave - Compound - MakerDAO)

Como puede ver en las estadísticas anteriores, las plataformas operativas más destacadas son Aave - MakerDAO - Compound, que tiene una capitalización muy alta. Por tanto, si apuestas por el crecimiento de estas 3 plataformas, el potencial de crecimiento no será alto.

Sin embargo, sigo prestando atenci��n a MakerDAO, porque la capitalización de mercado de MakerDAO es solo igual a Compound, pero FDV es inferior al doble. Esto significa que la capitalización de mercado de MakerDAO aún no ha alcanzado el "techo" (suponiendo que las 3 plataformas tengan el mismo potencial).

¿Por qué no elijo Compuesto? Debido a que Compound tiene la capitalización de mercado más baja del trío, pero el FDV de Compound se está acercando al "techo" de Aave, por lo que si hay un crecimiento en la capitalización de mercado, se dividirá en partes iguales entre los tokens desbloqueados.

2. Para los restantes Protocolos de Préstamo

Según las estadísticas anteriores, puede ver:

- Si el suministro total es de aproximadamente $ 3.5 mil millones, Market Cap será de alrededor de $ 400 millones (con 2 representantes, Anchor Protocol y Venus).

- Si la oferta total es de unos 2.000 millones de dólares, la capitalización de mercado será de unos 100 millones de dólares (con 2 representantes, Cream Finance y BenQi ).

Sin embargo, Cream Finance y Venus tienen el FDV más bajo, por lo que en poco tiempo elegiré Cream o Venus, en lugar de Anchor o BenQi.

Comparar Market Cap y FDV son los dos métodos más sencillos, pero no te excedas y te olvides del análisis fundamental (analizar el valor intrínseco de un Protocolo).

Cada Protocolo anterior tiene sus propios puntos destacados, por ejemplo:

- Venus tiene un FDV bajo, pero los usuarios de BSC están más enfocados en el flujo de caja de AMM.

- Anchor tiene un FDV alto pero es la mayor concentración de flujo de efectivo en el sistema Terra.

- Cream Finance es la plataforma más destacada en la implementación de cadenas múltiples (4 cadenas).

- BenQi es una plataforma de préstamos similar a Cream Finance. Pero cuando observe más de cerca, verá que BenQi tiene la ventaja de ser la única plataforma de préstamos en Avalanche (sin competidores), y Cream Finance implementa cadenas múltiples, pero cada cadena tiene competidores. Cream Finance no aprovecha al máximo de su capacidad.

⇒ Necesita comparar muchos aspectos diferentes en función del rendimiento para tomar la decisión más razonable.

Únase a Retroactivo

El último formulario tiene el mismo funcionamiento que el uso de las plataformas de Lending (Préstamo, Hipoteca, Préstamo,...). Pero la diferencia es que "cazará" plataformas de préstamos que muchas personas no conocen, no tienen tokens y están ejecutando incentivos para los usuarios desde el principio. Si tienes suerte, ganarás tokens cuando tengan un Airdrop, o disfrutarás de un incentivo como en el caso de Anchor Protocol a continuación.

Estudio de caso: cuando se lanzó Anchor Protocol - Plataforma de préstamos del ecosistema Terra, los usuarios no solo recibieron una APR del 20% en UST al depositar en la plataforma, sino que también recibieron un token ANC retroactivo.

Anchor Protocol ha lanzado muchos incentivos para que los usuarios utilicen la plataforma.

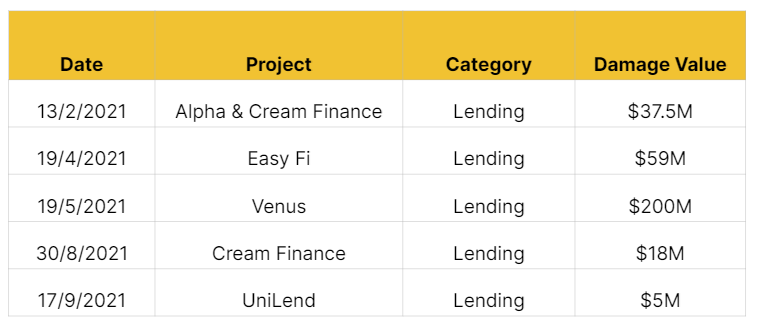

Préstamos y hacks

En la última parte, me gustaría recordarles algunos trucos en el mercado de préstamos DeFi. Esta es también la parte en la que menciono algunos de los riesgos que puede encontrar al participar en DeFi Lending.

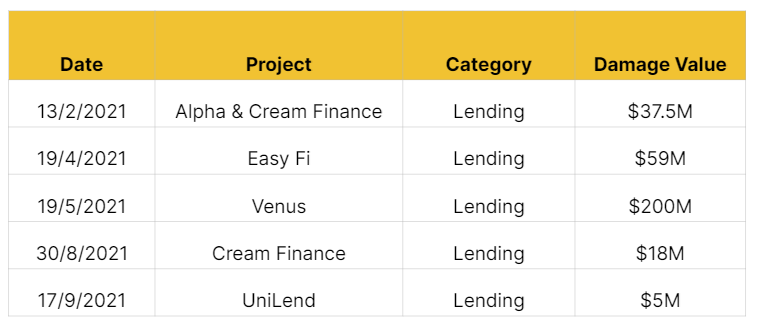

Hackear eventos de Lending Protocols.

Desde principios de año, el campo de los préstamos ha experimentado muchos ataques, el más reciente UniLend, la mayor pérdida es la plataforma Venus con $ 200 millones. Aunque el capital de la mayoría de los usuarios se compensa (sin pérdida de capital), los poseedores de fichas sufren constantemente cuando se piratea el Protocolo.

Venus (XVS) ha perdido el 50% de su valor, de $80 a $40 cuando la plataforma anunció un hackeo de $200 millones, que puede considerarse la mayor pérdida después del hackeo de $611 millones de Poly Network .

Flash Loan: la causa principal de los hacks

Y la mayoría de los ataques provienen de la vulnerabilidad Flash Loan: esta es una función que permite a los usuarios pedir prestado y pagar en la misma transacción sin garantía. Entonces, ¿por qué las plataformas de préstamos aún son compatibles con Flash Loan?

En realidad, Flash Loan no es del todo malo, Flash Loan permite a los usuarios ganar dinero gracias a la estrategia de arbitraje (arbitraje), cambiar garantías rápidamente, liquidarse con Flash Loan.

Por lo tanto, Flash Loan no es completamente malo, pero también puede verse como un factor de advertencia para ayudar a Lending Protocols a mejorar la seguridad antes de que quieran desarrollarse de manera sostenible.

Además, participar en DeFi también tendrá algunos riesgos adicionales en términos de uso de billetera y riesgos de contrato inteligente. Solo debe participar con una cantidad razonable de capital. Conozca los detalles sobre cómo unirse a DeFi de forma segura aquí .

resumen

Voy a resumir algunas ideas para usted acerca de las oportunidades de inversión en el campo de los préstamos:

- Los préstamos son tan importantes como AMM para mantener el flujo de efectivo en un ecosistema.

- DeFi Lending es una solución de préstamos que ayuda a resolver muchas limitaciones del mercado de préstamos actual y tendrá un gran potencial de desarrollo en el futuro.

- Los préstamos son un segmento altamente competitivo y dominante en cada ecosistema.

- Para analizar el desempeño de Lending Protocol, es necesario combinar el modelo operativo, cómo el protocolo genera ingresos, y no solo TVL (para inversores a largo plazo).

- Lending array no tiene muchas oportunidades para los inversores, pero esta es la solución más segura y óptima para los grandes hermanos del capital.

- En el futuro, DeFi Lending se acercará al mercado financiero tradicional si puede resolver dos problemas: verificación y valoración de activos.

Esos son todos los análisis para ayudarlo a encontrar oportunidades de inversión en el campo de los préstamos. ¡Espero que el artículo te traiga mucho valor!