Análisis del modelo operativo Uniswap V2 (UNI) - La base de AMM

Analizar y evaluar el modelo operativo de Uniswap V2, el modelo más básico para cualquier AMM.

Analice el mecanismo de trabajo de Maker Dao y cómo capturar valor para el token MKR, proyectando así el futuro y el potencial de este proyecto líder en préstamos.

¿Qué es Maker Knife?

MakerDAO & DAI es un proyecto sobre préstamos en el campo de las finanzas descentralizadas DeFi. La base del proyecto se basa en Ethereum Blockchain.

Los 2 componentes principales y esenciales del proyecto son DAI Stablecoin y Maker (MKR Token):

Maker Dao es uno de los primeros proyectos de Lending en el mercado, desarrollado desde finales de 2017. Después de más de 3 años, el proyecto ha logrado muchos grandes logros, Stablecoin DAI es actualmente la Stablecoin con la mayor capitalización DeFi y la tercera más grande en todo el mercado, justo detrás de USDT y USDC.

Este articulo te ayudara:

Consulte para tener más perspectivas de inversión.

Modelo de trabajo de Maker Dao

Maker Knife actualmente tiene algunos productos principales de la siguiente manera:

Aprenderemos cómo funcionan estos productos a su vez.

Bóveda del mercado

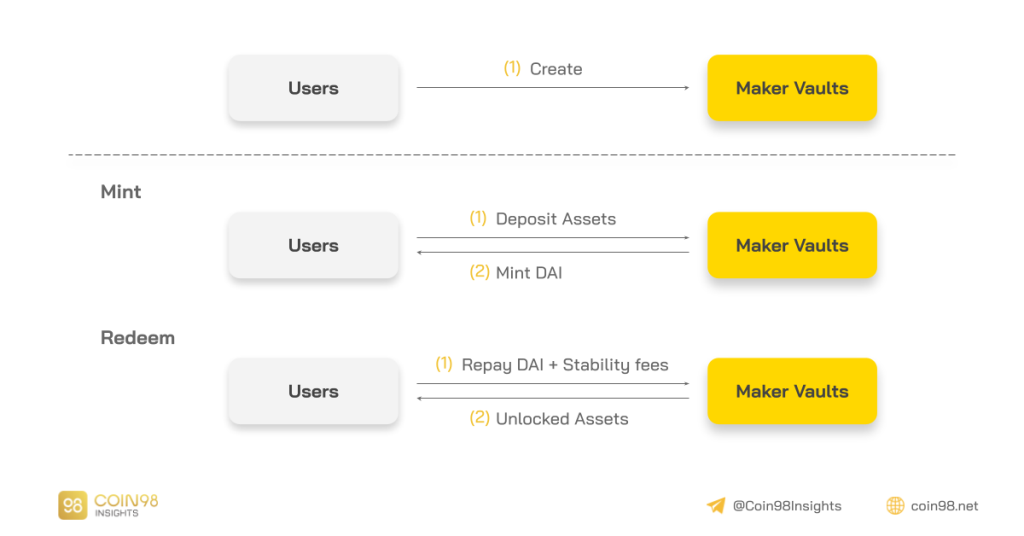

Para poder comenzar a interactuar con Maker Dao, lo primero que debe hacer es abrir un Maker Vault, que puede abrir a través de proyectos que admiten Interface for Maker Dao, como Oasis, InstaDapp, Zerion.

Un Maker Vault es como su posición, después de abrir 1 Vault, tendrá derecho a proporcionar garantías, pedir prestado DAI, pagar,...

Puede abrir varias bóvedas al mismo tiempo para tener varias posiciones.

Mecanismo DAI mint/redeem stablecoin

Esta es la función más básica y más utilizada en Maker Knife. La cantidad de DAI acuñada depende de la calidad de la garantía.

Por ejemplo, $ 150 ETH solo se pueden acuñar 100 DAI. Pero $ 150 USDC pueden acuñar hasta 148.5 DAI.

La mecánica de Mint & Redeem será así:

menta :

(1) El usuario colocará la garantía en su Maker Vault.

(2) Según la calidad de la garantía, el prestatario podrá pedir prestado una cierta cantidad de DAI, el usuario puede usar este DAI para comprar más propiedades, prestar, cultivar,...

Redimir:

(1) Cuando el usuario quiere pagar el préstamo y recuperar la garantía. El usuario devolverá el DAI prestado + 1 parte de los intereses, estos intereses serán pagados en DAI.

(2) Después de que el usuario paga DAI + interés, Vault desbloquea la garantía y el usuario recupera sus activos.

Mecanismo de liquidación de activos en Maker DAO

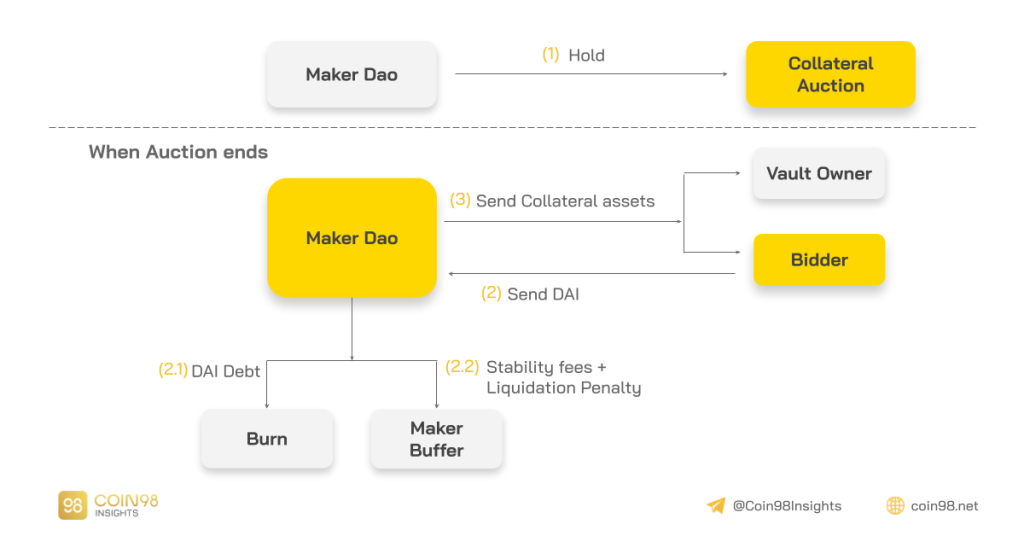

Para garantizar que DAI se mantenga estable en un valor fijo de $ 1, cuando la bóveda colateral caiga a un cierto porcentaje, específicamente en la actualidad 150%, los activos en la bóveda se liquidarán para pagar la deuda.

Los activos liquidados en Maker Dao se realizarán según el formato de subasta:

(1) Maker DAO realizará una subasta con los participantes para seleccionar al ganador y, al mismo tiempo, garantizar que el propietario de la bóveda pueda pagar la deuda en su totalidad.

(2) El ganador (postor) transferirá DAI a Maker DAO. Este DAI se utilizará para 2 cosas.

(3) Maker Dao transfiere los activos de garantía al ganador (postor). Esta subasta dará lugar a 2 casos:

Tampón de fabricante

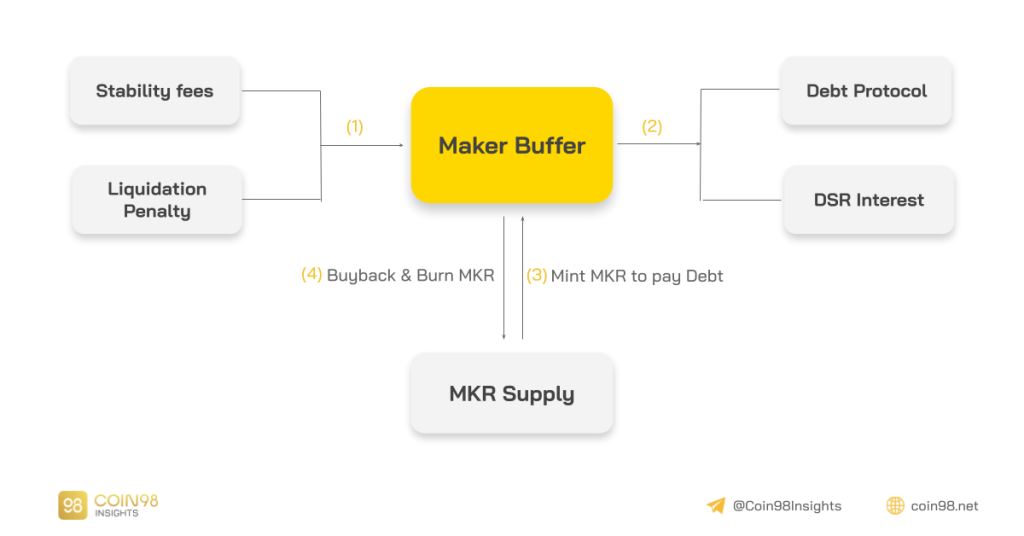

Maker Buffer es un componente bastante importante en el modelo operativo de Maker Dao. Ahora que has escuchado mucho sobre este ingrediente en el artículo, ahora te explicaré la definición, cómo funciona y qué significa.

Definición: Maker Buffer actúa como un Fondo Financiero (Tesorería) de Maker Dao, gestionando los ingresos y gastos del proyecto.

Cómo funciona Maker Buffer:

(1) Ingresos: todos los ingresos de Maker Dao se transfieren aquí, incluidos: tarifa de préstamo DAI (tarifas de estabilidad) + tarifa de penalización de liquidación.

(2) Fuente de gasto: Este dinero se utilizará para 2 cosas principales:

(3) Si la cantidad en Maker Buffer no es suficiente para pagar la deuda, se acuñarán tokens MKR y se subastarán (Subasta de deuda) para pagar las otras dos deudas.

(4) Si después de pagar 2 deudas, la cantidad en Maker Buffer sigue siendo superior a un cierto nivel, el dinero restante se subastará (subasta de excedentes) para comprar MKR y se quemará en el mercado, desinflando así el suministro de MKR.

→ El papel de Maker Buffer y el token MKR es muy importante, ya que ayudan a estabilizar y reestructurar las finanzas en Maker Dao.

Evento Cisne Negro:

El papel de Maker Buffer y el token MKR muestra claramente el papel del evento Blackswan, específicamente el 13 de marzo de 2020, el mercado tuvo una fuerte caída, a pesar de la liquidación cuando la tasa hipotecaria cayó al 150 %, pero el precio cayó tan rápido que la cantidad del dinero recaudado por Maker Dao no fue suficiente para cubrir la deuda, el déficit ascendió a $ 5.4 M DAI.

En ese momento, Maker Dao tuvo que cerrar temporalmente el protocolo (Cierre de emergencia) y realizar una subasta de deuda (Protocolo de deuda).

El 29 de marzo de 2020 finalizó la subasta de deuda, se acuñaron 20,980 MKR para recaudar $5.3 M DAI.

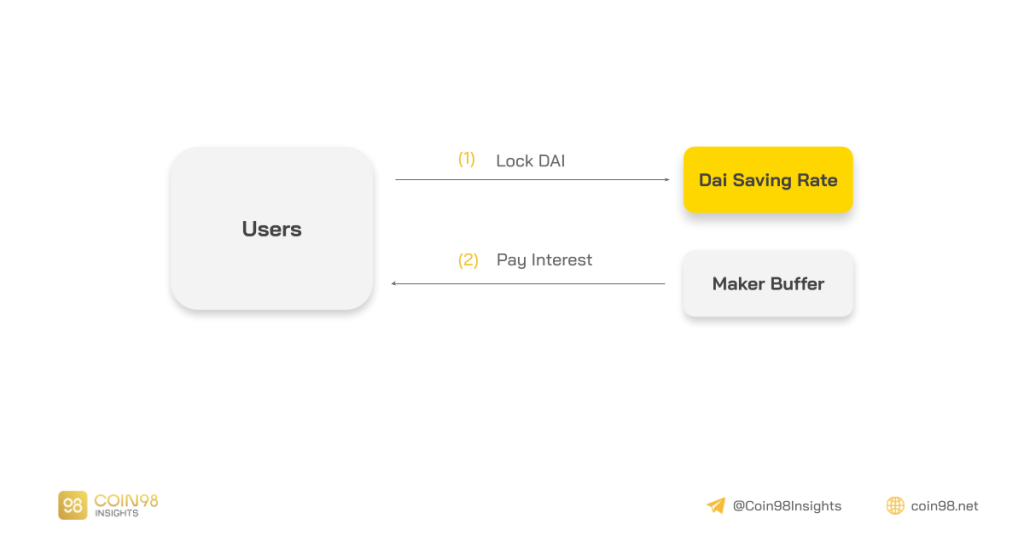

Tasa de Ahorro DAI (DSR)

Dai Saving Rate (DSR) es una función que permite a los titulares de DAI obtener ganancias de forma pasiva, y también es una herramienta para que Maker Dao estabilice la tasa de DAI.

La tasa de interés en la tasa de ahorro de Dai solía ser de hasta el 8 % anual, pero ahora es solo del 0,01 %, y ahora solo 71 millones de DAI están bloqueados en la tasa de ahorro de Dai.

El proceso de operación de Dai Saving Rate es bastante simple y se lleva a cabo en 4 pasos de la siguiente manera:

(1) El titular de DAI bloquea DAI en el contrato de Tasa de Ahorro de Dai.

(2) Maker Buffer devolverá los intereses a los titulares de DAI.

Esta es una característica simple, pero sus implicaciones son enormes. Esta característica le permite a Maker Dao Administration (Titular de MKR) estabilizar el tipo de cambio de DAI frente a las fluctuaciones del mercado, específicamente:

Revisión de la tasa de ahorro de Dai

Personalmente, me parece una característica muy buena, aplicada desde la economía financiera tradicional.

La forma en que DAI utiliza la tasa de ahorro de DAI para estabilizar el tipo de cambio de DAI a USD es la misma forma en que los bancos centrales estatales estabilizan su tipo de cambio frente al USD.

Por ejemplo:

En caso de que 1 moneda X se deprecie frente al USD, el Banco Central incrementará el Rendimiento del Bono de X frente al bono en USD. Entonces, mantener la moneda X será más rentable, los inversores tenderán a vender USD para comprar la moneda X ⇒ El precio de X aumenta frente al USD y mantiene la correlación necesaria.

En el caso contrario, la moneda X se aprecia frente al USD, el Banco Central reducirá la tasa de interés de los bonos de la moneda X frente al USD ⇒ Dong X es menos atractivo que el USD y el precio de X volverá a caer.

Dai Saving Rate también funciona de manera similar. En general, esta es una herramienta para que Maker Dao estabilice su tipo de cambio en consecuencia, aunque el impacto de la tasa de ahorro de Dai en el tipo de cambio de DAI no es demasiado grande.

Análisis de los parámetros de la stablecoin DAI

Relación de garantía

El índice de liquidez de DAI es del 150%, lo que significa que si el valor de la garantía cae por debajo de ese nivel, será liquidado por el sistema.

El índice de garantía tiene un valor mayor que el índice de liquidez para evitar que su cuenta sea liquidada por el sistema, para estar seguros, por lo general, los usuarios establecerán el índice de garantía en 2-4 veces el índice de liquidez, es decir, alrededor del 300% - 600% de la cantidad. DAI necesita tomar prestado del sistema.

El número real es actualmente 355% tasa de hipoteca.

Clavija

El valor de la moneda DAI se fija alrededor de la marca de $1. Cuando el precio de DAI fluctúe, habrá mecanismos para ajustar el precio.

Mecanismo de estabilización de precios

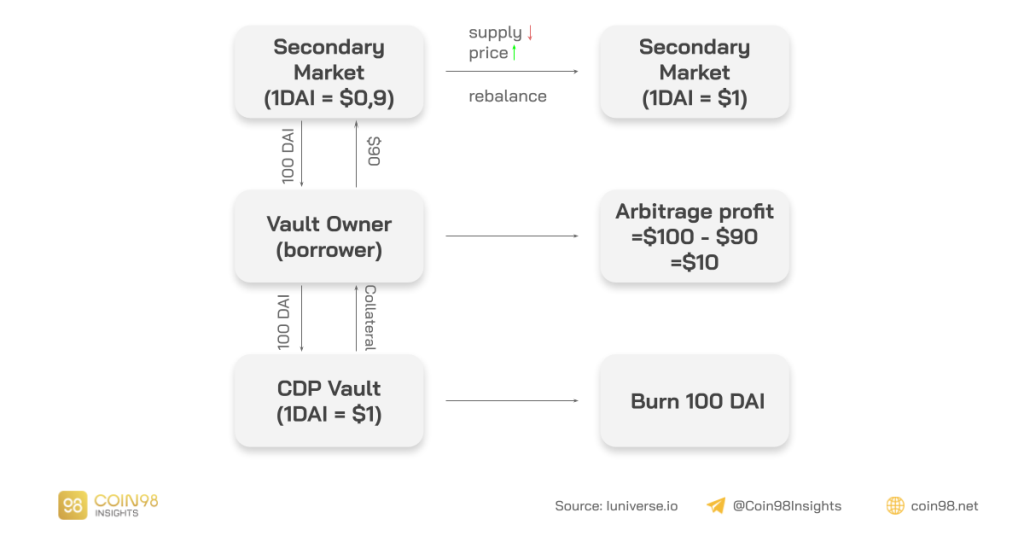

Donde DAI cae por debajo de $ 1

Supongamos que un usuario ha pedido un préstamo ($ 100) de MarkerDao, después de un tiempo, el precio de DAI baja ($ 0.9/DAI). Aunque el precio de mercado de DAI está sujeto a cambios, el precio de DAI en el sistema siempre se mantiene en $1 por defecto. En ese momento, los usuarios pueden comprar (100) DAI en mercados secundarios (exchanges como Binance, Kucoin, Okex, Uni,...) a un precio más económico (alrededor de $90) y luego usar ese dinero para pagar deudas.

Como resultado, el usuario recibe el monto de la diferencia de precio ($10). Todo el DAI devuelto se quema, lo que reduce el suministro de DAI. Esto eventualmente conducirá a un aumento en el precio de mercado de DAI.

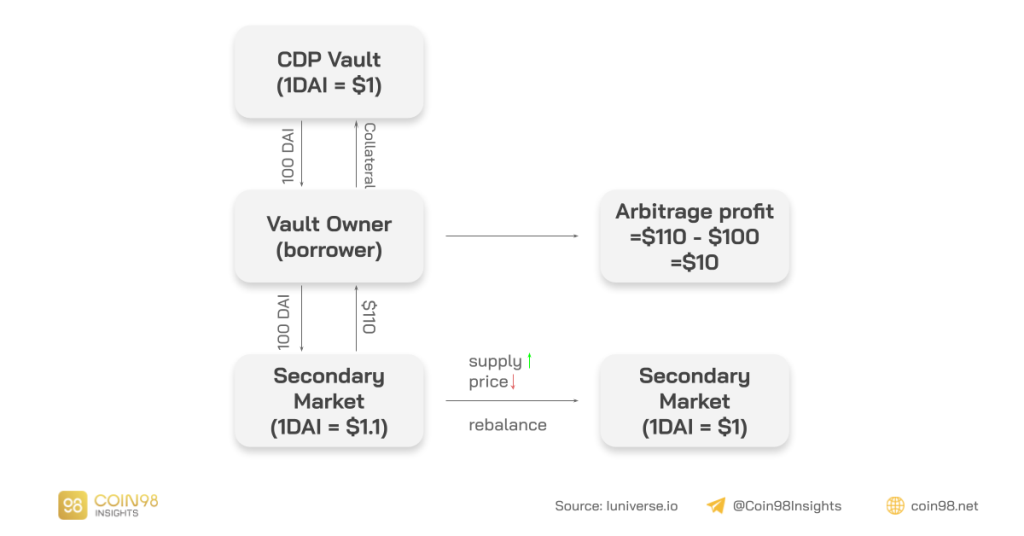

Caso de DAI que sube por encima de $ 1

Dado que DAI todavía tiene $1 en el sistema, los usuarios procederán a tomar prestado DAI del sistema y venderlo en el mercado secundario a un precio más alto (digamos $1,1). Los usuarios se beneficiarán de esto ($0.1$/DAI). Además, inyectar más DAI en el mercado reducirá el precio de DAI.

Información de precio

Oracle (el Medianizador) es un contrato inteligente que proporciona un precio de referencia para el Marcador.

Mantiene una lista de fuentes de precios, recupera actualizaciones de precios y registros de precios recientes proporcionados por cada dirección. Cada vez que se recibe una nueva actualización de precios, se vuelve a calcular el precio promedio de todos los precios de alimentación y se actualiza el promedio.

Permisos de Oracle: La adición y eliminación de direcciones de fuentes de precios en la lista blanca se controla a través de la administración, al igual que la configuración mínima: la cantidad mínima de fuentes válidas requeridas para la fijación de precios. El valor intermedio se considera válido.

Actuación

DAI es la Stablecoin líder en el mercado DeFi y actualmente es la tercera Stablecoin de mayor capitalización, solo por detrás de USDT y USDC.

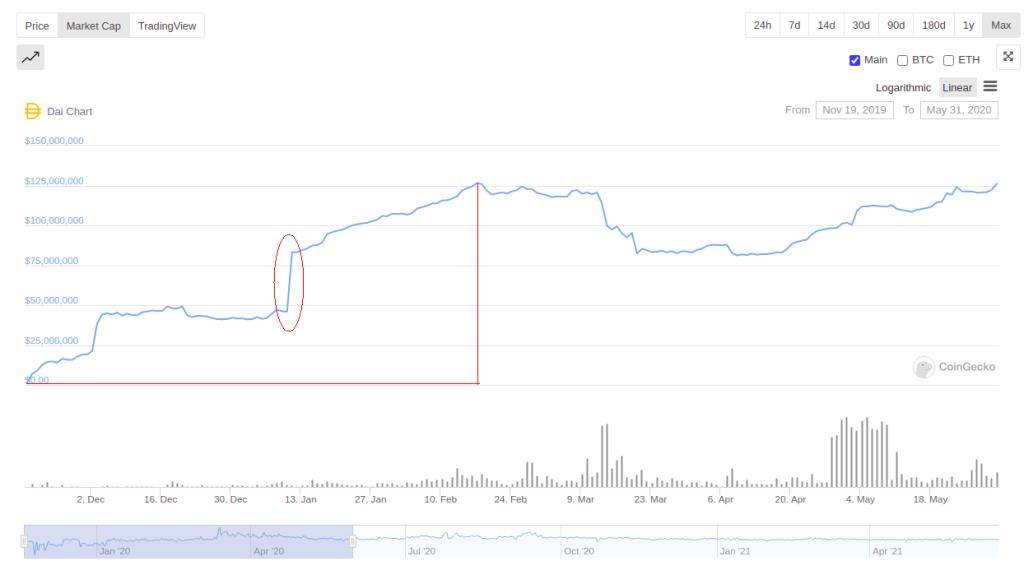

A continuación se muestran datos sobre la evolución de la moneda estable DAI a lo largo del tiempo.

MarkerCap actual : $ 5,130,129,803 (16 de junio de 2021).

Plazos importantes:

Análisis del crecimiento de la stablecoin DAI:

1) Antes de junio de 2020:

Comentario:

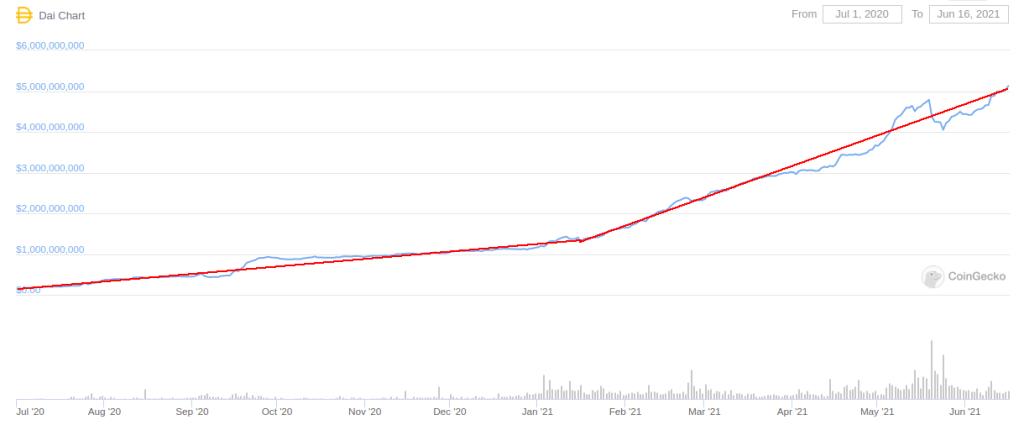

2) Después de junio de 2020:

Comentario:

En resumen, desde el lanzamiento del proyecto a finales de 2017, el proyecto tardó más de 2,5 años, hasta junio de 2020, en alcanzar una capitalización de mercado de 100 millones de dólares, pero justo después de 1 año, el DAI ha aumentado por encima del nivel de 5 dólares. Capitalización B, una tasa de crecimiento muy rápida, y continúa aumentando linealmente.

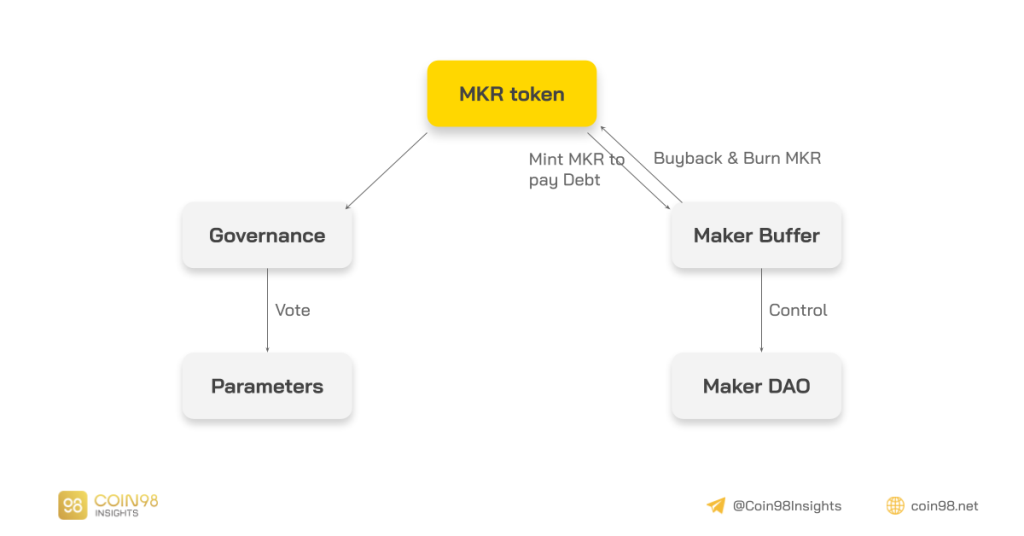

Cómo Maker Dao captura el valor del token MKR

El papel del token MKR es más evidente en el producto Maker Buffer, MKR es un token para ayudar a recapitalizar el proyecto:

Esta es la característica más importante de MKR, que ayuda a estabilizar el sistema y, a través de Maker Buffer, Maker Dao también captura valor para los tokens MKR, a través de tokens Buyback & Burn MKR.

En general, actualmente Maker Dao captura valor de 2 formas principales:

Comente sobre cómo capturar valor para Maker Dao

Maker Dao es un protocolo que genera ingresos, sin embargo, el proyecto no utiliza estos ingresos para distribuir a las personas que se consideran propietarios del proyecto (titulares de MKR) como otros Protocolos (como Sushi, Curve,...). Pero Maker Dao usa los ingresos para asegurarse de que el Protocolo funcione bien (reembolso de deuda, pago de DSR para administrar DAI, reserva), solo cuando hay un excedente, compra MKR y quémalo.

Esto explica por qué el token MKR no es tan volátil como los tokens de otros Lending Protocols (COMP, AAVE, CREAM,...).

Personalmente, veo que DeFi se encuentra actualmente en la primera fase y hay muchas fluctuaciones, por lo que no hay nada de malo en el enfoque de Maker Dao, esta estrategia garantizará la certeza a largo plazo, especialmente cuando el papel de Maker Dao es muy importante, que es el Banco Central de DeFi.

El futuro de Maker Knives y DAI

Como protocolo de deuda, el objetivo de Maker Dao es, por supuesto, expandir la demanda de DAI, desarrollar DeFi y usar DAI para reemplazar el dominio de las monedas estables centralizadas hasta el momento.

La moneda juega un papel indispensable en cualquier economía, por lo que en el presente e incluso en el futuro, el mercado potencial de DAI es también el mercado DeFi. Use DAI tanto como sea posible.

Algunos mercados que actualmente usan DAI:

Comentarios y conclusiones

Maker Knife es uno de los mejores proyectos de préstamos en el mercado, el proyecto ha estado creciendo desde finales de 2017 y finalmente obtuvo los resultados que tiene hoy.

Descripción general del modelo operativo de Maker Dao y DAI, destacamos algunos puntos principales de la siguiente manera:

Arriba hay un análisis general del modelo operativo de Maker Dao, la plataforma de préstamos líder en la actualidad.

¿Qué opinan ustedes sobre este proyecto? ¿Vale la pena invertir en MKR a largo plazo? Deje sus comentarios en la sección de comentarios a continuación para que podamos intercambiar y discutir.

Fuente de referencia: https://makerdao.com/en/whitepaper/

Analizar y evaluar el modelo operativo de Uniswap V2, el modelo más básico para cualquier AMM.

Analice el modelo operativo de Anchor Protocol, comprenda así cómo el proyecto crea valor para el token ANC y prevea oportunidades de inversión.

Analice el modelo operativo de cada componente dentro de Cream Finance, incluidos: Money Markets, Iron Bank, Cream Staking, ETH2 Staking. Ver ahora aquí.

Analicemos el modelo de Raydium para ver cómo está el modelo de Raydium, andando bien y mal en puntos, y cómo cambiarán para desarrollar dApps.

Analice el modelo PancakeSwap a través del mecanismo de trabajo de cada producto en su interior, encontrando así oportunidades de inversión con PancakeSwap.

Apostar por OHM ofrece un beneficio APY del 100 000 %. Con un número tan enorme, ¿es el modelo Olympus DAO una estafa como se rumorea?

Analice el modelo Lido Finance para comprender los aspectos más destacados del mecanismo de operación de cada producto y el potencial futuro de Lido.

Analice el modelo de operación de Balancer V2 y sus ventajas y desventajas, brindando así las vistas más intuitivas sobre Token BAL.

Análisis detallado del modelo operativo de Compound, proporcionando así proyecciones y oportunidades de inversión en COMP en el futuro.

¿Qué es Pangolín? ¿El modelo operativo de Pangolin y cómo generan ingresos? ¿Cuál será la posición de Pangolin en comparación con otros DEX AMM? Aprende más aquí.

Analizando el modelo operativo de AMM SushiSwap, AMM con TVL es TOP 3 en el mercado, para conocer la dirección del proyecto y descubrir ideas por sí mismos.

Analice el modelo operativo de Yield Guild Games (YGG) con su mecanismo único y cómo el proyecto crea valor para YGG Token.

Analizar el mecanismo de acción de Terra lo ayudará a comprender la diferencia entre UST y LUNA y cómo Terra captura valor para LUNA.

¡A través del análisis del modelo operativo de los Fondos de inversión descentralizados para realizar posibles oportunidades de inversión con Ventures DAO!

Analice y evalúe el modelo operativo de Inverse Finance, proporcionando así las perspectivas más intuitivas sobre INV.

Analice el mecanismo de acción de cada producto de Serum, incluidos: Serum DEX, GUI compartida, Pools para comprender mejor la idea: ¡Todos los valores van a Serum!

¿Por qué el ALFA aumentó tan bruscamente? ¿Qué tiene de especial Alpha Homora? ¿Habrá oportunidades de inversión en ALPHA en el futuro? Descúbrelo aquí.

¿Cómo captura Polkastarter el valor de los tokens POLS? ¡Analicemos el mecanismo de trabajo de Polkastarter para pronosticar el futuro y encontrar oportunidades de inversión con el proyecto!

Analizar el modelo operativo de The Sandbox ayuda a comprender el mecanismo y cómo ganar dinero con cada función de The Sandbox.

Mina y Polygon trabajarán juntos para desarrollar productos que aumenten la escalabilidad, la verificación mejorada y la privacidad.

Analizar y evaluar el modelo operativo de Uniswap V2, el modelo más básico para cualquier AMM.

El intercambio Remitano es el primer intercambio que permite comprar y vender criptomonedas en VND. ¡Instrucciones detalladas para registrarse en Remitano y comprar y vender Bitcoin aquí mismo!

El artículo le proporcionará las instrucciones más completas y detalladas para usar la red de prueba Tenderize.

El artículo le proporcionará la guía más completa y detallada sobre el uso de Mango Markets para experimentar la funcionalidad completa de este nuevo proyecto en Solana.

En este primer episodio de la serie UNLOCKED, agregaremos una capa adicional de seguridad a su billetera usando la configuración de seguridad.

La agricultura es una buena oportunidad para que los usuarios ganen criptomonedas fácilmente en DeFi. Pero, ¿cuál es la forma correcta de cultivar criptografía y unirse a DeFi de manera segura?

El artículo traduce la opinión del autor @jdorman81 sobre el tema de la valoración en Defi, junto con algunas opiniones personales del traductor.

Saddle Finance es un AMM que permite operar y proporciona liquidez para tBTC, WBTC, sBTC y renBTC. de instrucciones de uso Suelo de silla de montar.

¿Por qué debería empezar a vigilar Bitcoin (BTC) ahora? ¿Y qué preparar cuando Bitcoin (BTC) supere el pico de 500 millones de VND/BTC?